все налоговые обязательства организаций и юридических лиц

Боитесь пропустить даты сдачи отчётности?

Сформируйте в 3 клика ваш персональный налоговый календарь. Система сама напомнит о предстоящих датах сдачи.

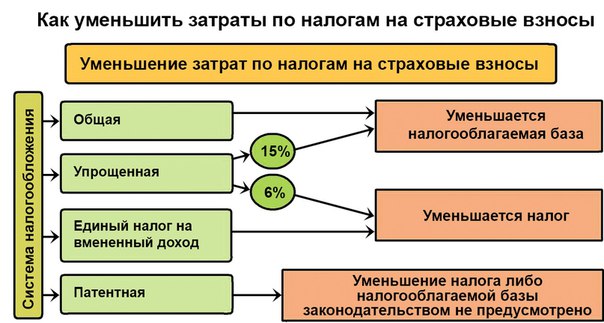

Создать налоговый календарьСвятая обязанность делать отчисления в бюджет есть у каждой организации, а вот какие именно налоги платит ООО – зависит от того, какую систему налогообложения выбрало предприятие и от вида деятельности.

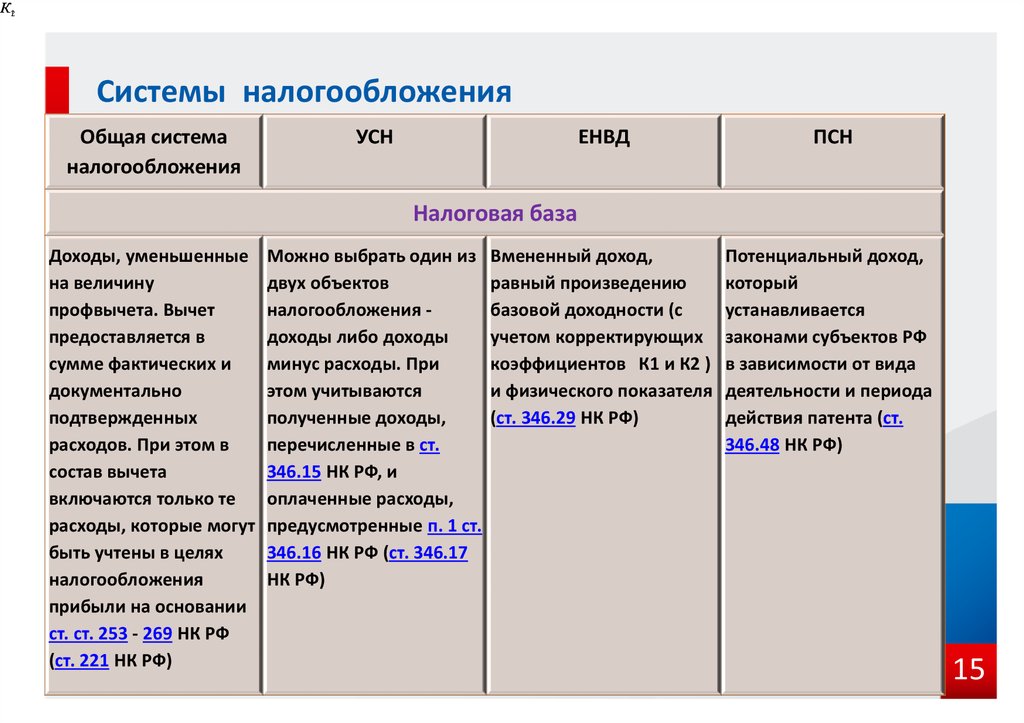

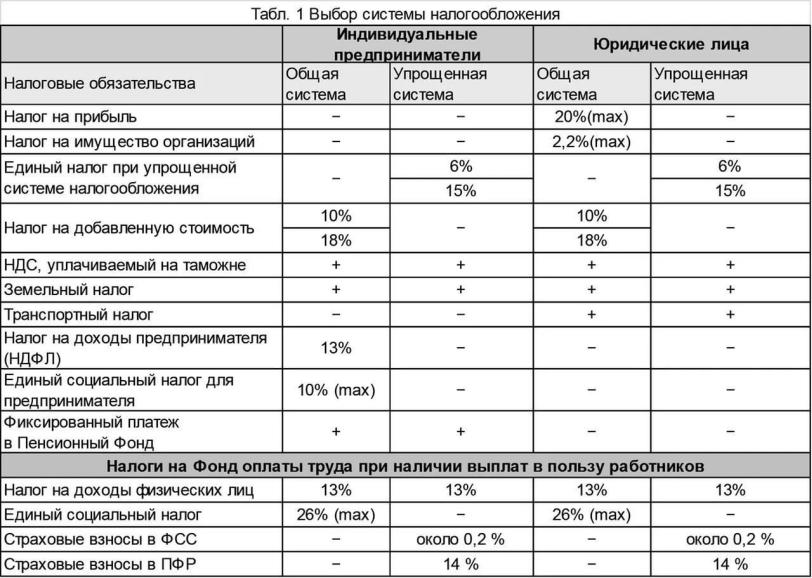

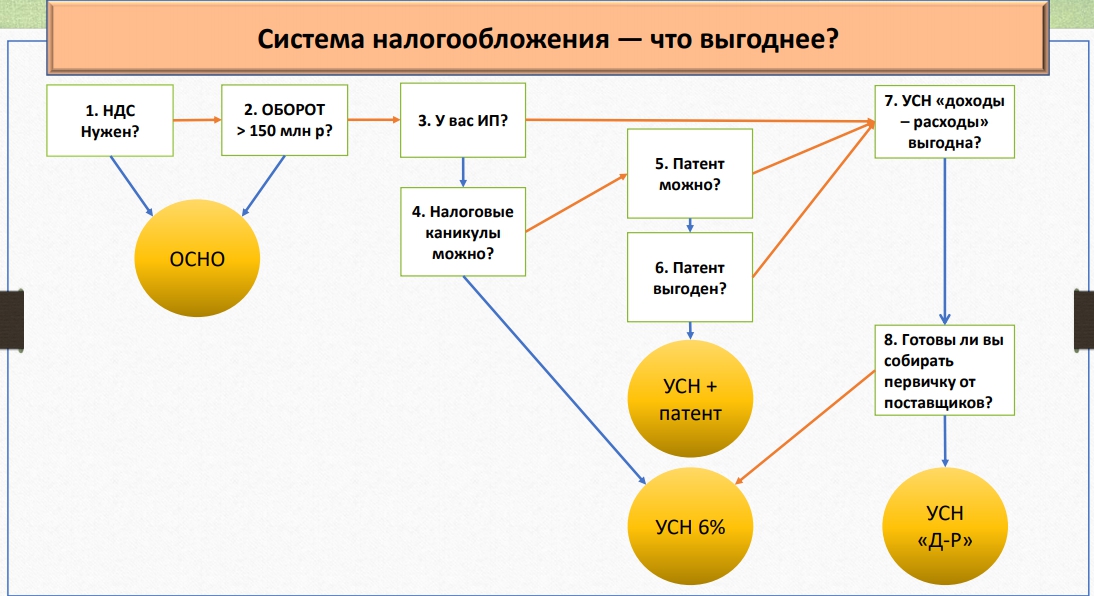

Начнем с платежей, которые зависят от режима налогообложения:

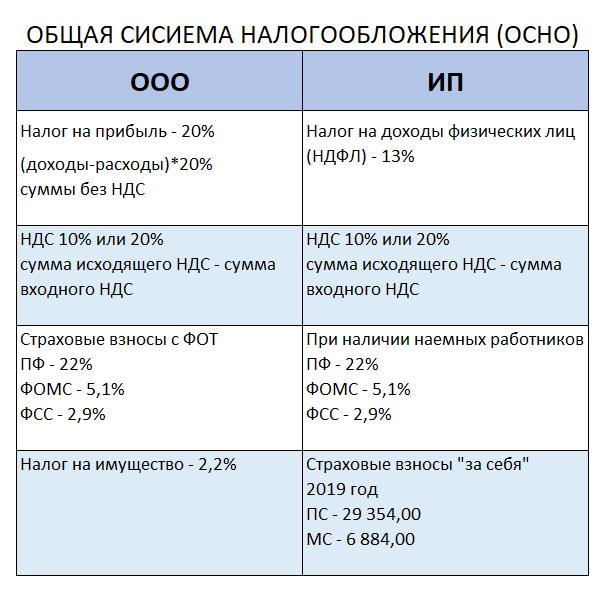

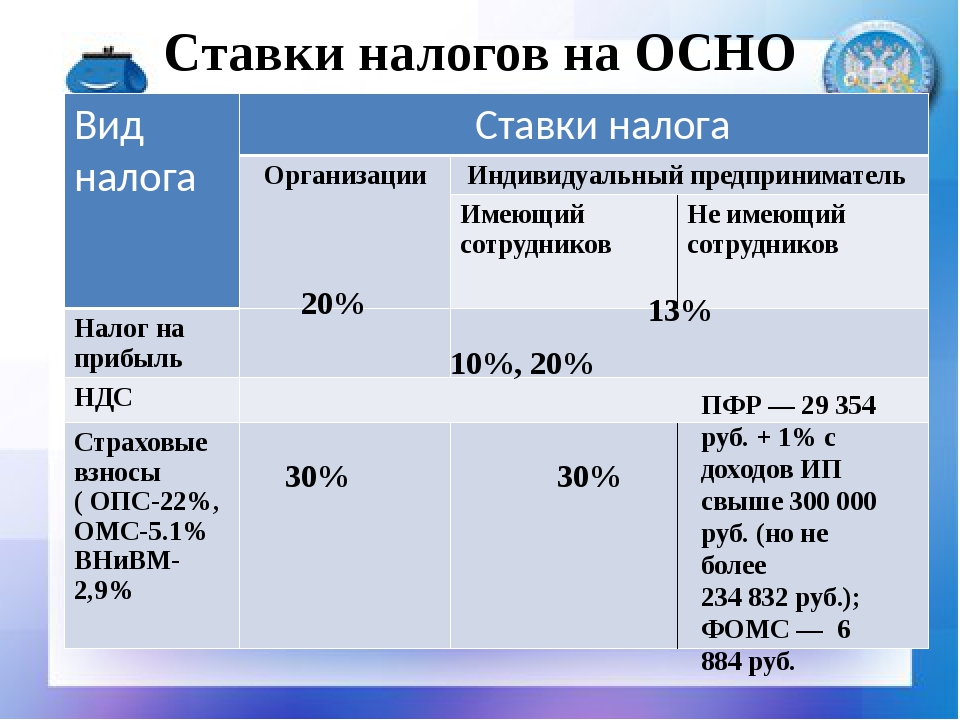

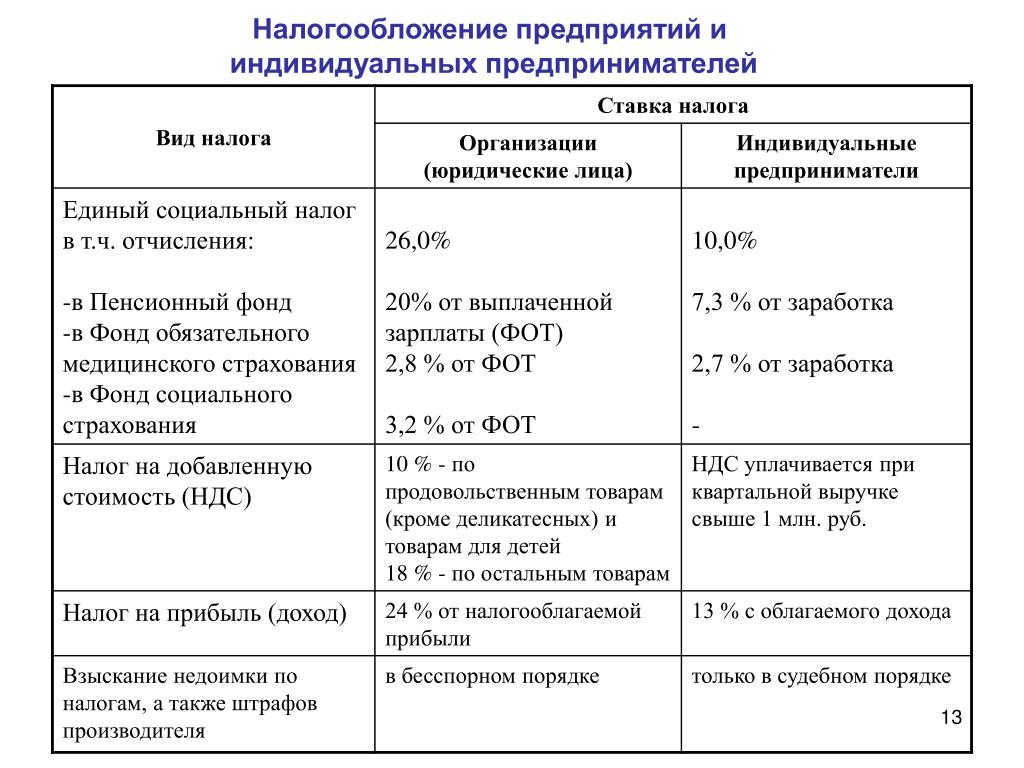

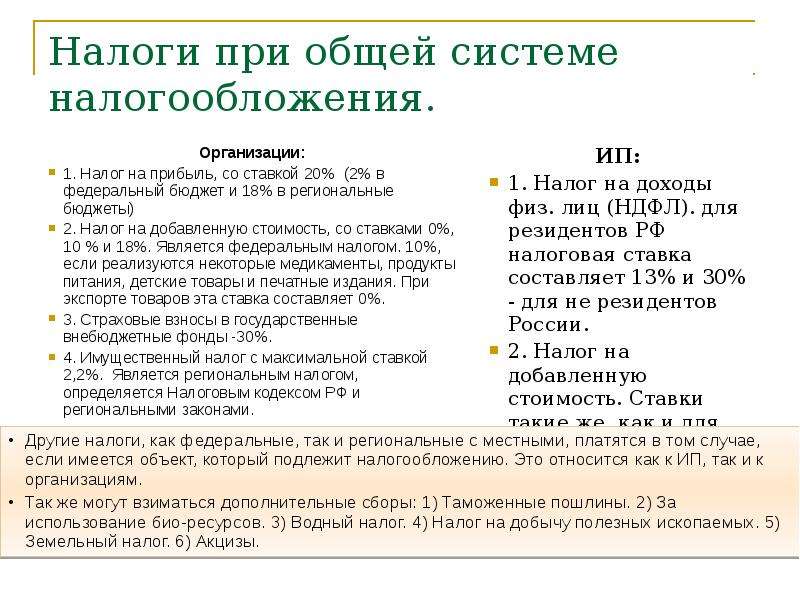

Предприятия, которые работают по общей системе налогообложения, платят:

- налог на прибыль;

- налог на имущество;

- НДС.

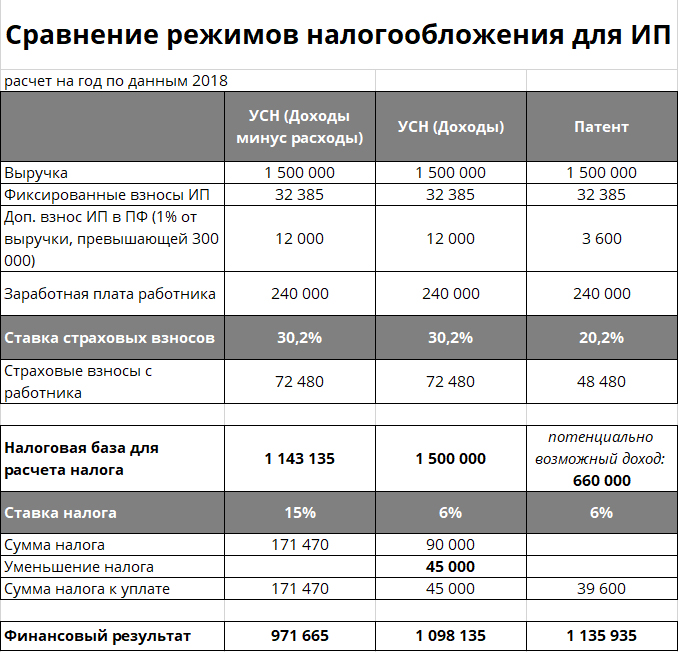

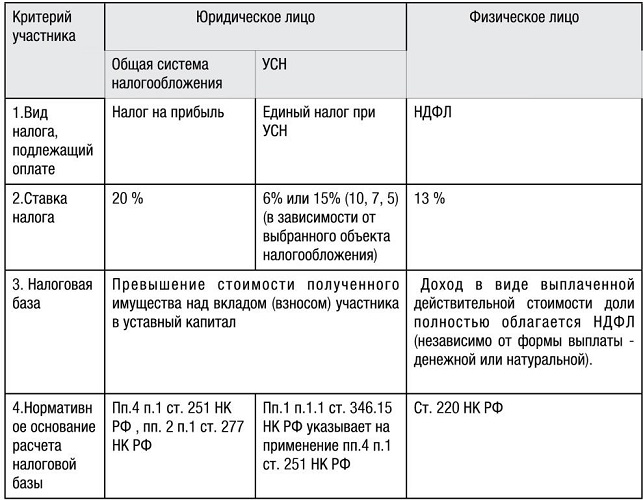

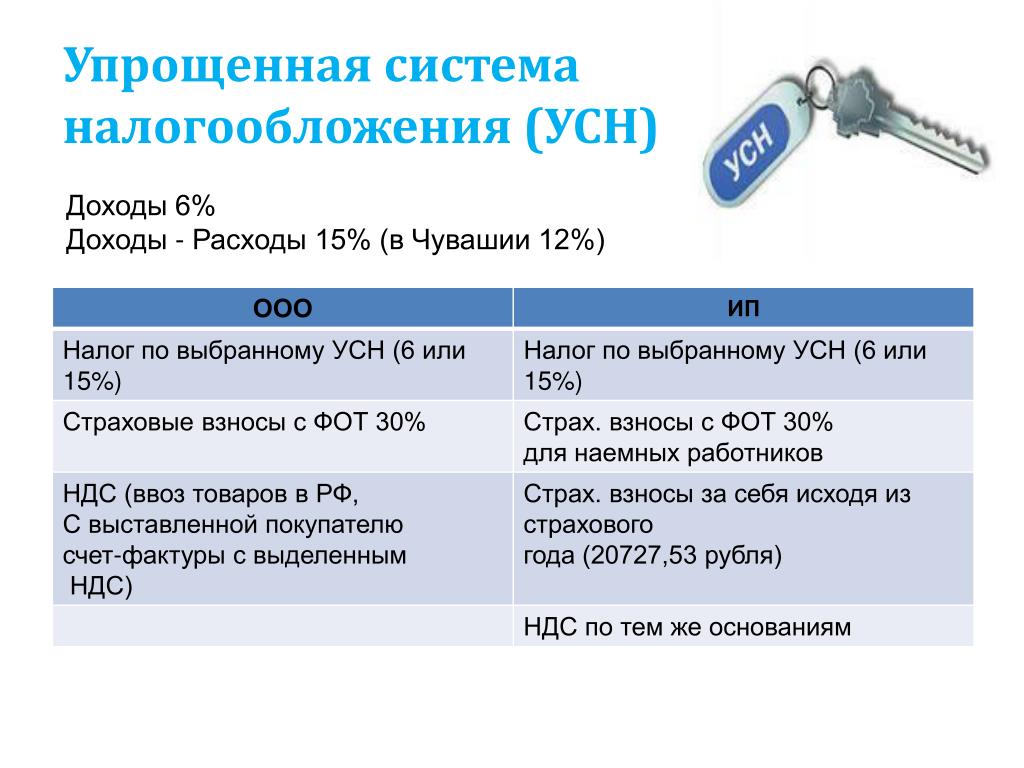

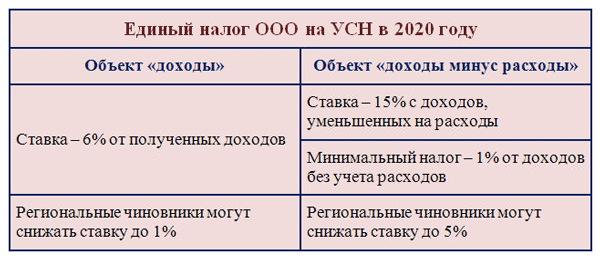

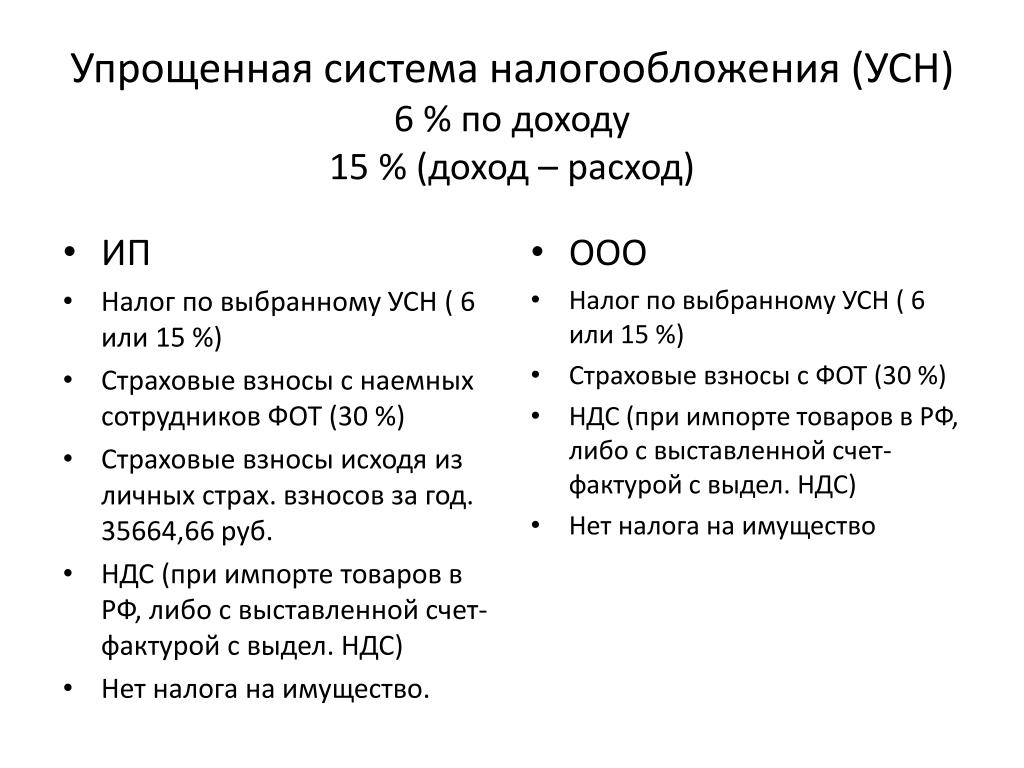

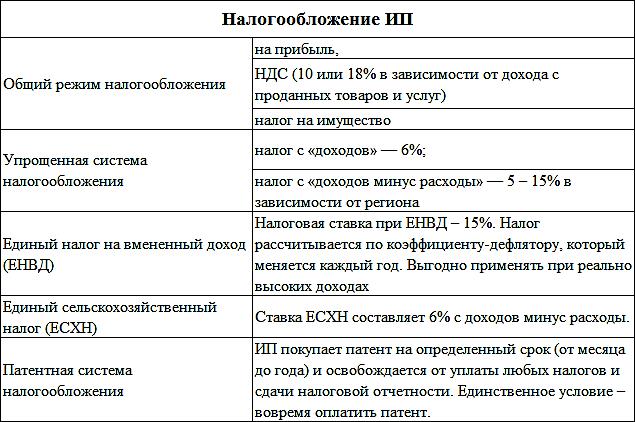

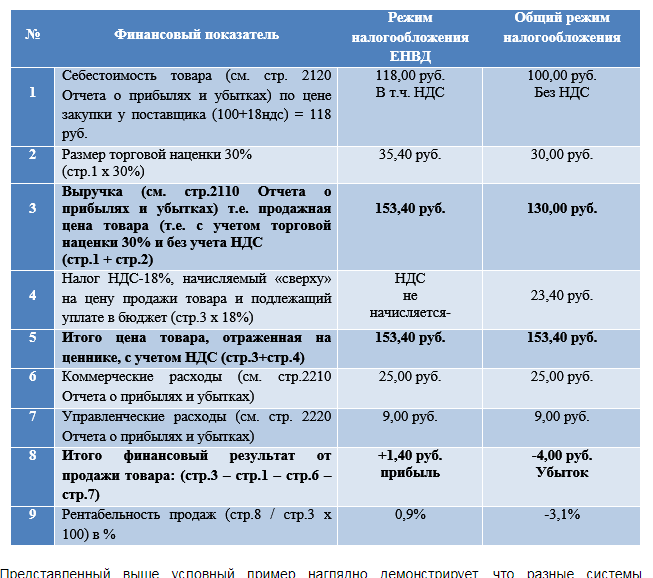

Организации-спецрежимники в общем случае эти налоги не платят, а вместо этого платят:

- На УСН – единый упрощенный налог с доходов или разницы между дохами и расходами.

- На ЕНВД – единый налог на вмененный доход, который считают с предполагаемой рибыли.

- На ЕСХН – единый сельскохозяйственный налог с разницы между доходами и расходами.

Налоги ООО, которые не зависят от режима налогообложения

Все остальные сборы организации платят независимо от режима налогообложения при наличии объекта. Это может быть транспортный налог, на землю, за негативное воздействие на окружающую среду, на добычу полезных ископаемых, водный налог, акцизы и т.д.

В интернет-бухгалтерии «Моё дело» для каждой организации формируется персональный налоговый календарь, в котором расписаны все обязанности по перечислению налогов и отчетам с указанием сроков. Календарь будет напоминать о предстоящих событиях в личном кабинете, по электронной почте и SMS. Сервис рассчитает сумму платежа и поможет сформировать нужную отчетность ООО.

Забудьте о взносах, налогах, отчислениях и отчётах — мы сделаем всё за вас!

Специалисты на аутсорсинге «Моё дело» возьмут на себя всю бухгалтерию. Вы не заплатите налогов больше, чем того требует государство

Вы не заплатите налогов больше, чем того требует государство

Платежи за сотрудников

Все предприятия должны делать отчисления за своих сотрудников:

- НДФЛ. Вычитается из заработной платы работника.

- Страховые взносы в ИФНС на обязательное пенсионное, медицинское и страхование на случай временной нетрудоспособности и материнства. Эти платежи работодатель делает уже за свой счет.

- Взносы в ФСС на страхование от несчастных случаев и профессиональных заболеваний – тоже за счет работодателя.

В нашей интернет-бухгалтерии эти взносы рассчитываются автоматически. Вам останется только сформировать платежный документ и оплатить его в банке, либо сразу перечислить нужную сумму прямо из личного кабинета – сервис интегрирован с ведущими российскими банками.

Отчетность по страховым взносам и удержанному НДФЛ тоже сформируется автоматически, благодаря чему вы сэкономите время и застрахуете себя от ошибок.

Какие налоги платит ООО на УСН \ Акты, образцы, формы, договоры \ Консультант Плюс

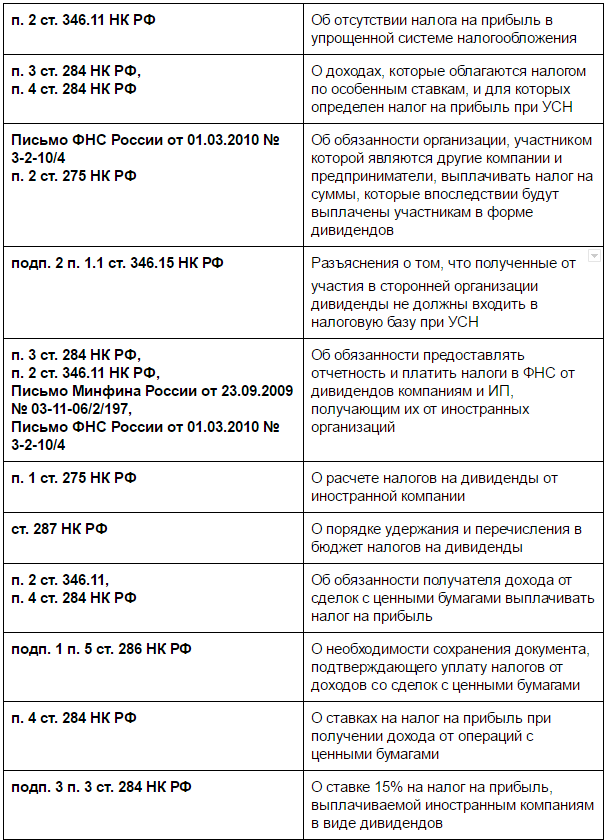

]]>Подборка наиболее важных документов по запросу Какие налоги платит ООО на УСН (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Какие налоги платит ООО на УСН Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2021 год: Статья 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)В ходе проверки ООО-1 налоговый орган пришел к выводу, что ООО-1 создало схему дробления бизнеса с участием нескольких организаций, находящихся на специальных налоговых режимах, квалифицировал выручку подконтрольных организаций как выручку ООО-1 и доначислил ООО-1 налоги.

ООО-2, одна из подконтрольных организаций ООО-1, уплачивавшее налог по упрощенной системе налогообложения и единый налог на вмененный доход, обратилось в налоговый орган, а затем в суд с заявлением о возврате излишне уплаченного налога. Суд отказал в возврате переплаты, сославшись на пропуск трехлетнего срока для обращения с заявлением. При этом суд отклонил довод ООО-2 о том, что срок на возврат налога следует исчислять с момента составления акта выездной налоговой проверки ООО-1, которым была установлена схема дробления бизнеса. Суд указал, что ООО-2 не представило доказательств своей неосведомленности об излишней уплате в бюджет до момента составления акта проверки ООО-1, трехлетний срок на обращение в суд с заявлением о возврате из бюджета переплаты следует исчислять с момента уплаты налогов.Статьи, комментарии, ответы на вопросы: Какие налоги платит ООО на УСННормативные акты: Какие налоги платит ООО на УСН «Налоговый кодекс Российской Федерации (часть вторая)» от 05.

ООО-2, одна из подконтрольных организаций ООО-1, уплачивавшее налог по упрощенной системе налогообложения и единый налог на вмененный доход, обратилось в налоговый орган, а затем в суд с заявлением о возврате излишне уплаченного налога. Суд отказал в возврате переплаты, сославшись на пропуск трехлетнего срока для обращения с заявлением. При этом суд отклонил довод ООО-2 о том, что срок на возврат налога следует исчислять с момента составления акта выездной налоговой проверки ООО-1, которым была установлена схема дробления бизнеса. Суд указал, что ООО-2 не представило доказательств своей неосведомленности об излишней уплате в бюджет до момента составления акта проверки ООО-1, трехлетний срок на обращение в суд с заявлением о возврате из бюджета переплаты следует исчислять с момента уплаты налогов.Статьи, комментарии, ответы на вопросы: Какие налоги платит ООО на УСННормативные акты: Какие налоги платит ООО на УСН «Налоговый кодекс Российской Федерации (часть вторая)» от 05.

(ред. от 02.07.2021)

(с изм. и доп., вступ. в силу с 01.10.2021)2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.

1 настоящего Кодекса.

1 настоящего Кодекса.Как ООО без расчетного счета оплатить налоги

В статье вы узнаете, как заплатить налоги ООО без расчетного счета. Поговорим о том, может ли ООО работать без расчетного счета, и разберемся, кто может оплатить налоги за ООО. А также мы подготовили пошаговую инструкцию оплаты налоговых платежей для ООО, расчетный счет которого закрыт.

Обязано ли ООО иметь расчетный счет

Законодательство не накладывает на ООО обязанности по заключению договора с банком и открытию расчетного счета (р/с), а лишь предоставляет такое право. Но на практике обойтись без него получается крайне редко.

Поставщики нередко отказываются принимать наличные платежи от организаций. Крупные клиенты-организации тоже стараются не иметь дела с наличной оплатой, а для государственных заказчиков безналичная оплата товаров и услуг — обязательное условие. Огромное число споров возникает и вокруг вопроса, может ли ООО оплатить налоги и страховые взносы без расчетного счета.

Огромное число споров возникает и вокруг вопроса, может ли ООО оплатить налоги и страховые взносы без расчетного счета.

Фактически организация может обходиться без счета, только не ведя деятельности и сдавая лишь нулевые отчеты. В остальных случаях он оказывается необходим.

Как платить налоги без расчетного счета

Предпринимателям можно платить налоги наличными через банки, даже если у них нет счета. Часто именно так и поступают люди, занимающиеся микробизнесом и оформленные в качестве ИП. Им просто невыгодно платить кредитной организации за РКО. Гораздо сложнее без расчетного счета юр. лицу. Оно по закону не обязано иметь расчетный счет, но если его нет, то возникает вопрос, как оплатить налоги и страховые взносы.

ИФНС настаивает на том, что единственный вариант для организации оплатить налог — перечислить необходимую сумму с расчетного счета. Позиция налоговой службы строится на том, что при осуществлении платежа через представителя нет возможности установить, использовались ли для этого средства организации или собственные средства физического лица.

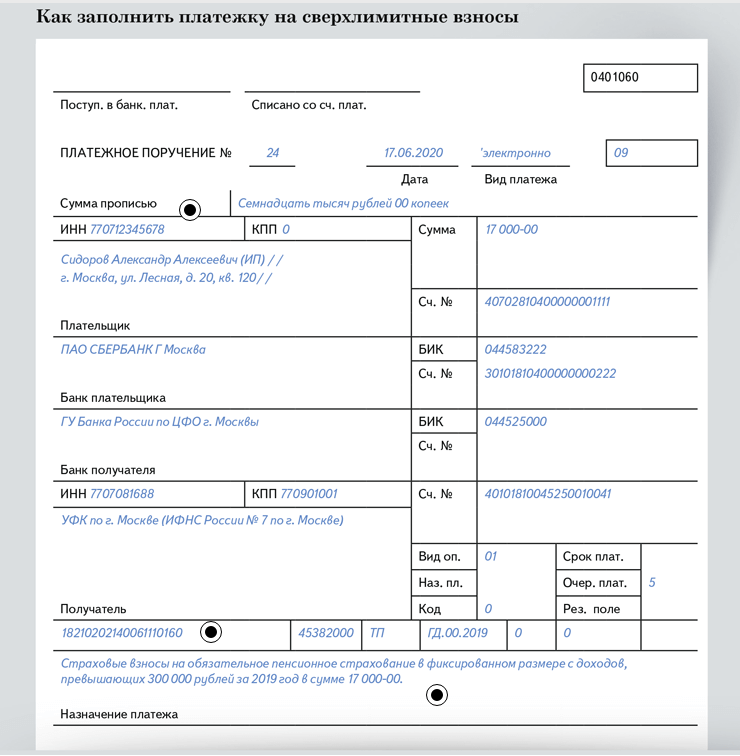

В конце 2016 года были внесены некоторые изменения в Налоговый Кодекс. Директор (учредитель или иной представитель) получил возможность заплатить налоговые платежи за ООО без счета. Рассмотрим последовательность действий для этой операции:

- Оформить должным образом доверенность, указав в ней соответствующие полномочия. Она необязательна, если платеж за организацию будет производить руководитель, имеющий право действовать от лица ООО без доверенности

- Обратиться в банк и заполнить заявление на перевод средств или квитанцию. Важно указать все реквизиты организации, т. к. только при их наличии налоговая служба сможет зачесть платеж

- Внести необходимую сумму по квитанции. Некоторые банки могут не принять такой платеж ввиду технических ограничений программного обеспечения, и лучше уточнить этот момент заранее

- Написать в налоговую заявление о зачете обязательств. По нему будет принято соответствующее решение, и сотрудники налоговой службы отправят ответ заявителю

Если налоговая откажется зачесть платеж, то решение придется оспаривать в вышестоящих органах или суде. Платить налоги таким способом стоит только в самых крайних случаях.

Платить налоги таким способом стоит только в самых крайних случаях.

Как заплатить налог за ООО, если расчетный счет закрыт

Очень часто при проведении ликвидации организации ее руководители и владельцы торопятся закрыть р/с, забывая, что оплата налогов без него существенно затруднена. Ведь открывать новый счет для разовой оплаты налога довольно долго и затратно, но без этого налоговая откажется ликвидировать организацию. В итоге вопрос о том, можно ли заплатить налоги наличными за ООО при закрытом счете, регулярно всплывает на профильных форумах. В большинстве случаев это удается сделать, хотя потребуется довольно нестандартный подход.

Важно! Платить налоги за юридическое лицо, счет которого уже закрыт, может только руководитель или представитель, имеющий соответствующую доверенность.

Рассмотрим, как оплатить налоговые платежи, если р/с закрыт:

- Уточнить возможность проведения операции в конкретном отделении банка, т. к. могут иметься технические ограничения

- Заполнить квитанцию или заявление, обязательно указав все данные юр.

лица, за которого осуществляется платеж

лица, за которого осуществляется платеж - Оплатить необходимую сумму в кассе

- Обратиться в налоговую и оформить зачет требований по заявлению

Этот способ оплаты сборов не приветствуется ИФНС, и без особой необходимости им лучше не пользоваться.

София ОрловаВ команде с 2019 года, до этого занималась фрилансом. Работает над заполнением и обновлением информации о размещаемых на сайте продуктах — займах, кредитах, картах и других. Хорошо ориентируется в предложениях банков и МФО, внимательна к деталям и учитывает все важные сведения для потенциального заемщика.

[email protected] (12 оценок, среднее: 4. 8 из 5)

8 из 5)

Какие налоги платит работодатель за иностранного работника

Российский законодатель создал такое нагромождение нормативных актов, посвященных социальному обеспечению, что разобраться, по каким ставкам работодателю необходимо уплачивать за иностранных работников страховые взносы, одному бухгалтеру без участия юриста бывает не под силу.

Ниже мы приводим таблицу ставок налога на доходы физических лиц и размеров страховых взносов для различных категорий иностранных работников во всех возможных комбинациях. Некоторые сочетания никак не регламентированы российским законодательством, и применение существующих законодательных норм, порой приводит к абсурдным заключениям. В частности, с начислений в пользу дистанционного работника, находящегося, например, в Австралии, следует уплачивать страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, т. к. действие Федерального закона, выводящего таких работников из категории застрахованных, не распространяется на другой Федеральный закон, который регулирует именно эту область страхования.

к. действие Федерального закона, выводящего таких работников из категории застрахованных, не распространяется на другой Федеральный закон, который регулирует именно эту область страхования.

Другие сочетания существуют лишь в теории, наподобие новых сверхтяжелых элементов таблицы Менделеева, существование которых теоретически доказано, но в природе не обнаруженных. Например, первые 183 дня доходы от трудовой деятельности иностранных граждан, имеющих разрешение на временное проживание или вид на жительство, не относящихся при этом к высококвалифицированным специалистам и не прибывшим из стран Евразийского экономического союза, должны облагаться по ставке 30%. Другое дело, где сыскать такого иностранца, который получит разрешение на временное проживание или вид на жительство в России быстрее чем за полгода, если это не Депардье или не тренер сборной по дзюдо? А изменение налогового статуса с резидента на неризидента для лиц, уже имеющих разрешение на временное проживание или вид на жительство, чревато их потерей.

При составлении данной таблицы мы руководствовались принципами высшей юридической силы международного договорного права над федеральным законодательством и главенства нормативных актов над разъяснениями министерств и ведомств по вопросам применения законодательства Российской Федерации по налогам и сборам.

| НДФЛ | ПФ | ФСС | ФОМС | |||

| Статус иностранного работника | до 183 дней | свыше 183 дней | НС и ПЗ | ВН и М | ||

| ИГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(5) | Да(11) | 2,9%(5) | 5,1%(5) |

| ИГ временно пребывающий из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(5) | 0(21) | 0(21) | 5,1%(22) |

| ИГ ВКС временно пребывающий по ТД | 13%(1) | 13%(1) | 0%(6) | Да(11) | 0%(14) | 0 %(17) |

| ИГ ВКС временно пребывающий по ГПД | 13%(1) | 13%(1) | 0%(6) | 0(19) | 0%(20) | 0 %(17) |

| ИГ ВКС временно пребывающий из ЕАЭС по ТД | 13%(1) | 13%(1) | 0%(7) | Да(11) | 2,9%(15) | 5,1%(18) |

| ИГ ВКС временно пребывающий из ЕАЭС по ГПД | 13%(1) | 13%(1) | 0%(7) | 0(21) | 0(21) | 5,1%(18) |

| ИГ — дистанционный работник вне РФ по ТД | 0 %(3) | 0 %(3) | 0 %(8) | Да(12) | 0 %(8) | 0 %(8) |

| ИГ — дистанционный работник вне РФ по ГПД | 0 %(3) | 0 %(3) | 0 %(8) | 0(19) | 0 %(8) | 0 %(8) |

| ИГ – беженец по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 2,9%(9) | 5,1 %(17) |

| ИГ – беженец по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ, получивший временное убежище по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 1,8%(9) | 5,1 %(9) |

| ИГ, получивший временное убежище по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(9) |

| ИГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ — ВКС с РВП по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ — ВКС с РВП по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ИГ — ВКС с РВП из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ — ВКС с РВП из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1%(18) |

| ИГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ — ВКС с ВНЖ по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ — ВКС с ВНЖ по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 0 %(17) |

| ИГ — ВКС с ВНЖ из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ — ВКС с ВНЖ из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1%(18) |

| ЛБГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ЛБГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

(1) Часть 3 статьи 224 Налогового кодекса РФ;

(2) Статья 73 Договора о ЕАЭС от 29. 05.2014 г., Письмо Минфина от 27 января 2015 г. N 03-04-07/2703;

05.2014 г., Письмо Минфина от 27 января 2015 г. N 03-04-07/2703;

(3) Письма Минфина от 16 октября 2015 г. N 03-04-06/59439, от 2 апреля 2015 г. N 03-04-06/18203. В отношении налогообложения отпускных дистанционного иностранного работника в указанных письмах Минфина высказывается противоположная точка зрения;

(4) Часть 2 статьи 22.1. Федерального закона 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», часть 1.1. статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(5)Письмо Минтруда от 31 марта 2015 г. N 17-3/В-155;

(6) Часть 1 статьи 7 и часть 2 статьи 22.1. Федерального закона №167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в Российской Федерации»;

(7) Пунктом 3 статьи 98 Договора о ЕАЭС определено, что пенсионное обеспечение трудящихся государств-членов Евразийского экономического союза и членов семьи регулируется законодательством государства постоянного проживания, а также в соответствии с отдельным международным договором между государствами-членами. Учитывая, что Договор не содержит специальных положений, определяющих условия обязательного пенсионного страхования трудящихся государств-членов, а также учитывая, что отдельный договор по пенсионному страхованию и обеспечению не принят, в части вопросов пенсионного страхования применяется законодательство страны трудоустройства. В соответствии с пунктом 1 статьи 7 Федерального закона N 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации» иностранные граждане — высококвалифицированные специалисты временно пребывающие на территории Российской Федерации не являются застрахованными лицами в системе обязательного пенсионного страхования;

Учитывая, что Договор не содержит специальных положений, определяющих условия обязательного пенсионного страхования трудящихся государств-членов, а также учитывая, что отдельный договор по пенсионному страхованию и обеспечению не принят, в части вопросов пенсионного страхования применяется законодательство страны трудоустройства. В соответствии с пунктом 1 статьи 7 Федерального закона N 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации» иностранные граждане — высококвалифицированные специалисты временно пребывающие на территории Российской Федерации не являются застрахованными лицами в системе обязательного пенсионного страхования;

(8) Часть 4 статьи 7 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(9)Письмо Минтруда от 19 декабря 2014 г. N 17-3/В-620;

(10) Часть 1 статьи 22. 1. Федерального закона 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», часть 1.1. статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

1. Федерального закона 167-ФЗ от 15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», часть 1.1. статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(11) Часть 2 статьи 5 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

(12) В соответствии с частью 4 статьи 7 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» не признаются объектом обложения выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами, в связи с осуществлением ими трудовой деятельности за пределами территории Российской Федерации. Однако в соответствии с частью 2 статьи 1 указанного Федерального закона положения статьи 7 не распространяются на правоотношения, связанные с исчислением и уплатой страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, регулируемые Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». В свою очередь в статье 5 Федерального закона от 24.07.1998 N 125-ФЗ отсутствуют какие либо исключения по уплате страховых взносов для различных категорий работников;

Однако в соответствии с частью 2 статьи 1 указанного Федерального закона положения статьи 7 не распространяются на правоотношения, связанные с исчислением и уплатой страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, регулируемые Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». В свою очередь в статье 5 Федерального закона от 24.07.1998 N 125-ФЗ отсутствуют какие либо исключения по уплате страховых взносов для различных категорий работников;

(13) Часть 3 статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(14) Часть 1 статьи 2 Федерального закона №255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

(15) Согласно пункту 1 статьи 2 Федерального закона N 255-ФЗ от 29. 12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» иностранные граждане — высококвалифицированные специалисты, временно пребывающие в Российской Федерации и работающие по трудовым договорам, обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством не подлежат. Одновременно частью 2 статьи 1.1 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 255-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» иностранные граждане — высококвалифицированные специалисты, временно пребывающие в Российской Федерации и работающие по трудовым договорам, обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством не подлежат. Одновременно частью 2 статьи 1.1 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 255-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд социального страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. в ФСС РФ по тарифу 2,9%;

Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд социального страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. в ФСС РФ по тарифу 2,9%;

(16) Часть 1 статьи 2 Федерального закона №255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», часть 1.1 статьи 58.2 Федерального закона №212-ФЗ от 24.07.2009 г. «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»;

(17) Статья 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации»;

(18) В соответствии со статьей 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации» иностранные граждане — высококвалифицированные специалисты обязательному медицинскому страхованию не подлежат. Одновременно частью 2 статьи 2 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 326-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное медицинское страхование. Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд обязательного медицинского страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. по тарифу 5,1%.

Одновременно частью 2 статьи 2 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 326-ФЗ, то применяются правила международного договора Российской Федерации. Исходя из положений пункта 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г., социальное страхование трудящихся из ЕАЭС осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства. При этом согласно пункту 5 статьи 96 Договора о ЕАЭС к социальному страхованию, в частности, относится обязательное медицинское страхование. Таким образом, работодатели должны уплачивать за такую категорию работников страховые взносы в Фонд обязательного медицинского страхования Российской Федерации в тех же размерах, что и с выплат гражданам Российской Федерации, т.е. по тарифу 5,1%.

(19) Абзац 4 п. 1 ст. 5 Закона N 125-ФЗ определяет, что физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если обязанность страхователя уплачивать страховщику страховые взносы установлена в договоре. В противном случае данная обязанность на организацию не возлагается;

В противном случае данная обязанность на организацию не возлагается;

(20) На основании п. 2 ч. 3 ст. 9 Закона N 212-ФЗ в базу для начисления страховых взносов не включаются (в части страховых взносов, подлежащих уплате в Фонд социального страхования Российской Федерации) любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера;

(21) Часть 3 статьи 98 Договора о ЕАЭС от 29.05.2014 г.;

(22) Абзац 1 и 2 Статьи 10 Федерального закона №326-ФЗ от 29.11.2010 г. «Об обязательном медицинском страховании в Российской Федерации».

Список основных сокращений, используемых в профессиональной среде кадровиков:

ЕАЭС – Евразийский экономический союз;

РВП – разрешение на временное проживание;

ВНЖ – вид на жительство;

РнР – разрешение на работу;

ИГ – иностранный гражданин;

ВКС – высококвалифицированный специалист;

ЛБГ – лицо без гражданства;

ТД – трудовой договор;

ГПД (ГПХ) – гражданско-правовой договор (договор гражданско-правового характера).

| Срок, не позднее | Что сделать | Куда сдавать/платить | Что будет, если не сделать | Документ |

| 10 января | Подать уведомление на смену налогового режима на УСН | В ИФНС по месту регистрации | Продолжите работать на старом налоговом режиме | Бланк уведомления |

| 17 января | Выплатить заработную плату сотрудникам Если вы обычно выдаёте зарплату с 1 по 7 число нужно сделать это в последний рабочий день в декабре. Если вы обычно платите с 8 по 15 число, тоже можете заплатить сотрудникам в конце декабря — это не нарушение. Но тогда аванс нужно будет заплатить через 15 дней после выплаты Письмо Минтруда

| На расчётный счёт сотрудника или наличными из кассы | Компенсация работнику: 1/150 ключевой ставки ЦБ от невыплаченной зарплаты за каждый день задержки зарплаты. Штраф (ч. 6 ст. 5.27 КоАП РФ): — для должностных лиц — от 10 000 ₽ до 20 000 ₽ или предупреждение; — для ИП — от 1000 ₽ до 5000 ₽; — для организации — от 30 000 ₽ до 50 000 ₽ | Выдайте сотруднику расчётный листок Пример Можно направить листок по электронной почте. |

| Заплатить страховые взносы за сотрудников: — на пенсионное страхование 22%, — на медицинское страхование 5,1%, — на социальное страхование 2,9%. | В ИФНС по месту регистрации | Штраф 20% от суммы взносов, которую нужно было заплатить. Если налоговая докажет, что предприниматель не заплатил взносы умышленно — вдвое больше (ст. 122 НК РФ) | Платёжку с правильными реквизитами можно сформировать на сайте на сайте налоговой | |

| Заплатить страховые взносы на травматизм: от 0,2% до 8%. Сколько платить, узнайте на сайте ФСС | В ФСС по месту регистрации | Штраф 20% от суммы взносов, которую нужно было заплатить. Если фонд докажет, что предприниматель не заплатил взносы умышленно — вдвое больше (п. 26.29 закона № 125-ФЗ) Если фонд докажет, что предприниматель не заплатил взносы умышленно — вдвое больше (п. 26.29 закона № 125-ФЗ) | Платёжку с правильными реквизитами можно сформировать на сайте ФСС | |

| Сдать отчёт СЗВ-М за декабрь 2021: — на всех сотрудников, которые работали по трудовому договору, даже если они в декрете или не получали заработную плату, — на подрядчиков, которым платили по договору ГПХ и начисляли страховые взносы

| В ПФР по месту регистрации | Штраф 500 ₽ за каждого работника, если (ст. 17 закона № 27-ФЗ): — не подали отчёт; — опоздали с отчётом; — не подали информации о застрахованном лице; — подали неполную или недостоверную информацию о застрахованном лице. | Бланк — на сайте ПФР Пример заполнения Отчёт можно сформировать в программе Документы ПУ-6 от ПФР | |

| 20 января — на бумаге 27 января — по интернету | Сдать отчёт 4-ФСС за 2021 год | В ФСС по месту регистрации | За каждый просроченный месяц штраф 5% от суммы страховых взносов за 3 квартал, которая указана в отчёте: от 1000 ₽ до 30% от суммы взносов (п. 1 ст. 26.30 закона № 125-ФЗ от от 24.07.1998) 1 ст. 26.30 закона № 125-ФЗ от от 24.07.1998) | Отчёт можно сформировать на сайте ФСС |

| 31 января | Сдать расчёт по страховым взносам за 2021 год | В ИФНС по месту регистрации | Штраф от 1000 ₽ до 30% от суммы налога. Если не подать декларацию в течение 10 дней после срока, налоговая может заблокировать счёт в банке (п. 3.2 ст. 76 НК РФ) | Сформировать расчёт можно в программе налоговой Налогоплательщик ЮЛ |

| Заплатить НДФЛ, если в январе 2021 года у сотрудников были больничные или отпускные | В ИФНС по месту регистрации | Штраф 20% от суммы, которую нужно было заплатить (ст. 122 НК РФ) | Платёжку с правильными реквизитами можно сформировать на сайте налоговой | |

| Если сотрудники получали зарплату в 4 квартале 2021 года, сдать расчёт 6-НДФЛ | В ИФНС по месту регистрации | Штраф от 1000 ₽ до 30% от суммы налога. Если не подать декларацию в течение 10 дней после срока, налоговая может заблокировать счёт в банке. (п. 3.2 ст. 76 НК РФ) (п. 3.2 ст. 76 НК РФ) | Расчёт можно сформировать в программе налоговой Налогоплательщик ЮЛ | |

| Как только произошли изменения, не позднее следующего рабочего дня | Сдать отчёт СЗВ-ТД за декабрь 2021: — о приёме сотрудников на работу, переводах на другую постоянную работу и увольнениях; — про подачу сотрудниками заявлений о продолжении ведения трудовой книжки в бумажном виде или об отказе от неё. Если изменений не было, а сотрудники ещё не определились с трудовыми, отчёт сдавать не нужно. | В ПФР по месту регистрации | Штраф (ст. 5.27 КоАП РФ): — для должностных лиц и ИП — от 1000 ₽ до 5000 ₽; — для юридических лиц — от 30 000 ₽ до 50 000 ₽. | Бланк Пример заполнения Можно сделать с помощью программы Документы ПУ-6 от ПФР |

Оплачивайте налоги наличными

Самый простой и безопасный способ оплаты для большинства налогоплательщиков – электронный (онлайн или через мобильное приложение IRS2Go). Другие предпочитают платить чеком или денежным переводом.

Другие предпочитают платить чеком или денежным переводом.

Но если вы являетесь физическим или юридическим лицом, у которого возникли проблемы с открытием банковского счета или вам необходимо заплатить федеральные налоги наличными (в валюте США) по какой-либо другой причине, существуют способы оплаты. Наша цель — сделать процесс уплаты налогов максимально удобным, безопасным и надежным для всех типов налогоплательщиков.

| Способ оплаты наличными | Что вам нужно знать |

|---|---|

| В электронном виде с помощью предоплаченной карты или мобильного приложения | |

| У одного из наших розничных партнеров |

|

| По почте денежным переводом или кассовым чеком |

|

| Лично в одном из наших Центров помощи налогоплательщикам (TAC) IRS |

|

*Примечание: в большинстве учреждений есть ограничения на сумму, которую вы можете положить на предоплаченную кредитную карту или денежный перевод.

Как подавать федеральные налоги

Декларации по федеральному подоходному налогу должны быть поданы 18 апреля 2022 г. для большей части страны и 19 апреля 2022 г., если вы проживаете в штате Мэн или Массачусетс. Узнайте, как подать налоговую декларацию по федеральному подоходному налогу или как получить отсрочку.

Крайний срок подачи налоговой декларации

Для всех налогоплательщиков, кроме тех, кто проживает в штатах Мэн и Массачусетс, крайний срок подачи федеральных подоходных налогов — 18 апреля 2022 года вместо 15 апреля.Это связано с праздником Дня эмансипации в округе Колумбия. В штатах Мэн и Массачусетс крайний срок уплаты федерального налога — 19 апреля 2022 года в связи с празднованием Дня патриотов.

Эти сроки не применяются к налоговым декларациям штата и местных органов власти. Чтобы убедиться, что вы подаете их вовремя, узнайте сроки подачи налоговых деклараций в вашем штате. Если вы должны деньги и не подаете и не платите налоги вовремя, вам будут начислены проценты и штраф за просрочку платежа. Если вы получите возмещение, штраф за несвоевременную подачу декларации не предусмотрен.

Если вы получите возмещение, штраф за несвоевременную подачу декларации не предусмотрен.

Подача декларации о федеральном подоходном налоге

IRS начнет принимать и обрабатывать федеральные налоговые декларации 24 января 2022 года. Чтобы начать подачу налоговой декларации, вам сначала нужно узнать, сколько денег вы заработали в 2021 году. стандартный вычет или детализируйте свой доход. Наконец, вам нужно будет отправить все документы до 19 апреля 2022 года, если вы живете в штате Мэн или Массачусетс, или до 18 апреля 2022 года, если вы живете в остальной части страны.

Шаги для подачи налоговой декларации

Соберите документы, включая:

Форму W-2 от каждого работодателя

Другие отчеты о доходах и процентах (1099 и 1099-INT3).

Квитанции о благотворительных пожертвованиях и медицинских и деловых расходах, если вы перечисляете свою декларацию по пунктам

Выберите свой статус подачи.

Статус подачи зависит от того, состоите ли вы в браке. Процент, который вы платите на домашние расходы, также влияет на ваш статус подачи.

Статус подачи зависит от того, состоите ли вы в браке. Процент, который вы платите на домашние расходы, также влияет на ваш статус подачи.Решите, как вы хотите подавать налоги. IRS рекомендует использовать программное обеспечение для подготовки налоговых деклараций в электронном виде для наиболее простого и точного возврата.

Определите, принимаете ли вы стандартный вычет или детализируете свой доход.

Если вы должны деньги, узнайте, как произвести налоговый платеж, в том числе подать заявку на план платежей.

Подайте налоговую декларацию до 19 апреля 2022 года, если вы живете в штате Мэн или Массачусетс, или 18 апреля 2022 года, если вы живете в остальной части страны.

Узнайте, как проверить статус возврата налога.

Выплаты в связи с экономическими последствиями коронавируса (EIP) и пособия по безработице

Из-за пандемии COVID-19 вы, возможно, получали пособие по безработице и/или выплату в связи с экономическими последствиями (EIP), в зависимости от вашего права.

IRS не считает EIP в качестве налогооблагаемого дохода, поэтому вам не нужно сообщать об этом в налоговой декларации за 2020 год.

Убедитесь, что вы получили оба ваших стимулирующих платежа, если вы имели на них право. Вы можете потребовать возмещения недостающих денег из EIP, заполнив налоговую декларацию за 2020 год. Недостающие деньги EIP будут выданы либо за счет возврата налогов, либо за счет более низких налоговых счетов.

Если вы потеряли работу и имеете право на компенсацию, полученные вами пособия по безработице считаются налогооблагаемым доходом. Вы должны были получить форму 1099-G, в которой будет указана сумма пособий по безработице, которые вы получили в течение года.Используйте эту форму, чтобы сообщить о доходах от пособий по безработице в вашей федеральной налоговой декларации.

Защитите себя от кражи личных данных, связанных с налогами

Кража идентификационных данных налогоплательщика происходит, когда кто-то крадет вашу личную информацию для подачи налоговой декларации с использованием ваших личных данных. Как правило, мошенник будет использовать ваш номер социального страхования для подачи вашей декларации, чтобы получить возмещение. Чтобы защитить себя от кражи идентификационного номера налогоплательщика, вы можете получить шестизначный PIN-код для защиты личных данных (IP-PIN) в IRS.PIN-коды IP-адресов известны только вам и IRS, поэтому IRS может подтвердить вашу личность при подаче налоговой декларации. Узнайте больше о том, как работает PIN-код IP и как его применить.

Как правило, мошенник будет использовать ваш номер социального страхования для подачи вашей декларации, чтобы получить возмещение. Чтобы защитить себя от кражи идентификационного номера налогоплательщика, вы можете получить шестизначный PIN-код для защиты личных данных (IP-PIN) в IRS.PIN-коды IP-адресов известны только вам и IRS, поэтому IRS может подтвердить вашу личность при подаче налоговой декларации. Узнайте больше о том, как работает PIN-код IP и как его применить.

Обратитесь в IRS по вопросам подачи налоговой декларации

Для получения самой быстрой информации IRS рекомендует найти ответы на ваши вопросы в Интернете. Вы также можете позвонить в IRS, но время ожидания разговора с представителем может быть очень долгим. Этот вариант лучше всего подходит для менее сложных вопросов.

Расширение для подачи налоговой декларации

Если вы не можете подать федеральную налоговую декларацию к установленному сроку, вы можете получить шестимесячное продление от Налоговой службы (IRS). Это не дает вам больше времени для уплаты налогов. Чтобы избежать возможных штрафов, рассчитайте и уплатите причитающиеся налоги до крайнего срока уплаты налогов 19 апреля 2022 года, если вы проживаете в штате Мэн или Массачусетсе, или 18 апреля 2022 года для остальной части страны.

Это не дает вам больше времени для уплаты налогов. Чтобы избежать возможных штрафов, рассчитайте и уплатите причитающиеся налоги до крайнего срока уплаты налогов 19 апреля 2022 года, если вы проживаете в штате Мэн или Массачусетсе, или 18 апреля 2022 года для остальной части страны.

У вас есть вопрос?

Задайте реальному человеку любой вопрос, связанный с правительством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 11 января 2022 г.

Уплата налогов | Департамент налогов

Оплата онлайн

Вы можете оплатить свой подоходный налог, предполагаемый подоходный налог и любой налоговый счет Вермонта онлайн, используя один из следующих способов оплаты:

Дебетовая карта ACH (бесплатно)

Если вы подаете декларацию в электронном виде, вы можете отправить платеж с помощью дебетовой карты ACH.Введите номер своего счета и маршрутный номер вашего банка или финансового учреждения в безопасную онлайн-форму. Обязательно перепроверьте числа и сопоставьте их точно, так как ошибки приведут к задержкам в обработке, а также могут начисляться дополнительные проценты и штрафы. Дебетовые платежи ACH обрабатываются в течение одного рабочего дня с момента подачи. Если вы предпочитаете, вы можете запланировать оплату на любой день до даты вашего возвращения включительно.

Обязательно перепроверьте числа и сопоставьте их точно, так как ошибки приведут к задержкам в обработке, а также могут начисляться дополнительные проценты и штрафы. Дебетовые платежи ACH обрабатываются в течение одного рабочего дня с момента подачи. Если вы предпочитаете, вы можете запланировать оплату на любой день до даты вашего возвращения включительно.

Кредитная карта (3% невозмещаемая комиссия)

Персональный чек, кассовый чек или денежный перевод

Вы можете отправить свой чек или денежный перевод, подлежащий оплате, в Департамент налогов штата Вермонт.

Оплата онлайн с помощью myVTax

Если вы подаете декларацию в электронном виде и отправляете платеж чеком или денежным переводом, вы должны заполнить и приложить Форму IN-116, Ваучер об уплате подоходного налога с вашим платежом. Платежи, отправленные без ваучера, могут быть утеряны или отправлены по ложному пути, что может привести к штрафам за просрочку платежа.

Если вы не предпочитаете электронную форму, у вас есть возможность подать декларацию, используя бумажную форму и соответствующие графики. Большинство форм доступны в виде заполняемых PDF-файлов, что позволяет вам вводить информацию.Печатные символы делают обработку более плавной, поскольку формы могут более точно считываться сканерами Департамента.

Когда вы будете готовы распечатать форму, внимательно следуйте инструкциям по печати, чтобы наши сканеры могли прочитать и обработать вашу форму. Печать формы в другом формате замедляет обработку.

Оплата чеком

Вы можете отправлять все формы, графики и платежи до; персональный чек, кассовый чек или денежный перевод , лично по адресу:

Департамент налогов штата Вермонт

133 State Street, 1st Floor

Montpelier, VT 05633-1401

Наш рабочий день 7:45.м. до 16:30 с понедельника по пятницу.

Отправьте платеж по почте

Если вы отправляете возврат по почте с оплатой , отправьте письмо по адресу:

Департамент налогов Вермонта

PO Box 1779

Montpelier, VT 05601-1779

Оплата налогов с помощью прямой оплаты, кредитной карты или плана платежей

Важно: Если вы подготовили свои налоги и готовы заплатить причитающиеся налоги IRS, вы можете сделать это онлайн, поэтому нет необходимости отправлять по почте чек с формой платежного ваучера.

Налоги и смерть до сих пор считаются двумя самыми неизбежными факторами в этой жизни. Знаете ли вы, что штрафы IRS за несвоевременную уплату налогов, как правило, меньше, чем штрафы за непредставление налоговой декларации? Своевременная подача декларации или, по крайней мере, отсрочка не должны быть оправданием, даже если вы не можете заплатить налоги в это время. Когда вы подготавливаете и отправляете налоговую декларацию в электронном виде из налогового приложения eFile, вы можете использовать методы прямого банковского перевода, чека или денежного перевода, как указано ниже.Или вы можете использовать любой другой метод, описанный здесь.

Оплатить налоги IRS онлайн

Вам может быть интересно:

- Что делать, если нет средств, чтобы вовремя заплатить налоги?

- Как платить налоги через eFile.com или другими способами?

- Как оценить потенциальные штрафы IRS за просрочку уплаты налогов.

На этой странице приведены ответы на вышеуказанные вопросы и многое другое. Найдите информацию, связанную с вашей налоговой декларацией или декларацией штата, а также различные налоговые калькуляторы и инструменты, которые помогут вам получить ответы на вопросы, связанные с налогами, в течение нескольких минут.

Найдите информацию, связанную с вашей налоговой декларацией или декларацией штата, а также различные налоговые калькуляторы и инструменты, которые помогут вам получить ответы на вопросы, связанные с налогами, в течение нескольких минут.

Примечание: Если вы подали декларацию за 2021 г. и указали платежную информацию с указанной датой, возможна задержка обработки вашего платежа. Налоговое управление сильно задерживает выдачу налоговых возмещений и , принимая налоговые платежи в этом году. Таким образом, вы можете не увидеть, как ваш платеж будет снят с вашего банковского счета прямо в день платежа.

Если возврат или продление были поданы в электронном виде до крайнего срока 18 апреля 2022 г. и дата платежа была назначена до этого срока, вы не должны подвергаться штрафам за просрочку платежа.Отслеживайте учетную запись, которую вы указали при подаче декларации; если средства не были получены, дважды проверьте счет, указанный в вашей декларации, и подумайте о том, чтобы связаться с IRS.

Оценки налоговых платежей

Конечно, самый точный способ узнать причитающиеся или причитающиеся налоги – это налоговая декларация. Однако существует множество других сценариев, требующих планирования и/или расчета налогов до подачи декларации или уплаты налогов.

Если вы еще не подали заявку и хотели бы оценить потенциальные налоговые платежи, воспользуйтесь одним из этих инструментов, чтобы выяснить это.

Как указано выше, штрафы за несвоевременную подачу документов, как правило, выше, чем штрафы за просрочку платежа. Узнайте сами, используя PENALTYucator. В настоящее время у нас есть только инструмент для оценки штрафов IRS, а не штрафов штата.

Нужна дополнительная налоговая помощь по способам оценки или вашим налогам? Свяжитесь с одним из наших налоговых инспекторов.

Варианты немедленного уплаты налогов IRS

Когда дело доходит до уплаты IRS и/или государственных налогов, существует три основных сценария:

1. Готов оплатить сейчас. Налогоплательщик уже имеет необходимые средства или готов платить налоги с прямого банковского счета или дебетовой/кредитной карты. Подробная информация о расчетных налоговых платежах за 2021 налоговый год.

Готов оплатить сейчас. Налогоплательщик уже имеет необходимые средства или готов платить налоги с прямого банковского счета или дебетовой/кредитной карты. Подробная информация о расчетных налоговых платежах за 2021 налоговый год.

2. Не готов платить сейчас, но со временем: У налогоплательщика сейчас нет средств для своевременной уплаты налогов, но он хочет платить постепенно через планы уплаты налогов.

3. Не платил, не может или не хочет платить налоги сейчас или позже: Налогоплательщик, который не платил в прошлом или в настоящее время не может из-за отсутствия средств или не хочет платить налоги ни сейчас, ни со временем.Подробная информация о наложении ареста на заработную плату или налоге на имущество.

Важно: Дважды, трижды и четырежды проверьте свою банковскую информацию, введенную при подаче декларации в IRS. Ваша банковская информация не может быть изменена после того, как IRS примет вашу декларацию. Это означает, что вы не можете подать налоговую поправку или повторно подать декларацию, чтобы обновить или изменить свой банковский счет в IRS. Налоговое управление США будет использовать вашу последнюю поданную и принятую декларацию для выдачи будущих налоговых льгот, таких как скидки на восстановление или стимулирующие чеки (выплаты экономических последствий).Если указан неверный банковский счет, IRS отправит ваши будущие стимулирующие платежи по почте на адрес, указанный в вашей декларации.

Это означает, что вы не можете подать налоговую поправку или повторно подать декларацию, чтобы обновить или изменить свой банковский счет в IRS. Налоговое управление США будет использовать вашу последнюю поданную и принятую декларацию для выдачи будущих налоговых льгот, таких как скидки на восстановление или стимулирующие чеки (выплаты экономических последствий).Если указан неверный банковский счет, IRS отправит ваши будущие стимулирующие платежи по почте на адрес, указанный в вашей декларации.

Лучший способ заплатить задолженность по налогам – заплатить как можно скорее. Способы уплаты налогов перечислены ниже, с описанием типа оплаты, подробным описанием и рекомендацией, основанной на определенных налоговых ситуациях.

Рекомендуется большинству налогоплательщиков, у которых есть средства на банковском счете и которые хотят обрабатывать разовые платежи подоходного налога онлайн или не нуждаются или не хотят настраивать повторяющиеся платежи.

Создайте или получите доступ к своей учетной записи IRS и отслеживайте свои налоговые платежи и другие обновления, такие как сумма, которую вы должны, обновления за текущий календарный день, историю платежей, любые запланированные или ожидающие платежи, сведения о вашем плане платежей, если он у вас есть, и информация из вашей последней налоговой декларации.

Рекомендуется: В этой учетной записи будет отображаться ваш статус платежей и история, а также вы можете получить доступ к налоговым выпискам отчетов о прибылях и убытках и налоговых деклараций. Например, если вам нужен скорректированный валовой доход и т. д.

EFTPS или Электронная система уплаты федеральных налогов® позволяет вам зарегистрироваться, чтобы вы могли бесплатно платить любые налоги, причитающиеся IRS, посредством запланированных платежей. Планируйте платежи онлайн или по телефону за 365 дней вперед.

Рекомендуется налогоплательщикам, которые хотели бы управлять своими запланированными или повторяющимися платежами через платформу, предоставленную Казначейством США, через зарегистрированную учетную запись. Платежи на сумму более 10 миллионов долларов разрешены, и комиссия за обработку не взимается.

Выберите один из трех платежных процессоров и используйте один из следующих вариантов электронных платежей: Visa, Master Card, Discover, American Express, STAR, Pulse, NYCE, Accel, Visa Checkout, MasterPass, Amex Express Checkout, PayPal. Плата за дебетовую карту варьируется от 2,55 до 3,95 долларов США в зависимости от суммы налога, подлежащей уплате. Комиссия за удобство кредитной карты колеблется от 1,87% до 1,99%. Существуют ограничения на количество платежей, которые можно сделать с помощью дебетовой или кредитной карты. Для сумм налоговых платежей, превышающих 100 000 долларов США, применяются определенные ограничения, и все они перечислены на странице платежной системы. Сборы выше, если вы используете этот метод, интегрированный через коммерческую онлайн-платформу для подготовки налоговых деклараций или через профессионального налогового агента.

Плата за дебетовую карту варьируется от 2,55 до 3,95 долларов США в зависимости от суммы налога, подлежащей уплате. Комиссия за удобство кредитной карты колеблется от 1,87% до 1,99%. Существуют ограничения на количество платежей, которые можно сделать с помощью дебетовой или кредитной карты. Для сумм налоговых платежей, превышающих 100 000 долларов США, применяются определенные ограничения, и все они перечислены на странице платежной системы. Сборы выше, если вы используете этот метод, интегрированный через коммерческую онлайн-платформу для подготовки налоговых деклараций или через профессионального налогового агента.

Оплата кредитной картой рекомендуется налогоплательщикам, которые хотели бы платить налоги вовремя, но не имеют средств в банке и не хотят столкнуться с штрафами за просрочку платежа.Использование дебетовой карты рекомендуется только в том случае, если вы можете занять деньги дешевле, чем платить комиссию за заимствование кредитной карты. Если у вас есть средства в банке, мы не рекомендуем использовать дебетовую карту из-за связанных с ней комиссий, а лучше использовать указанный выше способ прямого платежа, поскольку он не требует комиссии.

Если у вас есть средства в банке, мы не рекомендуем использовать дебетовую карту из-за связанных с ней комиссий, а лучше использовать указанный выше способ прямого платежа, поскольку он не требует комиссии.

Дополнительные варианты оплаты кредитной или дебетовой картой

Корпорация Link2Gov : Pay1040.com. Сборы по состоянию на 27 октября 2021 г.: кредитная карта 1,99% (минимум 2,58 доллара США), дебетовая карта 2 доллара США.58.WorldPay US, Inc. : PayUSAtax.com. Комиссии по состоянию на 27 октября 2021 г.: Комиссия по кредитной карте: 1,96% (минимум 2,69 доллара США), Комиссия по дебетовой карте: 2,55 доллара США.

ACI Payments, Inc. : ACIPayOnline.com. Сборы по состоянию на 27 октября 2021 г.: комиссия за кредитную карту: 1,99% (минимум 2,50 доллара США), комиссия за дебетовую карту: 2 доллара США. Этот сайт также позволяет оплачивать государственные налоги. Используйте их калькулятор комиссий для оценки комиссий в зависимости от типа платежа.

Убедитесь, что вы проверили сборы, предоставленные каждым поставщиком по ссылкам. Они также предоставляют возможность оплаты по телефону.См. ниже в разделе оплаты по телефону.

Рекомендуется налогоплательщикам, которые не могут совершить прямой платеж или зачисленный платеж через EFTPS или должны перевести очень большие суммы налоговых платежей, поскольку для проводных переводов нет ограничений. Фиксированные сборы за обработку будут варьироваться.

Налоговые платежи наличными могут приниматься участвующими розничными торговцами, перечисленными по ссылке слева. Налоговые платежи ограничены суммой в 1000 долларов США в день, и существуют ограничения на частоту платежей. Комиссия за транзакцию наличными составляет 3 доллара.99.

Рекомендуется налогоплательщикам, у которых может не быть банковского счета или кредитной/дебетовой карты и/или у которых небольшая сумма подоходного налога. Из соображений удобства и комиссии, а также если вы можете использовать метод прямого депозита, указанный выше, мы рекомендуем это вместо оплаты наличными.

Сделать чек или денежный перевод подлежащим оплате: Казначейству США. Должна быть включена следующая информация: имя и адрес, номер социального страхования (SSN указывается первым, если это совместная декларация), соответствующие номера налоговых форм, налоговый год и/или номер уведомления IRS.Не включайте наличные по почте. Убедитесь, что вы выбрали правильный почтовый адрес IRS по ссылке.

Рекомендуется налогоплательщикам, у которых может не быть банковского счета или кредитной/дебетовой карты и/или у которых небольшая сумма подоходного налога. Как правило, почтовая марка считается датой платежа. Если вы покупаете почтовый номер для отслеживания, плата может быть аналогична оплате наличными или банковскому переводу. Для удобства мы рекомендуем метод прямого депозита, а не чек или денежный перевод по почте.

Оплата по телефону

IRS не будет принимать платежи по телефону по номеру 1-800-829-1040.Вот список поставщиков, которые принимают платежи по кредитным или дебетовым картам по телефону. Эти поставщики также перечислены выше в разделе оплаты кредитной картой.

Эти поставщики также перечислены выше в разделе оплаты кредитной картой. EFTPS — Электронная федеральная платежная система : Телефон: 1-800-555-4477 или оборудование TTY/TDD может звонить по номеру 1-800-733-4829. Нажмите, чтобы узнать о сборах.

ACI Payments, Inc. : Телефон: 1-888-872-9829. Сборы по состоянию на 27 октября 2021 г.: комиссия за кредитную карту: 1,99% (минимум 2,50 доллара США), комиссия за дебетовую карту: 2 доллара США. Этот сайт также позволяет оплачивать государственные налоги.Используйте их калькулятор комиссий для оценки комиссий в зависимости от типа платежа.

Корпорация Link2Gov : Телефон: 1-888-729-1040. Сборы по состоянию на 27 октября 2021 г.: кредитная карта 1,99% (минимум 2,58 доллара США), дебетовая карта 2,58 доллара США.

WorldPay US, Inc. : Телефон: 1-844-PAY-TAX8. Комиссии по состоянию на 27 октября 2021 г.: Комиссия по кредитной карте: 1,96% (минимум 2,69 доллара США), Комиссия по дебетовой карте: 2,55 доллара США.

Позвоните или посетите сайты, перечисленные выше, чтобы узнать о текущих тарифах. Рекомендуется для налогоплательщиков, не имеющих доступа в Интернет или предпочитающих платить по телефону.

Общие рекомендации по оплате

При использовании любого из вышеперечисленных способов оплаты с оплатой сейчас, чтобы платеж поступал вовремя и чтобы избежать штрафов IRS за просрочку платежа и процентных сборов, мы настоятельно рекомендуем дать себе достаточно времени для своевременного поступления платежа в IRS. С большинством электронных способов оплаты вы можете лучше всего отслеживать статус платежа, процесс и поток.

Узнайте, должны ли вы производить расчетные налоговые платежи с дохода в 2021 году, а также когда и как производить эти платежи.

Начните подавать налоговую декларацию IRS за 2021 год прямо сейчас

У вас уже есть учетная запись eFile.com? Войти

Варианты уплаты налогов на eFile.com

Когда вы подготавливаете и отправляете налоговую декларацию в электронном виде на eFile. com, в налоговом приложении вам доступны следующие варианты оплаты. Вам не обязательно использовать какие-либо из этих доступных опций. Описанные выше варианты оплаты доступны любому налогоплательщику, независимо от онлайн-платформы.

com, в налоговом приложении вам доступны следующие варианты оплаты. Вам не обязательно использовать какие-либо из этих доступных опций. Описанные выше варианты оплаты доступны любому налогоплательщику, независимо от онлайн-платформы.

Позволяет списывать налоговые платежи в электронном виде с вашего банковского счета только в том случае, если вы одновременно подаете налоговую декларацию в электронном виде. В процессе электронной подачи вы перейдете к экрану для ввода информации о своем банковском счете, которая будет отправлена в Казначейство США после того, как вы подадите декларацию в электронном виде. Вы также можете перейти на отдельный экран для подачи налоговых платежей штата, но мы сообщим вам, если ваш штат не предлагает прямой дебет, прежде чем вы отправите налоговую декларацию штата.

Отправьте чек или денежный перевод в IRS после подачи электронного файла или налоговой декларации. Приложите платежный ваучер формы 1040-V (включенный в налоговую декларацию) к отправленному по почте чеку или денежному переводу.Затем отправьте платеж и ваучер по почте на адрес IRS в зависимости от вашего штата проживания (найдите здесь почтовые адреса IRS в зависимости от штата проживания). Если вы должны уплатить налог штата, в вашей налоговой декларации штата есть ваучер об оплате, в котором содержатся инструкции о том, как подать платеж по налогу штата.

Приложите платежный ваучер формы 1040-V (включенный в налоговую декларацию) к отправленному по почте чеку или денежному переводу.Затем отправьте платеж и ваучер по почте на адрес IRS в зависимости от вашего штата проживания (найдите здесь почтовые адреса IRS в зависимости от штата проживания). Если вы должны уплатить налог штата, в вашей налоговой декларации штата есть ваучер об оплате, в котором содержатся инструкции о том, как подать платеж по налогу штата.Могу ли я отменить свой налоговый платеж?

Если вы задолжали налог и запланировали уплату налога при подаче налоговой декларации, IRS не разрешает изменять этот запланированный платеж.После того, как ваш возврат будет принят , учетная запись, дата и сумма не могут быть изменены. Единственный способ внести какие-либо изменения в это — отменить запланированный платеж и перенести его с новой или фиксированной информацией. Для отмены у IRS есть номер телефона, но она просит налогоплательщиков подождать не менее 7 дней с момента принятия, прежде чем звонить. Запрос должен быть сделан не менее чем за два рабочих дня до запланированной даты платежа. Свяжитесь с IRS по номеру платежной службы e-File, чтобы узнать об отмене платежа.

Запрос должен быть сделан не менее чем за два рабочих дня до запланированной даты платежа. Свяжитесь с IRS по номеру платежной службы e-File, чтобы узнать об отмене платежа.

Если возникнут проблемы с платежом — неправильная банковская информация, недостаточно средств — платеж может быть возвращен финансовому учреждению, и IRS отправит вам письмо 4870 с информацией о том, как действовать дальше. В этом случае могут быть применены штрафные санкции за просрочку платежа.

См. дополнительную информацию, а также контактный номер платежной службы электронного файла IRS:

Электронный вывод средств IRS

Если была допущена переплата, IRS исправит это после снятия средств и выдачи возврата.

Оптимизируйте удержание налогов, чтобы заплатить наименьшую сумму налогов в конце каждого налогового года. Зарегистрируйтесь в плане уплаты налогов или своевременно оплачивайте свои налоговые обязательства, чтобы уменьшить или устранить любые штрафы и проценты. Начните налоговую подготовку налоговой декларации за 2021 год уже сейчас, собрав документы, формы и заявления. Налоговый день — 18 апреля 2022 года.

Начните налоговую подготовку налоговой декларации за 2021 год уже сейчас, собрав документы, формы и заявления. Налоговый день — 18 апреля 2022 года.

Узнайте, как войти в свою учетную запись IRS, используя предоставленный IP-PIN.

Дополнительные вопросы по уплате налогов? Свяжитесь с одним из наших налоговых инспекторов.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Оплата IRS: дебет, кредит и еще 7 способов уплаты налогов

Когда-то выписка чека была почти единственным способом произвести платеж IRS.Зато сейчас масса вариантов. Вот как работают сегодняшние варианты оплаты IRS, сколько они стоят, а также некоторые плюсы и минусы каждого метода оплаты IRS.

Как это работает: вы заходите на веб-сайт IRS Direct Pay, подтверждаете свою личность и банковскую информацию и разрешаете дебетование ACH со своего банковского счета.

Также работает для уплаты оценочных налогов, платежей по договору рассрочки, а также платежей за измененные декларации и налоговые отсрочки.

Можно планировать платежи до 365 дней вперед.

Изменить или отменить запланированный платеж IRS за два дня до даты платежа.

Может получать уведомления по электронной почте о вашем платеже.

Возможна оплата в тот же день.

Невозможно совершить более двух платежей в течение 24 часов.

Платеж зачисляется на ваш счет в течение двух рабочих дней.

Коммерческие платежи запрещены.

Невозможно оплатить с международного банковского счета, если он не имеет U.С. филиал.

2. Электронная система оплаты федеральных налогов (EFTPS)

Как это работает. установите пароль, вернитесь в Интернет и авторизуйте транзакцию ACH со своего банковского счета.

Можно сделать онлайн или по телефону круглосуточно и без выходных.

Работает для уплаты всех федеральных налогов, включая налоги на бизнес.

Можно планировать платежи на год вперед.

Возможна оплата в тот же день.

Изменить или отменить запланированный платеж IRS за два дня до даты платежа.

Может получать уведомления по электронной почте о вашем платеже.

Настройка может занять больше времени, чем Direct Pay.

Ваш банк может взимать комиссию, если он инициирует платеж за вас (вместо планирования платежа самостоятельно на веб-сайте EFTPS или по телефону).

3. Осуществите платеж IRS с помощью банковского перевода в тот же день

Как это работает: Банковский перевод переводит деньги электронным способом от одного человека к другому с использованием банка или небанковского провайдера.

Стоимость: около 25 долларов США, в зависимости от вашего учреждения

Ваше финансовое учреждение определяет доступность, стоимость и время окончания перевода.

Вы должны заполнить отдельный лист для каждого платежа IRS, который вы делаете.

После обработки перевод считается окончательным.

Оптимизация денежных средств на ваших банковских счетах

4. Осуществление платежа IRS с помощью дебетовой карты сумма платежа, данные вашей карты и другие данные. Процессор отправляет деньги в IRS.

Стоимость: от 2 до 3,95 долларов за платеж (комиссия идет на обработчик, а не в IRS).

Можно сделать онлайн или по телефону.

Работает с картами PayPal, Visa, Mastercard, Discover, American Express, STAR, Pulse, NYCE и цифровыми кошельками Visa, Mastercard и American Express (в зависимости от выбранного вами провайдера).

Платежи свыше 100 000 долларов могут потребовать специального согласования с обработчиком.

Обычно не может отменить платеж.

Ваша информация передается третьей стороне.

5. Произведите платеж IRS с помощью кредитной карты

Как это работает: Вы заходите на веб-сайт одного из трех независимых платежных процессоров IRS, затем предоставляете сумму платежа, информацию о своей карте и другие данные. . Процессор отправляет деньги в IRS.

Стоимость: от 1,96% до 1,99% от суммы платежа; минимальная комиссия составляет от 2,50 до 2,69 долларов (плата поступает обработчику, а не в IRS)

Можно сделать онлайн или по телефону.

Работает с картами PayPal, Visa, Mastercard, Discover, American Express, STAR, Pulse, NYCE и цифровыми кошельками Visa, Mastercard и American Express (в зависимости от выбранного вами провайдера).

Сборы обычно аннулируют стоимость миль или других вознаграждений, полученных за использование вашей кредитной карты.

При наличии остатка на кредитной карте может применяться высокая процентная ставка.

Внесение большой суммы на вашу кредитную карту может повлиять на ваш кредитный рейтинг.

Обычно не может отменить платеж.

Ваша информация передается третьей стороне.

Цена: от 47,95 до 94,95 долларов, плюс государственные расходы. | |

Цена: от 60 до 120 долларов плюс государственные расходы. | |

Цена: от 49,99 до 109,99 долларов США плюс государственные расходы. |

6. Осуществите платеж IRS чеком, денежным переводом или кассовым чеком

Как это работает: сделайте платеж в США. S. Treasury и отправить его по почте в IRS. Убедитесь, что он включает ваше имя, адрес, дневной номер телефона, номер социального страхования или идентификационный номер работодателя, налоговый год, к которому он должен применяться, и соответствующую налоговую форму или номер уведомления.

S. Treasury и отправить его по почте в IRS. Убедитесь, что он включает ваше имя, адрес, дневной номер телефона, номер социального страхования или идентификационный номер работодателя, налоговый год, к которому он должен применяться, и соответствующую налоговую форму или номер уведомления.

Стоимость: штампы и/или отслеживание доставки почты, а также возможная плата за получение денежного перевода или кассового чека

Вам может не понадобиться банковский счет для получения кассового чека.

Денежные переводы и кассовые чеки не могут быть возвращены.

Денежные переводы и кассовые чеки отслеживаются, поэтому вы можете проверить получение.

Вам необходимо обратиться в банк или к другому поставщику, чтобы получить денежный перевод или кассовый чек.

Денежные переводы имеют лимит в 1000 долларов.

Вы должны отправить чек, денежный перевод или кассовый чек.

Доставка и отправка платежа может занять дни или недели.

Обычные чеки могут быть возвращены, если на счете недостаточно денег или у вас недостаточно средств защиты от овердрафта.

7. Произведите платеж IRS наличными

Как это работает: зайдите на веб-сайт PayNearMe IRS и следуйте инструкциям, чтобы произвести платеж IRS наличными. Вы получаете электронное письмо, подтверждающее вашу информацию, и IRS проверяет вашу информацию. Вы получите второе электронное письмо со ссылкой на платежный код и инструкциями. Затем вы идете в розничный магазин по электронной почте, просите продавца отсканировать ваш код, а затем передаете свои деньги. Вы получаете квитанцию и подтверждение оплаты.

Стоимость: 1 доллар США.От 50 до 3,99 долларов США за платеж

Банковский счет не требуется.

Может быть дешевле и удобнее, чем получение денежного перевода или кассового чека.

Доступен во всех 50 штатах.

Участвующие розничные продавцы: 7-Eleven, ACE Cash Express, универсальный магазин Кейси, аптека CVS, Family Dollar, Dollar General, Walgreens, Pilot Flying, Speedway, Kum & Go, Stripes, Royal Farms & Gomart

Обработка платежа может занять два рабочих дня.

Можно платить только 1000 долларов в день; для некоторых розничных продавцов также существует лимит в 500 долларов за платеж.

Для получения наличных может потребоваться поездка в банк.

Может потребоваться ношение крупной суммы наличных денег.

8. Внесите платеж IRS на мобильный телефон через IRS2Go

Как это работает: IRS2Go — официальное мобильное приложение IRS. Вы можете использовать его для совершения платежей через мобильную версию IRS Direct Pay бесплатно или с помощью дебетовой или кредитной карты (за отдельную плату).

Может генерировать коды безопасности для входа в определенные онлайн-сервисы (вместо отправки их в текстовом сообщении).

Можно также использовать приложение, чтобы найти бесплатное налоговое программное обеспечение и налоговую помощь.

Только Direct Pay, кредитная и дебетовая карты подходят для мобильных устройств.

Использование Direct Pay через приложение бесплатное, но при оплате дебетовыми или кредитными картами по-прежнему взимается комиссия за обработку.

9.Совершайте платежи IRS в рассрочку

Как это работает: Если вы не можете полностью оплатить свой налоговый счет в установленный срок, вы можете получить план платежей в IRS. Существует два типа планов: краткосрочные (для людей, которые могут погасить остаток за 180 дней или меньше) и долгосрочные (для людей, которым нужно больше времени).

Стоимость: от 0 до 225 долларов США, в зависимости от выбранного вами плана, способа регистрации и того, являетесь ли вы налогоплательщиком с низким доходом (см. все подробности здесь) телефон, почта или лично).

Сообщает IRS, что вы пытаетесь заплатить.

Можно организовать автоматическое списание платежей с вашего счета (прямой дебет).

Планы могут быть реструктурированы, изменены или восстановлены (за плату в размере 10–89 долларов США).

Штрафы и проценты начисляются до полной оплаты остатка.

За подписку на долгосрочный план платежей взимается плата, хотя налогоплательщики с низким доходом получают скидку.

Не может быть должен более 50 000 долларов, чтобы получить долгосрочный план.

Не может быть должен более 100 000 долларов США, чтобы получить краткосрочный план.

Из-за коронавируса изменились некоторые налоговые правила.

DOR Предполагаемые налоговые платежи | Mass.gov

Вы должны произвести расчетные платежи, если ожидаемый налог, подлежащий уплате с вашего налогооблагаемого дохода, не подлежащего удержанию, превышает 400 долларов США.Как правило, вам необходимо уплатить не менее 80% вашего годового подоходного налога, прежде чем подавать налоговую декларацию за год путем удержания или внесения расчетных налоговых платежей с любого дохода, не подлежащего удержанию. Фермеры и рыбаки обычно должны платить не менее двух третей (66,67%), а не 80%.

Внесение расчетных налоговых платежей как налогоплательщика гарантирует, что вы можете выполнять установленное законом требование о периодической уплате причитающихся налогов по мере получения дохода в течение года.

Физические и юридические лица могут осуществлять расчетные налоговые платежи в электронном виде через MassTaxConnect. Это быстро, просто и безопасно. Кроме того, возможно продление, возврат и оплата счетов.

Расчеты

Прежде чем совершать ежеквартальный расчетный платеж, рассчитайте онлайн с помощью Квартального расчетного налогового калькулятора.

Физические лица также могут рассчитать штраф за недоплату с помощью калькулятора расчетного налогового штрафа MassTaxConnect (M-2210) .

Имейте в виду:

- Некоторые налогоплательщики обязаны платить электронным способом. Посетите DOR требования к электронной подаче документов и платежам и

- Физические лица и доверенные лица, от которых не требуется оплата в электронном виде, могут использовать печатную форму.

Сроки оплаты

Если вы подаете отчет за календарный год, расчетный налог должен быть уплачен:

- Полностью не позднее 15 апреля налогового года или

- Четыре платежа по 25% от требуемого годового платежа.

| Рассрочка | Срок платежа |

| #1 | Не позднее 15 апреля числа налогового года |

| #2 | Не позднее 15 июня числа налогового года |

| #3 | Не позднее 15 сентября налогового года |

| #4 | Не позднее 15 января числа следующего налогового года |

Виды доходов, с которых физические лица могут не удерживать налоги:

- Заработная плата и заработная плата, не подлежащие удержанию в штате Массачусетс

- Пособие по безработице (если вы не выбрали добровольное удержание штата Массачусетс)

- Дивиденды и процентный доход

- Прибыль от продажи или обмена основных средств

- Доход от торговли, бизнеса, профессии, партнерства или S-корпорации

- Доход от имущества или траста

- Определенные выигрыши в лотерею или азартные игры

- Доход от определенных пенсий или планов пенсионных накоплений

- Доход от аренды.

Обратите внимание :

- Положение о безопасной гавани для тех, кто в первый год подает фидуциарную декларацию, декларацию корпоративного траста или некоммерческую организацию, не предусматривается.

Для получения дополнительной информации посетите раздел общей информации (скоро) форм 1-ES и форм 2-ES.

Кроме того, посетите раздел Расчетные налоговые платежи DOR и фидуциарных налогов.

Оплата налогов

Налоговые органы начинают рассылать налоговые счета по почте в октябре, и оплата производится по получении.Обратитесь в местную налоговую инспекцию, если вы не получили налоговый счет к середине января. Неполучение налоговой накладной не влияет на действительность налога, штрафа или пени, дату просрочки, наличие налогового удержания или любую процедуру, которую налоговая единица устанавливает для сбора налога.

Ваш налоговый счет может включать налоги для более чем одной налоговой единицы, если эти налоговые единицы объединили свои операции по сбору. Налоговые счета должны быть отправлены как владельцу собственности, так и назначенному им агенту.Если ваша ипотечная компания платит налоги на недвижимость за ваш дом, ипотечная компания получит налоговый счет.

Налоговые счета должны быть отправлены как владельцу собственности, так и назначенному им агенту.Если ваша ипотечная компания платит налоги на недвижимость за ваш дом, ипотечная компания получит налоговый счет.

Сборщик налогов должен выдать вам квитанцию об уплате налога, если вы ее попросите. Квитанции полезны для целей федерального подоходного налога и для проверки того, что ваша ипотечная компания уплатила налоги на ваш дом. Кроме того, ваша налоговая квитанция является доказательством того, что вы заплатили налог, если налоговая единица подаст на вас в суд за неуплату налогов.

Варианты оплаты

Открыть все

Крайний срок оплаты

В большинстве случаев вы должны заплатить налоги на недвижимость до января.31. Налоги, не уплаченные 1 февраля, считаются просроченными. К первоначальной сумме добавляются штрафы и проценты.