Чистый дисконтированный доход | это… Что такое Чистый дисконтированный доход?

Чистый дисконтированный доход

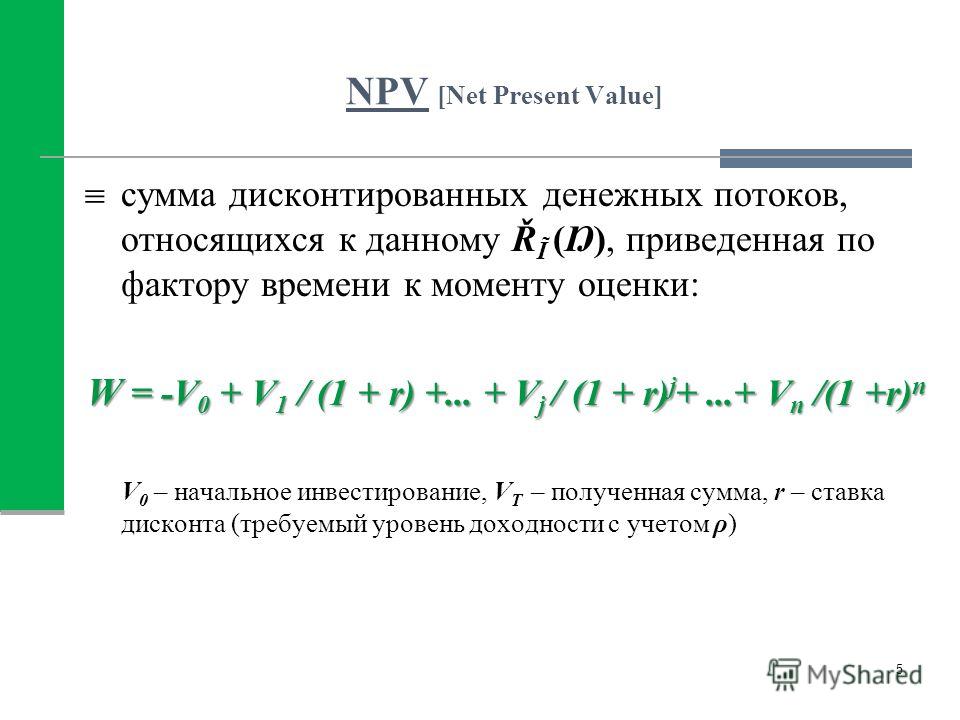

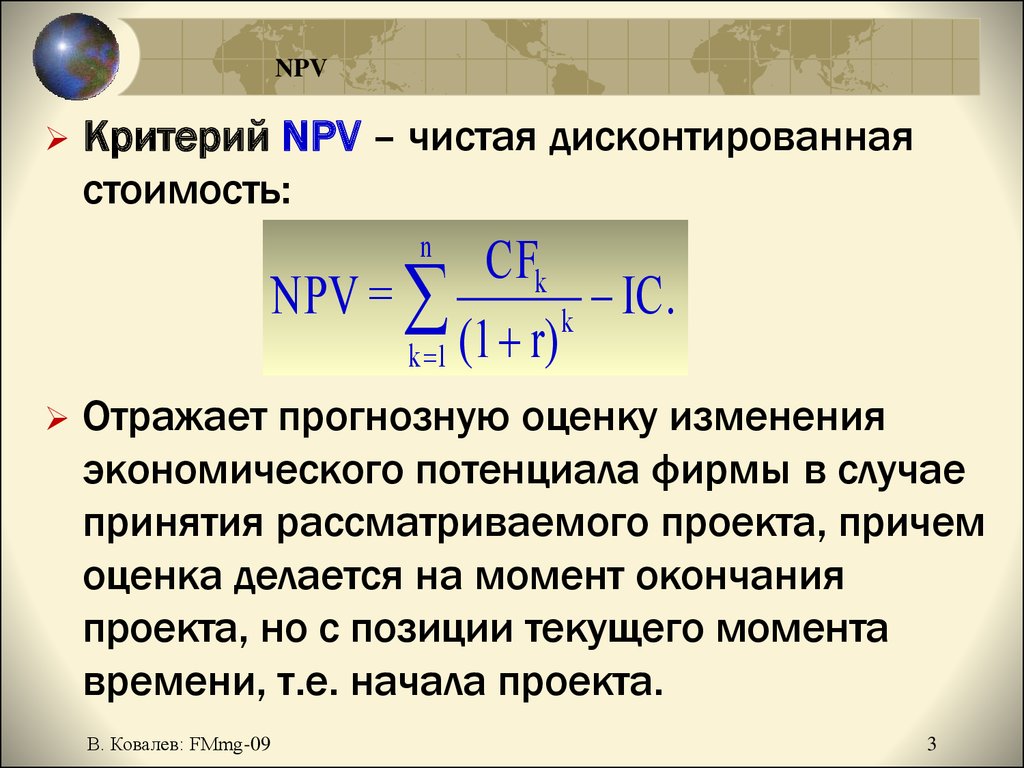

Чистая текущая стоимость (чистая приведённая стоимость) (англ. Net present value, принятое в международной практике анализа инвестиционных проектов сокращение — NPV (ЧДД)) — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню. Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учетом их временной стоимости и рисков, NPV можно интерпретировать, как стоимость, добавляемую проектом. Ее также можно интерпретировать как общую прибыль инвестора. В пользу такой интерпретации говорит то, что отношение NPV к совокупной величине дисконтированных инвестиционных затрат называется Индекс прибыльности (англ. Profitability Index или сокращенно PI).

В пользу такой интерпретации говорит то, что отношение NPV к совокупной величине дисконтированных инвестиционных затрат называется Индекс прибыльности (англ. Profitability Index или сокращенно PI).

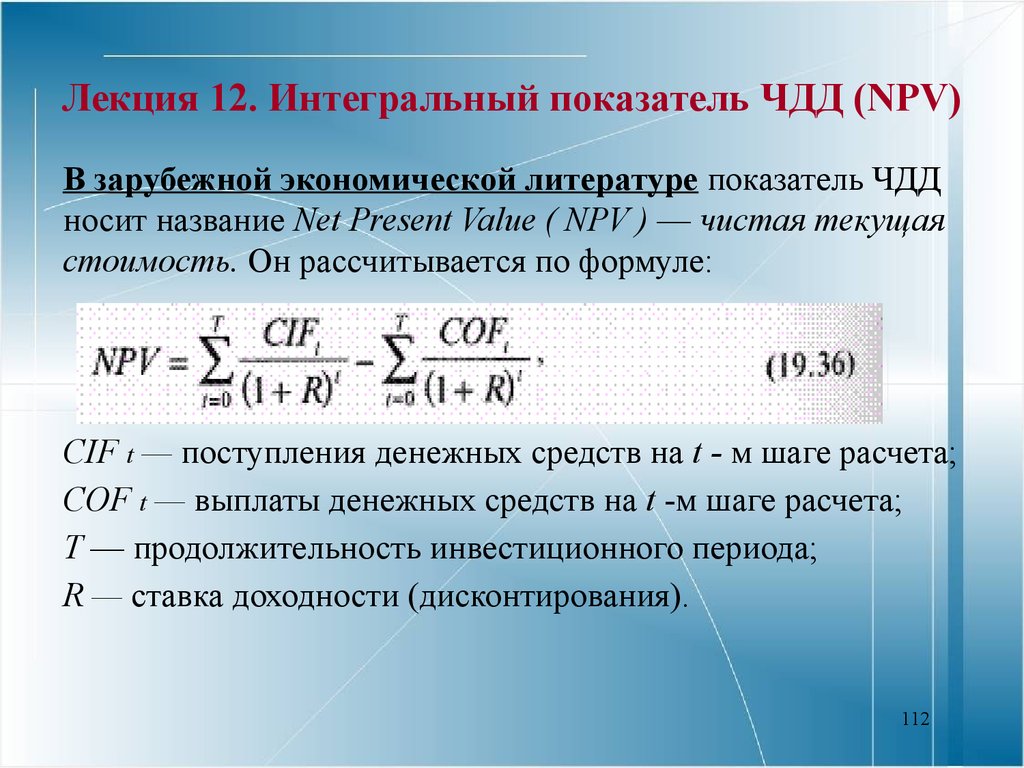

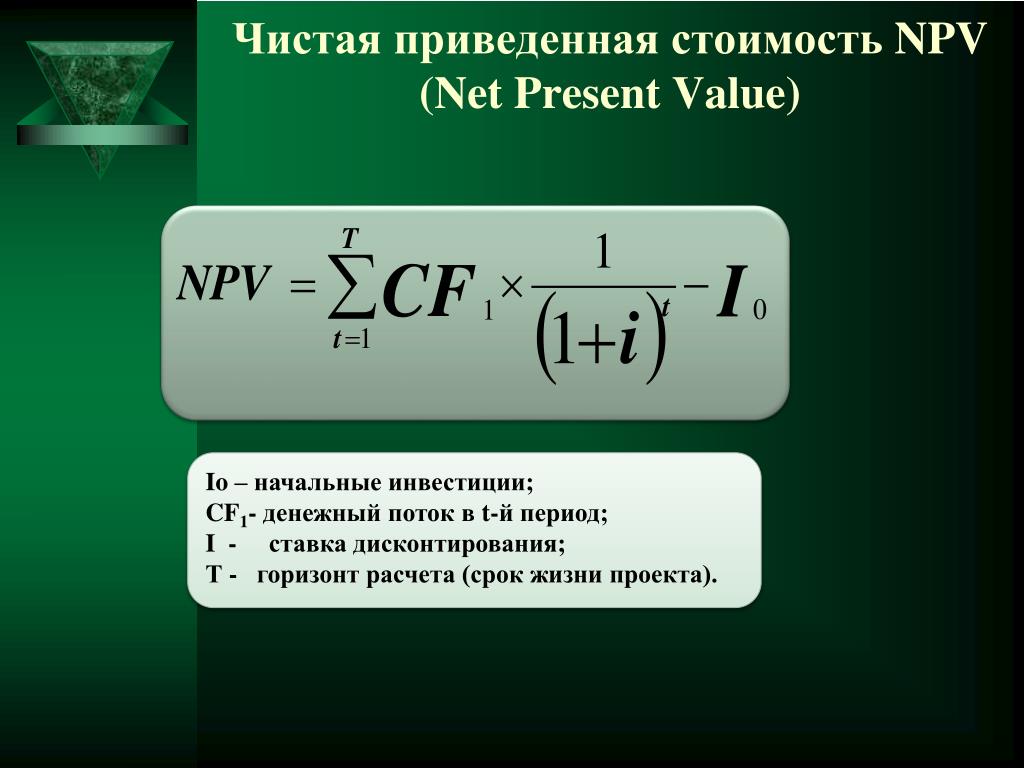

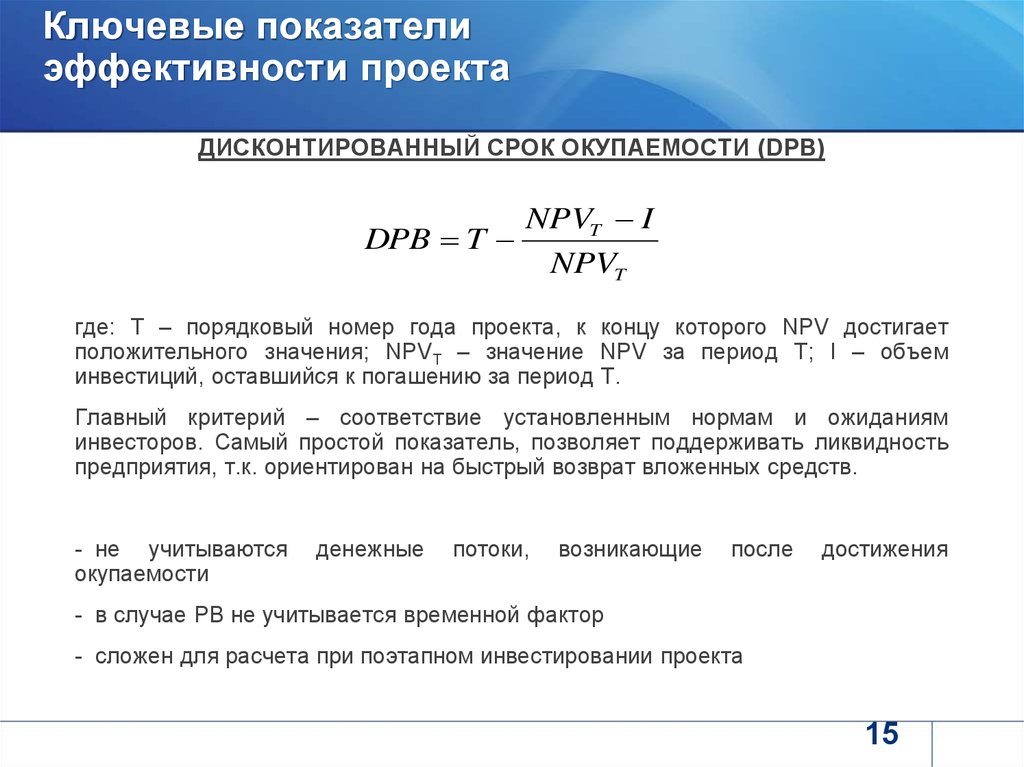

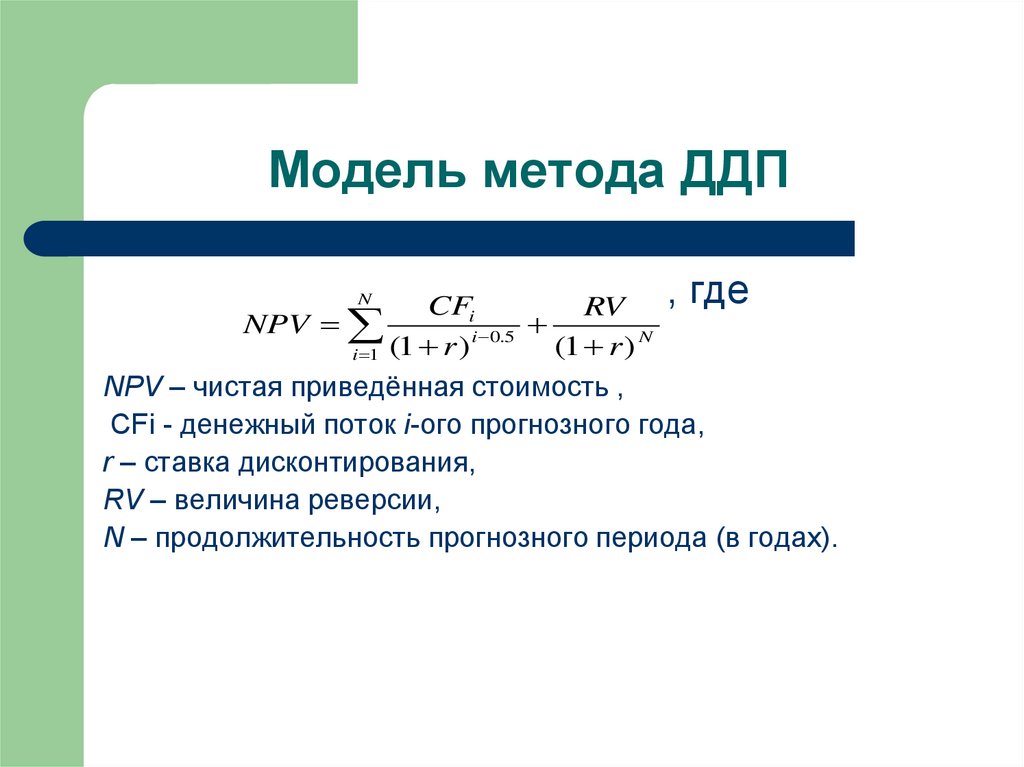

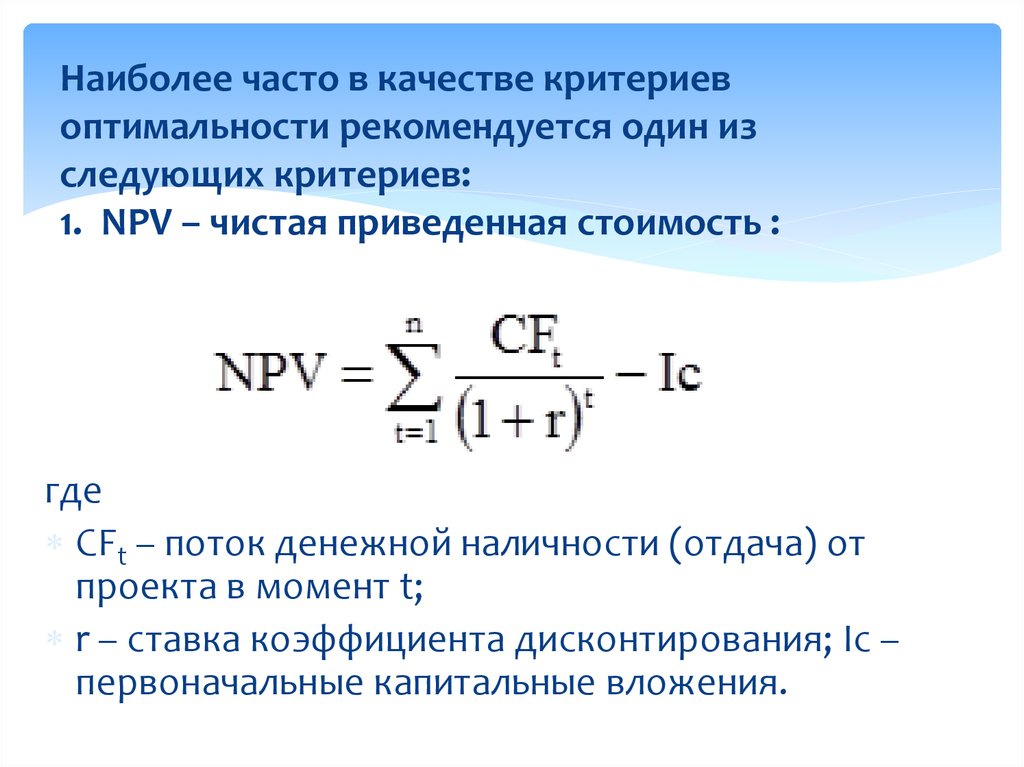

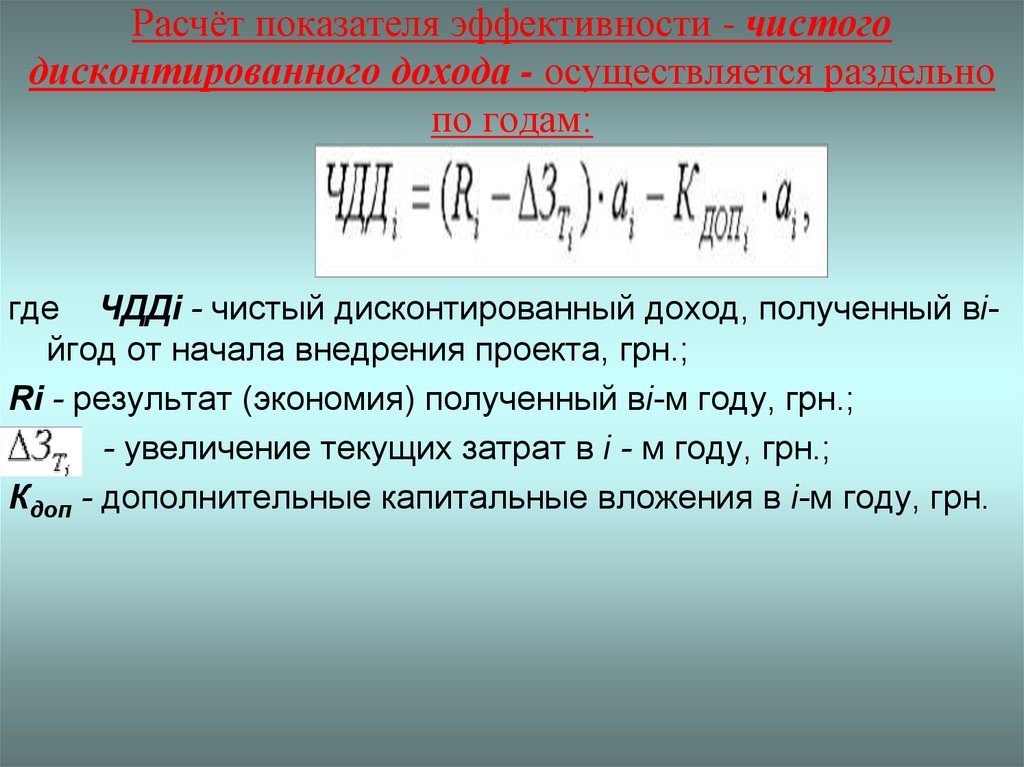

Иначе говоря, для потока платежей CF (Cash Flow), где CFt — платёж через t лет (t = 1,…,N) и начальной инвестиции IC (Invested Capital) в размере IC = − CF0 чистый дисконтированный доход NPV рассчитывается по формуле:

,

где i — ставка дисконтирования.

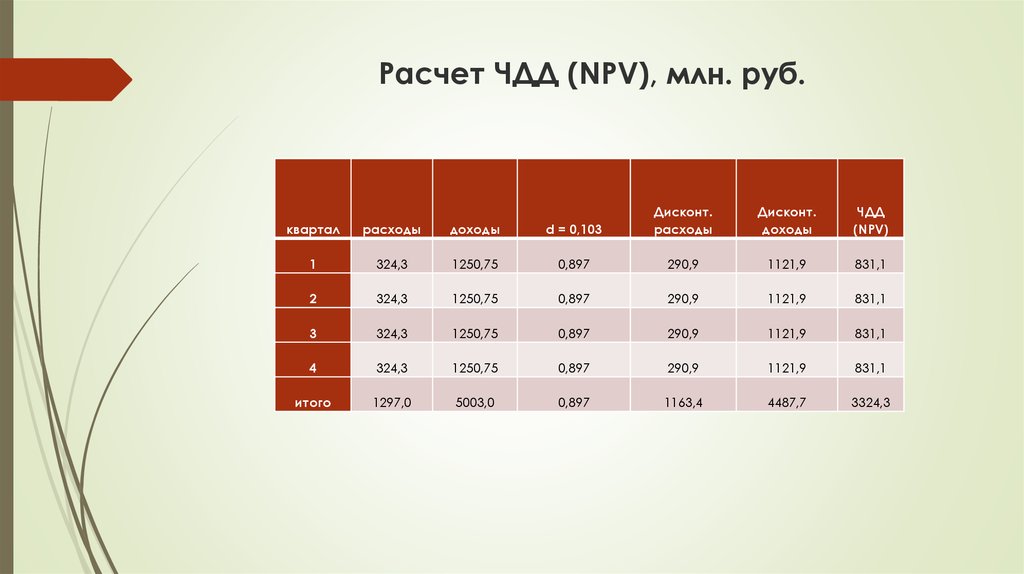

В обобщенном варианте, инвестиции также должны дисконтироваться, так как в реальных проектах они осуществляются не одномоментно (в нулевом периоде), а растягиваются на несколько периодов. Расчёт ЧДД — стандартный метод оценки эффективности инвестиционного проекта и показывает оценку эффекта от инвестиции, приведённую к настоящему моменту времени с учётом разной временно́й стоимости денег.

С помощью ЧДД можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим ЧДД). Но все же для сравнительного анализа более применимыми являются относительные показатели. Применительно к анализу инвестиционных проектов таким показателем является Внутренняя норма доходности[1]

В отличие от показателя дисконтированной стоимости при расчете чистого дисконтированного дохода учитывается начальная инвестиция. Поэтому формула чистого дисконтированного дохода отличается от формулы дисконтированной стоимости на величину начальной инвестиции IC = −

Содержание

|

Достоинства и недостатки

Положительные качества ЧДД:

- чёткие критерии принятия решений

- показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества ЧДД:

- показатель не учитывает риски (да ладно? а я думал в ставке дисконтирования уже заложены риски. Ведь для более рискованных проектов ставка дисконтирования выше, для менее рискованных — ниже).

- Хотя все денежные потоки (коэффициент дисконтирования может включать в себя инфляцию, однако зачастую это всего лишь норма прибыли, которая закладывается в расчетный проект) являются прогнозными значениями, формула не учитывает вероятность исхода события (как это не учитывает вероятность исхода событий? ведь при подсчете будущих денежных потоков берутся ожидаемые потоки, следовательно все вероятности учитываются).

Пример

Машинный перевод:

Корпорация должна решить, следует ли вводить новые линейки продуктов. Новый продукт будет иметь расходы на запуск, эксплуатационные расходы, а также входящие денежные потоки в течение шести лет. Этот проект будет иметь немедленный (T = 0) отток денежных средств в размере 100000 (которые могут включать в себя механизмы, а также расходы обучение персонала). Другие оттоки денежных средств за 1-6 лет ожидаются в размере $ 5000 в год. Приток денежных средств, как ожидается, составит $ 30000 за каждый год 1-6. Все денежные потоки после уплаты налогов, и на 6 год ни каких денежных потоков не планируется. Необходимая норма прибыли составляет 10%. Приведенная стоимость (PV) может быть рассчитана по каждому году:

Новый продукт будет иметь расходы на запуск, эксплуатационные расходы, а также входящие денежные потоки в течение шести лет. Этот проект будет иметь немедленный (T = 0) отток денежных средств в размере 100000 (которые могут включать в себя механизмы, а также расходы обучение персонала). Другие оттоки денежных средств за 1-6 лет ожидаются в размере $ 5000 в год. Приток денежных средств, как ожидается, составит $ 30000 за каждый год 1-6. Все денежные потоки после уплаты налогов, и на 6 год ни каких денежных потоков не планируется. Необходимая норма прибыли составляет 10%. Приведенная стоимость (PV) может быть рассчитана по каждому году:

| Year | Cashflow | Present Value |

|---|---|---|

| T=0 | -$100,000 | |

| T=1 | $22,727 | |

| T=2 | $20,661 | |

| T=3 | $18,783 | |

| T=4 | $17,075 | |

| T=5 | $15,523 | |

| T=6 | $14,112 |

Сумма всех этих значений является настоящей чистой приведенной стоимостью, которая равна $ 8,881. 52. Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем класть деньги в банк, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

52. Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем класть деньги в банк, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Тот же пример с формулами в Excel:

- NPV (ставка, net_inflow) + initial_investment

- PV (ставка, year_number, yearly_net_inflow)

При более реалистичных проблемах необходимо будет рассмотреть другие факторы, как расчет налогов, неравномерный денежный поток и ценности, а также наличие альтернативные возможности для инвестиций.

Кроме того, если мы будем использовать формулы упомянутых выше, для расчета NPV то мы видим, что приток денежных средств являются непрерывными и имеют такую же сумму формуле

can be used

= 4.36

Как уже упоминалось выше, что результат этой формулы, если, умноженная на годовой Чистые денежные средства, в-потоки и сократить на первоначальные затраты средств будет Чистая приведенная стоимость (NPV), так [4,36 * (30000 − 5000)] − 100000 = $8881,52 Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем ничего не делать, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

См.также

- Стоимость денег с учётом фактора времени

- Дисконтированная стоимость

- Внутренняя норма доходности

- Срок окупаемости

- Индекс рентабельности

Ссылки

- Раздел «Показатели эффективности инвестиционных проектов: NPV» на сайте www.investplans.ru

- Виленский П. Л., Лившиц В. Н., Смоляк С. А. Оценка эффективности инвестиционных проектов. Теория и практика. — М.: Дело, 2008. — 1104 с. — ISBN 978-5-7749-0518-8.

- Четыркин Е. М. Финансовая математика. — М.: Дело, 2008. — 400 с. — ISBN 978-5-7749-0504-1.

6.1 Чистый дисконтированный доход — hudenec35rgb

6. Расчет эффективности предприятия > 6.1 Чистый дисконтированный доход

|

Что такое чистая приведенная стоимость? Формула, пример

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Чистая приведенная стоимость (NPV) является экономической мерой, которая суммирует все потенциальные оттоки и притоки инвестиций в сегодняшних долларах.

- Положительная чистая приведенная стоимость означает, что инвестиции оправданы; NPV 0 указывает на то, что приток и отток сбалансированы; а отрицательное значение NPV означает, что инвестиции нежелательны.

- Чтобы рассчитать чистую приведенную стоимость, вычтите сегодняшнюю дисконтированную стоимость всех ожидаемых будущих доходов из сегодняшней стоимости всех ожидаемых инвестиций.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Чистая приведенная стоимость (NPV) представляет собой произведение разницы между инвестициями и всеми будущими денежными потоками от этих инвестиций в сегодняшних долларах. Это дает предприятиям и инвесторам возможность определить, следует ли делать инвестиции, исходя из текущей стоимости будущих доходов.

Это дает предприятиям и инвесторам возможность определить, следует ли делать инвестиции, исходя из текущей стоимости будущих доходов.

NPV учитывает стоимость денег во времени, которая говорит о том, что деньги, которые у вас есть сегодня, стоят больше, чем такая же сумма денег в будущем. Снижение стоимости будущих денег в первую очередь связано с инфляцией, процентными ставками и стоимостью упущенной инвестиционной возможности 9.0003

Понятие NPV и его использованиеКогда вы инвестируете деньги, вы хотите, чтобы доход от ваших инвестиций превышал не только вложенную сумму, но и компенсировал потенциальные убытки, понесенные из-за временной стоимости денег. NPV позволяет конвертировать будущий рост инвестиций в сегодняшние доллары, давая вам более точную картину истинной стоимости инвестиций.

Подсказка: Правило чистой приведенной стоимости предусматривает, что для реализации следует рассматривать только проекты или инвестиции с положительной чистой приведенной стоимостью.

Мэтью Барбьери, финансовый бухгалтер и коммерческий партнер Wiss & Company, предостерегает от использования чистой приведенной стоимости в качестве единственного решающего фактора. «Например, инвестируя в стартап, вы инвестируете в команду, решение, бизнес, модель и исполнение», — говорит он. «Обычно они сочетаются с общим целевым рынком, чтобы определить, говоря в широком смысле, «имеют ли инвестиции смысл?» Если это так, то спорить о расчете чистой приведенной стоимости было бы пустой тратой времени».

NPV используется предприятиями и инвесторами различными способами, в том числе:

- Для определения жизнеспособности инвестиционного или капитального проекта. Если чистая приведенная стоимость инвестиции положительна, то есть ожидается, что она принесет прибыль, ее стоит рассмотреть. Если оно нейтральное или отрицательное, его следует отвергнуть.

- Для сравнения вариантов инвестирования. При рассмотрении чистой приведенной стоимости нескольких сопоставимых инвестиций, как правило, следует выбирать ту, которая имеет самую высокую чистую приведенную стоимость.

- Для составления бюджета капиталовложений. Когда компания рассматривает несколько крупных проектов, чистая приведенная стоимость может оказаться очень полезной для определения индивидуальной жизнеспособности и ценности каждого проекта.

- Для оценки потенциальных слияний и поглощений. При таком использовании NPV сочетается с дисконтированным денежным потоком (DCF), который используется для расчета будущей стоимости слияния или поглощения.

Подсказка: При слияниях и поглощениях NPV определяет текущую стоимость будущих инвестиций и доходов, а DCF рассчитывает сумму инвестиций, необходимых сейчас для достижения ожидаемой стоимости в будущем.

Формула чистой приведенной стоимостиСледующая формула показывает, как рассчитать NPV:

NPV — это текущая стоимость суммы оттоков и притоков инвестиций, деленная на ставку дисконтирования плюс один с течением времени. Алисса Пауэлл/Инсайдер

Алисса Пауэлл/ИнсайдерNPV – это значение (в сегодняшних долларах) будущего чистого денежного потока (R) за период времени (t). Чтобы рассчитать NPV, начните с чистого денежного потока (прибыли) за определенный период времени, выраженного в долларах.

Разделите это на произведение 1 плюс учетная ставка или процентная ставка (i), выраженная в виде десятичной дроби.

Ставкой дисконтирования может быть норма прибыли, которую вы ожидаете получить от этой инвестиции, норма прибыли, которую вы могли бы получить от альтернативной инвестиции, или стоимость капитала, необходимого для финансирования проекта.

Подсказка: NPV не идеальный инструмент. Он основан на будущих событиях, таких как ожидаемая окупаемость инвестиций (ROI), которые могут быть неточными.

Используя в качестве примера инвестиции, предположим, что вы решили инвестировать 1000 долларов в 10 акций дивидендных акций, по которым недавно выплачивались дивиденды в размере 10 долларов на акцию. Вы ожидаете 10% (0,10) возврата в размере 100 долларов США от общей суммы ваших инвестиций каждый год.

Чтобы рассчитать чистую приведенную стоимость вашего денежного потока (прибыли) в конце первого года (т. е. t = 1), разделите прибыль за первый год (100 долл. США 1 ) на 1 плюс возврат (0,10).

NPV = R t /(1 + i) t = 100 долл. США 1 /(1+1,10) 1 = 90,90 долл. США. Результат — 91 доллар (округленный до ближайшего доллара).

Другими словами, 100 долларов, которые вы заработаете в конце года, стоят 91 доллар в сегодняшних долларах.

Подсказка: Инвесторы и аналитики почти никогда не рассчитывают NPV вручную. Вместо этого они используют электронную таблицу Excel (или аналогичную) или приложение NPV. Функция NPV в большинстве электронных таблиц рассчитывает чистую текущую стоимость инвестиций с использованием ставки дисконтирования и ряда будущих платежей (оттоков) и доходов (притоков).

Вместо этого они используют электронную таблицу Excel (или аналогичную) или приложение NPV. Функция NPV в большинстве электронных таблиц рассчитывает чистую текущую стоимость инвестиций с использованием ставки дисконтирования и ряда будущих платежей (оттоков) и доходов (притоков).

Если чистая приведенная стоимость положительна, инвестиции стоит рассмотреть. При сравнении аналогичных инвестиций более высокая чистая приведенная стоимость лучше, чем более низкая. При сравнении инвестиций разных сумм или за разные периоды размер чистой приведенной стоимости менее важен, поскольку чистая приведенная стоимость выражается в долларах, и чем больше вы инвестируете или чем дольше, тем выше, вероятно, будет чистая приведенная стоимость.

Отрицательная чистая приведенная стоимость указывает на то, что инвестиции, скорее всего, принесут убытки, и их не следует предпринимать. То же самое можно сказать и о нейтральной (0) чистой приведенной стоимости, поскольку ваши инвестиции не принесут прибыли.

Чистая приведенная стоимость позволяет как инвесторам, так и компаниям сравнивать потенциальные инвестиции или проекты в сегодняшних долларах. Учитывая тот факт, что стоимость денег со временем снижается, NPV позволяет сравнивать финансовые «яблоки с яблоками», даже когда сравнения сложны, чтобы определить, какие инвестиции лучше.

Использование функции электронной таблицы NPV позволяет легко и быстро проводить сравнения. И хотя NPV является лишь одним из многих инструментов, доступных инвесторам, он полезен и должен использоваться практически при любом инвестиционном решении.

Джим Пробаско

Внештатный писатель и редактор с 1990-х годов, Джим Пробаско написал сотни статей о личных финансах и бизнес-контенте, написал книги и учебные материалы в области музыкального образования и образа жизни пожилых людей, был главным автором серии Public Радиовещательная служба (PBS) выпускала специальные выпуски и создавала короткометражные радиокомедии. В качестве управляющего редактора The Activity Director’s Companion Джим написал и отредактировал множество статей, используемых специалистами по активному отдыху с пожилыми людьми в различных условиях жизни, а также выступал в качестве приглашенного докладчика и лектора на конференции Департамента старения и независимой жизни Кентукки, а также в качестве резидента. Конференции на Среднем Западе. Джим входил в советы нескольких некоммерческих организаций в Дейтоне, штат Огайо, включая Комиссию по искусству Кеттеринга, Консультативный комитет по образованию Дейтонской филармонии и серию искусств Дейтонского университета. В прошлом он был президентом образовательного фонда, который обслуживает учителей и учащихся школьного округа города Кеттеринг (Огайо). Джим получил степень бакалавра изящных искусств/музыкального образования в Университете Огайо и степень магистра в области музыкального образования в Государственном университете Райта.

В качестве управляющего редактора The Activity Director’s Companion Джим написал и отредактировал множество статей, используемых специалистами по активному отдыху с пожилыми людьми в различных условиях жизни, а также выступал в качестве приглашенного докладчика и лектора на конференции Департамента старения и независимой жизни Кентукки, а также в качестве резидента. Конференции на Среднем Западе. Джим входил в советы нескольких некоммерческих организаций в Дейтоне, штат Огайо, включая Комиссию по искусству Кеттеринга, Консультативный комитет по образованию Дейтонской филармонии и серию искусств Дейтонского университета. В прошлом он был президентом образовательного фонда, который обслуживает учителей и учащихся школьного округа города Кеттеринг (Огайо). Джим получил степень бакалавра изящных искусств/музыкального образования в Университете Огайо и степень магистра в области музыкального образования в Государственном университете Райта.

ПодробнееПодробнее

Чистая приведенная стоимость (ЧПС) – значение, формула, расчеты

Чистая приведенная стоимость (ЧПС), наиболее часто используемая для оценки рентабельности проекта, рассчитывается как разница между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за период реализации проекта.

Если разница положительная, то это прибыльный проект, а если отрицательная, то не достойный.

Содержание

- Чистая приведенная стоимость (NPV) Определение

- Формула чистой приведенной стоимости (NPV)

- Объяснение формулы чистой приведенной стоимости Калькулятор

- Чистая приведенная стоимость в Excel (с шаблоном Excel)

- NPV Video

- Рекомендуемые статьи:

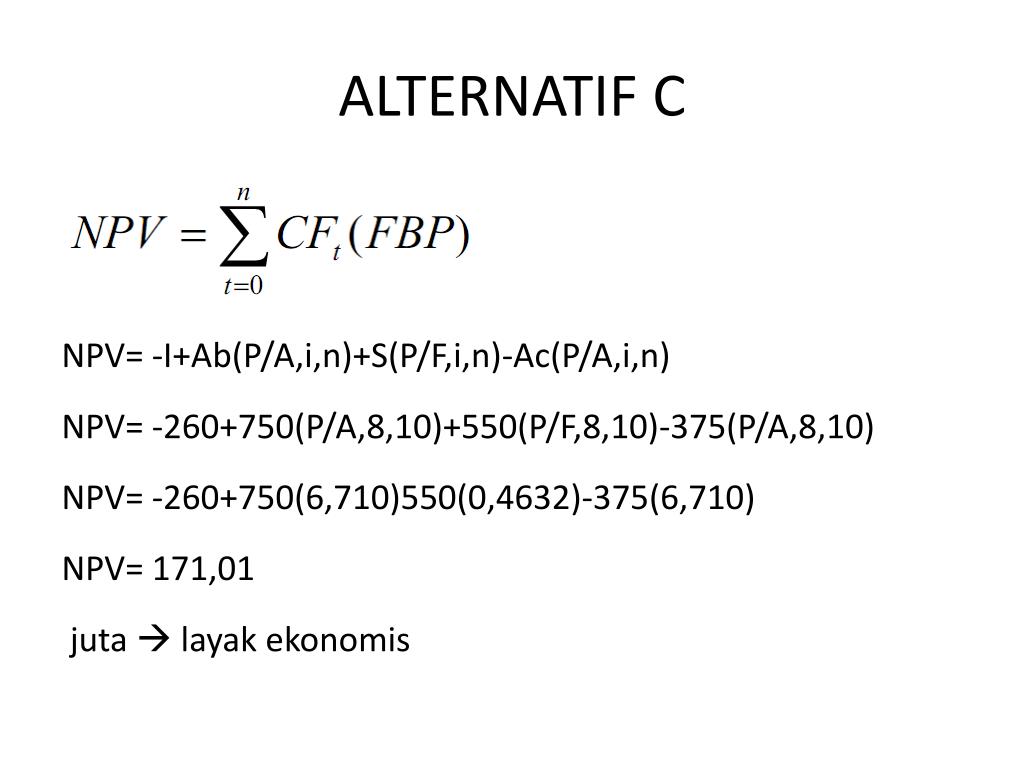

Формула чистой приведенной стоимости (NPV)

NPV t=1 to T = ∑X t / [(1+R) t – X 0 ]

Вы можете использовать эти изображения на своем веб-сайте и т. д. , Пожалуйста, предоставьте нам ссылку на атрибуциюКак предоставить атрибуцию? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Чистая приведенная стоимость (NPV) (wallstreetmojo.com)

Вот формула чистой приведенной стоимости (когда денежные поступления равны ):

NPV t=1 to T = ∑ X T /(1 + R) T — x O

Где,

- x T = Общая сумма денежных средств для периода T

- x O = чистые первоначальные расходы на инвестиции 95 R = x o = чистые первоначальные инвестиционные расходы5 R = x o = чистые первоначальные инвестиционные расходы5 R = x o = чистые первоначальные инвестиционные расходы ставка дисконтирования, наконец,

- t = общее количество периодов времени

Формула чистой приведенной стоимости (при неравномерном поступлении денежных средств): i2 /(1+r) 2 + C i3 /(1+r) 3 + …] – X o

Где,

- R – указанная норма доходности за период;

- C i1 — консолидированное поступление денежных средств за первый период;

- C i2 — консолидированное поступление денежных средств за второй период;

- C i3 — консолидированное поступление денежных средств в течение третьего периода и т.

д.

д.

Объяснение формулы чистой приведенной стоимости

Формула NPV состоит из двух частей. 9n, где PV = текущая стоимость, FV = будущая стоимость, I = проценты (стоимость капитала) и n = количество лет], чтобы дисконтировать будущую стоимость и выяснить приток денежных средств от инвестиций на текущую дату.

Если стоимость инвестиций меньше денежных поступлений от инвестиций, то проект вполне хорош для инвестора, так как он получает больше, чем платит. В противном случае, если стоимость инвестиций больше денежных поступлений от инвестиций, то лучше отказаться от проекта, так как инвестор должен заплатить больше, чем он платит на данный момент.

Примеры

Вы можете скачать этот шаблон Excel с чистой приведенной стоимостью здесь – Шаблон Excel с чистой приведенной стоимостью

Hills Ltd. хотела бы инвестировать в новый проект. У компании есть следующая информация об этой новой инвестиции —

хотела бы инвестировать в новый проект. У компании есть следующая информация об этой новой инвестиции —

- Стоимость новой инвестиции на данный момент — 265 000 долларов США

- Проект получит приток денежных средств следующим образом —

- Год 1 – 60 000 долларов США

- Год 2 – 70 000 долларов США 95

- Шаг 1 заключается в применении формулы чистой приведенной стоимости для расчета приведенной стоимости явного периода FCFF.

- Шаг 2 заключается в применении формулы чистой приведенной стоимости для расчета PV конечной стоимости.

- Во-первых, это очень легко вычислить. Прежде чем принимать какие-либо решения относительно инвестиций, если вы знаете, как рассчитать NPV, вы сможете принимать более обоснованные решения.

- Во-вторых, сравнивается текущая стоимость притока и оттока денежных средств. В результате сравнение дает инвесторам правильную перспективу для принятия правильного решения.

- В-третьих, NPV предлагает вам окончательное решение. Рассчитав это, вы сразу узнаете, стоит ли идти на инвестиции или нет.

- Формула значения в ExcelФормула значения В ExcelIn Excel функция значения возвращает значение текста, представляющего число.

= 54 545,5 + 57,851,2 + 60 105,2 + 61 471,2 + 62 092,1 = 296 065,2

Чистая приведенная стоимость = инвестирование денежных средств из инвестиций — стоимость инвестиций

или, чистая стоимость = 296 06,06555555 г. — 265 000 = 31,062

9000 29000. можете быть уверены, что это достойная инвестиция; потому что чистая приведенная стоимость этих новых инвестиций положительна.

Использование чистой приведенной стоимости для оценки — пример использования Alibaba. Как мы отмечаем ниже, Alibaba будет генерировать предсказуемый положительный свободный денежный поток Денежные потоки Денежный поток в фирму или капитал после погашения всех долгов и обязательств называется свободным денежным потоком (FCF).

Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). подробнее.

Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). подробнее.Общая сумма расчетов чистой приведенной стоимости на шагах 1 и 2 дает нам общую стоимость предприятия Alibaba.

Ниже приведена таблица, в которой обобщается DCF-оценка Alibaba. DCF-оценкаАнализ дисконтированных денежных потоков — это метод анализа приведенной стоимости компании, инвестиций или денежных потоков путем корректировки будущих денежных потоков с учетом временной стоимости денег. Этот анализ оценивает текущую справедливую стоимость активов, проектов или компаний, принимая во внимание многие факторы, такие как инфляция, риск и стоимость капитала, а также анализируя будущие результаты деятельности компании.

Подробнее.

Подробнее.Использование и релевантность

Используя эту формулу, инвесторы находят разницу между притоком денежных средств от инвестиций и стоимостью инвестиций.

Используется для принятия взвешенных деловых решений по следующим причинам –

Вы можете использовать следующий калькулятор чистой приведенной стоимости

Year1 Year2 Year3 Year4 Year5 R (percentage) Cash Inflows from Investments Cost of Investments Net Present Value Formula =

Чистая приведенная стоимость в Excel (с шаблоном Excel)Net Present Value Формула = [Год1/(1 + R) 1 + Год2/(1 + R) 2 + Год3/(1 + R) 3 + Год4/(1 + R) 4 + Год5/(1 + Р) 5 ] − Стоимость инвестиций = [0/(1+0) 1 + 0/(1+0) 2 + 6 9/08 0/(0005) +0) 4 + 0/(1+0) 5 ] − 0 = 0 Теперь давайте сделаем тот же пример выше в Excel.

Это очень просто. Вам необходимо предоставить два входа: приток денежных средств от инвестиций и стоимость инвестиций.

Вы можете легко рассчитать NPV в ExcelNPV В Excel NPV (чистая текущая стоимость) инвестиции рассчитывается как разница между текущим притоком и оттоком денежных средств. Это функция Excel и финансовая формула, которая принимает значение скорости для притока и оттока в качестве входных данных. Подробнее см. предоставленный шаблон.

Шаг 1 – Найдите текущую стоимость притока денежных средств.

Шаг 2 – Найдите сумму текущих значений.

Этап 3. Расчет чистой приведенной стоимости = 296 065,2 долл. США – 265 000 долл. США = 31 065,2 долл. США. Здесь мы обсудим формулу для расчета чистой приведенной стоимости, а также примеры, интерпретацию и использование. Вы также можете ознакомиться с этими статьями ниже, чтобы узнать больше о финансовом анализе –

также

также

Но все же для сравнительного анализа более применимыми являются относительные показатели. Применительно к анализу инвестиционных проектов таким показателем является Внутренняя норма доходности.

Но все же для сравнительного анализа более применимыми являются относительные показатели. Применительно к анализу инвестиционных проектов таким показателем является Внутренняя норма доходности.

Если разница положительная, то это прибыльный проект, а если отрицательная, то не достойный.

Если разница положительная, то это прибыльный проект, а если отрицательная, то не достойный. д.

д. Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). подробнее.

Он измеряет, сколько денежных средств зарабатывает фирма после вычета необходимого оборотного капитала и капитальных затрат (CAPEX). подробнее. Подробнее.

Подробнее.