основные виды, их характеристика и классификация, формулы расчета

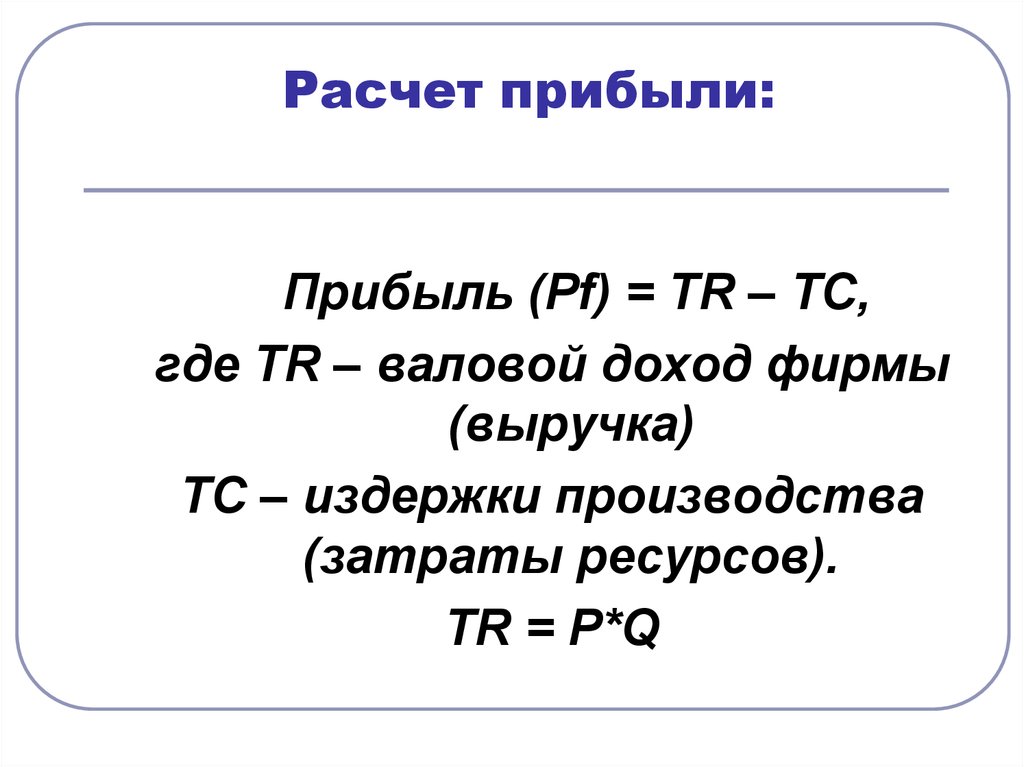

Прибыль показывает, сколько денег осталось у бизнеса после учета расходов. Чтобы ее посчитать, из всех доходов вычитают расходы. Доход — это все, что бизнес получает за продажу товаров или услуг, плюс поступления из других источников — их называют внереализационными.

Выручка и прибыль: в чем разница

В марте мебельная фабрика продала товара на 10 000 000 ₽ — это ее выручка. Еще она сдает часть собственного помещения в аренду за 100 000 ₽ в месяц — это внереализационные доходы.

Доход: 10 000 000 + 100 000 = 10 100 000 ₽.

У фабрики были расходы на разные нужды — 6 000 000 ₽.

Прибыль: 10 100 000 ₽ − 6 000 000 ₽ = 5 100 000 ₽. Это то, что осталось у владельцев фабрики после выплаты всех расходов.

Если расходов больше, чем доходов, бизнес работает в убыток.

Прибыль используют в бухучете при расчете налогов и в финансовом анализе, чтобы отслеживать эффективность бизнес-процессов.

Какие бывают виды прибыли

Маржа. Это разница между выручкой и переменными расходами. Она показывает, сколько денег компания получила от продажи товара или услуги.

Что такое маржа и маржинальность

Loading…

Выручка — сумма, на которую бизнес отгрузил клиенту товар или оказал услуг за расчетный период — месяц, квартал, год.

Прямые переменные расходы зависят от объема продаж. Это может быть объем закупок сырья и материалов, затраты на доставку товаров покупателям, зарплата сотрудникам, которые получают процент с продаж.

Если производство стоит, переменных расходов нет.

Мебельная фабрика зарабатывает на продажах 3 000 000 ₽ в месяц — это ее выручка. На сдельную зарплату мастеров, сырье и материалы она тратит 1 000 000 ₽ — это переменные расходы.

Валовая прибыль. Показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.Маржа: 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽.

Loading…

Постоянные производственные расходы не зависят от выручки и не меняются, когда компания начинает продавать больше или меньше товаров. Предприниматель обязан их оплачивать, даже если компания совсем ничего не продает. Это могут быть коммунальные услуги (свет, вода, газ, электричество), аренда, зарплата обслуживающего персонала, грузчиков, уборщиков, расходы по доставке сырья.

Продолжим наш пример. Прямые постоянные производственные расходы мебельной фабрики — коммунальные услуги, зарплата грузчиков и уборщиков и аренда производственного помещения у мебельного цеха — 300 000 ₽ в месяц.

Маржа: 2 000 000 ₽.

Валовая прибыль: 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽.

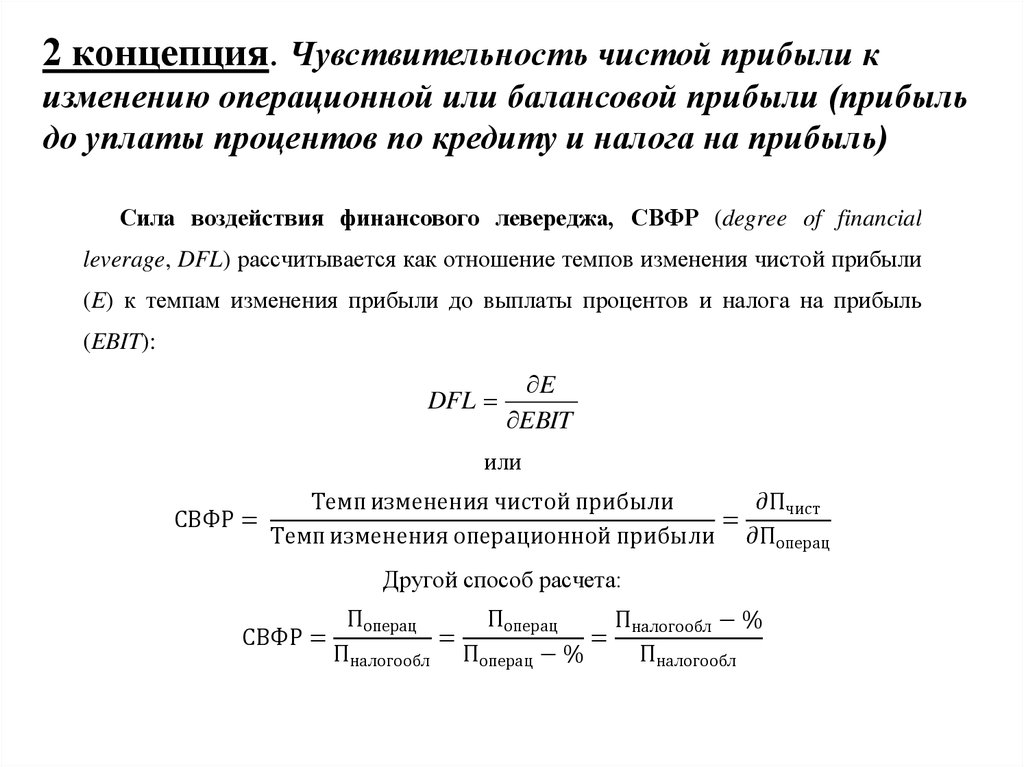

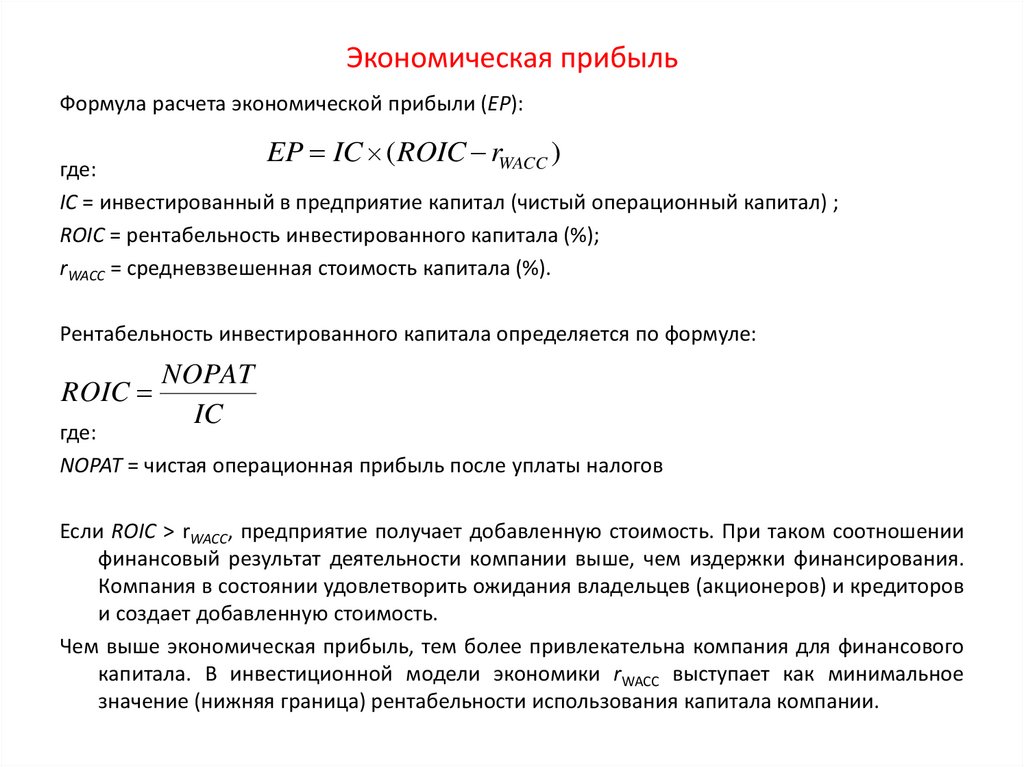

Операционная прибыль. Это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

Что такое амортизация

Этот показатель в финансовом анализе еще называют EBITDA. По этому виду прибыли можно сравнить между собой бизнес, который работает в одной отрасли, но в разных регионах или странах. Его часто используют банки или инвесторы при оценке потенциала компании.

По этому виду прибыли можно сравнить между собой бизнес, который работает в одной отрасли, но в разных регионах или странах. Его часто используют банки или инвесторы при оценке потенциала компании.

Loading…

Косвенные административные расходы — затраты, которые не связаны напрямую с производством товара или оказанием услуги. Например, это зарплата административного персонала, покупка канцтоваров и программного обеспечения, оплата услуг банка, затраты на доработки программ, консультации с экспертами и налоги — кроме налога на прибыль.

Косвенные коммерческие расходы — затраты, связанные с продвижением товаров и услуг: например, на рекламу, участие в выставках, зарплату рекламных агентов, СММ-специалистов и копирайтеров.

У мебельной фабрики есть косвенные административные расходы: она оплачивает услуги программиста и юриста — это 200 000 ₽ в месяц. Еще есть косвенные коммерческие: расходы на участие в мебельной выставке, закупку рекламы, расходные материалы для оргтехники, оплата связи — 200 000 ₽.

Валовая прибыль: 1 700 000 ₽.

Операционная прибыль: 1 700 000 ₽ − 200 000 ₽ − 200 000 ₽ = 1 300 000 ₽.

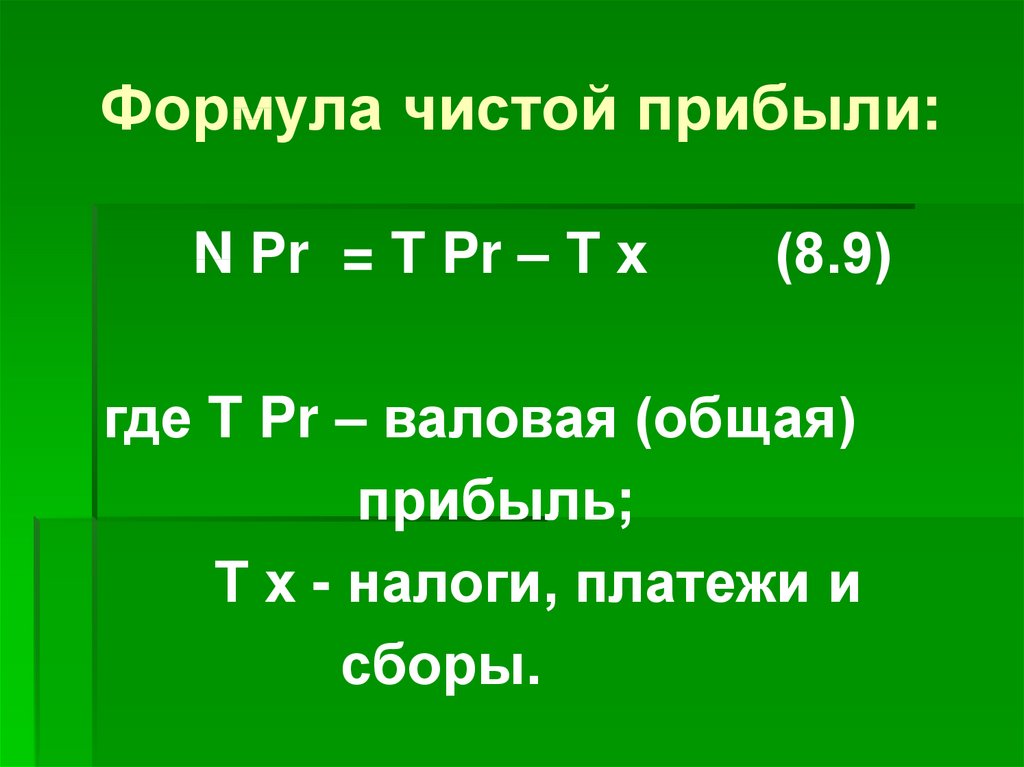

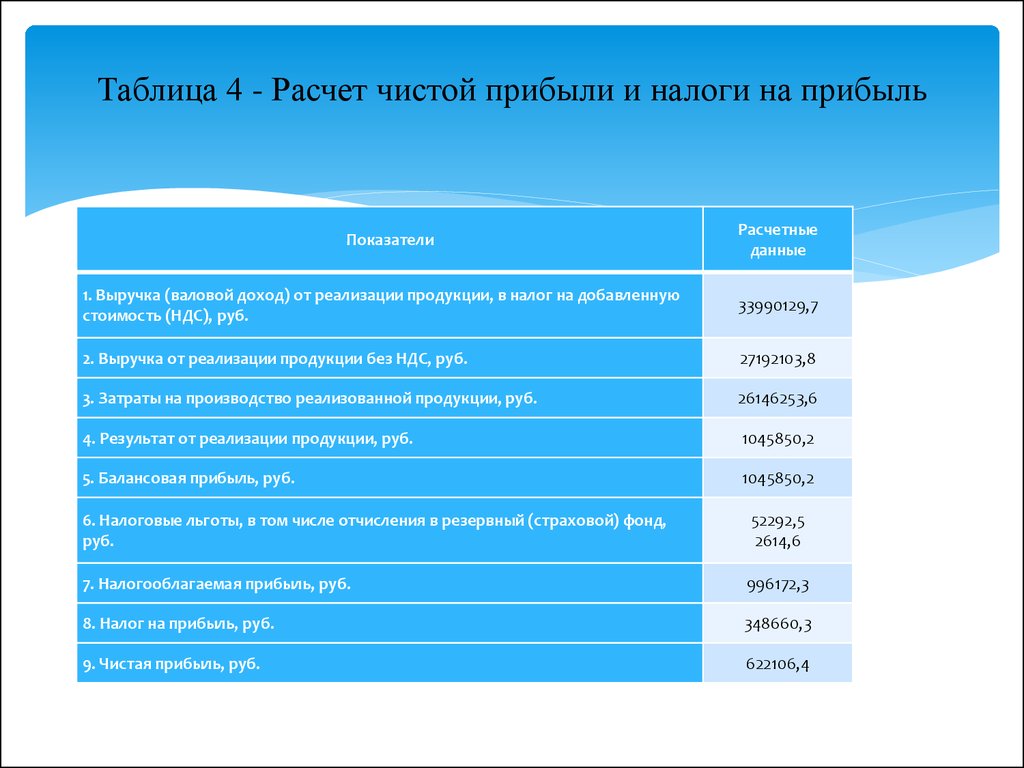

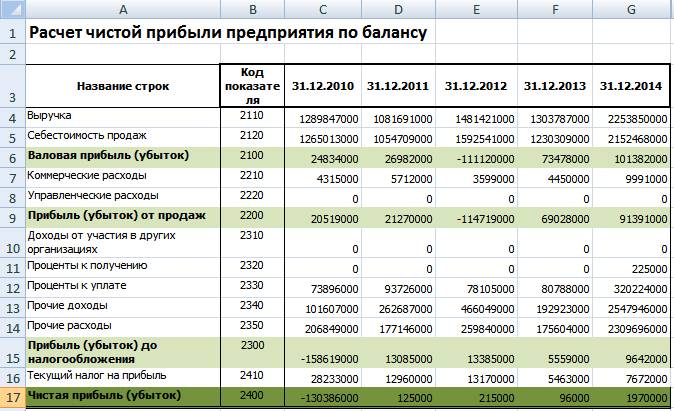

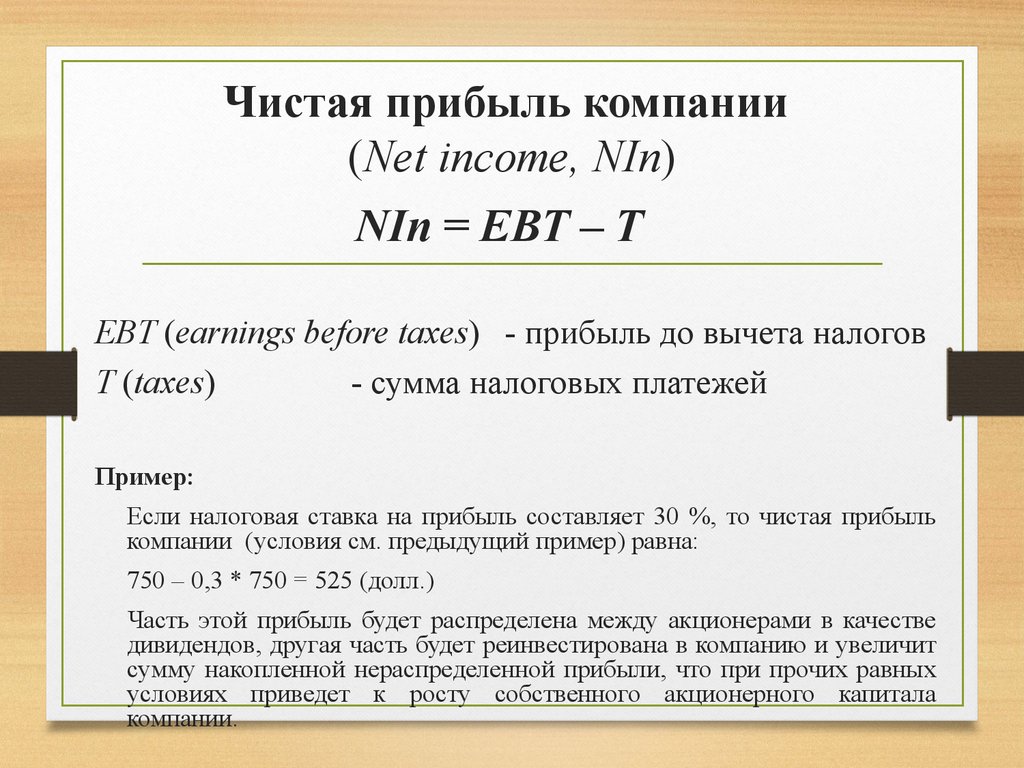

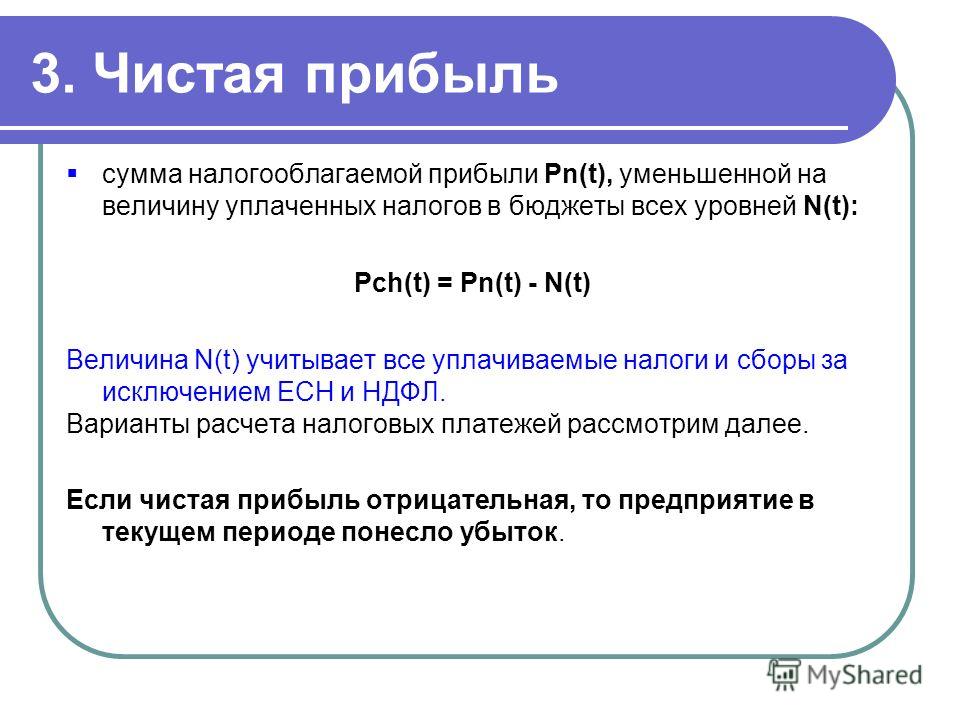

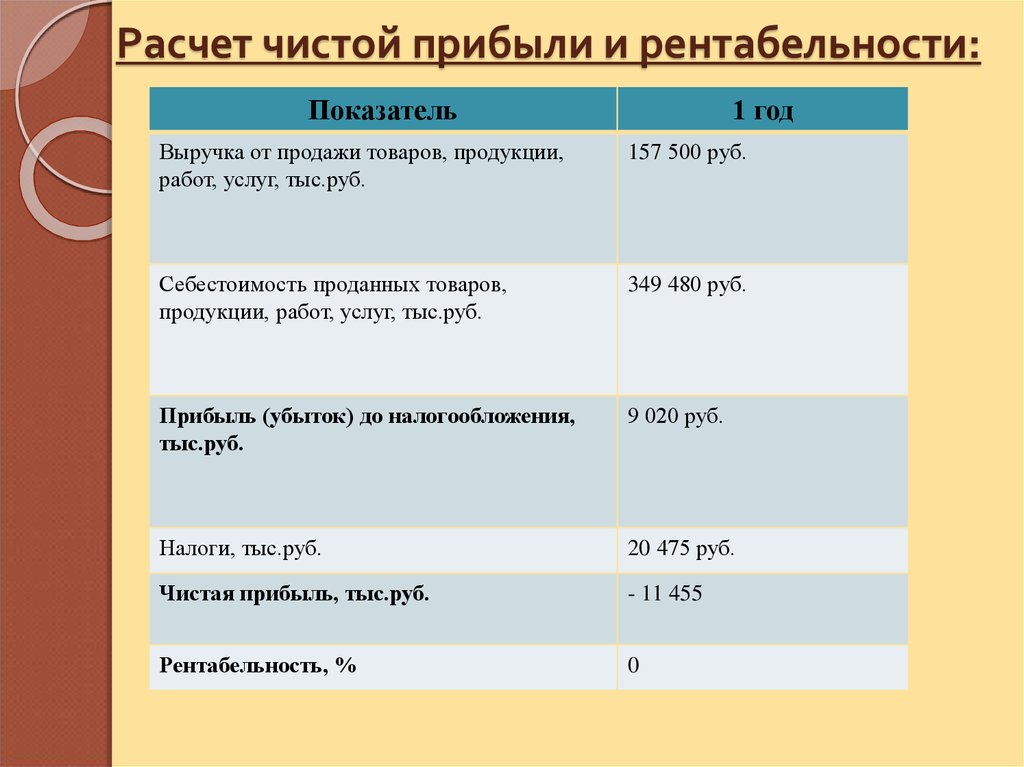

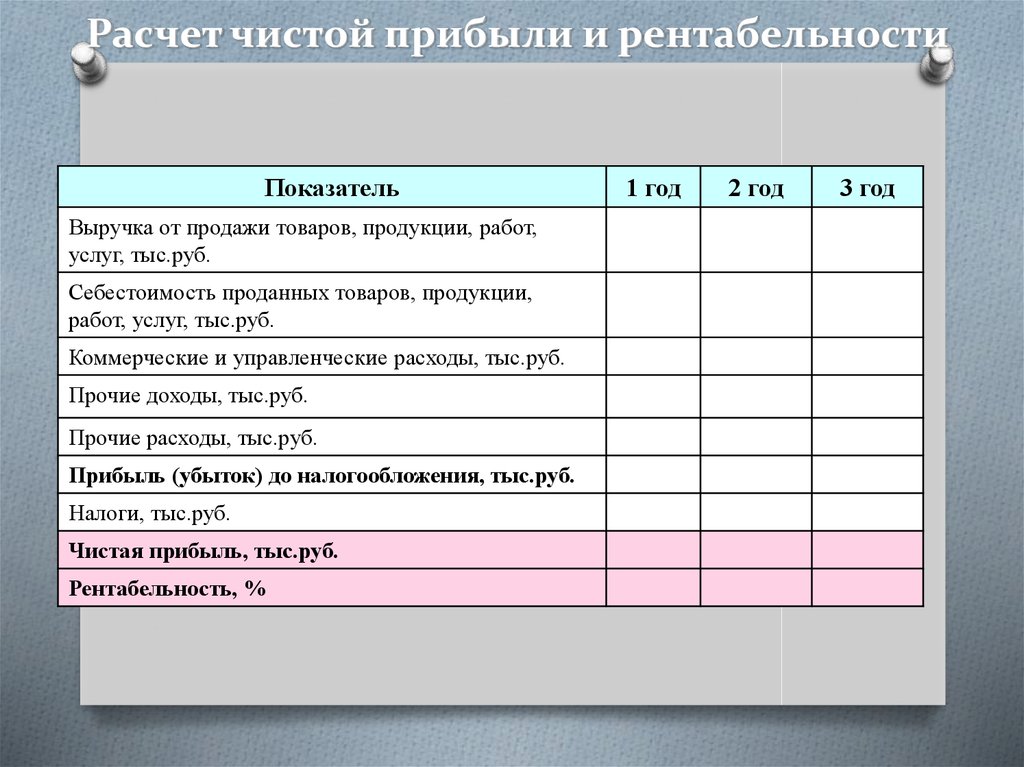

Чистая прибыль. Это доход бизнеса после вычета всех расходов, амортизации, процентов по кредитам и налога на прибыль — он учитывается по данным налогового учета.

Чистая прибыль показывает, сколько денег бизнес принес владельцу. Если она отрицательная — бизнес работает в минус. На основе чистой прибыли считают рентабельность: определяют, сколько копеек принес каждый вложенный рубль.

Как и зачем считать рентабельность

Loading…

Учитывать амортизацию в финансовом учете или нет — решает предприниматель.

Фабрика сдает часть производственной площади за 50 000 ₽ месяц — это внереализационные поступления. Еще она выплачивает кредит за оборудование в размере 30 000 ₽ в месяц.

В расчете налога по УСН «Доходы минус расходы» учитываем операционную прибыль, дополнительный доход и расходы по кредиту:

(1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽.

Чистая прибыль: 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 102 000 ₽.

После выплаты всех расходов у компании осталось 1 122 000 ₽. Это сумма, которую бизнес принес владельцу.

Полный расчет чистой прибыли будет выглядеть так:

| Вид прибыли | Формула | Расчет |

|---|---|---|

| Маржа | Выручка − Переменные расходы | 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽ |

| Валовая прибыль | Маржа − Прямые постоянные производственные расходы | 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽ |

| Операционная прибыль | Валовая прибыль − Косвенные административные расходы − Косвенные коммерческие расходы | 1 700 000 ₽ − 200 000 ₽ — 200 000 ₽ = 1 300 000 ₽ |

| Налог на прибыль по УСН | 15% | (1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽ |

| Чистая прибыль | Операционная прибыль EBITDA + Внереализационные поступления − Налог на прибыль − Амортизация − Проценты по кредиту | 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 122 000 ₽ |

Что важно запомнить

- Прибыль — это разница между выручкой и всеми расходами компании.

- Если расходов больше, чем выручки, прибыль отрицательная (убыток).

- В финансовом анализе прибыль рассчитывают в несколько этапов: сначала считают маржу, потом валовую, операционную и чистую прибыль.

- Маржа — это разница между выручкой и переменными расходами.

- Валовая прибыль показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.

- Операционная прибыль — это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

- Конечный результат деятельности компании рассчитывают по чистой прибыли — это доход бизнеса после вычета всех расходов и налога на прибыль, амортизации и процентов по кредитам.

Loading…

Какие типы прибыли бизнеса бывают и как оценить их рентабельность

Прибыль — важнейший показатель, определяющий успешность бизнеса и то, насколько он рентабелен. Есть несколько видов прибыли, основных — четыре. Это маржинальная, операционная, валовая и чистая прибыль. Зная показатели этих видов прибыли, можно оценить эффективность управления расходами и рентабельность бизнеса.

Зная показатели этих видов прибыли, можно оценить эффективность управления расходами и рентабельность бизнеса.

1. Маржинальная прибыль

Маржинальной прибылью называют выручку за вычетом переменных расходов (закупка сырья, расходных материалов), которые напрямую зависят от того, каковы объёмы продаж в компании. Объёмы продаж меняются от месяца к месяцу, вместе с ними меняется и маржинальная прибыль.

Считается по простой формуле:

Маржинальная прибыль = Выручка – Переменные расходы

Зная маржинальную прибыль, можно посчитать рентабельность по этому показателю. Рассчитывается по формуле:

Рентабельность = Маржинальная прибыль : Выручку

Если маржинальная прибыль за август 2020 года в компании составила 500 тысяч ₽, а выручка — 1 млн ₽, то рентабельность по этому показателю:

500 000 : 1 000 000 = 0,5, или 50%

Если сравнивать этот показатель за несколько месяцев, то можно увидеть динамику. Рост рентабельности — предприниматель правильно работает с переменными расходами; снижение (на каждый рубль выручки приходится больше переменных расходов) — нужно что-то менять.

Рост рентабельности — предприниматель правильно работает с переменными расходами; снижение (на каждый рубль выручки приходится больше переменных расходов) — нужно что-то менять.

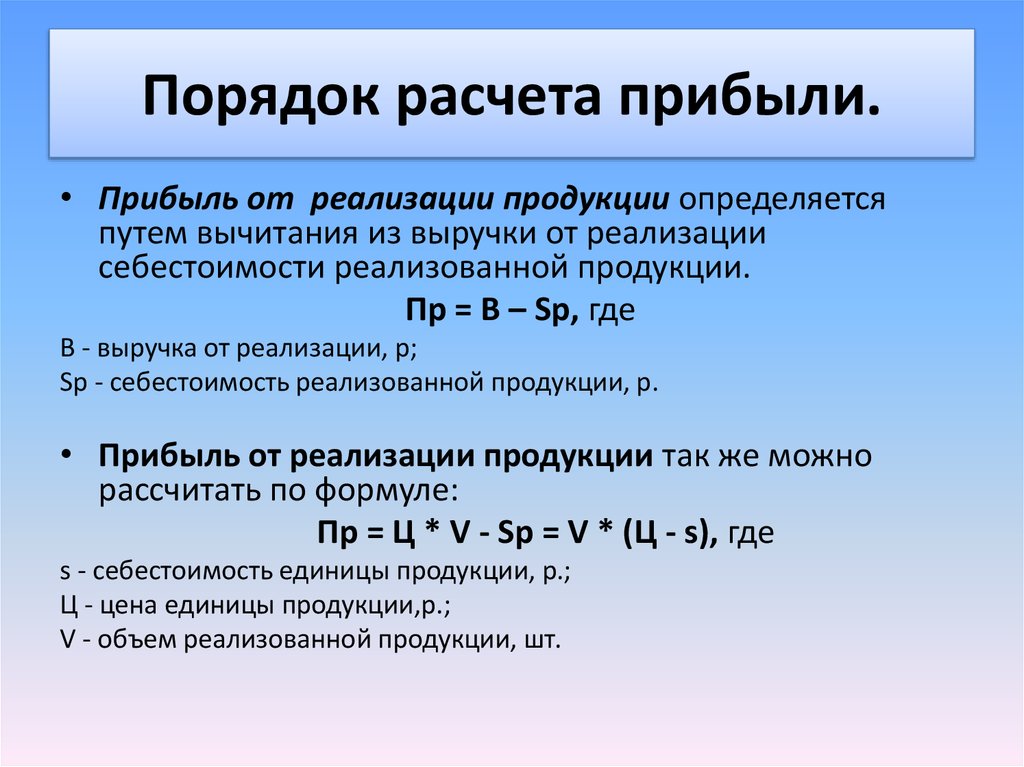

2. Операционная прибыль или прибыль от реализации

Это — результаты основной деятельности компании. Определяется как выручка за вычетом постоянных (аренда помещения, заработная плата) и переменных расходов.

Операционную прибыль можно рассчитать по формулам:

Операционная прибыль = Выручка – Себестоимость продаж – Постоянные расходы

Операционная прибыль = Маржинальная прибыль – Постоянные расходы

Если маржинальная прибыль компании 2 млн ₽, а постоянные расходы — 1,5 млн ₽, то операционная прибыль определяется:

2 000 000 – 1 500 000 = 500 000 ₽

Рентабельность операционной прибыли определяем по формуле:

Рентабельность операционной прибыли = Операционная прибыль : Выручку

Если выручка составила 2 млн ₽, то получаем:

500 000 : 2 000 000 = 0,25, или 25%.

Если динамика рентабельности операционной прибыли отрицательная, значит, и в целом эффективность бизнеса падает.

3. Валовая прибыль

Валовая прибыль показывает сумму, оставшуюся у компании после вычета из выручки прямых затрат на производство товара (закупку сырья, зарплату работникам конвейера, амортизацию оборудования) или его себестоимости.

Формула расчета валовой прибыли:

Валовая прибыль = Выручка от продажи товара – Себестоимость

При себестоимости письменного стола в 2 000 ₽ и цене его продажи 6 000 ₽ валовая прибыль от одной единицы товара составляет 4 000 ₽:

6 000 – 2 000 = 4 000

В случае с валовой прибылью нет необходимости считать её рентабельность — это относительная величина, а для оценки перспективности товара/услуги/направления удобнее оперировать абсолютными цифрами.

Оценка динамики валовой прибыли помогает бизнесу оценить эффективность выпуска каждого товара или развития каждого направления. Выгоднее развивать те направления и выпускать те товары, которые приносят больше валовой прибыли.

Отчёт о прибылях и убытках: основы

Инструмент для отслеживания финансовых результатов компании.

УрокОтчёт о прибылях и убытках: основы

Инструмент для отслеживания финансовых результатов компании.

УрокОтчёт о прибылях и убытках: основы

Ценности и принципы компании

Рассказываем, как система ценностей компании поможет развитию бизнеса, и как её разработать. Вместе с Ильей Балахниным опытом внедрения системы ценностей делится Надежда Касатикова, основатель и управляющий директор группы компаний Express Nails.

УрокЦенности и принципы компании

Рассказываем, как система ценностей компании поможет развитию бизнеса, и как её разработать. Вместе с Ильей Балахниным опытом внедрения системы ценностей делится Надежда Касатикова, основатель и управляющий директор группы компаний Express Nails.

Вместе с Ильей Балахниным опытом внедрения системы ценностей делится Надежда Касатикова, основатель и управляющий директор группы компаний Express Nails.

УрокЦенности и принципы компании

Как правильно собирать контакты клиентов

Прежде чем запускать автоматизацию маркетинга, необходимо собрать контакты целевых пользователей. Как это делать правильно, узнаете в этом видео.

УрокКак правильно собирать контакты клиентов

Прежде чем запускать автоматизацию маркетинга, необходимо собрать контакты целевых пользователей. Как это делать правильно, узнаете в этом видео.

УрокКак правильно собирать контакты клиентов

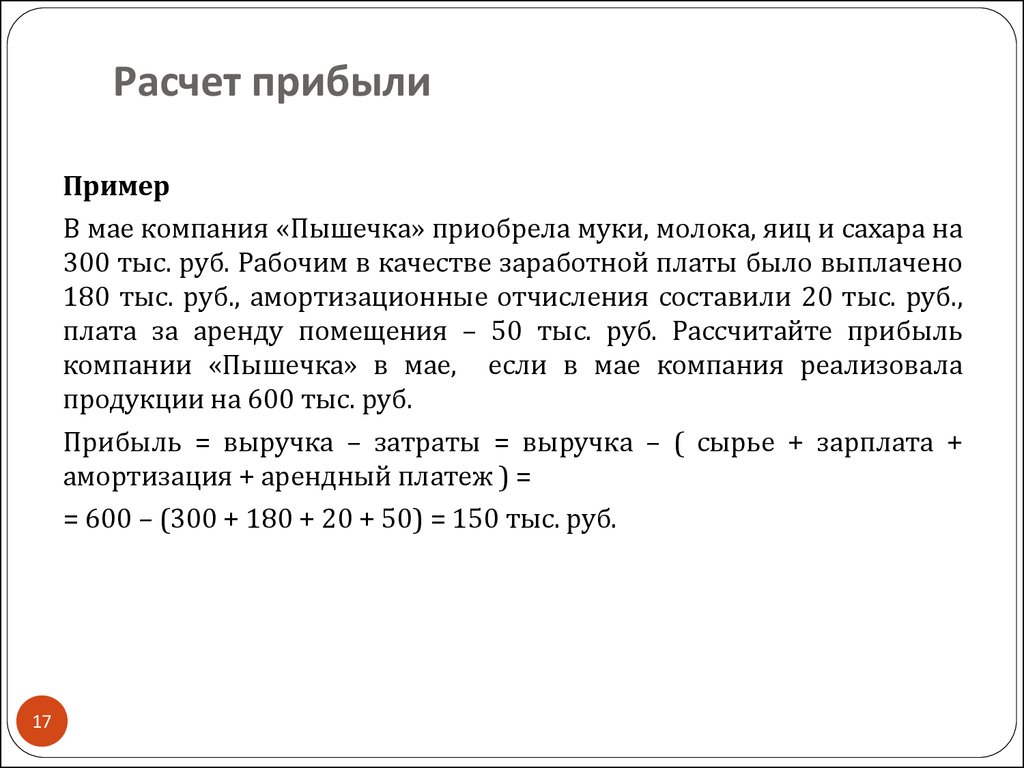

4. Чистая прибыль

Чистой прибылью называется финальный результат работы. Это выручка компании за какой-то отрезок времени за вычетом всех видом расходов — постоянных, переменных, а также налоговых выплат, затрат на погашение банковских кредитов, амортизацию оборудования. Именно из чистой прибыли финансируется развитие бизнеса, создается резервный фонд, выплачиваются премии коллективу.

Именно из чистой прибыли финансируется развитие бизнеса, создается резервный фонд, выплачиваются премии коллективу.

Простая формула расчёта:

Чистая прибыль = Выручка компании – Все виды расходов

Пример:

3 000 000 – (1 000 000 + 600 000 + 100 000 + 50 000 + 50 000) = 1 200 000 ₽.

- Выручка компании за месяц — 3 000 000 ₽.

- Постоянные расходы — 1 000 000 ₽.

- Переменные расходы за период — 600 000 ₽.

- Налоговые выплаты — 100 000 ₽.

- Выплаты по кредитам — 50 000 ₽

- Амортизация оборудования — 50 000 ₽.

Считаем чистую прибыль:

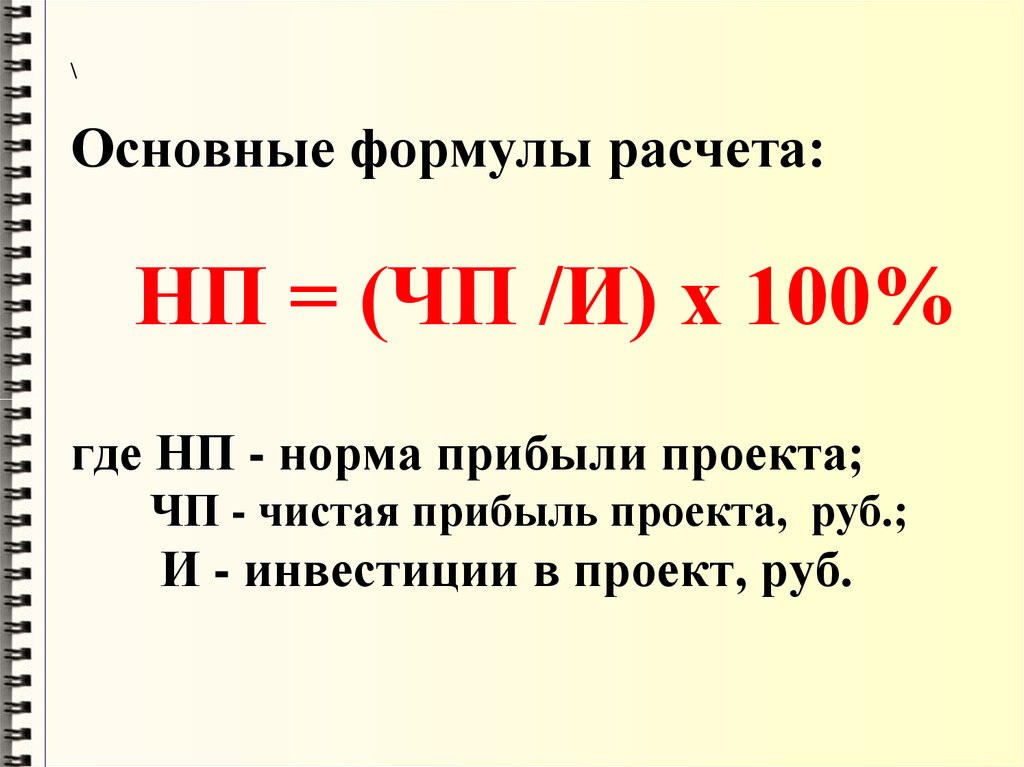

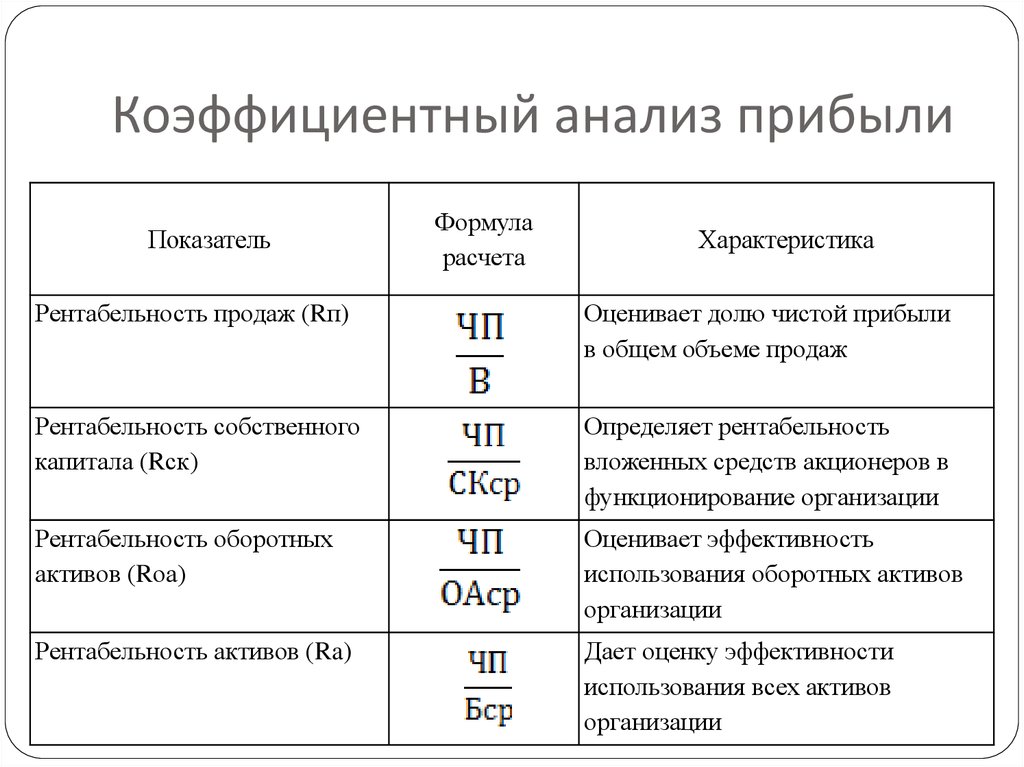

Рентабельность чистой прибыли считаем по формуле:

Рентабельность = Чистая прибыль : Выручку

1 200 000: 3 000 000 = 0,4, или 40%

Руководителю бизнеса важно знать все эти показатели для того, чтобы принимать эффективные управленческие решения; для этого за показателями прибыли и её рентабельности рекомендуется следить ежемесячно.

ВЫГОДНЫЕ ТАРИФЫ ДЛЯ МАЛОГО БИЗНЕСА ОТ БАНКА ОТКРЫТИЕ

Заполните заявку и ожидайте звонка от представителя банка

Что такое чистая прибыль и как ее рассчитать по формуле

Предприятия могут получать высокие доходы, но при этом нести убытки. Выручка не является точным показателем прибыльности бизнеса, но чистая прибыль является. Вы должны понимать чистую прибыль и ее важность для финансового здоровья вашего бизнеса. Инвесторы и кредиторы очень заинтересованы в этих цифрах, прежде чем инвестировать или одалживать вам деньги.

Чистая прибыль говорит вам, сколько денег вы должны заплатить акционерам, инвестировать или сохранить. Для новых предприятий также жизненно важно выйти на уровень безубыточности, поскольку это показывает, добиваетесь ли вы прогресса. Вы должны стремиться получать значительную чистую прибыль каждый месяц, чтобы ваш бизнес рос.

В этом посте вы узнаете, как использовать формулу чистой прибыли для расчета чистой прибыли вашей компании, даже если вы не бухгалтер.

Содержание

1. Что такое чистая прибыль?

2. Что такое формула чистой прибыли?

3. Как рассчитать чистую прибыль

4. Почему важна чистая прибыль?

5. Примеры чистой прибыли

6. Как увеличить чистую прибыль

7. Как ProfitWell Metrics может помочь вам отслеживать важные показатели выручки

8. Часто задаваемые вопросы о формуле чистой прибыли

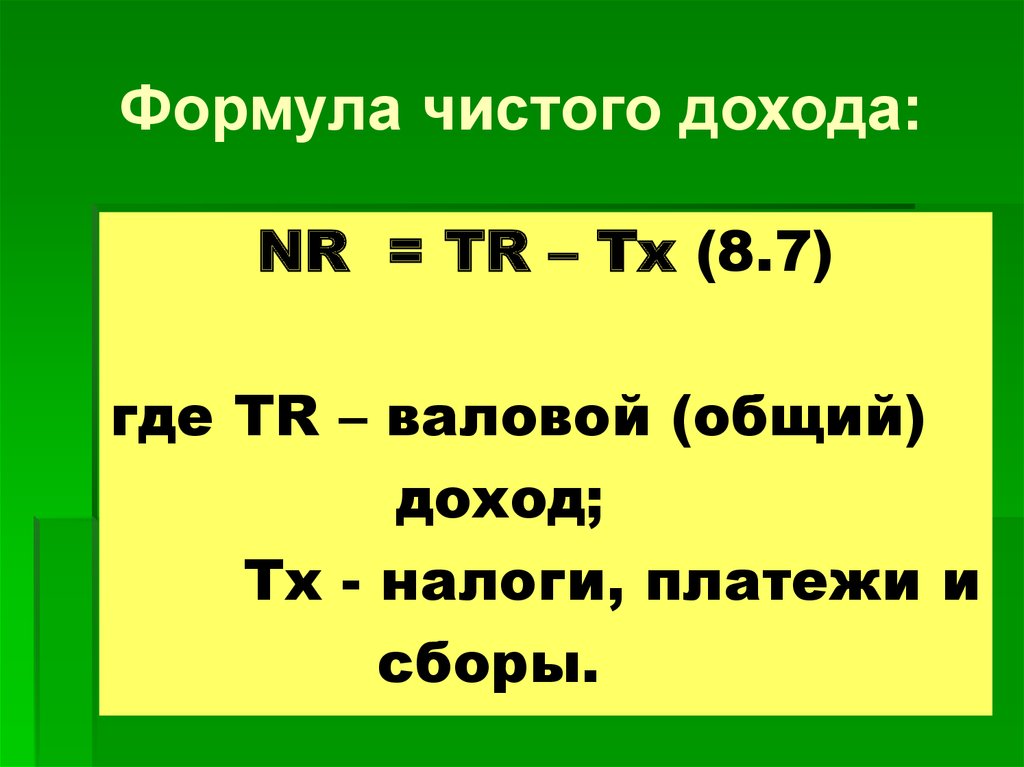

Чистая прибыль – это сумма денег, оставшаяся после вычитания общих расходов компании из ее общей выручки за определенный период времени. Сумма зависит от отрасли и руководства компании. Это показатель прибыльности компании.

Иногда вы можете использовать термин «чистая прибыль» как синоним чистого дохода или чистой прибыли, а в некоторых случаях и чистой прибыли. Хотя они означают одно и то же, существуют тонкие различия в зависимости от их положения в отчете о прибылях и убытках компании.

Что такое формула чистой прибыли?Формула чистой прибыли для расчета чистой прибыли:

Чистая прибыль = общий доход — общие расходы или

Чистая прибыль = валовой доход — общие расходы процентные расходы по кредитам и другим долгам, подоходный налог, амортизация основных средств, операционные расходы, административные и общехозяйственные расходы. При этом выручка включает в себя все доходы от реализации товаров и услуг и доходы от инвестиций.

При этом выручка включает в себя все доходы от реализации товаров и услуг и доходы от инвестиций.

Чистая прибыль — это то, что компании используют для выплаты своим акционерам и инвестиций в то новое оборудование, которое вы присматриваете, или откладывают для будущего использования. Рассчитывается за конкретный отчетный период.

Как рассчитать чистую прибыльРасчет чистой прибыли прост. Сбор всех фигур, которые вам понадобятся, представляет собой сложную часть, но это не должно быть проблемой, если вы ведете надлежащий учет. Используя приведенную выше формулу чистой прибыли, определите общий доход.

Общий доход (чистые продажи) = количество проданных товаров/услуг * цена за единицу

Далее необходимо сложить все расходы, в том числе:

- Стоимость проданных товаров (сырье)

- Подоходный налог

- Административный налог

- Износ основных средств и амортизация

- Проценты по кредитам

- Общие расходы (зарплата).

Наконец, вы вычитаете добавленные расходы из общего дохода от продаж. Результат может быть положительным или отрицательным, если вы понесли чистый убыток.

Почему важна чистая прибыль?Чистая прибыль является важным показателем для понимания владельцами бизнеса, поскольку она указывает на финансовое благополучие организации. Убыточные предприятия могут оценить, являются ли потери устойчивыми и как долго. Для сравнения, те, кто получает прибыль, могут планировать дальнейшее развитие бизнеса. Вы можете использовать его для вашего маркетингового бюджета или нанять больше людей.

Инвесторы также заинтересованы в чистом доходе организации, поскольку он говорит им, могут ли они получить доход от своих инвестиций. Если чистая прибыль компании постоянно положительна, она с большей вероятностью привлечет инвесторов.

Кроме того, кредиторы используют значения чистой прибыли, чтобы определить, будет ли организация выплачивать сумму кредита — более высокая чистая прибыль ставит ее в более выгодное положение в банках и других кредитных учреждениях. Кроме того, сравнение вашей чистой прибыли с предыдущим периодом позволяет узнать, все ли в порядке в компании.

Кроме того, сравнение вашей чистой прибыли с предыдущим периодом позволяет узнать, все ли в порядке в компании.

Маржа чистой прибыли также указывает на общее управление ресурсами компании. Плохо управляемый бизнес не принесет высокой чистой прибыли, и наоборот. Надлежащая практика управления запасами и расходами является существенным фактором, способствующим его росту или падению.

Примеры расчета чистой прибылиНиже приведены примеры расчетов прибыли и убытков, которые помогут вам понять расчеты чистой прибыли.

Пример 1Финансовый отчет Microsoft за период, закончившийся 30 июня 2018 г. 007 000

Операционные расходы = 14 726 000 долларов США

Коммерческие и административные расходы = 22 223 000 долл. США

Итого операционные расходы = 75 302 000 долл. США

Прибыль или убыток от операционной прибыли = 35 058 000 долл. США нетто = 1 416 000 долл. США

Прибыль до вычета процентов и текста = 35 058 000 долл. США

США

Прибыль до налогообложения = 36 474 000 долл. США

Расходы по подоходному налогу = 19 903 000 долл. США

Чистая прибыль от продолжающейся деятельности = 16 571 000 долларов

Чистая прибыль = 16 571 000 долларов США

Привилегированные акции и другие корректировки

Чистая прибыль (прибыль) по обыкновенным акциям = 16 571 000 долларов США сумма общей выручки по первой линии и прочих доходов/расходов нетто в размере 111 776 000 долларов США. С другой стороны, общие расходы равны себестоимости выручки, операционных расходов, коммерческих и административных расходов и подоходного налога, сложенных вместе, что дает 9 долларов.5 205 000. Применяя формулу чистой прибыли, вы вычитаете два, что дает итоговую цифру в 16 571 000 долларов.

Другие важные цифры, которые вы должны отслеживать, включают операционную прибыль, общие операционные расходы и валовую прибыль. Это также важные показатели вашей финансовой деятельности.

Пример 2 В приведенном выше примере это представитель крупной компании, и он многошаговый. В отчете о прибылях и убытках (на конец июня 2020 г.) для бизнеса ABC указана сумма продажи в размере 60 000 долларов США. Общие расходы составили 25 000 долларов. Они также продали старый фургон за 3000 долларов, потратив 2000 долларов на урегулирование судебного процесса.

В отчете о прибылях и убытках (на конец июня 2020 г.) для бизнеса ABC указана сумма продажи в размере 60 000 долларов США. Общие расходы составили 25 000 долларов. Они также продали старый фургон за 3000 долларов, потратив 2000 долларов на урегулирование судебного процесса.

Следуя нашей формуле чистой прибыли, мы имеем общие расходы, равные 25 000 $ + 2 000 $ = 27 000 $. Общий доход = 60 000 долларов США + 3 000 долларов США = 63 000 долларов США. Следовательно, чистая прибыль составляет 63 000 долларов — 27 000 долларов = 36 000 долларов.

Как увеличить чистую прибыльНе отчаивайтесь, если ваша чистая прибыль не соответствует вашим ожиданиям. Вот несколько шагов, которые вы можете предпринять, чтобы улучшить свою прибыль.

Сокращение накладных расходов Ваши накладные расходы могут съедать вашу прибыль. Внимательно изучите расходы на страхование, сборы, аренду и маркетинг. Сравнительный анализ с такими компаниями, как ваша, поможет вам увидеть, не соответствуете ли вы отраслевым стандартам. Примите меры по сокращению накладных расходов и увеличению чистой прибыли.

Примите меры по сокращению накладных расходов и увеличению чистой прибыли.

Управление запасами — верный способ увеличить чистую прибыль. Это поможет вам определить высокомаржинальные продукты и те, которые не продаются. Кроме того, это поможет вам улучшить денежный поток в вашем бизнесе. Вам нужно будет убедиться, что у вас никогда не закончатся прибыльные продукты, и не привязывать свои деньги к медленным, низкорентабельным продуктам.

Пересмотрите свои цены Большинство компаний не могут устанавливать конкурентоспособные цены из-за неэффективной стратегии ценообразования. Следование ценообразованию конкурентов, как и большинство, может нанести вашему бизнесу большой вред, что приведет к потере доходов. Небольшая корректировка цены может быть всем, что вам нужно, чтобы обновить свой чистый доход. Умное ценообразование с учетом текущего состояния рынка поможет вам оптимизировать ценообразование для увеличения чистой прибыли и удержания клиентов. Переход к ценообразованию на основе данных — это правильный путь.

Переход к ценообразованию на основе данных — это правильный путь.

Удалите из своего инвентаря неэффективные товары. Внимательное изучение данных о вашем продукте прольет свет на то, что нужно сделать. Вы можете предлагать скидки и акции, чтобы продвигать их быстрее. Помимо того, что они занимают место на складе, они также увеличивают ваши накладные расходы из-за расходов, понесенных во время заказа. Улучшите те, которые остались, чтобы помочь вам изменить ситуацию.

Снижение прямых затратПрямые затраты или себестоимость товаров — еще одна статья, которая существенно влияет на ваш чистый доход. Проведите переговоры с вашими поставщиками, чтобы получить более выгодные предложения. Те, кто не желает уступать, могут быть отброшены и найти других, которые дадут разумные ставки.

Как ProfitWell Metrics может помочь вам отслеживать важные показатели дохода Чтобы получить правильную чистую прибыль, вам нужны правильные цифры. Отслеживание некоторых показателей доходов вручную может привести к множеству ошибок, которые могут привести к завышенным цифрам. Компании, работающие по подписке, особенно уязвимы для таких ошибок, и они могут извлечь выгоду из показателей ProfitWell.

Отслеживание некоторых показателей доходов вручную может привести к множеству ошибок, которые могут привести к завышенным цифрам. Компании, работающие по подписке, особенно уязвимы для таких ошибок, и они могут извлечь выгоду из показателей ProfitWell.

Мы здесь, чтобы снять стресс, предоставив точные отчеты о доходах. В результате ваша чистая прибыль покажет фактическое финансовое состояние вашей организации. Мы бесплатно отслеживаем такие показатели, как ежемесячный регулярный доход (MRR) или годовой регулярный доход (ARR) и другие. Таким образом, вы можете продолжать развивать свой бизнес.

Формула чистой прибыли Часто задаваемые вопросы Как вы рассчитываете чистую прибыль?Чистая прибыль рассчитывается путем вычитания общих расходов из общего дохода. Результат может быть как положительным, так и отрицательным, если это убыток.

Какова формула чистой прибыли?Чистая прибыль = Общий доход — Общие расходы

Это простая формула для расчета чистой прибыли.

Но вы также можете использовать:

Чистая прибыль = Валовая прибыль — Общие расходы для расчета же.

Что такое чистая прибыль?Чистая прибыль — это деньги, которые остаются после вычета общих расходов из общего дохода компании. Это показатель того, насколько прибыльна компания.

Что означает «net»?Чистая стоимость означает значение, оставшееся после учета общего вычета. Например, чистая прибыль — это сумма, оставшаяся после вычета общих расходов из общей выручки.

Калькулятор чистой прибыли

Создано Якубом Янусом, доктором философии, и Вей Бин Лоо обновлено: 08 июля 2022 г.

Содержание:- Что такое маржа чистой прибыли (маржа чистой прибыли)?

- Формула чистой прибыли

- Как рассчитать чистую прибыль?

- Пример нормы чистой прибыли

- Существует ли оптимальный коэффициент чистой прибыли?

Калькулятор маржи чистой прибыли позволяет вам вычислить простой и интуитивно понятный показатель прибыльности компании по отношению к ее общей выручке. Это простой способ определить, насколько велика прибыль, полученная от одного доллара продаж. Владельцы бизнеса, инвесторы и акционеры обычно предпочитают более высокий коэффициент чистой прибыли (также называемый «маржа чистой прибыли»), поскольку он указывает на общее финансовое состояние компании и информирует вас о том, является ли ее бизнес-модель эффективной и устойчивой.

Это простой способ определить, насколько велика прибыль, полученная от одного доллара продаж. Владельцы бизнеса, инвесторы и акционеры обычно предпочитают более высокий коэффициент чистой прибыли (также называемый «маржа чистой прибыли»), поскольку он указывает на общее финансовое состояние компании и информирует вас о том, является ли ее бизнес-модель эффективной и устойчивой.

Эта статья также поможет вам узнать:

- Что такое чистая прибыль?

- Как рассчитать чистую прибыль с вашими данными?

- Каково наилучшее значение коэффициента чистой прибыли?

Что такое маржа чистой прибыли (маржа чистой прибыли)?

Маржа чистой прибыли — это один из основных коэффициентов прибыльности, который можно найти в финансовой аналитике. Он часто используется в дополнение к хорошо известным показателям эффективности, основанным на стоимости активов или собственного капитала. В отличие от этих индексов, маржа чистой прибыли сравнивает чистую прибыль с общей выручкой. Этот показатель основан на идее о том, что каждая продажа компании приносит доход. Доходы, в свою очередь, конвертируются в доходы. Формула чистой прибыли может приблизить эффективность этого процесса.

Этот показатель основан на идее о том, что каждая продажа компании приносит доход. Доходы, в свою очередь, конвертируются в доходы. Формула чистой прибыли может приблизить эффективность этого процесса.

Однако маржа чистой прибыли — это не просто сумма денежных средств, оставшихся в компании после покрытия всех затрат (например, заработной платы, коммунальных услуг или амортизации). Это валовая прибыль. Чтобы получить чистую прибыль, вы должны принять во внимание все операционные расходы, процентные расходы и налоги.

Формула чистой прибыли также является удобным способом предупредить вас, если с компанией что-то не так. Если вы заметили устойчивую тенденцию к снижению этого индекса, возможно, пришло время спросить, не происходит ли что-то плохое? Неправильно ли направлены расходы? Инвестиции непродуктивны? Может быть, это просто плохое обслуживание клиентов?

Формула чистой прибыли

Чистая прибыль определяется путем деления чистой прибыли на общую выручку следующим образом:

чистая прибыль = чистая прибыль / общая выручка

Результат этих расчетов отображается в процентов, но вы также можете выразить их в десятичной форме (например, 13% становится 0,13). Обратите внимание, что коэффициент маржи чистой прибыли — это не то же самое, что маржа прибыли бизнеса, который вы пытаетесь проанализировать.

Обратите внимание, что коэффициент маржи чистой прибыли — это не то же самое, что маржа прибыли бизнеса, который вы пытаетесь проанализировать.

Как рассчитать размер чистой прибыли?

Чтобы быстро рассчитать размер чистой прибыли, выполните следующие простые шаги:

Узнайте чистую прибыль компании, взглянув на ее финансовый отчет. (Важно: искомые данные иногда можно найти в категории «чистый доход».)

Получить данные о чистой прибыли. Помните, что

чистая прибыль = общие доходы - общие расходы, при этом общие расходы включают операционные расходы, процентные расходы и налоги.Взгляните на приведенную выше формулу чистой прибыли. Результатом этого уравнения является не абсолютное число, а процент от общего дохода.

Готово. Используйте формулу маржи чистой прибыли, разделив чистую прибыль на общую выручку, или, раз уж вы здесь, сделайте это с помощью нашего калькулятора маржи чистой прибыли.

Теперь прокрутите вниз, чтобы увидеть, как интерпретировать ваши расчеты, и узнать, существуют ли правильные или рекомендуемые значения коэффициента чистой прибыли.

После того, как вы воспользуетесь формулой чистой прибыли, вы сможете легко сравнить ее значения с течением времени и посмотреть, каковы результаты компании по сравнению с рынком или ее основными конкурентами.

Пример расчета чистой прибыли

Посмотрите на этот пример расчета чистой прибыли. Допустим, есть три компании. Все они получили одинаковый общий доход в размере 1 500 000 долларов в прошлом году. Это, однако, ничего не говорит об их рентабельности. Согласно отчету о движении денежных средств чистая прибыль компании А составила 155 000 долларов США. Компания B получила чистую прибыль в размере 20 000 долларов, а компания C получила убыток в размере -75 000 долларов. Обратите внимание, как легко объединить эту информацию в один сопоставимый показатель. Значения маржи чистой прибыли для каждой из компаний составляют, соответственно, 155 000 / 1 500 000 = 10,3 % , 20 000 / 1 500 000 = 1,3 % и -75 000 / 1 500 000 = -5,0 % .

Существует ли оптимальный коэффициент чистой прибыли?

Если прибыль компании не является отрицательной (т. е. она не приносит убытков), формула чистой прибыли должна давать значение от 0% до 100%. На практике часто трудно найти оценки, превышающие 30%. У вас может возникнуть соблазн подумать, что чем выше ваша чистая прибыль, тем лучше для вас. В большинстве случаев вы будете правы. Однако имейте в виду, что типичные значения этого показателя зависят от типа вашего бизнеса, а также от общего состояния экономики. Если ваша компания сталкивается с жесткой конкуренцией, ваша чистая прибыль, вероятно, будет ниже, чем в ситуации, когда вы являетесь единственным поставщиком на рынок. Следовательно, желаемые значения этого показателя вполне относительны. Также рекомендуется сравнить показатели прибыльности с показателями ликвидности, такими как коэффициент текущей ликвидности, чтобы получить более широкое представление о финансовом положении компании.

Кроме того, маржа чистой прибыли различных предприятий значительно различается по отраслям. Например, информационные услуги в США показывают в среднем довольно высокий коэффициент чистой прибыли, составляющий около 13,4%. В то же время для судостроительной отрасли характерно отрицательное значение этого показателя, -1,8%. Вы можете проверить эту замечательную базу данных о марже по секторам, подготовленную Асватом Дамодараном из Школы бизнеса Стерна при Нью-Йоркском университете, чтобы узнать, каков средний коэффициент чистой прибыли в различных секторах экономики США.

Например, информационные услуги в США показывают в среднем довольно высокий коэффициент чистой прибыли, составляющий около 13,4%. В то же время для судостроительной отрасли характерно отрицательное значение этого показателя, -1,8%. Вы можете проверить эту замечательную базу данных о марже по секторам, подготовленную Асватом Дамодараном из Школы бизнеса Стерна при Нью-Йоркском университете, чтобы узнать, каков средний коэффициент чистой прибыли в различных секторах экономики США.

Долгосрочные тенденции чистой прибыли также имеют решающее значение для средних темпов роста экономики. Они используются для определения секторов, которые эффективно конвертируют доходы от продаж в прибыль, прогнозирования динамики каждого сектора и оценки инвестиционных возможностей. Неудивительно, что за этим индикатором внимательно следят инвесторы, которые пытаются скорректировать свои портфели и максимизировать прибыль.

С другой стороны, если вы хотите измерить не только чистую прибыль или рентабельность капитала, но и операционную рентабельность, вы можете использовать калькулятор рентабельности используемого капитала.