Отражаем в учёте и отчётности пени и штрафы по налогам

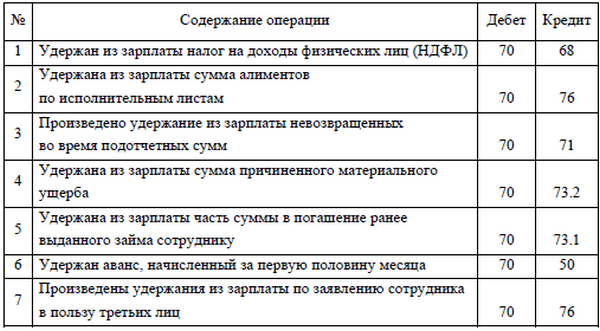

Пеня и штраф – не одно и то же

Одним из оснований для начисления пеней и штрафов является неисполнение налогоплательщиком обязанности по уплате налога или исполнение её в более поздний срок. Причины плохого исполнения данных обязанностей могут быть разными. Это ошибки в бухгалтерских проводках, неправильное определение налоговой базы, использование не той ставки налога, неправильное применение льготы по налогу, неверное применение налоговых вычетов и даже просто технические ошибки при заполнении декларации.

Ошибка в исчислении налога может быть обнаружена самим налогоплательщиком. В этом случае при выявлении заниженной суммы налога он самостоятельно платит недостающую сумму налога и соответствующие ей пени, а затем представляет в налоговую инспекцию уточнённую декларацию.

Но может быть и другой вариант. Факт искажения сведений, приведший к неисполнению обязанности по уплате налога полностью или частично, выявляет налоговый орган.

Независимо от варианта обнаружения ошибок механизм начисления пеней един. Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты. Процентная ставка пеней принимается равной 1/300 действующей в эти дни ставки рефинансирования Банка России. Расчёт пеней производится отдельно за каждый период действия конкретного значения ставки в период задолженности, а полученные результаты затем складываются.

И если пени являются способом обеспечения исполнения обязанности по уплате налогов и сборов1, то штраф — это уже налоговая санкция в виде денежного взыскания, которая является мерой ответственности налогоплательщика за совершение налогового правонарушения2.

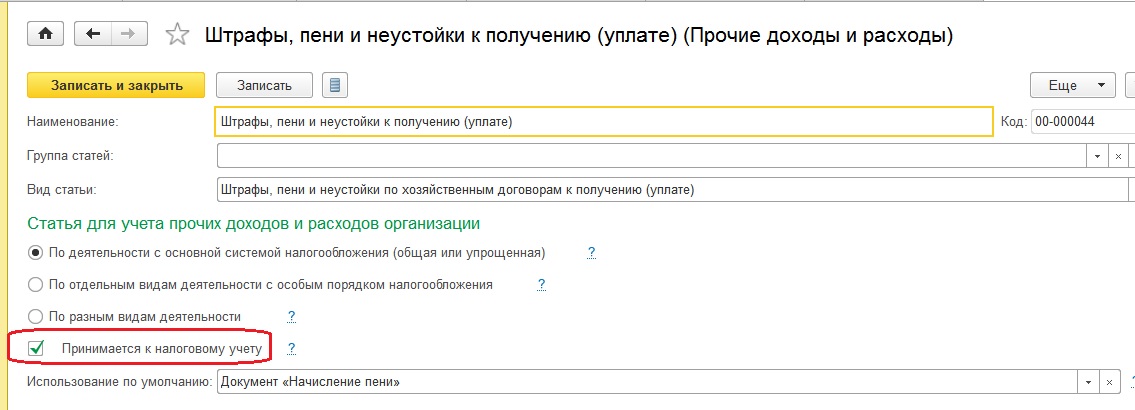

И штрафы, и пени, подлежащие перечислению в бюджет, не учитываются при определении налоговой базы по налогу на прибыль организаций4.

Способы отражения в учёте пени и штрафов

Так как законодательство о налогах и сборах разграничивает понятия «пени» и «штраф», то и способы их отражения в бухгалтерском учёте могут быть разными.

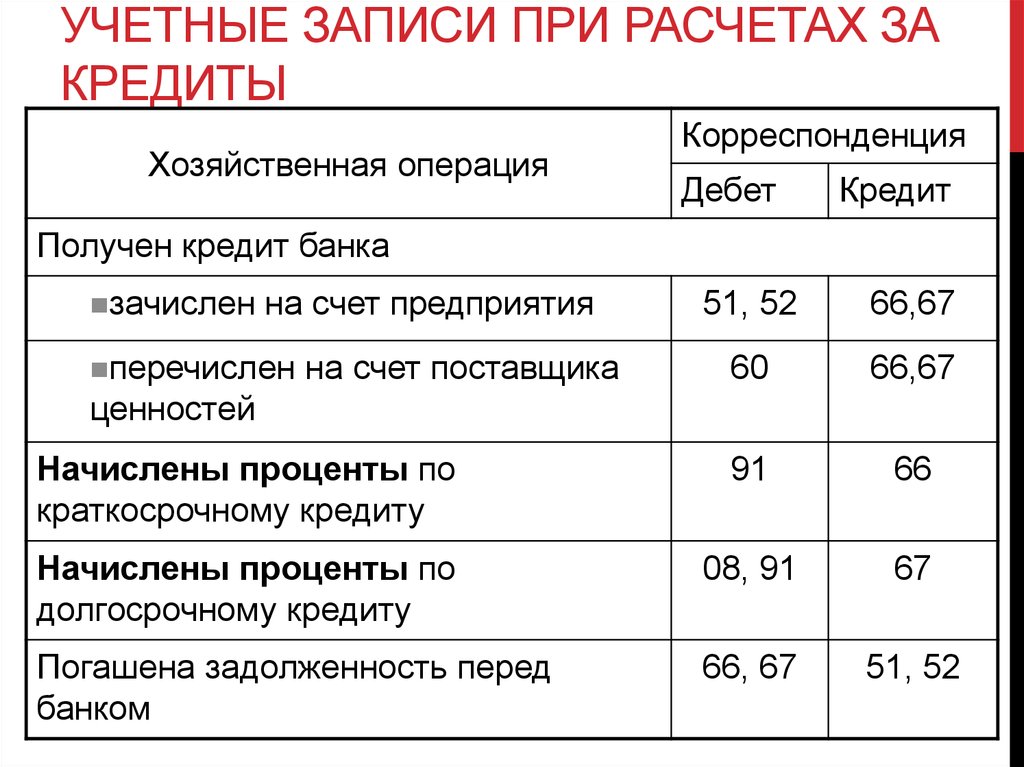

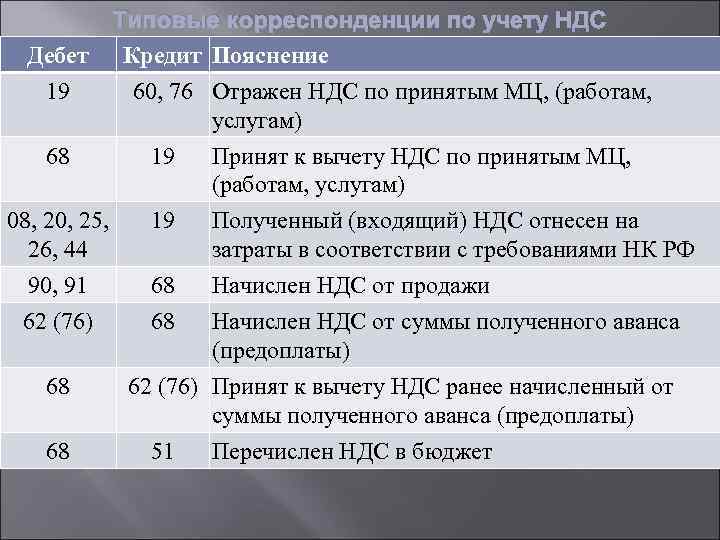

Штрафы за нарушение налогового законодательства в бухгалтерском учёте отражаются по дебету счёта 99 «Прибыли и убытки» в корреспонденции со счётом 68 «Расчёты по налогам и сборам». Это прямо предусмотрено п. 83 Положения по ведению бухгалтерского учёта и бухгалтерской отчётности5 и Инструкцией по применению Плана счетов, в которой чётко прописано, что на счёте 99 «Прибыли и убытки» в течение отчётного года отражаются «также суммы причитающихся налоговых санкций в корреспонденции со счётом 68 «Расчёты по налогам и сборам»».

По отражению в бухгалтерском учёте пеней, подлежащих перечислению в бюджет, существует две позиции.

В первом случае эксперты идут по пути упрощения учёта. Объединяют пени и штрафы термином «санкции за несоблюдение правил налогообложения» и предлагают их учитывать так же, как и штрафы, т. е. по дебету счёта 99 «Прибыли и убытки» в корреспонденции со счётом 68 «Расчёты по налогам и сборам». При данном способе учёта аналитику предлагается вести по субсчетам счёта 68 в разрезе налогов, по которым начислены пени и штрафы.

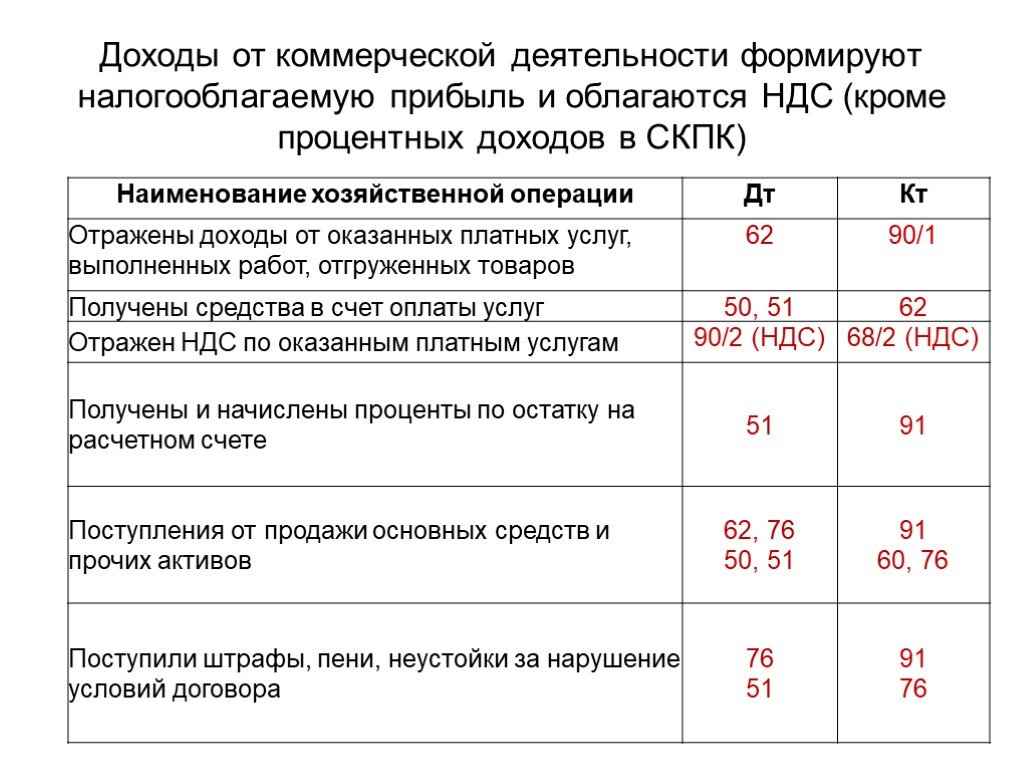

Другая позиция экспертов заключается в том, что суммы пени на недоимку по налогам удовлетворяют определению расхода. Ведь начисление пеней приводит к возникновению у организации обязательства и уменьшению её капитала7. Данный расход не является расходом по обычным видам деятельности, поэтому его квалифицируют как «прочий»8. И предлагают отражать суммы начисленных пеней по дебету счёта 91 «Прочие доходы и расходы», субсчёт 91-2 «Прочие расходы» в корреспонденции со счётом 68 «Расчёты по налогам и сборам».

В связи с наличием нескольких допустимых способов отражения пеней в бухгалтерском учёте один из них необходимо закрепить в учётной политике организации9.

Пени – прочий расход

Рассмотрим алгоритмы действий налогоплательщика при отражении пени и штрафов, когда ошибка, приведшая к неуплате налога, обнаружена им самостоятельно или она выявлена в результате налоговой проверки. В примерах мы исходим из того, что организация отражает пени в составе прочих расходов.

Вариант 1. Налогоплательщик сам обнаружил ошибку, приведшую к неуплате налога.

Шаг 1.

Выявляем ошибку в уплате налога. Определяем недостающую сумму налога. Порядок исправления ошибок в бухгалтерском учёте регламентируется Положением по бухгалтерскому учёту «Исправление ошибок в бухгалтерском учёте и отчетности»10, утверждённым Приказом Минфина России от 28.06.2010 № 63н11.

Рассчитываем пени за каждый день просрочки в процентах от неуплаченной суммы налога.

#ATTENTION#

Оформляем расчёт бухгалтерской справкой. Унифицированной формы данного документа нет. Поэтому компании необходимо самой разработать такой бланк и указать его в учётной политике по бухгалтерскому учёту.

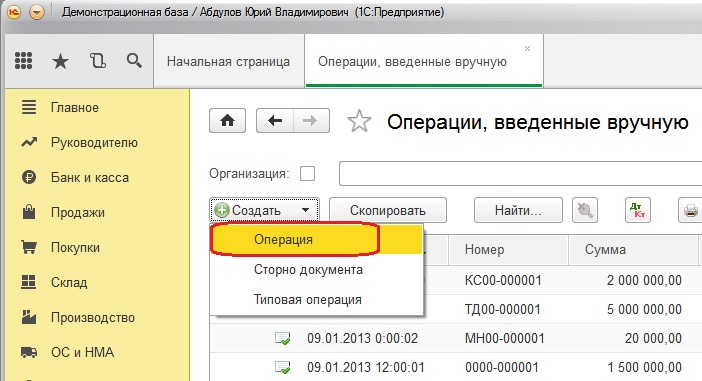

Отражаем операции по доначислению налога и сумму пени за несвоевременную его уплату в бухгалтерском учёте (проводки по доначислению налогов и исправлению ошибок в бухгалтерском учёте в статье не приводятся). Пени в бухгалтерском учёте признаём прочим расходом.

Поскольку они не учитываются в расходах в целях налогообложения прибыли, то организации, применяющей ПБУ 18/02, необходимо признать постоянную разницу в размере суммы пени и одновременно отразить постоянное налоговое обязательство как произведение данной постоянной разницы на установленную ставку налога на прибыль12.

Шаг 2.

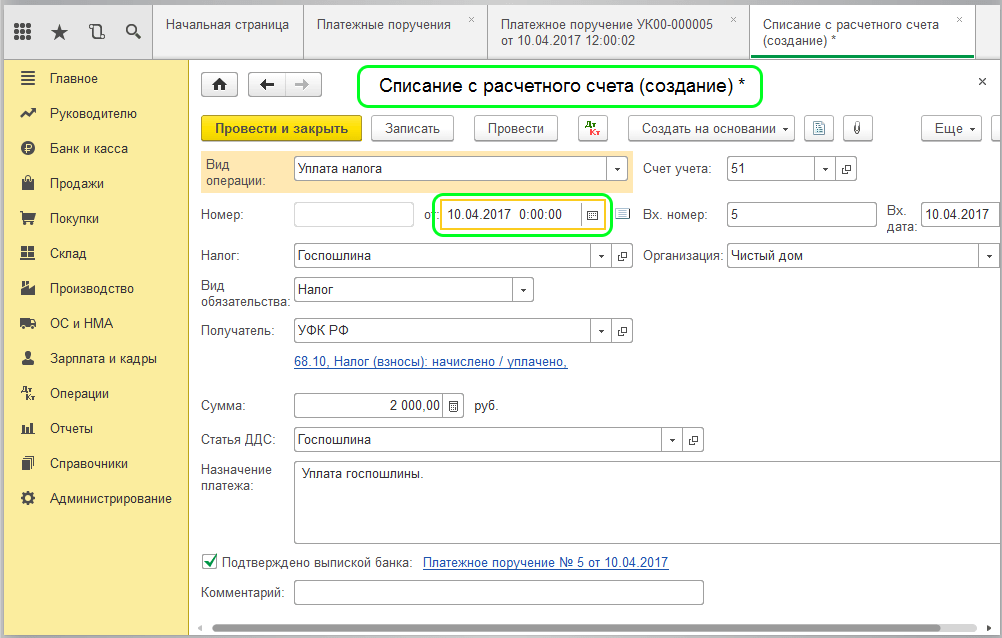

Уплачиваем недоимку по налогу и сумму пени.

Шаг 3.

Подаём уточненную декларацию по налогу в налоговую инспекцию. К «уточнёнке» следует приложить пояснительное письмо и копии платёжных поручений об уплате налога и пеней.

К «уточнёнке» следует приложить пояснительное письмо и копии платёжных поручений об уплате налога и пеней.

Организация освобождается от ответственности в случае подачи уточнённой декларации после истечения срока для её подачи и уплаты налога, если до предоставления уточнённой налоговой декларации были уплачены недостающая сумма налога и соответствующие ей пени13.

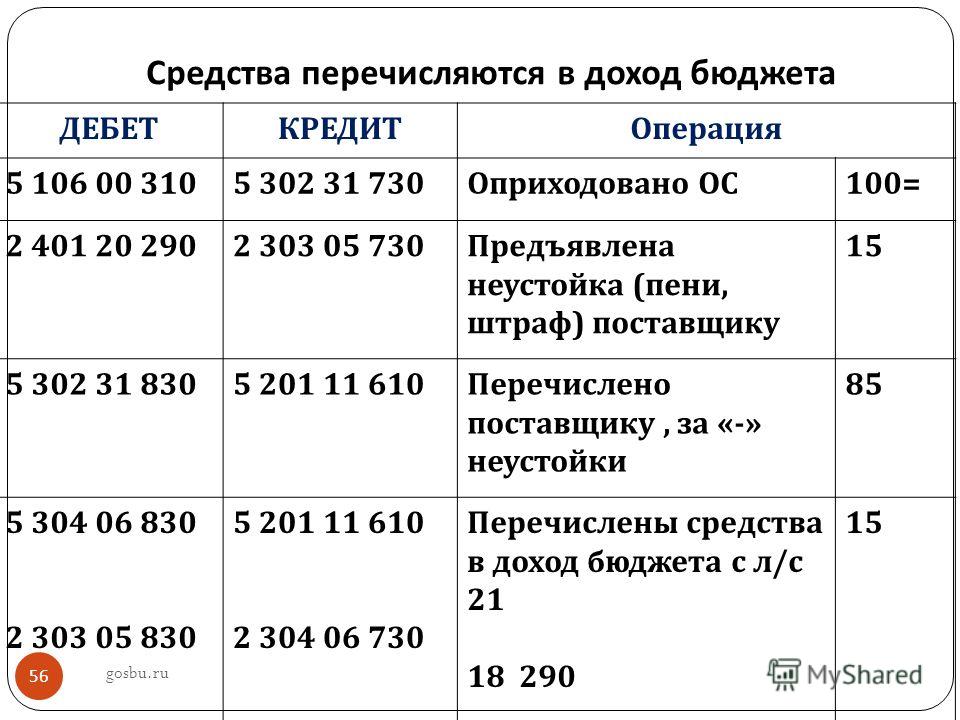

Содержание операций | Дебет | Кредит | Первичный документ |

Отражена сумма пени | 91-2 | 68, субсчёт

| Бухгалтерская

|

Отражено постоянное

(сумма пени x 20 %) | 99 | 68, субсчёт

| Бухгалтерская

|

Уплачены пени в бюджет | 68, субсчёт

| 51 | Выписка банка

|

Вариант 2. Налоговый орган обнаружил факт неполной уплаты налога по результатам налоговой проверки

Налоговый орган обнаружил факт неполной уплаты налога по результатам налоговой проверки

В бухгалтерском учёте основанием для отражения суммы недоимки, пени и штрафа по результатам налоговой проверки является Решение налогового органа. Оно уже содержит сведения о сумме задолженности по налогу, размере пеней и штрафных санкций. Пени, указанные в Решении налогового органа, рассчитаны на момент его принятия. В дальнейшем при направлении налогоплательщику Требования об уплате налога, пени и штрафа сумма пени будет пересчитана на день направления требования14 или на день уплаты недоимки.

Решение налогового органа вступает в силу через один месяц с даты его вручения15. При этом у налогоплательщика есть право добровольно исполнить данное решение до вступления его в силу. Основание: абз. 3 п. 9 ст. 101 НК РФ. Причём это решение может быть исполнено полностью или частично. Если налогоплательщик не собирается обжаловать данное решение вообще или будет обжаловать его в какой-то части, то ему лучше уплатить недоимку (соответствующую часть недоимки) как можно раньше в целях снижения суммы пени.

Рассмотрим ситуацию, когда налогоплательщик не будет обжаловать решение налогового органа.

Шаг 1.

Отражаем в бухгалтерском учёте сумму недоимки и штрафа на момент получения решения налогового органа. Сумму штрафа в бухгалтерском учёте признаём убытком.

Шаг 2.

Уплачиваем недоимку по налогу на основании решения налогового органа.

Шаг 3.

Отражаем в бухгалтерском учёте сумму пеней на дату погашения недоимки. «Доначисляем» себе пени за период с даты Решения по акту проверки по дату уплаты недоимки и прибавляем эту сумму к сумме пени, указанной в Решении. Расчёт «дополнительных» пени производим в справке бухгалтера. Пени в бухгалтерском учёте признаём прочим расходом.

Шаг 4.

Уплачиваем пени и штраф. С их уплатой можно не торопиться. Чтобы не изымать денежные средства из оборота раньше времени, пени и штраф можно уплатить после вступления в силу Решения по акту проверки в сроки, установленные в Требовании об уплате пени и штрафов.

Чтобы не изымать денежные средства из оборота раньше времени, пени и штраф можно уплатить после вступления в силу Решения по акту проверки в сроки, установленные в Требовании об уплате пени и штрафов.

Содержание операций | Дебет | Кредит | Первичный документ |

Отражена сумма штрафа | 99 «Прибыли и убытки», субсчёт

| 68 | Решение налогового органа |

Отражена сумма пени

| 91-2, субсчёт

| 68 | Решение налогового органа

|

Отражено постоянное

| 99 | 68, субсчёт

| Бухгалтерская справка-расчёт |

Уплачены пени и штраф

| 68 | 51 | Выписка банка

|

Обращаем внимание, что в случае выявления ошибок налоговым органом организации не нужно на основании решения, принятого по результатам проверки, предоставлять уточнённые декларации за прошедшие периоды16.

Отражаем суммы пени и штрафов в финансовой отчётности

При варианте учёта, когда начисленные пени признаются организацией прочим расходом и отражаются на субсчёте 91-2, в Отчёте о финансовых результатах (форма утверждена Приказом Минфина России от 02.07.2010 № 66н), сумма пеней будет включаться в показатель строки 2350 «Прочие расходы» и уменьшать показатели строк 2300 «Прибыль (убыток) до налогообложения». При этом постоянное налоговое обязательство, начисленное на сумму пеней и отраженное по строке 2421, будет влиять на размер текущего налога на прибыль и показатель строки 2400 «Чистая прибыль».

Фрагмент формы Отчёт о финансовых результатах

#FOOTNOTE#

Пояснения | Наименование показателя | Код

| За ______ 20__ г. | За ______ 20__ г. |

1 | 2 | 3 | 4 | 5 |

| | Прочие расходы | 2350 | ( ) | ( ) |

| | Прибыль (убыток) до налогообложения | 2300 | | |

| | Текущий налог на прибыль | 2410 | ( ) | ( ) |

| | т. | 2421 | | |

| | Изменение отложенных налоговых

| 2430 | | |

| | Изменение отложенных налоговых активов | 2450 | | |

| | Прочее | 2460 | | |

| | Чистая прибыль (убыток) | 2400 | | |

При варианте учёта, когда сумма пени и штрафов, подлежащая уплате в бюджет, отражается по дебету счёта 99, в Отчёте о финансовых результатах данная сумма будет указываться по строке 2460 «Прочее» и уменьшать показатель строки 2400 «Чистая прибыль». Плюсом данного способа отражения пени является то, что заинтересованный пользователь, анализирующий отчётность, получит информацию о сформировавшемся показателе прибыли (убытка) до налогообложения без их учёта.

Плюсом данного способа отражения пени является то, что заинтересованный пользователь, анализирующий отчётность, получит информацию о сформировавшемся показателе прибыли (убытка) до налогообложения без их учёта.

Однако в каждом из рассмотренных вариантов величина показателя «Чистая прибыль (убыток)» не изменится.

Какому варианту учета пени и штрафов следовать бухгалтеру, зависит от постановки учёта в организации, от вида используемых бухгалтерских программ, от требований внутреннего аудита и прочего. Однако важно другое. Наличие у организации налоговых санкций ведёт к ухудшению её финансового состояния, и поэтому необходимо принимать все меры к их недопущению.

ЭЛКОД: Как учесть административный штраф при УСН (доходы

- 10 мая 2018 г.

При УСН любой административный штраф нельзя включать в расходы.

Проводку по начислению административного штрафа делайте на дату вступления в силу постановления об административном правонарушении.

Д 91 — К 76 — Начислен административный штраф

Организации, применяющие УСН с объектом налогообложения ‘доходы минус расходы’, уменьшают полученные доходы на расходы, перечисленные в п. 1 ст. 346.16 Налогового кодекса РФ.

Суммы штрафов (в том числе и административных), перечисляемых в бюджет, в данном закрытом перечне расходов не предусмотрены. Следовательно, сумма уплаченного административного штрафа не признается расходом при расчете налога, уплачиваемого в связи с применением УСН.

Подписаться на новости законодательства

Еще по этой теме

- Новости

- Мероприятия

- Записи мероприятий

20 января 2023 г.

Минфин напомнил об одном из условий применения УСН

8 декабря 2022 г.

Нужно ли при переходе с УСН на АУСН перерегистрировать ККТ

28 декабря 2022 г.

Когда истекает срок подачи уведомления для перехода на УСН или АУСН с 2023 года

11 января 2023 г.

Переход с УСН на ОСН: что с вычетами по НДС

8 февраля 2023 г.

Обновлена форма декларации по УСН

- Популярное

Гид по разделу «Образование»

Вы можете убедиться в качестве наших продуктов и услуг, ведь, как известно, лучше один раз увидеть, чем 100 раз услышать

КонсультантПлюс

получите бесплатный демо-доступ к интересующему вас комплекту СПС КонсультантПлюс и решите актуальную для вас проблему

Вебинарзакажите доступ к записи вебинара на актуальную тему (на выбор для бухгалтера, кадровика, юриста, специалиста по госзакупкам, бюджетной организации)

Семинарбесплатно посетите семинар на интересующую вас тему (на выбор из программы ближайших образовательных мероприятий для разных специалистов)

Курсы повышения квалификации ИПБРпосетите бесплатный семинар курсов повышения квалификации (на выбор из 11 спецкурсов ИПБР с нулевого уровня до аттестации ИПБР)

СБиСзакажите бесплатную демонстрацию системы электронной отчетности СБиС и убедитесь(посмотрите), как она сэкономит вам время и сбережет силы при работе с документами

Нажимая кнопку «Отправить», я принимаю условия Пользовательского соглашения и даю свое согласие на обработку моих персональных данных. Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

Нажимая кнопку «Отправить», я принимаю условия

Пользовательского соглашения

и даю свое согласие на

обработку моих персональных данных.

- Вход

- Регистрация

Активация аккаунта

Забыли пароль?

Активация аккаунта

Забыли пароль?

Проценты и штрафы

- Проценты

- Штраф за несвоевременную подачу

- Штраф за просрочку платежа

- Штраф за неверный расчет налога

- Штраф за небрежность, мошеннические возвраты и необоснованные возвраты

- Штраф за недоплату расчетного налога

Проценты

Мы будем взимать проценты с налогов (включая налог с продаж и налог на использование), которые не были уплачены в срок или до даты подачи вашей декларации, даже если вы получили отсрочку для подачи декларации.

- Проценты — это плата за использование денег, от которой в большинстве случаев нельзя отказаться.

- Проценты начисляются ежедневно, а ставка корректируется ежеквартально.

Штраф за несвоевременную подачу

Если вы подадите заявление с опозданием, мы взимаем штраф, если у вас нет действительного продления срока подачи.

Штраф:

- 5% от налога, причитающегося за каждый месяц (или часть месяца) просроченной декларации, но не более 25%

- Если ваш возврат просрочен более чем на 60 дней, ваш минимальный штраф составляет меньше 100 долларов США или общей суммы, причитающейся по возврату

Штраф за просрочку платежа

Если вы не уплатите налог в срок, мы взимаем с вас штраф в дополнение к процентам. Штраф может быть отменен, если вы можете доказать уважительную причину несвоевременной оплаты.

Штраф:

- 0,5 % от невыплаченной суммы за каждый месяц (или часть месяца), когда она не выплачена, но не более 25 %

Штраф за неверный расчет налога

Если налог, указанный в декларации, меньше правильного налога более чем на 10% или 2000 долларов США, в зависимости от того, что больше, вам, возможно, придется заплатить штраф.

Штраф:

- 10% разницы между налогом, который вы указали, и налогом, который вы фактически должны

Штраф за небрежность, мошеннические и необоснованные возвраты

Штраф за небрежность

Если вы занижаете налоговую декларацию по причине небрежности, но не с целью обмана, мы взимаем:

- штраф в размере 5% от разницы между правильным налогом и налогом, указанным в вашей декларации

- 50% процентов, причитающихся по любой недоплате, возникшей в результате халатности

Поддельные возвраты

Если какая-либо часть дефекта связана с мошенничеством, мы будем взимать:

- штраф в размере двукратной разницы между правильным налогом и налогом, указанным в вашей декларации

Легкомысленные возвраты

Если вы подадите декларацию о необоснованном подоходном налоге, мы взимаем штраф в размере до 5000 долларов США в дополнение к любому другому штрафу. К необоснованным возвратам относятся возвраты, которые:

К необоснованным возвратам относятся возвраты, которые:

- не содержат информации, необходимой для оценки правильности декларации о доходах

- сообщить явно и существенно неверную информацию

- намереваются задержать или воспрепятствовать применению статьи 22 Закона о налогах или обработке декларации

Штраф за недоплату расчетного налога

Мы можем взимать с вас штраф на сумму расчетного налога, который вы не уплатили или уплатили с опозданием в течение года (либо путем расчетных налоговых платежей, либо удержанного налога, либо их сочетания). Штраф, который вам придется заплатить, будет равен федеральной краткосрочной процентной ставке плюс пять с половиной процентных пунктов (ежеквартально корректируется), но не менее 7,5%.

Штраф за недоплату применяется, если ваши удержанные и расчетные налоговые платежи за 2022 год не меньше, чем меньшее из следующих значений:

- 90% налога, указанного в декларации за 2022 год,

- 100 % налога, указанного в вашей декларации за 2021 год (110 % от этой суммы, если вы не фермер или рыбак, и указанный в Нью-Йорке скорректированный валовой доход [NYAGI] (или чистый доход от самозанятости, отнесенный к MCTD) в этой декларации составляет более 150 000 долларов США [75 000 долларов США, если женатые подали документы отдельно на 2022 год]).

Вы должны были подать декларацию за 2021 год за полные 12 месяцев.

Вы должны были подать декларацию за 2021 год за полные 12 месяцев.

Примечание : Особые правила применяются к фермерам и рыбакам. См. форму IT-2105.9.-I, Инструкция по форме IT-2105.9 Недоплата расчетного налога физическими и доверительными лицами .

Если вы обнаружите, что вы недоплатили или уплатили расчетный налог с опозданием, вы должны рассчитать сумму штрафа, используя форму IT-2105.9, Недоплата расчетного налога физическими и доверенными лицами . Отправьте форму IT-2105.9 вместе с декларацией.

Обновлено:

Блог NTA: Хорошие новости: IRS автоматически предоставляет освобождение от штрафа за просрочку подачи для обоих 2019и Налоговые декларации за 2020 год. Налогоплательщикам не нужно ничего делать, чтобы получить эту административную помощь.

Итог: что это означает для налогоплательщиков?

Налогоплательщикам не нужно ничего делать, чтобы получить эту административную помощь.

IRS автоматически отменяет (ослабляет) штрафы за непредставление деклараций за 2019 и 2020 годы. Если налогоплательщик уплатил штраф и счет полностью оплачен, полученная переплата сначала будет использована для зачета других обязательств, а остаток будет возвращен.

Справочная информация

В разгар пандемии налогоплательщики столкнулись со многими препятствиями при своевременной подаче налоговых деклараций за 2019 и 2020 годы. Некоторые налогоплательщики пострадали от закрытия офисов по всей стране. У других были трудности со сбором или предоставлением документов для точной подачи документов, они были недееспособны из-за болезни или полагались на специалистов по налогам, которые столкнулись с проблемами при переходе на удаленную работу. Многие налогоплательщики пострадали от сокращения числа волонтеров Добровольной помощи по подоходному налогу (VITA). Наконец, некоторые специалисты по подготовке лично пострадали от COVID-19.вирус и не могли своевременно выполнять свои обязанности. В то же время с IRS было практически невозможно связаться по телефону, а накопившаяся в 2020 году задолженность по необработанным бумажным декларациям и корреспонденции продолжала расти. Многие налогоплательщики не по своей вине, а иногда даже при своевременной подаче декларации подвергались штрафным санкциям за несвоевременную подачу декларации.

В то же время с IRS было практически невозможно связаться по телефону, а накопившаяся в 2020 году задолженность по необработанным бумажным декларациям и корреспонденции продолжала расти. Многие налогоплательщики не по своей вине, а иногда даже при своевременной подаче декларации подвергались штрафным санкциям за несвоевременную подачу декларации.

Штраф за непредоставление файла. Штраф за непредставление декларации (IRC § 6651(a)(1)) взимается с деклараций, поданных после установленного срока или продленного срока, при отсутствии уважительной причины для поздней подачи. Штраф обычно рассчитывается в размере пяти процентов от суммы налоговых обязательств за каждый месяц, когда декларация подается с опозданием, но не более 25 процентов. Например, если вы должны 10 000 долларов, штраф составляет 500 долларов в месяц, но не более 2 500 долларов. Помимо штрафа за непредставление информации, существуют дополнительные штрафы за непредставление информационных отчетов, которые подпадают под действие различных разделов IRC. Многие налогоплательщики, на которых распространяются штрафы за непредставление декларации, также получают штрафы в соответствии с § 6651(a)(2) IRC за неуплату налога, причитающегося к установленному сроку подачи декларации. Это две разные категории штрафов.

Многие налогоплательщики, на которых распространяются штрафы за непредставление декларации, также получают штрафы в соответствии с § 6651(a)(2) IRC за неуплату налога, причитающегося к установленному сроку подачи декларации. Это две разные категории штрафов.

Эти штрафы за непредставление документов вызвали дополнительные запросы по счетам и запросы на помощь, что только еще больше увеличило нагрузку на и без того неадекватные ресурсы обслуживания клиентов и увеличило бумажную корреспонденцию, ожидающую обработки. Из-за масштаба проблемы Национальный адвокат по делам налогоплательщиков, члены Конгресса и группы специалистов по налогообложению призвали IRS принять комплексные меры, включая отмену и отмену штрафов. К его чести, IRS действовала и сегодня объявила о широкой программе смягчения административных штрафов за несвоевременную подачу документов. Эта программа применяется только к штрафам за несвоевременную подачу декларации и не применяется к штрафам за неуплату причитающегося налога.

Какие возвраты покрываются?

Административное освобождение от штрафов за несвоевременную подачу налоговых деклараций для налогоплательщиков за 2019 и 2020 налоговые годы. Если декларации за оба года были поданы с опозданием, IRS предусмотрит освобождение от штрафа за просрочку подачи за оба года. Налогоплательщики-предприниматели с финансовыми годами также будут иметь право на двухлетнее освобождение от налогов за их финансовые годы, заканчивающиеся в 2019 и 2020 годах соответственно. В частности, в следующих декларациях, если они поданы до 30 сентября 2022 г., будут сняты или не начислены штрафы:

- Декларации по федеральному подоходному налогу: большинство деклараций по формам 1040 и 1120, формы 1041, 1065, 1066, 990-T и 990-PF

- Международные информационные декларации (IIR), прилагаемые к вышеуказанным декларациям о подоходном налоге и начисляющие штраф при подаче: Формы 5471, 5472, 3520 и 3520-A. Обратите внимание, что штрафы IIR, впоследствии определенные в ходе проверки IRS, включают 90 109, а не 90 110, которые включены в это облегчение.

С лиц, подающих информационные декларации за 2019 налоговый год (кроме IIR), поданных 3 августа 2020 г. или ранее, будет снижена любая часть штрафа за возврат информации, которая является результатом несвоевременной подачи. Штрафы за предоставление информации, наложенные по причинам, отличным от опоздания, таким как неверная информация или несоблюдение требований к электронному файлу, будут , а не . Для информационных деклараций за 2020 налоговый год (кроме IIR) такое же освобождение применяется к декларациям, поданным 2 августа 2021 года или ранее. компромиссное предложение, заключительное соглашение IRS или судебный приказ. Полный список затронутых налоговых деклараций и информационных деклараций см. в Уведомлении IRS 2022-36.

Как и когда будет реализовано освобождение от наказания?

Программа освобождения от штрафов IRS начинается 25 августа 2022 г. и автоматически обеспечивает освобождение от штрафов за несвоевременную подачу налогов без необходимости для налогоплательщиков запрашивать освобождение и будет по-прежнему применяться к декларациям, полученным до 30 сентября 2022 г. Уведомления и возмещения в настоящее время инициируется, и многие из возмещений будут завершены к концу сентября. Некоторые штрафы, смягченные вручную, например связанные с несвоевременной подачей форм 3520 и 3520-A, обрабатываются несколько дольше.

Уведомления и возмещения в настоящее время инициируется, и многие из возмещений будут завершены к концу сентября. Некоторые штрафы, смягченные вручную, например связанные с несвоевременной подачей форм 3520 и 3520-A, обрабатываются несколько дольше.

Если были наложены штрафы, они будут сняты, а если запрос на смягчение был отклонен, теперь он будет автоматически удовлетворен. Если уменьшение или отмена штрафов приведет к возмещению, оно сначала будет применено к любым непогашенным обязательствам, а остаток будет выплачен чеком и отправлен по почте на текущий адрес налогоплательщика в системе IRS. Нет возможности прямого депозита или дебетовой карты. В очень редких случаях небольшой процент налогоплательщиков получит возмещение посредством прямого депозита, но подавляющее большинство возмещений будет распределяться чеком.

Первый раз Устранение последствий и уважительная причина не затронуты. Эта беспрецедентная программа задумана как широкое смягчение административного наказания и разработана специально для удовлетворения неотложных обстоятельств пандемии. Возмещение ущерба не подпадает ни под категорию первого сокращения выбросов (FTA), ни под возмещение уважительной причины. FTA — это административное освобождение от штрафов, которое освобождает налогоплательщиков, соответствующих другим требованиям, от штрафов при соблюдении определенных критериев. Политика FTA заключается в том, чтобы вознаграждать налогоплательщиков за безупречную историю соблюдения требований, признавая при этом, что налогоплательщики иногда допускают ошибки. Разумное основание для защиты от наложения штрафов, которое определено в Налоговом кодексе, обычно основывается на фактах и обстоятельствах налогоплательщика при определении того, проявлял ли налогоплательщик обычную деловую осмотрительность и осмотрительность.

Возмещение ущерба не подпадает ни под категорию первого сокращения выбросов (FTA), ни под возмещение уважительной причины. FTA — это административное освобождение от штрафов, которое освобождает налогоплательщиков, соответствующих другим требованиям, от штрафов при соблюдении определенных критериев. Политика FTA заключается в том, чтобы вознаграждать налогоплательщиков за безупречную историю соблюдения требований, признавая при этом, что налогоплательщики иногда допускают ошибки. Разумное основание для защиты от наложения штрафов, которое определено в Налоговом кодексе, обычно основывается на фактах и обстоятельствах налогоплательщика при определении того, проявлял ли налогоплательщик обычную деловую осмотрительность и осмотрительность.

Текущая программа освобождения от штрафов не будет препятствовать налогоплательщикам в получении FTA в течение следующих трех лет и не потребует обоснования, как в случае с запросом на уважительную причину. Это просто благоприятная административная отсрочка, которую IRS предоставляет в интересах налогоплательщиков и для решения своего собственного административного бремени.

Что делать налогоплательщикам, если они не подали свои декларации?

Налогоплательщики, которые еще не подали свои федеральные налоговые декларации за 2019 и/или 2020 год, должны сделать это как можно скорее, и мы настоятельно рекомендуем им приложить все усилия для подачи в электронном виде. Списание пени за несвоевременную подачу налоговых деклараций за 2019 годи 2020 год будет применяться только к налоговым декларациям , поданным не позднее 30 сентября 2022 года . Налогоплательщикам, подавшим налоговые декларации, больше ничего делать не нужно, так как льгота будет предоставлена автоматически.

Что делать налогоплательщикам, если они ожидают возмещения?

Проверьте свой почтовый ящик. Уведомление об отмене штрафа и чеки о возмещении, сгенерированные программой, будут отправлены по почте на последние известные адреса налогоплательщиков. Таким образом, налогоплательщики, которые переехали после подачи своей последней налоговой декларации, будут подвергаться опасности того, что их чеки и уведомления о возмещении будут ошибочными. Чтобы исключить эту возможность, потенциально затронутые налогоплательщики должны без промедления обновить свои почтовые адреса в IRS.

Чтобы исключить эту возможность, потенциально затронутые налогоплательщики должны без промедления обновить свои почтовые адреса в IRS.

Совместно поданные декларации. В случае налогоплательщиков, подавших декларацию совместно в 2019 и/или 2020 году, но не в 2021 году, чеки на возмещение будут выписаны на имя обоих налогоплательщиков, но будут отправлены по почте на текущий адрес основного физического лица, указанного в декларации. Это создает ситуацию, в которой налогоплательщики, которые развелись или разделились в промежутке времени, могут столкнуться с несправедливым исходом. Разведенные или разлученные пары, оказавшиеся в этом сценарии, должны знать, что возмещение будет выдано только налогоплательщику, чье имя указано в декларации первым.

Преимущества онлайн-аккаунта. Налогоплательщики, которым требуется информация о том, были ли применены льготы в отношении их налоговой ситуации, обнаружат, что наиболее эффективным способом получения этой информации является создание онлайн-учетной записи на сайте IRS. gov и проверка своих стенограмм через эту учетную запись. Получая доступ к налоговым выпискам онлайн, налогоплательщики могут избежать длительного ожидания на телефонных линиях IRS. Я настоятельно рекомендую налогоплательщикам создать учетную запись в Интернете. С помощью онлайн-счета налогоплательщики могут проверить информацию о своем счете, включая баланс, платежи, налоговые отчеты, штрафы, отказы и многое другое. Это простой и безопасный способ быстро получить информацию, не поднимая трубку телефона, и полезный инструмент для получения налоговой информации в течение всего года.

gov и проверка своих стенограмм через эту учетную запись. Получая доступ к налоговым выпискам онлайн, налогоплательщики могут избежать длительного ожидания на телефонных линиях IRS. Я настоятельно рекомендую налогоплательщикам создать учетную запись в Интернете. С помощью онлайн-счета налогоплательщики могут проверить информацию о своем счете, включая баланс, платежи, налоговые отчеты, штрафы, отказы и многое другое. Это простой и безопасный способ быстро получить информацию, не поднимая трубку телефона, и полезный инструмент для получения налоговой информации в течение всего года.

Если у вас есть вопросы. Насколько я понимаю, IRS начнет рассылать уведомления налогоплательщикам в течение следующих трех месяцев, и если вы ранее уплатили штраф и ваш счет полностью оплачен, вы получите чек по почте. Я рекомендую налогоплательщикам предоставить IRS время для обработки льгот и подождать до 30 ноября 2022 года, прежде чем обращаться в IRS за помощью по телефону (800) 829-1040.

Возможные проблемы

Эта инициатива уникальна, чрезвычайно широка и благоприятна для налогоплательщиков. По оценкам IRS, будет обработано около 1,6 миллиона возмещений на общую сумму около 1,2 миллиарда долларов. Учитывая большой масштаб программы, было бы неразумно ожидать, что IRS не столкнется с непредвиденными препятствиями в будущем, поэтому налогоплательщики должны быть терпеливы и понимать, что облегчение будет применяться автоматически. Налогоплательщикам не нужно запрашивать освобождение.

Налоговое управление США отправляет по почте те же уведомления, которые оно обычно отправляет, когда выдает возмещение или зачисляет возмещение на счет налогоплательщика. Эти уведомления будут составлены на стандартном шаблонном языке и не будут объяснять, что они создаются в рамках широкой программы смягчения наказания; скорее, они будут отражать отмену штрафа, предоставлять информацию о зачете или указывать сумму возмещения в долларах.

Кроме того, эти уведомления не будут отправлены, если пеня еще не начислена, если она является частью соглашения об открытой рассрочке или если счет налогоплательщика находится в состоянии активного сбора. Во всех трех случаях налогоплательщики получат льготы, но не получат пояснительной корреспонденции .

Во всех трех случаях налогоплательщики получат льготы, но не получат пояснительной корреспонденции .

Из-за такого подхода у налогоплательщиков, вероятно, возникнет ряд вопросов, касающихся штрафов за несвоевременную подачу налоговой декларации и получаемых ими льгот. Почти неизбежным последствием облегчения является то, что оно будет генерировать запросы по счету, хотя, вероятно, не так много вопросов, как если бы штрафы применялись IRS. Кроме того, огромное количество чеков на возмещение, которые должны быть выданы Бюро налоговой службы, означает, что некоторые из этих чеков могут занять некоторое время, прежде чем они попадут в руки налогоплательщиков. Это вполне может вызвать некоторое нетерпение и замешательство, что, вероятно, вызовет дополнительные звонки на уже перегруженные телефонные линии IRS.

Любая возникающая путаница может быть значительно уменьшена за счет четкого обмена сообщениями и легкодоступных инструментов самопомощи, таких как пресс-релизы и другая информация на IRS. gov. Хотя это и не тот совет, который хотят услышать налогоплательщики, я бы порекомендовал им сохранять терпение и предоставить IRS время для внесения миллионов необходимых корректировок.

gov. Хотя это и не тот совет, который хотят услышать налогоплательщики, я бы порекомендовал им сохранять терпение и предоставить IRS время для внесения миллионов необходимых корректировок.

Заключение

Налоговое управление США (IRS) предприняло важный шаг, предоставив широкие, благоприятные для налогоплательщиков льготы по штрафам за несвоевременную подачу налоговых деклараций в 2019 и 2020 налоговых годах, независимо от FTA и наличия уважительной причины. Различные сложности и осложнения – одни уже ожидаемые, другие неожиданные – несомненно возникнут. Однако IRS заслуживает большой похвалы за свою готовность прислушаться к Конгрессу, заинтересованным сторонам и TAS и предпринять смелый шаг, требующий значительных административных усилий и ресурсов на благо всех налогоплательщиков, пострадавших от пандемии. Однако важно отметить, что программа применяется только к просроченным декларациям и не предусматривает административного освобождения от несвоевременной уплаты налога.

TAS продолжит сотрудничество с налогоплательщиками и IRS по мере развертывания широкой инициативы по снижению штрафов. Мы рекомендуем налогоплательщикам и специалистам-практикам проверять свои учетные записи в Интернете, чтобы определить, когда будет введена скидка, и следить за своими почтовыми ящиками. Налогоплательщики и специалисты-практики также должны помнить, что Налоговому управлению США может потребоваться время, чтобы применить освобождение от штрафов для всех налогоплательщиков. Тем, кто уже подал свои декларации за 2019 и 2020 годы, не нужно ничего делать, чтобы пройти квалификацию. Если вы не подали документы за 2019 г.или декларации за 2020 год, мы настоятельно рекомендуем вам подать декларацию не позднее 30 сентября и по возможности подать ее в электронном виде, чтобы обеспечить быструю обработку вашей декларации.

Дополнительные ресурсы

Программа VITA предлагает помощь в подготовке налоговых деклараций в течение обычного сезона подачи документов, но большинство сайтов VITA закрываются после середины апреля.

ч. постоянные налоговые обязательства

ч. постоянные налоговые обязательства

Вы должны были подать декларацию за 2021 год за полные 12 месяцев.

Вы должны были подать декларацию за 2021 год за полные 12 месяцев. IRS автоматически отменяет (ослабляет) штрафы за непредставление деклараций за 2019 и 2020 годы. Если налогоплательщик уплатил штраф и счет полностью оплачен, полученная переплата сначала будет использована для зачета других обязательств, а остаток будет возвращен.

IRS автоматически отменяет (ослабляет) штрафы за непредставление деклараций за 2019 и 2020 годы. Если налогоплательщик уплатил штраф и счет полностью оплачен, полученная переплата сначала будет использована для зачета других обязательств, а остаток будет возвращен.