Налоговая декларация по УСН за 2017 год

В 2018 году продолжает действовать та же самая форма декларации по УСН, по которой отчитывались в предыдущем году (штрих код титульного листа 0301 2017), что и в предыдущем году. В этой статье мы рассмотрим образец заполнения декларации по УСН за 2017 год (форма КНД 1152017).

Форма декларации

Бланк налоговой декларации по УСН, действующей в 2018 году, утверждён приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. Налоговая декларация по налогу, уплачиваемому в связи с применением упрощённой системы налогообложения – это единственная налоговая отчётность, которую сдают плательщики упрощённого налога. При этом, несмотря на разные объекты налогообложения (Доходы или Доходы минус расходы), годовая отчётность сдаётся одна и та же, только листы заполняются разные.

УСН Доходы | УСН Доходы минус расходы |

|---|---|

— Титульный лист — Раздел 1.1 — Раздел 2.1.1 — Раздел 2.1.2, если налогоплательщик платит торговый сбор (пока только в Москве) — Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ | — Титульный лист — Раздел 1.2 — Раздел 2.2 — Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ |

Бланк налоговой декларации по УСН за 2017 год отличается от предыдущей формы другим штрих-кодом на титульном листе (0301 2017 вместо 0301 0013) и новыми полями для внесения данных по уплате торгового сбора.

Скачать бесплатно бланк для заполнения в формате pdf

Обратите внимание: если вы заполните декларацию для упрощённой системы налогообложения по недействующей форме, отчётность будет считаться не сданной! За такое нарушение налоговой инспекцией не только налагается штраф, но и может быть заблокирован расчётный счёт ИП или ООО.

Сроки сдачи отчётности

Отчитаться за деятельность на льготном режиме в 2018 году и уплатить налог по итогам года должны все упрощенцы в следующие сроки:

- организации – не позднее 31 марта 2018 года, но в этом году, в связи с попаданием этой даты на выходной день, крайний срок сдачи переносится на следующий рабочий день, т.е. на 2 апреля 2018 года;

- индивидуальные предприниматели — не позднее 30 апреля 2018 года.

Отчитаться в эти сроки надо и тем налогоплательщикам, которые не вели реальную деятельность, отчётность в этом случае будет нулевой.

Если в течение 2018 года организация или ИП добровольно прекращает деятельность на УСН, то кроме отчётности за 2017 год, надо сдать декларацию за отработанное время. Срок сдачи в этом случае – не позднее 25-го числа следующего месяца после прекращения деятельности.

При утере права на упрощённый режим из-за несоблюдения требований (превышена численность работников или лимит доходов, начато неразрешенное направление бизнеса, открыт филиал, в компании увеличилась доля участника-юридического лица и др.) сдать декларацию надо не позднее 25-го числа месяца, следующего за кварталом утраты права на УСН.

Общие правила заполнения

Порядок заполнения декларации установлен приложением № 3 к Приказу N ММВ-7-3/99@. Это обязательные требования, которым надо следовать, иначе в приёме отчёта откажут. Среди них:

- Текстовые поля бланка заполняются заглавными печатными символами;

- Все значения стоимостных показателей указываются в полных рублях по правилам округления;

- В каждом поле указывается только один показатель, кроме даты и ставки налога. Для указания даты используются по порядку три поля: день (два знакоместа), месяц (два знакоместа) и год (четыре знакоместа), разделенные знаком «.» Для показателя налоговой ставки используют два поля, разделенные знаком «.»;

- При ручном заполнении поля с отсутствующем показателем проставляется прочерк;

- Данные вносятся чернила чёрного, фиолетового или синего цвета;

- Не допускается исправление ошибок, помарок, зачеркиваний;

- Допускается только односторонняя печать документа;

- Страницы нельзя скреплять или сшивать;

- Страницы имеют сквозную нумерацию, начиная с титульного листа, нумеруются только заполненные страницы;

- Если используется компьютер, это облегчает заполнение отчётности, но надо учитывать, что допускается только шрифт Courier New высотой 16 — 18 пунктов. Числовые показатели в этом случае выравниваются по последнему правому знакоместу, прочерки в пустых ячейках необязательны.

Необходимые коды (налогового периода, места представления, форм реорганизации, способа представления, имущества, полученного в рамках целевого финансирования) указаны в тексте Приложения. Если в вашем случае коды не соответствуют нашему примеру заполнения, то их надо выбирать из первоисточника.

Пример заполнения декларации

Рассмотрим на примере, как формируется декларация ИП на УСН в 2018 году, который вёл деятельность без работников. Укажем данные для ИП без сотрудников в таблице в рублях нарастающим итогом, как того требует инструкция по заполнению. Надо рассчитать суммы по налогу, уплачиваемому в связи с применением УСН.

www.regberry.ru

Налоговая декларация ИП при УСН в 2018 году

Все частные предприниматели, которые ведут деятельность на упрощенном режиме налогообложения, обязаны предоставлять в налоговый орган декларации о расходах и доходах за отчетный год.

В данном материале рассмотрим, как грамотно заполнить декларацию при данной системе налогообложения, особенности налоговой декларации ИП при УСН в 2018 году, как должны действовать бизнесмены, которые применяют систему «доходы минус расходы». Также рассмотрим законодательное регулирование и сроки сдачи.

Что нужно знать

В данном разделе ознакомим вас с ключевыми понятиями, целями предоставления декларации по упрощенной схеме, разберемся, что такое нулевая отчетность и как она должна составляться, как заполняется налоговая декларация ИП на УСН без работников.

Также приведем для вас список нормативных актов, которыми регламентируется составление и подача отчетности в налоговые органы.

Определения

| Налоговая декларация | Официальная отчетность предпринимателя об осуществленных расходах и полученных доходах за определенный период, которая предоставляется в налоговый орган |

| Индивидуальный предприниматель | Гражданин, который прошел процедуру государственной регистрации с внесением в реестр ЕГРИП, и осуществляет коммерческую деятельность в виде реализации продукции или предоставления услуг |

| УСН | Упрощенная система налогообложения, предполагающая более простую схему ведения отчетности и сниженную налоговую нагрузку на предпринимателя |

С какой целью подается

Налоговая декларация бизнесмена предоставляется в налоговую инспекцию с целью контроля законности ведения бизнеса, выявления соответствия расходов и доходов, а также определения несоответствий и сокрытий средств.

Декларация подается предпринимателями раз в году. Она являет собой полноценный отчет о ведении бизнеса, по которому сотрудники налоговой инспекции также могут проверить, правильно ли были начислены и оплачены в бюджет налоговые платежи.

Ведь налоги, в том числе от деятельности частных предпринимателей, являются важной частью наполнения государственного бюджета.

Поэтому налоговая инспекция тщательно контролирует всех налогоплательщиков, своевременность и полноту внесенных сумм налогов.

Декларация в налоговую должна предоставляться всегда. Даже если предприниматель не получил прибыль за отчетный год, он должен заполнить и предъявить нулевой отчет.

При работе бизнесмена на УСН отменяется внесение им НДС (кроме ввоза в РФ), НДФЛ (кроме некоторых видов дохода) и налога на собственность (которая используется для ведения предпринимательской деятельности). Все эти сведения фиксируются в декларации.

Действующие нормативы

При упрощенном режиме налогообложения отчетность частных предпринимателей ограничивается только предоставлением годовой налоговой декларации.

Предприниматель должен ее предоставлять по месту постоянного жительства. В соответствии с Налоговым Кодексом РФ, отчетным периодом для предпринимателей на УСН является календарный год.

Форма и правила формирования, сроки сдачи декларации регулируются Приказом ФНС России от 26.02.2016 № ММВ-7-3/99.

Данный нормативный документ регламентирует, как должен заполняться каждый пункт декларации для конкретных налоговых режимов.

Как заполнить налоговую декларацию для ИП на УСН

Для индивидуальных предпринимателей упрощенный режим налогообложения является удобным инструментом снижения налоговой нагрузки.

Также при УСН уменьшается количество отчетности, которое бизнесмен должен подавать в налоговую.

Рассмотрим, как правильно и грамотно заполнить декларацию, чтобы избежать претензий и штрафов со стороны налоговой инспекции, как нужно заполняется налоговая декларация по УСН при закрытии ИП.

Порядок формирования

Частные предприниматели на УСН может сам определять объект обложения налогом – доходы (6%) или разница доходов и затрат (15%).

Данные ставки 6% и 15% являются максимальными размерами налога при упрощенном режиме. Бланк декларации по УСН можно скачать здесь.

С 2015 года местные органы власти устанавливают в регионах размеры налоговых ставок, поэтому предприниматели должны рассчитывать налоги, отталкиваясь от действующих в конкретном регионе.

Порядок формирования и заполнения документа определяется объектом налогообложения. Рассмотрим инструкцию по формированию декларации:

| В случае выбора УСН-доходы, бизнесмен обязан заполнить и предоставить такие страницы | Титульный лист, разделы: 1.1, 2.1.1 и 2.1.2 |

| При выборе УСН разницы между доходом и затратами | Нужно заполнить титульную страницу, раздел 1.2 и 2.2 |

| Раздел 3 должны сдавать бизнесмены на УСН | Которым направлено целевое финансирование |

| Спецификой заполнения строк с авансами | Состоит в том, что в них нужно указывать средства, которые должны быть внесены в каждом отчетном периоде, а не уже фактически внесенные суммы |

| Сначала нужно заполнить раздел 2 | И только потом раздел 1 |

Требования к заполнению декларации содержатся в Приказе N ММВ-7-3/99. Рассмотрим обязательные требования:

| Строки с текстом необходимо заполнять | Большими печатными буквами |

| Все суммы прописываются в рублях | С правильным округлением |

| В каждой строке прописывается одно значение | Помимо даты и налоговой ставки. Дата указывается следующим образом — два места для дня, два места для месяца, и четыре места для года, которые разделяются точкой |

| В случае заполнения от руки | Строка без значений заполняется прочерком |

| Информация записывается чернилами | Черного, фиолетового или синего оттенка |

| Категорически запрещены исправления | Подтирания и зачеркивания |

| Листы между собой | Не скрепляются |

| Начиная с титульного листа | Нумероваться должны только страницы, на которых имеются внесенные значения, пустые страницы не нумеруются |

| При компьютерном заполнении | Необходимо выбирать шрифт Courier New размером 16-18. Значения в ячейках выравниваются по правому краю, нет необходимости ставить прочерки в пустых полях |

Пример заполнения (образец)

При предоставлении отчетности, независимо от объекта налогообложения, подается один и тот же бланк документа, однако данные вписываются в разные разделы.

Рассмотрим пример заполнения:

Сроки подачи

Декларация по УСН за 2018 года в налоговую инспекцию должна подаваться предпринимателем не позже 4 мая 2018 года по адресу жительства.

Предоставить ее можно несколькими методами:

- персональный визит в налоговый орган;

- предоставление через доверенного представителя по доверенности;

- почтовым отправлением;

- через интернет.

По кварталам отчетность бизнесмены на УСН не предоставляют. Если у предпринимателя на УСН числится хотя бы один работник, тогда он предоставляет отчеты с такой периодичностью:

Если предприниматель на УСН не занимался деятельностью и не получал доход на протяжении года, тогда он предоставляет в налоговый орган нулевую декларацию.

Как правильно подавать

Налоговые декларации подаются предпринимателями по месту проживания в местный налоговый орган.

Рассмотрим детально способы подачи декларации:

| В бумажном варианте персонально или через доверенное лицо | Декларация предоставляется в двух копиях, одна остается в налоговом органе, а вторая возвращается бизнесмену с пометкой о принятии, которая служит доказательством принятия декларации |

| Почтовым заказным письмом с уведомлением о получении и описью вложений | У налогоплательщика должна остаться опись вложенных документов и корешок квитанции, дата которой считается датой предоставления декларации |

| В электронной форме на официальном портале | Налоговой инспекции или через специальные порталы документооборота |

Обратим ваше внимание, что часто при сдаче декларации в бумажном варианте некоторые налоговые органы требуют также дублирование информации на флешке.

Видео: налоговая декларация УСН

Также часто требуется напечатать на декларации уникальный штрих-код. Часто при невыполнении данных требований декларация может быть не принята сотрудником налоговой, после чего необходимо будет подавать декларацию повторно.

Если индивидуальный предприниматель на Доходы минус расходы

На системе УСН Доходы минус расходы размер налоговой ставки равен от 5 до 15% от разницы между полученными доходами и осуществленными расходами.

Применение упрощенной системы позволяет предпринимателю выбирать базу для исчисления налога.

В большинстве случаев бизнесмены предпочитают вносить налоги с полученного дохода, однако по мере развития предпринимательства и роста затрат более целесообразным становится использование схемы «доходы минус расходы».

Часто такая система выгодна в случае оптимизации налогообложения бизнеса. Рассмотрим алгоритм и правила заполнения декларации по данной системе:

- убедитесь, что вы берете действующий бланк декларации на текущий год. Скачать форму можно на информационных ресурсах в интернете;

- выбираете необходимые для заполнения страницы. Для базы «доходы — расходы» нужно оставить только соответствующие страницы: титульный лист, разделы 1.2, 2.2 и 3 при надобности;

- заполняете титульный лист. Заполнение информации на данной странице одинаково для всех предпринимателей на УСН.

Рассмотрим ключевые нюансы:

| На каждом листе сверху нужно указать ИНН и КПП | Нумерация страниц указывается в формате 001, 002 и т.д. |

| Если предоставляется первичная декларация | Тогда в строке номера корректировки проставляется 0, если подается уточненная декларация, тогда необходимо указать 1 |

| Номер отчетного периода — 34 | Далее нужно прописать отчетный год из четырех цифр, код налогового органа, ФИО предпринимателя, код ОКВЭД и телефонный номер |

| В строке по месту нахождения | Для предпринимателей необходимо указывать 120 |

| В строке о виде реорганизации | Ставите прочерки |

| Между отдельными словами остаются пустые клетки или пробели | А незаполненные клетки прочеркиваются в случае ручного заполнения |

| Часть страницы | Которая используется для заполнения сотрудником налогового органа, не трогаете |

| Необходимо прописать число листов | Заполненного документа и число приложений при наличии |

- далее заполняете раздел 2.2, и только после него переходите к 1.2.

| Строки 210-213 | Ставите размеры дохода в округленных рублях по нарастающему результату |

| 220-223 | По принципу нарастающего итога записываете размеры затрат по периодам |

| 230 | При наличии указывается полученный в прежние налоговые периоды убыток, на данную сумму можно снизить базу для налога |

| 240-243 | Подсчитываете размер налоговой базы по периодам (от дохода отнимаете затраты). Данные строки заполняются в случае получения прибыли. Если же бизнесмен получил убытки, тогда нужно записать цифры в графы 250-253 |

| 260-263 | Ставите налоговую ставку в зависимости от регионально установленных размеров |

| 270-273 | Записываете налоговые суммы по принципу нарастающего итога. С этой целью цифры в графах 240-243 множатся на ставку |

| 280 | Просчитывается минимальный налог (графа 213 множится на 1%) |

| Важным моментом является обязательное указание формул | Для исчисления рядом с заполненными строками |

- затем заполняете раздел 1.2:

| 010 | Вносите код ОКТМО |

| Строки 030, 060, 090 | Заполняются, если на протяжении года изменялся адрес проживания частного предпринимателя. Если изменений не было, ставятся прочерки |

- раздел 3 заполняется только в случае, если предприниматель получал финансирование. В случае его отсутствия строки не заполняются.

Про коды классификатора ОКФС организации, читайте здесь.

Про квитанцию на оплату госпошлины за регистрацию ИП через МФЦ, смотрите здесь.

Мы рассказали вам, как необходимо заполнять налоговую декларацию для предпринимателей на УСН, в какие сроки должна предоставляться отчетность в налоговую инспекцию.

Мы рассмотрели способы заполнения декларации и доступные варианты подачи отчетности в налоговую инспекцию, из которых каждый предприниматель может выбрать наиболее удобный вариант.

jurist-protect.ru

Декларация для ИП на УСН 6%

Ведение предпринимательской деятельности в качестве ИП неразрывно связано с заполнением налоговой отчетности и уплатой налогов. Если ваш ИП использует УСН-доходы, то основным налоговым отчетом является декларация для ИП на УСН 6%. Правильность заполнения и своевременная сдача отчетности позволят вам избежать проблем с налоговой и сэкономить свои средства. Рассмотрим порядок заполнения декларации, а также процедуру ее подачи в налоговую.

Основные правила заполнения декларации

Первоочередным шагом при заполнении декларации является проверка актуальности бланка этого документа. Следует отметить, что с 10 апреля 2016 года действует приказ, устанавливающий новую форму декларации. Вы можете скачать образец актуальной формы здесь.

Основные требования таковы:

- Для ИП на УСН-доходы обязательными для заполнения являются титульный лист, разделы 1.1, 2.1.1, а также раздел 2.1.2 (если ИП платит торговый сбор).

- Третий раздел следует заполнять тем ИП, которые за отчетный год получали средства в виде целевого финансирования, безвозмездной помощи.

- В декларации указываются только целые числа. Дробные части округляются по математическим правилам.

- Декларация заполняется исключительно печатными заглавными буквами.

- Не разрешено исправление ошибок корректирующими средствами.

- В пустых полях необходимо поставить 0.

Пошаговая инструкция по заполнению декларации

Первой страницей декларации является титульный лист, на котором необходимо указать следующие данные:

- ИНН.

- Номер корректировки (если это необходимо).

- Налоговый период.

- Отчетный год.

- Код налоговой.

- 120 в поле «По месту нахождения (учета) (код)».

- ФИО полностью.

- Код ОКВЭД.

- Контактный номер.

- Число страниц в декларации.

- Число страниц прилагаемых документов.

- Лицо, подтверждающее достоверность информации в декларации (1 – если подтверждает ИП, 2 – если подтверждает доверенное лицо).

- Название документа (если таковой имеется), подтверждающего права лица, представляющего декларацию.

Следует отметить, что после заполнения титульного листа необходимо перейти к заполнению разделов 2.1.1 и 2.1.2 (нужно заполнять, если ИП ведет деятельность, требующую уплаты торгового сбора), а уже затем к заполнению раздела 1.1, так как в нем указывается налог к уплате, рассчитанный в вышеназванных разделах.

Заполнение раздела 2.1.1

- В строке 102 необходимо указать, имеет ли ваш ИП наемных работников (1 – если имеет, 2 – если нет).

- В строках 110, 111, 112, 113 следует указать величину доходов кумулятивным итогом.

- В строках 120, 121, 122, 123 нужно указать ставку налогообложения.

- В строках 130, 131, 132, 133 отметьте величину рассчитанного налога, умножив значения из строк 110-113 на соответствующие значения из строк 120-123.

- В строках 140, 141, 142, 143 указывается кумулятивным итогом величина страховых взносов, уплаченных за себя и работников, пособий по нетрудоспособности. Вы можете уменьшить налогооблагаемую базу на величину страховых взносов.

Обратите внимание, что налогооблагаемая база уменьшается на 100% суммы страховых взносов «за себя», если ИП работает без наемных сотрудников. Если работники есть – на 50% суммы страховых взносов за работников и себя.

Заполнение раздела 2.1.2

Этот раздел заполняется аналогично разделу 2.1.1 до строк 150-153, в которых необходимо указать размер торгового сбора, выплаченного ИП в течение отчетного периода. В строках 160-163 следует указать величину торгового сбора, которая уменьшает сумму налога.

Заполнение раздела 1.1

- В строке 010 указывается код ОКТМО.

- В строках 020, 040, 050, 070, 080, 100 необходимо указать значения, рассчитанные по формулам, прилагаемым в образце заполнения декларации.

Заполнение раздела 3

Данный лист декларации не нужен, если вы не получали целевого финансирования. Если целевое финансирование было, то в соответствующих графах следует указать код и дату поступления, срок, до которого необходимо использовать средства, и стоимость (всего; срок которых не истек; использованную/неиспользованную сумму).

Порядок подачи налоговой декларации

Вы можете подать налоговую декларацию следующими способами:

- Лично.

- Почтой (с описью вложения).

- По интернету.

Если вы подаете декларацию лично, то обязательно сделайте две копии, одна из которых впоследствии останется у вас. При подаче декларации почтой сохраните квитанцию с датой отправления, так как именно ее следует считать датой подачи.

Сроки подачи декларации для ИП на УСН 6%

За нарушение сроков представления налоговой отчетности предусмотрены штрафы, поэтому лучше подавать налоговую декларацию своевременно. Упрощенка со ставкой 6 процентов предполагает представление налоговой декларации раз в год. Подать ее необходимо до 30 апреля года, следующего за отчетным.

Заполнение декларации по вышеназванным правилам позволит вам сдать ее без корректировок, претензий и штрафных санкций со стороны налоговых органов.

zhazhda.biz

Декларация УСН для ИП на налоговых каникулах

ФНС России письмом от от 20 мая 2015 г. N ГД-4-3/8533@ довела до налогоплательщиков новую форму декларации УСН, которую рекомендуется применять упрощенцам с объектом налогообложения доходов по ставке 0 %. Такими налогоплательщиками могут быть 2 группы предпринимателей:

ФНС России письмом от от 20 мая 2015 г. N ГД-4-3/8533@ довела до налогоплательщиков новую форму декларации УСН, которую рекомендуется применять упрощенцам с объектом налогообложения доходов по ставке 0 %. Такими налогоплательщиками могут быть 2 группы предпринимателей:

налогоплательщики из Крыма и Севастополя, в отношении которых принято решение о применении налоговой ставки по УСН в размере 0 %;

а также ИП, зарегистрированные в регионах, в которых введены налоговые каникулы.

Согласно письму, с которым вы можете ознакомиться ниже, таким налогоплательщикам рекомендуется подавать налоговую декларацию УСН по приведенной форме.

Форма декларации УСН для ИП с налоговой ставкой 0 %

Скачать форму декларации УСН 0 % можно ниже

Остальные налогоплательщики УСН, подают декларацию по прежней форме, применяемой с 2014 года.

Образец заполнения декларации УСН для ИП на налоговых каникулах

Ниже приведен образец заполнения декларации УСН для ИП на налоговых каникулах, зарегистрированном в 2015 году.

Новая форма декларации УСН с 2016 года

Обратите внимание! Утверждена новая форма декларации УСН, которая действует с 10.04.2016. Таким образом, ИП будут подавать декларацию УСН за 2015 год уже по новой форме.

Декларация УСН по-новому

Кофе-пауза: какой цифры не хватает?

Оптические иллюзии: калейдоскоп

Посмотрите в центр изображения, а потом на стену, руку или какой-нибудь предмет. Заодно дадите возможность отдохнуть глазам.

russia-in-law.ru

Нулевая декларация по УСН для ИП

Являясь индивидуальным предпринимателем, физическое лицо или организация обязаны следовать определенным правилам предпринимательской деятельности. Одной из обязанностей ИП является отчетность в ФНС по результатам налогового периода. Ежегодное представление декларации – это процедура, которую нельзя игнорировать. Правила подачи такого отчета обусловлены системой налогообложения, выбранной физическим лицом при регистрации ИП. Обычно предприниматели выбирают УСН (упрощенную систему налогообложения) с разными условиями начисления налогов. Но что делать предпринимателю, если в течение года деятельность не велась и доходы равны нулю? Нулевая декларация по УСН для ИП является основным документом, который подается в ФНС. Рассмотрим нюансы такого отчета, чтобы не допустить ошибок.

Нужно ли отчитываться?

Все действующие субъекты предпринимательской деятельности сдают декларацию не позднее 30 апреля по результатам деятельности за прошедший год (период с 1 января по 31 декабря). Эти правила регламентированы письмом ФНС № СД-4-3/9567@ ФНС от 2016 года.

Отчет подается один раз. Физическое лицо или организация самостоятельно выбирают сроки по окончании налогового года. Если декларация не сдана или представлена с опозданием, на ИП налагается штраф (согласно ст. 119 Налогового кодекса).

Находясь на упрощенной системе налогообложения, ИП платит налоги исходя из двух систем расчета:

- Доходы.

- Доходы минус расходы.

Налоговая ставка по первому варианту выбирается 6%, по второму – 15%. В декларации заполнение страниц и строк осуществляется согласно этим условиям. Но если дохода не было, то и налогов быть не может. Зачем тогда отчетность?

Декларация необходима для представления сведений в ФНС в любом случае. На языке бухгалтерии она называется нулевая декларация, хотя в официальном перечне налоговых форм нет такого понятия и отдельного документа. Упрощенка подразумевает только одну форму декларации, независимо от того, был доход у ИП или бизнес находится в «спящем» режиме. Пока не ликвидирован статус ИП, физическое лицо отчитывается по всем правилам.

Декларация необходима для представления сведений в ФНС в любом случае.

В апреле 2016 года принята новая форма декларации, которую нужно составить, используя актуальный бланк. Отчетность за 2015 год принималась налоговой по обеим формам. Но в 2017 году нулевую декларацию по УСН для ИП за 2016 год необходимо будет сдать по новой форме КНД 1152017.

Если отчетность сдается впервые, то перед тем, как начать заполнение бланка, необходимо изучить образец нулевой декларации по УСН для ИП. Это позволит разобраться, какие строки и как нужно заполнять. Налоговая вернет неправильно оформленный отчет на доработку.

Как и что заполнять

Учитывая тот факт, что индивидуальный предприниматель не имел доходов за отчетный период, указать какие-либо суммы он не может. Налог при этом тоже не начисляется.

Поэтому строки, имеющие отношение к денежным единицам, остаются нулевыми, а точнее, в них ставится прочерк. Декларация по отчетности имеет общую форму для всех условий упрощенки. В бланке нужно выбирать страницы, соответствующие вашим условиям:

- ИП на УСН заполняет 3 страницы – титульный лист (ТЛ), разделы 1.1 и 2.1.1.

- Доходы минус расходы – вписываем информацию в ТЛ, разделы 1.2 и 2.2.

Идентификация любого документа по ИП осуществляется на основании данных, указанных в информационных строках. Поэтому правильно заполняем ИНН в верхней части каждой страницы. КПП не вписывается, ставится прочерк.

Нумеруем каждую страницу, но не все листы по порядку, а каждый раздел отдельно, то есть в разделе 1 стр. 001, 002 и в разделе 2 стр. 001, 002.

Добавляем информацию в разделы – код по ОКТМО, не вписывая никаких сумм в нижние строки. Ставим везде прочерк. В разделе 2 заполняем информацию о налоговой ставке 6 или 15 без знака %. Больше никаких данных в нулевую декларацию по УСН для ИП не заносится.

На ТЛ указывается количество заполненных страниц, ставится подпись и печать ИП. Заполнить документ можно вручную или на компьютере. В налоговую бланки передаются несколькими способами:

- Лично индивидуальным предпринимателем.

- Его представителем (при наличии нотариальной доверенности).

- Через почтовое отделение.

- В электронном виде.

После представления документа в налоговую инспектор проверяет правильность заполнения и выдает на руки копию нулевой декларации.

В итоге

Несмотря на то, что деятельность ИП не имела дохода за отчетный период, составить и сдать декларацию с нулевыми показателями придется. Специальной формы для отчетности по нулям нет, применяется стандартный бланк, но без указания каких-либо сумм. В этих строчках ставят прочерк.

Сдать нулевую декларацию обязаны даже те ИП, которые прошли регистрацию в последние месяцы 2016 года и не успели приступить к деятельности. Отчитаться необходимо даже за несколько дней, чтобы не вызвать вопросов у ФНС.

zhazhda.biz

Какие установлены сроки сдачи декларации по УСН?

Срок сдачи декларации по УСН за 2018 год установлен налоговым законодательством РФ. Для лиц, применяющих эту систему, по-прежнему действуют 2 срока сдачи декларации по УСН. Рассмотрим какие крайние сроки представления формуляра установлены для отчетности за 2018 год, будет ли перенос срока подачи декларации, а также какие установлены сроки уплаты упрощенного налога в 2019 году.

Сроки сдачи отчетности по УСН

Декларация по УСН

Сроки уплаты «упрощенного» налога

Итоги

Сроки сдачи отчетности по УСН

Декларацию по УСН, как следует из ст. 346.23 НК РФ, налогоплательщики представляют 1 раз в год по истечении налогового периода. В п. 1 ст. 346.19 НК РФ налоговый период по УСН определяется как промежуток в 1 календарный год.

Сроки подачи декларации зависят от формы, в которой существует налогоплательщик:

- организации-упрощенцы обязаны подавать декларацию не позднее 31 марта после окончания года;

- для ИП-упрощенцев крайний срок сдачи декларации по УСН соответствует 30 апреля.

Эти сроки установлены как крайние, но они подчиняются общему правилу переноса сроков на более позднюю дату для ситуаций совпадения последнего дня срока с выходным или праздничным днем. Действуют эти правила и для срока сдачи декларации по УСН за 2018 год.

Когда же сдавать декларацию по УСН за 2018 год? Никаких особенностей здесь нет: сроки сдачи налоговой декларации по УСН 2019 определяются по обычным правилам.

В соответствии с этими правилами крайний срок сдачи декларации по УСН за 2018 год для юрлиц не совпадет с установленной законодательно датой 31.03.2019 — из-за попадания на выходной день (воскресенье), он переместится на понедельник 01.04.2019.

А для ИП крайний срок подачи декларации по УСН за 2018 год не переносится — 30.04.2019 является обычным рабочим днем – вторником (не выходным и не праздничным).

Декларацию по УСН необходимо представлять еще в одной ситуации, имеющей особый срок для подачи отчетности. Эта ситуация возникает при прекращении УСН-деятельности до истечения налогового периода и в случае утраты права на применение этой системы. Декларацию нужно будет подать до 25-го числа месяца, наступившего после квартала, в котором произошло соответствующее событие.

Декларацию по УСН необходимо представлять еще в одной ситуации, имеющей особый срок для подачи отчетности. Эта ситуация возникает при прекращении УСН-деятельности до истечения налогового периода и в случае утраты права на применение этой системы. Декларацию нужно будет подать до 25-го числа месяца, наступившего после квартала, в котором произошло соответствующее событие.

Внимание! Возможно с 2019 года ИП на УСН «доходы» освободят от отчетности. Подробности см. здесь

Декларация по УСН

Декларация по УСН формируется по итогам работы за соответствующий период. Данные для нее берут из книги доходов и расходов, которую плательщики УСН должны вести в течение года, фиксируя в ней каждый факт получения дохода или совершения расхода.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяФорма декларации часто обновляется, поэтому регулярно надо отслеживать ее актуальный вариант.

Бланк, на котором нужно оформить декларацию за 2018 год, ищите в этой статье.

В налоговые органы декларацию можно представить по телекоммуникационным каналам связи или в бумажном варианте (лично или через почту).

Как заполнить УСН-декларацию, если получен убыток, узнайте здесь.

Сроки уплаты упрощенного налога

Несмотря на отсутствие обязанности ежеквартально отчитываться, плательщики УСН должны каждый квартал перечислять рассчитываемые самостоятельно авансовые платежи по налогу.

Формулу для расчета авансового платежа узнайте здесь.

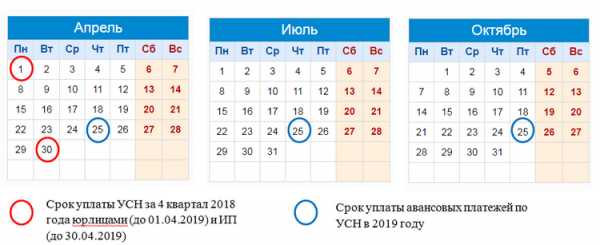

Авансовый платеж по УСН за 1-й, 2-й и 3-й кварталы должен быть произведен не позднее 25-го числа месяца, следующего за отчетным периодом.

Срок уплаты налога за 4-й квартал совпадает со сроками сдачи декларации и производится на основании ее данных. Таким образом, дата уплаты налога за 4-й квартал 2018 года совпадет с датами сдачи декларации по УСН за 2018 год и придется, соответственно, на 01.04.2019 (для юрлиц) и 30.04.2019 (для ИП).

Для наглядности сроки уплаты налога за 4 квартал 2018 года, а также авансовых платежей в 2019 году, мы привели в календаре.

Полезную информацию о сроках уплаты налогов и взносов узнайте на нашем сайте:

Итоги

Налогоплательщики, применяющие УСН, отчитываются по упрощенному налогу 1 раз в год. За 2018 год упрощенцы-юрлица должны успеть отчитаться не позднее 01.04.2019 (перенос с выходного дня 31.03.2019). Для ИП на УСН последний срок подачи УСН-декларации — 30.04.2019.

nalog-nalog.ru

Декларация по УСН для ИП

Особенности составления и сдачи документа

Упрощенная система налогообложения создавалась специально для того, чтобы облегчить жизнь предпринимателям. В отличие от общей системы налогообложения, УСН не предполагает поквартальной оплаты налогов — делать это необходимо только один раз в год. Поэтому Декларация по УСН для ИП создается также один раз в год и рассчитана на то, что предприниматель сможет без труда заполнить ее самостоятельно.

Содержание декларации

Налоговая декларация – это официальный документ, которым ИП подтверждает размер своих доходов и их соответствие оплаченным налогам. Таким образом налоговые органы контролируют прядок исчисления и оплаты налогов. Сдавать декларацию необходимо в обязательном порядке в строго установленные законом сроки.

Декларация по УСН для ИП состоит всего из трех страниц, содержащих персональные данные предпринимателя, сведения о полученных доходах и понесенных расходах, а также размер рассчитанного налога за налоговый период. После того, как вы соответствующим образом заполните все листы декларации необходимо ее заверить вашей подписью и печатью (если вы ее используете).

ВНИМАНИЕ! При заполнении деклараций и отчетности начиная с 2014 года вместо применявшегося ранее кода ОКАТО необходимо указывать код ОКТМО – код из Общероссийского классификатора территорий муниципальных образований. Таблицу соответствия кодов ОКАТО кодам ОКТМО можно скачать в конце статьи.

Как подготовить декларацию по УСН для ИП

Конечно, самый очевидный способ – самостоятельно заполнить Декларацию по УСН для ИП на основе имеющихся финансовых данных. Но если у вас на руках только первичная документация, а автоматизированного бухучета не ведется, то для решения такой задачи потребуется потратить немало времени и сил.

Другой, более простой вариант – воспользоваться услугами наемного бухгалтера или бухгалтерской фирмы. Стоимость подготовки Декларации по УСН для ИП будет невелика и в то же время вам не придется самостоятельно вникать в тонкости бухгалтерского учета ИП. С другой стороны, со стороны недобросовестных бухгалтеров возможна утечка конфиденциальной информации или нарушение обязательств, поэтому очень внимательно отнеситесь к подбору бухгалтерской фирмы.

Если вы используете автоматизированный бухгалтерский учет, то большинство современных программ позволит вам сформировать налоговую отчетность без привлечения дополнительных ресурсов. То есть в данном случае вам необходимо качественно учитывать свои финансы и тогда подготовка отчетности, в том числе и Декларации по УСН дл ИП будет делом нескольких минут.

Отдельное внимание хотелось бы уделить активно распространяющимся итернет-бухгалтериям, так как именно этот вид бухучета наиболее удобен для ИП – ведь вы можете получить доступ к финансовом учету с любого компьютера и в любое время, а круглосуточная служба поддержки ответит на любые ваши вопросы и поможет в использовании сервиса. В отличие от локально устанавливаемых программ, пускай даже таких мощных, как «1С:Предприниматель», интернет-бухгалтерии не нуждаются в постоянном техническом сопровождении и обновлении, кроме того, такие программы своевременно подскажут вам о сроках сдачи отчетности или оплаты налогов, а также сообщат о изменениях в налоговом законодательстве.

Среди наиболее известных на данный момент интернет-бухгалтерий можно упомянуть онлайн-сервис «Мое дело» и систему «]]>Бухгалтерия.Контур]]>». Оба эти сервиса позволяют не только качественно вести бухгалтерский учет, но также подготавливать и сдавать декларации и отчетность.

Также, для подготовки Декларации по УСН для ИП вы можете использовать и бесплатную программу «Налогоплательщик ЮЛ», созданную специально для подготовки налоговой отчетности специалистами ФНС. Даная программа устанавливается локально и позволяет самостоятельно подготовить отчетность при помощи простого и понятного интерфейса который, впрочем, не исключает применения вами определенных знаний математики и внесения финансовых данных в программу.

Как сдать декларацию по УСН для ИП

Декларацию по УСН для ИП необходимо сдавать в налоговую инспекцию один раз в год — до 30 апреля года, наступившего за отчетным. То есть за 2014 год по УСН вы должны отчитаться до 30 апреля 2015 года. Обратите внимание, что те предприниматели, которые используют несколько видов налогового учета (например, УСН и ЕНВД) должны сдавать декларации отдельно по каждому из видов учета.

Сдать Декларацию по УСН для ИП можно несколькими способами:

- лично обратиться в отделение ФНС и сдать подготовленные документы сотруднику инспекции – в этом случае необходимо распечатать два экземпляра подготовленной декларации по УСН для ИП, так как после того, как ее проверит инспектор, на одном из экземпляров проставят печать «Принято» и вернут вам для подтверждения того, что декларацию за указанный год вы уже сдавали;

- послать декларацию Почтой России письмом с описью вложения и объявленной ценностью – при отправке письма вам выдадут почтовую квитанцию с проставленной датой – именно этот документ и будет считаться подтверждение сдачи декларации, а указанная на нем дата – датой ее сдачи в ФНС;

- воспользоваться сервисом удаленной передачи документов в ФНС через сеть интернет – такой сервис предоставляется на сайте ФНС уже несколько лет и с каждым годом количество предпринимателей, использующих его, увеличивается. Для того, чтобы воспользоваться этой услугой необходимо, в одном из аккредитованных ФНС, удостоверяющих центров получить сертификат, который позволит вам подписывать передаваемые сообщения. При наличии такого сертификата вы сможете передать налоговую отчетность непосредственно с вашего компьютера самостоятельно ее подготовив, либо можете делегировать функции передачи отчетности интернет-бухгалтеру и ограничиться только контролем.

Таким образом, чтобы качественно подготовить и своевременно сдать Декларацию по УСН для ИП вам необходимо иметь точное представление о размере и структуре предполагаемых к оплате налогов, а также внимательно отнестись к способам подготовки документации и ее передачи в ФНС.

Полезные ссылки

Интернет-бухгалтерия «Мое дело»: http://www.moedelo.org/

Интернет-бухгалтерия «Бухгалтерия.Контур»: ]]>http://www.b-kontur.ru/]]>

Программа составления отчетности Налогоплательщик ЮЛ: http://nalogul.ru/

Вложенные файлы:

www.burokratam-net.ru