Трастовые фонды и основные цели их создания

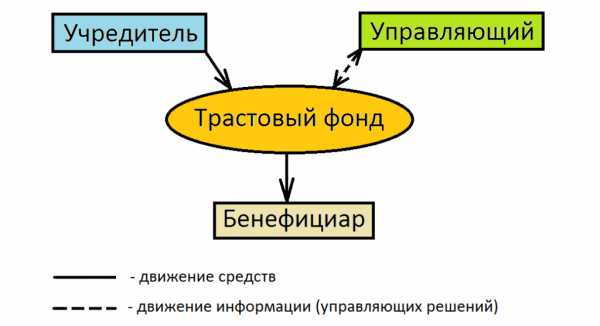

Организация такой формы управления имуществом, при которой оно отчуждается от одного лица (учредителя фонда), передаётся в управление другому лицу (управляющему фонда), а доходы, получаемые в результате этого управления, получает третье лицо (бенефициар), называется трастовым фондом (Trust Fund).

Название такого типа фондов происходит от английского слова trust, в переводе означающего – доверие.

В нашей стране это понятие не слишком известно, более того, в России трастовые фонды как таковые не имеют под собой чёткой законодательной базы, которая бы прямо регулировала их деятельность. Аналогом рассматриваемого понятия в РФ выступает доверительное управление имуществом (которое, в свою очередь, более или менее, регламентировано законом). Однако передача имущества (средств) в доверительное управление по Российским законам это не совсем то, что на западе называют трастовым фондом. В частности, имущество, находящееся в доверительном управлении не считается отчуждённым от создателя фонда, а потому может участвовать в погашении его обязательств (возникающих в результате банкротства, решения суда и т.п.).

Однако за западными границами нашей Родины, трастовые фонды получили довольно широкое распространение. Причём их история началась не в прошлом, и даже не в позапрошлом веке, а уходит своими корнями аж к временам первых Крестовых походов. В те далёкие времена, английские рыцари, отправлявшиеся на войну в Палестину, оставляли всё своё имущество в руках доверенных лиц (управляющих). А весь доход, получаемый управляющим от оставленного им в доверительное управление имущества, передавался семье оставляемой крестоносцем в родной Англии.

Основные особенности трастовых фондов

Имущество, находящееся в управлении фонда, фактически не принадлежит ни одной из сторон в нём участвующих. Учредитель фонда лишается прав на него с момента передачи в собственность траста. Управляющий вообще не имеет на него никаких прав, он обременён лишь обязанностями по управлению им. А бенефициар получит свои права на него, только после прекращения существования фонда.

Управляющий трастовым фондом обычно получает своё вознаграждение в виде процента от его прибыли. В отличие от других инвестиционных фондов, где такие услуги оплачиваются вне зависимости от результатов работы.

Структура трастового фонда

Структура трастового фондаВ качестве имущества трастового фонда, фактически может выступать любое движимое или недвижимое имущество, и даже объекты интеллектуальной собственности и авторского права. Другими словами всё, что имеет свою цену и при этом не запрещено законом, может являться имуществом трастового фонда.

Учредитель траста может передавать ему своё имущество, как при жизни, так и после смерти. Он может выставлять ряд условий, согласно которым будет происходить распределение доходов между бенефициарами, а также когда и при каких условиях фонд будет расформирован и в чью пользу попадёт та или иная доля от его имущества. Также могут быть оговорены условия замены управляющего фондом и т.д.

Историческая подоплёка современных трастовых фондов

Если погрузиться в глубину веков, то некие черты присущие современным трастовым фондам можно найти ещё в эпоху фараонов. Древнеегипетские фараоны доверяли управление всем своим имуществом жрецам, на этом сходство конечно заканчивалось, но тем не менее.

В древних Афинах был такой гражданин – Солон. Когда в 594 году до нашей эры он был избран архонтом-эпонимом с чрезвычайными полномочиями (в древней Греции такой пост был сопоставим с нынешним президентским), он издал целый ряд законов. Среди этих законов были и предписания касательно выбора наследников и выбора лиц для управления имуществом (вне зависимости от родственных связей).

Чем ближе к нашим дням, тем больше схожести тогдашних структур с современными трастовыми фондами. Так в Англии, как уже упоминалось выше, аналог сегодняшнего доверительного управления был распространён в эпоху крестовых походов. Правда в то время нередки были случаи, когда управляющие попросту присваивали себе доверенное им имущество (мотивируя это тем, что якобы присутствовал факт дарения) и по возвращении крестоносца из похода, тот оставался у «разбитого корыта».

В средние века, в той же старой-доброй Англии, в качестве управляющего трастом назначалась церковь. Это делалось по той простой причине, что никто, даже сам король, не имел права на конфискацию церковного имущества. В шестнадцатом веке, траст впервые стали использовать в качестве средства для безналоговой передачи наследства бенефициарам.

Основное предназначение трастовых фондов

Создание трастового фонда может служить достижению целого ряда целей, среди которых могут быть, например такие не совсем чистоплотные как:

- Уклонение от налогов;

- Сокрытие собственности;

- Сокрытие доходов.

Или такие, вполне безобидные цели как:

- Защита нажитого имущества от растраты;

- Обеспечение конфиденциальности завещания;

- Обеспечение прав совместного владения имуществом.

Или даже на такие благие цели как:

- Благотворительность;

- Пенсионное обеспечение.

Давайте рассмотрим эти цели более подробно. Про то, что трастовые фонды можно использовать как средство уклонения от налогов, человечество узнало ещё в 16 веке. В настоящее время эта особенность трастовых фондов также довольно широко используется. А фишка тут состоит в том, что передавая имущество в траст, учредитель фактически отчуждается от него (перестаёт быть его формальным владельцем), но в тоже время он же может выступать и в качестве бенефициара своего же трастового фонда (то есть получать все дивиденды от его работы). Таким образом, налог на имущество не платится, а прибыль с него (с имущества переданного фонду) получается.

Аналогичным образом осуществляется и сокрытие собственности, и утаение доходов. Например, трастовые фонды, созданные в некоторых офшорных зонах, не обязаны предоставлять никаким официальным органам информацию ни о своём имуществе, ни о своих бенефициарах, ни о доходах которые те получают.

Иногда учредитель фонда опасается того, что заработанные им деньги, переданные в фонд, будут бездарно растрачены. Такая ситуация может возникнуть, например в тех случаях, когда трастовый фонд создаётся на малолетних наследников. В этом случае, сохранить капитал от растраты, можно создав трастовый фонд на ребёнка с условием того, что тот сможет распоряжаться его деньгами лишь при достижении определённого возраста.

Во многих странах вступление завещания в силу параллельно сопровождается и его обнародованием. В тех случаях, когда учредитель хочет сохранить в тайне имена своих наследников и (или) суммы им завещанные, то он опять же может создать завещательный траст, указав своих наследников в качестве бенефициаров.

Законы некоторых стран обязывают к тому, что все средства, передаваемые на благотворительные цели, должны находиться в созданных специально для этого трастовых фондах.

А аналогом пенсионного фонда, может выступать трастовый фонд созданный предприятием специально с целью пенсионного обеспечения своих сотрудников. В этом случае предприятие регулярно пополняет средства такого фонда из своей прибыли, а в качестве бенефициаров указывает своих сотрудников (при этом обычно оговариваются такие дополнительные условия как стаж работы и достижение сотрудником пенсионного возраста).

Краткая инструкция по созданию трастового фонда

- Для начала вам следует определиться с тем, какую форму трастового фонда следует создавать. Возможны две основные формы, в зависимости от того когда средства будут переданы в трастовый фонд – при жизни учредителя или после его смерти:

- Прижизненный траст. Это фонд с передачей в него средств и доступом к нему при жизни учредителя. То есть, учредитель передаёт средства в фонд (формирует его активы), отчуждая, таким образом, их от себя, а бенефициар (выгодоприобретатель) начинает получать свой доход от управления имуществом фонда. Естественно, всё это происходит при жизни учредителя (отсюда и название такого рода траста). Самое интересное, что выгодоприобретателем в данном случае может являться сам учредитель фонда. Для чего это делается? Ну, например, для того чтобы обезопасить своё имущество от кредиторов в случае банкротства или защитить его от налогов.Кроме этого такой тип фонда, как правило, создают для своих детей (они в данном случае выступают в качестве бенефициаров). Прибыль фонда обычно идёт на оплату обучения детей, а в дальнейшем при соблюдении оговоренных учредителем условий, трастовый фонд может быть закрыт (расформирован) с передачей всего его имущества в пользу бенефициаров.

- Завещательный траст. В него средства предаются после смерти учредителя. Такая форма фонда часто используется в качестве альтернативы завещанию, но имеет неоспоримое преимущество в том, что наследники в данном случае не должны платить никакого налога (как в случае прямого получения наследства). Кроме этого, передача наследства посредством трастового фонда позволяет сохранить анонимность бенефициаров (что, как правило, невозможно при обычном вступлении в права наследования).

- Внимательно ознакомьтесь с законодательством той страны, в которой планируете создать фонд. Учтите, что во многих странах (в том числе и в России), законодательство не имеет юридической базы для подобного рода организаций. Возможно, вам понравится идея о том, чтобы создать свой трастовый фонд в офшоре.

- Далее следует выбрать управляющего имуществом фонда. Того кому вы доверите в управление свои активы. В качестве такого лица может быть как физическое (например, родственник) или юридическое (например, инвестиционная компания).

- Следующий шаг, это выбор бенефициаров. Ну здесь всё просто, нужно указать того человека или тех людей в пользу которых будет работать создаваемый фонд (они будут получать прибыль получаемую в результате управления активами фонда).

- После этого следует определить ту форму, в которой бенефициары будут получать свои выплаты. Будет это разовая выплата через определённый срок всей суммы фонда, или серия выплат через определённые промежутки времени (например, раз в месяц).

- Когда вы полностью определитесь с типом создаваемого фонда и условиями его работы, можно приступать к его юридическому оформлению. Это дело лучше всего доверить профессионалам, обратившись к квалифицированному юристу или в компанию специализирующуюся на предоставлении юридических услуг такого рода.

- Ну и наконец, последний этап – внесение средств (передача активов) в собственность фонда. После того как это будет сделано, вы фактически перестаёте быть владельцем переданных активов. С этого момента управляющий преступает к выполнению своих обязанностей, а бенефициары начинают получать свою прибыль. После окончания срока действия фонда всё его имущество будет передано бенефициарам.

www.azbukatreydera.ru

Трастовые фонды — это что такое?

Трастовые фонды — это доверительная собственность, своеобразная структура отношений, при которой имущество, являющееся собственностью учредителя организации, передается в распоряжение доверительного собственника. При этом доход получает выгодоприобретатель.

Трастовые фонды — это имущественные ценности, которые передаются от одного лица другому. Для осуществления передачи права собственности подписывается специализированный договор — трастовое соглашение. Сторонами в договоре выступают учредитель фонда, управляющий и один либо сразу несколько выгодополучателей. Трастовый фонд в России, как и в любой другой стране, принято считать полноценным юридическим лицом.

Распределение ролей и функций: учредитель и управляющий

Структура трастовых фондов предусматривает наличие заблокированного счета, который подчинен управляющему. Существуют некие коммерческие условия партнерства между сторонами. Учредитель имеет полное право выбрать управляющего. Это может быть и нотариус, и адвокат, и руководитель банка, и любое другое лицо с соответствующим уровнем квалификации. В соответствии с общепринятыми стандартами, управляющий берет на себя обязанности по управлению капиталами вкладчиков. Управляющий не выступает в роли владельца имущества, но на нем лежит полная ответственность за любой ущерб или убытки, разного рода упущения, имеющие отношение к собственности вкладчиков на период управления.

Если учредитель фонда выявляет желание сделать сверхрискованные инвестиции, не соответствующие структуре распределения рисков, он имеет полное право это сделать. Единственное «но» состоит в том, что в данной ситуации ответственность с управляющего полностью снимается. Данные свободы до мелочей регламентируются трастовым соглашением. Для заблокированного счета свойственна следующая особенность: деньги на него могут быть внесены любым доступным способом, но при активации тех или иных условий материальный ресурс должен быть выплачен только для реализации определенной цели.

Целевая аудитория

Есть специализированный трастовый фонд для детей, а есть трасты для крупных компаний и их руководителей, объединения для частных лиц, которые имеют некие сбережения. В данной ситуации фонд может выступить в качестве надежного инструмента, обеспечивающего безопасность имущества при низком налогообложении и достойной прибыли. Сообщества ориентированы на владельцев разного рода недвижимости, на собственников ценных бумаг и офшорных организаций. Стоит сказать и том, что данная категория «учреждений» обеспечивает комплексную анонимность выгодополучателям. Средства, которые переданы на управление в траст, являются недоступными кредиторам и не выступают объектом налогообложения.

Цели создания трастов

Трастовый фонд в США, в Украине, в России может быть создан с разными целями:

- В качестве средства обеспечения безопасности активов, так как на имущество, доверенное трасту, не могут быть обращены претензии не только кредиторов, но и иных третьих лиц.

- Трастовые фонды — это альтернатива стандартному завещанию. Это связано с возможностью существования одновременно нескольких бенефициариев, так же как и трастовых управляющих. Между бенефициариями в перспективе и будет распределено имущество, но только уже после смерти учредителя.

- Трасты могут иметь государственное значение. К примеру, трастовые фонды НАТО создавались исключительно с целью помочь Украине.

Недостатки института

Несмотря на достаточно широкий перечень преимуществ подобных фондов, они имеют и определенные недостатки. Можно сказать о частичной утрате контроля над имуществом, которое доверяется управляющему. Но есть и вторая сторона медали, полностью перекрывающая данный факт. В соответствии с договором, учредитель не может расторгнуть договоренность в одностороннем порядке. Данный факт существенно повышает уровень защиты имущества от посягательств кредиторов. В отечественном законодательстве нет специализированного закона, которому бы подчинялась деятельность таких организаций. Фонд можно назвать собственностью с капиталом неделимого типа. Данная категория юридических лиц имеет уникальный налоговый статус, в соответствии с которым любой доход не облагается налогом.

Тонкости существования фонда

Трастовые фонды — это объединения, относящиеся к категории обществ с неделимым капиталом. Обособленная собственность со статусом юридического лица используется с разными целями, начиная с накопления капитала и заканчивая перекрытием расходов разного ранга (образование, лечение, обучение и прочее). Цель существования фонда реализуется специализированным органом, который именуется Советом фонда. В роли бенефициариев могут выступать юридические и физические лица, нерезиденты, члены одной или нескольких семей, сами учредители. Фонд обладает характеристиками обыкновенной компании и имеет некоторые неординарные структурные решения. Структура образования обеспечивает контроль учредителя над активами без нарушения политики конфиденциальности.

Структура трастов: гранторы, бенефициарии, трасти

Трастовый фонд в Украине, как и в любой другой стране, предусматривает наличие грантора, или дарителя. Это лицо, которое учреждает сам фонд и жертвует в него свое имущество. Это могут быть наличные средства, акции, облигации, любые ценные бумаги. Именно грантор устанавливает специфику работы фонда. Обязательно есть получатель — лицо, для которого он и создавался. В перспективе работа фонда будет проводиться в таком формате, при котором бенефицарий будет получать определенную выгоду от работы организации, установленную учредителем. В роли управляющего (трасти) может выступать как одно лицо, так и целая компания. Допускается наличие нескольких доверенных советчиков. Управляющий работает за фиксированную заработную плату. В некоторых ситуациях трасты нанимают не трасти, а уполномоченного инвестора с высокой квалификацией, который способен максимально эффективно распоряжаться активами.

Вероятные проблемы и их решение

Создание траста — сегодня весьма популярное направление, позволяющее сберечь средства и сократить расходы за счет ухода от налогов. В рамках практически каждого государства есть правовая база (за исключением России), которая регулирует деятельность этой категории организаций. В некоторых государствах широко практикуются вечные трастовые фонды, а в других они категорически запрещены. Правительство некоторых стран обеспокоено тем, что люди могут получать большие состояния, которые они не заработали. Перед тем как открывать фонд, эксперты рекомендуют пройти консультацию у специалиста.

fb.ru

Трастовый фонд это…

Трастовый фонд (английский термин «Trust Fund») – это целевой фонд, с помощью которого его учредитель может создавать определенную отсроченную выгоду для физического или юридического лица. К примеру, родители часто создают трастовые фонды для того, чтобы обеспечить финансовую безопасность детей после своей смерти. В трастовом фонде также могут аккумулироваться средства для помощи благотворительным организациям или другим некоммерческим структурам.

Кроме того, трасты используются для:

- сокрытия собственности от кредиторов;

- уклонения от налогов;

- сокрытия доходов;

- обеспечения сохранности имущества и совместного владения им.

Что такое трастовый фонд

В траст можно вкладывать не только деньги, но и другие активы – ценные бумаги, недвижимость и т. д. Управляет трастовым фондом один или несколько доверительных управляющих. Основная обязанность такого управляющего – зарабатывать деньги, используя активы фонда. Ранее управляющий фондом осуществлял свою работу совершенно безвозмездно, но сейчас это почти не практикуется. Управляющему нужно компенсировать накладные расходы, связанные с его работой, а также выплатить определенный процент от прибыли траста или заплатить оговоренную в договоре фиксированную сумму. Управлять трастом может его создатель (прижизненный траст) или кто-то из членов семьи.

На использование средств трастового фонда накладываются определенные ограничения.

К примеру, выгодополучатель (бенефициар) не сможет получить доход от деятельности фонда, пока не достигнет определенного возраста (например, совершеннолетия). Вместе с тем управляющий может выплачивать выгодополучателю деньги «на текущие расходы» – на покупку еды, оплату коммунальных услуг, учебы и т. д. По достижении определенного возраста бенефициар будет иметь право на определенную часть годового дохода. Это своего рода «защита от дурака» – родители уже сейчас могут позаботиться о том, чтобы их дети в силу неопытности, горячности или иных причин не растратили все деньги. Таким образом, создание трастового фонда можно рассматривать в качестве альтернативы завещанию, когда все имущество передается наследникам на безальтернативной основе.

Интересно, что на Западе даже появился специальный термин – «ребенок трастового фонда». Так называют человека, который живет только за счет средств фонда его родителей. Иногда это понятие употребляется в оскорбительно-уничижительном смысле и как бы подчеркивает тот факт, что человек не в состоянии заработать себе на жизнь собственным трудом. Выясним далее, как возникли трасты.

Как возникли трасты

История возникновения трастовых фондов восходит ко времени Крестовых походов. Рыцари, уходя завоевывать «Cвятую землю», оставляли все свое имущество на родственников или других попечителей, дабы те использовали «активы» на благо семьи воина. Позднее перевод имущества в трасты стал использоваться для сохранения имущества от короля и кредиторов учредителя.

В качестве попечителя в большинстве случаев выбирали церковь, которая подчинялась клерикальному, а не общегражданскому праву.

Позднее церковные власти стали злоупотреблять своим положением и отказывались возвращать имущество собственникам. Король поручил лорд-канцлеру расследовать такие случаи не по праву, а по совести. Это дало начало возникновению права справедливости. В 16 веке трасты стали использоваться как «накопители» благ для потомков. Таким образом, английские юристы разработали стройную систему, в которой имущество принадлежит трастовому фонду, но фактически контролируется своим владельцем. На этом закончим с историей и перейдем к более практическому вопросу – как создать траст.

Как создать трастовый фонд

Очевидно, что алгоритм создания трастового фонда зависит от законодательства страны, где он будет располагаться. Поэтому ниже приведем наиболее общую последовательность действий, подходящую в подавляющем большинстве случаев. Для начала определитесь с формой траста. Многие отдают предпочтение доверительному фонду, который начнет работать еще при жизни своего учредителя (прижизненный траст). Альтернатива – фонд, какой заработает только после Вашей кончины (завещательный траст). Такой вид траста обеспечит в будущем финансовую безопасность Ваших детей и сможет защитить накопленные при жизни активы от кредиторов.

Очевидно, что алгоритм создания трастового фонда зависит от законодательства страны, где он будет располагаться. Поэтому ниже приведем наиболее общую последовательность действий, подходящую в подавляющем большинстве случаев. Для начала определитесь с формой траста. Многие отдают предпочтение доверительному фонду, который начнет работать еще при жизни своего учредителя (прижизненный траст). Альтернатива – фонд, какой заработает только после Вашей кончины (завещательный траст). Такой вид траста обеспечит в будущем финансовую безопасность Ваших детей и сможет защитить накопленные при жизни активы от кредиторов.

Далее нужно ознакомиться с законами страны, регулирующими деятельность трастов. На этом этапе уже понадобится помощь квалифицированного юриста. На третьем этапе выберите доверительное лицо. Это можете быть Вы, кто-то из членов Вашей семьи или посторонний человек либо компания. Определитесь, кто будет конечным бенефициаром – выгодополучателем. Установите, как этот человек будет получать выплаты – единоразово или каждый месяц на протяжении долгого времени.

При помощи юриста подготовьте всю необходимую для регистрации траста документацию. Внесите денежные средства и прочие активы в фонд. При необходимости предоставьте государству копии юридических документов.

Как заработать

Одной из задач траста является заработок на имеющихся активах. Доверительный управляющий покупает и продает ценные бумаги, и получает благодаря этой деятельности инвестиционный доход. Той же работой занимается и управляющий паевого инвестиционного фонда (ПИФа). Однако у этих двух структур разное законодательное регулирование.

В отличие от управляющего ПИФом, попечитель траста может и не держать часть средств в ценных бумагах.

Законодательство России предусматривает использование фьючерсов и опционов. Во время снижения цен управляющий продает ценные бумаги, дабы переждать падение. Закон также не требует диверсифицировать портфель. Законом попечителю запрещена маржинальная торговля, так как для этого нужно занимать ценные бумаги или деньги у брокера. Из-за чрезмерного риска эти операции являются недопустимыми и для паевых инвестиционных фондов.

Законодательство России предусматривает использование фьючерсов и опционов. Во время снижения цен управляющий продает ценные бумаги, дабы переждать падение. Закон также не требует диверсифицировать портфель. Законом попечителю запрещена маржинальная торговля, так как для этого нужно занимать ценные бумаги или деньги у брокера. Из-за чрезмерного риска эти операции являются недопустимыми и для паевых инвестиционных фондов.

Огромный плюс трастового фонда – высокая скорость оборачиваемости активов.

В то же время в ПИФе быстро купить или продать инвестиционный пай может оказаться довольно трудно. В ряде случаев брокерские компании предлагают перевести средства на ПАММ-счет. Это дает доверителям большую свободу контроля активов.

denjist.ru

Трастовый фонд Википедия

Доверительная собственность (или траст — от англ. trust — доверие) в общем праве — это система отношений, при которой имущество, первоначально принадлежащее учредителю, передается в распоряжение доверительного собственника (управляющего или попечителя), но доход с него получают выгодоприобретатели (бенефициары). Учредитель (который может одновременно быть и выгодоприобретателем и/или управляющим) в рамках специального соглашения передает принадлежащие ему ценности под контроль попечителя, который обязан совершать с ними операции, приносящие выгодоприобретателям максимальную прибыль или соответствующие другим инструкциям учредителя.[1]

Особенности траста

Особенность траста как иной формы держания собственности в том, что имущество траста не принадлежит ни учредителю (он теряет право собственности на него с момента передачи имущества управляющему), ни управляющему (он только управляет этим имуществом и является формальным держателем титула на имущество), ни бенефициарам до даты прекращения траста. Можно сказать, что траст — это самостоятельный собственник, неразрывно связанный с его создателем (учредителем траста) и выгодоприобретателями.[2]

В ряде стран, в том числе в России, доверительная собственность не имеет обособленности. Передавая своё имущество в доверительное управление человек не отчуждает его и не учреждает траст, а лишь становится доверителем. Имущество в доверительном управлении не считается выбывшим из собственности доверителя — например, оно может участвовать в погашении его обязательств.

Услуги попечителя оплачиваются выгодоприобретателями или учредителем траста, обычно в виде процента от полученной прибыли.

Объектом попечения может быть любое имущество, как движимое, так и недвижимое. Объекты интеллектуальной собственности также могут передаваться в траст. Исключается из этих отношений лишь имущество, прямо запрещаемое законодательством страны учреждения траста.

Учредитель вправе передать своё имущество как при жизни (прижизненный траст), так и предусмотреть такую передачу после своей смерти (завещательный траст). Попечитель несёт ответственность за выполнение условий трастового соглашения и, как правило, получает широкие полномочия по управлению имуществом учредителя, но также может получить особые инструкции по распределению трастового дохода и капитала между выгодоприобретателями при наступлении некоторых заведомо предусмотренных учредителем условий, в том числе условия прекращения траста и распределения из него имущества бенефициарам. Такие условия, как правило, включаются учредителем в так называемое письмо-пожелание (англ. letter of wishes), адресуемое попечителю. Учредитель также вправе предусмотреть условия замены попечителя, оговорить вопрос о передаче этого права другому лицу и т. п.

Применение

Доверительная собственность может применяться для достижения следующих целей:

- Конфиденциальность — в большинстве стран содержание завещания (после смерти завещателя) и имена владельцев недвижимости являются публичной информацией. Имена выгодоприобретателей траста обычно неизвестны, поэтому владение недвижимостью или распределение завещанного имущества через траст позволяют сохранить секретность.

- Совместное владение имуществом — траст является удобным механизмом совместного владения трудно разделимого имущества несколькими владельцами (например, недвижимостью, коллекцией антиквариата и т. п.).

- Сохранение капитала от растраты — трасты могут быть использованы для защиты выгодоприобретателей (например, детей учредителя) от их неумения тратить деньги. Так, условия траста могут ограничивать использование денег или возраст, начиная с которого ребёнок получает право распоряжаться имуществом.

- Благотворительность — в некоторых странах всё имущество, обращённое на благотворительные цели, должно находиться в доверительном управлении.

- Пенсионные планы — корпоративные пенсии зачастую организованы как траст, в котором предприятие является учредителем, а сотрудники — бенефициарами.

- Сложные корпоративные структуры — области финансов и страхования, трасты зачастую используются как юридические лица наряду с компаниями.

- Сокрытие собственности — траст предоставляет анонимность, при которой одно и то же лицо может быть учредителем и выгодоприобретателем (но не попечителем), тем самым получая всю выгоду от имущества, но скрывая его от кредиторов.

- Уклонение от налогов. Анонимность и разделение учредителя, выгодоприобретателей и попечителей делают траст удобным механизмом для уклонения от налогов. Так, попечитель во многих странах-офшорах не обязан сообщать о доходах траста налоговой инспекции (другой) страны, в которой проживают бенефициары. Эти же особенности траста используются и для отмывания денег. Иной способ уклонения от налогов с помощью траста возможен в случае прогрессивного подоходного налога, когда приносящее доход имущество формально принадлежит трасту (во многих странах эта лазейка закрыта, и ставка налога для траста очень высока). Также передача имущества через траст освобождает бенефициаров от уплаты налога на наследование, который существует практически во всех странах, применяющих трасты.

- Сокрытие доходов — приобретение или перевод всего значимого имущества на имя траста позволяет заявить об отсутствии или недостаточном наличии собственных активов и претендовать, например, на использование меньшей ставки налогов или на получение помощи от государства.

- Сохранность имущества — при переводе имущества на траст учредитель траста теряет все права на данное имущество, если договор траста правильно составлен. Таким образом, это имущество становится недоступным для кредиторов учредителя траста, для притязаний при разделе имущества и позволяет обособить личное имущество от бизнес-активов. Последнее особенно важно в странах англосаксонской системы права, когда физическое лицо может признаваться банкротом лично с последующим взысканием личного имущества за долги.

История возникновения и развития трастов

История трастов Английского общего права уходит к временам Крестовых походов, когда рыцари, уходившие освобождать Иерусалим от неверных, оставляли своё имущество в руках доверенных родственников или других преданных попечителей, чтобы те управляли им на благо жены и детей рыцарей.

Позднее, в средние века, перевод имущества в трасты стал применяться для защиты имущества знати от посягательств на него королей и кредиторов учредителей траста — управляющими траста назначалась церковь, а церковное имущество не подлежало конфискации (церковь подчинялась клерикальному праву, а не цивильному (общегражданскому) в отличие от имущества самих рыцарей и феодалов). Впоследствии церковь стала оказывать подобные услуги в качестве управляющего трастом самостоятельно, выгодно используя ту же защиту от конфискации церковного имущества в интересах учредителя траста. Но многие трасты по возвращении рыцарей из походов отказывались вернуть переданное в траст имущество, чаще всего объясняя, что имело место дарение. Тогда король поручил лорд-канцлеру рассматривать такие споры по совести, а не писаному праву, что и породило возникновение права справедливости[3]. Именно поэтому трастовое право в подавляющем большинстве стран, входящих в Британское Содружество, состоит именно из английских прецедентов, получивших развитие при взаимодействии правовых систем метрополии и её бывших колоний.

Позже, в 16 веке, передача имущества бенефициарам через траст стала использоваться как альтернатива завещанию и как средство против налога на наследство.

Таким образом, английские юристы не только разработали, но и усовершенствовали форму владения имуществом, в котором оно принадлежит трасту, но контролируется прежним владельцем. Фредерик Уильям Мейтленд, английский историк права, высказался что «идея трастового фонда, который превращается (инвестируется) сегодня в землю, потом в валюту, потом в акции, потом в облигации, кажется одной из примечательных идей английской юриспруденции».[4]

Преимущества и недостатки доверительного управления инвестициями

Если ограничиться только фондовым рынком, то попечитель выполняет ту же функцию, что и управляющий паевого инвестиционного фонда (ПИФа) — покупает/продаёт ценные бумаги и делает это таким образом, чтобы получить от них инвестиционный доход. Однако, у доверительного управления другое законодательное регулирование, нежели у ПИФов. Попечитель не обязан часть средств держать в ценных бумагах, можно использовать фьючерсы и опционы . Когда цены снижаются, есть возможность продать все ценные бумаги и переждать падение. Так же нет требований к диверсификации портфеля. Попечитель не может использовать маржинальную торговлю (в том числе играть на падении цены), поскольку это требует займа денег или ценных бумаг у брокера. Эти операции так же запрещены для ПИФов, так как существенно повышают риски потерь.

Потенциально, доверительное управление может быть выгоднее, чем ПИФ, но отсутствие требований к диверсификации и слишком сильное влияние «человеческого фактора» делает его более рискованным.

Общение с попечителем позволяет точнее и оперативнее выполнять пожелания доверителя, в то время, как ПИФы ограничены в своих действиях инвестиционной декларацией и вообще не обязаны выполнять пожелания клиентов.

Важный плюс — скорость ввода-вывода средств. В ПИФе, особенно в интервальном или закрытом, быстро купить или продать инвестиционный пай может оказаться трудно. В доверительном управлении управляющий покупает/продаёт акции по текущей цене и может обеспечить максимально быстрое движение средств.

Доверительное управление на рынке Форекс

Доверительное управление может предполагать возможность инвестирования финансовых активов не только в ценные бумаги, но также в валюты разных стран.

Брокерские компании публикуют данные о том, что число клиентов, передавших свои активы в доверительное управление, ежегодно увеличивается на 30-40 %. Профессиональные спекулянты, торгующие для клиента, зарабатывают по 5-10 % в месяц, или почти 60-120 % чистого дохода в год. При этом входной порог для инвестора составляет 50-100 тыс. долларов.[5] Компании стали предлагать специализированные виды счетов, которые технически значительно упрощают процедуру как передачи средств в управление, так и возврат средств (см. ПАММ-счёт).

Однако нужно чётко понимать разницу, между конвертацией средств доверителя в ту или иную валюту (законодательно вполне допустимая операция и для её проведения достаточно иметь мультивалютный счёт в банке) и маржинальной торговлей на Форексе, при которой доверенные средства используются в качестве залога для получения кредита от брокера, но попечителю законодательно запрещены любые залоговые операции с доверенным ему имуществом.

Передача средств в доверительное управление Форекс-компаниям или частным трейдерам вообще противоречит российскому законодательству, так как зачастую ни компании, ни трейдеры не имеют лицензий на право осуществлять доверительное управление. Гражданский кодекс Российской Федерации в ст. 1013 не допускает доверительного управления исключительно денежными средствами, кроме законодательно предусмотренных случаев. По состоянию на 2010 год право управления денежными средствами имеют ПИФы и банки, имеющие соответствующие лицензии. При этом они не могут привлекать какие-либо кредиты под залог имущества, находящегося в управлении, в том числе с использованием механизмов маржинальной торговли.

Кодекс также предусматривает, что сделки с переданным в доверительное управление имуществом доверительный управляющий совершает от своего имени, указывая при этом, что он действует в качестве такого управляющего (ст. 1012 ГК РФ). При отсутствии указания о действии доверительного управляющего в этом качестве доверительный управляющий обязывается перед третьими лицами лично и отвечает перед ними только принадлежащим ему имуществом. Кроме того, доверительный управляющий несёт ответственность перед доверителем в полном объёме причинённых убытков. Предлагаемые на Форексе варианты счетов и договоров обычно нарушают эти нормы Гражданского Кодекса, что в спорных ситуациях не позволяет использовать юридическую защиту.

См. также

Литература

Примечания

wikiredia.ru

Что такое трастовый (целевой) фонд? / Инвестиции / Shekel.biz

В течение последних нескольких лет многие успешные инвесторы рекомендуют присмотреться к трастовым фондам, как к инструменту создания богатства для будущих поколений. Люди, только начинающие свой инвестиционный путь, зачастую не обращают на них внимания, считая, что они созданы исключительно для богатых людей. В этом есть доля правды, и трастовые фонды, действительно, в большинстве случаев имеют отношение к состоятельным представителям общества. Но инвестировать в них стоит любому, вплоть до овдовевшей бабушки, желающей оставить внуку 30 000 $ на образование. В этой статье мы постараемся преодолеть устоявшееся мнение. А для начала давайте ответим на три вопроса:

В течение последних нескольких лет многие успешные инвесторы рекомендуют присмотреться к трастовым фондам, как к инструменту создания богатства для будущих поколений. Люди, только начинающие свой инвестиционный путь, зачастую не обращают на них внимания, считая, что они созданы исключительно для богатых людей. В этом есть доля правды, и трастовые фонды, действительно, в большинстве случаев имеют отношение к состоятельным представителям общества. Но инвестировать в них стоит любому, вплоть до овдовевшей бабушки, желающей оставить внуку 30 000 $ на образование. В этой статье мы постараемся преодолеть устоявшееся мнение. А для начала давайте ответим на три вопроса:- Что такое трастовый фонд?

- Как устроены трастовые фонды?

- Стоит ли мне или любому другому инвестору присмотреться поближе к трастовому фонду?

Что такое трастовый фонд?

Трастовый или, как его ещё называют, целевой фонд — это особый тип юридического лица, которое создаёт выгоду в пользу другого лица, группы лиц или организации. Существует много видов трастовых фондов и способов их финансирования, которые, в конечном счёте, влияют на их деятельность. Но всегда в их структуре присутствуют три важные составляющие:- Грантор (даритель). Это человек, который учреждает трастовый фонд и жертвует (дарит) своё имущество (наличные деньги, акции, облигации, недвижимость, паи, предметы искусства, часть бизнеса и пр.). Он также устанавливает условия его деятельности.

- Бенефициар (получатель). Это человек, для которого был создан трастовый фонд. Предполагается, что деятельность фонда будет осуществляться таким образом, чтобы принести пользу бенефициару в соответствии с условиями, изложенными грантором.

- Управляющий на доверии (трасти). Управлять фондом может один человек, финансовое учреждение (например, специализированный департамент банка) или несколько доверенных советников. Управляющий отвечает за деятельность фонда и за соблюдение его обязанностей в соответствии с существующим законодательством. Чаще всего управляющему назначается заработная плата. В отдельных случаях трасты вместо управляющего нанимают попечителя из числа квалифицированных инвесторов, которые могут более эффективно распоряжаться активами фонда.

Как устроен трастовый фонд?

Трастовый фонд представляет собой условную организацию, деятельность которой регулируется законодательством государства, в котором он был создан. Не все страны однозначно относятся к трастам. Поэтому при его создании следует в обязательном порядке проконсультироваться с профессиональным адвокатом. Например, в одних странах разрешается создавать так называемые «вечные трастовые фонды». В других это категорически запрещено, т.к. государство боится, что бенефициар получит богатство, которое он не заработал.Одним из основополагающих положений трастового фонда являются условия, препятствующие растрачиванию средств. Это означает, что бенефициар не имеет права тратить активы траста для погашения долгов или, скажем, закладывать их для получения кредита. Это делает невозможным растрачивание средств, например, людьми, которые подвержены игровой болезни. Казино ни в коем случае не сможет забрать средства трастового фонда, вне зависимости от того, как тяжело сложится судьба бенефициара.

Стоит ли мне или любому другому инвестору поближе присмотреться к созданию трастового фонда?

Несомненно, вам стоит создать траст в следующих случаях:- Если вы не уверены, что члены семьи после вашей смерти распорядятся имуществом так, как вы считаете нужным, создайте трастовый фонд. Например, вам хочется, чтобы сын и дочь от первого брака могли в одинаковой мере воспользоваться наследством. Создав траст, вы обеспечите средствами не только прямых наследников, но и всех других бенефициаров.

- Если вы хотите защитить свои сбережения. Во многих государствах трастовые фонды пользуются налоговыми льготами. Например, создав Аннуитетный траст с благотворительным остатком, можно сохранить тысячи или даже миллионы долларов от налогов. При этом вы направите определённые средства на благотворительность.

- Трастовые фонды могут организовываться таким образом, чтобы по-максимуму обходить налог на недвижимость, которую вы желаете оставить в наследство.

- Бабушки и дедушки очень часто создают трастовые фонды, чтобы обеспечить внукам или правнукам высшее образование.

- Трасты могут надёжно защитить активы, которыми вы дорожите. Например, вы являетесь владельцем фабрики мороженого и лояльны к своим сотрудникам. Допустим, вы хотели бы, чтобы после вашей смерти на предприятии работали те же люди. Но прибыль должна поступать на счёт дочери, имеющей проблемы с наркотиками. С помощью создания трастового фонда этого легко добиться. Ваша дочь будет получать прибыль от деятельности фабрики, но управлять предприятием она не сможет.

- Существуют способы передачи крупных сумм денег с помощью трастов. Нопример, можно создать трастовый фонд, который покупает страховой полис грантора. Когда тот умирает, средства, полученные по страховке, распределяются между участниками фонда. Они используются для инвестирования. Инвестиции, в свою очередь, генерируют доходы, которые получает бенефициар.

В статье рассмотрены только самые распространённые ситуации, в которых стоит организовать трастовый фонд. На самом деле, их существует не менее 60 видов.

shekel.biz

Трасты vs фонды — PBWM.RU

Трасты и фонды принадлежат к числу механизмов, наиболее часто используемых для полномасштабного структурирования состояний. С их помощью можно обеспечить защиту своих капиталов, а также плавную и контролируемую передачу богатства от одного поколения к другому. И трасты, и фонды имеют свои ярко выраженные характеристики. Поэтому владельцу богатства, который хотел бы ими воспользоваться, критически важно очень хорошо разбираться в их особенностях, чтобы иметь возможность выбрать структуру, максимально точно отвечающую его или ее потребностям.

Ключевые отличия

Если быть кратким, траст представляет собой юридическую сделку, заключаемую между сеттлором и трасти. Сеттлор передает активы трасти, который управляет ими исключительно в интересах третьих лиц – бенефициаров. Юридически эти активы принадлежат трасти, но по сути – бенефициарам. Поскольку траст не является юридическим лицом, юридические права на активы траста всецело переходят к доверенному собственнику (трасти), несущему полную ответственность за его управление.

Российским семьям следует иметь в виду, что англосаксонская концепция траста неизвестна законодательству РФ. Учитывая огромное количество неопределенностей в отношении порядка уплаты налогов, связанных с использованием трастов, обычной практикой в России стало создание схемы, в рамках которой траст владеет активами через правильно структурированную и управляемую компанию, чьи акции принадлежат трасту.

Фонд представляет собой юридическое лицо, в котором понятие «акционер» подменяется понятием «цель» (семейная, благотворительная). Прежде всего, у фонда нет акционеров. Вместо того чтобы служить кому-то, он служит чему-то, а именно цели, ради которой он создается. Фонд не может существовать без веской цели, точно так же как корпорация не может существовать, если у нее нет хотя бы одного акционера. Фонд становится исключительным собственником активов. Благотворительные фонды в Европе имеют широкое распространение. Что касается семейных фондов, то их создание не столь приветствуется и, если они вообще разрешены, то им чаще всего приходится действовать в условиях неблагоприятного налогового режима.

Несмотря на существование принципиальных отличий, и трасты, и фонды могут иметь довольно гибкую структуру. Им позволено быть отзывными и безотзывными, дискреционными или недискреционными. Структура создаваемого траста или фонда в значительной степени зависит от целей, которые преследуют семьи, владеющие существенными активами. При этом фонд или траст никогда не следует рассматривать в качестве стандартного продукта, который можно попросту «снять с полки».

Выбор юрисдикции

Как свидетельствует история, активы можно сохранить вне досягаемости даже самых могущественных политических сил в случае, если они тщательно и грамотно структурированы, и напротив – если это не так, они могут уплыть из рук их владельца в мгновение ока. Проблема защиты относит нас к очевидному вопросу о том, насколько легко личные кредиторы (то есть недоброжелатели, например бывшие супруги, государство, бизнес-партнеры) того или иного бенефициара могут завладеть его активами, помещенными в траст или фонд.

Вполне естественно, что суды разных стран, разбирающие подобные вопросы, могут выносить различные решения, хотя в их обосновании им зачастую приходится опираться на тот же самый национальный закон, относящийся к фондам или трастам. И очевидно, что u1074 высокая степень защиты активов, гарантированная законодательством, скажем, Островов Кука, может оказаться бесполезной, если иностранный суд не признает его подлежащим применению по тем или иным причинам. Сохранение высокой степени защиты активов, гарантированной законами Островов Кука, в нашем примере потребовало бы уклонения от риска разбирательства в отношении местного траста или фонда в суде какой-либо иной юрисдикции.

Самый надежный путь к достижению этой цели – сделать так, чтобы все активы, помещенные в траст, или же их часть, требующая наиболее высокой степени защиты, были расположены исключительно на территории Островов Кука. Например, наличные средства на банковском счете в этой стране. И конечно, очень важно, как реальный траст или фонд структурируется и управляется. Если владелец состояния оставляет за собой право аннулировать или внести изменения в условия трастовой сделки или же если соответствующее управление активами осуществляется не трасти или правлением фонда, а сеттлором лично, то обеспечить должную защиту может быть весьма затруднительно.

И фонды, и трасты в состоянии гарантировать одинаково высокий уровень безопасности при условии, что они правильно структурированы. Причем надежная защита зачастую требует использования безотзывных и дискреционных структур.

Большинство юрисдикций, на территории которых возможно создание фондов и трастов, конкурируют друг с другом по уровню защиты, гарантированной национальными законами. Однако при окончательном выборе, помимо анализа законодательства, состоятельным семьям очень важно изучить и некоторые другие вопросы. В их числе прочность, стабильность и безопасность местной банковской системы, которые также станут очень важными элементами защиты.

Популярная география

Трасты можно обнаружить практически во всех странах с общим правом (единая система прецедентов – одна из составных частей англосаксонской правовой системы. – Прим. ред.). В число наиболее часто используемых в этой связи юрисдикций входят Великобритания, Багамские Острова, Новая Зеландия, Острова Кука, Джерси и Сингапур. Что касается Лихтенштейна, то это один из редких примеров страны с континентальным правом, допускающим создание трастов. Для сравнения, в Швейцарии не существует специального закона, разрешающего создание швейцарских трастов, но местное законодательство допускает администрирование трастов в Швейцарии местными трасти в соответствии с иностранным законодательством.

Страны системы континентального права – наиболее подходящее место для фондов, хотя и не во всех соответствующих юрисдикциях разрешено или приветствуется создание таких структур, предназначенных для размещения семейных капиталов. К числу наиболее популярных юрисдикций для создания фондов относятся Лихтенштейн, Панама и Нидерландские Антильские острова.

Цена контроля

Вопрос о контроле весьма неоднозначен, когда речь идет о таких фидуциарных структурах, как фонды или трасты. Судя по решениям, принимаемым судами, если основатель сохраняет слишком большой контроль над трастом, это становится причиной его ничтожности. Хотя в отношении фондов в общем праве нет такого же количества прецедентов, решения судов в последнее время однозначно демонстрируют, что здесь применяются аналогичные принципы. Решающим отличием является та особенность, что в практике фондов, как правило, фонд в исходе дела остается существовать, а ничтожностью страдает лишь отдельная сделка, по которой определенное имущество было приобретено фондом.

На самом деле, старая дилемма между сохранением контроля (владельца состояния над своим фондом или трастом) и сохранением активов чаще всего должна решаться на основе компромисса. Обеспечить стопроцентный контроль и стопроцентную защиту активов одновременно вряд ли возможно.

Хотя сами юрисдикции и профессионалы этого рынка проявляют незаурядную изобретательность в разрубании этого гордиева узла, подкладывая самые разнообразные «подушки безопасности», большинство универсальных решений, которые бы позволяли достигать всех поставленных целей с помощью какой-то одной структуры, имеют ряд недостатков.

На самом деле, обычно для эффективного структурирования богатства необходимо его разделение на различные классы активов, в отношении которых владелец будет сохранять различную степень контроля. Кроме того, это всегда будет требовать наличия определенного уровня доверия к трасти.

В большинстве юрисдикций предпринимаются шаги, направленные на то, чтобы обеспечить определенный минимальный уровень контроля в отношении трастов и фондов. Если принимать в расчет все обстоятельства, то в целом фонды более пригодны для этого, поскольку, будучи отдельными юридическими лицами, они, как правило, в отличие от трастов, не становятся ничтожными в случае, если основатель сохраняет контроль.

Вопрос издержек

Существует мнение, что трасты в целом дороже фондов. Одна из причин здесь заключается в более высокой степени ответственности трасти, юридически именно он является владельцем активов траста, а кроме того, не существует отдельного юридического лица для обеспечения ограниченной ответственности. В большинстве случаев создание и той и другой структуры требует практически равнозначного объема работы и в определенных обстоятельствах сопряжено с одинаковыми рисками.

Труд добросовестного управляющего, и в качестве трасти, и в качестве члена правления фонда, скорее всего, будет вознагражден примерно одинаково. Эта оплата резонно учтет премию, покрывающую риски профессиональной ответственности, а ее размер необходимо рассчитывать исходя из стоимости активов, переданных в управление.

Мобильность структуры

Насколько просто траст или фонд можно будет перевести в другую юрисдикцию и почему надо об этом подумать? Уверены ли вы в том, что грядущие десятилетия не принесут с собой каких-нибудь потрясений, которые смогут разрушить политическую и экономическую стабильность территории, некогда служившей безопасным убежищем для капитала? Вам придется позаботиться о переводе фонда или траста в новую юрисдикцию в случае, если местное законодательство больше не будет в должной мере обеспечивать защиту активов или же эта защита исчезнет вовсе. И здесь трасты оказываются более мобильными.

Траст можно переместить достаточно просто – изменив положения о применимом к нему праве. Подобное, если это предусмотрено соответствующими учредительными документами, может быть осуществлено в одностороннем порядке трасти на основании пунктов о непредвиденных обстоятельствах, которые включаются в оригинальный документ об учреждении.

Изменение местоположения фонда может оказаться более трудной задачей, поскольку это требует синхронизированного действия условий учредительного документа фонда в его бывшей и новой юрисдикции. Жизнь семьи невозможно спланировать от и до заранее. Точно так же нельзя спланировать и идеальную структуру для размещения богатства. Всегда будут возникать новые требования и обстоятельства после того, как процесс формирования этой структуры завершен. Однако, будучи ответственным владельцем богатства в условиях современного мира, вы должны прежде всего четко определиться со своими собственными желаниями и приоритетами. В вашем распоряжении будут профессионалы, которые помогут вам приумножить ваше состояние, равно как и определиться с выбором структуры в соответствии с вашими целями и потребностями.

5 cпециалистов, без которых не обойтись

Структурирование активов в рамках фидуциарных отношений – непростая задача. После того как вы сделали выбор между трастом и фондом, вам потребуется помощь профессионалов. В общей сложности вам будут нужны пять различных специалистов, в числе которых:

- Менеджер в самом широком смысле слова. Человек, которому вы доверяете и который на практике будет управлять вашей структурой. Обойтись без него нельзя. Это должны быть не вы, но профессиональный трасти.

- Специалист, который будет контролировать работу этого менеджера и служить своеобразным мостом между вами и следующим поколением наследников после того, как структура будет создана. Этим человеком может быть ваша любимая тетушка, но идеально, если им окажется профессиональный протектор, независимый от вашего трасти.

- Профессионалы в различных юрисдикциях, которые будут консультировать вас по юридическим и налоговым вопросам.

- Заслуживающий доверия, компетентный и беспристрастный партнер, который поможет вам не только сохранить ваше богатство, но и приумножить его. Управление активами, особенно если богатство предназначается для представителей нескольких поколений или если оно нацелено на долгосрочный рост, должно быть доверено профессионалу.

- Наконец, опытный профессиональный фидуциарный управляющий, который будет направлять и координировать работу всех перечисленных специалистов. Если эта работа не сделана должным образом, все предприятие может оказаться катастрофой с точки зрения времени и издержек. Обычно трасти – это один из лучших, а сеттлор, то есть вы сами, – один из наихудших кандидатов на эту роль.

Авторы благодарят Филипа Марковичи, члена совета директоров Kaiser Ritter Partner, за его вклад в подготовку этой статьи.

pbwm.ru

Трастовый фонд Википедия

Доверительная собственность (или траст — от англ. trust — доверие) в общем праве — это система отношений, при которой имущество, первоначально принадлежащее учредителю, передается в распоряжение доверительного собственника (управляющего или попечителя), но доход с него получают выгодоприобретатели (бенефициары). Учредитель (который может одновременно быть и выгодоприобретателем и/или управляющим) в рамках специального соглашения передает принадлежащие ему ценности под контроль попечителя, который обязан совершать с ними операции, приносящие выгодоприобретателям максимальную прибыль или соответствующие другим инструкциям учредителя.[1]

Особенности траста[ | ]

Особенность траста как иной формы держания собственности в том, что имущество траста не принадлежит ни учредителю (он теряет право собственности на него с момента передачи имущества управляющему), ни управляющему (он только управляет этим имуществом и является формальным держателем титула на имущество), ни бенефициарам до даты прекращения траста. Можно сказать, что траст — это самостоятельный собственник, неразрывно связанный с его создателем (учредителем траста) и выгодоприобретателями.[2]

В ряде стран, в том числе в России, доверительная собственность не имеет обособленности. Передавая своё имущество в доверительное управление человек не отчуждает его и не учреждает траст, а лишь становится доверителем. Имущество в доверительном управлении не считается выбывшим из собственности доверителя — например, оно может участвовать в погашении его обязательств.

Услуги попечителя оплачиваются выгодоприобретателями или учредителем траста, обычно в виде процента от полученной прибыли.

Объектом попечения может быть любое имущество, как движимое, так и недвижимое. Объекты интеллектуальной собственности также могут передаваться в траст. Исключается из этих отношений лишь имущество, прямо запрещаемое законодательством страны учреждения траста.

Учредитель вправе передать своё имущество как при жизни (прижизненный траст), так и предусмотреть такую передачу после своей смерти (завещательный траст). Попечитель несёт ответственность за выполнение условий трастового соглашения и, как правило, получает широкие полномочия по управлению имуществом учредителя, но также может получить особые инструкции по распределению трастового дохода и капитала между выгодоприобретателями при наступлении некоторых заведомо предусмотренных учредителем условий, в том числе условия прекращения траста и распределения из него имущества бенефициарам. Такие условия, как правило, включаются учредителем в так называемое письмо-пожелание (англ. letter of wishes), адресуемое попечителю. Учредитель также вправе предусмотреть условия замены попечителя, оговорить вопрос о передаче этого права другому лицу и т. п.

Применение[ | ]

Доверительная собственность может применяться для достижения следующих целей:

- Конфиденциальность — в большинстве стран содержание завещания (после смерти завещателя) и имена владельцев недвижимости являются публичной информацией. Имена выгодоприобретателей траста обычно неизвестны, поэтому владение недвижимостью или распределение завещанного имущества через траст позволяют сохранить секретность.

- Совместное владение имуществом — траст является удобным механизмом совместного владения трудно разделимого имущества несколькими владельцами (например, недвижимостью, коллекцией антиквариата и т. п.).

- Сохранение капитала от растраты — трасты могут быть использованы для защиты выгодоприобретателей (например, детей учредителя) от их неумения тратить деньги. Так, условия траста могут ограничивать использование денег или возраст, начиная с которого ребёнок получает право распоряжаться имуществом.

- Благотворительность — в некоторых странах всё имущество, обращённое на благотворительные цели, должно находиться в доверительном управлении.

- Пенсионные планы — корпоративные пенсии зачастую ор

ru-wiki.ru