что показывает, формула по балансу, как рассчитать

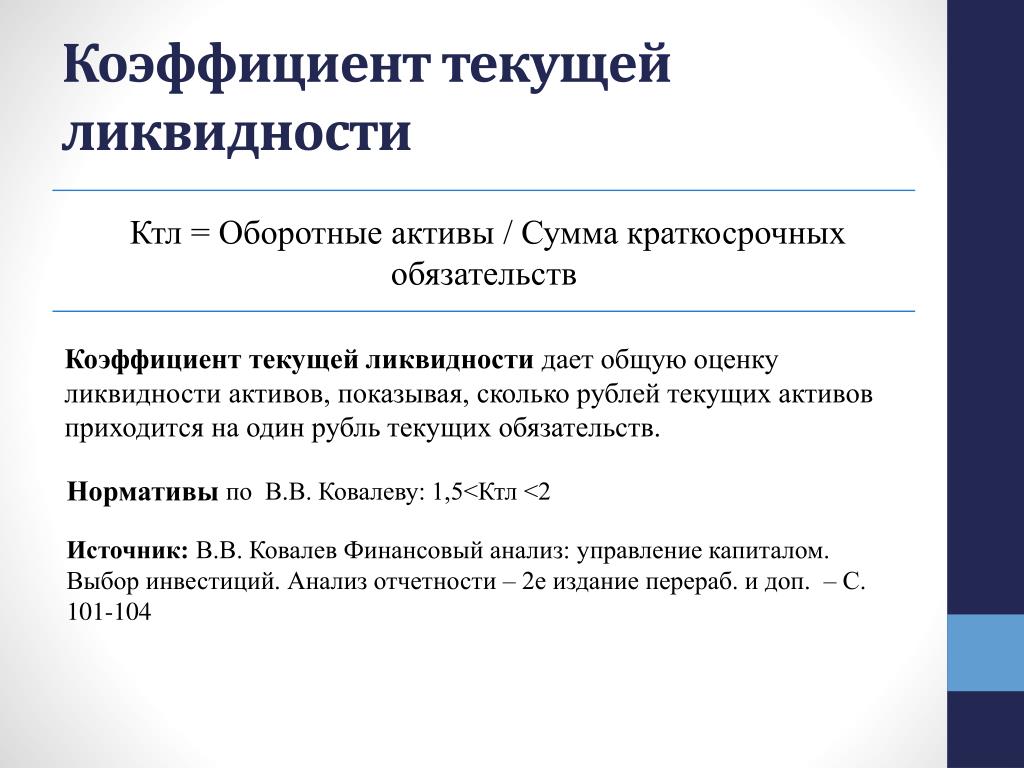

Коэффициент текущей ликвидности — важный показатель экономического положения компании. В статье рассмотрим, как с помощью КТЛ узнать финансовое состояние, а также поделимся формулой расчета и расскажем про нормативные показатели.

Теги:

финансовый вопрос

бизнес

Экономика

Freepik

Коэффициент текущей ликвидности — один из трех показателей, по которым вычисляется общая ликвидность предприятия. Ее приравнивают к платежеспособности и стабильному финансовому состоянию.

Содержание статьи

Что показывает КТЛ

Коэффициент текущей ликвидности (КТЛ) показывает текущее финансовое положение компании. Соотношение текущих активов и обязательств показывает способность компании справиться с краткосрочными обязательствами в виде денежных выплат, которые необходимо погасить в течение года.

Значение ликвидности зависит от отрасли предприятия. Если соотношение соответствует среднему значению по отрасли или выше, то ликвидность компании — приемлема. Нижний показатель по отрасли является сигналом бедственного финансового положения компании и риском дефолта. Повышенный коэффициент также сигнализирует о проблемах с балансом компании. Это может указывать на неэффективное использование ресурсов компании.

РЕКЛАМА – ПРОДОЛЖЕНИЕ НИЖЕ

Для чего рассчитывают КТЛ

Предприниматели обязаны знать коэффициент текущей ликвидности, чтобы наглядно видеть финансовое положение своей компании и понимать, какие результаты приносят активы. Также текущим соотношением интересуются частные лица, для которых полезно знать, в каком состоянии находится капитал на данный момент. КТЛ также рассчитывают:

- Инвесторы;

- Налоговая служба;

- Финансовые и банковские организации;

- Контрагенты;

- Поставщики.

Для лиц, которые следят за финансовой политикой бизнеса, расчет текущего коэффициента является обязательным. Все зависит от конечной цели.

С помощью расчета коэффициента ликвидности по балансу у предпринимателей есть возможность наблюдать динамику финансовых показателей, а также увидеть:

- Текущие возможности организации, а также ее сильные и слабые стороны;

- Стабильность компании;

- Риски банкротства и дефолта.

Как рассчитывают КТЛ

Текущие активы, взятые из отчета баланса включают в себя все денежные средства, дебиторскую задолженность, запасы и другие имущественные и денежные активы, которые будут ликвидированы за текущий период.

Оборотные обязательства состоят из:

- задолженностей по кредитам,

- займов и других краткосрочных долгов;

- налогов, подлежащих уплате;

- части долгосрочного долга.

Расчет основан на убеждении, что организация покрывает все краткосрочные обязательства из активов. Если активы превышают обязательства за определенный период, то компания устойчива к рискам и обладает стабильным финансовым положением.

Формула по балансу

Коэффициент текущей ликвидности вычисляют с помощью формулы по балансу. Все сведения об активах и обязательствах взяты из отчета баланса предприятия.

Если данных недостаточно для расчета коэффициента, в текущие активы причисляют дополнительные позиции: зарплаты, которые еще не выплачены, но уже выработаны; не предъявленный, но ожидаемый подоходный налог. Обязательное условие — учитывать ликвидность всех показателей.

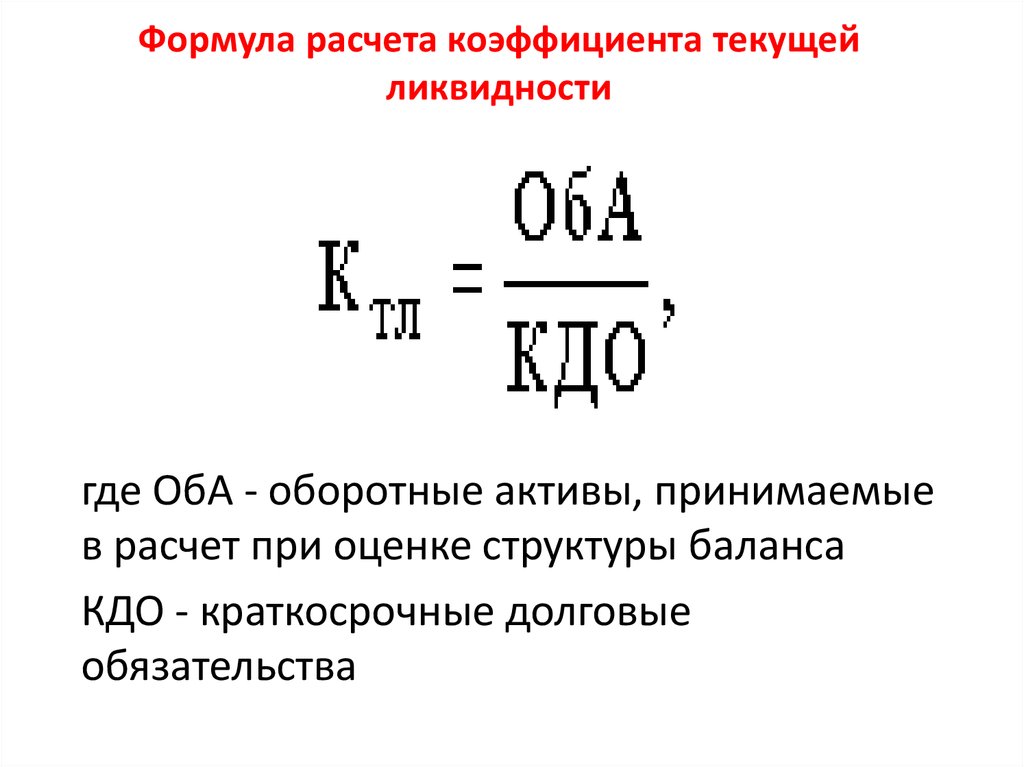

Коэффициент текущей ликвидности вычисляется по общепринятой формуле:

КТЛ = текущие активы / текущие обязательства.

Единица измерения для коэффициента отсутствует, а показатели формулы выражаются в деньгах.

Нормативное значение КТЛ

Коэффициент текущей ликвидности организации со стабильной финансовой политикой и устойчивым бюджетом должен быть выше единицы. В этом случае сумма текущих активов превышает обязательства. Низкий показатель является нормой только в том случае, если в организации наблюдается высокая скорость оборота, когда показатели расчета постоянно меняются.

Любые отклонения от общепринятых норм для конкретной отрасли — нежелательны. Повышение средних показателей свидетельствует о снижении оборотов компании и неправильном распределении ресурсов: складирование неиспользуемого сырья и материалов; низкие вложения в инвестиции, маркетинг и способы расширения; предоставление отсрочек по оплате для клиентов.

На точность коэффициента текущей ликвидности влияет качество приведенных данных, которые подвергаются обязательному анализу перед началом расчета. В случае, когда для расчета использованы спорные данные (сомнительные ценные бумаги, неликвидные товарно-имущественные запасы), то коэффициент окажется неоправданно завышенным.

Коэффициент текущей ликвидности в отношении других показателей

Коэффициент текущей ликвидности — один из показателей анализа экономического положения компании, в который также входят:

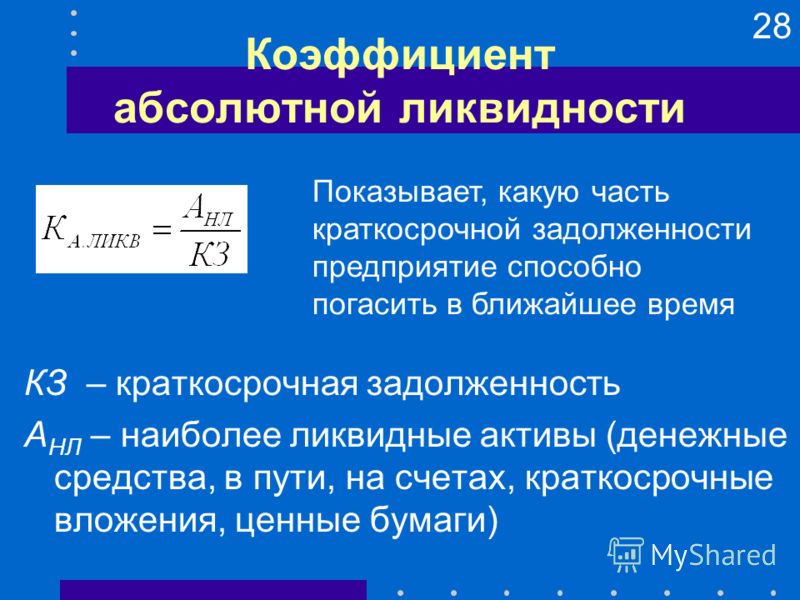

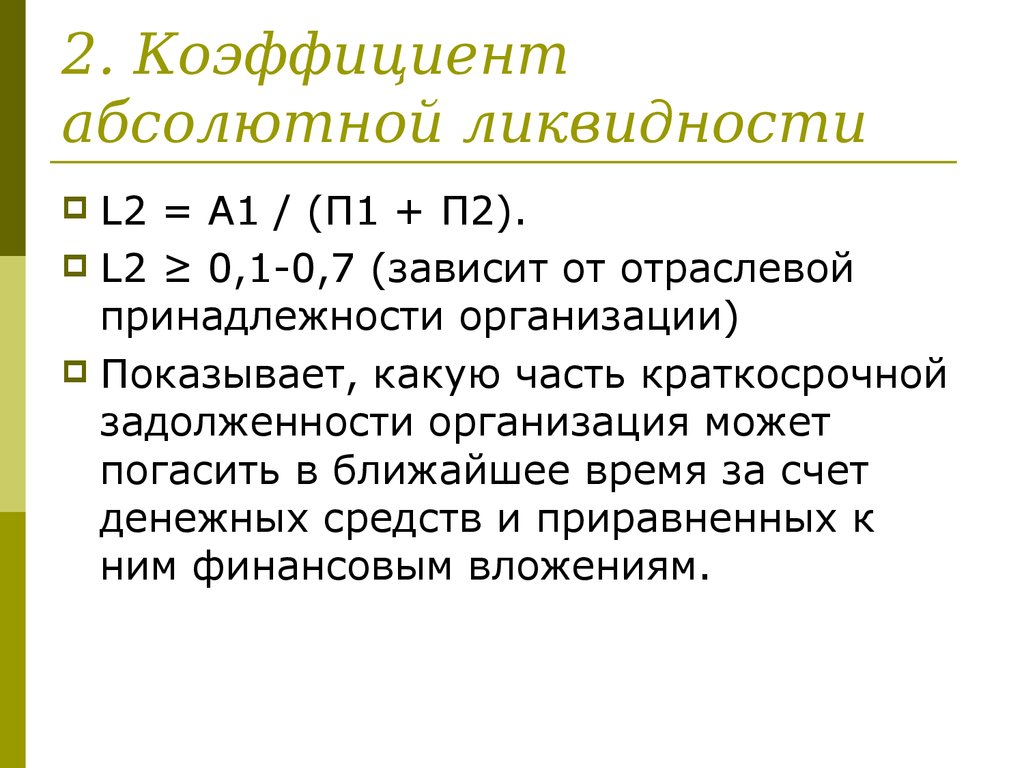

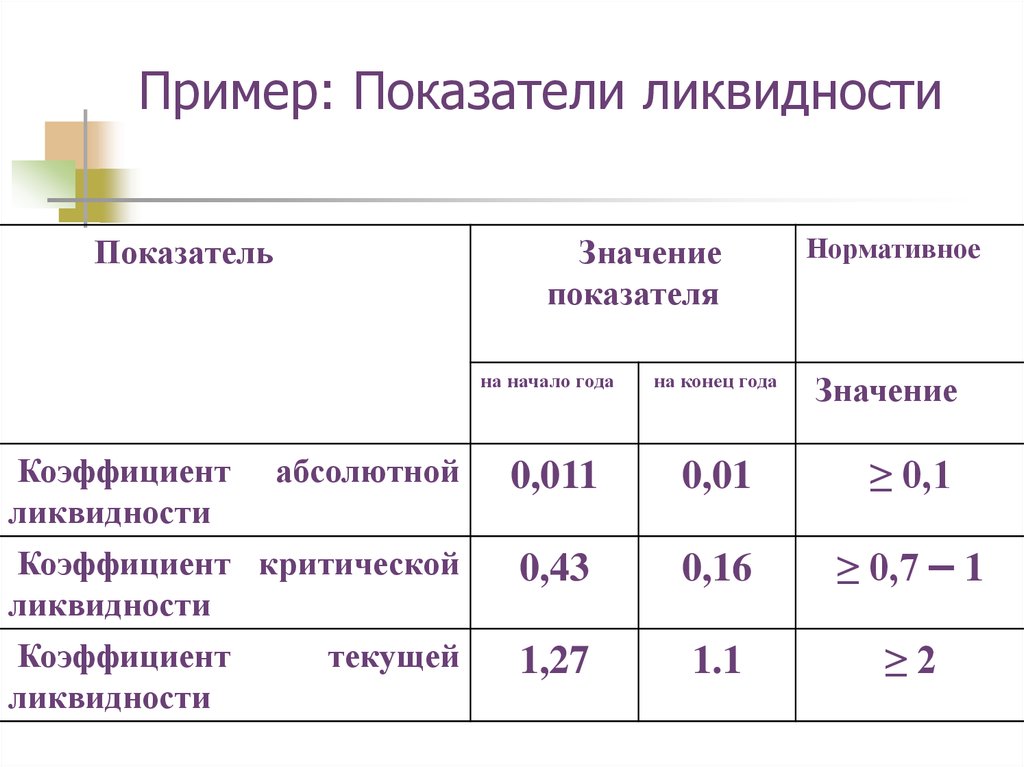

Коэффициент абсолютной ликвидности

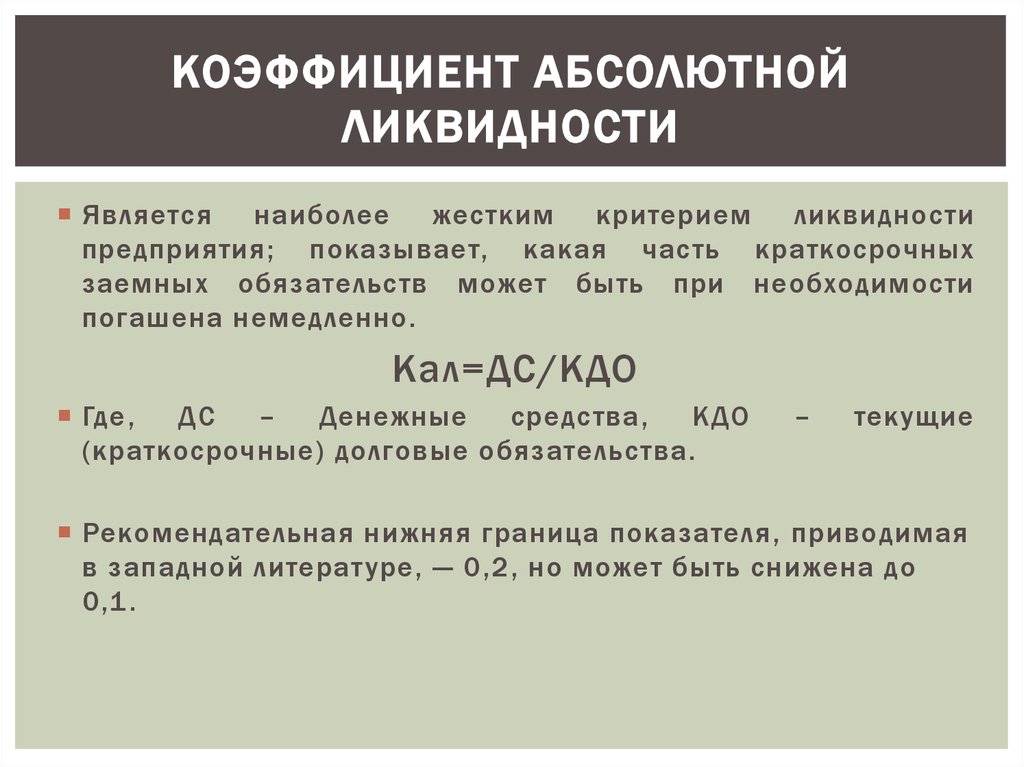

Это значение показывает количество краткосрочных обязательств, которые предприятие в состоянии погасить с помощью высоколиквидных активов. Такие активы можно продать в ближайшее время. Коэффициент примерно показывает, за какой срок компания может рассчитаться со всеми задолженностями.

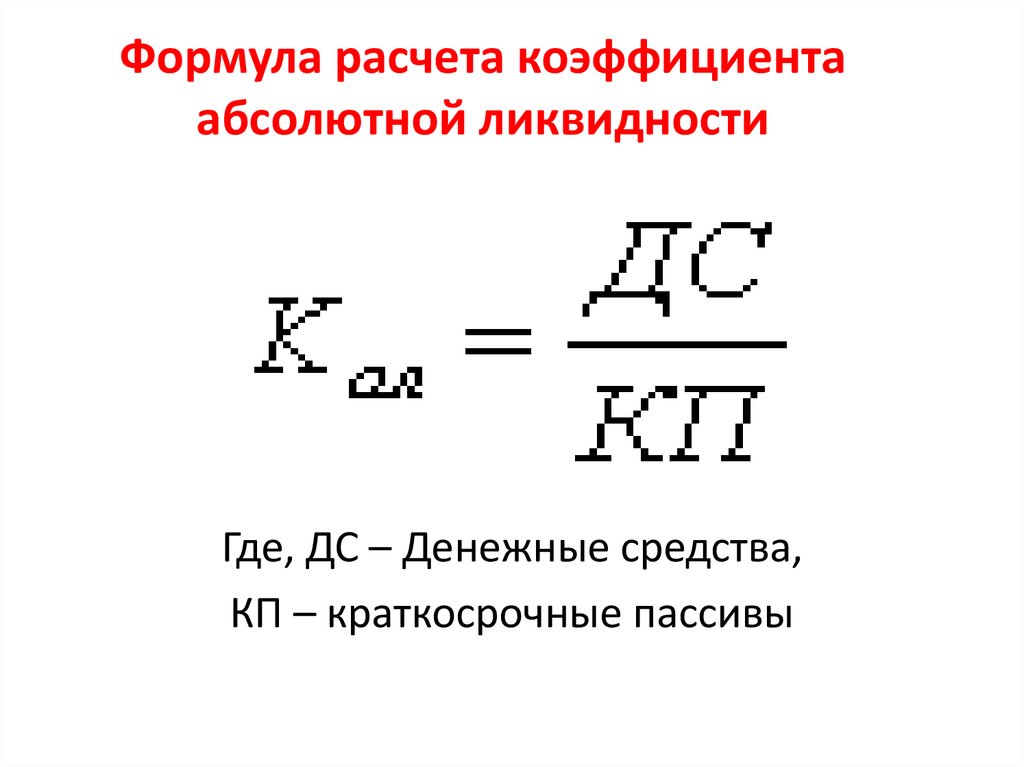

Формула: коэффициент абсолютной ликвидности = активы с высокой ликвидностью ( денежные сбережения, активы) / текущие обязательства.

Нормативное значение от 0,2 до 0,5.

Коэффициент быстрой ликвидности

В этом соотношении используют значение дебиторской задолженности. С помощью него можно узнать, сможет ли предприятие погасить все краткосрочные обязательства, учитывая активы с высокой ликвидностью, если дебиторы вовремя выплатят задолженности.

С помощью него можно узнать, сможет ли предприятие погасить все краткосрочные обязательства, учитывая активы с высокой ликвидностью, если дебиторы вовремя выплатят задолженности.

Формула: коэффициент быстрой ликвидности = активы ( высоколиквидные активы, денежные средства, вложения) + дебиторская задолженность / текущие обязательства.

Нормативное значение от 0,7 до 1.

Пример расчета КТЛ

Рассмотрим пример расчета коэффициента текущей ликвидности с помощью данных об активах и обязательств крупных компаний за 2017 год.

Текущие активы компании Apple Inc. за 2017 год составили 129 млрд. долларов, а краткосрочные обязательства — 101 млрд. долларов.

По формуле расчета КТЛ: 129 / 101 = 1, 28.

А у компании Walt Disney Co. по данным 2017 года текущие активы составили 16 млрд. долларов, а текущие обязательства 20 млрд. долларов.

КТЛ: 16 / 20 = 0,8.

Это значит, что на каждый доллар текущих обязательств у компании Walt Disney Co. было 80 центов доступных для погашения. Это низкий показатель, он говорит, что компания была не в состоянии выплатить оборотные обязательства в рассматриваемый период.

У компании Apple Inc. было достаточно средств для выполнения обязательств, так как показатель КТЛ выше единицы.

Анализ и прогнозирование

Для анализа финансовой ситуации в компании с помощью КТЛ понадобятся значения, взятые в динамике. Так можно оценить текущее положение и предположить, как показатели будут меняться в дальнейшем.

Значения коэффициента текущей ликвидности компании сравниваются с показателями той же компании за предыдущий период, учитывая нормативные показатели для отрасли. Также КТЛ можно сравнить с такими же показателями конкурентов и с данными лидирующих компаний.

К низким показателям могут привести:

- Уменьшение денежных поступлений;

- Снижение запасов;

- Большое количество долгов, с которыми необходимо рассчитаться в ближайшее время;

- Рост кредиторской и дебиторской задолженности.

Как увеличить КТЛ

Низкие значения коэффициента текущей ликвидности говорят о том, что предприятие в затруднительном финансовом положении. Если не пытаться скорректировать и улучшить эти показатели, то у компании есть риск обанкротиться.

В первую очередь, необходимо проанализировать содержание переменных КТЛ. Так, рост активов не всегда свидетельствует о платежеспособности и стабильности компании, поэтому важно проанализировать, в каком состоянии они находятся. Также нужно обратить внимание на финансовые вложения. Ценные бумаги не всегда приносят обещанный доход, учитывая размер комиссии, издержки и другие факторы.

Способы увеличения коэффициента текущей задолженности:

- Корректировка кредиторской задолженности. Необходимо узнать состояние долгов. Списать обязательства с истекшим сроком годности, изменить условия имеющихся;

- Увеличение текущих активов. В частных случаях это поможет повысить показатели КТЛ, если рассматривать способ, как часть оптимизации;

- Инвентаризация обязательств и регулярный учет.

что это такое, определение показателей по формуле, что показывают, характеризуют финансовые расчеты, в чем измеряются и что отражают, общие нормативные значения

Возможность юридического лица одномоментно погасить имеющиеся у него текущие обязательства, используя для этого собственное имущество — важный аспект, демонстрирующий платежеспособность и подтверждающий состоятельность организации. Если брать в качестве критерия оценки скорость реализации, то можно выделить три категории оборотных активов: очень быстрые (деньги и краткосрочные инвестиции), достаточно быстрые (дебиторская задолженность с малым периодом погашения), а также сравнительно недолгие (запасы предприятия). Исходя из этой градации, коэффициент ликвидности рассчитывается в трех формах — абсолютной, средней и обобщенной — и демонстрирует соотношение стоимости каждой из категорий имущественной собственности к существующим долгам. Это, в свою очередь, обеспечивает возможность анализа ретроспективной динамики, и позволяет сформировать прогноз развития в будущем.

Исходя из этой градации, коэффициент ликвидности рассчитывается в трех формах — абсолютной, средней и обобщенной — и демонстрирует соотношение стоимости каждой из категорий имущественной собственности к существующим долгам. Это, в свою очередь, обеспечивает возможность анализа ретроспективной динамики, и позволяет сформировать прогноз развития в будущем.

Общее представление

Применяя к рассматриваемому понятию широкую трактовку, можно сказать, что речь идет об оценке способности отдельно взятого объекта к обращению в денежные средства. При проецировании данного явления на предприятие, ведущее коммерческую деятельность, расчет показателей норматива ликвидности отражает, насколько эффективен тот или иной его актив с точки зрения потенциальной перспективы его краткосрочной реализации по стоимости, приближенной к актуальному рыночному значению.

Логично, что в этом случае ценность обуславливается скоростью и простотой продажи, а также соответствием получаемой выручки заявленным стоимостным характеристикам. Исходя из указанных критериев, стандартная дифференциация предусматривает разделение на следующие виды:

Исходя из указанных критериев, стандартная дифференциация предусматривает разделение на следующие виды:

- Неликвидная собственность, характеризующаяся сложностью, а иногда и невозможностью обращения.

- Низколиквидные ресурсы, требующие времени и усилий для достижения желаемого результата.

- Высоколиквидное имущество, которое можно быстро продать и при этом не потерять существенную разницу в стоимости.

В рамках отдельно взятой организации коэффициент общей ликвидности покрытия долговых обязательств определяется путем сопоставления активов, доступных для преобразования в деньги, и пассивов, сформировавшихся в процессе ведения коммерческой деятельности.

Рассматриваемое понятие одинаково актуально как для кредиторов, беспокоящихся об удовлетворении собственных законных интересов, так и для потенциальных инвесторов, планирующих вложение средств для получения прибыли в перспективе. Общепринятая практика предусматривает оценку различных форм собственности, что позволяет составить более объективное представление о финансовом положении компании.

Что такое коэффициент ликвидности

Кратко — экономический показатель, рассчитываемый по стандартной формуле, и основывающийся на балансовых расчетных данных. Значение, полученное по итогам калькуляции, отражает способность юридического лица удовлетворить требования по имеющимся долгам, используя для этого только текущие оборотные средства.

Оценка принимается во внимание поставщиками, инвестиционными группами и кредиторами, и позволяет понять не только перспективы извлечения прибыли от сотрудничества с компанией, но и возможные риски, способные возникнуть при отказе от исполнения обязательств. Предоставление комплексной отчетности исключает вероятность недобросовестного партнерства, и объективно характеризует сложившиеся обстоятельства.

Нормальным принято считать результат в пределах 1,5-2,5. В ситуациях, когда значение оказывается меньше единицы, очевидна неспособность предприятия обслуживать собственную задолженность, тогда как в случае превышения указанного порога нормы можно говорить о нерациональности распоряжения капиталом, а также о низкой оборачиваемости.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

В чем измеряется и как рассчитывается коэффициент ликвидности

В рамках экономической теории выделяют несколько разновидностей рассматриваемого критерия, что обуславливает использование различных методик. Проведение комплексного анализа предусматривает оценку разных категорий имущества, на основе которой формируется представление о краткосрочной платежеспособности коммерческого предприятия. Базовые факторы определяются исходя из выбранного подхода и соответствуют стандартам классификации, определяющей единые принципы сопоставления имущественных ценностей и финансовых обязательств.

Формулы и нормативы

Чтобы понять, как рассчитывается коэффициент ликвидности, нужно знать нормативные значения общих показателей. Активы, отражаемые в бухгалтерской балансовой отчетности, целесообразно сортировать исходя из их оборачиваемости, а также способности обращения за минимальный временной промежуток.

Так, если выстраивать перечень в порядке убывания, получится следующая картина:

- Денежные средства, находящиеся в кассе или на банковском расчетном счете организации.

- Векселя, облигации и другие виды ценных бумаг.

- Клиентская задолженность, ранее предоставленные кредиты и займы, биржевые акции.

- Товарные и сырьевые складские запасы.

- Транспорт, эксплуатируемые системы и техническое оборудование.

- Недвижимое имущество, в том числе недостроенные объекты.

Чем сложнее порядок реализации — тем менее ценной будет собственность с точки зрения формулы по балансу, определяющей показатель общей ликвидности.

Коэффициент покрытия

Экономическая характеристика, отражающая платежеспособность, и рассчитываемая как отношение оборотных средств к краткосрочным пассивам юридического лица. Алгоритм расчета предусматривает использование данных, полученных из балансовой отчетности бухгалтерии по форме №1 и подставляемых в определенном порядке.

То есть в рассматриваемом варианте фактическая методика, использующая строки значений для наглядного расчета коммерческой эффективности, выраженного через коэффициент текущей ликвидности, может выглядеть как:

- КТЛ = основные активы за вычетом долгосрочной дебиторской задолженности / долги с небольшими периодами закрытия.

- К = (290 — 230) / 690.

- К = 290 / (610 + 620 + 660).

- К = 1200 / (1520 + 1510 + 1550).

Полученное выражение определяет платежеспособный статус организации путем проецирования ситуации, при которой понадобится срочное погашение имеющихся обязательств с помощью только лишь оборотных средств.

Важно учитывать, что формируемый результат не всегда объективно характеризует состояние дел — многие компании предпочитают работать с сокращенными товарными запасами, стремясь к улучшению оборачиваемости, и одновременно с этим используя для получения денег векселя. Подобный подход обуславливает искусственное занижение показателей, тогда как на практике фирма демонстрирует грамотное и корректное управление бизнесом.

Коэффициент срочной ликвидности

Данный нормативный критерий по своей специфике схож с предыдущим, поскольку точно также определяет, готово ли предприятие погасить существующие краткосрочные долги за счет оборотных активов. Единственное, но важное отличие — использование для расчета только имущественных ценностей, относящихся к высокой и средней категориям с точки зрения скорости их потенциального обращения в денежные средства.

Фактически в этом случае мы говорим о деньгах организации, находящихся в оперативном управлении, складских запасах готовой товарной продукции, а также о дебиторской задолженности с минимальными сроками погашения. Не включаются в перечень объекты производства с незавершенным полным циклом, остатки специфических компонентов, сырья и полуфабрикатов, реализация которых займет продолжительный срок.

В качестве источника данных, как и в предыдущем случае, выступает бухгалтерский баланс, однако на этот раз в состав не включаются материально-производственные запасы, поскольку их вынужденная продажа приводит к максимально возможным убыткам. Исходя из этого, оценка производится двумя способами:

Исходя из этого, оценка производится двумя способами:

- КБЛ = (деньги + краткосрочные вложения + дебиторская задолженность с минимальными периодами закрытия) / актуальные финансовые обязательства.

- КСЛ = (активы — товарные остатки) / долговая нагрузка.

При подстановке балансовых строк из стандартной первой формы получатся следующие варианты:

- К = (240 + 250 + 260) / (610 + 620 + 660).

- К = (1230 + 1240 + 1250) / (1520 + 1510 + 1550).

Как видно из формулы, показатели коэффициента ликвидности предприятия характеризуют сложившуюся ситуацию с позиции того, какая именно доля имеющихся долгов закрывается незамедлительно, путем совокупного использования денежных средств, перечислений по операциям от дебиторов, продажи облигаций и т.д. Логично, что оптимальным считается результат, равный или превышающий 0,8, означающий, что предстоящие в ближайшей перспективе поступления покрывают все обязательства компании.

Рекомендации по оптимизации рассматриваемого значения, как правило, сводятся к принятию комплекса мер, способствующих увеличению собственных оборотных активов, а также к привлечению заемных финансовых ресурсов с долгим периодом возврата. В то же время нужно учитывать, что чрезмерный рост показателей является признаком некорректно выстроенной структуры капиталовложений, низкой оборачиваемости товарной продукции, либо существенного увеличения клиентской задолженности, повышающего риска неисполнения обязательств.

В то же время нужно учитывать, что чрезмерный рост показателей является признаком некорректно выстроенной структуры капиталовложений, низкой оборачиваемости товарной продукции, либо существенного увеличения клиентской задолженности, повышающего риска неисполнения обязательств.

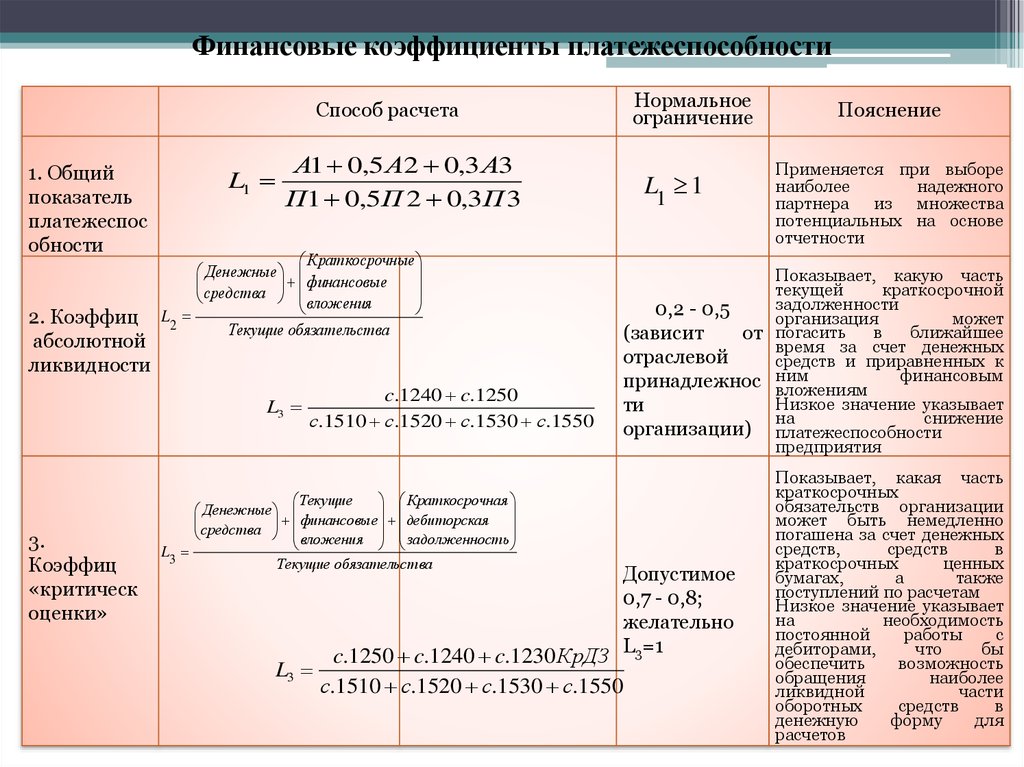

Коэффициент абсолютной ликвидности

Еще один оценочный критерий, представляющий собой соотношение денежных средств и инвестиций к текущим пассивам. Источник данных остается неизменным, однако вновь меняется методика определения активов — на этот раз в их число входят исключительно финансы компании и равные с ними по скорости обращения имущественные ценности. То есть, речь ведется только о той собственности, продажа которой займет минимум времени, либо вовсе не требуется — ввиду возможности использования в качестве самостоятельного платежного инструмента.

Порядок вычислений выглядит так:

- КЛА = (деньги + вложения с небольшими периодами) / долговая нагрузка.

- К = (250 + 260) / (610 + 620 + 660).

- К = (1240 + 1250) / (1520 + 1510 + 1550).

Расчет коэффициентов абсолютной ликвидности предприятия по формуле показывает платежеспособность с точки зрения размера имеющихся пассивов и объема ресурсов, требующих минимальных временных затрат для погашения. Естественным показателем считается результат выше 0,2. Нужно учитывать, что завышенное значение обычно свидетельствует о некорректном задействовании высокооборотных активов.

Чистый оборотный капитал

Критерий, определяющий финансовую стабильность организации, представляющий собой разницу между общими средствами и долговыми обязательствами. В структуру последних включаются не только займы с коротким периодом возврата, но также и кредиторская задолженность, и аналогичные по содержанию экономические требования.

Значимость применительно к сохранению устойчивости положения предприятия обуславливается довольно просто. Превышение объема означает, что у фирмы имеется и достаточно ресурсов, чтобы погасить существующие краткосрочные долги, и резервы, которые могут быть инвестированы в расширение деятельности или оптимизацию бизнес-процессов и эксплуатируемого оборудования.

Исходя из этого, ЧОБ = оборотные средства — совокупные текущие пассивы. При подстановке бухгалтерских строк:

- К = 290 — 690.

- К = 1200 — 1500.

Оптимальный вариант — когда расчетное значение превышает нулевую отметку, но в то же время остается в разумных пределах, исключая нерациональное применение финансовых инструментов. В противном случае велика вероятность наступления критической фазы неплатежеспособности.

Группировка по балансу

Перейдем к рассмотрению сортировки активов и пассивов, отражаемых в структуре бухгалтерского учета. В этом случае первая категория расположена по убыванию, тогда как вторая — исходя из срочности удовлетворения соответствующего долга.

Активы | Пассивы | ||||

АББ №1 | Высоколиквидные | Деньги и инвестиции с малыми сроками | ПББ №1 | Приоритетные | Текущая кредиторская задолженность |

АББ №2 | С быстрой скоростью реализации | Срочные долги дебиторов | ПББ №2 | Средние | Кредиты, резервы, отдельные виды |

АББ №3 | С медленной скоростью реализации | Остальные оборотные | ПББ №3 | Долгие | Обязательства четвертого раздела |

АББ №4 | Тяжело реализуемые | Все внеоборотные ресурсы | ПББ №4 | Постоянные | Собственные средства |

Таким образом, исходя из данных, полученных в результате анализа балансовых показателей, определить финансовое положение можно путем сопоставления указанных групп. Преобладание первого значения над вторым свидетельствует о возможности закрытия задолженности. Так, к примеру, для абсолютной ликвидности характерны следующие соотношения:

Преобладание первого значения над вторым свидетельствует о возможности закрытия задолженности. Так, к примеру, для абсолютной ликвидности характерны следующие соотношения:

- АББ №1 > ПББ №1 — при продаже высоколиквидных ценностей предприятие сумеет расплатиться с приоритетными обязательствами.

- АББ №2 > ПББ №2 — обращение позволит погасить долги со средним сроком возврата.

- АББ №3 > ПББ №3 — деньги с продажи объектов, обращаемых с низкой скоростью, покрывают требования, срок возврата которых превышает один год.

- АББ №4 < ПББ №4 — совокупная оценка труднореализуемых активов организации меньше величины ее собственного капитала.

Расчет коэффициентов по строкам баланса

Наглядность приведенных формул для определения КТЛ обеспечивается подстановкой строчных данных:

- От общего итога пятого раздела: 1200 — 1500.

- При вычете доходов предстоящих периодов: 1200 / (1500 — 1530).

- Исходя из текущих пассивов: 1200 / (1510 + 1520 + 1550).

Что показывают нормативные значения

Для интерпретации полученных результатов можно использовать следующую таблицу:

Показатель коэффициента | Итог расчета | Расшифровка |

Общий | ≈1 | Реализация позволит закрыть обязательства |

Значительно выше 1 | Нецелесообразное использование оборотных средств | |

Абсолютный | ≈0,2-0,5 | Имеющихся ресурсов достаточно для погашения от 20-50% краткосрочных задолженностей |

Срочный | ≈0,7-1 | В распоряжении фирмы находятся активы, позволяющие исполнить требования в объеме от 70 до 100% |

Заключение

Грамотная оценка состояния предприятия — ключевой фактор, важный как с точки зрения оперативного управления, так и в рамках рассмотрения возможности потенциального сотрудничества. Финансовый коэффициент общей ликвидности, рассчитанный по формуле — это значение, отражающее платежеспособность и целесообразность использования оборотных ресурсов. Применение актуальных программных решений, предлагаемых компанией «Клеверенс», гарантирует точность учета, и исключает вероятность возникновения ошибок в аналитической деятельности.

Финансовый коэффициент общей ликвидности, рассчитанный по формуле — это значение, отражающее платежеспособность и целесообразность использования оборотных ресурсов. Применение актуальных программных решений, предлагаемых компанией «Клеверенс», гарантирует точность учета, и исключает вероятность возникновения ошибок в аналитической деятельности.

Количество показов: 5711

Коэффициенты ликвидности Расчет, формула, объяснение значения

Оценка ликвидности фирмы является важной задачей, которую каждый инвестор и менеджер должен выполнить в первую очередь; но как? С различными коэффициентами ликвидности любой может получить точное представление о финансовом состоянии компании и общей ситуации в течение нескольких минут — читайте дальше, чтобы узнать все об этих мощных формулах.

Как работают коэффициенты ликвидности?

Группа финансовых показателей, известных как коэффициенты ликвидности, используется для оценки способности должника погасить текущие долговые обязательства без необходимости внешнего финансирования.

Измерение таких показателей, как коэффициент текущей ликвидности, коэффициент быстрой ликвидности и количество дней погашения, позволяет нам рассчитать коэффициенты ликвидности, которые оценивают способность компании выполнять долговые обязательства, а также ее запас прочности.

Основные выводы

- Эта группа финансовых показателей, известных как коэффициенты ликвидности, используется для оценки способности должника погасить текущие долговые обязательства без необходимости внешнего финансирования.

- Коэффициент текущей ликвидности, коэффициент быстрой ликвидности и количество дней продажи в обращении являются общими коэффициентами ликвидности.

- В то время как коэффициенты платежеспособности ориентированы на долгосрочную способность погашать текущие долги, коэффициенты ликвидности оценивают способность компании выполнять краткосрочные обязательства и денежные потоки.

Коэффициенты ликвидности Простое объяснение

Способность быстро и разумно превращать активы в наличные называется ликвидностью. Коэффициенты ликвидности лучше всего применять в форме сравнения, когда можно использовать как внутренний, так и внешний анализ.

Коэффициенты ликвидности лучше всего применять в форме сравнения, когда можно использовать как внутренний, так и внешний анализ.

Например, использование нескольких отчетных периодов, которые представляются с использованием одних и тех же стандартов бухгалтерского учета, необходимо для внутреннего изучения коэффициентов ликвидности.

Аналитики могут отслеживать изменения в фирме, сравнивая прошлые периоды с текущими операциями. Более высокий коэффициент ликвидности в целом указывает на то, что бизнес более ликвиден и имеет лучшее покрытие своих непогашенных кредитов.

В качестве альтернативы внешний анализ сравнивает коэффициенты ликвидности нескольких предприятий или всего сектора. При постановке эталонных целей полезно сравнить стратегическую ориентацию компании со своими конкурентами.

Поскольку разные фирмы требуют разных механизмов финансирования, исследование коэффициента ликвидности может быть не столь полезным при сравнении отраслей. Сравнение фирм разного размера и профиля с использованием анализа коэффициента ликвидности менее эффективно.

Примечание:

Коэффициенты ликвидности оценивают способность компании выполнять краткосрочные обязательства в случае чрезвычайной ситуации путем сравнения текущих обязательств с ликвидными активами.

Узнайте больше об основных терминах бухгалтерского учета, которые должен знать каждый.

Коэффициенты ликвидности: различные типы и расчеты

Расчет коэффициента текущей ликвидности Простое объяснение

Коэффициент текущей ликвидности оценивает способность компании покрыть все свои текущие обязательства оборотными активами, которые включают денежные средства, дебиторскую задолженность и товарно-материальные запасы. Чем лучше соотношение, тем ликвиднее фирма:

Текущие активы / Текущие обязательства = Коэффициент текущей ликвидности.

Простое объяснение расчета коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности исключает запасы из оборотных активов, поскольку он оценивает способность компании оплачивать краткосрочные обязательства своими наиболее ликвидными активами. Кислотный коэффициент — это другое название следующего:

Кислотный коэффициент — это другое название следующего:

Коэффициент быстрой ликвидности = (C + MS + AR) / CL

- C = Денежные средства и их эквиваленты;

- MS = Рыночные ценные бумаги;

- AR = Дебиторская задолженность;

- CL = текущие обязательства.

Продажи в днях (DSO)

Среднее количество дней, которое требуется компании для получения платежа после совершения транзакции, называется Дней просрочки продаж (DSO). Высокий DSO указывает на то, что бизнес блокирует денежные средства в дебиторской задолженности и требует слишком много времени для сбора платежа.

Обычно для определения DSO используются ежеквартальные или годовые расчеты:

- DSO = Средняя дебиторская задолженность / Доход в день

- Коэффициенты ликвидности: практические примеры

Давайте воспользуемся некоторыми из этих показателей ликвидности, чтобы проиллюстрировать, насколько хорошо их можно использовать для оценки финансового состояния фирмы.

Wasslak и Khaiaal — два гипотетических предприятия, в балансе которых указаны следующие активы и пассивы (цифры в миллионах SAR). Мы предполагаем, что оба предприятия относятся к одной и той же отрасли.

| (in millions of SAR) | Wasslak | Khaiaal |

|---|---|---|

| Cash & Cash Equivalents | 10 SAR | 2 SAR |

| Marketable Securities | 10 SAR | 4 SAR |

| Счетная дебиторская задолженность | 20 SAR | 4 SAR |

| Запасы | 20 SAR | 10 SAR |

| Текущие активы | 9||

| текущие активы | 9||

| 9.0099 60 SAR | 20 SAR | |

| Plant and Equipment | 50 SAR | 130 SAR |

| Intangible Assets | 40 SAR | 0 SAR |

| Total Assets | 150 SAR | 150 SAR |

| текущие обязательства | 20 SAR | 50 SAR |

| Длительный долг | 100 SAR | 20 SAR |

. 0100 0100 | 120 SAR | 70 SAR |

| Акционеры. Совлажок | 30 SAR | 80 SAR |

WASSLAK

- 9047. = (SAR 60 — SAR 20) / SAR 20 = 2,0

- долг до капитала = SAR 100 / SAR 30 = 3,33

- Долг на активы = SAR 100 / SAR 150 = 0,67

Khaiaal

- Коэффициент тока = SAR 20 / SAR 50 = 0,40

- Краткое соотношение = (SAR 20 — SAR 10) / SAR 50 = 0,20

- Долг = SAR 20 / SAR 80 = 0,25

- долг. к активам = 20 саудовских риалов / 150 саудовских риалов = 0,13

Из этих соотношений мы можем сделать ряд выводов о финансовом состоянии этих двух предприятий.

Высокий уровень ликвидности характеризует Васслак . Он имеет 6 саудовских риялов в текущих активах на каждый риал в текущих обязательствах в соответствии с коэффициентом текущей ликвидности. Имея 4 SAR в активах, которые можно быстро конвертировать в наличные на каждый SAR текущих обязательств, он имеет быстрый коэффициент, который указывает на хорошую ликвидность даже после исключения запасов.

Имея 4 SAR в активах, которые можно быстро конвертировать в наличные на каждый SAR текущих обязательств, он имеет быстрый коэффициент, который указывает на хорошую ликвидность даже после исключения запасов.

Khaiaal , с другой стороны, сталкивается с другим сценарием. Имея всего лишь 0,80 рияла текущих активов, доступных для оплаты каждых 2 риялов текущих обязательств, коэффициент текущей ликвидности компании, равный 0,4, показывает отсутствие соответствующей ликвидности. Поскольку ликвидные активы составляют всего 0,40 рияла на каждые 2 рияла текущих обязательств, коэффициент быстрой ликвидности указывает на еще более шаткую ситуацию с ликвидностью.

Почему ликвидность важна для бизнеса?

Термин «ликвидность» описывает, насколько быстро или легко могут быть привлечены деньги для покрытия краткосрочных обязательств, таких как векселя. К ликвидным активам относятся те, которые можно легко продать, такие как облигации и акции (хотя наличные деньги являются наиболее ликвидными из всех). Предприятиям необходимо иметь достаточно наличных денег, чтобы покрыть свои расходы и обязательства, чтобы платить своим поставщикам, начислять заработную плату и поддерживать повседневные операции.

Предприятиям необходимо иметь достаточно наличных денег, чтобы покрыть свои расходы и обязательства, чтобы платить своим поставщикам, начислять заработную плату и поддерживать повседневные операции.

Почему существуют разные коэффициенты ликвидности?

По сути, все коэффициенты ликвидности, рассчитанные путем деления текущих активов на текущие обязательства, оценивают способность компании погашать краткосрочные обязательства (CL). Коэффициент быстрой ликвидности также включает ликвидные ценные бумаги, дебиторскую задолженность и эквиваленты денежных средств, в то время как коэффициент ликвидности просто учитывает сумму наличных денег, деленную на CL. Обратите внимание, что все текущие активы включены в коэффициент текущей ликвидности.

Что происходит, когда коэффициенты указывают на то, что фирма неликвидна?

Если что-то делает невозможным выполнение краткосрочных обязательств, таких как погашение кредитов и выплат работникам или поставщикам, кризис ликвидности может развиться даже в здоровых организациях. Мировой кредитный кризис 2007–2009 годов является одним из недавних примеров серьезного кризиса ликвидности, во время которого многие предприятия не смогли получить краткосрочное финансирование для выполнения своих срочных обязательств.

Мировой кредитный кризис 2007–2009 годов является одним из недавних примеров серьезного кризиса ликвидности, во время которого многие предприятия не смогли получить краткосрочное финансирование для выполнения своих срочных обязательств.

В целом легко понять, почему коэффициенты ликвидности являются неотъемлемой частью финансового анализа. Они не только позволяют руководству и инвесторам получать представление о денежных средствах компаний, но и об их общем финансовом положении — и все это с помощью всего лишь нескольких простых расчетов. Если вам интересно узнать больше о финансовых отчетах и их анализе, ознакомьтесь с одной из наших статей по теме — до встречи!

Начните с Wafeq

Используйте Wafeq, чтобы следить за расходами и доходами и вести бизнес лучше.

Недостаток в расчетах ликвидности

Фундаментальный недостаток финансовой отчетности по ОПБУ США и МСФО

стандартов искажает расчет оборотных средств и текущих

отношение, что приводит к значительному занижению в большинстве компаний

ликвидность. Этот результат наносит ущерб не только компаниям, но и

также к экономике в целом, потому что это уменьшает сумму кредита

доступны для бизнеса.

Этот результат наносит ущерб не только компаниям, но и

также к экономике в целом, потому что это уменьшает сумму кредита

доступны для бизнеса.

Особенно негативное последствие возникает, когда недостаток приводит к отчетность об отрицательном уровне оборотного капитала — один из стрессовых сигналы тревоги, которые аудиторы используют, чтобы определить, должны ли они сообщать о том, что компании грозит банкротство. Рассмотрим этот распространенный сценарий: У Джорджа есть 5000 долларов на открытие бизнеса и 200 долларов в кармане. Он выигрывает лотерея на получение лицензии на владение и управление такси. Он кладет 5000 долларов на машину за 25 000 долларов, а разницу в 20 000 долларов берет взаймы на пять лет.

Его балансовый отчет прост:

- Один оборотный актив = 200 долларов наличными.

- Один основной актив = автомобиль полной стоимостью 25 000 долларов.

- Одно текущее обязательство = текущая часть долгосрочного долга

(CPTLTD) в размере 4000 долларов США (одна пятая часть остатка кредита в размере 20 000 долларов США).

- Одно долгосрочное обязательство = 16 000 долларов США (четыре пятых суммы кредита). баланс).

- Собственный капитал = 5 200 долларов США.

Каков «оборотный капитал» Джорджа? Согласно общепринятому

думая, это будет определено как оборотные активы (200 долларов наличными) минус

текущие обязательства (4000 долларов CPLTD) или минус 3800 долларов. Прямо из

начале своего бизнеса у Джорджа отрицательный уровень работоспособности

капитал. Более того, без запасов и без дебиторской задолженности (поскольку

даже кредитные карты очищаются за день), у Джорджа будет отрицательная рабочая

капитала на ближайшие пять лет.

Общий взгляд на эту ситуацию, основанный на этом методе расчет в том, что бизнес Джорджа неликвиден и он не сможет чтобы погасить его кредит. Но это неправильно.

Традиционная бухгалтерская отчетность CPLTD в составе краткосрочных обязательств

потому что, по логике вещей, это обязательство, подлежащее погашению в текущем периоде. Однако такой подход подразумевает, что CPLTD будет возмещаться из

конвертация оборотных средств в денежные средства.

Однако такой подход подразумевает, что CPLTD будет возмещаться из

конвертация оборотных средств в денежные средства.

Но на самом деле Джордж погашает свой кредит доходом, который он берет на себя использование такси, которое является основным средством.

Вот проблема: Стандартный баланс не соответствует CPLTD с основным средством, которое его окупает, — такси. Чтобы действительно «сбалансировать» наш баланс с точки зрения того, что является текущим и что является долгосрочным, необходимо новое понятие — оборотная часть основных средств (КПФА). CPFA — это часть основного средства — такси, которое будет быть израсходованы в текущем периоде для получения дохода. Просто определение бухгалтерского учета и расчет этой концепции: часть основных средств, которая будет амортизироваться в текущем (следующем) периоде.

В этом примере, если предположить, что срок службы такси составляет пять лет,

Джордж будет «израсходовать» пятую часть такси каждый год, чтобы заработать деньги. дохода (другой ожидаемый срок службы меняет только расчеты, а не

понятия). Таким образом, «текущая часть» такси, CPFA,

5 000 долларов (или 25 000 долларов, разделенные на пять лет).

дохода (другой ожидаемый срок службы меняет только расчеты, а не

понятия). Таким образом, «текущая часть» такси, CPFA,

5 000 долларов (или 25 000 долларов, разделенные на пять лет).

Обратите внимание, что при добавлении CPFA к балансу, как показано на рис. В приложении 1 каждое обязательство теперь правильно сопоставлено с активом, который он финансирует, и это окупится.

Как показывает этот экспонат, Джордж не является неликвидным. У него есть 200 долларов (для

начальный бак бензина и немного еды) и ноль «текущих обязательств».

Он сделает свой первый платеж по кредиту из денежного дохода, который он собирает

в этом месяце, который генерируется с помощью такси.

Джордж не единственная жертва традиционного подхода к

расчет оборотного капитала. Компании, имеющие большое количество

основные средства и долгосрочный долг — и, следовательно, большой CPLTD — часто

испытывают трудности с оборотным капиталом, иногда даже сообщая о

отрицательный оборотный капитал. Исключите CPLTD из уравнения, и их

истинная ликвидность намного радужнее.

Исключите CPLTD из уравнения, и их

истинная ликвидность намного радужнее.

DSCR VALIDATED

«Передовой опыт» в коммерческом

кредитование использовать коэффициент покрытия долга (DSCR) для измерения

погашение долгосрочных кредитов. DSCR рассчитывается как: (Чистая прибыль +

амортизация – распределения) ÷ CPLTD.

DSCR — мощное соотношение. Он правильно отражает идею о том, что использование основного средства приносит доход, который используется для погашения CPLTD. Часть такси, которая «израсходована» (амортизирована) в генерирующая прибыль эффективно конвертируется в денежный поток.

Однако DSCR измеряет амортизационные отчисления за прошлый год по отношению к следующему погашение кредита за год. Превосходный DSCR столкнется с гонками следующего года. амортизационные отчисления, рассчитанные как CPFA, в счет погашения кредита в следующем году.

В случае Джорджа расходы на амортизацию в следующем году (CPFA) в размере 5000 долларов США

будет достаточно для погашения CPLTD в размере 4000 долларов. Это соответствует DSCR

1,25 ($5 000 ÷ $4 000), если предположить нулевую чистую прибыль и отсутствие

дистрибутивы. При безубыточности (нулевой прибыли) компания генерирует

доходов ровно столько, чтобы покрыть все расходы, включая наличные деньги Джорджа.

расходы (топливо, ремонт, процентные расходы и заработная плата) и

расходы на амортизацию.

Это соответствует DSCR

1,25 ($5 000 ÷ $4 000), если предположить нулевую чистую прибыль и отсутствие

дистрибутивы. При безубыточности (нулевой прибыли) компания генерирует

доходов ровно столько, чтобы покрыть все расходы, включая наличные деньги Джорджа.

расходы (топливо, ремонт, процентные расходы и заработная плата) и

расходы на амортизацию.

Для ясности, это не амортизационные отчисления и не CPFA который погашает CPLTD. Доход погашает CPLTD. Амортизационные отчисления измеряет только ту часть дохода, которая доступна для погашения CPLTD после оплаты всех денежных расходов.

Конечно, существует бизнес-риск того, что выручка может упасть

безубыточности. Если компания несет чистый убыток,

достаточный доход, чтобы покрыть как денежные расходы, так и CPLTD. Конечно, любой

компании, которая постоянно теряет деньги, будет трудно погасить

свой долгосрочный долг. Политика, требующая некоторого минимального DSCR,

исключить долгосрочные кредиты компаниям, которые не могут хотя бы безубыточности.

УЧЕТНЫЙ КОЭФФИЦИЕНТ ТОКА

Если предпосылка

признал, что CPLTD погашается из CPFA, а не из оборотных средств,

из этого должно следовать, что коэффициент текущей ликвидности является ошибочным из-за включения CPLTD в качестве

краткосрочное обязательство, которое должно быть оплачено из текущих активов.

искажение возникает из-за несоответствия CPLTD его источнику

погашение, CPFA.

Два подхода могут исправить искаженную картину ликвидности:

Решение 1. Сосредоточьтесь на торговом цикле. Это подход выведет CPLTD из текущих обязательств или, по крайней мере, скорректировать расчет оборотного капитала и коэффициента текущей ликвидности соответственно. Это потребовало бы изобретения некоторых новых терминов:

Заменить оборотный капитал на: Капитал торгового цикла = оборотные активы – (текущие обязательства – CPLTD).

Заменить формулу коэффициента текущей ликвидности на: Коэффициент торгового цикла = текущие активы ÷ (текущие обязательства – CPLTD).

Решение 2: Разработка нового «коэффициента текущей ликвидности». Альтернативное решение — оставить CPLTD с текущими обязательствами, но рассчитать CPFA и сообщить об этом с оборотными активами.

Заменить оборотный капитал на: Текущий капитал = текущий активы (включая CPFA) – краткосрочные обязательства (включая CPLTD).

Замените текущий коэффициент на: Текущий период = текущий активы (включая CPFA) ÷ краткосрочные обязательства (включая CPLTD).

Ученые могут спорить о том, является ли наиболее подходящим лечением (Решение 1) перевести CPLTD из «текущей» обратно в долгосрочную, чтобы соответствовать это с основными фондами, которые оно финансирует; или (Решение 2) взять часть основного средства, которая является «оборотной», и переместите ее вверх с текущие активы. В любом случае CPFA и CPLTD должны совпадать.

Любой подход был бы лучше традиционного

меры ликвидности, но поскольку подходы предусматривают разные

информации, вместе взятые, они обеспечивают более четкое понимание

ликвидность, чем это было возможно ранее. Взгляните на то, как денежные потоки в

циклы раскрывает уникальный вклад подходов.

Взгляните на то, как денежные потоки в

циклы раскрывает уникальный вклад подходов.

«Краткосрочный цикл» включает только текущие активы и текущие обязательства, которые их финансировали и погашаются ими. Иногда называемые «торговыми счетами», они исключают CPLTD. За исключением CPFA и CPLTD из формул, Решение 1 обеспечивает ценный анализ краткосрочный цикл: Текущие активы (традиционно определяемые как исключая CPFA), достаточный для погашения краткосрочных обязательств, финансировал их (исключая CPLTD)?

«Долгосрочный цикл» сопоставляет основные фонды с долгосрочным

обязательства, которые их финансировали. Однако CPLTD и CPFA усложняют

понимание краткосрочных и долгосрочных циклов денежных потоков, поскольку

они содержат элементы обоих циклов, о чем свидетельствуют их названия: текущая часть долгосрочная задолженность» и « Текущая часть основных активов». Они, по сути,

«текущая часть долгосрочного цикла», которая помещает их в

пересечение обоих временных периодов.

Обратите внимание, что CPLTD появляется как в мере погашения краткосрочная задолженность — коэффициент текущей ликвидности — и мера погашения долгосрочный долг — DSCR. Это связано с тем, что традиционный коэффициент текущей ликвидности охватывает оба цикла, включая как краткосрочные обязательства, так и текущая часть долгосрочных обязательств. Предлагаемый «текущий период ratio» (Решение 2) разделяет эту цель; тем не менее, он добавляет недостающую часть — CPFA — в «оборотные» активы, тем самым стравливая все активы, которые превращаются в денежные средства в текущем периоде против всех обязательства, подлежащие погашению в текущем периоде.

Таким образом, коэффициент текущего периода (Решение 2) ближе

замена старого коэффициента текущей ликвидности. Коэффициент торгового цикла

(Решение 1) — которое является более узким показателем ликвидности, чем

коэффициент текущего периода — можно рассматривать как замену старому

кислотно-тестовый коэффициент (или быстрый коэффициент), который также должен был дать

более узкий показатель ликвидности за счет исключения менее ликвидных счетов, таких как

как инвентарь. Тем не менее, старый коэффициент кислотности страдает от того же

недостатком старого коэффициента текущей ликвидности — он ошибочно предполагает, что CPLTD,

включается в состав краткосрочного обязательства, погашается оборотными (ликвидными) активами.

Тем не менее, старый коэффициент кислотности страдает от того же

недостатком старого коэффициента текущей ликвидности — он ошибочно предполагает, что CPLTD,

включается в состав краткосрочного обязательства, погашается оборотными (ликвидными) активами.

Дальнейшее решение состоит не в том, какое из двух новых соотношений является

полезнее. В самом деле, величайшее озарение приходит, когда два соотношения

дают противоположные показания. Например, отрицательный торговый капитал

и положительный текущий период капитала будет указывать на то, что

краткосрочные активы не покрывают краткосрочные обязательства, но компания

может поддерживать актуальность, потому что долгосрочный цикл генерирует денежные средства

поток (CPFA), достаточный для погашения как CPLTD, так и любого дефицита в

краткосрочный цикл. Эта ситуация может быть неустойчивой и может

предполагают, что сочетание краткосрочной и долгосрочной задолженности не является оптимальным.

Только при совместном использовании мер можно получить более полное

возможно понимание ликвидности.

ПОДГОТОВКА ПЕРЕМЕН

Обсуждение этих вопросов

альтернативные подходы к оценке оборотного капитала несколько академичны

в настоящее время, потому что CPFA в настоящее время не рассчитывается и не сообщается.

CPFA — это новая концепция, но ее легко понять: это часть основных средств, которая будет «израсходована» в следующем году для получения дохода. И это легко вычислить: это запланированный амортизация на следующий год, так как CPLTD является запланированным основные платежи на следующий год.

CPFA должен быть частью стандартной отчетности. Без CPFA,

традиционные показатели ликвидности обычно занижают ликвидность.

AT&T, которая сообщила об отрицательном оборотном капитале в размере 14 долларов США. миллиардов на конец 2010 года (оборотные активы в размере 20 миллиардов долларов минус 34 миллиарда долларов).

млрд текущих обязательств), «кажется» неликвидным, но только

потому что CPLTD не соответствует CPFA. «Внешний вид»

неликвидность может и не повредить AT&T, но кредиторы обычно избегают

малые и средние компании, которые «кажутся» неликвидными.

подавление кредита в результате неверных показателей не вредит

только отдельных компаний, но и экономики в целом.

«Внешний вид»

неликвидность может и не повредить AT&T, но кредиторы обычно избегают

малые и средние компании, которые «кажутся» неликвидными.

подавление кредита в результате неверных показателей не вредит

только отдельных компаний, но и экономики в целом.

CPA и аудиторы имеют преимущество перед кредиторами и безопасностью аналитики, потому что у них есть доступ к необходимым необработанным данным — график амортизации на следующий год — необходим для расчета CPFA и правильный коэффициент текущего периода. Они должны это сделать, потому что сообщение о компания будет неликвидной или, что еще хуже, близкой к банкротству из-за ошибочных отношения так же вредно, как неспособность идентифицировать действительно неликвидную фирму.

КРАТКОЕ ОПИСАНИЕ

А

текущий недостаток в стандартах финансовой отчетности US GAAP/IFRS искажает

расчет оборотного капитала и коэффициента текущей ликвидности,

занижение ликвидности большинства компаний.

В традиционной финансовой отчетности текущая часть долгосрочный долг (CPLTD) среди текущие обязательства, потому что это обязательство, подлежащее погашению в текущем период. Однако такой подход ошибочно подразумевает, что CPLTD погашается за счет конвертации оборотных средств в наличные.

стандартный баланс не соответствует CPLTD с фиксированным актив, который его окупает. К действительно «сбалансировать» баланс с точки зрения того, что является текущим и то, что является долгосрочным, необходима новая концепция — текущая часть основные фонды (CPFA). CPFA – это часть основных средств которые будут израсходованы в текущем периоде для получения дохода. CPFA этого года – это амортизация следующего года расход.

коэффициент покрытия долга, используемый в коммерческом кредитовании, является

эффективный инструмент для измерения погашения долгосрочных кредитов. Это

правильно отражает концепцию, согласно которой использование основных средств

приносит доход, который используется для погашения

CPLTD.

Это

правильно отражает концепцию, согласно которой использование основных средств

приносит доход, который используется для погашения

CPLTD.

Два возможные подходы могли бы исправить текущую искаженную ликвидность фото: фокусировка на торговый цикл путем выведения CPLTD из текущих обязательств; или разработка нового «коэффициента текущей ликвидности», который оставляет CPLTD с текущим обязательств, но рассчитывает CPFA и сообщает об этом с текущими ресурсы. Последний подход потребует изменения финансовой стандарты отчетности.

Стивен Бартолетти ([email protected]) является независимым старшим банковским консультантом.

К

прокомментировать эту статью или предложить идею для другой

статью, свяжитесь с Ким Нильсен, исполнительным редактором, по адресу knilsen@aicpa. org или

919-402-4048.

org или

919-402-4048.

РЕСУРСЫ AICPA

Джофа артикул

«На основе активов Основы финансирования», август 2011 г., стр. 40

.

Публикации

Оптимизация Денежные средства компании: руководство для финансовых специалистов (#029882)

Гид к анализу финансовой отчетности: основа для управления Совет (#091022)

Расходы капитала: приложения и примеры , 4-е издание (#WI476055)

CPE самообучение

Финансы Анализ заявления: основа для рекомендации руководству (#731254)

ОПБУ Серия обзоров, часть 1 (#732717)

МСФО: Финансовая отчетность, промежуточная отчетность и денежные средства Потоки (МСФО 1, МСФО 34 и МСФО 7) (#159748)

Выписка денежных потоков: подготовка, представление и использование (#731849)

Для

получить дополнительную информацию или совершить покупку, перейдите на cpa2biz.