Когда нужно оплачивать налог на УСН — Контур.Экстерн

20 апреля 2022 9 635

Организации и предприниматели платят налог в связи с применением упрощенной системы налогообложения четыре раза в год: три авансовых платежа по итогам каждого отчетного периода и налог по итогам года. Иногда сроки меняются, например, при утрате права на УСН или закрытии компании. А в 2022 году для УСН ввели дополнительные отсрочки. Разберемся, как и когда платить налог по актуальным правилам.

Содержание

- Что такое налог на УСН

- Кто оплачивает налог

- Сроки уплаты налога на УСН

- Перенос сроков уплаты УСН правительством в 2022 году

- Что грозит за опоздание с уплатой УСН

Бесплатно сдать декларацию по УСН через интернет

Попробовать

Упрощенная система налогообложения освобождает от уплаты налога на прибыль (НДФЛ для ИП), НДС и налога на имущество. Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

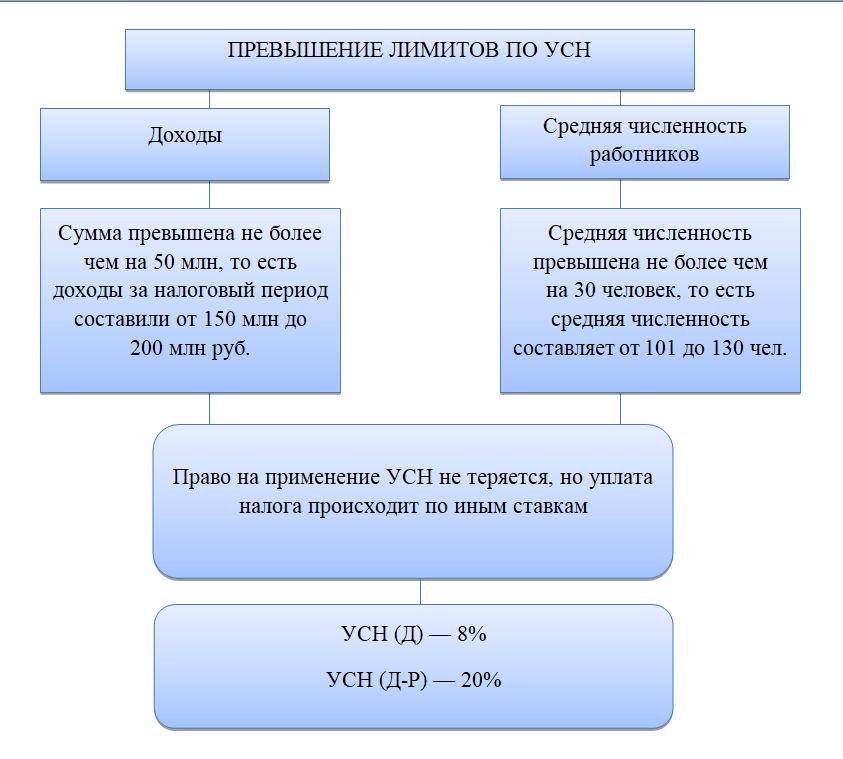

Предусмотрено два вида упрощенной системы на выбор — можно выбрать ту налоговую базу, которая будет более выгодна. При расчете база умножается на ставку налога.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| УСН «доходы» | Доходы, перечисленные в статье 346.15 НК РФ | Стандартная — до 6 %* Повышенная — 8 % |

| УСН «доходы минус расходы» | Доходы, перечисленные в статье 346.15 НК РФ, уменьшенные на расходы из статьи 346.16 НК РФ | Стандартная — до 15 %* Повышенная — 20 % |

* субъекты РФ могут устанавливать пониженные ставки для налогоплательщиков.

С 1 июля 2022 года вводится экспериментальный режим — автоматизированная упрощенная система налогообложения (далее — АУСН). Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| АУСН «доходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ | Стандартная — 8 % |

| АУСН «доходы минус расходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ, уменьшенные на величину расходов, кроме запрещенных ст. 6 17-ФЗ | Стандартная — 20 % |

Платить налог по УСН должны организации и предприниматели, которые выбрали этот налоговый режим при регистрации бизнеса или перешли на него с другой системы налогообложения. Напомним, что для сохранения права на применение УСН важно соблюдать условия, перечисленные в главе 26.2 НК РФ.

Чтобы перейти на УСН при создании бизнеса, нужно подать уведомление в ИФНС вместе с документами на регистрацию или в течение 30 дней после постановки на учет.

Сменить ОСНО, патент и ЕСХН на УСН можно только с начала следующего календарного года. Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Бесплатно подать уведомление о переходе на УСН через интернет

Попробовать

Для организаций и предпринимателей порядок уплаты отличается. В этом разделе рассмотрим стандартные правила уплаты, а также платежи при ликвидации и утрате права на применение спецрежима.

Когда организациям платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 31 марта следующего года.

Если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день.

Когда ИП платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 30 апреля следующего года.

Как и у организаций, если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день. Например, в 2022 году 30 апреля приходится на субботу, а за ней следуют майские праздники, поэтому уплатить авансовый платеж можно до 4 мая включительно.

Когда организациям и ИП платить налог по АУСН

Налогоплательщики на АУСН должны платить налог ежемесячно — не позднее 25 числа месяца, следующего за истекшим. Срок продлевается, если 25 число выпадает на выходной или праздник.

Автоматизированная система дает возможность платить налог не только самостоятельно. Налогоплательщик может передать полномочия по уплате своему банку — тогда ИФНС будет сама направлять в банк уведомление о сумме налога и реквизиты для его уплаты.

Специальные сроки уплаты налога на УСН

Если налогоплательщик прекращает работу или теряет право на применение УСН, он должен заплатить налог в особые сроки, предусмотренные налоговым законодательством:

- ликвидация организации — в период ликвидации платить налог и авансовые платежи в стандартном порядке, а итоговую сумму налога за вычетом авансов уплатить до внесения в ЕГРЮЛ записи о ликвидации;

- закрытие ИП — уплатить налог при подаче документов на регистрацию прекращения деятельности;

- прекращение деятельности на УСН — уплатить налог не позднее 25 числа месяца, следующего за месяцем прекращения деятельности;

- утрата права на применение УСН — уплатить налог не позднее 25 числа месяца, следующего за кварталом, в котором потеряно право на УСН.

В 2022 году Правительство РФ получило право менять сроки уплаты налогов и сдачи отчетности (Федеральный закон от 08.03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

В Постановлении Правительства РФ от 30.03.2022 № 512 перечислены коды ОКВЭД, для которых изменяются сроки уплаты налога по УСН за 2021 год и авансового платежа за I квартал 2022 года. Отсрочку смогут получить и ИП, и организации, если в ЕГРЮЛ или ЕГРИП на 1 января 2022 года у них указан соответствующий основной код ОКВЭД. В их число попали:

- производители пищевых продуктов, напитков, одежды, кожи, текстильных изделий, мебели, бумаги, хим веществ, лекарств, резиновых и пластмассовых изделий, компьютеров, автотранспорта и пр.;

- сфера здравоохранения, спорта и развлечений;

- турагентства, отели;

- сфера творчества и искусства, библиотеки, музеи.

Полный перечень видов деятельности представлен в приложении к постановлению.

Дополнительно для этих налогоплательщиков предусмотрена рассрочка — перенесенный платеж можно будет заплатить не за раз, а разделить его на равные части, перечисляя по ⅙ в течение полугода. Это право, а не обязанность, можно внести всю сумму сразу.

Новые сроки уплаты налога для организаций

Налог за 2021 год организации должны уплатить до 31 марта, но срок переносится на полгода с последующей рассрочкой. Первый платеж нужно будет сделать 31 октября — не менее ⅙ суммы налога. Даты платежей следующие:

- 31 октября 2022;

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023.

Новые сроки уплаты налога для ИП

Предприниматели уплачивают налог за прошедший год до 30 апреля. С учетом переноса и рассрочки сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Новые сроки для уплаты аванса

Авансовые платежи ИП и организации вносят в одну дату — 25 числа месяца, следующего за отчетным периодом.

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Органы власти субъектов РФ в 2022 году тоже могут менять сроки уплаты налогов в своих регионах (Федеральный закон от 09.03.2022 № 52-ФЗ). Им разрешили продлить платеж для всех налогоплательщиков или дать льготу только бизнесу определенных размеров и видов деятельности. Такие переносы уже утверждены в Вологде, Красноярске, Краснодаре, Туле, Рязани, а также в Республике Хакасия и ряде других регионов. Изучите последние нормативные акты своих субъектов, чтобы проверить наличие отсрочек.

Последствия зависят от того, что вы не заплатили — налог или авансовый платеж.

За неуплату аванса по УСН начислят только пени. Санкции ужесточаются, если не уплатить авансовые платежи и после сдачи декларации. Это связано с тем, что налоговая узнаёт об авансовых платежах только из отчетности, которую налогоплательщики сдают по итогам года.

До конца 2023 года пени для организаций рассчитывают исходя из 1/300 ставки рефинансирования за весь период просрочки (п. 2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

За неуплату налога на УСН по причине ошибки в расчетах могут оштрафовать по ст. 122 или 120 НК РФ или привлечь к ответственности по КоАП или УК РФ. Если налог рассчитан верно, отражен в декларации, но не уплачен вовремя, то к ответственности не привлекут. В обоих случаях дополнительно грозит начисление пеней, блокировка счета, принудительное взыскание и арест имущества.

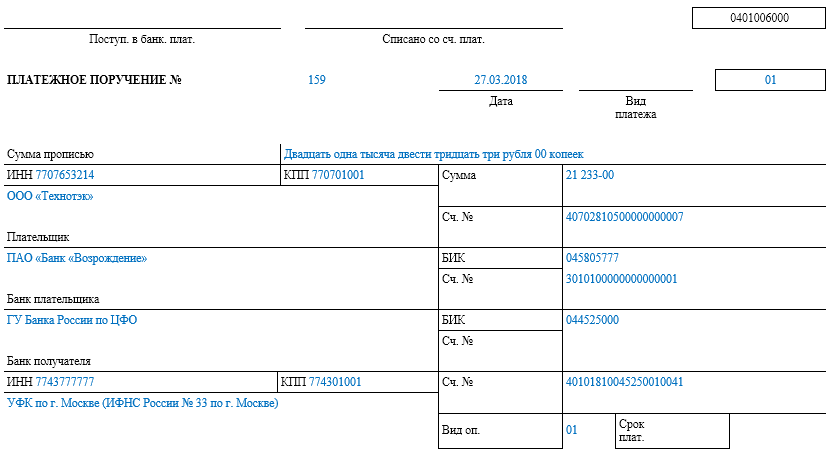

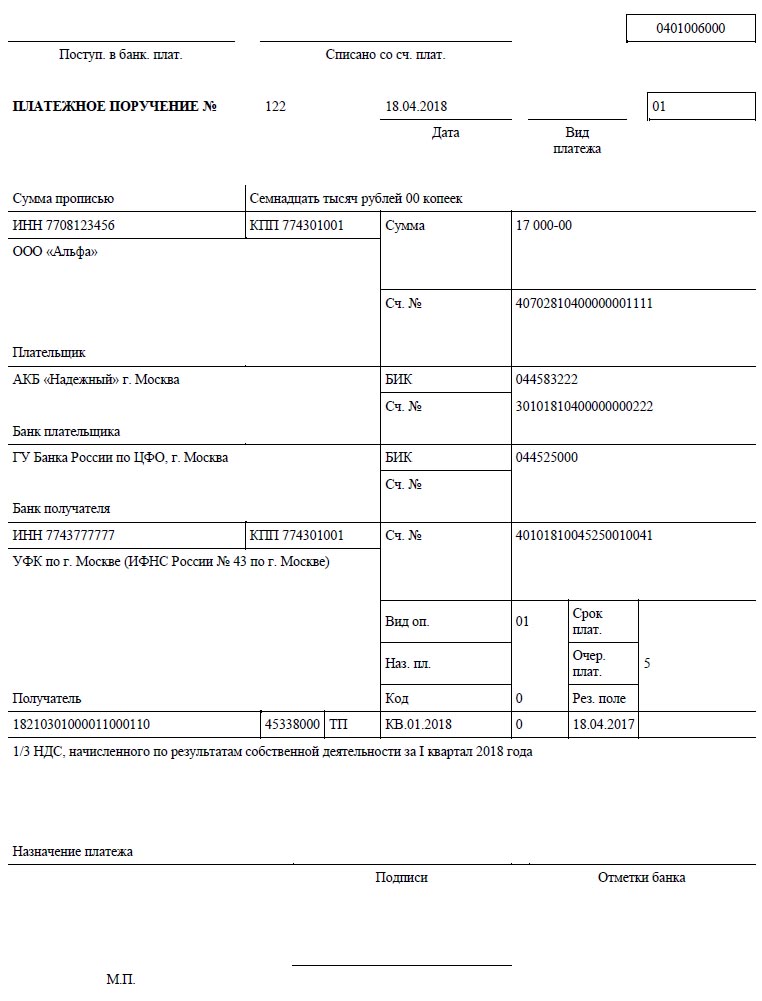

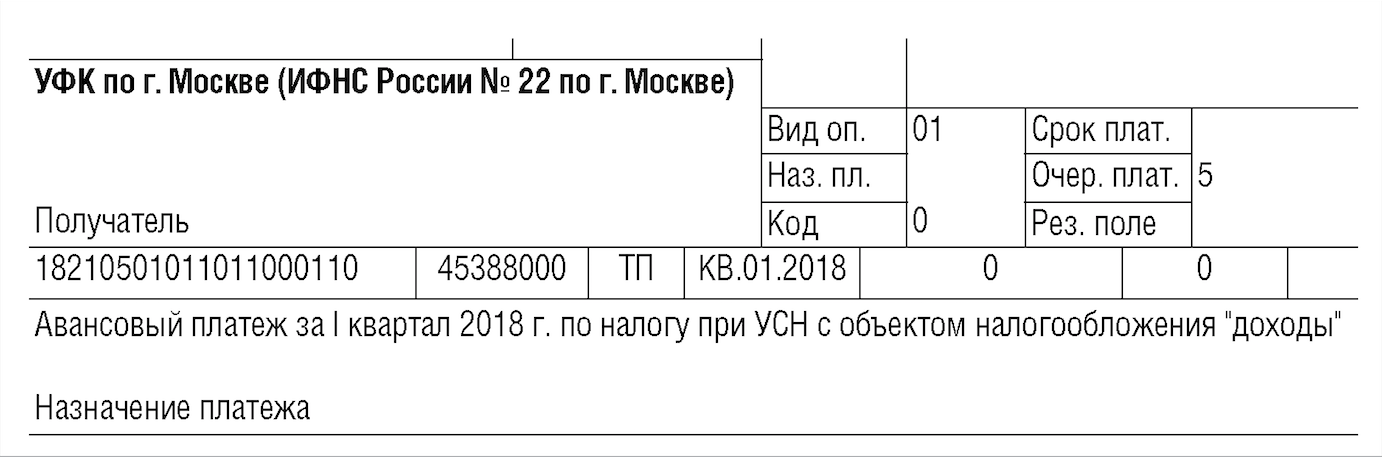

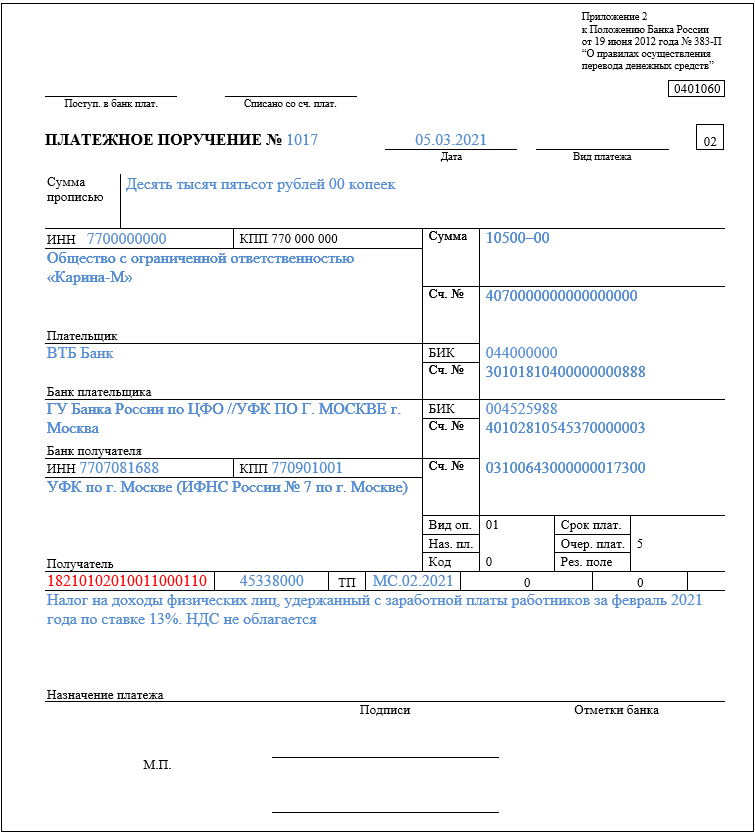

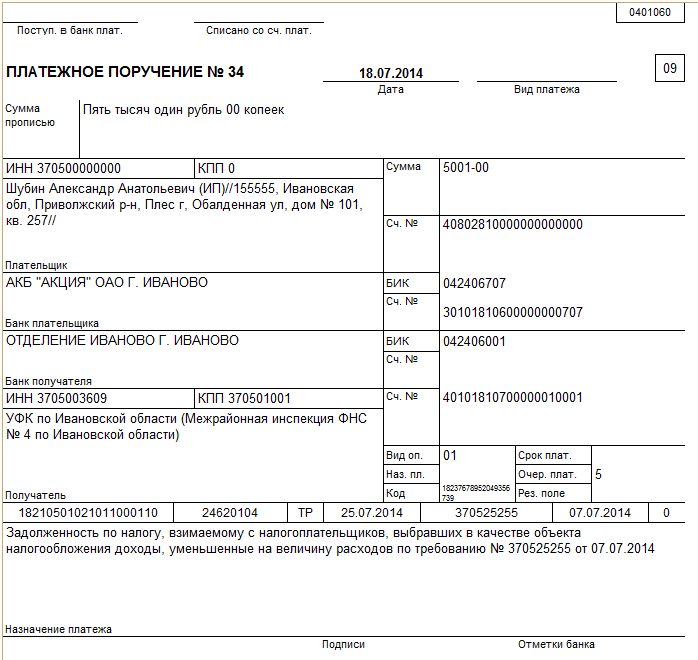

В Контур.Экстерне удобно планировать отчетность и платежи по налогам, все важные даты транслируются в одной таблице. Платежные поручения на уплату УСН можно составить автоматически — сведения о платеже будут заполнены на основе налоговой декларации, как и банковские реквизиты получателя. Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Автоматически сформировать платежку на уплату налога по данным из декларации

Попробовать

Главное на почту — и памятка по ЕНП в подарок

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Когда нужно оплачивать налог на УСН — Контур.Экстерн

20 апреля 2022 9 635

Организации и предприниматели платят налог в связи с применением упрощенной системы налогообложения четыре раза в год: три авансовых платежа по итогам каждого отчетного периода и налог по итогам года. Иногда сроки меняются, например, при утрате права на УСН или закрытии компании. А в 2022 году для УСН ввели дополнительные отсрочки. Разберемся, как и когда платить налог по актуальным правилам.

Содержание

- Что такое налог на УСН

- Кто оплачивает налог

- Сроки уплаты налога на УСН

- Перенос сроков уплаты УСН правительством в 2022 году

- Что грозит за опоздание с уплатой УСН

Бесплатно сдать декларацию по УСН через интернет

Попробовать

Упрощенная система налогообложения освобождает от уплаты налога на прибыль (НДФЛ для ИП), НДС и налога на имущество. Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

Предусмотрено два вида упрощенной системы на выбор — можно выбрать ту налоговую базу, которая будет более выгодна. При расчете база умножается на ставку налога.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| УСН «доходы» | Доходы, перечисленные в статье 346.15 НК РФ | Стандартная — до 6 %* Повышенная — 8 % |

| УСН «доходы минус расходы» | Доходы, перечисленные в статье 346.15 НК РФ, уменьшенные на расходы из статьи 346.16 НК РФ | Стандартная — до 15 %* Повышенная — 20 % |

* субъекты РФ могут устанавливать пониженные ставки для налогоплательщиков.

С 1 июля 2022 года вводится экспериментальный режим — автоматизированная упрощенная система налогообложения (далее — АУСН). Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.02.2022 № 17-ФЗ (далее — 17-ФЗ)).

Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.02.2022 № 17-ФЗ (далее — 17-ФЗ)).

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| АУСН «доходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ | Стандартная — 8 % |

| АУСН «доходы минус расходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ, уменьшенные на величину расходов, кроме запрещенных ст. 6 17-ФЗ | Стандартная — 20 % |

Платить налог по УСН должны организации и предприниматели, которые выбрали этот налоговый режим при регистрации бизнеса или перешли на него с другой системы налогообложения. Напомним, что для сохранения права на применение УСН важно соблюдать условия, перечисленные в главе 26.2 НК РФ.

Чтобы перейти на УСН при создании бизнеса, нужно подать уведомление в ИФНС вместе с документами на регистрацию или в течение 30 дней после постановки на учет.

Сменить ОСНО, патент и ЕСХН на УСН можно только с начала следующего календарного года. Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Бесплатно подать уведомление о переходе на УСН через интернет

Попробовать

Для организаций и предпринимателей порядок уплаты отличается. В этом разделе рассмотрим стандартные правила уплаты, а также платежи при ликвидации и утрате права на применение спецрежима.

Когда организациям платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 31 марта следующего года.

Если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день.

Когда ИП платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 30 апреля следующего года.

Как и у организаций, если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день. Например, в 2022 году 30 апреля приходится на субботу, а за ней следуют майские праздники, поэтому уплатить авансовый платеж можно до 4 мая включительно.

Когда организациям и ИП платить налог по АУСН

Налогоплательщики на АУСН должны платить налог ежемесячно — не позднее 25 числа месяца, следующего за истекшим. Срок продлевается, если 25 число выпадает на выходной или праздник.

Автоматизированная система дает возможность платить налог не только самостоятельно. Налогоплательщик может передать полномочия по уплате своему банку — тогда ИФНС будет сама направлять в банк уведомление о сумме налога и реквизиты для его уплаты.

Специальные сроки уплаты налога на УСН

Если налогоплательщик прекращает работу или теряет право на применение УСН, он должен заплатить налог в особые сроки, предусмотренные налоговым законодательством:

- ликвидация организации — в период ликвидации платить налог и авансовые платежи в стандартном порядке, а итоговую сумму налога за вычетом авансов уплатить до внесения в ЕГРЮЛ записи о ликвидации;

- закрытие ИП — уплатить налог при подаче документов на регистрацию прекращения деятельности;

- прекращение деятельности на УСН — уплатить налог не позднее 25 числа месяца, следующего за месяцем прекращения деятельности;

- утрата права на применение УСН — уплатить налог не позднее 25 числа месяца, следующего за кварталом, в котором потеряно право на УСН.

В 2022 году Правительство РФ получило право менять сроки уплаты налогов и сдачи отчетности (Федеральный закон от 08. 03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

В Постановлении Правительства РФ от 30.03.2022 № 512 перечислены коды ОКВЭД, для которых изменяются сроки уплаты налога по УСН за 2021 год и авансового платежа за I квартал 2022 года. Отсрочку смогут получить и ИП, и организации, если в ЕГРЮЛ или ЕГРИП на 1 января 2022 года у них указан соответствующий основной код ОКВЭД. В их число попали:

- производители пищевых продуктов, напитков, одежды, кожи, текстильных изделий, мебели, бумаги, хим веществ, лекарств, резиновых и пластмассовых изделий, компьютеров, автотранспорта и пр.;

- сфера здравоохранения, спорта и развлечений;

- турагентства, отели;

- сфера творчества и искусства, библиотеки, музеи.

Полный перечень видов деятельности представлен в приложении к постановлению.

Дополнительно для этих налогоплательщиков предусмотрена рассрочка — перенесенный платеж можно будет заплатить не за раз, а разделить его на равные части, перечисляя по ⅙ в течение полугода. Это право, а не обязанность, можно внести всю сумму сразу.

Это право, а не обязанность, можно внести всю сумму сразу.

Новые сроки уплаты налога для организаций

Налог за 2021 год организации должны уплатить до 31 марта, но срок переносится на полгода с последующей рассрочкой. Первый платеж нужно будет сделать 31 октября — не менее ⅙ суммы налога. Даты платежей следующие:

- 31 октября 2022;

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023.

Новые сроки уплаты налога для ИП

Предприниматели уплачивают налог за прошедший год до 30 апреля. С учетом переноса и рассрочки сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Новые сроки для уплаты аванса

Авансовые платежи ИП и организации вносят в одну дату — 25 числа месяца, следующего за отчетным периодом. По новым правилам сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Органы власти субъектов РФ в 2022 году тоже могут менять сроки уплаты налогов в своих регионах (Федеральный закон от 09.03.2022 № 52-ФЗ). Им разрешили продлить платеж для всех налогоплательщиков или дать льготу только бизнесу определенных размеров и видов деятельности. Такие переносы уже утверждены в Вологде, Красноярске, Краснодаре, Туле, Рязани, а также в Республике Хакасия и ряде других регионов. Изучите последние нормативные акты своих субъектов, чтобы проверить наличие отсрочек.

Последствия зависят от того, что вы не заплатили — налог или авансовый платеж.

За неуплату аванса по УСН начислят только пени. Санкции ужесточаются, если не уплатить авансовые платежи и после сдачи декларации. Это связано с тем, что налоговая узнаёт об авансовых платежах только из отчетности, которую налогоплательщики сдают по итогам года. Если в ней будут указаны суммы, которые вы не заплатили, есть риск блокировки счета и принудительного взыскания.

До конца 2023 года пени для организаций рассчитывают исходя из 1/300 ставки рефинансирования за весь период просрочки (п. 2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

За неуплату налога на УСН по причине ошибки в расчетах могут оштрафовать по ст. 122 или 120 НК РФ или привлечь к ответственности по КоАП или УК РФ. Если налог рассчитан верно, отражен в декларации, но не уплачен вовремя, то к ответственности не привлекут. В обоих случаях дополнительно грозит начисление пеней, блокировка счета, принудительное взыскание и арест имущества.

В Контур.Экстерне удобно планировать отчетность и платежи по налогам, все важные даты транслируются в одной таблице. Платежные поручения на уплату УСН можно составить автоматически — сведения о платеже будут заполнены на основе налоговой декларации, как и банковские реквизиты получателя. Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Автоматически сформировать платежку на уплату налога по данным из декларации

Попробовать

Главное на почту — и памятка по ЕНП в подарок

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Оплата налога на имущество | Казначей и сборщик налогов

Оплатите свой налоговый счет онлайн с помощью электронного чека (eCheck) без платы за обслуживание, введя информацию о своем текущем счете. Плата за обслуживание кредитной и дебетовой карты не возвращается и покрывает административные расходы, связанные с приемом платежей в Интернете. Посмотрите наше учебное видео о внесении онлайн-платежей налога на имущество.

Уплата налогов

Информация о платных услугах:| Payment Type | Property Tax Fee Amount | Business Tax Fee Amount |

Electronic Check (eCheck) | No Fee | Без комиссии |

Кредитная карта (American Express, Discover, MasterCard, Visa) | 2,25% минимум 2 доллара США | 2. |

Debit (NYCE, Pulse, STAR) | 2.25% with $2.00 minimum | 2.50% with $2.00 minimum |

Our платежные системы поддерживают Microsoft Internet Explorer 11+, Windows EDGE и текущие версии Google Chrome, Mozilla Firefox и Apple Safari. Если вы решите использовать браузер, отличный от перечисленных, ваш опыт может быть неоптимальным или безопасным. Перед оплатой проверьте и/или обновите версию своего браузера.

Офис казначея и сборщика налогов открыт с 8 до 17:00. С понедельника по пятницу в комнате 140. Заявки на помощь принимаются до 16:00. Платежи в кассе принимаются до 17:00.

Налоговые платежи должны быть получены или отправлены почтовым штемпелем в срок во избежание штрафов. Если платеж получен после установленного срока без почтового штемпеля, платеж считается просроченным, и к нему применяются штрафные санкции. Сделайте чек/денежный перевод на имя «Сборщика налогов SF». Включите номер блока и лота в строку памятки. Аннулированный чек/корешок платежного поручения служит вашей квитанцией. Не отправляйте наличные.

Сделайте чек/денежный перевод на имя «Сборщика налогов SF». Включите номер блока и лота в строку памятки. Аннулированный чек/корешок платежного поручения служит вашей квитанцией. Не отправляйте наличные.

Почтовые штемпели — это оттиски на письмах, квартирах и посылках, которые показывают название отделения Почтовой службы США (USPS), которое приняло почту, а также штат, почтовый индекс и дату отправки. Почтовый штемпель обычно наносится машинным или ручным способом с полосами гашения, чтобы указать, что почтовые расходы нельзя использовать повторно. Иностранные почтовые штемпели и частные почтовые расходы не принимаются.

Налогоплательщики, отправляющие платежи по почте, предупреждены о том, что USPS отправляет штемпели только определенной почте в зависимости от типа используемой почтовой оплаты и не может штемпелевать почту в тот же день, когда налогоплательщик депонирует ее.

Почтовые расходы с номером , а не с почтовым штемпелем:

- Почта со счетчиком: Почта, стоимость которой указана непосредственно на конверте или этикетке с помощью почтовой машины, лицензированной USPS.

Многие частные компании используют эти типы почтовых машин.

Многие частные компании используют эти типы почтовых машин. - Предварительно погашенная марка: Марки, проданные через частного поставщика, например, черезstamps.com®.

- Марки автоматизированного почтового центра (APC): марки с датой или без нее, приобретаемые в автоматах, расположенных в вестибюле USPS.

- Отпечаток разрешения: Предварительно отсортированная почта, используемая службами оплаты счетов, такими как онлайн-банкинг на дому.

Если вы используете эти типы почтовых отправлений, USPS не будет штемпелевать вашу почту. Если мы не получим ваш отправленный по почте платеж к установленному сроку, с вас будет взиматься штраф и комиссия, если это применимо.

Другие варианты:

- Приобретите и заполните сертификат об отправке от USPS, который представляет собой квитанцию, подтверждающую дату, когда ваша почта была представлена USPS для отправки по почте. Его можно приобрести только во время рассылки через USPS.

USPS взимает плату за эту услугу.

USPS взимает плату за эту услугу. - Купите этикетку с оттиском (PVI) с проверкой почтовых отправлений в розничном прилавке или витрине USPS. PVI применяется к почтовому отправлению персоналом розничного прилавка или витрины, когда почтовые расходы были оплачены за отправку этого отправления. Товар хранится на хранении USPS и не возвращается покупателю. Дата, напечатанная на этикетке PVI, является датой отправки по почте.

Для электронного перевода средств на банковский счет города и округа Сан-Франциско через ACH или Wire Transfer the following instructions should be provided to your partnering financial institution:

General Bank Reference Address: | JPMorgan Chase, New York, NY 10017 |

ABA/Routing Number: | ACH: 028000024 |

Номер банковского счета5:0002 20000043472203 | |

Bank Account Name: | City and County of San Francisco |

For credit to: | Property Tax (TTX) |

In order чтобы обеспечить своевременное и надлежащее зачисление платежа/кредита на ваш счет, укажите следующее:

| При оплате: | Используйте это сокращение: | Include: |

|---|---|---|

| Secured | SEC | Block and lot number |

| Supplemental | SSUP | Block and lot number |

| Unsecured Supplemental | USUP | Bill number |

| Погашение | КРАСНЫЙ | Номер блока и лота |

| Побег | ESC | Блок и лот номер |

| Небезопасная личная недвижимость | UPP | Законопроект № |

| Оценки налогов (налоговый сертификат) | Сертификат | и лот номер | (Меньше | MULT | Номер блока и лота |

Если вы оплачиваете более 10 налоговых счетов с помощью одного ACH, вам необходимо предоставить платежные реквизиты, используя приведенный ниже шаблон Excel. Отправьте заполненный рабочий лист по адресу: [email protected].

Отправьте заполненный рабочий лист по адресу: [email protected].

Таблица множественных платежей

Оплата налогов на недвижимость | Multnomah County

Если вы хотите узнать об оплате имущества, находящегося под арестом, позвоните по номеру 503-988-3334, чтобы обсудить варианты оплаты.

Округ Малтнома сотрудничает с Point and Pay, чтобы сделать оплату онлайн с помощью электронного чека, кредитной или дебетовой карты и по телефону быстрее и удобнее. Учебное пособие «Укажи и заплати»

Оплата электронным чеком, по телефону и через личного кассира

Оплата по телефону — 1-833-610-5715. Автоматизированная телефонная система Point and Pay доступна 24 часа в сутки, семь дней в неделю. Вы можете оплатить электронным чеком, кредитной и дебетовой картой. Взимается плата за удобство.

Персональный кассир. Позвоните по номеру 1-877-495-2729, чтобы воспользоваться опцией персонального кассира Point and Pay и совершить платеж с помощью живого кассира. Персональные кассеры доступны с 8:00 до 23:00 по восточному поясному времени с понедельника по пятницу. Плата за удобство в размере 5 долларов США взимается в дополнение к плате за оплату.

Персональные кассеры доступны с 8:00 до 23:00 по восточному поясному времени с понедельника по пятницу. Плата за удобство в размере 5 долларов США взимается в дополнение к плате за оплату.

Электронный чек — самый безопасный и удобный вариант. Дешевле, чем купить штамп!

Онлайн с помощью дебетовой или кредитной карты – взимается дополнительная плата. Американ Экспресс не принимается. Примечание. Электронные и телефонные платежи должны быть доставлены в электронном виде до 23:59 в установленный срок, чтобы считаться своевременными.

Настройка безбумажного выставления счетов. Сначала вам необходимо создать учетную запись в Point and Pay, нашем стороннем поставщике. После создания учетной записи вам нужно будет добавить свои счета на панель инструментов.

Услуги по оплате счетов

Онлайн через ваш банк или кредитный союз. Узнайте в своем банке или кредитном союзе, предоставляют ли они услуги онлайн-оплаты счетов для своих клиентов.

Разрешить достаточное время обработки для этой услуги; установить платеж раньше, так как он должен быть получен в установленный срок.

24-часовая ячейка для приема платежей

Ящик для приема платежей доступен по адресу Multnomah Building 501 SE Hawthorne Blvd., Portland, OR 97214. Только чеки, никаких наличных! Элементы, помещенные в почтовый ящик, будут обработаны на следующий рабочий день.

Оплата лично

Налоговые платежи можно произвести в кабинете 175 без предварительной записи с 8:30 до 16:30. Количество парковочных мест в здании Multnomah Building очень ограничено. Пожалуйста, ознакомьтесь с нашими предложениями по парковке и транспорту.

Оплата по почте

Платежи, отправленные по почте, должны быть отправлены не позднее даты платежа. Выписывайте чеки, подлежащие оплате сборщику налогов округа Малтнома.

Примечание. Задержки почтовых отправлений могут вызвать проблемы с вашим почтовым штемпелем. Рассмотрите возможность использования нашего электронного или почтового ящика.

Рассмотрите возможность использования нашего электронного или почтового ящика. Обзор платежей

Отчеты по налогу на имущество рассылаются по почте до 25 октября каждого года. Оплата производится до 15 ноября. Если 15 ноября выпадает на выходной, оплата производится на следующий рабочий день. Вы можете оплатить до 3 платежей в ноябре, феврале и мае.

Дополнительную информацию, включая сроки, скидки и проценты, см. в разделе «Часто задаваемые вопросы об уплате налога на имущество».

Ответственность за уплату налогов может нести ваша ипотечная компания. Если ваш счет по налогу на недвижимость окрашен желтым цветом, это означает, что ипотечная компания или программа отсрочки выплаты пенсионерам/инвалидам запросила налоговую информацию для оплаты вашего налогового счета. Если у вас есть вопросы, обратитесь в свою ипотечную компанию или в программу отсрочки выплаты пенсионерам/инвалидам.

Вы можете просмотреть свою налоговую декларацию на сайте multcoproptax.

50% with $2.00 minimum

50% with $2.00 minimum Многие частные компании используют эти типы почтовых машин.

Многие частные компании используют эти типы почтовых машин. USPS взимает плату за эту услугу.

USPS взимает плату за эту услугу.