Рентабельность активов. Коэффициент ROA, почему главная задача бизнеса

Return on Assets (ROA) коэффициент заработка компании на своих активах

311 просмотров

Всем привет. И снова мы говорим о показателях рентабельности. Их несколько штук и они очень похожи друг на друга. Но оценивают с их помощью разные статьи. Сегодня поговорим о Рентабельности активов или Return on Assets.

ROA — это финансовый коэффициент, который оценивает, сколько компания зарабатывает на своих активах, то есть, насколько эффективно она их использует. Как видим, ничего нового, просто вместо прибыли, инвестиций, собственного капитала, мы используем Assets.

КВАЛ это бесплатные тренажеры НОК, ФСФР, CFA, FRM

Почему так много говорится о рентабельности, просто основная задача бизнеса – эффективность. Вот и оценивается она для разных показателей. Насколько эффективна ее деятельность с разных сторон. Использование ресурсов важный коэффициент, который показывает, есть ли смысл в деятельности копании.

Использование ресурсов важный коэффициент, который показывает, есть ли смысл в деятельности копании.

Формула ROA

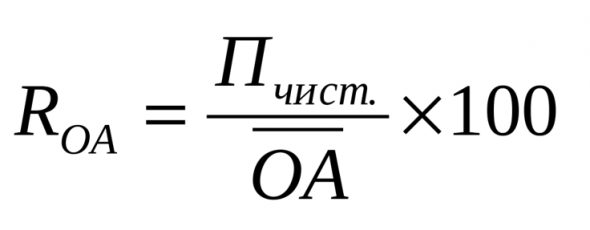

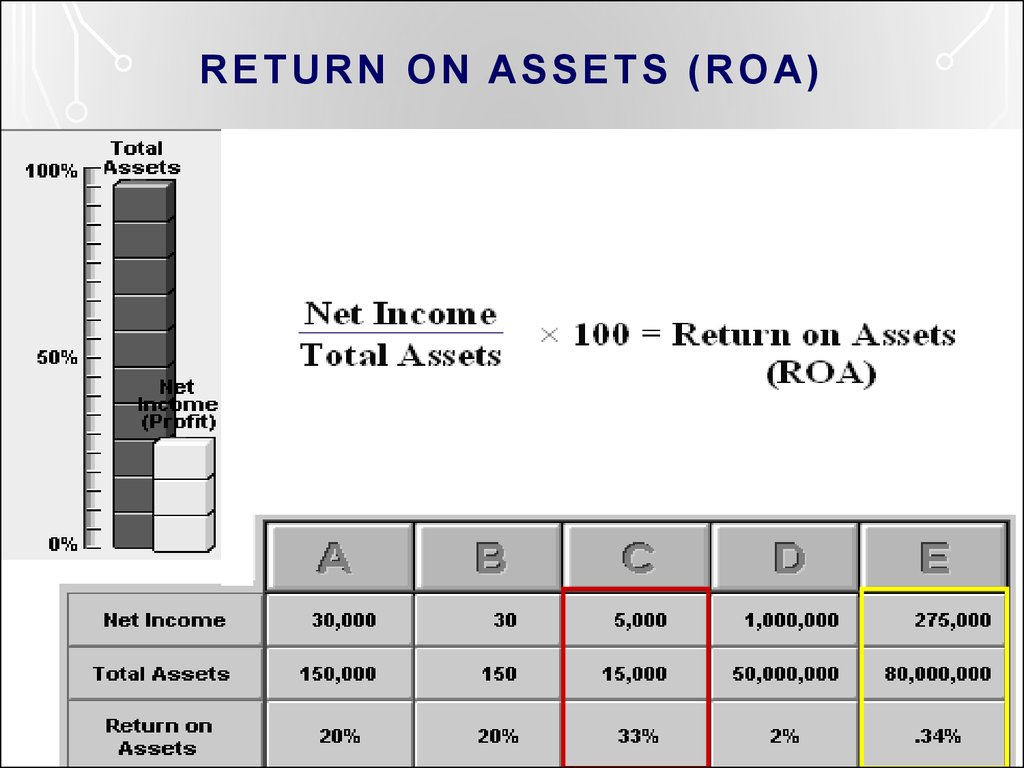

Как и любой коэффициент прибыльности ROA считается в процентах и выражается соотношением Чистой прибыли к Общим Активам.

Рентабельность активов = (Чистая прибыль / Общие активы) * 100%

Чистую прибыль как обычно берем из Income Statement, а Total Assets из Balance Sheet. Также в знаменателе можно использовать не только активы на конец периода. Можно взять среднее значение. Например, активы на начало периода и на конец и поделить их сумму на два. Можно посмотреть, как работают активы за два года. Взять среднее за два периода.

Анализ ROA

Много писать о похожих коэффициентах, смысла нет. В случае с ROA действует правило, чем выше он, тем лучше. Это указывает на то, что компания эффективно использует свои ресурсы. Для инвестора это тоже хороший знак, особенно, если ROA высокий или растет из года в год.

Снижение же коэффициента должно насторожить, инвестиции в Assets не работаю, как планировалось. Значит, есть проблемы либо в управлении, либо в чем-то другом. Нужно провести дополнительный анализ.

В случае Return on Assets мы опять не можем сравнивать его с другими отраслями. В формуле используются Активы, которые разные для разных сфер. Нельзя сравнить технологическое производство и оптовую торговлю. Как всегда, нематериальные активы косвенно повышают этот показатель.

Показатель ROA не такой популярный, как ROE или ROI, и часто его советуют использовать только для финансовых организаций, где четко прописаны все активы. В остальных случаях он может быть не очень информативен.

Но простой расчет и сравнение исторических значений для фирмы и со средней по отрасли дает неплохую картину использования активов компании. Инвесторы могут сразу определить, хорошо ли работает фирма.

На ROA мы закончим говорить о рентабельности и в следующих статьях рассмотрим еще два интересных показателя, которые будут связаны с ликвидностью.

Тест

Что такое рентабельность активов (ROA)

Содержание

- Что такое ROA

- Как рассчитать ROA

- Что такое активы

- Какие виды рентабельности еще бывают

- Какой оптимальный уровень ROA

- Основные задачи ROA

- FAQ

Попробуем разобраться, что такое рентабельность активов, как она рассчитывается, где применяется этот показатель и какой его уровень стоит считать хорошим.

Что такое ROA

Для того, чтобы понять, что такое рентабельность активов, прежде всего, нужно разобраться, что такое рентабельность вообще. Вкратце, рентабельность – это способность приносить ренту. Ее можно извлекать из недвижимости или природных богатств, таких как ископаемые ресурсы. В случае, если рента извлекается из капитала, такой доход называется процентами, из акций — дивидендами, из предпринимательской деятельности — прибылью.

В случае, если рента извлекается из капитала, такой доход называется процентами, из акций — дивидендами, из предпринимательской деятельности — прибылью.

Оценивая, насколько выгодно заниматься тем или иным бизнесом, часто оперируют еще одним показателем, который важно не путать с рентабельностью, – это маржинальность. Ключевое отличие здесь заключается в том, что маржа — это разница между выручкой и издержками (все, что заработали, минус все, что потратили в процессе производства). По сути, маржинальность — это чистая прибыль на единицу товара. Она никак не характеризует степень эффективности, с которой при производстве используются ресурсы.

Таким образом, рентабельность активов — это относительный показатель эффективности деятельности предприятия, который используют при анализе финансовой отчетности, а также для оценки доходности и прибыльности организации. Рентабельность активов (ROA) в переводе с английского так и расшифровывается — return on assets.

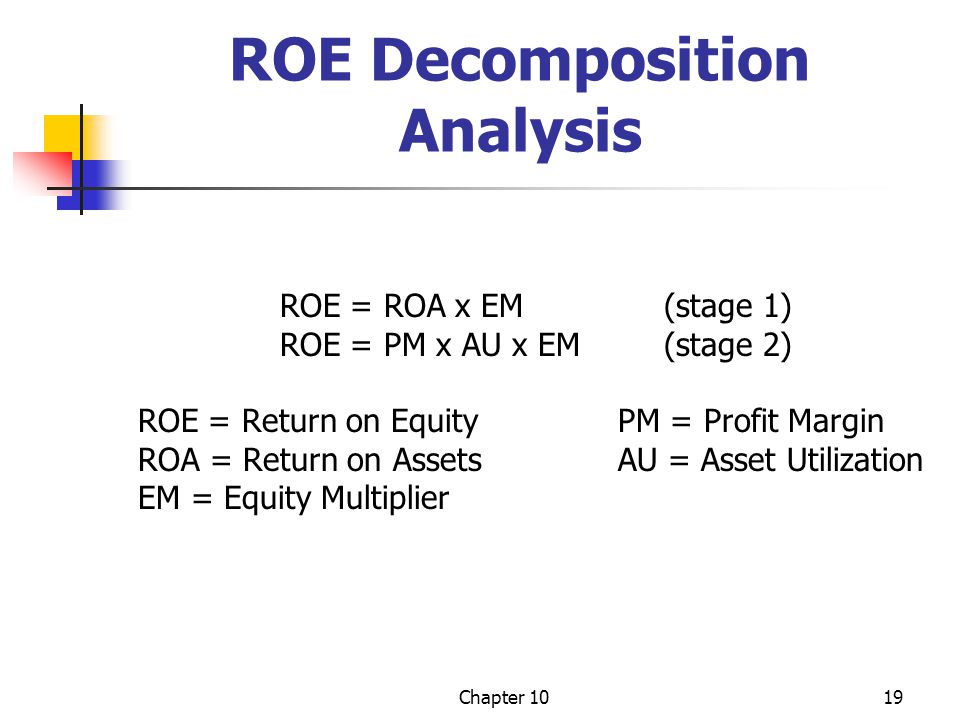

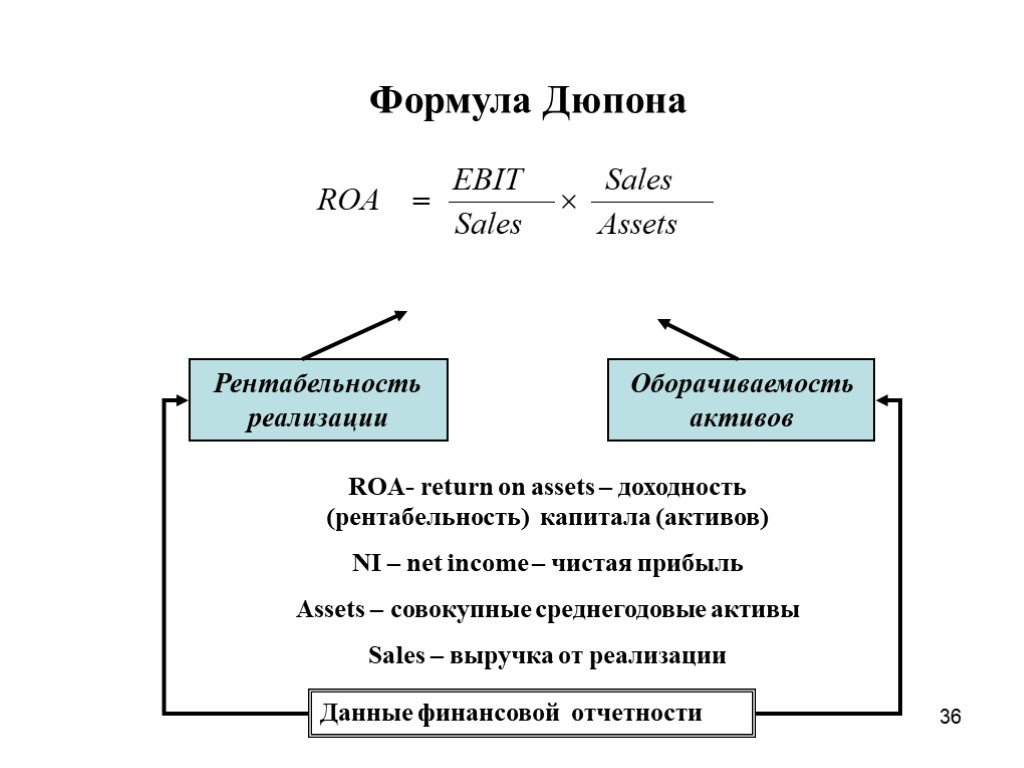

Наконец, своеобразным, но тоже верным ответом на вопрос, что такое рентабельность активов, будет такой: это часть формулы Дюпона. Вот она целиком:

Вот она целиком:

Эта формула получила название «модель Дюпона» или «формула Дюпона» – по названию компании, впервые ее применившей в 1920-х годах. Этот метод финансового анализа заключается в том, чтобы производить расчет через оценку ключевых факторов, которые определяют рентабельность предприятия. Он представляет собой факторный анализ — иначе говоря, выделение основных факторов, влияющих на эффективность работы предприятия.

С помощью этой формулы считают return on equity, отдачу от собственного капитала.

Как рассчитать ROA

В отличие от ROE, ROA учитывает не только акционерный капитал, но и заемные средства фирмы. Таким образом, чем больше у компании заемных средств, тем больше разница между двумя показателями. Иными словами, если растет сумма заемных средств, то показатель рентабельности активов уменьшается. Активы компании, которые используются для финансирования ее операционной деятельности, состоят из долговых обязательств и капитала. Чем выше значение ROA, тем больше результативность предприятия (создание прибыли с помощью активов). Это значит, что компания при меньшем уровне инвестиций генерирует больше дохода.

Это значит, что компания при меньшем уровне инвестиций генерирует больше дохода.

Формула рентабельности активов как таковая значительно проще:

Таким образом, величина рассчитывается как частное от деления чистой прибыли или убытков, полученных за тот или иной период, на общую величину активов организации за отчетный период.

Иногда используется другой вариант:

Или даже чуть более сложный — рентабельность активов (формула), в которую вводят налоговую ставку.

Что такое активы

Здесь нелишне будет напомнить, что может пониматься под термином «активы», или имущество компании. В самом общем виде их делят на долгосрочные и краткосрочные. К первым относят основные средства компании (например, недвижимость, которой она владеет), нематериальные активы (стоимость бренда, деловая репутация, клиентская база), вложения в уставные фонды и акционерные капиталы других бизнесов и дочерних предприятий.

К краткосрочным активам причисляют готовую конечную продукцию и полуфабрикаты, используемые в ее производстве, а также деньги на счетах и в кассах предприятия, краткосрочную дебиторскую задолженность (когда не компания должна кому-то, а кто-то — компании).

При этом важно, что при формировании активов используются сразу два финансовых источника – как собственные, так и заемные средства. Следовательно, при формировании активов нет разницы, какой рубль был взят взаймы, а какой – был внесен собственниками предприятия. Суть показателя рентабельности — определить, насколько эффективно была использована каждая единица привлеченных денежных средств. По этой причине из чистой прибыли исключают величину процентных платежей, уплаченных до налога на прибыль.

Еще один близкородственный экономический показатель, с которым важно не путать ROA — рентабельность чистых активов (Return on net assets, RONA). Этот коэффициент, показывает рациональность управления структурой капитала, то есть способность организации наращивать капитал через отдачу от каждой вложенной собственниками денежной единицы.

Они всегда заинтересованы в увеличении именно этого показателя, так как чистая прибыль, приходящаяся на единицу вложенных собственниками средств, показывает общую прибыльность бизнеса как объекта инвестирования. Кроме того, с помощью RONA можно определить уровень выплаты дивидендов. Наконец, чем выше этот показатель, тем активнее рост котировок акций на бирже.

Кроме того, с помощью RONA можно определить уровень выплаты дивидендов. Наконец, чем выше этот показатель, тем активнее рост котировок акций на бирже.

Какие виды рентабельности еще бывают

Рентабельность чистых активов рассчитывают как отношение чистой операционной прибыли после уплаты налогов к средней за год величине внеоборотных активов, плюс чистый оборотный капитал, плюс основные фонды.

Расчет показателя RONA аналогичен ROA, но в отличие от второго коэффициента, RONA не учитывает связанных с ними обязательств компании и ее капитальных расходов. Зато этот показатель рассматривает активы, используемые компанией для достижения своих результатов. Показатель RONA благодаря этому как бы напоминает менеджерам, что существуют затраты на приобретение и содержание активов, которые крайне важно учитывать в деятельности компании.

Если можно посчитать рентабельность от чистых активов, то можно и от «грязных». Показатель рентабельности суммарных активов (ROTA, Return on Total Assets) отображает эффективность использования долгосрочных активов фирмы для получения прибыли. Этот коэффициент показывает общую доходность совокупных активов (насколько экономически эффективно они используются), а также характеризует способность руководства предприятия эффективно использовать данные активы.

Этот коэффициент показывает общую доходность совокупных активов (насколько экономически эффективно они используются), а также характеризует способность руководства предприятия эффективно использовать данные активы.

Коэффициент ROTA рассчитывают как отношение операционной прибыли предприятия (EBIT) к средней величине активов за с вычетом налогов и процентов по кредитам.

Какой оптимальный уровень ROA

Разобравшись, что такое рентабельность активов, как она рассчитывается и с какими показателями схожа, осталось разобраться, в каких ситуациях нам все это может быть нужно и какие уровни коэффициента считаются приемлемыми.

С точки зрения менеджмента, рентабельность активов – это финансовый коэффициент, который характеризует отдачу от использования всех активов фирмы и эффективность, с которой используется ее имущество. Он позволяет оценить качество работы финансовых менеджеров и показывает, сколько чистой прибыли в расчете на вложенную денежную единицу приносит каждая единица активов, которые имеются в распоряжении компании. Другими словами, сколько прибыли создает каждая денежная единица, вложенная в имущество компании.

Другими словами, сколько прибыли создает каждая денежная единица, вложенная в имущество компании.

Коэффициент рентабельности представляет интерес для инвесторов, кредиторов, а также руководителей и поставщиков. Понимая, что такое ROA, можно проанализировать способность организации генерировать прибыль без учета структуры ее капитала. Коэффициент рентабельности активов связан с такими категориями, как финансовая надежность предприятия, его платежеспособность, кредитоспособность, инвестиционная привлекательность и конкурентоспособность.

Основные задачи ROA

ROA обязательно высчитывают для прогноза будущих прибылей и анализа того, как компания ведет дела в сравнении с конкурентами. Его же обязательно считают перед продажей компании. Чем больше она генерирует прибыль при меньших затратах, тем дороже будет стоить такой бизнес.

При запредельно низких показателях коэффициента и высокой закредитованности известны случаи продажи компаний за символический один рубль. Чем ближе значение ROA к нулю, тем более явно это означает, что фирма работает в убыток.

Желательный уровень ROA зависит как от сферы деятельности компании, так и от страны (стран) ведения бизнеса. К примеру, в топ-100 европейских компаний средний ROA не дотягивает и до 10%, а в аналогичном американском списке приближается к 15%. Другой пример — для банков с их миллиардными, а иногда и триллионными оборотами даже ROA в 1% с лихвой хватит. А вот в секторе потребительского ритейла такой уровень коэффициента скорее сочтут признаком, что дела в компании идут не очень.

FAQ

Каковы основные плюсы ROA?

Этот показатель относительно прост в расчетах и показывает эффективность компании, а также позволяет сделать «первичный фильтр» по эффективности компаний при сравнении, отсекая лишние. В расчете используется не только собственный капитал компании, но и учитываются ее обязательства — это позволяет учесть все источники для генерации прибыли.

Каковы основные минусы ROA?

Чистая прибыль часто подвержена бухгалтерским манипуляциям, – показатель чистой рентабельности может оказаться недостоверным. При сравнении ROA у двух компаний стоит обращать внимание на структуру активов, иначе можно сделать ложные выводы. Не всегда работает правило «чем выше показатель рентабельности активов, тем лучше» из-за небольшого размера или отрицательного капитала.

При сравнении ROA у двух компаний стоит обращать внимание на структуру активов, иначе можно сделать ложные выводы. Не всегда работает правило «чем выше показатель рентабельности активов, тем лучше» из-за небольшого размера или отрицательного капитала.

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией Currency Com или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Рентабельность активов: определение, формула, пример

Наши эксперты выбирают лучшие продукты и услуги, чтобы помочь вам принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными. Условия применяются к предложениям, перечисленным на этой странице.

В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными. Условия применяются к предложениям, перечисленным на этой странице.

- Рентабельность активов (ROA) является ключевым показателем прибыльности компании.

- Коэффициент ROA измеряет чистую прибыль компании по отношению к ее совокупным активам.

- Хороший ROA зависит от компании и отрасли, но 5% или выше считается хорошим.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Рентабельность активов (ROA) — это коэффициент, который измеряет прибыльность компании по отношению к ее совокупным активам. Он показывает, насколько хорошо (или плохо) компания использует все, что у нее есть — от оборудования до транспортных средств и интеллектуальной собственности — для заработка.

Он показывает, насколько хорошо (или плохо) компания использует все, что у нее есть — от оборудования до транспортных средств и интеллектуальной собственности — для заработка.

ROA — это один из способов измерить производительность отдельной компании, наблюдая, увеличивается или уменьшается этот коэффициент с течением времени. Растущий ROA указывает на повышение эффективности, а падающий ROA указывает на то, что компания, возможно, тратит слишком много на оборудование и другие активы по сравнению с прибылью, которую она получает от этих инвестиций.

Инвесторы или менеджеры могут использовать ROA для оценки общего состояния компании, чтобы увидеть, насколько эффективно она работает и насколько она конкурентоспособна. Инвесторы часто используют ROA при принятии решения о том, стоит ли вкладывать деньги в компанию, и оценивают ее потенциальную доходность по сравнению с другими компаниями в той же отрасли.

«Инвесторы используют ROA, чтобы увидеть, как прибыльность компании по отношению к ее активам изменилась с течением времени и как она сравнивается с аналогами», — говорит Мишель Катцен, управляющий директор HCR Wealth Advisors.

Подсказка: При использовании ROA для измерения относительной эффективности компании по сравнению с другими важно сравнивать ее только с компаниями аналогичного размера в той же отрасли.

Формула рентабельности активов

Рэйчел Мендельсон/ИнсайдерОсновная формула ROA состоит в том, чтобы разделить чистую прибыль компании на ее средние общие активы, а затем умножить результат на 100, чтобы преобразовать окончательную цифру в проценты.

- Средняя сумма активов: Сумма активов на балансе компании на конец текущего года плюс сумма активов на конец предыдущего года , разделенное на два

Хотя эта формула является наиболее популярной, она не единственная, используемая для определения ROA компании. Катцен говорит, что для нефинансовых компаний может быть полезно добавить обратно процентные расходы из-за несоответствия, которое может возникнуть из-за разделения долгового и собственного капитала.

Катцен говорит, что для нефинансовых компаний может быть полезно добавить обратно процентные расходы из-за несоответствия, которое может возникнуть из-за разделения долгового и собственного капитала.

«Значения могут отличаться, если формула изменена, — говорит Адам Линч, старший количественный аналитик Schwab Equity Ratings. — Часто эти альтернативные версии изменяют единицу времени, используемую в расчетах». Если ROA компании с течением времени увеличивается, это хороший признак того, что эффективность ее операций повышается.0003

- Сначала найдите общие активы Nike на конец 2021 финансового года, закончившегося в мае: 37,7 млрд долларов

- Затем найдите общие активы Nike на конец 2020 финансового года: 31,3 млрд долларов

- Сложите все вместе и разделите на два, чтобы получить средние активы: 34,5 млрд долларов

- Разделите чистую прибыль за 2021 год (5,7 млрд долларов) на средние активы (34,5 млрд долларов), а затем умножьте результат на 100, что даст вам 16,5%

Итак, сложив все вместе, ваша формула выглядит это когда вы подставите все значения:

ROA = (5,7/34,5)*100 = 0,1652 или 16,5%

«Хороший» ROA зависит от компании, временных рамок расчета и некоторых других факторов. «Все относительно, — говорит Линч. «Я бы стремился быть лучше, чем ваши конкуренты. Как правило, вы бы сравнивали конкурирующие компании или отрасли».

«Все относительно, — говорит Линч. «Я бы стремился быть лучше, чем ваши конкуренты. Как правило, вы бы сравнивали конкурирующие компании или отрасли».

В качестве эталона обычно считается приемлемым ROA 5% или выше.

«Вообще говоря, ROA 5% или выше считается «хорошим», — говорит Катцен. «Но важно рассматривать ROA компании в контексте конкурентов в той же отрасли, в том же секторе и аналогичного размера».

ROA против ROE

ROA — это один из двух основных показателей, которые менеджеры и инвесторы используют для анализа уровня прибыльности компании. Другой — рентабельность собственного капитала (ROE). Оба дают представление о том, насколько эффективно компания использует вложенные в нее деньги для получения прибыли.

Основное различие между ними заключается в том, что ROE сообщает инвесторам, какой доход приносит компания на каждый доллар стоимости акционерного капитала. Формулы похожи. Для ROE основной расчет состоит в том, чтобы разделить чистую годовую прибыль на акционерный капитал или требования акционеров к активам компании после выплаты ее долгов.

«Основное различие между ROA и ROE заключается в учете долга компании», — говорит Катцен. «При расчете ROE вы вычитаете любые обязательства компании, используя чистые активы (или акционерный капитал) вместо общих активов».

Практический результат

ROA является важным показателем рентабельности инвестиций компании. Он показывает, сколько прибыли генерируется относительно всех его активов. Чем выше число, тем больше возврат.

Для инвесторов ROA может использоваться в сочетании с другими показателями (включая ROE, который измеряет прибыль по отношению к стоимости акционерного капитала), чтобы получить представление об эффективности компании. Его можно использовать для оценки эффективности отдельной компании с течением времени или для ее оценки по сравнению с аналогичными компаниями в той же отрасли.

«ROA — это один из показателей, который выражает способность компании извлекать деньги из своих активов», — говорит Катцен.

Дори Зинн

Дори Зинн — внештатный сотрудник Insider. Она была журналистом по личным финансам более десяти лет. Ее работы публиковались в New York Times, CNET, Forbes, Yahoo!, TIME и других изданиях. Она окончила Атлантический университет Флориды со степенью бакалавра в области мультимедийных исследований.

ПодробнееПодробнее

Что такое рентабельность активов? Определение и руководство (2023)

Рентабельность активов, ROA, является показателем того, как бизнес управляет существующими активами при получении прибыли. Если ROA низкий, управление может быть неэффективным, в то время как высокий показатель ROA показывает, что бизнес работает гладко и эффективно.

Если ROA низкий, управление может быть неэффективным, в то время как высокий показатель ROA показывает, что бизнес работает гладко и эффективно.

Расчет рентабельности активов для бизнеса

ROA обычно выражается в процентах. Расчет производится путем деления чистой прибыли за год на общие активы предприятия. Если, например, магазин одежды имеет чистую прибыль за год в размере 1 миллиона долларов и общие активы в размере 4 миллионов долларов, то ROA будет:

($4 млн ) × 100 = 25 %

Рассчитав ROA, бизнес увидит, каков доход от любых инвестиций и получает ли руководство достаточную отдачу от доступных им активов.

Управление ROA

Руководство будет внимательно следить за показателем ROA на конец года. Если ROA высок, это хороший признак того, что бизнес максимально использует те активы, которые у него уже есть. Сочетание ROA с другим показателем, возвратом инвестиций, может показать, что дальнейшие инвестиции оправданы и что бизнес способен эффективно использовать новые инвестиции.

Изучение низкой рентабельности инвестиций жизненно важно для эффективного ведения бизнеса. Если ROA постоянно низкий, это может свидетельствовать о том, что либо руководство недостаточно использует существующие активы, либо активы в бизнесе больше не используются. Магазин одежды может обнаружить, что такая же прибыль от продаж возможна при меньшей площади магазина или что площадь помещения может быть лучше использована для увеличения продаж.

Банк или потенциальный инвестор будет смотреть на показатели ROA и ROI, прежде чем предоставлять кредит или приступать к дальнейшим инвестициям. Если аналогичные магазины показывают более высокие показатели, они могут искать в другом месте или задаться вопросом, почему руководство не получает возможную прибыль от бизнеса.

Повышение общей прибыли

Показатель ROA может мотивировать руководство к более эффективному использованию активов. Увидев, что возврат не такой, каким должен быть, они могут внести любые необходимые изменения в свой магазин. Также показатель ROA может показать, как можно повысить общую прибыль за счет надлежащего управления существующими активами. Это всегда лучшая альтернатива тому, чтобы тратить больше денег в магазине и надеяться на лучшее.

Также показатель ROA может показать, как можно повысить общую прибыль за счет надлежащего управления существующими активами. Это всегда лучшая альтернатива тому, чтобы тратить больше денег в магазине и надеяться на лучшее.

Что такое рентабельность активов? FAQ

Что означает рентабельность активов?

Рентабельность активов (ROA) — это финансовый коэффициент, который измеряет прибыльность бизнеса по отношению к его совокупным активам. Он рассчитывается путем деления годовой чистой прибыли компании на ее общие активы. Этот коэффициент можно использовать для сравнения прибыльности различных компаний или для измерения эффективности компании в использовании своих активов для получения прибыли.

Какова формула рентабельности активов?

Рентабельность активов (ROA) — это финансовый коэффициент, который измеряет прибыльность компании по отношению к ее совокупным активам. Он рассчитывается путем деления чистой прибыли компании на ее совокупные активы.