Что такое НДС и почему его могут вернуть?

Есть один вид налогов, который вроде бы платит бизнес, но на самом деле его перечисляют из кармана каждого кыргызстанца. Мы все платим налог на добавленную стоимость (НДС) при покупках любых товаров. Но есть случаи, когда предприниматели налог не платят или даже им частично возвращают сумму налога.

Что такое НДС?

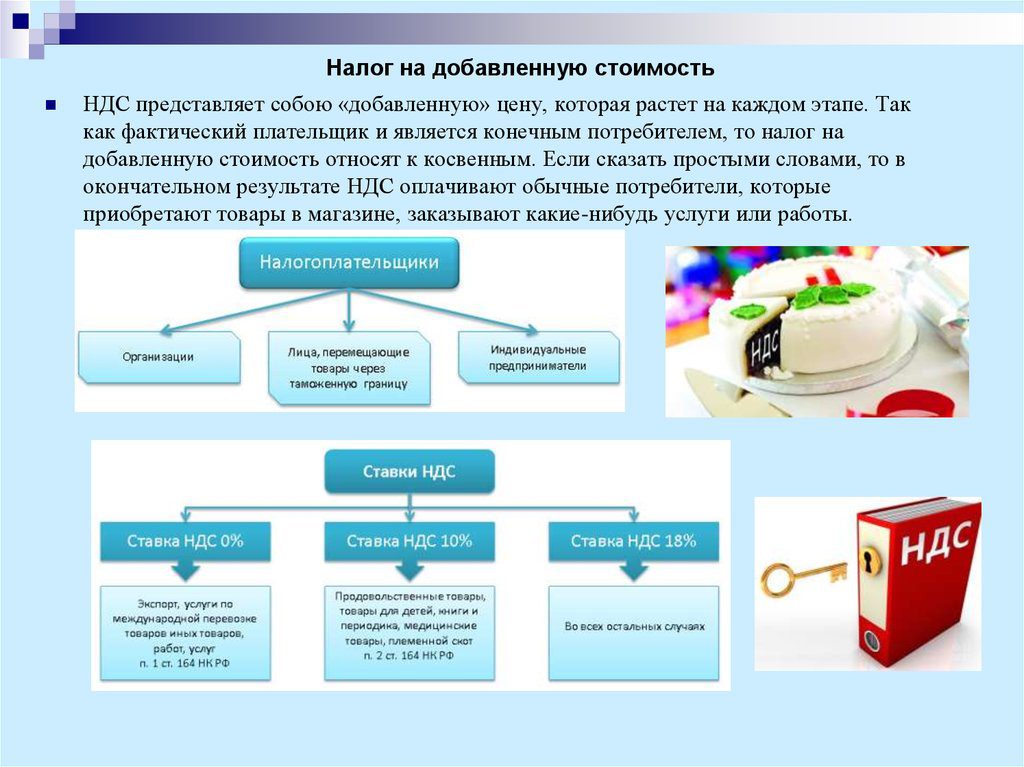

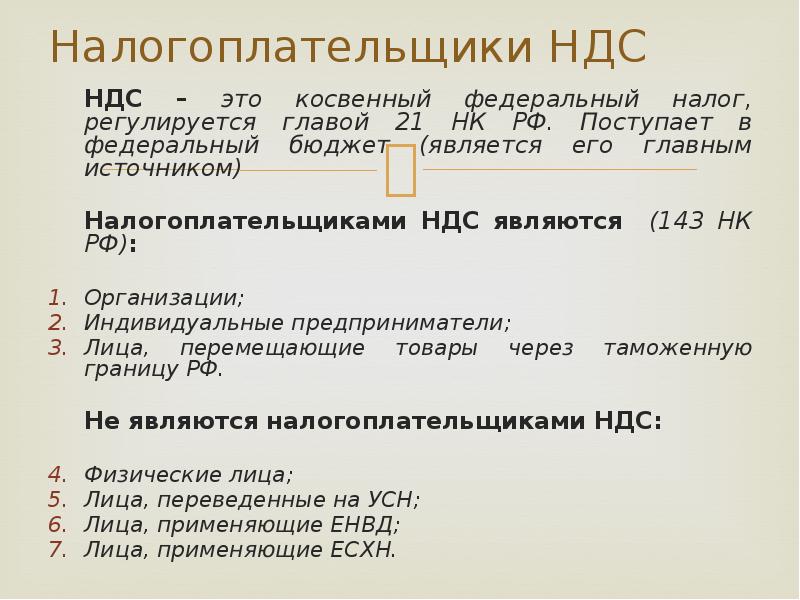

НДС – налог на добавленную стоимость, который является косвенным (потребительским) налогом, поскольку взимается с покупателя (потребителя). Этот налог накладывается на любой товар (работу или услугу), который продается (выполняется или оказывается) плательщиком НДС, в виде надбавки к цене или тарифу. НДС уплачивается в бюджет, исходя из суммы разницы между продажной и покупной стоимостью товара (работы или услуги).

Кто платит НДС?

НДС платит продавцу покупатель. Отчеты по НДС в налоговые органы подают налогоплательщики, зарегистрированные в качестве плательщика НДС, которые в стоимость любого товара (работы или услуги) включают этот налог.

Как предприниматели платят НДС?

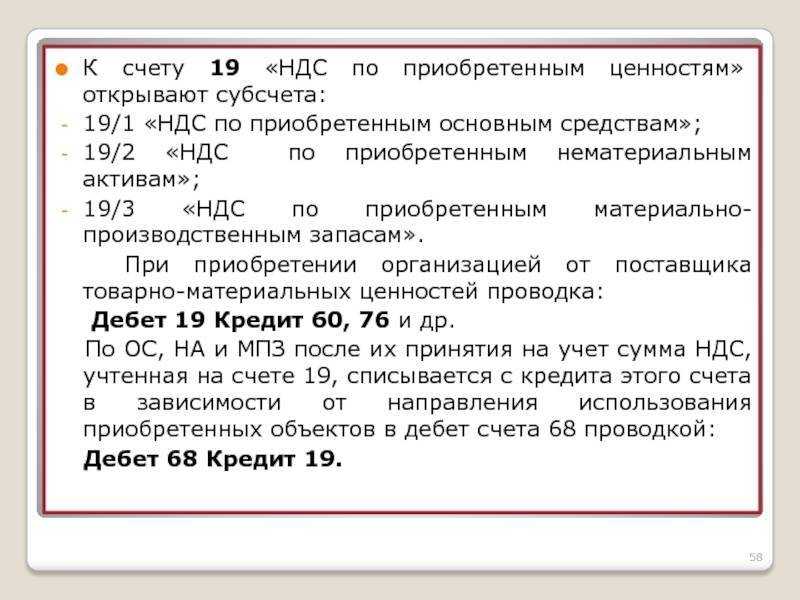

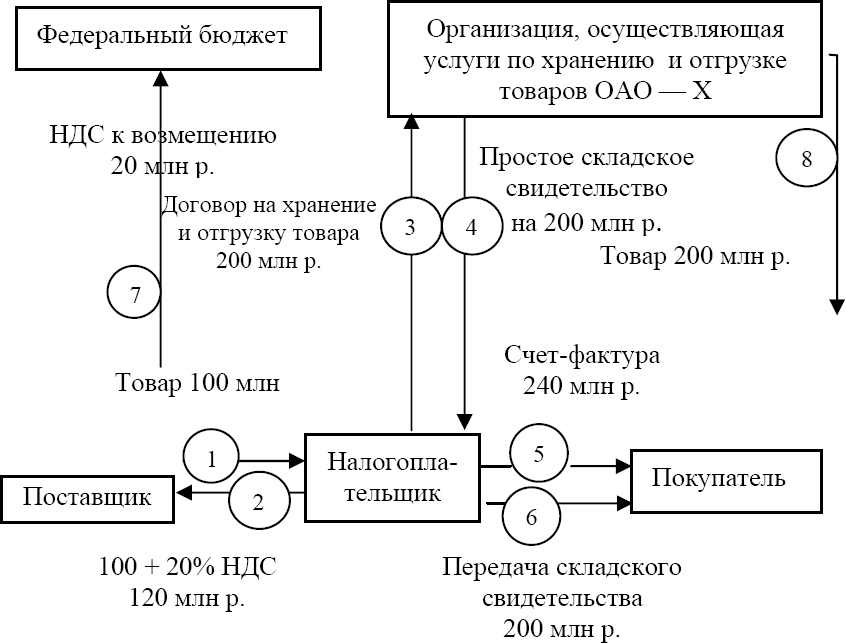

Налогоплательщик в процессе своей деятельности покупает основные средства, товары, включая сырье, материалы, топливо, комплектующие изделия, а также работы или услуги у продавцов с учетом НДС, если эти продавцы зарегистрированы как налогоплательщики этого вида налога.

Используя эти купленные ресурсы в своей производственной деятельности, налогоплательщик НДС создает готовую продукцию (товар, работу, услугу) для продажи. Продажа этой готовой продукции производится с учетом НДС, то есть на ее стоимость накручивается НДС в размере 12 процентов. В бюджет налогоплательщик НДС уплачивает разницу между суммой НДС с проданной готовой продукции и суммой НДС купленных ресурсов, использованных для изготовления продукции.

Если разница положительная, то есть сумма НДС по продаже больше, чем сумма НДС по покупкам, то эта разница (налоговое обязательство по НДС) подлежит уплате в бюджет.

Если же разница отрицательная, то есть сумма НДС по продаже меньше, чем сумма НДС по покупкам, то эта разница (превышение НДС) подлежит возврату налогоплательщику или возмещению из бюджета.

Как могут возместить НДС?

НДС могут возместить налогоплательщику в счет уплаты его задолженности по пени и налоговым санкциям по НДС, НДС будущих налоговых периодов, включая задолженность по НДС на импорт товаров.

А если товар вывозят из страны?

Для поддержки отечественных товаропроизводителей при вывозе товаров из страны, то есть при экспорте, ставка НДС установлена в размере 0 процентов.

Если предприниматель, который платит НДС, в течение полугода экспортирует товары, стоимость которых составит не меньше 50 процентов от общего объема проданных товаров, то он имеет право на возмещение и возврат суммы превышения НДС.

Сумма превышения НДС может быть отнесена в счет уплаты его задолженности по пени и налоговым санкциям по НДС, НДС будущих налоговых периодов, задолженности по другим видам налогов и по НДС на импорт товаров, а также возврату из бюджета на банковский счет налогоплательщика.

А когда деньги могут вернуть?

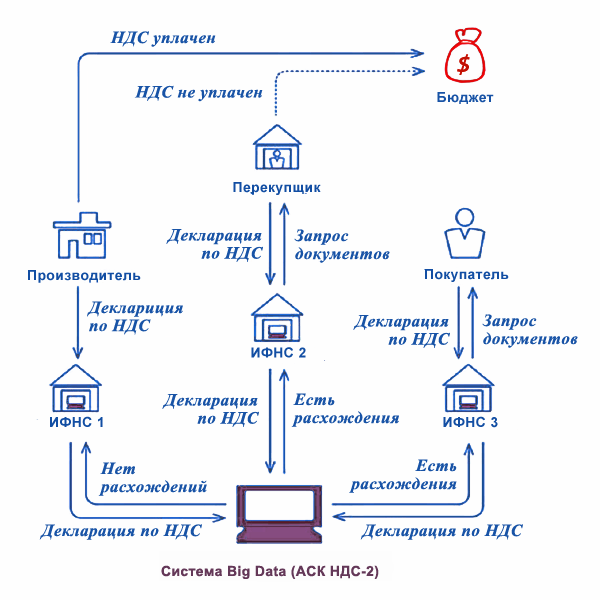

Это делают только в том случае, когда у налогоплательщика НДС нет долгов по налогам, включая по НДС на импорт товаров. При этом возмещение и возврат НДС осуществляются в течение двух месяцев после получения налоговым органом заявления налогоплательщика о возмещении или возврате НДС. Решение принимается налоговым органом на основе обязательного исследования всех предоставленных налогоплательщиком копий подтверждающих документов.

А кто принимает решение о возврате НДС?

Если сумма возврата меньше 300 тысяч сомов в месяц, то решение по возмещению и/или возврату НДС налогоплательщику принимается территориальным подразделением налоговой службы. Если сумма возврата свыше 300 тысяч сомов, то решение принимается специальной комиссией, созданной решением правительства.

Кто входит в комиссию, которая возвращает крупные суммы НДС?

Комиссия по возмещению и возврату НДС является коллегиальным органом. Председателем комиссии является заместитель министра экономики. В ее состав входят заместители министра финансов и представители Государственной налоговой службы, а также заведующий отделом учета государственных доходов Центрального казначейства Министерства финансов. Кроме того, в состав комиссии включены оперуполномоченный отдела по борьбе с правонарушениями в сфере финансов Государственной службы по борьбе с экономическими преступлениями, начальник управления статистики, анализа и прогнозирования Государственной таможенной службы и руководитель наблюдательной комиссии Общественного наблюдательного совета при Министерстве экономики с правом совещательного голоса.

В ее состав входят заместители министра финансов и представители Государственной налоговой службы, а также заведующий отделом учета государственных доходов Центрального казначейства Министерства финансов. Кроме того, в состав комиссии включены оперуполномоченный отдела по борьбе с правонарушениями в сфере финансов Государственной службы по борьбе с экономическими преступлениями, начальник управления статистики, анализа и прогнозирования Государственной таможенной службы и руководитель наблюдательной комиссии Общественного наблюдательного совета при Министерстве экономики с правом совещательного голоса.

Если не вернут деньги, то куда следует обратиться и как взыскать сумму?

В случае отказа территориальным налоговым органом, уполномоченным налоговым органом или комиссией по возмещению НДС в возврате налога на расчетный счет, то причина отказа должна быть обоснована.

Если причина отказа заключается в неполном комплектовании документов, то налогоплательщик должен просто собрать недостающие бумаги.

Если причина заключается в чем-то другом (несоответствие материалов контрольного обследования требованиям НПА, неподтверждение экспортных поставок и т.д.), то налогоплательщик или налоговый орган должны принять меры по устранению этих недостатков.

В случае отказа в возмещении превышения НДС налогоплательщик имеет право обратиться с соответствующим заявлением в вышестоящий орган, то есть

в уполномоченный налоговый орган или комиссию по возмещению НДС.

Счет-фактура: что это такое простыми словами, для чего она нужна и что подтверждает

Здесь будет рассматриваться такой документ, как счет-фактура – что это такое простыми словами. Ведь это исключительно важная документация для обеих сторон коммерческой сделки. И поставщик, и получатель груза осуществляют свою деятельность через него. И что не менее важно, у данной бумаги есть строгая форма и нарушать ее нельзя. Любое отступление от правил автоматически нивелирует юридическую силу. Соответственно, важно не только знать, когда использовать документ, но и как его правильно заполнять. Особенно учитывая последний поправки в законодательстве, которые внесли некоторые изменения. И о них зачастую не осведомлены лица, принимающие товар или осуществляющие его отгрузку. Поэтому нюансы часто ускользают.

Особенно учитывая последний поправки в законодательстве, которые внесли некоторые изменения. И о них зачастую не осведомлены лица, принимающие товар или осуществляющие его отгрузку. Поэтому нюансы часто ускользают.

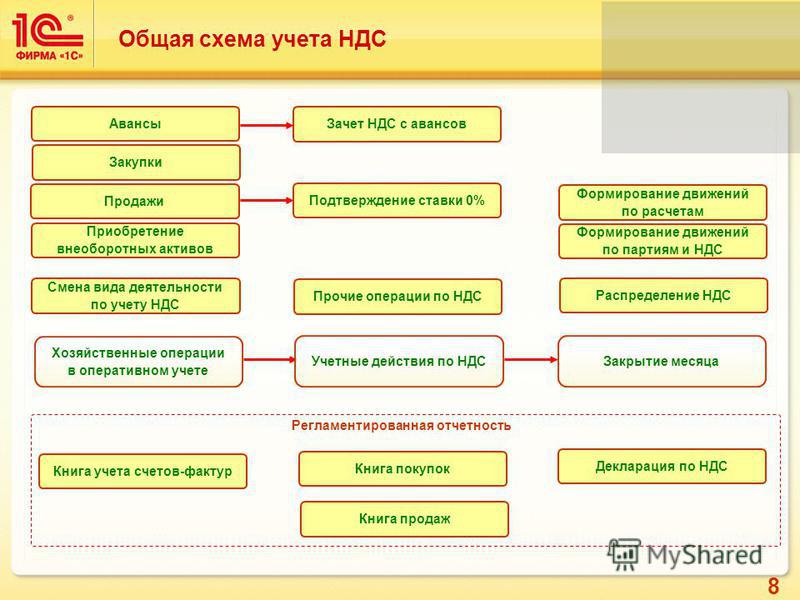

Начнем с самого термина. Официально – это налоговый документ. Хотя предназначение лежит в гораздо более широкой плоскости. В общем смысле, его главная цель – учет НДС для поставляемых товаров или услуг. Поэтому он хранится в бухгалтерии для формирования налоговой отчетности. А также поднимается в случае проверки со стороны ФНС. Это основное подтверждение валидности сделки, поэтому без его изучения у сотрудников налоговой могут возникнуть очевидные вопросы.

Также есть и второе предназначение данной бумаги.

Для чего нужна счет-фактура

Определить и подтвердить размер НДС – это, конечно, важный момент. Но для самих сторон сделки, более интересным является второе значение документации: ее подтверждение, валидность. Эта бумага позволяет абсолютно легитимно завершить процесс передачи имущественных прав на ТМЦ. А также узаконить тот аспект, что получатель не имеет никаких претензий к отправителю. Товар доставлен в срок, в полном объеме и надлежащем качестве. В противном случае претензии могут возникнуть и к логистической компании, осуществляющей грузоперевозку.

Эта бумага позволяет абсолютно легитимно завершить процесс передачи имущественных прав на ТМЦ. А также узаконить тот аспект, что получатель не имеет никаких претензий к отправителю. Товар доставлен в срок, в полном объеме и надлежащем качестве. В противном случае претензии могут возникнуть и к логистической компании, осуществляющей грузоперевозку.

Учитывая тот факт, что в этой документации содержится вся основная информация по продукции, всегда получится провести сверку. То есть, наглядное сравнение той партии, что фактически приехала и той, что была заявлена. А вот информация о стоимостном выражении поступивших ТМЦ – это уже дань необходимости как раз для налоговой службы. Ведь сумма сделки в принципе регистрируется и в договоре. Поэтому указание цены тут – это необходимость для расчета НДС.

ОбразецПоняв, что счет-фактура — это документ, подтверждающий сам факт перевозки закупленных ТМЦ или оказания услуг, стоит изучить его формуляр. Тем более, что мы уточнили важность корректного заполнения самого бланка.

Тем более, что мы уточнили важность корректного заполнения самого бланка.

№1

бланк1№2

бланк2Что подтверждаетИтак, мы уже поняли, что подобный документ принципиально важен как для налоговой отчетности, так и для самого узаконивания сделки. Действительно, одного договора недостаточно, как минимум потому, что понадобится своего рода акт приема-передачи. Но мы не учли еще один основной момент. Ведь бумага подтверждает начисление определенного НДС. И если после этой информации налог действительно был уплачен – это уже повод для получения соответствующего вычета. Да, если вы рассчитаете на этот распространенный вид субсидий, то все декларации должны быть строго подтверждены. Именно из базы НДС и формируется тело дотации.

Становится понятно, для чего предназначена счет-фактура.

- Официальное закрепление факта совершения сделки.

- Исчисление налогооблагаемой части из передаваемых ТМЦ.

- Возможность потребовать налоговый вычет в установленных размерах впоследствии.

Разумеется, грамотно заполнить данный документ сумеет не каждый сотрудник. А бухгалтеров на предприятии зачастую не хватает. Да и в любом случае, этот процесс лучше максимально автоматизировать. Иначе он грозит серьезными тратами в переводе на человеко-часы. Поэтому логично будет воспользоваться готовыми программными решениями, причем не только в этой сфере товарно-денежных отношений, но и во всех остальных.

коробкиВидовое разнообразие

Мы поняли, для чего необходима счет-фактура. Но эта информация ограниченная и неполная. Ведь для полного уяснения нужно как минимум понять, какие типы данной документации существуют, и каким целям они служат.

Самый основной вариант – стандартная СФ. Она формируется в момент отправки груза, проходит весь путь вместе с водителем или экспедитором и передается на руки грузополучателю. И в этом случае товар или услуга оплачивается по факту. В принципе, документ передается всегда после того, как деньги уже переданы или получены кредитные обязательства.

И в этом случае товар или услуга оплачивается по факту. В принципе, документ передается всегда после того, как деньги уже переданы или получены кредитные обязательства.

Также есть несколько путей отправки СФ. Во-первых, вместе с самим грузом. Это самый распространенный способ. Во-вторых, отдельно после отгрузки товара или выполнения услуг. В-третьих, по почте параллельно.

В любом случае, все три вариации применимы как к стандартной СФ, так и к авансовой. Это наша вторая разновидность. Она формируется исключительно в ситуациях, когда денежные средства за будущую партию уже были направлены на счет поставщика. Но при этом фактически никакого груза еще не сформировано. Эта бумага имеет более сжатый вид, включает наименовании компании отправителя, получателя, список ТМЦ в партии, единицы измерения. Как вы понимаете, для формирования налоговой отчетности она не подойдет. Лишь для закрепления будущей сделки, за которую уже получен аванс. Поэтому, если формируется такая счет-фактура, назначение документа сужается. Она не может является формой узаконивания уже свершившейся сделки, ведь ее пока фактически не было.

Она не может является формой узаконивания уже свершившейся сделки, ведь ее пока фактически не было.

Налог на добавленную стоимость назначается на любой ТМЦ, который прописан в соответствующих актах. И данный документ будет подтверждать наличие НДС. Соответственно, при заполнении декларации бухгалтера будет брать сведения напрямую из этих бумаг. Из этого следует, что их не только нужно каждый раз формировать, но и хранить в течение как минимум одного отчетного периода. Примечательно то, что существует категория товаров, некоммерческие цели, которые освобождают от уплаты этого налога, а также стандартная форма УСН для индивидуальных предпринимателей.

В этом случае по закону получатель груза не имеет права требовать составление формуляра. Да, он может попросить. И зачастую ему в этом никто не отказывает. Продавец, чтобы не накалять отношения все равно формирует эту бумагу. Но при этом составлять ее придется особым образом.

Ведь как мы помним, что означает счет-фактура в первую очередь – это выявление размера НДС. И если налога нет, то поле нужно либо оставить пустым, либо заполнить текстом «БЕЗ НДС». Другие варианты не допускаются. Мы уже упоминали про жесткие рамки заполнения бланка, которые в принципе не допускают расхождений. И, таким образом, строчка «0%» в поле НДС – является прямым нарушением. При подобном варианте заполнения налоговые органы вполне могут решить назначить неприятные санкции. Например, пустить данную сделку под стандартные 20% налога. Что очень неприятно скажется на конечной прибыли покупателя.

Ключевые реквизитыКонкретные поля, обязательные для заполнения в любом случае, четко указаны в 169 статье НК РФ. Пройдемся по ним подробно:

- Конкретная дата составления, а также его номер в соответствии с журналом грузоотправителя. Стоит учесть, что цифры в любом случае нужно проставить сквозные.

При этом сам формат их не имеет значения.

При этом сам формат их не имеет значения. - Название организации, почтовый индекс. Причем наименование должны быть полным, учитывая его официальные данные в ЕГРЮЛ. Если там присутствуют сокращения, то их указывать можно и даже нужно. Но сосредоточьтесь на том, чтобы избежать любых помарок, исправлений. Они не допускаются, при этом запись не должна допускать разночтения.

- Теперь такая же процедура ожидает и получателя. Также прописываются все основные сведения для полной и точной идентификации компании без двоякого толкования.

- Адреса. Указать необходимо для обеих сторон. Учитывая, что подтверждает счет-фактура – точки прибытия должны быть указаны наиболее точно. Но при этом помните, что географическая локация фактически важна лишь для передачи имущественных ценностей. Когда речь идет об оказании услуг, локации прибытия быть не может по определению. Поэтому это место допустимо пропустить.

- Продукция и ее единицы измерения.

Зачастую используется система веса или количество поштучно. Одновременно следует помнить, что нужно учитывать и упаковки, ящики, коробки. И указывать и их количественный фактор тоже. Причем необходимо использовать корректную метрическую систему для учета. Если продукция рассчитывается в литрах, нельзя мерить ее в тоннах.

Зачастую используется система веса или количество поштучно. Одновременно следует помнить, что нужно учитывать и упаковки, ящики, коробки. И указывать и их количественный фактор тоже. Причем необходимо использовать корректную метрическую систему для учета. Если продукция рассчитывается в литрах, нельзя мерить ее в тоннах. - Объем услуг, а также общий размер партии. Собственно, чтобы получатель смог сверить сколько пришло, и сколько должно было.

- Стоимость. Зачастую предполагается цена за конкретную единицу или за всю партию в целом. Причем указываться общая сумма должна с учетом НДС. Без него, если подобное было прописано в первоначальном соглашении или при УСН.

- Валюта для оплаты. В этом поле нужно указать не просто название, а международный код.

- Ставка. В принципе это и есть главная цель, для чего нужна счет-фактура в бухгалтерии. Поэтому НДС необходимо указать наиболее правильно. Если же тариф отсутствует, работает вариант УНС.

- Размер налога. То есть, общая часть, предусмотренная к оплате. Если вы используете современное программное обеспечение, то данная сумма будет вписываться с ее помощью. И считать ее нет необходимости. Иначе придется скрупулезно производить расчеты, помните, что ошибаться нельзя даже в небольших диапазонах.

- При поставках импорта появляется еще одна обязательная к заполнению часть – это страна и идентификатор таможенной декларации.

Этот документ включается в книгу продаж или покупок. В зависимости от того, в какой именно роли выступало предприятие. И после подведения итогов периода, на основании и этой информации создается декларация. Поэтому пропуск даже одного экземпляра бланка грозит серьезными неприятностями. В итоге будет допущена неточность в налоговой отчетности, что явно заинтересует ФНС при сверке. Что, в свою очередь, спровоцирует внеплановую выездную проверку. А они по знаменитому закону Мерфи не просто выявит проблему конкретно с этим пропущенным документом, но и все проблемные сделки в пределах трехгодовой исковой давности. И финансовые санкции станут неминуемыми.

А они по знаменитому закону Мерфи не просто выявит проблему конкретно с этим пропущенным документом, но и все проблемные сделки в пределах трехгодовой исковой давности. И финансовые санкции станут неминуемыми.

Построчно бланк заполняется так:

- 1 – дата и номер;

- 2 – данные о продавце;

- 3, 4 – сведения о получателе;

- 5 – дата и номер авансового варианта документации;

- 6 – акциз;

- 7, 8 – налог;

- 9 – стоимость;

- 10 – поля для импорта.

Это не только допускается, но и рекомендуется. Электронный документооборот уже давно и упорно вытесняет своего бумажного собрата. И что особо важно – это проще, удобнее и быстрее. Экономия огромного количества человеческих ресурсов и сил бухгалтеров, которые логично направить на более продуктивную и полезную деятельность для компании в целом. При этом при заполнении электронным методом, а также при пересылке, полностью исчезает шанс утери. Ведь во время поездки, случится может все, что угодно.

При этом при заполнении электронным методом, а также при пересылке, полностью исчезает шанс утери. Ведь во время поездки, случится может все, что угодно.

Но если вспомнить, что значит счет-фактура, определение нам сообщит – что это официальный документ для учета НДС. То есть даже в электронной форме для него остаются актуальными строгие требования для оформления.

доставкаЖурналы учетаВсе отчетности такого рода попадают в соответствующую специальную книгу. И мало того что без их наличия нормально вести бухгалтерию просто невозможно, так они становятся еще и первой точкой для проверки со стороны налоговых органов. Поэтому их наличие даже не обсуждается.

Готовые решенияВ принципе, никто не запрещает вести журналы в электронной форме. Но для этого опять же понадобится программное обеспечение, интегрированное в общую систему предприятия, а также адаптированное под его нужды. По счастью, современный рынок предоставляет массу подобных вариантов.

По счастью, современный рынок предоставляет массу подобных вариантов.

Не стоит полагать, что для разных сторон сделки понадобятся различные бланки. Это распространенное заблуждение. На самом деле, форма строго стандартная, отклонения не допускаются. СФ заполняется по образцу, подшивается в учетную книгу и используется по запросу ИФНС или при необходимости в формировании отчетности. Также, что важно знать – кому остается счет-фактура. Из наших рассуждений уже очевидно, что она отходит грузополучателю. Но все же этот момент лучше уточнять.

Решение об отсутствии СФЕсли НДС в сделке не предусматривается, при этом обе стороны не хотят заполнять этот документ, допускается отказаться от него. Причем строго фиксированной письменной формы для подобного рода соглашения не нужно, достаточно устной договоренности.

Когда СФ не понадобитсяТакие случае возможны. Это:

Это:

- Сделка без встречных обязательства. Другими словами, безвозмездная.

- Особая налоговая форма участников.

- Сделка в принципе не облагается НДС, если она не имеет коммерческого характера.

Подведем небольшой итог о функциях этой документации. В первую очередь, учет и расчет размера налога на добавленную стоимость. Он нужен для последующей отчетности перед ФНС. Во вторую очередь, фиксация того факта, что сделка была совершена. И в последнюю – для получения последующего налогового вычета.

Если допущены ошибки в заполненииВ самом хорошем случае вас ожидает всего лишь возврат документа для переделывания. Разумеется, часто это портит взаимоотношения со второй стороной сделки и может поставить под угрозу партнерство. Но единичный случай обычно не несет такого итога. А вот со стороны ФНС опасность серьезнее. Во-первых, это возможность получения значительного штрафа. А во-вторых – это повод в отказе при попытке получить налоговый вычет, что также скажется на экономической составляющей всей компании.

Во-первых, это возможность получения значительного штрафа. А во-вторых – это повод в отказе при попытке получить налоговый вычет, что также скажется на экономической составляющей всей компании.

Теперь уточним, в каких случаях вносить мелкие правки все же разрешается:

- Если это не важные сведения, не цифры, не дата и не наименование участников.

- Исправления вносятся сразу во все экземпляры СФ.

- Все правки заверены печатью.

- Их не более 3, иначе стоит переписать лист заново.

Вот мы и разобрались, для чего необходима счет-фактура. Теперь Вы знаете, насколько важен этот документ, и как он требователен к бережному заполнению.

Как работает НДС? Простое объяснение

Многие финансовые фразы могут показаться немного чуждыми новичкам в бизнесе. От дивидендов до корпоративного налога — существует множество различных терминов, с которыми вам придется ознакомиться, когда вы впервые регистрируете компанию и начинаете свой бизнес.

От дивидендов до корпоративного налога — существует множество различных терминов, с которыми вам придется ознакомиться, когда вы впервые регистрируете компанию и начинаете свой бизнес.

Среди множества запутанных терминов вы найдете один, который звучит очень знакомо: НДС.

НДС не является финансовым соглашением исключительно для владельцев бизнеса. Вы постоянно будете слышать об НДС при покупке товаров и услуг как частное лицо или бизнес. Но что это такое и как работает НДС, когда вы сами взимаете его за свои товары и услуги?

В Mint Formations мы понимаем, что работа с НДС может быть непростой задачей для владельцев бизнеса, особенно если вы никогда раньше этого не делали. Если вы планируете зарегистрироваться в качестве плательщика НДС, это руководство для вас. Он охватывает все, что вам нужно знать об НДС, поэтому вы можете быть уверены в регистрации и подаче декларации.

Перейти к тому, что вы хотите знать:

- Что такое НДС?

- Когда ваш бизнес должен начать взимать НДС?

- Как работает НДС?

- Как взимать НДС?

- Сколько НДС вы должны взимать?

- Как работает декларация по НДС?

- Каковы преимущества регистрации предприятия по НДС?

- Как зарегистрироваться в качестве плательщика НДС в Великобритании?

Что такое налог на добавленную стоимость (НДС)?

НДС означает налог на добавленную стоимость и является общим налогом, которым облагаются почти все проданные товары и услуги. Простой принцип НДС заключается в том, что потребители платят налог на продукты, которые они покупают, в зависимости от стоимости продукта. Ставки НДС основаны на процентах, что означает, что чем выше цена, тем больше платит потребитель.

Простой принцип НДС заключается в том, что потребители платят налог на продукты, которые они покупают, в зависимости от стоимости продукта. Ставки НДС основаны на процентах, что означает, что чем выше цена, тем больше платит потребитель.

Налог на добавленную стоимость известен как налог на потребление, поскольку счет оплачивает покупатель, а не компания. Идея состоит в том, что бизнес добавляет НДС к своим сборам и ценам в качестве дополнительных затрат, а затем собирает это налогообложение от имени правительства.

Порог НДС: когда ваш бизнес должен начать взимать НДС

НДС требуется после того, как ваш бизнес достигает определенного порога налогообложения. В настоящее время (по состоянию на 2020 год) этот порог НДС составляет 85 000 фунтов стерлингов. Любая выручка от товаров и услуг после того, как валовой доход превысит 85 000 фунтов стерлингов, должна включать НДС. Прибыль, полученная до лимита, не должна включать НДС.

Например, если ваш бизнес зарабатывает 90 000 фунтов стерлингов в год, когда вы впервые регистрируетесь в качестве плательщика НДС, только 5000 фунтов стерлингов являются облагаемым налогом оборотом для уплаты НДС. Остальное освобождено от НДС. Если вы зарабатываете 84 999 фунтов стерлингов или меньше, вам не нужно платить НДС.

Остальное освобождено от НДС. Если вы зарабатываете 84 999 фунтов стерлингов или меньше, вам не нужно платить НДС.

Малые предприятия не должны немедленно взимать с клиентов НДС, потому что это неизменно приводит к увеличению ваших цен или снижению вашего дохода — в зависимости от того, как вы решите управлять начислением НДС с клиентов.

Чтобы оставаться конкурентоспособными, некоторым предприятиям может потребоваться снизить затраты, чтобы не отпугивать клиентов. В результате порог позволяет малым предприятиям с низким доходом стабилизировать свои финансы и оставаться активными на рынке, взимая с потребителей более низкие цены.

После того, как вы стали плательщиком НДС, вы должны оставаться зарегистрированным плательщиком НДС до тех пор, пока не начнете зарабатывать менее 85 000 фунтов стерлингов в год. Это означает, что, в отличие от налоговых льгот, наличие льготы в размере 85 000 фунтов стерлингов не сбрасывается в начале следующего налогового года. Если вы являетесь плательщиком НДС, вы должны платить НДС за товары и услуги.

Регистрация в качестве плательщика НДС

После того, как вы достигнете порога налога на добавленную стоимость, вы должны начать взимать НДС.

Первым шагом является регистрация плательщика НДС в HMRC. Это позволяет отправить декларацию по НДС, аналогичную налоговой декларации по самооценке. Если вы индивидуальный предприниматель, вы можете зарегистрироваться плательщиком НДС. Если вы владеете компанией с ограниченной ответственностью, малый бизнес должен быть зарегистрирован для уплаты НДС.

Если вы подадите налоговую декларацию для своего бизнеса на сумму более 85 000 фунтов стерлингов, но не зарегистрировались и не заплатили налог на добавленную стоимость, вы столкнетесь с расследованиями и штрафами. НДС не обязателен.

После того, как вы зарегистрируетесь в качестве плательщика НДС и ваш доход превысит пороговое значение, вы сможете взимать НДС с клиентов за товары и услуги.

Регистрация плательщика НДС в Mint Formations Хотите стать плательщиком НДС? Монетный двор Formations может помочь. Процесс прост, и мы позаботимся о том, чтобы все было сделано правильно и эффективно. |

Как взимать НДС

Взимать НДС невероятно просто. Все, что вам нужно сделать, это добавить НДС к базовой стоимости товаров и услуг, которые вы предлагаете. То, как вы справляетесь с этим, полностью зависит от того, как вы взимаете плату с клиентов.

Если вы работаете в рознице, например, и ставите ценник на свой товар, то вы включаете НДС в цену товара. Когда клиент покупает продукт, он оплачивает стоимость своего товара — и НДС.

Если ваша компания является поставщиком услуг, вы можете сделать это по-другому. Когда вы выставляете счет клиентам, вы можете включить стандартную стоимость услуг и отдельный сбор НДС. Когда клиент оплачивает полную стоимость, вы откладываете сумму НДС для уплаты в рамках декларации по НДС.

Помните, деньги НДС не ваши, и вы не должны рассматривать платежи НДС как дополнительный доход.

Объяснение ставок НДС

Для большинства малых предприятий вам потребуется взимать стандартную ставку НДС. Это 20% от стоимости товара. Однако стандартная ставка — не единственная комиссия, доступная для товаров и услуг. Есть еще два вида НДС:

- Пониженная ставка — Пониженная ставка НДС — это НДС в размере 5% на товары и услуги. Эта ставка применяется к предметам, которые считаются предметами роскоши. К ним относятся автокресла для детей, энергосберегающие мероприятия, многочисленные сборы на благотворительность и средства передвижения для пожилых людей.

- НДС с нулевой ставкой — Нулевые ставки относятся к товарам и услугам, в отношении которых НДС взимается по ставке 0%. Вы не взимаете НДС с продаж этих товаров. Эти товары и услуги, не облагаемые НДС, считаются предметами первой необходимости и включают в себя многие виды продуктов питания, детскую одежду, бронирование, медицинские принадлежности и оборудование.

Вы должны указать обе эти ставки в своей декларации по НДС — даже для продуктов с нулевой ставкой. Единственными товарами и услугами, которые вам не нужно отражать для целей НДС, являются те, которые освобождены от НДС. К ним относятся медицинские услуги, финансы и кредит, а также сбор средств, проводимый благотворительными организациями.

Чтобы увидеть полный список товаров, на которые распространяется льготная ставка, нулевая ставка и освобождение от НДС, вы можете посетить веб-сайт правительства.

Подача декларации по НДС

Декларация по НДС — это практика бухгалтерского учета, которую должны заполнять все зарегистрированные плательщики НДС компании или физические лица. В отличие от самостоятельных налоговых деклараций, декларация по НДС не представляет собой годовой отчет, а подается каждые три месяца. Как и налоговая декларация по самооценке, это отчет о доходах, представляемый в HMRC для уплаты налогов и ведения учета.

Когда вы регистрируетесь для уплаты НДС, вы также регистрируетесь для получения декларации по НДС. Вы можете подать декларацию по НДС онлайн.

Вы можете подать декларацию по НДС онлайн.

Декларация по НДС показывает все продажи товаров и услуг, которые вы сделали, включая уплату НДС. В вашей декларации будет указана сумма собранного НДС и сумма, которую вы должны правительству в виде налога.

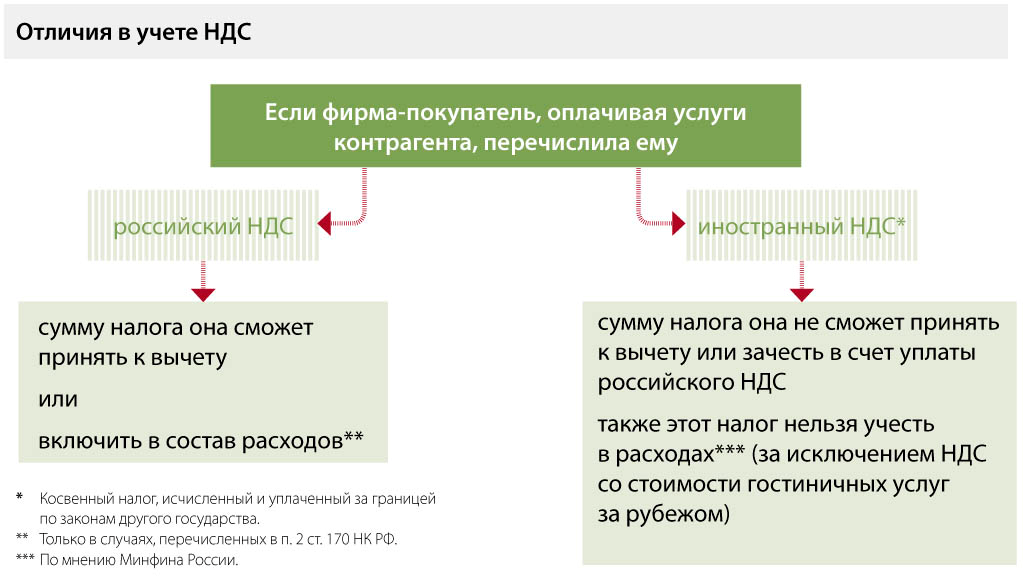

Однако не все так просто. Как бизнес, вы будете делать свои собственные покупки и платить НДС на них. Поскольку вы уже произвели платежи по НДС, вы можете уменьшить сумму, которую вы должны заплатить, и даже вернуть доход.

Вы можете возмещать НДС только по коммерческим расходам. Это то же самое, что и бизнес-расходы в налоговой декларации по самооценке. Для простоты, если вы заявляете об этом в своих ежегодных декларациях, вы можете требовать возмещения НДС в своих декларациях по НДС.

Если вы заплатили больше НДС через расходы, чем вы заработали, вы получите возмещение НДС. Если вы заплатили меньше, чем заработали, но все же заплатили часть, ваш счет по НДС уменьшается. Если вы не платили НДС по расходам в течение трех месяцев, охватываемых вашей декларацией по НДС, вы будете платить весь уплаченный НДС.

Хотя можно самостоятельно заполнить декларацию по НДС, многие компании пользуются бухгалтерскими услугами. Эти услуги дают вам душевное спокойствие, так как вы будете знать, что ваши возвраты будут оформлены правильно.

Преимущества регистрации предприятия по НДС

НДС является спорным вопросом для предприятий, и у регистрации по НДС есть свои плюсы и минусы. Тем не менее, у бизнеса, зарегистрированного в качестве плательщика НДС, есть и определенные преимущества. Вот четыре основных преимущества:

- Вы можете потребовать возврата НДС на товары и услуги, приобретенные для вашего бизнеса. Это может быть значительная сумма денег, и она может помочь увеличить ваш денежный поток.

- Вы можете зарегистрироваться для участия в программе фиксированной ставки, которая может упростить возврат НДС и сэкономить ваши деньги.

- Вы станете более надежным предприятием как для клиентов, так и для поставщиков.

Это может помочь вам выиграть больше бизнеса.

Это может помочь вам выиграть больше бизнеса. - Вы будете лучше понимать свои расходы, так как вам нужно будет отслеживать все платежи и поступления НДС. Это поможет вам более эффективно управлять своими финансами.

Многие владельцы бизнеса добровольно становятся предприятиями, зарегистрированными в качестве плательщиков НДС, даже если они не достигают порога НДС из-за этих преимуществ.

Как зарегистрироваться в качестве плательщика НДС в Великобритании за 5 шагов

Если вы ведете бизнес в Великобритании, вам может потребоваться зарегистрироваться в качестве плательщика НДС (налога на добавленную стоимость). Вот пошаговое руководство о том, как это сделать:

Шаг 1: проверьте, нужна ли вам регистрация

Проверьте, нужно ли вам зарегистрироваться для уплаты НДС. Вы должны зарегистрироваться в качестве плательщика НДС, если ваш налогооблагаемый оборот превышает 85 000 фунтов стерлингов в год. Если вы не уверены, превышает ли ваш оборот этот порог, вы можете проверить это с помощью онлайн-инструмента HMRC.

Шаг 2. Создайте учетную запись

После того, как вы определили, что вам необходимо зарегистрироваться для уплаты НДС, вы можете сделать это онлайн через веб-сайт GOV.UK. Вам нужно будет создать учетную запись и подготовить регистрационный номер компании (CRN).

Шаг 3: Получите регистрационный номер плательщика НДС

После регистрации вам будет присвоен регистрационный номер плательщика НДС. Этот номер должен использоваться во всех счетах-фактурах, включающих НДС.

Шаг 4. Выберите периодичность возврата НДС

Вам необходимо решить, как часто вы хотите подавать декларацию по НДС. Возможные варианты: ежеквартально или ежегодно. Частота будет зависеть от размера и характера вашего бизнеса. Большинство предприятий предпочитают подавать ежеквартальную декларацию по НДС.

Шаг 5. Подайте декларацию по НДС

Когда придет время подавать декларацию по НДС, вы можете сделать это онлайн через веб-сайт GOV.UK или с помощью коммерческого программного обеспечения, такого как Xero или QuickBooks.

Имейте в виду, что после того, как вы зарегистрируетесь в качестве плательщика НДС, вы должны будете взимать НДС со всех товаров и услуг, которые вы предоставляете. Затем вы можете потребовать возмещения НДС, уплаченного вами по расходам, связанным с вашим бизнесом. Регистрация плательщика НДС может быть хлопотной, но она того стоит, если это означает, что ваш бизнес работает в Великобритании на законных основаниях!

Зарегистрируйтесь в качестве плательщика НДС с помощью Mint Formations

Вам нужно зарегистрироваться в качестве плательщика НДС? Если это так, Mint Formations может помочь. Мы предлагаем услугу регистрации НДС, которая является быстрой, простой и беспроблемной. Мы позаботимся обо всех документах и требованиях, чтобы вы могли сосредоточиться на ведении своего бизнеса.

Регистрация плательщика НДС может быть сложным и трудоемким процессом, но с нашим сервисом это быстро и легко. Мы будем сопровождать вас на каждом этапе процесса, следя за тем, чтобы все было сделано правильно.

В Mint Formations мы можем помочь вам создать вашу компанию и зарегистрировать ее для уплаты НДС. Свяжитесь с нашей командой сегодня для поддержки и руководства.

Хотите зарегистрировать компанию с ограниченной ответственностью в Великобритании сегодня?

Что такое налог на добавленную стоимость (НДС) в Индии? Определение и типы

НДС или налог на добавленную стоимость — распространенная форма косвенного налога, взимаемого с услуг и товаров. Его платят правительству производители на каждом этапе цепочки поставок.

НДС применяется только к товарам, продаваемым в определенном штате, а это означает, что покупатель и продавец должны находиться в одном и том же штате.

НДС Значение Как рассчитывается НДС?НДС состоит из двух компонентов, а именно.

- Выходной НДС

- Входной НДС

НДС = исходящий налог — исходный налог |

Начисляется покупателю на налогооблагаемые продажи, осуществленные дилером. Здесь дилером или продавцом может быть либо производитель, либо оптовик, либо розничный торговец, зарегистрированный как плательщик НДС.

Здесь дилером или продавцом может быть либо производитель, либо оптовик, либо розничный торговец, зарегистрированный как плательщик НДС.

Для совершения продаж сверх установленного лимита необходимо зарегистрироваться. После того, как дилер зарегистрирован, он облагается налогом со всех налогооблагаемых продаж за данный налоговый период, обычно каждый месяц.

— Входной НДСВходной НДС — это налог, который уплачивается при соответствующих покупках, сделанных дилером. Соответственно, когда дилер зарегистрирован в качестве плательщика НДС, обязательство по НДС должно быть уплачено наличными правительству штата за конкретный месяц.

Тем не менее, зарегистрированные дилеры обычно могут требовать кредита на НДС, взимаемый с большинства коммерческих покупок.

Что такое регистрация по НДС? Регистрация по НДС обязательна для всех производителей, которые занимаются преимущественно производством товаров и услуг. Процесс регистрации влечет за собой внесение компании в список государственных органов в качестве корпорации, имеющей право на возврат НДС.

Процесс регистрации влечет за собой внесение компании в список государственных органов в качестве корпорации, имеющей право на возврат НДС.

В соответствии с Законом о регистрации НДС все коммерческие организации должны быть зарегистрированы для уплаты НДС. В цифровом мире регистрация НДС также может быть выполнена онлайн, и это является большим облегчением для предпринимателей, поскольку это удобно и экономит время.

Какова процедура онлайн-регистрации НДС?- Посетите официальный веб-сайт НДС и после входа в систему нажмите на вкладку регистрации

- Заполните все необходимые данные, а также приложите сканированные копии необходимых документов

- Корпорации может быть предоставлен временный регистрационный номер плательщика НДС

- После успешной проверки вашего заявления и документов вашей компании будет присвоен постоянный регистрационный номер плательщика НДС

Все эти особенности НДС требуют раскрытия полной информации о продажах, что снижает вероятность уклонения от уплаты налогов.

- Потребители

Отмена налога на налог снижает цены на товары, которые должен платить конечный потребитель

- Правительство

Поскольку дилеры проводят самооценку НДС, ресурсов, необходимых для этого процесса, меньше, и налоговый отдел может больше сосредоточиться на сборе, чем на административных процессах.

- Торговля

Единые ставки НДС улучшат торговлю, 100% самооценка снизит потребность налогоплательщиков в посещении сотрудника налоговой службы.

Ставки НДС в ИндииИнструкции и правила в отношении налога на добавленную стоимость варьируются от штата к штату, поскольку налог взимается правительствами штатов. Типы НДС Ставка в Индии подпадает под 4 главы, а именно:

- Нулевая ставка НДС

Самые простые товары продаются без НДС. Эти предметы в основном продаются неорганизованным сектором в их самой простой или естественной форме. Примерами таких предметов являются соль, хади и т. д.

Эти предметы в основном продаются неорганизованным сектором в их самой простой или естественной форме. Примерами таких предметов являются соль, хади и т. д.

- Ставка НДС 1%

К очень дорогим товарам применяется низкий процент НДС. К этой категории товаров относятся такие предметы, как золото, серебро и другие драгоценные камни, а также драгоценные украшения. В большинстве индийских штатов установлен фиксированный НДС для этих товаров, который составляет 1% от суммы.

- Ставка НДС 4-5%

В эту категорию НДС товары повседневного потребления были включены правительствами нескольких штатов. НДС, взимаемый с товаров первой необходимости, таких как масло, кофе, лекарства и т. д., составляет около 4-5% для большинства штатов Индии.

- Общая ставка НДС

Общие ставки НДС применяются к товарам, которые не могут быть разделены и отнесены ни к одной из вышеперечисленных категорий НДС. Такие товары, как спиртные напитки, сигареты и т. д. облагаются высокими ставками НДС в размере 12,5% или 14-15%.

Такие товары, как спиртные напитки, сигареты и т. д. облагаются высокими ставками НДС в размере 12,5% или 14-15%.

Правительство многих штатов придерживается общей ставки НДС для товаров, которые не могут быть отнесены к вышеуказанному классификационному списку. Такие товары облагаются налогом в размере 12%, 13% или даже 15% в разных штатах.

Сбор налога на добавленную стоимость в ИндииПроцесс сбора НДС можно разделить на две основные категории:

— На основе метода сбора товарные чеки, налог начисляется на добавленную стоимость. Разница между выручкой и разрешенными покупками составляет налог на добавленную стоимость. Этот метод используется почти во всех странах. В процессе взимания НДС на основе счета-фактуры квитанции о продаже или счет-фактура используются для расчета соответствующего НДС. Когда трейдеры продают свои товары и услуги, они выставляют счета-фактуры, содержащие отдельные сведения о собранном НДС.

- По методу начисления НДС

При сборе по методу начисления выручка соответствует периоду времени, в течение которого она была получена, а стоимость сырья и расходов соответствует периоду времени, в течение которого они были произведены. По сравнению с кассовым взиманием НДС этот метод чрезвычайно сложен. Тем не менее, это поможет вам получить информацию о бизнесе.

- Денежный сбор НДС

Кассовый учет намного проще, чем расчет методом начисления. Главное, что проверяется, это наличные деньги, которые обрабатываются вместо проверки оплаты счетов. Всякий раз, когда какой-либо платеж получен, эта дата записывается как дата получения средств.

Мошенничество с НДС Участие в серии транзакций, связанных с мошенничеством с НДС, имеет последствия. Это справедливо даже в том случае, если транзакции, в которых вы участвуете, сами по себе не являются незаконными.

При этом сам формат их не имеет значения.

При этом сам формат их не имеет значения. Зачастую используется система веса или количество поштучно. Одновременно следует помнить, что нужно учитывать и упаковки, ящики, коробки. И указывать и их количественный фактор тоже. Причем необходимо использовать корректную метрическую систему для учета. Если продукция рассчитывается в литрах, нельзя мерить ее в тоннах.

Зачастую используется система веса или количество поштучно. Одновременно следует помнить, что нужно учитывать и упаковки, ящики, коробки. И указывать и их количественный фактор тоже. Причем необходимо использовать корректную метрическую систему для учета. Если продукция рассчитывается в литрах, нельзя мерить ее в тоннах.

Это может помочь вам выиграть больше бизнеса.

Это может помочь вам выиграть больше бизнеса.