Общепроизводственные затраты. Как списать

Вопрос: Организация изготовляет несколько видов продукции. Может ли она все накопленные на счете 25 общепроизводственные затраты в конце месяца отнести на себестоимость выпускаемой продукции?

Ответ: Переменные общепроизводственные затраты списываются на себестоимость изготовляемой продукции, а условно-постоянные — либо на себестоимость, либо напрямую на управленческие расходы в дебет субсчета 90-5.

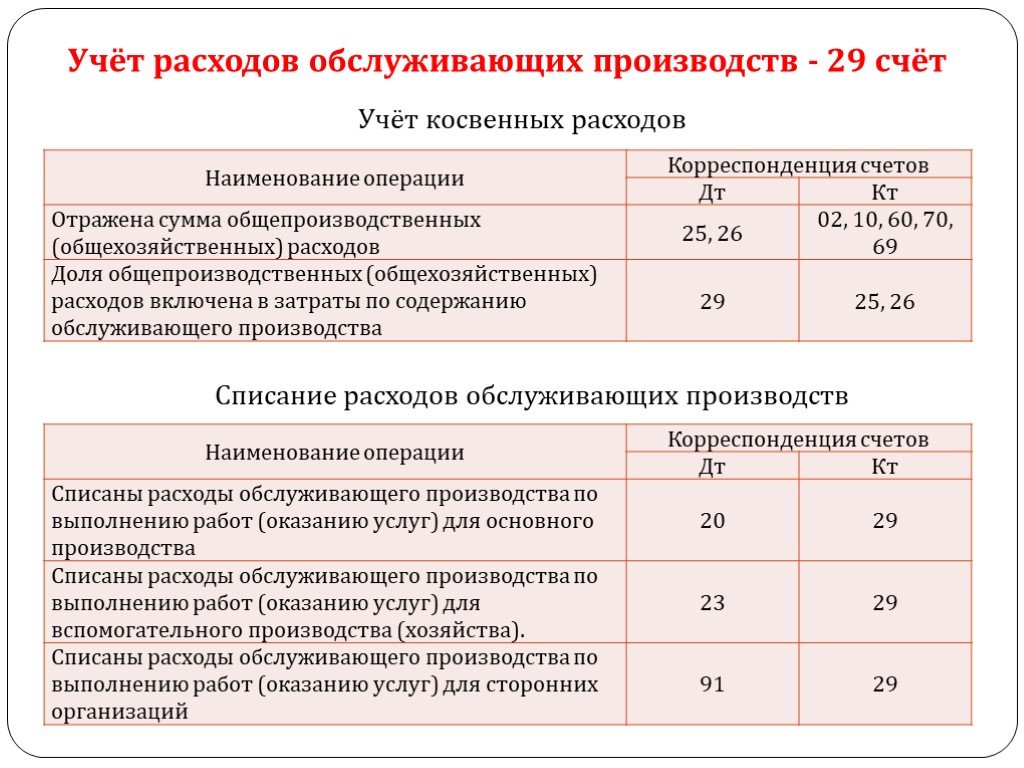

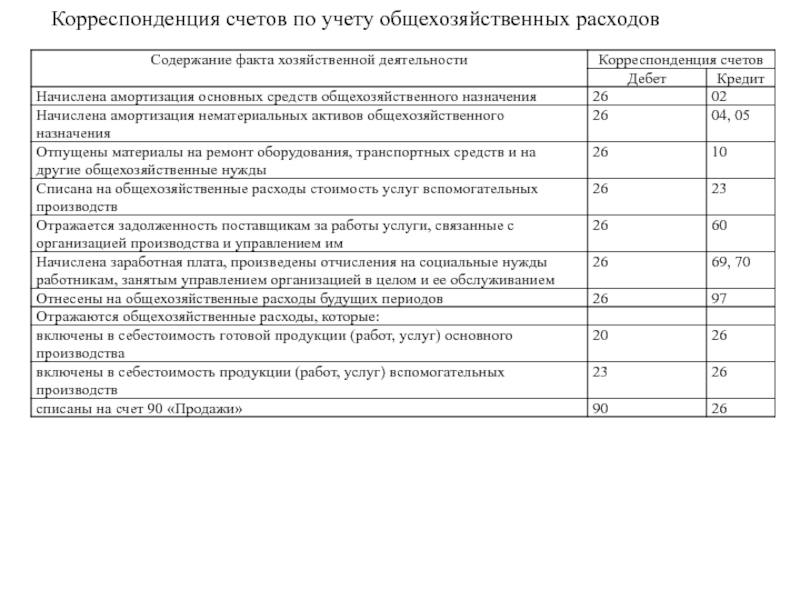

Обоснование: На счете 25 «Общепроизводственные расходы» учитывают затраты, связанные с обслуживанием и управлением структурными подразделениями основного производства. Если в организации имеются еще и вспомогательные производства или, скажем, обслуживающие хозяйства, то этот счет можно использовать и для учета затрат по обслуживанию и управлению подразделениями данных производств.

К таким затратам можно отнести, например <*>:

— амортизацию и расходы на ремонт основных средств, используемых в производстве;

— налог на недвижимость и налог на землю по производственным зданиям и сооружениям;

— аренду производственных помещений;

— затраты на электроэнергию, потребляемую производственным оборудованием;

— затраты на внутреннее перемещение сырья и материалов.

Другими словами, на счете 25 учитывают затраты, которые имеют отношение к процессу производства, но при этом не могут быть прямо учтены в себестоимости производимой продукции. Их еще называют косвенными. А все косвенные общепроизводственные затраты делят на переменные и условно-постоянные. И от того, к какому из видов будут отнесены суммы на счете 25, зависит порядок их списания <*>.

Переменными затраты являются тогда, когда их размер зависит от объема производимой продукции, т.е. они увеличиваются при росте производства и снижаются при его уменьшении. Это, в частности, затраты на электроэнергию, потребляемую производственным оборудованием.

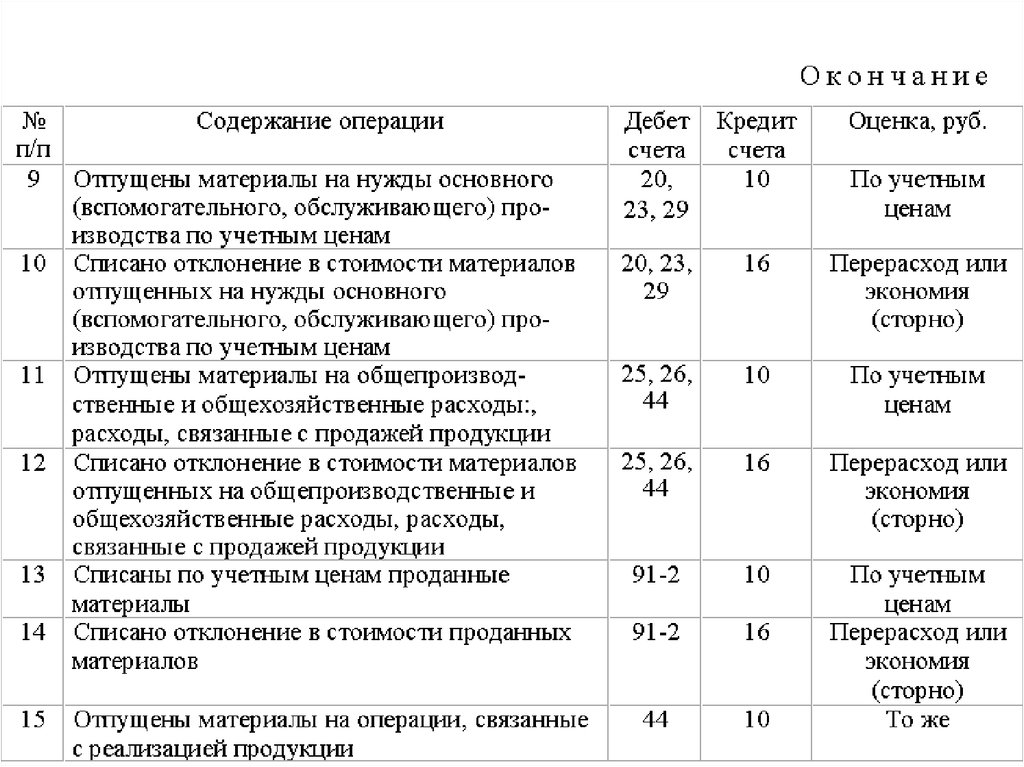

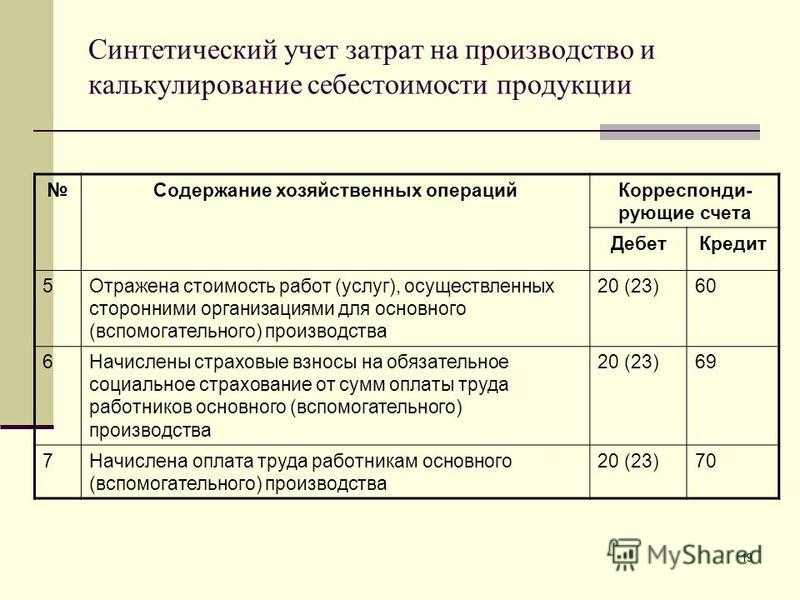

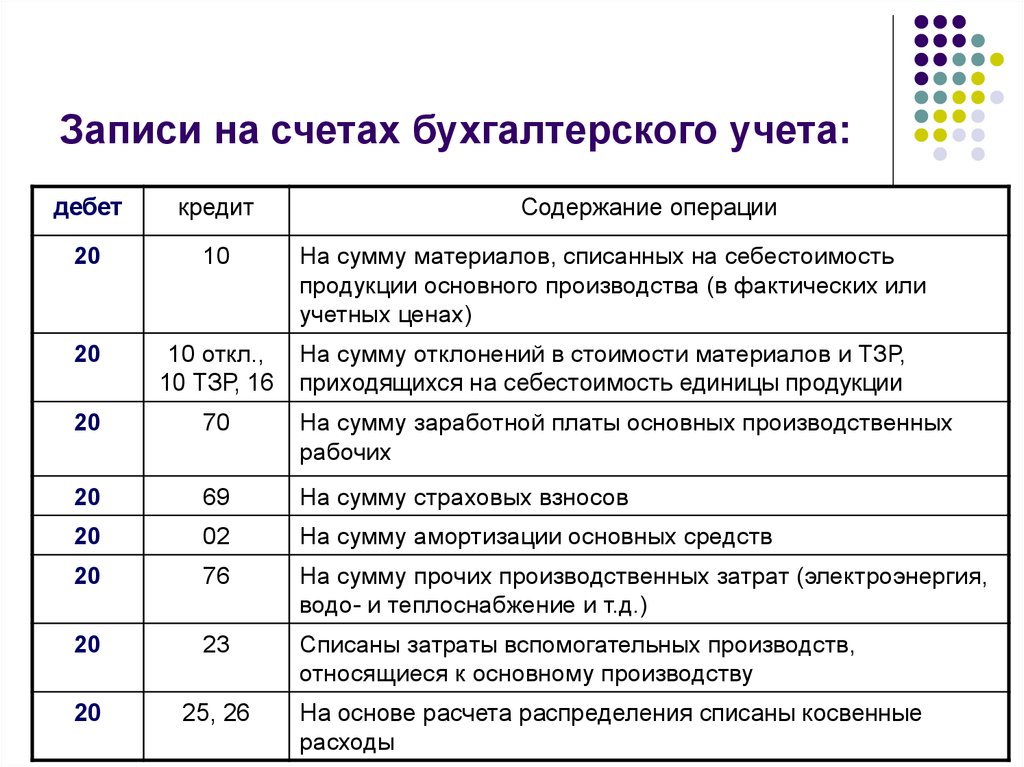

Такие затраты со счета 25 в конце месяца списывают на себестоимость производимой продукции, т.е. составляют проводку: Д-т 20, 23, 29 — К-т 25 <*>.

Условно-постоянные затраты — это затраты, размер которых не имеет тесной связи с объемом производства (независимо от объема выпускаемой продукции их размер будет приблизительно одинаковым). Это, например, аренда производственных помещений, налог на недвижимость и землю. Такого рода затраты организация может в конце месяца:

Это, например, аренда производственных помещений, налог на недвижимость и землю. Такого рода затраты организация может в конце месяца:

— либо списать на себестоимость производимой продукции: Д-т 20, 23, 29 — К-т 25;

— либо напрямую отнести на управленческие расходы: Д-т 90-5 — К-т 25 <*>.

Как видим, организация вправе все затраты, учтенные на счете 25, включить в себестоимость производимой продукции. Для этого ей нужно внести в учетную политику запись, что условно-постоянные общепроизводственные затраты в конце месяца списываются на себестоимость <*>.

При этом в нашем случае организация изготовляет несколько видов продукции. А значит, перед тем, как включить общепроизводственные расходы в себестоимость каждого вида продукции, их нужно распределить. Методику распределения организация определяет самостоятельно, исходя из особенностей своей деятельности, и закрепляет в учетной политике <*>. Можно распределять пропорционально:

— прямым расходам на оплату труда производственных рабочих;

— прямым материальным затратам;

— сумме всех прямых затрат, включаемых в себестоимость определенного вида продукции;

— объему выпуска продукции в количественных показателях (штуки, тонны, метры и т. п.).

п.).

Производственные затраты, расчет себестоимости | Обучение 1С:Бухгалтерия 3.

Регистрация дополнительных расходов на выпуск продукции и оказание производственных услуг, закрытие месяца с расчетом фактической себестоимости.

В предыдущем видео были отражены расходы на выпуск продукции и оказание производственных услуг,а также зарегистрирован сам факт выпуска:

Посмотрим еще раз настройки учетной политики в части учета производства:

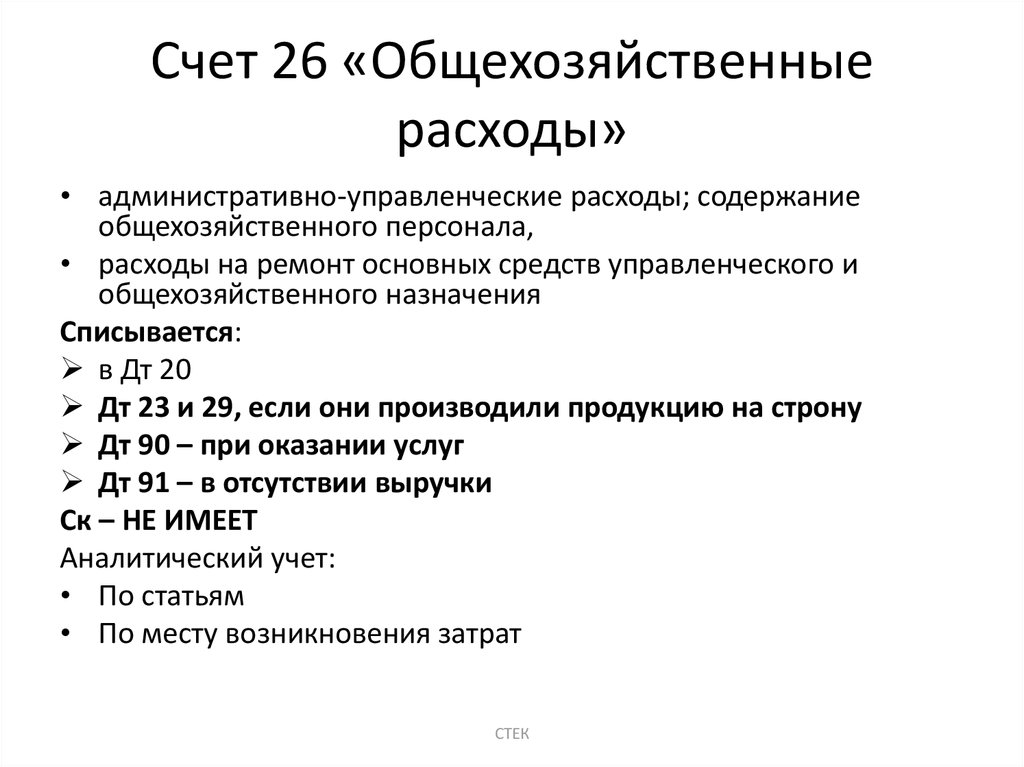

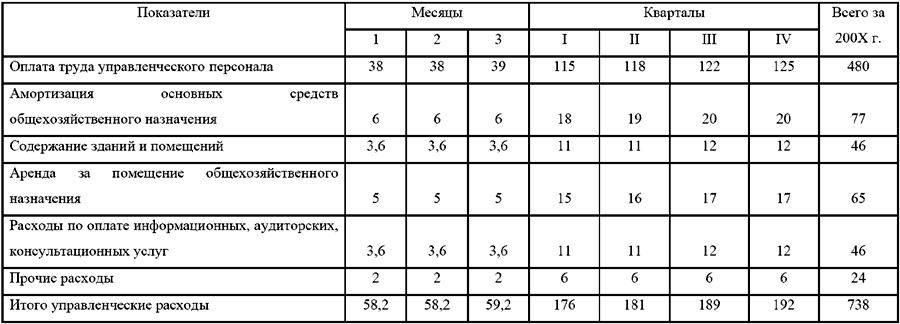

Видим, что затраты будут списываться без учета выручки, а общехозяйственные расходы (26-й счет) включаются в себестоимость (т.е. будут закрываться на 20-й счет). Посмотрим методы распределения косвенных расходов:

Указаны настройки для распределения расходов по зарплате (по работам, которые не относятся напрямую к производственным) и по оплате электроэнергии (эти расходы тоже в большинстве случаев нельзя признать исключительно производственными):

При настройке методов распределения расходов по зарплате следите за тем, чтобы помимо статьи затрат Оплата труда также были введены настройки для статей Страховые взносы и Взносы в ФСС от НС, т. к. эти расходы тоже будут иметь место. Согласно введенным настройкам, расходы на счете 26 по перечисленным статьям будут списываться на 20-й счет и учитываться в составе расходов по ЗП (для зарплатных статей), а также будут распределены по плановой себестоимости выпуска, т.е. пропорционально плановой стоимости выпущенной продукции (касается расходов по электроэнергии).

к. эти расходы тоже будут иметь место. Согласно введенным настройкам, расходы на счете 26 по перечисленным статьям будут списываться на 20-й счет и учитываться в составе расходов по ЗП (для зарплатных статей), а также будут распределены по плановой себестоимости выпуска, т.е. пропорционально плановой стоимости выпущенной продукции (касается расходов по электроэнергии).

Теперь зарегистрируем доп. расходы, начнем с зарплаты. Создадим новый документ начисления зарплаты:

Введем 3 начисления, предварительно их необходимо создать. Причем первые два начисления будут производственного характера, а третье будет отражаться как общехозяйственные расходы и именно для него будет применяться настроенное выше правило распределения. Расходы от первого начисления будут учитываться в общей сумме расходов по изготовлению столов:

Здесь важно выбрать правильно номенклатурную группу — Изготовление мебели:

Второе начисление будет включаться в расходы по ремонту мебели (производственная услуга):

Номенклатурная группа — Услуги по ремонту мебели:

Третье начисление — это работы, не относящиеся к производству (например, вывод мусора):

Проводим документ, получаем такие проводки:

Важно помнить, что для успешного закрытия 26-го счета на 20-й необходимо, чтобы на нем были отражены расходы по базе распределения (в нашем случае — для закрытия общехозяйственных затрат по ЗП на 20-й счет необходимо, что на нем такие расходы были отражены, поэтому мы и отражаем начисления двух первых видов).

Теперь зарегистрируем затраты по поступлению услуг электроэнергии от поставщика, для этого введем документ Поступление товаров и услуг:

В настройках счетов учета обязательно указываем правильно счет и статью затрат (ту, для которой мы настроили распределение):

Проведем документ и закроем.

Теперь нам осталось рассчитать фактическую себестоимость. Для этого необходимо выполнить Закрытие месяца:

Выбираем нужный месяц, нажимаем Выполнить закрытия месяца (предыдущие месяцы должны быть закрыты, иначе будет ошибка):

После успешного выполнения все операции закрасятся зеленым цветом. В верхнем меню можем выбрать различные справки-расчеты, в данном случае интересуют 3:

Здесь обращаю внимание, что отчет показывает количество выпуска 0 ед — это ошибка программы, выпуск у нас есть. Но все суммы вывелись корректно. Показаны все расходы с разбиением по видам и статьям затрат:

Следующая справка показывает данные о плановом и фактическом выпуске, а также показывает отклонение план/факт:

В следующем справке можем посмотреть детальную информацию о распределении косвенных расходов:

Сформируем ОСВ по счетам 43,20,26 и убедимся что ошибок нет.

На 43-м счете отражен выпус, сумма скорректирована по фактическим затратам:

20-й счет закрыт:

26-й счет закрыт:

Дмитрий Медведков программист, консультант 1С

Работаю в 1С с 2012-го, специализируюсь на УТ 11

Комментарии (0)

Чтобы оставить комментарий, зарегистрируйтесь и авторизуйтесь на сайте.

Что такое списание? Определение и примеры для малого бизнеса

10 мин. Читать

Списание налога — это коммерческий расход, который вычитается для целей налогообложения. Расходы возникают в ходе ведения бизнеса с целью получения прибыли. Понесенные расходы вычитаются из общей выручки предприятия и уменьшают налогооблагаемую прибыль. Примеры списаний включают расходы на транспортные средства, расходы на работу на дому, арендную плату или ипотечные платежи на месте работы, офисные расходы, командировочные расходы и многое другое. Дополнительные примеры вы можете найти на веб-сайте IRS.

Дополнительные примеры вы можете найти на веб-сайте IRS.

Ключевые выводы

- Списание налогов имеет очень конкретное определение, которое вы должны знать, чтобы воспользоваться им для своего бизнеса

- Списание налогов — это коммерческие расходы, которые могут быть заявлены в качестве налогового вычета в декларации по федеральному подоходному налогу, уменьшая сумму, которую бизнес будет облагать налогом .

- Списание налогов — отличный способ сэкономить деньги на налогах, но вам необходимо правильно учитывать их в процессе бухгалтерского учета

- Малые предприятия могут использовать несколько общих налоговых списаний, включая расходы на командировки, рекламу, размещение бизнеса и т. д.

В этой статье мы рассмотрим:

- Что такое списание?

- Что такое списание в бухгалтерском учете?

- Как работает списание налогов?

- Списание налогов для малого бизнеса

- Примеры списания налогов

- Заключение

- Дополнительные ресурсы по бухгалтерскому учету малого бизнеса

ПРИМЕЧАНИЕ. Сотрудники службы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, за исключением вопросов поддержки о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем регионе.

Сотрудники службы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, за исключением вопросов поддержки о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем регионе.

Что такое списание?

Списание налога — это коммерческий расход, который может быть заявлен в качестве налогового вычета в декларации по федеральному подоходному налогу, уменьшая сумму, которую предприятие будет облагать налогом. Налоговые списания вычитаются из общего дохода для определения общего налогооблагаемого дохода для малого бизнеса.

Соответствующие списания обычно представляют собой деловые расходы в отчете о прибылях и убытках компании, за некоторыми исключениями, установленными IRS. Поэтому очень важно знать, что может быть вычтено для целей налогообложения, а что для целей бухгалтерского учета.

Большинство коммерческих расходов полностью или частично вычитаются из налогооблагаемой базы. Владельцы малого бизнеса пытаются списать как можно больше налогов, чтобы получить больше налоговых льгот и уменьшить сумму налога, которую они должны заплатить.

Владельцы малого бизнеса пытаются списать как можно больше налогов, чтобы получить больше налоговых льгот и уменьшить сумму налога, которую они должны заплатить.

Предприятие должно быть коммерческим, чтобы списывать его коммерческие расходы. Например, бизнес-хобби, который не предназначен для зарабатывания денег, не может делать налоговые вычеты.

Малые предприятия обычно заполняют Форму С, чтобы вычесть деловые расходы из своих налогов.

Прочтите наше простое руководство по списанию налогов для малого бизнеса, чтобы получить полное представление о том, как производить списание налогов на коммерческие расходы в налоговых декларациях, а также полное описание различных бизнес-структур (таких как индивидуальное предприятие, ООО). и т.д.) могут требовать для целей налогообложения.

Что такое списание в бухгалтерском учете?

В бухгалтерском учете списание происходит, когда стоимость актива исключается из бухгалтерских книг. Это происходит, когда актив не может быть превращен в наличные деньги, не имеет рыночной стоимости или больше не полезен для бизнеса, согласно Accounting Tools.

Актив списывается путем перевода части или всей его зарегистрированной суммы на счет расходов. Списание обычно происходит сразу, а не распределяется на несколько учетных периодов. Это связано с тем, что списание является разовым событием, которое необходимо решать немедленно.

Временной мерой является зачисление контрсчета до момента отнесения списания к определенной категории. Вся функция контрасчета состоит в том, чтобы компенсировать баланс другого аккаунта.

Когда стоимость актива уменьшается, а не ликвидируется, это называется списанием.

- Например, клиент отказывается платить подрядчику за ремонт. После некоторого времени клиент соглашается оплатить 50 процентов счета. Подрядчик распределяет половину стоимости счета на счет расходов и оставляет 50 процентов стоимости актива в бухгалтерских книгах.

Списания уменьшают налогооблагаемую прибыль, но если владелец увлечется использованием списаний и списаний, это может стать налоговым мошенничеством.

Как происходит списание налогов?

Налоговый счет и налоговая ставка предприятия основаны на общем налогооблагаемом доходе предприятия за этот налоговый год. Списание налогов является частью расчета для определения общего налогооблагаемого дохода бизнеса. Другими словами, налогооблагаемый доход, как правило, представляет собой общий доход компании за год за вычетом любых коммерческих расходов, разрешенных IRS.

При расчете налоговой декларации за год важно учитывать все без исключения деловые расходы, понесенные вами для целей налогообложения. Будь то аренда или ипотека для вашего офиса или магазина, коммунальные услуги, транспорт или даже приглашение клиентов на обед, вы должны вести текущий подсчет (и квитанции) этих деловых расходов в рамках подготовки к налоговому времени.

При заполнении декларации будет возможность перечислить налоговые вычеты за этот год. Индивидуальные предприниматели будут сообщать о списании налога на прибыль из причитающихся налогов, используя раздел Приложения C своей налоговой декларации. Затем вы вычтете общий налоговый вычет из общего дохода за этот год, в результате чего у вас останется модифицированный скорректированный валовой доход. Затем это число будет использоваться для расчета налоговой ставки вашего бизнеса.

Затем вы вычтете общий налоговый вычет из общего дохода за этот год, в результате чего у вас останется модифицированный скорректированный валовой доход. Затем это число будет использоваться для расчета налоговой ставки вашего бизнеса.

В отличие от процесса для отдельных налогоплательщиков, процесс полного списания коммерческих расходов, не облагаемых налогом, зависит от структуры и типа вашей компании — дополнительную информацию можно найти на веб-сайте IRS.

Списание налогов для малого бизнеса

Малые предприятия обычно могут списывать расходы по нескольким категориям. Общие списания включают следующее:

- Реклама

- Образование и обучение

- Расходы на легковые и грузовые автомобили

- Аренда и аренда

- Подрядчики

- Прочее (банковские сборы, заработная плата и т. д.)

- Вознаграждения работникам (например, медицинское страхование)

- Путешествие

- Еда и развлечения

- Товары для офиса и почтовые расходы

- Расходные материалы

Примеры списания налогов

В этом разделе мы рассмотрим распространенные примеры списания налогов для малых предприятий. Эти списания не являются исчерпывающими, но они дают представление о том, какие суммы могут вычесть различные предприятия для уменьшения своего налогооблагаемого дохода.

Эти списания не являются исчерпывающими, но они дают представление о том, какие суммы могут вычесть различные предприятия для уменьшения своего налогооблагаемого дохода.

Пример #1

Небольшое малярное предприятие заявляет о пробеге автомобиля в качестве налогового вычета, поскольку его работникам приходится ездить по работе. Владелец имеет команду из пяти маляров и может вычитать их заработную плату. Иногда владельцу приходится нанимать рабочих по контракту для выполнения больших объемов работ — контрактный труд также подлежит вычету. Все приобретенные принадлежности для рисования также подлежат вычету. Владелец работает из своего домашнего офиса и требует вычет домашнего офиса. Она также может списать налог со своего служебного мобильного телефона, а также с телефона, который она предоставила своему ведущему художнику. Наконец, она требует возмещения стоимости своего полиса страхования гражданской ответственности. Суммируя их, владелец уменьшает налогооблагаемый доход своего малого бизнеса.

Пример #2

Графический дизайнер требует арендную плату за свой домашний офис. Его домашний офис занимает 20 процентов от его общей жилой площади, поэтому он списывает 20 процентов своей арендной платы на налоги в качестве вычета своего домашнего офиса. Он ежегодно платит бухгалтеру за уплату налогов и списывает эту сумму. Он также списывает расходы на рекламу, такие как домен своего веб-сайта и получение профессионального портрета. Он едет на конференцию по профессиональному развитию и списывает стоимость авиабилетов и своего Airbnb, а также 50 процентов всех блюд. Наконец, он время от времени встречается со своими клиентами за чашкой кофе или обедом и списывает 50 процентов этих расходов на свои налоги. После расчета его скорректированного валового дохода у него остается более низкий налогооблагаемый доход.

Пример #3

Небольшая юридическая консультация вычитает стоимость аренды оборудования, такого как счетчик почтовых расходов, факсимильный аппарат и принтер. Они списывают стоимость своего страхования профессиональной ответственности, а также стоимость программы вознаграждения сотрудников и взносов в пенсионный план сотрудников, а также налоги работодателя, такие как налог на заработную плату (FICA). Их небольшой офис заложен, и владелец списывает проценты по ипотеке, а также налоги на недвижимость и стоимость ремонта офиса. У клиники есть кредитная линия, которая использовалась в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает проценты по этому кредиту. Юридическая клиника размещает рекламу в Facebook и общественном транспорте и списывает эти затраты на рекламу. Благодаря этим общим постатейным вычетам, основанным на общих расходах малого бизнеса, клиника сообщит о снижении налогооблагаемого дохода и налоговых обязательств за год.

Они списывают стоимость своего страхования профессиональной ответственности, а также стоимость программы вознаграждения сотрудников и взносов в пенсионный план сотрудников, а также налоги работодателя, такие как налог на заработную плату (FICA). Их небольшой офис заложен, и владелец списывает проценты по ипотеке, а также налоги на недвижимость и стоимость ремонта офиса. У клиники есть кредитная линия, которая использовалась в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает проценты по этому кредиту. Юридическая клиника размещает рекламу в Facebook и общественном транспорте и списывает эти затраты на рекламу. Благодаря этим общим постатейным вычетам, основанным на общих расходах малого бизнеса, клиника сообщит о снижении налогооблагаемого дохода и налоговых обязательств за год.

Заключение

Списание налогов является неотъемлемой частью подготовки налоговых деклараций. Четкое понимание списания налогов для использования в бизнесе уменьшит ваши налоговые обязательства и сэкономит вам больше денег, когда придет время подавать налоговую декларацию. При этом крайне важно, чтобы вы понимали правила и положения о списании и списании налогов. Списание расходов, которые не подлежат полному вычету, или заявление о списании налогов, которые не связаны с вашим бизнесом, может поставить вас в горячую воду с налоговой службой — то, что вы не хотите подвергать себя как владелец малого бизнеса .

При этом крайне важно, чтобы вы понимали правила и положения о списании и списании налогов. Списание расходов, которые не подлежат полному вычету, или заявление о списании налогов, которые не связаны с вашим бизнесом, может поставить вас в горячую воду с налоговой службой — то, что вы не хотите подвергать себя как владелец малого бизнеса .

Одним из ключевых аспектов правильного учета вычитаемых расходов является обеспечение организованной и эффективной системы круглогодичного учета. Это особенно актуально для малых предприятий, не имеющих специального бухгалтерского отдела. Когда ваши записи и квитанции консолидированы и просты в навигации, вам (и/или вашему бухгалтеру) становится намного проще подготовить налоговую декларацию к подаче, выявить и сообщить о списании налогов, а также максимизировать свои налоговые вычеты за этот год, так что вы знаете, ваши налоговые списания стоимость.

Если вы ищете инструмент, который поможет вам держать свои финансы в порядке, обеспечивая эффективный процесс и минимальные налоговые обязательства, возможно, вам стоит использовать комплексное бухгалтерское программное обеспечение, такое как FreshBooks. Гибкий, функциональный, но простой и удобный в использовании и навигации, это лучший способ отслеживать ваши бизнес-расходы и гарантировать, что ничего не будет упущено во время уплаты налогов. Нажмите здесь что бы начать.

Гибкий, функциональный, но простой и удобный в использовании и навигации, это лучший способ отслеживать ваши бизнес-расходы и гарантировать, что ничего не будет упущено во время уплаты налогов. Нажмите здесь что бы начать.

Люди также спрашивают:

Когда бы вы использовали списание налогов?

Если ваша компания понесет какие-либо расходы, связанные с выполнением вашей обычной работы, они должны быть списаны (или вычтены) из вашего общего налогооблагаемого дохода от бизнеса за год. Хотя некоторые компании могут столкнуться с особыми правилами, лучше списать столько, сколько вы можете по закону, чтобы обеспечить более выгодный налоговый счет для вашей компании.

Сколько вам сэкономит списание налогов?

Фактическая экономия от налоговых вычетов может сильно различаться в зависимости от того, какие коммерческие расходы вы понесли в этом году. Однако вы можете рассчитывать на списания за аренду/ипотеку, коммунальные услуги для вашего бизнеса, рекламу, связь и прочее. В целом эти деловые расходы уменьшают налогооблагаемый доход вашего бизнеса и, следовательно, уменьшают сумму налогов, подлежащих уплате в вашей федеральной налоговой декларации.

В целом эти деловые расходы уменьшают налогооблагаемый доход вашего бизнеса и, следовательно, уменьшают сумму налогов, подлежащих уплате в вашей федеральной налоговой декларации.

Какая польза от списания?

Проще говоря, списание налогов экономит ваши деньги, уменьшая ваш налогооблагаемый доход. Поскольку налог рассчитывается на основе вашего налогооблагаемого дохода, списание налогов приводит к уменьшению общей суммы налога.

Можно ли отказаться от списания?

Строго говоря, вы не обязаны списывать расход, если не хотите. Однако почти во всех случаях это не рекомендуется. Единственным реальным недостатком использования законных списаний является, возможно, небольшая экономия времени, но налоговый вычет почти всегда оправдывает себя.

Могут ли физические лица списывать расходы на налоги?

Да, физические лица могут списывать определенные расходы на свои налоги, такие как благотворительные пожертвования, проценты по ипотечным кредитам и некоторые медицинские расходы. Однако существуют ограничения и ограничения на то, что может быть вычтено; проконсультируйтесь со специалистом по налогам или обратитесь к рекомендациям IRS для получения подробной информации.

Однако существуют ограничения и ограничения на то, что может быть вычтено; проконсультируйтесь со специалистом по налогам или обратитесь к рекомендациям IRS для получения подробной информации.

Дополнительные ресурсы по бухгалтерскому учету малого бизнеса

Линейная амортизация

Метод ФИФО

Бизнес -расходы

Дебет против кредит

Как рассчитать общие активы

Категории бизнес -расходов

Cogs

Чистые операционные убытки

Отчет о прибыли

Джами Гонг

Об авторе

Джами Гонг является дипломированным профессиональным консультантом по бухгалтерскому учету и финансовым системам. Она имеет степень магистра профессионального бухгалтерского учета Университета Нового Южного Уэльса. В сферу ее компетенции входят внедрение систем бухгалтерского учета и планирования ресурсов предприятия, а также совершенствование бизнес-процессов бухгалтерского учета и проектирование рабочих процессов. Джами сотрудничал с крупными и малыми клиентами в области технологий, финансов и высшего образования. Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

Узнайте, чем она занимается на LinkedIn: https://www.linkedin.com/in/jami-gong/.

СВЯЗАННЫЕ СТАТЬИ

Что такое списание налогов на бизнес и как они работают

Каждое предприятие должно подавать и платить налоги, но понимание того, как правильно представлять финансовую информацию, может помочь уменьшить бремя. Воспользовавшись списанием налога на прибыль, расходы, понесенные в ходе управления компанией, могут быть вычтены из дохода, что в конечном итоге снижает ваши налоговые обязательства. Тщательное налоговое планирование и последовательное ведение учета приведут к правильному расчету и отчетности по списанию налога на прибыль.

Списание налога Значение: что такое списание бизнеса?

Списание налога относится к любому бизнес-вычету, разрешенному IRS с целью снижения налогооблагаемого дохода. Чтобы претендовать на списание, IRS использует термины «обычный» и «необходимый»; то есть расходы должны рассматриваться как необходимые и соответствующие ведению вашего бизнеса. Как правило, налоговые списания относятся к определенным категориям отчетности, таким как расходы на командировки, рекламу или домашний офис.

Как правило, налоговые списания относятся к определенным категориям отчетности, таким как расходы на командировки, рекламу или домашний офис.

Когда придет время для налоговой подготовки, вы должны быть знакомы с типами затрат, которые IRS разрешает списывать предприятиям. Благодаря своей способности уменьшать налогооблагаемый доход, списание налогов может играть роль в повседневных деловых решениях в течение года. Например, поездка на отраслевую конференцию может показаться непомерно дорогой, но если вы можете вычесть все или часть платы за конференцию, проживание и пробег для целей налогообложения, преимущество дополнительного списания может привести к другому результату. решение.

Налоговый вычет и списание налога

При обращении за консультацией по вопросам налогообложения вы можете услышать, что специалисты по налогообложению или бухгалтеры используют термин «налоговый вычет» или «списание налога». Эти термины используются взаимозаменяемо, и между ними нет реальной разницы, поскольку они оба относятся к сумме, уменьшающей налогооблагаемый доход.

Налоговый зачет и списание налога

В отличие от налогового вычета, налоговый зачет — это не то же самое, что списание налога. В то время как списание налогов уменьшает доход от бизнеса, налоговый кредит снижает фактические налоговые обязательства. Если компания получает доход в размере 10 000 долларов США и вычитает стоимость полиса страхования бизнеса в размере 1000 долларов США, ее чистый налогооблагаемый доход составит 9 долларов США.,000. Стоимость страхования бизнеса будет списана с налогов.

Ставка налога на прибыль будет применяться к $9,000 для определения суммы причитающихся налогов. При ставке налога 10% итоговое налоговое обязательство составит 900 долларов.

Используя налоговый кредит для бизнеса, компании могут дополнительно уменьшить сумму причитающихся налогов. Налоговые льготы разрешены для различных целей, таких как малый бизнес, финансирующий пенсионный план или план медицинского обслуживания. Продолжая приведенный выше пример, если компания имеет право на налоговый кредит в размере 500 долларов США, она будет платить 400 долларов США налогов, а не 9 долларов США. 00.

00.

Как работает списание налога на прибыль?

Списание налогов для вашего бизнеса рассчитывается с использованием отчетов об отслеживании расходов. В течение года важно вести учет оплаченных расходов, связанных с бизнесом. При составлении налоговых отчетов на конец года может помочь разработка системы, которая группирует расходы по категориям, соответствующим формам IRS. Это гарантирует, что вы не пропустите возможные списания. Если вы используете налоговое программное обеспечение, вам может быть предложено ввести общие расходы, которые квалифицируются как списание налога.

Что можно списать? Общие налоговые вычеты для малого бизнеса

Публикация IRS 535 содержит подробное руководство о том, какие коммерческие расходы могут быть списаны. Если у вас есть расходы, которые не вписываются ни в одну общую категорию, имеет смысл выяснить, можно ли вычесть эти расходы для целей налогообложения. Вот список некоторых из наиболее распространенных налоговых вычетов для владельцев бизнеса.

Расходы на рекламу и маркетинг

Расходы, связанные с маркетингом вашего бизнеса и поиском новых клиентов, могут быть вычтены как расходы на рекламу. Это может включать разработку и печать рекламных материалов, стоимость кампании в социальных сетях, создание и обслуживание веб-сайта или любую рекламу, используемую для привлечения новых клиентов.

Юридические и профессиональные сборы

Если вы платите бухгалтеру, юристу или другому специалисту в области финансов за помощь в ведении вашего бизнеса, их гонорары могут быть вычтены для целей налогообложения.

Страхование бизнеса

Стоимость страховых полисов, приобретенных для вашего бизнеса, может быть списана за счет налогооблагаемого дохода.

Налоги

Подоходный налог, уплаченный в течение года государственным, местным или иностранным организациям, может быть вычтен из федеральных налогов. Вы также можете вычесть другие налоги, такие как налоги на недвижимость, налоги на трудоустройство или налоги с продаж.

Банковские сборы и процентные расходы

Банковские сборы и проценты по коммерческим кредитам или кредитным линиям также могут вычитаться для целей налогообложения при определенных ограничениях. Списание на расходы по процентам от бизнеса может быть ограничено определенными положениями IRS, такими как сумма дохода по процентам от бизнеса или 30% регулируемого налогооблагаемого дохода.

Амортизация

Затраты, связанные с активами с увеличенным сроком службы, такими как офисное оборудование, мебель или транспортные средства, принадлежащие компании, должны списываться в течение установленного количества лет. Годовая вычитаемая сумма отражается как амортизационные отчисления. Правила начисления амортизации могут быть сложными, но налоговая программа будет рассчитывать допустимый вычет каждый год и позволит вам отслеживать списание в будущих налоговых отчетных периодах.

Расходы на автомобили

Расходы, связанные с использованием транспортного средства в коммерческих целях, также могут быть списаны. Вы можете списать фактические расходы, такие как техническое обслуживание и бензин, или использовать стандартную норму пробега, определяемую каждый год IRS. В 2022 налоговом году эта стандартная ставка составляет 58,5 цента за милю.

Вы можете списать фактические расходы, такие как техническое обслуживание и бензин, или использовать стандартную норму пробега, определяемую каждый год IRS. В 2022 налоговом году эта стандартная ставка составляет 58,5 цента за милю.

Расходы на оплату труда

Компенсации, выплачиваемые работникам, наряду с расходами подрядчиков, квалифицируются как списание налогов для владельцев бизнеса.

Офисные расходы

Расходы на содержание офисных помещений и складских помещений также подлежат вычету. Это включает в себя аренду офисных помещений, а также расходы, связанные с домашним офисом. Телефон, интернет и коммунальные услуги являются примерами офисных расходов, которые могут быть списаны.

Деловые поездки, питание и развлечения

Если вы путешествуете по работе, вы можете списать часть расходов для целей налогообложения. Если вы совмещаете и личные, и деловые поездки, списывать нужно только расходы, связанные с командировками. Если вы путешествуете по делам, транспортные расходы полностью вычитаются.

По данным IRS, в большинстве случаев деловые обеды подлежат вычету в размере 50%, но временное освобождение для питания в ресторанах позволяет вычесть 100% до конца 2022 года, когда сотрудник или владелец бизнеса присутствует и блюда не считается щедрым.

Представительские расходы, как правило, не подлежат вычету.

Медицинское страхование

Расходы на медицинское страхование для себя и своих сотрудников в большинстве случаев также могут быть списаны для целей налогообложения. Малые предприятия, оказывающие медицинские услуги, также могут иметь право на получение дополнительной налоговой льготы.

Участие в конференциях или образовательных семинарах

Наряду с деловыми поездками расходы на участие в отраслевых конференциях также подлежат вычету. Самозанятые лица, которые несут расходы на образование, связанные с работой, также могут получить вычет для целей налогообложения.

Какие вычеты для малого бизнеса не облагаются налогом?

Некоторые деловые расходы могут быть ограничены или ограничены, когда речь идет о списании налогов. Вы должны знать об этих видах расходов и воздерживаться от включения их в свои налоговые декларации.

Вы должны знать об этих видах расходов и воздерживаться от включения их в свои налоговые декларации.

Определенные судебные издержки, штрафы или пени

Судебные издержки на самозащиту в случае нарушения закона не подлежат вычету. Любые штрафы или пени, начисленные государством, также не подлежат вычету.

Пробег, связанный с обычной поездкой на работу

Обычная ежедневная поездка на работу не считается вычитаемым расходом. Любые транспортные расходы, включая стандартный вычет за километраж, не могут быть списаны на ежедневный проезд на работу и с работы. Тем не менее, деловые поездки за пределы обычных поездок на работу, как правило, подлежат вычету.

Личные расходы/деятельность

Личные расходы не подлежат вычету. Если расходы разделены между личным и деловым использованием, вы должны вычесть только часть расходов, связанных с вашим бизнесом. Кроме того, если вы участвуете в деятельности без намерения получить прибыль, вы не можете списать соответствующие расходы._images/bu_(fik_ochka)_195.jpg)