Россия ожидает рекордный урожай зерна: что будет с экспортом

Россия в нынешнем году ожидает рекордный урожай зерновых, он может превысить 150 млн т. При таком сборе образуются значительные излишки зерна. Сможет ли страна их вывезти и будут ли этому содействовать предпринимаемые правительством меры, разбирался Forbes

Правительство ожидает рекордного урожая зерновых, свыше 150 млн т, сообщила вице-премьер Виктория Абрамченко. Она отметила, что уже собрано 152 млн т зерна. По данным Минсельхоза, на 9 ноября зерновые были убраны с 95% площадей. Намолочено 152,2 млн т зерна, в том числе 105 млн т пшеницы.

В процессе уборки урожая данные приводятся в бункерном, или первоначально оприходованном, весе. Окончательная цифра урожая приводится уже в чистом весе или весе после доработки, который получается после сушки и очистки зерна. В 2019–2021 годах разница между бункерным и чистым весом, которая называется рефакцией, составляла 3,4–3,9%. В дождливые годы она может быть значительно больше, например, в 2003 году она достигала 9%. Предыдущий рекорд сбора зерновых случился в 2017 году — 135,5 млн т. Урожай пшеницы тогда составил 86 млн т. Внутреннее потребление зерна в России в последние годы составляло около 80 млн т.

В 2019–2021 годах разница между бункерным и чистым весом, которая называется рефакцией, составляла 3,4–3,9%. В дождливые годы она может быть значительно больше, например, в 2003 году она достигала 9%. Предыдущий рекорд сбора зерновых случился в 2017 году — 135,5 млн т. Урожай пшеницы тогда составил 86 млн т. Внутреннее потребление зерна в России в последние годы составляло около 80 млн т.

По словам Абрамченко, в нынешнем сельскохозяйственном году (1 июля 2022 года — 30 июня 2023 года) Россия сможет экспортировать порядка 50 млн т зерна. Она отметила, что к середине ноября экспорт зерна с начала сельскохозяйственного года составил 15,7 млн т по сравнению с 15,6 млн т на ту же дату год назад, а экспорт пшеницы достиг 13,4 млн т, превысив прошлогодний уровень (13 млн т).

«Убирать будут до Нового года»

Аналитический центр «Русагротранса» оценивает сбор зерна в России в текущем году в 154 млн т, в том числе урожай пшеницы может быть 101,5 млн т, сообщает поле. рф со ссылкой на материалы центра. Генеральный директор аналитической компании «ПроЗерно» Владимир Петриченко считает, что сбор зерновых в текущем сельскохозяйственном году составит 152 млн т, пшеницы — 100,2 млн т. Институт конъюнктуры аграрного рынка (ИКАР) также прогнозирует урожай зерновых в 152 млн т, в том числе 101 млн т пшеницы. «Нас ожидает зимняя уборка, — сказал Forbes вице-президент Российского зернового союза (РЗС) Александр Корбут. — Погодные условия такие, что убирать ее будут до Нового года, а может быть, и после. Таким образом, с учетом зимней уборки где-то в районе 147 млн т зерна мы вполне можем получить. Пшеницы — 95–96 млн т». Еще более скромные оценки у Открытие Research, аналитического подразделения банка «Открытие»: 144,5 млн т зерновых, в том числе пшеницы 95 млн т.

рф со ссылкой на материалы центра. Генеральный директор аналитической компании «ПроЗерно» Владимир Петриченко считает, что сбор зерновых в текущем сельскохозяйственном году составит 152 млн т, пшеницы — 100,2 млн т. Институт конъюнктуры аграрного рынка (ИКАР) также прогнозирует урожай зерновых в 152 млн т, в том числе 101 млн т пшеницы. «Нас ожидает зимняя уборка, — сказал Forbes вице-президент Российского зернового союза (РЗС) Александр Корбут. — Погодные условия такие, что убирать ее будут до Нового года, а может быть, и после. Таким образом, с учетом зимней уборки где-то в районе 147 млн т зерна мы вполне можем получить. Пшеницы — 95–96 млн т». Еще более скромные оценки у Открытие Research, аналитического подразделения банка «Открытие»: 144,5 млн т зерновых, в том числе пшеницы 95 млн т.

Материал по теме

Петриченко из «ПроЗерно» полагает, что Россия сможет экспортировать 54,9 млн т зерновых, пшеницы — 43,5 млн т. Корбут из РЗС оценивает общий экспорт зерна в пределах 52 млн т, пшеницы — 42–43 млн т. «Хотя экспорт пшеницы может быть и больше, потому что на него будет сделан основной упор», — добавляет эксперт. Исследовательская компания «СовЭкон» считает, что экспорт пшеницы может составить 43,7 млн т, она не приводит оценки общего экспорта зерновых. ИКАР полагает, что общий экспорт может составить 52,5 млн т, в том числе 42 млн т пшеницы, «Открытие Research» дает оценку общего экспорта зерновых в 48,9 млн т, пшеницы — 39,7 млн т.

Корбут из РЗС оценивает общий экспорт зерна в пределах 52 млн т, пшеницы — 42–43 млн т. «Хотя экспорт пшеницы может быть и больше, потому что на него будет сделан основной упор», — добавляет эксперт. Исследовательская компания «СовЭкон» считает, что экспорт пшеницы может составить 43,7 млн т, она не приводит оценки общего экспорта зерновых. ИКАР полагает, что общий экспорт может составить 52,5 млн т, в том числе 42 млн т пшеницы, «Открытие Research» дает оценку общего экспорта зерновых в 48,9 млн т, пшеницы — 39,7 млн т.

Экспортный потенциал превышает возможности

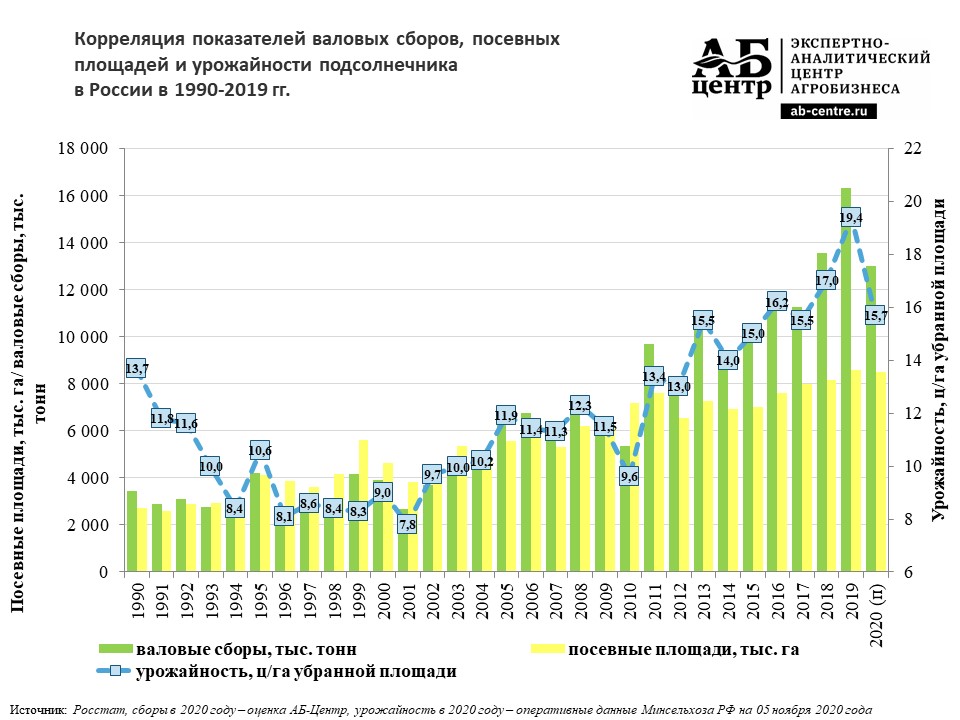

Потенциально Россия могла бы вывезти 62–64 млн т зерна, в том числе 45–47 млн т пшеницы, говорит Корбут из РЗС. Однако, по его словам, этому мешает наличие экспортных пошлин и чрезмерная зарегулированность рынка. Второй момент — внутренняя логистика, сложности с задержкой подачи вагонов-зерновозов и выросшие тарифы на перевозки, говорит он. Дополнительным тормозом служат возможности портовой инфраструктуры приближающейся зимой с учетом штормов в черноморском Новороссийске, а также закрытия Азовского моря и речной навигации. «4–5 млн т в месяц мы сможем вывезти, при хороших условиях — 6–6,5 млн, — говорит эксперт. — Но сейчас сельхозпроизводителю неинтересно зерно продавать, поскольку сейчас надо сбывать подсолнечник, который хранить сложно, и его продают в первую очередь. А зерно может и полежать».

Дополнительным тормозом служат возможности портовой инфраструктуры приближающейся зимой с учетом штормов в черноморском Новороссийске, а также закрытия Азовского моря и речной навигации. «4–5 млн т в месяц мы сможем вывезти, при хороших условиях — 6–6,5 млн, — говорит эксперт. — Но сейчас сельхозпроизводителю неинтересно зерно продавать, поскольку сейчас надо сбывать подсолнечник, который хранить сложно, и его продают в первую очередь. А зерно может и полежать».

Россия могла бы легко отгрузить около 50 млн т пшеницы в этом сезоне, отмечает «СовЭкон». «Однако более существенно повышать экспортный прогноз мы не спешим, — сказано в полученном Forbes комментарии. — Слабые темпы экспорта в начале кампании, сильный рубль и экспортная пошлина ограничивают общий объем экспорта в 2022/23 году. Несмотря на рекордно высокий урожай (оценка «СовЭкон» — 100,6 млн т), аграрии не спешат избавляться от пшеницы и пока предпочитают продавать подсолнечник и кукурузу». Еще одним препятствием, которое становится все более заметным, добавляет «СовЭкон», является нехватка вагонов-зерновозов: в настоящее время экспортерам приходится ждать два-три месяца, чтобы получить вагоны.

Еще одним препятствием, которое становится все более заметным, добавляет «СовЭкон», является нехватка вагонов-зерновозов: в настоящее время экспортерам приходится ждать два-три месяца, чтобы получить вагоны.

Петриченко из «ПроЗерно» оценивает экспортные возможности России в 65–70 млн т. «Мы в иные сезоны экспортировали более 6 млн т в месяц, — напоминает эксперт. — В августе 2021 года экспорт зерна составил 6,12 млн т, а в сентябре 2020 года — 6,14 млн т Конечно, это пока нереально, но если умножить 6 млн т на 12 месяцев, то получим 72 млн т». Кроме того, рекордные объемы были зафиксированы в прошлые годы, а с тех пор экспортные терминалы КСК и НКХП в Новороссийске нарастили мощности, добавляет Петриченко.

Материал по теме

Пошлины и квоты

Россия использует механизм так называемого зернового демпфера, который предусматривает плавающие пошлины на экспорт пшеницы, кукурузы и ячменя и возврат полученных от них средств на субсидирование сельхозпроизводителей.

Кроме того, с 15 февраля по 30 июня действует ежегодная экспортная квота на вывоз зерна. В нынешнем году квота составляла 11 млн т. Со следующего года, как сообщила Абрамченко, с учетом рекордного урожая квота будет повышена до 25,5 млн т.

«Зерновой демпфер — это не то, что нефтяной демпфер, который работает в обе стороны, — говорит Корбут из РЗС. — Здесь деньги только забираются». Корбут напомнил, что государство компенсирует нефтяникам часть потерь отрасли при мировых ценах выше внутренних, а когда цены ниже, то нефтяные компании платят часть разницы в ценах в госбюджет.

Повышение квоты — положительное решение, говорит Корбут, хотя выбрать ее будет достаточно сложно, так как для этого нужно, чтобы на рынке возник серьезный дефицит зерна. Главная же проблема квот, с его точки зрения, состоит в историческом принципе их распределения — пропорционально объемам, отгруженным в первой половине сельскохозяйственного года, то есть с 1 июля по 1 января. «Как мне говорят сибиряки, Монголия, например, выйдет на закупки только в январе, — отмечает Корбут. — А там неплохой рынок и неплохие объемы. Но сибирские экспортеры ничего не успеют поставить: в первой половине года их зерно невыездное по ценам и логистике, поэтому они не попадают в квоты».

«Механизм квотирования по историческому принципу — ущербный, соглашается Петриченко из «ПроЗерно». — По опыту, который наработан за несколько сезонов применения квоты, мы знаем, что квота никогда до конца не выбирается». По оценке Петриченко, система квот лишает экспортеров, в первую очередь мелких и средних, возможности нарастить экспорт в период их действия. При этом другие экспортеры, получившие квоты на объемы, которые они не в состоянии выбрать, пытаются квотами торговать. Это не всегда удается, поскольку экспорт на таких условиях может оказаться невыгодным и квоты таким образом не выбираются. Кроме того, напоминает Петриченко, квотирование плохо тем, что для получения квот нужно пройти сложную бюрократическую процедуру оформления лицензии в Минпромторге. Пошлины также тормозят экспорт, поскольку частое изменение пошлин затрудняет планирование, говорит эксперт. «Да и сам по себе отъем денег не может стимулировать торговый процесс», — добавляет он.

По оценке Петриченко, система квот лишает экспортеров, в первую очередь мелких и средних, возможности нарастить экспорт в период их действия. При этом другие экспортеры, получившие квоты на объемы, которые они не в состоянии выбрать, пытаются квотами торговать. Это не всегда удается, поскольку экспорт на таких условиях может оказаться невыгодным и квоты таким образом не выбираются. Кроме того, напоминает Петриченко, квотирование плохо тем, что для получения квот нужно пройти сложную бюрократическую процедуру оформления лицензии в Минпромторге. Пошлины также тормозят экспорт, поскольку частое изменение пошлин затрудняет планирование, говорит эксперт. «Да и сам по себе отъем денег не может стимулировать торговый процесс», — добавляет он.

«Мы хотим, чтобы у нас при рекордном урожае был рекордный экспорт, а сами себя начинаем стягивать дополнительными путами», — резюмирует Петриченко. Он также напоминает, что российский экспорт страдает еще и от внешних факторов — косвенного действия западных санкций, из-за чего российские производители вынуждены продавать пшеницу с дисконтом к европейской и американской.

Материал по теме

Как стимулировать экспорт

Минсельхозу и ЦБ Белоусов поручил «проработать вопрос упрощения процедур для иностранных компаний и государственных агентств, участвующих в прямых закупках сельскохозяйственной продукции в РФ, включая открытие банковских счетов в российских банках, допуск к биржевым торгам и клирингу для заключения сделок, проведение конверсионных операций и расчетов для исполнения сделок по приобретению российской продукции». Оба поручения должны быть выполнены до конца нынешнего года.

Оба поручения должны быть выполнены до конца нынешнего года.

Поручение Белоусова весьма позитивно, считает Корбут из РЗС. «В принципе, это совершенно нормальная, хорошая позиция, — говорит он. — Те же американцы используют эту систему, выдавая кредиты на приобретение сельхозпродукции, поставляемой на внешние рынки, — зерна, кукурузы, шрота и другой». Такая схема, по мнению Корбута, также будет способствовать закупкам российского зерна беднейшими странами, поскольку у них появится возможность расплачиваться производимыми ими товарами без использования западной валюты.

Предоставление государством кредитных линий для покупки сельхозпродукции — роскошный подарок дружественным странам, считает Петриченко. Однако, по его мнению, не все импортеры подарок примут. «Нужно, чтобы американцы и их союзники дали гарантии, что покупатели за это не подвергнутся никаким санкциям», — говорит Петриченко.

Какой урожай зерна будет в 2019 году? | Экономика | Деньги

Алена Бабяк

Примерное время чтения: 4 минуты

6056

Категория: Доступная экономика

Согласно озвученному Минсельхозом в январе прогнозу, в 2019 году валовой сбор зерна должен составить 108-110 млн тонн. Предварительный прогноз, сделанный специалистами еще в конце осени 2018-го — начале зимы 2019-го, был несколько выше. О том, на какие показатели в отрасли рассчитывают сегодня, АиФ.ru рассказал вице-президент Российского зернового союза Александр Корбут.

Каким будет урожай зерновых в 2019 году?

«Все зависит от погодных условий», — говорит Корбут. По его словам, погода создает предпосылки для получения достаточно высокого урожая зерновых. «Конечно, возможны еще любые изменения, потому что погода ведет себя так, как она себя ведет, однако общее мнение практически всех экспертов сводится к тому, что у нас ожидается урожай от 127 до 135 млн тонн. Но при очень благоприятных условиях мы можем получить урожай и на уровне исторического рекорда РФ, — рассказывает вице-президент Российского зернового союза. — Эксперты оценивают возможность сбора урожая пшеницы в 81 765 тыс. тонн, ячменя — в 20 321 тыс. тонн, кукурузы — в 12 704 тыс. тонн».

Но при очень благоприятных условиях мы можем получить урожай и на уровне исторического рекорда РФ, — рассказывает вице-президент Российского зернового союза. — Эксперты оценивают возможность сбора урожая пшеницы в 81 765 тыс. тонн, ячменя — в 20 321 тыс. тонн, кукурузы — в 12 704 тыс. тонн».

Корбут отмечает, что сейчас очень хорошая конъюнктура цен на зерно, которая создала высокие стимулы для роста посевных площадей и производства.

Какой урожай зерна был в предыдущие годы?

Последние два года были очень удачными, а 2017 и вовсе оказался рекордным по количеству собранного зерна. «Рекордный сбор урожая зерна в 2017 году составил 135,5 млн тонн, урожай в 2018 году не достиг рекорда, но все равно был хорошим: 113,3 млн тонн», — рассказывает Александр Корбут.

Как будет использован урожай 2019 года?

«Внутреннее потребление достаточно ограниченное, поэтому важнейшей задачей является именно развитие экспорта и направление избыточных объемов зерна, которые не могут быть употреблены внутри страны, на мировые рынки. Это фуражное зерно, фуражная пшеница, горох, нут, шрот подсолнечный, чечевица, кукуруза и пр.», — говорит эксперт.

Это фуражное зерно, фуражная пшеница, горох, нут, шрот подсолнечный, чечевица, кукуруза и пр.», — говорит эксперт.

Сколько зерна и кому Россия продала в прошлые годы?

В 2017-2018 сельскохозяйственном году экспорт зерна из России составил 53,55 млн тонн. Из них на пшеницу пришлось 40,05 млн тонн, на ячмень — 5,82 млн тонн, на кукурузу — 5,72 млн тонн, на зернобобовые и смесь — 1,57 млн тонн, на рожь — 0,06 млн тонн.

Рейтинг крупнейших покупателей российского зерна третий сезон подряд возглавляет Египет. За июль 2017 — май 2018 года страна импортировала более 8,6 млн тонн, увеличив объемы по сравнению с предыдущим сезоном на 30,3%. Это рекордный показатель. Не менее впечатляющими (в первую очередь — по темпам роста) выглядят закупки Турции. В сезоне 2017-2018 годов она увеличила ввоз российского зерна на 131%, до 7,1 млн тонн. Третий по величине покупатель — Иран, страна нарастила импорт более чем на 57%, до 2,46 млн тонн.

Сколько зерна Россия экспортировала в сезоне 2018-2019 годов?

Общий экспорт зерна составил 44,38 млн тонн. А именно:

А именно:

- пшеница: 36,0 млн тонн;

- ячмень: 4,2 млн тонн;

- кукуруза: 2,7 млн тонн;

- зернобобовые и смесь: 0,98 млн тонн;

- рожь: 0,23 млн тонн.

Основные направления экспорта российского зерна с июля 2018 года по март 2019 года:

- Египет: 6 526 тыс. тонн;

- Турция: 4 799 тыс. тонн;

- Иран: 1 998 тыс. тонн;

- Бангладеш: 1 577 тыс. тонн;

- Саудовская Аравия: 1 395 тыс. тонн.

Смотрите также:

- Эксперт: Урожай зерна в 2012 году снизится на 14,2 млн тонн →

- Росстат рассказал об итогах уборки урожая 2019 года →

- Кадры ностальгии: рекламные ролики 90-х годов →

сельское хозяйствозерновые

Следующий материал

Самое интересное в соцсетях

Новости СМИ2

Россия на пути к тому, чтобы остаться крупнейшим в мире экспортером зерна — MOHAM GROUP

Россия в настоящее время прогнозирует, что будет собрано 118 млн тонн зерна, что на 5% больше, чем в прошлом году. Прогнозируется, что в 2019 году в России будет собран солидный урожай пшеницы более 77 млн тонн и 38,4 млн тонн фуражного зерна (кукуруза, сорго, ячмень, рожь, овес, просо). 13 мая со ссылкой на Министерство сельского хозяйства США.

Прогнозируется, что в 2019 году в России будет собран солидный урожай пшеницы более 77 млн тонн и 38,4 млн тонн фуражного зерна (кукуруза, сорго, ячмень, рожь, овес, просо). 13 мая со ссылкой на Министерство сельского хозяйства США.

Как сообщает bne IntelliNews, Министерство сельского хозяйства России в настоящее время прогнозирует, что будет собрано 118 млн тонн зерна, что на 5% больше, чем в прошлом году, из этих 75-78 млн тонн пшеницы.

В 2019 году в России планируется собрать солидный урожай пшеницы более 77 млн тонн и 38,4 млн тонн фуражного зерна (кукуруза, сорго, ячмень, рожь, овес, просо), а общий урожай составит 115,4 млн тонн, Ведомости Об этом 13 мая сообщает daily со ссылкой на министерство сельского хозяйства США.

В настоящее время Минсельхоз России прогнозирует сбор 118 млн тонн зерна, что на 5% больше, чем в прошлом году, из них 75-78 млн тонн пшеницы. Другие отечественные аграрные ведомства и участники рынка прогнозируют урожай в 125-130 млн тонн, при этом урожай пшеницы превысит 80 млн тонн.

Как сообщает bne IntelliNews , в настоящее время Россия является крупнейшим в мире экспортером пшеницы. Также она входит в число лидеров по экспорту рыбы и подсолнечного масла. В настоящее время она является нетто-экспортером мяса птицы и свинины, а также добивается успехов в удовлетворении собственных потребностей в говядине.

В 2019 году, помимо того, что Россия третий год подряд станет крупнейшим в мире экспортером пшеницы, хороший урожай укрепит инфляционную динамику снижения и поможет центральному банку снизить процентные ставки. Россия может экспортировать от 42 до 46 млн тонн пшеницы в 2019 году., из общего мирового производства около 777 млн тонн.

Аналитики, опрошенные Ведомости , считают, что достаточно умеренные прогнозы уважаемого USDA по урожаю пшеницы помогают российским производителям, так как это, вероятно, удержит цены на стабильном уровне, несмотря на рост производства пшеницы как в России, так и за рубежом.

Примечательно, что часть расхождений между прогнозами России и Министерства сельского хозяйства США связана с неучетом около 1 млн тонн зерна, которое будет собрано на аннексированном полуострове Крым, и включением некоторых бобовых и гречихи.

Прогноз на 118 млн тонн зерна ниже рекордных 135 млн тонн, которые Россия собрала в 2018 году, но все же значительно превышает средний показатель за пять лет. Урожаи зерновых неуклонно растут в последние годы благодаря масштабной инвестиционной кампании государства.

Россия сейчас зарабатывает около 20 миллиардов долларов в год на экспорте зерна — больше, чем она зарабатывает на экспорте вооружений. Совокупный экспорт сельскохозяйственной продукции вырос на 20% до 25,9 млрд долларов в 2018 году, что почти в два раза больше, чем экспорт оружия и вооружений.

Отдельно Украина также ожидает очередного небывалого урожая и в результате может превзойти Россию по экспорту. Украина в прошлом маркетинговом году заготовила 70 млн тонн зерна и экспортировала в общей сложности 39,4 млн тонн. В этом году Министерство сельского хозяйства Украины ожидает, что урожай будет на уровне прошлого года, но прогнозирует, что страна может экспортировать до 50,4 млн тонн, что сделает Украину крупнейшим экспортером в мире. При численности населения, составляющей треть населения России, Украина может позволить себе экспортировать гораздо большую долю своего урожая, чем Россия.

При численности населения, составляющей треть населения России, Украина может позволить себе экспортировать гораздо большую долю своего урожая, чем Россия.

Российский рынок зерна в 2019/20 МГ: успех или разочарование?

Так уж получилось, что начало нового календарного года совпадает с экватором зернового сезона. Пока большинство подводит итоги 2019 года и строит планы на новый год, эксперты аграрного рынка подводят итоги первого полугодия 2019/20 МГ и оглашают свои прогнозы на второе полугодие.

Каковы были основные тенденции периода на экспортных и внутренних рынках?

Насколько реальность оправдала ожидания?

Изменилась ли география экспорта зерна?

В каком состоянии были посевные площади озимых?

Каковы главные ожидания от второй половины сезона?

Сизов Андрей,

Директор аналитического центра СовЭкон

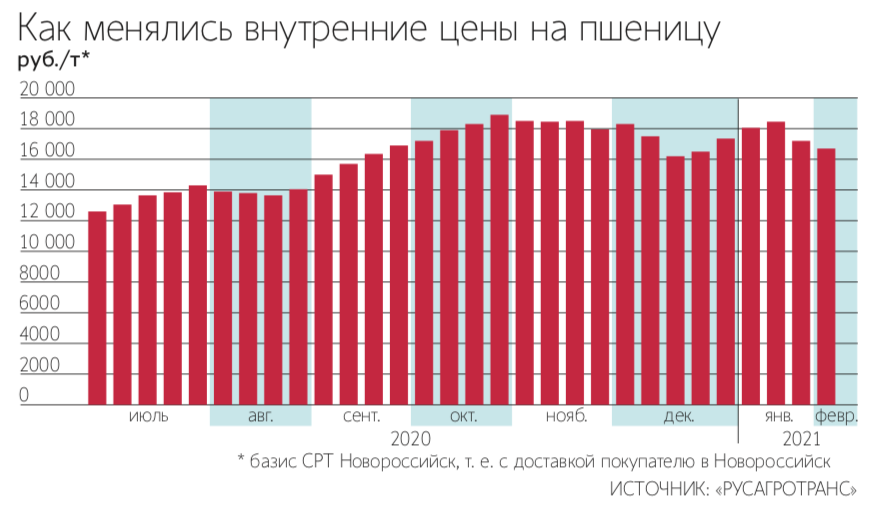

900. Цены росли достаточно быстро, как мы и прогнозировали ранее. В свою очередь, экспорт демонстрировал довольно низкие темпы. В конце декабря 2019 г., Федеральная служба государственной статистики (Росстат) опубликовала очень скромных оценок урожая в России, тогда как последние несколько лет Росстат обычно давал довольно завышенные цифры по сравнению с большинством оценок, основанных на оперативных данных о темпах уборки зерновых. Но Росстат озвучил более низкие оценки, чем большинство экспертов, в частности, даже ниже наших цифр. В частности, наш недавний прогноз производства пшеницы составлял 75,8 млн тонн, тогда как Росстат озвучил свою оценку в 74,3 млн тонн, что на 1,5 млн тонн меньше. С точки зрения общего состояния напряженности в балансах спроса/предложения это не последний из факторов, который будет работать в пользу роста цен как на российском, так и на мировом рынке.

Цены росли достаточно быстро, как мы и прогнозировали ранее. В свою очередь, экспорт демонстрировал довольно низкие темпы. В конце декабря 2019 г., Федеральная служба государственной статистики (Росстат) опубликовала очень скромных оценок урожая в России, тогда как последние несколько лет Росстат обычно давал довольно завышенные цифры по сравнению с большинством оценок, основанных на оперативных данных о темпах уборки зерновых. Но Росстат озвучил более низкие оценки, чем большинство экспертов, в частности, даже ниже наших цифр. В частности, наш недавний прогноз производства пшеницы составлял 75,8 млн тонн, тогда как Росстат озвучил свою оценку в 74,3 млн тонн, что на 1,5 млн тонн меньше. С точки зрения общего состояния напряженности в балансах спроса/предложения это не последний из факторов, который будет работать в пользу роста цен как на российском, так и на мировом рынке.

Для нас не было сюрпризов относительно темпов экспорта пшеницы . Мы не заявляли об экспорте зерна в 35-36 млн тонн, но с самого начала сообщали, что Россия будет реализовывать экспорт пшеницы по достаточно низким ставкам. На сегодняшний день тенденция все еще активна. Цены в России высокие, поэтому никто никуда не торопится. Конечно, трейдеры продавали пшеницу по гораздо более скромным ценам, чем многие ожидали. Наша последняя оценка экспорта составила 33,1 млн тонн, и мы, вероятно, снизим цифры, так как это было сделано до публикации неожиданно низких официальных данных об урожае.

На сегодняшний день тенденция все еще активна. Цены в России высокие, поэтому никто никуда не торопится. Конечно, трейдеры продавали пшеницу по гораздо более скромным ценам, чем многие ожидали. Наша последняя оценка экспорта составила 33,1 млн тонн, и мы, вероятно, снизим цифры, так как это было сделано до публикации неожиданно низких официальных данных об урожае.

Большинство участников рынка сошлись во мнении, что Россия демонстрировала низкие темпы экспорта пшеницы в начале сезона, в то время как Украина и страны ЕС занимали значительную долю на рынке, но во второй половине сезона Россия станет более активно, и экспортировать большие объемы зерна. Но мы не разделяли такой точки зрения и не рассчитываем на существенное восстановление экспорта. Переходящие запасы были небольшими, поэтому трейдеры в основном вывозили зерно из южных регионов России, а во второй половине сезона свою решающую роль традиционно начнут играть другие регионы. Проблема в том, что цены в регионах устойчиво оставались выше экспортного паритета, и сохраняли тенденцию практически весь 2019 год. .

.

Турция долгое время (5 месяцев) занимала первое место среди стран-импортеров российской пшеницы, что было совершенно нетипично — тенденция проявилась впервые за несколько последних лет. Египет занял вторую позицию среди импортеров. В то время Египет в основном предпочитал закупать украинскую пшеницу. Так, рост экспорта украинской пшеницы в Египет полностью компенсировал падение поставок российской пшеницы.

Также, экспорт кукурузы и ячменя демонстрировал довольно низкие темпы. Объяснение рынка кукурузы было довольно простым. Украина практически повторила рекордный урожай прошлого сезона, в результате Россия почти ничего не экспортировала, а только в Иран через Каспий, который остается единственным значимым рынком сбыта. Но темпы экспорта ячменя оказались значительно ниже ожидаемых. Спрос экспортеров был очень низким.

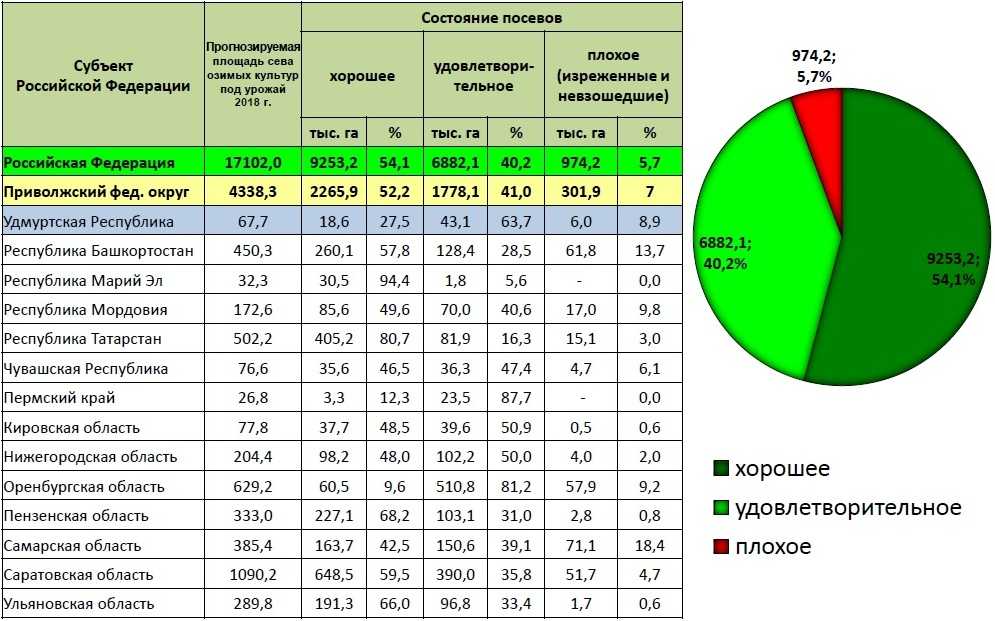

На сегодняшний день мы располагаем только оперативными данными по посевным площадям под озимыми культурами . Окончательные цифры могут существенно отличаться от оперативных данных. По оперативным данным, показатели посевных площадей уже побили все рекорды. В начале зимы состояние посевов в целом было хорошим. Влажности было достаточно для первого этапа развития растений. Но общая глубина осадков во всех основных районах стала значительно меньше по сравнению с нормой, и с осени ситуация продолжала постепенно ухудшаться. Осадков по-прежнему не было, как и снежного покрова. Если мы не получим осадков в ближайшие полтора месяца, перспективы нового урожая озимых культур окажутся под серьезной угрозой. Также существует риск гибели от морозов, если в ближайшие недели наступят суровые холода.

Окончательные цифры могут существенно отличаться от оперативных данных. По оперативным данным, показатели посевных площадей уже побили все рекорды. В начале зимы состояние посевов в целом было хорошим. Влажности было достаточно для первого этапа развития растений. Но общая глубина осадков во всех основных районах стала значительно меньше по сравнению с нормой, и с осени ситуация продолжала постепенно ухудшаться. Осадков по-прежнему не было, как и снежного покрова. Если мы не получим осадков в ближайшие полтора месяца, перспективы нового урожая озимых культур окажутся под серьезной угрозой. Также существует риск гибели от морозов, если в ближайшие недели наступят суровые холода.

На сегодняшний день цены уже достигли тех ориентиров, которые мы заявляли в начале сезона, то есть речь шла об уровне 220-230 долл/т FOB. В краткосрочной перспективе мы прогнозируем дальнейший рост цен, который может даже ускориться в ближайшие недели. Ситуация во многом будет зависеть от общих результатов уборки в странах Северного полушария, а также и в России, и в Украине — получим ли мы сокращение дефицита осадков или нет, и какое состояние посевов окажется после нынешнего так называемая зима.

Владимир Петриченко,

генеральный директор ООО «ПроЗерно»

с каких данных за первую половину 90 0 90 сезонов хочу начать рассказ мы уже получили. Всех участников рынка насторожили предварительные данные Росстата об общем сборе зерновых в России, особенно пшеницы и кукурузы. Традиционно, когда обычно появляются официальные цифры, а это бывает в конце февраля, они корректируются в сторону увеличения, потому что дополнительно оценивались какие-то регионы или факторы. Поэтому я считаю, что окончательные цифры станут несколько выше предварительных, так как в моих расчетах урожай пшеницы оценивается в 75 млн тонн, а Росстат опубликовал свои оценки в 74,3 млн тонн. Многие аналитики прогнозировали урожай кукурузы на уровне более 14 млн т, но Росстат оценил его в 13,9 млн т.млн тонн. Так, общий сбор зерна Росстат оценил в 120,7 млн тонн, а мои расчеты достигли 123 млн тонн. Конечно, расхождение в 2,3 млн тонн совсем незначительное, и я считаю, что в феврале 2020 года окончательные данные Росстата действительно превысят цифры в 121 млн тонн. Можно сказать, что хотя наши ожидания и расходятся с предварительными результатами, но они не настолько сильны, как могли бы быть.

Можно сказать, что хотя наши ожидания и расходятся с предварительными результатами, но они не настолько сильны, как могли бы быть.

Ценовые факторы и тенденции первой половины сезона были для меня вполне обдуманными, и соответствовали тем прогнозам, которые я озвучил публично в июне 2019 года на конференции Российского Зернового Союза в Геленджике. По моим расчетам, цены на наш основной продукт — продовольственную пшеницу с содержанием белка 12,5% — будут расти, и пик цен составит 230-235 долл./т FOB-Черное море. Это было ожидание июня 2019 года, а на сегодняшний день мы движемся к цифрам. На сегодняшний день тренд бычий, и он продолжит развиваться вверх как минимум до февраля-марта 2020 года, когда цены достигнут пика текущего сезона.

Что касается экспортных ставок , то мы имеем несколько необычную ситуацию, напоминающую сезон-2017/18, когда экспорт развивался без каких-либо «серьезных застоев», то есть был достаточно стабильным, не сверхвысоким, но довольно активны в первой и второй половине сезона. Это был сезон рекордных объемов экспорта, который составил более 53 млн тонн, причем этот объем отгружался на мировой рынок равномерно в течение всего сезона. Традиционно в первой половине сезона трейдеры реализуют почти 70% экспортного потенциала, а во второй половине — оставшиеся 30%, как это было и в сезоне 2018/19.МОЙ. В текущем сезоне мы экспортировали зерна меньше, чем в прошлом году, но технически объемы варьировались на среднегодовом уровне. Это вселяет уверенность в том, что вторая половина сезона станет такой же активной, как и первая, и мы не увидим резкого падения темпов экспорта, как это обычно происходило в предыдущие сезоны. Кроме того, формированию выводов способствовали действия наших ключевых конкурентов, особенно в Черноморском регионе — Украине. Страна очень активно стартовала в первой половине сезона, и в дальнейшем, думаю, во второй половине сезона темпы экспорта зерна из Украины станут значительно ниже. В первую очередь это касается пшеницы, а также кукурузы и ячменя.

Это был сезон рекордных объемов экспорта, который составил более 53 млн тонн, причем этот объем отгружался на мировой рынок равномерно в течение всего сезона. Традиционно в первой половине сезона трейдеры реализуют почти 70% экспортного потенциала, а во второй половине — оставшиеся 30%, как это было и в сезоне 2018/19.МОЙ. В текущем сезоне мы экспортировали зерна меньше, чем в прошлом году, но технически объемы варьировались на среднегодовом уровне. Это вселяет уверенность в том, что вторая половина сезона станет такой же активной, как и первая, и мы не увидим резкого падения темпов экспорта, как это обычно происходило в предыдущие сезоны. Кроме того, формированию выводов способствовали действия наших ключевых конкурентов, особенно в Черноморском регионе — Украине. Страна очень активно стартовала в первой половине сезона, и в дальнейшем, думаю, во второй половине сезона темпы экспорта зерна из Украины станут значительно ниже. В первую очередь это касается пшеницы, а также кукурузы и ячменя. Потому что активный экспорт в первой половине сезона существенно подорвал экспортный потенциал отчетных культур. В первой половине сезона-2019/20, экспорт пшеницы из России составил 20 млн тонн при потенциале 34 млн тонн, а из Украины — 15 млн тонн при потенциале 20,5 млн тонн.

Потому что активный экспорт в первой половине сезона существенно подорвал экспортный потенциал отчетных культур. В первой половине сезона-2019/20, экспорт пшеницы из России составил 20 млн тонн при потенциале 34 млн тонн, а из Украины — 15 млн тонн при потенциале 20,5 млн тонн.

Таким образом, 4 крупных экспортера (Россия, Украина, ЕС и США) находятся в таком положении, что только Россия не реализовала экспортный потенциал пшеницы в первой половине сезона, а Украина, ЕС и США уже продали большую часть своего потенциала, поэтому их предложение зерна только уменьшится.

У нас не будет существенных изменений в география экспорта , потому что зерно продаем давно и практически везде. Весь мир уже является покупателем российской пшеницы, даже Латинская Америка. На сегодняшний день рынок Саудовской Аравии только начал открываться для российской пшеницы.

В текущем сезоне Турция переместилась на первую позицию в рейтинге импортеров, при этом сильно отставая от второй позиции Египта и тем более от Бангладеш, занявшего третью позицию. Это показатель того, что текущий египетский рынок очень конкурентоспособен с причерноморской пшеницей, включая как украинское, так и румынское зерно. В таких условиях объемы поставок российской пшеницы в Египет стали несколько ниже, чем традиционно. Но отчетный разрыв между объемами поставок российской пшеницы Турцией и Египтом несколько сократится, так как темпы поставок зерна в Турцию будут несколько ниже, чем в первой половине сезона, а в Египет, наоборот, увеличатся. его покупки. Должен сказать, что в январе 2020 года мы поставили в Египет 640 тысяч тонн российской пшеницы по тендерам GASC, то есть в отчетном месяце у нас были большие запасы. Это были географические особенности текущего сезона.

Это показатель того, что текущий египетский рынок очень конкурентоспособен с причерноморской пшеницей, включая как украинское, так и румынское зерно. В таких условиях объемы поставок российской пшеницы в Египет стали несколько ниже, чем традиционно. Но отчетный разрыв между объемами поставок российской пшеницы Турцией и Египтом несколько сократится, так как темпы поставок зерна в Турцию будут несколько ниже, чем в первой половине сезона, а в Египет, наоборот, увеличатся. его покупки. Должен сказать, что в январе 2020 года мы поставили в Египет 640 тысяч тонн российской пшеницы по тендерам GASC, то есть в отчетном месяце у нас были большие запасы. Это были географические особенности текущего сезона.

Рынок ячменя и кукурузы продемонстрировал временное разочарование аграриев, так как они ожидали более высоких цен на зерновые культуры. Точнее, они привыкли к хорошим ценам, которые сейчас не могут предложить покупатели, потому что торговые процессы развиваются с болью и страданиями. Ситуация сложилась из-за увеличения производства ячменя в России (более 20 млн тонн), поэтому рынок имеет большой запас зерна. Кроме того, Украина имела очень высокий урожай кукурузы и стала дискаунтером ценовой конъюнктуры на рынке кукурузы, особенно когда в начале сезона цены на украинское зерно опускались ниже 155 долл./т FOB-Одесса, хотя затем очень быстро «отскочили» от катастрофического уровня, но цены все равно не оставались оптимистичными для продавцов. На сегодняшний день наблюдается восходящий ценовой тренд в сегменте кукурузы, и в целом я считаю, что рынок имеет хорошие торговые перспективы во второй половине сезона. И я надеюсь, что за кукурузой последует ячмень, потому что он станет одним из самых дешевых зерновых, и перспективы торговли зерновыми культурами улучшатся, но для этого нужно, чтобы на рынке были восходящие ценовые сценарии.

Ситуация сложилась из-за увеличения производства ячменя в России (более 20 млн тонн), поэтому рынок имеет большой запас зерна. Кроме того, Украина имела очень высокий урожай кукурузы и стала дискаунтером ценовой конъюнктуры на рынке кукурузы, особенно когда в начале сезона цены на украинское зерно опускались ниже 155 долл./т FOB-Одесса, хотя затем очень быстро «отскочили» от катастрофического уровня, но цены все равно не оставались оптимистичными для продавцов. На сегодняшний день наблюдается восходящий ценовой тренд в сегменте кукурузы, и в целом я считаю, что рынок имеет хорошие торговые перспективы во второй половине сезона. И я надеюсь, что за кукурузой последует ячмень, потому что он станет одним из самых дешевых зерновых, и перспективы торговли зерновыми культурами улучшатся, но для этого нужно, чтобы на рынке были восходящие ценовые сценарии.

Что касается внутреннего рынка , то ценовая ситуация во всех регионах оставалась стабильной. В то же время цены в азиатской части России были на необычно высоких позициях из-за спроса со стороны Казахстана. Цена продовольственной пшеницы в Сибири обычно была такой же или выше, чем в европейской части России. При этом ценовая ситуация была стабильной благодаря нескольким факторам: а) укрепление курса рубля к доллару США, что в основном сказывается на европейской части России; б) снижение закупочных ставок на рынке Казахстана, что сказывается на цене сибирского зерна.

Цена продовольственной пшеницы в Сибири обычно была такой же или выше, чем в европейской части России. При этом ценовая ситуация была стабильной благодаря нескольким факторам: а) укрепление курса рубля к доллару США, что в основном сказывается на европейской части России; б) снижение закупочных ставок на рынке Казахстана, что сказывается на цене сибирского зерна.

В 2019 году посевных площадей под озимыми культурами составили 18,2 млн га, что стало рекордным показателем. Состояние посевов по-прежнему было очень хорошим и определенно лучше, чем в прошлом сезоне. Однако средняя полоса России и юг до сих пор серьезно не вошли в режим зимней погоды, актуальный и для Украины. Отсутствие устойчивого зимнего погодного режима свидетельствует о рисках его наступления в условиях неблагоприятной для растений фазы. Что касается Поволжья, Урала и Сибири, то погодные условия были стандартными, и зерновые культуры вступили в зимовку в нормальных условиях, не вызывающих опасений.