Счет 84.01 — Прибыль, подлежащая распределению

Подчинен счету «Нераспределенная прибыль (непокрытый убыток)» (84).

Тип счета: Пассивный.

Описание счета «Прибыль, подлежащая распределению»

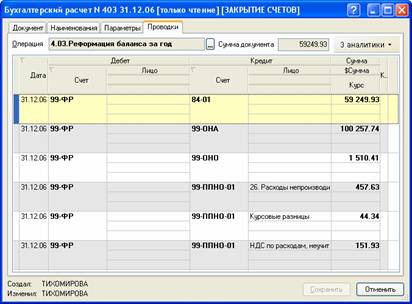

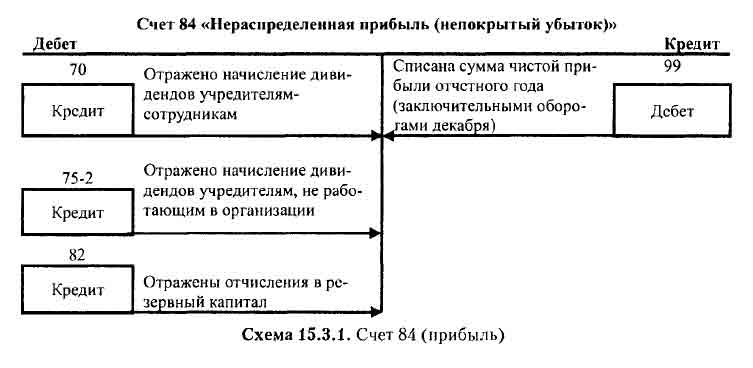

Субсчет 84.01 создан для учета прибыли, которая подлежит распределению. Проводки по субсчету 84.01 осуществляются по итогам отчетного года при реформации баланса. Зачисление чистой прибыли на субсчет 84.01 производится со счета 99 «Прибыли и убытки».

Сумма прибыли учитывается на счете в случае, если сумма доходов за прошедший год превышает отраженные расходы. На субсчете 84.01 отражается нераспределенная прибыль предприятия после налогообложения (за вычетом налога на прибыль). По решению правления средства со счета могут списываться в счет выплаты дивидендов акционерам, для покрытия убытков прошлых периодов, а также для формирования резервного фонда.

Проводки по счету «84.01»

По дебету

| Дебет | Кредит | Содержание | Документ |

84. 01 01 | 70 | Начисление дивидендов учредителям, которые являются сотрудниками организации, за счет чистой прибыли, подлежащей распределению | Операция |

| 84.01 | 75.02 | Начисление дивидендов учредителям, которые не являются сотрудниками организации, за счет чистой прибыли, подлежащей распределению | Начисление дивидендов |

| 84.01 | 80.09 | Увеличение уставного капитала за счет чистой прибыли, подлежащей распределению | Операция |

| 84.01 | 82.02 | Создание резервного фонда за счет чистой прибыли, подлежащей распределению | Операция |

По кредиту

| Дебет | Кредит | Содержание | Документ |

| 000 | 84.01 | Ввод начальных остатков: прибыль, подлежащая распределению | Ввод остатков |

91. 02 02 | 84.01 | Списание чистой прибыли по итогам года | Регламентная операция |

Статьи по теме

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Как правильно распределить прибыль ООО — Финансы на vc.

ru

ruРассказываем, как правильно сформировать и использовать нераспределенную прибыль для общества с ограниченной ответственностью. Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Даем инструкции, как проводить такие операции. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

5819 просмотров

Нераспределенная прибыль – это доход после уплаты налогов, который участники общества должны распределить на какие-либо цели. Например, погашение убытков прошлых лет, создание резервного фонда или вывод данных средств из оборота.

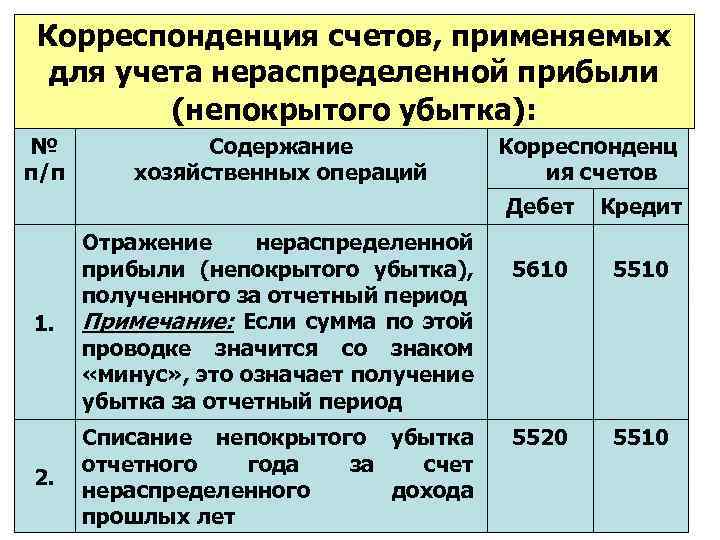

Описанная прибыль аккумулируется на счете 84 «Нераспределенная прибыль (непокрытый убыток)», и под этим понятием могут подразумевать не только доход, но и убыток компании. В этой статье мы рассмотрим именно вариант с прибылью.

Нераспределенная прибыль – это фактически чистая прибыль организации, но в годовой отчетности они будут равны, только если в течение года не было распределения прибыли собственниками и у компании нет отложенных налоговых обязательств. Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

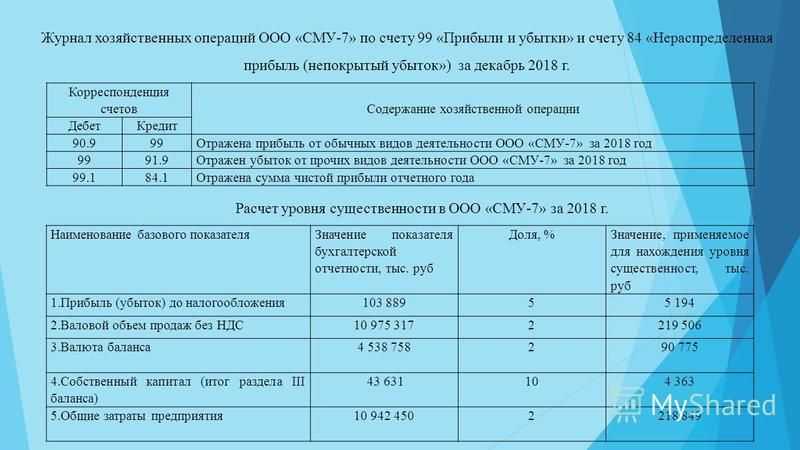

Прибыль по итогам года

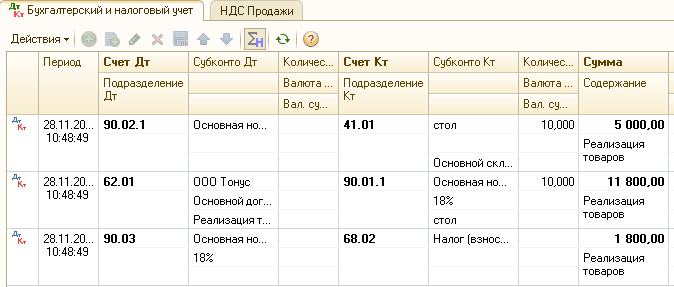

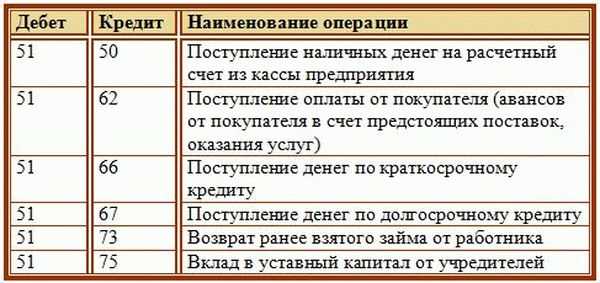

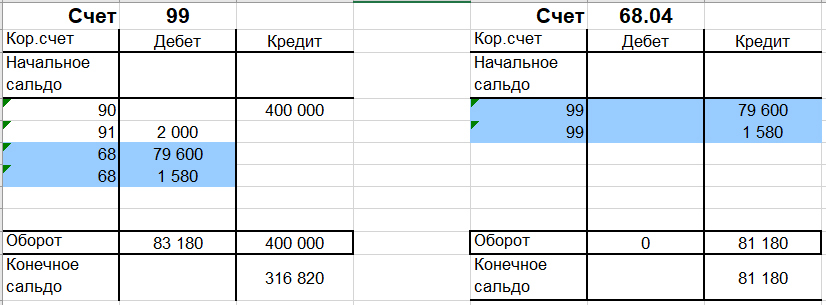

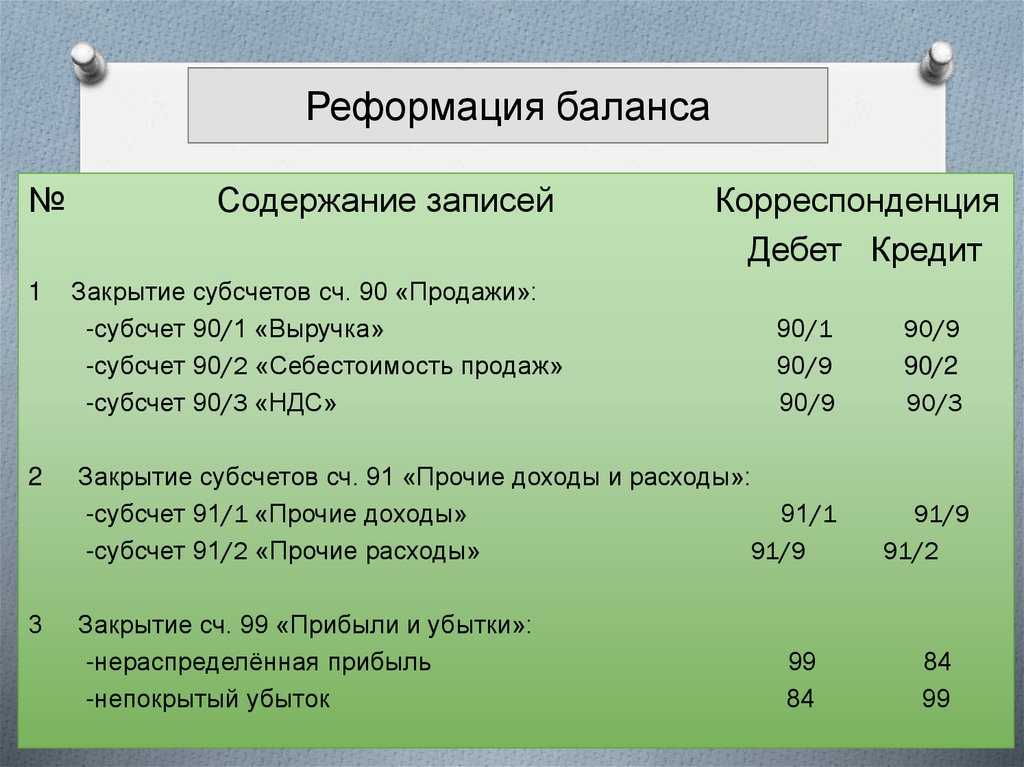

Результат деятельности компании за год отражается на активно-пассивном счете 90 «Продажи». Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

Проводка: Дт90Кт99 – в случае прибыли / Дт99Кт90 – в случае убытка.

Все основные операции ООО должны проходить по счету 91 «Прочие доходы и расходы». Итог также переносится на счет 99.

Проводка: Дт91Кт99 – в случае прибыли / Дт99Кт91 – в случае убытка.

Таким же образом на счет 99 переносятся доходы и расходы, проходящие по другим счетам, например, это могут быть показатели со счетов 76 «Чрезвычайные доходы и расходы» и «Материалы», потом вычитается налог на прибыль (проводка Дт99Кт68). Последней проводкой года итоговое сальдо (прибыль или убыток) со счета 99 списывается на счет 84 «Нераспределенная прибыль».

Проводка: Дт99Кт84 – в случае прибыли / Дт84Кт99 – в случае убытка.

Прибыль прошлых лет

По умолчанию нераспределенная прибыль прошлых лет также аккумулируется на счете 84 (копится там с открытия предприятия). Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

При этом прибыль прошлых лет в любом случае учитывается при расчете итогов за текущий год, и если в расчетах за прошлые годы были ошибки, их учитывают в итоге за отчетный год.

Как потратить

По закону об ООО ( 08.02.1998 N 14-ФЗ (ред. от 31.07.2020) «Об обществах с ограниченной ответственностью») решать, как распределить прибыль, могут только владельцы компании на общем собрании.

Собрание по итогам года проводят в период с 1 марта до 30 апреля (совещания по распределению прибыли прошлых лет можно провести и в другое время).

Чаще всего прибыль распределяется по следующим статьям:

- распространение между участниками;

- пополнение или создание резервного фонда;

- увеличение уставного капитала;

- погашение убытков прошлых лет;

- приобретение новых основных средств.

Не хотите допустить ошибок при распределении прибыли ООО? Автоматизируйте финансовые процессы в 1С и будьте спокойны!

Оставьте заявку нашим специалистам — подробно проконсультируем по вопросам комплексной автоматизации финансовых процессов на 1С!

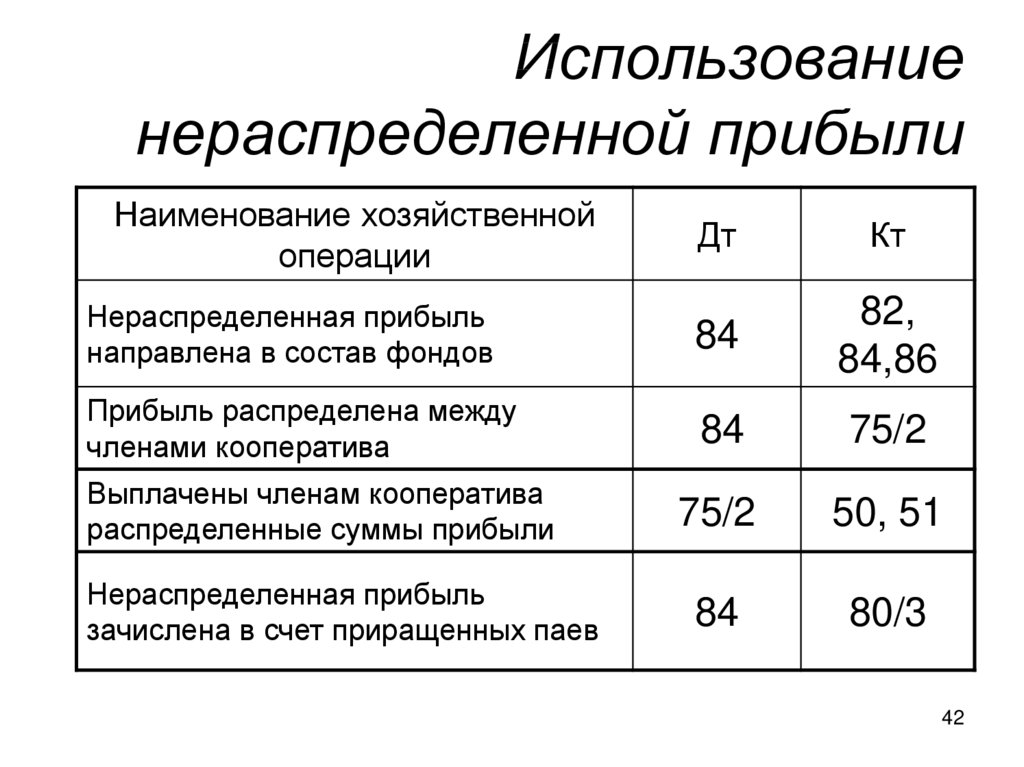

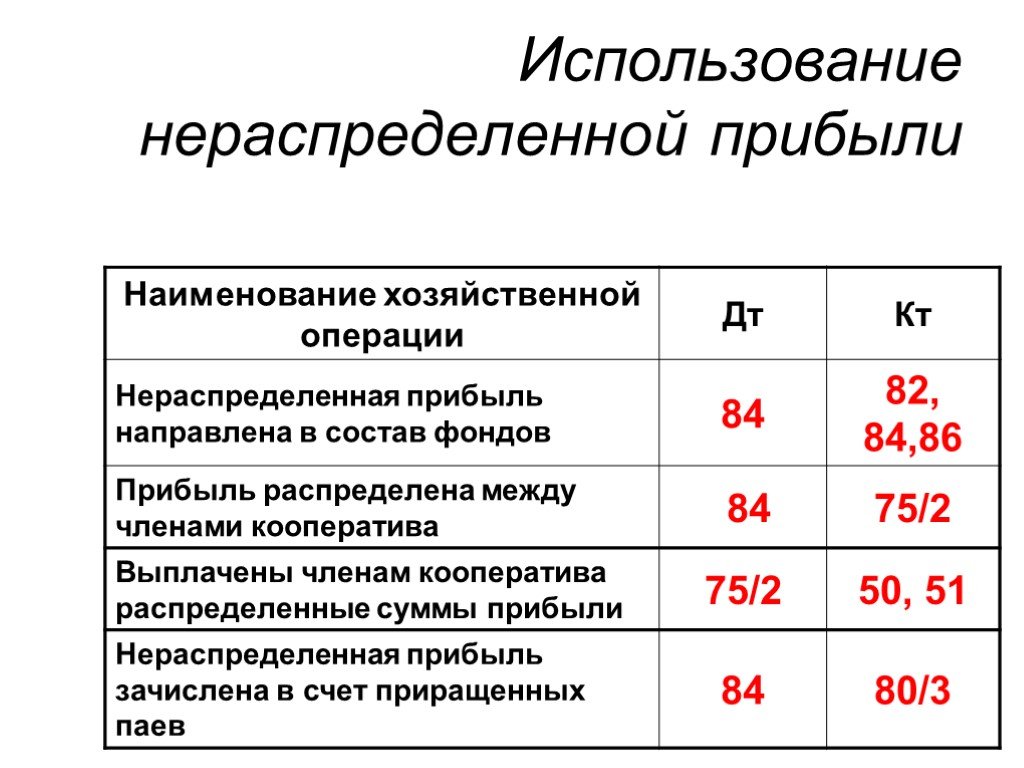

Распространение между участниками

Самый популярный вариант. Главное условие, которое должно быть соблюдено, чтобы на момент распределения стоимость чистых активов общества была не меньше его уставного капитала и резервного фонда (ст.

Выплаты владельцам компании облагаются подоходным налогом, если участники – физлица, и налогом на прибыль, если участники – юрлица. Прибыль им можно выплачивать деньгами или имуществом (в законе об ООО на это запрета нет).

Если недостаточно денежных средств, то порой это идет вам на руку: не нужно предварительно реализовывать имущество и платить НДС с реализации. И в судебной практике были случаи, когда передача имущества в качестве дивидендов действительно не признавалась реализацией (например, Постановление ФАС Уральского округа от 23.05.2011 по делу N А07-14871/2010). Но, согласно более позднему “Письму ФНС России от 15.05.2014 N ГД-4-3/9367”, выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

Выбирая такой способ и не включая стоимость передаваемого имущества в базу по НДС, компания должна понимать, что действует на свой страх и риск. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 75 «Расчеты с учредителями».

Какие варианты могут быть

- Если выплачивается деньгами

При безналичном расчете: Дебет 75 «Расчеты с учредителями» – Кредит 51 «Расчетные счета». Наличными: Дебет 75 «Расчеты с учредителями» – Кредит 50 «Касса»

- Если товарами или готовой продукцией

- Если основными средствами

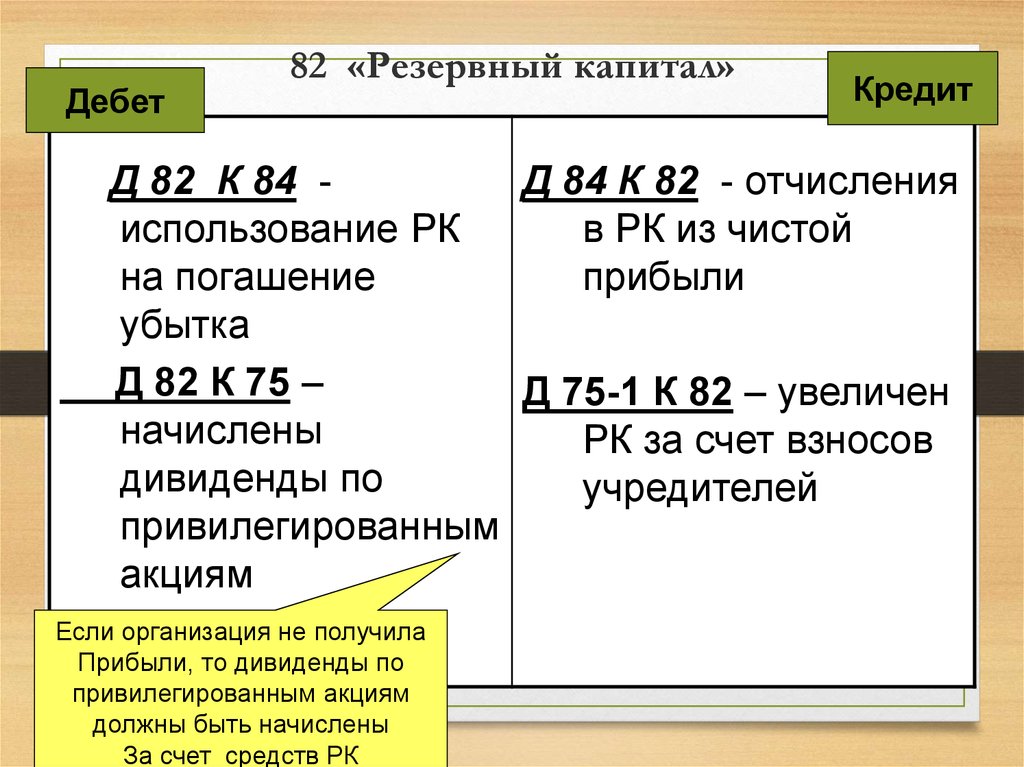

Резервный фонд

Резервный фонд – это финансовая «подушка безопасности» компании. Из него выплачивают долги, покрывают убытки, выкупают доли у участников и облигации у инвесторов, совершают сделки.

ООО не обязано его иметь, но может при необходимости создать. Размер фонда и ежегодных отчислений в него, их порядок и процедура использования средств фонда прописываются в уставе. После внесения изменений в устав их нужно зарегистрировать в ЕГРЮЛ (п. 4 ст. 12 Закона об «ООО»).

В балансе резервный фонд отражается в разделе III «Капитал и резервы» по стр. 1360, то есть при его создании часть прибыли переходит на другую статью капитала. Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 82 «Резервный капитал».

Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит 82 «Резервный капитал».

Увеличение уставного капитала

При увеличении УК ООО за счет имущества номинальная стоимость долей всех участников возрастает пропорционально (п. 3 ст. 19 Закона об «ООО»).

При этом участники фактически не получают имущества, поэтому прибыли, которая облагается НДФЛ, возникать не должно. Например, в судебной практике были случаи, когда рост номинальной стоимости доли в ООО действительно не признавался доходом, пока участник не реализовывал свое имущественного право. Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Если организация решает следовать указаниям Минфина РФ, то для каждого участника она должна рассчитать сумму налога, удержать ее из доходов при их фактической выплате и перечислить в бюджет (п. 1, 2, 4 ст. 226 НК РФ). Но в таком случае ООО не выплачивает участнику денежных средств в текущем году, поэтому удержать подоходный налог невозможно. Тогда, согласно п. 5 той же статьи, нужно в письменной форме сообщить участнику ООО и в налоговую по месту учета о невозможности удержать налог, при этом указать сумму самого налога и сумму дохода, с которого он не удержан. Сделать это компания обязана до 1 марта года, идущего за тем годом, в котором возникли такие обстоятельства. Подробно об этом можно почитать в «Практическом пособии по НДФЛ».

При увеличении уставного капитала, как и при создании резервного фонда, изменения также нужно внести в устав и зарегистрировать.

Другие варианты

Инструкция по применению плана счетов ограничивает возможности распределения прибыли со счета 84, поэтому, если собственники решили ее использовать на приобретение имущества, выплату премий сотрудникам или социальные расходы, то профинансировать такие расходы из прибыли можно, но распределять ее на них в бухучете неправильно. Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

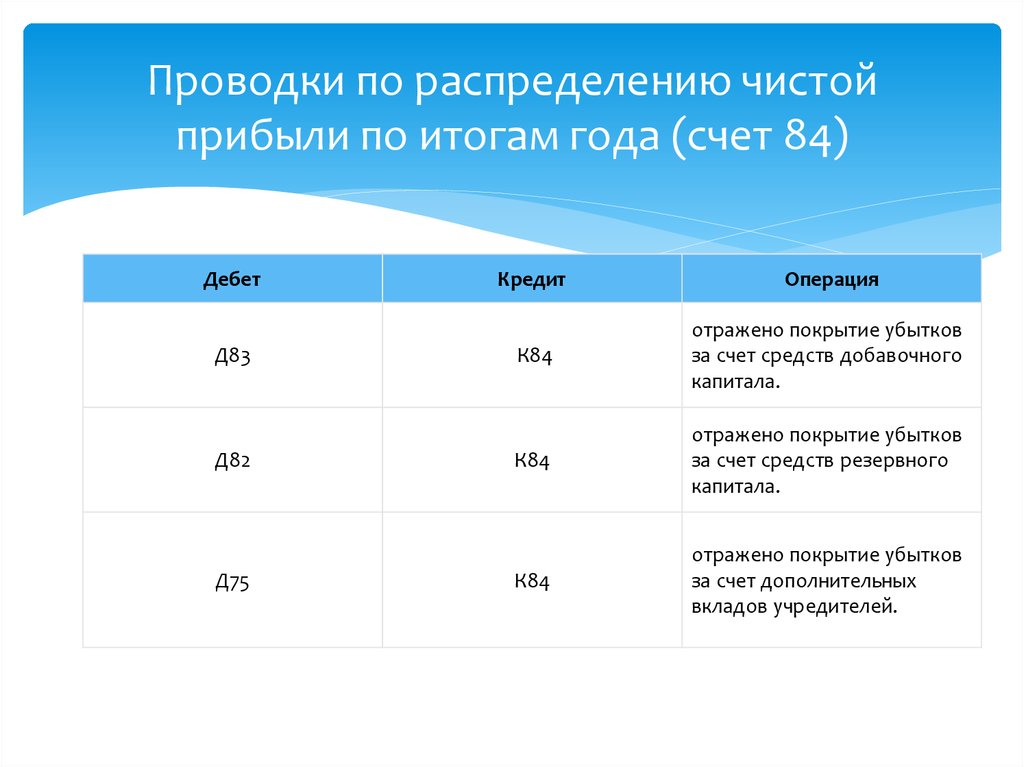

Если участники общества решили покрыть прибылью убытки прошлых лет, и в организации ведется накопительный учет прибыли, то это произойдет автоматически. Если ведется погодовой учет с субсчетами к счету 84, то нужно перевести прибыль с одного субсчета на другой, например: «Дебет 84 субсчет «Нераспределенная прибыль отчетного года» – Кредит 84 субсчет «Непокрытый убыток прошлых лет» — направлена чистая прибыль на погашение убытков прошлых лет».

Куда направить прибыль при ликвидации ООО

Когда компания закрывается, ее прибылью считаются все денежные средства, отраженные в ликвидационном балансе.

Сначала из прибыли нужно заплатить зарплату и выходные пособия сотрудникам, произвести обязательные отчисления в бюджет, погасить долги перед остальными кредиторами (обычно контрагентами). Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

- учредителям выплачиваются средства, которые были ранее распределены;

- между участниками, согласно размеру их долей в уставном капитале.

Если денег не осталось, нераспределенная прибыль выплачивается участникам общества в виде имущества (п. 1 ст. 8 Закона об ООО и ст. 58 Закона об ООО). Без этого не получится сдать в ФНС нулевой ликвидационный баланс, который требуется для завершения процедуры ликвидации.

Выплатить распределенную прибыль имуществом нужно в стандартные для ООО сроки – в течение 60 дней. Если за этот период участник не получил, что ему причиталось, он может потребовать выплату еще в течение трех лет (п. 3 ст. 28 Закона об ООО).

Имущество, стоимость которого равна стоимости доли в уставном капитале, не облагается налогами. Если оценка имущества выше, то разница в суммах считается дивидендами и облагается соответствующими налогами. Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Новый законопроект о дополнительном оплачиваемом отпуске по болезни в связи с COVID-19 (AB 84) Подписан губернатором Ньюсомом

10 февраля 2022 г.

Автор: Тереза МакКуин

Последний закон штата Калифорния о дополнительном оплачиваемом отпуске по болезни в связи с COVID-19 (AB 84) был подписан 9 февраля 2022 года губернатором Ньюсомом. AB 84 требует, чтобы работодатели с 26 и более сотрудниками предоставляли до 80 часов дополнительного оплачиваемого отпуска по болезни, связанного с COVID-19. Детали этого нового законодательства изложены ниже.

AB 84 требует, чтобы работодатели с 26 и более сотрудниками предоставляли до 80 часов дополнительного оплачиваемого отпуска по болезни, связанного с COVID-19. Детали этого нового законодательства изложены ниже.

Использование работником дополнительного оплачиваемого отпуска по болезни (SPSL) в связи с COVID

SPSL предоставляется сотрудникам, которые не могут работать или работать удаленно, поскольку они:

- Подпадают под карантин или период изоляции, как это определено Департаментом общественного здравоохранения штата Калифорния , Центр по контролю и профилактике заболеваний или местный санитарный врач. Это включает в себя уход за членом семьи[i], на который распространяется то же самое.

- Медицинский работник рекомендовал изолировать или помещать на карантин из-за COVID-19..

- Испытываете симптомы COVID-19 и обращаетесь за медицинской помощью.

- Уход за ребенком[ii], чья школа или место ухода закрыты или недоступны по иным причинам по причинам, связанным с COVID-19 в помещении.

- Посещение вакцинации или ревакцинации для себя или члена семьи.

- Наличие у себя симптомов COVID-19 или уход за членом семьи, испытывающим симптомы COVID-19, в связи с вакциной или ревакцинацией.

ПРИМЕЧАНИЕ: Для каждой вакцинации или бустерной вакцинации работодатели могут ограничить общий дополнительный оплачиваемый отпуск по болезни до 3 дней или 24 часов , если только работник не предоставит подтверждение от поставщика медицинских услуг, что он или член его семьи продолжает испытывают симптомы, связанные с вакцинацией или ревакцинацией. Этот предел включает время, затраченное на получение вакцины или бустерной дозы.

Предоставленное количество часов SPSL

AB 84 предоставляет 40 часов SPSL для сотрудников, которые соответствуют любому из следующих критериев:

- Работодатель считает, что сотрудник работает полный рабочий день.

- Сотрудник отработал или должен был работать в среднем не менее 40 часов в неделю в течение двух недель, предшествующих дате прохождения SPSL.

Для тех сотрудников, которые не соответствуют критериям, изложенным выше, SPSL должен предоставляться следующим образом:

- Если сотрудник, на которого распространяется обычный недельный график, имеет право на SPSL, равный:

- Общее количество часов, которое застрахованный сотрудник обычно должен отработать на работодателя в течение одной недели.

- Общее количество часов, которое застрахованный сотрудник обычно должен отработать на работодателя в течение одной недели.

- Если застрахованный сотрудник работает переменное количество часов, он имеет право на SPSL, равный:

- Семь раз больше среднего количества часов, отработанных работником каждый день на работодателя в течение шести месяцев, предшествующих дате, когда работник взял дополнительный оплачиваемый отпуск по болезни COVID-19.

- Если работник проработал у работодателя менее шести месяцев, но более семи дней, этот расчет должен производиться за весь период работы работника у работодателя.

- Если работник проработал у работодателя менее шести месяцев, но более семи дней, этот расчет должен производиться за весь период работы работника у работодателя.

- Семь раз больше среднего количества часов, отработанных работником каждый день на работодателя в течение шести месяцев, предшествующих дате, когда работник взял дополнительный оплачиваемый отпуск по болезни COVID-19.

- Если работник работает переменное количество часов и проработал на работодателя в течение семи или менее дней, он имеет право на SPSL, равный:

- Общее количество часов, отработанных сотрудником у данного работодателя.

- Общее количество часов, отработанных сотрудником у данного работодателя.

Обязанность предоставить дополнительный SPSL

Если у работника или члена семьи, за которым он ухаживает, положительный результат на COVID-19, работник имеет право на получение дополнительного SPSL в размере, не превышающем на которые они изначально имеют право, как указано выше. Например, если у штатного сотрудника положительный результат на COVID-19., они будут иметь право на получение дополнительных 40 часов SPSL, как рассчитано выше.

Работодатель, предоставляющий дополнительные часы SPSL, может потребовать от работника сдать еще один тест на COVID на пятый день или позже после первого положительного теста. и предоставить документацию о результатах второго теста. [iii] Если запрашивается отпуск по уходу за членом семьи с положительным результатом теста, работодатель может потребовать от работника предоставить документацию о результате теста члена семьи, прежде чем платить работнику за дополнительный SPSL.

[iii] Если запрашивается отпуск по уходу за членом семьи с положительным результатом теста, работодатель может потребовать от работника предоставить документацию о результате теста члена семьи, прежде чем платить работнику за дополнительный SPSL.

ПРИМЕЧАНИЕ: Работодатели не обязаны предоставлять этот дополнительный SPSL, если сотрудник отказывается предоставить документацию о результатах теста.

Расчет SPSL

SPSL для неосвобожденных работников рассчитывается с использованием одного из следующих способов: работник фактически работает сверхурочно в течение рабочей недели.

- Для не освобожденных от уплаты налогов сотрудников, оплачиваемых по сдельной, комиссионной или иной методике, в которой используются все часы для определения обычной ставки заработной платы, общая заработная плата, не включая надбавки за сверхурочную работу, должна быть разделена на все часы, чтобы определить правильную сумму SPSL.

SPSL для освобожденных работников рассчитывается таким же образом, как работодатель рассчитывает заработную плату для других форм оплачиваемого отпуска.

Несколько дополнительных предостережений

Как и в случае с предыдущими счетами SPSL, SPSL, связанный с COVID-19, должен предоставляться в дополнение к любому оплачиваемому отпуску по болезни, предоставляемому сотрудникам в соответствии с Законом о здоровом рабочем месте, здоровой семье 2014. AB 84 вводит новое требование к работодателю о предоставлении SPSL, связанного с COVID-19; нет кредита на соответствие предыдущим требованиям COVID SPSL. Однако, если работодатель уже выплатил работнику дополнительное пособие за отпуск, взятый в 9 или после 1 января 2022 г., по любой причине, указанной выше, и выплатил работнику компенсацию в размере, равном или превышающем сумму компенсации, разрешенную для SPSL, то работодатель может засчитать часы другого оплачиваемого пособия или отпуска в пользу общее количество часов SPSL, требуемых в соответствии с AB 84.

Работодателям запрещается требовать от сотрудников использования SPSL перед использованием любых других оплачиваемых или неоплачиваемых отпусков. Это включает в себя требование, чтобы сотрудник использовал SPSL в связи с любыми требованиями Cal/OSHA ETS к оплачиваемому отпуску.

Общее количество SPSL не должно превышать 80 часов за период времени с 1 января 2022 года по 30 сентября 2022 года, при этом максимальная сумма выплат не может превышать 511 долларов США в день и 5110 долларов США в совокупности. К сожалению, первоначальные разговоры о налоговых льготах для работодателей, связанных со стоимостью оплаты дополнительного отпуска по болезни, не оправдались. Это означает, что малые и средние работодатели, которые должны платить за отпуск, не получат никакого финансирования, а работодатели с 500 или менее работниками не имеют федеральных налоговых льгот, чтобы помочь покрыть расходы, связанные с отпуском по болезни.

Работодатели должны будут опубликовать уведомление AB 84 после того, как станет доступным типовое уведомление. физически размещать информацию, [чтобы] также распространять эту информацию среди сотрудников по электронной почте с прикрепленным документом или документами». ПРИМЕЧАНИЕ: SB 657 разрешает распространение в электронном виде, но не снимает с работодателя обязанности физически отображать необходимые сообщения в существующем рабочем пространстве.

физически размещать информацию, [чтобы] также распространять эту информацию среди сотрудников по электронной почте с прикрепленным документом или документами». ПРИМЕЧАНИЕ: SB 657 разрешает распространение в электронном виде, но не снимает с работодателя обязанности физически отображать необходимые сообщения в существующем рабочем пространстве.

Сумма SPSL, использованная сотрудником в течение расчетного периода, в котором она должна была быть выплачена, должна быть отражена в отчете о заработной плате или в отдельном письменном документе, предоставленном в назначенную дату выплаты вместе с отчетом о заработной плате. Если работник не использовал SPSL, в отчете о заработной плате или отдельном письме должно быть указано нулевое количество использованных часов. Это требование вступает в силу в следующий полный период оплаты после даты вступления в силу AB 84. ПРИМЕЧАНИЕ: Работодатель может потребовать от сотрудников предоставить документацию о положительном результате теста на COVID-19. тест в течение соответствующего периода, если работник запрашивает ретроактивную выплату SPSL за отгулы, взятые из-за положительного результата теста на COVID-19.

тест в течение соответствующего периода, если работник запрашивает ретроактивную выплату SPSL за отгулы, взятые из-за положительного результата теста на COVID-19.

AB 84 вступает в силу 19 февраля 2022 г. и применяется задним числом до 1 января 2022 г. . Требование предоставить SPSL в соответствии с AB 84 заканчивается 30 сентября 2022 года .

Участники с вопросами о AB 84 должны связаться с Western Growers.

[i] Член семьи означает «биологического, приемного или приемного родителя, отчима или законного опекуна работника или супруга работника или зарегистрированного домашнего партнера, или лицо, состоящее в loco parentis , когда работник был несовершеннолетним ребенком, супругом, зарегистрированным сожителем, дедушкой, бабушкой, внуком, братом или сестрой. (Cal. Lab. Code section 245.5(c)(2))

[ii] Ребенок означает «биологического, усыновленного или приемного ребенка, приемного ребенка, законную опеку или ребенка, по отношению к которому работник выступает вместо родителей. Это определение ребенка применимо независимо от возраста или статуса зависимости». (Cal. Lab. Code section 245.5(c)(1))

Это определение ребенка применимо независимо от возраста или статуса зависимости». (Cal. Lab. Code section 245.5(c)(1))

[iii] Работодатели должны соблюдать требования Cal/OSHA по тестированию ETS.

[iv] Этот метод обычно предпочтительнее только , если у работодателя есть отдельные лица, занимающиеся продажами при продаже товаров большого объема.

[v] Статуя требует, чтобы образец уведомления был доступен для общественности в течение семи дней после принятия.

84-4-104

КАНЗАССКОЕ ОФИС из | |

| |

Главная >> Устав >> Назад

Формат для печати

Предыдущий | Следующий

84-4-104. Определения и указатель определений.

(a) В настоящей статье, если контекст не требует иного:

Определения и указатель определений.

(a) В настоящей статье, если контекст не требует иного:

(1) «Счет» означает любой депозитный или кредитный счет в банке, включая счет до востребования, временной, сберегательный, сберкнижку, тратту на акции или аналогичный счет, кроме счета, подтвержденного депозитным сертификатом;

(2) «Полдень» означает период дня между полуднем и полуночью;

(3) «Банковский день» означает часть дня, когда банк открыт для публики для выполнения практически всех своих банковских функций;

(4) «Клиринговая палата» означает ассоциацию банков или других плательщиков, регулярно осуществляющих клиринговые операции;

(5) «Клиент» означает лицо, имеющее счет в банке или для которого банк согласился получить товары, включая банк, который имеет счет в другом банке;

(6) «Документарный вексель» означает вексель, который должен быть предъявлен к акцепту или платежу, если указанные документы, документарные ценные бумаги K. S.A. 84-8-102 и поправки к нему, или инструкции по бездокументарным ценным бумагам (K.S.A. 84-8-308 и поправки к нему), или другие сертификаты, выписки и т.п. должны быть получены плательщиком или другим плательщиком до акцепта или оплата тратты;

S.A. 84-8-102 и поправки к нему, или инструкции по бездокументарным ценным бумагам (K.S.A. 84-8-308 и поправки к нему), или другие сертификаты, выписки и т.п. должны быть получены плательщиком или другим плательщиком до акцепта или оплата тратты;

(7) «Черновик» означает тратту, как определено в K.S.A. 84-3-104 и поправки к нему, или пункт, отличный от документа, который является приказом.

(8) «Трассальщик» означает лицо, которому по векселю приказано произвести платеж;

(9) «Предмет» означает инструмент или обещание заплатить деньги, переданные банком для инкассации или платежа. Термин не включает платежное поручение, регулируемое статьей 4а, и поправки к нему, или квитанцию по кредитной или дебетовой карте;

(10) «Полуночным сроком» для банка является полночь его следующего банковского дня, следующего за банковским днем, когда он получает соответствующее сообщение или уведомление или с которого начинается отсчет времени для принятия мер, в зависимости от того, что наступит позднее;

(11) «Расчет» означает оплату наличными, расчетом через клиринговую палату, комиссией или кредитом, или денежным переводом, или иным образом по согласованию. Урегулирование может быть либо предварительным, либо окончательным;

Урегулирование может быть либо предварительным, либо окончательным;

(12) «Приостанавливает платежи» в отношении банка означает, что он был закрыт по распоряжению надзорных органов, что для его управления было назначено государственное должностное лицо или что он прекращает или отказывается производить платежи в обычном порядке. бизнес.

(b) Другими определениями, применимыми к этой статье и разделам, в которых они появляются, являются:

«Соглашение об электронном представлении». | 84-4-110 и изменения к нему. |

«Банк.» | 84-4-105 и изменения к нему. |

«Коллекционная банка». | 84-4-105 и изменения к нему. |

«Депозитный банк». | 84-4-105 и изменения к нему. |

«Банк посредник.» | 84-4-105 и изменения к нему. |

«Банк плательщика». | 84-4-105 и изменения к нему. |

«Представляем банк». | 84-4-105 и изменения к нему. |

«Уведомление о вручении». | 84-4-110 и изменения к нему. |

(c) «Контроль», как указано в K.S.A. 2022 Доп. 84-7-106 и изменения к нему, а также следующие определения в других статьях применяются к настоящей статье:

«Принятие». | 84-3-410 и поправки к нему. |

«Внесение изменений. | 84-3-407 и изменения к нему. |

«кассовый чек». | 84-3-104 и изменения к нему. |

«Сертификат депозита.» | 84-3-104 и изменения к нему. |

«Сертифицированный чек.» | 84-3-409 и изменения к нему. |

«Проверять.» | 84-3-104 и изменения к нему. |

«Черновик.» | 84-3-104 и изменения к нему. |

«Держатель в установленном порядке». | 84-3-302 и изменения к нему. |

«Инструмент». | 84-3-104 и изменения к нему. |

«Уведомление о бесчестии». | 84-3-503 и поправки к нему. |

«Заказ.» | 84-3-103 и изменения к нему. |

«Обычный уход». | 84-3-103 и изменения к нему. |

«Лицо, имеющее право на принудительное исполнение». | 84-3-301 и изменения к нему. |

«Презентация». | 84-3-504 и поправки к нему. |

«Обещать.» | 84-3-103 и изменения к нему. |

«Доказывать.» | 84-3-103 и изменения к нему. |

«Кассирский чек». | 84-3-104 и изменения к нему. |

«Несанкционированная подпись». | 84-3-403 и изменения к нему. |

(d) Кроме того, статья 1 главы 84 Аннотированного статута штата Канзас и поправки к нему содержат общие определения и принципы толкования и толкования, применимые ко всей настоящей статье.

История: Л. 1965, гл. 564, § 204; Л. 1991, гл. 296, § 74; Л. 1996, гл. 202, § 81; Л. 2007, гл. 89, § 42; Л. 2007, гл. 195, § 50; 1 июля 2008 г.

Примечание редактора:

В раздел также внесены изменения Л. 2007 г., гл. 90, § 62, но эта версия была отменена L. 2007, гл. 195, § 60.

КАНЗАССКИЙ КОММЕНТАРИЙ, 1996 г.

Этот раздел идентичен официальному тексту 1995 года. Как указано ниже, несколько определений были изменены. Остальные поправки носят преимущественно стилистический характер и не направлены на изменение материального права.

Как указано ниже, несколько определений были изменены. Остальные поправки носят преимущественно стилистический характер и не направлены на изменение материального права.

В этом разделе приводится ряд ключевых определений, имеющих ключевое значение для понимания статьи 4. Другие внутренние определения, многие из которых можно найти в перекрестной справочной таблице определений в конце каждого раздела, можно найти в 84-1. -201. Как и в любом тщательно составленном законе, внутренние определения — «слова искусства» — имеют решающее значение для решения проблем в рамках UCC. Другие важные определения статьи 4 приведены в следующих разделах.

Полезно выделить несколько наиболее важных определений, содержащихся в этом разделе. Определение «счета» было изменено и расширено за счет включения кредитных счетов. Термин «банковский день», как указано в пункте (1)(c), становится важным при определении того, своевременно ли банк-плательщик действовал по статье. См. 84-4-301. Термин «клиент», используемый в параграфе (а)(5), важен для определения того, кто имеет основание для иска за неправомерное неуважение в соответствии с 84-4-402, а также кто имеет право приостановить оплату чека в соответствии с 84. -4-403. Относительно неправомерного бесчестия см. Loucks v. Albuquerque National Bank, 418 P.2d 19.1 (N.M. 1966) и Kendall Yacht Corp. против United California Bank, 123 Cal. Rptr. 848 (Калифорния, 1975 г.). Что касается приказов об остановке, только «заказчик» имеет право приостановить платеж, если только чекодатель не умер, и в этом случае другие заинтересованные стороны могут иметь право. См. 84-4-405. Термин «документарный вексель», как он определен в пункте (а)(6), является центральным в Части 5 настоящей статьи, которая устанавливает специальные правила, регулирующие инкассацию векселей с приложенными правоустанавливающими документами. «Черновик» — это новое определение, расширяющее определение черновиков в статье 3. Определение «трассата» в пункте (8) является новым.

См. 84-4-301. Термин «клиент», используемый в параграфе (а)(5), важен для определения того, кто имеет основание для иска за неправомерное неуважение в соответствии с 84-4-402, а также кто имеет право приостановить оплату чека в соответствии с 84. -4-403. Относительно неправомерного бесчестия см. Loucks v. Albuquerque National Bank, 418 P.2d 19.1 (N.M. 1966) и Kendall Yacht Corp. против United California Bank, 123 Cal. Rptr. 848 (Калифорния, 1975 г.). Что касается приказов об остановке, только «заказчик» имеет право приостановить платеж, если только чекодатель не умер, и в этом случае другие заинтересованные стороны могут иметь право. См. 84-4-405. Термин «документарный вексель», как он определен в пункте (а)(6), является центральным в Части 5 настоящей статьи, которая устанавливает специальные правила, регулирующие инкассацию векселей с приложенными правоустанавливающими документами. «Черновик» — это новое определение, расширяющее определение черновиков в статье 3. Определение «трассата» в пункте (8) является новым. Термин «предмет» в пункте (9) был изменен, чтобы расширить определение инструментов. В деле Coleman v. Brotherhood State Bank, 3 K.A.2d 162, 592 P.2d 103 (1979) Апелляционный суд Канзаса широко истолковал предыдущее определение термина, включив в него распоряжение о снятии средств со сберегательного счета, так что клиент, имеющий как сберегательный, так и расчетный счет в банке подпадает под действие всех правил о подделке статей 4 в отношении обоих счетов. В деле Coleman неспособность клиента обнаружить подделку распоряжений о снятии средств с ее сберегательного счета помешала ей получить возмещение из своего банка в соответствии с 84-4-406 (2) (b). Слово «предмет» (а также слово «чек») также относится к «уведомлению о предъявлении» в соответствии с 84-4-110 в отношении электронных коллекций.

Термин «предмет» в пункте (9) был изменен, чтобы расширить определение инструментов. В деле Coleman v. Brotherhood State Bank, 3 K.A.2d 162, 592 P.2d 103 (1979) Апелляционный суд Канзаса широко истолковал предыдущее определение термина, включив в него распоряжение о снятии средств со сберегательного счета, так что клиент, имеющий как сберегательный, так и расчетный счет в банке подпадает под действие всех правил о подделке статей 4 в отношении обоих счетов. В деле Coleman неспособность клиента обнаружить подделку распоряжений о снятии средств с ее сберегательного счета помешала ей получить возмещение из своего банка в соответствии с 84-4-406 (2) (b). Слово «предмет» (а также слово «чек») также относится к «уведомлению о предъявлении» в соответствии с 84-4-110 в отношении электронных коллекций.

Термин «полуночный срок», как он определен в параграфе (а)(10), в сочетании с правилами отложенной проводки, содержащимися в 84-4-301 и 84-4-302, дает банку трассата до полуночи дня, следующего за получением пункт, чтобы принять решение, платить или обесчестить его. Термин «подлежащий оплате» был опущен, и определение дано в 84-4-401 для этого раздела и для 84-4-402. Термин «урегулировать» был изменен, чтобы заменить прежний термин «инструктированный» на «согласованный». Определения банка-ремитента», «протеста» и «второй стороны» были удалены, поскольку они больше не используются в статье 4.

Термин «подлежащий оплате» был опущен, и определение дано в 84-4-401 для этого раздела и для 84-4-402. Термин «урегулировать» был изменен, чтобы заменить прежний термин «инструктированный» на «согласованный». Определения банка-ремитента», «протеста» и «второй стороны» были удалены, поскольку они больше не используются в статье 4.

АННОТАЦИИ ДЕЛА

1. По сертифицированному вопросу (60-3201 и далее), соответствует ли статья 4 Kansas U.C.C. применяется к рассмотренным электронным переводам средств. Sinclair Oil Corp. против Sylvan State Bank, 254 K. 836, 843, 869 P.2d 675 (1994).

2. Был ли продавец вправе утверждать, что банк покупателя не своевременно вернул электронный дебет. Sinclair Oil Corp. против Sylvan State Bank, 894 F.Supp. 1470, 1473 (1995).

3. Если поверенный подделал индоссамент клиента, конверсионные действия против страховщика/небанковского плательщика не запрещены.

»

»