Что такое прибыль, ее виды и формулы с примерами расчета

Прибыль предприятия — это деньги, которые остаются у компании после выплаты всех расходов. Чтобы ее рассчитать, нужно из доходов бизнеса вычесть его расходы.

Доход — это все, что получает бизнес за продажу товаров или услуг, плюс поступления из других источников — их называют внереализационными.

Выручка и прибыль: в чем разница

В марте мебельная фабрика продала товара на 10 000 000 ₽ — это ее выручка. Еще она сдает часть собственного помещения в аренду за 100 000 ₽ в месяц — это внереализационные доходы.

Доход: 10 000 000 + 100 000 = 10 100 000 ₽.

У фабрики были расходы на разные нужды — 6 000 000 ₽.

Прибыль: 10 100 000 ₽ − 6 000 000 ₽ = 5 100 000 ₽. Это то, что осталось у владельцев фабрики после выплаты всех расходов.

Если расходов больше, чем доходов, бизнес работает в убыток.

Прибыль используют в бухучете при расчете налогов и в финансовом анализе, чтобы отслеживать эффективность бизнес-процессов.

Какие бывают виды прибыли

Разберем, что такое прибыль в финансовом анализе, какие виды прибыли бывают и как рассчитать финансовый результат — чистую прибыль.

Маржа. Это разница между выручкой и переменными расходами. Она показывает, сколько денег компания получила от продажи товара или услуги.

Что такое маржа и маржинальность

Формула маржинальной прибыли:

Выручка — сумма, на которую бизнес отгрузил клиенту товар или оказал услуг за расчетный период — месяц, квартал, год.

Прямые переменные расходы зависят от объема продаж. Это может быть объем закупок сырья и материалов, затраты на доставку товаров покупателям, зарплата сотрудникам, которые получают процент с продаж.

Если производство стоит, переменных расходов нет.

Мебельная фабрика зарабатывает на продажах 3 000 000 ₽ в месяц — это ее выручка.

На сдельную зарплату мастеров, сырье и материалы она тратит 1 000 000 ₽ — это переменные расходы.

Маржа: 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽.

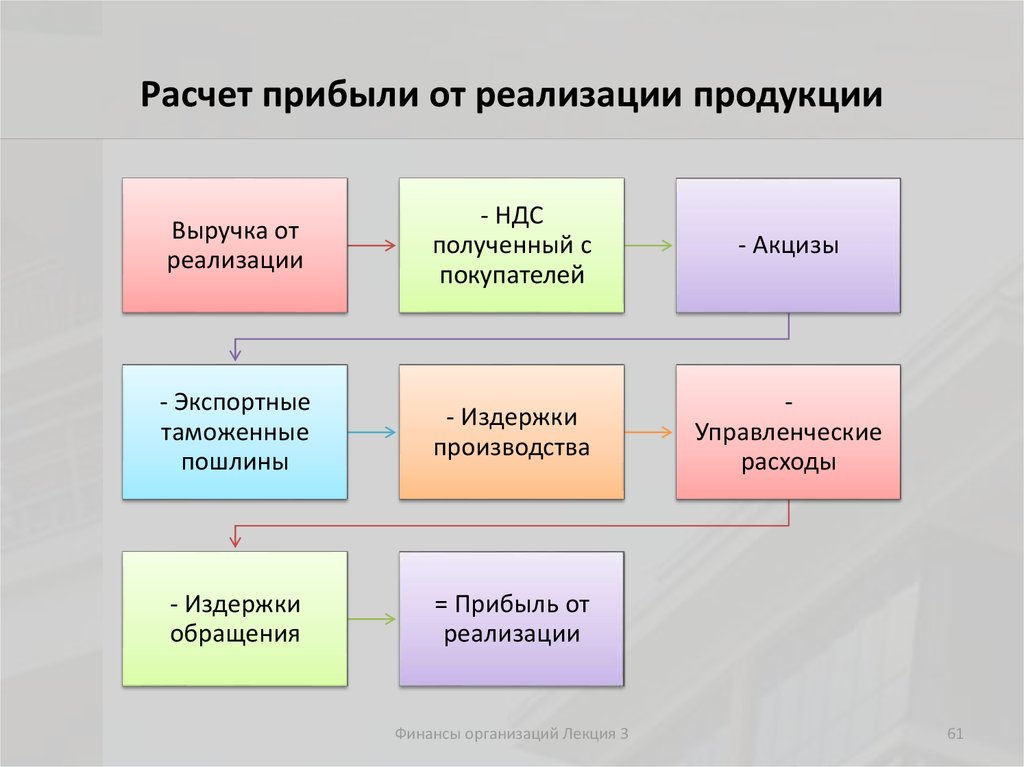

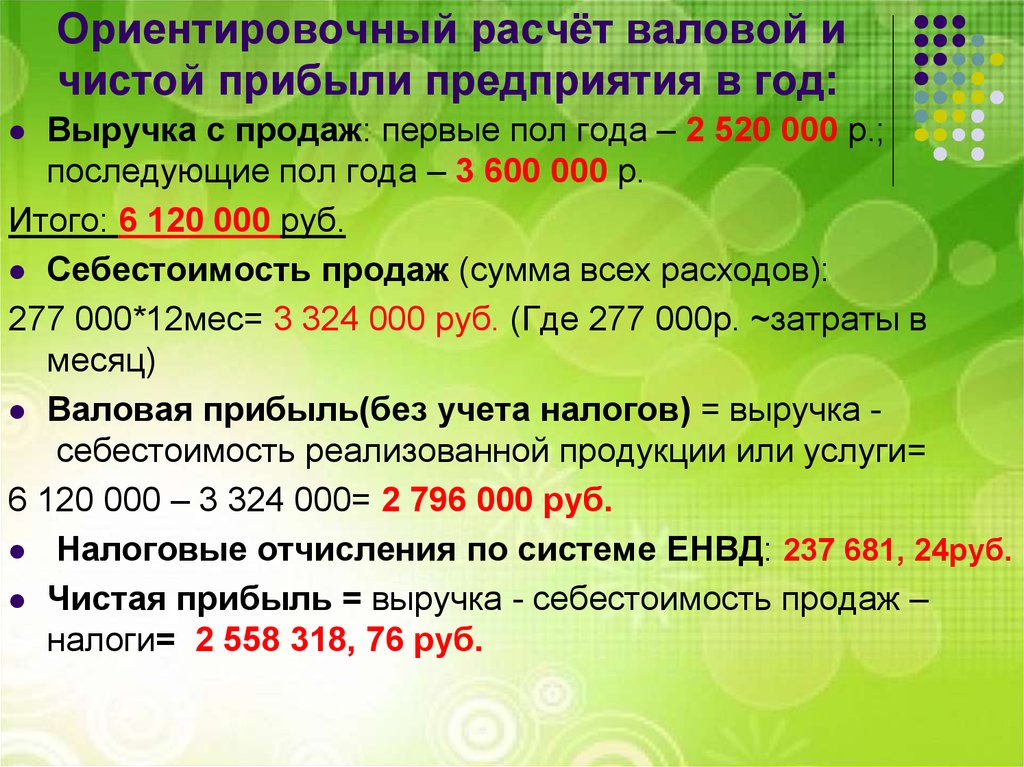

Валовая прибыль. Показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.

Формула валовой прибыли:

Постоянные производственные расходы не зависят от выручки и не меняются, когда компания начинает продавать больше или меньше товаров. Предприниматель обязан их оплачивать, даже если компания совсем ничего не продает. Это могут быть коммунальные услуги (свет, вода, газ, электричество), аренда, зарплата обслуживающего персонала, грузчиков, уборщиков, расходы по доставке сырья.

Продолжим наш пример. Прямые постоянные производственные расходы мебельной фабрики — коммунальные услуги, зарплата грузчиков и уборщиков и аренда производственного помещения у мебельного цеха — 300 000 ₽ в месяц.

Маржа: 2 000 000 ₽.

Валовая прибыль: 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽.

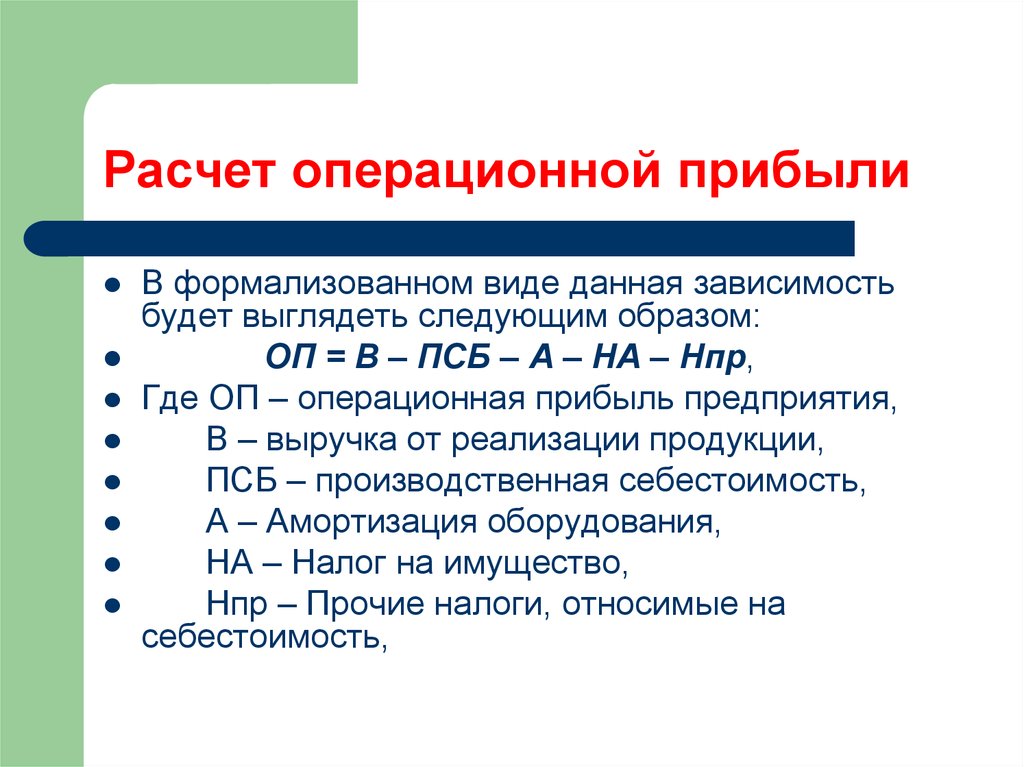

Операционная прибыль. Это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

Что такое амортизация

Формула операционной прибыли:

Косвенные административные расходы — затраты, которые не связаны напрямую с производством товара или оказанием услуги. Например, это зарплата административного персонала, покупка канцтоваров и программного обеспечения, оплата услуг банка, затраты на доработки программ, консультации с экспертами и налоги — кроме налога на прибыль.

Косвенные коммерческие расходы — затраты, связанные с продвижением товаров и услуг: например, на рекламу, участие в выставках, зарплату рекламных агентов, СММ-специалистов и копирайтеров.

У мебельной фабрики есть косвенные административные расходы: она оплачивает услуги программиста и юриста — это 200 000 ₽ в месяц. Еще есть косвенные коммерческие: расходы на участие в мебельной выставке, закупку рекламы, расходные материалы для оргтехники, оплата связи — 200 000 ₽.

Валовая прибыль: 1 700 000 ₽.

Операционная прибыль: 1 700 000 ₽ − 200 000 ₽ − 200 000 ₽ = 1 300 000 ₽.

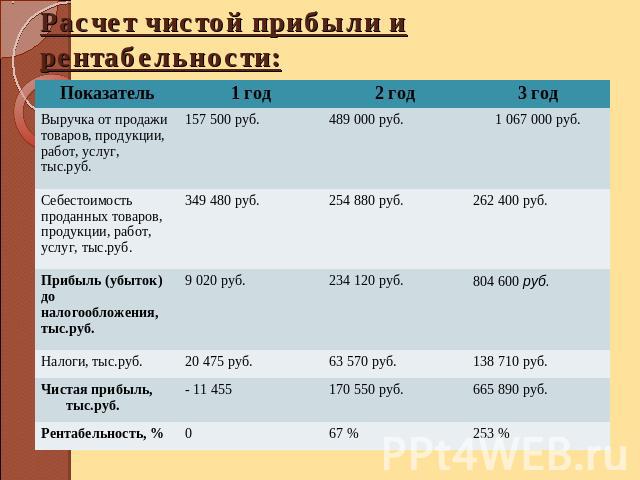

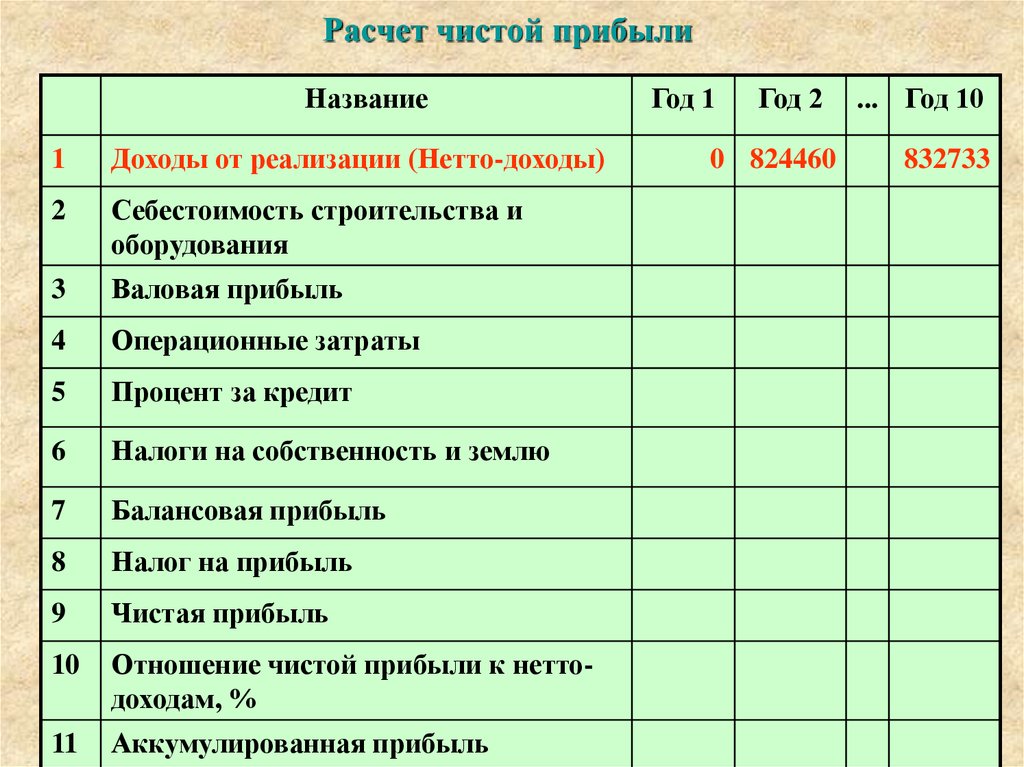

Чистая прибыль. Это доход бизнеса после вычета всех расходов, амортизации, процентов по кредитам и налога на прибыль — он учитывается по данным налогового учета.

Чистая прибыль показывает, сколько денег бизнес принес владельцу. Если она отрицательная — бизнес работает в минус. На основе чистой прибыли считают рентабельность: определяют, сколько копеек принес каждый вложенный рубль.

Как и зачем считать рентабельность

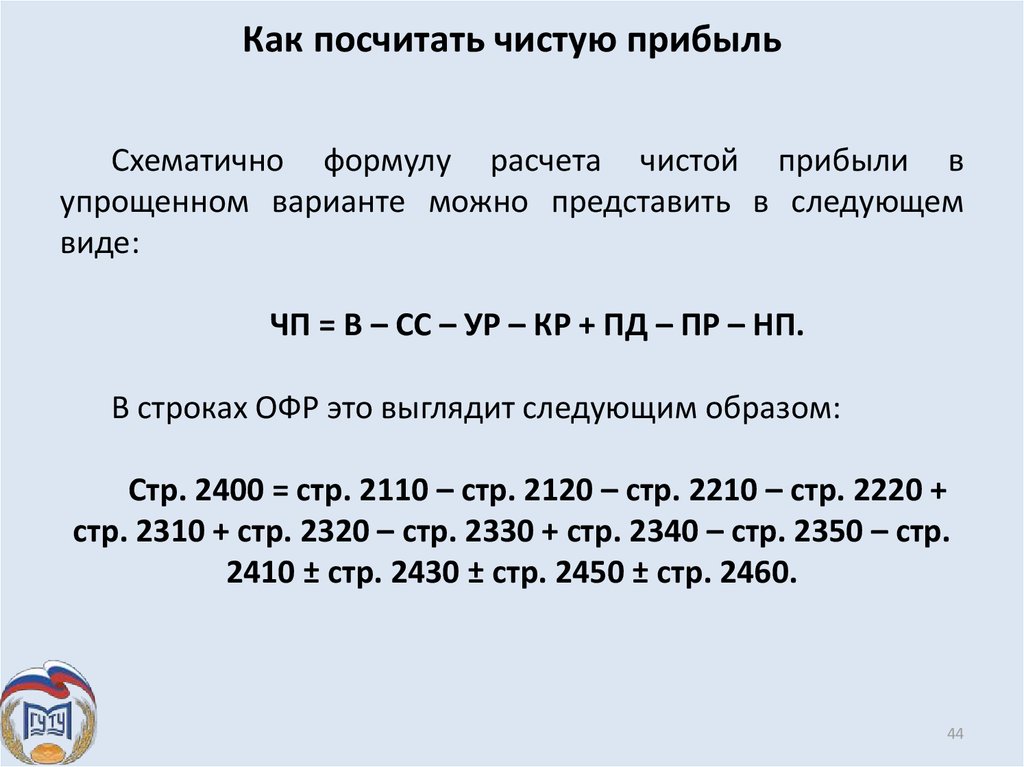

Формула чистой прибыли:

Учитывать амортизацию в финансовом учете или нет — решает предприниматель.

Фабрика сдает часть производственной площади за 50 000 ₽ месяц — это внереализационные поступления. Еще она выплачивает кредит за оборудование в размере 30 000 ₽ в месяц.

В расчете налога по УСН «Доходы минус расходы» учитываем операционную прибыль, дополнительный доход и расходы по кредиту:

(1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽.

Чистая прибыль: 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 102 000 ₽.

После выплаты всех расходов у компании осталось 1 122 000 ₽. Это сумма, которую бизнес принес владельцу.

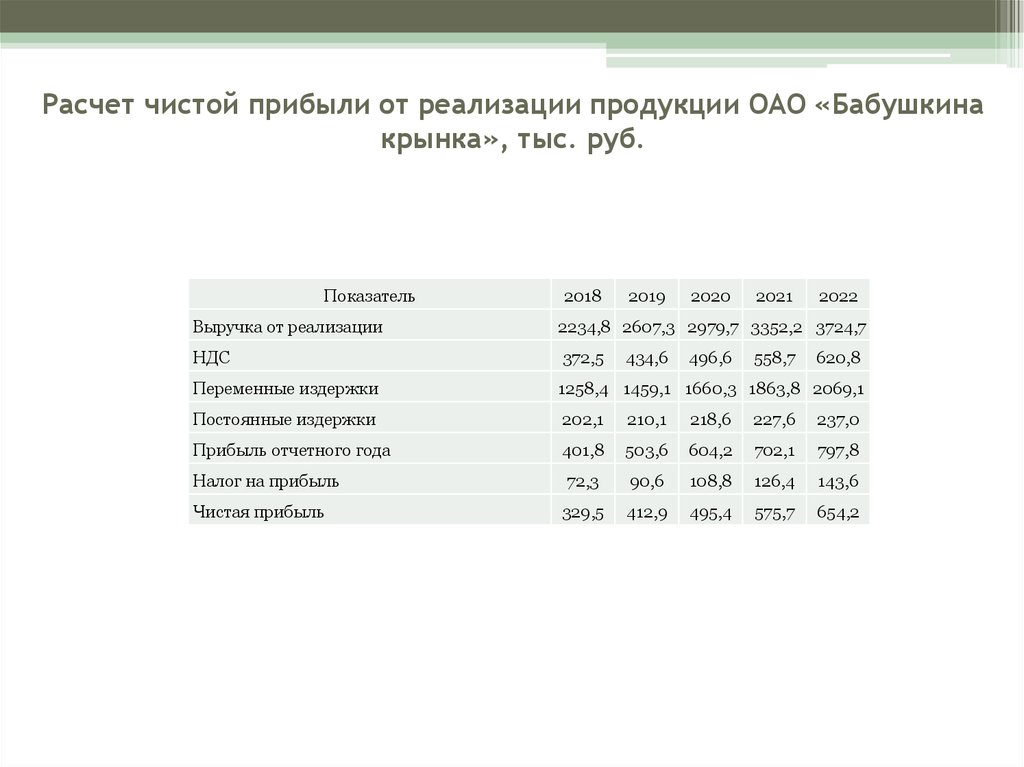

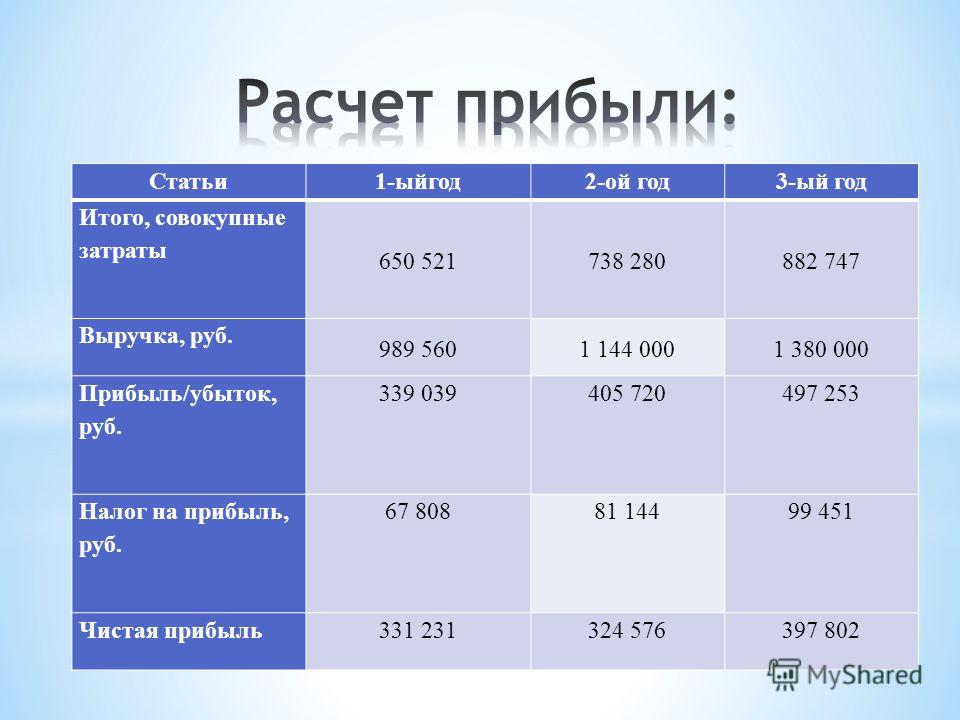

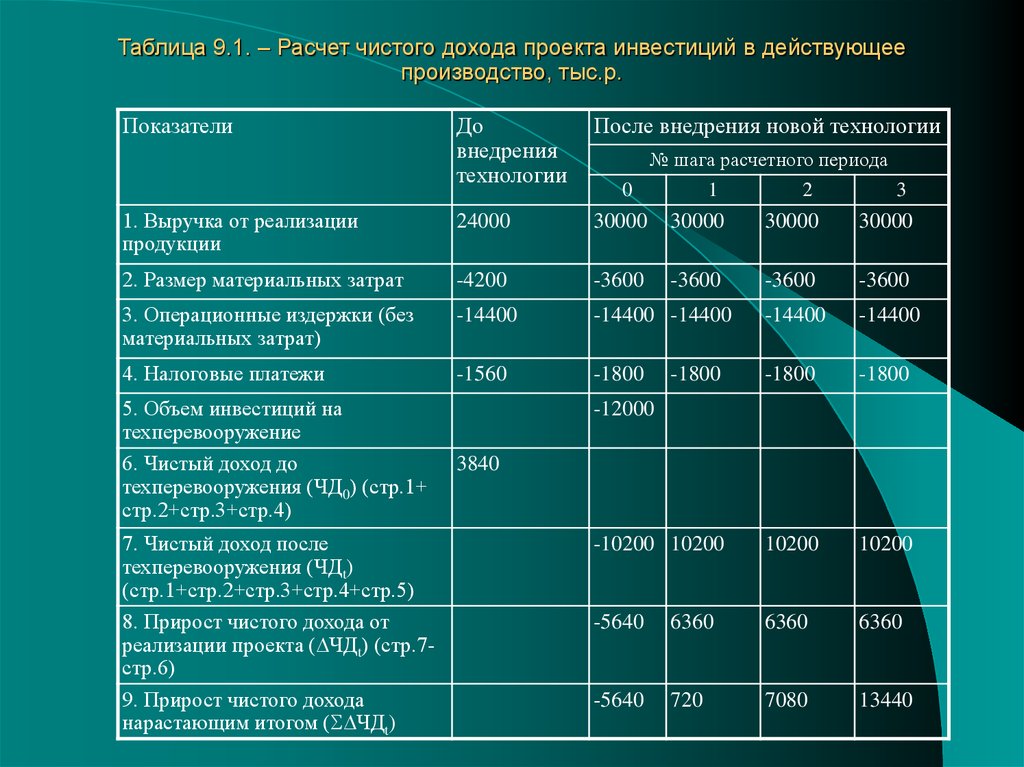

Полный расчет чистой прибыли будет выглядеть так:

| Вид прибыли | Формула | Расчет |

|---|---|---|

| Маржа | Выручка − Переменные расходы | 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽ |

| Валовая прибыль | Маржа − Прямые постоянные производственные расходы | 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽ |

| Операционная прибыль | Валовая прибыль − Косвенные административные расходы − Косвенные коммерческие расходы | 1 700 000 ₽ − 200 000 ₽ — 200 000 ₽ = 1 300 000 ₽ |

| Налог на прибыль по УСН | 15% | (1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽ |

| Чистая прибыль | Операционная прибыль EBITDA + Внереализационные поступления − Налог на прибыль − Амортизация − Проценты по кредиту | 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 122 000 ₽ |

Почему бизнесу нужно разбираться в видах прибыли

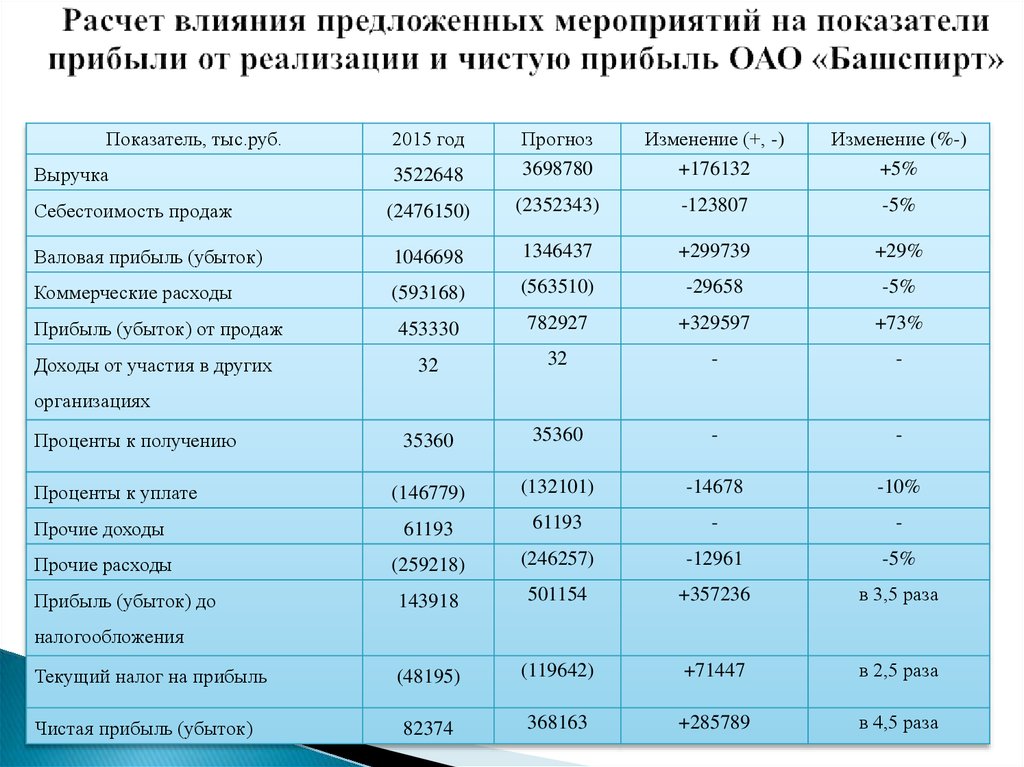

Анализ величины различных видов прибыли помогает контролировать развитие бизнеса и вовремя принимать меры, если эффективность снижается.

Как работать с P&L-отчетом

Анализ помогает ответить на следующие вопросы:

- Прибыльна ли компания или отдельное направление бизнеса?

- В каком месяце результаты бизнеса лучше, а в каком хуже?

- Как расходы влияют на прибыль на каждом этапе?

Например, если чистая прибыль уменьшилась, компания может проанализировать все виды прибыли, а также расходы за несколько месяцев и понять, на каком этапе что-то пошло не так. Возможно, одно из направлений бизнеса уже не генерирует доход и его надо закрывать или менять вид деятельности.

Если чистая прибыль стабильна или растет, владелец бизнеса понимает, сколько у него остается денег после всех расходов и на какие цели их можно использовать: выплатить дивиденды, вложить в развитие или, например, отправить сотрудников на обучение.

Знание величины маржинальной и операционной прибыли — EBITDA — поможет сравнить бизнесы из одной отрасли, но в разных регионах или странах.

На основании различных видов прибыли рассчитывают коэффициенты рентабельности продаж. Она показывает, сколько прибыли получает бизнес с каждого рубля выручки. Например, рентабельность по марже в месяц равна 30%, это значит, что в одном рубле выручки 30 копеек маржинальной прибыли.

Что такое маржа и как ее рассчитать

Чтобы понимать, насколько эффективно работает бизнес, показатели рентабельности сравнивают с предыдущими периодами и с конкурентами, следят за изменениями и анализируют их.

Что важно запомнить

- Прибыль — это разница между выручкой и всеми расходами компании.

- Если расходов больше, чем выручки, прибыль отрицательная (убыток).

- В финансовом анализе прибыль рассчитывают в несколько этапов: сначала считают маржу, потом валовую, операционную и чистую прибыль.

- Маржа — это разница между выручкой и переменными расходами.

- Валовая прибыль показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.

- Операционная прибыль — это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

- Конечный результат деятельности компании рассчитывают по чистой прибыли — это доход бизнеса после вычета всех расходов и налога на прибыль, амортизации и процентов по кредитам.

Расчетный счет в Тинькофф

- До 4 месяцев бесплатного обслуживания

- До 500 000 ₽ на сервисы партнеров

- Бесплатная онлайн-бухгалтерия

Коэффициент чистой прибыли | Показатели операционной эффективности

Net Income Percentage

Описание

Этот коэффициент используется для определения доли прибыли, полученной от всех операционных, финансовых и других видов деятельности, которыми предприятие занималось в течение отчетного периода.

Этот показатель наиболее часто используется в качестве ориентира для определения эффективности деятельности компании, хотя он может быть значительно искажен бухгалтерским отделом.

См. также:

CFA — Как анализировать отчет о прибылях и убытках?

Формула

Разделить чистую прибыль на общую выручку. Если этот коэффициент отслеживается на линии тренда, может быть полезным исключить из расчета любые нетипичные операции, такие, как потери от стихийных бедствий, поскольку они не дают сопоставимую информацию для разных периодов времени.

Чистая прибыль /

Выручка

Пример

Франчайзинговая компания, занимающаяся салонами красоты, оплачивает приобретение основных средств, необходимых каждому франчайзи. Это включает в себя инвестиции в размере около 200 000 д.е. за оборудование салона.

Управленческая команда намерена как можно быстрее развивать бизнес, отчитываясь о здоровой прибыли. Для этого она устанавливает предельный уровень капитализации на очень низком уровне, всего в 250 д.е., чтобы почти все, что компания покупает, капитализировалось.

Поскольку компания использует десятилетний период амортизации для всех основных фондов, это приводит к признанию затрат в течение многих будущих периодов, которые обычно были бы признаны сразу, если бы использовался более высокий уровень капитализации.

Рабочие результаты для типичного франчайзингового салона приведены в таблице.

|

Финансовые результаты |

|

|

Продажи |

350,000 |

|

Заработная плата |

260,000 |

|

Материалы |

75,000 |

|

Активы |

42,000 |

|

Чистый доход |

15,000 |

|

Коэффициент чистого дохода |

4% |

Ключевой позицией в таблице являются активы стоимостью менее 1000 д.е. Если бы компания установила более высокий лимит капитализации, эти затраты были бы признаны как расходы сразу, что привело бы к операционным убыткам в размере 27 000 д. е. на каждый салон.

е. на каждый салон.

В результате учетная политика компании создает ложную прибыль. В сочетании с высокой начальной стоимостью оборудования каждого магазина очевидно, что эта, казалось бы, здоровая франшиза фактически сжигает свои денежные резервы по невероятной цене.

Меры предосторожности

Показатель чистой прибыли часто соотносится с операционной деятельностью компании, хотя его можно деформировать путем включения процентных доходов и расходов (которые являются финансовыми видами деятельности).

Также можно получить положительное значение прибыли, когда компания обрабатывает крупный денежный поток, используя такие средства, как агрессивная капитализация понесенных затрат и раннее признание дохода.

Следовательно, первоначальное мнение о результатах деятельности компании при рассмотрении этого коэффициента должно быть подкреплено другими показателями для уверенности в благоприятных финансовых результатах.

Калькулятор чистой прибыли| BDC.ca

Маржа чистой прибыли (также называемая коэффициентом рентабельности продаж) — это широко используемый показатель прибыльности, который измеряет финансовое состояние вашей компании. Это процент дохода от продаж, который у вас остается после вычета операционных расходов, износа, амортизации, процентов и подоходного налога.

Это процент дохода от продаж, который у вас остается после вычета операционных расходов, износа, амортизации, процентов и подоходного налога.

Управление денежными потоками

Узнайте, как измерить цикл преобразования денежных средств в вашем бизнесе.

Загрузите наше руководство

Проще говоря, это ваша прибыль после уплаты налогов, полученная с каждого доллара продаж. Цифра говорит о том, насколько прибыльным был ваш бизнес.

«Чем выше ваша чистая прибыль, тем больше денег вы кладете в карман», — говорит Надин Жайе, старший менеджер по работе с клиентами в BDC.

Это инструмент для разговоров. Это должно вызывать вопросы и помогать вам быстрее выявлять красные флажки, чтобы вы работали эффективнее.

Как рассчитать размер чистой прибыли:

Формула

ЧИСТАЯ ПРИБЫЛЬ

ЧИСТАЯ ПРОДАЖА

Заполните поля ниже:

* Чистая прибыль* Чистая выручка

Пример расчета нормы чистой прибыли

Расчет нормы чистой прибыли прост. Возьмите свой чистый доход и разделите его на продажи (или доход, который иногда называют верхней строкой). Например, если ваши продажи составляют 1 миллион долларов, а ваш чистый доход составляет 100 000 долларов, ваша маржа чистой прибыли составляет 10%.

Возьмите свой чистый доход и разделите его на продажи (или доход, который иногда называют верхней строкой). Например, если ваши продажи составляют 1 миллион долларов, а ваш чистый доход составляет 100 000 долларов, ваша маржа чистой прибыли составляет 10%.

Цифры обычно берутся из отчета о прибылях и убытках на конец года или из уведомления о начислении налога от налоговых органов. Также можно производить промежуточные расчеты в течение года (например, ежемесячно) для контроля финансовых показателей при условии внесения соответствующих корректировок в отношении износа, амортизации, процентов и налогов. В этом случае при расчете будет использоваться предполагаемая сумма налога.

Где найти элементы чистой прибыли в отчете о прибылях и убытках

нажмите, чтобы увеличитьПочему чистая прибыль важна?

Норма чистой прибыли (как и другие финансовые коэффициенты) имеет много важных применений, в частности:

- оценка финансового состояния

- сравнение с аналогами

- информирование банкиров

1.

Оценка финансового состояния

Оценка финансового состоянияМаржа чистой прибыли помогает вам понять финансовое состояние вашей компании, увидеть, как оно развивается, и определить области, требующие улучшения. «Это инструмент для поддержания разговора, — говорит Жайе. «Это должно вызвать вопросы и помочь вам быстрее выявить красные флажки, так что вы работаете с умом. Иногда это открывает глаза компании».

Изменение чистой прибыли может побудить вас взглянуть на другие элементы отчета о прибылях и убытках, чтобы увидеть, какой вклад они могли внести, например, материальные затраты или операционные расходы.

«Рассмотрите причины более подробно», — рекомендует Жайе. «Возможно, вам нужно пересмотреть свою операционную эффективность, или, возможно, ваши цены или затраты на рабочую силу выше по сравнению с тенденциями в вашей отрасли. Вы можете использовать цифры, чтобы вдохновить на обсуждение с вашим руководством».

Компания с более высокой нормой прибыли, чем у конкурентов, обычно более эффективна, гибка и способна использовать новые возможности.

Жайе приводит пример компании, выручка которой увеличивается с 1 до 2 миллионов долларов в год, а чистая прибыль остается на прежнем уровне в 100 000 долларов. При этом рентабельность по чистой прибыли упала вдвое с 10% до 5%.

«Компания работает усерднее и зарабатывает меньше денег», — говорит Жайе. «Рентабельность чистой прибыли резко упала. Почему? Может быть, они добавили новое подразделение или купили долю рынка; это был правильный ход? Индикатор является отправной точкой для разговора. Вы должны понимать историю изменений».

Пример чистой прибыли с течением времени

нажмите, чтобы увеличить2. Сравнение с аналогами

Вы можете использовать показатель чистой прибыли для сравнения с аналогами в отрасли. «Если средний показатель по отрасли составляет от 5 до 7%, все, что выше 7%, — это здорово, а ниже 5%, вероятно, означает, что у вас есть возможности улучшить свою маржу», — говорит Жайе.

«Компания с более высокой нормой прибыли, чем у конкурентов, обычно более эффективна, гибка и способна использовать новые возможности», — говорит Жайе.

При проведении сравнительного анализа важно помнить, что средние показатели по отрасли могут сильно различаться в зависимости от множества факторов, таких как размер компании, регион и отрасль. Также убедитесь, что вы сравниваете одни и те же числа. Некоторые инструменты сравнительного анализа (например, инструмент данных о финансовых результатах Министерства промышленности Канады) используют доход до налогообложения для расчета нормы прибыли.

3. Информирование банкиров

Банкиры обычно используют маржу чистой прибыли для оценки запроса предпринимателя на финансирование и его способности взять на себя и погасить долг.

«Обычно мы смотрим на размер чистой прибыли за последние три-пять лет, чтобы увидеть, как дела у компании и куда она движется, в рамках обзора ряда финансовых показателей», — говорит Жайе.

Часто задаваемые вопросы о рентабельности чистой прибыли

Какова норма чистой прибыли?

Маржа чистой прибыли равна чистой прибыли (т. е. чистой прибыли после уплаты налогов), деленной на объем продаж. Обычно выражается в процентах.

е. чистой прибыли после уплаты налогов), деленной на объем продаж. Обычно выражается в процентах.

Что такое хорошая чистая прибыль?

Хорошая норма прибыли будет зависеть от многих факторов — вашего сектора, размера компании и региона. Инструменты сравнительного анализа могут помочь вам увидеть, как ваша чистая прибыль сравнивается с аналогами в отрасли. Все, что выше среднего по отрасли, хорошо; ниже среднего означает, что вам, возможно, придется проанализировать, почему вы неэффективны.

Почему моя чистая прибыль увеличилась?

Могут быть задействованы различные факторы, такие как:

- вы повысили цены

- большие объемы позволяют снизить удельные затраты на каждую продажу

- конкурент закрыл свой бизнес

Почему моя чистая прибыль уменьшилась?

Частые причины снижения нормы чистой прибыли включают:

- рост затрат на сырье

- эффективность снизилась

- вы снизили цены из-за нового конкурса

Как я могу улучшить свою чистую прибыль?

- Выделите время, чтобы изучить с вашей командой способы стать стройнее, области, в которых ресурсы или усилия тратятся впустую, а также структурированные способы устранения узких мест и других хронических бизнес-задач.

- Привлеките внешнего эксперта, чтобы помочь вам повысить эффективность вашей работы.

- Просмотрите свою бизнес-модель, используя шаблон бизнес-модели.

- Разработайте стратегический план для постановки бизнес-целей (например, повышения прибыльности) и дорожную карту для их достижения.

Что делать, если у меня чистый убыток?

В дополнение к шагам, описанным выше, вы можете рассмотреть следующее.

- Тщательно проверьте свои финансы, чтобы определить причины потери и определить, является ли это разовым явлением или долгосрочной тенденцией.

- Подготовьте финансовые прогнозы, чтобы определить свои потребности в денежных потоках, и, возможно, инициируйте обсуждения с кредиторами или другими лицами для устранения пробелов в финансировании.

- Взгляните на структуру ваших затрат.

- Рассмотрите возможность привлечения стороннего эксперта, который поможет вам понять причины потери и возможные решения.

Маржа чистой прибыли и маржа валовой прибыли

Маржа валовой прибыли (иногда называемая валовой прибылью) представляет собой валовую прибыль (т. е. объем продаж за вычетом прямых затрат, также известную как себестоимость проданных товаров), деленную на объем продаж. Это прибыль, доступная для покрытия общих, коммерческих и административных расходов, износа, амортизации, процентов и налогов. В отличие от маржи чистой прибыли, она не включает операционные расходы, износ, амортизацию, проценты, внереализационные доходы и расходы или налоги на прибыль.

Загрузите наше бесплатное руководство «Мониторинг эффективности вашего бизнеса», чтобы получить дополнительную информацию о ключевых коэффициентах для управления вашим бизнесом.

Другие наши калькуляторы коэффициентов

Калькулятор чистой прибыли

Создано Якубом Янусом, доктором философии, и Вей Бин Лоо

Проверено Богной Шик и Аденой Бенн

Основано на исследовании

Последнее обновление: 15 января 2023 г.

- Что такое маржа чистой прибыли (маржа чистой прибыли)?

- Формула чистой прибыли

- Как рассчитать чистую прибыль?

- Пример нормы чистой прибыли

- Существует ли оптимальный коэффициент чистой прибыли?

Калькулятор чистой прибыли позволяет вам вычислить простой и интуитивно понятный показатель прибыльности компании по отношению к ее общей выручке . Это простой способ определить, насколько велика прибыль, полученная от одного доллара продаж. Узнайте больше об этом в нашем калькуляторе нераспределенной прибыли. Владельцы бизнеса, инвесторы и акционеры обычно предпочитают более высокий коэффициент чистой прибыли (также называемый «чистой прибылью»), поскольку он указывает на общее финансовое состояние компании и информирует вас о том, является ли ее бизнес-модель эффективной и устойчивой.

Эта статья также поможет вам узнать:

- Что такое чистая прибыль?

- Как рассчитать чистую прибыль с вашими данными?

- Каково наилучшее значение коэффициента чистой прибыли?

Что такое маржа чистой прибыли (маржа чистой прибыли)?

Маржа чистой прибыли — это один из основных показателей рентабельности, который можно найти в финансовой аналитике. Он часто используется в дополнение к хорошо известным показателям эффективности, основанным на стоимости активов или собственного капитала. В отличие от этих показателей норма чистой прибыли сравнивает чистую прибыль с общей выручкой . Этот показатель основан на идее о том, что каждая продажа компании приносит доход. Доходы, в свою очередь, конвертируются в доходы. Формула чистой прибыли может приблизить эффективность этого процесса.

Он часто используется в дополнение к хорошо известным показателям эффективности, основанным на стоимости активов или собственного капитала. В отличие от этих показателей норма чистой прибыли сравнивает чистую прибыль с общей выручкой . Этот показатель основан на идее о том, что каждая продажа компании приносит доход. Доходы, в свою очередь, конвертируются в доходы. Формула чистой прибыли может приблизить эффективность этого процесса.

Однако маржа чистой прибыли — это не просто сумма денежных средств, оставшихся в компании после покрытия всех затрат (например, заработной платы, коммунальных услуг или амортизации). Это валовая прибыль. Чтобы получить чистую прибыль, вы должны учитывать все операционные расходы, процентные расходы и налоги.

Формула чистой прибыли также является удобным способом предупредить вас, если с компанией что-то не так. Если вы заметили устойчивую тенденцию к снижению этого индекса, возможно, пришло время спросить, не происходит ли что-то плохое. Неправильно ли направлены расходы? Инвестиции непродуктивны? Может быть, это просто плохое обслуживание клиентов?

Неправильно ли направлены расходы? Инвестиции непродуктивны? Может быть, это просто плохое обслуживание клиентов?

Формула чистой прибыли

Чистая прибыль определяется путем деления чистой прибыли на общую выручку следующим образом:

Маржа чистой прибыли = чистая прибыль / общая выручка.

Результат этих вычислений отображается в процентах, но вы также можете выразить их в десятичной форме (например, 13% становится 0,13). Обратите внимание, что коэффициент чистой прибыли — это не то же самое, что [маржа прибыли бизнеса, который вы пытаетесь проанализировать.

Как рассчитать размер чистой прибыли?

Чтобы быстро рассчитать размер чистой прибыли, выполните следующие простые шаги:

Узнайте чистую прибыль компании, просмотрев ее финансовый отчет. (Важно: искомые данные иногда можно найти в категории «чистый доход».)

Получить данные о чистой прибыли. Помните, что

чистая прибыль = общие доходы - общие расходы, при этом общие расходы включают операционные расходы, процентные расходы и налоги.

Взгляните на формулу чистой прибыли выше. Результатом этого уравнения является не абсолютное число, а процент от общего дохода.

Готово. Используйте формулу чистой прибыли , разделив чистую прибыль на общую выручку, или, раз уж вы здесь, воспользуйтесь нашим калькулятором чистой прибыли.

Теперь прокрутите вниз, чтобы увидеть, как интерпретировать ваши расчеты , и узнать, существуют ли правильные или рекомендуемые значения коэффициента чистой прибыли.

После того, как вы воспользуетесь формулой чистой прибыли, вы легко сможете сравнить ее значения с течением времени и посмотреть, каковы результаты компании по сравнению с рынком или ее основными конкурентами.

Пример расчета чистой прибыли

Посмотрите на этот пример расчета чистой прибыли. Допустим, есть три компании. Все они получили одинаковый общий доход в размере 1 500 000 долларов в прошлом году. Это, однако, ничего не говорит об их рентабельности. Согласно отчету о движении денежных средств чистая прибыль компании А составила 155 000 долларов. Компания B получила чистую прибыль в размере 20 000 долларов, а компания C получила убыток в размере -75 000 долларов. Обратите внимание, как легко объединить эту информацию в один сопоставимый показатель.

Это, однако, ничего не говорит об их рентабельности. Согласно отчету о движении денежных средств чистая прибыль компании А составила 155 000 долларов. Компания B получила чистую прибыль в размере 20 000 долларов, а компания C получила убыток в размере -75 000 долларов. Обратите внимание, как легко объединить эту информацию в один сопоставимый показатель.

Значения нормы чистой прибыли для каждой из компаний составляют, соответственно, 155 000 / 1 500 000 = 10,3 % , 20 000 / 1 500 000 = 1,3 % и -75 000 / 1 500 000 = 0 % -52,00

Существует ли оптимальный коэффициент чистой прибыли?

Если прибыль компании не является отрицательной (т. е. она не приносит убытков), формула чистой прибыли должна давать значение от 0% до 100%. На практике часто трудно найти оценки, превышающие 30%. У вас может возникнуть соблазн подумать, что чем выше ваша чистая прибыль, тем лучше для вас. В большинстве случаев вы будете правы. Однако имейте в виду, что типичные значения этого показателя зависят от типа вашего бизнеса, а также от общего состояния экономики. Если ваша компания сталкивается с жесткой конкуренцией, ваша чистая прибыль, вероятно, будет ниже, чем в ситуации, когда вы являетесь единственным поставщиком на рынок. Следовательно, желаемые значения этого показателя вполне относительны. Также рекомендуется сравнить показатели прибыльности с показателями ликвидности, такими как коэффициент текущей ликвидности, чтобы получить более широкое представление о финансовом положении компании. Чтобы узнать больше о коэффициенте текущей ликвидности, посетите наш калькулятор коэффициента текущей ликвидности.

Если ваша компания сталкивается с жесткой конкуренцией, ваша чистая прибыль, вероятно, будет ниже, чем в ситуации, когда вы являетесь единственным поставщиком на рынок. Следовательно, желаемые значения этого показателя вполне относительны. Также рекомендуется сравнить показатели прибыльности с показателями ликвидности, такими как коэффициент текущей ликвидности, чтобы получить более широкое представление о финансовом положении компании. Чтобы узнать больше о коэффициенте текущей ликвидности, посетите наш калькулятор коэффициента текущей ликвидности.

Кроме того, маржа чистой прибыли различных предприятий значительно варьируется в зависимости от отрасли. Например, информационные услуги в США показывают в среднем довольно высокий коэффициент чистой прибыли, составляющий около 13,4%. В то же время для судостроительной отрасли характерно отрицательное значение этого показателя, -1,8%. Вы можете проверить эту замечательную базу данных о марже по секторам, подготовленную Асватом Дамодараном из Школы бизнеса Стерна при Нью-Йоркском университете, чтобы узнать, каков средний коэффициент чистой прибыли в различных секторах экономики США.

Долгосрочные тенденции чистой прибыли также имеют решающее значение для средних темпов роста экономики. Они используются для определения секторов, которые эффективно конвертируют доходы от продаж в прибыль, прогнозирования динамики каждого сектора и оценки инвестиционных возможностей. Неудивительно, что за этим индикатором внимательно следят инвесторы, которые пытаются скорректировать свои портфели и максимизировать прибыль.

С другой стороны, если вы хотите измерить не точную чистую прибыль или рентабельность собственного капитала, а измерить операционную рентабельность, вы можете использовать калькулятор рентабельности используемого капитала. Каждый инвестор должен стремиться к высокой ROCE среди своих конкурентов и растущей ROCE.

Наконец, еще один чрезвычайно важный фактор, помимо прибыльности, — это цена, по которой вы покупаете инвестиции. Чтобы проверить, переплачиваете ли вы за бизнес или нет, воспользуйтесь нашим калькулятором дисконтированных денежных потоков.