Задолженность подотчетных лиц в бухгалтерском балансе — актив или пассив?

Задолженность подотчетных лиц — актив или пассив — вопрос, с которым сталкивается любой начинающий бухгалтер. Как возникает задолженность подотчетных лиц, на каком счете ведется учет взаиморасчетов с подотчетниками, в какой раздел баланса заносится задолженность — об этом читайте в нашей статье.

Счет учета расчетов с подотчетными лицами

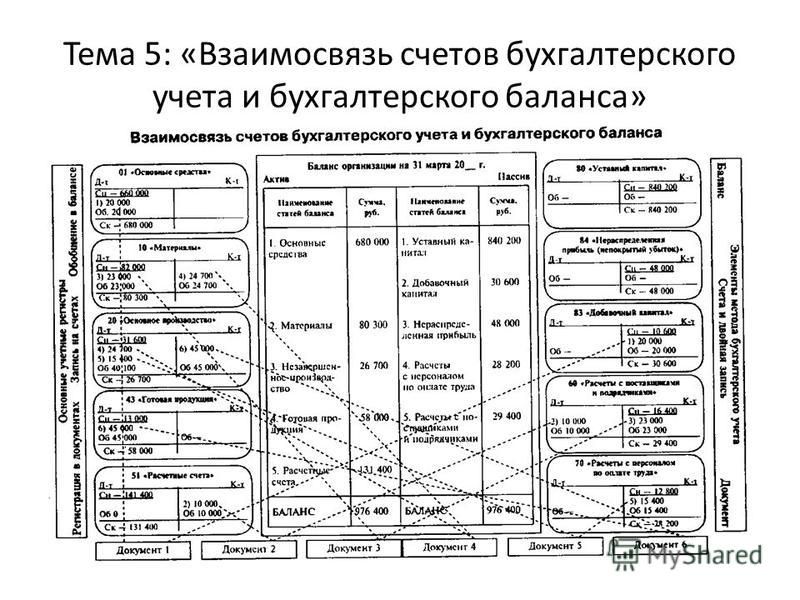

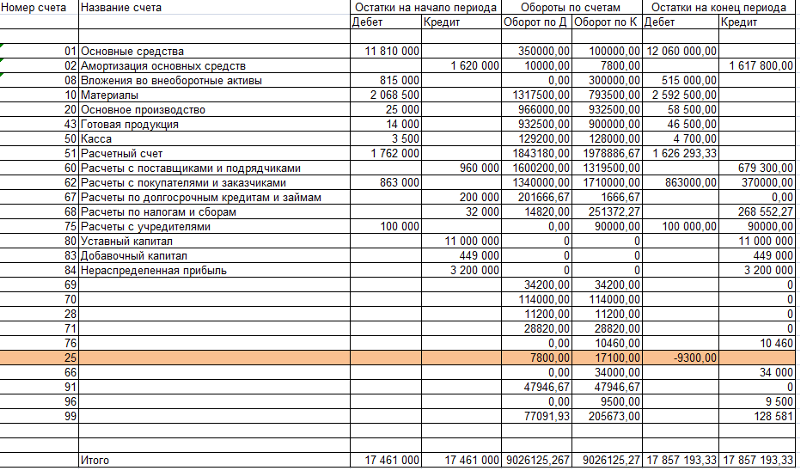

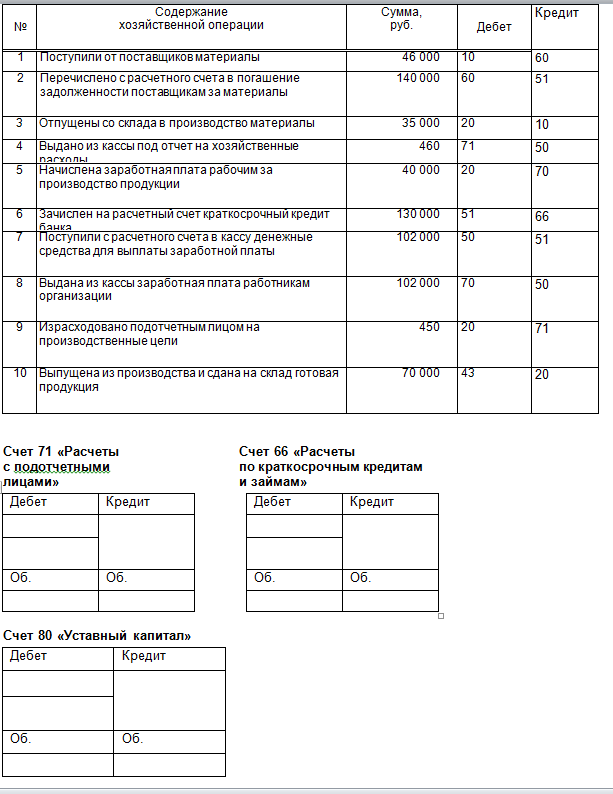

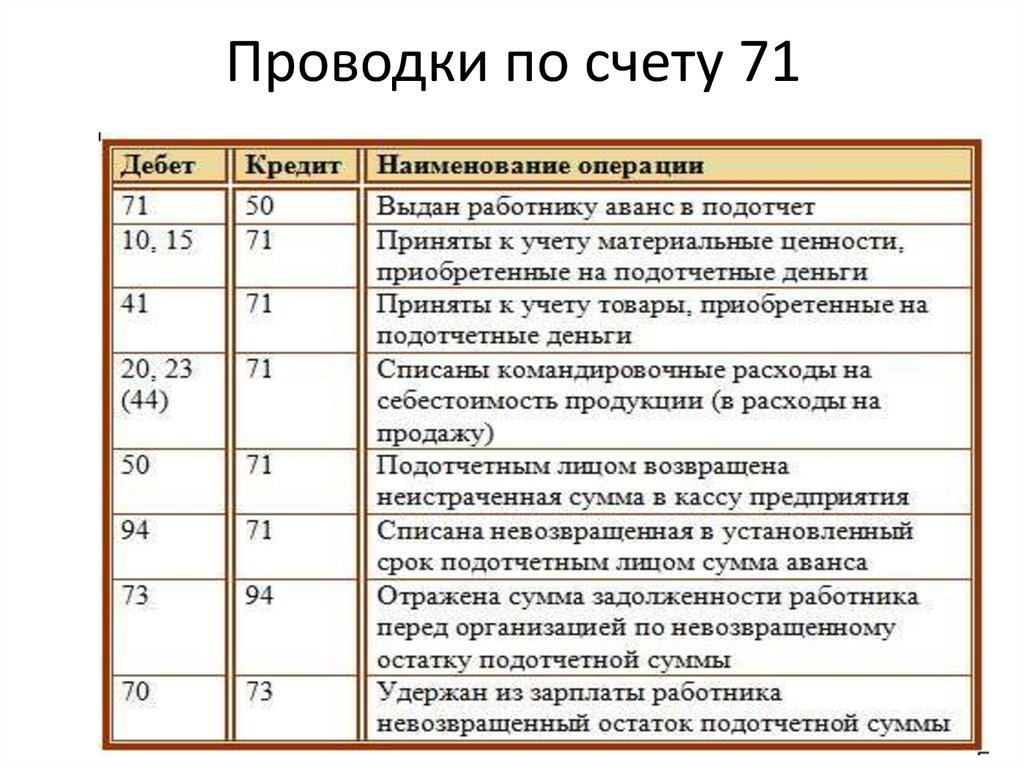

Для учета расчетов с подотчетными лицами используется активно-пассивный счет 71 «Расчеты с подотчетными лицами». По дебету этого счета проходят суммы, выданные работнику:

- авансом на основании его заявления или распоряжения руководителя на определенные цели;

- вследствие перерасхода, когда сотрудник потратил больше, чем взял под отчет.

ВАЖНО! Если сотрудник не брал деньги под отчет, а потратил свои собственные, то он уже не является подотчетным лицом и взаиморасчет с ним по счету 71 не проводится. О том, как компенсируются деньги, потраченные работником в такой ситуации, читайте в материале «Что делать, если подотчетное лицо потратило свои деньги?».

По кредиту счета отражаются суммы, которые были:

- израсходованы работником согласно авансовым отчетам;

- возвращены работником в организацию.

Соответственно, дебетовое сальдо по 71-му счету отражает общую сумму долга подотчетных лиц перед предприятием (дебиторскую задолженность), а кредитовое сальдо, наоборот, показывает долг организации перед работниками (кредиторскую задолженность).

Полную схему корреспонденций по счету 71 в разных ситуациях вы можете посмотреть в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

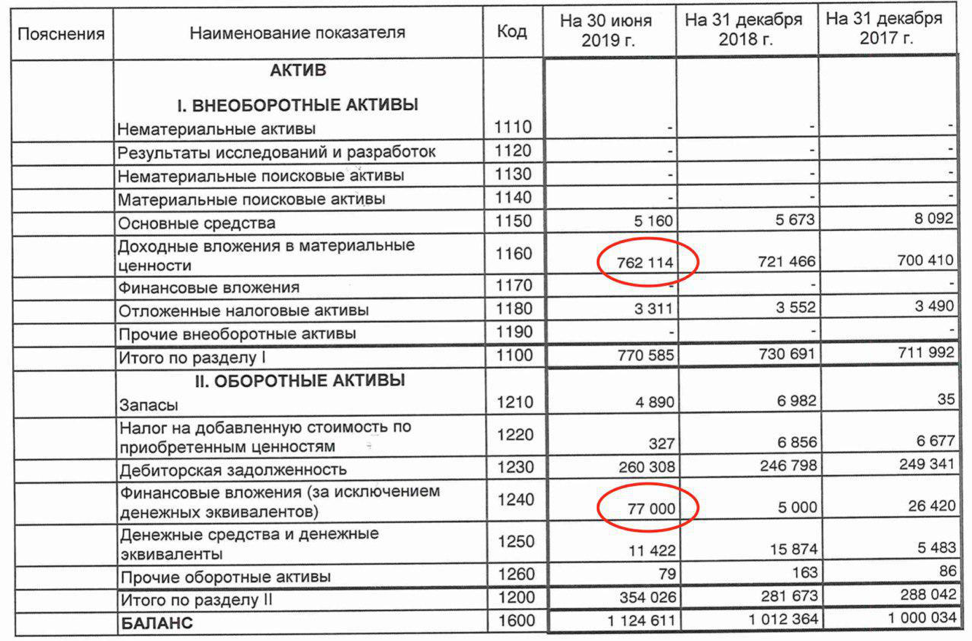

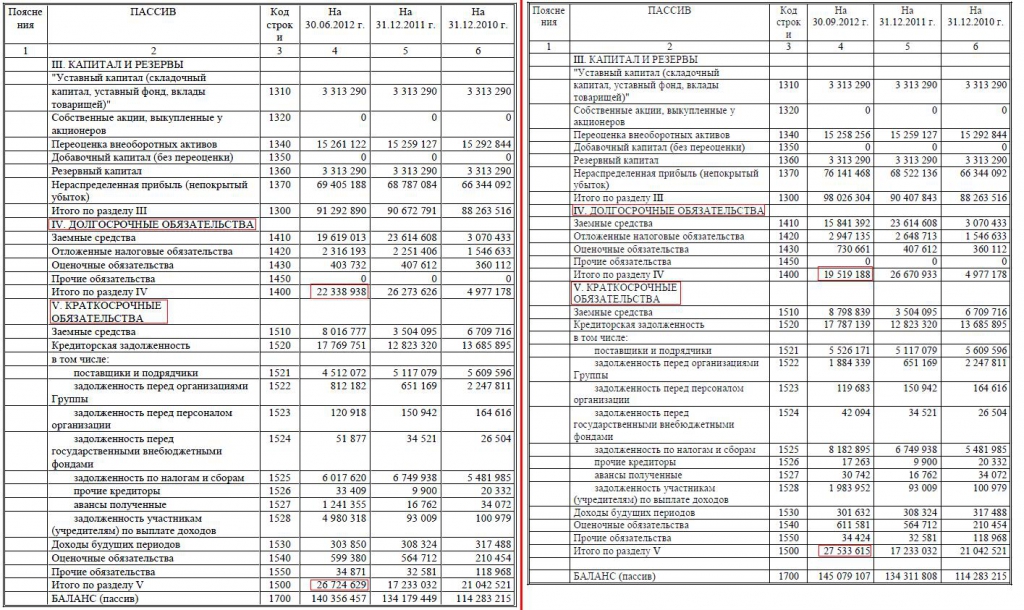

Отражение задолженности подотчетных лиц в балансе

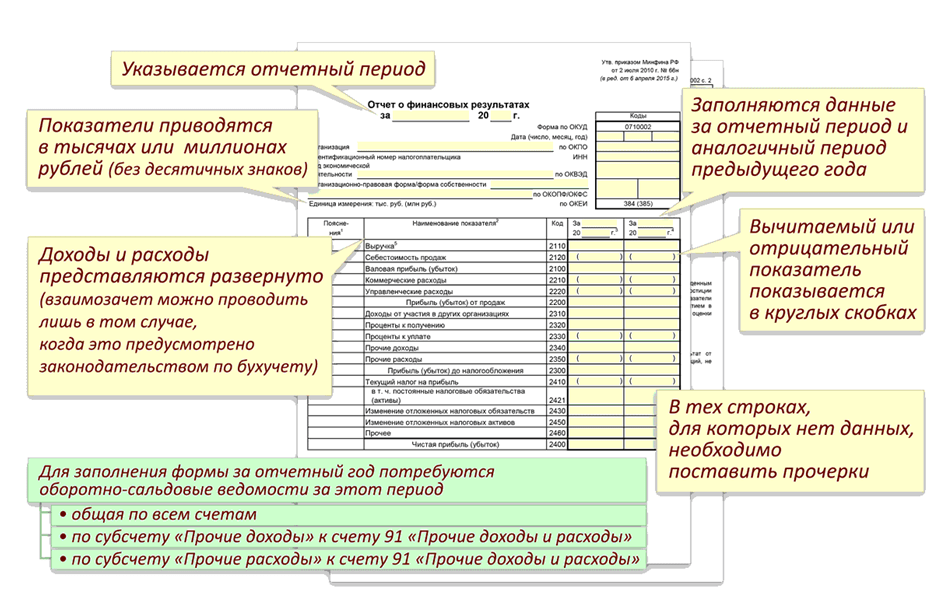

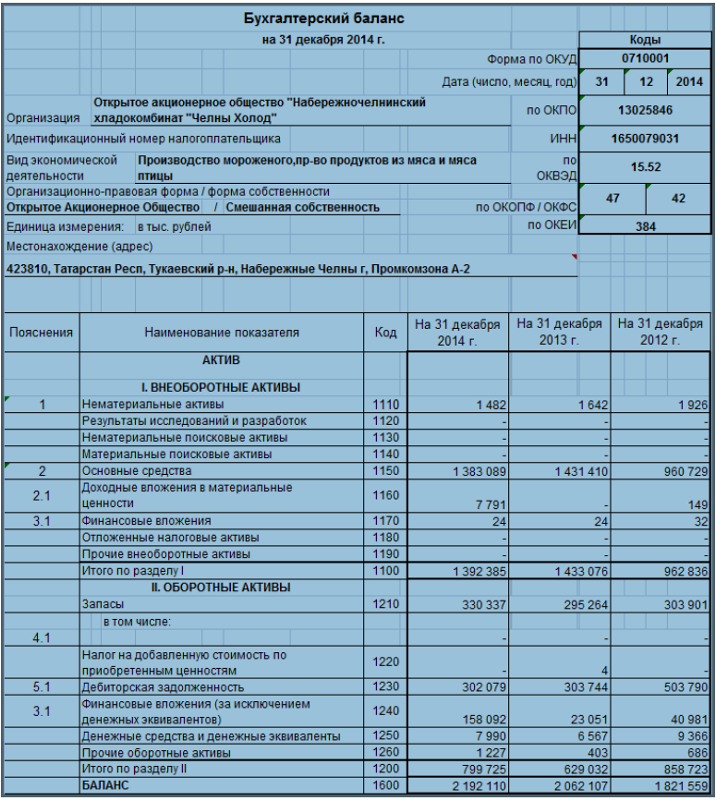

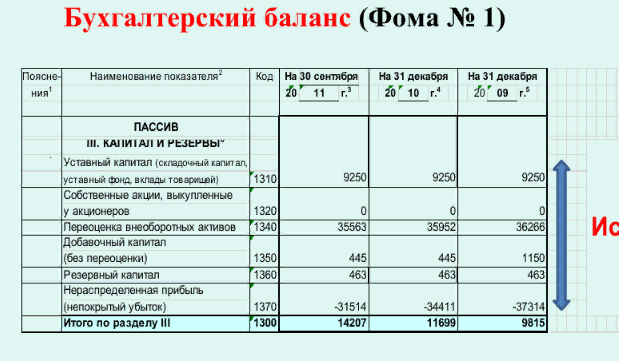

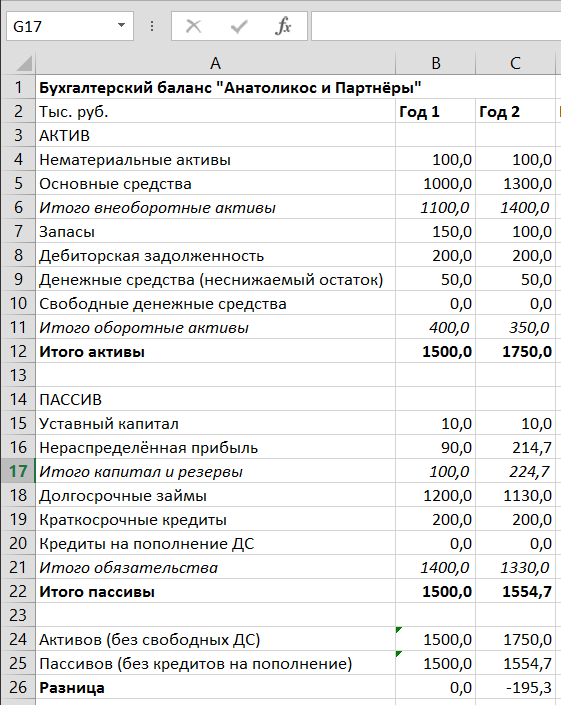

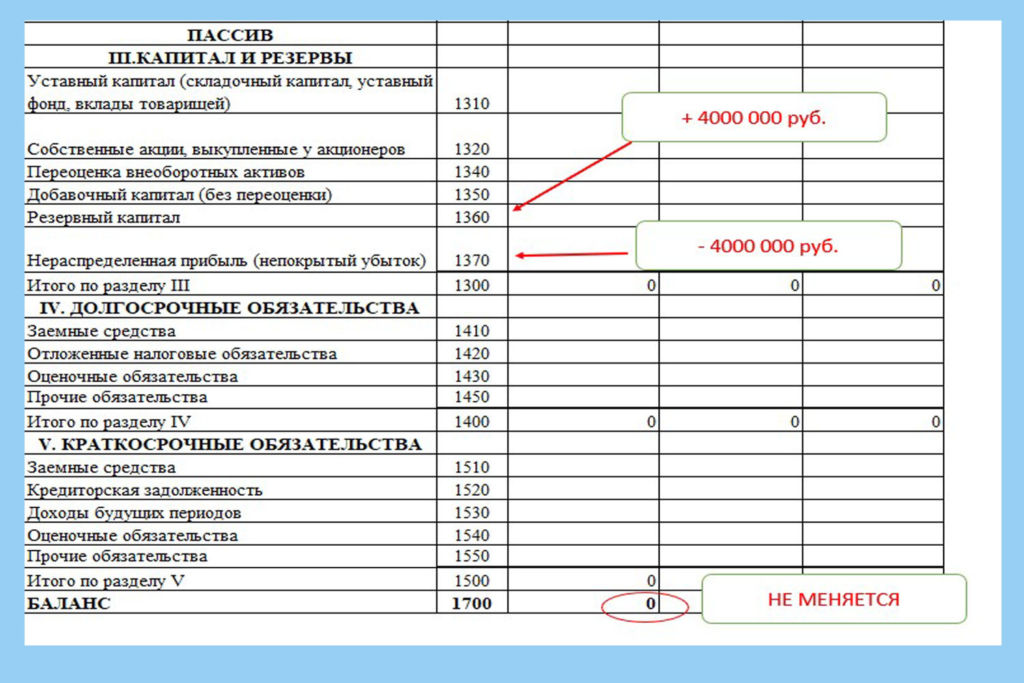

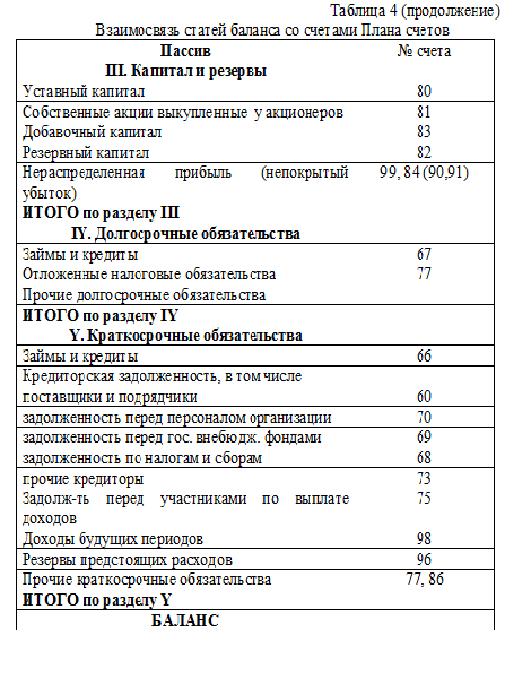

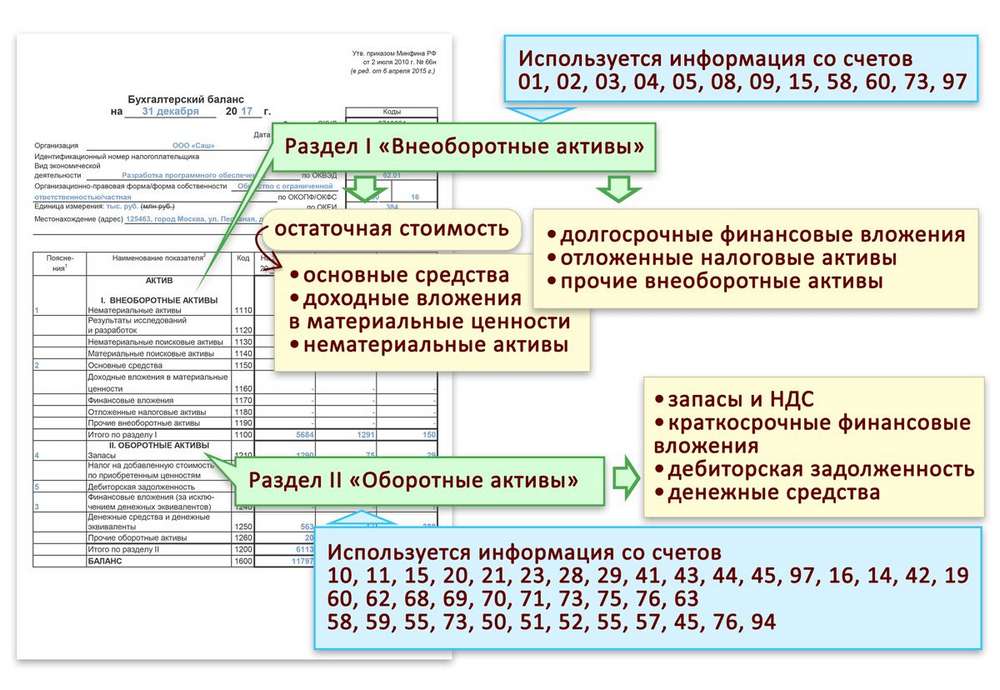

В бухгалтерском балансе (форма 1) задолженность по подотчетным суммам, как и всякая иная задолженность, отражается либо в активе баланса (если она дебиторская), либо в его пассиве (если она кредиторская). Сворачивать такое сальдо нельзя.

То есть в активе баланса отображайте дебетовое сальдо, если работник не отчитался по выданной сумме, а в пассиве сумму, которую сотрудник излишне израсходовал из собственных средств.

Подробнее о технике составления бухгалтерского баланса читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Срок погашения задолженности по подотчетным суммам, как правило, не превышает года, поэтому обычно она учитывается как краткосрочная, попадающая в балансе в строки:

- 1230 «Дебиторская задолженность» — в активе;

- 1520 «Кредиторская задолженность» — в пассиве.

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут. Подробнее об изменениях правил представления бух.отчетности читайте здесь.

В упрощенной форме баланса дебетовое сальдо по счету 71 попадет в строку «Финансовые и другие оборотные активы», а кредитовое – в строку «Кредиторская задолженность».

О том, кому доступно применение бухотчетности упрощенной формы, читайте в материале

В настоящее время все большую популярность набирают корпоративные карты. Чаще всего первые лица фирмы, а иногда и ушлые подотчетники, тратят средства компании на личные нужды. Как поступить бухгалтеру в этом случае? Удерживать ли НДФЛ и платить ли взносы? Как простить такой долг? Как отразить операции в бухгалтерском и налоговом учете? Получите бесплатный пробный доступ к системе КонсультантПлюс и читайте ответы на вопросы по «болевым точкам» корпоративных карт.

Итоги

По расчетам с каждым из подотчетных лиц на отчетную дату может иметь место как дебиторская, так и кредиторская задолженность. Как правило, она является краткосрочной и в балансе показывается в составе долгов, подлежащих погашению в ближайшие 12 месяцев, – как в активе, так и в пассиве. Аналогичное правило действует и для организаций, имеющих право на составление упрощенной отчетности.

Счет 71 «Расчеты с подотчетными лицами»

12. 08.2002

08.2002

В этом материале, который продолжает серию публикаций, посвященных новому плану счетов, проведен анализ счета 71 «Расчеты с подотчетными лицами» нового плана счетов. Этот комментарий подготовлен Я.В. Соколовым, д.э.н., зам. председателя Межведомственной комиссии по реформированию бухгалтерского учета и отчетности, членом Методологического совета по бухгалтерскому учету при Минфине России, первым Президентом Института профессиональных бухгалтеров России, В.В. Патровым, профессором Санкт-Петербургского государственного университета и Н.Н. Карзаевой, к.э.н., зам. директора аудиторской службы ООО «Балт-Аудит-Эксперт».

Содержание

- Счет 71 «Расчеты с подотчетными лицами»

|

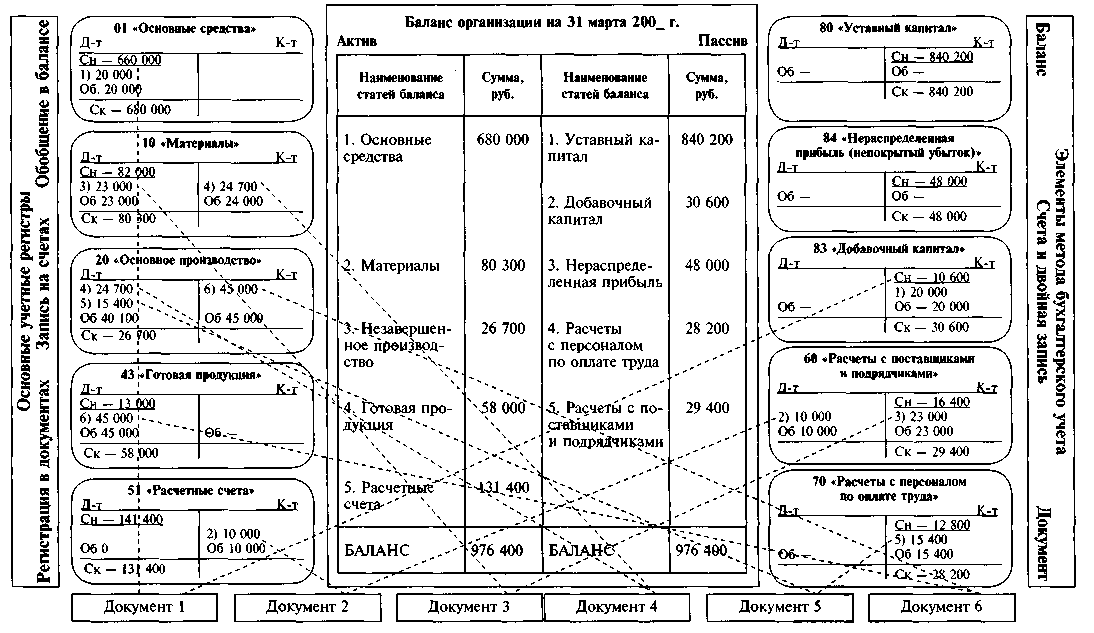

Любому сотруднику предприятия может понадобиться произвести какие-либо расходы для нужд самого предприятия (съездить в командировку, купить какие-то материалы, оплатить мелкие ремонтные работы и т.д.). Для подобных случаев сотруднику выдают наличные деньги. Произведя расходы, сотрудник должен отчитаться перед руководством предприятия, составив специальный отчет и приложить к нему все оправдательные документы. Выдача денег под отчет оформляется записью:

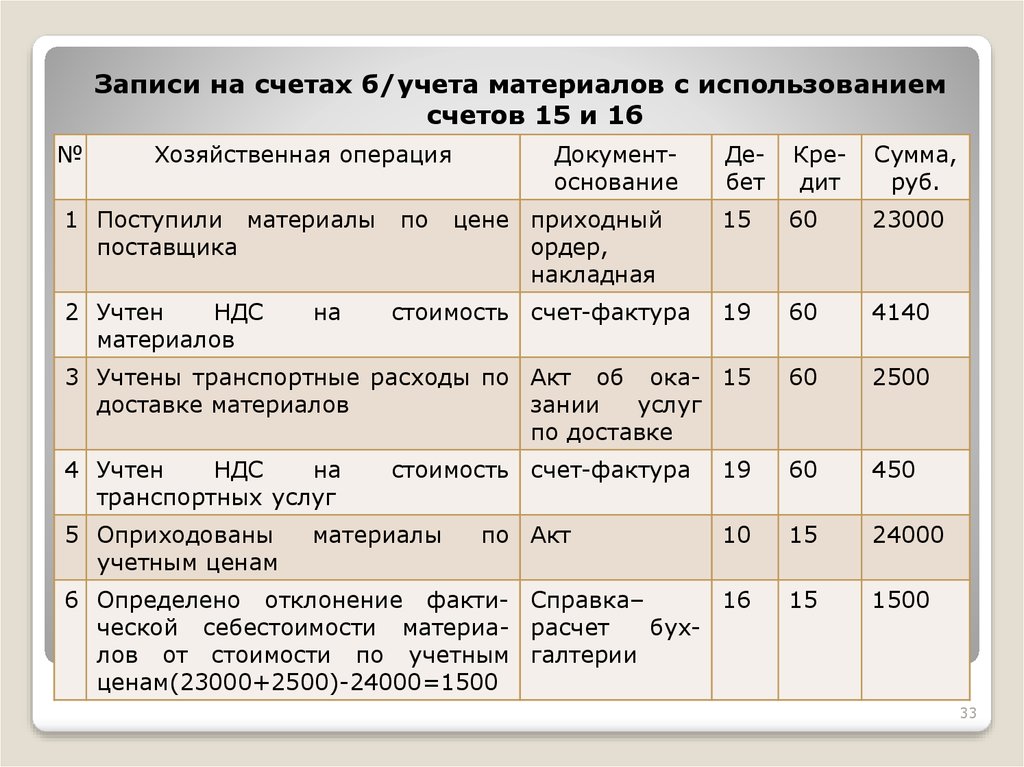

- Дебет 71 «Расчеты с подотчетными лицами» Кредит 50 «Касса»

Подотчетные суммы списываются на основе отчета подотчетного лица. При этом счет 71 «Расчеты с подотчетными лицами» кредитуется, а дебетуются счета 10 «Материалы» если были приобретены какие-либо ценности и/или счета затрат. В ряде случаев сотруднику могут быть выданы деньги для приобретения товаров. В этом случае, на основании отчета составляется запись:

- Дебет 41 «Товары» Кредит 71 «Расчеты с подотчетными лицами»

Неизрасходованные суммы возвращаются в кассу или удерживаются из заработной платы.

Счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами:

- Дебет 50 «Касса»

- — на суммы, возвращенные в кассу;

- Дебет 70 «Расчеты с персоналом по оплате труда»

- — на суммы, удержанные из зарплаты;

- Дебет 94 «Недостачи и потери от порчи ценностей»

- — если сотрудник не отчитался за выданные ему денежные средства;

- Дебет 73.2 «Расчеты по возмещению материального ущерба»

- — если недостача будет удерживаться в течение нескольких отчетных периодов;

- Дебет 91.2 «Прочие расходы»

- — если недостачу нельзя возместить.

Мы рассмотрели варианты, когда счет 71 «Расчеты с подотчетными лицами» сначала дебетуется, а потом выданные сотруднику деньги списываются, т.е. случаи, когда этот счет выступает как активный. Но на практике достаточно часто этот счет может оказаться пассивным. Достаточно сослаться на случаи, когда сотрудник ездит в командировку, и расходы ему возмещают после возвращения.

Но если в кассе предприятия не будет наличных денег, бухгалтер должен будет сделать записи:

- Дебет счетов по учету затрат или приобретенных ценностей

Кредит 71 «Расчеты с подотчетными лицами»

Аналитический учет ведется в разрезе подотчетных лиц, но каждое лицо должно отчитаться по каждой отдельной выданной сумме.

Рубрика: Учет расчетов с контрагентами

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опубликована видеозапись лекции о новом в «1С:Бухгалтерии 8» — обзор актуальных обновлений по прекращению аренды и лизинга, электронному акту сверки расчетов Просим бухгалтеров оценить реализацию сверки расчетов с контрагентами в «1С:Бухгалтерии 8» МСП предоставят доступ к платформе «Знай своего клиента» для проверки контрагентов Управление дебиторской задолженностью по доходам, отражение в 1С (часть 3) Управление дебиторской задолженностью по доходам, отражение в 1С (часть 2)

Быстрый рост мирового богатства

Мы позаимствовали страницу из корпоративного мира, а именно, балансовый отчет, чтобы оценить основное здоровье и устойчивость мировой экономики, когда она начинает восстанавливаться после COVID-19. пандемия. Этот взгляд из балансового отчета дополняет более типичные подходы, основанные на ВВП, уровнях капиталовложений и других показателях экономических потоков, отражающих изменения экономической стоимости. Наш отчет, Рост мирового баланса: насколько продуктивно мы используем наше богатство? , представляет собой углубленный взгляд на мировую экономику после двух десятилетий финансовых потрясений и более чем десяти лет масштабных интервенций центрального банка, перемежающихся пандемией.

пандемия. Этот взгляд из балансового отчета дополняет более типичные подходы, основанные на ВВП, уровнях капиталовложений и других показателях экономических потоков, отражающих изменения экономической стоимости. Наш отчет, Рост мирового баланса: насколько продуктивно мы используем наше богатство? , представляет собой углубленный взгляд на мировую экономику после двух десятилетий финансовых потрясений и более чем десяти лет масштабных интервенций центрального банка, перемежающихся пандемией.

В десяти странах, на которые приходится около 60 процентов мирового ВВП — Австралии, Канаде, Китае, Франции, Германии, Японии, Мексике, Швеции, Соединенном Королевстве и Соединенных Штатах — историческая связь между ростом собственного капитала и рост ВВП больше не держится. В то время как экономический рост в странах с развитой экономикой за последние два десятилетия был вялым, балансовые отчеты и собственный капитал, которые долгое время отслеживали его, увеличились втрое. Это расхождение возникло по мере роста цен на активы, но не в результате тенденций 21 века, таких как растущая цифровизация экономики.

Скорее, в экономике, все больше движущей силой которой являются нематериальные активы, такие как программное обеспечение и другая интеллектуальная собственность, изобилие сбережений изо всех сил пыталось найти инвестиции, обеспечивающие достаточную экономическую отдачу и долгосрочную ценность для инвесторов. Вместо этого эти сбережения нашли свое применение в недвижимости, на которую в 2020 году приходилось две трети собственного капитала. Прочие основные фонды, которые могут способствовать экономическому росту, составляли лишь около 20 процентов от общей суммы. Более того, стоимость активов сейчас почти на 50% выше долгосрочного среднего показателя по отношению к доходу. И на каждый доллар чистых новых инвестиций за последние 20 лет общие обязательства выросли почти на 4 доллара, из которых около 2 долларов приходится на долг.

Эти результаты поднимают важные вопросы для политиков и бизнес-лидеров. Главный из них: претерпевает ли глобальная экономика смену парадигмы по мере того, как мир находит новые источники богатства? Какими могут быть некоторые из этих новых средств сбережения? Или мы рискуем вернуться к историческому среднему значению, что может привести к снижению чистой стоимости активов? И что потребуется, чтобы сбалансировать мировую экономику?

СОДЕРЖАНИЕ

- Рыночная стоимость мирового баланса утроилась за первые два десятилетия этого века

- Недвижимость составляет две трети глобальных реальных активов или собственного капитала

- Стоимость активов в настоящее время почти на 50 процентов выше, чем долгосрочное среднее по отношению к доходу

- Финансовые активы и обязательства также росли быстрее, чем ВВП, значительно превышая чистый инвестиции

- Возможны несколько сценариев с необходимостью более продуктивного использования материальных ценностей для критически важных инвестиционных потребностей , особенно в финансовом секторе), аналогично тому, как корпорация составляет свой баланс.

На функциональном уровне глобальный баланс состоит из трех взаимосвязанных компонентов: баланса реальной экономики, финансового баланса и баланса финансового сектора. Каждая из них составляет около 500 триллионов долларов США, что эквивалентно примерно шестикратному ВВП (Иллюстрация 1).

На функциональном уровне глобальный баланс состоит из трех взаимосвязанных компонентов: баланса реальной экономики, финансового баланса и баланса финансового сектора. Каждая из них составляет около 500 триллионов долларов США, что эквивалентно примерно шестикратному ВВП (Иллюстрация 1).Баланс реальной экономики включает в себя 520 триллионов долларов США в виде реальных активов, таких как машины и оборудование, инфраструктура, здания, природные ресурсы и интеллектуальная собственность или интеллектуальная собственность. Они отражаются в пассиве как чистая стоимость.

Чистая стоимость активов — это то, что остается после вычета всех финансовых активов и обязательств.

Финансовый баланс домашних хозяйств, корпораций и правительств включает финансовые активы на сумму 510 триллионов долларов, такие как акции, облигации, пенсионные фонды, денежные средства и депозиты, которые облегчают владение реальными активами и передачу риска, а также позволяют сберегать и потреблять с течением времени.

. Эти финансовые активы отражаются в пассиве баланса, поскольку они представляют собой возможные требования к тем же секторам.

. Эти финансовые активы отражаются в пассиве баланса, поскольку они представляют собой возможные требования к тем же секторам.Наконец, финансовые учреждения создают и опосредуют эти финансовые активы и обязательства — в процессе трансформации своих рисков, сроков погашения и размера — и владеют финансовыми активами на сумму 510 триллионов долларов и аналогичным уровнем обязательств. В то время как каждый из этих трех балансов уравнивается внутри себя на уровне закрытой экономики, в нашем анализе десяти стран наблюдается небольшая отрицательная чистая финансовая позиция, означающая, что эти страны коллективно берут взаймы у остального мира, и поэтому активы и обязательства точно не совпадают.

На глобальном уровне реальные активы составляют чистую стоимость, а совокупные финансовые активы и обязательства равны нулю

Ключевой концепцией данного исследования является концепция чистой стоимости как зеркального отражения реальных активов на глобальном уровне. Чистая стоимость — это средство сбережения, которое определяет богатство и помогает поддерживать получение будущих доходов.

В этом отчете мы оцениваем активы и обязательства, брутто и нетто, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения. Для домохозяйств чистая стоимость включает как реальные активы, такие как имущество, так и финансовые активы, такие как акции и облигации.

В этом отчете мы оцениваем активы и обязательства, брутто и нетто, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения. Для домохозяйств чистая стоимость включает как реальные активы, такие как имущество, так и финансовые активы, такие как акции и облигации.Однако на уровне глобальной или закрытой экономики все финансовые активы соответствуют соответствующим обязательствам. Акции, на долю которых приходится примерно половина богатства сектора домохозяйств, являются обязательствами для корпораций-эмитентов. Точно так же ипотека является обязательством для домохозяйства, но активом для финансового учреждения. Хотя валовой объем финансовых активов огромен, после вычета соответствующих финансовых обязательств чистая совокупная стоимость равна нулю.

Чистая стоимость активов — это то, что остается после вычета всех финансовых активов и обязательств, и поэтому эквивалентно стоимости реальных нефинансовых активов. Таким образом, финансовые активы представляют собой богатство для секторов, учреждений, домохозяйств и стран, но в консолидированном глобальном балансе не увеличивают чистую стоимость активов, а финансовые обязательства не уменьшают ее.

Мир никогда не был богаче — с большими различиями между странами и домохозяйствами

Глобальный баланс и собственный капитал увеличились более чем втрое в период с 2000 по 2020 год. в 2020 году, а собственный капитал вырос со 160 триллионов долларов до 510 триллионов долларов. Средний собственный капитал на душу населения составлял 66 000 долларов, но существуют большие различия в разных странах и даже в большей степени между домохозяйствами внутри экономики. В странах нашей выборки чистая стоимость активов на душу населения варьировалась от 46 000 долларов США в Мексике до 351 000 долларов США в Австралии. Чистая стоимость активов колебалась от 4,3-кратного ВВП в Соединенных Штатах до 8,2-кратного ВВП в Китае (Иллюстрация 2).

Несколько факторов формируют уровень собственного капитала по отношению к ВВП в разных странах. Они включают обеспеченность ресурсами, торговый баланс и уровень инвестиций, а также уровни цен на активы по сравнению с потребительскими корзинами.

Например, Австралия, Канада и Мексика обладают значительными природными ресурсами, а производители-экспортеры Германия и Япония владеют значительными чистыми финансовыми активами. Китай и Япония имеют одни из самых высоких показателей отношения чистой стоимости активов к ВВП.

Например, Австралия, Канада и Мексика обладают значительными природными ресурсами, а производители-экспортеры Германия и Япония владеют значительными чистыми финансовыми активами. Китай и Япония имеют одни из самых высоких показателей отношения чистой стоимости активов к ВВП.Чистый капитал в среднем составлял 66 000 долларов на душу населения в десяти странах нашей выборки с большими различиями между странами и домохозяйствами.

Среди десяти стран на долю Китая приходилось 50 процентов роста чистой стоимости или богатства с 2000 по 2020 год, за ним следуют Соединенные Штаты с 22 процентами. В Японии, на долю которой в 2000 г. приходилось 31% богатства десяти экономик, в 2020 г. приходилось всего 11%. В Соединенных Штатах объем богатства страны, принадлежащий 10% самых богатых домохозяйств, вырос с 67% в 2000 году до 71% в 2019 году., в то время как доля беднейших 50 процентов владельцев богатства упала с 1,8 процента в 2000 году до 1,5 процента в 2019 году.

процент. Нижние 50 процентов китайских домохозяйств владели 14 процентами богатства в 2000 году и 6 процентами в 2015 году. богатства. Для домохозяйств реальные активы, в основном жилье, составляют почти половину собственного капитала. Чистые финансовые активы, примерно равные пенсионным активам, депозитам и собственному капиталу, составляют другую половину. Распределение активов среди домохозяйств варьируется в зависимости от страны. Например, домохозяйства в Австралии, Франции, Германии и Мексике владеют зданиями и землей, в то время как в Соединенных Штатах капитал и пенсии составляют большую часть богатства домохозяйства. В Японии депозиты составляют более одной трети всех активов домохозяйств. Через эти финансовые активы и владения недвижимостью домохозяйства в десяти странах контролируют 95 процентов собственного капитала, от 64 процентов национального собственного капитала в Мексике до 135 процентов в Соединенных Штатах.

процент. Нижние 50 процентов китайских домохозяйств владели 14 процентами богатства в 2000 году и 6 процентами в 2015 году. богатства. Для домохозяйств реальные активы, в основном жилье, составляют почти половину собственного капитала. Чистые финансовые активы, примерно равные пенсионным активам, депозитам и собственному капиталу, составляют другую половину. Распределение активов среди домохозяйств варьируется в зависимости от страны. Например, домохозяйства в Австралии, Франции, Германии и Мексике владеют зданиями и землей, в то время как в Соединенных Штатах капитал и пенсии составляют большую часть богатства домохозяйства. В Японии депозиты составляют более одной трети всех активов домохозяйств. Через эти финансовые активы и владения недвижимостью домохозяйства в десяти странах контролируют 95 процентов собственного капитала, от 64 процентов национального собственного капитала в Мексике до 135 процентов в Соединенных Штатах.Государственный сектор, который часто рассматривается как источник богатства, владеет в основном общественными зданиями, инфраструктурой, землей и природными ресурсами, составляющими около 90 процентов ВВП, а в некоторых странах также владеет финансовыми активами, такими как доли в государственных предприятиях.

. Что касается пассивов баланса, то государственный долг во многих странах превышает стоимость государственных реальных активов.

. Что касается пассивов баланса, то государственный долг во многих странах превышает стоимость государственных реальных активов.Домашние хозяйства владеют примерно 95 процентами собственного капитала.

Нефинансовые корпорации, создающие богатство, владеют производственными активами, такими как машины, фабрики и нематериальные активы, в размере 0,8 ВВП, а запасы составляют примерно 0,4 ВВП. Они также владеют значительной недвижимостью, такой как отели, рестораны и офисные здания. Они эффективно передают это богатство домохозяйствам через долг и собственный капитал. Реальные активы в корпоративном секторе варьируются от всего лишь в 1,3 раза к ВВП в Соединенных Штатах до 3,8 раза к ВВП в Китае.

Финансовые корпорации, посредники богатства, отражают активы и пассивы в других секторах. Они владеют финансовыми активами, такими как ипотечные кредиты, государственные и корпоративные облигации и акции. В то же время они должны депозиты, облигации и пенсионные активы, в основном домохозяйствам.

Финансовый сектор включает центральные банки и их расширяющиеся балансы.

Финансовый сектор включает центральные банки и их расширяющиеся балансы.Стоимость жилой недвижимости, включая землю, в 2020 году составила 46 процентов от общей стоимости активов в мире, при этом на корпоративные и правительственные здания и связанные с ними земли приходится еще 23 процента. Другие основные фонды, такие как инфраструктура, промышленные сооружения, машины и оборудование, нематериальные активы и запасы полезных ископаемых — типы активов, которые обычно стимулируют экономический рост, — составляли лишь пятую часть реальных активов или чистой стоимости активов, от 15 процентов в Соединенном Королевстве. и Франция до 39процентов в Японии (Иллюстрация 3).

Нематериальные активы относятся к интеллектуальной собственности, такой как НИОКР и программное обеспечение, и играют все более важную роль в современной экономике. В 2015 году ОЭСР сообщила, что ожидаемая доходность нематериальных активов составляет 24 процента, что является самым высоким показателем среди категорий произведенных активов.

Тем не менее, нематериальные активы составляют всего 4 процента от общей чистой стоимости и поэтому не служат значительным средством сбережения, по крайней мере, в соответствии с действующими стандартами бухгалтерского учета. Причина в том, что предполагается, что стоимость нематериальных активов для их преимущественно корпоративных владельцев быстро снижается из-за устаревания и конкуренции, хотя их ценность для общества может иметь гораздо более длительный срок годности.

Тем не менее, нематериальные активы составляют всего 4 процента от общей чистой стоимости и поэтому не служат значительным средством сбережения, по крайней мере, в соответствии с действующими стандартами бухгалтерского учета. Причина в том, что предполагается, что стоимость нематериальных активов для их преимущественно корпоративных владельцев быстро снижается из-за устаревания и конкуренции, хотя их ценность для общества может иметь гораздо более длительный срок годности.Среди десяти стран компании и рынки в Канаде и Соединенных Штатах, как может показаться, оценивают нематериальные активы более выгодно, чем в других странах. Например, по мере того, как отношение рынка к балансовой стоимости резко возросло, стоимость корпоративного капитала в Соединенных Штатах превысила стоимость базовых чистых активов на единицу ВВП в 2020 году. Это может отражать более высокую стоимость нематериальных активов, но также может быть связано с рынком и конкурентной средой.

До 2000 г.

рост собственного капитала в значительной степени зависел от роста ВВП на глобальном уровне, при этом отдельные страны отклонялись от этой модели, как, например, в США в конце XIX в.70-х и начале 1980-х годов в преддверии ссудно-сберегательного кризиса и в Японии во время пузыря активов, за которым последовал банковский кризис в начале 1990-х (Иллюстрация 4).

рост собственного капитала в значительной степени зависел от роста ВВП на глобальном уровне, при этом отдельные страны отклонялись от этой модели, как, например, в США в конце XIX в.70-х и начале 1980-х годов в преддверии ссудно-сберегательного кризиса и в Японии во время пузыря активов, за которым последовал банковский кризис в начале 1990-х (Иллюстрация 4).Чистая стоимость активов по рыночной стоимости начала расти значительно быстрее, чем ВВП, в большинстве из десяти стран примерно в 2000 году, даже несмотря на то, что реальные инвестиции продолжали двигаться в тандеме с ВВП. Это совпадает с периодом, когда процентные ставки и нормы прибыли на недвижимость упали до исторического минимума. В период с 2000 по 2020 год чистая стоимость активов по сравнению с ВВП была в среднем на 104 процентных пункта выше, чем между 1970 и 1999 г. Наибольшее увеличение чистой стоимости активов по отношению к ВВП в период с 2000 по 2020 г. произошло во Франции, где она выросла на 371 процентный пункт из-за резкого роста цен на недвижимость, особенно в начале 2000-х годов.

На более высокие цены активов приходилось около трех четвертей роста чистой стоимости активов в период с 2000 по 2020 год, в то время как сбережения и инвестиции составляли лишь 28 процентов

Чистая стоимость активов представляет собой требование будущих доходов, и исторически ее рост в значительной степени отражал инвестиции такие, которые стимулируют производительность и рост в дополнение к общей инфляции. Однако за последние два десятилетия чистые инвестиции как доля ВВП были низкими и сокращались, особенно в странах с развитой экономикой, на долю которых приходилось лишь 28 процентов увеличения чистой стоимости активов. Рост цен на активы составил 77 процентов роста чистой стоимости активов, и более половины этих ценовых эффектов превышали общую инфляцию. (4 процента сверх 100 процентов отражают отрицательные чистые финансовые активы на глобальном уровне.)

Оценка реальных активов выросла за последние два десятилетия по мере того, как процентные ставки упали, а операционная прибыль осталась на прежнем уровне или снизилась.

Реальные активы имеют решающее значение для мировой экономики. Доходы от этих активов составляют непосредственно около четверти ВВП. Рост реальных активов также дополняет труд в повышении производительности, что, в свою очередь, стимулирует экономический рост.

По мере резкого роста стоимости активов рост стоимости, превышающий инфляцию, превысил операционную прибыль в нескольких странах за последнее десятилетие. Это побудило инвесторов отдавать предпочтение потенциальному увеличению цен на активы над реальными экономическими инвестициями в улучшение операционных активов (Иллюстрация 5).

Операционная рентабельность произведенных активов значительно различается в десяти странах: от 3 до 4 процентов в анализируемых нами странах Европейского союза и Азии, от 6 до 8 процентов в Австралии, Канаде, Великобритании и США и 11 процентов. в Мексике. Портфели активов и структура секторов лишь частично объясняют эти различия. Для Австралии и Соединенного Королевства высокие цены на землю могут исказить некоторые выводы; в Канаде и США высокие урожаи сохраняются даже после поправки на это.

Снижение процентных ставок и, особенно, доходов от аренды сыграло ключевую роль в увеличении стоимости активов.

Собственный капитал с 2000 года увеличился по мере того, как процентные ставки упали. Наш анализ выявил сильную обратную корреляцию между пятилетними скользящими средними значениями собственного капитала и номинальными процентными ставками после 2000 г. В Японии и Соединенных Штатах эта взаимосвязь не сохранялась, вероятно, потому, что обе страны работали над восстановлением своих балансов после финансовых кризисов. В Японии и Китае наблюдалось самое низкое среднегодовое снижение долгосрочных процентных ставок в наших странах.

Цены на жилье примерно утроились в период с 2000 по 2020 год в десяти изученных нами странах.

Недвижимость иллюстрирует основу прироста стоимости и ее связь с процентными ставками или ставками дисконтирования. Поскольку цены на жилье выросли, примерно утроившись в среднем по десяти выборочным странам с 2000 по 2020 год, влияние более высоких доходов от аренды, включая условно исчисленную арендную плату на недвижимость, находящуюся в полной собственности, перевешивалось резким снижением доходов от аренды.

Доходы от аренды обычно снижаются со снижением процентных ставок по мере снижения затрат на финансирование. Таким образом, снижение процентных ставок сыграло решающую роль в росте цен на недвижимость. Неэластичное предложение земли также сыграло свою роль, иначе можно было бы ожидать снижения арендной платы по мере падения процентных ставок, а не роста цен на недвижимость. Австралия, Канада, Франция и Великобритания продемонстрировали самый высокий рост стоимости недвижимости домохозяйств по отношению к ВВП.

Доходы от аренды обычно снижаются со снижением процентных ставок по мере снижения затрат на финансирование. Таким образом, снижение процентных ставок сыграло решающую роль в росте цен на недвижимость. Неэластичное предложение земли также сыграло свою роль, иначе можно было бы ожидать снижения арендной платы по мере падения процентных ставок, а не роста цен на недвижимость. Австралия, Канада, Франция и Великобритания продемонстрировали самый высокий рост стоимости недвижимости домохозяйств по отношению к ВВП.Из прироста чистой стоимости недвижимости, связанного с недвижимостью на глобальном уровне, около 55 процентов приходится на более высокие цены на землю, а 24 процента — на более высокие затраты на строительство. Оставшийся 21 процент был результатом чистых инвестиций, то есть строительства новых домов или улучшения существующих домов с целью уменьшения их износа.

Цены на недвижимость кажутся повышенными в долгосрочной исторической перспективе

Согласно данным нобелевского лауреата Роберта Шиллера, цены на жилье с поправкой на инфляцию в Соединенных Штатах за последние 130 лет в основном двигались в соответствии с инфляцией цен на товары.

Однако из этого правила было два исключения: начало во время и сразу после Второй мировой войны и начало в конце XIX в.90-х годов и продолжался до 2006 года. Затем цены на жилье резко упали во время и после финансового кризиса 2008 года, но с тех пор восстановились до докризисного уровня.

Однако из этого правила было два исключения: начало во время и сразу после Второй мировой войны и начало в конце XIX в.90-х годов и продолжался до 2006 года. Затем цены на жилье резко упали во время и после финансового кризиса 2008 года, но с тех пор восстановились до докризисного уровня.Еще более долгосрочный взгляд на цены на жилье фокусируется на канале Херенграхт в Амстердаме, который существует более трех столетий до 1650 года. Там цены на жилье также в значительной степени меняются в соответствии с инфляцией с течением времени, а цены на аренду в основном меняются на теми же темпами, что и цены на жилье. Данные Амстердама также показывают заметный рост реальных цен на жилье, начиная с 19 века.с 90-х по 2005 год (когда данные закончатся). Реальные цены в 2005 году были близки к своему пику конца 18 века.

Почти весь рост чистой стоимости активов с 2000 по 2020 год произошел в секторе домохозяйств в результате роста стоимости капитала и недвижимости

Чистая стоимость активов в секторе домашних хозяйств выросла с 4,2 раза ВВП в 2000 году до 5,8 раза ВВП в 2020 году, превысив чистый стоит роста в целом.

Половина прироста собственного капитала домохозяйств приходится на рост стоимости акций, особенно в Китае, Швеции и США, а еще 40 процентов приходится на рост стоимости жилья. Стоимость жилья в Австралии, Канаде, Франции и Соединенном Королевстве выросла более чем на один полный показатель ВВП. Чистая стоимость домохозяйств также выросла в результате роста депозитов, которые просачивались к ним благодаря созданию денег и мерам стимулирования, но долг в секторе домохозяйств оставался относительно стабильным по отношению к ВВП.

Половина прироста собственного капитала домохозяйств приходится на рост стоимости акций, особенно в Китае, Швеции и США, а еще 40 процентов приходится на рост стоимости жилья. Стоимость жилья в Австралии, Канаде, Франции и Соединенном Королевстве выросла более чем на один полный показатель ВВП. Чистая стоимость домохозяйств также выросла в результате роста депозитов, которые просачивались к ним благодаря созданию денег и мерам стимулирования, но долг в секторе домохозяйств оставался относительно стабильным по отношению к ВВП.С 2000 по 2020 год финансовые активы, такие как акции, облигации и производные инструменты, выросли с 8,5 до 12 раз в ВВП. По мере роста цен на активы на каждый доллар чистых новых инвестиций приходилось почти 2 доллара долга и около 4 долларов общих обязательств, включая долг.

Различия по странам были широкими: сумма долга, созданного на каждый доллар чистых новых инвестиций, варьировалась от чуть более 1 доллара в Китае до почти 5 долларов в Соединенном Королевстве.

На каждый доллар чистых новых инвестиций в период с 2000 по 2020 год приходилось почти 2 доллара долга и около 4 долларов общих обязательств, включая долг.

В финансовом секторе финансовые активы выросли с 4,4 раза в ВВП в 2000 году до 6,0 раз в ВВП в 2020 году. В частности, существенный рост валютных и депозитных обязательств составил 96 процентных пунктов. Балансы центральных банков, которые включены в финансовый сектор и отражают многие из этих валютных обязательств, в совокупности увеличились с 0,1 раза ВВП в 2000 году до 0,5 раза в 2020 году. Более 40 процентов глобального увеличения произошло с 2019 по 2020 год во время COVID -19 пандемия.

За пределами финансового сектора финансовые активы выросли с 4,2 раза в ВВП в 2000 г. до 6,0 раза в ВВП в 2020 г. Отношение долга к ВВП вне финансового сектора выросло на 79 процентных пунктов со значительными различиями по десяти странам. (В экономике в целом отношение долга к ВВП за этот период увеличилось на 77 процентных пунктов.

)

)и это значительно превысило новые инвестиции. Финансовые активы и обязательства среди домохозяйств, правительств и нефинансовых корпораций выросли в среднем в 3,9 раза.раз превышает совокупные чистые инвестиции в реальные активы во всех десяти странах, а долг в среднем вдвое превышает совокупные чистые инвестиции. Другими словами, на каждый доллар чистых новых инвестиций приходилось 4 доллара финансовых обязательств (рис. 6).

Отношение долга к ВВП — это мера, обычно используемая для оценки устойчивости долга, и хотя это соотношение одинаково в Китае, Франции и Соединенном Королевстве, отношение кредита к стоимости заметно различается: от 57 процентов в Китае до 98 процентов. процентов во Франции до 138 процентов в Соединенном Королевстве. Отношение кредита к стоимости, которое сравнивает уровни долга со стоимостью произведенных активов, особенно велико в государственных секторах десяти стран, где долг часто на несколько факторов выше, чем базовые государственные активы.

В то время как долг вырос, его стоимость резко снизилась по отношению к ВВП благодаря снижению процентных ставок.

В то время как долг вырос, его стоимость резко снизилась по отношению к ВВП благодаря снижению процентных ставок.Существуют различные способы интерпретации расширения балансов и собственного капитала по отношению к ВВП. Это может означать смену экономической парадигмы или может предшествовать возврату к историческому среднему значению, мягкому или резкому. Стремление к мягкой перебалансировке за счет более быстрого роста ВВП может быть самым безопасным и наиболее желательным вариантом. Чтобы достичь этого, перенаправление капитала на более продуктивное и устойчивое использование кажется экономическим императивом нашего времени не только для поддержки роста и окружающей среды, но и для защиты нашего богатства и финансовых систем.

На первый взгляд, произошел сдвиг экономической парадигмы, который делает наши общества богаче, чем в прошлом, по отношению к ВВП. С этой точки зрения, глобальные тенденции, в том числе старение населения, высокая склонность к сбережениям среди людей с самым высоким доходом и переход к более крупным инвестициям в нематериальные активы, которые быстро теряют свою частную стоимость, являются потенциальными переломными моментами, влияющими на соотношение сбережений и инвестиций.

баланс. Все это вместе может привести к устойчиво более низким процентным ставкам и стабильным ожиданиям на будущее, тем самым поддерживая более высокие оценки активов, чем в прошлом.

баланс. Все это вместе может привести к устойчиво более низким процентным ставкам и стабильным ожиданиям на будущее, тем самым поддерживая более высокие оценки активов, чем в прошлом.С другой стороны, этот длительный период расхождения может закончиться, и высокие цены на активы могут в конечном итоге вернуться к своим долгосрочным отношениям по отношению к ВВП, как это было в прошлом. Увеличение инвестиций в восстановление после пандемии, в цифровую экономику или в устойчивое развитие может изменить динамику сбережений и инвестиций и, например, оказать давление на необычно низкие процентные ставки, действующие в настоящее время во всем мире. Это приведет к существенному снижению стоимости недвижимости, которая лежит в основе роста глобальной чистой стоимости активов в течение последних двух десятилетий.

Под вопросом не только устойчивость расширенного баланса; такова же его желательность, учитывая некоторые движущие силы и потенциальные последствия расширения. Например, полезно ли для экономики то, что движущей силой роста являются высокие цены на жилье, а не инвестиции в производственные активы, и что богатство в основном создается за счет повышения цен на существующее богатство?

Таким образом, самым разумным путем вперед для лиц, принимающих решения, может быть работа по стабилизации и сокращению баланса по отношению к ВВП за счет роста номинального ВВП.

Для этого им потребуется перенаправить капитал на новые продуктивные инвестиции в реальные активы и инновации, ускоряющие экономический рост.

Для этого им потребуется перенаправить капитал на новые продуктивные инвестиции в реальные активы и инновации, ускоряющие экономический рост.Для бизнес-лидеров это будет означать выявление новых возможностей роста и способов повышения производительности труда с помощью капиталовложений, которые дополняют, а не вытесняют их сотрудников. Многие корпорации сегодня имеют избыточную ликвидность, которую они могли бы использовать. Инвестиции в устойчивое развитие, например, могут превратиться из затрат в возможность роста, если будут введены базовые условия, такие как более высокие цены на выбросы углерода, которые требуют более высоких инвестиций, но при этом сохранят равные условия для конкурентов. Могут ли изменения в способе учета нематериальных активов в корпоративных балансах привести к увеличению инвестиций? И что бизнес-лидеры должны думать о создании новых средств сбережения, обосновании оценки акций и увеличении благосостояния домохозяйств?

Руководители финансовых организаций могут попытаться разработать механизмы финансирования, направленные на использование капитала для новых возможностей роста, ограничивая при этом создание долгов для сделок с активами по постоянно растущим ценам.

Кроме того, глобальный баланс напрямую отражается на их собственных балансах. Помимо оценки рисков, что значат тенденции последних 20 лет и сценарии на будущее для их балансов и роста доходов? Какой вклад они могут внести в эволюцию глобального баланса и что это будет означать для ответственного ведения банковского дела?

Кроме того, глобальный баланс напрямую отражается на их собственных балансах. Помимо оценки рисков, что значат тенденции последних 20 лет и сценарии на будущее для их балансов и роста доходов? Какой вклад они могут внести в эволюцию глобального баланса и что это будет означать для ответственного ведения банковского дела?Для политиков восстановление баланса потребует устранения барьеров для инвестиций в пробелы в экономике, таких как устойчивость и доступное жилье. Для этого уже существуют инструменты, такие как реформирование правил зонирования, которые делают недвижимость дефицитной; налоговые рычаги, которые изменяют налогообложение прироста капитала и собственности по отношению к доходу; и более серьезно относиться к ценообразованию и регулированию выбросов углерода.

Это исследование предлагает новый способ оценки макроэкономического контекста, в котором работают и живут предприятия, правительства, домашние хозяйства и финансовые учреждения. Он обеспечивает платформу для разработки сценариев на будущее и поиска способов хеджирования рисков и получения выгод в случае перебалансировки балансов и, как следствие, изменения экономической среды.

Мы рассчитываем ответить на некоторые из этих вопросов в дальнейших исследованиях, и мы приглашаем комментарии и идеи.

Мы рассчитываем ответить на некоторые из этих вопросов в дальнейших исследованиях, и мы приглашаем комментарии и идеи.Комиссия по ценным бумагам и биржам США вносит радикальные изменения в финансовую отчетность по слияниям и поглощениям и в требования к проформе — аналитические данные которые применяются, когда публичные компании приобретают или продают бизнес или операции с недвижимостью.[1] Поправки упрощают и рационализируют действующие правила и в целом должны снизить регулятивную нагрузку на публичные компании. Поправки продолжают фокус SEC на снижении нормативного бремени для публичных компаний и облегчении доступа к публичному капиталу в рамках инициативы по повышению эффективности раскрытия информации, объявленной в 2013 году. поправки применяются в полном объеме с даты досрочного соблюдения[2].

Среди прочего, поправки:

- Сократить максимальное количество лет исторической финансовой отчетности, предусмотренное Правилом 3-05, с трех лет до двух.

- Изменить тесты для измерения значимости приобретений и отчуждений, в том числе добавить компонент дохода в тест дохода, который должен работать более эффективно для предприятий с предельной или безубыточной чистой прибылью, пересмотреть инвестиционный тест, чтобы использовать совокупную мировую рыночную стоимость вместо общей активы приобретающей компании и расширение обстоятельств, при которых компании могут использовать предварительные финансовые показатели для целей измерения значимости.

- Разрешить руководству вносить коррективы в предварительные финансовые показатели, что позволит компаниям учитывать синергию при слиянии, в основном в ответ на критику в отношении того, что предварительные финансовые показатели не всегда содержат полезную информацию.

- Сократить время, когда историческая финансовая отчетность должна быть включена в финансовую отчетность приобретающей компании после сделки.

- Увеличить порог значимости для распоряжений с 10% до 20%, чтобы соответствовать минимальному порогу значимости для приобретений.

- Для иностранных предприятий разрешать использование или сверку с Международными стандартами финансовой отчетности («МСФО»), выпущенными Советом по международным стандартам финансовой отчетности («IASB») при определенных обстоятельствах.

Комиссия по ценным бумагам и биржам США не вносила поправки в форму S-4 или форму F-4, и существуют обстоятельства, когда для этих форм все еще может потребоваться финансовая отчетность объекта за три года.

Однако изменения в критериях значимости повлияют на необходимость включения целевых финансовых отчетов в эти формы.

Однако изменения в критериях значимости повлияют на необходимость включения целевых финансовых отчетов в эти формы.В дополнение к пересмотру правил, применимых к приобретению и отчуждению бизнеса, SEC также пересмотрела Правило 3-14 Положения S-X («Правило 3-14») и другие правила, применимые к приобретениям операций с недвижимостью, а также пересмотрела Требования к финансовой отчетности, применимые к инвестиционным компаниям. Это предупреждение для клиентов в основном касается изменений в Правиле 3-05 («Правило 3-05») и Статье 11 Положения S-X, а также соответствующих правилах и формах. Для получения дополнительной информации о поправках к Правилу 3-14 и новому Правилу 6-11, которое применяется к инвестиционным компаниям и компаниям по развитию бизнеса, подпадающим под действие Закона об инвестиционных компаниях от 19 г.40, пожалуйста, ознакомьтесь с нашими оповещениями, доступными здесь и здесь.

Исходная информация – Финансовые отчеты, требуемые в связи с приобретениями и отчуждениями

Когда лицо, зарегистрировавшееся в реестре, приобретает значительный бизнес, Правило 3-05 Положения S-X обычно требует от лица, осуществляющего регистрацию, предоставления отдельных проверенных годовой и неаудированной промежуточной финансовой отчетности до приобретения для этот бизнес.

Количество лет, охваченных этой финансовой отчетностью, варьируется в зависимости от относительной значимости приобретенного бизнеса для владельца регистрации. Положение S-X предусматривает, что историческая финансовая отчетность целевой компании требуется в зависимости от значимости приобретенного бизнеса, измеряемой с использованием трех тестов: инвестиционного теста, теста дохода и теста активов. Если какой-либо из трех тестов превышает минимальный порог в 20%, необходимо предоставить проверенную финансовую отчетность целевой компании.

Количество лет, охваченных этой финансовой отчетностью, варьируется в зависимости от относительной значимости приобретенного бизнеса для владельца регистрации. Положение S-X предусматривает, что историческая финансовая отчетность целевой компании требуется в зависимости от значимости приобретенного бизнеса, измеряемой с использованием трех тестов: инвестиционного теста, теста дохода и теста активов. Если какой-либо из трех тестов превышает минимальный порог в 20%, необходимо предоставить проверенную финансовую отчетность целевой компании.Статья 11 Регламента S-X (и Статья 8 для небольших отчитывающихся компаний) требует от лица, осуществляющего регистрацию, предоставления неаудированной предварительной финансовой информации, касающейся значительного приобретения или отчуждения. Предварительная финансовая информация обычно включает предварительный баланс и предварительные отчеты о прибылях и убытках, основанные на исторических финансовых отчетах владельца регистрации и приобретенного или отчужденного бизнеса, включая корректировки, предназначенные для того, чтобы показать, как приобретение или отчуждение могло повлиять на финансовую отчетность владельца регистрации.

Эти исторические финансовые отчеты и предварительная финансовая информация, как правило, должны быть включены в заявления о регистрации предложений ценных бумаг в соответствии с Законом о ценных бумагах 1933 года. Они также должны быть включены в документы по форме 8-K, которые раскрывают существенные приобретения или отчуждения. (либо в исходной форме 8-K, либо в измененной форме 8-K, поданной в течение 71 дня после первоначального срока подачи).

Поправки к применению этих требований приведены ниже.

Измененные правила: Сокращенные финансовые периоды

Окончательные поправки сокращают количество лет требуемой целевой финансовой отчетности для наиболее значительных приобретений с трех лет до двух лет и с двух лет до одного года для других приобретений. Окончательные поправки также требуют неаудированной финансовой отчетности только за самый последний промежуточный период, если только значимость целевого показателя не превышает 40%, и в этом случае по-прежнему требуется промежуточная финансовая отчетность за соответствующий предыдущий промежуточный период.

Изменения периодов, необходимых для составления целевой финансовой отчетности, представлены в следующей таблице:

Изменения периодов, необходимых для составления целевой финансовой отчетности, представлены в следующей таблице:Целевая финансовая отчетность Требуется Значение Уровень л Существующий Изменено Значимость отдельного приобретения не превышает 20% Финансовая отчетность не требуется Финансовая отчетность не требуется Значимость отдельного приобретения (или группы связанных приобретений) превышает 20%, но не превышает 40% Самый последний финансовый год (аудированный) и любой промежуточный период и соответствующий промежуточный период предыдущего года (неаудированный) Самый последний финансовый год (аудированный) и любой промежуточный период (неаудированный) без соответствующего промежуточного периода предыдущего года Значимость отдельного приобретения (или группы связанных приобретений) превышает 40%, но не превышает 50% Два последних финансовых года (аудированные) и любой промежуточный период и соответствующий промежуточный период предыдущего года (неаудированные) Два последних финансовых года (аудированные) проверенной финансовой отчетности, а также любой промежуточный период и промежуточный период соответствующего года (неаудированный) Значимость совокупности всех завершенных и вероятных приобретений превышает 50% Три последних финансовых года (аудированные) и любой промежуточный период и соответствующий промежуточный период предыдущего года (неаудированные) Два последних финансовых года (аудированные) аудированной финансовой отчетности, а также любой промежуточный период и промежуточный период соответствующего года (неаудированные) Пересмотренные тесты значимости

Положение S-X предусматривает, что историческая финансовая отчетность целевой компании требуется в зависимости от значимости приобретенного бизнеса, измеряемой с использованием трех тестов: инвестиционного теста, теста дохода и теста активов.

Окончательные поправки изменяют способ измерения инвестиционного теста и теста на доход. Три теста значимости обобщены в упрощенной форме в следующей таблице как до, так и после внесения окончательных поправок:

Окончательные поправки изменяют способ измерения инвестиционного теста и теста на доход. Три теста значимости обобщены в упрощенной форме в следующей таблице как до, так и после внесения окончательных поправок:Инвестиционный тест Проверка дохода Проверка активов Испытание до внесения поправок (1) Инвестиции и авансы до цели

÷

Итого активы регистрантаДоля регистранта в чистой прибыли от продолжающейся целевой деятельности до налогообложения

÷

Чистая прибыль регистранта до налогообложения и прочих вычетовВсего активов цели

÷

Всего активов регистрантаПересмотренный тест (1) Инвестиции в приобретенный бизнес/авансы в приобретенный бизнес

÷

Средняя пятидневная совокупная мировая рыночная цена обыкновенных акцийНижний из: Всего активов цели

÷

Всего активов регистрантаОбщий годовой доход цели

÷

Общий годовой доход регистрантаили Доля регистранта в целевом чистом доходе (или абсолютная величина чистого убытка) от продолжающейся деятельности до налогообложения

÷

Чистая прибыль регистранта (или абсолютная величина чистого убытка) от продолжающейся деятельности до налогообложения(1) В этой таблице представлены упрощенные версии тестов значимости, и применение тестов требует ссылки на применимые правила в Положении S-X и руководство, предоставленное SEC в Руководстве по финансовой отчетности и в других источниках.

Изменения в инвестиционном тесте

До внесения окончательных поправок инвестиционный тест сравнивал инвестиции и авансы приобретающей регистрации лица с целевым значением (как правило, цена покупки при приобретении, рассчитанная в соответствии с ОПБУ США) с ценой владельца регистрации. совокупные активы, отраженные в ее самой последней годовой финансовой отчетности, которую необходимо подать до приобретения цели. В соответствии с окончательными поправками, инвестиционный тест был пересмотрен исключительно в целях определения значимости приобретений и отчуждений, чтобы сравнить инвестиции владельца регистрации и авансы до цели с совокупной мировой рыночной стоимостью голосующих и неголосующих обыкновенных акций владельца регистрации. .[3] Окончательные поправки фактически требуют сравнения рыночной стоимости приобретающего владельца регистрации с ценой покупки целевой компании. Для компаний IPO или компаний, которые иначе не обращаются на бирже, и мировая рыночная стоимость ценных бумаг владельца регистрации недоступна, окончательные правила по-прежнему требуют использования балансовой стоимости общих активов владельца регистрации и его консолидированных дочерних компаний для инвестиционного теста.

.

.Поправки также требуют, чтобы «инвестиции в» целевую компанию включали справедливую стоимость условного вознаграждения (например, прибыли), при условии, что это условное вознаграждение должно быть признано эмитентом по справедливой стоимости на дату приобретения согласно ОПБУ США или МСФО, в зависимости от обстоятельств. Если условное возмещение не требуется признавать по справедливой стоимости, то все условное возмещение должно быть включено в цену покупки, за исключением случаев, когда выплата всего условного возмещения или его части является отдаленной.

Изменения в тесте на прибыль

До внесения поправок тест на доход сравнивал доход от продолжающейся деятельности до налогообложения цели с соответствующим доходом зарегистрированного лица. С внесенными поправками к тесту дохода был добавлен новый компонент дохода, позволяющий владельцам регистраций сравнивать доход целевого объекта с их собственным доходом, если этот тест дает более низкий уровень значимости, чем сравнение дохода целевого объекта с доходом владельца регистрации.

Персонал SEC во многих случаях предоставлял отступления от существующих правил, позволяющих владельцам регистраций исключать финансовые отчеты целей, которые превышали 20% в соответствии с тестом на доход, но имели бы более низкое значение при сравнении доходов. Это изменение в тесте на доход позволяет владельцам регистрации рассматривать доход как показатель значимости, не обременяя себя требованием освобождения от ответственности со стороны персонала, и должно обеспечить более точную проверку фактической существенности целевого показателя для владельца регистрации, особенно для запуска и компании ранней стадии, которые еще не начали приносить доход. Изменения также помогут избежать аномальных результатов, которые не соответствуют тесту на доход из-за необычного воздействия на чистую прибыль компании, не связанного с фактической значимостью конкретной цели.

Персонал SEC во многих случаях предоставлял отступления от существующих правил, позволяющих владельцам регистраций исключать финансовые отчеты целей, которые превышали 20% в соответствии с тестом на доход, но имели бы более низкое значение при сравнении доходов. Это изменение в тесте на доход позволяет владельцам регистрации рассматривать доход как показатель значимости, не обременяя себя требованием освобождения от ответственности со стороны персонала, и должно обеспечить более точную проверку фактической существенности целевого показателя для владельца регистрации, особенно для запуска и компании ранней стадии, которые еще не начали приносить доход. Изменения также помогут избежать аномальных результатов, которые не соответствуют тесту на доход из-за необычного воздействия на чистую прибыль компании, не связанного с фактической значимостью конкретной цели.В соответствии с поправками, когда регистрант и целевая компания имеют «существенный» годовой доход за каждый из последних двух завершенных финансовых лет, выручка и прибыль целевой компании должны составлять не менее 20% как выручки, так и операционного дохода регистранта.

для запуска теста.[4] Кроме того, при таких обстоятельствах эмитент может использовать меньший из компонентов дохода и компонента дохода, чтобы определить количество периодов, за которые требуется финансовая отчетность целевой компании, предполагая, что ни инвестиционный тест, ни тест активов не требуют предоставления дополнительных лет. . Если целевая компания не превышает оба этих компонента не менее чем на 20%, приобретение не считается значительным для целей теста на доход. Поправки сохраняют действующее требование использовать прибыль или убыток от продолжающейся деятельности до налогообложения («консолидированная прибыль или убыток») для целей проверки доходов.[5]

для запуска теста.[4] Кроме того, при таких обстоятельствах эмитент может использовать меньший из компонентов дохода и компонента дохода, чтобы определить количество периодов, за которые требуется финансовая отчетность целевой компании, предполагая, что ни инвестиционный тест, ни тест активов не требуют предоставления дополнительных лет. . Если целевая компания не превышает оба этих компонента не менее чем на 20%, приобретение не считается значительным для целей теста на доход. Поправки сохраняют действующее требование использовать прибыль или убыток от продолжающейся деятельности до налогообложения («консолидированная прибыль или убыток») для целей проверки доходов.[5]Поправки также определяют, что доходный компонент теста на доход определяется путем сравнения «абсолютной величины» консолидированного дохода или убытка целевого объекта с абсолютным значением консолидированного дохода или убытка зарегистрированного лица. Если компонент доходов не применяется, а абсолютное значение консолидированного дохода или убытка регистранта как минимум на 10 % ниже, чем среднее значение абсолютного значения этих сумм за последние пять лет, то регистрант может использовать пятилетний среднее абсолютное значение консолидированного дохода или убытка.

Средний доход следует рассчитывать, используя абсолютное значение сумм убытков или доходов за каждый год, а затем вычисляя среднее значение.[6]

Средний доход следует рассчитывать, используя абсолютное значение сумм убытков или доходов за каждый год, а затем вычисляя среднее значение.[6]Использование проформы финансовой информации для оценки значимости

Поправки также расширяют возможности использования владельцами регистрации проформы финансовой информации для оценки значимости. Теперь владельцам регистраций будет разрешено измерять значимость с использованием проформы финансовой информации, отражающей значительные приобретения и отчуждения бизнеса, совершенные после окончания последнего финансового года, за который требуется подавать финансовую отчетность владельца регистрации. Тем не менее, владелец регистрации может сделать это только в отношении приобретений или отчуждений, в отношении которых историческая финансовая отчетность целевой компании и предварительная финансовая информация были поданы в SEC.[7] Владельцы регистраций, которые используют проформу финансовой информации для оценки значимости, должны продолжать это делать до тех пор, пока владелец регистрации не подаст свой следующий годовой отчет по форме 10-K или форме 20-F.

При использовании проформы финансовой информации для определения значимости владельцам регистраций не разрешается включать какие-либо «корректировки руководства» или «корректировки автономных организаций». См. раздел «Корректировки к Pro Formas по приобретению» ниже для обсуждения каждой из этих корректировок.

Иностранные предприятия

Поправки также пересматривают правила, разрешающие использование финансовой отчетности, подготовленной в соответствии с МСФО и рекомендациями IASB, когда зарегистрированные лица приобретают компанию, зарегистрированную за пределами США. должна быть подготовлена в соответствии с МСФО без сверки с ОПБУ США, если приобретенный бизнес соответствует требованиям для использования МСФО, если бы он был зарегистрированным лицом. Поправки также разрешают иностранным частным эмитентам, которые готовят свою финансовую отчетность с использованием МСФО, предоставлять целевую финансовую отчетность иностранных предприятий, подготовленную с использованием ОПБУ страны происхождения, сверку с МСФО, а не с ОПБУ США.

Финансовая отчетность приобретенных предприятий, которые не соответствуют определению иностранного бизнеса, но которые были бы квалифицированы как иностранные частные эмитенты, если бы они были зарегистрированы, может сверяться с МСФО, а не с ОПБУ США, если приобретатель является иностранным частным эмитентом, использующим МСФО. Это изменение принесет пользу владельцам регистрации в обстоятельствах, когда в соответствии с действующими правилами они должны будут подготовить единовременную презентацию ОПБУ США, сверяющую информацию для финансовой отчетности объекта, которая может иметь ограниченную ценность для инвесторов.

Финансовая отчетность приобретенных предприятий, которые не соответствуют определению иностранного бизнеса, но которые были бы квалифицированы как иностранные частные эмитенты, если бы они были зарегистрированы, может сверяться с МСФО, а не с ОПБУ США, если приобретатель является иностранным частным эмитентом, использующим МСФО. Это изменение принесет пользу владельцам регистрации в обстоятельствах, когда в соответствии с действующими правилами они должны будут подготовить единовременную презентацию ОПБУ США, сверяющую информацию для финансовой отчетности объекта, которая может иметь ограниченную ценность для инвесторов.Индивидуально незначительные приобретения

Исторически сложилось так, что правила требовали от владельцев регистрации представлять финансовую отчетность некоторых индивидуально незначительных целей, когда совокупная значимость таких целей превышала 50% по одному из трех критериев значимости. Поправки по-прежнему требуют предварительной финансовой информации, отражающей совокупный эффект от всех таких приобретений, которые в совокупности превышают 50-процентную значимость, но историческая финансовая отчетность будет требоваться только для тех предприятий, индивидуальная значимость которых превышает 20 % (но для которых регистранту еще не требуется подать финансовую отчетность, поскольку закрытие сделки по приобретению находится в пределах разрешенного срока подачи согласно Правилу 3-05 для отдельных приобретений).

Комиссия по ценным бумагам и биржам признала, что аудиторы могут неохотно давать андеррайтерам отрицательную уверенность в отношении комбинированной проформы финансовой информации, если прошлые финансовые отчеты, включенные в проформу финансовой информации для отдельных незначительных приобретений, не были проверены или проверены, но заявила, что, хотя аудиторам может потребоваться предпринять дополнительные шаги для соблюдения стандартов «разумной осмотрительности» и «разумного расследования», эти дополнительные шаги не перевешивают необходимость упростить и повысить полезность информации, предоставляемой инвесторам.

Комиссия по ценным бумагам и биржам признала, что аудиторы могут неохотно давать андеррайтерам отрицательную уверенность в отношении комбинированной проформы финансовой информации, если прошлые финансовые отчеты, включенные в проформу финансовой информации для отдельных незначительных приобретений, не были проверены или проверены, но заявила, что, хотя аудиторам может потребоваться предпринять дополнительные шаги для соблюдения стандартов «разумной осмотрительности» и «разумного расследования», эти дополнительные шаги не перевешивают необходимость упростить и повысить полезность информации, предоставляемой инвесторам.Влияние на целевые финансовые отчеты, включенные в форму S-4 или форму F-4

Если приобретение целевой компании подлежит голосованию акционеров, требования формы S-4 или формы F-4 будут иметь преимущественную силу какая историческая финансовая отчетность должна быть включена для целевой компании в отчет о доверенности или отчет о доверенности/проспекте, и поправки не внесли никаких изменений в форму S-4 или форму F-4.

Соответственно, в некоторых обстоятельствах от владельцев регистрации все еще может потребоваться включить два или три года финансовой отчетности целевого объекта в форму S-4 или форму F-4, даже если от них не требуется включать столько же лет в форму 8. -K или другое регистрационное заявление. Однако, если Положение S-X требует, чтобы эмитент включил в свой отчет о доверенности/проспекте финансовую отчетность за прошлые периоды для объекта несвязанного приобретения, измененные требования периода времени, изложенные в окончательных поправках, будут применяться к этой несвязанной целевой компании. Кроме того, изменения в рассмотренных выше критериях значимости уменьшат количество случаев, когда целевая финансовая отчетность, относящаяся к приобретению, подлежащему утверждению акционерами, должна быть включена в форму S-4 или форму F-4.[8]

Соответственно, в некоторых обстоятельствах от владельцев регистрации все еще может потребоваться включить два или три года финансовой отчетности целевого объекта в форму S-4 или форму F-4, даже если от них не требуется включать столько же лет в форму 8. -K или другое регистрационное заявление. Однако, если Положение S-X требует, чтобы эмитент включил в свой отчет о доверенности/проспекте финансовую отчетность за прошлые периоды для объекта несвязанного приобретения, измененные требования периода времени, изложенные в окончательных поправках, будут применяться к этой несвязанной целевой компании. Кроме того, изменения в рассмотренных выше критериях значимости уменьшат количество случаев, когда целевая финансовая отчетность, относящаяся к приобретению, подлежащему утверждению акционерами, должна быть включена в форму S-4 или форму F-4.[8]Корректировки к проформам приобретения

Поправки также пересмотрели правила в отношении представления проформы финансовой информации.

Они заменяют существующие требования к корректировке проформы финансовой отчетности тремя категориями корректировок, указанными в следующей таблице:

Они заменяют существующие требования к корректировке проформы финансовой отчетности тремя категориями корректировок, указанными в следующей таблице:Настройки проформы Корректировки учета операций (обязательно) Корректировка для отражения операции в соответствии с ОПБУ США или МСФО. Регулировка автономного объекта (обязательно) Корректировка для отражения операций и финансового положения лица, зарегистрировавшегося в качестве автономного субъекта, когда лицо, зарегистрировавшееся ранее, было частью другого субъекта. Корректировки руководства (опционально) Корректировка для отражения синергии и диссинергии сделки по состоянию на самую последнюю возможную дату. Если эти корректировки включены, то для каждой корректировки должно быть разумное основание, должны быть представлены все корректировки, необходимые, по мнению руководства, для достоверного заявления о предварительных эффектах, а корректировки должны быть ограничены эффектами, как если бы синергетический эффект и противодействие -синергии существовали в начале периода.  В целях повышения сопоставимости эти корректировки должны быть представлены в пояснительных примечаниях к проформе финансовой информации как сверка с проформой чистой прибыли, а также должны быть раскрыты основания и существенные ограничения каждой корректировки руководства.

В целях повышения сопоставимости эти корректировки должны быть представлены в пояснительных примечаниях к проформе финансовой информации как сверка с проформой чистой прибыли, а также должны быть раскрыты основания и существенные ограничения каждой корректировки руководства.В отличие от поправок, предложенных в 2019 г., окончательные поправки делают Корректировки руководства необязательными, несмотря на то, что выпуск «Внедрение» рекомендует владельцам регистраций включать их, если условия нового правила соблюдены. Любая предоставленная прогнозная информация будет прямо защищена безопасными гаванями в соответствии с правилом 175 Закона о ценных бумагах и правилом 3b-6 Закона о биржах.

Включая Корректировки Руководства могут вызвать трудности или сложности, учитывая перспективный, потенциально деликатный и неопределенный характер синергизма и диссинергии транзакций, а также потенциальную необходимость обновлять ранее поданные проформы в будущих документах, чтобы показать Корректировки Менеджмента по состоянию на самая последняя возможная дата.

Сокращенный срок для включения исторической целевой финансовой отчетности

До внесения окончательных поправок Положение S-X, как правило, разрешает владельцу регистрации не включать финансовую отчетность, в противном случае требуемую Правилом 3-05, в регистрационные отчеты и отчеты о доверенности, если результаты деятельности приобретенный бизнес был отражен в аудированной консолидированной финансовой отчетности владельца регистрации за полный финансовый год. Однако это упущение не допускается, если финансовая отчетность объекта не подавалась ранее или была подана ранее, но приобретенный бизнес имеет «большую значимость» для владельца регистрации.

В соответствии с окончательными поправками, финансовые отчеты в соответствии с Правилом 3-05 больше не будут требоваться в регистрационных заявлениях и заявлениях о доверенности после того, как приобретенный бизнес будет отражен в проверенных после приобретения финансовых отчетах лица, подавшего регистрацию, независимо от того, были ли поданы ранее, если результаты отражается за соответствующий период времени.

Поправки разрешают опускать финансовую отчетность до приобретения для предприятий, значимость которых превышает 20%, но не превышает значимость 40%, после того как они включены в аудированные результаты после приобретения владельца регистрации за девять месяцев. Для предприятий, значимость которых превышает 40%, финансовая отчетность до приобретения может быть опущена после того, как операционные результаты приобретенного бизнеса будут включены в результаты владельца регистрации после приобретения за полный финансовый год.

Поправки разрешают опускать финансовую отчетность до приобретения для предприятий, значимость которых превышает 20%, но не превышает значимость 40%, после того как они включены в аудированные результаты после приобретения владельца регистрации за девять месяцев. Для предприятий, значимость которых превышает 40%, финансовая отчетность до приобретения может быть опущена после того, как операционные результаты приобретенного бизнеса будут включены в результаты владельца регистрации после приобретения за полный финансовый год.Распоряжения бизнесом

В соответствии с существующими правилами, владелец регистрации должен подать предварительную финансовую информацию о любом распоряжении бизнесом, значение которого превышает 10-процентный порог. Новые правила увеличивают порог значимости для отчуждения бизнеса до 20%, чтобы соответствовать порогу, применимому к приобретению бизнеса. Изменения в критериях значимости, описанные выше, также применяются к распоряжению предприятиями.

Однако, в отличие от случая крупного приобретения, когда владелец регистрации, как правило, получает 75-дневный льготный период после закрытия сделки для подачи необходимой исторической финансовой отчетности и проформы финансовой информации в соответствии с пунктом 9..01 Формы 8-K, владелец регистрации должен подать предварительную финансовую информацию, отражающую решение, в течение четырех рабочих дней после закрытия. Новые правила не изменяют этот срок, а также не изменяют порог срабатывания пункта 2.01 8-K для приобретения или отчуждения активов, которые не составляют бизнес.

Однако, в отличие от случая крупного приобретения, когда владелец регистрации, как правило, получает 75-дневный льготный период после закрытия сделки для подачи необходимой исторической финансовой отчетности и проформы финансовой информации в соответствии с пунктом 9..01 Формы 8-K, владелец регистрации должен подать предварительную финансовую информацию, отражающую решение, в течение четырех рабочих дней после закрытия. Новые правила не изменяют этот срок, а также не изменяют порог срабатывания пункта 2.01 8-K для приобретения или отчуждения активов, которые не составляют бизнес.Значение (текущее) Значение (с изменениями) Требования Менее 10% Менее 20% Проформа финансовой отчетности не требуется Более 10% Более 20% Неаудированный предварительный баланс на конец последнего периода, для которого требуется консолидированный баланс владельца регистрации

Неаудированный предварительный отчет о прибылях и убытках за последний финансовый год владельца регистрации

Предварительный промежуточный отчет о прибылях и убытках

Небольшие отчитывающиеся компании

В 2018 году Комиссия по ценным бумагам и биржам (SEC) значительно увеличила количество более мелких отчитывающихся компаний, пересмотрев порог публичного обращения, необходимый для квалификации в качестве более мелкой отчитывающейся компании, и добавив к определению критерий дохода.

[ 9] Окончательные поправки вносят изменения в финансовую отчетность целевой компании, необходимую для небольших отчитывающихся компаний. Правило 8-05 Положения S-X было пересмотрено, чтобы требовать, чтобы подготовка, представление и раскрытие проформы финансовой информации меньшими отчитывающимися компаниями в значительной степени соответствовали Статье 11. Правило 8-04 Положения S-X было пересмотрено, чтобы направлять владельцев регистрации к Правилу 3. -05 для требований, касающихся финансовой отчетности приобретенных или подлежащих приобретению предприятий, за исключением требований к форме и содержанию такой финансовой отчетности, которая будет по-прежнему составляться в соответствии с Правилами 8-02 и 8-03 Положения S-X. . Кроме того, поскольку Часть F/S Формы 1-A ссылается на Правило 8-05, поправки к Правилу 8-05 также применяются к эмитентам, полагающимся на Положение А.

[ 9] Окончательные поправки вносят изменения в финансовую отчетность целевой компании, необходимую для небольших отчитывающихся компаний. Правило 8-05 Положения S-X было пересмотрено, чтобы требовать, чтобы подготовка, представление и раскрытие проформы финансовой информации меньшими отчитывающимися компаниями в значительной степени соответствовали Статье 11. Правило 8-04 Положения S-X было пересмотрено, чтобы направлять владельцев регистрации к Правилу 3. -05 для требований, касающихся финансовой отчетности приобретенных или подлежащих приобретению предприятий, за исключением требований к форме и содержанию такой финансовой отчетности, которая будет по-прежнему составляться в соответствии с Правилами 8-02 и 8-03 Положения S-X. . Кроме того, поскольку Часть F/S Формы 1-A ссылается на Правило 8-05, поправки к Правилу 8-05 также применяются к эмитентам, полагающимся на Положение А._______________

[1] Выпуск SEC № 33-10786; 34-88914 (21 мая 2020 г.), доступно по адресу https://www.

sec.gov/rules/final/2020/33-10786.pdf. («Принятие Регламента»).

sec.gov/rules/final/2020/33-10786.pdf. («Принятие Регламента»).[2] Хотя компании могут добровольно применять новые правила, те, кто подает форму 8-K в соответствии с пунктом 2.01, объявляя о приобретении или отчуждении бизнеса до 1 января 2021 г., которые еще не поданные требуемые финансовые отчеты должны использовать существующие правила для подготовки этих финансовых отчетов и сопроводительных предварительных финансовых отчетов, а также для определения необходимости таких финансовых отчетов.

[3] Мировая рыночная стоимость рассчитывается как среднее значение ежедневной мировой рыночной стоимости за последние пять торговых дней последнего завершенного месяца до даты объявления или согласования приобретения или отчуждения.

[4] Комиссия по ценным бумагам и биржам США не определила, что означает «материальный» доход для этих целей, и первоначально предложила разрешить использование компонента дохода в тесте дохода, когда цель и владелец регистрации имеют «постоянный» доход.

Вместо того, чтобы требовать, чтобы выручка превышала какой-либо конкретный порог в долларах, мы считаем, что выручку каждой компании следует сравнивать с ее собственной деятельностью, чтобы определить, является ли она «существенной» для этих целей. В отсутствие дальнейших указаний со стороны персонала SEC мы считаем, что целевая небольшая операционная компания, получающая доход от операций, должна считаться имеющей «существенный» доход, даже если сумма такого дохода в долларах относительно невелика по сравнению с операциями владельца регистрации.

Вместо того, чтобы требовать, чтобы выручка превышала какой-либо конкретный порог в долларах, мы считаем, что выручку каждой компании следует сравнивать с ее собственной деятельностью, чтобы определить, является ли она «существенной» для этих целей. В отсутствие дальнейших указаний со стороны персонала SEC мы считаем, что целевая небольшая операционная компания, получающая доход от операций, должна считаться имеющей «существенный» доход, даже если сумма такого дохода в долларах относительно невелика по сравнению с операциями владельца регистрации.[5] В предлагаемом выпуске SEC предложила изменить расчет доходов или убытков от продолжающейся деятельности, чтобы он производился после уплаты налога на прибыль, в отличие от действующих правил, которые требуют расчета до уплаты налога на прибыль. Это предложенное изменение не было включено в окончательные поправки.

[6] В соответствии с текущими рекомендациями SEC в разделе 2015.8 Руководства по финансовой отчетности сотрудники SEC указали, что при расчете среднего значения для убыточных лет следует использовать ноль.

На функциональном уровне глобальный баланс состоит из трех взаимосвязанных компонентов: баланса реальной экономики, финансового баланса и баланса финансового сектора. Каждая из них составляет около 500 триллионов долларов США, что эквивалентно примерно шестикратному ВВП (Иллюстрация 1).

На функциональном уровне глобальный баланс состоит из трех взаимосвязанных компонентов: баланса реальной экономики, финансового баланса и баланса финансового сектора. Каждая из них составляет около 500 триллионов долларов США, что эквивалентно примерно шестикратному ВВП (Иллюстрация 1). . Эти финансовые активы отражаются в пассиве баланса, поскольку они представляют собой возможные требования к тем же секторам.

. Эти финансовые активы отражаются в пассиве баланса, поскольку они представляют собой возможные требования к тем же секторам. В этом отчете мы оцениваем активы и обязательства, брутто и нетто, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения. Для домохозяйств чистая стоимость включает как реальные активы, такие как имущество, так и финансовые активы, такие как акции и облигации.

В этом отчете мы оцениваем активы и обязательства, брутто и нетто, снизу вверх, по секторам и странам и, наконец, с глобальной точки зрения. Для домохозяйств чистая стоимость включает как реальные активы, такие как имущество, так и финансовые активы, такие как акции и облигации.

Например, Австралия, Канада и Мексика обладают значительными природными ресурсами, а производители-экспортеры Германия и Япония владеют значительными чистыми финансовыми активами. Китай и Япония имеют одни из самых высоких показателей отношения чистой стоимости активов к ВВП.