Общие правила проведения камеральных налоговых проверок

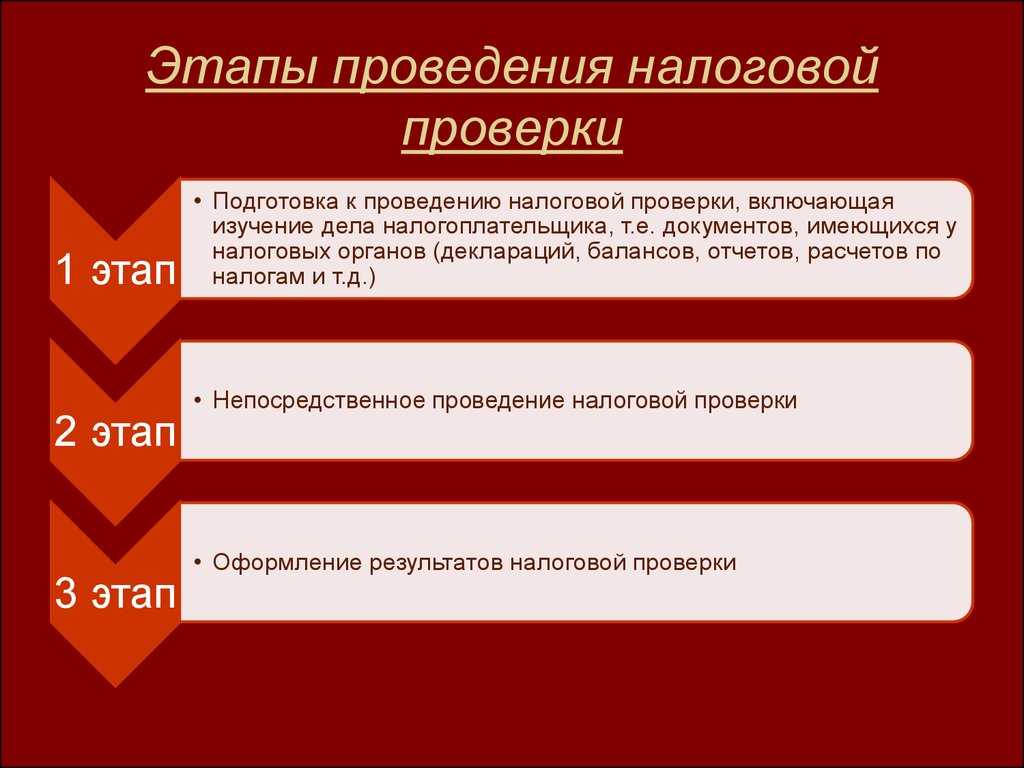

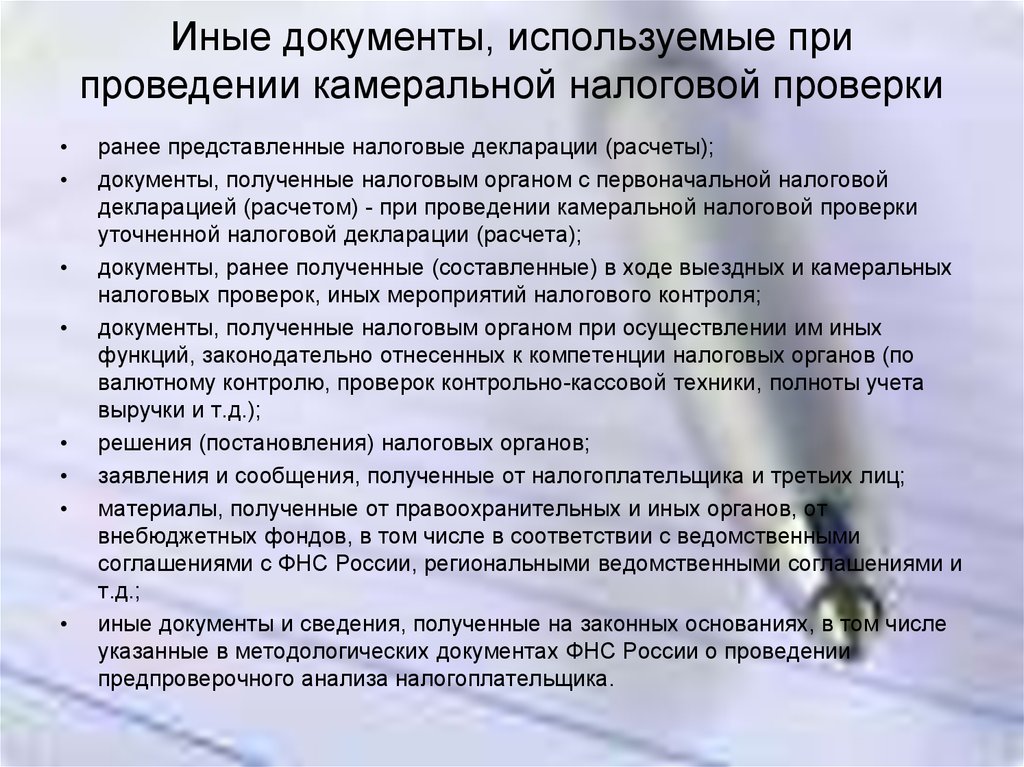

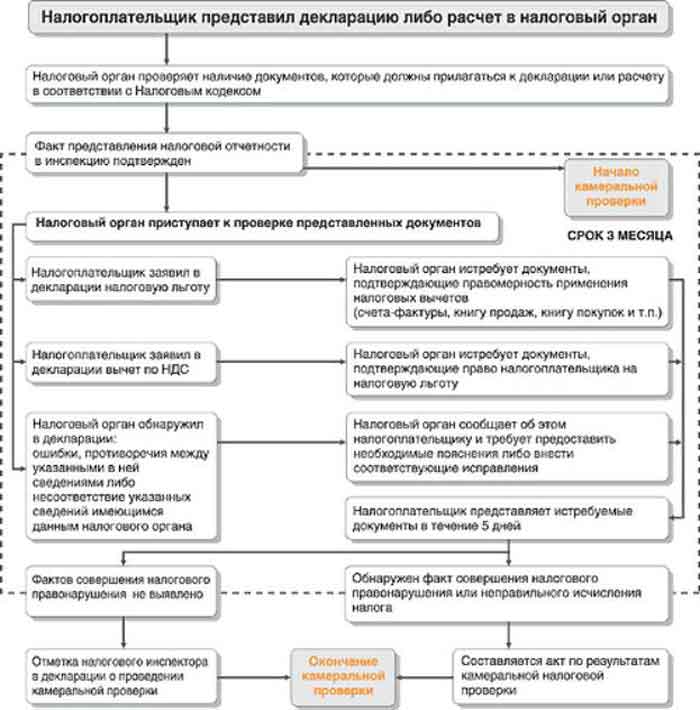

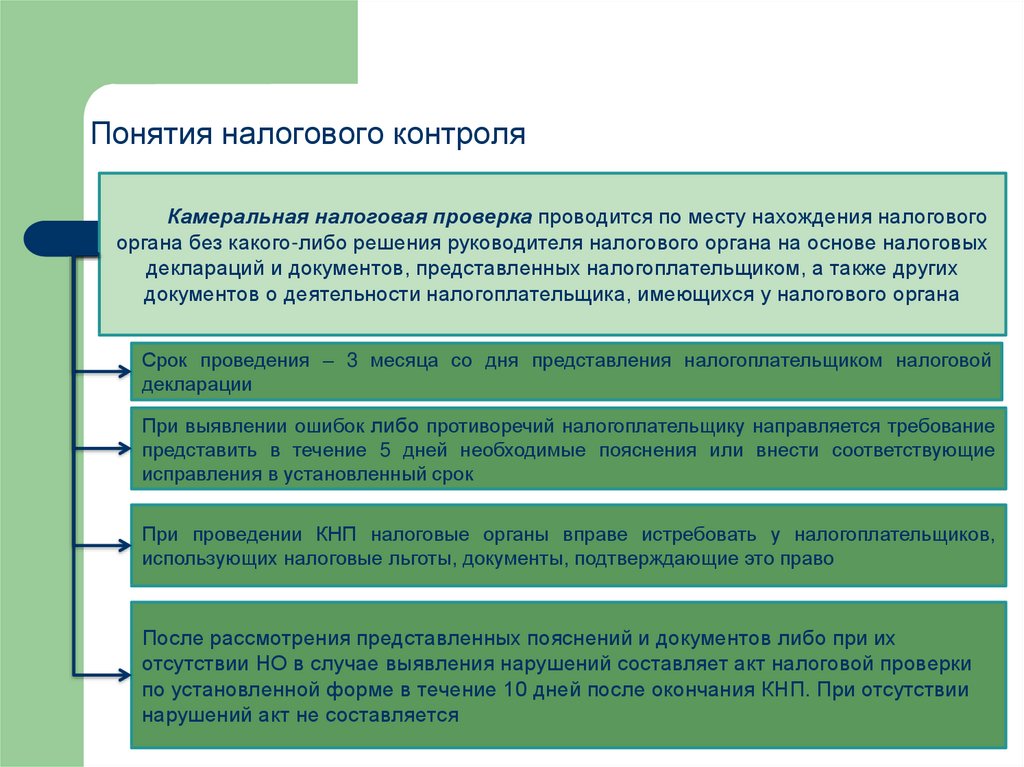

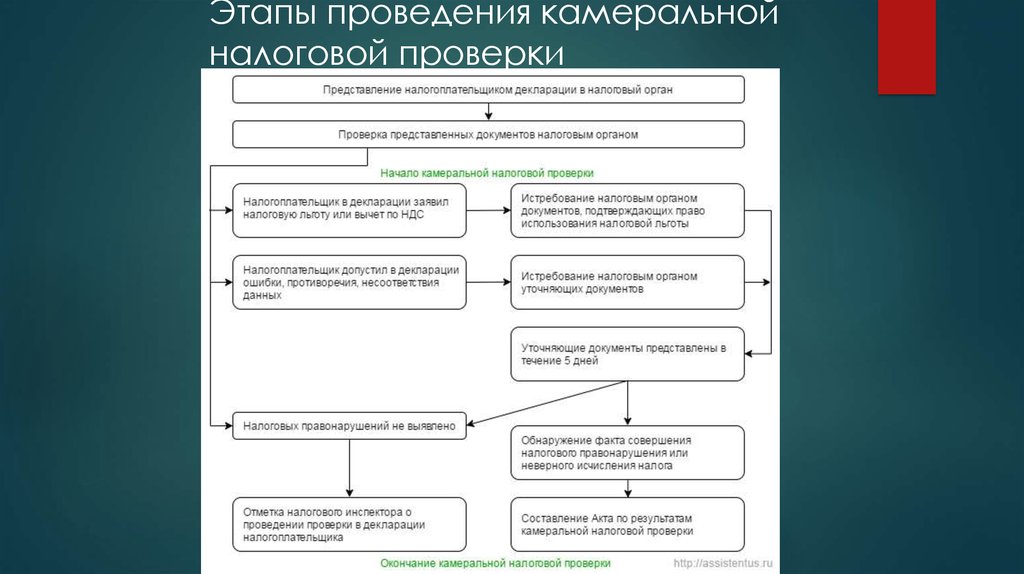

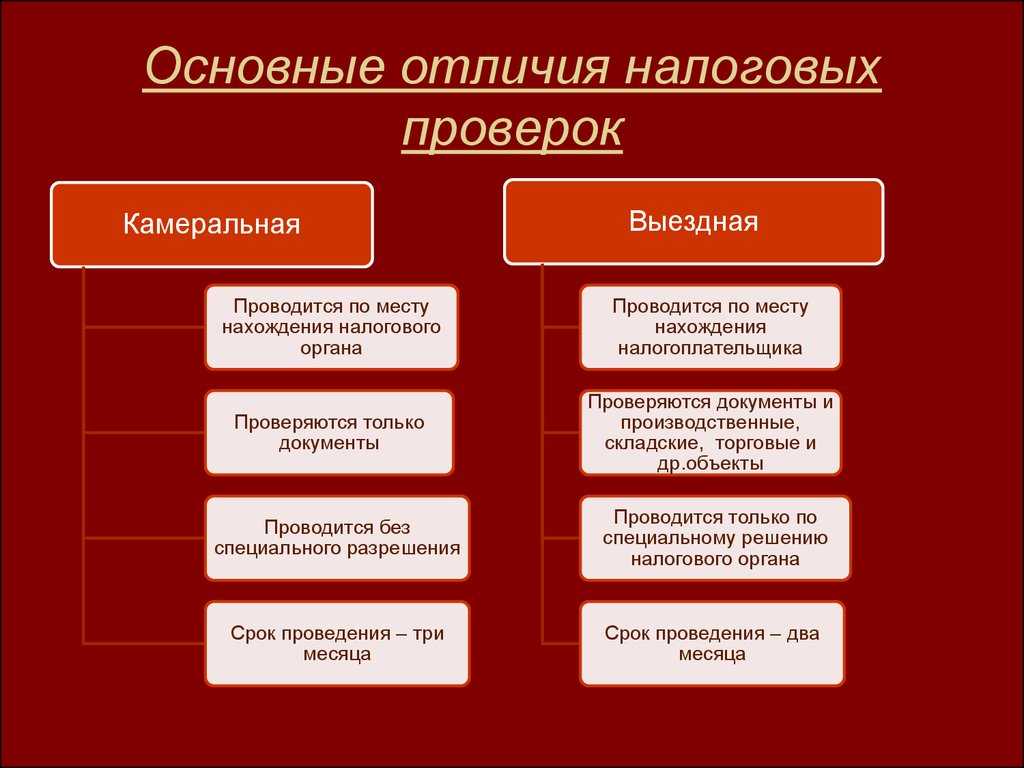

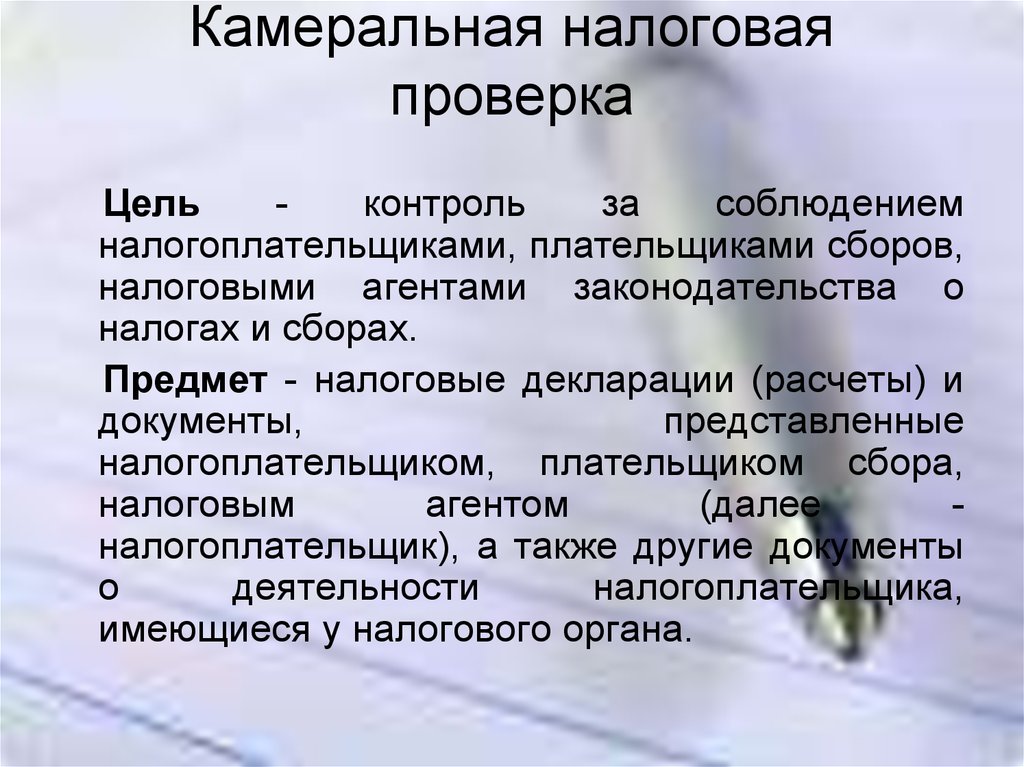

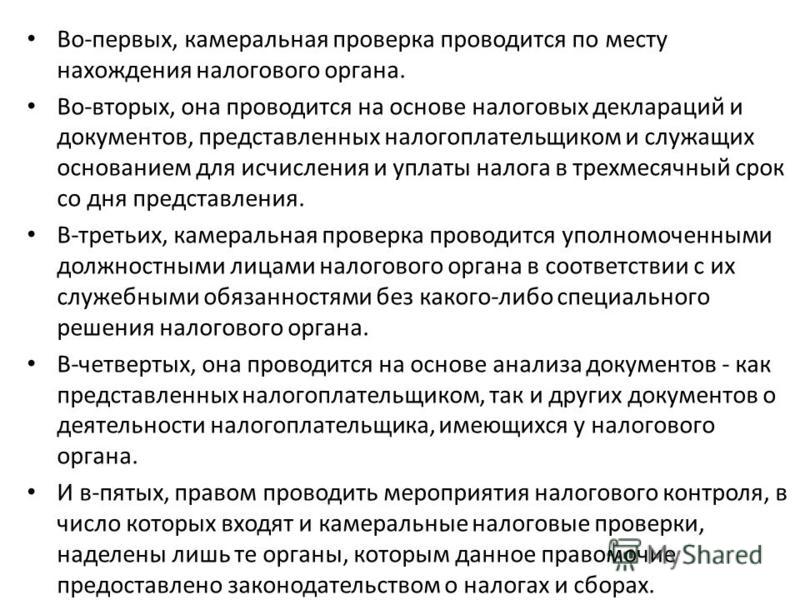

Камеральные налоговые проверки проводятся на основании налоговых деклараций и налоговых расчётов, представленных налогоплательщиком, а также на основании иных документов, имеющихся в распоряжении налогового органа, как-то: бухгалтерская отчётность организации и тех первичных учётных документов или пояснений, которые налогоплательщик представлял ранее.

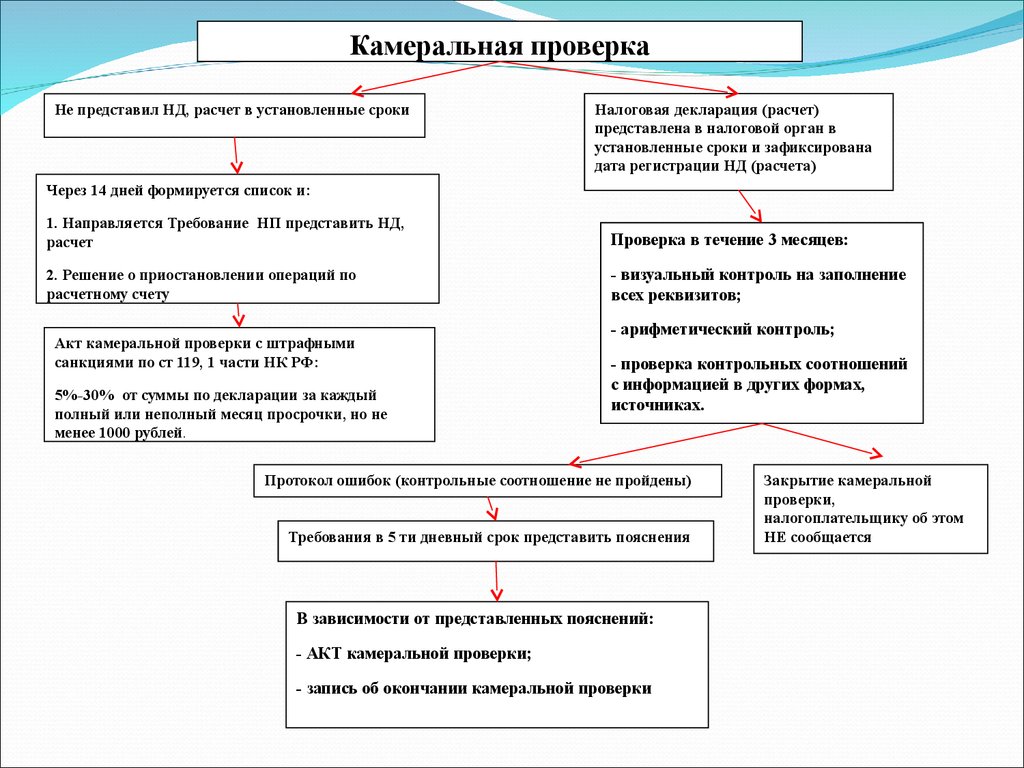

Возникает вопрос: возможна ли камеральная проверка, если налоговая декларация или налоговый расчет должны были быть представлены, но представлены не были? Нет, в этом случае камеральная проверка невозможна. Налоговый орган в данном случае может поставить вопрос только о несвоевременной уплате налога и привлекать налогоплательщика к ответственности и выставлять ему требования именно за неуплату налога. Налоговый орган также может зафиксировать сам факт неподачи декларации, но предмет камеральной проверки в данном случае отсутствует.

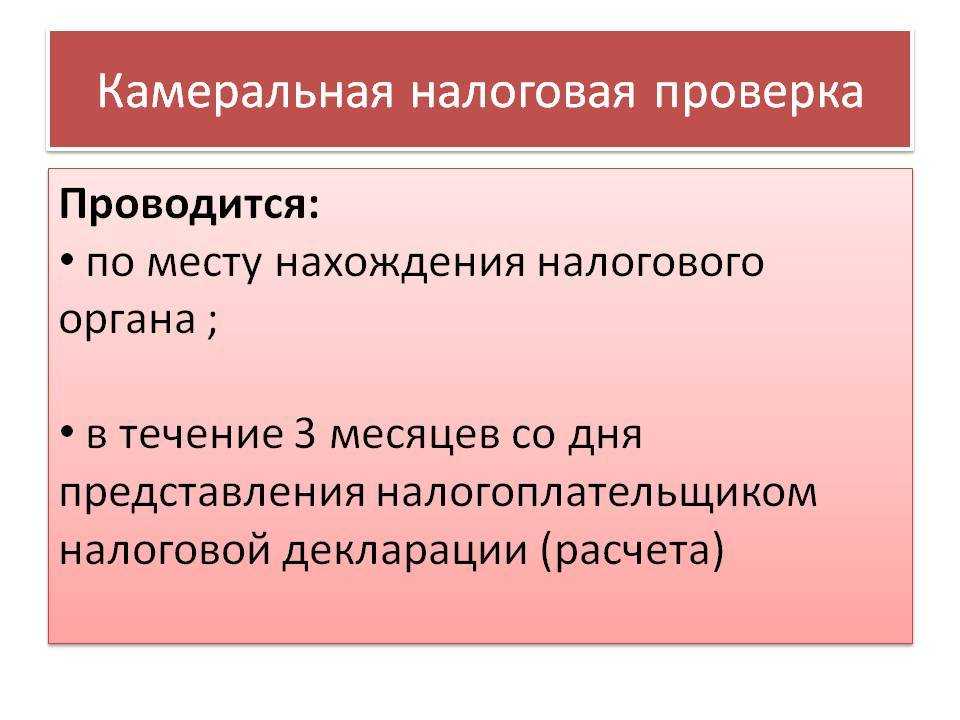

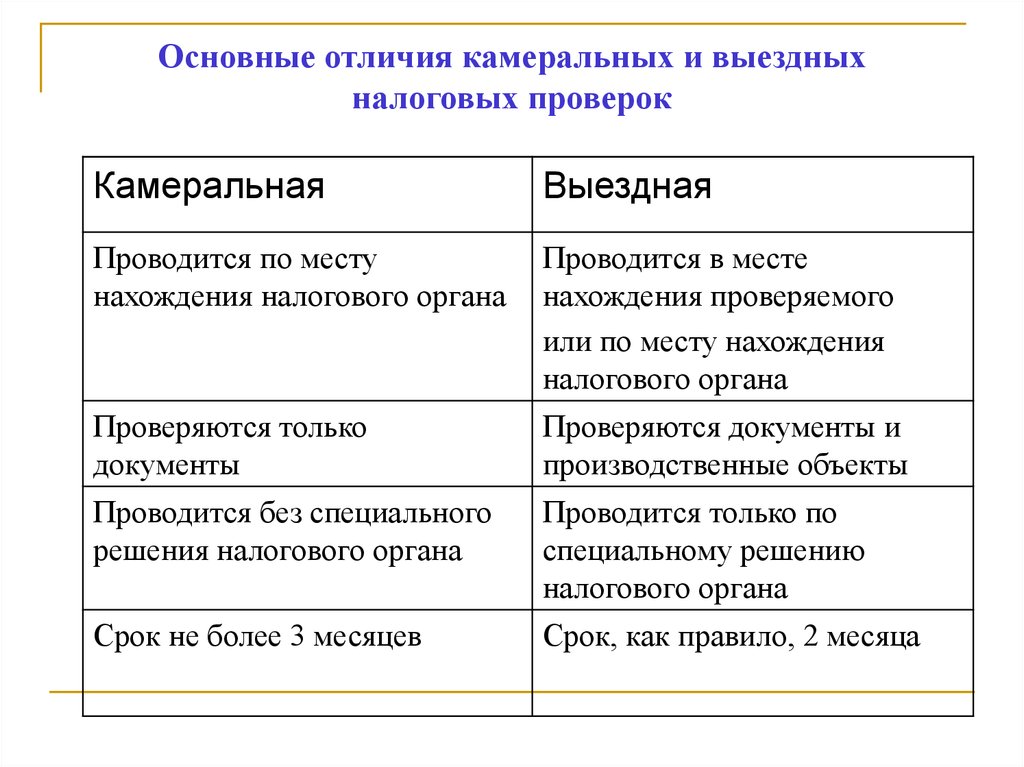

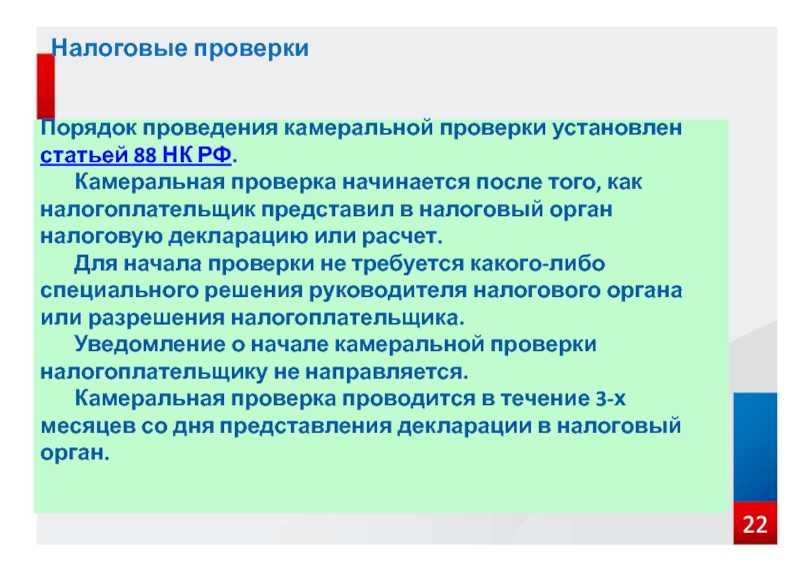

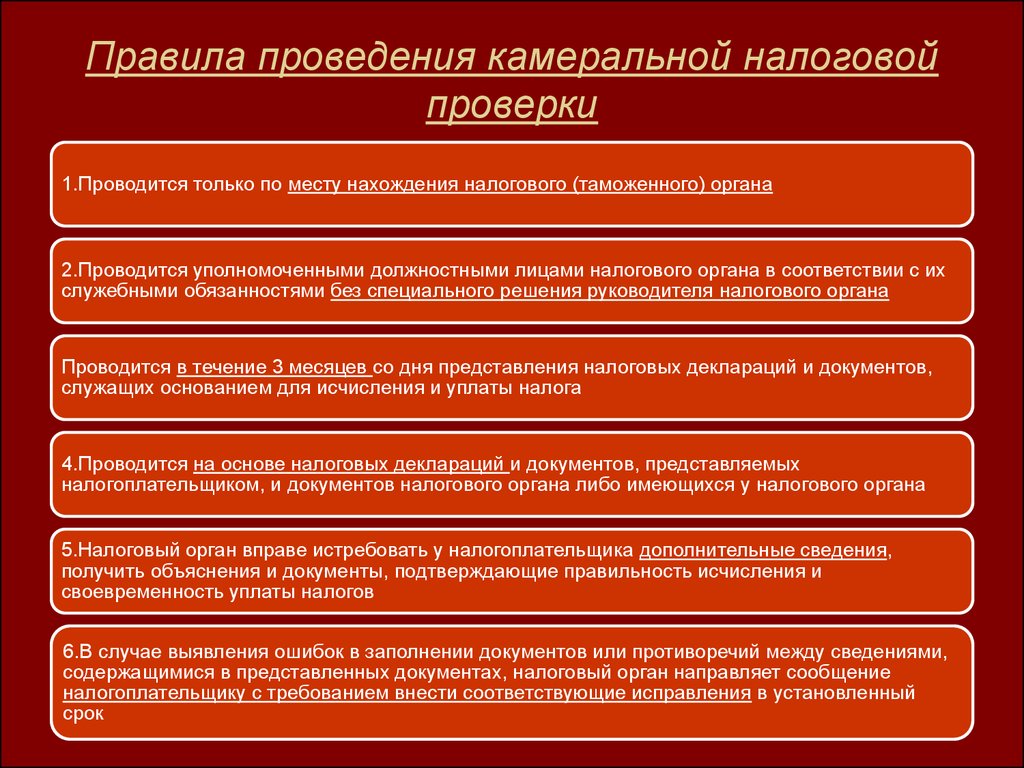

Камеральные налоговые проверки проводятся тем налоговым органом, куда была предоставлена налоговая декларация или налоговый расчёт.

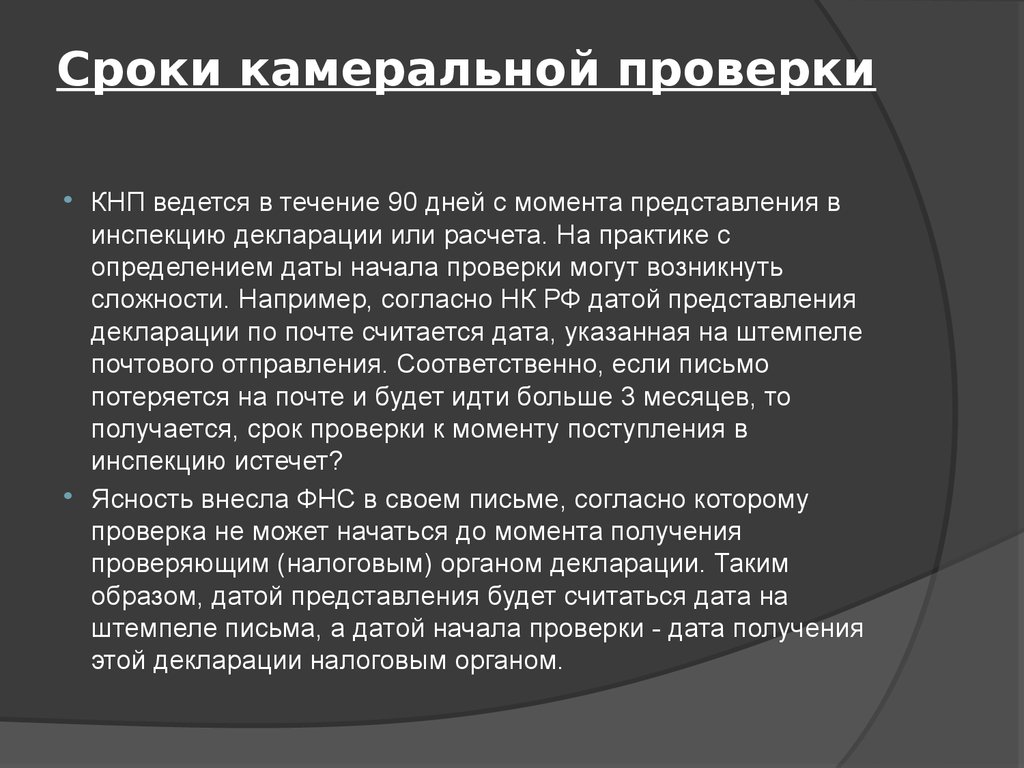

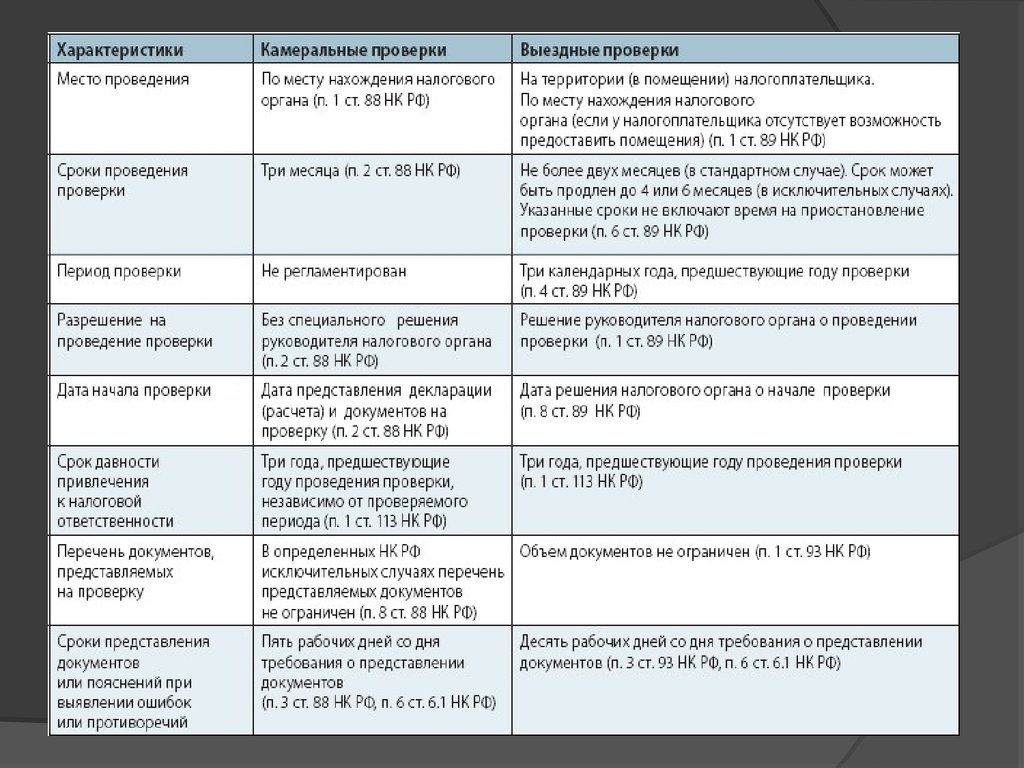

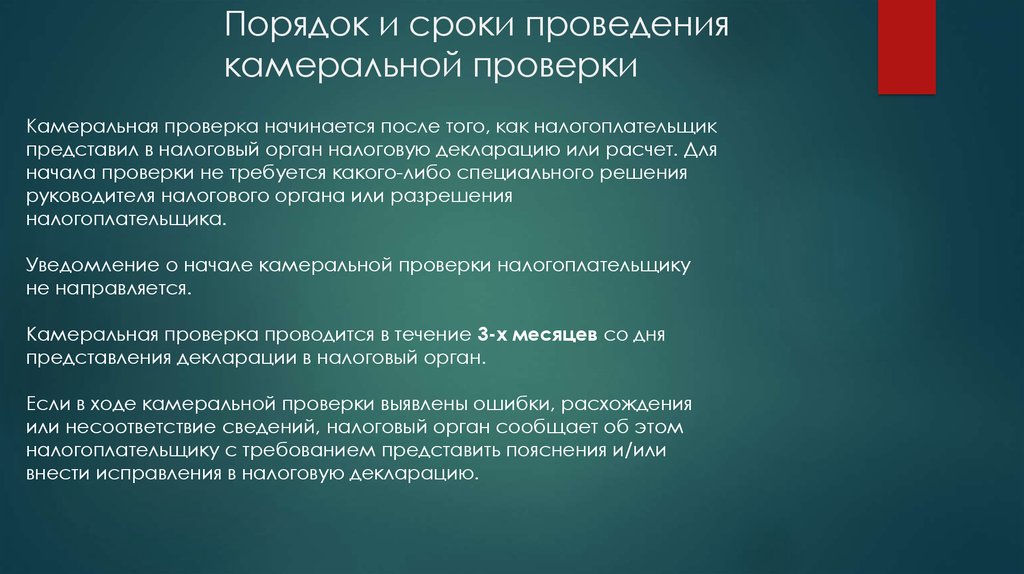

Можно ли считать началом камеральной проверки момент, когда налоговая декларация направлена по почте? Нет, декларация должна поступить в налоговый орган, только после этого начинает исчисляться двух- или трехмесячный срок.

На практике возникает вопрос, можно ли считать нарушение сроков проведения камеральной проверки основанием для отмены результатов этой проверки. У судов есть различные подходы. В большинстве случаев суды приходят к выводу, что это не является основанием для отмены решения, принятого по результатам камеральной налоговой проверки.

Разумеется, в судебной практике возникает и этот вопрос: могут ли налогоплательщику направляться со ссылкой на камеральную проверку какие-либо требования о предоставлении документов до или после периода камеральной проверки? Нет, это неправомерно, и полученная таким образом доказательства судами не должны приниматься и на практике не принимаются. Исключение составляют случаи, когда само требование было направлено в период проверки, однако ответ налоговым органом был получен после.

Также бывают разные подходы судов, если речь идёт об иных доказательствах. То есть не о тех доказательствах, которые получены от самого налогоплательщика, а, например, документах, которые пришли по встречным проверкам. В этом случае, как правило, налоговые органы их принимают. И вышестоящий налоговый орган при рассмотрении материалов проверки считает, что это правомерно, и суды тоже, как правило, исходят из того, что правомерно учитывать такие доказательства, а не только те, которые истребуются непосредственно у самого налогоплательщика.

В этом случае, как правило, налоговые органы их принимают. И вышестоящий налоговый орган при рассмотрении материалов проверки считает, что это правомерно, и суды тоже, как правило, исходят из того, что правомерно учитывать такие доказательства, а не только те, которые истребуются непосредственно у самого налогоплательщика.

В ходе камеральных проверок возникают и другие вопросы.

В частности, вопрос о том, что произойдёт, если в период проведения камеральной проверки налогоплательщик перейдёт на учёт в другую инспекцию. Сроки камеральных проверок таковы, что в каждый конкретный момент времени какая-то налоговая декларация скорее всего проходит камеральную проверку. Выбрать момент для смены местонахождения так, чтобы в этот период никакие налоговые проверки не проводились – практически нереальная задача. На этот вопрос в Налоговом кодексе нет прямого ответа, но, тем не менее, на практике проверка проходит, и проводится она тем налоговым органом, который её начал.

Возникает также вопрос, можно ли начислить какой-то налог по результатам камеральной проверки в отношении другого налога. Нет, это невозможно, потому что в рамках камеральной проверки рассматриваются вопросы исчисления и уплаты только одного налога – того, по которому представлена налоговая декларация или налоговый расчёт. И, соответственно, только по этому налогу могут производиться какие бы то ни было доначисления.

Возможна ли повторная камеральная проверка? Если повторная выездная налоговая проверка возможна при определённых условиях, то повторные камеральные проверки невозможны. Такой позиции придерживается Минфин. Этот вопрос дошел даже до Конституционного Суда, и Конституционный Суд также указал, что повторная камеральная проверка невозможна.

Также до сих пор возникает вопрос, возможна ли камеральная проверка расчета 2-НДФЛ – сведений, которые представляют по каждому конкретному налогоплательщику. Нет, здесь ничего не изменилось. Камеральная проверка возможна в отношении 6-НДФЛ, но не в отношении 2-НДФЛ. 2 НДФЛ – просто сведения, они не являются ни налоговой декларацией, ни налоговым расчётом, соответственно проводить в отношении этого документа камеральную налоговую проверку неправомерно. Налоговые органы обычно удовлетворяются проверкой 6-НДФЛ и задают все интересующие их вопросы в рамках этого мероприятия.

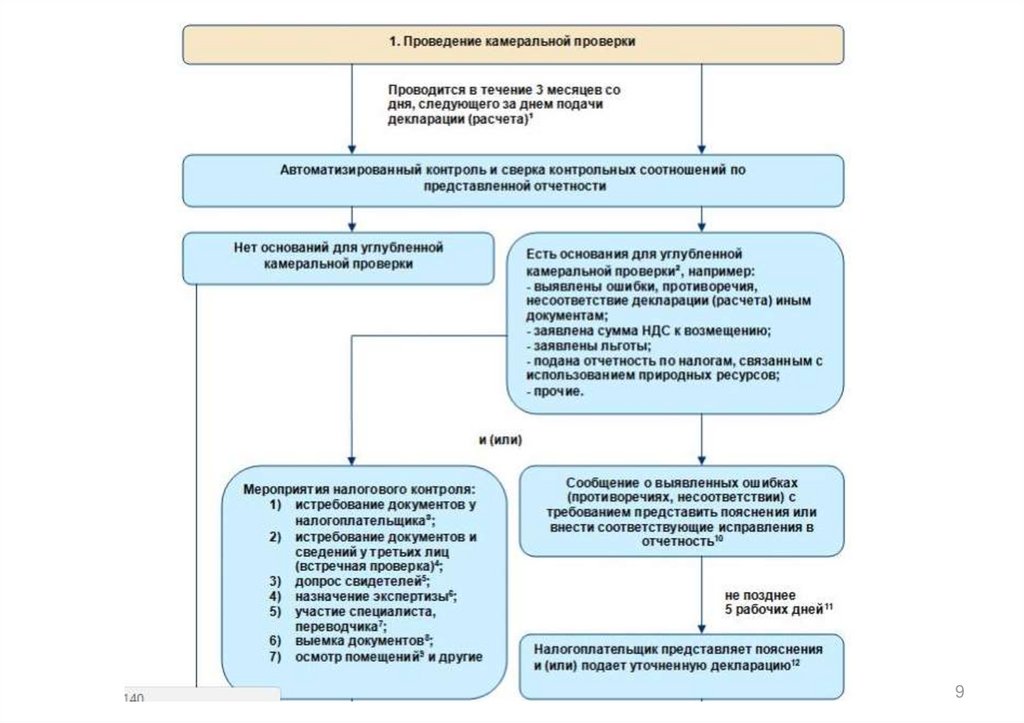

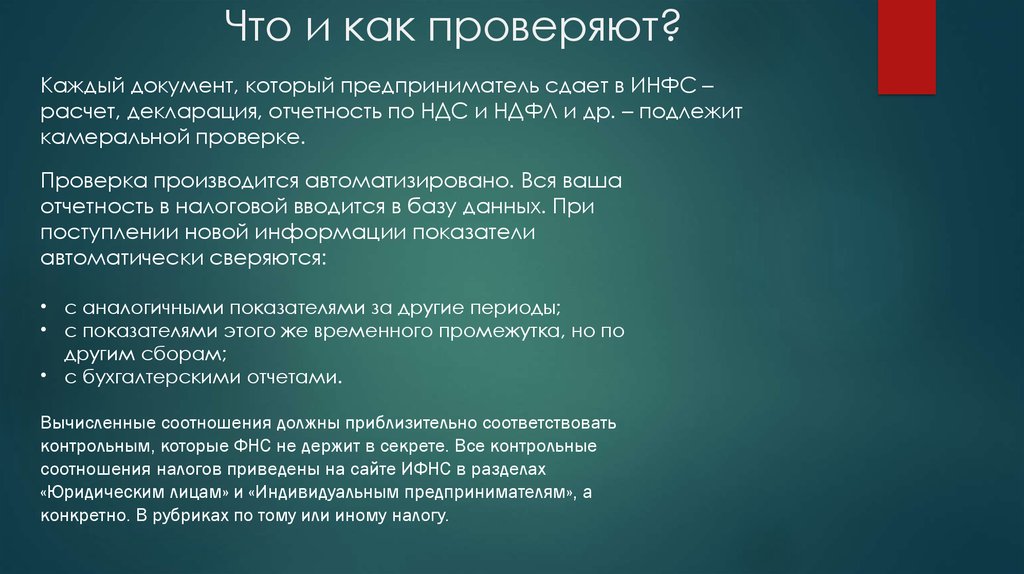

Порядок проведения камеральной налоговой проверки заключается в том, что налоговый орган исследует те документы, которые у него есть, то есть налоговую декларацию или налоговый расчёт, и сравнивает с теми сведениями, которые него есть, а также другими налоговыми декларациями, в том числе используя контрольные соотношения.

Здесь обычно возникает знаменитый вопрос: почему у вас выручка от реализации по налогу на прибыль отличается от налоговой базы по НДС? Подобные вопросы возникают у налогового органа в ходе исследования им контрольных соотношений. При этом контрольные соотношения постоянно меняются. Их можно получить из различных писем налоговых органов, которыми они доводят до сведения друг друга и налогоплательщика, что именно проверяется. Но это совершенно не означает, что налоговый орган не задаст плательщику других вопросов в отношении налоговой декларации. Даже если все контрольные соотношения сошлись, это не означает, что налоговый орган не может ни о чём спросить дополнительно. Кроме того, что не сошлись контрольные соотношения, есть и другие случаи, когда вероятно проведение углублённых камеральных проверок. Они вероятны в тех случаях, если представлена отчётность по НДС или по акцизам, по которой сумма налогов идёт к возмещению, то есть к возврату из бюджета. В таких случаях всегда проводится углубленная проверка, обязательно запрашивают документы, подтверждающие правомерность налоговых вычетов.

Какие ещё бывают ситуации? Если в отчётности заявлена налоговая льгота, то налоговый орган обязательно заинтересуется ей. Безусловно, если это какая-то льгота на постоянной основе, применяемая налогоплательщиком уже много лет, то существует вероятность, что налоговый орган не станет задавать дополнительных вопросов. Хотя даже если вы уже 10 лет применяете какую-то конкретную льготу, это совершенно не означает, что налоговая не может у вас о ней спросить, и время от времени не будет обновлять сведения, что у вас эта льгота применяется обоснованно.

Налоги, связанные с использованием природных ресурсов: НДПИ, водный налог – являются предметом особого интереса налоговых органов, и по ним очень часто проводятся углублённые мероприятия, то есть более подробные исследования.

Также не теряет актуальности и классический вопрос – убыток по налогу на прибыль, в том числе перенос налогоплательщиком убытков прошлых лет. Им налоговый орган интересуется очень подробно и хочет знать, что это за убыток, и насколько он обоснован. Это тоже вариант углубленной проверки.

Им налоговый орган интересуется очень подробно и хочет знать, что это за убыток, и насколько он обоснован. Это тоже вариант углубленной проверки.

Кроме того, углублённые проверки проводятся, когда подана уточненная налоговая декларация, где идёт сумма налога к уменьшению. Сумма налога к доплате тоже может повлечь какие-то вопросы со стороны налоговой, но это маловероятно. А вот сумма налога к уменьшению вызывает практически стопроцентный дополнительный интерес налоговой, которая хочет понять, как это вышло, что налог был больше, а стал меньше. В этом случае они тоже могут проводить углубленную проверку и запрашивать документы.

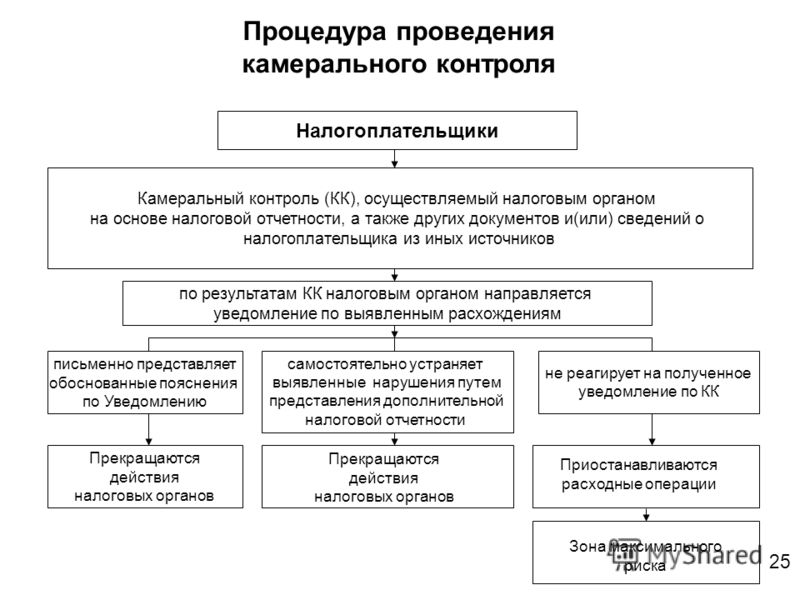

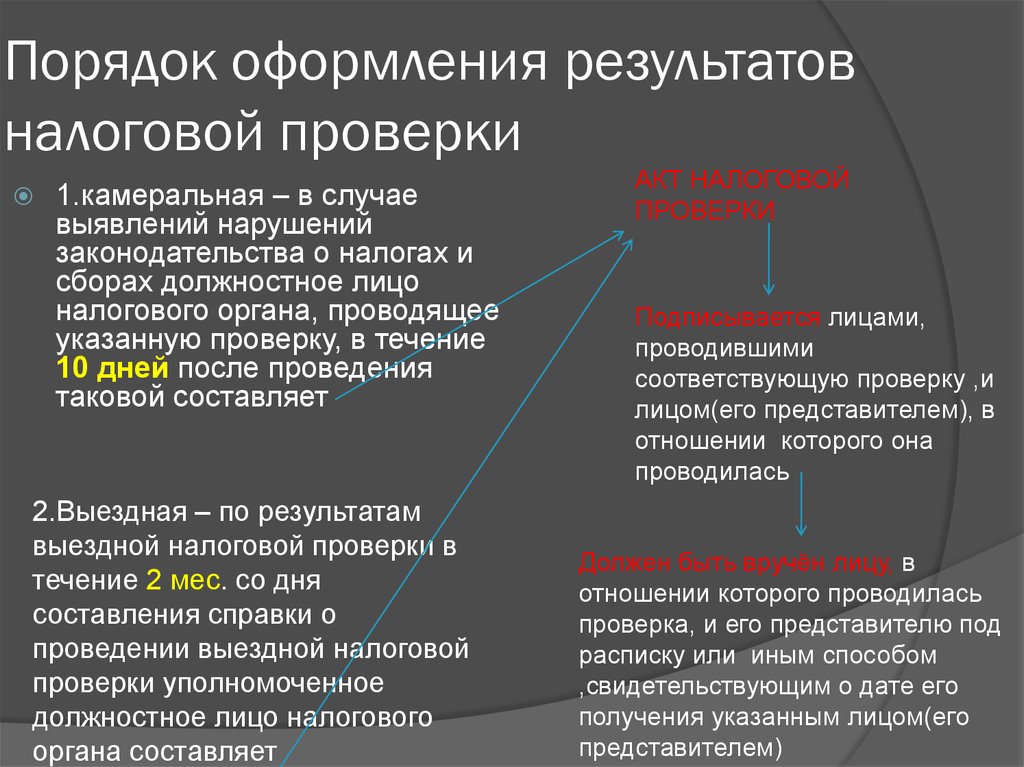

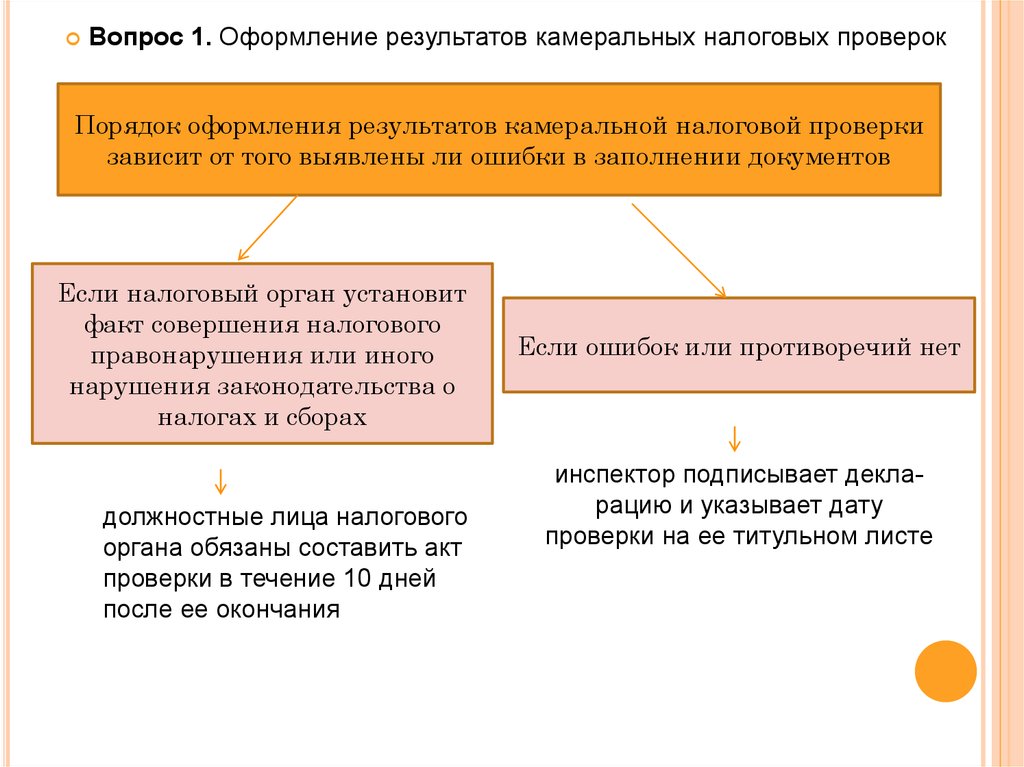

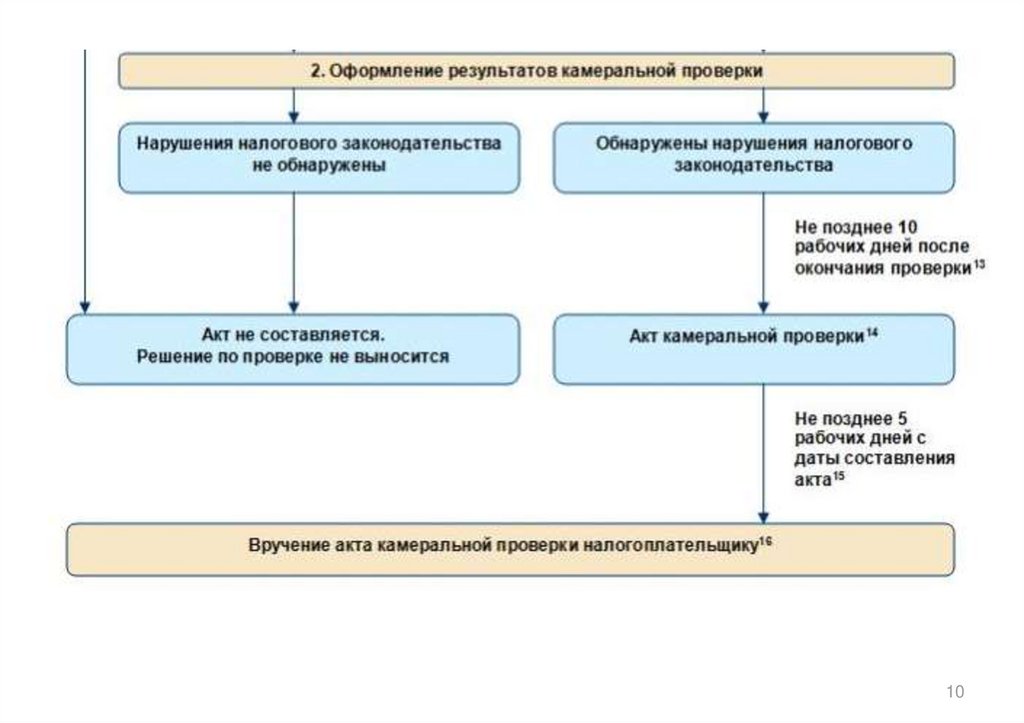

Если оснований для углубленной проверки нет, то налоговый орган составляет сам для себя справку об этом, никакого акта не существует, и налогоплательщик даже не знает, что была начата проверка и что она была окончена. Это всё проходит мимо него. Исключение составляют только камеральные проверки по НДС, если налог заявлен к возмещению – там обязательно принятие решения. В остальных случаях никакой акт налогоплательщику не направляется, и он узнает о том, что прошла камеральная проверка, просто потому что ему ничего не доначислили и ничего не спросили. То есть так он узнаёт, что у него всё в порядке.

В остальных случаях никакой акт налогоплательщику не направляется, и он узнает о том, что прошла камеральная проверка, просто потому что ему ничего не доначислили и ничего не спросили. То есть так он узнаёт, что у него всё в порядке.

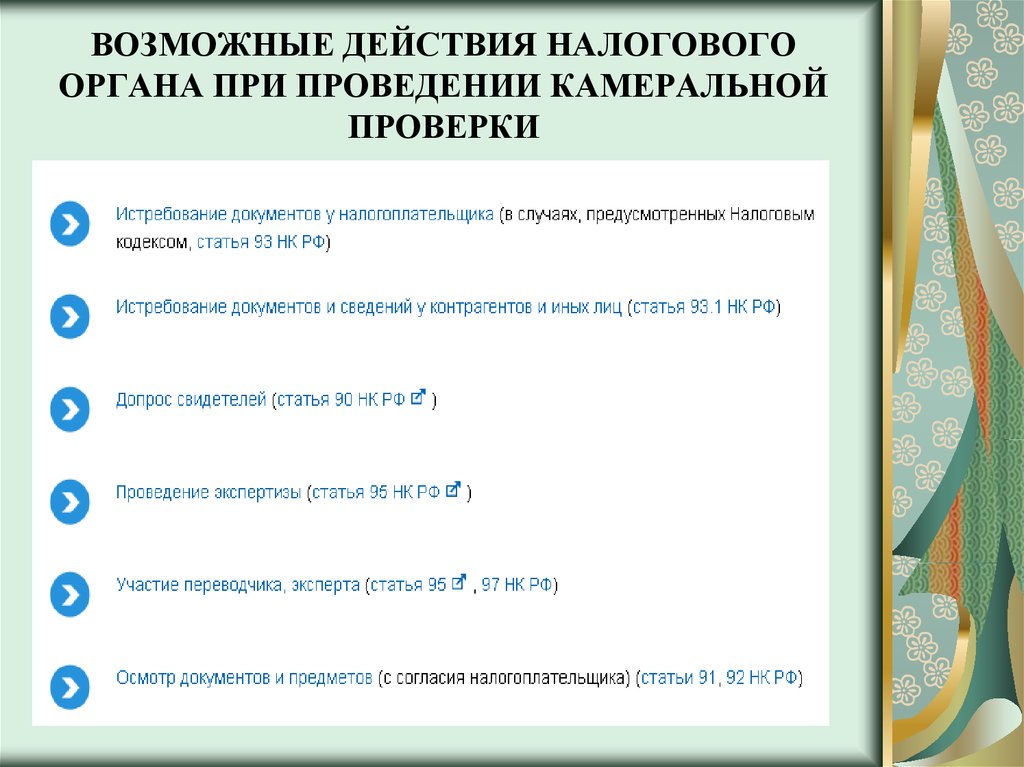

Какие же методы используются налоговым органом в ходе углубленной проверки?

Первое, разумеется, это запрос пояснений. В каких случаях налоговый орган может запрашивать пояснения? Если камеральной проверкой выявлены ошибки в налоговой декларации и расчёте или противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, которые имеются у налогового органа или получены им в ходе налогового контроля. То есть налоговый орган может найти противоречия в самой декларации. Он может найти противоречия между декларацией и иными сведениями, например, бухгалтерской отчётностью, и задать все эти надоевшие вопросы: а почему у вас тут такая прибыль, а тут такая? В данном случае он имеет право запросить пояснения.

Существует вариант, что налоговый орган узнал что-то от других налогоплательщиков. В рамках камеральной проверки налоговый орган сам для себя решает, что он видит какие-то основания для проверки: может быть, ему видятся какие-то проблемные контрагенты, которые «горят красным цветом», или большой процент налоговых вычетов, даже если НДС не к возмещению, или очень большие расходы по налогу на прибыль (даже по упрощёнке, если доходы минус расходы). В этих случаях он может сделать запрос другим налогоплательщикам по встречной проверке и сличать их сведения с вашими. И это тоже будет основанием для запроса у вас пояснений.

Ответ на запрос пояснений необходимо предоставлять в течение 5 рабочих дней.

Возникает вопрос, каким образом эти дни считаются — с какой даты? Прямого ответа в Налоговом кодексе нет, поэтому следует исходить из того, что этот срок считается с момента, когда получен запрос на пояснения. Получили – отвечаете, то есть нет никакого срока на направление этого запроса, и так далее.

Возникает также вопрос: а если налоговая не направила никакого запроса пояснений, ни о чём не спросила, ничего не сказала, а потом взяла и доначислила по результатам камеральной проверки какие-то налоги? Такое встречается редко, но такое встречается. В этом случае судебная практика противоречива, в основном суды исходят из того, что это правомерно. В 2006 году была практика Конституционного Суда, что у налогового органа есть обязанность, а не только право запросить пояснения. Но, к сожалению, сейчас всё иначе. Сейчас суды исходят из того, что это правомерно: не сообщил налоговый орган – значит не сообщил, главный вопрос, были нарушения или их не было.

А что же делать налогоплательщику, когда он получил запрос о пояснениях? Безусловно, ему надо эти пояснения давать.

А если налоговый орган говорит о том, что у вас есть ошибка, и требует подать уточненную декларацию? Можно подать уточненную декларацию, если вы считаете, что это действительно ошибка. Все мы люди, и бывают случаи, когда налогоплательщик, получив от налоговой запрос о даче пояснений, вдруг осознаёт, что действительно допустил ошибку в налоговой декларации. К сожалению, такое исправление ошибки даже с уплатой пеней не освободит налогоплательщика от штрафа за несвоевременную уплату налога. Но, во всяком случае, имеет смысл, чтобы налоговая не выносила решения и не заводила процесс, просто подать уточненную декларацию. Если же вы считаете, что ошибок у вас нет, либо налоговый орган просто не просит пока никаких уточнёнок, а просто просит пояснений, то вы эти пояснения направляете. Прикладывать к пояснениям документы — право налогоплательщика, а не обязанность. Перечень случаев, когда налоговый орган вправе требовать документы в рамках камеральной проверки, закрытый, к нему мы еще вернемся. То есть если вы хотите приложить к своим пояснениям документы – подавайте, это часто оправданно. А если не хотите или не считаете нужным – не подавайте.

Все мы люди, и бывают случаи, когда налогоплательщик, получив от налоговой запрос о даче пояснений, вдруг осознаёт, что действительно допустил ошибку в налоговой декларации. К сожалению, такое исправление ошибки даже с уплатой пеней не освободит налогоплательщика от штрафа за несвоевременную уплату налога. Но, во всяком случае, имеет смысл, чтобы налоговая не выносила решения и не заводила процесс, просто подать уточненную декларацию. Если же вы считаете, что ошибок у вас нет, либо налоговый орган просто не просит пока никаких уточнёнок, а просто просит пояснений, то вы эти пояснения направляете. Прикладывать к пояснениям документы — право налогоплательщика, а не обязанность. Перечень случаев, когда налоговый орган вправе требовать документы в рамках камеральной проверки, закрытый, к нему мы еще вернемся. То есть если вы хотите приложить к своим пояснениям документы – подавайте, это часто оправданно. А если не хотите или не считаете нужным – не подавайте.

Если вы подаете уточненную декларацию, то можете тоже приложить к ней пояснения, тоже имеете на это право. Это могут быть какие-то малозначимые изменения и дополнения, и вы решили подать уточненную декларацию вообще не в связи с камеральной проверкой, а просто сами так решили – может, камеральная проверка идет, а вы вдруг поняли, что что-то не так. Налогоплательщики могут подать уточненную налоговую декларацию не обязательно в том случае, когда нашли ошибку, приведшую к искажению суммы налога, а, например, если внутри декларации неправильно распределены какие-то виды доходов или расходов. Иногда это бывает нужно для взаимодействия с головной компанией, или если есть вопросы с банком. В этом случае целесообразно дать пояснения, чтобы избежать вопросов, особенно если сумма налога к уплате не меняется. Хотя то, что вы дали с уточненной декларацией пояснения, не ограждает вас полностью от того, что налоговый орган у вас ещё раз запросит эти пояснения.

Это могут быть какие-то малозначимые изменения и дополнения, и вы решили подать уточненную декларацию вообще не в связи с камеральной проверкой, а просто сами так решили – может, камеральная проверка идет, а вы вдруг поняли, что что-то не так. Налогоплательщики могут подать уточненную налоговую декларацию не обязательно в том случае, когда нашли ошибку, приведшую к искажению суммы налога, а, например, если внутри декларации неправильно распределены какие-то виды доходов или расходов. Иногда это бывает нужно для взаимодействия с головной компанией, или если есть вопросы с банком. В этом случае целесообразно дать пояснения, чтобы избежать вопросов, особенно если сумма налога к уплате не меняется. Хотя то, что вы дали с уточненной декларацией пояснения, не ограждает вас полностью от того, что налоговый орган у вас ещё раз запросит эти пояснения.

Соответственно, если вы дали пояснения, дали документы, то дальше уже налоговый орган сам их исследует, и если находит нарушения, то составляет акт. А если не находит, то никакого документа вы об этом не получаете. Налоговый орган часто настаивает на представлении уточненной декларации, особенно по НДС, если у вас выявлено расхождение данных с другими налогоплательщиками, но сама сумма налога к уплате – правильная. Вы в этом случае не обязаны это делать, но если мы говорим об НДС, и речь идёт о том, что вы продавец, то стоит пожалеть своих контрагентов и подать уточненку по НДС, потому что частью уточненки сейчас является книга покупок и книга продаж, и у них не сойдутся данные, пока вы не подадите уточненку. Таким образом вы облегчите жизнь своим контрагентам, и многие из них не оставят это без внимания. Потому что есть организации, где вес бухгалтерии настолько высок, что такие вещи могут стать основанием для того, что бухгалтер уговорит руководство с вами больше не работать, и руководитель так и делает.

А если не находит, то никакого документа вы об этом не получаете. Налоговый орган часто настаивает на представлении уточненной декларации, особенно по НДС, если у вас выявлено расхождение данных с другими налогоплательщиками, но сама сумма налога к уплате – правильная. Вы в этом случае не обязаны это делать, но если мы говорим об НДС, и речь идёт о том, что вы продавец, то стоит пожалеть своих контрагентов и подать уточненку по НДС, потому что частью уточненки сейчас является книга покупок и книга продаж, и у них не сойдутся данные, пока вы не подадите уточненку. Таким образом вы облегчите жизнь своим контрагентам, и многие из них не оставят это без внимания. Потому что есть организации, где вес бухгалтерии настолько высок, что такие вещи могут стать основанием для того, что бухгалтер уговорит руководство с вами больше не работать, и руководитель так и делает.

Итак, вы составили пояснения и хотите их представить в налоговый орган. Возникает вопрос – как? Ответа в Налоговом кодексе на этот вопрос нет. Вы можете представить пояснения по ТКС. Если к вам пришёл запрос по ТКС (особенно по НДС), то вы обязаны пояснения подать тоже по ТКС. Если запрос пришел к вам не по ТКС, то вы можете подать их на бумажном носителе, но не по почте, потому что на подачу отведено всего 5 всего рабочих дней, и срок считается соблюдённым, только если в течение этого времени документ поступил в налоговую. В законодательстве не так много случаев, когда направление документов по почте считается выполненным с соблюдением срока, если вы успели сделать это в последний день. С пояснениями ничего подобного нет, они должны поступить в налоговый орган. То есть если вы получили требование по ТКС, то отправляйте ответ по ТКС, если вам это удобно. По НДС это обязанность, а по остальным налогам это ваше право. Если вы получили требование из налоговой по почте, то возникает вопрос, как лучше подать пояснения? Можно пробовать по ТКС, но на самом деле, если речь не об НДС, то здесь есть определённые риски, что налоговый орган не учтет пояснения, представленные по ТКС.

Вы можете представить пояснения по ТКС. Если к вам пришёл запрос по ТКС (особенно по НДС), то вы обязаны пояснения подать тоже по ТКС. Если запрос пришел к вам не по ТКС, то вы можете подать их на бумажном носителе, но не по почте, потому что на подачу отведено всего 5 всего рабочих дней, и срок считается соблюдённым, только если в течение этого времени документ поступил в налоговую. В законодательстве не так много случаев, когда направление документов по почте считается выполненным с соблюдением срока, если вы успели сделать это в последний день. С пояснениями ничего подобного нет, они должны поступить в налоговый орган. То есть если вы получили требование по ТКС, то отправляйте ответ по ТКС, если вам это удобно. По НДС это обязанность, а по остальным налогам это ваше право. Если вы получили требование из налоговой по почте, то возникает вопрос, как лучше подать пояснения? Можно пробовать по ТКС, но на самом деле, если речь не об НДС, то здесь есть определённые риски, что налоговый орган не учтет пояснения, представленные по ТКС. Если вы уже много раз представляли пояснения по ТКС и всё проходило отлично, то ничего не меняйте в своей работе. Если же вы, например, только-только по какой-то причине стали работать по ТКС и, допустим, перешли с упрощёнки на общую систему налогообложения и не знаете, как реагирует ваш налоговый орган, то продублируйте пояснения первые несколько раз на бумажном носителе и поговорите с инспектором – как лучше? Потому что в Налоговом кодексе не написано (кроме НДС), что вы должны делать это именно по ТКС, и такое направление пояснений может быть не засчитано.

Если вы уже много раз представляли пояснения по ТКС и всё проходило отлично, то ничего не меняйте в своей работе. Если же вы, например, только-только по какой-то причине стали работать по ТКС и, допустим, перешли с упрощёнки на общую систему налогообложения и не знаете, как реагирует ваш налоговый орган, то продублируйте пояснения первые несколько раз на бумажном носителе и поговорите с инспектором – как лучше? Потому что в Налоговом кодексе не написано (кроме НДС), что вы должны делать это именно по ТКС, и такое направление пояснений может быть не засчитано.

Если вы направляете пояснения по ТКС, то возникает вопрос: а с документами-то что, которые вы к своим пояснением прилагаете? В Налоговом кодексе написано про документы, подаваемые только по требованию налогового органа. Там говорится о том, что можно предоставлять их в электронном виде, в виде электронных копий по форматам, утверждённым налоговым органом. Представляется, что и те документы, которые налогоплательщик направляет по собственной инициативе, можно направить таким же образом. На практике налоговые органы их тоже принимают.

На практике налоговые органы их тоже принимают.

Если вы подаёте документы в бумажном виде через канцелярию, то соответственно в бумажном виде вы их и относите – в виде заверенных копий. Тут ничего не изменилось: заверенные копии – это заверенные копии.

Сложным вопросом является случай, когда в ходе камеральной проверки представляется уточненная налоговая декларация.

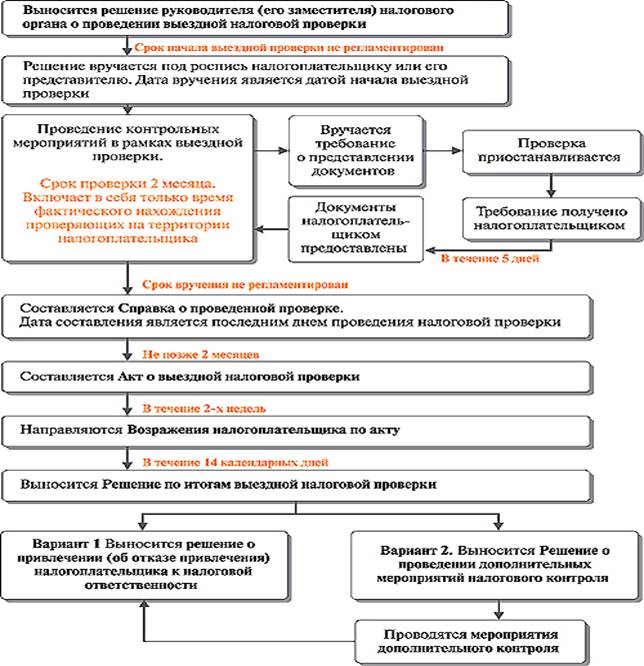

В Налоговом кодексе есть прямая норма: если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация, то камеральная налоговая проверка ранее поданной декларации прекращается, и начинается новая камеральная проверка на основе уточненной декларации. Соответственно, прекращение камеральной проверки означает прекращение полностью всех действий: больше старая декларация не проверяется, и никакие решения по ней приняты быть не могут.

По уточнёнкам возникает много вопросов на практике. Например, знаменитый вопрос: если представлены налоговые декларации по одному и тому же налогу за разные периоды, должен ли налоговый орган проверить их одновременно? Например, если в одной декларации налог к доплате, а в другой – к уменьшению? Нет. Допустим, есть срок 3 месяца, но налоговый орган может сначала проверить ту декларацию, которая к доначислению, а потом ту, которая к уменьшению, и что-то там даже доначислить. То есть если вы хотите таким образом урегулировать какие-то свои вопросы, то подайте сначала налоговую декларацию, где налог у вас к уменьшению, напишите заявление о зачёте в счет будущих платежей, а потом уже подавайте уточнёнку к увеличению. Или пока не пишите заявление, чтобы это не туда вам не зачли — тут по срокам надо выверять, сколько налогов к уплате. Но вот если проверка идет одновременно, это совершенно не гарантия, что одновременно вам всё и перезачтут.

Допустим, есть срок 3 месяца, но налоговый орган может сначала проверить ту декларацию, которая к доначислению, а потом ту, которая к уменьшению, и что-то там даже доначислить. То есть если вы хотите таким образом урегулировать какие-то свои вопросы, то подайте сначала налоговую декларацию, где налог у вас к уменьшению, напишите заявление о зачёте в счет будущих платежей, а потом уже подавайте уточнёнку к увеличению. Или пока не пишите заявление, чтобы это не туда вам не зачли — тут по срокам надо выверять, сколько налогов к уплате. Но вот если проверка идет одновременно, это совершенно не гарантия, что одновременно вам всё и перезачтут.

Также по уточненным налоговым декларациям есть ещё один очень интересный вопрос: а если уточненная налоговая декларация подаётся после того, как налоговый орган составил акт по камеральной налоговой проверке, но ещё не вынес по этому акту решения? В данном случае существует интересная позиция самих налоговых органов, которая в последнее время всемерно поддерживается и судами. Налоговые органы и суды исходят из того, что у камеральной налоговой проверки есть срок – 3 месяца, а если по НДС – то 2. Как только этот срок истёк, уже ничего нельзя прервать, ничего нельзя начать заново в связи с представлением уточненной декларации. Значит, это будет уже совершенно новая проверка. Эта будет завершаться и по ней будет вынесено решение, а новая, соответственно, будет проводиться заново. Если даже уже составлен акт по результатам камеральной проверки, но ещё не истёк срок проведения этой проверки (3 или 2 месяца по НДС) и если проверка не продлевалась, то в этом случае проверка прерывается и начинается новая проверка в отношении поданной вами уточненной декларации.

Налоговые органы и суды исходят из того, что у камеральной налоговой проверки есть срок – 3 месяца, а если по НДС – то 2. Как только этот срок истёк, уже ничего нельзя прервать, ничего нельзя начать заново в связи с представлением уточненной декларации. Значит, это будет уже совершенно новая проверка. Эта будет завершаться и по ней будет вынесено решение, а новая, соответственно, будет проводиться заново. Если даже уже составлен акт по результатам камеральной проверки, но ещё не истёк срок проведения этой проверки (3 или 2 месяца по НДС) и если проверка не продлевалась, то в этом случае проверка прерывается и начинается новая проверка в отношении поданной вами уточненной декларации.

До 2017 года у судов была другая позиция: не нужно ничего прерывать, даже если еще срок не истёк, просто акт составлен, и всё. Но в последние годы она судами уже не поддерживается. То есть сейчас ситуация такая: сами налоговые органы и сама ФНС дают разъяснения, что надо ориентироваться на сам срок – на продолжительность камеральной проверки. Когда проверка оканчивается, если она окончена без нарушений, то никакой документ налогоплательщику не представляется. Если же, соответственно, были нарушения, то составляется акт, о чем будет рассказано отдельно при освещении соответствующей темы.

Когда проверка оканчивается, если она окончена без нарушений, то никакой документ налогоплательщику не представляется. Если же, соответственно, были нарушения, то составляется акт, о чем будет рассказано отдельно при освещении соответствующей темы.

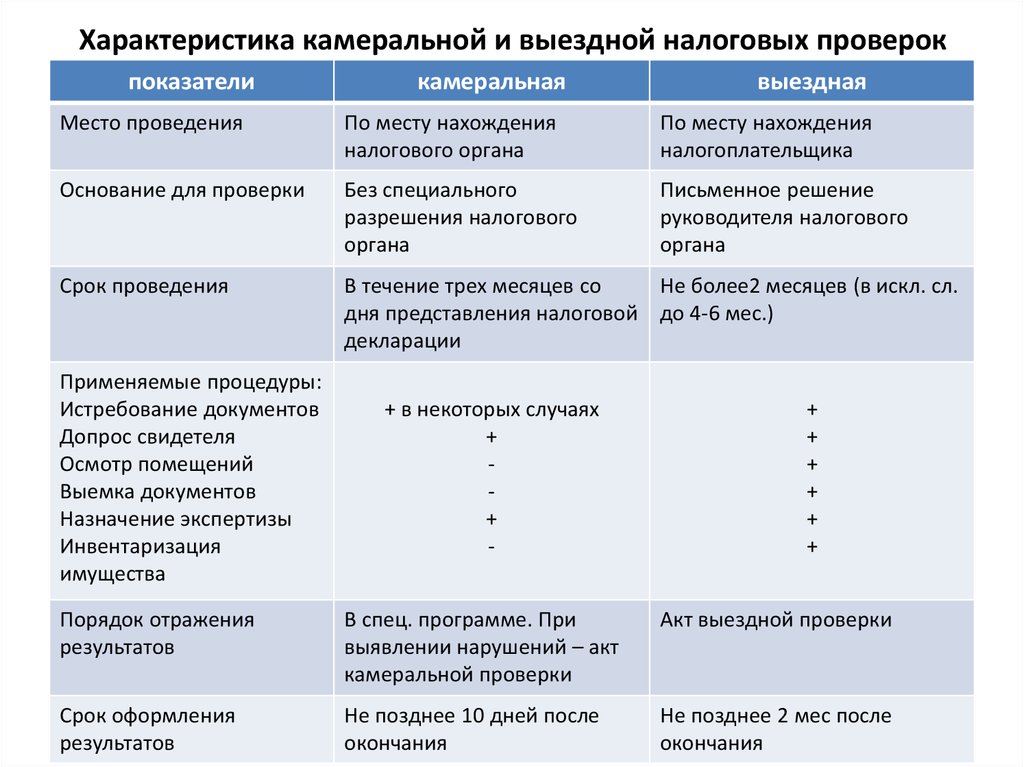

Срок проведения проверки исчисляется в месяцах, он истекает в соответствующий день последнего месяца проверки. Если в этом месяце нет соответствующего числа, значит, срок проверки истекает в последний день месяца. Если он приходится на нерабочий день, то он истекает на следующий рабочий день. Какое-либо приостановление камеральных проверок действующим законодательством не предусмотрено. Продление возможно только в отношении камеральных проверок по НДС и только на один месяц.

Что же может быть запрошено? Какие документы и в каких случаях могут быть запрошены налоговым органом? Сами случаи перечислены в разных пунктах статьи 88 Налогового кодекса, но какие именно документы это могут быть – скажем просто из опыта, из того, что обычно запрашивает налоговая. Об этом она даёт пояснения в своих внутренних документах, различных инструкциях, регламентах и прочем. Первый случай – это когда у налогоплательщика есть операции либо имущество, по которым он применил налоговую льготу. Тогда запрашиваются документы, которые подтверждают право на заявленную в декларации льготу. В этом случае прямо в Налоговом кодексе написано, что именно можно запрашивать. Точно так же в Кодексе прямо написано, что можно запрашивать, если у нас НДС – суммы налога к возмещению. Это, соответственно, документы подтверждающие налоговые вычеты, правомерность их применения.

Об этом она даёт пояснения в своих внутренних документах, различных инструкциях, регламентах и прочем. Первый случай – это когда у налогоплательщика есть операции либо имущество, по которым он применил налоговую льготу. Тогда запрашиваются документы, которые подтверждают право на заявленную в декларации льготу. В этом случае прямо в Налоговом кодексе написано, что именно можно запрашивать. Точно так же в Кодексе прямо написано, что можно запрашивать, если у нас НДС – суммы налога к возмещению. Это, соответственно, документы подтверждающие налоговые вычеты, правомерность их применения.

Если налогоплательщик является участником договора инвестиционного товарищества и представил декларацию по налогу на прибыль или НДФЛ, то у него могут быть запрошены сведения, которые отражают период его участия в договоре инвестиционного товарищества и приходящуюся на него долю прибыли, расходов или убытков инвестиционного товарищества.

Четвертый случай – когда налогоплательщик представил уточненную декларацию, в которой сумма налога к уплате меньше, либо сумма убытка больше, чем ранее представленные. Но это не любой случай, когда представляется уточненная декларация, а только при условии, что уточненная декларация подана спустя 2 года со дня, установленного для подачи первичной отчётности за соответствующий отчётный налоговый период. То есть не любая уточнёнка даёт право налоговому органу запросить дополнительные документы, а только та, где, во-первых, сумма налога к уплате меньше либо сумма убытка больше, и во-вторых, если прошло уже больше двух лет со дня, когда подавалась или должна была подаваться первичная декларация. В этом случае могут запрашиваться первичные и иные документы, подтверждающие внесение сведений о соответствующих показателях отчётности, и аналитические регистры налогового учёта, на основании которых сформированы указанные показатели до и после их изменения. Налоговый орган на основании одной первички не может сделать всю работу, он запрашивает аналитику, аналитические регистры.

Но это не любой случай, когда представляется уточненная декларация, а только при условии, что уточненная декларация подана спустя 2 года со дня, установленного для подачи первичной отчётности за соответствующий отчётный налоговый период. То есть не любая уточнёнка даёт право налоговому органу запросить дополнительные документы, а только та, где, во-первых, сумма налога к уплате меньше либо сумма убытка больше, и во-вторых, если прошло уже больше двух лет со дня, когда подавалась или должна была подаваться первичная декларация. В этом случае могут запрашиваться первичные и иные документы, подтверждающие внесение сведений о соответствующих показателях отчётности, и аналитические регистры налогового учёта, на основании которых сформированы указанные показатели до и после их изменения. Налоговый орган на основании одной первички не может сделать всю работу, он запрашивает аналитику, аналитические регистры.

Пятый случай – когда проводится проверка налогов, связанных с использованием природных ресурсов. Соответственно, запрашиваются документы, на основании которых налог исчисляется и уплачивается, подтверждающие объёмы этих природных ресурсов, количество, сроки, и так далее.

Соответственно, запрашиваются документы, на основании которых налог исчисляется и уплачивается, подтверждающие объёмы этих природных ресурсов, количество, сроки, и так далее.

Шестой случай – если сведения об отраженных операциях в представленной налогоплательщиком декларации по НДС противоречат друг другу или не соответствуют данным о тех же операциях, которые содержатся в декларациях по НДС, представленных другими налогоплательщиками или иными лицами, обязанными подать декларацию по НДС. Либо в журнале учёта полученных и выставленных счетов-фактур в тех случаях, когда он должен вестись. Например, посредники ведут журнал, а сами при этом могут не быть налогоплательщиками, экспедиторы и заказчики-застройщики. Если эти документы и сведения противоречат друг другу, то у налогоплательщика могут запрашивать уже первичные документы и счета-фактуры, чтобы понять, в каком объёме здесь НДС к уплате и к вычету. Обычно чаще запрашивают документы к вычету, но бывает и к уплате. Вы можете ошибиться в сторону уменьшения по уплате своих налогов, а у вашего контрагента будет совершенно другая сумма – такое возможно.

Вы можете ошибиться в сторону уменьшения по уплате своих налогов, а у вашего контрагента будет совершенно другая сумма – такое возможно.

Седьмой случай – когда налогоплательщик использует налоговые льготы, предусмотренные для участников региональных инвестиционных проектов. Какие это льготы и какие показатели по этим льготам могут быть, которые нужно подтвердить документально, зависит от конкретного регионального закона, которым эти льготы установлены. Если у вас такая льгота есть, то нужно смотреть в своём региональном законе, какие документы необходимы для её подтверждения.

Восьмой случай – когда налогоплательщик представляет декларацию по акцизам. Здесь условия такие: в декларации заявлены налоговые вычеты в связи с тем, что покупатель вернул ранее реализованные подакцизные товары, кроме алкоголя или подакцизной спиртосодержащей продукции. Декларация представлена в связи с тем, что налогоплательщик, производитель алкогольной или подакцизной спиртосодержащей продукции, возвратил этиловый спирт поставщику. В декларации отражены налоговые вычеты и сумма акциза, которую налогоплательщик уплатил при ввозе в Российскую Федерацию подакцизных товаров, в дальнейшем использованных в качестве сырья для производства подакцизных товаров. Понятно, что в этом случае тоже запрашиваются первичные документы, подтверждающие либо возврат товара, либо ввоз товара, суммы акциза по этим возвратам или ввозу.

В декларации отражены налоговые вычеты и сумма акциза, которую налогоплательщик уплатил при ввозе в Российскую Федерацию подакцизных товаров, в дальнейшем использованных в качестве сырья для производства подакцизных товаров. Понятно, что в этом случае тоже запрашиваются первичные документы, подтверждающие либо возврат товара, либо ввоз товара, суммы акциза по этим возвратам или ввозу.

Девятый случай – если проводится камеральная проверка расчета по страховым взносам, в котором отражены суммы, не подлежащие обложению страховыми взносами или применены пониженные тарифы страховых взносов. Здесь представляются документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, или применение пониженных тарифов.

Десятый случай – когда проводится камеральная проверка декларации по налогу на прибыль, в которой заявлен инвестиционный налоговый вычет. Запрашиваются документы, которые подтверждают правомерность применения инвестиционного налогового вычета.

Что касается вопроса, какие конкретно документы вправе запрашивать налоговый орган, в каких случаях налогоплательщик обязан, а каких не обязан предоставлять документы по требованию налогового органа, то они будут рассмотрены в рамках темы по мероприятиям налогового контроля.

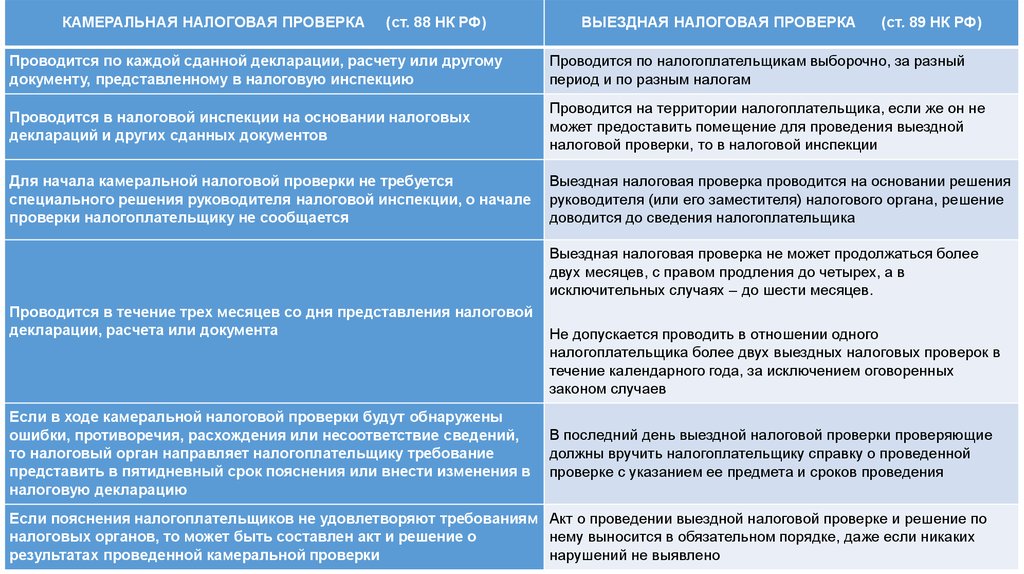

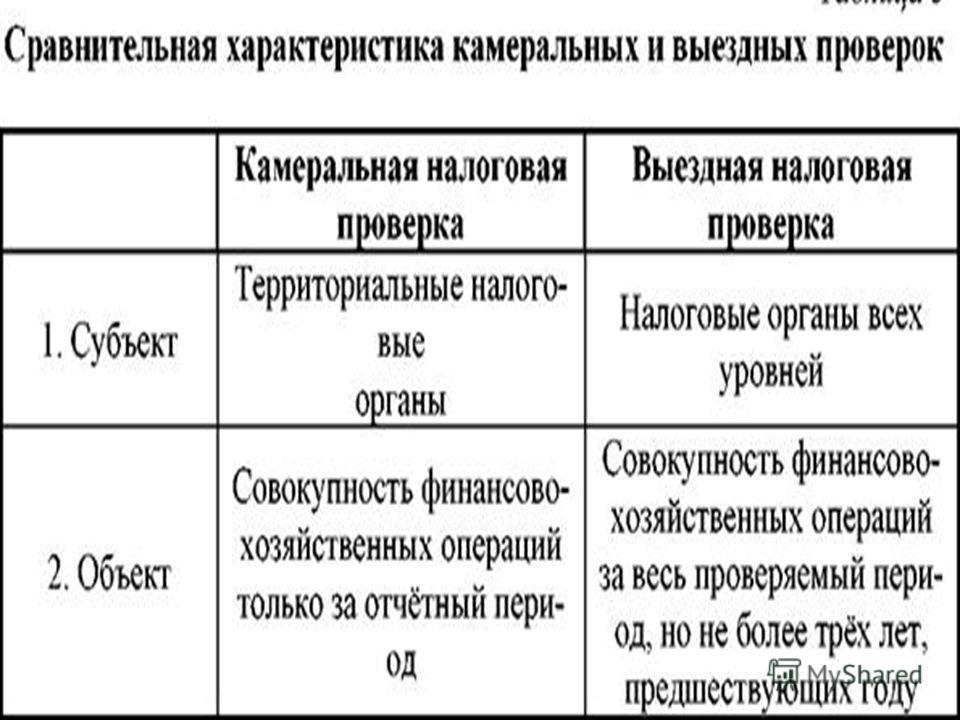

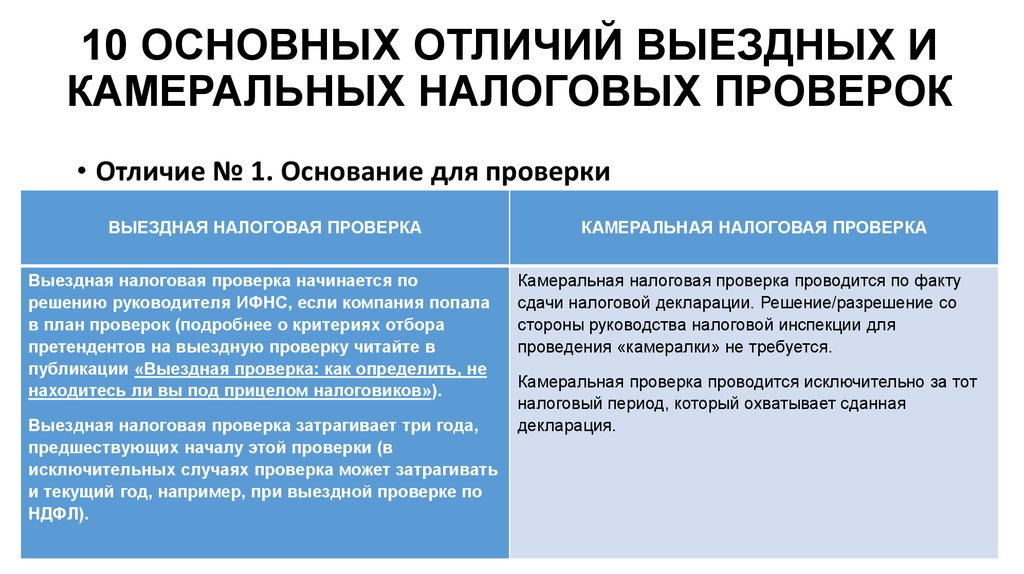

Критерии разграничения камеральной и выездной налоговых проверок

С.А. Сушкова,

судья, председатель состава

Арбитражного суда Свердловской области

О необходимости четко различать грань между камеральной и выездной налоговыми проверками свидетельствуют и решения КС РФ, ВАС РФ, и практика нижестоящих арбитражных судов. Однако до сих пор камеральная проверка превращается подчас из помощника налогоплательщика в карательную операцию

В пункте 7 статьи 88 НК РФ сформулировано общее правило, согласно которому при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено статьей 88 НК РФ или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено другими статьями НК РФ.

В пунктах 6, 8 и 9 статьи 88 НК РФ закреплены исключения из общего правила. Так, истребование документов допускается:

- при проведении камеральной налоговой проверки налогоплательщиков, использующих налоговые льготы, налоговые органы вправе истребовать документы, подтверждающие право налогоплательщиков на такие налоговые льготы;

- при подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов.

Статьей 93 НК РФ установлено право налоговых органов при проведении любой проверки истребовать у проверяемого лица необходимые для проверки документы. Статья 93.1 Кодекса также без ограничений относительно вида проверки предоставляет налоговому органу право истребовать документы у контрагента и других лиц, касающиеся деятельности проверяемого налогоплательщика.

Таким образом, в некоторых случаях грань между камеральной и выездной налоговыми проверками может быть стерта, поэтому ее необходимо четко понимать.

ОПРЕДЕЛЕНИЯ Камеральная налоговая проверка

Выездная налоговая проверка проводится (как правило) по месту нахождения налогоплательщика; предмет проверки – правильность исчисления и своевременность уплаты налогов, то есть проверке подвергается первичная документация налогоплательщика (ст. 89 НК РФ).

Объем проверяемых документов

Один из критериев отграничения выездной и камеральной налоговых проверок и, соответственно, разграничения полномочий налоговой инспекции – это объем проверяемых документов.

При проведении камеральных налоговых проверок, особенно деклараций по НДС, в которых сумма налога заявлена к возмещению, налоговый орган, руководствуясь вторым абзацем пункта 1 статьи 172 НК РФ, запрашивает у налогоплательщиков всю первичную документацию, в том числе гражданско-правовые договоры, товарные накладные, акты приема-передачи товара, чеки ККМ, квитанции к приходно-кассовым ордерам, аналитические данные бухгалтерского учета, доверенности на получение товара, путевые листы.

В названной норме сказано, что вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ, либо фактически уплаченные им суммы при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, после принятия на учет указанных товаров (работ, услуг), имущественных прав с учетом особенностей, предусмотренных настоящей статьей и при наличии соответствующих первичных документов. Непредставление перечисленных документов влечет отказ в возмещении налога.

Судебная практика по этому вопросу сложилась в пользу налогоплательщиков. Так, ФАС Уральского округа указал1, что истребование налоговым органом в полном объеме документов, необходимых для подтверждения правильности исчисления и своевременности уплаты НДС (за исключением документов, подтверждающих наличие оснований для применения налогового вычета), противоречит предмету камеральной налоговой проверки.

ВАС РФ также считает2, что если налоговый орган при проведении камеральной налоговой проверки не выявил ошибок и иных противоречий в представленной налоговой декларации, оснований для истребования у налогоплательщика объяснений, а также первичных учетных документов нет.

Запрет на подобные действия содержится в пункте 7 статьи 88 НК РФ, в соответствии с которым при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено другими статьями Кодекса.

Аналогичную позицию занял и ФАС Северо-Западного округа, который, удовлетворяя требование налогоплательщика, указал3, что глава 24 НК РФ не устанавливает обязанности налогоплательщика представлять в налоговый орган вместе с налоговой декларацией по ЕСН первичные документы, подтверждающие сумму полученного дохода и произведенных расходов. Следовательно, требование налоговой инспекции о представлении таких документов в рамках камеральной проверки необоснованно. Суд также отметил, что при проведении камеральной налоговой проверки налоговой инспекцией не выявлено ошибок и противоречий в представленной налоговой декларации. Следовательно, оснований для истребования у налогоплательщика объяснений и первичных документов нет.

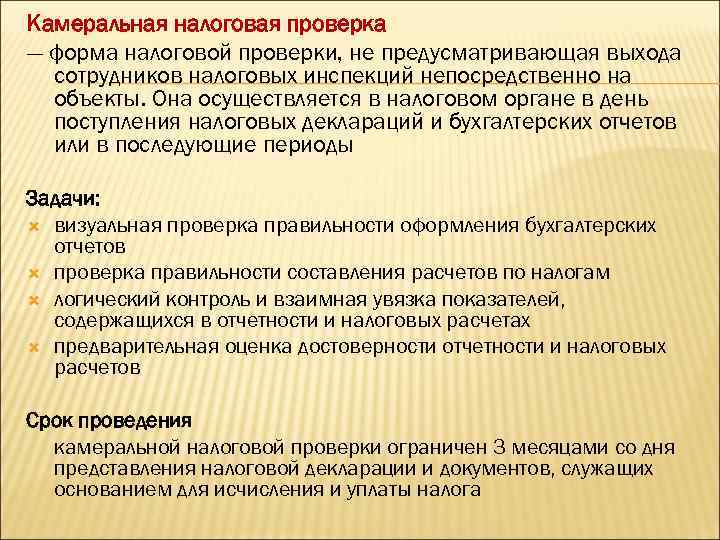

Конституционный Суд РФ отметил4, что камеральная налоговая проверка – это форма текущего документального контроля за соблюдением налогового законодательства, который проводится на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о его деятельности, имеющихся у налогового органа. В отличие от выездной налоговой проверки она нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона.

В отличие от выездной налоговой проверки она нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона.

Можно сделать вывод, что камеральная налоговая проверка в большей степени является счетной, а задача налогового органа – проверка правильности составления налоговой декларации.

Несмотря на то что оперативность проведения камеральной проверки и возможность пополнения бюджета импонирует налоговым органам и их можно понять, свои полномочия налоговые органы должны реализовывать строго в пределах закона.

Иногда в рамках камеральной налоговой проверки инспекция направляет запросы в другие налоговые органы с целью проверки контрагентов налогоплательщика. Если ответы на такие запросы к моменту вынесения решения по результатам проверки не получены либо ответы не удовлетворяют налоговый орган, в последующем – при рассмотрении спора в суде – налоговый орган заявляет ходатайство об истребовании доказательств в отношении контрагентов налогоплательщика.

По нашему мнению, такие ходатайства удовлетворению не подлежат. К тому же ограниченность полномочий налоговых органов при проведении камеральной проверки не мешает им выполнить все необходимые действия при выездной налоговой проверке. При этом вопрос о повторности проверочных мероприятий в этом случае подниматься не должен, поскольку проверке подвергается другой объем документов. Не должны приниматься во внимание и ссылки налогоплательщика на то, что по результатам камеральной налоговой проверки налоговый орган не выявил нарушений законодательства о налогах и сборах – полномочия налогового органа при камеральной проверке ограниченны.

Ограничение пределов камеральной проверки проверяемым налогом

Еще одним критерием разделения камеральной и выездной налоговых проверок может быть ограничение пределов камеральной проверки проверяемым налогом. Например, ФАС Уральского округа оставил без изменения5 акты нижестоящих судов, принятые в пользу налогоплательщика, в связи с тем, что при камеральной проверке декларации индивидуального предпринимателя по НДФЛ инспекция вышла за пределы предоставленных ей статьей 88 НК РФ полномочий. Фактически была проведена проверка правильности уплаты единого налога по УСН, по результатам которой предпринимателю были доначислены налоги по общей системе налогообложения.

Фактически была проведена проверка правильности уплаты единого налога по УСН, по результатам которой предпринимателю были доначислены налоги по общей системе налогообложения.

Иногда налоговые органы при проведении камеральной, а затем выездной проверки за тот же налоговый период делают различные выводы: по итогам камеральной проверки налоговый орган не высказывает налогоплательщику претензий, однако по итогам выездной – доначисляет налоги, пени и штрафы.

ВАС РФ сделал вывод6, что принятие инспекцией решений о возмещении НДС по итогам камеральной проверки не исключает возможности корректировки суммы возмещения впоследствии, по итогам выездной налоговой проверки суммы налога, в отношении которой принято решение по результатам камеральной проверки, если налоговым органом установлены обстоятельства, свидетельствующие о необоснованности возмещения налога.

В другом случае ВАС РФ отклонил7 довод налогоплательщика, что при камеральной проверке, состоявшейся ранее выездной проверки, вычеты по тем же счетам-фактурам были подтверждены. Как отметил Суд, данное обстоятельство не лишает налоговые органы возможности провести выездную налоговую проверку правильности исчисления и уплаты того же налога за те же налоговые периоды и принять соответствующее решение по результатам такой проверки.

Как отметил Суд, данное обстоятельство не лишает налоговые органы возможности провести выездную налоговую проверку правильности исчисления и уплаты того же налога за те же налоговые периоды и принять соответствующее решение по результатам такой проверки.

А.Г. Дуюнов,

руководитель группы налоговой практики «Пепеляев Групп»

Правовая позиция КС РФ, изложенная в Определении № 441-О-О, может служить косвенным подтверждением того, что при камеральных проверках налоговые органы ограничены в инструментах контроля. Такие мероприятия налогового контроля, как осмотр помещений, территорий, документов и предметов (ст. 92 НК РФ), выемка документов и предметов (ст. 94 НК РФ), могут проводиться только в рамках выездных налоговых проверок.

В то же время НК РФ предусматривает специальные мероприятия, в отношении которых такие ограничения прямо не указаны. К ним относятся: опрос свидетелей (ст. 90), проведение экспертизы (ст. 95), привлечение специалистов (ст. 96) и переводчиков (ст. 97). Отмечено лишь, что они могут иметь место при проведении мероприятий налогового контроля, в том числе выездных налоговых проверок. В связи с этим возникает вопрос, допускает ли НК РФ возможность проведения таких мероприятий в рамках камеральных проверок?

96) и переводчиков (ст. 97). Отмечено лишь, что они могут иметь место при проведении мероприятий налогового контроля, в том числе выездных налоговых проверок. В связи с этим возникает вопрос, допускает ли НК РФ возможность проведения таких мероприятий в рамках камеральных проверок?

С практической точки зрения этот вопрос наиболее актуален для опроса свидетелей. Суды истолковывают положения статьи 90 НК РФ как не предполагающие ограничений на привлечение свидетеля только в рамках выездной налоговой проверки8. Лишь в редких случаях суды приходят к выводу, что опрос свидетелей характерен для выездных, а не камеральных налоговых проверок. Так, Десятый ААС отметил9, что при проведении выездной налоговой проверки налоговый орган обладает большими полномочиями (в частности, по истребованию документов, опросу свидетелей, выемке документов и предметов, осмотру помещений), чем при проведении камеральной налоговой проверки.

Если оценивать позицию КС РФ как предполагающую невозможность проведения любых специальных мероприятий вне рамок выездных проверок, то налоговые органы не вправе опрашивать свидетелей в ходе камеральных проверок, поскольку это не соответствует целям такой проверки. Подтверждением этого может служить оценка КС РФ камеральной проверки как формы «текущего документального контроля». КС РФ указал, какие источники должны исследоваться налоговыми органами при реализации такой формы текущего документального контроля, как камеральные проверки: налоговые декларации (расчеты) и документы, представленные налогоплательщиком, другие документы о деятельности налогоплательщика, имеющиеся у налогового органа, а также документы, для которых специально оговорена возможность истребования.

Подтверждением этого может служить оценка КС РФ камеральной проверки как формы «текущего документального контроля». КС РФ указал, какие источники должны исследоваться налоговыми органами при реализации такой формы текущего документального контроля, как камеральные проверки: налоговые декларации (расчеты) и документы, представленные налогоплательщиком, другие документы о деятельности налогоплательщика, имеющиеся у налогового органа, а также документы, для которых специально оговорена возможность истребования.

Использования специальных мероприятий (опроса свидетелей, проведения экспертизы и т. д.) при проведении камеральных проверок непосредственно статьей 88 НК РФ не предусмотрено, что также может служить доводом в пользу утверждения об ограниченности камерального контроля исключительно проверкой документов.

В Определении КС РФ № 441-О-О есть еще один заслуживающий внимания вывод. КС РФ указал, что «именно в рамках выездных налоговых проверок выявляются нарушения, обусловленные злоупотреблениями налогоплательщика в налоговой сфере, стремлением уклониться от налогообложения».

Можно предположить, что вывод о недобросовестности налогоплательщиков, направленности их действий на получение необоснованной налоговой выгоды, может быть сделан только по итогам выездной проверки. Цели и контрольные механизмы, используемые при камеральных проверках, не направлены на выявление таких обстоятельств и не позволяют достоверно их установить.

Наконец, с практической точки зрения интересен вывод КС РФ о том, что камеральная проверка «нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона».

Указание КС РФ на характер камеральных проверок, смягчающий последствия для налогоплательщика, на практике может рассматриваться как основание для смягчения налоговой ответственности в случае выявления нарушений в ходе камеральных проверок. Однако наиболее точным, соответствующим выявленному КС РФ конституционно-правовому смыслу камеральных проверок, на наш взгляд, будет полное освобождение от ответственности по итогам камеральных проверок. Именно в таком случае камеральные проверки станут эффективным способом помощи налогоплательщикам в своевременном устранении допущенных ими ошибок, а не элементом карательного налогового контроля, что зачастую и происходит.

Именно в таком случае камеральные проверки станут эффективным способом помощи налогоплательщикам в своевременном устранении допущенных ими ошибок, а не элементом карательного налогового контроля, что зачастую и происходит.

Однако такое серьезное изменение подхода налоговых органов к камеральным проверкам только лишь силами КС РФ невозможно. Законодатель должен принять более активное участие в этом вопросе путем внесения соответствующих изменений в НК РФ, которые бы прямо предусматривали освобождение от ответственности в отношении нарушений законодательства о налогах и сборах, выявленных камеральной налоговой проверкой.

S.A. Sushkova

Criteria Differentiating a Desk Tax Audit and a Field Tax Audit

Decisions of the Russian Constitutional Court, Supreme Arbitration Court and lower state commercial (arbitration) courts show that there is a need to differentiate clearly between a desk tax audit and a field tax audit. However, to this day a desk tax audit at times turns from something that helps taxpayers into a punitive measure.

1 См.: Постановление ФАС УО от 17.11.2008 по делу № Ф09-7534/2008-С3.

2 См.: Постановление Президиума ВАС РФ от 11.11.2008 № 7307/08 по делу № А07-10131/2007-А-РМФ.

3 См.: Постановление ФАС СЗО от 13.10.2010 по делу № А56-24857/2010.

4 См.: Определение КС РФ от 08.04.2010 № 441-О-О.

5 См.: Постановление ФАС УО от 26.08.2010 № Ф09-6826/10-С2.

6 См.: Постановление Президиума ВАС РФ от 22.03.2006 № 15000/05.

7 См.: Определение ВАС РФ от 03.10.2007 № 10678/07 по делу № А56-3400/05-28 об отказе в передаче дела в Президиум.

8 См., например: Постановление ФАС СЗО от 13.07.2005 № А56-44048/04.

9 См.: Постановление Десятого ААС от 02.12.2009 № А41-14109/08.

Ключевые слова: «камеральная налоговая проверка» – «выездная налоговая проверка» – «истребование документов» – «штраф» – «ВАС РФ» – «КС РФ»

Виды налоговых проверок в Украине — Налог на прибыль

С 1 января 2011 года Налоговый кодекс

Украина (далее — Кодекс), принятый Верховной Радой Украины

2 декабря 2010 года вступил в силу.

Глава Кодекса, которая описывает налоговые проверки, проведенные украинскими налоговыми органами, наиболее интересны для налогоплательщиков. Согласно Кодексу, государственная пошлина служба имеет право проводить камеральные и документальные проверки которые уже были известны налогоплательщикам и роман нового Кодекса — фактический аудит.

Камеральная проверка проводится исключительно на основании данных, указанных в декларации налогоплательщика. декларация.

Документальный аудит

предметом которого является своевременность, правильность, полнота начислений

и уплаты всех налогов и сборов, указанных в Кодексе; согласие

с денежным и иным законодательством, находящимся в ведении

налоговые органы; соблюдение трудового законодательства о труде

соглашения и/или трудовые отношения с работниками (наемными

работника), которая должна проводиться на основании налоговых деклараций

(оплаты) финансовой, статистической и иной отчетности, налоговой

регистры и учет, которые предусмотрены законодательством; начальный

документы, используемые в бухгалтерском и налоговом учете и связанные с налоговой

платежи; выполнение иных требований, касающихся полученных в

соответствии с законодательными документами и налоговой информацией, включая

результаты проверок других налогоплательщиков.

Можно планировать документальные проверки (обычные) или незапланированные (экстраординарные), в помещении или вне помещения.

Проведен плановый аудит в соответствии с планом, установленным налоговыми органами в отношении риск возлагается на налогоплательщиков. Кодекс определяет, что низкий риск налогоплательщики могут проверяться не чаще одного раза в три годы; налогоплательщики со средней степенью риска могут быть проверены не чаще один раз в два года; налогоплательщики с высокой степенью риска могут быть проверены не более чаще, чем раз в год.

Внеочередная проверка не предусмотрена планом и может проводиться в случаях, предусмотренных Кодексом. Это необходимо отметить, что причины проведения такого рода аудита увеличились, так как прокуратура налоговых органов.

Выездной аудит проводится

либо в офисе налогоплательщика, либо по месту нахождения

имущество налогоплательщика, связанное с его предпринимательской деятельностью. Внутренний аудит

производится в налоговой инспекции.

Запрещено для налоговой полиции должностных лиц для участия в плановых и внеплановых проверках, проводимых налоговыми органами Украины, если такие проверки не связаны с уголовные дела, возбужденные в отношении соответствующих налогоплательщиков. Порядок проведения проверок сотрудниками налоговой полиции определяется соответствующий Закон Украины.

Среди всех фактических проверок появились быть самым неудобным для налогоплательщиков.

Фактическая проверка проводится без предупреждения налогоплательщик.

Указанный аудит должен быть проведен в фактическое место осуществления налогоплательщиком хозяйственной деятельности либо по месту нахождения другого объекта имущества налогоплательщика. аудит касается соблюдения порядка исполнения расчетно-кассовые операции, лицензии, патенты и сертификаты наличие, включая свидетельства о регистрации, производстве и оборот подакцизных товаров, соблюдение трудовых законодательство.

Налоговые органы имеют право

провести так называемую «контрольную клиринговую операцию»

о соблюдении порядка расчетов по сделкам

и операции по управлению денежными средствами до фактической проверки. Код

также позволяет налоговым органам вести «хронометраж»

во время осмотра. Получается, что хронометраж и контроль

Безналичные операции были заимствованы из уголовного судопроизводства. До

Кодексом введено в действие понятие «контрольный клиринг».

сделка» фигурировала только в Законе «О

оперативно-розыскных мероприятий», которые касались

уголовные процессы. В любом случае, остается неясным, как такое

будет применяться, поскольку Налоговый кодекс не предусматривает

порядок проведения контрольных клиринговых операций.

Код

также позволяет налоговым органам вести «хронометраж»

во время осмотра. Получается, что хронометраж и контроль

Безналичные операции были заимствованы из уголовного судопроизводства. До

Кодексом введено в действие понятие «контрольный клиринг».

сделка» фигурировала только в Законе «О

оперативно-розыскных мероприятий», которые касались

уголовные процессы. В любом случае, остается неясным, как такое

будет применяться, поскольку Налоговый кодекс не предусматривает

порядок проведения контрольных клиринговых операций.

В результате любого вышеупомянутого проверок, налоговые органы вправе составить либо акт – если не было нарушений Кодекса или иных законодательство, находящееся под их контролем, или акт – в случае обнаружения нарушения. Налогоплательщик обязан подписать указанный акт, а в случае его отказа от подписания, налоговые получит право арестовать все активы налогоплательщика.

Налогоплательщик имеет право подать

заявление либо в Государственную налоговую службу, либо в суд.

До 2011 года в Украине не было Налоговый кодекс как единый, кодифицированный закон, который мог бы четко регулировать Права и обязанности налогоплательщиков и налогов. Вместо этого он имел свыше 2,5 тыс. нормативных актов в области налогообложения, которые зачастую были противоречивы. Практика национального суда была противоречивой слишком.

Подводя итоги необходимо отметить что соответствующие положения Налогового кодекса расширили основания для проведение всех видов аудита. Кроме того, Кодекс давал более широкие усмотрению налоговых органов по сравнению с тем, что они имели раньше 2011. Таким образом, в совокупности действующие положения позволяют властям «посетить» хозяйствующий субъект в любом удобное время, что стало настоящей заботой налогоплательщика.

Содержание этой статьи предназначено для предоставления общего руководство по теме. Следует обратиться за консультацией к специалисту о ваших конкретных обстоятельствах.

ПОПУЛЯРНЫЕ СТАТЬИ О: Налогообложении Украины

Обновление списка несотрудничающих юрисдикций ЕС и начисление налога у источника на конкретные источники дохода от компаний на Кипре

Oxford Tax Solutions

После утверждения министрами финансов Европейского союза 14 февраля 2023 г. , 21 февраля 2023 г. было обновлено список несотрудничающих юрисдикций.

, 21 февраля 2023 г. было обновлено список несотрудничающих юрисдикций.

Преимущества компаний Джерси/Гернси в качестве британских «подходящих холдинговых компаний с активами» (QAHCs) ), который пользуется рядом налоговых льгот в Великобритании.

Изменения в правилах налогообложения прироста капитала при разводе и расторжении брака делают финансовое разделение более гибким

Weightmans

Новые предложения могут стать огромным шагом вперед в оказании помощи разлученным супругам при расставании максимально эффективным с точки зрения налогообложения образом.

Бюджет Великобритании на 2023 г. – основные налоговые меры

Cadwalader, Wickersham & Taft LLP

Министр финансов представил бюджет Соединенного Королевства на 2023 г. 15 марта 2023 г.

Бюджет Великобритании на 2023 г. – основные налоговые меры, влияющие на недвижимость3

Cadwalader, Wickersham & Taft LLP

Канцлер казначейства представил бюджет Соединенного Королевства («Великобритания») на 2023 год 15 марта 2023 года. ) О сделках по финансированию со связанными сторонами

) О сделках по финансированию со связанными сторонами

Oxford Tax Solutions

Для подтверждения права на применение мер упрощения требовался только функциональный анализ.

Налоговые проверки — провинция Британская Колумбия

Ваши финансовые отчеты могут быть проверены, чтобы убедиться, что вы правильно начисляете и платите налоги. Во время аудита мы просмотрим ваши записи и выявим любые области, в которых вы, возможно, делаете это неправильно.

Вы можете быть проверены по следующим причинам:

- Может иметь место специальный аудиторский проект или предусмотренная законом программа, и вы были выбраны для участия в проекте или программе

- Вы можете быть выбраны на основании риска неправомерного применения налога

- Вас могут направить в министерство для проверки

- Если вы подали заявление о возмещении, вы можете быть проверены в рамках проверки, чтобы убедиться, что все причитающиеся налоги были уплачены до обработки возмещения

Плата за аудит за пределами провинции применяется, когда аудиторы проводят проверки провинциального налога с продаж, налога на моторное топливо и налога на выбросы углерода за пределами Британской Колумбии.

Аудиты также могут проводиться по следующим программам:

- Программа аудита доходов от лесопользования: для обеспечения полной и точной отчетности об объемах древесины, если вы заготавливаете, покупаете или продаете древесину на территории Crown Land в Британской Колумбии.

- Международная коммерческая деятельность: для обеспечения правильного применения регистраций и возмещений в рамках этой программы

- Проверка и аудит нефти и природного газа: проверка и проверка всех операций с роялти и налогами, о которых сообщается в B.C.

Аудиты в соответствии с Законом о подоходном налоге (BC) обычно проводятся Агентством по доходам Канады (CRA). Для получения дополнительной информации свяжитесь с CRA или посетите их веб-сайт о налоговых проверках.

Что происходит во время аудита?

Если вас выбрали для проведения аудита, аудитор свяжется с вами, чтобы договориться об удобном времени встречи с вами или вашим бухгалтером. На встрече аудитор объяснит общий процесс аудита и ознакомит вас с Кодексом добросовестности налогоплательщиков и услуг , чтобы убедиться, что вы знаете, чего ожидать в отношении стандартов обслуживания и поведения.

В зависимости от законодательства, в соответствии с которым проводится аудит, аудитор может искать доказательства того, что вы:

- Начислена надлежащая сумма налога с ваших налогооблагаемых продаж

- Уплаченный или самостоятельно исчисленный налог на покупки по мере необходимости

- Отслеживал налог, который вы взимали и оценивали самостоятельно, и своевременно отправлял эти деньги правительству

- Иметь документы, подтверждающие любые продажи и покупки, не облагаемые налогом

- Имеют право на получение налогового кредита или льготы

- Правильно подали декларацию и указали правильную сумму налога

Как подготовиться к аудиту

Вы можете заблаговременно подготовить и получить записи, чтобы аудит мог быть завершен как можно быстрее. В случае записей, хранящихся вне офиса, рекомендуется спросить аудитора, какие записи необходимы, чтобы не тратить время и деньги.

Аудиторы захотят проверить как бумажные, так и электронные записи. Как правило, аудитор проверяет:

Как правило, аудитор проверяет:

- Финансовые отчеты, такие как отчеты о прибылях и убытках и балансовые отчеты, включая любые графики прироста или выбытия капитала

- Записи, такие как главные бухгалтерские книги, журналы покупок и продаж, кассовые чеки, журналы выплат и страховые полисы

- Контракты, такие как страховые полисы, соглашения о трансфертном ценообразовании, а также контракты на управление и обслуживание

- Другая документация, такая как счета-фактуры на покупку и продажу, заказы на продажу и покупку, банковские выписки, аннулированные чеки, депозитные квитанции, кассовые ленты и подробные журнальные записи с подтверждающей документацией

В ходе проверки аудитор может запросить дополнительную информацию для проверки налогового статуса определенных операций. При необходимости вам будет предоставлено дополнительное время для предоставления запрошенной информации.

Что происходит после аудита?

Когда проверка будет завершена, аудитор объяснит вам результаты и сообщит вам о возможных вариантах, если вы не согласны с результатами.