Ставка НДС 10%: особенности применения

Наталья Нехай

аудитор, специалист по налогообложению ООО «Аудиторский центр «Эрудит»

27.06.2022 ООО «ЮрСпектр» провело аудиториум ilex на тему «Применение ставки НДС 10%». В ходе мероприятия Наталья Евгеньевна Нехай ответила на вопросы участников. Приводим самое интересное.

Вопрос 1: Обязательно ли указывать код ТН ВЭД ЕАЭС в ЭСЧФ при реализации на территории Беларуси продукции животноводства, произведенной в Беларуси по ставке 10%?

Ответ: Нет, в отношении реализации на территории Беларуси произведенной в Беларуси продукции животноводства код ТН ВЭД ЕАЭС указывать в ЭСЧФ не обязательно, поскольку ставка НДС 10% в данном случае применяется не на основании перечня (ч. 2 подп. 26.2.1 Инструкции N 15, абз. 5 подп. 2.1 ст. 122 НК).

Вопрос 2: Можно ли применить ставку НДС 10% в отношении изделий медицинского назначения, если срок действия регистрационного удостоверения, по которому они получены, истек, а новое регистрационное удостоверение будет получено позже?

Ответ: Нет, без наличия разрешения Минздрава после истечения срока действия регистрационного удостоверения и до получения нового регистрационного удостоверения в отношении изделий медицинского назначения применить ставку НДС 10% нельзя. Применяется ставка НДС 20% (письмо МНС от 07.10.2021 N 2-1-10/02197, подп. 2.2-1 ст. 122 НК).

Применяется ставка НДС 20% (письмо МНС от 07.10.2021 N 2-1-10/02197, подп. 2.2-1 ст. 122 НК).

Вопрос 3: Нужно ли в ТН (ТТН) указывать информацию о медицинском изделии в полном объеме в соответствии с регистрационным удостоверением в целях применения ставки НДС 10%?

Ответ: Такого требования в целях применения ставки НДС 10% нет (подп. 2.2-1 ст. 122 НК). При этом в документах на отгрузку следует указывать наименование медицинского изделия таким образом, чтобы можно было идентифицировать его с регистрационным удостоверением.

Вопрос 4: Нужно ли заполнять приложение 1 к декларации по НДС в отношении оборотов по реализации по ставке НДС 10%?

Ответ: Да, нужно. Ставка НДС 10% является льготой (п. 1, подп. 2.3 ст. 35 НК). В отношении оборотов по реализации, по которым применены льготы, в том числе ставка НДС 10%, однократно по окончании календарного года нужно заполнить приложение 1 к декларации по НДС и представить его в инспекцию МНС вместе с декларацией по НДС за календарный год (ч. 1 п. 7 Инструкции N 2).

1 п. 7 Инструкции N 2).

Вопрос 5: По товарам, при реализации которых применяется ставка НДС в размере 10%, вычет сумм НДС производится в полном объеме. Нужно ли в ЭСЧФ по таким товарам проставлять признак дополнительных данных «Вычет в полном объеме»?

Ответ: Не нужно. В случае реализации товаров по ставке НДС 10% графа 12 ЭСЧФ, предназначенная для отражения сведений, необходимых для исчисления и принятия к вычету НДС, не заполняется. Признак дополнительных данных «Вычет в полном объеме» проставляется продавцом товаров в отношении оборотов по реализации объектов, не облагаемых НДС или освобождаемых от НДС, вычет сумм налога по которым производится в полном объеме в соответствии с подп. 27.7 и 27.8 ст. 133 НК и (или) иными законодательными актами (абз. 2 ч. 1 подп. 26.11 Инструкции N 15).

Вопрос 6: Можно ли применить ставку НДС в размере 20% вместо 10% по «ввозному» НДС?

Ответ: Да, можно. Такая возможность реализована в НК с 01. 01.2021. При ввозе товаров, указанных в п. 2 ст. 122 НК (10%), плательщики могут применить ставку НДС, установленную п. 3 ст. 122 НК (20%) (п. 8 ст. 122 НК).

01.2021. При ввозе товаров, указанных в п. 2 ст. 122 НК (10%), плательщики могут применить ставку НДС, установленную п. 3 ст. 122 НК (20%) (п. 8 ст. 122 НК).

Вопрос 7: Можно ли применить ставку НДС 20% вместо льготной 10% при реализации отдельного ассортимента (детская одежда), если возникают спорные ситуации по определению кода ТН ВЭД ЕАЭС? Будет ли это считаться нарушением?

Ответ: Организация вправе избирательно отказаться от применения ставки НДС в размере 10% при реализации отдельного ассортимента детской одежды. При наличии сомнений можно применить ставку НДС 20%, это не будет считаться нарушением (п. 8 ст. 122 НК).

Следует отметить, что согласно разъяснению МНС «О налогообложении НДС мучных кондитерских изделий с 01.01.2022» в случае затруднений по классификации товара, в том числе по причине сомнений в правильности кода ТН ВЭД ЕАЭС, указанного в сопроводительных документах на товар поставщика, субъект хозяйствования вправе обратиться к таможенному представителю, включенному в реестр таможенных представителей, либо в таможенный орган с целью получения заключения, решения о классификации этого товара согласно ТН ВЭД ЕАЭС.

Вопрос 8: Комиссионер реализовал товар комитента с применением ставки НДС 10%. Дополнительная выгода от продажи делится пополам. По какой ставке НДС облагается дополнительная выгода?

Ответ: У комитента дополнительная выгода облагается НДС по ставке 10% как сумма, увеличивающая налоговую базу НДС (за реализованные товары сверх цены их реализации). У комиссионера дополнительная выгода облагается по ставке НДС 20%, поскольку эта сумма увеличивает стоимость оказанных им комитенту услуг, облагаемых по ставке НДС 20% (подп. 4.1 ст. 120, подп. 2.3, 3.4 ст. 122 НК).

Вопрос 9: Организация реализовала покупателю товары по ставкам НДС 10% и 20%. Товары не были оплачены покупателем, в связи с чем он обязан уплатить неустойку. По какой ставке исчислять НДС из сумм полученной от покупателя неустойки (10% или 20%)?

Ответ: Неустойка увеличивает налогооблагаемую базу НДС. НДС по неустойке при этом исчисляется по той ставке НДС, с применением которой были реализованы товары, т. е. в данном случае по ставкам НДС 10% и 20%. В вашей ситуации можно разделить сумму неустойки пропорционально объему реализованной продукции и применить ставки соответственно (подп. 4.2 ст. 120, подп. 2.3, 3.4 ст. 122 НК).

е. в данном случае по ставкам НДС 10% и 20%. В вашей ситуации можно разделить сумму неустойки пропорционально объему реализованной продукции и применить ставки соответственно (подп. 4.2 ст. 120, подп. 2.3, 3.4 ст. 122 НК).

Вопрос 10: По результатам инвентаризации установлена недостача муки, которая отнесена на виновное лицо. Сумму НДС, ранее принятую по этим ТМЦ к вычету, необходимо восстановить. В накладных на приход муки цены каждой партии различные и НДС отражался по ставке 10%. На предприятии приход ТМЦ ведется не партионным, а котловым методом и учитывается по средневзвешенным ценам. Конкретно определить, по какой приходной накладной образовалась недостача, не представляется возможным. Правомерно ли при уменьшении (восстановлении) вычетов сумм НДС, принятых ранее к вычету по недостающим ТМЦ, восстанавливать вычеты из ставки 10% или в этом случае НДС восстанавливается в размере 20%?

Ответ: Восстановление вычетов производится исходя из ставки НДС 20%, поскольку невозможно определить размер ранее принятой к вычету суммы НДС, а восстановление вычетов исходя из ставки 10% не предусмотрено НК (абз. 2 ч. 4 подп. 24.15 ст. 133 НК).

2 ч. 4 подп. 24.15 ст. 133 НК).

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex

применение повышенной ставки в переходный период – АКГ «Деловой профиль»

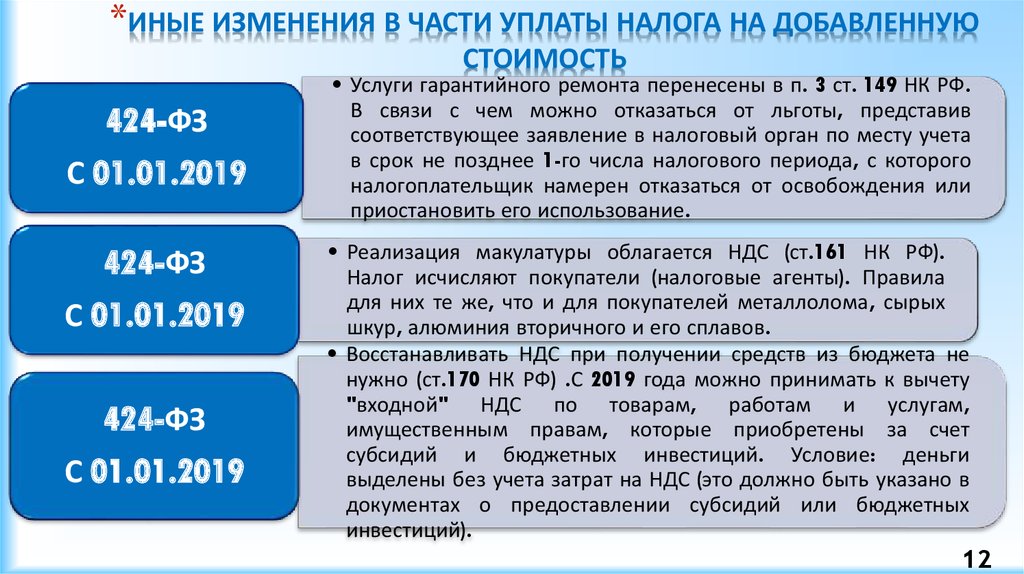

Федеральным законом от 3 августа 2018 г. № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» внесены поправки в пункт 3 статьи 164 НК РФ. Минфин России и ФНС России подготовили несколько разъясняющих писем, позволяющих получить ответы на многочисленные вопросы, связанные с переходным периодом.

Мы проанализировали данные письма и подготовили ряд разъяснений по применению ставки НДС в переходный период.

1. Длительный договор

Договор на поставку товаров или выполнение работ заключен до вступления в силу Федерального закона № 303-ФЗ, то есть до 2019 года, и имеет длительный характер с переходом на 2019 и последующие годы. В связи с этим возникает закономерный вопрос: какую ставку НДС следует применять при длительном договоре?

В связи с этим возникает закономерный вопрос: какую ставку НДС следует применять при длительном договоре?

ФНС России в пункте 1 письма от 23 октября 2018 г. N СД-4-3/20667@ «О порядке применения налоговой ставки по НДС в переходный период» разъяснила, что каких-либо исключений в этом случае для налогоплательщиков не предусмотрено. Дата и условия заключения договора (2018 год) в этом случае значения не имеют.

На основании пункта 1 статьи 168 НК РФ продавец дополнительно к цене отгружаемых начиная с 1 января 2019 года товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

Вносить изменения в договор не нужно, но по желанию стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Аналогичное мнение по данному вопросу высказано и Минфином России в письмах от 7 сентября 2018 г. № 03-07-11/64049, от 7 сентября 2018 г. № 03-07-11/64178, от 10 сентября 2018 г. N 03-07-11/64576.

2. Аванс получен в 2018 году, отгрузка в 2019 году

При получении организацией аванса в счет предстоящих поставок товаров (работ, услуг), имущественных прав до 1 января 2019 года, поставка по которому будет осуществлена в 2019 году, необходимо исчислить НДС с аванса на основании пункта 4 статьи 164 НК РФ по ставке 18/118 процента.

При отгрузке товаров (работ, услуг), имущественных прав после 1 января 2019 года в счет поступившего ранее аванса, налогообложение НДС будет производиться по налоговой ставке в размере 20 процентов.

После отгрузки товаров (работ, услуг), имущественных прав суммы НДС, которые ранее организация исчислила с аванса, организация вправе принять вычету в порядке, предусмотренном пунктом 6 статьи 172 НК РФ (пункт 8 статьи 171 НК РФ).

Какую ставку применять в данной ситуации?

В этой ситуации следует поступить следующим образом:

-

продавец может принять НДС к вычету, ранее исчисленный с аванса по налоговой ставке в размере 18/118 процента, также по налоговой ставке 18/118 процента;

-

покупатель должен восстановить в соответствии с подпунктом 3 пункта 3 статьи 170 НК РФ НДС, ранее принятый к вычету, в размере налога, исчисленного исходя из налоговой ставки 18/118 процента.

3. Покупатель к ранее перечисленному авансу доплатил продавцу НДС в размере 2-х процентных пунктов

Если покупатель и продавец согласовали доплату НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС с 18 до 20 процента, то в этом случае ФНС России рекомендует поступать следующим образом:

Доплата НДС осуществляется покупателем до 31. 12.2018 г.

12.2018 г.

Если покупатель доплачивает НДС в размере 2-х процентных пунктов до 31.12.2018 года включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году — 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118.

Получив доплату НДС, продавец должен выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента.

Доплата НДС осуществляется покупателем после 01.01.2019 г.

Если покупатель доплатит НДС в размере 2-х процентных пунктов после 1 января 2019 года, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога.

В этом случае продавец при получении доплаты налога должен выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога.

Доплата НДС осуществляется покупателем, не является налогоплательщиком НДС

Если покупатель, доплачивающий НДС в размере 2-х процентных пунктов, не является налогоплательщиком НДС, или является налогоплательщиком, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, то в этом случае продавец отражает в книге продаж сумм доплаты налога осуществляется на основании отдельного корректировочного документа. Этот документ должен содержать суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 1 января 2019 года исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 НК РФ.

Отражение доплаты в налоговой декларации по НДС

Разницу между суммами НДС, указанную в корректировочных счетах-фактурах, отражают по строке 070 в графе 5 налоговой декларации по НДС и учитывают при расчете общей суммы налога. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0» (ноль).

Покупатель перечислил аванс продавцу НДС исходя из новой ставки

Если продавец получил аванс от покупателя до 31.

Корректировочные счета-фактуры в этом случае выставлять не нужно, доплату отдельно учитывать не нужно.

Обращаем внимание, что поскольку ставка НДС 20 процентов действует с 1 января 2019 года, у продавца нет оснований применять ставку НДС 20/120 в 2018 году, несмотря на то, что аванс поступил в счет поставки, которая будет облагаться НДС по ставке 20 процентов. В 2018 году новую ставку применять нельзя, даже если аванс поступил в счет отгрузки 2019 года. Поэтому нужно начислять НДС как обычно – с учетом той ставки НДС, которая действует на дату операции.

Покупатель в 2018 году вправе принять к вычету НДС с аванса – по счету-фактуре на аванс с НДС по ставке 18/118. В 2019 году на дату отгрузки товаров покупатель должен восстановить вычет НДС с аванса и принять к вычету НДС с отгрузки по ставке 20 процентов.

4. Изменение стоимости товаров (работ, услуг), имущественных прав, отгруженных до 2019 года

Если после отгрузки изменилась цена и (или) количество (объем) отгруженных товаров (работ, услуг), переданных имущественных прав, в большую или меньшую сторону, то в соответствии с пунктом 3 статьи 168 НК РФ продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 НК РФ.

В корректировочном счете-фактуре, выставляемом при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, нужно указать налоговую ставку и сумму налога, определяемую до и после изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав. Этот порядок установлен подпунктами 10 и 11 пункта 5.

ФНС России в пункте 1.2 письма от 23 октября 2018 г. N СД-4-3/20667@ разъяснила, что если товары (работы, услуги), имущественные права отгружены (переданы) до 1 января 2019 г., то при изменении их стоимости в сторону увеличения или уменьшения с 1 января 2019 г., применяется налоговая ставка, действовавшая на дату отгрузки (передачи). Поэтому в графе 7 корректировочного счета-фактуры нужно указывать налоговую ставку по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, т.е. 18 процентов.

5. Ставка НДС при исправлении счета-фактуры, составленного в 2018 году

Пунктом 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» установлен порядок исправлений в счета-фактуры. Исправления вносятся продавцом путем составления новых экземпляров счетов-фактур в соответствии с указанным документом.

Исправления вносятся продавцом путем составления новых экземпляров счетов-фактур в соответствии с указанным документом.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

Поэтому, если исправления вносятся в счет-фактуру, который выставлялся при отгрузке товаров (работ, услуг), передаче имущественных прав до 1 января 2019 года, в графе 7 исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг), переданных имущественных прав и отраженная в графе 7 счета-фактуры, выставленного при отгрузке этих товаров (работ, услуг), имущественных прав.

6. Ставка НДС при возврате товаров в 2019 году

Учет у продавца

А как правильно посчитать НДС, если покупатель возвращает продавцу всю партию или либо ее часть. Какую в этом случае применить ставку НДС?

Какую в этом случае применить ставку НДС?

В соответствии с пунктом 5 статьи 171 НК РФ вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 НК РФ вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 НК РФ при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

При возврате после 1 января 2019 г. всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцам ФНС России рекомендует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров.

всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцам ФНС России рекомендует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 процентов.

При возврате с 1 января 2019 г. товаров, покупателями, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, и отгруженных (переданных) указанным лицам до 1 января 2019 г., продавец должен зарегистрировать в книге покупок корректировочный документ. В корректировочном документе должны быть отражены суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники.

Учет у покупателя

А как в таком случае отразить возврат покупателю?

В силу пункта 1 статьи 172 НК РФ вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 НК РФ суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном главой 21 НК РФ, подлежат восстановлению налогоплательщиком в случае изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав.

Поэтому, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то он должен восстановить суммы НДС согласно подпункту 4 пункта 3 статьи 170 НК РФ на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 1 января 2019 г. или с указанной даты.

7. Ставка НДС при реализации по государственным контрактам

ФНС России в письме от 10 сентября 2018 г. N СД-4-3/17537 разъяснила, что исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам (государственным контрактам), заключенным до принятия Федерального закона № 303-ФЗ и переходящим на 2019 год, не предусмотрено.

Следовательно, при реализации товаров (работ, услуг), имущественных прав, отгруженных с 1 января 2019 года, применяется ставка НДС в размере 20 процентов.

Что касается порядка предъявления НДС заказчику в рамках государственного контракта в связи с изменением ставки НДС с 18 до 20 процентов, то за разъяснениями по этому вопросу следует обратиться в Минфин России.

С 1 января 2019 года обязанность по исчислению НДС возлагается на иностранную организацию, оказывающую электронные услуги, независимо от того, кто является покупателем — физическое лицо, индивидуальный предприниматель или юридическое лицо. Такие поправки в НК РФ внесены Федеральным законом от 27.11.2017 г. N 335-ФЗ.

Согласно новой редакции пункта 3 статьи 274.2 НК РФ иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 статьи 274.2 НК РФ, местом реализации которых признается территория РФ, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена в соответствии с настоящей статьей на налогового агента.

При оказании иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 274.2 НК РФ, местом реализации которых признается территория РФ, иностранные организации-посредники, осуществляющие предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями, оказывающими такие услуги, признаются налоговыми агентами.

В случае оказания таких услуг с участием в расчетах нескольких организаций-посредников налоговым агентом признается иностранная организация-посредник, осуществляющая предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг независимо от наличия у нее договора с иностранной организацией, оказывающей услуги. Налоговый агент обязан исчислить и уплатить соответствующую сумму налога.

Налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 НК РФ).

На основании пункта 5 статьи 174.2 НК РФ (в редакции Федерального закона от 03.08.2018 г. № 303-ФЗ) сумма налога исчисляется и определяется как соответствующая расчетной налоговой ставке в размере 16,67 процента процентная доля налоговой базы.

ФНС России в письме от 23 октября 2018 г. N СД-4-3/20667@ «О порядке применения налоговой ставки по НДС в переходный период» (пункт 2.2) разъяснила, что если оплата (частичная оплата) за эти услуги поступила, начиная с 01.01.2019 г., то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

-

если услуги в электронной форме оказаны до 01.01.2019 г., то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 процента.

-

если услуги в электронной форме оказаны начиная с 01.01.2019 г., то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 процента.

В случае, если оплата (частичная оплата) получена иностранными организациями до 01.01.2019 г. в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 НК РФ).

В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 НК РФ).

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ», информационный портал «Klerk.ru»

Формула налога с продаж: как рассчитать налог с продаж

Как владелец бизнеса, важно собирать налог с продаж с каждой покупки. Узнайте, как рассчитать налог с продаж, с помощью этого руководства.

Налог с продаж — это дополнительная стоимость товаров или услуг, которые вы продаете, и он используется для поддержки деятельности местных органов власти и органов власти штатов. Знание того, как взимать налог с продаж, не всегда является простым процессом, поскольку правила налогообложения различаются на всех уровнях. В некоторых штатах есть базовая ставка налога с продаж, которую местные муниципалитеты могут добавлять, в то время как в других штатах налог с продаж вообще отсутствует.

Вы не только должны собирать налоги за покупки, сделанные на выставках и в Интернете в вашем родном штате или штате, который вы посещаете с целью продажи, но вы также должны платить штату налоги с продаж за товары, которые были приобретены. онлайн клиентом из другого штата. Еще больше усложняет проблему тот факт, что правила налогообложения онлайн-продаж варьируются от штата к штату. Вы должны взимать налог с продаж в соответствии со штатом, в котором живет ваш покупатель, и вам нужно отправить собранный налог в штат назначения.

Научиться рассчитывать налог с продаж легко, так как он использует простую формулу налога с продаж. Понимание того, как рассчитать формулу налога с продаж, не займет много времени, и вы можете запомнить ее на тот случай, если у вас нет под рукой калькулятора. Ниже мы рассмотрим расчет и сбор правильной суммы налога с продаж для ваших физических и онлайн-продаж.

Что такое налог с продаж?

Налог с продаж — это тип налога, который взимается при продаже товара или услуги. Покупатель платит налог вам, а вы перечисляете налог соответствующему государственному налоговому органу. Налоги, собираемые каждым агентством, затем отправляются в различные департаменты на местном уровне, уровне округа и штата для обеспечения их текущей деятельности и функций.

Покупатель платит налог вам, а вы перечисляете налог соответствующему государственному налоговому органу. Налоги, собираемые каждым агентством, затем отправляются в различные департаменты на местном уровне, уровне округа и штата для обеспечения их текущей деятельности и функций.

Какова цель налога с продаж?

Налог с продаж используется для финансирования множества муниципальных и государственных нужд, которые варьируются от инфраструктуры до общественных нужд. Все штаты используют налоги с продаж по-разному, но целью их сбора является поддержание или улучшение качества жизни жителей данного муниципалитета и штата в целом. Некоторые из способов использования налогов с продаж включают:

- Строительство и ремонт дорог

- Правоохранительные органы

- Строительство общественных объектов

- Школы

- Пожарные части

- Общие фонды

Штат устанавливает базовую ставку налога с продаж, и местные органы власти могут добавлять к этой ставке свой собственный налог. Например, штат устанавливает свою ставку на уровне 3,25%, округ добавляет еще 1,25%, а местное правительство добавляет еще 0,50%. Это три налоговых органа, которые взимают налог с продаж в сумме 5%. Вы, как продавец, обязаны разделить эти налоги и перечислить их соответствующим налоговым органам.

Например, штат устанавливает свою ставку на уровне 3,25%, округ добавляет еще 1,25%, а местное правительство добавляет еще 0,50%. Это три налоговых органа, которые взимают налог с продаж в сумме 5%. Вы, как продавец, обязаны разделить эти налоги и перечислить их соответствующим налоговым органам.

Однако, если вы продаете через Интернет, вам может потребоваться или не быть перечислением налога с продаж в пользу штата, или вам может потребоваться взимать с штата базовую ставку налога и ничего более. Некоторые полезные советы по бухгалтерскому учету, которые помогут вам отслеживать налоги с продаж, включают запись всего в бухгалтерское программное обеспечение, выделение собранного налога с продаж на отдельный банковский счет, сохранение всех ваших квитанций и сверку ваших книг не реже одного раза в месяц, чтобы убедиться, что вы собрали и отложили нужную сумму налога с продаж.

Как рассчитать налог с продаж?

Научиться рассчитывать налог с продаж очень просто. Он состоит из преобразования процента налога с продаж в десятичное число, а затем умножения стоимости товара на десятичное число, чтобы получить сумму налога с продаж, который вы собираете.

Он состоит из преобразования процента налога с продаж в десятичное число, а затем умножения стоимости товара на десятичное число, чтобы получить сумму налога с продаж, который вы собираете.

Иногда легко рассчитать процент налога с продаж, например, ставку налога 10%. Например, 10% от 12 долларов США составляют 1,20 доллара США. Сложите числа вместе, и вы получите окончательную цену продажи в размере 13,20 долларов США с налогом. Вы по-прежнему можете предпочесть использовать формулу, когда сумму товара сложнее рассчитать, например, 13,52 доллара США, или когда процент налога с продаж имеет четверть пункта в ставке, например 90,75%.

Какова формула налога с продаж?

Формула налога с продаж представляет собой простое алгебраическое уравнение, которое включает преобразование процента в десятичную дробь, а затем использование десятичной дроби в качестве множителя стоимости товара для получения окончательной суммы налога с продаж.

При записи уравнение выглядит следующим образом:

- Ставка налога с продаж = процент налога с продаж / 100

- Налог с продаж = Прейскурантная цена x Ставка налога с продаж

Если налоговая ставка выражена в процентах, вы опускаете знак процента и делите сумму налога на 100, чтобы получить десятичные числа для налоговой ставки. Или вы можете переместить запятую на два знака влево, что поставит 0 перед процентом налога с продаж. Налог с продаж в размере 10,00% становится 0,010. Умножьте цену товара на десятичный номер налога, чтобы получить сумму налога. Добавьте номер налога с продаж к цене товара для окончательной цены.

Или вы можете переместить запятую на два знака влево, что поставит 0 перед процентом налога с продаж. Налог с продаж в размере 10,00% становится 0,010. Умножьте цену товара на десятичный номер налога, чтобы получить сумму налога. Добавьте номер налога с продаж к цене товара для окончательной цены.

Пример расчета налога с продаж

Вот посмотрите на формулу налога с продаж в действии с товаром стоимостью 50 долларов и ставкой налога с продаж 5%:

- 50 долларов x 0,05 = 2,50 доллара, что в сумме составляет 52,50 доллара.

- 5% были преобразованы в десятичное число 0,05 и умножены на 50 долларов США, в результате чего сумма налога с продаж составила 2,50 доллара США.

- Давайте посмотрим, как это работает с налогом с продаж в размере 9,25%.

- 50 долларов x 0,0925 = 4,63, всего 54,63 доллара.

Часто задаваемые вопросы о налоге с продаж

Кто собирает налог с продаж?

Как правило, вы несете ответственность за сбор налога с продаж в качестве продавца или розничного продавца и перевод его в налоговый отдел вашего штата. В случае, если вы продаете в физическом месте в другом штате, вы должны собирать налоги с продаж для этого штата и перечислять их в налоговый отдел этого штата. Всегда проверяйте государственные правила и положения перед сбором и перечислением налога с продаж до совершения первой продажи, чтобы соответствовать требованиям.

В случае, если вы продаете в физическом месте в другом штате, вы должны собирать налоги с продаж для этого штата и перечислять их в налоговый отдел этого штата. Всегда проверяйте государственные правила и положения перед сбором и перечислением налога с продаж до совершения первой продажи, чтобы соответствовать требованиям.

Если вы продаете в Интернете через крупный веб-сайт, вам обычно не нужно ничего делать для сбора налогов с продаж. Сайты предназначены для взимания налога с продаж в зависимости от штата, в котором проживает покупатель от вашего имени.

Рекомендуется ознакомиться с требованиями по сбору налога с продаж в вашем родном штате и в любом штате, в котором вы планируете продавать, особенно когда вы начинаете бизнес.

Какие штаты не взимают налог с продаж?

Пять штатов США не взимают налог с продаж на уровне штатов. Вместо этого они взимают налоги с продаж разными способами.

- Делавэр : Делавэр не взимает налог штата с продаж, но у него есть валовой налог с продаж.

Этот налог уплачивается продавцом и зависит от общей суммы продаж товаров и услуг.

Этот налог уплачивается продавцом и зависит от общей суммы продаж товаров и услуг. - Аляска : На Аляске нет налога с продаж штата, но его округа или районы могут взимать налог с продаж. Например, в районе переписи населения Юкон-Коюкук взимается налог с продаж в размере 4%.

- Монтана : В Монтане нет налога с продаж, но это позволяет популярным туристическим направлениям взимать налог с продаж на муниципальном уровне.

- Нью-Гэмпшир : Нигде в штате Нью-Гэмпшир нет налогов с продаж. Штат компенсирует отсутствие сбора налога с продаж за счет самых высоких ставок налога на недвижимость в стране.

- Орегон : Орегон также запрещает сбор налогов с продаж на всех уровнях, но генерирует доход за счет очень высокой ставки налога на доходы физических лиц и ставки налога на имущество выше среднего.

Что такое нексус?

Использование слова «нексус» в контексте налогов с продаж относится к штату, из которого вы в основном продаете, и вашей связи с этим штатом. Например, вы продаете свои товары из реального магазина, расположенного в Иллинойсе. У вас есть физическая связь с государством в виде офиса и места, откуда вы храните и отправляете свою продукцию.

Например, вы продаете свои товары из реального магазина, расположенного в Иллинойсе. У вас есть физическая связь с государством в виде офиса и места, откуда вы храните и отправляете свою продукцию.

До 2018 года значение слова «нексус» имело другое значение, чем сейчас. Дело, известное как «С. Дакота против Уэйфэр», дошло до Верховного суда. Суд постановил, что первоначальное определение нексуса для целей налога с продаж не соответствовало онлайн-продажам и что интернет-магазины должны были взимать налоги с продаж в зависимости от местонахождения покупателя. До принятия этого решения продавцы не были обязаны взимать налог с продаж с покупателей из других штатов, поскольку они не находились в том же штате на момент продажи.

Теперь во всех штатах разные определения нексуса. Вы, как продавец, не обязаны собирать налоги с продаж, потому что вы продаете недостаточно, чтобы достичь порога продаж, установленного государством. Другие штаты взимают налоги независимо от того, много или мало вы продаете в этом штате.

Что такое налог на добавленную стоимость?

Налог на добавленную стоимость или НДС — это налог, который добавляется на каждом этапе производства товара. Продукт становится более ценным на каждом этапе своего преобразования. Ингредиенты и материалы облагаются налогом, затем, когда эти предметы превращаются из сырья в товар, добавляется дополнительный налог. Как только товар будет завершен, упакован и отправлен на рынок, он достигнет своей окончательной суммы налога. Потребитель покупает товар с уже учтенным налогом и платит номинальную цену без дополнительных налогов.

США — одна из немногих стран мира, не взимающих НДС. Вместо этого решение о взимании налога с продаж принимается каждым штатом в союзе.

Подведение итогов: Как рассчитать налог с продаж

Сам процесс расчета налога с продаж прост. Все, что вам нужно, это формула для налога с продаж, чтобы определить правильную сумму налога с продаж. Зная, как правильно взимать налог с продаж в каждом штате, вы можете столкнуться с путаницей. Вы можете решить продавать только в своем штате, что ограничивает вашу способность получать прибыль и получать доход, или вы можете начать бизнес электронной коммерции и воспользоваться встроенными калькуляторами налога с продаж службы хостинга для каждого штата. Вы тратите меньше времени на выяснение того, как обращаться с налогами с продаж, и тратите больше времени на продажи.

Вы можете решить продавать только в своем штате, что ограничивает вашу способность получать прибыль и получать доход, или вы можете начать бизнес электронной коммерции и воспользоваться встроенными калькуляторами налога с продаж службы хостинга для каждого штата. Вы тратите меньше времени на выяснение того, как обращаться с налогами с продаж, и тратите больше времени на продажи.

Подпишитесь, чтобы получать больше маркетинговых советов прямо на вашу почту.

Регистрируясь, вы соглашаетесь с тем, что мы можем использовать ваш адрес электронной почты для продажи вам товаров. Вы можете отказаться от подписки на маркетинговые электронные письма в любое время, используя ссылку в наших электронных письмах. Для получения дополнительной информации ознакомьтесь с нашим заявлением о конфиденциальности.

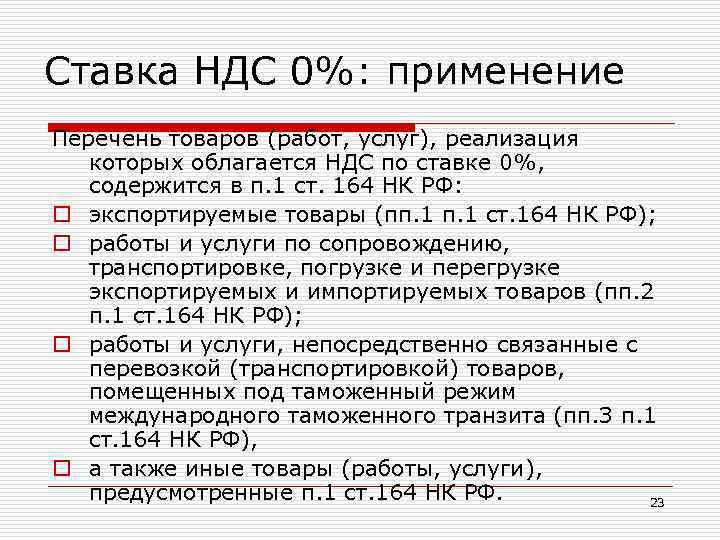

Объяснение ставок НДС в Италии

Ваш бизнес импортирует товары из-за рубежа или готовится к поездке? Узнайте, как заставить ставки НДС работать в вашу пользу.

НДС для путешественниковНДС для бизнеса

Сколько составляет НДС в Италии?

Стандартная ставка НДС в Италии составляет 22%. Применяется к большинству товаров и услуг. Две пониженные ставки НДС составляют 10% и 5%. Сверхсниженная ставка составляет 4%. В Италии также есть некоторые товары с нулевой ставкой, продажа которых должна быть отражена в вашей декларации по НДС, даже если НДС не взимается.

Применяется к большинству товаров и услуг. Две пониженные ставки НДС составляют 10% и 5%. Сверхсниженная ставка составляет 4%. В Италии также есть некоторые товары с нулевой ставкой, продажа которых должна быть отражена в вашей декларации по НДС, даже если НДС не взимается.

Первая пониженная ставка НДС (10%) применяется к водоснабжению, пассажирскому транспорту, допуску на культурные и спортивные мероприятия, гостиницам, ресторанам, некоторым продуктам питания.

Вторая пониженная ставка НДС (5%) распространяется на некоторые продукты питания, социальные услуги.

Сверхпониженная ставка НДС (4%) распространяется на телевизионные лицензии, газеты, периодические издания, книги, медицинское оборудование для инвалидов.

Итальянские товары и услуги с нулевой ставкой включают пассажирский транспорт, писателей и композиторов, социальные услуги.

Как рассчитать НДС в Италии.

Общая стоимость с учетом НДС

Чтобы рассчитать общую стоимость по стандартной ставке НДС (22%), умножьте первоначальную цену на 1,22. Для первой сниженной ставки НДС (10%) умножьте первоначальную цену на 1,1. Для второй сниженной ставки НДС (5%) умножьте первоначальную цену на 1,05. Для сверхнизкой ставки (4%) умножьте первоначальную цену на 1,04.

Для первой сниженной ставки НДС (10%) умножьте первоначальную цену на 1,1. Для второй сниженной ставки НДС (5%) умножьте первоначальную цену на 1,05. Для сверхнизкой ставки (4%) умножьте первоначальную цену на 1,04.

Общая стоимость без НДС

Вы можете рассчитать общую стоимость без учета стандартной ставки НДС (22%), разделив исходную цену на 1,22. Для первой сниженной ставки НДС (10%) разделите первоначальную цену на 1,1. Для второй сниженной ставки НДС (5%) разделите первоначальную цену на 1,05. Для сверхнизкой ставки (4%) разделите первоначальную цену на 1,04.

Какие ставки НДС в других странах?

НДС для предприятий.

Если вы занимаетесь бизнесом, вам следует знать несколько вещей об НДС.

Как работает НДС?

Импорт товаров из-за границы? Найдите более дешевую альтернативу.

Если вас интересует, как рассчитать НДС, рассчитайте свой НДС здесь.

Wise — это более дешевый способ отправить деньги за границу.

Экспорт или импорт товаров из-за границы? С Wise Business вы можете получить более выгодное предложение для оплаты счетов и покупки товаров за границей. Мы всегда предоставим вам тот же курс, который вы видите в Google, в сочетании с нашей низкой авансовой комиссией, поэтому вам никогда не придется беспокоиться о несправедливом обменном курсе.

А с дебетовой картой Wise Business вы можете тратить как местный житель, где бы вы ни находились.

Узнайте больше о Wise Business.

Зарегистрируйтесь сейчас бесплатно и ведите бизнес без границ.

Как работает НДС?

НДС взимается на каждом этапе производства товаров — каждый раз, когда добавляется стоимость и осуществляется продажа. Отсюда и название НДС — налог на добавленную стоимость. Он предназначен для оплаты потребителем в конце. Вот пример:

- Поставщик продает ракетку для бадминтона в магазин за 120 евро. Они должны 20 евро НДС правительству.

- Магазин платит 120 евро, но может потребовать возврата 20 евро от государства, поэтому магазин не платит НДС.

- Магазин продает ракетку покупателю за 220 евро. НДС составляет 44 евро, которые клиент, как конечный пользователь, полностью платит магазину.

- Вместе с подлежащим возмещению НДС в размере 20 евро магазин в конечном итоге заплатит правительству 24 евро.

Безналоговые покупки — НДС для путешественников.

Итак, вы сделали покупки за границей и заплатили приличную сумму денег за НДС. Хорошо, что вы часто можете получить возмещение суммы, как только вы вернетесь домой.

Например, резиденты Европейского Союза могут получить возмещение НДС за товары, купленные в Сингапуре у розничного продавца, предлагающего беспошлинные покупки.

Условия возврата НДС различаются в каждой стране и должны быть проверены в зависимости от пункта назначения — обычно существует минимальная сумма покупки и некоторые исключения, которые необходимо учитывать.

Если вы планируете посетить любую из этих стран, ознакомьтесь с их правилами беспошлинной торговли.

Этот налог уплачивается продавцом и зависит от общей суммы продаж товаров и услуг.

Этот налог уплачивается продавцом и зависит от общей суммы продаж товаров и услуг.