Научно-исследовательский семинар «Электронные сервисы ФНС России в помощь налогоплательщикам»

25 ноября 2016 года кафедрой бухгалтерского учета и аудита технолого-экономического института ФГБОУ ВО СПбГАУ под руководством д.э.н., профессора Бычковой Светланы Михайловны для магистрантов направления «Экономика» профиля «Бухгалтерский учет. Анализ. Аудит» был организован научно-исследовательский семинар на тему «Электронные сервисы ФНС России в помощь налогоплательщикам».

Докладчиком выступила сотрудник межрайонной ИФНС № 2 по Санкт-Петербургу – заместитель начальника отдела камеральных проверок № 3 З.В. Марченко.

В ходе семинара были рассмотрены следующие вопросы:

- Электронные сервисы ФНС России для налогоплательщиков – физических лиц

- Электронные сервисы ФНС России для налогоплательщиков – юридических лиц.

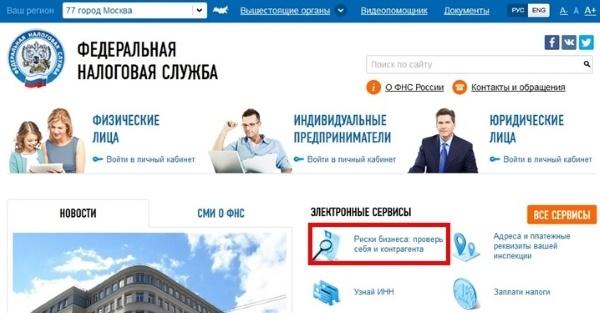

На семинаре был раскрыт вопрос по взаимодействию налогоплательщиков и налоговых органов с помощью ряда различных электронных сервисов ФНС России, представленных на сайте www.nalog.ru. При этом налогоплательщикам – физическим лицам (ФЛ), юридическим лицам (ЮЛ) и индивидуальным предпринимателям (ИП) могут быть полезны следующие электронные сервисы:

1) Личный кабинет налогоплательщика для физических лиц (ФЛ).

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать статус камеральной проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита.

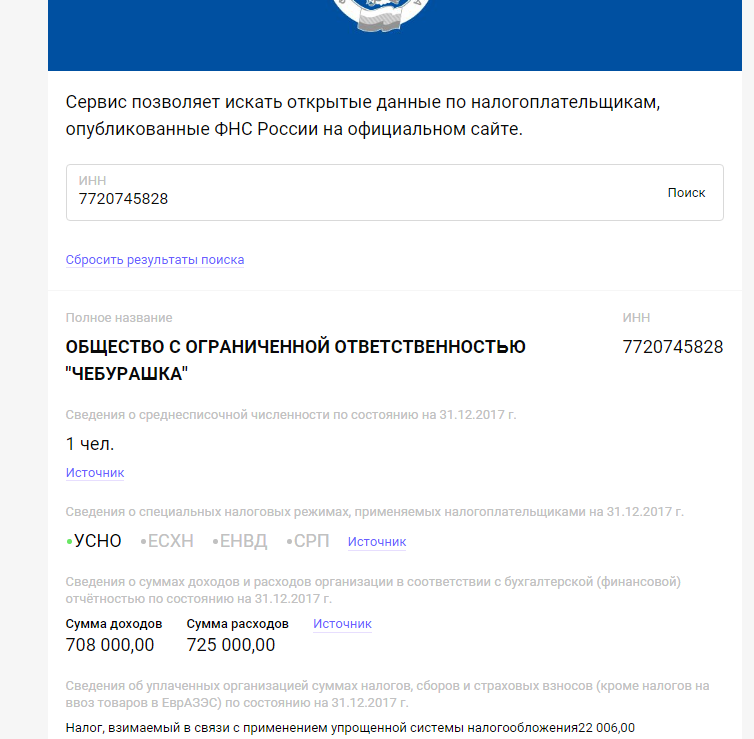

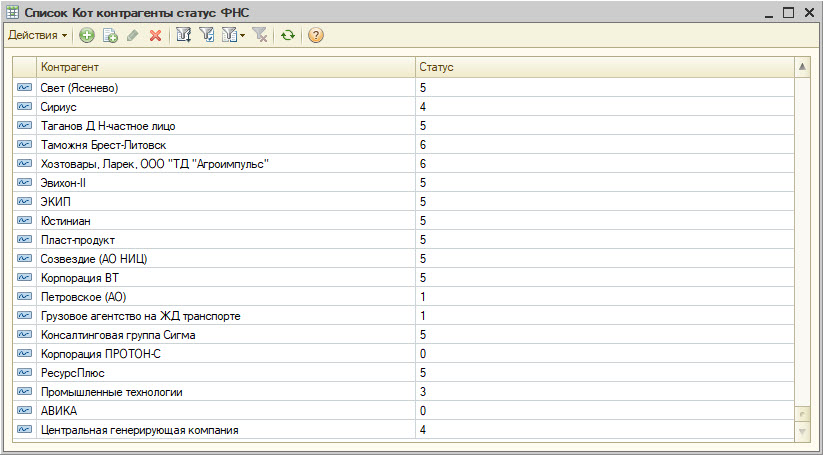

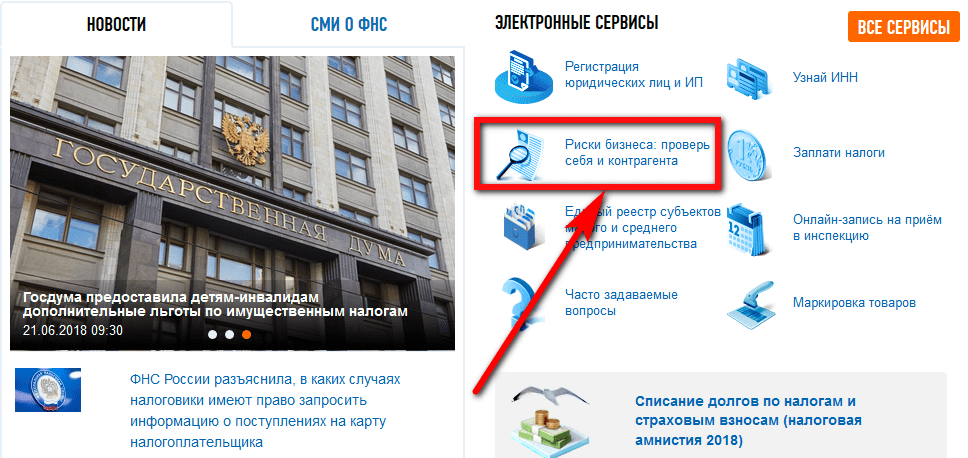

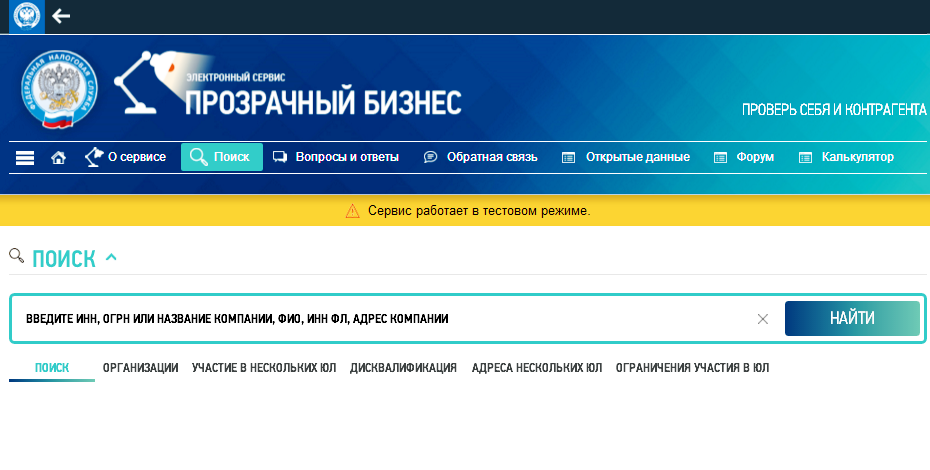

2) Риски бизнеса: проверь себя и контрагента (ИП, ЮЛ).

Сервис позволяет проявить должную осмотрительность при выборе контрагента (поставщика, подрядчика), предоставляет сведения о государственной регистрации ЮЛ, ИП, крестьянских (фермерских) хозяйств, позволяет осуществлять поиск сведений в реестре дисквалифицированных лиц. Содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке, сведения о ЮЛ, отсутствующих по своему юридическому адресу.

Содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке, сведения о ЮЛ, отсутствующих по своему юридическому адресу.

3) Онлайн запись на прием в инспекцию (ИП, ЮЛ, ФЛ).

Сервис предоставляет возможность всем категориям налогоплательщиков записаться на прием в инспекцию на любую услугу, спланировав визит в инспекцию заранее.

4) Узнай ИНН (ИП, ФЛ).

Сервис позволяет узнать свой идентификационный номер налогоплательщика (ИНН), узнать ИНН физического лица.

5) Письма ФНС России, направленные в адрес территориальных налоговых органов (ИП, ЮЛ, ФЛ).

Сервис разъясняет налогоплательщикам и сотрудникам территориальных налоговых органов официальную позицию ФНС России о порядке заполнения налоговых деклараций, исчисления и уплаты налогов и сборов, согласованную с Минфином России.

6) Часто задаваемые вопросы (ИП, ЮЛ, ФЛ).

Сервис содержит базу ответов на самые актуальные вопросы налогоплательщиков: о действующем налоговом законодательстве, о порядке взаимодействия с налоговыми органами федерального, регионального и местного уровней.

7) Обратиться в ФНС России (ИП, ЮЛ, ФЛ).

Сервис является средством для обращений физических и юридических лиц в Федеральную налоговую службу. Обращения рассматриваются в соответствии с Федеральным законом от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»

8) Узнать о жалобе (ИП, ЮЛ, ФЛ).

Сервис предоставляет возможность организациям и физическим лицам получать информацию о ходе и результатах рассмотрения обращений (жалоб, заявлений, предложений), поступивших в Федеральную налоговую службу.

9) Решения по жалобам (ИП, ЮЛ, ФЛ).

Сервис предоставляет информацию о результатах рассмотрения ФНС России жалоб (обращений) налогоплательщиков за исключением информации, доступ к которой ограничен законодательством Российской Федерации.

10) Нормативные и методические материалы ФНС России (ИП, ЮЛ, ФЛ).

Сервис содержит нормативные и методические материалы ФНС России.

11) Анкетирование (ИП, ЮЛ, ФЛ).

Сервис предоставляет возможность оценить работу налоговых органов.

12) Почтовая рассылка сайта ФНС России (ИП, ЮЛ, ФЛ).

Сервис позволяет подписаться на рассылку обновлений сайта ФНС России из интересующего пользователя раздела.

13) Заплати налоги (ИП, ЮЛ, ФЛ).

Сервис позволяет налогоплательщикам формировать платежные документы и осуществлять оплату в режиме онлайн через один из банков-партнеров ФНС России.

14) Представление налоговой и бухгалтерской отчетности в электронном виде (ИП, ЮЛ).

Сервис позволяет направить в налоговый орган налоговую и бухгалтерскую отчетность в электронном виде.

15) Сервис получения идентификатора абонента (ИП, ЮЛ, ФЛ).

Позволяет всем категориям налогоплательщиков, имеющим сертификат ключа электронной подписи, зарегистрироваться в системе сдачи налоговой и бухгалтерской отчётности по ТКС и получить идентификатор абонента.

16) Федеральная информационная адресная система (ИП, ЮЛ, ФЛ).

Сервис позволяет получить достоверную, единообразную, общедоступную, структурированную адресную информацию по территории Российской Федерации.

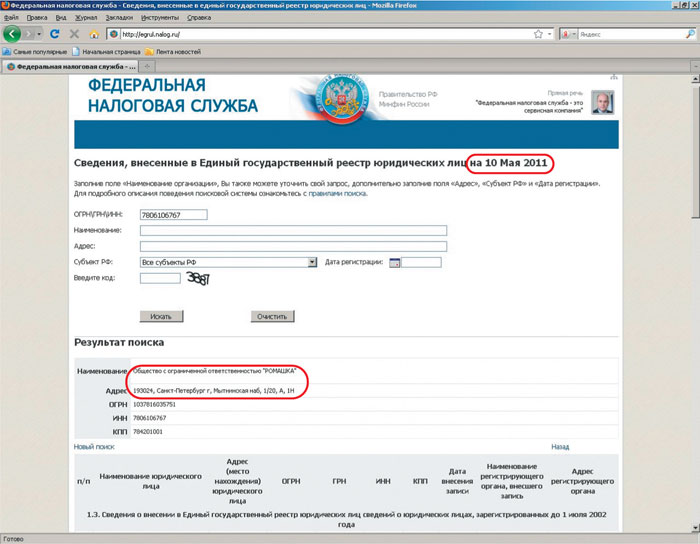

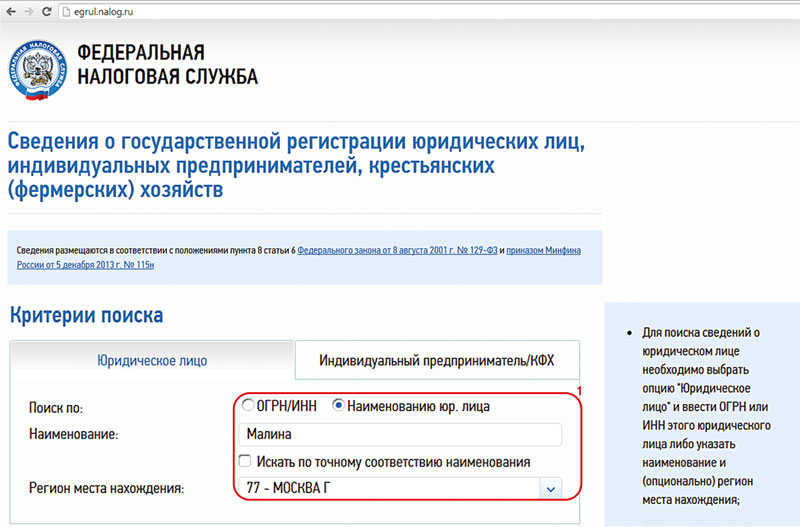

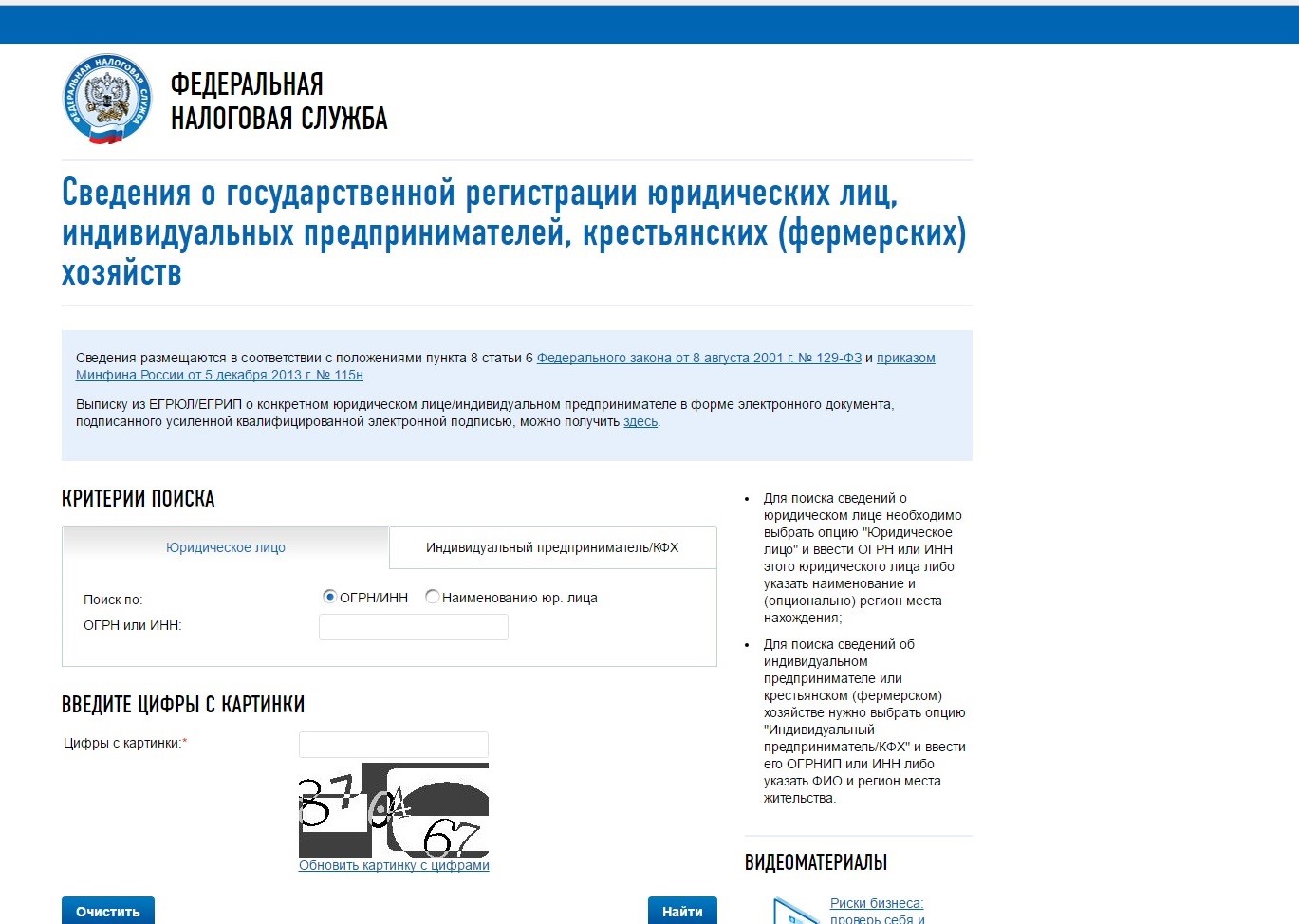

17) Доступ к ЕГРЮЛ и ЕГРИП (ИП, ЮЛ).

Сервис предоставляет возможность получения сведений из ЕГРЮЛ и ЕГРИП в электронном виде через Интернет. Начиная с 15 сентября 2015 года в сервисе также реализована возможность использования сведений из ЕГРЮЛ, ЕГРИП в информационных системах заинтересованных юридических и физических лиц

18) Форум сайта ФНС России (ИП, ЮЛ, ФЛ).

Сервис представляет собой площадку для обсуждения актуальных вопросов.

19) Узнай ОКТМО (ИП, ЮЛ, ФЛ).

Сервис позволяет определить код ОКТМО по коду ОКАТО или по наименованию муниципального образования.

20) Открытые и общедоступные сведения ЕГРН об иностранных организациях (ИП, ЮЛ, ФЛ).

Сервис предназначен для информирования о состоящих на учете в налоговых органах иностранных организациях либо об отсутствии в ЕГРН сведений о них.

21) Сообщение о клиенте — иностранном налогоплательщике (ЮЛ).

Данный сервис позволяет российской организации финансового рынка в связи с требованиями Федерального закона от 28.06.2014 №173-ФЗ сформировать и направить уведомления о своих клиентах-иностранных налогоплательщиках во все уполномоченные органы по принципу единого окна, а также получать изданные Росфинмониторингом решения о запрете на направление информации в иностранный налоговый орган.

22) Налоговый калькулятор — Расчет стоимости патента (ИП).

Сервис позволяет индивидуальным предпринимателям рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения.

23) Вакансии (ФЛ).

Сервис предназначен для информирования о вакансиях ФНС России и территориальных налоговых органов.

24) Личный кабинет налогоплательщика юридического лица (ЮЛ).

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей; контролировать состояние расчетов с бюджетом; составлять и направлять в налоговые органы заявления на уточнение платежа, заявления о зачете/возврате переплаты; получать справки о состоянии расчетов с бюджетом, об исполнении обязанности по уплате налогов и других обязательных платежей, акты сверки.

25) Личный кабинет налогоплательщика индивидуального предпринимателя (ИП).

Сервис позволяет индивидуальному предпринимателю в режиме онлайн контролировать состояние расчетов с бюджетом, взаимодействовать с налоговыми органами в электронном виде, а также подбирать оптимальную систему налогообложения.

26) Единый реестр субъектов малого и среднего предпринимательства (ИП, ЮЛ, ФЛ).

Сервис предоставляет доступ к Единому реестру субъектов малого и среднего предпринимательства, позволяет в электронном виде направить в ФНС России дополнительные сведения для внесения в реестр.

27) Подача заявки на государственную регистрацию индивидуальных предпринимателей и юридических лиц (ИП, ЮЛ, ФЛ).

Сервис позволяет ФЛ направить заявку на государственную регистрацию в качестве ИП, на внесение изменений в сведения об ИП, на прекращение деятельности ИП; ЮЛ осуществить подготовку заявления о государственной регистрации при создании юридического лица и направить заявку на государственную регистрацию. При этом наличие ЭП не обязательно.

28) Создай свой бизнес (ИП, ЮЛ, ФЛ).

Сервис представляет собой пошаговую инструкцию для начинающих предпринимателей: выбор формы регистрации и режима налогообложения, осуществление государственной регистрации, правила применения контрольно-кассовой техники, информация о процедуре проведения налоговых проверок.

29) Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей (ИП, ЮЛ, ФЛ).

Сервис предоставляет возможность направить пакет документов в налоговый орган при осуществлении государственной регистрации ЮЛ и ИП. Требуется наличие ЭП и установка специальной программы подготовки пакета документов.

30) Калькулятор транспортного налога ФЛ (ФЛ).

Сервис позволяет физическим лицам рассчитать сумму транспортного налога.

31) Подача заявления физического лица о постановке на учет (ФЛ).

Сервис позволяет: направить в налоговый орган заявление физического лица о постановке на учет (в том числе заверенное ЭП заявителя).

32) Калькулятор земельного налога и налога на имущество физических лиц, исчисляемых исходя из кадастровой стоимости (ФЛ).

Сервис позволяет рассчитать сумму земельного налога и налога на имущество физических лиц исходя из кадастровой стоимости.

33) Адрес и платежные реквизиты Вашей инспекции (ИП, ЮЛ, ФЛ).

Сервис позволяет по заданному адресу узнать номер, адрес и реквизиты налоговой инспекции.

34) Справочная информация о ставках и льготах по имущественным налогам (ИП, ЮЛ, ФЛ).

Сервис позволяет получить информацию по вопросам применения налоговых ставок и льгот по налогу на имущество, транспортному и земельному налогам.

35) Заполнить платежное поручение (ИП, ЮЛ, ФЛ).

Сервис позволяет подготовить платежные документы на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации в электронном виде.

36) Реестр аккредитованных филиалов, представительств иностранных юридических лиц (РАФП) (ЮЛ).

Сервис предоставляет возможность бесплатно получить открытые и общедоступные сведения государственного реестра аккредитованных филиалов, представительств иностранных юридических лиц (РАФП).

37) Уплата госпошлины (ИП, ЮЛ, ФЛ).

Сервис позволяет сформировать платежный документ на уплату госпошлины при регистрации ЮЛ/ИП, за предоставление сведений из ЕГРЮЛ/ЕГРИП/ЕГРН и реестра дисквалифицированных лиц, а также произвести онлайн оплату через один из банков-партнеров ФНС России.

38) Предоставление сведений из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа (ИП, ЮЛ, ФЛ).

Сервис предоставляет возможность бесплатно получить сведения из ЕГРЮЛ / ЕГРИП о конкретном юридическом лице / индивидуальном предпринимателе в форме электронного документа, подписанного электронной подписью. Данный сервис является модернизацией сервиса «Получение выписки из ЕГРЮЛ/ЕГРИП через интернет».

39) Представление сведений об участниках азартных игр, от которых принимаются ставки на официальные спортивные мероприятия (ИП, ЮЛ, ФЛ).

Сервис позволяет организаторам азартных игр в букмекерских конторах и тотализаторах представлять в Федеральную налоговую службу данные учета участников азартных игр, от которых принимаются ставки на официальные спортивные соревнования.

40) ЕАЭС. Заявления о ввозе товаров и уплате косвенных налогов (ИП, ЮЛ).

Сервис позволяет получить информацию о поступлении электронной копии заявления о ввозе товаров и уплате косвенных налогов из налоговых органов страны импортёра (заявителя) в налоговые органы страны-экспортёра Таможенного союза.

41) Проверка корректности заполнения счетов-фактур (ИП, ЮЛ, ФЛ).

Сервис позволяет проверить правильность заполнения идентификационных реквизитов контрагентов в счетах-фактурах. Сервис функционирует в рамках пилотного проекта!

42) Информационные стенды (ИП, ЮЛ, ФЛ).

Сервис позволяет налогоплательщику получить всю информацию, размещенную на информационных стендах территориальных налоговых органов в режиме онлайн, без личного посещения инспекции.

43) Налоговый калькулятор по расчету налоговой нагрузки (ЮЛ).

Региональный сервис позволяет налогоплательщикам Санкт-Петербурга самостоятельно оценить и предупредить налоговые риски.

Также на сайте ФНС России можно узнать информацию о действительных и недействительных свидетельствах о постановке на учет в налоговых органах.

Самым популярным сервисом среди физических лиц является личный кабинет, т.к. с его помощью можно оперативно отслеживать информацию о задолженности по уплате различных налогов, заполнить декларацию для получения налогового вычета и т.д.

В конце семинара присутствующим был представлен видеоролик на тему: «Личный кабинет налогоплательщика для физических лиц». (https://www.nalog.ru/rn78/fl/4816681/).

Вопросы присутствующих:

- Как можно устроиться работать в ФНС России?

- Можно ли получить пароль для регистрации личного кабинета без явки налоговую инспекцию? Например через портал «Госуслуги»?

Итог семинара: обучающиеся, в том числе магистранты направления «Экономика» профиля «Бухгалтерский учет. Анализ. Аудит», и преподаватели проинформированы о возможностях использования электронных сервисов ФНС России для налогоплательщиков – физических и юридических лиц.

Анализ. Аудит», и преподаватели проинформированы о возможностях использования электронных сервисов ФНС России для налогоплательщиков – физических и юридических лиц.

Всего в семинаре приняли участие более 30 слушателей, в том числе 26 магистрантов ФГБОУ ВО СПбГАУ.

Интернет-сервис ФНС России «БАНКИНФОРМ»

Бесспорно, приостановление операций по счету компании или индивидуального предпринимателя по решению налогового органа создает определенные трудности в их работе. В случае если налоговая инспекция заблокировала счет, то налогоплательщик должен как можно скорее восстановить работу счета и продолжить свою предпринимательскую деятельность. Немаловажным является и тот момент, что банки не могут открывать счета субъектам ведения коммерческой деятельности, у которых обнаружатся заблокированные счета в других кредитных организациях. Но до недавнего времени у банкиров не было возможности проверить, есть ли у компании счета, по которым приостановлены операции. Специальный сервис, отслеживающий эти компании, запустила Федеральная налоговая служба.ФНС России внедрила систему информирования банков о состоянии обработки их сообщений («БАНКИНФОРМ»), направленных в рамках Положения Банка России от 29.12.2010 № 365-П, Положения Банка России от 07.09.2007 № 311-П и Приказа ФНС России от 25.07.2012 № ММВ-7-2/520@.

Система позволяет получить информацию:

— о состоянии обработки направленных банком файлов;

— о статусе банка в части подключения к электронному обмену;

— о наличии решений о приостановлении операций по счетам по налогоплательщику (пункт 12 статьи 76 Налогового кодекса РФ).

Система является бесплатной и общедоступной. Вход в нее возможен через сайт ФНС России (Главная страница / О ФНС России / Взаимодействие с другими государственными учреждениями РФ / Взаимодействие с Банком России — Система информирования банков о состоянии обработки электронных документов («БАНКИНФОРМ») или по ссылке http://service.

nalog.ru/bi.do.

nalog.ru/bi.do.Хотя новый сервис и предназначен для банков, он будет полезен всем компаниям и индивидуальным предпринимателям. С его помощью можно проверить, не заблокирован ли у контрагента счет, на который компания собирается перечислить деньги. Для этого на странице сервиса надо выбрать тип запроса «Запрос о действующих решениях о приостановлении», ввести ИНН интересующей компании и БИК любого банка. Система выдает ответ, какие счета и с какой даты заблокированы.

Повышение открытости налоговых органов, автоматизация бизнес-процессов и комплексное использование накопленной в ФНС России информации способны обеспечить баланс интересов государства, с одной стороны, и налогоплательщиков — с другой, делает налоговую систему более целостной и эффективной, способствующей развитию экономики и решению стратегических и оперативных задач государства.

Инспекция ФНС России № 50

ИФНС 50

Начальник Инспекция ФНС России № 50:

Феликсова Наталия Михайловна

125373, г. Москва, Походный проезд, вл.3, корп.А

Юридический адрес:

125373, г. Москва, Походный проезд, вл.3, корп.А

Адрес для почтовых отправлений:

125373, г. Москва, Походный проезд, вл.3, корп.А

Схема проезда до налоговой инспекции:

Cпособ проезда:

Станция метро «Сходненская», 1-й вагон из центра, маршрутное такси № 368 или последний вагон из центра, авт. № 678, № 199; станция метро «Тушинская», последний вагон из центра, авт. № 2, № 266 до остановки «Платформа Трикотажная», автобус №88, №777 до остановки «17 Таксомоторный парк»

Телефоны:

Контакт-центр: 8-800-222-22-22

Приемная начальника Инспекции: 8 (495) 400-00-50

Для справок: 8 (495) 400-37-15

Факс:8 (495) 400-37-11

Отдел | |

|---|---|

Отдел урегулирования задолженности и обеспечении процедур банкротства | |

Отдел работы с налогоплательщиками | |

Отдел заказа выписки |

Реквизиты

ИНН 7702265064

КПП 773301001

Код налогового органа в ФНС 50: 7750

Получатель: Управление Федерального казначейства по г. Москве (ИФНС России №50 по г. Москве)

Москве (ИФНС России №50 по г. Москве)

Наименование банка: ГУ Банка России по ЦФО

Номер счета: 40101810045250010041

БИК банка: 044525000

Номер корреспондентского счета или субсчет банка в котором открыт счет УФК России по г. Москве – нет

| Пepepыв: | ||

пн: | 9.00-18.00 | 13.00-13.45 |

вт: | 9.00-18.00 | 13.00-13.45 |

cp: | 9.00-18.00 | 13.00-13.45 |

чт: | 9.00-18.00 | 13.00-13.45 |

пт: | 9.00-16.45 | 13.00-13.45 |

Прием налогоплательщиков в операционном зале осуществляется без перерыва на обед понедельник, среда с 9.00 до 18.00; вторую и четвертую субботу календарного месяца с 10.00 до 15.00. | ||

Прием запросов на предоставление выписок из ЕГРЮЛ/ЕГРИП осуществляется через форму заказа выписки на сайте http://na46.ru/ | ||

Выдача готовых выписок из ЕГРЮЛ/ЕГРИП При доставке выписки из ЕГРЮЛ/ЕГРИП, время согласовывается отдельно. | ||

<< Назад к списку ИФНС Москвы

Если Вы заметили на сайте опечатку или неточность, выделите её |

Межрайонная ИФНС России № 22 по Челябинской области информирует

КОНТАКТЫ

454038, г. Челябинск, ул. Часовая, 6

Юридический адрес:

454038, г. Челябинск, ул.Часовая, 6

Телефон:

приемная: +7 (351) 728-33-71

контакт-центр: 8-800-222-2222

телефон доверия: +7 (351) 728-34-04

Факс:

+7 (351) 735-00-36

Начальник:

Федосеева Светлана Леонидовна

Код ИФНС | 7460 |

Наименование | Межрайонная инспекция Федеральной налоговой службы России № 22 по Челябинской области |

ИНН | 7460000010 |

| КПП | 746001001 |

Адрес | ,454038,,,Челябинск г,,Часовая ул,6,, |

Банк получателя | Отделение Челябинск |

БИК | 047501001 |

Бюджетн Бюджетный счет | 40101810400000010801 |

Наименование получателя | УФК по Челябинской области (Межрайонная ИФНС России № 22 по Челябинской области) |

Для направления обращений в электронной форме в ФНС России и ее территориальные налоговые органы Вы можете воспользоваться

online-сервисом: «Обратиться в ФНС России» перейти

Для определения кода ОКТМО воспользуйтесь сервисом «Узнай ОКТМО» перейти

Сервис «Заполнить платежное поручение» перейти

Дополнительная информация:

Инспекция обслуживает налогоплательщиков Металлургического района г. Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Челябинска, Аргаяшского, Кунашакского и Сосновского муниципальных районов.

Прием документов по государственной регистрации юридических лиц и индивидуальных предпринимателей осуществляет ИФНС России по Тракторозаводскому району г. Челябинска

ТОРМЫ

Территориальный участок № 7426 (Аргаяш)

КОНТАКТЫ

456880, Челябинская область, с. Аргаяш, ул. Гагарина, 25А

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

100 метров от Автовокзала

Территориальный участок № 7433 (Кунашак)КОНТАКТЫ

456730, Челябинская область, с.Кунашак, ул. Ленина, 86-А

Телефон: контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от Автовокзала 300 метров по ул. Коммунистической до пересечения с ул. Ленина

Территориальный участок № 7438 (Долгодеревенское)КОНТАКТЫ

456510, Челябинская область, с. Долгодеревенское, пер. Школьный, 20

Телефон:

контакт-центр: 8-800-222-2222

СПОСОБ ПРОЕЗДА

от остановки «Село Долгодеревенское» по ул. Свердловской до пер. Школьный

ФНС России проводит «чистку» ЕГРЮЛ и выявляет недобросовестных контрагентов

С 1 января 2016 года в Федеральном законе от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» закреплены полномочия регистрирующего органа по проверке достоверности сведений, включенных или включаемых в ЕГРЮЛ. Во исполнение указанного положения закона был издан приказ ФНС России от 11.02.2016 №ММВ-7-14/72@, определяющий основания, условия и способы проведения указанных мероприятий.

Методы проверки достоверности сведений, включенных или включаемых в ЕГРЮЛ, определенные законом, достаточно обширны, направлены на установление актуальной информации об организации и включают в себя следующие мероприятия:

- изучение документов и сведений, имеющихся у регистрирующего органа, возражений заинтересованных лиц, документов и пояснений, представленных заявителем;

- получение необходимых объяснений от лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения проверки;

- получение справок и сведений по вопросам, возникающим при проведении проверки;

- проведение осмотра объектов недвижимости;

- привлечение специалиста или эксперта для участия в проведении проверки.

Если проверка приведет к тому, что регистрирующие органы установят недостоверность сведений, отраженных в ЕГРЮЛ в отношении адреса юридического лица, информации об участниках, учредителях юридического лица, а также о лице, имеющем право действовать от имени юридического лица без доверенности, они направляют юридическому лицу и соответствующим лицам уведомления о необходимости представления дополнительных сведений. Если такие сведения в течение 30 дней не будут предоставлены, в ЕГРЮЛ будет внесена запись о недостоверности сведений о данном юридическом лице.

При этом, законом и приказом установлено, что основанием для проведения проверки является получение регистрирующим органом заявления заинтересованного лица о недостоверности сведений, включенных в ЕГРЮЛ, а также иной информации о несоответствии сведений. Без поступления какой-либо информации «извне» у регистрирующего органа оснований для проведения проверки не возникает.

ФНС России и Минфин России решили повысить эффективность действия указанных нововведений и выпустили письма от 03.08.2016 №ГД-4-14/14126@ и №ГД-4-14/14127@, которыми сформировали критерии — основания для проверки достоверности сведений, отраженных в ЕГРЮЛ, и обязали регистрирующие органы субъектов при содействии Управлений ФНС России по субъектам на регулярной (ежемесячной) основе выявлять организации, обладающие этими критериями, и проводить проверку достоверности сведений о них.

Интересно, что рабочие критерии, которые могут стать основаниями для сомнений в достоверности сведений об организации, различаются в зависимости от периода, в который была зарегистрирована организация. Граница между этими периодами была определена как 01.08.2016. Итак, для того, чтобы попасть под проверку, организации достаточно иметь один из следующих признаков:

Для организаций, зарегистрированных до 01. 08.2016 (письмо от 03.08.2016 №ГД-4-14/14127@) 08.2016 (письмо от 03.08.2016 №ГД-4-14/14127@) |

Для организаций, зарегистрированных после 01.08.2016 (письмо от 03.08.2016 №ГД-4-14/14126@) |

|---|---|

| лицо, имеющее право без доверенности действовать от имени юридического лица, в том числе управляющая организация, выступает в качестве таковых более чем в 50 юридических лицах | лицо, имеющее право без доверенности действовать от имени юридического лица, выступает в качестве таковых более чем в 5 юридических лицах |

| участники юридического лица являются таковыми более чем в 50 юридических лицах | участники юридического лица являются таковыми более чем в 10 юридических лицах |

| адрес юридического лица, указанный в ЕГРЮЛ, является адресом более чем 50 юридических лиц | адрес юридического лица, указанный в ЕГРЮЛ, является адресом более чем 10 юридических лиц |

| наличие информации о вступлении в силу постановления по делу об административном правонарушении, в соответствии с которым лицу, имеющему право без доверенности действовать от имени юридического лица (в том числе от имени управляющей организации), назначено административное наказание в виде дисквалификации, и срок, на который она установлена, не истек | |

| наличие информации о смерти лица, имеющего право без доверенности действовать от имени юридического лица | |

| управляющая организация является таковой более чем в 20 юридических лицах | |

Исполнение указанных писем позволит регистрирующим органам провести «чистку» данных, отражённых в ЕГРЮЛ, и привести их в соответствие с действительностью.

Что нужно иметь в виду организациям?

Очевидно, что лица, обладающие перечисленными в письмах критериями, и тем более лица, в отношении которых в ЕГРЮЛ будет внесена запись о недостоверности, попадут в базу «недобросовестных» контрагентов, операции с которыми налоговыми органами будут проверяться особо тщательно. Соответственно, возникает существенный риск выявления по операциям с такими контрагентами «необоснованной налоговой выгоды».

Чтобы снизить для себя такие риски при оформлении взаимоотношений с новыми контрагентами или при отражении в целях налогообложения операций с уже действующими контрагентами, организации целесообразно проверить, находятся ли такие контрагенты «в зоне риска».

В первую очередь, — заглянув в ЕГРЮЛ и проверив наличие или отсутствие записи о недостоверности сведений. Во вторую, — попытавшись установить наличие (или отсутствие) у них перечисленных выше критериев. Если возникают сомнения в «добросовестности» организации, хозяйственных взаимоотношений с ней лучше избежать.

С другой стороны, если Вы нашли какой-либо из перечисленных выше критериев в отношении Вашей компании, необходимо быть готовым к контактам с регистрирующими органами, раскрытию им информации, т.е. проявлению себя как действующего и добросовестного юридического лица.

Положительный аспект данных нововведений заключается в том, что значительная часть бремени по проверке сведений об организациях перемещена на государственные органы. Когда будет проведена значительная часть работы по реализации этих полномочий, налогоплательщики смогут более уверенно опираться на сведения ЕГРЮЛ при построении взаимоотношений с контрагентами.

Насколько эти нововведения смогут быть применены в практике (в частности, в рассмотрении споров о необоснованной налоговой выгоде) — покажет время.

При этом, также обращаем Ваше внимание на то, что ФНС России и Минфин России в письме от 02.09.2016 №ЕД-3-14/4045@ уточнили, что в настоящее время запись о недостоверности сведений ЕГРЮЛ будет доступна для третьих лиц только при получении выписок из ЕГРЮЛ на бумажных носителях. Сервисы, размещенные на сайте ФНС России («Риски бизнеса: проверь себя и контрагента»), таких сведений пока отражать не будут, однако в будущем планируется их модернизация.

Сервисы, размещенные на сайте ФНС России («Риски бизнеса: проверь себя и контрагента»), таких сведений пока отражать не будут, однако в будущем планируется их модернизация.

Мы, как практикующие налоговые юристы, всегда окажем профессиональную поддержку при судебном (досудебном) оспаривании претензий налоговых органов, предъявляемых компаниям по итогам налоговых проверок.

Администрация Спировского района Тверской области

Для удобства налогоплательщиков на Интернет-сайте ФНС России www.nalog.ru функционируют более 50-ти электронных сервисов налоговой службы.

Инспекция сообщает, что опубликованные в брошюре наименования электронных сервисов и краткое описание их функциональных возможностей предназначены для использования в практической работе налогоплательщиками – физическими лицами, организациями и индивидуальными предпринимателями.

Внимание! В брошюре, рядом с наименованием Интернет-сервисов с целью информирования для какой категории налогоплательщиков они предназначены, размещены сокращенные обозначения: ФЛ – физические лица, ЮЛ – юридические лица, ИП – индивидуальные предприниматели.

Межрайонная ИФНС России № 3 по Тверской области

На сайте ФНС России www.nalog.ru функционируют следующие электронные сервисы.

Личный кабинет налогоплательщика для физических лиц ФЛ

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать статус камеральной проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита.

Личный кабинет налогоплательщика индивидуального предпринимателяИП

Сервис позволяет индивидуальному предпринимателю в режиме онлайн контролировать состояние расчетов с бюджетом, взаимодействовать с налоговыми органами в электронном виде, а также подбирать оптимальную систему налогообложения.

Личный кабинет налогоплательщика юридического лицаЮЛ

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей; контролировать состояние расчетов с бюджетом; составлять и направлять в налоговые органы заявления на уточнение платежа, заявления о зачете/возврате переплаты; получать справки о состоянии расчетов с бюджетом, об исполнении обязанности по уплате налогов и других обязательных платежей, акты сверки.

Риски бизнеса: проверь себя и контрагентаЮЛ ИП

Сервис позволяет проявить должную осмотрительность при выборе контрагента (поставщика, подрядчика), предоставляет сведения о государственной регистрации ЮЛ, ИП, крестьянских (фермерских) хозяйств, позволяет осуществлять поиск сведений в реестре дисквалифицированных лиц. Содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке, сведения о ЮЛ, отсутствующих по своему юридическому адресу.

Онлайн запись на прием в налоговый органФЛ ЮЛ ИП

Сервис предоставляет возможность всем категориям налогоплательщиков записаться на прием в налоговый орган на любую услугу, спланировав визит в налоговый орган заранее.

Узнай ИННФЛ ИП

Сервис позволяет узнать свой идентификационный номер налогоплательщика (ИНН), узнать ИНН физического лица.

Письма ФНС России, направленные в адрес территориальных налоговых органовФЛ ЮЛ ИП

Сервис разъясняет налогоплательщикам и сотрудникам территориальных налоговых органов официальную позицию ФНС России о порядке заполнения налоговых деклараций, исчисления и уплаты налогов и сборов, согласованную с Минфином России.

Часто задаваемые вопросыФЛ ЮЛ ИП

Сервис содержит базу ответов на самые актуальные вопросы налогоплательщиков: о действующем налоговом законодательстве, о порядке взаимодействия с налоговыми органами федерального, регионального и местного уровней.

Обратиться в ФНС РоссииФЛ ЮЛ ИП

Сервис является средством для обращений физических и юридических лиц в Федеральную налоговую службу. Обращения рассматриваются в соответствии с Федеральным законом от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»

Узнать о жалобеФЛ ЮЛ ИП

Сервис предоставляет возможность организациям и физическим лицам получать информацию о ходе и результатах рассмотрения обращений (жалоб, заявлений, предложений), поступивших в Федеральную налоговую службу.

Решения по жалобамФЛ ЮЛ ИП

Сервис предоставляет информацию о результатах рассмотрения ФНС России жалоб (обращений) налогоплательщиков за исключением информации, доступ к которой ограничен законодательством Российской Федерации.

Нормативные и методические материалы ФНС РоссииФЛ ЮЛ ИП

Сервис содержит нормативные и методические материалы ФНС России.

АнкетированиеФЛ ЮЛ ИП

Сервис предоставляет возможность оценить работу налоговых органов.

Почтовая рассылка сайта ФНС РоссииФЛ ЮЛ ИП

Сервис позволяет подписаться на рассылку обновлений сайта ФНС России из интересующего пользователя раздела.

Заплати налогиФЛ ЮЛ ИП

Сервис позволяет налогоплательщикам формировать платежные документы и осуществлять оплату в режиме онлайн через один из банков-партнеров ФНС России.

Представление налоговой и бухгалтерской отчетности в электронном видеЮЛ ИП

Сервис позволяет направить в налоговый орган налоговую и бухгалтерскую отчетность в электронном виде.

Сервис получения идентификатора абонентаФЛ ЮЛ ИП

Позволяет всем категориям налогоплательщиков, имеющим сертификат ключа электронной подписи, зарегистрироваться в системе сдачи налоговой и бухгалтерской отчётности по ТКС и получить идентификатор абонента.

Доступ к ЕГРЮЛ и ЕГРИПЮЛ ИП

Сервис предоставляет возможность получения сведений из ЕГРЮЛ и ЕГРИП в электронном виде через Интернет.

Внимание! Начиная с 15 сентября 2015 года в сервисе также реализована возможность использования сведений из ЕГРЮЛ, ЕГРИП в информационных системах заинтересованных юридических и физических лиц».

Федеральная информационная адресная системаФЛ ЮЛ ИП

Сервис позволяет получить достоверную, единообразную, общедоступную, структурированную адресную информацию по территории Российской Федерации.

НДС-офис интернет-компанииЮЛ

Сервис позволяет осуществить подачу заявления о постановке на учет иностранной организации, осуществляющей деятельность в сфере электронных услуг (ст. 174.2 НК РФ) и в последующем осуществлять вход в личный кабинет такой иностранной организации. С помощью сервиса можно пройти онлайн тест и проверить, нужно ли иностранной компании, оказывающей услуги в электронной форме российским физическим лицам становиться на учет в налоговых органах. Также на странице сервиса можно задать вопрос по интересующей теме.

Форум сайта ФНС РоссииФЛ ЮЛ ИП

Сервис представляет собой площадку для обсуждения актуальных вопросов.

Узнай ОКТМОФЛ ЮЛ ИП

Сервис позволяет определить код ОКТМО по коду ОКАТО или по наименованию муниципального образования.

Открытые и общедоступные сведения ЕГРН об иностранных организацияхФЛ ЮЛ ИП

Сервис предназначен для информирования о состоящих на учете в налоговых органах иностранных организациях либо об отсутствии в ЕГРН сведений о них.

Сообщение о клиенте — иностранном налогоплательщикеЮЛ

Данный сервис позволяет российской организации финансового рынка в связи с требованиями Федерального закона от 28.06.2014 №173-ФЗ сформировать и направить уведомления о своих клиентах-иностранных налогоплательщиках во все уполномоченные органы по принципу единого окна, а также получать изданные Росфинмониторингом решения о запрете на направление информации в иностранный налоговый орган.

Налоговый калькулятор — Расчет стоимости патентаИП

Сервис позволяет индивидуальным предпринимателям рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения.

ВакансииФЛ

Сервис предназначен для информирования о вакансиях ФНС России и территориальных налоговых органов.

Единый реестр субъектов малого и среднего предпринимательстваФЛ ЮЛ ИП

Сервис предоставляет доступ к Единому реестру субъектов малого и среднего предпринимательства, позволяет в электронном виде направить в ФНС России дополнительные сведения для внесения в реестр.

Подача заявки на государственную регистрацию индивидуальных предпринимателей и юридических лицФЛ ЮЛ ИП

Сервис позволяет ФЛ направить заявку на государственную регистрацию в качестве ИП, на внесение изменений в сведения об ИП, на прекращение деятельности ИП; ЮЛ осуществить подготовку заявления о государственной регистрации при создании юридического лица и направить заявку на государственную регистрацию. При этом наличие ЭП не обязательно.

Создай свой бизнесФЛ ЮЛ ИП

Сервис представляет собой пошаговую инструкцию для начинающих предпринимателей: выбор формы регистрации и режима налогообложения, осуществление государственной регистрации, правила применения контрольно-кассовой техники, информация о процедуре проведения налоговых проверок.

Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателейФЛ ЮЛ ИП

Сервис предоставляет возможность направить пакет документов в налоговый орган при осуществлении государственной регистрации ЮЛ и ИП. Требуется наличие ЭП и установка специальной программы подготовки пакета документов.

Калькулятор транспортного налога ФЛФЛ

Сервис позволяет физическим лицам рассчитать сумму транспортного налога.

Подача заявления физического лица о постановке на учетФЛ

Сервис позволяет: направить в налоговый орган заявление физического лица о постановке на учет (в том числе заверенное ЭП заявителя).

Калькулятор земельного налога и налога на имущество физических лиц, исчисляемых исходя из кадастровой стоимостиФЛ

Сервис позволяет рассчитать сумму земельного налога и налога на имущество физических лиц исходя из кадастровой стоимости.

Адрес и платежные реквизиты Вашей инспекцииФЛ ЮЛ ИП

Сервис позволяет по заданному адресу узнать номер, адрес и реквизиты налоговой инспекции.

Справочная информация о ставках и льготах по имущественным налогамФЛ ЮЛ ИП

Сервис позволяет получить информацию по вопросам применения налоговых ставок и льгот по налогу на имущество, транспортному и земельному налогам.

Заполнить платежное поручениеФЛ ЮЛ ИП

Сервис позволяет подготовить платежные документы на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации в электронном виде.

Реестр аккредитованных филиалов, представительств иностранных юридических лиц (РАФП)ЮЛ

Сервис предоставляет возможность бесплатно получить открытые и общедоступные сведения государственного реестра аккредитованных филиалов, представительств иностранных юридических лиц (РАФП).

Уплата госпошлиныФЛ ЮЛ ИП

Сервис позволяет сформировать платежный документ на уплату госпошлины при регистрации ЮЛ/ИП, за предоставление сведений из ЕГРЮЛ/ЕГРИП/ЕГРН и реестра дисквалифицированных лиц, а также произвести онлайн оплату через один из банков-партнеров ФНС России.

Предоставление сведений из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документаФЛ ЮЛ ИП

Сервис предоставляет возможность бесплатно получить сведения из ЕГРЮЛ / ЕГРИП о конкретном юридическом лице / индивидуальном предпринимателе в форме электронного документа, подписанного электронной подписью.

Внимание! Данный сервис является модернизацией сервиса «Получение выписки из ЕГРЮЛ/ЕГРИП через интернет».

Представление сведений об участниках азартных игр, от которых принимаются ставки на официальные спортивные мероприятияФЛ ЮЛ ИП

Сервис позволяет организаторам азартных игр в букмекерских конторах и тотализаторах представлять в Федеральную налоговую службу данные учета участников азартных игр, от которых принимаются ставки на официальные спортивные соревнования.

ЕАЭС. Заявления о ввозе товаров и уплате косвенных налоговЮЛ ИП

Сервис позволяет получить информацию о поступлении электронной копии заявления о ввозе товаров и уплате косвенных налогов из налоговых органов страны импортёра (заявителя) в налоговые органы страны-экспортёра Таможенного союза.

Проверка корректности заполнения счетов-фактурФЛ ЮЛ ИП

Сервис позволяет проверить правильность заполнения идентификационных реквизитов контрагентов в счетах-фактурах. Внимание! Сервис функционирует в рамках пилотного проекта!

Информационные стендыФЛ ЮЛ ИП

Сервис позволяет налогоплательщику получить всю информацию, размещенную на информационных стендах территориальных налоговых органов в режиме онлайн, без личного посещения инспекции.

69 Тверская область

Действительные ИНН юридических лицЮЛ

69 Тверская область

Недействительные свидетельстваФЛ ЮЛ ИП

69 Тверская область

Недействительные ИНН физических лицФЛ ИП

69 Тверская область

Недействительные ИНН юридических лицЮЛ

69 Тверская область

Онлайн-консультантФЛ ЮЛ ИП

Получите консультацию у квалифицированного налогового инспектора в формате чата

69 Тверская область

Электронный налоговый секретарьФЛ ЮЛ ИП

Отслеживайте состояние очереди в операционном зале инспекции в online — режиме

69 Тверская область

ВебинарыФЛ ЮЛ ИП

Примите участие в налоговых вебинарах, посвященных актуальным темам налогообложения

69 Тверская область

Форум УФНС России по Тверской областиФЛ ЮЛ ИП

Обсуждайте интересные вопросы, делитесь опытом с другими налогоплательщиками

Дата создания: 17-02-2017

Приказ ФНС России от 08.05.2014 N ММВ-7-6/266@ (ред. от 27.10.2014) «О вводе в промышленную эксплуатацию программного обеспечения, реализующего размещение в открытом доступе на сайте ФНС России сведений о государственной регистрации юридических лиц, крестьянских (фермерских) хозяйств и индивидуальных предпринимателей»

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 8 мая 2014 г. N ММВ-7-6/266@

О ВВОДЕ

В ПРОМЫШЛЕННУЮ ЭКСПЛУАТАЦИЮ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ,

РЕАЛИЗУЮЩЕГО РАЗМЕЩЕНИЕ В ОТКРЫТОМ ДОСТУПЕ НА САЙТЕ ФНС

РОССИИ СВЕДЕНИЙ О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ ЮРИДИЧЕСКИХ

ЛИЦ, КРЕСТЬЯНСКИХ (ФЕРМЕРСКИХ) ХОЗЯЙСТВ

И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

В соответствии с приказом Министерства финансов Российской Федерации от 05.12.2013 N 115н «Об утверждении состава сведений о государственной регистрации юридического лица, крестьянского (фермерского) хозяйства, физического лица в качестве индивидуального предпринимателя, подлежащих размещению на официальном сайте Федеральной налоговой службы в сети Интернет, и порядка их размещения» (зарегистрирован Минюстом России 28.01.2014, регистрационный номер 31152), в соответствии с разделом 5.3.2.10.1 Положения об организации работ по развитию автоматизированной информационной системы Федеральной налоговой службы, утвержденного приказом ФНС России от 29.03.2013 N ММВ-7-6/134@, и на основании протоколов работы подкомиссий от 29.11.2013 N 20-Р/4-2013 и N 21-Р/4-2013, а также в целях автоматизации процесса предоставления налогоплательщикам на официальном сайте ФНС России сведений, содержащихся в Федеральных ресурсах единого государственного реестра юридических лиц и единого государственного реестра индивидуальных предпринимателей, приказываю:

1. Ввести в промышленную эксплуатацию с даты издания настоящего приказа программное обеспечение, реализующее размещение в открытом доступе на сайте ФНС России сведений о государственной регистрации юридических лиц, крестьянских (фермерских) хозяйств и индивидуальных предпринимателей в рамках расширения функциональных возможностей сервиса «Проверь себя и контрагента» на официальном сайте ФНС России (далее — ПО).

2. Управлению информационных технологий (Т.В. Матвеева):

2.1. Внести в месячный срок с даты издания настоящего приказа соответствующие изменения в существующую «Временную схему предоставления доступа к данным, размещенным в МИ ФНС России по ЦОД, через сеть общего доступа (Интернет)», утвержденную заместителем руководителя Федеральной налоговой службы А.С. Петрушиным 20.12.2011.

2.2. Организовать сопровождение ПО в процессе промышленной эксплуатации.

2.3. Обеспечить проведение информационной кампании по вопросу новых функциональных возможностей и использования сервиса «Проверь себя и контрагента».

3. ФКУ «Налог-Сервис» ФНС России (Р.В. Филимошин) совместно с ФГУП ГНИВЦ ФНС России (В.Б. Безруков):

3.1. В срок не позднее 28.04.2014 осуществить настройки сетевого взаимодействия в соответствии со схемой доступа МИ ФНС России по ЦОД к серверу базы данных на площадке хостинга официального сайта ФНС России согласно приложению к настоящему приказу.

3.2. В срок не позднее 30.04.2014 обеспечить первоначальное наполнение базы данных открытыми сведениями из федеральных баз данных Единого государственного реестра юридических лиц и Единого государственного реестра индивидуальных предпринимателей.

3.3. Обеспечить актуализацию открытых сведений из федеральных баз данных Единого государственного реестра юридических лиц и Единого государственного реестра индивидуальных предпринимателей.

4. ФГУП ГНИВЦ ФНС России (В.Б. Безруков):

4.1. В срок не позднее 30.04.2014 разместить в Фонде алгоритмов и программ ФНС России ПО и соответствующую техническую документацию к нему, включая инструкцию по инсталляции и эксплуатации соответствующего программного обеспечения.

4.2. В срок не позднее 30.04.2014 обеспечить установку на площадке хостинга официального сайта ФНС России ПО.

5. Управлению регистрации и учета налогоплательщиков (В.Г. Колесников) обеспечить методологическое сопровождение ПО в процессе промышленной эксплуатации.

6. Управлениям Федеральной налоговой службы по субъектам Российской Федерации:

6.1. Довести настоящий приказ до подведомственных налоговых органов не позднее двух рабочих дней с даты его утверждения.

6.2. Обеспечить информирование сотрудников территориальных налоговых органов о новых функциональных возможностях сервиса ФНС России «Проверь себя и контрагента».

7. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы А.С. Петрушина.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение

к приказу ФНС России

от «__» ________ 2014 г. N _______

Работа с дебиторской задолженностью

Многие компании все чаще сталкиваются с перспективой того, что их партнеры не могут выполнять свои обязательства из-за сложной экономической ситуации, вызванной пандемией COVID-19. Вопросы, связанные с дебиторской задолженностью, стали актуальными для многих наших клиентов после снятия ограничений на пандемию в 2021 году.

Основные ступени

Дебиторская задолженность дает право предъявить претензию контрагенту, который не выполнил свои обязательства по оплате товаров, не выполнил работы или не предоставил услуги.Если контрагент не выполняет свое обязательство в течение срока, указанного в контракте, то причитающаяся сумма становится просроченной, и другая сторона (кредитор) будет иметь право предпринять действия по взысканию задолженности.

Могут быть приняты следующие предупредительные меры:

Когда возникают проблемы с контрагентами, лучше сначала попытаться договориться о погашении или реструктуризации долга на условиях, приемлемых для обеих сторон. Если по какой-либо причине не удается достичь мирового соглашения, то единственный способ попытаться взыскать долг — это суд или продажа долга сборщикам (обычно со скидкой).

Постоянный мониторинг условий оплаты в контрактах имеет важное значение для процедуры взыскания долга, поскольку это позволяет своевременно определять, где требуются действия, будь то проверка долга или взыскание долга. Просроченная дебиторская задолженность, по которой кредиторы не принимают мер по взысканию, может стать безнадежной в двух случаях:

- По истечении срока давности;

- При выдаче акта о невзыскании государственным органом либо в случае ликвидации или банкротства должника.

В таком случае кредитору придется списать такую безнадежную задолженность как убыток, что отрицательно скажется на балансе кредитора. Статья 266 Налогового кодекса РФ дает определение сомнительной и безнадежной / безнадежной задолженности и предусматривает порядок создания резервов на покрытие безнадежных долгов.

Налоговые риски

Контрагентов следует выбирать тщательно. Например, в письме ФНС БВ-4-7 / 3060 @ от 10 марта 2021 г. подробно разъясняется, как применять статью 54.1 Налогового кодекса России, в частности, как Федеральная налоговая служба (ФНС) будет проверять правильность выбора контрагентов с должной осмотрительностью.

Когда контрагенты оказываются ненадежными, кредиторы могут не только получить безнадежную дебиторскую задолженность, но и столкнуться с трудностями при возмещении НДС. Письмо Минфина России от 26.10.2017 № 03-07-11 / 70423:

«После письма с просьбой о возмещении суммы НДС, уплаченной в бюджет за предоставление услуг, обязательство по оплате которых не было выполнено покупателем и было признано безнадежным долгом, Департамент налогов и таможни Политика информирует, что такой возврат НДС не предусмотрен в данном случае по правилам Налогового кодекса РФ.”

Письмо Минфина России N 03-07-05 / 13622 от 13 марта 2015 г .:

«Если банк списывает дебиторскую задолженность за оказанные услуги, облагаемые НДС, налог, подлежащий уплате в бюджет, должен рассчитываться в том налоговом периоде, в котором списана задолженность. Такие суммы НДС подлежат уплате в соответствии со статьей 174 Налогового кодекса Российской Федерации ».

Комплексная проверка

Российские налоговые органы считают, что компании должны проявлять должную осмотрительность при заключении любой сделки.Другими словами, они должны проявлять максимальную бдительность и проверять контрагентов, с которыми они заключают контракты. В противном случае кредиторы могут быть привлечены к налоговой ответственности, а их руководители могут быть привлечены к ответственности и привлечены к уголовной ответственности (например, по статье 159 УК РФ за мошенничество или статье 199 УК РФ за уклонение от уплаты налогов). налоги и / или взносы на социальное страхование). В письме Федеральной налоговой службы БВ-4-7 / 3060 @ от 10 марта 2021 г. также говорится, что если налоговые органы докажут, что компания знала о недобросовестной практике контрагента ( в том числе, когда контрагент выбирал поставщиков, со-подрядчиков и субподрядчиков) подрядчиков ), то в вычете НДС компании может быть отказано:

«Неблагоприятные последствия могут возникнуть для налогоплательщика, если контрагент налогоплательщика не выполнит свое обязательство по уплате соответствующей суммы НДС, поскольку в этом случае налогоплательщику может быть отказано в праве на вычет такого налога, если налоговые органы докажут, что налогоплательщик было известно о налоговых правонарушениях, совершенных контрагентом (в том числе в результате несоблюдения контрагентом требований статьи 54.1 (2 (2)) Кодекса о привлеченных им поставщиках (субподрядчиках, со-подрядчиках)) и извлекли выгоду из противоправного поведения контрагента, нанесшего ущерб бюджету Российской Федерации. Такой подход основан на правовой позиции, изложенной в Постановлении Верховного Суда РФ от 25 января 2021 г. № 309-ЭС20-17277 ».

Определение контрагента

Что такое контрагент?

Контрагент — это другая сторона, которая участвует в финансовой транзакции, и каждая транзакция должна иметь контрагента, чтобы транзакция могла быть проведена.В частности, каждый покупатель актива должен работать в паре с продавцом, который готов продать, и наоборот. Например, контрагентом покупателя опциона будет продавец опциона. Для любой полной сделки может быть задействовано несколько контрагентов (например, покупка 1000 акций осуществляется десятью продавцами по 100 акций каждый).

Объяснение контрагентов

Термин «контрагент» может относиться к любому субъекту на другой стороне финансовой операции. Это могут быть сделки между частными лицами, предприятиями, правительствами или любой другой организацией.Кроме того, обе стороны не обязательно должны иметь равное положение в отношении типа участвующих субъектов. Это означает, что физическое лицо может быть контрагентом компании и наоборот. В любых случаях, когда выполняется общий договор или заключено соглашение об обмене, одна сторона будет считаться контрагентом, или стороны являются контрагентами друг для друга. Это также относится к форвардным контрактам и другим типам контрактов.

Контрагент вводит в уравнение риск контрагента.Это риск того, что контрагент не сможет выполнить свою часть сделки. Однако во многих финансовых транзакциях контрагент неизвестен, и риск контрагента снижается за счет использования клиринговых фирм. Фактически, при типичной биржевой торговле мы никогда не знаем, кто наш контрагент по какой-либо сделке, и часто бывает несколько контрагентов, каждый из которых составляет часть сделки.

Ключевые выводы

- Контрагент — это просто оборотная сторона сделки: покупатель является контрагентом продавца.

- Контрагент может включать сделки между частными лицами, предприятиями, правительствами или любой другой организацией.

- Риск контрагента — это риск того, что другая сторона сделки не сможет выполнить свою часть сделки. Однако во многих финансовых транзакциях контрагент неизвестен, и риск контрагента снижается за счет использования клиринговых фирм.

Типы контрагентов

Контрагентов по сделке можно классифицировать несколькими способами.Наличие представления о вашем потенциальном контрагенте в данной среде может дать представление о том, как рынок, вероятно, будет действовать на основе вашего присутствия / ордеров / транзакций и других трейдеров аналогичного стиля. Вот лишь несколько ярких примеров:

- Розничная торговля : это обычные индивидуальные инвесторы или другие непрофессиональные трейдеры. Они могут торговать через онлайн-брокера, такого как E-Trade, или голосового брокера, такого как Charles Schwab. Часто розничных трейдеров считают желательными контрагентами, поскольку предполагается, что они менее информированы, имеют менее сложные торговые инструменты и готовы покупать по оферте и продавать по заявке.

- Маркет-мейкеры (MM): Основная функция этих участников заключается в обеспечении ликвидности на рынке, но при этом они также пытаются получить прибыль с рынка. Они имеют огромное влияние на рынке и часто составляют значительную часть видимых заявок и предложений, отображаемых в книгах. Прибыль достигается за счет предоставления ликвидности и сбора ECNrebates, а также за счет перемещения рынка для прироста капитала, когда обстоятельства диктуют, что прибыль может быть захвачена.

- Торговцы ликвидностью: Это нерыночные участники, которые обычно имеют очень низкие комиссии и получают ежедневную прибыль за счет увеличения ликвидности и получения кредитов ECN.Как и в случае с маркет-мейкерами, они могут также получить прирост капитала, выполняя заявки на покупку (предложение), а затем размещая заказы на предложение (заявку) по внутренней цене или вне текущей рыночной цены. Эти трейдеры могут по-прежнему иметь влияние на рынке, но в меньшей степени, чем маркет-мейкеры.

- Технические трейдеры: Практически на любом рынке есть трейдеры, которые торгуют на основе уровней графиков, будь то рыночные индикаторы, уровни поддержки и сопротивления, линии тренда или графические модели. Эти трейдеры следят за тем, чтобы возникли определенные условия, прежде чем войти в позицию; таким образом они могут более точно определить риски и выгоды от конкретной сделки.На общеизвестных технических уровнях трейдеры ликвидности и DMM могут стать техническими трейдерами. Хотя это не всегда так, как ожидается, DMM может ложно запускать технические уровни, зная, что это затронет большие группы трейдеров, что приведет к сбиванию большого количества акций. (Узнайте больше в нашей Стратегии технического анализа для начинающих .)

- Моментум-трейдеры: Существуют разные типы импульсных трейдеров. Некоторые из них будут поддерживать импульсную акцию в течение нескольких дней (даже если они торгуют ею только в течение дня), в то время как другие будут проверять «акции в движении», постоянно пытаясь уловить быстрые резкие движения акций во время новостных событий, объемов или скачков цен.Эти трейдеры обычно выходят, когда движение показывает признаки замедления. (Этот тип стратегии требует контролируемого принятия решений, что требует постоянного совершенствования техники входа и выхода, прочтите Торговля по моменту с дисциплиной .)

- Арбитражники: Используя несколько активов, рынков и статистических инструментов, эти трейдеры пытаются использовать неэффективность на рынке или между рынками. Эти трейдеры могут быть небольшими или крупными, хотя некоторые виды арбитражной торговли потребуют большого количества покупательной способности, чтобы полностью извлечь выгоду из неэффективности.Другие типы «арбитража» могут быть доступны для более мелких трейдеров, например, при работе с инструментами с высокой степенью корреляции и краткосрочными отклонениями от порога корреляции.

Контрагенты по финансовым операциям

В случае покупки товаров в розничном магазине покупатель и розничный торговец являются контрагентами по сделке. С точки зрения финансовых рынков продавец облигации и покупатель облигации являются контрагентами.

В определенных ситуациях в ходе транзакции может существовать несколько контрагентов.Каждый обмен средствами, товарами или услугами для завершения транзакции может рассматриваться как серия контрагентов. Например, если покупатель приобретает розничный продукт через Интернет для отправки на дом, покупатель и розничный продавец являются контрагентами, как покупатель и служба доставки.

В общем смысле, каждый раз, когда одна сторона предоставляет средства или ценные вещи в обмен на что-то от второй стороны, существуют контрагенты. Контрагенты отражают двусторонний характер сделок.

Риск контрагента

В отношениях с контрагентом существует врожденный риск того, что одно из вовлеченных лиц или организаций не выполнит свои обязательства. Это особенно актуально для внебиржевых (OTC) транзакций. Примеры этого включают риск того, что продавец не предоставит товар или услугу после обработки платежа или что покупатель не оплатит обязательство, если товары будут предоставлены первыми. Это также может включать риск того, что одна из сторон откажется от сделки до ее совершения, но после достижения первоначального соглашения.

Для структурированных рынков, таких как фондовые или фьючерсные рынки, финансовый риск контрагента снижается клиринговыми палатами и биржами. Когда вы покупаете акции, вам не нужно беспокоиться о финансовой жизнеспособности человека, находящегося на другой стороне сделки. Расчетная палата или биржа выступает в качестве контрагента, гарантируя приобретенные вами акции или средства, которые вы ожидаете от продажи.

Риск контрагента стал более заметным после мирового финансового кризиса 2008 года.Известно, что AIG использовала свой кредитный рейтинг AAA для продажи (записи) свопов кредитного дефолта (CDS) контрагентам, которые хотели защиты от дефолта (во многих случаях, по траншам CDO). Когда AIG не смогла предоставить дополнительное обеспечение и была обязана предоставить средства контрагентам перед лицом ухудшающихся справочных обязательств, правительство США выручило их.

Дополнительные сведения о рисках по этой теме см. В нашей статье Introduction to Conunterparty Risk .

Управление рисками контрагента для функций корпоративного казначейства

Один из главных уроков финансового кризиса 2008 года

заключался в том, что финансовый мир, в котором мы жили, был не так безопасен, как многие представляли

.Это утверждение остается верным и сегодня, несмотря на недавние усилия отрасли и регулятивные органы, направленные на укрепление контрагентов.

В ходе

бесед с корпоративными инвесторами в денежные средства компания Capital Advisors обнаружила

повышенную осведомленность об управлении рисками контрагента. Поскольку эта тема остается

одним из главных приоритетов для менеджеров по рискам в финансовых учреждениях (ФИ), это еще более серьезная проблема для специалистов-практиков,

которые могут иметь ограниченные знания о сложном, взаимосвязанном и концентрированном мире финансов.

В этой статье

делается попытка объяснить риск контрагента с точки зрения

корпоративного казначея, почему его стало труднее отслеживать и управлять, а также основные принципы

управления этим риском. Поскольку это всеобъемлющая тема, в центре внимания

находится кредитный аспект риска контрагента, а не управление обеспечением

, расчетный риск или другие операционные и юридические вопросы.

Риск контрагента: взгляд корпоративного казначея

Хотя озабоченность отрасли по поводу контрагентского риска

в основном связана с операциями между финансовыми организациями, казначейство

также сталкивается со значительными проблемами.За последние два десятилетия предприятия все больше становились глобальными, ресурсозависимыми и многогранными. Эта новая динамика требует

различного торгового финансирования, соглашений о поддержке и хеджирования

с несколькими финансовыми посредниками.

По мере того, как финансовые инструменты

становятся все более изощренными, а финансовые организации — более сложными, корпорации

испытывают особую сложность в выявлении, отслеживании, управлении и снижении риска контрагента

из-за нехватки опыта и ресурсов по сравнению с их финансовыми партнерами

.

Для большинства малых и средних предприятий (МСП)

предотвращение дефолта финансового посредника является основным направлением их стратегий управления рисками

, поскольку более сложные и дорогостоящие методы

снижения рисков неосуществимы с финансовой точки зрения. Таким образом, Capital Advisors фокусируется на предотвращении и диверсификации рисков

, которые больше подходят для сотрудников казначейства с ограниченными ресурсами

.

Последствия банкротства контрагента

Всякий раз, когда корпорация не может

получить финансовую выгоду в соответствии с соглашением, происходит отказ контрагента.

Иногда залог активов или вмешательство государства могут привести к полному

или частичному возмещению убытков, но только после значительной задержки. В других случаях

восстановление может не производиться из-за высокой доли заемных средств и высокого риска

финансовых посредников.

Следует отметить, что

не всегда требует от инвестора дефолта контрагента для понесения убытков.

Иногда контрагент может не выполнить свои обещания по причинам,

не связанным с финансами, что может привести к длительному и дорогостоящему процессу

возмещения средств.Таким образом, корпорации должны оценить как готовность контрагента

платить, так и его платежеспособность.

Новые вызовы в управлении рисками контрагента

Корпоративные менеджеры по рискам могут почувствовать, что их задачи стали более трудными

в последние годы, и эти чувства справедливы по нескольким

причинам:

- ФИ стали крупнее, сложнее и стали более взаимосвязанными.

- Финансовый кризис 2008 года также привел к значительному ухудшению кредитоспособности

из-за безнадежных кредитов, торговых убытков и истощения капитала. - Предположения о государственной поддержке крупных банков также были снижены в

многих юрисдикциях.

Все более концентрированный мир банковского дела

После отмены ограничений

на межгосударственное банковское обслуживание Законом Ригла-Нила в 1994 году количество слияний банков

в США существенно выросло, в результате чего в отрасли

доминировали несколько очень крупных игроков. Консолидация отрасли создает новые

проблемы для управления рисками контрагентов, поскольку корпорации часто

вынуждены поддерживать множественные банковские отношения с сокращающимся пулом из

посредников.

На рисунке 1 ниже показано, что с 1994 года доля

национальных депозитов США в 10 крупнейших банках увеличилась почти в четыре раза, с 11,9% до

45,0% в 2012 году. Точно так же доля 20 крупнейших банков утроилась с 17,4%

до 54,5% за тот же период.

Рисунок 1:

Национальная концентрация депозита.

Источник: FDIC Top 50 коммерческих

банков и сберегательных организаций по депозитам.

Чтобы еще больше проиллюстрировать

влияние слияний на концентрацию контрагентов, на Рисунке 2 прослеживается линия

выживших организаций из 20 крупнейших банков в 1994 году.Он показывает, что

целых шесть из этих банков теперь являются частью JPMorgan Chase, пять были интегрированы в Wells Fargo и четыре — в Bank of America.

Что еще больше усугубляет положение

, многие корпорации теперь имеют риски контрагента перед теми же

несколькими крупными банками, что может стать системной проблемой, если один из банков

столкнется с проблемами.

Рисунок 2: Эффект от слияний банков с

1994

Источник: FDIC 50 крупнейших коммерческих банков и сберегательных организаций по

депозитам.

Ухудшение кредита контрагенту

Сила

Базовая кредитоспособность крупнейших финансовых организаций

резко ухудшилась в последние годы, в основном из-за низкого качества ссуд

, неустойчивых колебаний на рынках капитала и слабой практики управления рисками

. Снижение допущения о государственной поддержке так называемых банков, «слишком больших для

банкротств», также способствовало ухудшению качества кредитов в крупных

банках.

На рисунке 3 ниже приведены средние рейтинги Moody’s по депозитным кредитам

20 крупнейших банков США с 1994 года. Он показывает, что средний рейтинг

улучшился с A1 до уровня Aa2 в 2008 году, а затем снова упал до A2 к 2012 году.

Достаточно, чтобы говорят, что повышенная концентрация и ухудшение кредитного качества

представляют собой две отдельные проблемы для корпораций в управлении риском контрагента.

Следует отметить, что эти проблемы характерны не только для банков США. Многим специалистам-практикам

хорошо известно, что финансовые ситуации в банках

еврозоны, возможно, более сложны, чем у их коллег в Штатах.

Рисунок 3: Тенденция средних рейтингов 20 ведущих банков США

.

Источник: Moody’s Investor

Services.

Управление контрагентами

Принципы для корпоративных казначеев

Учитывая важность

и сложность управления рисками контрагента, как должна

казначейская организация подойти к этому вопросу? Индивидуальные практики могут отличаться, но мы,

, считаем, что следующие принципы должны применяться ко всем ситуациям с контрагентами

.

Управление риском контрагента, а не реагирование на него: слишком часто

риск контрагента становится высокоприоритетным только после того, как

кредитоспособность крупного контрагента ставится под сомнение. Хотя

хорошо дисциплинированных методов управления рисками может показаться трудоемким и требующим много времени,

просто надеяться, что все будет хорошо, — неправильная стратегия. Аналогичным образом,

просто выбирает банки, которые считаются «системно важными», и может ожидать, что правительство

придет на помощь, — это все более неосмотрительный курс действий

, поскольку политическая среда становится менее терпимой к спасению крупных банков

за счет средств налогоплательщиков.Пришло время начать что-то делать с риском контрагента

.

Разработка подробной и консервативной политики зонтичного риска

: Среди причин, которые могут сделать управление рисками контрагента

пугающим, является то, что корпорация может иметь несколько точек доступа

к одним и тем же финансовым организациям. Получить общую картину не всегда легко. Хотя может быть достаточно конкретной политики

для депозитов, кассовых операций, инвестиций, кредитов и

деривативов, критерии выбора и процедуры контроля

, регулируемые общей зонтичной политикой риска, могут минимизировать непредвиденный риск контрагента

.Эта зонтичная политика управления рисками может детализировать шаги, с помощью которых выбираются

контрагентов, как рассчитываются и отслеживаются лимиты, а также меры, которые необходимо предпринять

при ухудшении показателей деятельности контрагента.

Диверсификация риска путем установления лимитов в соответствии с профилями риска: Как и во всех случаях управления кредитным риском

, основным средством снижения риска контрагента является

посредством диверсификации. Хотя этот принцип широко признан и применяется

во многих местах, дополнительные меры, используемые для точной настройки пределов

воздействия в соответствии с заранее определенными уровнями риска, могут повысить эффективность.Для примера

контрагенты с более сильным кредитным профилем могут иметь более высокие лимиты.

Фундаментальные индикаторы, такие как кредитные рейтинги и индикаторы рыночного риска,

, такие как свопы кредитного дефолта (CDS) или подразумеваемые рейтинги облигаций, могут использоваться для

с этой целью. Тем не менее, инвесторов следует предупредить о признании присущих

недостатках в кредитных рейтингах и уровнях CDS и использовать их с осторожностью.

Обращение к профессиональным менеджерам за опытом работы с контрагентами:

Надзор за управлением рисками контрагента может быть сложной задачей.Помимо риска платежеспособности

, корпоративным казначеям часто приходится иметь дело с другими формами риска

, такими как обеспечение активов, обслуживание активов и операционный риск. Технология

, необходимая для отслеживания рисков и контроля лимитов, сама по себе может потребовать от

привлечения специалистов по управлению рисками контрагента. На

, с другой стороны, могут быть внешние ресурсы, доступные корпоративным казначеям

, такие как менеджеры по рискам в их банках взаимоотношений, фонды

денежного рынка (MMF) и отдельные менеджеры счетов.

Контрагент

Лучшие практики управления рисками

Для реализации

конкретных мер по рискам контрагента, корпоративные казначеи могли бы преуспеть в

, обратившись к некоторым общепринятым передовым практикам среди финансовых посредников,

и адаптируя их для собственного использования. Ниже приведены примеры из этих

практик:

- Стандартизация договоров.

- Используйте продукты с центральной расчетной палатой

. - Рассмотреть требование доставки вместо платежа

(DVP). - Сопоставьте проводку обеспечения и маржи с оценкой риска контрагента.

. - Использование трехсторонних соглашений РЕПО и третьих сторон

кастодианов

Заключение: Управление риском контрагента как интегрированный процесс

Риск контрагента — это, по сути,

риск платежеспособности финансового посредника. Корпоративные казначеи могут

улучшить управление рисками, проявив инициативу и разработав подробную и интегрированную политику

в отношении рисков по всем направлениям бизнеса, диверсифицируя риски, устанавливая

соответствующие лимиты риска и ища профессиональные ресурсы, если

доступны.Принимая во внимание собственные передовые практики финансовой индустрии и

решая эту тему напрямую и систематически, корпорации могут счесть задачу

менее сложной, чем они боялись.

скандал Deutsche Bank на 10 миллиардов долларов | The New Yorker

Практически каждый будний день с осени 2011 года по начало 2015 года российский брокер по имени Игорь Волков звонил в отдел ценных бумаг московской штаб-квартиры Deutsche Bank.Волков разговаривал с продавцом — часто с молодой женщиной по имени Дина Максутова — и просил ее разместить две сделки одновременно. В одном из них он использовал российские рубли для покупки российских акций голубых фишек, таких как Лукойл, для российской компании, которую он представлял. Обычно заказ был на сумму около десяти миллионов долларов. Во второй сделке Волков, действуя от имени другой компании, которая обычно регистрировалась на офшорной территории, например на Британских Виргинских островах, продавал те же российские акции в том же количестве в Лондоне в обмен на доллары. , фунты или евро.И у российской компании, и у офшора был один и тот же владелец. Deutsche Bank помогал клиенту покупать и продавать самому себе.

Банк, охваченный скандалами и бесхозяйственностью, находится в плачевном состоянии. Иллюстрация Анны ПариниНа первый взгляд торги казались банальными, даже бессмысленными. Deutsche Bank получил небольшую комиссию за выполнение заказов на покупку и продажу, но с финансовой точки зрения клиенты закончили примерно там, где начали. Однако рассматривать торговлю по отдельности было все равно, что стоять слишком близко к картине импрессионистов — вы видели мазки кисти и пропускали лилии.Эти сделки не имели никакого отношения к погоне за прибылью. Они были способом вывезти деньги. Поскольку российская компания и офшорная компания принадлежали одному владельцу, эти кажущиеся обычными сделки имели алхимическую цель: превратить рубли, застрявшие в России, в доллары, спрятанные за пределами России. На московских рынках у этой ловкости рук было прозвище: konvert , что означает «конверт» и перекликается с английским глаголом «convert». В англоязычных СМИ эта схема получила название «зеркальная торговля».”

Зеркальные сделки не являются незаконными по своей сути. Назначение отдела акций в инвестиционном банке — помочь утвержденным клиентам покупать и продавать акции, и могут быть законные причины для совершения одновременной торговли. Клиент может захотеть получить выгоду, скажем, от разницы между местной и иностранной ценой на акции. Действительно, поскольку отдельные транзакции, связанные с зеркальными сделками, напрямую не противоречили никаким правилам, некоторые сотрудники, работавшие в то время в головном офисе Deutsche Bank в России, отрицают, что такая деятельность была незаконной.(Четырнадцать бывших и нынешних сотрудников Дойче Банка в Москве говорили со мной о зеркальных сделках, как и несколько человек, связанных с клиентами. Большинство из них просили не называть их имени, либо потому, что они подписали соглашения о неразглашении, либо потому что они все еще работают в банковское дело.)

Однако при отстраненном взгляде повторяющиеся зеркальные сделки предполагают устойчивый заговор с целью перебросить и скрыть деньги, возможно, сомнительного происхождения. Действия Deutsche Bank в настоящее время расследуются Министерством юстиции США, Департаментом финансовых услуг штата Нью-Йорк и финансовыми регуляторами США.К. и в Германии. Во внутреннем отчете Deutsche Bank признал, что до апреля 2015 года, когда три члена его отдела российских ценных бумаг были отстранены от должности за свою роль в зеркальных сделках, по этой схеме было выведено из России около десяти миллиардов долларов. Остается нерешенным вопрос, чьи деньги были перемещены и почему.

Deutsche Bank — громоздкое учреждение со штаб-квартирой во Франкфурте и около ста тысяч сотрудников в семидесяти странах. Когда он был основан в 1870 году, его заявленной целью было содействие торговле между Германией и другими странами.Вскоре он обосновался в Шанхае, Лондоне и Буэнос-Айресе. В 1881 году банк прибыл в Россию, финансируя железные дороги по заказу Александра III. С тех пор он там работает.

Во времена нацизма Deutsche Bank запятнал свою репутацию, финансируя режим Гитлера и покупая украденное еврейское золото. После войны банк сконцентрировался на своем внутреннем рынке, сыграв значительную роль в так называемом экономическом чуде Германии, в результате которого страна вернула себе статус самого могущественного государства в Европе.После дерегулирования финансовых рынков США и Великобритании в 1980-х годах Deutsche Bank обновил свои зарубежные амбиции, приобретя известные инвестиционные банки: лондонскую фирму Morgan Grenfell в 1989 году и американскую фирму Bankers Trust в 1998 году. В новом тысячелетии Deutsche Bank вошел в десятку крупнейших банков мира. В октябре 2001 года он дебютировал на Нью-Йоркской фондовой бирже.

Хотя штаб-квартира банка оставалась в Германии, власть перекочевала из консервативного Франкфурта в Лондон, инвестиционно-банковский центр, где были получены самые щедрые прибыли.Ассимиляция разных банковских культур не всегда была успешной. В девяностые годы, когда сотни американцев начали работать в Deutsche Bank в Лондоне, немецкие менеджеры были вынуждены повесить в вестибюле табличку с фонетическим написанием «Deutsche», потому что многие американцы называли своего работодателя «Douche Bank».

В 2007 году цена акций банка достигла рекордного уровня: сто пятьдесят девять долларов. Но по мере того, как он быстро рос, он также ослаб. До того, как в 2008 году рынок жилья в Соединенных Штатах рухнул, что вызвало мировой финансовый кризис, Deutsche Bank создал обеспеченные долговые обязательства на сумму около 32 миллиардов долларов, что помогло раздувать жилищный пузырь.В 2010 году собственные сотрудники Deutsche Bank обвинили его в сокрытии убытков на сумму двенадцать миллиардов долларов. Эрик Бен-Арци, бывший аналитик рисков, был одним из трех разоблачителей. Он сказал Комиссии по ценным бумагам и биржам, что, если бы в 2008 году было известно об истинном финансовом состоянии банка, он мог бы свернуться, как это произошло с Lehman Brothers. В прошлом году Deutsche Bank выплатил S.E.C. штраф в пятьдесят пять миллионов долларов, но правонарушений не признал. Бен-Арци сказал мне, что руководители банков понесли крошечный штраф за тяжкое преступление.«Была культурная преступность», — сказал он. «Deutsche Bank был структурно разработан руководством, чтобы позволить коррумпированным лицам совершать мошенничество».