Где взять стартовый капитал — Кредитование юридических лиц

Финансирование бизнеса » Кредиты малому бизнесу »

Затруднения с начальным капиталом – традиционная проблема начинающих бизнесменов. Собственно, в 90% случаев именно нехватка стартового капитала служит причиной, по которой бизнес так и не бывает открыт. С другой стороны, многие бизнес-гуру резонно отмечают, что проблема «мало денег на бизнес» — это проблема не только для начинающих. Денег не хватает всегда. Любая крупная и успешная компания всегда найдет десяток проектов, которые могли бы дать отличные результаты – а денег не хватает.

То есть причина не открывать свое дело «у меня нет на это средств» — не более чем отговорка. Однако и без начального капитала бизнес не построишь. Попробуем найти реальные пути привлечения средств.

Способы получения стартового капитала

Этих способов не так уж много, поэтому каждый начинающий предприниматель может по крайней мере постараться использовать все эти возможности разу или последовательно.

Собственно, путей вообще ровно два.

Путь первый – неофициальное финансирование

Классическая формула: 3F: family, friends and fools (семья, друзья, дураки). Грубо говоря, это заем у родственников или знакомых или привлечение обеспеченных людей, с которыми вы мало знакомы («дураки»). «Дураки» — потому что имея деньги, не имеют идей для их приумножения или попросту не особо нуждающиеся в этом (ну или лень-матушка). Хотя, главным образом нелицеприятное название связано с высоким риском финансирования начинающих предпринимателей, а также с тем, что не имеющие опыта бизнеса люди не могут объективно оценить тот или иной проект. И зачастую действительно отдают деньги на пропащее дело.

С другой стороны, быть «дураком» — не так уж плохо. Зачастую за достаточно скромные инвестиции на первоначальном этапе развития дела такие люди получают солидный кусок процветающей компании. Всем известна история, как основатели Google предлагали 10% своей будущей фирмы хозяйке гаража, откуда они начинали.

Этот краткий экскурс в понятие бизнес-дураков (иногда, напротив, называют «бизнес-ангелами») нужен для того, чтобы вы поняли, с кем предстоит работать (раз вы читаете эту статью, ясно, что вам нужны деньги).

У этого пути – «деньги по знакомству» немало недостатков. Он подкупает своей простотой, но многие бизнесмены, начинавшие так, упоминают о многочисленных проблемах, возникших в ходе общения, вплоть до полных размолвок. Важный момент: привлечь значительный капитал вряд ли удастся.

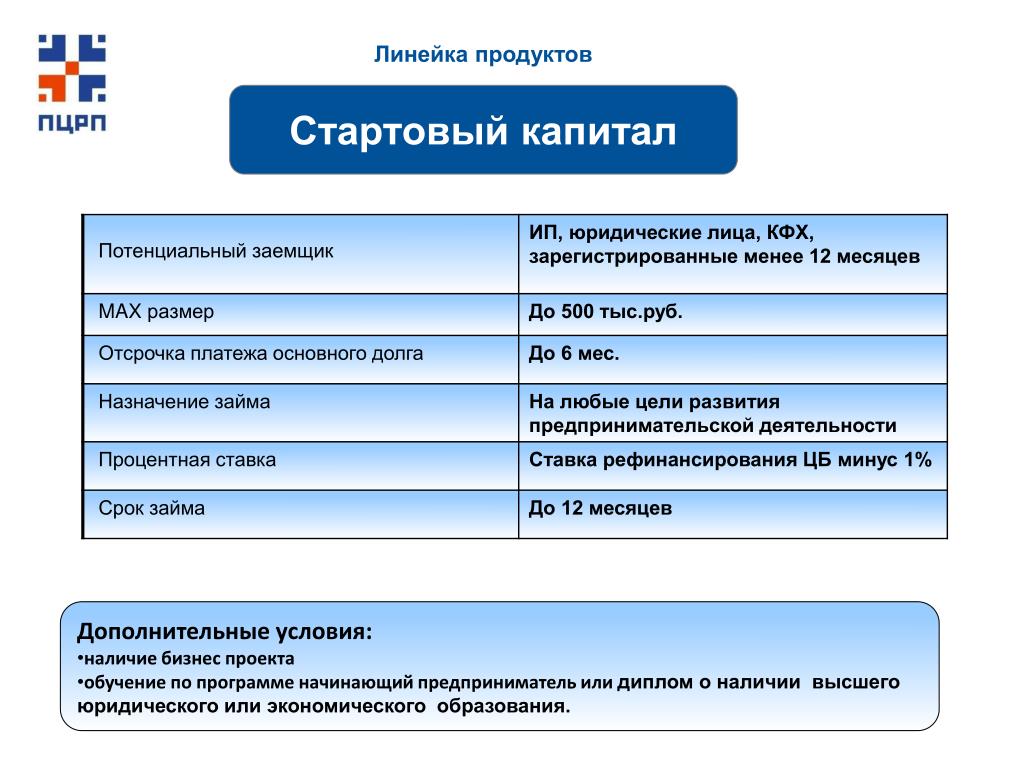

Кредитование в банках, получение займа от специальных фондов

Соответственно, второй путь – это выбивание денег у специальных организаций. Несмотря на наличие очевидных минусов (в первую очередь психологических – обратиться за помощью к друзьям всегда легче), у этого варианта есть и весомые преимущества. К их числу относится:

- условия получения займа достаточно стандартны – нет риска «переплаты» в виде огромного куска будущего бизнеса, который зачастую приходится отдавать «дуракам»;

- специалисты банка оценят ваш бизнес-план, и, возможно, найдут его слабые места, которые в будущем могли бы обернуться серьезными финансовыми потерями;

- вы можете привлечь сразу крупные средства, что сильно экономит время (которое есть деньги!).

О том, как добиться финансирования вашего бизнеса на выгодных, хороших условиях и рассказывает этот сайт. Все его материалы нацелены именно на облегчение получения кредита на достаточно длительный срок с небольшой процентной ставкой. Читайте в других статьях конкретные советы и рекомендации!

Где искать стартовый капитал для микробизнеса

Кризис и безработица заставляют многих задуматься об открытии собственного бизнеса. Главная проблема успешного старта в малом бизнесе — отсутствие финансирования. Где и как привлечь необходимые для начала ресурсы. Какие виды бизнеса позволят обойтись без значительных вложений

Где взять стартовый капитал

По статистике более 80% россиян никогда не занимались и не предполагали заняться бизнесом, но в последние пару лет появились признаки того, что многим придется пересмотреть свои взгляды. Кризис и безработица заставляют многих начинать собственный бизнес. Одной из проблем успешного старта в малом бизнесе справедливо считается отсутствие финансирования.

Одной из проблем успешного старта в малом бизнесе справедливо считается отсутствие финансирования.

Привлечение необходимых финансовых ресурсов

Не все проекты, тем не менее, требуют серьезных начальных инвестиций. Уникальность идеи, например, часто позволяет до минимума сократить расходы. Где и как привлечь необходимые для начала дела ресурсы? Какие виды бизнеса позволят обойтись без значительных вложений? На каких расходах можно сэкономить? Постараемся ответить на эти вопросы.

На источники стартовых инвестиций влияют такие факторы:

- Форма бизнеса. Для малого бизнеса наиболее приемлемы ИП или ООО. Одно из преимуществ ООО – возможность внешнего заимствования денежных средств.

- Особенности бизнеса, включающие потребность в материалах, конкуренцию, использование компьютерных технологий и другие.

Типичным примером незатратного стартапа может служить открытие консалтинговой компании или любого другого предприятия по предоставлению нетоварных услуг. Работа такого предприятия не потребует средств на приобретение, транспортировку и складирование сырья или товара. Перечислим источники стартового капитала для организации предприятия, относящегося к малому или среднему бизнесу.

Работа такого предприятия не потребует средств на приобретение, транспортировку и складирование сырья или товара. Перечислим источники стартового капитала для организации предприятия, относящегося к малому или среднему бизнесу.

Личные сбережения

Как правило, заработать самому на открытие и финансирование бизнеса можно тогда, когда требуется минимальный объем инвестиций. Примеры таких видов предпринимательства широко представлены в интернете на различных ресурсах, предоставляющих информацию о стартапах в малом бизнесе.

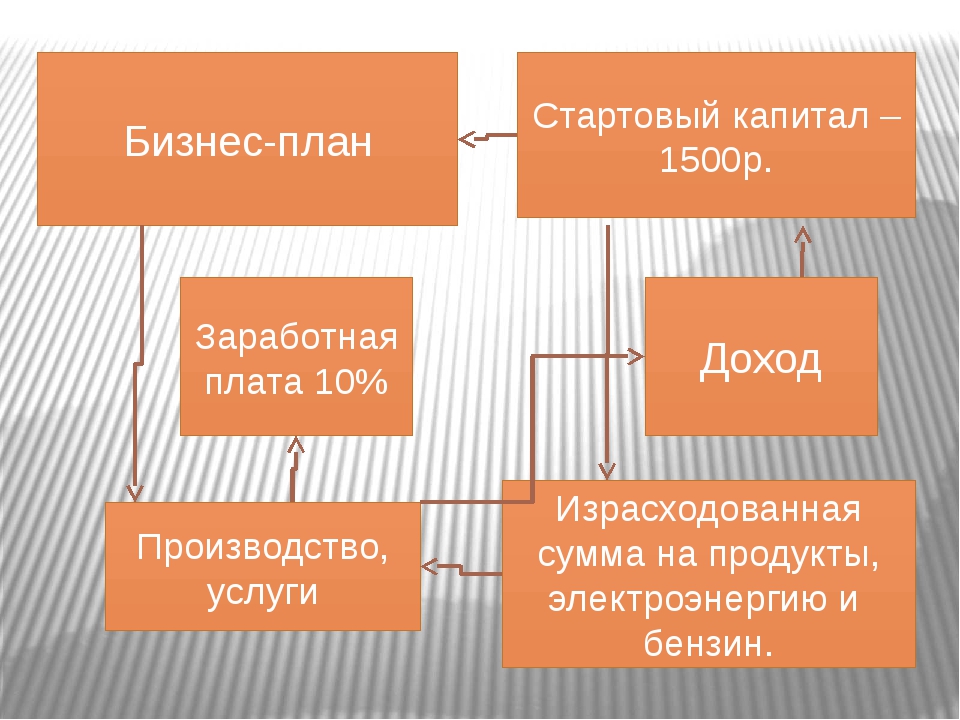

На примере молодой семьи покажем проблемы при таком источнике инвестирования. Пусть молодая семья из двух человек, имея совокупный месячный доход 2 000 долларов, откладывает 1 000 долларов ежемесячно. Для того чтобы накопить, к примеру, 12 000 долларов, необходимые в качестве начального капитала, нужен год.

Но жизнь такова, что почти невероятно, чтобы молодые люди смогли ежемесячно откладывать названную сумму. Обязательно возникают затраты, которые изначально не предполагались и которых невозможно избежать: это может быть связано с заменой вышедшего из строя бытового прибора, расходами на лечение, срочным ремонтом жилья и пр. Накопление инвестиций в стартап, таким образом, может растянуться до 1,5-2 лет. За этот период может значительно упасть эффективность бизнеса или увеличиться сумма, необходимая для инвестиций. Может также возрасти конкуренция в этом виде бизнеса.

Накопление инвестиций в стартап, таким образом, может растянуться до 1,5-2 лет. За этот период может значительно упасть эффективность бизнеса или увеличиться сумма, необходимая для инвестиций. Может также возрасти конкуренция в этом виде бизнеса.

Привлечение партнера, готового инвестировать в бизнес

Для увеличения вложений и уменьшения собственного риска (особенно в случае относительно масштабного бизнес-проекта) привлекаются инвесторы, которые могут стать партнерами по бизнесу (совладельцами). Найти делового партнера можно на специальных сайтах и в отдельных рубриках, где начинающие предприниматели в общих чертах рассказывают о привлекательности проектов.

Еще более интересным вариантом стало бы привлечение в бизнес знакомого человека, тем более, если он имеет опыт стартапа и практические навыки, которые пригодятся в деле (например, веб-дизайн для сайта, административный опыт и пр.). Деловые отношения между партнерами, независимо от личных связей, должны быть узаконены и закреплены договорами надлежащим образом. Положения закона об ООО устанавливают взаимоотношения между участниками общества. Необходимые детали можно конкретизировать в уставе общества или в договоре о реализации прав участников общества.

Положения закона об ООО устанавливают взаимоотношения между участниками общества. Необходимые детали можно конкретизировать в уставе общества или в договоре о реализации прав участников общества.

Бизнес со статусом ИП юридически не предполагает партнерства других лиц и это является некоторым неудобством. Есть вариант работать по схеме отношений «50 на 50» с делением прав, обязанностей и прибыли. Но такой неформальный подход опасен тем, что часто заканчивается конфликтом между партнерами.

Альтернативой может быть создание сотоварищества, когда каждая сторона оформлена ИП. Отношения в данном случае можно оформить различными способами: арендой, услугами, трудовым договором и т. д. Обратная сторона – расходы на юридическое оформление. В каждом конкретном случае следует индивидуально решать, какой способ наиболее приемлем для сторон и максимально гарантирует правовую защищенность.

Наиболее удобной формой сотрудничества, по опыту, является вариант, при котором один совладелец бизнеса имеет права на интеллектуальную собственность и планирование, а другой управляет финансами. Стороны предусматривают взаимозаменяемость с определенной периодичностью. Инвестиции можно привлечь также выпуском и продажей акций. Таким образом можно привлечь даже иностранных партнеров. Такой поворот для стартапа в малом бизнесе может быть реальным только при имевшихся ранее личных связях с иностранными партнерами.

Стороны предусматривают взаимозаменяемость с определенной периодичностью. Инвестиции можно привлечь также выпуском и продажей акций. Таким образом можно привлечь даже иностранных партнеров. Такой поворот для стартапа в малом бизнесе может быть реальным только при имевшихся ранее личных связях с иностранными партнерами.

«Бизнес-ангел», инвесткомпания или венчурный инвестор

Вероятно также привлечение фирмы или частного инвестора (см. «Кто такие бизнес-ангелы»), готовых вложить средства в «раскрутку» вашего бизнеса. Мотивы и условия могут быть самые разные: инвестор доверяет вашим индивидуальным способностям, ваш конкурент пытается взять вас под контроль. Наиболее вероятная причина – перспектива высокого дохода от предоставленного вам кредита. Внимательно изучите условия, на которых предоставляется заем, чтобы избежать юридических и финансовых проблем.

Не ограничивайте поиск инвестора только местом и даже страной проживания. Эксперты утверждают, что в ЕС 125 тысяч активных инвесторов, а в США их более 300 тысяч. Действуют инвесторы в одиночку или через ассоциации, в которые объединяются. Обращение в такие ассоциации чаще всего дает положительный результат в поиске инвестора. По статистике в среднем инвестору 55 лет, 20% из них миллионеры, а 97% – мужчины.

Действуют инвесторы в одиночку или через ассоциации, в которые объединяются. Обращение в такие ассоциации чаще всего дает положительный результат в поиске инвестора. По статистике в среднем инвестору 55 лет, 20% из них миллионеры, а 97% – мужчины.

Кредит банка

Готовьте поручителя или залоговое имущество. Залогом может быть недвижимость, авто, права собственности. Оценка делается не по балансовой стоимости, а по рыночной, и далеко не всегда в вашу пользу. Просчитайте главные финансовые показатели бизнес-проекта. И даже в случае выполнения всех предварительных условий, вероятность отказа велика. Банки предпочитают финансировать крупный существующий бизнес, который уже имеет хорошую кредитную историю.

Вы сможете увеличить свои шансы получения кредита таким образом, только обратившись к нескольким источникам (см. «Где и как получить кредит на открытие малого бизнеса»). Можете подать заявку на финансирование покупки производственного или торгового оборудования, или аренды недвижимости, автомобиля. Банк в этом случае будет иметь возможность продажи объектов финансирования, если бизнес заемщика окажется неудачным. О кредитных тарифах можно навести справки в кредитных рейтингах.

Банк в этом случае будет иметь возможность продажи объектов финансирования, если бизнес заемщика окажется неудачным. О кредитных тарифах можно навести справки в кредитных рейтингах.

Начальный капитал расходуется чаще всего на аренду офиса или торгового помещения, выплату заработной платы персоналу, закупку сырья, полуфабрикатов, рекламу и др. Если с инвестициями не сложилось, то придется ограничиться «домашним» бизнесом. Самым простым будет оформление онлайн-заявки на получение кредита. Это абсолютно бесплатно для вас, и никакой ответственности за это вы нести не можете. Заявку увидят десятки менеджеров различных банков и обязательно ответят вам о возможности кредитования по электронной почте.

Вы не обязаны отвечать на вопросы банков, которые могут возникнуть у них относительно вашей заявки. Помните главное: свободных денег уйма, и почти все зависит только от вашего желания их заполучить.

© Старецкая Елена, BBF.RU

Как создать первоначальный капитал – Где взять стартовый капитал и деньги чтобы стать успешным | 1000 Секретов Силы

Есть мнение что первый миллион многие миллионеры заработали нечестно. И только потом уже имея деньги они продолжили богатеть легальными способами.

И только потом уже имея деньги они продолжили богатеть легальными способами.

Доля правды в этом есть. Но что делать тебе, если ты не видишь возможности где взять деньги. Где взять стартовый капитал чтобы стать финансово независимым.

Вот легальные способы для этого.

ЕСЛИ НЕ ЛЮБИШЬ ЧИТАТЬ — СМОТРИ ВИДЕО В КОНЦЕ ЭТОЙ СТАТЬИ

Прячь 10 % с любого дохода

В похудении есть простое правило – все, что куплено, будет съедено. С деньгами точно также. Поэтому выбери надежный банк, открой там депозит и с каждого дохода клади 10 %. Раз в полгода или чаще увеличивай эту цифру на несколько процентов.

Деньги приходят под цели

Они не приходят просто так. Поэтому четко определи на что и для чего ты копишь. Это должно быть твоим истинным желанием. А не тупым хотением айфона потому что это круто.

Пересмотри свои расходы

Кофе на вынос это быстро. Но дешевле приготовить самому. Езда на автомобиле комфортна. Но, возможно, общественный транспорт будет для тебя дешевле. Пойми простую вещь. Первоначальный капитал поможет тебе стартануть и добиться успеха. Так что ради этого стоит на время отказаться от чего-то приятного, но дорогого.

Но дешевле приготовить самому. Езда на автомобиле комфортна. Но, возможно, общественный транспорт будет для тебя дешевле. Пойми простую вещь. Первоначальный капитал поможет тебе стартануть и добиться успеха. Так что ради этого стоит на время отказаться от чего-то приятного, но дорогого.

Переезд в более крупный город

Зарплаты там выше, возможностей больше. А аренда не сильно выше. К примеру, я в Архангельске в 2012 году снимал однушку за 16 тысяч, переехав в Санкт-Петербург — начал снимать за 22. Но зарплаты были выше на 15-20 тысяч по моему профилю. Так что можно оказаться даже в плюсе.

Переезд в меньшую квартиру

Ты можешь продать свою и купить меньшей площади. Можешь начать снимать подешевле. Это всего лишь вопрос выбора. Комфорт сейчас, но без особых шансов на лучшую жизнь. Или дискомфорт, но с возможностями и перспективами.

Несколько работ

У тебя есть час утром, час вечером плюс выходные. Уйма времени чтобы зарабатывать деньги. Подумай, что ты умеешь или чему хочешь научиться. Прокачай свои навыки и вперед. Через интернет найти работу не проблема. Вот сайты для этого.

Уйма времени чтобы зарабатывать деньги. Подумай, что ты умеешь или чему хочешь научиться. Прокачай свои навыки и вперед. Через интернет найти работу не проблема. Вот сайты для этого.

http://freelance.ru/

https://work-zilla.com/

Поиск более высокооплачиваемой работы

Этот вариант получше. Если ты уже год где-то работаешь, значит вполне можешь претендовать на повышение. Как найти такую работу узнай из этого видео.

Отказ от неприбыльных кредитов

То есть от таких, которые не приносят тебе денег. Типа потребительских.

Взять прибыльный кредит

Ты можешь купить машину и начать таксовать. Или найти хорошую идею и взять кредит на ее развитие. Только ты должен понять, что хорошая идея это частично реализованная идея в реальности уже приносящая деньги.

Карты с кеш беком и накоплениями

Сейчас много разных предложений. Собери информацию. Сделай анализ и к тебе начнут возвращаться от 0.5 до 5 и даже более процентов со всех твоих покупок.

Собери информацию. Сделай анализ и к тебе начнут возвращаться от 0.5 до 5 и даже более процентов со всех твоих покупок.

Вкладывай в свой опыт

Богатым тебя сделают только знания. Большие деньги нельзя накопить. Их можно только заработать. Миллиардеры всего лишь за простенькую 15 минутную консультацию могут получить миллион. Так что прокачивай себя.

На этом все.

Дочитали до конца? Поставьте палец вверх и подпишитесь на мой канал, чтобы не пропустить новые интересные статьи!

Дмитрий Томчук: где взять стартовый капитал для бизнеса

«Вы много пишете о мотивации, но никогда не пишете о том, откуда берется стартовый капитал. Где мне взять 20 тыс. на старт, если я получаю 3 тыс.

Дмитрий Томчук

Самое большое заблуждение − считать, что здесь нет условий для ведения бизнеса. Американцы полагают, что нет плохих или хороших времен, что для бизнеса времена всегда одинаковы, а всё зависит только от человека − смог он заставить себя поднять зад и пересилить собственные страхи или нет.

Стартовый капитал бизнесмена – это то, что он собой представляет: его авантюризм, способность общаться с людьми, умение донести идею, острота ума, быстрота реакции, выдержка, умение в тысячный раз начать всё заново, способности, идеи, харизма, уверенность в результате, готовность идти до конца, навык вставать после удара, хитрость, деловая хватка, инициативность.

Всё дело в том, что природа создала каждого из нас дорогостоящим, у нас внутри есть много ценного. Намного больше, чем требуется для обычного старта обычного бизнеса. Но в эту ценность нужно поверить и раскрыть ее. Это самое сложное в бизнесе: победить своего внутреннего врага и посторонних, твердящих, что это не ваш путь.

Нужна сильная мотивация

Я пришел в бизнес будучи студентом, у которого не было даже трех тысяч в месяц, о которых говорит мой читатель, не было вообще ничего за душой, кроме зачетки, общаги и семи гривен за ночь дежурства, на которые я покупал на рынке еду. Правда, у меня была очень сильная мотивация и огромный интерес к теме бизнеса: как он устроен, что приносит деньги?

Этого внутреннего заряда хватило, чтобы вцепиться в бизнес на самых мелких ролях и постепенно двигаться вверх, много слушая и запоминая и мало говоря – в основном я озвучивал новые идеи и варианты, которые однажды всё-таки сработали и открыли путь к чему-то более существенному.

Если вы хотите свой бизнес, у вас должны быть две вещи, которые заменят стартовый капитал: хорошая идея и способность зажечь этой идеей людей, которые вложат в бизнес материальные ресурсы, в том числе и деньги, в обмен на ваши нематериальные ресурсы.

Какой бизнес безнадежнее – без финансирования или без идеи?

Глядя на стартаперов, приходящих ко мне за инвестированием, я могу сказать точно: без идеи. Потому что деньги под хорошую идею могут найтись в любой момент: через неделю, завтра или прямо сейчас.

Потому что деньги под хорошую идею могут найтись в любой момент: через неделю, завтра или прямо сейчас.

Деньги знают, о чем вы думаете. И если вы рассуждаете о том, что денег нет и им неоткуда взяться, они и не появятся. Ничто так тонко не реагирует на наши мысли и настроение, как деньги. Деньги – пугливая рыба, да еще и с телепатическими способностями.

Кийосаки сказал: «Богатыми становятся в свободное от работы время». Зарабатываете три тысячи? Естественно, этого не хватит не то что на старт бизнеса, но и на жизнь. Есть отличное решение: продолжайте работать с 9:00 до 18:00 и получайте свои три тысячи.

И тратьте их на жизнь. А на старт бизнеса откладывайте те три тысячи, которые вы заработаете в свободное время – с шести вечера до двенадцати, часу, трех ночи. Знаете, еще никто не разбогател, просто работая от звонка до звонка. Но в сутках есть еще 18 часов, и это немало. Вопрос всегда только в том, насколько вам это нужно.

Всегда есть ровно миллион решений и миллион идей, где взять ресурсы для старта. Для этого достаточно просто думать, изобретать варианты, перебирать решения, искать, пробовать, импровизировать, рисковать. Конечно, часто смущает ощущение того, что вот прямо сейчас вы сломаете себе шею. Но с другой стороны: а вдруг не сломаете?

Для этого достаточно просто думать, изобретать варианты, перебирать решения, искать, пробовать, импровизировать, рисковать. Конечно, часто смущает ощущение того, что вот прямо сейчас вы сломаете себе шею. Но с другой стороны: а вдруг не сломаете?

Финансовая система, которая привела меня к успеху, подразумевает, что 10 % от любого дохода откладываются на развитие бизнеса. С любой суммы. А если речь идет о внезапных, незапланированных деньгах, эта сумма вырастает до 50%.

Вариантов всегда масса. В любом случае, всё только в ваших руках. Вы способны на всё, что можете себе представить. И не завтра или через год, а прямо сейчас. И это самое приятное в бизнесе.

Стартуйте, не откладывая на потом.

Этот материал – не редакционныйЭто – личное мнение его автора. Редакция может не разделять это мнение.

Где взять стартовый капитал для малого бизнеса?

Собственный бизнес – мечта каждого начинающего предпринимателя. На пути к созданию собственного дела встречается много препятствий. Главное из них – деньги. Стартовый капитал для малого бизнеса есть не у каждого. Это останавливает предпринимателей. Однако найти деньги для старта не так уж и сложно. Кроме того, есть виды бизнеса, которые не требуют никаких вложений.

Главное из них – деньги. Стартовый капитал для малого бизнеса есть не у каждого. Это останавливает предпринимателей. Однако найти деньги для старта не так уж и сложно. Кроме того, есть виды бизнеса, которые не требуют никаких вложений.

Источники стартового капитала для старта в бизнесе

Собственные средства

Наличие собственных средств для открытия бизнеса – лучший вариант. Этот вариант лишает предпринимателя хлопот, связанных с поиском стартового капитала.

Плюсы собственных вложений очевидны:

- экономия времени – нет надобности вести переговоры с инвесторами;

- не придется занимать деньги;

- меньше рисков;

- отсутствие долгов.

Если нужной суммы нет, но возможности позволяют накопить ее – это тоже хороший вариант. Однако у него есть и существенный минус – пока соберется нужная сумма, идея может стать неактуальной либо ею воспользуется кто-нибудь из конкурентов.

Однако у него есть и существенный минус – пока соберется нужная сумма, идея может стать неактуальной либо ею воспользуется кто-нибудь из конкурентов.

Если всей суммы нет, а стартап уже необходимо запускать – нужно искать другие источники финансирования бизнеса.

Деньги, собранные родными и друзьями

Друзья и родственники – лучшие источники для взятия денег в долг. С ними всегда проще договориться, им не придется платить проценты. В случае неудачи время возврата можно будет перенести на более позднюю дату.

Кроме того, вести деловые переговоры со знакомыми людьми всегда проще и приятней. Им не нужно показывать подробный бизнес-план. Перед ними не придется отчитываться за каждую копейку, объясняя, на что именно будет потрачена та или иная часть средств.

СПРАВКА: Президент компании Metal Mafia Ванесса Норнберг деньги для старта бизнеса брала у друзей и родственников. С помощью близких ей удалось собрать 150 тыс. долларов. Этой суммы хватило для успешного старта.

Однако важно помнить, что более 80% компаний закрываются уже в первый год работы. Поэтому необходимо объективно оценить собственные силы и риски, ведь деньги все равно придется возвращать.

Помощь от государства

Количество открывающих предприятий в России с каждым годом растет. Государство заинтересовано в развитии малого и среднего бизнеса – это главные налогоплательщики в стране. За их счет формируется львиная доля государственного бюджета. Кроме того, это связано с появлением новых рабочих мест, а также с растущей конкуренцией на рынке товаров и услуг. Конкуренция способствует улучшению качества товаров и способствует снижению цен на них.

Государство старается поддерживать бизнес. От предпринимательства во многом зависит экономическое развитие страны, поэтому субсидирование бизнеса – приоритетное направление экономической политики государства.

ВАЖНО! Преимущество субсидирования в том, что оно безвозмездно – при выполнении всех условий государству не нужно ничего возвращать.

Однако государственную поддержку может получить не каждый предприниматель. Правительство поддерживает не все категории бизнеса.

Кроме того, государство устанавливает предпринимателю ряд требований:

- Бизнес должен просуществовать не менее двух лет после субсидирования.

- Предприниматель обязуется исправно платить налоги.

- У него нет долгов в налоговой, он ранее не был замечен в уклонении от уплаты налогов.

- В течение двух месяцев после получения субсидии в Центр занятости подается отчет об использовании средств. Отчет подтверждает, что деньги тратятся по назначению. Частично он отражает финансовый раздел бизнес-плана, который предприниматель подавал для получения государственной помощи.

ВАЖНО! Если финансовый отчет не будет соответствовать бизнес-плану, полученные деньги придется вернуть.

Поэтому рекомендуется тратить их только по назначению.

Направления предпринимательской деятельности, которые могут рассчитывать на помощь от государства:

- производство товаров массового потребления;

- развитие сельского хозяйства;

- бизнес, связанный с услугами ЖКХ;

- инновационная деятельность, производство товаров для развития науки и техники.

Помощь для развития бизнеса можно получить в:

- Городской администрации. Для этого необходимо обратиться в экономический отдел. Он предоставит всю необходимую информацию и требования для получения субсидирования.

- Фонде поддержки предпринимательства. В организацию подается готовый бизнес-план. Сотрудники Фонда его изучают и в случае одобрения рекомендуют выделить деньги на его реализацию.

- Центре занятости населения.

- Государственном венчурном фонде. Такие фонды отдают предпочтения инновационным продуктам, выделяют деньги на развитие новых технологий.

Кроме того, активно финансируются медицинские проекты, а также энергетический сектор.

Кроме того, активно финансируются медицинские проекты, а также энергетический сектор.

Список документов, необходимых для получения субсидии:

- паспорт;

- ИНН-код;

- страховое свидетельство;

- справка о доходах с последнего места работы;

- диплом об образовании;

- трудовая книжка;

- документ о семейном статусе;

- заявление для получения помощи от государства;

- готовый бизнес-план.

Банковский кредит

Банковский кредит – самый распространенный вид привлечения стартового капитала для открытия бизнеса.

СПРАВКА: 15% малых предприятий прекращают свою деятельность уже в первый год работы. 5% может протянуть несколько лет. Лишь 10% окупают себя и превращаются в прибыльный бизнес.

Такая неутешительная статистика – одна из ключевых причин, почему банки неохотно выдают кредиты для малого бизнеса – они не хотят иметь дело с предприятиями, будущее которых неопределенно.

Залоговый кредит получить проще, однако он слишком рискован, поэтому его рассматривать не следует.

Тем не менее, кредитных программ для развития бизнеса в российских банках предостаточно. И ими может воспользоваться каждый начинающий предприниматель.

Получение кредита – сложная и длительная процедура. Одного желания стать успешным бизнесменом недостаточно. У банков есть отработанные критерии и требования, которым должен соответствовать предприниматель-заемщик.

Главные из них:

- Наличие бизнес-плана. Документ составляется как можно подробней, расписывается каждая мелочь. Детально расписывается экономическая стратегия и финансовая составляющая будущего предприятия. Проводится детальный анализ рынка, расчеты вложений и ожидаемой прибыли. Бизнес-план пишется максимально развернуто, но при этом лаконично, без отступов от темы.

Предприниматели-новички заказывают бизнес-планы у профессионалов.

Предприниматели-новички заказывают бизнес-планы у профессионалов. - Чистая кредитная история. Плохая кредитная условия – гарантия того, что банк не выдаст кредит. Скорее всего, он даже не будет рассматривать заявку.

- Залоговое имущество или наличие поручителя. Кредит для бизнеса – это немалая сумма. Банк идет на риск и старается его минимизировать. В залог берут ликвидное имущество, особенно недвижимость, ценные бумаги, дорогостоящее оборудование, транспортные средства.

- Документы. Сначала собирается вся деловая документация, и только после этого следует обращение в банк. Чем больше документов, тем больше вероятность положительного ответа со стороны финансового учреждения. Речь идет о документах, отражающих деятельность будущего предприятия – лицензии, договора с подрядчиками, разрешения, справка с налоговой и пр.

Чтобы взять кредит необходимо:

- Выбрать банк с максимально выгодными условиями. Но лучше выбирать сразу несколько. Скорее всего, будут отказы, поэтому нужно иметь запасные варианты.

Важно также обратить внимание на репутацию банка. Ее можно изучить по отзывам в интернете, просмотреть рейтинг в каталогах банков.

Важно также обратить внимание на репутацию банка. Ее можно изучить по отзывам в интернете, просмотреть рейтинг в каталогах банков. - Собрать пакет всех необходимых документов.

- Подать заявку. Посещать банк необязательно. У крупных банков есть интернет-сервисы, при помощи которых заявка оформляется дистанционно. Шаблоны похожи между собой, поэтому подать заявку в разные кредитные организации будет несложно.

- Заключить договор.

ВАЖНО! Чтобы получить кредит, в качестве первого платежа придется внести сумму от 10% до 30% от общей суммы займа. Деньги нужно найти заранее и подтвердить их наличие.

Фонды

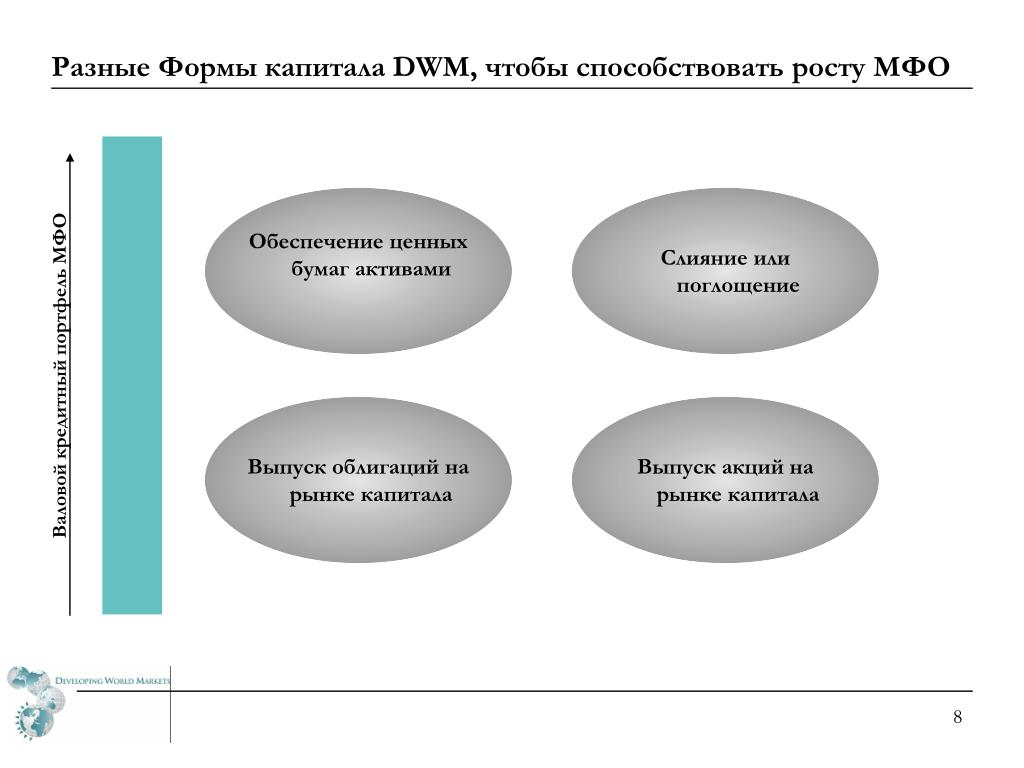

Главная функция венчурных фондов – инвестиции в перспективные направления бизнеса.

Венчурный фонд работает по схеме:

- Поиск перспективных направлений для инвестирования – стартапов, уникальных бизнес-проектов.

- Их изучение, подробный анализ.

- Отбор самых перспективных, по мнению аналитиков, объектов для инвестирования.

- Разработка стратегии развития будущего предприятия.

- Выпуск акций компании. Часть акций выкупает венчурный фонд, инвестируя таким образом в развитие проекта. При этом контрольный пакет акций всегда остается у владельца компании, чтобы у него не было прямой зависимости от фонда.

- Компания развивается.

- Фонд получает дивиденды от акций, продает их на биржах.

Этот метод привлечения инвестиций – самый удобный. Нет зависимости от банков, нет долговых обязательств, которые нужно погашать ежемесячно.

Преимущества венчурных фондов:

- не нужно платить проценты;

- не нужны поручители и залоговое имущество;

- фонды – партнеры компании, они заинтересованы в ее развитии и всячески способствуют этому;

- в случае банкротства компания не несет никаких обязательств перед фондом.

Главный минус фондов – сложность привлечения инвестиций. Молодых компаний много, но венчурные фонды работают только с самыми на их взгляд перспективными. Как правило, это стартапы, связанные с современными технологиями и инновациями.

Молодых компаний много, но венчурные фонды работают только с самыми на их взгляд перспективными. Как правило, это стартапы, связанные с современными технологиями и инновациями.

Бизнес-инкубаторы

Бизнес-инкубатор – это организация, главная задача которой – поддержка молодых предпринимателей.

Эти организации редко поддерживают финансово. Они не дают владельцу бизнеса деньги.

Распространенные варианты помощи бизнес-инкубаторов:

- Предоставление в пользование помещения для организации дела.

- Юридические консультации.

- Бухгалтерские услуги.

- Материальная база для развития предприятия.

Все это предоставляется бесплатно. Однако такие организации работают только с инновационными бизнес-идеями – как правило, с перспективными стартапами.

Бизнес-идеи, не требующие стартового капитала

Посреднические продажи товаров

Посредничество – один из самых распространенных видов предпринимательской деятельности. Чтобы заниматься посреднической торговлей, необязательно делать какие-либо инвестиции.

Чтобы заработать на продажах, можно заниматься реализацией чужих товаров. К примеру, многие компании сбывают продукцию через агентов. Агент заключает договор с компанией, находит ей клиентов и получает процент с продаж. При этом ничего вкладывать не нужно. Чаще всего свою продукцию таким способом продают косметические компании.

Торговля по системе дропшиппинг

Дропшиппинг – один из видов посреднической торговли, не требующий вложений. С английского слово «dropshipping» переводится как «прямая поставка». При торговле по этой схеме товар напрямую отправляется от производителя к получателю.

В качестве связующего звена между производителем и покупателем выступает посредник. Он не закупает товар, а лишь занимается его реализацией через интернет. Посредник самостоятельно устанавливает размер наценки и итоговую стоимость товара. Его задача – найти покупателя. Упаковкой и доставкой товара занимается производитель.

Главное преимущество дропшиппинга – отсутствие рисков. Предприниматель не закупает товар, а лишь занимается его продажей. Минус такой системы – сложность реализации. Придется конкурировать с другими интернет-магазинами.

Предприниматель не закупает товар, а лишь занимается его продажей. Минус такой системы – сложность реализации. Придется конкурировать с другими интернет-магазинами.

Репетиторство

Информация – один из самых ценных продуктов современности. Найти по-настоящему хорошие и полезные обучающие материалы все сложнее, и на это нужно тратить немало времени. Поэтому репетиторство становится все более популярным способом обучения.

Платные уроки – прибыльный бизнес, для организации которого не нужен начальный капитал. Главное – наличие знаний.

Популярные направления для репетиторства:

- уроки пения, игры на музыкальных инструментах;

- уроки иностранных языков;

- уроки рисования;

- обучения боевым искусствам;

- подготовка школьников к ЕГЭ, вступительным экзаменам.

Варианты проведения занятий:

- с выездом на дом;

- у себя дома;

- в школах;

- через интернет – например, по скайпу.

Занятия могут быть как индивидуальные, так и групповые.

Организация диспетчерской службы грузоперевозок

Грузоперевозки – одна из важнейших цепочек поставки товаров. Кроме того, велик спрос и на частные грузоперевозки.

Рынок подобных услуг еще развивается, поэтому каждый предприниматель может занять на нем свое место. Для организации такого бизнеса не нужно наличие грузового автомобиля.

Задача диспетчерской службы – искать водителям заказы, беря с них процент за посредничество. Единственная сложность на начальном этапе – привлечь водителей с собственными автомобилями.

Для открытия небольшой диспетчерской службы понадобится:

- компьютер;

- стабильный интернет;

- диспетчерская программа;

- телефон.

Преимущество такого бизнеса – возможность быстрого расширения и увеличения оборота.

Для открытия бизнеса необязательно обладать большим стартовым капиталом. Существует множество способов привлечения инвестиций, а также бизнес-идеи, не требующие никаких вложений. Преимущество подобных стартапов – отсутствие рисков, высокая рентабельность и возможность быстрого расширения.

Заказать бизнес план

5 основных вариантов финансирования для вашей компании

Ричард Д. Харроч и Майк Салливан

Независимо от того, насколько велика ваша бизнес-идея, одним из важнейших элементов успеха стартапа является ваша способность получить достаточное финансирование для запуска и развития бизнеса. Хотя многие люди финансируют свои новые компании за счет собственного капитала или занимая деньги у семьи или друзей, существуют и другие варианты. Но основатели стартапов должны понимать, что получение финансирования для стартапов никогда не бывает легким и обычно занимает больше времени, чем предполагалось.

Но основатели стартапов должны понимать, что получение финансирования для стартапов никогда не бывает легким и обычно занимает больше времени, чем предполагалось.

В этой статье мы рассмотрим пять основных вариантов получения финансирования для стартапа вашей компании.

Независимо от того, насколько хороша ваша новая бизнес-идея, без надлежащего финансирования вы не сможете начать … [+] ее.

© Сергей Нивенс — Adobe StockРЕКЛАМА

1. Ангельское финансирование

Бизнес-ангелы — это, как правило, физические лица, инвестирующие в стартапы или компании на ранней стадии в обмен на долю в капитале. Ангельское инвестирование в стартапы ускоряется, и громкие истории успеха, такие как Uber, WhatsApp и Facebook, побудили бизнес-ангелов делать множественные ставки в надежде на получение огромной прибыли.

Типичные инвестиции ангела составляют от 25 000 до 100 000 долларов на компанию, но могут быть и больше.

Вот что особенно волнует ангелов:

- Качество, энтузиазм, приверженность и порядочность основателей

- Рассматриваемые рыночные возможности и потенциал роста компании

- Четко продуманный бизнес-план и любые первые свидетельства того, что он продвигается вперед.

- Интересные технологии или интеллектуальная собственность

- Надлежащая оценка с разумными сроками (бизнес-ангелы инвестируют на ранней стадии, когда риск наиболее высок, поэтому для компенсации обычно требуется более низкая оценка)

- Жизнеспособность привлечения дополнительных раундов финансирования стартапов, если будет достигнут прогресс

РЕКЛАМА

Есть несколько способов найти бизнес-ангелов, в том числе через:

- Прочие предприниматели

- Юристы и бухгалтеры

- Список ангелов

- Сети бизнес-ангелов

- Венчурные капиталисты и инвестиционные банкиры

- Краудфандинговые сайты, такие как Kickstarter и Indiegogo

Лучший способ найти ангела-инвестора — это убедительное представление от коллеги или друга ангела.Используйте LinkedIn, чтобы определить, какие связи у вас уже могут быть. Бизнес-ангелы с гораздо большей вероятностью будут вкладывать средства, если они хорошо знают ваш сектор, поэтому часто помогает начать с ваших связей в этом секторе.

Серийные предприниматели с успешными прошлыми событиями ликвидности часто являются одними из лучших бизнес-ангелов — у них есть деньги для инвестирования, но помимо денежных средств они также часто приносят другие важные преимущества для отношений стартапа, такие как:

РЕКЛАМА

- Контакты с венчурными капиталистами

- Контакты со стратегическими партнерами

- Консультации и советники

- Доверие к инвестору

- Контакты с потенциальными клиентами

- Контакты с потенциальными сотрудниками

- Контакты с юристами, банками, бухгалтерами и инвестиционными банкирами

- Знание рынка и стратегий аналогичных компаний

Для всестороннего обсуждения бизнес-ангелов см. «Ангельское инвестирование: 20 вещей, которые следует знать предпринимателям» и «15 советов экспертов для стартапов, ищущих ангелов или посевное финансирование».

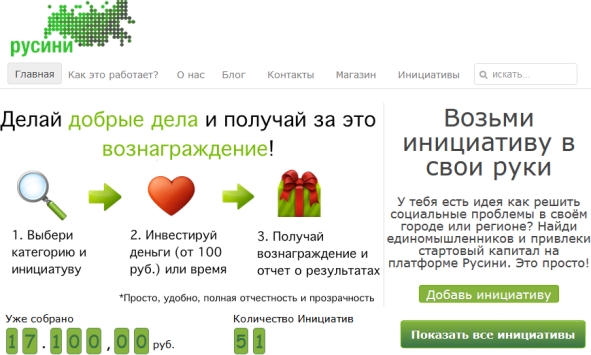

2. Краудфандинг

«Краудфандинг» — это практика привлечения финансирования через несколько спонсоров, часто через популярные краудфандинговые сайты.

Краудфандинг дает начинающим предпринимателям возможность привлечь финансирование для своего бизнеса и может помочь компании продвигать ее продукты или услуги. Настроить краудфандинговую кампанию не так уж и сложно. Вы настраиваете профиль на краудфандинговом сайте, описывая свою компанию и ее бизнес, а также сумму денег, которую вы пытаетесь собрать.Люди, которых интересует то, что вы пытаетесь сделать, могут сделать пожертвование на вашу кампанию, как правило, в обмен на какое-то вознаграждение за свое пожертвование (один из ваших продуктов или услуг, скидку в зависимости от суммы пожертвования или какой-либо другой бонус). или для какой-либо формы капитала или доли прибыли в вашем бизнесе.

РЕКЛАМА

Ключ к успешным кампаниям по краудфандингу — это убедительный рассказ о вашем продукте, услуге или компании, а также значимое вознаграждение за пожертвования.Некоторым стартапам удалось собрать тысячи и даже миллионы долларов с помощью краудфандинговых кампаний.

Краудфандинг на основе вознаграждений является особенно привлекательным вариантом для стартапов, поскольку вы не отдаете акционерный капитал или часть собственности в своей компании — вы просто предлагаете некоторые из своих продуктов или услуг или скидку на эти продукты или услуги. И кампании, основанные на вознаграждении, не обременены выплатой процентов или основной суммы долга, как ссуды для малого бизнеса.

Краудфандинговая кампания также может помочь в создании сообщества людей, заинтересованных в вашей компании или продуктах, и обеспечивает чувство вовлеченности для донора.

Краудфандинг акций, сценарий, при котором вы продаете акции или какой-либо другой интерес в своей компании в обмен на наличные, требует строгого соблюдения федеральных законов и законов штата о ценных бумагах, и вам не следует пытаться сделать это без помощи юриста с соответствующим опытом. .

РЕКЛАМА

Каждый краудфандинговый сайт взимает определенную плату за размещение вашей кампании: либо комиссию за обработку, либо процент от собранных средств. Некоторые из самых популярных сайтов включают:

Некоторые из самых популярных сайтов включают:

Посмотрите, готов ли ваш стартап к краудфандингу? 7 вопросов, которые стоит задать

3.Кредитные карты для малого бизнеса

Ряд эмитентов кредитных карт специально обслуживает рынок малого бизнеса, и многие из них имеют особые преимущества: вознаграждения за возврат наличных, баллы за мили авиалиний и другие льготы.

РЕКЛАМА

Некоторые эмитенты требуют, чтобы карта была связана с личным кредитным рейтингом и кредитной историей владельца и гарантией владельца. Это, конечно, будет означать, что любые невыполнения обязательств или просроченные платежи по бизнес-кредитной карте повлияют на ваш личный кредитный рейтинг.

Проценты по неоплаченным остаткам на кредитной карте могут быть довольно высокими, от 5% до 19,9%. Некоторые эмитенты предлагают вступительный взнос под низкие проценты или без такового в течение нескольких месяцев.

Подать заявление на получение кредитной карты для малого бизнеса можно через ваш банк или онлайн. К основным традиционным кредиторам малого бизнеса относятся Capital One, Wells Fargo, Chase, Bank of America и American Express.

К основным традиционным кредиторам малого бизнеса относятся Capital One, Wells Fargo, Chase, Bank of America и American Express.

Также появилась новая волна эмитентов кредитных карт, которые сосредоточены на рынке малого бизнеса и не требуют личных гарантий, что означает, что использование карты не повлияет на ваш личный кредитный рейтинг.Одним из примеров является Brex, который предлагает небольшую визитную карточку для начинающих технологических компаний с профессиональным финансированием. Кредитные лимиты этих типов карт могут быть значительно выше, чем у традиционных кредитных карт, и они часто обеспечивают ценные вознаграждения.

РЕКЛАМА

4. Венчурный капитал

Стартапы, ищущие финансирование, часто обращаются в фирмы венчурного капитала (ВК). Эти фирмы могут предоставить капитал; стратегическая помощь; знакомство с потенциальными клиентами, партнерами и сотрудниками; и многое другое.

Получить финансирование венчурного капитала непросто. Венчурные капиталисты обычно хотят инвестировать в стартапы, которые преследуют большие возможности с высоким потенциалом роста и которые уже показали некоторую динамику; например, у них есть рабочий прототип продукта, раннее принятие клиентами и т. д.

Венчурные капиталисты обычно хотят инвестировать в стартапы, которые преследуют большие возможности с высоким потенциалом роста и которые уже показали некоторую динамику; например, у них есть рабочий прототип продукта, раннее принятие клиентами и т. д.

Важно знать, что венчурные капиталисты обычно сосредотачивают свои инвестиционные усилия на одном или нескольких из следующих критериев:

- Отдельные отрасли (программное обеспечение, цифровые носители, полупроводники, мобильные устройства, SaaS, биотехнологии, мобильные устройства, потребительские товары и т. Д.))

- Стадия компании (раунды на ранней стадии или серии A, или раунды на более поздней стадии с компаниями, которые достигли значимых доходов и поддержки)

- География (например, Сан-Франциско / Кремниевая долина, Нью-Йорк и т. Д.)

РЕКЛАМА

Перед тем, как обратиться к венчурному капиталисту, постарайтесь узнать, соответствует ли его внимание вашей компании и стадии ее развития.

Второй ключевой момент, который необходимо понять, — это то, что венчурные капиталисты наводнены инвестиционными возможностями, многие из которых — через нежелательные электронные письма.Почти все нежелательные электронные письма игнорируются. Лучший способ привлечь внимание венчурного инвестора — тепло познакомиться с ним через одного из его доверенных коллег или другого профессионального знакомого венчурного инвестора, например юриста или коллегу-предпринимателя.

У стартапа должен быть хороший «лифт» и сильная презентация для инвесторов, чтобы привлечь интерес венчурного инвестора. Более подробные советы по этому поводу (а также образец презентации) см. В разделе «Как создать отличную презентацию для инвесторов для стартапов, ищущих финансирование».

Стартапы также должны понимать, что венчурный процесс может занять очень много времени — просто встреча с руководителем венчурной фирмы может занять несколько недель; затем последовали встречи и беседы; с последующей презентацией всем партнерам венчурного фонда; с последующим выпуском и согласованием списка условий с постоянной должной осмотрительностью; и, наконец, составление и согласование юристами с обеих сторон многочисленных юридических документов, подтверждающих инвестиции.

РЕКЛАМА

Ключевые условия сделки по венчурному финансированию включают:

- Оценка компании

- Сумма инвестиции

- Форма вложения (обычно в виде конвертируемых привилегированных акций)

- Предпочтение при ликвидации долевого участия (право на возврат в первую очередь при продаже бизнеса или его ликвидации)

- Состав Совета директоров и права наблюдателя в Совете директоров

- Утверждение или право «вето» инвесторов, касающееся таких вопросов, как будущее финансирование долевым участием, продажа компании или изменения в уставных документах.

- Право на участие в будущем финансировании («преимущественное право»)

- Право на получение периодических финансовых отчетов и другой информации

- Требования о переходе на любой акционерный капитал

- Защита от разводнения, защищающая инвестиции от разводнения, если будущие раунды финансирования происходят при заниженной оценке (для этого существуют разные типы формул)

- Право выкупа (при наличии)

- Право преимущественного отказа или права совместной продажи / продажи акций любого учредителя

- Права перетаскивания (дающие компании право заставить всех акционеров голосовать за продажу компании, если продажа была одобрена определенным процентом акционеров)

- Регистрационные права (дающие инвестору право потребовать от компании зарегистрировать свои акции в SEC в рамках публичного предложения)

Для всестороннего обсуждения финансирования венчурного капитала см. Руководство по финансированию венчурного капитала для стартапов.

Руководство по финансированию венчурного капитала для стартапов.

5. Кредиты малому бизнесу

Ссуды для малого бизнеса доступны у большого числа традиционных и альтернативных кредиторов. Эти типы ссуд могут помочь вашему бизнесу расти, финансировать новые исследования и разработки, помочь вам выйти на новые территории, повысить продажи и маркетинговые усилия, позволить вам нанять новых людей и многое другое.

РЕКЛАМА

Доступно несколько типов ссуд для малого бизнеса, и варианты варьируются в зависимости от потребностей вашего бизнеса, продолжительности ссуды и конкретных условий ссуды:

- Кредитная линия для малого бизнеса. В рамках кредитной линии для малого бизнеса ваш бизнес может получить доступ к средствам от кредитора по мере необходимости. Будет установлено ограничение на сумму доступных средств (например, 100 000 долларов США), но кредитная линия полезна для управления денежным потоком компании и непредвиденными расходами.

Обычно за открытие кредитной линии взимается комиссия, но с вас не начисляются проценты до тех пор, пока вы не заберете средства. Проценты обычно выплачиваются ежемесячно, а основная сумма, удерживаемая по линии, часто амортизируется в течение многих лет.Однако большинство кредитных линий требуют ежегодного продления, что может потребовать дополнительной платы. Если линия не будет продлена, вы должны будете оплатить ее полностью в это время.

Обычно за открытие кредитной линии взимается комиссия, но с вас не начисляются проценты до тех пор, пока вы не заберете средства. Проценты обычно выплачиваются ежемесячно, а основная сумма, удерживаемая по линии, часто амортизируется в течение многих лет.Однако большинство кредитных линий требуют ежегодного продления, что может потребовать дополнительной платы. Если линия не будет продлена, вы должны будете оплатить ее полностью в это время. - Финансирование под дебиторскую задолженность. Кредитная линия под дебиторскую задолженность — это кредитная линия, обеспеченная дебиторской задолженностью компании (AR). Линия AR позволяет получать наличные сразу в зависимости от уровня вашей дебиторской задолженности, а процентная ставка может меняться. Линия AR оплачивается по мере того, как ваши клиенты оплачивают дебиторскую задолженность.

- Ссуды на оборотный капитал. Заем на оборотный капитал — это механизм заимствования, используемый компанией для финансирования своей повседневной деятельности.

Компании используют такие ссуды для управления колебаниями доходов и расходов из-за сезонности или других обстоятельств в их бизнесе. Некоторые ссуды на пополнение оборотного капитала являются необеспеченными, но компании, у которых мало или совсем не кредитная история, обычно должны заложить обеспечение по ссуде или предоставить личную гарантию. Ссуды на оборотный капитал, как правило, представляют собой краткосрочные ссуды от 30 дней до 1 года.Такие ссуды обычно составляют от 5000 до 100000 долларов для малого бизнеса.

Компании используют такие ссуды для управления колебаниями доходов и расходов из-за сезонности или других обстоятельств в их бизнесе. Некоторые ссуды на пополнение оборотного капитала являются необеспеченными, но компании, у которых мало или совсем не кредитная история, обычно должны заложить обеспечение по ссуде или предоставить личную гарантию. Ссуды на оборотный капитал, как правило, представляют собой краткосрочные ссуды от 30 дней до 1 года.Такие ссуды обычно составляют от 5000 до 100000 долларов для малого бизнеса. - Срочные ссуды для малого бизнеса. Срочные ссуды обычно предоставляются на установленную сумму в долларах (например, 250 000 долларов США) и используются для бизнес-операций, капитальных затрат или расширения. Проценты выплачиваются ежемесячно, а основная сумма долга обычно подлежит выплате в течение 6 месяцев — 3 лет (которые могут быть погашены в течение срока ссуды или иметь разовый платеж в конце). Срочные ссуды могут быть обеспеченными или необеспеченными, а процентная ставка может быть переменной или фиксированной.

Эти ссуды хороши для малых предприятий, которым нужен капитал для роста или для крупных разовых расходов.

Эти ссуды хороши для малых предприятий, которым нужен капитал для роста или для крупных разовых расходов. - Ссуды для малого бизнеса SBA. Некоторые банки предлагают привлекательные ссуды под низкую процентную ставку для малого бизнеса при поддержке и гарантиях Управления малого бизнеса США (SBA). Благодаря гарантии SBA процентная ставка и условия погашения более выгодны, чем у большинства кредитов. Суммы займа варьируются от 30 000 долларов США до 5 миллионов долларов США. Однако процесс ссуды занимает много времени из-за строгих требований для правомочных малых предприятий.Посетите веб-сайт SBA, чтобы увидеть список 100 самых активных кредиторов SBA.

- Ссуды на оборудование. Малые предприятия могут покупать оборудование в кредит на оборудование. Обычно для этого требуется первоначальный взнос в размере 20% от покупной цены оборудования, а ссуда обеспечивается самим оборудованием. Проценты по ссуде обычно выплачиваются ежемесячно, а основная сумма обычно амортизируется в течение двух-четырех лет.

Помимо оборудования, эти ссуды также можно использовать для покупки таких вещей, как автомобили и программное обеспечение.Суммы ссуд обычно варьируются от 5000 до 500000 долларов, и на них могут начисляться проценты по фиксированной или переменной ставке. Ссуды на оборудование также иногда могут быть структурированы как аренда оборудования.

Помимо оборудования, эти ссуды также можно использовать для покупки таких вещей, как автомобили и программное обеспечение.Суммы ссуд обычно варьируются от 5000 до 500000 долларов, и на них могут начисляться проценты по фиксированной или переменной ставке. Ссуды на оборудование также иногда могут быть структурированы как аренда оборудования.

Сейчас больше кредиторов, чем когда-либо прежде, желающих ссудить малому бизнесу, и многих из них можно найти с помощью простого онлайн-поиска. Вот основные типы кредиторов:

- Прямые онлайн-кредиторы. Существует ряд онлайн-кредиторов, которые выдают ссуды малому бизнесу через относительно простой онлайн-процесс.Компании с хорошей репутацией в очень короткие сроки предоставляют малому бизнесу денежные ссуды, ссуды на пополнение оборотного капитала и краткосрочные ссуды на суммы от 5000 до 500000 долларов. Такие сайты, как Fundera и LendingTree, предлагают вам доступ к нескольким кредиторам, выступая в качестве услуги по привлечению потенциальных клиентов для кредиторов.

- Крупные коммерческие банки. Традиционными кредиторами на рынке малого бизнеса являются такие банки, как Wells Fargo, JP Morgan и Citibank. Эти кредиторы, как правило, действуют медленнее с более строгими критериями андеррайтинга ссуд.

- Местные общественные банки. Многие общественные банки охотно предоставляют ссуды малому бизнесу местным предприятиям.

- Сайты однорангового кредитования. Существует ряд сайтов, которые действуют как посредники между индивидуальными и институциональными кредиторами и мелкими заемщиками, в том числе Prosper, LendingClub и Funding Circle. Эти кредиторы могут принимать решения относительно быстро.

- Банковские кредиторы, обеспеченные гарантиями SBA. Ряд банковских кредиторов выдают ссуды, обеспеченные SBA, и, как отмечалось выше, эта поддержка позволяет кредиторам предлагать более привлекательные условия.

Чтобы убедиться, что предлагаемый бизнес-заем имеет смысл для вашего бизнеса, вам необходимо проанализировать ключевые условия, предложенные кредитором, и сравнить их с условиями, доступными от альтернативных кредиторов. Вот ключевые термины, которые следует рассмотреть:

Вот ключевые термины, которые следует рассмотреть:

РЕКЛАМА

- Какая процентная ставка по кредиту и как она может меняться со временем? Многие ссуды меняются с течением времени в зависимости от преобладающей «основной ставки» или какого-либо другого индекса.

- Как часто выплачиваются проценты (ежемесячно или ежеквартально)?

- Когда наступает срок погашения основной суммы долга или как она амортизируется в течение срока ссуды? С точки зрения денежного потока вам необходимо хорошо понимать комбинированные выплаты процентов и основной суммы долга.

- Какая комиссия за выдачу кредита?

- Какие другие расходы или комиссии взимаются (например, сборы за андеррайтинг, административные сборы, сборы за обработку ссуд и т. Д.)?

- Какие операционные ковенанты налагаются на ваш бизнес (например, максимальное отношение заемного капитала к собственному капиталу или минимальная сумма денежных средств, которая должна быть у компании)?

- При каких обстоятельствах кредитор может объявить дефолт по ссуде?

- Требуется ли какое-либо обеспечение или залог?

- Какие периодические отчеты или финансовая отчетность должна предоставлять компания кредитору?

- Существуют ли ограничения на использование заемных средств?

- Можно ли досрочно погасить кредит без пени? А если есть штраф, разумен ли он?

Для всестороннего обсуждения ссуд для малого бизнеса см. 10 ключевых шагов для получения ссуды для малого бизнеса.

10 ключевых шагов для получения ссуды для малого бизнеса.

Статьи по теме:

РЕКЛАМА

Об авторах

Ричард Д. Харроч — управляющий директор и глобальный руководитель отдела слияний и поглощений в VantagePoint Capital Partners, большом фонде венчурного капитала в районе Сан-Франциско. Он специализируется на Интернете, цифровых медиа и компаниях-разработчиках программного обеспечения, и он был основателем нескольких интернет-компаний. Его статьи появлялись в Интернете в Forbes, Fortune, MSN, Yahoo, FoxBusiness и AllBusiness.com. Ричард — автор нескольких книг о стартапах и предпринимательстве, а также соавтор книги «Покер для чайников» и бестселлера Wall Street Journal по малому бизнесу. Он является соавтором книги Bloomberg на 1500 страницах «Слияния и поглощения частных компаний: анализ, формы и соглашения». Он также был корпоративным партнером и партнером по слияниям и поглощениям в юридической фирме Orrick, имея опыт работы в сфере стартапов, слияний и поглощений и венчурного капитала. Он участвовал в более чем 200 сделках M&A и финансировании 250 стартапов.С ним можно связаться через LinkedIn .

Он участвовал в более чем 200 сделках M&A и финансировании 250 стартапов.С ним можно связаться через LinkedIn .

Майк Салливан — партнер и глава корпоративной группы в офисе Orrick, Herrington & Sutcliffe в Сан-Франциско. Он специализируется на представлении новых компаний, предпринимателей и ангелов / венчурных фондов. Майк руководил сотнями сделок по финансированию и слияниям и поглощениям для развивающихся компаний в самых разных отраслях, в частности, в секторах программного обеспечения, спутниковой / космической, мобильной связи, цифровых медиа, чистых технологий и продуктов питания / вина / спиртных напитков.Майк участвует в переговорах о венчурном капитале и публичном размещении (Aspen Law & Business).

Авторские права © Ричард Д. Харроч. Все права защищены.

Эта статья изначально была опубликована на allbusiness.com/startup-funding-options-for-your-business-125148-1.html»> AllBusiness . См. Все статьи Ричард Харрок .

РЕКЛАМА

10 вариантов финансирования для увеличения стартового капитала для вашего бизнеса

Большинство бизнес-стартапов обычно начинается с больших надежд и доверия инвесторов.Однако несколько обстоятельств могут либо создать, либо испортить любой стартап.

Комплексное исследование, проведенное экспертами, показало, что стартапы в течение первого года часто сдаются по множеству причин.

Основное требование для процветания любого бизнеса — это не что иное, как капитал. Это потому, что капитал — это основной ингредиент для процветания любого бизнеса. Без адекватных финансов,

бизнес-стартапы, как правило, рушатся, и это серьезное препятствие часто заставляет молодых владельцев стартапов искать финансовую поддержку для своих стартапов.

После того, как вы должны были провести правильный анализ рыночных данных для своего стартапа, получение необходимого финансирования для вашего бизнеса полностью зависит от вас.

Вот несколько советов по процедуре, которую вы можете принять, чтобы получить необходимое финансирование для своего стартапа.

1. Начало вашего бизнеса

Для того, чтобы преуспеть в первый раз в открытии своего дела, вы должны убедиться, что у вас есть накопленные средства, к которым вы можете легко получить доступ, или средства, которые вы можете получить от друзей или семьи.

Процесс использования личных накопленных средств или средств от друзей и семьи известен как самофинансирование.

Получение финансирования от семьи и друзей — уникальный способ начать ваш стартап. Друзья и семья обычно проявляют большую гибкость, когда дело касается обслуживания вашего долга по ссуде, чем другие внешние источники.

Итак, если вы обратитесь к правильному другу или члену семьи, который поддерживает вашу идею, вы можете получить некоторые, если не все средства, необходимые для открытия вашего бизнеса.

Плюсы

— Легко получить доступ к деньгам

— Небольшие бюрократические препоны или их отсутствие

— Гибкие процентные ставки

Минусы

— Начальная загрузка не работает для крупного бизнеса; работает только для малых предприятий

2. Краудфандинг

Современные технологии позволили людям делиться своими проблемами на интерактивной социальной платформе. Платформы краудфандинга в основном созданы для того, чтобы люди могли представить свои бизнес-идеи или проблемы сообществу инвесторов или желающих. чтобы поддержать их идеи или дело.

По сути, это работает так: человек делает бизнес-презентацию на платформе краудфандинга, он делится своей бизнес-моделью и ее потенциалом для роста. Если его идея будет куплена краудфандерами на платформе, они пообещают поддержать его. бизнес-модель публично и пожертвовать средства соответственно.

Плюсы

— Краудфандинг, по сути, создает общественный интерес к вашему бизнесу, таким образом обеспечивая бесплатный маркетинг и одновременно обеспечивая финансирование вашего бизнеса

— Краудфандинг устраняет сложности, связанные с передачей вашего бизнеса в руки инвестора или брокера, и предоставляет эту власть простым людям на платформе краудфандинга

— имеет потенциал для привлечения венчурных инвестиций по мере развития бизнеса.

Минусы

— Жесткая конкуренция, присущая краудфандинговым платформам, может оказаться сложной, если кто-то или люди продвигают ту же бизнес-идею, что и ваша.

— Если ваш бизнес не так хорош, как ваши конкуренты, то есть вероятность, что ваш бизнес бизнес-идея будет проигнорирована или отвергнута

3. Ищите инвестиции ангела для своего стартапа

Вам может быть любопытно, существует ли такое понятие, как бизнес-ангел или бизнес-ангел? Да, есть.Бизнес-ангелы — это, по сути, люди с огромным капиталом, которые готовы вкладывать его в самые современные бизнес-идеи.

Бизнес-ангелы иногда собираются в группы, чтобы тщательно изучить бизнес-предложения, чтобы выбрать идеального кандидата для инвестиций.

Плюсы

— Бизнес-ангелы предлагают стартапам наставничество наряду с капиталом

— Бизнес-ангелы готовы рискнуть в отношении бизнес-идеи, так как они ожидают высокой окупаемости инвестиций от вашего стартапа

Минусы

— Бизнес-ангелы вкладывают меньший капитал в бизнес-идеи по сравнению с венчурными капиталистами.

4. Найдите венчурный капитал для своего стартапа

Фонды венчурного капитала управляются профессионалами, которые внимательно следят за поиском компаний с большими перспективами.

Их образ действий предполагает инвестирование в солидный бизнес, а не в акционерный капитал. После IPO или приобретения бизнеса, с которым они сотрудничают, они уходят и ищут другие инвестиции.

Плюсы

-Венчурные капиталы эффективно отслеживают прогресс компании, в которую они инвестировали, тем самым обеспечивая устойчивость и рост своих инвестиций.

— Наставничество и опыт венчурных капиталов также могут эффективно поддерживать бизнес или компанию

— Компании с астрономическими темпами роста, такие как Uber, Flipkart, имеют заранее разработанную стратегию выхода, которая позволяет им получать огромную прибыль, которую они, в свою очередь, могут реинвестировать в рост своей компании.

Минусы

— Венчурные капиталы останутся верными вашему бизнесу до тех пор, пока они не вернут свой капитал и прибыль. Обычно это происходит в течение короткого периода времени от трех до пяти лет

Обычно это происходит в течение короткого периода времени от трех до пяти лет

— Вы склонны терять контроль над своим бизнесом, поскольку отдаете большую его часть венчурным инвесторам

— Инвесторы венчурного капитала ищут более крупные компании с подтвержденным уровнем стабильности и идентифицируемой рабочей силой. Это может стать для вас препятствием, потому что у стартапов обычно нет такого уровня стабильности.

5. Получение средств от бизнес-инкубаторов и акселераторов

Начинающие компании могут получить доступ к средствам, предоставляемым бизнес-инкубаторами и акселераторами.

Предлагаемые ими программы можно найти в крупных городах мира.

Термины «бизнес-инкубаторы и акселераторы» разделяют незначительные различия.

Основная разница

Бизнес-инкубаторы в основном развивают бизнес, а акселераторы ускоряют его.

Плюсы

— Владельцы бизнеса получают наставничество от своих инвесторов

— Возможны соединения с другими стартапами

Минусы

— В течение 4-8 месяцев жизни, если нет обязательств, стартап может развернуться в нисходящем направлении.

6.Источники средств по победам в конкурсах

Еще один удивительный способ получения средств — участие в конкурсах или конкурсах, требующих от предпринимателей демонстрации или презентации своего бизнес-модуля другим конкурентам, борющимся за то же финансирование для своего бизнеса.

Как участник конкурса, вы должны представить исчерпывающий и подробный бизнес-план, если хотите завоевать доверие инвесторов.

Плюсы

— В процессе участия в этих конкурсах ваш стартап будет освещаться в СМИ, что обеспечит столь необходимую рекламу для вашего стартапа.

Минусы

— Проигрыш конкурсов или соревнований может деморализовать слабонервных, заставляя их отказаться от своих планов начать свой бизнес.

7. Привлечение денег с помощью банковской ссуды

Банковские учреждения обеспечивают финансовую поддержку ссуд физическим лицам, которые обращаются к ним с надежным бизнес-планом. Бизнес-план должен быть хорошо структурирован, чтобы отражать методы работы, прогноз прибыли и предполагаемый срок погашения.

Бизнес-план должен быть хорошо структурирован, чтобы отражать методы работы, прогноз прибыли и предполагаемый срок погашения.

Финансовое обеспечение банков осуществляется в двух формах: заем оборотных средств и фондирование.

Кредит оборотного капитала

Этот заем предназначен для прохождения одного полного цикла получения дохода. Акции и дебиторы обычно имеют предельное кредитное плечо.

Финансирование

Этот процесс включает в себя предоставление бизнес-плана и краткой информации об оценке вместе с отчетом о проекте, по которому была санкционирована ссуда.

Плюсы

— Крупный капитал доступен для предпринимателей

— Предоставленный капитал может ускорить процесс получения дохода

Минусы

— Высокий риск потери залога, так как это важное требование для ссуд

8. Получение ссуд у поставщиков микрофинансирования или NBFC

Микрофинансирование было создано, чтобы предоставить доступ к капиталу мелким предпринимателям, у которых нет доступа к обычному банковскому капиталу или займам. Лица с плохим кредитным рейтингом видят в микрофинансовых организациях передышку всякий раз, когда они не пользуются популярностью у обычных людей.

банки.

Лица с плохим кредитным рейтингом видят в микрофинансовых организациях передышку всякий раз, когда они не пользуются популярностью у обычных людей.

банки.

Небанковские финансовые корпорации (NBFC) выдают ссуды физическим лицам, ищущим ссуды, не обязательно навязывая какой-либо закон, как обычные банки и кредит ремонт делаем.

9. Государственные программы, предлагающие стартовый капитал

Государственные программы, предлагающие стартовый капитал, — отличный способ получить финансирование для вашего бизнеса.Вы должны предоставить план, который может быть принят комитетом по грантам. Как только ваш план будет рассмотрен и одобрен, вам будет предоставлено с деньгами, чтобы начать свой бизнес.

Плюсы

— Финансирование от государства обычно имеет значительные размеры, что дает вам дополнительный капитал для управления вашим стартапом

Минусы

— Процесс проверки, утверждения и возможного выделения средств может занять много времени из-за государственной бюрократии

10. Другие способы собрать деньги для своего стартапа

Другие способы собрать деньги для своего стартапа

Предварительная продажа продукта: Прекрасный способ сбора средств для вашего бизнеса — это предварительная продажа продукта перед официальным запуском продукта. Это укрепляет доверие потребителей к вашему бренду и позволяет оценить спрос на ваш продукт до того, как он официальный запуск.

Такие компании, как Apple и Samsung, применяют эту процедуру, позволяющую потребителям делать предварительные покупки до официального выпуска своих продуктов.

Продажа активов: Удаление активов, находящихся в вашем распоряжении и имеющих высокую финансовую ценность, может эффективно служить непосредственным источником финансирования для вашего стартапа

Кредитные карты: Кредитные карты для предприятий — это мгновенный источник финансирования. Новые предприятия, которые несут большие расходы, могут использовать кредитные карты, если они соответствуют минимальным платежным требованиям.

Заключение

Использование тактики, описанной в этом руководстве, может значительно увеличить шансы на выживание вашего стартапа. Использование других источников финансирования, описанных в этом руководстве, — лучший способ начать вашу бизнес-кампанию.

Использование других источников финансирования, описанных в этом руководстве, — лучший способ начать вашу бизнес-кампанию.

Однако, чтобы оставаться конкурентоспособным на рынке, вы всегда должны менять источники финансирования. Это дает вам некоторую гибкость и чрезмерную зависимость от одного источника финансирования.

Как работает стартовый капитал | HowStuffWorks

Если ваш бизнес относится к одной из тех «сексуальных» отраслей (высокие технологии или что-то очень инновационное), и вам нужен большой капитал, чтобы он заработал быстро, вам следует подумать о поиске инвесторов, таких как angels и венчурных капиталистов (венчурных капиталистов).С помощью этого типа капитала вы иногда можете получить большие суммы денег, и эти деньги могут помочь предприятиям с большими начальными расходами или предприятиям, которые хотят очень быстро расти. Фирмы венчурного капитала обычно не инвестируют менее 250 000 долларов. Привлечь внимание ангелов и венчурных капиталистов довольно сложно. Это требует много работы в сети и много старой доброй тяжелой работы.

Это требует много работы в сети и много старой доброй тяжелой работы.

Бизнес-ангелы — это просто богатые люди, которые работают так же, как венчурные капиталисты, но независимо, а не с фирмой.Обычно они инвестируют менее 200 000 долларов и придерживаются нового бизнеса в пределах своего географического региона. Их называют «ангелами», потому что они обычно не заинтересованы в управлении вашей компанией, а просто действуют как наставники. Предполагается, что ангелы составляют крупнейший источник стартового капитала для нового бизнеса, но их предприятия более неформальные и частные.

Венчурные капиталисты финансируют все виды бизнеса. Классический подход: венчурная компания открывает фонд.Фонд — это совокупность денег, которую инвестирует венчурная компания. Фирма собирает деньги у богатых людей, а также у компаний, пенсионных фондов и т. Д., У которых есть деньги, которые они хотят инвестировать. Фирма венчурного капитала привлечет в фонд фиксированную сумму денег — например, 100 миллионов долларов.

Венчурная фирма затем инвестирует 100 миллионов долларов в некоторое количество компаний, например, от 10 до 20 компаний. У каждой фирмы и фонда есть свой инвестиционный профиль. Например, фонд может инвестировать в биотехнологические стартапы. Или фонд может инвестировать в доткомы в поисках второго раунда финансирования.Или фонд может попробовать сочетание компаний, которые все готовятся к IPO (первичному публичному размещению акций) в следующие шесть месяцев. Профиль, который выбирает фонд, имеет определенные риски и выгоды, о которых инвесторы знают, когда вкладывают деньги.

Обычно компания венчурного капитала инвестирует в фонд, а затем ожидает, что все сделанные инвестиции будут ликвидированы в течение трех-семи лет. То есть венчурная фирма ожидает, что каждая из компаний, в которые она инвестировала, либо «станет публичной» (что означает, что компания продает акции на фондовой бирже), либо будет куплена (приобретена) другой компанией в течение трех-семи лет.В любом случае денежные средства, поступающие от продажи акций населению или покупателю, позволяют венчурной фирме обналичить и вернуть выручку в фонд. Когда весь процесс завершен, цель состоит в том, чтобы заработать больше денег, чем первоначально вложенные 100 миллионов долларов. Затем фонд распределяется обратно среди инвесторов в зависимости от процента, внесенного каждым из них изначально.

Когда весь процесс завершен, цель состоит в том, чтобы заработать больше денег, чем первоначально вложенные 100 миллионов долларов. Затем фонд распределяется обратно среди инвесторов в зависимости от процента, внесенного каждым из них изначально.

Допустим, венчурный фонд инвестирует 100 миллионов долларов в 10 компаний (по 10 миллионов долларов каждая). Некоторые из этих компаний потерпят неудачу.Некоторые действительно никуда не пойдут. Но некоторые действительно станут публичными. Когда компания становится публичной, она часто стоит сотни миллионов долларов. Так что венчурный фонд приносит очень хорошую прибыль. За одну инвестицию в размере 10 миллионов долларов фонд может получить обратно 50 миллионов долларов в течение пятилетнего периода. Таким образом, венчурный фонд играет по закону средних чисел, надеясь, что крупные выигрыши (компании, которые делают его и становятся публичными) затмевают неудачи и обеспечивают большую прибыль на 100 миллионов долларов, первоначально собранные фондом. Умение фирмы выбирать свои инвестиции и рассчитывать время для этих инвестиций является важным фактором в доходности фонда. Инвесторы обычно ищут для фонда около 20% годовых.

Умение фирмы выбирать свои инвестиции и рассчитывать время для этих инвестиций является важным фактором в доходности фонда. Инвесторы обычно ищут для фонда около 20% годовых.

С точки зрения компании, вот как выглядит вся транзакция. Компания запускается, и ей нужны деньги для роста. Компания ищет фирмы венчурного капитала для инвестирования в компанию. Основатели компании создают бизнес-план, в котором показано, что они планируют делать и что, по их мнению, произойдет с компанией со временем (насколько быстро она будет расти, сколько денег будет приносить и т. Д.). Фирма венчурного капитала смотрит на план, и если ей нравится то, что она видит, она вкладывает деньги в компанию. Первый раунд денег называется раунд посева . Со временем компания обычно получает три или четыре раунда финансирования, прежде чем станет публичной или будет приобретена.

В обмен на полученные деньги компания передает венчурной фирме акции компании, а также некоторый контроль над решениями, которые принимает компания. Компания, например, может предоставить венчурной фирме место в своем совете директоров.Компания может согласиться не тратить более X долларов без одобрения венчурного капитала. Венчурному капиталу также может потребоваться одобрение определенных людей, которых нанимают, ссужают и т. Д.

Компания, например, может предоставить венчурной фирме место в своем совете директоров.Компания может согласиться не тратить более X долларов без одобрения венчурного капитала. Венчурному капиталу также может потребоваться одобрение определенных людей, которых нанимают, ссужают и т. Д.

Во многих случаях венчурная фирма предлагает больше, чем просто деньги. Например, у него могут быть хорошие контакты в отрасли или большой опыт, который он может предоставить компании.

Один важный вопрос, который обсуждается, когда венчурный инвестор вкладывает деньги в компанию, звучит так: «Сколько акций венчурной фирме следует получить в обмен на вложенные деньги?» На этот вопрос ответят путем выбора оценки компании.Фирма венчурного капитала и люди в компании должны договориться о том, сколько стоит компания. Это предварительная оценка компании денег. Затем венчурная фирма инвестирует деньги, и в результате получается пост-денежная оценка . Процентное увеличение стоимости определяет, сколько акций получит венчурная фирма. Фирма венчурного капитала обычно может получить от 10% до 50% компании в обмен на свои инвестиции. Более или менее возможно, но это типичный диапазон. При этом первоначальные акционеры размываются.Акционеры владеют 100% компании до вложения венчурного капитала. Если венчурная фирма получает 50% компании, то первоначальные акционеры владеют оставшимися 50%.

Фирма венчурного капитала обычно может получить от 10% до 50% компании в обмен на свои инвестиции. Более или менее возможно, но это типичный диапазон. При этом первоначальные акционеры размываются.Акционеры владеют 100% компании до вложения венчурного капитала. Если венчурная фирма получает 50% компании, то первоначальные акционеры владеют оставшимися 50%.

Доткомы обычно используют венчурный капитал для запуска, потому что им нужно много денег на рекламу, оборудование и сотрудников. Им нужна реклама, чтобы привлекать посетителей, а также оборудование и сотрудники для создания сайта. Необходимое количество денег на рекламу и скорость изменений в Интернете могут сделать самонастройку невозможной.Например, многие доткомы электронной коммерции обычно потребляют от 50 до 100 миллионов долларов, чтобы стать публичными. До половины этих денег можно потратить на рекламу!