Анализ платежеспособности организации: варианты динамики коэффициентов ликвидности

Статья профессора М.Л. Пятова (СПбГУ) продолжает тему применения в практике коэффициентного анализа финансовой отчетности по показателям текущей, быстрой и абсолютной ликвидности. Рассматриваются возможные варианты прочтения данных аналитических показателей в различных ситуациях изменения их значений в течение ряда отчетных периодов. Объясняются различные ситуации соотношения динамики значений аналитических коэффициентов с действительным изменением положения дел фирмы.

В предыдущих статьях, уважаемые читатели, мы с вами пришли к общему выводу о том, что оценивая платежеспособность фирмы, необходимо рассматривать динамику всех рассчитываемых коэффициентов ликвидности.

Фиксируя направления изменения их значений, мы получаем возможность комплексно оценить факторы, определяющие способности фирмы по погашению своих денежных обязательств.

Мы рассмотрели ситуации, при которых в динамике за ряд периодов все коэффициенты ликвидности меняют свои значения, и ситуации, в которых значение одного из трех коэффициентов (текущей, быстрой и абсолютной ликвидности) изменяется при сохранении значений (незначимом их изменении) у прочих коэффициентов.

Теперь давайте разберем ситуации, в которых изменение каких-либо двух из выделенных трех показателей ликвидности сопровождается сохранением значения или незначимым его изменением у третьего из них. Здесь гипотетически возможны следующие варианты, которые мы объединим в нижеприведенной таблице.

Таблица. 1. Возможные варианты динамики показателей ликвидности

|

Коэффициенты ликвидности* | |||

|

текущей |

быстрой |

абсолютной | |

|

Вариант 1 |

Снижается |

Снижается |

Существенно не меняется |

|

Вариант 2 |

Снижается |

Растет |

Существенно не меняется |

|

Вариант 3 |

Растет |

Растет |

Существенно не меняется |

|

Вариант 4 |

Растет |

Снижается |

Существенно не меняется |

|

Вариант 5 |

Существенно не меняется |

Снижается |

Снижается |

|

Вариант 6 |

Существенно не меняется |

Растет |

Растет |

|

Вариант 7 |

Существенно не меняется |

Снижается |

Растет |

|

Вариант 8 |

Существенно не меняется |

Растет |

Снижается |

|

Вариант 9 |

Снижается |

Существенно не меняется |

Снижается |

|

Вариант 10 |

Растет |

Существенно не меняется |

Растет |

|

Вариант 11 |

Снижается |

Существенно не меняется |

Растет |

|

Вариант 12 |

Растет |

Существенно не меняется |

Снижается |

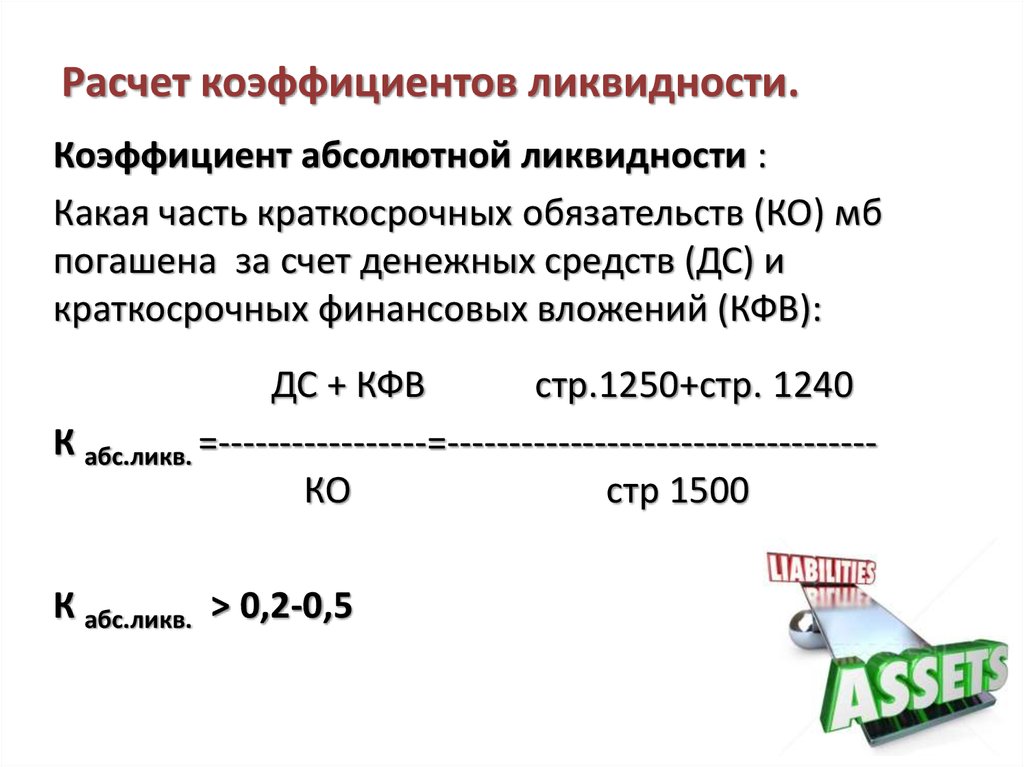

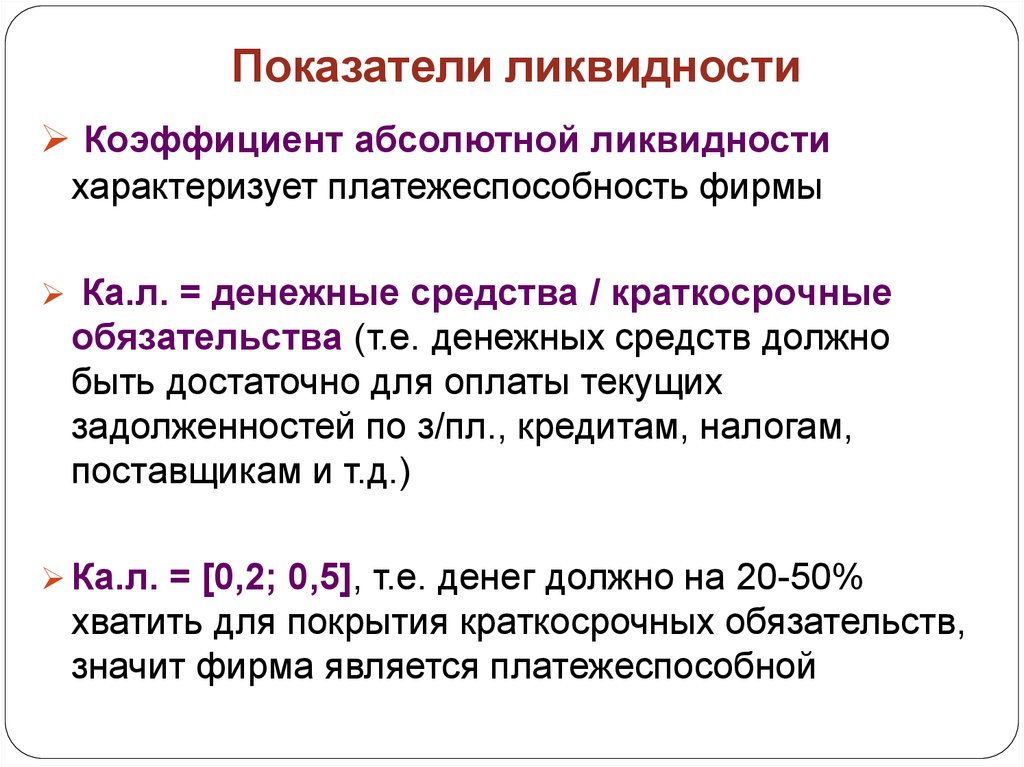

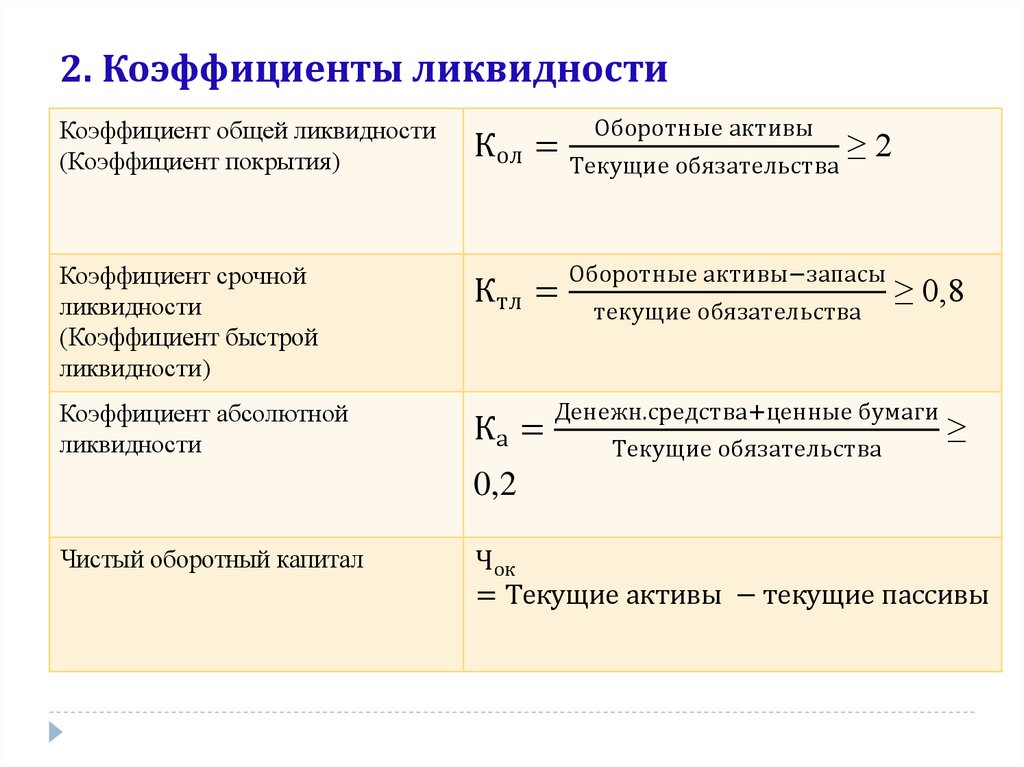

* Коэффициент текущей ликвидности (покрытия) = ОА / КО

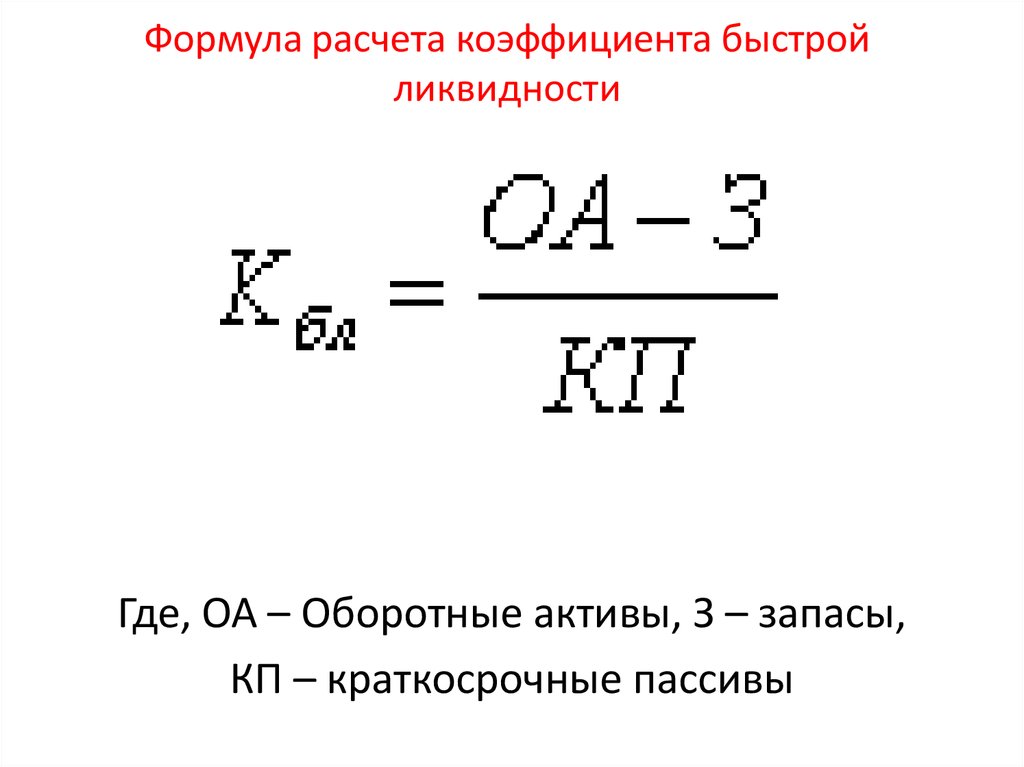

Коэффициент быстрой ликвидности = (ОА — запасы) / КО

где: ОА — оборотные активы; КО — краткосрочные обязательства; ДС — денежные средства

Рассмотрим последовательно выделенные варианты и постараемся оценить реальность их возможного существования для действующих организаций.

Вариант 1. Значения коэффициентов текущей и быстрой ликвидности снижаются, а коэффициент абсолютной ликвидности существенно не меняется

Данная ситуация возможна на практике. При этом она может отражать весьма различные положения дел и может быть вызвана самыми разными причинами. Такая разноплановость ситуаций, представляемых данным вариантом динамики значений коэффициентов ликвидности, объясняется относительным характером этих показателей, отражающих, напомним, лишь соотношение определенных разделов баланса компании.

Снижение в динамике значений коэффициентов текущей и быстрой ликвидности может быть связано с уменьшением объема запасов и, соответственно, дебиторской задолженности.

Такое положение может быть следствием рационализации управления запасами и изменения договорной политики в отношении покупателей.

Более грамотное управление объемами запасов приведет к снижению «затоваривания» складов, а уменьшение объема кредитов, предоставляемых покупателям, снизит объем отражаемой в отчетности их дебиторской задолженности.

При этом если «лишние» запасы и долги дебиторов фирма финансировала за счет долгосрочных кредитов и/или собственных источников средств, то постоянно присутствующий в балансе объем краткосрочной кредиторской задолженности может и не измениться, что при прочих равных условиях позволит сохранить значение коэффициента абсолютной ликвидности.

Снижение показателя текущей ликвидности может быть вызвано и исключительно изменением учетной политики компании, например, переходом в условиях существенного роста цен с метода оценки запасов ФИФО к методу средних цен.

Также на показатель текущей ликвидности может повлиять выбор компанией метода распределения условно-постоянных затрат с полным списанием их в расходы периода, если до этого условно-постоянные расходы включались в себестоимость продукции. Снижение же коэффициента быстрой ликвидности, например, может быть вызвано списанием отражавшихся ранее безнадежных долгов дебиторов, резерв по которым был начислен не в полном их объеме.

Точно такая же ситуация может свидетельствовать об изменении структуры финансирования деятельности фирмы при снижении объема свободных денежных средств.

Фирма может снизить объем краткосрочных долгов за счет кредитования части своих оборотных активов долгосрочными обязательствами и/или собственными источниками средств. При этом пропорциональное уменьшение денежных средств на счетах компании позволит существенно не измениться коэффициенту абсолютной ликвидности.

Наконец, возможна весьма подозрительная ситуация роста неоплаченных долгов кредиторов, сопровождающаяся пропорциональным ростом сумм денег на счетах фирмы. В этом случае можно ждать серьезных неприятностей — долги компания оплачивать не собирается, при этом пока не успевает «вывести» из бизнеса деньги, о чем неприкрыто свидетельствует ее официальная отчетность.

Вариант 2. Значение коэффициента текущей ликвидности снижается, быстрой ликвидности растет, а абсолютной ликвидности остается без существенных изменений

Возможна ли такая ситуация на практике? Наиболее вероятно, что такое положение дел будет следствием существенного снижения объема запасов при одновременном значимом росте отражаемой в балансе задолженности дебиторов.

Величина дебиторской задолженности, отражаемая в отчетности, не зависит от учетной политики компании. Если только отчетность не фальсифицирована, суммы долгов дебиторов — это следствие действительно осуществившихся хозяйственных операций. Это либо рост продаж в кредит, либо увеличение объемов вовремя не погашенных дебиторами долгов.

Снижение объема запасов, как мы уже отмечали выше, может быть как следствием реализации новой учетной политики фирмы, так и более рационального управления запасами.

Что это может означать в сочетании с ростом дебиторской задолженности? Фирма могла изменить свою договорную политику. Товары стали продаваться покупателям в кредит. Если условия такого кредитования покупателей выгодны для фирмы, то ничего опасного в таком изменении показателей отчетности нет. Однако рассматриваемая динамика может свидетельствовать и о том, что покупатели просто вовремя не платят по своим долгам.

Наконец, ситуация может свидетельствовать и об очень печальном состоянии дел. Снижение остатков запасов — это следствие снижения объемов продаж. При этом растет объем непогашенных дебиторами долгов. Сохранение же значений коэффициента абсолютной ликвидности может свидетельствовать о замораживании средств на счетах фирмы, в надежде их «вывода» из бизнеса до фактического банкротства фирмы.

Снижение остатков запасов — это следствие снижения объемов продаж. При этом растет объем непогашенных дебиторами долгов. Сохранение же значений коэффициента абсолютной ликвидности может свидетельствовать о замораживании средств на счетах фирмы, в надежде их «вывода» из бизнеса до фактического банкротства фирмы.

Рассматриваемые изменения значений коэффициентов могут быть вызваны реструктуризацией источников финансирования деятельности фирмы, однако, это маловероятная ситуация.

Вариант 3. Значения коэффициентов текущей и быстрой ликвидности растут, а показатель абсолютной ликвидности остается без существенных изменений

Это также вполне возможная ситуация. Причинами роста коэффициентов текущей и быстрой ликвидности может быть, соответственно, увеличение отражаемых в отчетности сумм оценки запасов и дебиторской задолженности.

Это вполне хороший сигнал. Обороты растут, растут продажи в кредит. При этом фирма получает прибыль, и часть своих оборотных активов финансирует за счет собственных источников средств.

С другой стороны, финансирование точно такого же роста оборотных средств за счет долгосрочных кредитов может быть уже весьма тревожным симптомом.

Наконец, все может быть просто очень плохо.

Запасы не продаются, дебиторы не платят, куда в самое ближайшее время уйдут пока остающиеся на счетах деньги — неизвестно.

Вариант 4. Значение коэффициента текущей ликвидности растет, быстрой ликвидности снижается, показатель абсолютной ликвидности остается без существенных изменений

Данная ситуация также не выглядит необычной для практики. Прежде всего, так могут измениться значения коэффициентов ликвидности при изменении учетной политики фирмы в сочетании со снижением объемов кредита, предоставляемого покупателям.

Метод оценки запасов ФИФО, включение в себестоимость условно-постоянных расходов, рост объемов амортизации, и вот уже рост оценки запасов компании формально поднимает значения коэффициента текущей ликвидности.

При этом, допустим, ряд ведущихся фирмой договоров переводится в режим предоплаты поставок. Эти манипуляции учетными оценками вполне могут быть причиной рассматриваемого положения дел.

Эти манипуляции учетными оценками вполне могут быть причиной рассматриваемого положения дел.

Однако, здесь возможны и иные варианты. Рост объема запасов может быть связан либо с «затовариванием» складов, либо с падением объема продаж. При этом сохранение прежних темпов расчетов с кредиторами может обеспечиваться финансированием из собственных источников средств. И вот это уже гораздо менее радужная картина дел.

Вариант 5. Коэффициент текущей ликвидности существенно не меняется при падении значений коэффициентов быстрой и абсолютной ликвидности

Стабильность показателя текущей ликвидности (покрытия) — это свидетельство того, что изменение коэффициентов быстрой и абсолютной ликвидности происходит в условиях сохранения общего соотношения между оборотными активами и краткосрочными обязательствами фирмы. Иными словами, в данном случае рост объема запасов происходит на фоне снижения объемов дебиторской задолженности и денежных средств.

Такой ситуации сложно добиться за счет учетной политики. Для этого нужно, чтобы цены на запасы при использовании метода ФИФО росли катастрофическими темпами, при этом фирма ввела много новых основных средств, начав начислять амортизацию по ним в максимально возможном объеме, и при этом условно-постоянные расходы были бы просто огромны, и их включали бы в себестоимость продукции. Такое бывает не часто.

Для этого нужно, чтобы цены на запасы при использовании метода ФИФО росли катастрофическими темпами, при этом фирма ввела много новых основных средств, начав начислять амортизацию по ним в максимально возможном объеме, и при этом условно-постоянные расходы были бы просто огромны, и их включали бы в себестоимость продукции. Такое бывает не часто.

Более реалистичной причиной рассматриваемого положение дел может быть обыкновенное «затоваривание» склада в условиях падения спроса на продукцию фирмы, что и отражается в свою очередь в снижении объемов долгов покупателей и денежных средств на счетах.

Однако рассматриваемая нами динамика значений коэффициентов может говорить и о гораздо более благоприятном стечении обстоятельств. Рост запасов может быть связан с объемом продаж, снижение дебиторской задолженности — с уменьшением объемов кредитования покупателей, например, в связи с возросшим спросом на товары компании, а уменьшение объемов денежных средств на счетах — с повышением рациональности их использования, то есть более ускоренном инвестировании в приносящие прибыль операции.

Вариант 6. Коэффициент текущей ликвидности существенно не меняет свое значение, а показатели быстрой и абсолютной ликвидности растут

Ситуация противоположна предшествующей. Отсюда, и ее трактовка во многом может быть зеркальна Варианту 5. Соотношение оборотных активов и краткосрочных обязательств сохраняется неизменным, при этом растут объемы дебиторской задолженности и денежных средств.

Такое положение может свидетельствовать о рационализации управления запасами или/и росте спроса на товары фирмы. Растут продажи в кредит, поступление выручки обеспечивает рост объемов денежных средств на счетах компании.

Однако все может быть и не столь хорошо. Снижение товарных запасов может быть вызвано уменьшением объемов продаж, при этом рост дебиторской задолженности — это лишь отражение неплатежей со стороны покупателей, а рост показателя абсолютной ликвидности — следствие взятого кредита, например, под залог внеоборотных активов, который может складывающееся положение и не спасти.

Вариант 7. Коэффициент текущей ликвидности значимо не меняется, быстрая ликвидность снижается, показатель абсолютной ликвидности растет

Такая динамика значений рассматриваемых коэффициентов может быть свидетельством весьма хорошего течения дел. Фирма могла изменить свою договорную политику. Например, в условиях растущего спроса на товары компании она отказывается от кредитования покупателей и заключает с ними сделки только на условиях предварительной оплаты поставок. Это позволяет, сохранив общее соотношение между оборотными активами и текущими долгами, существенно снизить объемы дебиторской задолженности и при этом повысить коэффициент абсолютной ликвидности. Суммы денег на счетах вряд ли увеличатся ровно настолько, насколько уменьшатся долги дебиторов, однако сохранение при этом значения коэффициента ликвидности может быть достигнуто пропорциональным сокращением объема запасов и долгов кредиторам.

Однако, если, как и в предыдущем случае, при плачевном положении дел фирма получит кредит под залог своих внеоборотных активов, мы сможем иметь рассматриваемый вариант динамики значений коэффициентов ликвидности, ни о чем хорошем нам не говорящий.

Вариант 8. Коэффициент текущей ликвидности значимо не изменяется, растет коэффициент быстрой ликвидности и падает значение коэффициента абсолютной ликвидности

Эта ситуация фактически зеркальна Варианту 7. Здесь может иметь место ситуация, когда фирма принимает решение (вынуждена) изменить свою договорную политику, начав продавать товары в кредит. Это приводит к росту дебиторской задолженности. Однако с чем при этом может быть связано уменьшение коэффициента абсолютной ликвидности? Может быть, рассматриваемое изменение договорной политики выгодно компании, и предоставление кредита приносит ей дополнительные прибыли. Это сочетается с рационализацией управления денежными средствами, эффект чего мы и наблюдаем в представляемой коэффициентами ликвидности картине.

Вместе с тем, такая динамика показателей ликвидности может означать и рост несвоевременно оплачиваемых покупателями долгов, а снижение значений коэффициента абсолютной платежеспособности — связанный с этим дефицит денежных средств.

Вариант 9. Снижается значение коэффициента текущей ликвидности, показатель быстрой ликвидности существенно не меняет своего значения, а абсолютная ликвидность падает

Этот и последующие три варианта динамики значений коэффициентов ликвидности объединяет одной условие — сохранение соотношения между оборотными активами за минусом запасов и краткосрочными обязательствами. В отличие от предыдущих четырех вариантов, здесь общее соотношение между оборотными активами и краткосрочными долгами фирмы не сохраняется, что формирует возможность для влияния на рассматриваемую динамику коэффициентов ликвидности более частных обстоятельств.

Так, например, неплатежи со стороны покупателей могут привести к снижению объемов закупок запасов в условиях непогашения наших обязательств перед кредиторами, что снизит показатель текущей ликвидности при стабильности показателя текущей платежеспособности. При этом рост объемов дебиторской непогашенной задолженности может арифметически «компенсировать» снижение объема денежных средств на счетах фирмы. Показатель быстрой ликвидности, таким образом, существенно не изменится, а абсолютная ликвидность снизится.

Показатель быстрой ликвидности, таким образом, существенно не изменится, а абсолютная ликвидность снизится.

Вариант 10. Значения коэффициентов текущей и абсолютной ликвидности растут, а коэффициент быстрой ликвидности остается без значимых изменений

Данную ситуацию нельзя назвать распространенной на практике, однако она вполне возможна. Фирма получила долгосрочный кредит. На полученные от банка средства, в том числе, были приобретены запасы. Неизрасходованная часть кредита отражается ростом денежных средств на счетах, демонстрируемых в отчетности. Такое положение дел может, например, иметь место при получении долгосрочного кредита на запуск новых производственных линий. Ведь коэффициенты ликвидности не представляют нам оборотов денежных средств и не отражают динамики внеоборотных активов, а большая часть полученных денег могла быть потрачена именно на их приобретение.

Также такая ситуация может иметь место при реинвестировании прибыли компании в ее оборотные средства.

Вариант 11. Коэффициент текущей ликвидности снижается, показатель быстрой ликвидности остается без существенных изменений, коэффициент абсолютной ликвидности растет

Такая динамика значений коэффициентов ликвидности может быть следствием реализации учетной политики. Выбор, например, метода оценки запасов по средним ценам, списание в полном объеме в конце отчетного периода условно-постоянных расходов, снижение объемов амортизации — все эти учетные мероприятия могут значимо снизить оценку запасов фирмы, что и приведет к снижению значений показателя текущей ликвидности. При этом рост коэффициента абсолютной ликвидности может быть вызван изменением политики управления свободными денежными ресурсами. Однако та же самая картина может представлять очень тревожное положение дел. Падают продажи, соответственно снижается и объем запасов, неоплаченные долги сохраняют иллюзию быстрой ликвидности, а рост денежной массы свидетельствует о готовности собственников принять решение о перепрофилировании или закрытии компании.

Вариант 12. Коэффициент текущей ликвидности растет, быстрая ликвидность существенно не меняется, абсолютная ликвидность падает

Данная ситуация может отражать уже рассмотренную нами ситуацию «затоваривания» складов фирмы. Однако это также могут быть ситуации, когда компании временно (например, в связи с вводом новых производственных линий) требуется увеличение объемов запасов, финансируемых не за счет краткосрочной кредиторской задолженности.

Следует отметить, что такой рост коэффициента текущей ликвидности при снижении ликвидности абсолютной и сохранении значений показателя быстрой ликвидности может иметь место из-за появления статьи «расходы будущих периодов», финансируемой либо за счет долгосрочных кредитов, либо за счет собственных источников средств.

Вместе с тем, данная ситуация может отражать рационализацию управления запасами и свободными денежными средствами, приведшую к снижению объемов краткосрочного кредитования и связанных с ним расходов компании. При этом сохранение значений показателя быстрой ликвидности может быть обусловлено как реальными обстоятельствами деятельности компании, так и арифметической пропорцией соответствующих изменений в рамках сохраняемого бухгалтерского балансового равенства.

При этом сохранение значений показателя быстрой ликвидности может быть обусловлено как реальными обстоятельствами деятельности компании, так и арифметической пропорцией соответствующих изменений в рамках сохраняемого бухгалтерского балансового равенства.

* * *

Заканчивая статью, хочется еще раз обратить внимание, что рассмотренные нами довольно многочисленные варианты объяснения динамики значений показателей коэффициентов ликвидности все же никогда не смогут охватить всего разнообразия практики деятельности конкретных компаний, где разобранные нами трактовки могут служить лишь ориентиром для анализа конкретных ситуаций и принятия управленческих решений по ним.

Коэффициент мгновенной ликвидности банков снизят до 10%

- www.norma.uz

- Новое в законодательстве

- Коэффициент мгновенной ликвидности банков снизят до 10%

30.04.2018

Постановлением Правления Центрального банка (рег. № 2709-2 от 25.04.2018 г.) внесены поправки в Положение о предъявляемых требованиях к управлению ликвидностью коммерческих банков.

№ 2709-2 от 25.04.2018 г.) внесены поправки в Положение о предъявляемых требованиях к управлению ликвидностью коммерческих банков.

Во-первых, конкретизировано понятие «банковской ликвидности». Теперь банки считаются ликвидными, если могут не просто своевременно и полно исполнять свои обязательства, но и делать это без непредвиденных потерь. Кроме того, банки должны иметь возможность обеспечить финансирование роста активов.

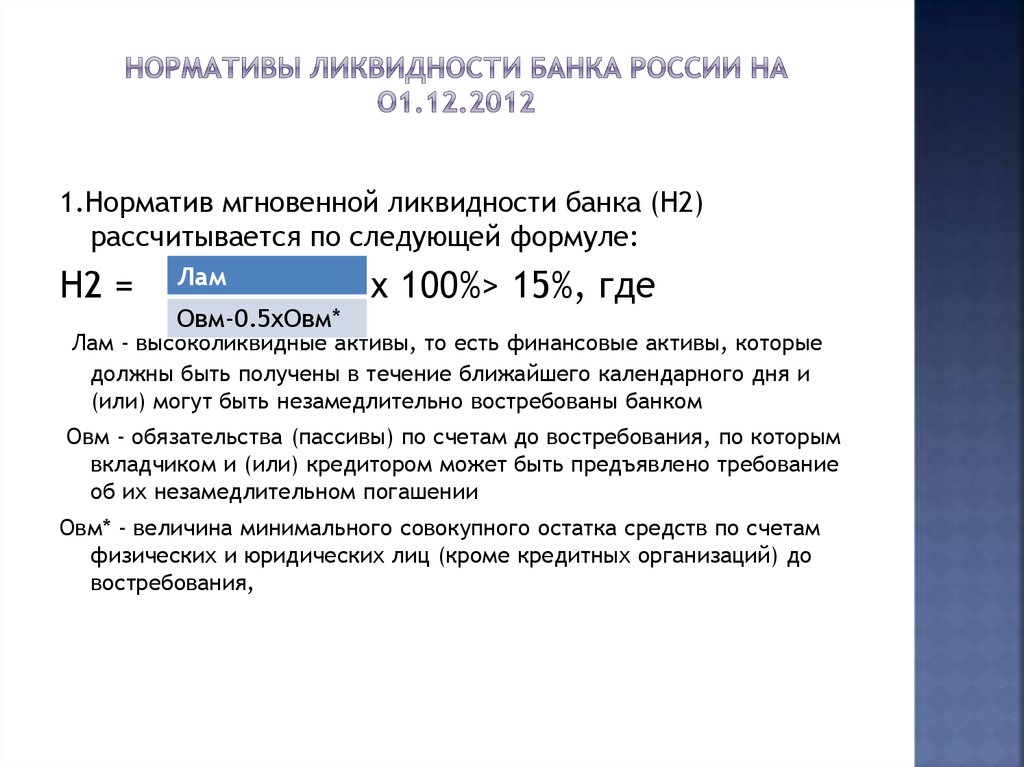

Во-вторых, обновили показатель коэффициента мгновенной ликвидности банка. С 1 августа 2017 года этот коэффициент составлял не менее 10%, с 1 ноября 2017 года – 15%, а начиная с 1 января текущего года – 20%. Этот минимум снова снижен до 10%.

Напомним, коэффициент мгновенной ликвидности определяется как соотношение суммы наличных денег в кассе банка и других платежных документов, а также средств на счетах в ЦБ (за исключением средств на счетах обязательных резервов в ЦБ) к сумме обязательств до востребования – остаткам на расчетных счетах, указанных в данном Положении.

В-третьих, уточнили понятие «крупного долга». Это долг одного или нескольких взаимосвязанных лиц, объем которого превышает 5% банковского капитала I уровня (собственные средства банка).

В-четвертых, ввели дополнительное требование к содержанию отчетов о ликвидности. Среди прочего теперь в нем должен быть прогноз ликвидности на следующие 30 календарных дней.

В-пятых, ценные бумаги Центробанка включили в перечень ликвидных активов.

Документ официально опубликован в Национальной базе данных законодательства на государственном языке и вступает в силу 27.05.2018 г.

С полным текстом данного документа, с комментариями и ссылками на связанные с ним другие акты законодательства можно ознакомиться в информационно-поисковой системе «Законодательство Республики Узбекистан».

Ленара Хикматова.

Публикации по теме:

- Целевые спецсчета хозсубъектов закроют

- В Узбекистане начнут оказывать услуги исламского финансирования

- Создана платежная система «Единые трансграничные денежные переводы»

- Изменен порядок классификации качества активов банков

- Выручку от продажи госпакета «Пойтахт банка» направят в бюджет столицы

- Кто сможет получать сведения о счетах в банках из базы ЦБ

Quick Ratio: определение, уравнение, примеры

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Коэффициент быстрой ликвидности оценивает способность компании погашать свои текущие обязательства, используя ликвидные активы.

- Чем выше коэффициент быстрой ликвидности, тем лучше ликвидность и финансовое состояние компании.

- Компания с коэффициентом быстрой ликвидности 1 и выше имеет достаточно ликвидных активов, чтобы полностью покрыть свои долги.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Коэффициент быстрой ликвидности компании — это мера ликвидности, используемая для оценки ее способности погашать краткосрочные обязательства, используя свои наиболее ликвидные активы. Компания с высоким коэффициентом быстрой ликвидности может погасить свои текущие обязательства и при этом иметь ликвидные активы.

Компания с высоким коэффициентом быстрой ликвидности может погасить свои текущие обязательства и при этом иметь ликвидные активы.

Коэффициент быстрой ликвидности измеряет способность компании погашать свои краткосрочные обязательства при наступлении срока их погашения путем продажи активов, которые можно быстро превратить в денежные средства. Его также называют коэффициентом кислотности или коэффициентом быстрой ликвидности, потому что он использует быстрые активы или те, которые могут быть конвертированы в наличные деньги в течение 9 минут.0 дней или меньше. Сюда входят денежные средства и их эквиваленты, рыночные ценные бумаги и текущая дебиторская задолженность.

Коэффициент быстрой ликвидности, равный 1, считается средним по отрасли. Коэффициент быстрой ликвидности ниже 1 показывает, что компания может быть не в состоянии выполнить свои текущие обязательства, поскольку у нее недостаточно активов для ликвидации. Это говорит потенциальным инвесторам о том, что рассматриваемая компания не получает достаточно прибыли для погашения своих текущих обязательств.

Наоборот, компания с коэффициентом быстрой ликвидности выше 1 имеет достаточно ликвидных активов, которые можно конвертировать в денежные средства для выполнения своих текущих обязательств. По сути, это означает, что у компании больше краткосрочных активов, чем краткосрочных обязательств.

«Коэффициент быстрой ликвидности важен, поскольку он помогает определить краткосрочную платежеспособность компании», — говорит Хайме Фельдман, налоговый менеджер Fiske & Company. «Это способность компании погасить задолженность в ближайшее время с активами, которые быстро конвертируются в наличные деньги. Вы можете использовать коэффициент быстрой ликвидности для определения общего финансового состояния компании».

Примечание: Относительно высокий коэффициент быстрой ликвидности не всегда хорош. Это может означать, что компания неэффективно использует свой капитал для получения большей прибыли.

Формула коэффициента быстрой ликвидности Коэффициент быстрой ликвидности рассчитывается путем деления суммы ликвидных активов компании на ее текущие обязательства. Это основная формула:

Это основная формула:

Быстрые активы

Быстрые активы — это активы, которые можно быстро превратить в деньги. Дебиторская задолженность, денежные средства и их эквиваленты, а также ликвидные ценные бумаги являются наиболее ликвидными статьями в компании.

Для того, чтобы вещь классифицировалась как быстрый актив, она должна быть быстро обращена в денежные средства без существенной потери стоимости. Другими словами, компания не должна тратить много времени и средств на ликвидацию актива. По этой причине запасы исключаются из быстрых активов, поскольку для их преобразования в денежные средства требуется время.

Компании обычно хранят большую часть своих ликвидных активов в форме наличных денег и краткосрочных инвестиций (рыночные ценные бумаги) для выполнения своих немедленных финансовых обязательств, подлежащих оплате в течение одного года.

Краткосрочные обязательства

Краткосрочные обязательства представляют собой краткосрочные долги компании, подлежащие погашению в течение одного года или одного операционного цикла. Кредиторская задолженность является одним из наиболее распространенных текущих обязательств в балансе компании. Он также может включать краткосрочную задолженность, причитающиеся дивиденды, векселя к оплате и непогашенные налоги на прибыль.

Пример с использованием коэффициента быстрой ликвидности

Предположим, вы владеете компанией, которая имеет 10 миллионов долларов денежных средств и их эквивалентов, 30 миллионов долларов ликвидных ценных бумаг, 15 миллионов долларов дебиторской задолженности и 22 миллиона долларов текущих обязательств. Чтобы рассчитать коэффициент быстрой ликвидности, разделите текущие обязательства на ликвидные активы. В этом случае:

- Быстрые активы = (10 миллионов долларов наличными + 30 миллионов долларов ликвидных ценных бумаг + 15 миллионов долларов дебиторской задолженности)

- Краткосрочные обязательства = 22 миллиона долларов

- Коэффициент быстрой ликвидности = 55 миллионов долларов / 22 миллиона долларов = 2,5 миллиона долларов.

- Коэффициент быстрой ликвидности компании составляет 2,5, что означает, что у нее более чем достаточно капитала для покрытия краткосрочных долгов.

Компания с коэффициентом быстрой ликвидности менее 1 указывает на то, что у нее недостаточно ликвидных активов для полного покрытия текущих обязательств в короткие сроки. Чем меньше число, тем выше риск компании.

«Хороший коэффициент быстрой ликвидности очень зависит от отрасли, в которой представлена компания. Хорошее эмпирическое правило — иметь коэффициент быстрой ликвидности около или выше 1», — говорит Остин Макдонаф, младший финансовый консультант Keystone Wealth Partners. «Это показывает, что у компании достаточно денежных средств или других ликвидных активов, чтобы погасить любые краткосрочные обязательства в случае, если они все наступят одновременно».

Примечание: Несмотря на то, что коэффициент быстрой ликвидности является важным показателем при оценке общего финансового состояния компании, он может не быть надежным в отношении того, является ли бизнес-объект хорошей инвестицией или нет.

Коэффициент быстрой ликвидности и коэффициент текущей ликвидности — это две метрики, используемые для измерения ликвидности компании. Хотя они могут показаться похожими, они рассчитываются по-разному. Коэффициент быстрой ликвидности дает более консервативное значение, поскольку включает только те активы, которые могут быть превращены в наличные в течение короткого периода — обычно 9.0 дней или меньше.

И наоборот, при расчете коэффициента текущей ликвидности учитываются все активы компании, а не только ликвидные активы. Вот почему коэффициент быстрой ликвидности не включает запасы, потому что для их ликвидации требуется время.

Итоговый результат Коэффициент быстрой ликвидности оценивает способность компании выполнять свои краткосрочные обязательства в случае наступления срока их погашения. Этот коэффициент ликвидности может быть отличным показателем краткосрочной платежеспособности компании. Как инвестор, вы можете использовать коэффициент быстрой ликвидности, чтобы определить, является ли компания финансово здоровой. «Чем выше результат коэффициента, тем лучше ликвидность и финансовое состояние компании», — говорит Хайме.

Этот коэффициент ликвидности может быть отличным показателем краткосрочной платежеспособности компании. Как инвестор, вы можете использовать коэффициент быстрой ликвидности, чтобы определить, является ли компания финансово здоровой. «Чем выше результат коэффициента, тем лучше ликвидность и финансовое состояние компании», — говорит Хайме.

Тем не менее, важно учитывать другие коэффициенты ликвидности, такие как коэффициент текущей ликвидности и коэффициент денежной наличности, при анализе хорошей компании для инвестиций. Таким образом, вы получите четкое представление о ликвидности и финансовом состоянии компании.

Лидия Кибет

Лидия Кибет — независимый писатель, специализирующийся на личных финансах и инвестициях. Любит объяснять сложные темы доступным языком. Ее работы публиковались в Business Insider, Investopedia, The Motley Fool, GoBankingRates и Investor Junkie. В настоящее время она пишет о страховании, банковском деле, недвижимости, ипотеке, кредитных картах, кредитах и многом другом. Свяжитесь с ней на сайте moneycredible.com или в Twitter.

Ее работы публиковались в Business Insider, Investopedia, The Motley Fool, GoBankingRates и Investor Junkie. В настоящее время она пишет о страховании, банковском деле, недвижимости, ипотеке, кредитных картах, кредитах и многом другом. Свяжитесь с ней на сайте moneycredible.com или в Twitter.

ПодробнееПодробнее

Определение коэффициента быстрой ликвидности — AccountingTools

Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности используется для оценки того, достаточно ли у предприятия ликвидных активов, которые можно превратить в наличные для оплаты счетов. Ключевыми элементами оборотных активов, которые включаются в коэффициент, являются денежные средства, ликвидные ценные бумаги и дебиторская задолженность. Товарно-материальные запасы не включаются в коэффициент, так как их может быть довольно сложно продать в краткосрочной перспективе и, возможно, с убытком. Из-за исключения запасов из формулы коэффициент быстрой ликвидности является лучшим показателем, чем коэффициент текущей ликвидности, способности компании погасить свои немедленные обязательства. Это особенно полезный коэффициент, когда бизнес сталкивается с трудными финансовыми обстоятельствами и должен погасить значительную сумму обязательств в ближайшем будущем.

Это особенно полезный коэффициент, когда бизнес сталкивается с трудными финансовыми обстоятельствами и должен погасить значительную сумму обязательств в ближайшем будущем.

Как рассчитать коэффициент быстрой ликвидности

Чтобы рассчитать коэффициент быстрой ликвидности, суммируйте суммы денежных средств, обращающихся ценных бумаг и торговой дебиторской задолженности и разделите на текущие обязательства. Не включайте в числитель слишком старую дебиторскую задолженность, которая вряд ли будет оплачена, например, задолженность старше 90 дней. Формула:

(Денежные средства + Рыночные ценные бумаги + Дебиторская задолженность) ÷ Текущие обязательства = Коэффициент быстрой ликвидности

Информацию, необходимую для этого расчета, можно найти в балансе. Анализ чрезмерно старой дебиторской задолженности можно найти в отчете о старении дебиторской задолженности компании.

Что входит в коэффициент быстрой ликвидности?

Как только что было отмечено, коэффициент быстрой ликвидности определяется путем деления определенных текущих активов на выбранные текущие обязательства. Текущие активы — это все активы, ликвидация которых ожидается в течение одного года, а текущие обязательства — это все обязательства, погашение которых ожидается в течение одного года. Счета, чаще всего включаемые в классификацию оборотных активов, которые также являются частью расчета коэффициента быстрой ликвидности, следующие:

Текущие активы — это все активы, ликвидация которых ожидается в течение одного года, а текущие обязательства — это все обязательства, погашение которых ожидается в течение одного года. Счета, чаще всего включаемые в классификацию оборотных активов, которые также являются частью расчета коэффициента быстрой ликвидности, следующие:

Денежные средства . Сюда входят суммы, которые в настоящее время хранятся на текущих и сберегательных счетах.

Товарные ценные бумаги . Сюда входят все ценные бумаги, удерживаемые для инвестиционных целей, такие как акции и облигации.

Дебиторская задолженность . Это включает всю торговую дебиторскую задолженность и прочую дебиторскую задолженность. Торговая дебиторская задолженность – это суммы, которые клиенты должны компании. Прочая дебиторская задолженность обычно представляет собой суммы, которые должны компании ее сотрудники и другие стороны.

Счета, наиболее часто включаемые в классификацию текущих обязательств, которые также являются частью расчета коэффициента быстрой ликвидности, следующие:

Кредиторская задолженность . Это включает в себя всю торговую кредиторскую задолженность и прочую кредиторскую задолженность. Торговая кредиторская задолженность – это суммы, которые предприятие должно своим поставщикам.

Начисленные обязательства . Сюда входят все обязательства бизнеса, по которым поставщики еще не выставили счет.

Краткосрочная задолженность . Это та часть долга компании, которая подлежит оплате в течение следующих 12 месяцев.

Понимание коэффициента быстрой ликвидности

Несмотря на отсутствие запасов в расчете, коэффициент быстрой ликвидности может все же не дать хорошего представления о немедленной ликвидности, если текущие обязательства подлежат оплате прямо сейчас, а поступления от дебиторской задолженности не ожидаются в течение нескольких больше недель. Это может вызывать особую озабоченность, когда компания предоставляет своим клиентам длительные условия оплаты.

Это может вызывать особую озабоченность, когда компания предоставляет своим клиентам длительные условия оплаты.

Коэффициент наиболее полезен в производственных, розничных и распределительных средах, где запасы могут составлять большую часть текущих активов. Это особенно полезно с точки зрения потенциального кредитора или кредитора, который хочет увидеть, сможет ли заявитель на получение кредита заплатить своевременно, если вообще сможет.

Если расчет коэффициента быстрой ликвидности указывает на низкий уровень ликвидности, предприятию потребуется найти альтернативные источники денежных средств, чтобы обеспечить выполнение своих непосредственных обязательств. Это может быть сделано за счет финансирования под дебиторскую задолженность, кредитной линии, другого типа финансирования на основе активов или продажи акций в бизнесе. Если получить такое финансирование невозможно, то есть большая вероятность того, что предприятие будет вынуждено объявить себя банкротом.

Какие активы обладают наибольшей ликвидностью?

Наиболее ликвидными активами являются денежные средства и их эквиваленты, поскольку их можно легко продать за полную стоимость. Рыночные ценные бумаги имеют следующий по величине уровень ликвидности, поскольку обычно их можно конвертировать в наличные деньги в течение одного рабочего дня. Преобразование дебиторской задолженности в денежные средства может занять больше времени, возможно, для этого потребуется один или два месяца (в зависимости от условий платежа). Еще одной проблемой, связанной с дебиторской задолженностью, является непредсказуемость ее взыскания. Некоторые клиенты могут платить вовремя, в то время как другие клиенты могут платить намного позже, в зависимости от их платежеспособности и любых проблем с доставленными им товарами или услугами, которые требуют решения. Эта непредсказуемость не связана с денежными эквивалентами или рыночными ценными бумагами.

Рыночные ценные бумаги имеют следующий по величине уровень ликвидности, поскольку обычно их можно конвертировать в наличные деньги в течение одного рабочего дня. Преобразование дебиторской задолженности в денежные средства может занять больше времени, возможно, для этого потребуется один или два месяца (в зависимости от условий платежа). Еще одной проблемой, связанной с дебиторской задолженностью, является непредсказуемость ее взыскания. Некоторые клиенты могут платить вовремя, в то время как другие клиенты могут платить намного позже, в зависимости от их платежеспособности и любых проблем с доставленными им товарами или услугами, которые требуют решения. Эта непредсказуемость не связана с денежными эквивалентами или рыночными ценными бумагами.

Коэффициент быстрой ликвидности и коэффициент текущей ликвидности

Коэффициент текущей ликвидности такой же, как и коэффициент быстрой ликвидности, за исключением того, что коэффициент текущей ликвидности включает запасы и расходы будущих периодов в числителе. Это различие имеет решающее значение, поскольку ликвидация запасов может оказаться сложным активом; во многих случаях бывает невозможно продать в короткие сроки, не предложив покупателям значительную скидку от прейскурантной цены запасов. Эта разница не является проблемой для предприятий сферы услуг, которым редко требуется поддерживать большие запасы. Расходы будущих периодов исключаются из коэффициента быстрой ликвидности, так как эта статья отражает уже произведенные расходы; следовательно, расходы будущих периодов не могут быть погашены для оплаты каких-либо текущих обязательств.

Это различие имеет решающее значение, поскольку ликвидация запасов может оказаться сложным активом; во многих случаях бывает невозможно продать в короткие сроки, не предложив покупателям значительную скидку от прейскурантной цены запасов. Эта разница не является проблемой для предприятий сферы услуг, которым редко требуется поддерживать большие запасы. Расходы будущих периодов исключаются из коэффициента быстрой ликвидности, так как эта статья отражает уже произведенные расходы; следовательно, расходы будущих периодов не могут быть погашены для оплаты каких-либо текущих обязательств.

Пример коэффициента быстрой ликвидности

Продукция для волос Рапунцель имеет приличный коэффициент текущей ликвидности 4:1. Однако разбивка компонентов его оборотных активов говорит о другом. Компоненты указаны ниже, наряду с коэффициентом текущей ликвидности и коэффициентом быстрой ликвидности.

| Счет | Сумма |

| Наличные | 100 000 долларов |

| Товарные ценные бумаги | 50 000 долларов США |

| Дебиторская задолженность | 420 000 долларов США |

| Инвентарь | 3 430 000 долларов США |

| Краткосрочные обязательства | 1 000 000 долларов США |

| Коэффициент текущей ликвидности | 4:1 |

| Быстрое соотношение | 0,57:1 |

Разбивка по компонентам показывает, что почти все текущие активы Рапунцель находятся в складских запасах, где краткосрочная ликвидность сомнительна.