Статья 2. Особенности применения контрольно-кассовой техники / КонсультантПлюс

КонсультантПлюс: примечание.

ИП без наемных работников при реализации товаров собственного производства, выполнении работ, оказании услуг могут не применять ККТ до 01.07.2021; при заключении трудового договора с работником должны в течение 30 календарных дней зарегистрировать ККТ (ФЗ от 06.06.2019 N 129-ФЗ).

Статья 2. Особенности применения контрольно-кассовой техники

(в ред. Федерального закона от 03.07.2016 N 290-ФЗ)

1. Контрольно-кассовая техника не применяется кредитными организациями.

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

Контрольно-кассовая техника не применяется в устройствах для осуществления с участием уполномоченного лица организации или индивидуального предпринимателя операций по передаче с использованием электронных средств платежа распоряжений кредитной организации об осуществлении перевода денежных средств.

Кредитные организации обязаны вести перечень автоматических устройств для расчетов, находящихся в их собственности или пользовании и обеспечивающих возможность осуществления операций по выдаче и (или) приему наличных денег с использованием электронных средств платежа и по передаче распоряжений кредитным организациям об осуществлении перевода денежных средств._page-0001.jpg)

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

1.1. Контрольно-кассовая техника не применяется организациями и индивидуальными предпринимателями в автоматических устройствах для расчетов при осуществлении расчетов, совершаемых исключительно монетой Банка России, за исключением автоматических устройств для расчетов, питаемых от электрической энергии (в том числе электрических аккумуляторов или батарей).

(п. 1.1 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

2. Организации и индивидуальные предприниматели с учетом специфики своей деятельности или особенностей своего местонахождения могут производить расчеты без применения контрольно-кассовой техники при осуществлении следующих видов деятельности и при оказании следующих услуг:

продажа газет и журналов на бумажном носителе, а также продажа в газетно-журнальных киосках сопутствующих товаров при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

продажа ценных бумаг;

абзац утратил силу с 1 июля 2019 года. — Федеральный закон от 03.07.2018 N 192-ФЗ;

обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном Правительством Российской Федерации;

осуществляемая вне стационарной торговой сети разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи, товаров, подлежащих обязательной маркировке средствами идентификации) с рук, из ручных тележек, корзин и иных специальных приспособлений для демонстрации, удобства переноски и продажи товаров, в том числе в пассажирских вагонах поездов и на борту воздушных судов;

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

Федерального закона от 03.07.2018 N 192-ФЗ)

торговля в киосках мороженым, а также торговля в розлив безалкогольными напитками, молоком и питьевой водой;

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

ремонт и окраска обуви;

изготовление и ремонт металлической галантереи и ключей;

присмотр и уход за детьми, больными, престарелыми и инвалидами;

реализация изготовителем изделий народных художественных промыслов;

вспашка огородов и распиловка дров;

услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, а также жилых помещений совместно с машино-местами, расположенными в многоквартирных домах, принадлежащих этому индивидуальному предпринимателю на праве собственности;

(в ред. Федерального закона от 06.06.2019 N 129-ФЗ)

Федерального закона от 06.06.2019 N 129-ФЗ)

розничная продажа бахил.

(абзац введен Федеральным законом от 06.06.2019 N 129-ФЗ)

2.1. Индивидуальные предприниматели, применяющие патентную систему налогообложения, осуществляющие виды предпринимательской деятельности, установленные подпунктами 1, 2, 4, 5, 7, 8, 12 — 17, 19 — 27, 29 — 31, 34 — 36, 39, 41 — 44, 49 — 52, 54, 55, 57 — 62, 64, 66 — 80 пункта 2 статьи 346.43 Налогового кодекса Российской Федерации, могут осуществлять расчеты в рамках указанных в настоящем пункте видов деятельности без применения контрольно-кассовой техники при условии выдачи (направления) покупателю (клиенту) документа, подтверждающего факт осуществления расчета между индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами четвертым — двенадцатым пункта 1 статьи 4.7 настоящего Федерального закона.

(п. 2.1 введен Федеральным законом от 03.07.2018 N 192-ФЗ; в ред. Федерального закона от 23.11.2020 N 373-ФЗ)

Федерального закона от 23.11.2020 N 373-ФЗ)

2.2. Контрольно-кассовая техника не применяется индивидуальными предпринимателями, применяющими специальный налоговый режим «Налог на профессиональный доход» в отношении доходов, облагаемых налогом на профессиональный доход.

(п. 2.2 введен Федеральным законом от 27.11.2018 N 425-ФЗ)

3. Организации и индивидуальные предприниматели, осуществляющие расчеты в отдаленных или труднодоступных местностях (за исключением городов, районных центров (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселков городского типа), указанных в перечне отдаленных или труднодоступных местностей, утвержденном органом государственной власти субъекта Российской Федерации, вправе не применять контрольно-кассовую технику при условии выдачи покупателю (клиенту) по его требованию документа, подтверждающего факт осуществления расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами четвертым — двенадцатым пункта 1 статьи 4.

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

Орган государственной власти субъекта Российской Федерации в пятидневный срок доводит до сведения уполномоченного органа и размещает на своем официальном сайте в сети «Интернет» перечень, указанный в абзаце первом настоящего пункта, а также внесенные в указанный перечень изменения.

4. Правительство Российской Федерации устанавливает порядок выдачи и учета документов, указанных в пункте 3 настоящей статьи.

5. Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, и обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулатории, фельдшерские и фельдшерско-акушерские пункты, центры (отделения) общей врачебной (семейной) практики), расположенные в сельских населенных пунктах, в которых отсутствуют аптечные организации, могут не применять контрольно-кассовую технику.

6. Контрольно-кассовая техника может не применяться при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций, зарегистрированных в порядке, установленном законодательством Российской Федерации.

7. В отдаленных от сетей связи местностях, определенных в соответствии с критериями, установленными федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере связи, и указанных в перечне местностей, удаленных от сетей связи, утвержденном органом государственной власти субъекта Российской Федерации, а также на территориях военных объектов, объектов органов федеральной службы безопасности, органов государственной охраны, органов внешней разведки пользователи могут применять контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы и оператору информационных систем маркировки в электронной форме через оператора фискальных данных.

(в ред. Федеральных законов от 03.07.2018 N 192-ФЗ, от 26.07.2019 N 238-ФЗ)

Орган государственной власти субъекта Российской Федерации в пятидневный срок доводит до сведения уполномоченного органа и размещает на своем официальном сайте в сети «Интернет» указанный в абзаце первом настоящего пункта перечень, а также внесенные в указанный перечень изменения.

8. Положения пункта 2 (за исключением торговли в розлив питьевой водой и розничной продажи бахил), пунктов 3 и 5 настоящей статьи не распространяются на организации и индивидуальных предпринимателей, которые используют для осуществления расчетов автоматическое устройство для расчетов, а также осуществляют торговлю подакцизными товарами.

(в ред. Федеральных законов от 03.07.2018 N 192-ФЗ, от 06.06.2019 N 129-ФЗ)

8.1. Действие положений абзацев второго, шестого и седьмого пункта 2 настоящей статьи не распространяется на организации и индивидуальных предпринимателей, осуществляющих расчеты за товары, подлежащие в соответствии с законодательством Российской Федерации маркировке средствами идентификации.

(п. 8.1 введен Федеральным законом от 26.07.2019 N 238-ФЗ)

9. Контрольно-кассовая техника не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением осуществляемых ими расчетов с использованием электронного средства платежа с его предъявлением.

(п. 9 в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

10. Контрольно-кассовая техника не применяется организациями, реализующими полномочия органов государственной власти субъектов Российской Федерации и органов местного самоуправления по предоставлению за плату права пользования парковками (парковочными местами), расположенными на автомобильных дорогах общего пользования регионального (межмуниципального) и местного значения, а также парковками (парковочными местами), создаваемыми на земельных участках, которые находятся в собственности субъектов Российской Федерации, собственности муниципальных образований или государственная собственность на которые не разграничена, при осуществлении такими организациями расчетов за предоставление указанного права при условии перечисления в полном объеме в разрезе каждого расчета на счет, открытый в территориальном органе Федерального казначейства, в течение пяти рабочих дней со дня получения такими организациями денежных средств.

Орган государственной власти субъекта Российской Федерации доводит до сведения уполномоченного органа информацию об организациях, указанных в абзаце первом настоящего пункта, в течение пяти рабочих дней с даты наделения таких организаций полномочиями, указанными в абзаце первом настоящего пункта.

В случае изменения информации об организациях, указанных в настоящем пункте, орган государственной власти субъекта Российской Федерации в течение пяти рабочих дней с даты изменения такой информации доводит соответствующие изменения до сведения уполномоченного органа.

(п. 10 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

11. При осуществлении страховщиком расчетов со страхователями с участием страховых агентов, не являющихся организациями или индивидуальными предпринимателями и действующих от имени и за счет страховщика, в рамках деятельности по страхованию, осуществляемой в соответствии с Законом Российской Федерации от 27 ноября 1992 года N 4015-1 «Об организации страхового дела в Российской Федерации», страховщик применяет контрольно-кассовую технику при получении этим страховщиком денежных средств от такого страхового агента с направлением кассового чека (бланка строгой отчетности) в электронной форме страхователю.

(п. 11 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

12. Контрольно-кассовая техника может не применяться государственными и муниципальными библиотеками, а также библиотеками Российской академии наук, других академий, научно-исследовательских институтов, образовательных организаций при оказании в помещениях указанных библиотек платных услуг населению, связанных с библиотечным делом.

Перечень платных услуг, оказываемых указанными в настоящем пункте библиотеками без применения контрольно-кассовой техники, утверждается Правительством Российской Федерации.

(п. 12 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

13. Контрольно-кассовая техника может не применяться при осуществлении расчетов:

товариществами собственников недвижимости (в том числе товариществами собственников жилья, садоводческими и огородническими некоммерческими товариществами), жилищными, жилищно-строительными кооперативами и иными специализированными потребительскими кооперативами за оказание услуг своим членам в рамках уставной деятельности указанных товариществ и кооперативов, а также при приеме платы за жилое помещение и коммунальные услуги;

образовательными организациями при оказании услуг населению в сфере образования;

физкультурно-спортивными организациями при оказании услуг населению в сфере физической культуры и спорта;

домами и дворцами культуры, домами народного творчества, клубами, центрами культурного развития, этнокультурными центрами, центрами культуры и досуга, домами фольклора, домами ремесел, домами досуга, культурно-досуговыми и культурно-спортивными центрами при оказании услуг населению в области культуры.

Положения настоящего пункта не распространяются на расчеты наличными деньгами, а также расчеты с предъявлением электронного средства платежа при условии непосредственного взаимодействия покупателя (клиента) с пользователем, если иное не предусмотрено пунктом 15 настоящей статьи.

(в ред. Федерального закона от 27.12.2019 N 510-ФЗ)

(п. 13 введен Федеральным законом от 06.06.2019 N 129-ФЗ)

14. Контрольно-кассовая техника может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка.

Положения настоящего пункта не распространяются на случаи реализации указанных входных билетов и абонементов с использованием сети «Интернет» и сетей связи.

(п. 14 введен Федеральным законом от 06.06.2019 N 129-ФЗ)

15. Муниципальные дома и дворцы культуры, муниципальные дома народного творчества, муниципальные клубы, муниципальные центры культурного развития, муниципальные этнокультурные центры, муниципальные центры культуры и досуга, муниципальные дома фольклора, муниципальные дома ремесел, муниципальные дома досуга, муниципальные культурно-досуговые и культурно-спортивные центры, муниципальные музеи (за исключением указанных муниципальных учреждений культуры, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа) вправе не применять контрольно-кассовую технику при осуществлении расчетов за оказанные ими услуги населению в области культуры, перечень которых утверждается Правительством Российской Федерации.

(п. 15 введен Федеральным законом от 27.12.2019 N 510-ФЗ)

какой бизнес освобожден от использования онлайн-кассы — modulkassa.ru

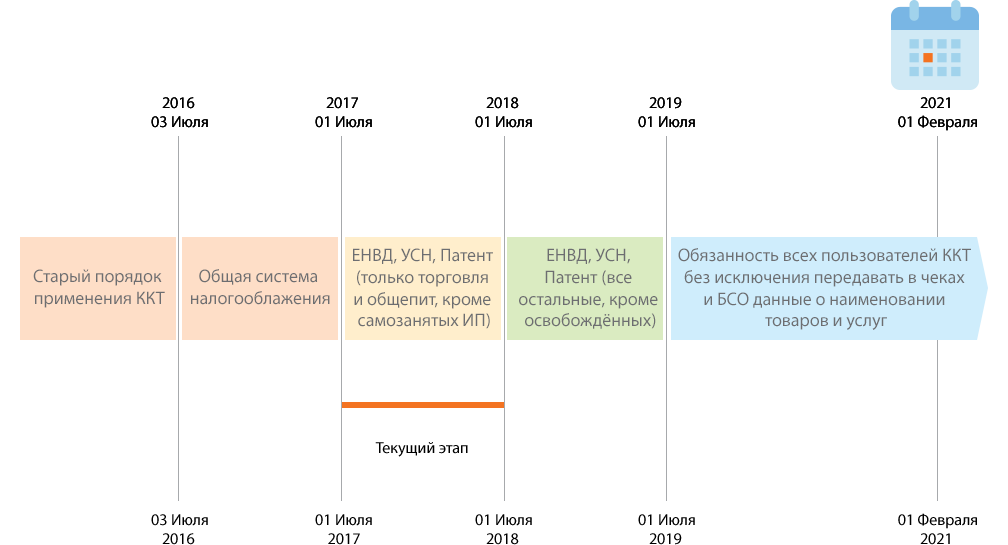

Компании и ИП переходят на онлайн-кассы по 54 ФЗ до 1 июля 2019 года. Новое оборудование сохраняет данные о покупке на фискальном накопителе и в режиме реального времени передает эту информацию в налоговую. Список аппаратов, которые соответствуют закону, налоговая вносит в реестр контрольно-кассовой техники.

Если работать на ККТ не из Госреестра или работать вообще без онлайн-кассы, можно получить штраф. Модулькасса соответствует 54 ФЗ и называется в реестре «MSPOS-K».

Купить Модулькассу

Кто получил отсрочку от использования онлайн-касс

В зависимости от системы налогообложения некоторые предприниматели могли не использовать кассовый аппарат до 1 июля 2019 года. Начать работать с онлайн-кассой можно было раньше 1 июля 2019 года, но позже — нельзя.

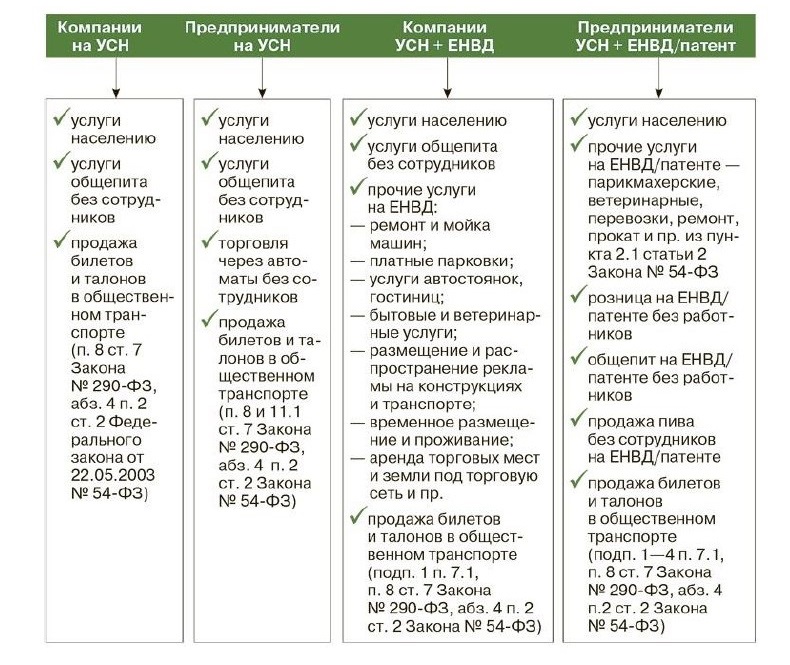

Временную отсрочку получили юрлица и ИП, которые ведут деятельность в разных сферах, кроме розницы и общепита. Такие компании перешли на новые ККМ в 2018 году. До 1 июля 2019 года не использовать кассовый аппарат могли:

Такие компании перешли на новые ККМ в 2018 году. До 1 июля 2019 года не использовать кассовый аппарат могли:

- ИП без наемных сотрудников;

- ИП на патенте, ЕНВД, упрощенке и ОСНО;

- юрлица на ЕНВД, упрощенке и ОСНО.

Компании, которые еще не поставили онлайн кассы, вместо чека выдают клиентам бланки строгой отчетности.

С 1 июля 2019 предприятия и частные предприниматели на всех системах налогообложения переходят на онлайн-кассы.

Закажите кассу и начинайте продавать

С Модулькассой это будет быстрее и удобнее

Где не нужен кассовый аппарат

Освобождены от кассовых аппаратов отдельные виды бизнеса в зависимости от сферы деятельности и месторасположения. Работать без онлайн-касс могут регионы, где нет интернета или численность населения до 10 000 человек. Также освобождены от кассовых аппаратов отдаленные регионы, перечень которых устанавливают местные власти.

Без применения ККТ могут работать организации и ИП, которые:

- продают газеты и журналы.

В том числе и киоски, если половину доходов получают с продажи газет, журналов, кроссвордов;

В том числе и киоски, если половину доходов получают с продажи газет, журналов, кроссвордов; - торгуют овощами, фруктами, мороженым, молочными продуктами, рыбой, разливными безалкогольными напитками;

- работают на дачных участках;

- ремонтируют обувь, часы, сумки;

- ухаживают и присматривают за детьми, престарелыми, больными и инвалидами;

- сдают собственные комнаты или квартиры в аренду.

Полный перечень представлен в 54 ФЗ. Если вашего бизнеса нет в этом списке, то перейти на онлайн-кассу нужно до 1 июля 2019 года.

Мы постоянно улучшаем кассу, чтобы сделать ее быстрее и удобнее. Поэтому цена и количество моделей могут меняться. Актуальная информация — на нашем сайте.

Необходимо успеть не только определиться с моделью аппарата, но и зарегистрировать технику в налоговой, заключить договор с оператором фискальных данных и оформить электронную цифровую подпись.

Чтобы избежать проблем с налоговой, напишите в чат нашему консультанту на сайте. Он поможет выбрать модель и тариф. Курьер доставит аппарат за 2 дня по Москве и до 7 рабочих дней в регионы.

Он поможет выбрать модель и тариф. Курьер доставит аппарат за 2 дня по Москве и до 7 рабочих дней в регионы.

Купить кассовый аппарат

Кто с 1 июля 2019 года по закону обязан применять в работе онлайн-кассы

С 1 июля 2019 года на всей территории Российской Федерации произойдет 3 волна, в результате которой переход на онлайн-кассы затронет еще большее количество предпринимателей. Но в правительстве заявили, что обязательный переход на такой вид расчета затронет не всех, кто ранее упоминался в законопроекте. Согласно Федеральному закону №129-ФЗ, на 2 года был отложен процесс перехода на онлайн-кассы для предпринимателей, которые не имеют в подчинении наемных сотрудников. К тому же, ИП в данном случае также должны продавать товары собственного производства.

Кого затронет переход на ККТ с 1 июля 2019 года

Как сообщалось ранее, в 2019 году на онлайн-кассы перешла большая часть предпринимателей и компаний, которые используют общую и упрощенную систему налогообложения. Исключением в данном случае являются предприниматели, платящие ЕНВД и патентный налог. Они все еще не применяли при продаже товаров и услуг ККТ.

Исключением в данном случае являются предприниматели, платящие ЕНВД и патентный налог. Они все еще не применяли при продаже товаров и услуг ККТ.

В текущем году кассами начали пользоваться мелкие предприниматели на ЕНВД и те, кто оказывает услуги общепита. В правительстве также сообщили об изменении списков льготных категорий предпринимателей. Исходя из этого выходит, что большая часть бизнесменов, платящих ЕНВД и патент, могут на законных основаниях не использовать в своей работе контрольно-кассовые аппараты.

Несмотря на принятые решение и законы, министр финансов России назвал переход на онлайн-кассы преждевременным решением. По словам Антона Силуанова, сроки перехода на новую систему оплаты товаров и услуг нужно перенести на 2020 год.

Кто не обязан применять онлайн-кассы

В правительстве сообщили, что без применения ККТ до 1 января 2021 года могут работать следующие ИП:

- реализаторы товаров, услуг общественного питания, не имеющие наемной силы;

- оказывающие услуги на основании ЕНВД;

- те, кто реализует товары и услуги на основе патента;

- оказывающие услуги для населения страны на всех видах налогообложения;

- продавцы товаров через автоматы, не имеющие наемных сотрудников;

- осуществляющие продажу журналов, мороженого или ведущие другую льготную деятельность;

- продающие товары и услуги в отдаленных районах;

- ведущие аптечную или медицинскую деятельность в селах.

Штраф за отказ применять ККТ

В Госдуме заверили, что в течение 1 года после введения вышеуказанного закона, никого штрафовать за отказ использовать онлайн-кассы не будут. Депутаты назвали это переходным периодом, чтобы каждый предприниматель имел возможность перейти на необходимое оборудование.

Ранее уже сообщалось, что депутаты посчитали невозможным отложить введение закона с 1 июля. В связи с этим было принято решение о временной отмене штрафных санкций в отношении нарушителей.

Несмотря на вышесказанное, стоит понимать, что отмена штрафов — это всего лишь обещание внести соответствующие поправки в закон. Однако это не означает, что депутаты примут такое решение в ближайшее время. Но если судить по подобным законам, то, вероятнее всего, это произойдет в скором времени.

кто должен на них перейти и что именно придется сделать

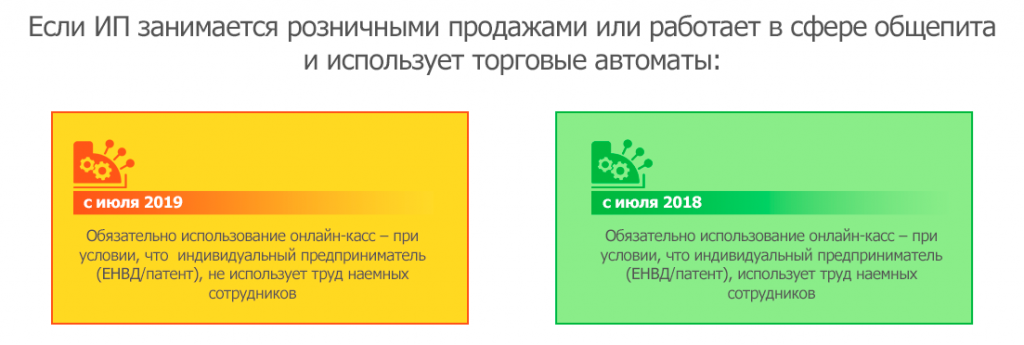

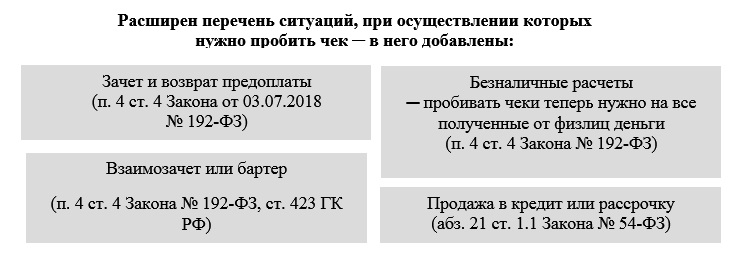

В июле 2018 году состоится «вторая волна» перехода на онлайн-кассы. Установить и применять ККТ придется многим плательщикам ЕНВД и ИП на патенте. Кто должен будет перейти на онлайн-кассы? Какие требования предъявляются к кассовым аппаратам и чекам? Как должна работать касса при вендинговой торговле? Как выбрать кассу и сопутствующие программы? На эти и другие вопрос отвечают эксперты сервиса Контур.ОФД.

Кто должен будет перейти на онлайн-кассы? Какие требования предъявляются к кассовым аппаратам и чекам? Как должна работать касса при вендинговой торговле? Как выбрать кассу и сопутствующие программы? На эти и другие вопрос отвечают эксперты сервиса Контур.ОФД.

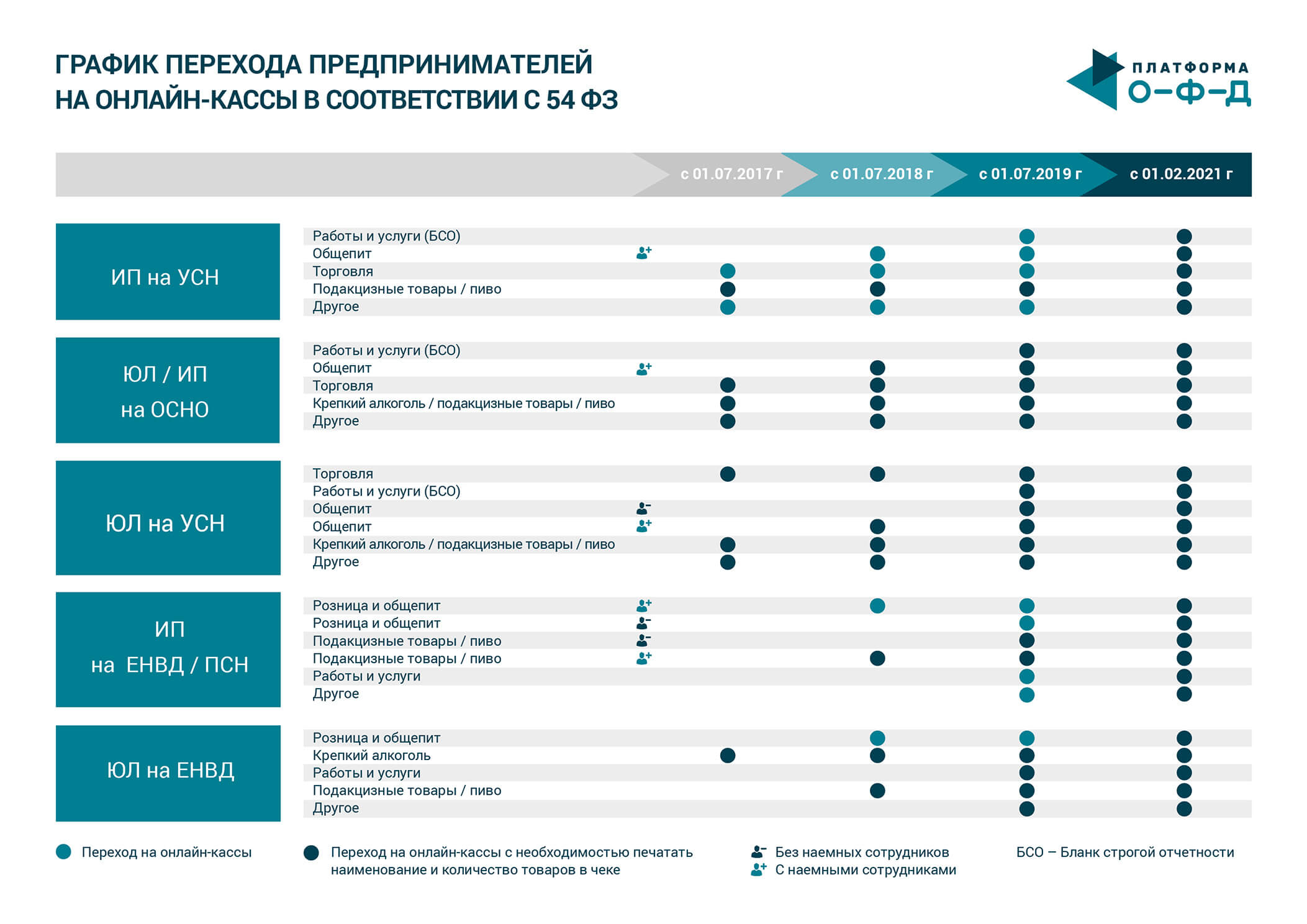

Кто переходит на онлайн-кассы с 1 июля 2018 года

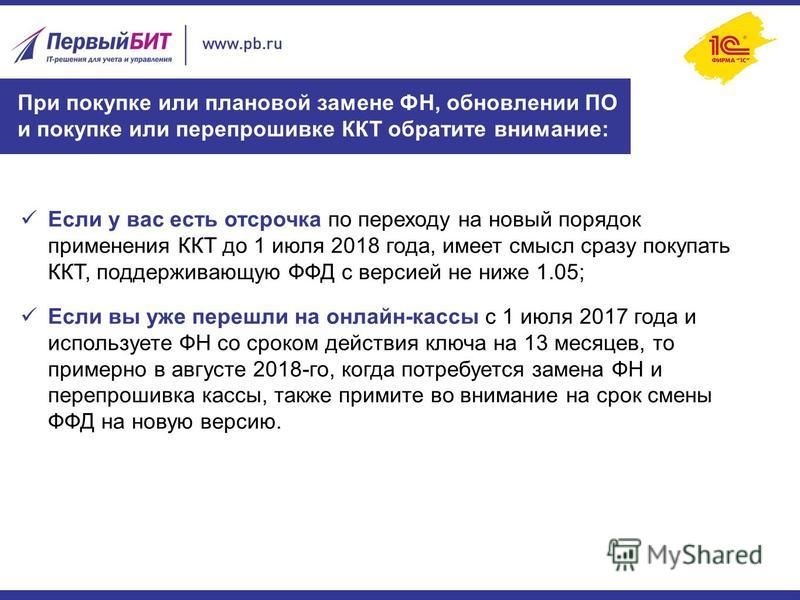

Процесс перехода на онлайн-кассы регламентируют два федеральных закона: от 22.05.03 № 54-ФЗ о контрольно-кассовой технике (ККТ) и от 03.07.16 № 290-ФЗ (в редакции от 27.11.17), который отсрочил момент перехода на онлайн-кассы для некоторых групп налогоплательщиков. Подробнее об отсрочке см. «Отсрочка по применению онлайн-касс: определено, кто сможет не применять ККТ до 1 июля 2019 года».

С 1 июля 2018 года начать пользоваться ККТ обязаны следующие субъекты:

- Плательщики ЕНВД, которые занимаются торговлей или оказывают услуги общественного питания.

- ИП на ЕНВД, которые имеют наемных работников и занимаются торговлей или общепитом.

- ИП на ПСН, которые занимаются розничной торговлей и общепитом.

Подробнее о том, кто должен перейти на онлайн-ККТ и как это сделать, можно узнать на бесплатном вебинаре, который состоится 19 марта в 10.00 по московскому времени.

Зарегистрироваться для участия в вебинаре «Как малому бизнесу начать применять онлайн-кассы»

Что придется сделать для перехода на онлайн-кассу

Закон не только обязывает применять онлайн-кассу. Он устанавливает порядок работы кассы и содержание чека, который она печатает.

Требования к онлайн-кассе

У ККТ должен быть фискальный накопитель (ФН). Он записывает информацию о продажах, шифрует и по интернету передает ее в налоговую через оператора фискальных данных (ОФД). Если касса работает в автономном режиме, то ФН кодирует и запоминает информацию. Не отправлять данные могут кассы, которые находятся отдаленной от сетей связи местности с населением не более 10 000 человек. Перечни таких территорий утверждают субъекты РФ (Приказ Минкомсвязи № 616 от 05.12. 16).

16).

Если онлайн-касса не предназначена для интернет-магазина, то она должна иметь устройство для печати чеков.

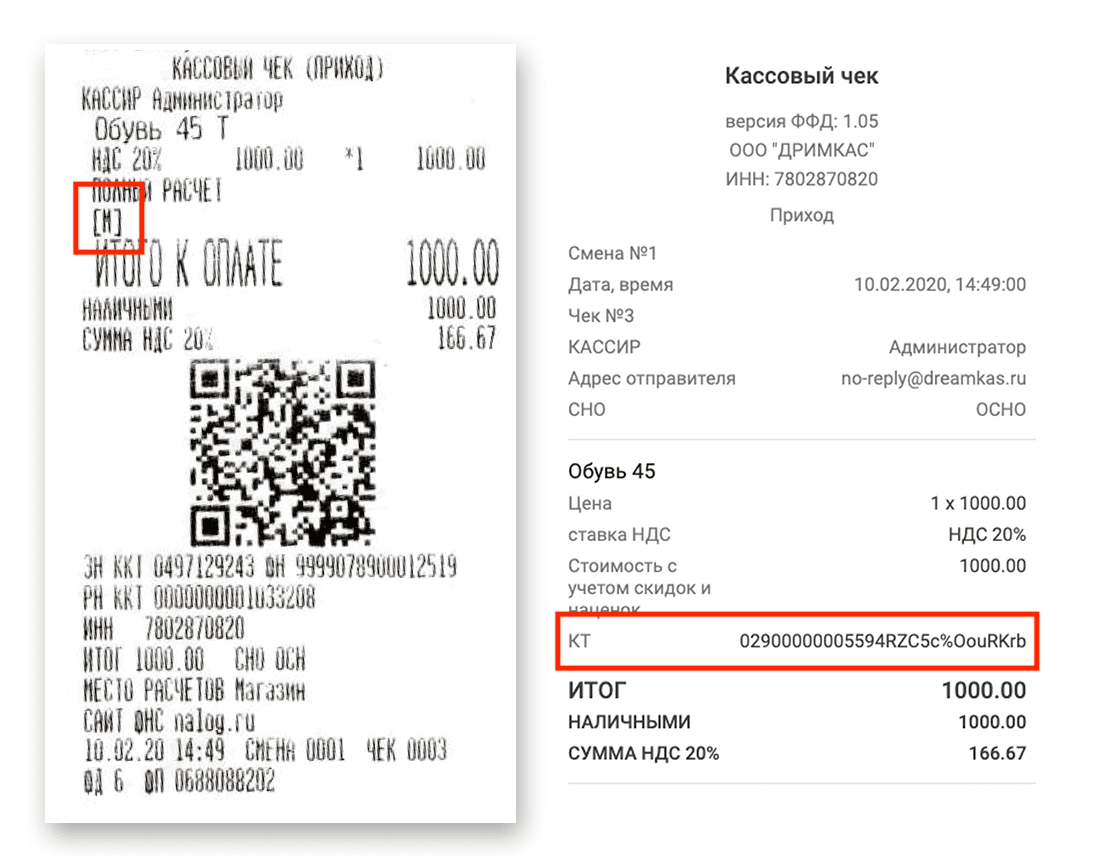

ККТ должна уметь печатать QR-код, чтобы покупатель смог по нему проверить покупку на сайте налоговой. QR-код содержит дату и время расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя, фискальный признак документа.

В ККТ должны быть встроены часы реального времени, чтобы указывать в чеке дату и время, которые соответствуют часовому поясу адреса установки кассы.

Требования к чеку

Чек должен содержать названия товаров, ставку и сумму НДС, имя кассира и другие реквизиты, перечисленные в ст. 4.7 Федерального закона № 54-ФЗ. ИП на спецрежимах без подакцизных товаров имеют право до 1 февраля 2021 года не печатать в чеке наименования и количество товаров или услуг.

Онлайн-кассы для вендинговой торговли

С 1 июля 2018 года онлайн-кассы должны применять те юрлица и ИП с наемными работниками, которые торгуют через вендинговые автоматы. У ИП без работников есть отсрочка до 1 июля 2019 года.

У ИП без работников есть отсрочка до 1 июля 2019 года.

Названные лица должны будут оборудовать каждый вендинговый автомат онлайн-кассой. Сейчас Госдума рассматривает законопроект № 344028-7, который внесет ясность, как и когда применять ККТ для вендинга.

Эксперты компании СКБ Контур прогнозируют, что законопроект примут в весеннюю сессию, то есть до 1 июля 2018 года. Если это произойдет, то юрлица и ИП смогут не выдавать покупателю бумажный чек, а также электронный чек, если до момента расчета покупатель не сообщил, куда ему этот чек прислать. Будет разрешено не применять ККТ в механических автоматах, работающих без электропитания и аккумулятора, которые принимают только монеты Банка России, это автоматы по продаже бахил, жвачки и другой мелочи.

Владельцам вендинговых автоматов не нужно будет встраивать ККТ в каждый аппарат. Касса может находиться в офисе и связываться с одним или несколькими автоматами через интернет, чтобы отправлять в налоговую данные о продажах. Одну кассу можно использовать на все имеющиеся автоматы. Исключение: подакцизная продукция, маркированная продукция, технически сложные товары и продовольственные товары, требующие определенных условий хранения и продажи.

Одну кассу можно использовать на все имеющиеся автоматы. Исключение: подакцизная продукция, маркированная продукция, технически сложные товары и продовольственные товары, требующие определенных условий хранения и продажи.

Требования к торговым автоматам

Автомат должен иметь на своем корпусе легко читаемый заводской номер;

До 1 февраля 2020 года у автоматов должен появиться дисплей, который показывает QR-код, чтобы по нему можно было идентифицировать кассовый чек.

Повторим, все эти подробности будут актуальны только после принятия соответствующего законопроекта.

Онлайн-кассы для интернет-магазинов

В 2017 году у интернет-магазинов появилась обязанность использовать ККТ, если покупатель оплачивает товар на сайте картой или при доставке наличными. На оплаты электронными средствами платежа (ЭСП) действует отсрочка до 1 июля 2018 года.

Электронные средства платежа (ЭСП) — это электронные кошельки, платежные приложения для сайтов и мобильных телефонов, клиент-банки и другие системы (п. 19 ст. 3 Закона 161-ФЗ «О национальной платежной системе»).

19 ст. 3 Закона 161-ФЗ «О национальной платежной системе»).

Если интернет-магазин получает платежи только через ЭСП, то он может использовать онлайн-кассу, которая не печатает бумажный чек, а только передает его в электронном виде покупателю и налоговой. Вот как происходит процесс продажи товара:

- Покупатель оплачивает товар онлайн через ЭСП.

- Интернет-магазин получает уведомление от провайдера электронных платежей, что средств на счете клиента достаточно, и они будут списаны для покупки.

- Онлайн-касса, установленная в офисе интернет-магазина, формирует электронный чек и отправляет покупателю на телефон или электронную почту.

- Деньги за товар от провайдера поступают на счет магазина. В условиях договора с провайдером оговорена задержка, с которой происходит платежный перевод.

Как выбрать кассу для интернет-магазина

Если интернет-магазин кроме ЭСП принимает деньги через курьера, то использовать нужно ККТ, которая печатает бумажный чек и отправляет его электронную копию в налоговую и покупателю (по требованию до момента расчета). Есть различные модели касс, которые подходят курьерам. Кратко опишем, в какой ситуации какую кассу стоит выбрать.

Есть различные модели касс, которые подходят курьерам. Кратко опишем, в какой ситуации какую кассу стоит выбрать.

Кассы для нестационарной торговли с ассортиментом до 10 тыс. товаров

Это решение подойдет, если каталог товаров небольшой, и вы готовы заполнять и редактировать его вручную. Есть два варианта передачи номенклатуры на кассу, о которых стоит помнить при выборе ККТ.

1. Товары в облаке

Электронный каталог товаров хранится в личном кабинете, который предоставляет производитель кассы и программного обеспечения. Во время формирования чека касса обращается в облачный каталог и добавляет из него товар в чек, этот процесс может занимать около минуты. Если в чеке около десяти позиций, на обслуживание покупателя у курьера уйдет около 10 минут.

2. Товары в памяти кассы

Каталог товаров можно загружать на кассу из облака, из Excel или другого табличного формата. При продаже касса не обращается в облако, она берет товары из встроенной памяти, а значит, формирование чека происходит быстрее.

Если ведете номенклатуру не в товароучетном сервисе, то каталог товаров не обновляется по данным с кассы. Соответственно, товарные остатки в нем не пересчитываются автоматически.

Кассы для нестационарной торговли с ассортиментом до 30 тыс. товаров

Такие кассы мощнее, чем предыдущая группа ККТ, имеют более вместительную память. У некоторых есть сенсорный экран и 2D-сканер.

Касса получает номенклатуру из товароучетного сервиса через интернет и запоминает ее. Формируя чек, касса не обращается за каждой позицией в облако, что существенно ускоряет обслуживание покупателя. Товароучетный сервис получает от онлайн-кассы данные о продаже и пересчитывает остатки.

Важно, чтобы данные с кассы передавались в сервис без задержек и потерь. Так, товароучетный веб-сервис «Контур.Маркет» имеет свой кассовый модуль, поэтому обмен данными между ККТ и сервисом происходит мгновенно — курьер провел продажу через кассу, и директор, открыв сервис у себя в офисе, видит актуальную статистику по товарам и выручке.

Онлайн-кассы для розничной торговли и общепита на ЕНВД и ПСН

Вторая волна перехода на онлайн кассы коснется небольших магазинов, кофеен, бутиков и «островков» в торговых центрах, овощных палаток. Юрлица и ИП с наемными работниками должны будут перейти на онлайн-кассы с 1 июля 2018 года, а и ИП без работников— с 1 июля 2019 года. В приведенной ниже таблице отражено, какая техника и ПО понадобятся малому бизнесу и в какие сроки.

Какие термины используются в таблице:

- ККТ с ФН — касса, которая передает фискальные данные через ОФД в ФНС. Если согласно требованиям 54-ФЗ вы пока не обязаны применять ККТ, вы можете использовать кассу-калькулятор, чтобы выдавать чек по требованию покупателя.

- ОФД — оператор фискальных данных, с которым нужно заключить договор, чтобы передавать данные о продажах в ФНС.

Сервис товарного учета — это источник номенклатуры для онлайн-кассы, может быть облачным или устанавливаться локально на компьютер. Товароучетный сервис нужен тем, кто должен печатать в чеке наименования товаров или продает алкогольные напитки и отчитывается об этом в ЕГАИС и Росалкогольрегулирование.

Товароучетный сервис нужен тем, кто должен печатать в чеке наименования товаров или продает алкогольные напитки и отчитывается об этом в ЕГАИС и Росалкогольрегулирование.

|

Виды бизнеса |

До 1 июля 2018 |

С 1 июля 2018 |

С 1 июля 2019 |

С 1 февраля 2021 |

|---|---|---|---|---|

|

Юрлица на ЕНВД, розница и общепит, в том числе продавцы немаркированного алкоголя (пива, сидра, медовухи, пуаре) |

Касса- калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) |

||||

|

Договор с ОФД |

||||

|

ИП на ЕНВД и ПСН без сотрудников, розница и общепит (без крепкого алкоголя и пива) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Договор с ОФД |

||||

|

Сервис товарного учета |

||||

|

ИП на ЕНВД и ПСН без сотрудников, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета с поддержкой ЕГАИС |

||||

|

Договор с ОФД |

||||

|

ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (без маркированного алкоголя и других подакцизных товаров) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Договор с ОФД |

||||

|

Сервис товарного учета |

||||

|

ИП на ЕНВД и ПСН с сотрудниками, розница и общепит (есть немаркированный алкоголь: пиво, сидр, медовуха, пуаре) |

Касса-калькулятор и кассовое ПО |

ККТ с ФН и кассовое ПО |

||

|

Сервис товарного учета (с поддержкой ЕГАИС, если есть немаркированный алкоголь) |

||||

|

Договор с ОФД |

||||

Как выбрать кассу для стационарной и нестационарной торговли

1. Кассы для нестационарной торговли

Кассы для нестационарной торговли

Такие кассы подходят не только курьерам, как мы описали выше. Их можно использовать в магазинах с малой площадью, «островках», кофейнях, бутиках. Некоторые модели подходят для общепита с немаркированным алкоголем, Для этого нужно, чтобы ККТ была совместима с товароучетным сервисом, который отправляет документы в ЕГАИС.

2. Кассы для стационарной торговли

Технические решения:

- POS-терминал, планшет или ноутбук с принтером чеков

- Моноблок со встроенным экраном для кассира и принтером чеков

Данная техника предназначена для розницы и общепита со средним и интенсивным клиентским потоком. Кассы подходят для торговли крепким алкоголем и пивом, если получают номенклатуру из товароучетного сервиса, который умеет отправлять документы в ЕГАИС, как веб-сервис «Контур.Маркет».

На сайте «Контур.Маркета» есть описание моделей онлайн-касс и калькулятор, который поможет рассчитать стоимость комплекта оборудования и сопутствующего программного обеспечения со скидкой.

Источник: https://www.buhonline.ru/

Отмена онлайн-касс до 1 июля 2021 года для двух категорий ИП

В Госдуму внесен проект поправок в закон 54-ФЗ. Основная поправка — отсрочка перехода на кассы-онлайн до 1 июля 2021 года для части индивидуальных предпринимателей.

Если закон будет принят, отложить покупку кассы смогут ИП без работников, продающие товары собственного производства или оказывающие услуги.

Также законопроект упрощает использование онлайн-касс в сфере ЖКХ, при перевозке пассажиров и багажа, а также при торговле с привлечением курьеров.

На текущий момент времени законопроект прошел все стадии и стал законом! Он вступает в действие с 1 июля 2019 года. Судьбу законопроекта можно было отслеживать здесь.

Что изменится в случае принятия законопроекта?

- ИП без наемных работников, реализующие товары собственного производства или оказывающие услуги, могут быть освобождены от применения ККТ до 1 июля 2021 года.

- При перевозке пассажиров и багажа, а также при торговле с привлечением курьеров можно будет применять одну удаленную кассу.

В этих случаях чеки можно отправить на e-mail или на телефон смс. Также клиент может считать QR-код через мобильное приложение ФНС. Такой считанный и распечатанный клиентом чек приравнивается к напечатанному на ККТ. - При осуществлении расчетов в виде зачета или возврата предоплаты, ранее внесенной физлицами за услуги в области образования, охраны и ЖКХ, формировать один кассовый чек, в котором отражается сведения обо всех таких расчетах, совершенные в течение месяца. При этом время на формирование кассового чека увеличивается с 1 до 5 дней.

- Работа с ККТ в сфере ЖКХ и оказания услуг ресурсоснабжающими организациями может стать проще.

Пользователи ККТ вместо выдачи кассового чека смогут печатать некоторые из его реквизитов на квитанции за следующий месяц. Если квитанции не выдаются, чек можно выдавать по запросу клиента. Клиент может попросить об этом в течение 1 года.

Если ИП заключит трудовой договор с работником, он должен будет зарегистрировать ККТ в течение 30 дней с момента подписания договора.

Какие организации и ИП обязаны применять онлайн-кассы

Изначально законом 54-ФЗ предписывалось всем перейти на онлайн-кассы в 2017 году. Однако законодатели принимали ряд отсрочек:

- До 1 июля 2018 года – для юрлиц и ИП с наемными работниками на ЕНВД и патенте, работающими в сфере розницы и общепита, а также для организаций и ИП с наемными работниками на УСН, оказывающими услуги общепита.

- До 1 июля 2019 года – для организаций и ИП на ЕНВД, УСН и патенте, оказывающие услуги населению, а также ИП без наемных работников на ЕНВД и патенте, занимающиеся розничной торговлей и общепитом.

Напомним, что теперь законопроект пытается ввести отсрочку до 1 июля 2021 года для ИП без наемных рабочих, оказывающих услуги и продающих товары собственного производства.

Приведем сроки применения ККТ при одобрении законопроекта.

С 1 июля 2019 года обязаны применять ККТ

- Все юрлица, в том числе оказывающие услуги населению

- ИП — работодатели, то есть все предприниматели независимо от вида деятельности, у которых имеются наемные работники

- ИП – без найма, за исключением тех, кто оказывает услуги или продает товары собственного производства.

Вместо чека ККТ нужно выдать документ об оплате:

- при оказании услуг населению – БСО;

- при продаже товара – товарный чек.

Связанные статьи

С 1 июля 2021 года обязаны применять ККТ

ИП без наемных работников, осуществляющие следующие виды деятельности:

- Торговля товарами собственного производства

- Оказание услуг населению

Не применять кассовый аппарат можно при условии выдачи документа, подтверждающего прием денег: товарный чек, БСО или другой документ.

Не обязаны применять ККТ.

Некоторые виды деятельности вообще освобождены от применения ККТ (п.2 ст.2 Закона 54-ФЗ). Приведем некоторые из них:

- Продажа газет и журналов (оборот не менее 50%)

- Продажа ценных бумаг

- Проездные документы в городском общественном транспорте

- Питание учащихся

- Рынки без помещений, ярмарки

- Разносная торговля

- Киоски с мороженым и безалкогольными напитками в розлив

- Торговля молоком, маслом, квасом, живой рыбой с цистерн

- Овощи, фрукты и арбузы вразвал

- Прием стеклотары

- Ремонт и окраска обуви

- Изготовление и ремонт ключей и др.

- Присмотр и уход за детьми, больными, престарелыми и инвалидами

- Реализация изготовителем изделий народных художественных промыслов

- Вспашка огородов и распиловка дров

- Услуги носильщиков на вокзалах и в портах

- Сдача ИП в аренду собственных жилых помещений и др.

Переход на кассы онлайн оказался достаточно болезненным, особенно для предпринимателей. Поэтому парламентеры предусмотрели льготу — снижение вмененки и патента при приобретении ККТ.

Применение контрольно-кассовой техники ККТ онлайн касс. Для предпринимателей, работающих без сотрудников по найму закон откладывает переход на онлайн-кассы двухлетний период — до 1 июля 2021 года

Совет Федерации на пленарном заседании 29 мая рассмотрит закон, упрощающий применение контрольно-кассовой техники.

Ранее Госдума приняла в третьем чтении документ, который позволяет с 1 июля 2019 года поменять условия использования контрольно-кассовой техники в ЖКХ, на транспорте и в курьерской доставке. В частности, инициатива коснётся расчётов физических лиц за услуги в сфере образования, охраны и жилищно-коммунального хозяйства. Предлагается использовать один кассовый чек, содержащий сведения обо всех расчётах за период не более месяца.

Если компания работает с удалённым кассовым аппаратом, обязанности печатать бумажный чек не будет. Покупатель сможет попросить электронный документ или в момент расчёта получить чек на телефон с помощью QR-кода. Распечатку такого чека приравняют к бумажному или электронному чеку.

Для предпринимателей, работающих без сотрудников по найму закон откладывает переход на онлайн-кассы двухлетний период — до 1 июля 2021 года. Новая отсрочка касается индивидуальных предпринимателей, которые продают товары собственного производства, выполняют работы или оказывают услуги. Но если такой бизнесмен заключит трудовой договор с работником, то в течение 30 календарных дней обязан будет установить онлайн-кассу.

По словам одного из соавторов инициативы, первого замглавы думского Комитета по бюджету и налогам Александра Ремезкова, в дополнение к новациям в законопроекте также было предложено постановлением Госдумы рекомендовать Федеральной налоговой службе разработать к 1 июля 2021 года мобильное приложение, аналогичное действующему сегодня приложению «Мой налог», которое используется налогоплательщиками специального налогового режима «Налог на профессиональный доход».

«Новое приложение может быть использовано налогоплательщиками, применяющими патентную систему налогообложения, вместо контрольно-кассовой техники в целях фиксации расчётов, — пояснил парламентарий. — К работающим по патентам предпринимателям, которые ещё не купили ККТ, до 1 июля 2021 года не будут применяться меры административной ответственности».

Упрощение применения контрольно-кассовой техники (ККТ) освободит малый бизнес в России от дополнительной нагрузки, заявил первый заместитель председателя Комитета Госдумы по бюджету и налогам Александр Ремезков. Об этом сообщает пресс-служба депутата.

«Упрощение процедур применения ККТ важно для миллионов россиян и способствует выполнению поставленной главой государства задачи по формированию цифровой экономики в России и повышению качества жизни», — считает депутат.

Он подчеркнул, что индивидуальные предприниматели, реализующие товары собственного производства, смогут не применять ККТ, что избавит от дополнительной и зачастую непосильной финансовой нагрузки тех, кто сам себе создаёт рабочее место.

«Сегодня мы в России формируем цифровую экономику, а упрощение процедур применения ККТ — важный для миллионов россиян шаг в этом направлении. Мы сочли необходимым предоставить водителям и кондукторам право помимо «классических» вариантов выдачи кассового чека выдавать проездные документы с указанием информации, где можно «скачать» чек, — сказал он. — Совершенно ни к чему в нашу эру цифровизации ещё и здесь разводить «бумажную волокиту».

Ранее Госдума приняла во втором чтении документ, который позволяет с 1 июля 2019 года в ЖКХ, на транспорте и в курьерской доставке поменять условия использования контрольно-кассовой техники.

Инициатива также касается расчётов физических лиц за услуги в сфере образования, охраны и жилищно-коммунального хозяйства. Предлагается использовать один кассовый чек, содержащий сведения обо всех расчётах за период не более месяца.

По словам Ремезкова, в дополнение к новациям в законопроекте также было предложено постановлением Госдумы рекомендовать Федеральной налоговой службе (ФНС) разработать к 1 июля 2021 года мобильное приложение, аналогичное действующему сегодня приложению «Мой налог», которое используется налогоплательщиками специального налогового режима «Налог на профессиональный доход».

«Новое приложение может быть использовано налогоплательщиками, применяющими патентную систему налогообложения, вместо контрольно-кассовой техники в целях фиксации расчётов, — заявил депутат. — К работающим по патентам предпринимателям, которые ещё не купили ККТ, до 1 июля 2021 года не будут применяться меры административной ответственности».

При отправке товара курьером или продаже билетов в транспорте предлагают не выдавать бумажное свидетельство об оплате, а демонстрировать чек, зашифрованный в QR-коде, который покупатель сможет считать самостоятельно с помощью смартфона. Такой законопроект Госдума 17 апреля приняла в первом чтении.

Документ направлен на снижение издержек компаний и индивидуальных предпринимателей. Электронный чек клиент или покупатель смогут получить, считав код, или через специальный информационный сервис. При этом распечатанный электронный документ приравнивается к выданному на руки.

Также, согласно проекту, для организаций в сфере ЖКХ установят особые требования по использованию контрольно-кассовых аппаратов, а индивидуальным предпринимателям, не использующим наёмный труд, можно будет пока не покупать эти устройства.

Законопроект максимально упрощает процедуру администрирования для тех, кто будет применять контрольно-кассовую технику, сказал на пленарном заседании Госдумы 17 апреля один из авторов инициативы, председатель Комитета палаты по бюджету и налогам Андрей Макаров. Он отметил, что в том числе можно будет использовать один кассовый аппарат, работающий удалённо, например, при торговле с привлечением курьеров, перевозке пассажиров и багажа транспортом.

При этом для индивидуальных предпринимателей, не имеющих наёмных работников, законопроект откладывает введение обязанности применять контрольно-кассовую технику до 1 июля 2021 года.

В законопроекте прописаны также особенности использования касс в сфере жилищно-коммунальной сфере. Допускается вместо выдачи чека печатать отдельные его реквизиты (QR-код, дата и время осуществления расчёта, порядковый номер фискального документа, признак расчёта, сумма расчёта, заводской номер фискального накопителя и фискальный признак документа) в платёжном документе за последующий месяц, который направляется плательщику.

По мнению председателя Комитета по жилищной политике и жилищно-коммунальному хозяйству Галины Хованской, принципы, которые заложены в законопроект, неисполнимы для сферы ЖКХ из-за ряда её особенностей. Она также отметила, что не поддерживает установку онлайн-касс жилищно-строительными кооперативами и товариществами собственников жилья, так как это оборудование может быть для них слишком дорогостоящим.

По словам Андрея Макарова, в целом решение ввести в России обязательное использование контрольно-кассовой техники позволит контролировать выручку предприятий и индивидуальных предпринимателей. С тех пор, как индивидуальные предприниматели установили 2,5 миллиона кассовых аппаратов, учтённая выручка выросла вдвое, сообщил он.

Он также предложил внести все возникающие поправки ко второму чтению законопроекта.

До 1 июля 2019 года все компании и индивидуальные предприниматели, за некоторыми исключениями, перечисленными в законе о применении контрольно-кассовой техники, обязаны начать использовать онлайн-кассы.

Онлайн-кассы приобрели не все | ComNews

С 1 июля малый бизнес из сферы услуг, розницы и общественного питания, не имеющий наемных рабочих, обязан начать использовать в своей деятельности онлайн-кассы согласно закону 54 ФЗ. Однако не все его представители, как отмечают в экспертном сообществе, к этому готовы. Ряд предпринимателей ошибочно подумали, что на них распространяется отсрочка до 2021 года, согласно недавним поправкам в 54-ФЗ. Поэтому высокий уровень подключений онлайн-касс продолжится в июле.

Напомним, что в 2016 году был принят закон об онлайн-кассах, который внес изменения в положения 54-ФЗ «О применении ККТ». Согласно измененному закону, с 1 февраля 2017 года стала невозможной регистрация касс, не поддерживающих передачу данных оператору фискальных данных (ОФД). Если старые кассы не требовалось перерегистрировать, то можно было продолжать работать на них до 1 июля 2017 года. После этой даты организации и ИП, работающие на общей или упрощенной системе налогообложения, и те, кто платят ЕСХН, должны были перейти на новый формат ККТ. С 1 июля 2018 года обязательным применение ККТ нового формата стало для ИП на ЕНВД и патенте: тех, кто ведет торговую деятельность и предоставляет услуги общественного питания c наймом персонала. До 1 июля 2019 года на онлайн-кассы должны перейти предприниматели на ЕНВД и ПСН без наемных сотрудников. Если же было принято решение нанять работника до 1 июля 2019 года, нужно установить кассу в течение месяца с того момента, как был подписан договор.

С 1 июля 2018 года обязательным применение ККТ нового формата стало для ИП на ЕНВД и патенте: тех, кто ведет торговую деятельность и предоставляет услуги общественного питания c наймом персонала. До 1 июля 2019 года на онлайн-кассы должны перейти предприниматели на ЕНВД и ПСН без наемных сотрудников. Если же было принято решение нанять работника до 1 июля 2019 года, нужно установить кассу в течение месяца с того момента, как был подписан договор.

Вместе с тем, 23 мая в 54-ФЗ были внесен еще ряд поправок. В соответствии с измененным законом, некоторые предприниматели получили отсрочку применения онлайн-касс до июля 2021 года. Это такие предприниматели, как ИП, которые продают товары собственного производства, и у них нет наемных сотрудников. ИП на ЕНВД и патент, которые выполняют работы или оказывают услуги, без наемных работников. Заметим, что данное нововведение связано с проведением пилотного проекта в четырех регионах (Москва, Московская область, Калужская область и Республика Татарстан), который позволяет предпринимателям регистрировать себя как самозанятых и платить налог с дохода. Отсрочку до 2021 года дают тем, кто хотел бы зарегистрироваться самозанятыми, но не имеет такой возможности, ведь пилот еще не пришел в их регион.

Отсрочку до 2021 года дают тем, кто хотел бы зарегистрироваться самозанятыми, но не имеет такой возможности, ведь пилот еще не пришел в их регион.

В процесс перехода на онлайн-кассы и ОФД, как отметил в ходе разговора с корреспондентом ComNews директор по работе с партнерами компании «Платформа ОФД» (ООО «Эвотор ОФД») Дмитрий Афанасьев, малый бизнес активно включился в июне. «Это традиционный месяц всплеска регистраций ККТ (в несколько раз выше, чем в другие месяцы). Например, только за первую неделю июня было столько же новых регистраций касс в системе ОФД, сколько за весь апрель», — указал Дмитрий Афанасьев. Однако, по его словам, к использованию онлайн-касс сегодня готовы не все. «Ряд предпринимателей ошибочно подумали, что на них распространяется отсрочка до 2021 года. Поэтому высокий уровень подключений продолжится еще в июле», — заявил Дмитрий Афанасьев.

При этом он обратил внимание, что, так как рынок касс, ОФД и сервисов этой сферы активно развивается, экспертиза и опыт игроков существенно отличаются от тех, что были в период первой «волны». Сложностей для предпринимателей в компании «Платформа ОФД» не видят. «Свидетельством тому служит огромный массив подключений, который успешно обеспечивается нашими партнерами в регионах, центрами техобслуживания и сервисными организациями по работе с кассовой техникой», — указал Дмитрий Афанасьев.

Сложностей для предпринимателей в компании «Платформа ОФД» не видят. «Свидетельством тому служит огромный массив подключений, который успешно обеспечивается нашими партнерами в регионах, центрами техобслуживания и сервисными организациями по работе с кассовой техникой», — указал Дмитрий Афанасьев.

Относительно того, много ли будет выписываться штрафов в результате констатации неиспользования предприятиями онлайн-касс после 1 июля, он сказал следующее: «Штрафы за неприменение кассовой техники весомые. Мы надеемся, что добросовестные компании и предприниматели заранее позаботились о переходе на ККТ, ОФД и избегут санкций со стороны контролирующих органов. Тем не менее, не исключено, что ФНС после завершения основных этапов кассовой реформы будет довольно жестко подходить к тем, кто был обязан, но не перешел на применение касс».

Что же касается первых положительных последствий от использования онлайн-касс малым бизнесом, Дмитрий Афанасьев заявил: «Сейчас многие предприниматели малого бизнеса довольно слабо интересуются возможностями и сопутствующими сервисами на основе фискальных данных. Но по завершении перехода на требования 54-ФЗ следующим логичным шагом уже в ближайшей перспективе бизнес обратит внимание на инструменты бизнес-аналитики и автоматизации. Раньше такие решения были доступны только крупным компаниям, но технологии меняют рынок очень быстро. Новое качество и скорость работы с информацией о продажах, без сомнения, дадут и новый толчок развитию малого предпринимательства».

Но по завершении перехода на требования 54-ФЗ следующим логичным шагом уже в ближайшей перспективе бизнес обратит внимание на инструменты бизнес-аналитики и автоматизации. Раньше такие решения были доступны только крупным компаниям, но технологии меняют рынок очень быстро. Новое качество и скорость работы с информацией о продажах, без сомнения, дадут и новый толчок развитию малого предпринимательства».

Заместитель директора по развитию бизнеса компании «Первый ОФД» (АО «ЭСК) Антон Гаврилов сообщил корреспонденту ComNews, что в последние три месяца компания видит большой рост регистраций онлайн-касс. «Пиковые значения по подключениям услуги ОФД зафиксированы за последнюю неделю июня. При этом, если на первых этапах реформы основными заказчиками был крупный бизнес, то сейчас активно участвует в реформе малый и микробизнес», — рассказал Антон Гаврилов.

Он также отметил, что реформа упрощает предпринимателям ведение отчетности с ФНС, освобождает законопослушный бизнес от проверок и дает больше возможностей по аналитике продаж, а также цифровизации для владельцев бизнеса. «В связи с тем, что все участники рынка стараются успеть выполнить требования закона в срок до 1 июля 2019 года, увеличились сроки поставки фискальных накопителей на 36 месяцев, а также кассовых аппаратов. Стоит обратить внимание, что не все налогоплательщики оказались готовы к новым реалиям. Например, представители бизнеса в сфере ЖКХ очевидно не готовы применять контрольно-кассовую технику. Об этом свидетельствуют массовые вопросы, поступающие в наш адрес», — проинформировал Антон Гаврилов.

«В связи с тем, что все участники рынка стараются успеть выполнить требования закона в срок до 1 июля 2019 года, увеличились сроки поставки фискальных накопителей на 36 месяцев, а также кассовых аппаратов. Стоит обратить внимание, что не все налогоплательщики оказались готовы к новым реалиям. Например, представители бизнеса в сфере ЖКХ очевидно не готовы применять контрольно-кассовую технику. Об этом свидетельствуют массовые вопросы, поступающие в наш адрес», — проинформировал Антон Гаврилов.

По словам директора по работе с ключевыми клиентами ООО «Эвотор» Антона Никерова, на онлайн-кассы уже перешли многие, но пока не все, кто должен был перейти по закону к 1 июля. «По данным ФНС России, не подготовили онлайн-кассы к 1 июля порядка 80 тыс. налогоплательщиков из 400 тыс. Многие оттягивали покупку онлайн-кассы до последнего. Не случайно в июне, перед дедлайном кассовой реформы, мы делаем половину продаж всего года. По опыту прошлого года, предприниматели будут активно подключать кассы еще два-три месяца после 1 июля. За расчеты без онлайн-касс пока не будут штрафовать водителей и кондукторов, а также предприятия ЖКХ. Мораторий на штрафы позволяет им немного отложить покупку онлайн-кассы», — указал Антон Никеров.

За расчеты без онлайн-касс пока не будут штрафовать водителей и кондукторов, а также предприятия ЖКХ. Мораторий на штрафы позволяет им немного отложить покупку онлайн-кассы», — указал Антон Никеров.

При этом он обратил внимание, что, согласно исследованию НАФИ и компании «Эвотор», 72% участников третьего этапа реформы знают об онлайн-кассах, а 86% опрошенных знают о кассовой реформе. «В то же время многие предприниматели не знают, какую кассу выбрать и как использовать ее возможности. А ведь «умная» онлайн-касса помогает контролировать бизнес и автоматизировать бизнес-процессы, а не только пробивает чеки и передает их в налоговую», — заметил Антон Никеров.

Относительно же целесообразности отсрочки перехода на онлайн-кассы до 2021 года, он сказал следующее: «На мой взгляд, рынок готов обеспечить весь пул предпринимателей кассами. И оборудования и решений для этого достаточно. Отсрочка в большей степени направлена на то, чтобы снизить нагрузку на сферы с низкой маржинальностью и те, где скорость обслуживания имеет критичное значение».

Антон Никеров также констатировал, что у использования онлайн-касс есть три ключевых преимущества. «Во-первых, предпринимателям больше не придется ходить с отчетами в налоговую и проверок станет меньше. Во-вторых, малый и средний бизнес получает аналитику по продажам и технологии для управления бизнесом, которые раньше были доступны только крупному бизнесу. Одни приложения уже встроены в смарт-терминал, а другие — можно скачать в магазине приложений. В «Эвотор.Маркете», например, более 400 приложений от разных разработчиков. С помощью приложений можно автоматизировать товарный учет, контролировать персонал, управлять курьерами, запускать акции и программы лояльности и т.д. В-третьих, работа «в белую» позволяет кредитоваться в банках на более выгодных условиях. Одни предприниматели сразу видят преимущества работы с онлайн-кассой, другим нужно адаптироваться к новым правилам. К сожалению, многие покупают онлайн-кассу, потому что этого требует закон, и не пытаются разобраться в ее возможностях. Новые технологии требуют определенной экспертизы и готовности менять бизнес-процессы, к которым люди привыкли годами. Онлайн-кассы побуждают предпринимателей менять привычки — это самое сложное. Но меняться все равно придется. Сегодня любой бизнес должен строиться на ИТ», — указал Антон Никеров.

Новые технологии требуют определенной экспертизы и готовности менять бизнес-процессы, к которым люди привыкли годами. Онлайн-кассы побуждают предпринимателей менять привычки — это самое сложное. Но меняться все равно придется. Сегодня любой бизнес должен строиться на ИТ», — указал Антон Никеров.

Директор по развитию фискальных решений ООО «Атол» Юлия Русинова заявила корреспонденту ComNews, что в настоящий момент на рынке подключено более 2,8 млн касс. Из них около 400 тыс. — с начала 2019 года. «Изначально мы ожидали, что в 2019 году будет подключено порядка 1 млн устройств разных производителей. Однако, мы пересмотрели прогноз после того, как в силу вступили последние поправки в 54-ФЗ. Сейчас, в общей сложности, мы ожидаем, что на рынке будет подключено и зарегистрировано 500-750 тыс. единиц онлайн-касс. При этом пик спроса приходился на вторую половину июня. Это происходит потому, что большинство предпринимателей выжидали момент, когда поправки подпишет Владимир Путин и станет окончательно понятно кому к июлю этого года все-таки нужна ККТ, а кто может подождать. Поправки подписали 6 июня, затем начали появляться официальные сообщения в СМИ и, собственно, в этот период мы и ощутили рост спроса. В начале осеннего делового сезона мы ожидаем второй всплеск спроса — за кассами придут те, кто не успел в срок и получил штрафы за неприменение онлайн-ККТ в соответствии с законом», — указала Юлия Русинова.

Поправки подписали 6 июня, затем начали появляться официальные сообщения в СМИ и, собственно, в этот период мы и ощутили рост спроса. В начале осеннего делового сезона мы ожидаем второй всплеск спроса — за кассами придут те, кто не успел в срок и получил штрафы за неприменение онлайн-ККТ в соответствии с законом», — указала Юлия Русинова.

Относительно сложностей перехода малого бизнеса к онлайн-кассам она сказала следующее: «Участники третьей волны кассовой реформы — представители малого и микробизнеса. Эти предприниматели практически не имеют опыта работы с кассами и по незнанию могут выбрать оборудование, не соответствующее требованиям их бизнеса. Как пример — автономные кассы. Выбор может пасть именно на этот вид касс, как на один из наиболее бюджетных вариантов. Прекрасно осознавая, что у предпринимателей из сегмента малого и микробизнеса каждая статья расхода имеет значение, продавцы охотно предлагают им автономные кассы. Но данные кассы очень сложно, а в некоторых случаях и вовсе невозможно, адаптировать под изменения в законе. Например, уже сейчас большинство предприятий обязаны отражать в чеке наименование и количество продукции. А для этого наименования нужно сначала занести в кассу. При использовании продвинутых систем проблем не возникнет, а вот с кассами старого образца — будет сложно. У них нет полноценного экрана, а также не предусмотрена возможность оперативно редактировать каталог товаров. Владелец такой кассы будет вынужден постоянно обращаться в сервисные организации и платить за консультации и помощь. Плюс для того чтобы пробить маркированный товар к кассе нужно подключить сканер. А разъем под него есть далеко не у всех автономных касс. С 1 февраля 2021 года маркировка коснется всех товаров. Поэтому те, кто экономит на покупке кассы сейчас — в будущем потратит еще больше на приобретение более продвинутой модели», — заметила Юлия Русинова.

Например, уже сейчас большинство предприятий обязаны отражать в чеке наименование и количество продукции. А для этого наименования нужно сначала занести в кассу. При использовании продвинутых систем проблем не возникнет, а вот с кассами старого образца — будет сложно. У них нет полноценного экрана, а также не предусмотрена возможность оперативно редактировать каталог товаров. Владелец такой кассы будет вынужден постоянно обращаться в сервисные организации и платить за консультации и помощь. Плюс для того чтобы пробить маркированный товар к кассе нужно подключить сканер. А разъем под него есть далеко не у всех автономных касс. С 1 февраля 2021 года маркировка коснется всех товаров. Поэтому те, кто экономит на покупке кассы сейчас — в будущем потратит еще больше на приобретение более продвинутой модели», — заметила Юлия Русинова.

Что же касается положительных последствий от использования онлайн-касс малым бизнесом, она отметила: «Со временем онлайн-кассы станут важной составляющей в системе учета продаж маркированной продукции. А это обеспечит дополнительную защиту прав потребителей — с рынка уйдут контрафактные товары. В будущем, когда система с онлайн-кассами будет отлажена, рынки преобразятся, составлять их будут честные бизнесмены, которые платят налоги. Уйдут те, кто вел непрозрачную для государства бухгалтерию. Покупатели же получат дополнительную защиту своих прав, так как чек будет служить юридическим доказательством приобретенных товаров».

А это обеспечит дополнительную защиту прав потребителей — с рынка уйдут контрафактные товары. В будущем, когда система с онлайн-кассами будет отлажена, рынки преобразятся, составлять их будут честные бизнесмены, которые платят налоги. Уйдут те, кто вел непрозрачную для государства бухгалтерию. Покупатели же получат дополнительную защиту своих прав, так как чек будет служить юридическим доказательством приобретенных товаров».

Аналитик ГК «Финам» Анатолий Вакуленко обратил внимание корреспондента СomNews на то, что 54 ФЗ внедрялся в максимально лояльной для бизнеса форме. «Введение онлайн-касс было предусмотрено законодательством еще 3 года назад, более того, уже два года кассу, не соответствующую современным требованиям, установить невозможно, а их использование вне закона уже более 1,5 лет. Если кому-то из предпринимателей удалось до сих пор продолжать работать с кассами старого образца, он должен быть занесен в Книгу рекордов Гиннеса», — заявил Анатолий Вакуленко.

На взгляд младшего аналитика ИК «Фридом Финанс» Александры Овчинниковой, малому бизнесу невыгодно использовать онлайн-кассы, поскольку прибыли сократятся под давлением растущих расходов по их обслуживанию. «Согласно данным ФНС, только четверть предпринимателей успели установить оборудование к 1 июля, соответственно, возможные штрафы также негативно скажутся на их прибыли. Более того, не исключены забастовки, поскольку малый бизнес традиционно не принимает изменения в бизнес-процессах в позитивном ключе», — заметила Александра Овчинникова.

«Согласно данным ФНС, только четверть предпринимателей успели установить оборудование к 1 июля, соответственно, возможные штрафы также негативно скажутся на их прибыли. Более того, не исключены забастовки, поскольку малый бизнес традиционно не принимает изменения в бизнес-процессах в позитивном ключе», — заметила Александра Овчинникова.

Основной положительный момент от введения онлайн-касс, по ее мнению, заключается в более эффективной работе налоговых органов. «Считаю, что для начала нужно перевести все организации на использование онлайн-касс, затем потребуется некоторое время на отлаживание системы. Возможно, в перспективе 5 лет сформируется позитивный результат», — указала Александра Овчинникова.

Текущие даты обязательной замены контрольно-кассовых машин старого образца на онлайн-кассы в 2021 году — Фискальные контрольно-кассовые машины

В настоящее время предприниматели, обязанные регистрировать реализуемые товары или услуги, используют три вида фискальных контрольно-кассовых машин. Это:

Это:

- фискальные кассы с бумажным журналом – устройства более старого типа и, как следует из их названия, копия чека записывается на второй рулон бумаги в кассе,

- фискальные кассы с электронным журнал – копия каждой квитанции записывается на носитель информации, т.е.г. SD-карта,

- Фискальные кассы онлайн – это современные фискальные кассы, отличающиеся тем, что они напрямую, непрерывно и автоматически передают данные в ЦБКК.

Как работает онлайн-касса? Чем он отличается от кассового аппарата с бумажным или электронным журналом? Основное отличие заключается в электронной передаче информации. Онлайн фискальные кассы требуют постоянного подключения к интернету.Это позволяет передавать данные о транзакциях в электронном виде в упомянутое выше Центральное хранилище кассовых аппаратов.

Стоит отметить, что Министерство финансов хочет, чтобы все предприниматели со временем использовали онлайн-кассы. По этой причине:

- ККМ с бумажным журналом можно будет приобрести до 31 августа 2019 года,

- ККМ с электронным журналом можно будет продать до 31 декабря 2022 года.

Однако это не означает, что группы предпринимателей не перечисленные Минфином, должны немедленно приобрести онлайн-кассу.Напротив, эти предприниматели могут использовать принадлежащее им оборудование до тех пор, пока оно находится в рабочем состоянии.

Каковы сроки внедрения онлайн-касс?

Изначально в Минфине предполагали, что первая группа предпринимателей начнет использовать онлайн фискальные кассы уже в 2018 году. Однако окончательно установленный график предусматривал постепенное внедрение фискальных касс нового типа, начиная с 2020 года. указаны даты:

- С 1 января 2020 года в каждой торговой точке должна быть установлена онлайн-касса, предлагающая:

- бензин, дизель или природный газ для двигателей внутреннего сгорания,

- услуги по ремонту автомобилей и мопедов .

- С 1 июля 2020 года для предпринимателей вводится обязательный учет продаж с использованием электронных фискальных касс:

- оказывающих услуги общественного питания на постоянной или сезонной основе, т.

е. предоставление краткосрочного жилья,

е. предоставление краткосрочного жилья, - занимается продажей угля, брикетов и аналогичных видов твердого топлива, изготовленных из угля, бурого угля, кокса и полукокса для отопительных целей.

- С 1 января 2021 года онлайн фискальная касса должна быть точками продаж, предлагающими:

- парикмахерские, косметические и косметологические услуги,

- юридические услуги,

- строительные услуги,

- оказываемые врачами и стоматологами,

- услуги, связанные с эксплуатацией фитнес-центров – только по приему.

Пандемия коронавируса вынудила изменить вышеуказанные условия. Первая группа предпринимателей уже использует онлайн-кассы с 1 января 2020 года. В свою очередь введение обязанности по использованию онлайн-касс для представителей других категорий перенесено на 2021 год.

Фискальная касса в 2021 году – кто необходимо начать использовать онлайн-кассы в 2021 году?

В 2021 году онлайн-кассы должны будут использовать другие группы предпринимателей. Каков текущий график замены кассовых аппаратов?

Каков текущий график замены кассовых аппаратов?

- С 1 января 2021 года электронная фискальная касса станет обязательной для следующих предпринимателей:

- оказывающих услуги общественного питания на постоянной или сезонной основе, т.е. при реализации угля, брикетов и аналогичных видов твердого топлива, изготовленных из угля, бурого угля, кокса и полукокса для отопительных целей.

- С 1 июля 2021 года онлайн-кассы станут обязательными для следующих предпринимателей из последней группы:

- парикмахерские, косметологические услуги,

- юридические услуги,

- строительные услуги, 9 , оказываемые врачами и стоматологами,

- услуги, связанные с эксплуатацией фитнес-центров – только по приему.

Благодаря переносу даты вступления в силу обязательства по установке онлайн фискальных касс у предпринимателей появилось больше времени на адаптацию к новым требованиям и выбор устройства.

Где заказать фискальную кассу онлайн и сколько стоит такое устройство?

Необходимость замены существующей фискальной кассы на онлайн не должна вызывать неудобств. В Netvet.pl мы предлагаем всестороннюю помощь нашим клиентам – советуем и указываем устройство, которое им подойдет. Наше предложение включает:

- фискальные кассы для врачей,

- фискальные кассы для косметологов,

- фискальные кассы для парикмахеров,

- фискальные кассы для архитекторов,

- фискальные кассы для адвокатов

Хотите купить фискальную кассу онлайн, но сомневаетесь? Вы можете связаться с нашим представителем. Они ответят на ваши вопросы и предложат оптимальные решения.

Налог с розничных продаж и использования

Как правило, все продажи, сдача в аренду и сдача в аренду материального личного имущества в Вирджинии или для использования в ней, а также жилье и определенные налогооблагаемые услуги облагаются налогом с продаж и использования Вирджинии, за исключением случаев, когда освобождение или исключение установлено.

Ставки налога с продаж

Чтобы найти ставку для определенного адреса или для определенного города или округа в Вирджинии, используйте наш поиск ставки налога с продаж .

Ставка налога с продаж для большинства регионов Вирджинии составляет 5,3%. В некоторых регионах взимается дополнительный региональный или местный налог, как указано ниже. Во всей Вирджинии продукты питания для домашнего потребления (например, продукты питания) и некоторые средства личной гигиены предметы облагаются налогом по сниженной ставке 2. 5%.

5%.

| Общая ставка налога с продаж | В этих местах |

| 7% |

|

| 6,3% |

|

| 6% |

|

5. 3% 3% | Везде |

| Продукты питания и предметы личной гигиены | |

| 2,5% | По всему штату |

Продажи самолетов , плавсредств и автомобилей облагаются налогом по ставкам, отличным от перечисленных выше. Для получения дополнительной информации о налоге с продаж автомобилей посетите Департамент транспортных средств .

Нужно ли регистрироваться для сбора налога с продаж?

Если вы продаете, сдаете в аренду, распространяете или сдаете в аренду материальное личное имущество клиентам в Вирджинии или иным образом соответствуете определению «дилера» и ведете «достаточную деятельность» в Вирджинии, у вас есть нексус, как это определено в Va.Код § 58.1-612, и должен зарегистрироваться для сбора и уплаты налога с продаж в Вирджинии.

- Дилеры в штате: обычно физические и юридические лица, осуществляющие продажи в одном или нескольких физических местах в Вирджинии (например, в офисе, на складе, в центре выполнения заказов или аналогичном месте ведения бизнеса), должны зарегистрироваться для сбора налога с продаж в качестве дилер в штате.

- Дилеры за пределами штата: , как правило, физические и юридические лица, расположенные за пределами Вирджинии, но имеющие достаточное физическое или экономическое присутствие для установления связи в Вирджинии, должны зарегистрироваться для сбора налога с продаж в качестве дилера за пределами штата.Начиная с 1 июля 2019 г. к ним относятся удаленные продавцы или интернет-магазины, чей годовой валовой объем продаж в Вирджинии превышает 100 000 долларов США или которые совершают 200 и более транзакций клиентам из Вирджинии. Узнайте больше о требованиях экономической взаимосвязи для удаленных продавцов.

- Координаторы торговой площадки и удаленные продавцы , имеющие экономические связи в Вирджинии (т. е. валовой объем продаж в Вирджинии более 100 000 долларов в год или 200 или более транзакций с клиентами из Вирджинии), должны зарегистрироваться для сбора и уплаты налога с продаж, начиная с 1 июля 2019 г.Как правило, предприятия без физического местонахождения в Вирджинии, соответствующие порогу экономической связи, должны зарегистрироваться в качестве дилера за пределами штата, а предприятия с физическим местонахождением должны зарегистрироваться в качестве дилера в штате.

Фасилитаторы торговой площадки должны указать, что они являются фасилитаторами торговой площадки при регистрации. Узнать больше.

Фасилитаторы торговой площадки должны указать, что они являются фасилитаторами торговой площадки при регистрации. Узнать больше.

Вы продаете через платформу маркетплейса? Начиная с 1 июля 2019 года вам, как правило, не нужно взимать налог с продаж через платформу.Вам все еще может потребоваться зарегистрироваться, чтобы собирать налог с продаж за пределами платформы. Узнайте больше о требованиях к регистрации и сбору платежей в качестве продавца на торговой площадке.

Как зарегистрироваться

Вы можете зарегистрироваться онлайн или по почте. Используйте наш контрольный список , чтобы убедиться, что у вас есть то, что вам нужно.

Если вы уже зарегистрированы у нас, обновите свою регистрацию, чтобы добавить налог с продаж в качестве нового типа налога. Войдите в свою учетную запись онлайн-сервисов для бизнеса или заполните раздел розничных продаж и использования в форме R-1 .

Когда вы завершите регистрацию, , вы получите свой 15-значный номер налогового счета и свидетельство о регистрации налога с продаж (форма ST-4). Обязательно сохраните оба.

Сертификаты налога с продаж (форма ST-4)

Ваш сертификат должен быть размещен на видном месте в месте регистрации. Если вам нужна дополнительная или заменяющая копия, вы можете распечатать ее через свою учетную запись Business Online Services . Если у вас нет учетной записи, зарегистрируйтесь здесь .Вы также можете получить копию, позвонив в службу поддержки клиентов по телефону 804.367.8037 .

Подача и оплата

Основываясь на ваших налоговых обязательствах, мы определим периодичность подачи отчетности — ежемесячно или ежеквартально. Возврат должен быть осуществлен до 20-го числа месяца, следующего за окончанием отчетного периода. Ежеквартальные отчетные периоды заканчиваются 31 марта, 30 июня, 30 сентября и 31 декабря. Вы должны подавать декларацию за каждый период, даже если вы не должны платить налоги.

Вы должны подавать декларацию за каждый период, даже если вы не должны платить налоги.

Мы можем изменить частоту подачи вашей документации в зависимости от ваших налоговых обязательств.Если мы изменим вашу частоту подачи, мы отправим вам письмо с уведомлением об изменении до даты вступления в силу.

Как подать

Существует несколько различных способов подачи электронной декларации и уплаты налога с продаж . Если вы не можете подать и оплатить в электронном виде, вы должны отправить электронный запрос на отказ от подачи .

- Дилеры в штате подают форму ST-9 и взимают налог с продаж в соответствии со ставкой, установленной в вашем офисе (точке продажи).

- Дилеры за пределами штата подают форму ST-8 и взимают налог с продаж на основе ставки в пункте назначения отгрузки или доставки (налог с продаж на основе пункта назначения ).

Координаторы торговой площадки в штате, которые не могут связать заказ с физическим местом деятельности в Вирджинии, могут использовать источник на основе пункта назначения для определения ставок налога с продаж.

Дилерская скидка : Если вы подаете и платите причитающуюся сумму вовремя, дилерская скидка позволяет вам сохранить часть собранного налога.Скидка на местную часть налога не допускается.

Разрешение на прямой платеж