способы, схемы, примеры. Формула НДС

Если вы имеется в собственном распоряжении бизнес, то уже, естественно, столкнулись с проблемой уплаты налогов. Дело в том, что при получении дохода от ведения собственного бизнеса вы обязаны часть этой прибыли отдать государству — это и есть налог. Если говорить точнее, то доход облагается конкретным налогом, который известен как НДС. Оптимизация его и станет главной темой данной статьи. Вы узнаете о том, что это такое, а также зачем вам это понадобится и какие преимущества это даст вашему бизнесу. Если вы еще не знаете, то НДС — это налог на добавленную стоимость, и из данного материала вы сможете узнать также, что это такое и почему многие предприниматели стремятся сократить его размер, используя самые разнообразные схемы и методы. Оптимизация НДС — это очень интересная тема для каждого читателя, который знаком с миром финансов, а также невероятно полезная тема для бухгалтеров и частных предпринимателей, так как именно они смогут использовать ее на практике.

Налог на добавленную стоимость

Прежде чем рассматривать, какой может быть оптимизация НДС, необходимо обратить внимание на то, что представляет собой этот пресловутый налог на добавленную стоимость. Естественно, специалисты в этой среде уже прекрасно знают, что это такое, но все же стоит уточнить для тех людей, которые не слишком хорошо разбираются в финансах. Итак, налог на добавленную стоимость — это косвенный налог, который взимается с фирмы, а точнее, с части стоимость услуги или товара, которая генерируются на протяжении всего цикла товара. Как видите, это вовсе не как налог на прибыль, с которым сложно будет производить какие-либо манипуляции, так как прибыль в большинстве случаев является конкретной. В данном же случае все не является настолько определенным, поэтому у вас есть широкое поле деятельности. Но при этом вам стоит понимать, что шутить с НДС не стоит, потому что всегда можно попытаться сократить количество выдаваемых средств, но переусердствовать и нарушить закон. Так что оптимизация НДС — это довольно сложный и кропотливый процесс. Естественно, вам стоит понимать, что у вас не получится сократить сумму налога очень сильно, более того, в некоторых случаях вам не удастся это сделать вообще, но вы сможете получить отсрочку по платежу, так что, так или иначе, это довольно полезный вариант, о котором вам стоит знать.

Комплексный подход

В первую очередь вам стоит обратить внимание на то, что в различных точках мира и на различные товары и услуги налог на добавленную стоимость будет различаться. Очень часто эта ставка устанавливается на уровне 23 процентов, однако в разных странах имеются свои перечни товаров, в которых установлена ставка НДС 10 процентов. Прежде чем вы задумаетесь об оптимизации, вам стоит внимательно изучить законодательство конкретно вашей страны, а также разобраться с тем, под какие определения попадают товары и услуги, которые вы продаете, чтобы определить, какому именно проценту налога они соответствуют.

Основные ошибки

Многие люди считают, что на этом можно и закончить оптимизацию, но они ошибаются. Глубоко заблуждаются даже те, которые считают, что одного из имеющихся методов и подходов, которые будут описаны в статье позже, также будет достаточно для проведения грамотной оптимизации. К сожалению, вас придется разочаровать, так как этого гарантированно не будет достаточно. Естественно, одним методом вы, возможно, сможете отнять небольшую сумму от НДС, но она будет крайне мала, и вы вряд ли будете удовлетворены результатом.

Использование нескольких методов

Именно поэтому необходимо рассматривать оптимизацию НДС как комплексную меру, то есть вам нужно использовать сразу несколько методов, подходов, схем и стратегий, чтобы добиться стоящего результата. Но при этом никогда не забывать о том, что налоговые службы всегда очень внимательно проверяют отчетность и документацию, так что оптимизацию нужно проводить легально и чисто, то есть так, чтобы ваши действия не выглядели как попытка уклонения от уплаты налогов. Некоторые люди, которые проживают в выгодных для ведения собственного бизнеса странах, а также продают товары и услуги по ставке НДС 10 процентов, например, могут вообще отказаться от оптимизации, так как они не теряют больших денег, когда платят налоги. Но если же вас не устраивает то, сколько вам приходится отчислять государству, а также у вас случилась ситуация, в которой вам нужно отсрочить платеж или же сделать его меньше, то вам обязательно нужно ознакомиться с данной статьей, а вместе с тем и с процессом оптимизации. Пришло время узнать, как уменьшить НДС в своей собственной фирме.

Компания-посредник

Зачастую, чтобы получить определенные льготы по НДС, необходимо обзавестись фирмой-посредником, причем сделать это можно самостоятельно, то есть не привлекая никаких третьих сторон. Вы можете открыть такую фирму самостоятельно, но при этом нужно помнить, что это не должна быть компания-однодневка, существование которой для сокращения размера уплачиваемого налога является очевидным для налоговых служб. Вам придется арендовать отдельное помещение для вторичной компании (также вы можете просто арендовать юридический адрес, однако это может повысить подозрительность налоговых служб), внести на банковский счет этой компании средства и совершать определенные действия с этим счетом, чтобы он не оставался статичным постоянно, нанять персонал, который будет работать в рамках новой фирмы, а также иметь всю необходимую документацию, подтверждающую деятельность этого предприятия.

Зачем же тогда это нужно, если все выглядит так сложно и громоздко? Именно поэтому вам и нужно обратиться к опытному специалисту, который сможет рассчитать стратегию оптимизации таким образом, чтобы ваши расходы были значительно ниже, чем прибыль, которую вы получите от оптимизации. Если же расходов все равно будет больше, то вы можете понять, что оптимизация (по крайней мере, тот вид, который вы выбрали) для вас не работает, и льготы по НДС оказываются слишком маленькими по сравнению с тем, какие потери несет ваша компания для получения этих льгот.

Формулы

Итак, вы решили разобраться с тем, как уменьшить НДС, однако информации на эту тему имеется так много, что понять все вам вряд ли удастся. Да и в этом нет никакой необходимости, потому что вам нужно знать лишь основные и самые важные моменты. Например, чтобы разобраться с оптимизацией, вам нужно иметь представление о том, каковы формулы НДС. Всего их существует немного, и все они крайне просты.

Простейшая из них позволяет вам, имея сумму и процент, рассчитать, сколько же вам придется заплатить. Для этого сумма умножается на процент, а затем делится на сто.

И с помощью этой формулы НДС можно высчитывать и другие важные показатели, такие как стоимость товара или услуги с НДС, стоимость товара или услуги без него. Более того, вы сможете выделить сумму налога из общей стоимости, что также является очень полезным свойством. В общем, базовая информация — это очень важный шаг на пути понимания того, как оптимизировать налог на добавленную стоимость. И сейчас, когда вы уже знаете, как считать НДС, вам пора узнать, какие же бывают основные виды оптимизации, а за ними разобраться с методами и схемами, доступными на сегодняшний день на легальной основе.

Виды оптимизации

Теперь вы всерьез задумались о том, как уйти от НДС, но не знаете, с чего начать. Ведь существует большое количество методов, которые вы можете использовать, что добиться значительных результатов. Но не стоит сразу же пытаться найти для себя подходящий метод, лучше начинать с более общих понятий. В первую очередь вам нужно определить, хотите ли вы, чтобы оптимизация была стратегической или одноразовой, так как это будет очень сильно влиять на дальнейшую деятельность.

В чем разница между стратегической и одноразовой оптимизацией? Разница заключается в глобальности, так как одноразовая оптимизация, как легко можно понять из названия, рассчитана только на единичное применение. С помощью такой оптимизации вы сможете снизить размер уплачиваемого НДС один раз или же единожды отсрочить дату уплаты. В некоторых случаях это бывает крайне полезно, однако если вы не находитесь в экстренной ситуации, то вам стоит задуматься о том, чтобы запланировать стратегическую оптимизацию.

В чем отличие стратегической оптимизации от одноразовой? Все различия заключаются в том, что стратегическая оптимизация рассчитана на продолжительное использование, то есть она будет служить вам каждый раз, когда вы будете платить НДС. Это, естественно, гораздо более сложный и трудоемкий процесс, так как специалисту необходимо принять во внимание гораздо больше факторов, но и результат будет более впечатляющим.

Естественно, вам стоит понимать, что ни один из видов нельзя назвать более или менее полезным, так как каждый из них может оказаться полезным в тот или иной момент времени. Но когда вы уже определитесь с тем, какой именно вид оптимизации лучше всего подходит для вашей компании, вам стоит задуматься о том, какой метод, отвечающий за уменьшение НДС, вам лучше будет выбрать.

Факторы

Вы уже были готовы изучать доступные легальные методы оптимизации, но опять оказывается, что делать это еще рано. Почему? Дело в том, что существуют различные факторы, влияющие на оптимизацию НДС. Их может быть большое количество, и они также зависят от того, в какой стране вы ведете свою деятельность, а также какие именно товары и услуги вы будете продавать.

Например, вам обязательно стоит знать о вычетах, которые являются актуальными в тех или иных ситуациях. Вычеты зачастую уплачиваются на таможне, предъявляются поставщикам и так далее. Таким образом, НДС сразу же вычитается из стоимости товара, соответственно, вашей компании не приходится его оплачивать. Если вы этого не будете знать, то вы можете заплатить больше, чем должны были. Так что очень важно, чтобы вы имели общее представление обо всех аспектах, связанных с налогом на добавленную стоимость, а также всегда обращались только к проверенным специалистам, если вы хотите максимально эффективно оптимизировать НДС. Также очень важно, чтобы это была законная оптимизация НДС, так как в противном случае вы можете потерять значительно больше, чем собирались сэкономить.

Методы оптимизации

Что ж, наконец пришло время более детально разобрать методы и способы оптимизации НДС, которые существуют в современной финансовой деятельности. Естественно, не стоит ожидать того, что каждый из описанных методов идеально подойдет для конкретно вашей ситуации, но при этом не забывайте о комплексном подходе. Не нужно ориентироваться только на один или два метода, старайтесь мыслить более глобально и пытаться применить как можно больше подходов для получения максимальной результативности.

Итак, первый метод — это использование опционов. Опционы — это контракты, которые можно приобрести в любой момент, но при этом в любой момент от него отказаться. Это не самая надежная форма торговли, однако при этом у нее имеется огромное преимущество, которое заключается в том, что реализация опционов осовобождается от налогообложения, так что налог на добавленную стоимость по им вам платить не придется. Однако это лишь один из вариантов оптимизации налогообложения НДС, поэтому не думайте сразу же концентрироваться именно на нем.

Во-вторых, вы можете использовать продажу собственности как способ сэкономить на НДС. Каким образом? Дело в том, что продажа недвижимости облагается внушительным налогом на добавленную стоимость. Как избежать его уплаты? Сделать это можно с помощью второй компании, о которой речь шла выше. Вы можете заменить сделку о продаже недвижимости на другую, в рамках которой средства идут на то, чтобы сформировать уставной капитал второй компании. А эти деньги не облагаются НДС, так что это еще один способ избежать лишних трат законным способом.

Задаток — это еще один вариант, который позволит вам избежать уплаты данного налога. Если вы составите специальное соглашение, в соответствии с которым аванс, выплачиваемый вашей компании, будет рассматриваться как задаток. А задаток, в свою очередь, не облагается НДС, и вам не придется платить за него лишние деньги. Естественно, это не всегда будет крупная сумма, но если принимать во внимание комплексность, любая мелочь может оказаться полезной.

Также вам стоит обратить внимание на управление транспортными расходами, так как в этой области также имеется возможность снижения НДС до десяти процентов. Для этого необходимо товары перевозить с помощью транспорта продавца или обращаясь к транспортной компании. В отличие от предыдущих случаев, этот метод не позволяет вам полностью избавиться от уплаты НДС, но стоит отметить, что и его снижение в случаях с крупными партиями может позволить вам значительно сэкономить.

Напоследок вам стоит обратить внимание на займ как на способ снижения расходов по НДС. В данном случае вы можете договориться с покупателем, чтобы он оплатил товар с помощью займа, который в итоге получает обратно от продавца. После этого оформляется договор взаимозачета, чтобы избежать оплаты налога. Но при этом стоит принять к сведению, что налоговые органы зачастую очень внимательно рассматривают такие случаи и нередко решают, что подобная сделка является незаконной, так что не стоит злоупотреблять подобным методом, особенно с учетом того, какое существует широчайшее разнообразие других способов.

Итак, вы уже рассмотрели некоторые примеры оптимизации НДС, и можете сложить общее впечатление о том, как это происходит. Но это еще не все, о чем вам предстоит узнать. Впереди вас ждут еще и схемы оптимизации НДС, которые вам также стоит использовать, если вы хотите добиться максимального результата.

Схемы оптимизации

Какие же схемы оптимизации налога на добавленную стоимость можно использовать в своей действительности? Как и методов, их имеется довольно много, поэтому вам стоит всегда выбирать то, что лучше всего подходит именно вашему бизнесу, а также комбинировать подходы, чтобы получать максимальный результат.

Первое, о чем стоит рассказать — это оприходование товара. Это довольно интересная стратегия, которая позволит вам отложить время оплаты налога на добавленную стоимость. Что для этого нужно сделать? Если вы не сразу же перенесете средства на счет, содержащий основные средства, а оставите их на счету с капитальными вложениями во внеоборотные активы, то НДС можно будет отнести к вычету, о котором рассказывалось выше. Соответственно, вы сможете не выплачивать эту сумму налога, но при этом стоит помнить, что такой метод не стоит использовать постоянно, так как вы легко сможете нарушить закон.

Также вам стоит обратить внимание на недостатки в счет-фактуре, которые позволят вам также серьезно отложить выплаты по налогу. Если вы обнаружите какие-либо недочеты в документации вашего поставщика, то вы можете не выплачивать по товару или услуге НДС. Однако нужно понимать, что отсрочка будет действовать до тех пор, пока поставщик не исправит все недочеты в документации, а препятствование этому процессу может привести к нежелательным последствиям.

Еще один момент, связанный со счет-фактурой, — это время ее получения. Дело в том, что НДС к выплате высчитывается после того, как вы получаете счет-фактуру. Если вы заранее знаете, что вам нужно будет отложить выплату налога и стратегически планировать налоговую деятельность, то можете соответственно переносить выписку счет-фактур на более позднюю дату.

Отдельно стоит рассказать о векселях. Многие люди могут сразу же задать вопрос: а при чем здесь вексель? Однако оказывается, что их также можно использовать для того, чтобы сэкономить на выплатах налога на добавленную стоимость. Ведь по векселям НДС не взимается, так что если по нему будут переданы средства в качестве оплаты, полученной за товар, то вам не придется платить налог с этой суммы.

Ну и последнее, о чем стоит сказать — это уточнения в декларации. Можно рассмотреть конкретный пример: у вашей компании в конце месяца ожидается серьезное поступление финансовых средств, но при этом в следующем месяце ожидается увеличение и входного НДС. Исходя из этого, вы можете не учитывать в декларации на следующий месяц эти крупные поступления. Так вы сможете заплатить небольшую пеню за просрочку платежа, но при этом не только отсрочить выплату по НДС, но и значительно ее сократить. Казалось бы, эта схема очень похожа на мошенничество, и многие люди не хотят рисковать, чтобы не иметь проблем с налоговыми службами. Но на самом деле у вас есть полноценное легальное оправдание, которым является пеня, заплаченная вами.

Что ж, вот и все, теперь вы знаете, как сэкономить на уплате налога на добавленную стоимость или отсрочить его выплату, независимо от того, каков размер НДС: 18 процентов или 23 процента. Даже обладая подобными знаниями, вы сможете проворачивать определенные легальные операции по оптимизации НДС. Но при этом вам не стоит забывать о комплексности, которая является ключевым фактором успешности данного мероприятия. Как вы прекрасно понимаете, НДС (18 процентов) — это довольно крупная сумма, особенно если вы оперируете крупными суммами.

Проще говоря, вам стоит ознакомиться с базовой информацией и получить общее представление об оптимизации НДС, и все эти данные вы можете обнаружить в данной статье. Однако если же вы хотите добиться максимального результата, то вам стоит обратиться к профессионалу, так как только он сможет стратегически распланировать вашу оптимизацию, чтобы она оказалась легальной, эффективной и полезной для вашего бизнеса. НДС — это не приговор, и вы не обязательно должны платить его в полном объеме. Если действовать умело, то вы сможете сократить свои расходы, не привлекая лишнего внимания налоговых служб.

fb.ru

Оптимизация НДС: схемы уменьшение налога 2018

Большая часть продаваемых компаниями товаров и услуг становится объектами, подходящими под налогообложение. И хотя избавить предлагаемый товар или услугу от налогообложения практически невозможно, снизить его размер может помочь оптимизация НДС.

Существует несколько схем уменьшения НДС. При выборе способа следует обращать внимание не только на выгоды, но и на возможные негативные последствия.

1 способ — перевод части стоимости в процент по коммерческому кредиту

В статье 823 ГК РФ имеется информация о возможности передачи договоров, связанных с финансами или продукцией, в чужую собственность в виде кредита либо аванса с применением предварительной оплаты либо рассрочки оплаты продукции или предоставляемых работ. Получается, что по договору продавец уменьшает стоимость и одновременно предоставляет отсрочку ее выплаты. При этом продавцом берется процентная сумма, равная предоставляемой скидке.

В этом случае от НДС получается уберечь часть выручки от продажи товара. Но стоит заметить, что на подобную операцию налоговая служба смотрит недоброжелательно и требует в этом случае подвергать налогу получаемые по коммерческому кредиту проценты. Доказывая свою правоту, налоговые органы ссылаются на ту же самую статью 823 ГК РФ, где указано, что получаемые по коммерческому виду кредита проценты имеют непосредственную связь с оплатой продукции.

В дополнение они предлагают ознакомиться еще и с гл. 21 НК РФ, где прямо говорится, что освобождению от НДС подлежат только начисляемые проценты по товарному кредиту, и это разрешение действует только на части, которые не превышают ставку рефинансирования ЦБ. Несмотря на такие аргументы налоговой, судебно–арбитражная практика имеет другую точку зрения. В п. 14 говорится о начисляемых процентах за временное пользование чужими финансовыми средствами.

Там имеется информация о том, что начисляемые проценты (при условии, что в договоре нет особых отметок по их выплате), выплачиваемые до дня, в который был проведен платеж за товар, считаются оплатой за предоставляемый займ. То есть проценты не увеличивают стоимость приобретенного товара, а лишь считаются платой за временное владение денежными средствами. Поэтому они не облагаются НДС.

2 способ – использование посреднического договора комиссии

Торговым организациям часто приходится работать с поставщиками, пользующимися УСН или другим специальным режимом без НДС. В этой ситуации торговым организациям нет надобности заниматься предъявлением суммы НДС, ведь предлагаемый продавцами товар не подлежит налогообложению.

В данном случае можно использовать договор комиссии с аффилированной компанией, которая является плательщиком НДС. Данная организация будет уплачивать НДС только с суммы своего комиссионного вознаграждения.

Получить выгоду с этого способа легко. Сумма НДС, предназначенная к оплате, точно такая же, как и разница, получаемая между НДС, которая была бы начислена посредником во время отгрузки товара покупателю, и высчитыванием налога после проведения процедуры оплаты поставщику товара, обязанному производить уплату налога.

Таким образом, все покупатели, приобретающие товар у контрагентов – продавцов на УСН и ЕНВД, а также имеющих освобождение от налогообложения, производят оплату налога на добавленную стоимость в существенно меньшем размере, чем при работе с партнерами напрямую.

3 способ – отсрочка уплаты с помощью неплательщика НДС

К примеру, продавец, работающий по упрощенному налогообложению, потенциальному покупателю предоставляет счета–фактуры с НДС. На данный момент законом не запрещается выдвижение счета-фактуры с НДС. Его может выставить как продавец-«упрощенец», так и любой другой неплательщик НДС. По выставленному счету-фактуре с НДС его оплата осуществляется в бюджет по истечении предоставляемой длительной отсрочки. Контрагент-покупатель также не остается в стороне, он получает идентичную размеру налога сумму из бюджета.

В итоге, в выгоде получается несколько компаний. Одна из компаний получает сумму налога из бюджета, в то время как вторая пользуется для оплаты налога длительной отсрочкой. К такой ситуации налоговики относятся неравнодушно. Они считают, что если поставщик продукции не относится к группе налогоплательщиков НДС, то они не должны выставлять счета-фактуры. Для получения отсрочки уплаты НДС следует в составляемом договоре купли-продажи установить определенный порядок перехода прав собственности на товар.

Возможно ли на самом деле существенно снизить НДС и как это сделать? Смотрите это видео:

Для снижения суммы налога существует способов. И хотя в каждом из них присутствует определенная заковырка, не нравящаяся налоговой организации, в большинстве случаев данные способы носят законный характер и не подвергают компании сомнительным операциям.

saldovka.com

Экономия НДС как мифическая цель налоговой схемы

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статьюКомментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статьюКомментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статьюДробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статьюАнализ арбитражной практики судебных споров по привлечению к ответственности бывших директоров, учредителей, участников обществ. Определение условий привлечения к ответственности. Читайте наш материал на сайте

Читать статьюАСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статьюРасширение возможностей кредиторов происходит не только за счет норм законодательства. Порой такие инструменты дает и теория. Срывание корпоративной вуали – пример потенциально работающей модели привлечения контролирующих лиц к ответственности. Подробнее

Читать статьюСтруктурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статьюvitvet.com

Учет НДС в бухгалтерском учете

Исчисление НДС в бухучете имеет свои особенности. Последние могут особо тщательно проверяться работниками УФНС при проверке деятельности юридических лиц. Поэтому необходим корректный учет НДС в организации.

Исчисление налога

Учет подобного налога в бухгалтерском учете осуществляется на нескольких счетах. Основными из них являются 19 и 68. В последнем такой платеж учитывается на одноименном субсчете.

- Поступление определенных ценностей на предприятие отражается проводкой (дебет-кредит): 19 — 60 (76).

- Сумма НДС, учтенная в дебете 19 счета, отраженная в счет-фактуре, списывается в счет учета 68.02: 68.02 — 19.

- Если организация реализует продукцию и выставляет счет-фактуры с рассматриваемым налогом, то в учете используется следующая проводка: 90.3 — 68.

- После завершения отчетного периода на субсчете «НДС» 68 счета (68.02) показываем сальдо, отражающее задолженность юридического лица по этому налогу.

- После перечисления этого платежа в бюджет делаем проводку: 68.02 — 51.

- В случае если просрочен срок оплаты налога, организации начисляется пени, которая отражается проводкой: 99 (с/счет «Начисленные пени») — 68.02 (используем аналитику по начисленным пени).

- Уплата пени сопровождается проводкой: 68.02 (та же аналитика) — 51.

Учет НДС для организации — налогового агента по этому налогу

Организация может выступать налоговым агентом по такому налогу, если она приобретала продукцию у компании, не являющейся резидентом РФ и не зарегистрированной в нашей стране, а также, если она арендует имущество, которое принадлежит государственным или муниципальным структурам.

В этом случае сумма платежа рассчитывается произведением стоимости продукции и 18 (10), а затем его делением на 118 (110). Применяются числа в скобках или за скобками в зависимости от налоговой ставки, действующей на конкретную продукцию.

Учет НДС в бухгалтерском учете при выступлении организации как налогового агента по этому налогу осуществляется по следующим проводкам:

- 20 (10, 25, 26, 41, 44) — 60 – сумма, принятая к учету за продукцию без учета НДС;

- 19 — 60 – рассчитанный налог;

- 60 — 68.02 – удержанный с зарубежной организации;

- 68.02 — 51 – перечисление налога в бюджет.

Организация принимает платеж к вычету в качестве налогового агента, если соблюдаются следующие условия:

- существует подписанный сторонами акт приема-передачи;

- платеж с поставщика был взыскан и перечислен в бюджет;

- была выписана счет-фактура самостоятельно.

УСН и НДС

Как известно, юридические лица и ИП, применяющие УСН в своей деятельности, освобождены от уплаты и учета НДС.

Однако существуют некоторые исключения из подобного правила.

Подобный налог при УСН уплачивается в следующих случаях:

- Если осуществляется ввоз продукции на территорию нашего государства.

- Если деятельность осуществляется по концессионным соглашениям, договорам доверительного управления или простого товарищества при признании хозяйствующего субъекта налоговым агентом. Учет НДС при УСН производится теми же проводками, которые были показаны ранее. Удержанная сумма подобного налога не включается в вычет, поскольку данный хозяйствующий субъект — не плательщик рассматриваемого налога.

- Если по просьбе клиентов организация, находящаяся на УСН, делала счет-фактуры с выделенным НДС. При этом выручка относится к доходам, при этом налог к расходам отнести нельзя.

Если же хозяйствующий субъект, находящийся на УСН, выступает в качестве посредника, действуя от своего имени, то в счетах-фактурах выделяется рассматриваемый налог, сумма за который в бюджет не перечисляется.

Налоговый учет

Если организация или ИП являются плательщиками рассматриваемого платежа, то применяется и бухгалтерский, и налоговый учет НДС. Происходит это на основании 21 главы НК РФ.

При осуществлении последнего необходимо учитывать объект и базу налогообложения, составные части налога, подлежащего уплате. Первым при рассматриваемом учете НДС служат операции, совершаемые хозяйствующим субъектом по реализации продукции. Налоговая база — это денежная оценка данного объекта.

Рассматриваемый учет осуществляется по начисленной сумме за вычетом выделенного налога для возмещения путем прибавления восстановленного платежа.

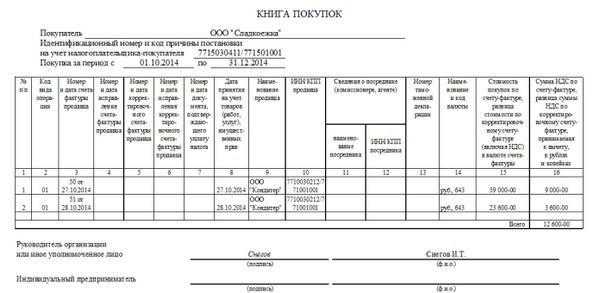

При его осуществлении заполняются книги продаж, покупок, а также, если экономический субъект является посредником — журнал регистрации счет-фактур.

Эти регистры составляются на базе всех счет-фактур. Те формы из вышеперечисленных, которые используются в организации, составляют ее учетную налоговую политику. Она разрабатывается наравне с бухгалтерской.

Цены на товары для налогового учета должны быть среднерыночными с возможными колебаниями в пределах 20 %.

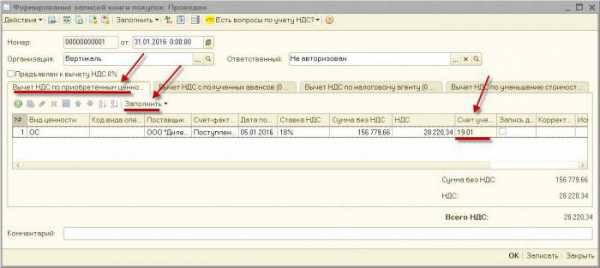

Учет НДС в программе компании «1С»

В 2016 году компания обновила программу, в результате чего стало возможным применять раздельный учет рассматриваемого налога. Его необходимо использовать для тех субъектов, которые осуществляют операции, как облагаемые подобным платежом, так и необлагаемые им.

После этого учет НДС в «1С» стал более понятным. Входящий налог может быть отслежен в любое время.

Учет НДС в «1С: Бухгалтерия» базируется на накопительных регистрах, которые представляют собой соответствующие базы данных. Через них можно обнаружить ошибки по расчетам и отчислениям. Они ускоряют формирование отчетов и оперативность при осуществлении анализа.

Учет подобного налога в рассматриваемой программе происодит автоматически. Он производится на базе операций и документов, которые вводились пользователями в базу данных.

Из форм «Поступление» или «Реализация товаров и услуг» можно зарегистрировать «Счет-фактуру».

Если организация только начинает осуществлять учет в описываемой программе, то вначале необходимо задать учетную политику организации. Для субъектов, использующих ОСНО, в программе настраиваются параметры учета НДС.

В заключение

Основными счетами учета НДС являются 19 и 68.02. Проводки представлены выше. Он осуществляется как при проведении бухгалтерского, так и налогового учета. Налог учитывается ведением соответствующих регистров, к каковым относятся: книга продаж, покупок и регистрационный журнал счет-фактур. Это понятие в качестве накопительных баз данных применяется и в основной программе, использующейся для бухучета в целом и для учета рассматриваемого налога в частности — «1С: Бухгалтерия».

fb.ru

Как возвращается НДС: схема возврата (возмещения)?

Возврат НДС: что это такое и в чем его особенности

Что может дать гарантию возврата НДС

Схема возврата НДС

Итоги

Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС – это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом (в т. ч. при возврате товара поставщику с НДС от ИП или юрлица), оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2018 — 2019 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

См. также: «Какой порядок возмещения НДС из бюджета?».

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение 2 месяцев, но в отдельных случаях может продляться до 3 месяцев (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяЕсли нарушения не выявлены, то переходите к шагу 6.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение 1 месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Если налогоплательщик привлекается к ответственности, то ему отказывают в возврате НДС — полностью или частично.

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, федеральным налогам и задолженности по пеням и штрафам.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, федеральным налогам и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ.

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12 дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения из бюджета налога.

nalog-nalog.ru