Расчётные налоги | Internal Revenue Service

Для информации о недавних изменениях, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» за 2021 год и к странице «Когда вы используете излишек суммы выплаченного 17 мая 2021 года подоходного налога за 2020 год в пользу расчетного налога за 2021 год и просите о продлении срока подачи налоговой декларации» (Английский)

По мере того как вы зарабатываете или получаете доход в течение года, вы должны уплачивать налоги посредством вычетов из заработной платы или уплаты расчетных налогов. Если сумма подоходного налога, удержанного из вашей заработной платы или пенсии, недостаточна, а также если вы получаете проценты, дивиденды, алименты, доход от работы на себя, прирост капитала, призы или премии, вы, возможно, обязаны уплатить расчетный налог. Если вы работаете на себя, вам, как правило, необходимо уплачивать расчетный налог, который используется для уплаты не только подоходного налога, но и прочих налогов, например, налога на лиц, работающих на себя, и альтернативного минимального налога.

Если сумма налогов, уплаченных вами посредством вычетов из заработной платы и уплаты расчетных налогов, недостаточна, на вас может быть наложен штраф. Он также может быть наложен, если расчетный налог уплачен слишком поздно, даже в том случае, когда после подачи налоговой декларации вам причитается возврат переплаченных налогов.

К фермерам,рыбакам и определенным категориям налогоплательщиков с более высоким доходом предъявляются другие требования по уплате расчётного налога. Об этих особых правилах уплаты расчётного налога можно более подробно узнать из Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Кто обязан платить расчётный налог

Физические лица, включая единоличных предпринимателей, партнеров и акционеров корпораций типа S, как правило, должны уплачивать расчетный налог, если они ожидают, что при подаче ими налоговой декларации налоговая задолженность составит 1000 или более долларов США.

Корпорации, как правило, должны уплачивать расчетный налог, если они ожидают, что при подаче ими налоговой декларации налоговая задолженность составит 500 или более долларов США.

Если сумма вашего налога за предыдущий год превысила нулевое значение, вы, возможно, обязаны уплатить расчетный налог за текущий год. Дополнительная информация о том, кто обязан уплатить расчетный налог, приведена в электронной таблице формы 1040-ES, Расчетный налог для физических лиц (Английский) или формы 1120-W, Расчетный налог для корпораций (Английский).

Кто не обязан платить расчётный налог

Если вы получаете заработную плату, вы можете избежать необходимости платить расчётный налог, если работодатель будет удерживать больше налогов от вашего заработка. Для того, чтобы увеличить сумму налоговых удержаний, заполните новую форму W-4 (Английский). В форме W-4 предусмотрена отдельная строка, куда вы можете вписать дополнительную сумму, которую по вашему желанию может удерживать ваш работодатель.

Если вы получаете зарплату, Средство оценки удержанного налога поможет убедиться в том, что из заработной платы, получаемой вами на работе, удерживается правильная сумма налога.

Вы не обязаны платить расчётный налог за текущий год, если вы соответствуете всем трём из нижеперечисленных условий:

- Вы не имеете налоговой задолженности за предыдущий год

- Вы являлись гражданином США или проживали в США в течение всего года

- Ваш предыдущий налоговый год охватывал двенадцатимесячный период

У вас нет налоговой задолженности за предыдущий год, если общая сумма ваших налогов составляла ноль, или же вы не были обязаны подавать налоговую декларацию. За дополнительной информацией о том, как вычислить ежеквартальные платежи вашего расчётного налога обращайтесь к Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Как определить сумму расчётного налога

Физические лица, включая единоличных предпринимателей, партнеров и акционеров корпораций типа S, как правило, пользуются Формой 1040-ES (Английский) для определения размера расчетного налога.

Для определения размера расчетного налога вы должны определить предполагаемые суммы валового дохода, налогооблагаемого дохода, налогов, вычетов и зачетов за данный год.

При подсчете суммы своего расчётного налога за текущий год, имеет смысл в качестве отправной точки использовать ваш доход, вычеты и кредиты за предыдущий год. Используйте в качестве руководства вашу федеральную налоговую декларацию. Для подсчёта суммы своего расчетного налога вы можете пользоваться таблицей, приведённой в Форме 1040-ES, «Расчётный налог для уплаты частными лицами» (Английский). Вам понадобится рассчитать сумму дохода, который вы надеетесь заработать в течение данного года. Если вы завысили расчетные цифры своего дохода, просто заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы налога на следующий квартал. Таким же образом, если вы занизили расчётные цифры своего дохода, заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы своего налога на следующий квартал. Желательно, чтобы вы, по возможности, как можно точнее определили расчётную сумму своего дохода; это поможет вам избежать штрафов.

Вы должны вносить поправки как с учётом изменений в вашей личной ситуации, так и с учетом недавних изменений в налоговом законодательстве.

Корпорации, как правило, пользуются Формой 1120-W (Английский) для определения размера расчетного налога.

Когда следует платить расчётные налоги

Чтобы обеспечить уплату расчётного налога, в году предусмотрено четыре платёжных периода (Английский). Вы можете осуществлять расчетные платежи используя Форму 1040-ES (Английский) по почте (Английский), по Интернету, по телефону или со своего мобильного устройства с помощью приложения IRS2Go (Английский) . Посетите веб-сайт IRS.gov/payments для обзора всех вариантов платежей. Обращайтесь за дополнительной информацией к Публикации 505, «Вычет налогов и расчетный налог» (Английский).

Использование системы EFTPS является наиболее простым способом заплатить федеральные налоги как для частных лиц, так и для коммерческих предприятий. Пользуйтесь электронной системой уплаты федеральных налогов для ВСЕХ ваших взносов в уплату федерального налога, включая взносы в уплату федерального налога (FTD) и выплаты в рассрочку по соглашению, а также ежеквартальные выплаты расчётной суммы налога.

Корпорации обязаны депонировать платеж с помощью Федеральной электронной системы уплаты федеральных налогов (Английский). Обращайтесь за дополнительной информацией к Публикации 542, «Корпорации» (Английский).

Штраф за недоплату расчетного налога

Если вы недоплатили в течение года налог, удерживаемый из заработной платы или выплачиваемый ежеквартально в расчетной сумме, вы, возможно, должны будете уплатить штраф за недоплату расчетного налога. Обычно большинство налогоплательщиков избегают уплаты этого штрафа, если сумма их задолженности по уплате налога после вычета всех налогов, удерживаемых из заработной платы, и налоговых зачетов не превышает 1000 долларов США, а также если они уплатили как минимум наименьшую из следующих двух сумм: 90% суммы налога за текущий год или 100% суммы налога, указанной в налоговой декларации за предыдущий год.

Однако если вы получаете доход неравномерно в течение года, вы, возможно, сумеете избежать уплаты штрафа или понизить его сумму, рассчитав ожидаемый годовой доход исходя из того, что его размер сохранит текущее значение, и выплачивая неравномерные суммы налога. Используйте Форму 2210, «Недоплата налога, удерживаемого с лиц, нacлeдcтвeннoго имущества и растов» (Английский) (или Форма 2220, «Недоплата расчетного налога корпорациями» (Английский)) для того, чтобы установить должны ли вы уплатить штраф за недоплату своего расчетного налога. В Инструкциях по заполнению формы 1040 и 1040-SR (Английский) и Инструкциях по заполнению формы 1120 (Английский) PDF указано, где в налоговой декларации должен указываться штраф за недоплату расчетного налога.

Этот штраф может быть также отменен в следующих случаях:

- Неуплата расчетного налога была вызвана травмой, стихийным бедствием или иными необычными обстоятельствами, и наложение данного штрафа было бы несправедливо или

- Вы вышли на пенсию (по достижении 62-летнего возраста) или стали инвалидом в течение налогового года, за который вы должны были платить расчетный налог, или в течение предыдущего налогового года, и недоплата была вызвана уважительной причиной, а не умышленным недосмотром.

Отсрочка уплаты расчетного налога в 2020 г.

В соответсвии с Уведомлением 2020-18 (Английский) PDF, крайний срок первой уплаты расчетного налога был перенесен с 15 апреля 2020 года на 15 июля 2020 года. Аналогичным образом, в соответсвии с Уведомлением 2020-23 (Английский), крайний срок второй уплаты расчетного налога был автоматически перенесен с 15 июня 2020 года на 15 июля 2020 года. Пожалуйста, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» (Английский) для дополнительной информации.

Налоговые льготы, связанные с пандемией, для лиц, работающих на себя и платящих расчетный налог.

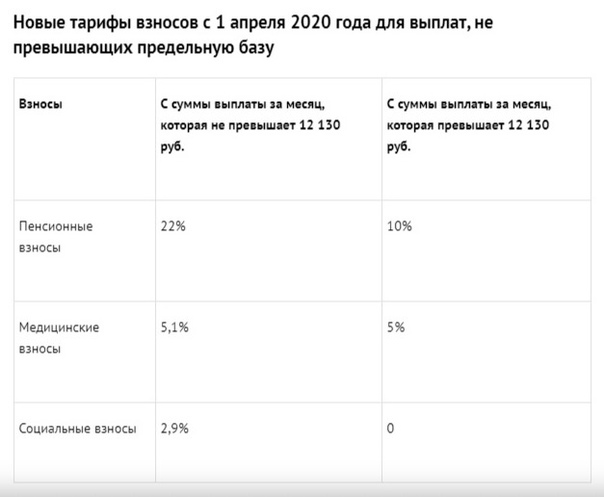

Законодательный акт CARES (Coronavirus Aid, Relief, and Economic Security) позволяет лицам, работающим на себя, отсрочить уплату налога в фонд социального обеспечения в размере 50% от суммы налогa на чистые поступления от самозанятости за период от 27 марта 2020 года до 31 декабря 2020 года. Это означает, что 50% от суммы налогa на чистые поступления от самозанятости за период от 27 марта 2020 года до 31 декабря 2020 года не учитываются при подсчете обязательных к уплате сумм расчетного налога.

Если налогоплательщиком сделаны недостаточные удержания подоходного налога и ежеквартальные выплаты расчетной суммы налога за 2018 год, то доступно расширение освобождения от налогового штрафа; налоговый возврат доступен для тех налогоплательщиков, которые уже заплатили штраф за недоплату налогов за 2018 год

Налоговое управление США понизило до 80 процентов порог, необходимый для того, чтобы определенные налогоплательщики имели право на освобождение от налогового штрафа за недостаточные ежеквартальные выплаты расчетной суммы налога, если их удержания федерального подоходного налога и ежеквартальные выплаты расчетной суммы налога меньше общей налоговой ответственности за 2018 год. Налогоплательщики обычно должны платить не менее 90 процентов своего налогового счета в течение года, чтобы избежать штрафа за недоплату при подаче налоговой декларации. 16 января 2019 года IRS снизило порог недоплаты до 85 процентов, а 22 марта 2019 года IRS снизило его до 80 процентов за 2018 налоговый год.

16 января 2019 года IRS снизило порог недоплаты до 85 процентов, а 22 марта 2019 года IRS снизило его до 80 процентов за 2018 налоговый год.

Это дополнительное расширение освобождения от налогового штрафа за 2018 налоговый год означает, что Налоговое управление США в настоящее время освобождает от штрафа налогоплательщика, заплатившего по крайней мере 80 процентов его общего налогового обязательства в течение года путем удержания федерального подоходного налога, ежеквартальных выплат расчетной суммы налога или их сочетания.

Налогоплательщики, которые еще не подали налоговую декларацию, должны подать ее в электронном виде. Программное обеспечение для подготовки налоговой декларации обновлено и использует новый порог недоплаты, а также определяет сумму подлежащих уплате налогов и любых полагающихся штрафов и освобождений от штрафов. Это освобождение от штрафа также включено в пересмотренные инструкции для Формы 2210 «Недоплата расчетного налога физическими лицами, наследственными имуществами и трастами» (Английский).

Налогоплательщики, уже подавшие свою федеральную налоговую декларацию за 2018 год, но имеющие право на это расширенное освобождение от штрафа, могут запросить возврат любой суммы расчетного налогового штрафа, которая уже уплачена или наложена. Для запроса возврата они должны подать Форму 843 «Требование возврата и запрос снижения налогов» (Английский). Налогоплательщики не могут подать эту форму в электронном виде. Они должны включить заявление об освобождении от причитающегося расчетного налогового штрафа (80% waiver of estimated tax penalty) в строку 7 Формы 843.

Ответы на вопросы слушателей Единого онлайн-семинара 1С (8 апреля 2020). Часть 2.

Согласно п. 3 постановления Правительства РФ от 02.04.2020 №409, срок представления бухгалтерской (финансовой) отчетности за 2019 год переносится на 3 месяца — до 30 июня 2020 года.

В совместном письме Минфина и ФНС России от 07.04.2020 №07-04-07/27289/ ВД-4-1/5878 @ приведены следующие разъяснения.

По мнению финансового ведомства, продление срока представления бухгалтерской (финансовой) отчетности за 2019 год распространяется только на налогоплательщиков, которые обязаны представлять свою годовую бухгалтерскую отчетность в налоговые органы в соответствии с подп. 5.1 п. 1 ст. 23 НК РФ.

5.1 п. 1 ст. 23 НК РФ.

Такими налогоплательщиками являются организации, у которых отсутствует обязанность представлять годовую бухгалтерскую (финансовую) отчетность, составляющую государственный информационный ресурс бухгалтерской (финансовой) отчетности в соответствии с Федеральным законом «О бухгалтерском учете», в налоговый орган. Это организации, годовая бухгалтерская (финансовая) отчетность которых содержит сведения, отнесенные к государственной тайне в соответствии с законодательством РФ, а также организации в случаях, установленных постановлением Правительства Российской Федерации от 22 января 2020 г. N 35.

Для этих организаций днем окончания срока представления обязательного экземпляра отчетности в налоговый орган в 2020 г. является 30 июня 2020 г.

На все остальные организации данный перенос сроков представления бухгалтерской отчетности не распространяется. Они должны ориентироваться на сроки, установленные для представления обязательного экземпляра годовой бухгалтерской отчетности за 2019 год в государственный информационный ресурс бухгалтерской (финансовой) отчетности.

Согласно п. 5 ст. 18 Федерального закона от 06.12.2011 №402-ФЗ «О бухгалтерском учете», в целях формирования государственного информационного ресурса бухгалтерской (финансовой) отчетности экономический субъект обязан представлять один экземпляр составленной годовой бухгалтерской (финансовой) отчетности в налоговый орган по месту нахождения экономического субъекта. Обязательный экземпляр отчетности представляется не позднее трех месяцев после окончания отчетного периода.

Согласно пункту 47 Положения по бухгалтерскому учету ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина России от 06.07.1999 №43н, если дата представления бухгалтерской отчетности приходится на нерабочий (выходной) день, то сроком представления бухгалтерской отчетности считается первый следующий за ним рабочий день.

Указом Президента Российской Федерации от 02.04.2020 №239 установлены нерабочие дни с 4 апреля по 30 апреля 2020 г.

В связи с этим днем окончания срока представления обязательного экземпляра годовой бухгалтерской отчетности за 2019 год в налоговые органы в 2020 г. является первый рабочий день, следующий за 31 марта 2020 г., определяемый с учетом нерабочих дней, а также переноса выходных дней, предусмотренного постановлением Правительства РФ от 10.07.2019 №875, т. е. 6 мая 2020 г.

является первый рабочий день, следующий за 31 марта 2020 г., определяемый с учетом нерабочих дней, а также переноса выходных дней, предусмотренного постановлением Правительства РФ от 10.07.2019 №875, т. е. 6 мая 2020 г.

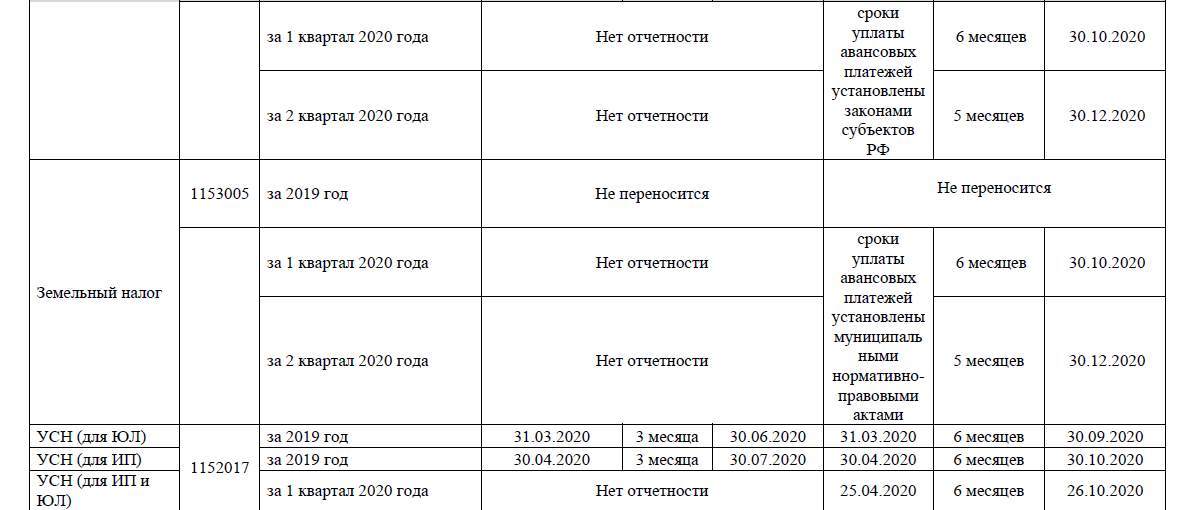

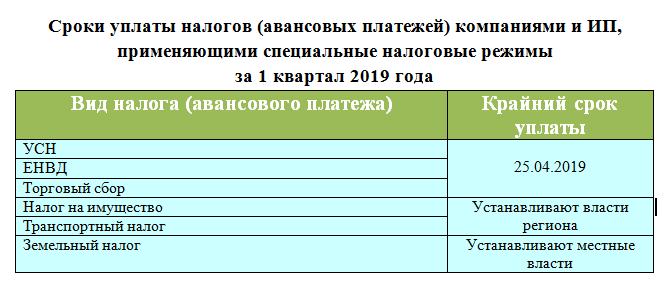

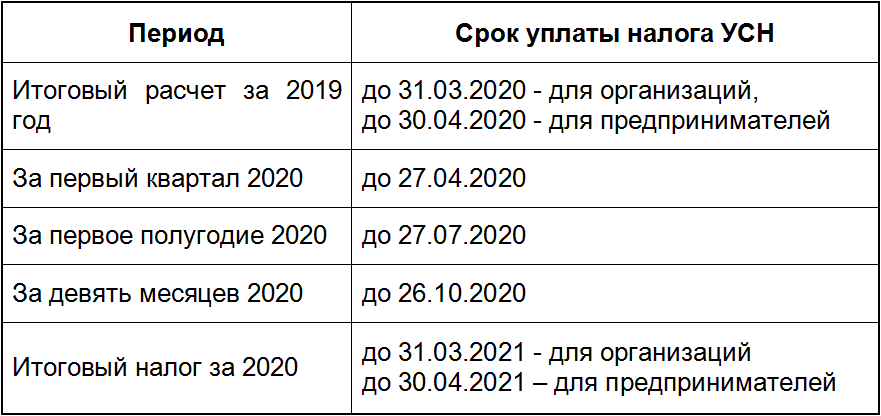

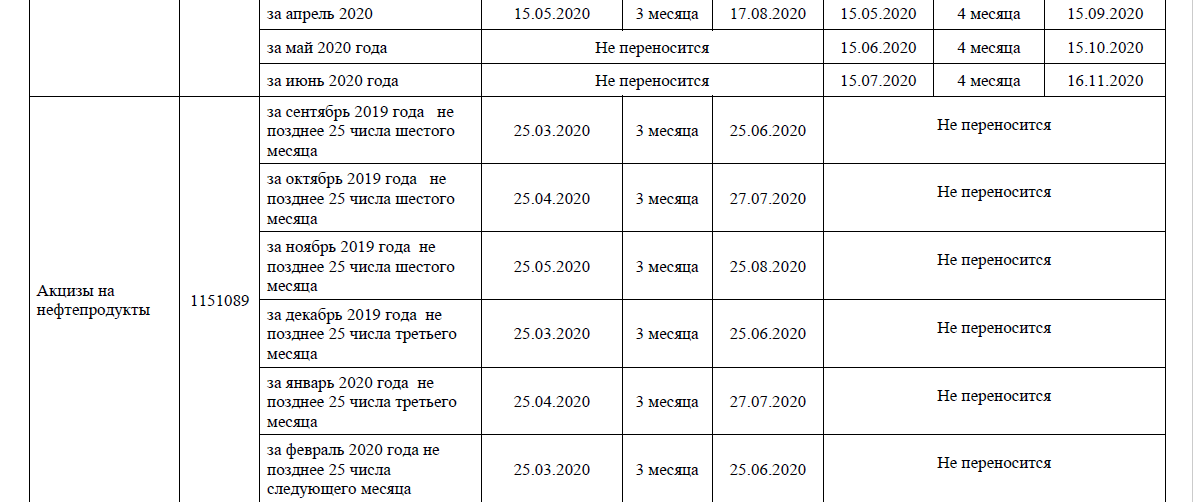

Сроки уплаты налогов и страховых взносов перенесли

Правительство РФ утвердило подготовленный ФНС перечень мер по обеспечению устойчивого развития экономики. Соответствующее постановление от 02.04.2020 № 409 опубликовано на официальном сайте Правительства РФ.

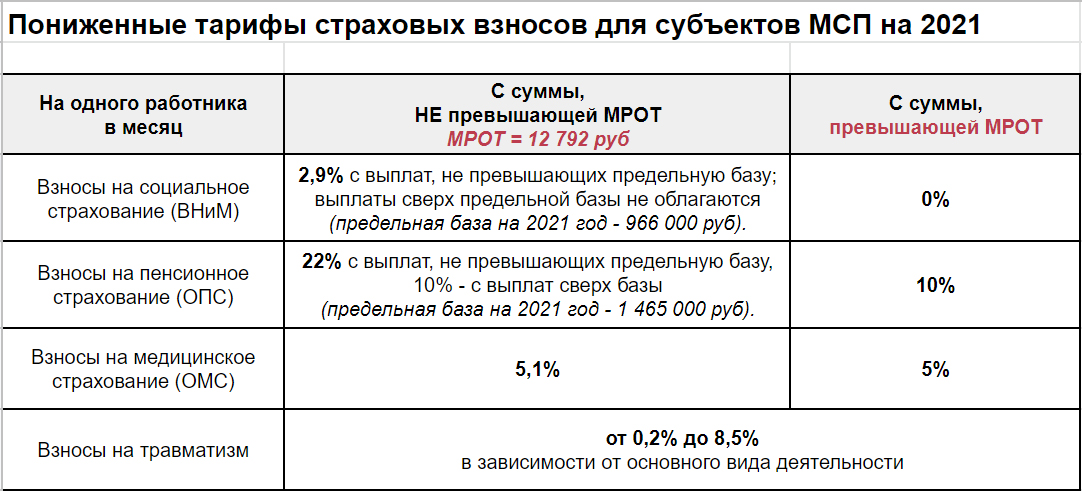

В частности, для предприятий малого и среднего бизнеса, занятых в наиболее пострадавших отраслях, на 6 месяцев продлевается:

- срок уплаты налога на прибыль организаций, налога, уплачиваемого в связи с применением УСН, ЕСХН за 2019 год;

- срок уплаты налогов (авансовых платежей по налогу), за отчетные периоды, приходящиеся на 1 квартал 2020 года (на 4 месяца – за отчетные периоды, приходящиеся на полугодие (2 квартал) 2020 года) – данная мера не применяется в отношении НДС, НПД и налогов, которые уплачивают налоговые агенты;

- срок уплаты страховых взносов, исчисленных с выплат и иных вознаграждений в пользу физических лиц за период март — май 2020 года (на 4 месяца — срок уплаты страховых взносов за период июнь и июль 2020 года, и фиксированных страховых взносов, подлежащих уплате не позднее 1 июля 2020 года) – данная мера предусмотрена только для микропредприятий.

При этом уплата НДФЛ с доходов индивидуальных предпринимателей за 2019 год переносится на 3 месяца. Для ИП на ПСН срок оплаты стоимости патента, который приходится на II квартал 2020 г., откладывается на 4 месяца.

Также устанавливаются сроки уплаты авансовых платежей по транспортному налогу, налогу на имущество организаций и земельному налогу:

- за первый квартал 2020 года – не позднее 30 октября 2020 года;

- за второй квартал 2020 года – не позднее 30 декабря 2020 года.

Обращаем внимание, перечисленные меры предусмотрены для организаций и ИП, включенных по состоянию на 01.03.2020 в Единый реестр субъектов малого и среднего предпринимательства, и ведущих деятельность в отраслях российской экономики, в наибольшей степени пострадавшим в результате распространения новой коронавирусной инфекции COVID-19. Перечень таких отраслей определяется Правительством РФ.

Ответственность за несвоевременную уплату налога с доходов и соцвзносов.

Налоги, сборы (взносы). Золотой фонд

Налоги, сборы (взносы). Золотой фонд

В условиях нынешней неблагоприятной экономической ситуации многие работодатели оказались не в состоянии не только своевременно выплачивать заработную плату своим работникам, но и своевременно уплачивать налог с доходов и взносы в социальные фонды, которые начисляются на заработную плату и удерживаются из нее. В рамках данной статьи рассмотрим, какая ответственность предусмотрена за несвоевременную уплату налога с доходов и социальных взносов.

Екатерина СКРИПКИНА, экономист-аналитик Издательского дома «Фактор»

Документы статьи

КУоАП

— Кодекс Украины об административных правонарушениях от 07.12.84 г. № 8073-X.Закон № 889

— Закон Украины «О налоге с доходов физических лиц» от 22. 05.2003 г. № 889-IV.

05.2003 г. № 889-IV.

Закон № 1533

— Закон Украины «Об общеобязательном государственном социальном страховании на случай безработицы» от 02.03.2000 г. № 1533-III.Закон № 2181

— Закон Украины «О порядке погашения обязательств плательщиков налогов перед бюджетами и государственными целевыми фондами» от 21.12.2000 г. № 2181-III.Закон № 2240

— Закон Украины «Об общеобязательном государственном социальном страховании в связи с временной потерей трудоспособности и расходами, обусловленными погребением» от 18.01.2001 г. № 2240-III.Закон № 1105

— Закон Украины «Об общеобязательном государственном социальном страховании от несчастного случая на производстве и профессионального заболевания, повлекших потерю трудоспособности» от 23.09.99 г. № 1105-XIV.Инструкция № 36 —

Инструкция о порядке перечисления, учета и расходования страховых средств Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины, утвержденная постановлением правления Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины от 12. 07.2007 г. № 36.

07.2007 г. № 36.

Инструкция № 21-1

— Инструкция о порядке исчисления и уплаты страхователями и застрахованными лицами взносов на общеобязательное государственное пенсионное страхование в Пенсионный фонд Украины, утвержденная постановлением правления Пенсионного фонда Украины от 19.12.2003 г. № 21-1.Инструкция № 16

— Инструкция о порядке поступления, учета и расходования средств Фонда социального страхования по временной потере трудоспособности, утвержденная постановлением правления Фонда социального страхования по временной потере трудоспособности от 26.06.2001 г. № 16.Инструкция № 339 —

Инструкция о порядке исчисления и уплаты взносов на общеобязательное государственное социальное страхование на случай безработицы и учета их поступления в Фонд общеобязательного государственного социального страхования Украины на случай безработицы, утвержденная приказом Минтруда от 18. 12.2000 г. №

339.

12.2000 г. №

339.

Порядок № 123

— Порядок исправления ошибок прошлых отчетных периодов в отчетности страхователей по средствам общеобязательного государственного социального страхования в связи с временной потерей трудоспособности и расходами, обусловленными рождением и погребением, утвержденный постановлением правления Фонда социального страхования по временной потере трудоспособности от 25.12.2003 г. № 123.

Затруднительное финансовое положение предприятий сказывается на том, что все чаще имеют место задержки выплаты заработной платы, а также несвоевременно уплачиваются налог с доходов и взносы в фонды социального страхования.

Напомним, что в случае задержки выплаты заработной платы на один и более календарных месяцев работодатели обязаны начислить и выплатить работникам компенсацию потери части заработной платы (

ст. 34 Закона Украины «Об оплате труда» от 24.03.95 г. № 108/95-ВР

и ст. 1 Закона Украины «О компенсации гражданам потери

части доходов в связи с нарушением сроков их выплаты» от 19.10.2000 г. №

2050-III). Наличие у предприятия задолженности перед

работниками по заработной плате является основанием для привлечения должностных

лиц такого предприятия к дисциплинарной, материальной, административной и даже

уголовной ответственности.

34 Закона Украины «Об оплате труда» от 24.03.95 г. № 108/95-ВР

и ст. 1 Закона Украины «О компенсации гражданам потери

части доходов в связи с нарушением сроков их выплаты» от 19.10.2000 г. №

2050-III). Наличие у предприятия задолженности перед

работниками по заработной плате является основанием для привлечения должностных

лиц такого предприятия к дисциплинарной, материальной, административной и даже

уголовной ответственности.

Однако в данной статье наша задача — выяснить, какая ответственность предусмотрена действующим законодательством для предприятия и его должностных лиц в случае, когда налог с доходов и социальные взносы были начислены и удержаны, но перечислены не вовремя.

Отметим, что несвоевременной считается уплата налогов и взносов позже сроков, предусмотренных действующим законодательством. Сроки уплаты налога с доходов и взносов в социальные фонды при

выплате заработной платы за первую и за вторую половину месяца приведены в статье «Взносы в социальные фонды. Ставки взносов в

социальные фонды» // «Налоги и бухгалтерский учет», 2009, № 15.

Ставки взносов в

социальные фонды» // «Налоги и бухгалтерский учет», 2009, № 15.

Несвоевременно перечислили налог с доходов: что грозит?

В случае

выплаты заработной платы налог с доходов подлежит уплате одновременно с получением денежных средств на выплату заработной платы в банке (одновременно с предоставлением платежного поручения о перечислении денежных средств на картсчет работника) (п.п. 8.1.2 Закона № 889), а в случае выплаты заработной платы в натуральной форме или из кассы предприятия (т. е. из выручки) — в течение банковского дня, следующего за днем такой выплаты (п.п. 8.1.4 Закона № 889).Согласно

п.п. «а» п. 20.2 Закона № 889 при нарушении правил начисления, удержания и уплаты в бюджет налога с доходов плательщика налога, которые осуществляются лицами, определенными налоговыми агентами, финансово ответственными являются такие лица.

Размер штрафных (финансовых) санкций за нарушение норм

Закона № 889 и основания для их применения определяются законом, регулирующим такие вопросы, если иное не установлено нормами этого Закона (п. 20.1 Закона № 889).В соответствии с

п.п. 17.1.9 Закона № 2181 в случае, когда налогоплательщик осуществляет денежные выплаты без предварительного начисления и уплаты налога, если в соответствии с законодательством такие начисление и уплата являются обязательной предпосылкой такой выплаты, налогоплательщик уплачивает штраф в двойном размере от суммы обязательства по такому налогу.Однако в случае несвоевременной уплаты налога с доходов при выплате заработной платы штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, не применяется. Предприятие должно уплатить такой штраф только в случае, если при проверке выявлено, что выплата заработной платы была произведена без предварительного начисления или неполного начисления налога с доходов. С этим согласны и налоговики (см. консультацию в журнале «Вестник

налоговой службы Украины», 2006, № 6, с. 47). В то же время в указанной

консультации, а также в

письме ГНАУ от 10.06.2008 г. № 11856/7/17-0717

налоговики упоминают о том, что в случае несвоевременного перечисления в бюджет

налога с доходов налоговый орган начисляет налоговому агенту пеню на основании

п.п. 16.1.2 Закона № 2181. По нашему мнению, в

рассматриваемой ситуации речь о начислении пени на основании этого

подпункта Закона № 2181

идти не может, поскольку она начисляется только при несвоевременной уплате

согласованного налогового обязательства.

В данном случае согласованного обязательства нет по той причине, что Налоговый

расчет по форме № 1ДФ не является налоговой декларацией.

С этим согласны и налоговики (см. консультацию в журнале «Вестник

налоговой службы Украины», 2006, № 6, с. 47). В то же время в указанной

консультации, а также в

письме ГНАУ от 10.06.2008 г. № 11856/7/17-0717

налоговики упоминают о том, что в случае несвоевременного перечисления в бюджет

налога с доходов налоговый орган начисляет налоговому агенту пеню на основании

п.п. 16.1.2 Закона № 2181. По нашему мнению, в

рассматриваемой ситуации речь о начислении пени на основании этого

подпункта Закона № 2181

идти не может, поскольку она начисляется только при несвоевременной уплате

согласованного налогового обязательства.

В данном случае согласованного обязательства нет по той причине, что Налоговый

расчет по форме № 1ДФ не является налоговой декларацией.

В соответствии со

ст. 1634 КоАП за неперечисление налога с доходов при выплате доходов должностные лица предприятия несут административную ответственность в виде предупреждения или штрафа в размере от 2 до 3 не облагаемых налогом минимумов доходов граждан (далее — ннмдг) (от 34 до 51 грн. ), а в

случае повторного нарушения в течение года —

от 3 до 5 ннмдг (от 51 до 85 грн.).

), а в

случае повторного нарушения в течение года —

от 3 до 5 ннмдг (от 51 до 85 грн.).

Протокол об установлении административного нарушения составляется должностными лицами налоговой службы во время документальной проверки предприятия и передается в суд для принятия соответствующего решения. Административный штраф может быть наложен только по решению суда.

В соответствии с

ч. 2 ст. 38 КоАП если дела об административных правонарушениях подведомственны суду, взыскание может быть наложено не позднее чем через три месяца со дня совершения правонарушения, а при длящемся правонарушении — не позднее чем через три месяца со дня его выявления.Таким образом, если на момент проверки налоговым органом

налог с доходов, удержанный с выплаченной заработной платы, будет перечислен в

бюджет, то административное взыскание может быть наложено, если прошло не более

трех месяцев со дня фактической уплаты налога с доходов. Если же до проверки

налог с доходов не будет перечислен в бюджет, административный штраф может быть

наложен на должностных лиц предприятия не позднее чем через три месяца со дня

составления протокола об установлении административного правонарушения.

Если же до проверки

налог с доходов не будет перечислен в бюджет, административный штраф может быть

наложен на должностных лиц предприятия не позднее чем через три месяца со дня

составления протокола об установлении административного правонарушения.

Если

заработная плата начислена, но не выплачена, налог с доходов подлежит уплате в течение 30 календарных дней, следующих за последним днем месяца, за который начислена, но не выплачена заработная плата (п.п. 8.1.2 Закона № 889).При нарушении указанного срока уплаты налога с доходов штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, по нашему мнению, к предприятию применяться не должен, поскольку отсутствовал факт выплаты дохода.Что касается административного взыскания, то в соответствии со

ст. 163-4 КоАП оно налагается за неперечисление налога с доходов при выплате. Поскольку заработная плата не выплачивалась, административный штраф в данном

случае применяться также не должен.

Поскольку заработная плата не выплачивалась, административный штраф в данном

случае применяться также не должен.

Если не вовремя уплатили взносы в Пенсионный фонд

Взносы в Пенсионный фонд в части начислений подлежат уплате одновременно с получением (перечислением) денежных средств на оплату труда, в том числе в безналичной форме или с выручки от реализации (

абзац восьмой ч. 6 ст. 20 Закона № 1058, абзац первый п.п. 5.1.5, абзац первый п.п. 5.1.6 Инструкции № 21-1).Что касается взносов в Пенсионный фонд в части удержаний, то они уплачиваются не позднее 20 числа месяца, следующего за месяцем, в котором выплачивается заработная плата (

п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (п. п.

5.2.2, абзац второй п.п. 5.1.4

Инструкции № 21-1).

п.

5.2.2, абзац второй п.п. 5.1.4

Инструкции № 21-1).

В случае если заработная плата начислена, но не выплачена, взносы в Пенсионный фонд должны быть уплачены не позднее 20 числа месяца, следующего за месяцем, за который начислена, но не выплачена заработная плата (

абзац четвертый п.п. 5.1.6, п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (абзац пятый п.п. 5.1.6, п.п. 5.2.2, абзац второй п.п. 5.1.4 Инструкции № 21-1).Согласно

ч. 12 ст. 20 Закона № 1058 страховые взносы подлежат уплате независимо от финансового состояния предприятия-плательщика.Что же грозит предприятию, если оно нарушило сроки уплаты пенсионных взносов, установленные действующим законодательством?

В соответствии с

п. 2 ч. 9 ст. 106 Закона № 1058

за несвоевременную уплату (несвоевременное перечисление)

органы Пенсионного фонда налагают на предприятие

штраф в зависимости от срока задержки платежа*:

2 ч. 9 ст. 106 Закона № 1058

за несвоевременную уплату (несвоевременное перечисление)

органы Пенсионного фонда налагают на предприятие

штраф в зависимости от срока задержки платежа*:

—

до 30 календарных дней включительно — 10 % суммы недоплаты;—

до 90 календарных дней включительно — 20 % суммы недоплаты;—

свыше 90 календарных дней — 50 % суммы недоплаты.* 5 марта 2009 года Верховная Рада Украины приняла Закон

Украины «О внесении изменений в некоторые законодательные акты Украины

относительно погашения задолженности перед Пенсионным фондом Украины и усиления

ответственности за нарушение законодательства в сфере общеобязательного

государственного пенсионного страхования», нормы которого изменяют меру

ответственности за нарушения пенсионного законодательства. На момент подготовки

материала Закон не подписан Президентом Украины. В случае его подписания (о чем

мы обязательно сообщим на страницах нашей газеты) штраф за несвоевременную

уплату страховых взносов будет налагаться в размере 10 % своевременно не

уплаченных взносов.

На момент подготовки

материала Закон не подписан Президентом Украины. В случае его подписания (о чем

мы обязательно сообщим на страницах нашей газеты) штраф за несвоевременную

уплату страховых взносов будет налагаться в размере 10 % своевременно не

уплаченных взносов.

Основанием для принятия решения о наложении штрафа являются данные карточки лицевого счета страхователя.

Кроме того, согласно

п.п. 10.1 Инструкции № 21-1 на суммы просроченной задолженности по уплате страховых взносов (недоимки) и своевременно не уплаченных штрафных санкций начисляется пеня в размере 0,1 % суммы недоплаты за каждый день просрочки платежа. При этом под просроченной задолженностью понимается сумма неначисленных и/или неуплаченных страховых взносов в установленные сроки (ч. 2 ст. 106 Закона № 1058).Количество дней просрочки рассчитывается с первого

календарного дня, следующего за днем наступления срока соответствующего платежа,

до дня его фактической уплаты страхователем включительно.

Обращаем внимание, что пеня на пеню не начисляется (

п.п. 10.4 Инструкции № 21-1).За несвоевременное перечисление или несвоевременное зачисление на банковские счета органов Пенсионного фонда сумм страховых взносов и финансовых санкций по вине банков, пеня начисляется таким банкам в размере 0,1 % указанных сумм за каждый день просрочки их перечисления (зачисления).

Отметим, что на практике и сумма штрафа, и сумма пени рассчитываются органами Пенсионного фонда.

В соответствии с

п. 7 ч. 9 ст. 106 Закона № 1058 за неуплату или неполную уплату авансовых платежей на страхователя налагается штраф в размере 50 % суммы неуплаченных или несвоевременно уплаченных авансовых платежей. При этом под авансовыми платежами понимаются страховые взносы, которые перечисляются Пенсионному фонду при выплате доходов в течение базового отчетного периода, за который они начислены (ч. 6 ст. 20 Закона № 1058). Так, в случае неперечисления

авансовых платежей в Пенсионный фонд при выплате отпускных, вознаграждений по

гражданско-правовым договорам и т. п. предприятию грозит штраф в размере 50 %

суммы неуплаченных авансовых платежей. Основанием для принятия решения о

наложении такого штрафа является акт документальной проверки органами

Пенсионного фонда.

6 ст. 20 Закона № 1058). Так, в случае неперечисления

авансовых платежей в Пенсионный фонд при выплате отпускных, вознаграждений по

гражданско-правовым договорам и т. п. предприятию грозит штраф в размере 50 %

суммы неуплаченных авансовых платежей. Основанием для принятия решения о

наложении такого штрафа является акт документальной проверки органами

Пенсионного фонда.

Отметим, что финансовые санкции грозят предприятию независимо от того, будут ли несвоевременно уплаченные страховые взносы уплачены самостоятельно страхователем до начала проверки или же их обнаружат контролирующие органы Пенсионного фонда во время документальной проверки.

Кроме наложения штрафа на страхователя должностные лица предприятия, виновные в совершении правонарушения (в нашем случае — в несвоевременном перечислении пенсионных взносов), привлекаются к административной ответственности.

В соответствии с

п. 2 ч. 16 ст. 106 Закона № 1058 за

нарушение установленного порядка начисления и сроков уплаты страховых взносов

на должностных лиц предприятия

налагается штраф в размере от 8 до 15 ннмдг (от 136

до 255 грн.).

При повторном совершении

такого

правонарушения

в течение года размер штрафа составит

от 10 до 20 ннмдг (от 170 до 340 грн.)*.

Административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения (ч. 1 ст. 38 КоАП).

2 ч. 16 ст. 106 Закона № 1058 за

нарушение установленного порядка начисления и сроков уплаты страховых взносов

на должностных лиц предприятия

налагается штраф в размере от 8 до 15 ннмдг (от 136

до 255 грн.).

При повторном совершении

такого

правонарушения

в течение года размер штрафа составит

от 10 до 20 ннмдг (от 170 до 340 грн.)*.

Административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения (ч. 1 ст. 38 КоАП).

* В случае подписания Президентом Украины Закона Украины «О

внесении изменений в некоторые законодательные акты Украины относительно

погашения задолженности перед Пенсионным фондом Украины и усиления

ответственности за нарушение законодательства в сфере общеобязательного

государственного пенсионного страхования» размер административного штрафа за

несвоевременную уплату страховых взносов, в том числе авансовых платежей будет

составлять: от 25 до 50 ннмдг (от 425 до 850 грн. ), если размер неуплаченной

суммы не превышает 300 ннмдг (5100 грн.) или от 50 до 100 ннмдг (от 850 до 1700

грн.), если размер неуплаченной суммы больше 300 ннмдг (5100 грн.).

), если размер неуплаченной

суммы не превышает 300 ннмдг (5100 грн.) или от 50 до 100 ннмдг (от 850 до 1700

грн.), если размер неуплаченной суммы больше 300 ннмдг (5100 грн.).

От имени органов Пенсионного фонда рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право директор исполнительной дирекции Пенсионного фонда Украины, его заместители, начальники главных управлений Пенсионного фонда Украины в АРК, областях, городах Киеве и Севастополе и их заместители, начальники управлений Пенсионного фонда Украины в районах, городах, районах в городах и их заместители на основании документов, свидетельствующих о совершении правонарушения

(ч. 17 ст. 106 Закона № 1058).

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности

Взносы в Фонд социального страхования по временной потере трудоспособности подлежат уплате одновременно с получением средств на оплату труда в учреждениях банков (

п. 4.4 Инструкции № 16),

в день перечисления заработной платы на текущие счета работников в учреждениях

банков (абзац первый п. 4.6 Инструкции № 16).

4.4 Инструкции № 16),

в день перечисления заработной платы на текущие счета работников в учреждениях

банков (абзац первый п. 4.6 Инструкции № 16).

В случае выплаты заработной платы за первую половину или другую часть месяца начисленные страховые взносы должны быть перечислены в Фонд не позднее дня, установленного для выплаты заработной платы за вторую половину месяца.

Если заработная плата выплачивается из выручки от реализации или в натуральной форме, страховые взносы подлежат уплате не позднее дня, следующего за днем выплаты заработной платы (

абзац второй п. 4.6 Инструкции № 16).При несвоевременной выплате заработной платы взносы в Фонд социального страхования по временной потере трудоспособности уплачиваются при фактической выплате заработной платы в соответствующие для формы выплаты сроки (

п. 4.4 Инструкции № 16).

В соответствии с

абзацем третьим ч. 1 ст. 30 Закона № 2240 за несвоевременную уплату взносов в Фонд социального страхования по временной потере трудоспособности при проверке органами Фонда на предприятие налагается штраф в размере 50 % сумм, подлежащих уплате страховых взносов за весь период, прошедший со дня, когда страхователь был взят на учет. Однако, как отмечается в письме Фонда социального страхования по временной потере трудоспособности от 20.04.2006 г. № 05-31-850, на практике штраф применяется в размере 50 % суммы подлежащих уплате страховых взносов, а не от суммы взносов за весь период с момента взятия на учет.Кроме штрафов, за нарушение срока уплаты страховых взносов предусмотрено взыскание пени.

Пеня рассчитывается исходя из

120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок (п. 5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16).

При этом моментом уплаты считается день возникновения недоимки, т. е. при

расчете пени следует применять ставку НБУ, действующую на день возникновения

недоимки.

5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16).

При этом моментом уплаты считается день возникновения недоимки, т. е. при

расчете пени следует применять ставку НБУ, действующую на день возникновения

недоимки.

Начисление пени начинается с первого рабочего дня, следующего за днем получения заработной платы (со дня возникновения недоимки), и заканчивается в день приема банком платежного поручения на уплату взносов в Фонд. При этом недоимкой считается неуплаченная в установленные сроки разница между начисленными страховыми взносами и расходами, связанными с предоставлением материального обеспечения и социальных услуг (пособие по беременности и родам, пособие по временной нетрудоспособности, пособие на погребение и др.).

Пеня на сумму недоимки

не начисляется только в том случае, если существовала задолженность Фонда перед страхователем, и сумма такой задолженности превышала сумму выявленной недоимки на момент выявления ошибки (п. 6 Порядка № 123).

Излишне перечисленная сумма пени должна быть

возвращена страхователю по его письменному заявлению.

6 Порядка № 123).

Излишне перечисленная сумма пени должна быть

возвращена страхователю по его письменному заявлению.

Если взносы уплачены несвоевременно по вине банковского учреждения (произошло несвоевременное списание со счета и зачисление в Фонд), пеню должно уплатить такое банковское учреждение. При этом предприятие-страхователь освобождается от ответственности за несвоевременное зачисление суммы страховых взносов в Фонд социального страхования по временной потере трудоспособности, включая начисленную пеню и штрафные санкции (

п.п. 5.7 Инструкции № 16).В соответствии со

ст. 1655 КоАП за несвоевременное перечисление взносов в Фонд социального страхования по временной потере трудоспособности должностные лица предприятия привлекаются к административной ответственности в виде штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн. ), а в случае повторного такого нарушения в течение года — от 10

до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено

не позднее чем через два месяца со дня выявления правонарушения (ч.

1 ст. 38 КоАП).

), а в случае повторного такого нарушения в течение года — от 10

до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено

не позднее чем через два месяца со дня выявления правонарушения (ч.

1 ст. 38 КоАП).

Отметим, что рассматривать дела об административных нарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда социального страхования по временной потере трудоспособности, его заместители, руководители исполнительных дирекций отделений Фонда в АРК, областях, городах Киеве и Севастополе и их заместители (

ч. 2 ст. 24411 КоАП).Обращаем внимание, что в случае если предприятие самостоятельно

перечисляет подлежащие уплате суммы страховых взносов и пеню в полном объеме, а также уведомляет рабочий орган Фонда о факте выявления ошибки и перечислении начисленных страховых взносов и пени до начала проверки органом Фонда, штрафы не применяются (п. 8 Порядка № 123).

8 Порядка № 123).

Несвоевременно уплатили взносы в Фонд социального страхования на случай безработицы

Взносы в Фонд социального страхования на случай безработицы подлежат уплате одновременно с получением (перечислением) средств на оплату труда, в том числе в безналичной или натуральной форме, или выручки от реализации товаров (услуг) (

абзац первый ч. 3 ст. 17 Закона № 1533).В соответствии с

абзацем вторым ч. 1 ст. 38 Закона 1533 в случае несвоевременной уплаты страховых взносов или неполной их уплаты страхователи должны уплатить сумму доначисленных контролирующим органом страховых взносов (недоимки), штраф и пеню. Штраф налагается в размере сокрытой суммы выплат, на которые насчитываются страховые взносы, а в случае повторного нарушения — в трехкратном размере такой суммы.

Однако согласно разъяснениям Фонда социального страхования на случай безработицы (см.

письмо от 08.01.2003 г. № ДЦ-09-43) штраф применяется к предприятию-страхователю только в том случае, если во время проверки выявлено, что сумма заработной платы, на которую начисляются взносы, не отражена в расчетной ведомости о начислении и перечислении страховых взносов в Фонд социального страхования на случай безработицы. Если же в расчетной ведомости отражена сумма средств, на которую должны быть начислены страховые взносы, но на нее взносы не начислены или начислены, но уплачены несвоевременно, начисляется только пеня.Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок. В соответствии с разъяснениями, предоставленными в

письме Государственного центра занятости от 23. 03.2001

г. № ДЦ-05-901,

ставка НБУ принимается на момент уплаты, а именно: на день получения заработной

платы, установленный в банковском учреждении, т. е. на день, когда должны быть

уплачены страховые взносы.

03.2001

г. № ДЦ-05-901,

ставка НБУ принимается на момент уплаты, а именно: на день получения заработной

платы, установленный в банковском учреждении, т. е. на день, когда должны быть

уплачены страховые взносы.

В соответствии с

п. 9.4 Инструкции № 339 начисление пени производится начиная со следующего дня после наступления срока уплаты страховых взносов до дня уплаты включительно. Если срок уплаты совпадает с выходным (праздничным) днем, то пеня начисляется начиная со следующего рабочего дня после выходного (праздничного) дня. В случае несвоевременного зачисления на счет фонда страховых взносов пеню уплачивает банковское учреждение, при этом пеня со страхователя не взыскивается.Согласно

ст. 1653 КоАП за несвоевременную или неполную уплату страховых взносов на должностных лиц предприятия налагается штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн. ), а

за повторное аналогичное нарушение в течение года — от 10 до 20 ннмдг (от 170 до

340 грн.). В соответствии с ч. 1 ст. 38 КоАП

административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения. От имени Фонда рассматривать дела об

административных правонарушениях и налагать административные взыскания имеют

право руководитель исполнительной дирекции Фонда, его заместители, руководители

рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и

Севастополе и их заместители (ч. 2 ст. 2449

КоАП).

), а

за повторное аналогичное нарушение в течение года — от 10 до 20 ннмдг (от 170 до

340 грн.). В соответствии с ч. 1 ст. 38 КоАП

административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения. От имени Фонда рассматривать дела об

административных правонарушениях и налагать административные взыскания имеют

право руководитель исполнительной дирекции Фонда, его заместители, руководители

рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и

Севастополе и их заместители (ч. 2 ст. 2449

КоАП).

В случае если работодатель самостоятельно до начала проверки выявил ошибки, правильно доначислил страховые взносы, рассчитал пеню и перечислил в Фонд социального страхования на случай безработицы соответствующие суммы, к такому страхователю и его должностным лицам штрафные санкции не применяются (см.

письмо Государственного центра занятости от 17. 05.2006 г. №

ДЦ-09-2529/0/6-06).

05.2006 г. №

ДЦ-09-2529/0/6-06).

Таким образом, если до начала проверки предприятие уплатило сумму взносов, которые не были перечислены в установленный срок, оно должно только рассчитать и уплатить пеню.

Если несвоевременно перечислили взносы в Фонд социального страхования от несчастных случаев на производстве

Взносы в Фонд социального страхования от несчастных случаев на производстве (далее — ФССНС) подлежат уплате одновременно с получением денежных средств в банке на выплату заработной платы, в день перечисления заработной платы на текущие счета работников (

абзац второй п. 4.12 Инструкции № 36).Если заработная плата выплачивается из выручки или в натуральной форме, взносы в ФССНС подлежат уплате не позднее следующего дня после выплаты заработной платы (

абзац четвертый п. 4.12

Инструкции № 36).

4.12

Инструкции № 36).

За несвоевременную уплату страховых взносов со страхователей взыскивается пеня (

ч. 2 ст. 52 Закона № 1105). Наложение штрафных санкций на предприятие действующим законодательством не предусмотрено.Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок (

п. 5.1 Инструкции № 36). Пеня начисляется начиная со следующего дня после получения заработной платы до дня уплаты недоимки включительно. Пеня на пеню не насчитывается.В случае если взносы были перечислены несвоевременно по вине банковского учреждения, пеня уплачивается таким банковским учреждением за каждый день просрочки их перечисления (зачисления). При этом с предприятия-страхователя пеня за эти дни не взыскивается.

В соответствии со

ст. 1654 КоАП

за несвоевременную уплату страховых взносов должностные лица предприятия

привлекаются к административной ответственности в виде

штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.),

а при повторном нарушении

сроков уплаты страховых взносов —

от 10 до 20 ннмдг (от 170 до 340 грн.).

Административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения (ч. 1 ст. 38 КоАП).

От имени ФССНС рассматривать дела об административных правонарушениях и налагать

административные взыскания имеют право руководитель исполнительной дирекции

Фонда, его заместители, руководители рабочих органов исполнительной дирекции

Фонда в АРК, областях, городах Киеве и Севастополе и их заместители,

руководители районных и городских отделений исполнительной дирекции Фонда.

1654 КоАП

за несвоевременную уплату страховых взносов должностные лица предприятия

привлекаются к административной ответственности в виде

штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.),

а при повторном нарушении

сроков уплаты страховых взносов —

от 10 до 20 ннмдг (от 170 до 340 грн.).

Административное взыскание может быть наложено не позднее чем через два месяца

со дня выявления правонарушения (ч. 1 ст. 38 КоАП).

От имени ФССНС рассматривать дела об административных правонарушениях и налагать

административные взыскания имеют право руководитель исполнительной дирекции

Фонда, его заместители, руководители рабочих органов исполнительной дирекции

Фонда в АРК, областях, городах Киеве и Севастополе и их заместители,

руководители районных и городских отделений исполнительной дирекции Фонда.

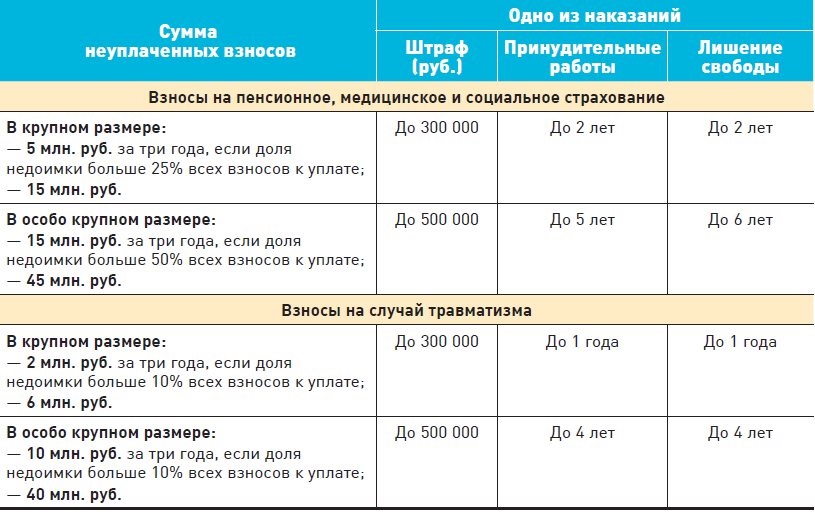

Для удобства все виды ответственности, предусмотренные

действующим законодательством за несвоевременную уплату налога с доходов и

взносов в фонды социального страхования, представим в таблице.

Ответственность за неперечисление в бюджет налога с доходов и несвоевременную уплату взносов в фонды социального страхования

|

Вид правонарушения |

Финансовая санкция |

Административная ответственность |

Основание |

||

|

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Неперечисление в бюджет налога с доходов при выплате дохода |

— |

— |

Предупреждение или штраф в размере от 2 до 3 ннмдг (от

34 до 51 грн. |

Штраф от 3 до 5 ннмдг (от 51 до 85 грн.) |

Ст. 1634 КоАП |

|

Несвоевременная уплата взносов в Пенсионный фонд

|

Штраф в зависимости от срока задержки платежа: — до 30 календарных дней включительно — 10 % суммы недоплаты; — до 90 календарных дней включительно — 20 % суммы недоплаты; — свыше 90 календарных дней — 50 % суммы недоплаты Пеня начисляется на суммы несвоевременно уплаченных страховых взносов и штрафных санкций в размере 0,1 % указанных сумм за каждый день просрочки платежа (с первого календарного дня, следующего за днем наступления срока уплаты платежа, до дня его фактической уплаты включительно) |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.

|

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.)

|

П. 2 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058, п. 10.1 Инструкции № 21-1

|

|

|

Несвоевременная уплата авансовых платежей в Пенсионный фонд |

Штраф в размере 50 % суммы несвоевременно уплаченных авансовых платежей |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.). |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн. |

П. 7 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058 |

|

|

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности |

Штраф применяется в размере 50 % сумм, подлежащих уплате страховых взносов |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Абзац третий ч. 1 ст. 30 Закона № 2240, п. 5 Порядка №

123,

абзац третий п. |

|

|

Пеня рассчитывается исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты (день возникновения недоимки), начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок |

|||||

|

Несвоевременная уплата взносов в Фонд социального страхования на случай безработицы |

Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн. |

Ч. 1 ст. 38 Закона 1533, ст. 1653 КоАП |

|

|

Несвоевременная уплата взносов в Фонд социального страхования от несчастных случаев на производстве |

Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Ч. |

|

Материал данной статьи поможет работодателям сориентироваться в том, какие виды финансовых санкций грозят им в случае несвоевременной уплаты налога с доходов и взносов в фонды социального страхования, а также какие виды административной ответственности предусмотрены для должностных лиц предприятия за соответствующие правонарушения.

взносов IRA, внесенных до 15 июля, засчитываются как налоговый вычет за 2019 г.

IR-2020-146, 9 июля 2020 г.

ВАШИНГТОН — Налоговая служба сегодня напомнила людям, что взносы в традиционные индивидуальные пенсионные соглашения (IRA), внесенные до 15 июля 2020 года отложенной налоговой декларации, подлежат вычету из налоговой декларации 2019 года.

Налогоплательщики могут подать налоговую декларацию за 2019 год и потребовать вычет до фактического внесения взноса. Но в этом случае взнос должен быть внесен до 15 июля, когда он должен быть возвращен, без учета продлений.

Но в этом случае взнос должен быть внесен до 15 июля, когда он должен быть возвращен, без учета продлений.

Большинство работающих налогоплательщиков, которым на конец 2019 года не исполнилось 70,5 лет, имеют право начать традиционную IRA или добавить деньги на существующий счет. Налогоплательщики могут вносить вклад в Roth IRA в любом возрасте. Начиная с 2020 налогового года, налогоплательщики любого возраста — даже старше 70,5 лет — могут начать традиционную IRA.

Взносы в традиционный IRA обычно не облагаются налогом, а снятие средств обычно облагается налогом. Взносы в Roth IRA не подлежат налогообложению, но квалифицированное снятие средств не облагается налогом.Кроме того, налогоплательщики с низким и средним доходом, которые делают взносы в традиционный или Roth IRA, также могут претендовать на получение сберегательного кредита.

Правомочные налогоплательщики обычно могут внести до 6000 долларов в IRA на 2019 год. Лимит увеличен до 7000 долларов для налогоплательщиков, которым к концу 2019 года исполнилось 50 лет.

Взносы в традиционные IRA подлежат вычету до наименьшего из предела взноса или 100% компенсации налогоплательщика. Компенсация — это обычно то, что человек зарабатывает на работе.

Однако, если налогоплательщик охвачен пенсионным планом на рабочем месте, вычет по взносам в традиционный IRA за 2019 налоговый год уменьшается, если модифицированный скорректированный валовой доход налогоплательщика (MAGI) составляет:

- Более 64 000 долларов США, но менее 74 000 долларов США для одинокого человека, главы семьи или состоящего в браке лица, подающего отдельную регистрацию и не проживавшего со своим супругом в любое время в 2019 году. Без вычета, если 74 000 долларов США или более.

- Более 103 000 долларов США, но менее 123 000 долларов США для супружеской пары, подающей совместную декларацию, или соответствующей вдовы (вдовы).Без вычета, если 123000 долларов и более.

- Более 193 000 долларов США, но менее 203 000 долларов США для супружеской пары, подающей совместную декларацию, если один из супругов имеет пенсионный план на работе, а другой — нет.

Без вычета, если 203 000 долларов и более.

Без вычета, если 203 000 долларов и более. - Менее 10 000 долларов США для состоящего в браке лица, подающего отдельно и проживающего со своим супругом в любое время в течение 2019 года. Без вычета, если 10 000 долларов США или более.

Несмотря на то, что взносы в IRA Roth не подлежат налогообложению, в 2019 налоговом году максимальная сумма, которую может внести налогоплательщик, уменьшается, если их MAGI составляет:

- 122000 долларов США или более для одинокого человека, главы семьи или состоящего в браке лица, подающего отдельную регистрацию и не проживавшего со своим супругом в любое время в 2019 году.Взносы не допускаются, если MAGI составляет 137 000 долларов и более.

- 193 000 долларов или более для супружеской пары, подающей заявление совместно, или соответствующей требованиям вдовы (вдовы). Взносы не допускаются, если MAGI составляет 203 000 долларов и более.

- Менее 10 000 долларов США для состоящего в браке лица, подающего отдельно и проживающего со своим супругом в любое время в течение 2019 года.

Если 10 000 долларов или больше, взнос не взимается.

Если 10 000 долларов или больше, взнос не взимается.

Кредит для пенсионных сбережений, также известный как сберегательный кредит, часто доступен для вкладчиков IRA, если их скорректированный валовой доход падает ниже определенного уровня.На 2019 год налогоплательщики могут претендовать на получение кредита, если их MAGI не превышает:

- 64000 долларов за совместную регистрацию в браке.

- 48000 долларов на главу семьи.

- 32 000 долл. США за холостую, женатую подачу документов отдельно или вдова (вдова), отвечающая требованиям.

Налогоплательщики должны использовать форму 8880 «Кредит для квалифицированных пенсионных взносов», чтобы претендовать на получение сберегательного кредита. В инструкциях есть подробности о том, как рассчитать кредит.

Рабочие листы, относящиеся к IRA, доступны в формате PDF с инструкциями по форме 1040 или в публикации 590-A «Взносы в индивидуальные пенсионные соглашения» в формате PDF. Вычет для взносов IRA заявлен в форме 1040 PDF, Приложении 1 PDF. Не вычитаемые взносы в традиционный IRA указываются в форме 8606.

Вычет для взносов IRA заявлен в форме 1040 PDF, Приложении 1 PDF. Не вычитаемые взносы в традиционный IRA указываются в форме 8606.

Налогоплательщики также должны знать, что особые правила разрешают льготные налоговые выплаты и выплаты из определенных пенсионных планов для тех, кто пострадал от коронавируса или тех, кто понес экономические убытки в результате определенных крупных бедствий. Налогоплательщики могут найти ответы на вопросы, получить формы и инструкции, а также найти простые в использовании инструменты онлайн в IRS.губ.

Дополнительные ресурсы:

Отдел счетов работодателей | Информация о ставках, взносах и сроках оплаты

Базовая неделя — это любая календарная неделя (с воскресенья по субботу) в отчетном квартале, в течение которой работник получал заработную плату, равную или более чем в 20 раз превышающую почасовую минимальную заработную плату штата за предыдущий год (200 долларов в 2020 году и 220 долларов в 2021 году) . Если неделя попадает в два календарных квартала, укажите в отчете квартал, на который приходится четыре или более дней.

Выплаты работникам за отпуск, отпуск по болезни или другой оплачиваемый отпуск в течение квартала должны отражаться как часть заработной платы, выплаченной в течение этого квартала. Заработок и, следовательно, базовые недели засчитываются в момент фактического использования отпуска, что может произойти или не произойти в том же квартале, что и выплата.

Выплаты при увольнении или увольнении, выплачиваемые сотруднику вместо уведомления, продолжают трудовые отношения и должны указываться как базовая неделя. В таком случае фактическая базовая неделя будет приходиться на неделю или недели, следующие за последним рабочим днем.Выходные пособия, производимые в соответствии с договорными обязательствами, обычаями или политикой компании, не продлевают трудовые отношения и не считаются базовой неделей. Эти платежи указываются в Форме WR-30, а запись количества базовых недель равна нулю.

Комиссионные или премии указываются как часть заработной платы за квартал, когда они фактически выплачиваются. Эти доходы могут использоваться в расчетах базовой недели, если (1) выплаты могут быть напрямую связаны с доходами определенной календарной недели или определенных календарных недель, и (2) такие дополнительные доходы только в этом случае увеличивают существующие доходы за затронутую календарную неделю. (s) сверх минимальной суммы, необходимой для базовой недели.

Эти доходы могут использоваться в расчетах базовой недели, если (1) выплаты могут быть напрямую связаны с доходами определенной календарной недели или определенных календарных недель, и (2) такие дополнительные доходы только в этом случае увеличивают существующие доходы за затронутую календарную неделю. (s) сверх минимальной суммы, необходимой для базовой недели.

Обратите внимание, что в 2020 году в третьем квартале будет 14 базовых недель:

Квартал | Базовые недели |

1-й | 13 |

2-я | 13 |

3-й | 14 |

4-я | 13 |

Квартальная отчетность и информация о налогооблагаемой заработной плате

Пожалуйста, нажмите Часто задаваемые вопросы ниже, чтобы получить дополнительную информацию об этом приложении.

Все работодатели штата Вермонт, которые должны платить страховку по безработице (UI) своих сотрудников, ДОЛЖНЫ подавать ежеквартальный отчет о заработной плате и взносах. В Вермонте все работодатели обязаны подавать документы в электронном виде.

Сумма к оплате основана на:

- Заработная плата брутто выплачена

- Текущая налогооблагаемая заработная плата и

- Ставка налога, назначенная работодателю.

Расчет сумм

Следующие таблицы используются для расчета сумм, причитающихся по квартальному отчету о заработной плате и взносах C-101.

| КАЛЕНДАРНЫЙ ГОД | БАЗА НАЛОГОВОЙ ЗАРПЛАТЫ |

|---|---|

| 2022 | $ 15 500 |

| 2021 | 14 100 долл. США |

| 2020 | 16 100 долл. США |

| 2019 | 15,600 $ |

| Проценты | 1,5% в месяц; 18% ежегодно |

Отчетность

ВСЕ работодатели обязаны подавать свои квартальные отчеты о заработной плате и взносах по страхованию от безработицы в электронном виде.

Работодатели, сообщающие от 0 до 250 сотрудников:

- Доступ к электронной системе налогообложения и заработной платы в Интернете (VITWS) штата Вермонт можно получить, выбрав на домашней странице «Услуги по безработице для работодателей», затем «Онлайн-услуги для работодателей» и «Ежеквартальные отчеты работодателей».

- Новым работодателям будет отправлен временный пароль по почте. После получения временного пароля войдите в систему VITWS, чтобы создать свой собственный пароль для ежеквартальной регистрации. Сохраните вновь установленный пароль для надежного хранения, так как он будет вашим постоянным паролем для всех будущих документов.Если вам нужно сбросить пароль, вы можете щелкнуть ссылку «Забыли пароль» или позвонить в службу поддержки работодателя по телефону 802-828-4344.

Работодатели, насчитывающие более 250 сотрудников:

- Необходимо использовать систему отчетности для крупных работодателей.

- Если вы не зарегистрированы, пожалуйста, найдите технические характеристики и заявку (C-29A) в разделе «Формы работодателя».

- Чтобы использовать Систему отчетности для крупных работодателей, в отдел должен быть подан документ C-29A.

Срок подачи отчетов, как показано ниже:

| Для заработной платы, выплаченной в течение: | Срок сдачи отчета: |

|---|---|

| январь — март | 30 апреля |

| апрель — июнь | 31 июля |

| июль — сентябрь | 31 октября |

| октябрь — декабрь | 31 января |

*** Если срок сдачи отчета приходится на выходные, сроком исполнения будет следующий рабочий день.Пожалуйста, подайте отчет вовремя, чтобы избежать штрафных санкций.

Преимущества использования приложения VITWS:

- Быстрый, простой в использовании, со справочными меню для каждого шага процесса

- Позволяет загружать информацию о заработной плате в формате с разделителями-запятыми (CSV).

- Загружает записи о заработной плате и информацию о сотрудниках за предыдущий квартал

- Позволяет обновлять и добавлять новых сотрудников

- Вычисляет «сверхнормативную заработную плату»

- Позволяет получить доступ к предыдущим отчетам, поданным через Интернет-приложение.

- Позволяет производить оплату электронным переводом денежных средств или бумажным чеком

- Предоставляет возможность распечатать копию поданного отчета

- Предоставляет номер подтверждения для подтверждения успешной регистрации отчета

- Позволяет уведомлять отдел об изменениях, касающихся вашего бизнеса

- Повышает точность данных отчетов и записей о заработной плате

Что нужно помнить при использовании приложения:

- Пароли чувствительны к регистру.После 3-х неудачных попыток вы будете заблокированы. Чтобы сбросить пароль, вы можете щелкнуть ссылку «Забыли пароль» или позвонить в отдел обслуживания работодателей по телефону (802) 828-4344.

- При добавлении сотрудника (-ов) необходимо ввести 0,00 в поле «Предыдущий заработок».

- Если в отчетном квартале заработная плата не выплачивается, необходимо ввести 0,00 или удалить уволенных сотрудников.

- Все предыдущие отчетные данные о заработной плате будут загружены автоматически. Если вы решите загрузить свою собственную информацию о заработной плате, вы должны иметь информацию о заработной плате за предыдущий квартал, встроенную в файл загрузки, или вы должны вручную ввести все предыдущие суммы или 0.00 для кварталов одного календарного года

- Проверяйте поле Скорректированное превышение ТОЛЬКО, если:

- a.) Сотрудник получал заработную плату в другом штате за предыдущий квартал / квартал в том же календарном году ИЛИ

- б.) Подотчетный работодатель является полным / частичным правопреемником.

Контактная информация:

Если у вас есть какие-либо вопросы, проблемы или комментарии по поводу этого приложения, обращайтесь: Служба поддержки работодателей 802-828-4344. Для получения услуг TDD звоните по телефону 1-800-650-4152.

Для получения услуг TDD звоните по телефону 1-800-650-4152.

крайних сроков налогообложения | H&R Block

Когда кто-то упоминает крайний срок уплаты налогов, большинство из нас думает о конкретном дне в апреле, когда обычно следует платить налоги. Однако есть и другие важные даты, о которых следует помнить — от предполагаемых сроков уплаты налогов до крайних сроков подачи заявок на продление.

Что такое налоговый день?

Хотя это не праздник, признанный на федеральном уровне, налоговый день — это день уплаты индивидуальных федеральных налогов в IRS.В большинстве лет ответ на вопрос «какой день налоговый?» 15 апреля — если нет исключения. Все эти нюансы мы рассмотрим в этой статье.

Когда нужно платить налоги?

Итак, когда в этом году налоговый день? Для налоговых деклараций за 2021 год, поданных в 2021 году, налоговый день — 18 апреля.

Когда обычно наступает налоговый день?

Налоговый день обычно приходится на 15 апреля. Имейте в виду, что если крайний срок подачи или платежа приходится на субботу, воскресенье или официальный праздничный день, датой уплаты налогов будет следующий рабочий день.А когда случаются стихийные бедствия или пандемии — сроки подачи налоговой декларации также могут быть изменены.

Имейте в виду, что если крайний срок подачи или платежа приходится на субботу, воскресенье или официальный праздничный день, датой уплаты налогов будет следующий рабочий день.А когда случаются стихийные бедствия или пандемии — сроки подачи налоговой декларации также могут быть изменены.

Стандартные сроки уплаты налогов

Дата, к которой вам нужно заплатить налоги, для большинства налогоплательщиков приходится на середину апреля. Если вы производите расчетные платежи, вам следует запомнить еще несколько расчетных дат уплаты налогов.

Срок уплаты федерального налога, 18 апреля — это срок для подачи ваших федеральных форм на 2021 год и уплаты налогов, если вы должны. Ваша декларация за 2021 год покрывает ваши налоги за налоговый год, заканчивающийся в декабре.31 января 2021 года. Это, пожалуй, самая важная дата в налоговом календаре, так что не пропустите ее, если сможете!

Срок продления федерального налога

Требуется продление? Вы можете получить автоматическое продление срока уплаты налога на шесть месяцев. Вы можете подать форму 4868: Заявление об автоматическом продлении срока подачи документов. Эта форма должна быть проштампована не позднее указанного выше срока уплаты налогов. В случае продления крайний срок подачи налоговой декларации — 15 октября. Однако IRS будет взимать с вас проценты.IRS также может взимать с вас штраф за просрочку платежа, если вы не совершите платеж, размер которого близок к вашим налоговым обязательствам, а оставшаяся сумма не будет выплачена вместе с вашей налоговой декларацией. Отправьте первоначальный платеж с помощью формы 4868.

Вы можете подать форму 4868: Заявление об автоматическом продлении срока подачи документов. Эта форма должна быть проштампована не позднее указанного выше срока уплаты налогов. В случае продления крайний срок подачи налоговой декларации — 15 октября. Однако IRS будет взимать с вас проценты.IRS также может взимать с вас штраф за просрочку платежа, если вы не совершите платеж, размер которого близок к вашим налоговым обязательствам, а оставшаяся сумма не будет выплачена вместе с вашей налоговой декларацией. Отправьте первоначальный платеж с помощью формы 4868.

Если вы не платите подоходный налог за год путем удержания или не будете платить таким образом достаточно налога, вам необходимо будет произвести расчетные налоговые платежи в определенные сроки, используя форму 1040-ES. Если срок платежа приходится на выходные или праздничные дни, срок платежа наступает на следующий рабочий день.

- 15 января — уплатите четвертый платеж предполагаемой суммы налога до указанного срока.

Вам не нужно будет производить четвертый платеж, если вы подадите декларацию и оплатите всю сумму, причитающуюся к 31 января. Если вы не можете подать и уплатить налог до 31 января, подайте и оплатите четвертый платеж к этой дате. а затем подайте налоговую декларацию до 17.05.2021.

Вам не нужно будет производить четвертый платеж, если вы подадите декларацию и оплатите всю сумму, причитающуюся к 31 января. Если вы не можете подать и уплатить налог до 31 января, подайте и оплатите четвертый платеж к этой дате. а затем подайте налоговую декларацию до 17.05.2021. - ** TaxDueDateShort * * — внесите первый платеж в размере предполагаемой суммы налога.

- 15 июня — Совершите второй платеж от предполагаемого налога.

- 15 сентября — Совершите третий платеж от предполагаемого налога.

Сроки подачи налоговой декларации для экспатов

15 июня — Заполните форму 1040 и уплатите все налоги, проценты и штрафы, если вы являетесь гражданином США, иностранцем-резидентом или военнослужащим (находящимся на военной службе), живущим и работающим за пределами США и Пуэрто-Рико.

Если вы хотите добавить дополнительное время для подачи декларации в налоговый календарь, заполните форму 4868, чтобы получить четыре дополнительных месяца для подачи. Если вы служите в вооруженных силах, проходящих службу в зоне боевых действий, вы можете еще больше продлить срок уплаты налогов.

Если вы служите в вооруженных силах, проходящих службу в зоне боевых действий, вы можете еще больше продлить срок уплаты налогов.

Какой срок уплаты налогов при подаче налоговой декларации с продлением?

15 октября — Если вы подали форму 4868, продлевающую срок подачи вашей декларации, это последний день для подачи вашей налоговой декларации и уплаты всех причитающихся налогов, процентов или штрафов. Это также последний день для проведения многих выборов, которые IRS требовало от вас сделать к установленному сроку вашей декларации 2020 года, если вы подали ее вовремя.

Сроки подачи налоговой декларации в связи с выходом на пенсию

18 апреля — Последний день для создания IRA или внесения взносов IRA за налоговый год, даже если вы получите продление.

Октябрь 1 — Крайний срок для создания ПРОСТОЙ ИРА.

15 октября — Для тех, кто подал продление, это последний день для переквалификации взноса IRA за год, если вы подали декларацию вовремя. Обратите внимание, что конверсии Roth IRA за налоговые годы с 2018 по 2025 не могут быть переквалифицированы как традиционные IRA.

Обратите внимание, что конверсии Roth IRA за налоговые годы с 2018 по 2025 не могут быть переквалифицированы как традиционные IRA.

Дополнительные налоговые даты и напоминания

31 января — Ваш работодатель должен оплатить визы W-2. Формы 1099 подлежат оплате с плательщиков процентов, дивидендов и других определенных видов доходов. Если эта дата выпадает на выходные, подайте заявление на следующий понедельник.

15 февраля — Если вы были освобождены от удержания подоходного налога в 2020 году, вы должны заполнить новую форму W-4, чтобы продолжить освобождение от налога в следующем налоговом году.

Чаевые, получающие чаевые — К 10-му числу каждого месяца сообщайте о сумме чаевых в размере 20 долларов и более, полученных вами в течение предыдущего месяца.Вы должны сообщить о сумме в письменной форме своим работодателям. Сюда входят чаевые, выплачиваемые наличными, чеками и кредитной картой.

Вы можете использовать Форму 4070A в Публикации 1244 или любой другой дневной отчет, чтобы записывать свой доход на чаевые за месяц..jpg) Если 10-е число приходится на выходные или праздничные дни, срок оплаты — следующий рабочий день.

Если 10-е число приходится на выходные или праздничные дни, срок оплаты — следующий рабочий день.

Фермеры и рыбаки — Если не менее 2/3 вашего общего валового дохода приходится на сельское хозяйство или рыболовство, вы должны уплатить требуемый расчетный налог с помощью формы 1040-ES не позднее января.15. Затем вы должны подать налоговую декларацию до 17 мая. Возможно, вам придется подать декларацию и заплатить налоги не позднее 1 марта, чтобы избежать штрафа. Обязательно подайте заявку до 1 марта, чтобы избежать штрафа по расчетному налогу, если применяются оба условия:

- Вы занимаетесь сельским хозяйством или рыбной ловлей, и не менее 2/3 вашего общего валового дохода поступает от этой деятельности.

- Вы не платите расчетные налоговые платежи.

Если вы пропустите крайний срок подачи налоговой декларации 1 марта из-за суровой погоды или из-за перебоев в подаче электроэнергии, вы можете запросить отказ от любых предполагаемых налоговых штрафов. Чтобы получить налоговую льготу, необязательно находиться в зоне бедствия штата или федерального правительства. Чтобы запросить отказ, заполните форму 2210-F: Недоплата расчетного налога фермерами и рыбаками. Вы можете подать его вместе с декларацией.

Чтобы получить налоговую льготу, необязательно находиться в зоне бедствия штата или федерального правительства. Чтобы запросить отказ, заполните форму 2210-F: Недоплата расчетного налога фермерами и рыбаками. Вы можете подать его вместе с декларацией.

Куда обратиться за дополнительной помощью с налогами

Если вам нужны более подробные инструкции по налогообложению, вам может помочь H&R Block. Независимо от того, назначите ли вы встречу с одним из наших опытных налоговых профи или выберете один из наших онлайн-продуктов для подачи налоговой декларации, вы можете рассчитывать на то, что H&R Block вам поможет.

Что нужно знать о расчете заработной платы в Румынии

После объединения княжеств Валахии и Молдовы, Румыния обрела независимость от Османской империи в 1877 году. Расположенная на перекрестке дорог Центральной, Восточной и Юго-Восточной Европы, эта страна является 12-й по величине в Европейском союзе (ЕС) и является домом для почти 20 миллионов человек.

После румынской революции 1989 года бывшая социалистическая республика снова перешла к демократической системе и рыночной экономике, которая неуклонно растет.Экономика Румынии в основном основана на услугах, производстве и экспорте машин и электроэнергии.

Румыния является членом Организации Объединенных Наций с 1955 года и вступила в НАТО в 2004 году и в ЕС в 2007 году.

Применимый закон о заработной плате

Общие положения, касающиеся румынской системы заработной платы, регулируются в соответствии со следующим: Трудовой кодекс Румынии; Законы и правила в области здравоохранения, страхования и безработицы; и Налоговый кодекс Румынии.

Фонд социального страхования

Размер взносов в фонды государственного социального страхования определяется ежегодно законом об утверждении бюджета социального страхования и законом о медицинском страховании.