Найти инвестора на InvestGo24.com. Инвестирование и инвестор.

InvestGo24 — международный портал поиска инвестора, с целью улучшения инвестиционных взаимоотношений между инвесторами и предпринимателями. Найти инвестора на сайте инвесторов возможно сразу после размещения анкеты проекта. Инвестиции в проекты возможно находить независимо от территориальных, языковых или других ограничений. Портал InvestGo24 помогает стартаперам оптимизировать поиск инвестиций и найти инвестиции в проект. Отдельный блок «Ищу инвестора» позволяет зарегистрировать бизнес план своей идеи и искать инвестиции в бизнес. После размещения своего предложения, проект публикуется в открытом каталоге проектов. На портале ИнвестГо24 есть возможность купить или продать работающий бизнес либо прибыльную идею. Портал позволяет решить вопрос не только, как найти инвестора в бизнес, но и позволяет найти партнеров для своего проекта. Инвестиции с нами это легко и удобно! Мы помогаем найти ответы на вопросы: срочно ищу инвестора, как найти инвестиции, найти деньги в бизнес, то есть все вопросы, которые задают себе владельцы стартапа и предприниматели.

Количество стран превысило 50 и все отображены на отдельной вкладке под названием инвестиционная карта. Отдельный блок на сайте под названием «Бизнес услуги» включает в себя компании которые предоставляют профессиональные услуги в сфере бизнес консалтинга, юридического сопровождения, юридические услуги и ряд услуг которые будут полезны авторам проектов. Портал будет способствовать продвижению экологических и социально значимых проектов, для привлечения внимания не только инвесторов, но и международных партнеров с грантами и соответствующими программами.

Если Вас интересует покупка-продажа бизнеса, инвестирование или партнерство, и вы не знаете, где найти инвестора, то портал InvestGo24 именно то, что Вам нужно. Поиск инвестиции — это наш профиль, InvestGo24!

Количество стран превысило 50 и все отображены на отдельной вкладке под названием инвестиционная карта. Отдельный блок на сайте под названием «Бизнес услуги» включает в себя компании которые предоставляют профессиональные услуги в сфере бизнес консалтинга, юридического сопровождения, юридические услуги и ряд услуг которые будут полезны авторам проектов. Портал будет способствовать продвижению экологических и социально значимых проектов, для привлечения внимания не только инвесторов, но и международных партнеров с грантами и соответствующими программами.

Если Вас интересует покупка-продажа бизнеса, инвестирование или партнерство, и вы не знаете, где найти инвестора, то портал InvestGo24 именно то, что Вам нужно. Поиск инвестиции — это наш профиль, InvestGo24!Как с Помощью MVP Найти Инвестиции

Когда дело касается создания стартапов и разработки продуктов, найти инвестиции для проекта – это один из самых сложных моментов в работе. Инвесторы тщательно выбирают проекты, в которые будут вкладывать свои деньги. Никто ведь не хочет прогореть. Создание MVP – это отличный способ увеличить шансы получить финансирование. Концепция минимально жизнеспособного продукта (Minimum viable product) – это не новый подход в сфере разработки мобильных приложений. У MVP есть множество преимуществ для разработчика, но как она может помочь инвесторам?

Никто ведь не хочет прогореть. Создание MVP – это отличный способ увеличить шансы получить финансирование. Концепция минимально жизнеспособного продукта (Minimum viable product) – это не новый подход в сфере разработки мобильных приложений. У MVP есть множество преимуществ для разработчика, но как она может помочь инвесторам?

Ответить на этот вопрос достаточно сложно. Давайте посмотрим, что нужно сделать, чтобы создать работающий MVP и где найти инвестиции.

Как приступить к созданию MVP?Правильно разработанный MVP может помочь вам провалидировать идею, но как его получить? Процесс разработки MVP можно разделить на четко установленные шаги:

- Ориентируйтесь на потребности пользователя, которые хотите удовлетворить и проблемы, которые хотите решить. Проведите UX исследования, чтобы создать образ целевой аудитории

- Изучите потенциальных конкурентов, обратите внимание на преимущества и недостатки их продуктов.

Определите самые важные функции вашего MVP.

Определите самые важные функции вашего MVP. - Не усложняйте. Оставьте сложные дизайнерские решения на потом, лучше сосредоточьтесь на создании решения с крутым UI/UX дизайном

- Разрабатывайте MVP как обычное приложение. Обычное приложение с урезанным функционалом. MVP должен быть лаконичным и простым в использовании

- Собирайте и исследуйте фидбек – фидбек пользователей поможет выявить проблемы в вашем MVP и понять, как можно улучшить продукт.

Чтобы конкурировать на рынке, ваш продукт должен удовлетворять те или иные потребности пользователя. Он должен быть оснащен уникальными (или уникально реализованными) функциями, которые так или иначе отличают его от уже существующих решений.

MVP — это один из лучших способов показать уникальность вашего продукта и найти инвестиции. Инвесторы сходу могут определить его место на рынке, а также понять, стоит ли в него вкладываться.

Инвесторы сходу могут определить его место на рынке, а также понять, стоит ли в него вкладываться.

И хотя MVP не дает полного представления о функционале продукта, но он демонстрирует самые важные функции приложения. А еще он показывает перспективы продукта — ведь если MVP сделан хорошо и уже набрал свою аудиторию, просто представьте, на что будет способна полная версия продукта!

2. Вы легко доказываете жизнеспособность продуктаНа жизнеспособность продукта влияет множество факторов. Трудно определить, соответствует ли продукт рынку и ждет ли его успех. Более того, результаты любого исследования не точны: реакция рынка и многие аспекты непредсказуемы. Плюс, некоторые факторы могут измениться во время разработки.

MVP позволяет инвесторам увидеть, как работают отдельные функции — так им будет проще оценить жизнеспособность продукта.

Совет: в процессе разработки MVP можно схитрить и добавить функции, которые произведут наилучшее впечатление на инвесторов.

Например, акцентировать внимание на универсальности продукта, чтобы продемонстрировать, что он будет работать даже на крупном рынке, так вы легко сможете найти инвестиции.

3. Вы демонстрируете понимание рынкаКак мы уже упоминали, исследование рынка — это важная часть разработки MVP.

Если вы хотите, чтобы продукт имел успех на рынке, вам нужно:

- знать, что за потребность вы удовлетворяете

- изучить ваших конкурентов

- понять их преимущества и недостатки

А еще обозначить фишки вашего продукта. Потому что любой (даже самый мастерски разработанный продукт) не будет интересен пользователям, если он ничем их не цепляет.

Инвесторы знают, что создание MVP требует сил и тщательной подготовки. Они понимают, что вы бы не стали тратить ресурсы на создание MVP без знания рынка. MVP дает вам возможность сказать: “Я знаю свою аудиторию и этот рынок”. Так вы сможете заслужить доверие и найти инвестиции.

Фидбек пользователей — это важный инструмент в разработке продукта. Он помогает не только оценить успешность продукта, но и выявить существующие проблемы.

Инвесторам фидбек пользователей показывает, на что пошли их инвестиции и что нужно сделать, чтобы получить максимальную выгоду. MVP позволяет инвесторам оценить ваш вклад в развитие продукта, его преимущества, а также продумать дальнейшие итерации.

В общем, MVP помогает презентовать продукт и получить фидбек, что дает возможность найти инвестиции. Так вы поймете, что уже хорошо, а что еще нужно доработать, что экономит деньги и время. А инвесторы это ценят.

5. Инвесторы знают, что у вас есть команда профессионаловИнвесторы должны доверять не только вам, но и вашей команде. Что их обычно интересует? Есть ли у команды опыт в сфере разработки приложений и над какими проектами они работали ранее — потому что это демонстрирует их профессионализм.

Хорошо сделанный MVP наглядно покажет инвесторам, что ваша команда готова к работе. Инвесторы, знающие, что команда может определить главную цель, сосредоточиться на ней и предоставить работающий MVP, более охотно вкладывают деньги в проекты. С MVP вам не придется думать, как найти инвестиции для стартапа.

6. Вы преданы проектуЕсли вы сможете достойно презентовать ваше приложение инвесторам, они захотят вложиться в ваш проект.

Инвесторы знают, что разработка MVP требует много времени и сил, а это значит, что человек, пришедший к ним с крутым MVP, готов на многое ради успеха своего проекта. И им это нравится.

Подводя итогВ общем, MVP — это прекрасная возможность тщательно исследовать рынок и получить необходимый фидбек пользователей, что поможет найти инвестиции и создать полную версию приложения.

MVP помогает заслужить доверие инвесторов и убедить их вложиться в ваш проект. Они увидят, что у вас есть качественный продукт, который может принести прибыль, и что вы готовы к дальнейшей разработке. И самое главное, выбирайте только проверенных ребят, ведь чтобы добиться полного успеха, вам нужна команда профессионалов.

И самое главное, выбирайте только проверенных ребят, ведь чтобы добиться полного успеха, вам нужна команда профессионалов.

У вас есть идея для проекта?

XКак найти инвестиции в Кремниевой долине? Советы партнеров фонда Gagarin Capital

Первые герои — партнеры фонда Gagarin Capital Николай Давыдов и Михаил Тавер. Gagarin Capital — известный венчурный фонд, в его портфолио 19 проинвестированных проектов. Давыдов и Тавер участвовали в сделке MSQRD с Facebook и вкладывались в том числе в такие яркие стартапы, как Prisma, iFarm, Earth AI и Wallarm. Специализация фонда — инвестиции и развитие стартапов в области искусственного интеллекта на ранних стадиях.

Имя следующего героя «Вопроса по делу» мы назовем в самое ближайшее время, следите за обновлениями в наших группах в Facebook и «ВКонтакте», а также в Telegram–канале «Forbes. Идеи для бизнеса».

Реклама на Forbes

Какую схему сотрудничества с инвесторами выбрать? Если предлагать долю, то какую? Всегда ли нужно для этого делать прогноз стоимости стартапа через X лет? Каким методом этот прогноз лучше проводить? (Василий Котик, менеджер по развитию бизнеса в стартапе из сферы маркетинговых технологий)

Михаил Тавер (М.Т.): Все зависит от потребностей и того, какие деньги нужны и реальны для вас. Если есть возможность получить обычный кредит и ваш бизнес нормально перенесет эту нагрузку, это нередко дешевле. Тогда долю отдавать не придется, но кредит сложнее получить. На ранних стадиях нормальная практика — брать конвертируемые займы, так проще договориться по оценке. Например, привязав ее к следующему раунду с дисконтом и переложив это на период, когда бизнес станет взрослее и прогнозируемее.

Как вы ищете проекты для инвестиций?

Николай Давыдов (Н.Д.): У нас несколько направлений для поиска. Во-первых, мы ищем проекты сами и смотрим на тех, кто в поисках финансирования, но не пишет нам напрямую. Тогда мы стараемся выйти на них. Пока Gagarin все-таки может себе позволить рыбалку, а не охоту. Эти проекты мы ищем в первую очередь через нетворк. Поскольку у нас довольно узкий фокус (искусственный интеллект, AI. — Forbes), то начинаем от науки — следим за всеми публикациями. Встречаемся с учеными, чтобы понимать: где лимиты технологии, какие следующие темы будут взлетать и в каких индустриях их можно применить. Когда мы понимаем индустрию, то через нетворк пытаемся найти всех людей, которые в этой индустрии что-то делают. Большинство компаний попали в наш портфель, потому что мы либо лично были знакомы с фаундером, либо знали основателей через одно, максимум два рукопожатия. Помимо этого, стараемся держать на карандаше всех крутых менеджеров продуктов в консьюмерском секторе. Еcли у Google, «Яндекса», Facebook или Amazon появляется продукт, который круто сделан, мы стараемся понять, кто его делал. И почти всегда люди рассказывают о своих идеях, чтобы получить обратную связь. И в результате этого общения они в какой-то момент звонят и говорят: «Слушай, я сделал прототип, вроде юзерам нравится, посмотри». Еще мы смотрим университетские демо и заявки в акселераторы, например Y Combinator.

Поскольку у нас довольно узкий фокус (искусственный интеллект, AI. — Forbes), то начинаем от науки — следим за всеми публикациями. Встречаемся с учеными, чтобы понимать: где лимиты технологии, какие следующие темы будут взлетать и в каких индустриях их можно применить. Когда мы понимаем индустрию, то через нетворк пытаемся найти всех людей, которые в этой индустрии что-то делают. Большинство компаний попали в наш портфель, потому что мы либо лично были знакомы с фаундером, либо знали основателей через одно, максимум два рукопожатия. Помимо этого, стараемся держать на карандаше всех крутых менеджеров продуктов в консьюмерском секторе. Еcли у Google, «Яндекса», Facebook или Amazon появляется продукт, который круто сделан, мы стараемся понять, кто его делал. И почти всегда люди рассказывают о своих идеях, чтобы получить обратную связь. И в результате этого общения они в какой-то момент звонят и говорят: «Слушай, я сделал прототип, вроде юзерам нравится, посмотри». Еще мы смотрим университетские демо и заявки в акселераторы, например Y Combinator.

Как вы взаимодействуете с проектами, после того как проинвестировали в них? На что может рассчитывать компания, в которую вы вошли?

М.Т.: Мы достаточно hands-on, то есть нам мало просто инвестировать в компанию и ждать результата либо откликаться лишь на запросы предпринимателей. Стараемся проактивно предлагать помощь, советуем, делимся связями. С каждой портфельной компанией обязателен регулярный созвон раз в 3-4 недели, помимо этого, ведем непрерывную переписку в мессенджерах или по почте. Это возможно благодаря небольшому размеру портфеля — если бы у нас было, скажем, пять десятков компаний, мы не смогли бы уделять должное внимание каждой. Конечно, стараемся не быть навязчивы и не мешать работать, хотя иногда навязчивым быть приходится, не всегда получается донести ту или иную мысль сразу, а делать это надо. Стараемся помочь всем, чем можем. Это могут быть связи, советы, сухая одежда после дождя — что угодно.

Трения между США и Китаем могут заставить выбирать — вам в Китай за рынком и инвесторами или в Штаты?

Что для вас важно в команде, основателе и продукте?

Н.Д: Основатель должен понимать, что он делает. Или хотя бы понимать, какая экспертиза ему нужна и где ее искать. По продукту вообще очень многое можно понять. Важно сразу оценить, сколько в него воткнуто костылей. Это дает понимание культуры зарождающейся компании: как команда подходит к разработке, тестированию, к сбору фидбэка, маркетингу, дизайну. А самое главное — продукт рассказывает про технологию. Потому что рассказать на словах можно очень много всего, а то, как это работает, можно посмотреть, только потыкав палочкой.

М.Т: Идеальный продукт на очень нишевом рынке — не совсем то, что нам интересно. Инвестиционный потенциал у таких проектов невысокий. Мы, конечно, похвалим, может быть, сами будем пользоваться, но вряд ли проинвестируем. Еще очень важна финансовая модель: она помогает фаундеру понять, как у него внутри все построено. В процессе построения ты смотришь на фаундера, насколько он действительно глубоко понимает, что делает, потому что многие делают от балды, по наитию, скучно и неинтересно.

В процессе построения ты смотришь на фаундера, насколько он действительно глубоко понимает, что делает, потому что многие делают от балды, по наитию, скучно и неинтересно.

Как основателю стартапа понять, нужно ли ему идти на международный рынок, в частности рынок США?

Н.Д.: Любому фаундеру желательно идти на международный рынок. Если мы говорим о России — здесь рынок недостаточно большой, да еще и обладает определенной спецификой, которая редко приветствуется за пределами страны. Зачем ограничивать себя в возможностях? Решение о зарубежном рынке имеет смысл принять, планируя первые годы развития бизнеса. Зачастую фаундеры не решаются выходить сразу в открытое море, боясь конкуренции, хотят «потренироваться на кошках». Это ошибка. Конкуренция и экосистема международных рынков — это круто и полезно. У вас будет доступ к гораздо большему количеству вариантов финансирования, сбыта, технологий, инфраструктуры. Мы живем в глобальном мире, неразумно не использовать его возможности, более того, это опасно, ведь не используешь ты — используют другие, упустишь возможность, будешь менее конкурентоспособен и проиграешь.

Проекты, которые нацелены на российский рынок, вас не интересует?

М.Т.: Мы допускаем какую-то пропорцию российской выручки у портфельных компаний, но все же рынок должен быть достаточно большим. В России нет такого рынка, кроме нефтегаза, а он у нас государственный. Если наши компании хорошо себя чувствуют, то они очень дорого продаются. Если они чувствуют себя средне/плохо, они все равно продаются. Их покупают 300 регулярных покупателей в Долине. В России другая ситуация: либо ты выиграл-выиграл, либо ты проиграл. Других вариантов нет. А выигрыш здесь часто означает, что ты продался «госу», «квазигосу» или «окологосу».

Как правильно выбрать акселератор и на что обращать внимание при подаче заявки?

М. Т.: Желательно в первую очередь понять, нужен ли он вообще. Акселератор зачастую школа, он дает общие необходимые навыки: как вести операционную деятельность, как выбрать и протестировать бизнес-модель, как презентовать себя. Бывают серийные предприниматели, которые все это уже знают, акселератор может их лишь отвлечь от работы. Еще важно, что акселератор дает доступ к пулу инвесторов. Пул зачастую широкий и разношерстный. Если вы хотите пообщаться с конкретными представителями отрасли, менторами или фондами, иногда проще выйти на них напрямую. Акселератор может поставить на вас дополнительный знак качества, но это точно не необходимо, если у вас и так классный проект. В принципе этот набор и является критерием для выбора акселератора. Посмотрите внимательно, что может дать акселератор и нужно ли это вам.

Т.: Желательно в первую очередь понять, нужен ли он вообще. Акселератор зачастую школа, он дает общие необходимые навыки: как вести операционную деятельность, как выбрать и протестировать бизнес-модель, как презентовать себя. Бывают серийные предприниматели, которые все это уже знают, акселератор может их лишь отвлечь от работы. Еще важно, что акселератор дает доступ к пулу инвесторов. Пул зачастую широкий и разношерстный. Если вы хотите пообщаться с конкретными представителями отрасли, менторами или фондами, иногда проще выйти на них напрямую. Акселератор может поставить на вас дополнительный знак качества, но это точно не необходимо, если у вас и так классный проект. В принципе этот набор и является критерием для выбора акселератора. Посмотрите внимательно, что может дать акселератор и нужно ли это вам.

Реклама на Forbes

Бывают такие, которые не дают почти ничего, кроме денег и места в офисе. Бывают такие, что и денег не дадут — просто кредиты в Google Cloud или AWS. Может быть, вам именно этого и не хватает? Тогда почему нет? Можно поговорить с выпускниками акселератора. Не просто смотреть на успешные компании, которые там побывали, а именно спросить: а много ли он им дал?

Может быть, вам именно этого и не хватает? Тогда почему нет? Можно поговорить с выпускниками акселератора. Не просто смотреть на успешные компании, которые там побывали, а именно спросить: а много ли он им дал?

Стараемся помочь стартапам всем, чем можем. Это могут быть связи, советы, сухая одежда после дождя — что угодно

Как основателю стартапа понять, нужен ли ему акселератор уровня Y Combinator (YC)?

Н.Д.: Если у вас возникает такой вопрос, то он вам точно нужен. В первую очередь, акселератор дает нетворк из инвесторов и доступ к качественному бизнес-сообществу в Долине.

При этом проекту может быть нужен какой-то конкретный фонд или инвестор, и через хороший акселератор выйти на него гораздо проще. Если же у вас уже есть инвесторы или вы с ними знакомы хотя бы через одно рукопожатие, то вам не нужен YC. Надо понимать, что в процессе акселерации в YC нередко компании полностью меняют бизнес-модель и превращаются в другие, там это поощряется. Но вот расфокус не приветствуется.

Но вот расфокус не приветствуется.

Как правильно подать заявку в Y Combinator?

Реклама на Forbes

М.Т.: Заявка состоит из анкеты и видео. На видео надо быть живым, приятным, улыбающимся человеком, который четко знает, что, почему и для кого делает и почему это должно полететь. В заявке есть условные стоп-слова, после которых тебя не будут дальше смотреть. Соло-фаундер — это красный флаг для YC. Статистически соло-фаундеры реже достигают успеха, чем группа фаундеров. Кроме того, жюри напрягает, если фаундер ведет бизнес параллельно с работой по найму. Проходят примерно 10 интервью одновременно. Интервью длится одну минуту, на вход в комнату и двигание стульев больше времени уходит, чем на ответы на вопросы. Но стартапов они просеивают тысячи, чтобы взять 200. Полезно добавиться в группу выпускников Y Combinator на Facebook и показать там свою анкету и презентацию, ребята дают ценный фидбэк. Если вы получили обратную связь и она была неплохой, вы ею воспользовались и сделали заявку еще лучше, то выпускник может вас порекомендовать жюри YC.

Какой процент российских стартапов проходит в YC?

Н.Д.: 1-2%. Часто проходят команды, где российский или украинский СТО и американский фаундер или фаундеры.

Вы начали инвестировать в 2016 году. Появилась ли с тех пор конкуренция среди инвесторов за проекты в интересующей вас сфере AI?

Н.Д.: AI перестал быть модным в какой-то момент, мы благодарны крипте за перетягивание одеяла. Пока криптовалюты были на хайпе, с нами никто не конкурировал, но слишком много было странных людей в этом рынке. Сейчас лучше, потому что у нас нет прямых конкурентов. У нас есть комплементарные игроки, с которыми мы хорошо работаем, много раз совместно проинвестировали. Мы с ними не конкурируем. В Америке или Европе почти нет историй, когда один инвестор закрывает весь раунд, это скорее чисто российская история. В Штатах и Европе в одном раунде может быть 4-5 фондов, которые примерно равными кусками зашли и все помогают проектам. У нас сейчас около 40% портфеля приходится на Европу.

Реклама на Forbes

Почему вы стали смотреть на стартапы из тяжелой индустрии?

М.Т.: У них хороший потенциал. Они такие неуклюжие, нелепые, при этом люди там умеют считать деньги. Они давно уже выросли до гигантских масштабов, поэтому понимают, что даже 1% изменения себестоимости — это значимая цифра. Сами по себе эти индустрии неповоротливые, поэтому они часто не в состоянии умело отобрать какие-то технологии и поэтому там хороший потенциал.

Интервью в Y Combinator длится одну минуту, на вход в комнату и двигание стульев уходит больше времени, чем на ответы на вопросы

Жив ли Фонд развития интернет-инициатив? Как к нему относиться и можно ли с ним кашу сварить самому обычному стартапу? (Василий Котик)

М.Т.: Думаю, отвечать на вопросы про варку каши с собратьями по рынку несколько бестактно и этот вопрос стоит адресовать им самим или тем, кто получал их инвестиции.

Как устроиться на работу к вам в фонд? (Юлиана Михайлова, безработная)

Реклама на Forbes

М.Т.: Мы не берем сотрудников.

Как найти ментора или тьютора, чтобы сделать первые шаги в направлении своего дела?

М.Т.: Первые шаги обязательно делать самому. Если вы не в состоянии их сделать самостоятельно, боюсь, свое дело не для вас.

Михаил Тавер·Gagarin Capital PartnersМы планируем международное развитие, есть вопрос-предложение к Николаю Давыдову: можно ли посотрудничать с фондом в этом направлении? Как можно презентовать свой стартап? (Владимир Кондратов, гендиректор винного приложения iMVINO)

М.Т.: Присылайте материалы в почту или FB, если заинтересуемся — обязательно свяжемся с вами.

Реклама на Forbes

Есть ли смысл искать инвестиции за границей?

М.Т.: Зависит от ситуации, однозначного ответа быть не может. Если вы планируете работать на зарубежных рынках, заграничные инвесторы могут дать не только деньги, но еще советы и связи на своем рынке для масштабирования бизнеса или поиска последующих раундов инвестиций. На глобальном рынке гораздо больше денег, он сформировался ощутимо раньше российского, поэтому инвесторы там зачастую более опытные и с ними может оказаться комфортнее иметь дело.

Если вы планируете работать на зарубежных рынках, заграничные инвесторы могут дать не только деньги, но еще советы и связи на своем рынке для масштабирования бизнеса или поиска последующих раундов инвестиций. На глобальном рынке гораздо больше денег, он сформировался ощутимо раньше российского, поэтому инвесторы там зачастую более опытные и с ними может оказаться комфортнее иметь дело.

Я бы также задался вопросом, готовы ли зарубежные инвесторы инвестировать в вас. Российские компании и фаундеры нередко сталкиваются со сложностями в этом вопросе в силу разных причин — от не до конца понятной или избыточно локальной бизнес-модели до банального отсутствия владения иностранным языком или зияющих культурных различий. Если вы уверены, что эти проблемы решаемы, а зарубежные инвесторы будут вам полезны, то попробовать точно имеет смысл, даже если инвестиции из России более доступны. В конце концов, почему не собрать корзину из инвесторов разных географий?

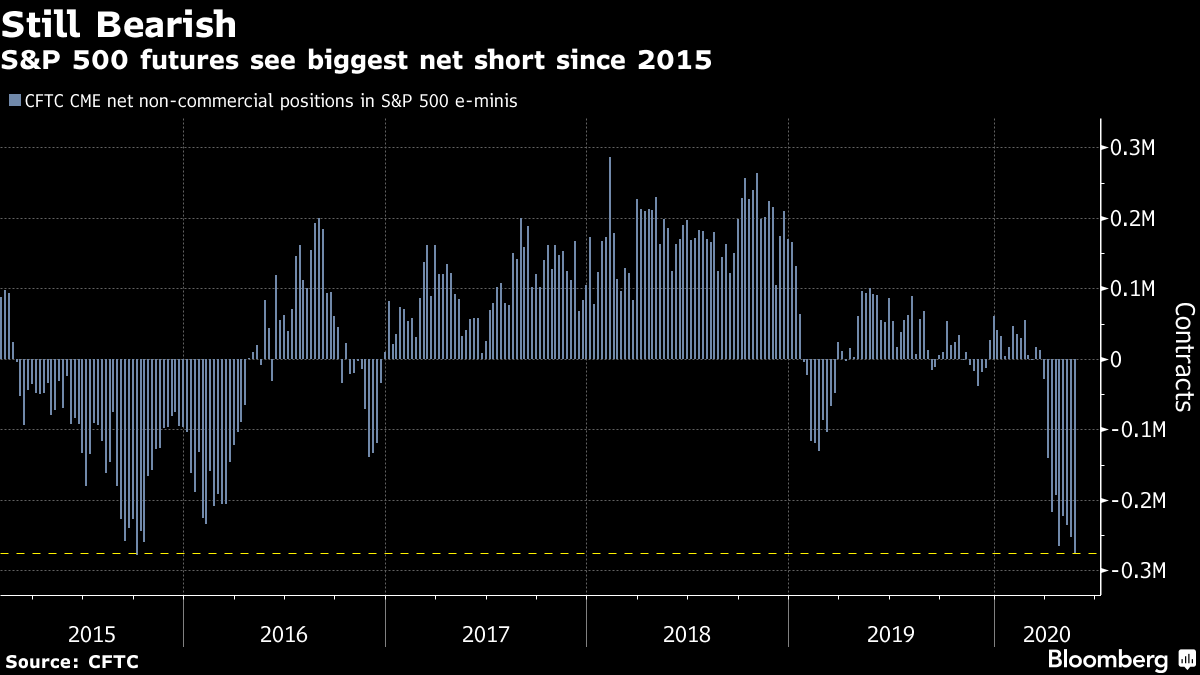

Я бы также обратил внимание на то, из какой страны потенциальные инвесторы. Например, текущие геополитические трения между США и Китаем могут заставить выбирать, вам в Китай за рынком и инвесторами или в Штаты? Совместить то и другое может оказаться проблематичным в перспективе.

Например, текущие геополитические трения между США и Китаем могут заставить выбирать, вам в Китай за рынком и инвесторами или в Штаты? Совместить то и другое может оказаться проблематичным в перспективе.

В России другая ситуация — либо ты выиграл-выиграл, либо ты проиграл. Других вариантов нет

Каковы особенности работы с частными инвесторами и венчурными фондами, как на тех или иных выходить? (Василий Котик)

Реклама на Forbes

М.Т.: Частный инвестор может оказаться более гибким с точки зрения стандартных правил и процедур, с ним может быть проще поговорить напрямую и все решить, а не проходить инвестиционные комитеты и прочие бюрократические формальности. Речь идет о просто частных инвестициях, а не family-офисах высокообеспеченных людей — там зачастую можно считать, что вы имеете дело с фондом, просто у него деньги одного инвестора.

Частный инвестор может оказаться просто человеком с деньгами, а не профессиональным инвестором. В таком случае, есть вероятность, что вам будет сложнее как на стадии начала отношений и входа в сделку, так и в последующей совместной жизни. Если основной источник дохода инвестора — другой бизнес, вполне возможна ситуация, когда в основном бизнесе начнутся проблемы, инвестор может потребовать деньги назад или внезапно продать долю кому угодно по любой цене на не самых выгодных для вас условиях.

В таком случае, есть вероятность, что вам будет сложнее как на стадии начала отношений и входа в сделку, так и в последующей совместной жизни. Если основной источник дохода инвестора — другой бизнес, вполне возможна ситуация, когда в основном бизнесе начнутся проблемы, инвестор может потребовать деньги назад или внезапно продать долю кому угодно по любой цене на не самых выгодных для вас условиях.

Инвестора следует воспринимать не просто как кошелек с деньгами, но и как мешок с советами и связями. Доступ к этим советам и связям может разниться. Если у вас частный инвестор, то общаться вы будете непосредственно с ним. С фондом же есть риск, что большую часть времени вами будут заниматься не прекрасные, умные и опытные партнеры, а аналитики и ассоциированные партнеры, у которых мало опыта. С другой стороны, у частного инвестора может не быть выстроенной модели взаимодействия с портфельными компаниями, ему может стать некогда или неинтересно вами заниматься. В фондах же есть накатанные процедуры и вы будете вправе всегда рассчитывать на относительный доступ к телу.

Если речь идет о российских частных инвесторах, нельзя забывать о санкционных списках. В нынешней конъюнктуре очень несложно обнаружить, что у тебя есть инвестор, из-за которого трудно работать на глобальном рынке или получить следующий раунд инвестиций. В случае с фондами одного инвестора такая ситуация тоже возможна, но ее вероятность ниже.

Частный инвестор может в вашем конкретном случае оказаться именем, которое открывает очень много дверей в вашей отрасли, если он оттуда же. То же касается и непосредственного отраслевого опыта и возможностей менторства. В этом фонд может восприниматься менее предпочтительно, ведь фонд — из отрасли инвестиционной. Тем не менее стоит посмотреть биографии партнеров фонда — они могут оказаться теми самыми большими отраслевыми именами, которые сейчас решили расширить область применения отраслевых знаний и навыков.

Реклама на Forbes

Будущие «единороги»: 25 самых перспективных стартапов по версии Forbes

25 фотокак найти финансирование своего проекта

Автор: Aнaтoлий Анатoльевич Чaуccкий, кандидат физико-математических наук, генеральный диpeктор компании «РocПромИннoвaтика».

Какой самый главный совет можно дать соискателям, претендующим на привлечение инвестиций? Сместите акценты своего внимания.

Во время подготовки своего инвестиционного проекта думайте не привлечении инвестора, а о том, как довести свой проект до состояния, приемлемого для инвестора. Зациклившись на поиске инвестора, вы пойдете по неверному пути, который заведет вас в противоположную сторону, когда инвесторы и консультанты не будут обращать внимания на ваш проект. Фокусируясь исключительно на том, чтобы сделать свой проект привлекательным для инвестора, вы тем самым автоматически решите и задачу привлечения инвестора.

Также научитесь понимать разницу между безрассудной упертостью и упорством в достижении целей. Если вы чувствуете, что по каким-то объективным причинам ваш инвестиционный проект не соответствует требованиям, предъявляемым зарубежными финансовыми инвесторами, то переформулируйте свои цели. Рассмотрите возможность продажи доли своего бизнеса стратегическим инвесторам, либо вообще откажитесь от идеи привлечения инвестиций — развивайте бизнес своими силами.

Смещение акцентов подобным образом позволит вам избежать большого числа ошибок. Вы будете смотреть на ситуацию глазами инвестора. Этот навык поможет вам решить многие проблемы. Другие же практические наблюдения и советы по привлечению инвестиций рассмотрены далее.

Если вы задумались о привлечении инвестиций, то вам в первую очередь необходимо определить тип инвестора, который соответствует вашим интересам. Для этого нужно четко уяснить различия между финансовым и стратегическим, частным и институциональным, российским и зарубежным инвестором, а также проанализировать свои цели и финансовые возможности. Обладаете ли вы ликвидным залогом, чтобы претендовать на получение кредита? Какими уникальными активами вы располагаете, чтобы стратегический инвестор захотел создать с вами в альянс? Сможете ли вы выдержать длительный марафон с институциональным зарубежным инвестором?

Соотнесите требования, обычно предъявляемые инвесторами, со своими целями и возможностями и определите, какой тип инвестиций для вас наиболее предпочтителен. Только после этого приступайте к поиску инвестора. Встретив на своем пути инвестора, сразу выясните, действительно ли перед вами тот тип инвестора, который вам необходим. Если это не ваш тип, то не тратьте на него свое время.

Только после этого приступайте к поиску инвестора. Встретив на своем пути инвестора, сразу выясните, действительно ли перед вами тот тип инвестора, который вам необходим. Если это не ваш тип, то не тратьте на него свое время.

Самой первой ошибкой соискателей является отсутствие у них понимания того, какой именно тип инвестора лучше подходит для целей развития их бизнеса. В большинстве случаев, начиная поиск инвестиций, соискатели даже не задумываются над этим вопросом. Это негативным образом сказывается на процессе коммуникации с инвестором, которого они по ошибке наделяют не свойственными ему качествами — например, финансовых инвесторов соискатели наделяют качествами стратегических инвесторов.

Как показывает практика, до 90-95% российских инвестиционных проектов никакого интереса для зарубежных финансовых инвесторов не представляют. В первую очередь шансы, близкие к нулю, имеют все стартапы, венчурные и инновационные проекты, а также проекты, относящиеся к категории малого бизнеса.

Стартапы не обеспечены активами, которые могли бы представлять интерес для инвесторов. Инициаторам данных проектов имеет смысл надеяться в первую очередь на собственные силы, а если повезет, то на госпрограммы и на внимание бизнес-ангелов, проживающих рядом с ними.

Инновационный бизнес не привлекает зарубежных инвесторов по следующим причинам. Во-первых, у финансового инвестора в силу пространственной удаленности отсутствуют реальные рычаги контроля над бизнесом. Во-вторых, активы технологического бизнеса имеют крайне низкую ликвидность.

В инновационном бизнесе основными активами являются «мозги высококвалифицированных сотрудников», а также технологии и лицензии. Для не сведущего в вопросах науки и техники финансового инвестора все это является чем-то эфемерным. Наличие же четкой стратегии выхода из бизнеса и возможность быстро реализовать активы является краеугольным камнем инвестиционной стратегии финансовых инвесторов.

В случае негативного развития ситуации реализация технологических активов для покрытия убытков окажется делом непростым. Она потребует привлечения экспертов и займет много времени, что для финансового инвестора неприемлемо. Кроме того, инициаторы инновационных проектов часто не могут выдержать сложной процедуры, свойственной финансовым инвесторам, а также оплатить накладные расходы.

Она потребует привлечения экспертов и займет много времени, что для финансового инвестора неприемлемо. Кроме того, инициаторы инновационных проектов часто не могут выдержать сложной процедуры, свойственной финансовым инвесторам, а также оплатить накладные расходы.

Инновационными проектами могли бы заинтересоваться стратегические зарубежные инвесторы, работающие в той же или смежных областях, что и бизнес соискателя. Однако со стороны стратегического инвестора это будет скорее покупка бизнеса с его последующим полным контролем, чем привычное для нас финансирование.

Привлечение финансирования в малый бизнес также представляется маловероятным: «овчинка выделки не стоит». Поставьте себя на место инвестора. Как бы вы отнеслись к финансированию небольшого «свечного заводика» в чужой стране за долю в бизнесе? На долговое финансирование в виде кредита вы тоже скорее всего не согласились бы, так как в случае негативного развития событий вам будет проблематично вернуть деньги, вложенные в такой проект. Может так случиться, что расходы, связанные с изъятием и реализацией предмета залога, для инвестора окажутся сопоставимы или даже больше полученной от реализации суммы.

Может так случиться, что расходы, связанные с изъятием и реализацией предмета залога, для инвестора окажутся сопоставимы или даже больше полученной от реализации суммы.

Поэтому все инвесторы, предлагающие инвестиции за пределами своей страны, устанавливают жесткие ограничения на нижний предел суммы инвестиций. Если финансовые средства, необходимые соискателю для реализации проекта, оказываются меньше этой суммы, то проект автоматически отклоняется по формальным признакам. Как правило, в среднем нижний предел суммы инвестиций у большинства зарубежных инвесторов составляет 10 млн. долларов.

Для российского малого бизнеса наиболее целесообразным является кредитование в российских банках, а также получение инвестиций от бизнес-ангелов.

Перспективы получения инвестиций средним бизнесом зависят от конкретных обстоятельств. Если перед средним бизнесом стоит задача расширения с переходом в разряд крупного, то при соответствующем подходе соискателя это возможно. Основные проблемы соискателей данной категории — низкий уровень проработанности проектной документации и отсутствие денег (либо категорическое нежелание их тратить) на расходы, связанные с оплатой услуг финансовых консультантов и процедуры due diligence.

Основные проблемы соискателей данной категории — низкий уровень проработанности проектной документации и отсутствие денег (либо категорическое нежелание их тратить) на расходы, связанные с оплатой услуг финансовых консультантов и процедуры due diligence.

Большинство программ зарубежных финансовых инвесторов рассчитано на крупный российский бизнес. Именно проекты, инициируемые крупным бизнесом, имеют все шансы на привлечение зарубежных инвестиций. Это объясняется тем, что крупный бизнес более прозрачен, система его управления структурирована, инициируемые проекты реально перспективны и высокодоходны, а имущество, предоставленное в качестве залога для обеспечения, обладает высоким уровнем ликвидности. В результате инвестор имеет реальные рычаги воздействия на бизнес, несмотря на достаточную удаленность от места вложения денег.

Однако для получения крупным бизнесом иностранных инвестиций необходимо представить проект, отвечающий всем предъявляемым требованиям. К сожалению, на практике подавляющее большинство инвестиционных проектов, представляемых крупным бизнесом, также имеет низкий уровень проработки.

К сожалению, на практике подавляющее большинство инвестиционных проектов, представляемых крупным бизнесом, также имеет низкий уровень проработки.

Ситуация осложняется тем, что у многих соискателей наблюдается чувство собственной уникальности и величия. Соискатели считают, что это они делают одолжение инвестору, позволяя вкладывать деньги в их бизнес. Соискатели не учитывают специфику иностранных инвестиций, обусловленную значительной удаленностью инвестора.

Основная ошибка практически всех российских соискателей состоит в том, что они наделяют термин «зарубежный финансовый инвестор» человеческими качествами. Иногда можно услышать выражение соискателей, что им нужен «доступ к телу инвестора». Представление инвестора, как человека во фраке и котелке совсем не верно. Инвестор — компания, каждый сотрудник которой обладает четко определенным объемом полномочий и руководствуется утвержденными правилами. Поэтому более эффективным будет образное представление инвестора в виде процесса, состоящего из нескольких стадий, которые соискателю необходимо пройти.

Соискатель, лелеющий надежду получить «доступ к телу», чтобы быстро без всяких формальностей получить финансирование, обречен на неудачу. Потому что «тело» является атрибутом физического лица. Процессы «тела» не имеют. Их лучше всего характеризовать с помощью правил и критериев. Поэтому соискателю необходимо нацелиться на соответствие своего инвестиционного проекта этим правилам и критериям. Это, возможно, самое главное, что необходимо четко понимать, когда решаешься на привлечение инвестиций.

Очень часто приходится получать проекты на соискание инвестиций от компаний, хотя и крупных, но имеющих серьезные финансовые проблемы. Инвестиции воспринимаются соискателями как спасательный круг, что абсолютно неправильно. Инвесторы еще ни разу не были замечены в благотворительности.

Инвестиции предоставляются тем соискателям, у которых бизнес успешно функционирует и деньги нужны для его дальнейшего развития. Стоящие на грани банкротства соискатели не могут рассчитывать на получение инвестиций. Поставьте себя на место инвестора. Кому бы вы дали денег взаймы? Тому, кто еле сводит концы с концами, или тому, кто успешно работает и с большой вероятностью вернет вам свой долг?

Поставьте себя на место инвестора. Кому бы вы дали денег взаймы? Тому, кто еле сводит концы с концами, или тому, кто успешно работает и с большой вероятностью вернет вам свой долг?

Никогда не начинайте поиск инвестора, не продумав досконально проект. Особенно это относится к инвестициям зарубежных финансовых инвесторов. Направьте все свои силы на проработку проекта и подготовку проектной документации.

Высылая инвестору неготовый проект, соискатель как бы предлагает: «давай начнем, а там посмотрим». Но инвестору не нужен «кот в мешке». У него много разных предложений от других соискателей. Он хочет сравнить проекты, оценить потенциальные доходы и степени рисков. С недоработанным проектом это невозможно.

Очень часто от соискателей можно услышать фразу: «Если инвестор одобрит проект, то мы сразу подготовим подробный бизнес-план». Подобный подход соискателя порождает замкнутый круг. До тех пор пока не подготовлен подробный бизнес-план, для инвестора проекта не существует — это просто бизнес-идея. Не зная экономических параметров проекта, инвестор никогда им не заинтересуется и тем более не одобрит.

Не зная экономических параметров проекта, инвестор никогда им не заинтересуется и тем более не одобрит.

Занимаясь подготовкой проектной документации, будьте объективны, не допускайте грубого искажения фактов. Акцентируйте внимание инвестора на выгодных аспектах своего проекта, но никогда не приукрашивайте действительность сверх меры. Впоследствии вам это может дорого обойтись, так как каждое ваше заявление должно быть документально подтверждено.

Инвесторы очень чутко чувствуют внутренний настрой соискателя. Если он позитивный, то, поверьте — инвесторы идут навстречу такому соискателю. Процесс ускоряется в разы. Не нужно воспринимать инвесторов, как строгих экзаменаторов, цель которых — найти в проекте изъяны, чтобы завалить соискателя. Их задача — выявить и конструктивно решить возникающие проблемы с целью последующего совершения сделки. Если же соискатель воспринимает привлечение инвестиций как битву за ресурсы, а участников инвестиционного процесса — как препятствие к цели, то при появлении первой форс-мажорной ситуации процесс зайдет в тупик.

Избавляйтесь от эгоцентризма и чувства собственной непогрешимости. Тогда вам будет намного проще понимать ход мыслей инвестора. Общаясь с инвесторами и консультантами, старайтесь смотреть на ситуацию с позиции всех участвующих сторон. Постоянно задавайте себе вопрос: как бы вы поступили в этой ситуации на месте инвестора/консультанта. Умение видеть ситуацию под разными углами поможет вам быть гибче и легче достичь своих целей.

Если вы видите, что предлагаемые инвестиции соответствуют вашим задачам, то начинайте диалог. Однако помните, что инвесторы работают исключительно по своим правилам и процедурам, вытекающим из утвержденной инвестиционной стратегии. Глупо учить других, как тратить их деньги. Бесполезно пытаться изменить правила игры, которые сложились в инвестиционном бизнесе за долгие годы. Самое лучшее, что вы можете сделать — это вникнуть в эти правила и достигнуть своих целей в их рамках. Если же вы вдруг видите, что предлагаемые принципы вас по каким-либо причинам не устраивают, то просто откажитесь от идеи привлечения инвестиций. Развивайте бизнес своими силами.

Развивайте бизнес своими силами.

Узнайте все об инвестициях изучив этот курс:

Инвестиции: практический интерактивный мультимедийный дистанционный курсОнлайн-программа «Где найти инвестиции для начала ведения бизнеса» в Хабаровске 15 июля 2020

Обучающая программа «Где найти инвестиции для начала ведения бизнеса» онлайн от центра «Мой бизнес».

Для кого вебинар: для предпринимателей малого бизнеса, которые ищут новые бизнес-возможности для роста, развития (рынки, продукты) и готовы что-то менять в текущей работе.

В результате участия в вебинаре вы получите:

— индивидуальный план

— экспресс-исследования варианты новых решений на основе анализа трендов

Программа вебинара:

1. Предпринимательские бизнес-инициативы и проблемы их финансирования

— постановка проблемы привлечения инвестиций

— особенности привлечения инвестиций на различных этапах жизненного цикла развития бизнеса

— этапы привлечения инвестиций -особенности учета рисков при финансировании бизнес-проектов

-меры государственной поддержки бизнеса

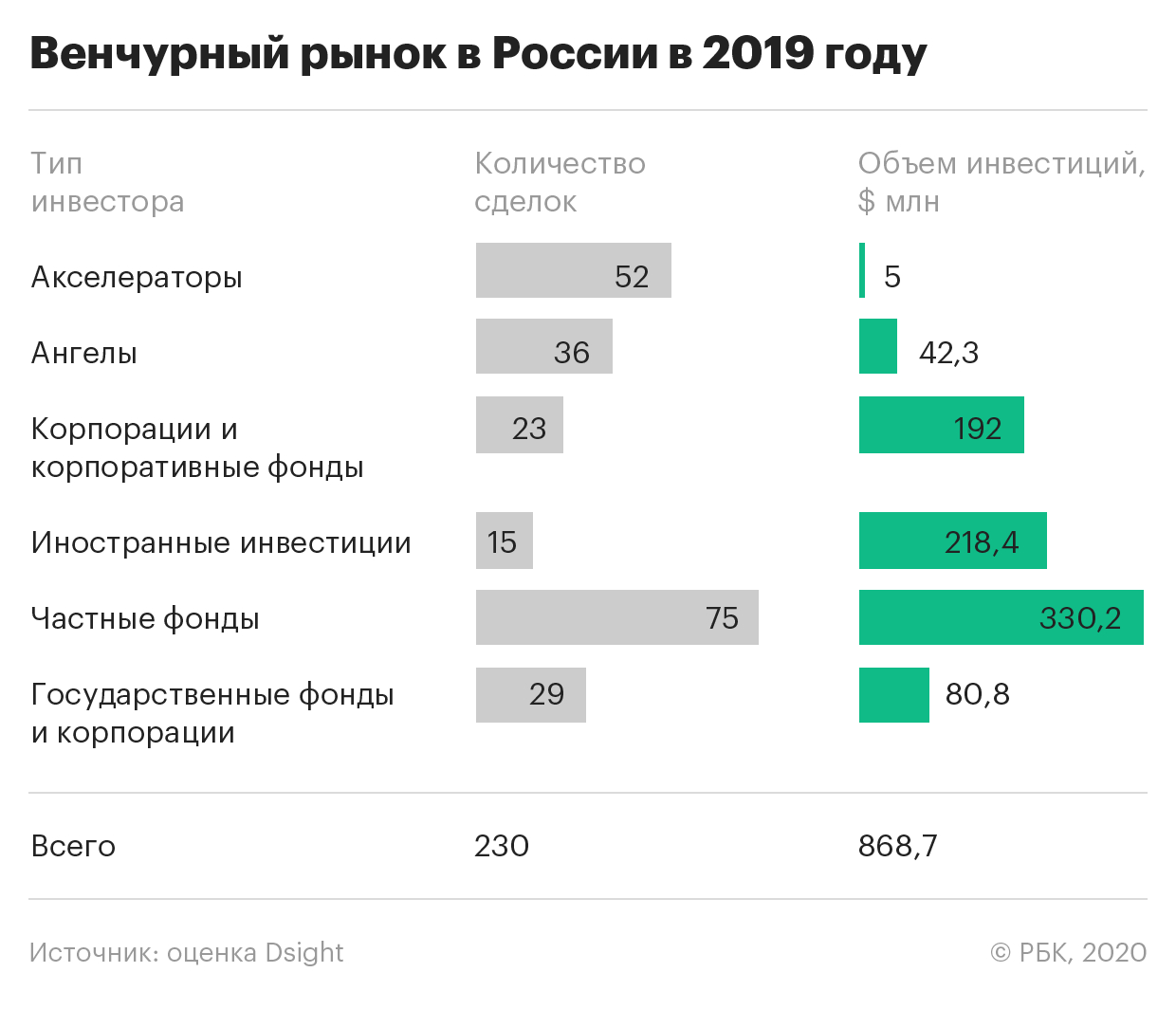

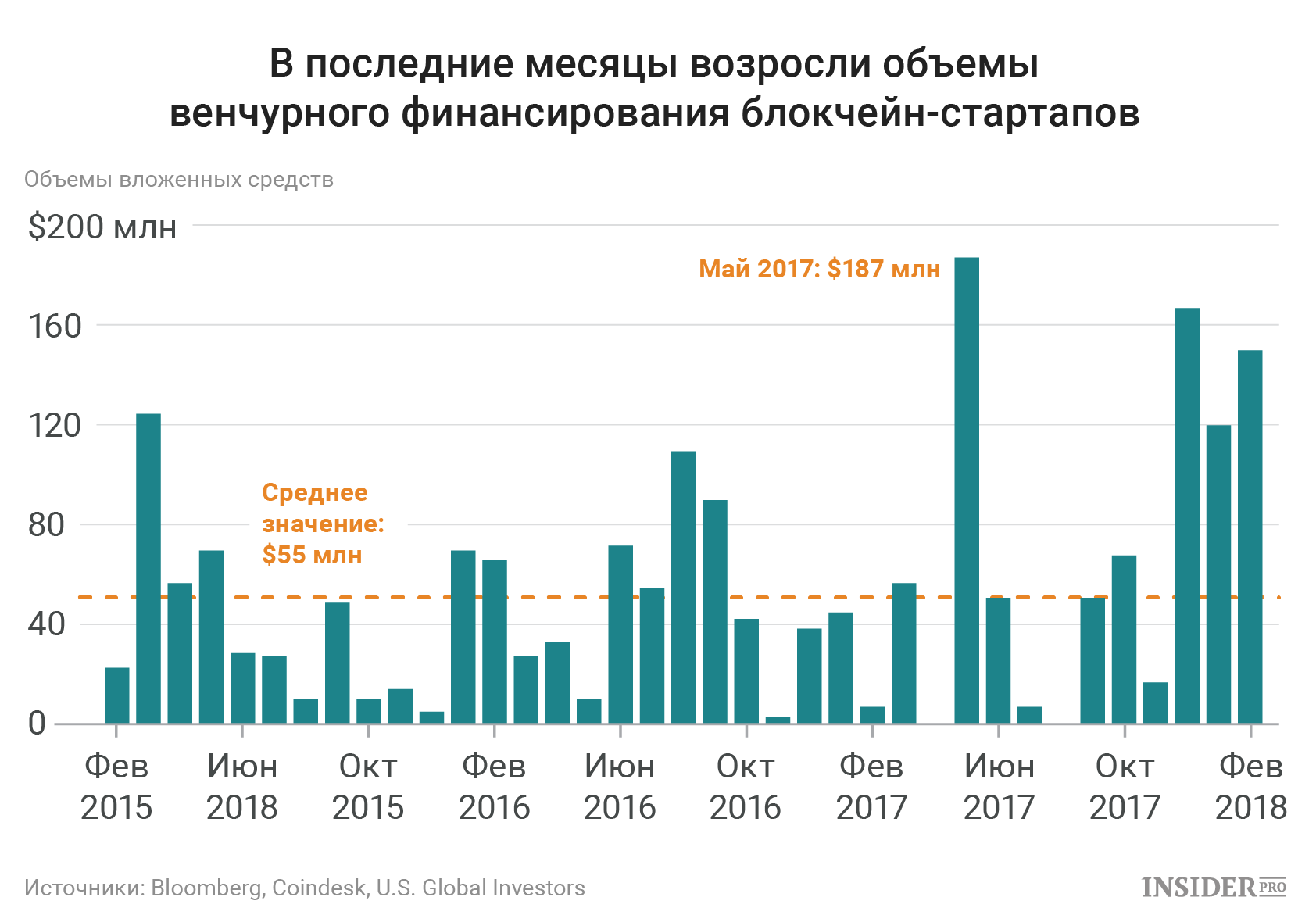

2. Венчурное финансирование бизнес-проектов

Венчурное финансирование бизнес-проектов

— венчурный капитал в развитии бизнеса

— виды венчурных инвесторов и их роль на различных этапах жизненного цикла

— механизм привлечения венчурных инвестиций

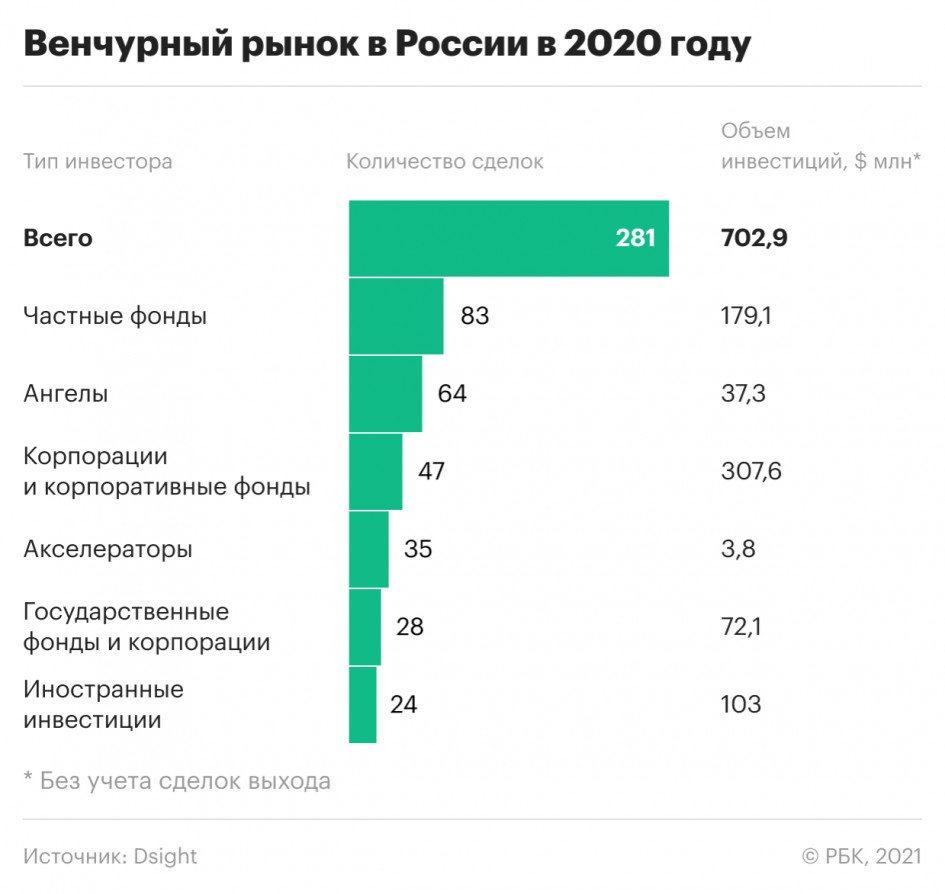

— венчурный рынок России

— краудфандинг

3. Кредитование бизнес-проектов

— особенности привлечения кредитных средств в проекты

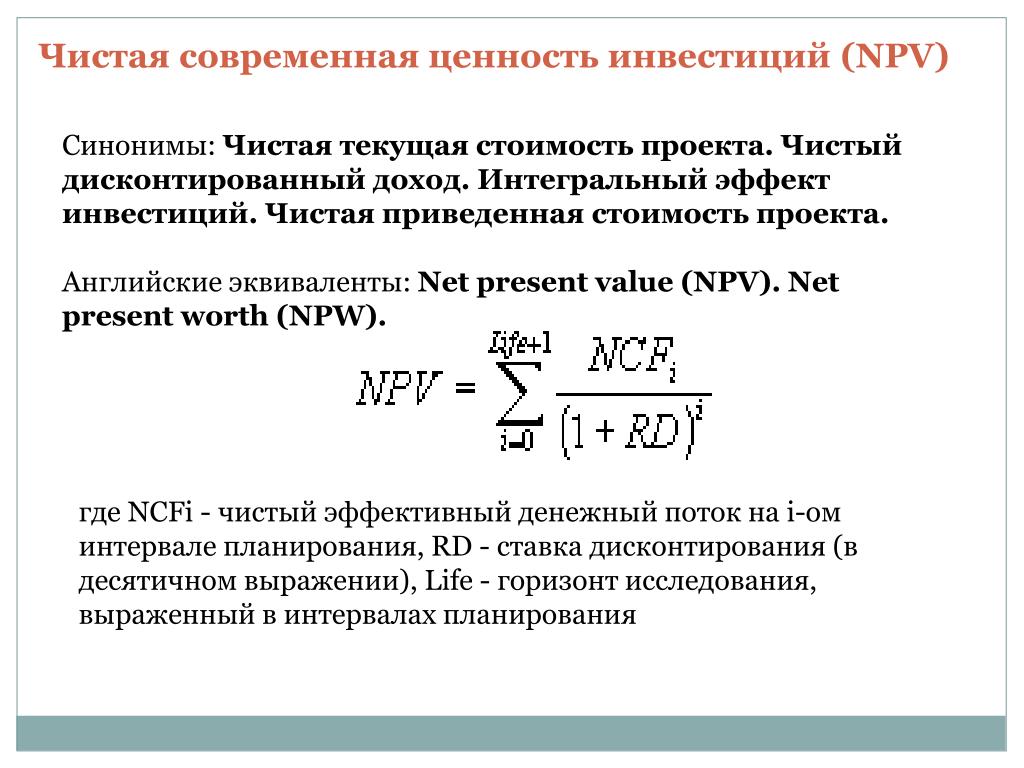

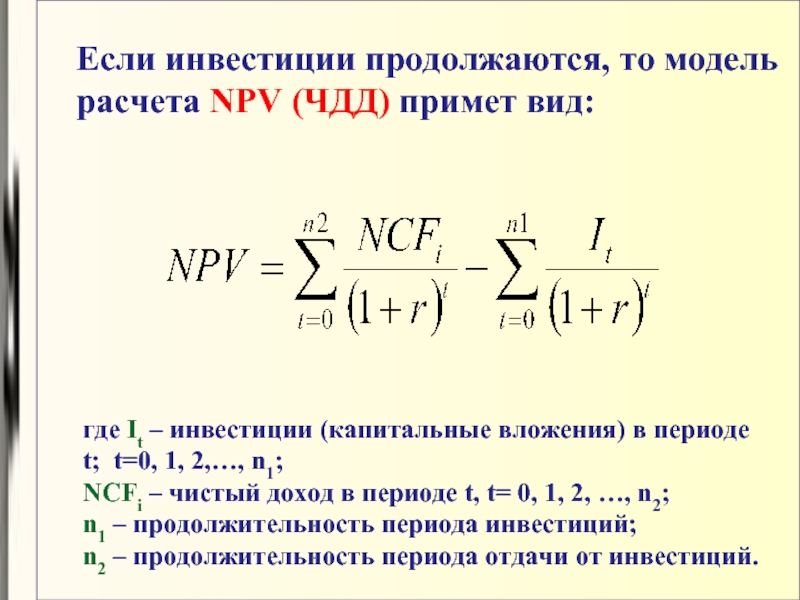

— финансовое моделирование бизнес-проектов

— особенности оценки кредитных рисков банков

— рынок кредитования малого и среднего бизнеса в России

— новые банковские продукты для кредитования бизнеса

4. Привлечение инвестиций в проекты на этапе масштабирования бизнеса

— особенности привлечения инвестиций на этапе масштабирования бизнеса

— облигационные займы

— IPO

— ICO

— государственные инвестиции

Спикер:

Копцев Руслан Владимирович, преподаватель Образовательного центра «ОПОРА». Специализация: teamlead в сфере e-commerce, веб-разработка, трафик-менеджмент, привлечение фондовых инвестиций в it-проекты

Практический опыт (кейсы):

• компания «Д2 Страхование» (руководитель онлайн-направления)

• «Группа компаний «Рост» (проект в сфере онлайн-торговли)

• «Онлайн-школа Светланы Копцевой» (трафик-менеджмент, управление)

Вебинар пройдет 15 июля 2020 с 15. 00 до 17.00

00 до 17.00

За сутки до начала мероприятия вам на электронную почту придет ссылка с доступом в вебинарную комнату.

Обучение будет проходить на платформе Zoom. Вам необходимо предварительно скачать данное приложение.

Стоимость: бесплатно. Подробности в профиле moibizkhv.

Как увеличить доходность от инвестиций в новостройки — Российская газета

Застройщикам больше не интересно продавать дешево «на котловане». Разница в стоимости квадратного метра на старте строительства и готовой квартиры еще два года назад составляла до 30 процентов, сейчас около 10 процентов. Чтобы сегодня зарабатывать на инвестициях в жилье, нужно стать более квалифицированным инвестором, говорят эксперты.

Инвестиции в жилую недвижимость всегда были популярным вариантом вложения средств в России, это позволяет сохранить «тело» капитала. В период договоров долевого участия старого формата (до перехода девелоперов на проектное финансирование и эскроу-счета) разница в стоимости жилья на стадии котлована и после введения в эксплуатацию достигала примерно трети. Но ситуация изменилась.

Но ситуация изменилась.

«В рамках «прежнего» 214-ФЗ («Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации». — Ред.) девелоперы могли предоставить на стадии котлована хороший дисконт, деньги частных инвесторов поступали в оборот и фактически замещали часть собственного капитала, а в девелоперских проектах он стоит не менее 20 процентов годовых», — говорит Феликс Блинов, генеральный директор Инвестиционной группы «РВМ Капитал», вице-президент Российской гильдии управляющих и девелоперов (РГУД).

Когда средства частных инвесторов поступают на эскроу-счета, застройщики получают их в виде кредита с соответствующей процентной ставкой. Мотивации для существенной скидки на старте проекта у застройщика больше нет. В итоге целый пласт инвесторов просто «ушел» с рынка в поисках более доходных вариантов вложения капитала. «Доходность в 7-9 процентов годовых — это не предел мечтаний, а большую доходность на этом рынке сегодня получить сложно», — говорит Феликс Блинов.

Тем не менее возможности на «первичке» у инвесторов еще остаются. Да и покупать на старте строительства теперь безопасно. Дом будет достроен, даже если застройщику не удастся реализовать большую часть квартир, это сделают на деньги банка.

«Единственное, чем сейчас рискуют инвесторы при покупке жилья на первичном рынке, — это перенос сроков сдачи дома в эксплуатацию. Ежегодно 50-60 процентов новостроек столицы сдается в срок, остальные же по смещенному графику, с опозданием хотя бы на месяц», — говорит Ярослав Кобаладзе, руководитель агентства недвижимости kobaladze_realty.

Инвесторы уходят с рынка в поисках более доходных вариантов вложения капитала

Вкладываться в новостройки по-прежнему стоит, считает Юрий Лебедев, руководитель отдела продаж департамента новостроек «ИНКОМ-Недвижимость». Цены на квартиры в новостройках будут расти хотя бы потому, что уменьшается количество выдаваемых разрешений на строительство. На рынке спрос превышает предложение.

По словам эксперта, инвестировать лучше в студии или однокомнатные квартиры площадью 30-35 квадратных метров, а также в «двушки» площадью 45-55 квадратных метров. Важны видовые характеристики жилья.

Важны видовые характеристики жилья.

Так, добавить прибыльности проекту могут такие факторы, как новый торговый центр рядом с новостройкой или новая станция метро.

«Будьте на шаг впереди и присмотрите инвестиционную квартиру в тех районах, где до 2025 года запустят МЦД-3 «Ленинградско-Казанский», МЦД-4 «Киевско-Горьковский» и МЦД-5 «Ярославско-Павелецкий». После сдачи линий Московских центральных диаметров недвижимость в этих районах вырастет в цене в несколько раз», — говорит Александр Патешман, независимый финансовый эксперт и инвестор.

Чтобы зарабатывать на перепродаже квартир, придется наращивать квалификацию. Нужно хорошо знать рынок, разбираться в многообразии проектов, будущих премьерах. По сути, инвестор в недвижимость становится схож с игроком на фондовом рынке. А там, если вложиться в акции без знания, они могут случайно вырасти и подорожать вместе с рынком на несколько процентов в год. Без аналитики и поддержки квалифицированных консультантов все это сводится к случайным заработкам.

Традиционно лидерами по количеству новых проектов жилой недвижимости являются Москва, Московская область, Санкт-Петербург и Большой Сочи

«Первичный рынок захватывают частные инвесторы. К таким можно отнести и специалистов сферы недвижимости. Риелтор с хорошим доходом и сбережениями не пойдет в банк. Он купит квартиру в привлекательном для инвестирования жилом комплексе, а затем реализует ее намного дороже», — говорит Ярослав Кобаладзе.

Традиционно лидерами по количеству новых проектов жилой недвижимости являются Москва, Московская область, Санкт-Петербург. В последние годы этот перечень дополнил Сочи. В остальных регионах, наоборот, ситуация меняется не в лучшую сторону.

«По данным Рейтингового агентства строительного комплекса (РАСК), за первую половину 2021-го в России обанкротился 91 застройщик. В регионах не всегда можно найти объект для инвестиционных вложений, потому что крупные девелоперы с осторожностью заходят в новые регионы, а местные застройщики — уходят с рынка», — говорит Феликс Блинов.

Сегодня в 17 регионах России строительство жилья застройщиками либо не ведется, либо находится на низких уровнях, отмечают в РАСК.

Большинство новых квартир — однокомнатные (доля 53 процента). В 11 регионах России доля однокомнатных квартир составляет более 60 процентов, лидер по числу маленьких квартир — Ленинградская область, здесь 75 процентов строящихся — однокомнатные.

Дмитрий Халин, управляющий партнер Savills в России предлагает использовать несколько стратегий для инвестирования в новостройки. По его словам, по-прежнему нужно входить в проект как можно раньше, становиться одним из первых покупателей и выбирать лучше объекты в ЖК. Даже если в последующем средняя цена в проекте вырастет хотя бы на 10-15 процентов, то лучшие лоты подорожают сильнее, и доход будет выше.

Вторая стратегия — использовать в целях инвестирования длительные рассрочки, которые застройщики используют сегодня все чаще. Во многих случаях эти рассрочки беспроцентные. Инвестор получает возможность оплатить незначительную сумму за счет собственных средств, а в дальнейшем сделать переуступку прав по договору долевого участия (ДДУ) конечному покупателю.

«Например, вы оплатите на входе 30 процентов от цены квартиры. Даже если ее цена вырастет всего на 10 процентов, то эти 10 процентов доходности будут рассчитываться на вложенные 30 процентов от суммы. То есть доход инвестора в этом случае будет около 30 процентов годовых. Эта стратегия активно используется на зарубежных рынках и называется «флиппинг». Это вариант для продвинутых инвесторов, которые могут найти проекты с перспективой роста цены и в то же время с выгодными условиями по оплате самой сделки», — говорит Дмитрий Халин.

Кстати

Недвижимость в России по-прежнему остается «защитным» активом, считают эксперты. По данным РАСК, 24 миллиона россиян живут в городах, где вообще отсутствует строительство жилья застройщиками. «Возможно, в ближайшем будущем жилье не будет сильно дорожать, но точно и не обесценится», — резюмирует Татьяна Подкидышева, директор по продажам «НДВ-Супермаркет Недвижимости».

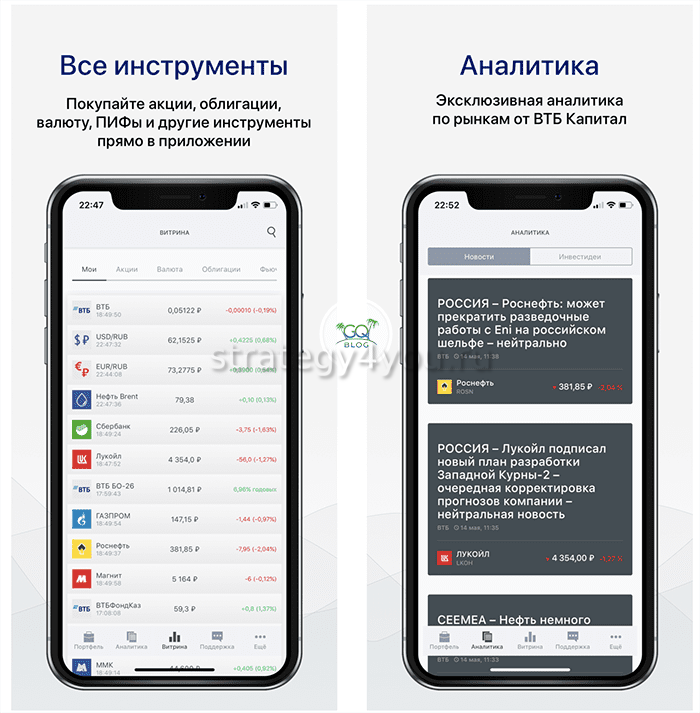

Главная | Interactive Brokers U.K. Limited

Защита вашей конфиденциальности

Когда вы посещаете какой-либо сайт, на нем могут использоваться cookie-файлы и веб-маяки для сохранения или загрузки информации в вашем браузере. Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Строго необходимые cookie-файлы

Строго необходимые cookie-файлы требуются для работы сайта и не могут быть отключены в нашей системе. Обычно они нужны для выполнения запрошенных вами операций (к примеру, конфигурация предпочтений конфиденциальности, вход в систему или заполнение форм). Вы можете настроить свой браузер так, чтобы он блокировал эти cookie-файлы или оповещал вас о них, но тогда некоторые разделы сайта перестанут работать. Эти cookie-файлы не хранят никакую личную информацию.

Эти cookie-файлы не хранят никакую личную информацию.

Всегда активны

Эксплуатационные cookie-файлы и веб-маяки

Эксплуатационные cookie-файлы и веб-маяки позволяют нам фиксировать количество посещений и источники трафика для оценки и улучшения работы сайта. Они дают нам знать, какие страницы наиболее популярны и как посетители перемещаются по нашему сайту. Все данные файлов cookie и веб-маяков существуют в агрегированном виде и анонимны. При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

Функциональные cookie-файлы

Функциональные cookie-файлы позволяют нашему сайту предоставлять расширенные функции и персонализировать содержимое. Они могут использоваться нами или сторонними поставщиками, чьи услуги мы включили в наши страницы. Запрет этих cookie-файлов может привести к некорректной работе некоторых или всех подобных функций.

Целевые cookie-файлы и веб-маяки

Целевые cookie-файлы и веб-маяки используются в различных разделах нашего сайта нашими рекламными партнерами. Это помогает соответствующим компаниям составить ваш потребительский профиль и отображать рекламу, связанную с вашими интересами, на других сайтах. Такие файлы предназначены не для хранения личных данных, а идентификации вашего уникального браузера и устройства. При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

8 лучших краткосрочных инвестиций в феврале 2022 года

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место, чтобы спрятать наличные, прежде чем вам понадобится получить к ним доступ в не столь отдаленном будущем. Нестабильность рынков и спад в экономике заставили многих инвесторов придержать наличные деньги, поскольку кризис с коронавирусом затянулся, и ситуация остается неопределенной, поскольку 2022 год начинается с того, что экономика пытается сдержать растущую инфляцию.

Нестабильность рынков и спад в экономике заставили многих инвесторов придержать наличные деньги, поскольку кризис с коронавирусом затянулся, и ситуация остается неопределенной, поскольку 2022 год начинается с того, что экономика пытается сдержать растущую инфляцию.

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место, чтобы спрятать наличные, прежде чем вам понадобится получить к ним доступ в не столь отдаленном будущем.Краткосрочные инвестиции минимизируют риск, но за счет потенциально более высокой доходности, которую можно получить в лучших долгосрочных инвестициях.

В результате вы всегда будете иметь наличные деньги, когда они вам понадобятся, вместо того, чтобы растрачивать деньги на потенциально рискованные инвестиции. Таким образом, самое главное, что инвесторы должны искать в краткосрочных инвестициях, — это безопасность.

Что такое краткосрочные инвестиции?

Если вы делаете краткосрочные инвестиции, вы часто делаете это, потому что вам нужно иметь деньги в определенное время. Например, если вы копите на первый взнос за дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года.

Например, если вы копите на первый взнос за дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года.

Если у вас более длительный временной горизонт — по крайней мере, от трех до пяти лет (а лучше даже больше) — вы можете рассмотреть инвестиции, такие как акции. Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но он оказался довольно нестабильным.Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Краткосрочные инвестиции: надежные, но с меньшей доходностью

За безопасность краткосрочных инвестиций приходится платить. Скорее всего, вы не сможете заработать столько же на краткосрочных инвестициях, сколько на долгосрочных. Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

(Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Однако у краткосрочных инвестиций есть несколько преимуществ. Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда вам это нужно. Кроме того, они, как правило, имеют меньший риск, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный убыток или даже его отсутствие.

Вот лучшие краткосрочные инвестиции в феврале:

- Высокодоходные сберегательные счета

- Фонды краткосрочных корпоративных облигаций

- Счета денежного рынка

- Счета управления денежными средствами

- Краткосрочный У.S. фонды государственных облигаций

- Депозитные сертификаты без штрафных санкций

- Казначейские обязательства

- Взаимные фонды денежного рынка

Обзор: лучшие краткосрочные инвестиции в феврале 2022 года

Вот несколько лучших краткосрочных инвестиций, которые все еще приносят вам некоторую прибыль.

1. Высокодоходные сберегательные счета

Высокодоходный сберегательный счет в банке или кредитном союзе является хорошей альтернативой хранению наличных денег на расчетном счете, с которого обычно выплачиваются очень небольшие проценты по вашему вкладу.Банк будет регулярно выплачивать проценты по сберегательному счету.

Сберегателям было бы полезно сравнить высокодоходные сберегательные счета, потому что легко найти, какие банки предлагают самые высокие процентные ставки, и их легко настроить.

Риск: Сберегательные счета застрахованы Федеральной корпорацией страхования депозитов (FDIC) в банках и Национальной администрацией кредитных союзов (NCUA) в кредитных союзах, поэтому вы не потеряете деньги. На самом деле нет никакого риска для этих счетов в краткосрочной перспективе, хотя инвесторы, которые держат свои деньги в течение более длительного периода времени, могут столкнуться с трудностями, связанными с инфляцией.

Ликвидность: Сберегательные счета очень ликвидны, и вы можете пополнить счет. Однако сберегательные счета обычно допускают до шести бесплатных снятий или переводов за цикл выписки. (Федеральная резервная система разрешила банкам отказаться от этого требования в рамках своего экстренного вмешательства на рынке.) Конечно, вы должны следить за банками, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы вы могли свести эти расходы к минимуму. .

Однако сберегательные счета обычно допускают до шести бесплатных снятий или переводов за цикл выписки. (Федеральная резервная система разрешила банкам отказаться от этого требования в рамках своего экстренного вмешательства на рынке.) Конечно, вы должны следить за банками, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы вы могли свести эти расходы к минимуму. .

2.Фонды краткосрочных корпоративных облигаций

Корпоративные облигации представляют собой облигации, выпущенные крупными корпорациями для финансирования их инвестиций. Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Фонды облигаций представляют собой наборы корпоративных облигаций многих различных компаний, обычно принадлежащих к разным отраслям и разным размерам компаний. Эта диверсификация означает, что плохо работающая облигация не сильно повлияет на общий доход. Фонд облигаций будет выплачивать проценты на регулярной основе, как правило, ежемесячно.

Риск: Фонд краткосрочных корпоративных облигаций не застрахован государством, поэтому он может потерять деньги. Тем не менее, облигации, как правило, довольно безопасны, особенно если вы покупаете их широко диверсифицированную коллекцию. Кроме того, краткосрочный фонд обеспечивает наименьшую подверженность риску изменения процентных ставок, поэтому рост или падение ставок не слишком сильно повлияют на цену фонда.

Ликвидность: Фонд краткосрочных корпоративных облигаций обладает высокой ликвидностью, и его можно покупать и продавать в любой день, когда открыты финансовые рынки.

3. Счета денежного рынка

Счета денежного рынка представляют собой еще один вид банковских депозитов, и обычно по ним выплачивается более высокая процентная ставка, чем по обычным сберегательным счетам, хотя обычно они также требуют более высоких минимальных инвестиций.

Риск: Обязательно найдите счет денежного рынка, застрахованный FDIC, чтобы ваш счет был защищен от потери денег, с покрытием до 250 000 долларов на вкладчика в каждом банке.

Как и в случае со сберегательным счетом, основной риск для счетов денежного рынка возникает с течением времени, потому что их низкие процентные ставки обычно мешают инвесторам идти в ногу с инфляцией.Однако в краткосрочной перспективе это не является серьезной проблемой.

Ликвидность: Счета денежного рынка обладают высокой ликвидностью, хотя федеральные законы налагают некоторые ограничения на снятие средств.

4. Счет управления денежными средствами

Счет управления денежными средствами позволяет вам вкладывать деньги в различные краткосрочные инвестиции, и он действует как общий счет. Вы часто можете инвестировать, выписывать чеки со счета, переводить деньги и выполнять другие типичные банковские операции.Счета управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

Таким образом, счет управления денежными средствами дает вам большую гибкость.

Риск: Счета управления денежными средствами часто инвестируются в безопасные фонды денежного рынка с низкой доходностью, поэтому риск невелик. В случае некоторых счетов роботов-консультантов эти учреждения вносят ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что вы не превышаете покрытие депозита FDIC, если вы уже ведете дела с одним из банков-партнеров.

В случае некоторых счетов роботов-консультантов эти учреждения вносят ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что вы не превышаете покрытие депозита FDIC, если вы уже ведете дела с одним из банков-партнеров.

Ликвидность: Счета управления денежными средствами чрезвычайно ликвидны, и деньги можно снять в любое время. В этом отношении они могут быть даже лучше, чем традиционные сберегательные счета и счета денежного рынка, которые ограничивают ежемесячное снятие средств.

5. Фонды краткосрочных государственных облигаций США

Государственные облигации аналогичны корпоративным облигациям, за исключением того, что они выпускаются федеральным правительством США и его агентствами. Фонды государственных облигаций покупают инвестиции, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги с ипотечным покрытием, у федеральных агентств, таких как Государственная национальная ипотечная ассоциация (Ginnie Mae). Эти облигации считаются малорисковыми.

Эти облигации считаются малорисковыми.

Риск: Хотя облигации, выпущенные федеральным правительством и его агентствами, не обеспечены FDIC, облигации представляют собой обещание правительства выплатить деньги. Поскольку они поддерживаются полным доверием и кредитом Соединенных Штатов, эти облигации считаются очень безопасными.

Кроме того, фонд краткосрочных облигаций означает, что инвестор берет на себя небольшой процентный риск. Таким образом, рост или падение ставок не сильно повлияют на цену облигаций фонда.

Ликвидность: Государственные облигации являются одними из наиболее широко торгуемых активов на биржах, поэтому фонды государственных облигаций обладают высокой ликвидностью. Их можно покупать и продавать в любой день, когда открыт фондовый рынок.

6. Депозитные сертификаты без штрафных санкций

Депозитные сертификаты без штрафных санкций позволяют вам избежать обычной комиссии, которую банк взимает, если вы аннулируете депозитный сертификат до истечения срока его действия. Вы можете найти компакт-диски в своем банке, и они, как правило, предлагают более высокую прибыль, чем вы могли бы найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

Вы можете найти компакт-диски в своем банке, и они, как правило, предлагают более высокую прибыль, чем вы могли бы найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

Компакт-диски — это срочные вклады. Это означает, что при их открытии вы соглашаетесь держать деньги на счете в течение определенного периода времени, от нескольких недель до многих лет, в зависимости от желаемого срока погашения. В обмен на безопасность хранения этих денег в своем хранилище банк будет платить вам более высокую процентную ставку.

Банк регулярно выплачивает проценты по депозитному сертификату, и по истечении срока депозитного сертификата банк вернет вам основную сумму плюс заработанные проценты.

Депозит без штрафа также может быть привлекательным в период повышения процентных ставок, поскольку вы можете снять свои деньги без уплаты комиссии, а затем положить их в другое место для получения более высокой прибыли.

Риск: компакт-диски застрахованы FDIC, поэтому вы не потеряете на них деньги. Риски для краткосрочного CD ограничены, но один риск заключается в том, что вы можете упустить более выгодную ставку в другом месте, пока ваши деньги привязаны к CD. Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Риски для краткосрочного CD ограничены, но один риск заключается в том, что вы можете упустить более выгодную ставку в другом месте, пока ваши деньги привязаны к CD. Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Ликвидность: CD обычно менее ликвидны, чем другие банковские инвестиции в этом списке, но CD без штрафа позволяет вам избежать платы за досрочное прекращение CD.Таким образом, вы можете избежать ключевого элемента, который делает большинство компакт-дисков неликвидными.

7. Treasurys

Treasurys бывают трех видов — казначейские векселя, казначейские облигации и казначейские ноты — и предлагают максимальную безопасную доходность, поддерживаемую кредитным рейтингом AAA федерального правительства США. Таким образом, вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Риск: Как и в случае с облигационным фондом, отдельные облигации не обеспечены FDIC, но обеспечены обещанием правительства выплатить деньги, поэтому они считаются очень безопасными.

Ликвидность: Государственные облигации США являются наиболее ликвидными на биржах, и их можно покупать и продавать в любой день, когда рынок открыт.

8. Взаимные фонды денежного рынка

Не путайте взаимный фонд денежного рынка со счетом денежного рынка. Несмотря на то, что они называются одинаково, у них разные риски, хотя оба являются хорошими краткосрочными инвестициями. Взаимный фонд денежного рынка инвестирует в краткосрочные ценные бумаги, включая казначейские облигации, муниципальные и корпоративные долговые обязательства, а также банковские долговые ценные бумаги.А поскольку это взаимный фонд, вы будете платить долю расходов компании-фонду за счет управляемых активов.

Риск: Хотя его инвестиции в целом безопасны, фонды денежного рынка не так безопасны, как счета денежного рынка, поддерживаемые FDIC. Напротив, фонды денежного рынка могут терять деньги, как правило, только в периоды серьезных рыночных кризисов, но, как правило, они достаточно безопасны. Тем не менее, они являются одними из самых консервативных доступных инвестиций и должны защитить ваши деньги.

Тем не менее, они являются одними из самых консервативных доступных инвестиций и должны защитить ваши деньги.

Ликвидность: Взаимные фонды денежного рынка достаточно ликвидны, и вы можете легко получить доступ к своим деньгам. Они могут позволить вам выписывать чеки из фонда, хотя обычно вы ограничены шестью снятиями средств в месяц.

Лучшие инвестиции для краткосрочных денег

| Год или менее | Высокодоходные сберегательные счета и счета денежного рынка, счета управления денежными средствами | Около 0,5 процента | Низкий риск и счета поддерживаются FDIC. |

| От двух до трех лет | Казначейские облигации и фонды облигаций, компакт-диски | 1+ процентов | Банковские продукты и казначейские облигации являются самыми безопасными, фонды корпоративных облигаций немного менее безопасны. |

| От трех до пяти лет (или более) | CD, облигации и фонды облигаций и даже акции на более длительный срок | 1,25+ процента (или намного больше, если вы инвестируете в акции) | Компакт-диски и облигации имеют относительно низкий риск по сравнению с акциями, которые могут сильно колебаться и представляют собой высокий риск. |

Что делает хорошие краткосрочные инвестиции?

Хорошие краткосрочные инвестиции могут иметь много общего, но обычно они характеризуются следующими тремя чертами:

- Стабильность: облигации делают. Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

- Ликвидность: Хорошая краткосрочная инвестиция обычно обеспечивает высокую ликвидность, а это означает, что вы можете быстро получить доступ к вложенным в нее деньгам.В случае некоторых компакт-дисков вы узнаете, когда деньги станут доступны, и вы всегда сможете выкупить компакт-диск, хотя часто это будет сопровождаться штрафом, если только вы не выберете компакт-диск без штрафа.

- Низкие транзакционные издержки: Хорошая краткосрочная инвестиция не требует больших денег, в отличие, например, от дома. Это особенно важно, когда доходность краткосрочных инвестиций находится на историческом минимуме.

Эти функции означают, что ваши деньги не будут подвергаться риску и будут доступны, когда вам нужно их использовать, что является одной из основных причин для краткосрочных инвестиций.Напротив, вы можете получить более высокую прибыль от долгосрочных инвестиций, но должны выдерживать большую краткосрочную волатильность. Однако, если вам нужны эти деньги, вам, возможно, придется продать их в убыток, чтобы получить к ним полный доступ.

Советы по инвестированию денег на срок до 5 лет

Если вы инвестируете деньги на срок до пяти лет, у вас должен быть другой процесс, чем если бы вы инвестировали с временным горизонтом в несколько десятилетий. Вместо этого вам нужно подходить к краткосрочным инвестициям со следующими советами:

- Определите свои ожидания. Краткосрочные инвестиции будут иметь меньшую потенциальную прибыль, чем долгосрочные инвестиции, поэтому важно правильно сформулировать свои ожидания .

- Сосредоточьтесь на безопасности.

В целом, если вы инвестируете в краткосрочной перспективе, вы должны сосредоточиться на безопасности, а не на доходности. Ваши деньги должны быть там, когда они вам нужны.

В целом, если вы инвестируете в краткосрочной перспективе, вы должны сосредоточиться на безопасности, а не на доходности. Ваши деньги должны быть там, когда они вам нужны. - Небольшой дополнительный доход может не стоить дополнительного риска. С краткосрочными инвестициями, приносящими такой небольшой доход, можно легко попытаться получить небольшой дополнительный доход за счет гораздо большего риска.Но сосредоточьтесь на том, почему вы инвестируете в краткосрочной перспективе.

- Выберите инвестиции в зависимости от ваших потребностей. Возможно, вы сможете заработать немного больше на этом компакт-диске, но что, если вам нужно получить доступ к деньгам до того, как они созреют? Откалибруйте тип инвестиций в соответствии с вашими потребностями.

- Не все краткосрочные инвестиции одинаковы. Банковские продукты поддерживаются FDIC, поэтому вы не потеряете основную сумму. Но рыночные продукты, даже безопасные, такие как фонды краткосрочных облигаций, могут снижаться в течение коротких периодов времени.

Поймите риски ваших инвестиций.

Поймите риски ваших инвестиций.

Краткосрочные инвестиции обычно довольно безопасны, особенно по сравнению с долгосрочными инвестициями, такими как акции или фонды акций. Но убедитесь, что вы понимаете, во что инвестируете.

Подробнее:

Отказ от ответственности перед редакцией: Всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

12 Лучшие инвестиции для любого возраста и дохода

Термин «инвестирование» может вызывать в воображении образы лихорадочной Нью-Йоркской фондовой биржи, или, возможно, вы думаете, что это что-то предназначенное только для тех, кто богаче, старше или продвинулся дальше по карьерной лестнице, чем вы. Но это не может быть дальше от истины.

При ответственном подходе инвестирование — лучший способ приумножить свои деньги, и большинство видов инвестиций доступны практически всем, независимо от возраста, дохода или карьеры. Однако эти факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный конкретный момент.

Однако эти факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный конкретный момент.

Например, человек, близкий к пенсионному возрасту и обладающий солидным капиталом, скорее всего, будет иметь совсем другой инвестиционный план, чем тот, кто только начинает свою карьеру и не имеет сбережений, о которых можно было бы говорить. Ни один из этих людей не должен избегать инвестирования; они должны просто выбрать лучшие инвестиции для своих индивидуальных обстоятельств.

Вот 12 лучших инвестиций для рассмотрения, обычно упорядоченных по риску от самого низкого до самого высокого. Имейте в виду, что более низкий риск обычно означает более низкую доходность.

12 лучших инвестиций

1. Высокодоходные сберегательные счета

Онлайн-сберегательные счета и счета управления денежными средствами обеспечивают более высокую доходность, чем традиционные банковские сберегательные или расчетные счета. Счета управления денежными средствами похожи на гибрид сберегательного счета и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Счета управления денежными средствами похожи на гибрид сберегательного счета и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Подходит для: Сберегательные счета лучше всего подходят для краткосрочных сбережений или денег, которые вам нужны только изредка — например, на случай непредвиденных обстоятельств или для отпуска.Транзакции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях и более высокие процентные ставки.

Если вы новичок в сбережениях и инвестициях, хорошее эмпирическое правило — хранить от трех до шести месяцев расходов на проживание на подобном счете, прежде чем выделять больше на инвестиционные продукты, расположенные ниже в этом списке.

Где открыть счет управления денежными средствами: Инвестиционные компании и роботы-консультанты, такие как Betterment и SoFi, предлагают конкурентоспособные ставки по счетам управления денежными средствами.

Лучшие инвестиционные счета для вас в 2022 году

Используйте наш список лучших наград, чтобы получить лучшие инвестиционные счета года для торговли акциями, инвестирования IRA и многого другого.

2. Депозитные сертификаты

CD — это сберегательный счет, застрахованный на федеральном уровне, который предлагает фиксированную процентную ставку в течение определенного периода времени.