Постановка ИП и ООО на учёт в ПФР и ФСС

Обновлено: 06.08.2021

Автор: Моё дело

Должны ли ИП-работодатели и ООО самостоятельно вставать на учет в фонды? Внесем ясность в этой статье.

Оглавление Скрыть

- Постановка на учет ООО

- Постановка на учет ИП

Постановка на учет ООО

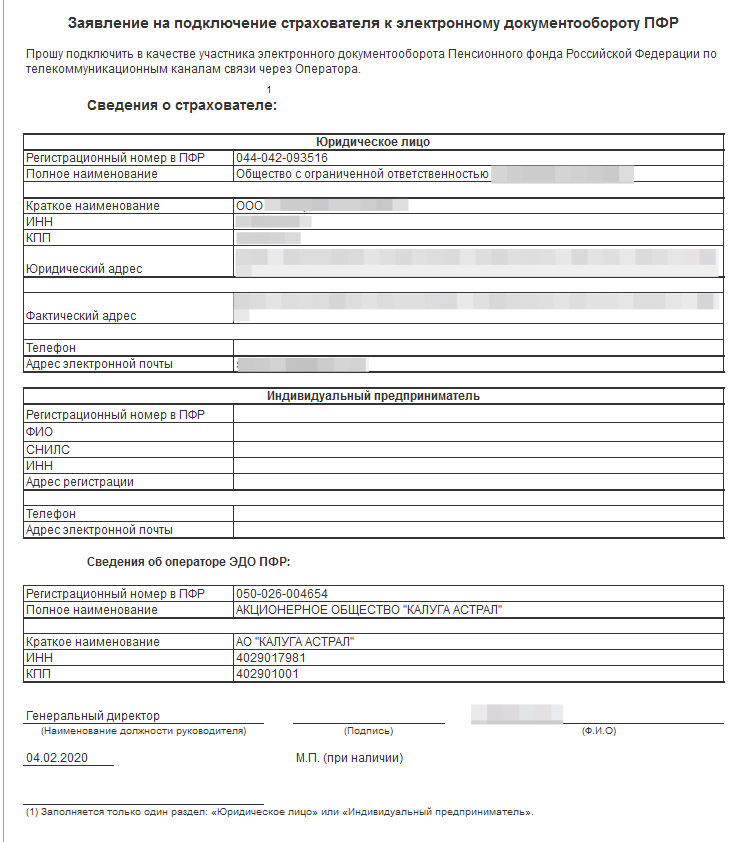

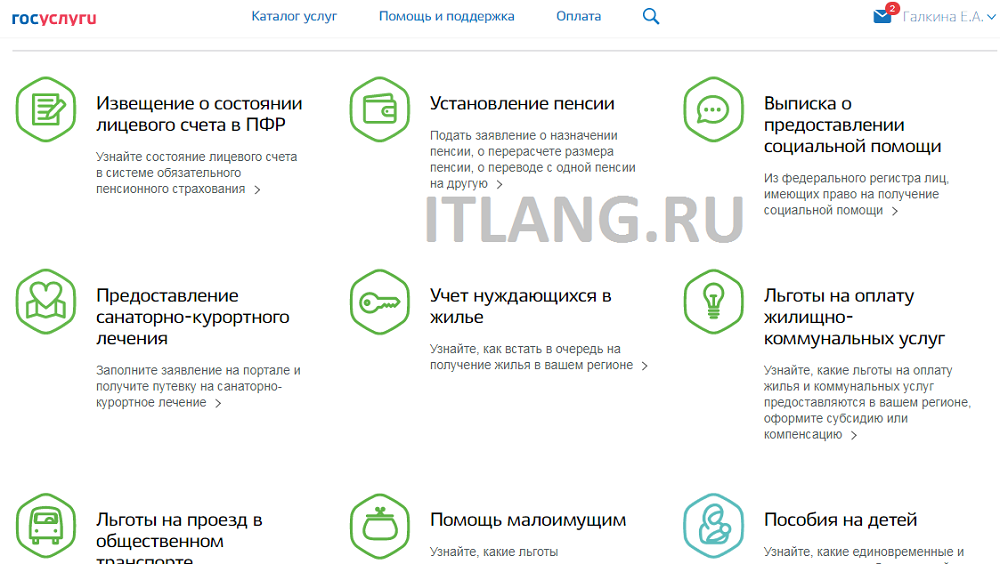

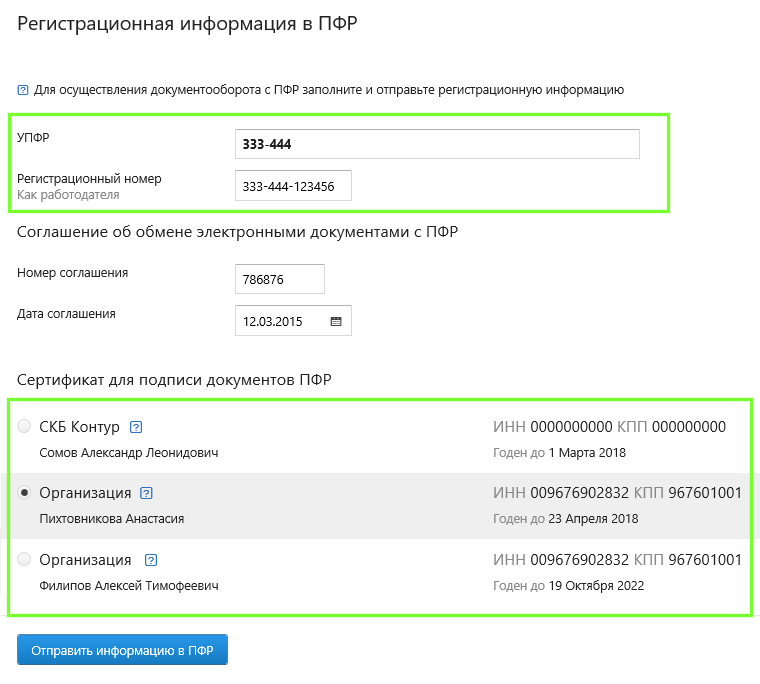

При регистрации общества с ограниченной ответственностью налоговая инспекция самостоятельно ставит организацию на учет в ФСС и ПФР. Организация получит уведомление из фондов о постановке на учет и присвоении регистрационного номера. Самостоятельно вставть на учет в фондах не нужно, необходимо только после регистрации регулярно сдавать в эти инстанции обязательные отчеты:

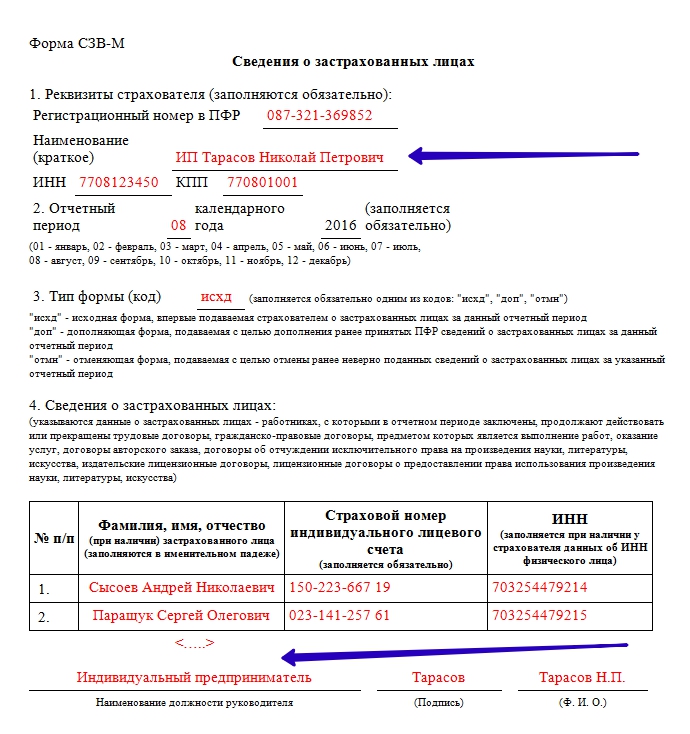

- в ПФР: СЗВ-М, СЗВ-стаж и ОДВ-1;

- в ФСС форму 4-ФСС, а также ежегодно подтверждать основной вид деятельности.

Постановка на учет ИП

Индивидуальные предприниматели не регистрируются самостоятельно в ПФР ни как плательщики страховых взносов за себя, ни как работодатели. Все сведения в Пенсионный фонд поступают из налоговой инспекции.

А в ФСС зарегистрироваться нужно, если ИП нанимает сотрудников по трудовому или гражданско-правовому договору. Встать на учет нужно будет не позднее 30 дней после заключения первого договора.

Отчеты в фонды ИП-работодатели сдают те же, что и организации, но вот подтверждать основной вид деятельности в ФСС предпринимателям не нужно.

Вам будет интересно

Похожие статьи

- Когда ждать налоговую проверку?

- Уменьшаем налог за счет фиксированных взносов

- Как платить меньше налогов при УСН «доходы»?

- УСН 6% и 15%: что выгоднее?

- Что делать, если заблокировали счет

- Уведомление о начале деятельности ООО

ПФ РФ от 01.

- Главная

- Документы

Документ не применяется. Подробнее см. Справку

ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 1 июля 1999 г. N ЕВ-16-25/6121

О СУММАХ ЕДИНОГО НАЛОГА, ПОДЛЕЖАЩИХ

РАСПРЕДЕЛЕНИЮ (ЗАЧИСЛЕНИЮ) В ПФР, В СООТВЕТСТВИИ

С ФЕДЕРАЛЬНЫМ ЗАКОНОМ ОТ 31.07.98 N 148-ФЗ

И НОРМАТИВНЫМИ ПРАВОВЫМИ АКТАМИ СУБЪЕКТОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Список изменяющих документов

(в ред. письма ПФ РФ от 26.08.1999 N ЕВ-16-27/7883)

1. Федеральным законом от 31 июля 1998 года N 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» (в редакции Федерального закона от 31 марта 1999 года N 63-ФЗ «О внесении изменений и дополнений в Федеральный закон «О едином налоге на вмененный доход для определенных видов деятельности») определен порядок установления и введения единого налога на вмененный доход для определенных видов деятельности, согласно которому данный налог устанавливается и вводится в действие нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации и со дня его введения на территориях соответствующих субъектов Российской Федерации с плательщиков этого налога не взимаются страховые платежи в государственные внебюджетные фонды при осуществлении деятельности, определенной вышеназванным Федеральным законом.

Вышеуказанная норма отражена также и в статье 5 Федерального закона от 4 января 1999 года N 1-ФЗ «О тарифах страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, в Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования Российской Федерации на 1999 год».

Плательщиками единого налога являются юридические и физические лица — индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сферах, поименованных в пункте 1 статьи 3 Федерального закона от 31 июля 1998 года N 148-ФЗ.

Федеральным законом от 31 июля 1998 года N 148-ФЗ установлены объект налогообложения при применении единого налога (вмененный доход на очередной календарный месяц) и налоговый период по единому налогу (один квартал).

Следует иметь в виду, что перевод плательщиков на уплату единого налога носит обязательный характер и не освобождает их от обязанностей, установленных действующими нормативными актами Российской Федерации, по представлению в налоговые и иные государственные органы бухгалтерской, налоговой и статистической отчетности.

Ставка единого налога устанавливается в размере 20 процентов вмененного дохода, размер которого и значения иных составляющих формул расчета единого налога (базовая доходность, повышающие (понижающие) коэффициенты) устанавливаются нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации.

Уплата единого налога производится ежемесячно путем осуществления авансового платежа в размере 100 процентов суммы единого налога за календарный месяц. Сроки уплаты авансового платежа устанавливаются нормативными правовыми актами законодательных (представительных) органов государственной власти субъектов Российской Федерации.

При этом согласно пункту 2 статьи 6 Федерального закона от 31 июля 1998 года N 148-ФЗ плательщику единого налога предоставляется право произвести уплату единого налога путем авансового перечисления суммы единого налога за 3, 6, 9 или 12 месяцев. В этом случае сумма единого налога, подлежащая уплате и в дальнейшем зачислению в органы ПФР, уменьшается на 2, 5, 8 и 11 процентов.

Помимо этого, статьей 1 данного Федерального закона субъектам Российской Федерации предоставлено право устанавливать льготы по уплате единого налога.

Размеры сумм единого налога, подлежащие зачислению в Пенсионный фонд Российской Федерации, составляют для юридических лиц 18,350 процента, для индивидуальных предпринимателей — 22,725 процента.

Документом, подтверждающим уплату плательщиком единого налога, является свидетельство об уплате единого налога, выдаваемое отдельно на каждый вид деятельности на период, за который плательщик произвел уплату единого налога.

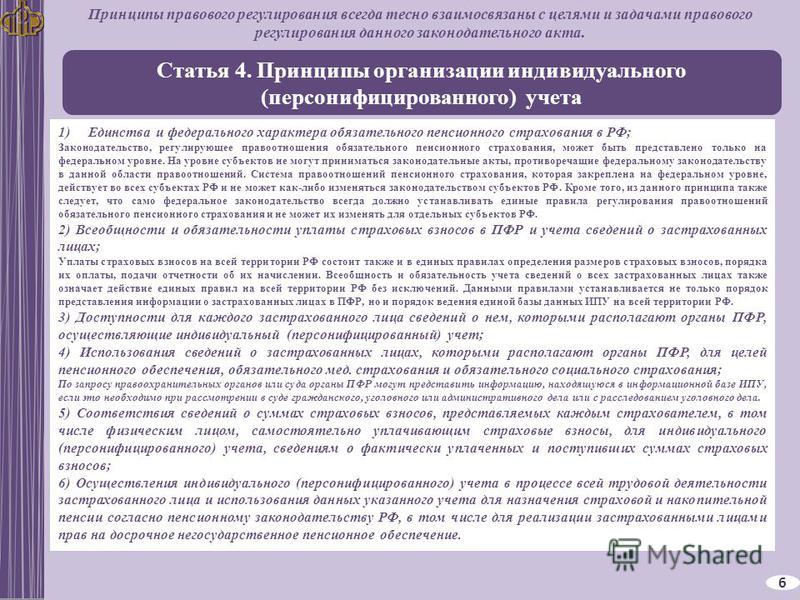

Федеральным законом от 31 июля 1998 года N 148-ФЗ определено, что организации, осуществляющие деятельность на основе свидетельства об уплате единого налога, представляют в Пенсионный фонд Российской Федерации сведения в соответствии с Федеральным законом «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования», которым для индивидуальных предпринимателей также установлена обязанность представления указанных сведений.

Перечень данных сведений установлен статьей 6 Федерального закона «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования». Исключение составляют страховые взносы, уплачиваемые за счет работодателя, упомянутые в подпункте 13) пункта 2 указанной статьи.

2. В соответствии с Методическими указаниями по учету и использованию сумм страховых взносов, пеней, финансовых санкций и других поступлений на едином счете 807, утвержденными Постановлением Правления ПФР от 29 июня 1995 года N 113, поступающие от плательщиков суммы страховых взносов, пеней, штрафов, финансовых санкций и другие поступления учитываются на едином консолидированном счете. Поступающие в ПФР суммы единого налога также подлежат учету на данном счете, и по ним составляется отдельная оборотная ведомость (приложение 1 к вышеназванным Методическим указаниям).

При этом основанием для учета данных сумм являются:

реестры с указанием необходимых реквизитов, определяемых совместно налоговыми органами и органами ПФР, для дальнейшего учета указанных сумм по конкретным плательщикам — для плательщиков, перечисляющих всю сумму единого налога на счета органов федерального казначейства (финансовых органов для последующего ее перераспределения) при условии представления последними этих реестров;

банковские выписки и копии платежных поручений об уплате сумм единого налога, подлежащих зачислению в ПФР, поступивших на счета региональных отделений ПФР, — для плательщиков, перечисляющих всю сумму единого налога на счета органов Федерального казначейства (финансовых органов для последующего ее перераспределения) при условии непредставления последними вышеназванных реестров и перечисления всех поступивших вышеназванных сумм единого налога одним общим платежным поручением;

банковские выписки, копии платежных поручений и квитанции об уплате сумм единого налога, подлежащих зачислению в ПФР, поступивших на счета региональных отделений ПФР, — для плательщиков единого налога, самостоятельно перечисливших указанную сумму единого налога.

Поступающие на транзитный счет регионального отделения ПФР суммы единого налога, подлежащие зачислению в ПФР (с расшифровкой по конкретному плательщику), учитываются по виду платежа в «АРМ уполномоченного». Таким образом, в режиме «Реестр поступлений взносов от плательщиков» «АРМ уполномоченного» представляет возможность получения информации по уплате сумм единого налога, подлежащих зачислению в ПФР, как в целом по региональному отделению, так и в разрезе каждого плательщика.

В случае, если органы федерального казначейства (финансовые органы), осуществляющие распределение общей суммы единого налога, не представляют информацию в разрезе каждого плательщика, для учета сумм единого налога, подлежащих зачислению в ПФР и перечисляемых указанными органами общим платежным поручением без соответствующей расшифровки применительно к каждому плательщику, в АРМ уполномоченного формируется карточка фиктивного плательщика с присвоением ему соответствующего регистрационного номера, который при разноске данного платежного поручения указывается в поле «Рег. N».

N».

3. При переводе плательщиков (юридических и физических лиц) страховых взносов на уплату единого налога им следует пройти регистрацию в качестве плательщиков единого налога в органах ПФР по юридическому адресу (юридические лица) и по месту жительства (осуществления деятельности) (индивидуальные предприниматели) для целей учета сумм единого налога, подлежащих зачислению в ПФР (пункты 1 и 2 статьи 7 Федерального закона от 31 июля 1998 года N 148-ФЗ), и представления сведений для индивидуального (персонифицированного) учета (пункт 1 статьи 7 указанного Федерального закона).

Таким образом, осуществляющие предпринимательскую деятельность на основе свидетельства об уплате единого налога (независимо от количества свидетельств) юридические лица и индивидуальные предприниматели, осуществляющие прием на работу по трудовым договорам и выплачивающие вознаграждение по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, оставаясь плательщиками страховых взносов за работников и зарегистрированные в органах ПФР как плательщики страховых взносов, должны пройти регистрацию в органах ПФР и как плательщики единого налога с присвоением им как плательщикам единого налога отдельного регистрационного номера. При этом регистрационный номер, ранее присвоенный им как плательщикам страховых взносов, остается неизменным.

При этом регистрационный номер, ранее присвоенный им как плательщикам страховых взносов, остается неизменным.

Индивидуальные предприниматели, не осуществляющие наем работников и не выплачивающие вознаграждения по договорам гражданско-правового характера, регистрируются в органах ПФР как плательщики единого налога с одновременным снятием их с учета в качестве плательщиков страховых взносов.

При наличии задолженности по платежам в ПФР за периоды, предшествующие переводу плательщика на уплату только единого налога, его перерегистрация в качестве плательщика единого налога осуществляется без снятия с учета в качестве плательщика страховых взносов, которое может быть произведено лишь после его полного расчета по страховым взносам, суммам пеней, штрафов и иным финансовым санкциям.

Плательщик (юридическое лицо или индивидуальный предприниматель), осуществляющий наряду с деятельностью на основе свидетельства об уплате единого налога иную предпринимательскую деятельность, регистрируется в органах ПФР отдельно как плательщик единого налога с присвоением ему отдельного регистрационного номера. При этом его регистрационный номер, присвоенный ему как плательщику страховых взносов в ПФР, остается неизменным. В случае первичной его регистрации в органах ПФР в качестве плательщика страховых взносов и единого налога ему также присваивается два регистрационных номера.

При этом его регистрационный номер, присвоенный ему как плательщику страховых взносов в ПФР, остается неизменным. В случае первичной его регистрации в органах ПФР в качестве плательщика страховых взносов и единого налога ему также присваивается два регистрационных номера.

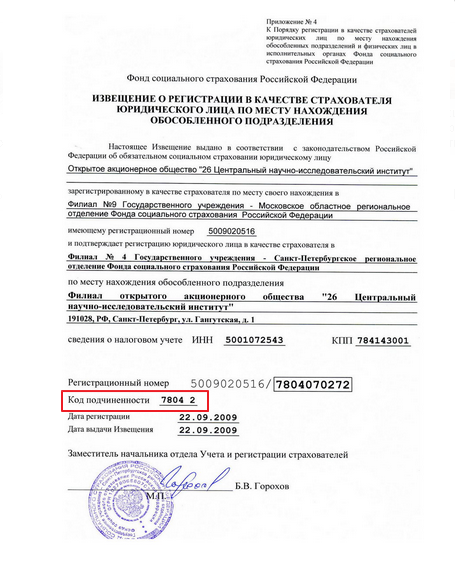

Статьей 83 Налогового кодекса Российской Федерации предусмотрено, что организации, в состав которых входят филиалы и (или) представительства, расположенные на территории Российской Федерации, обязаны встать на учет в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения своего филиала и (или) представительства. В письме Государственной налоговой службы Российской Федерации от 26 августа 1998 года N КУ-6-02/553 дано разъяснение, что на уплату единого налога с вмененного дохода переводятся юридические лица, поэтому филиалы юридических лиц не будут являться самостоятельными плательщиками единого налога. В связи с этим организации обязаны уплачивать единый налог по месту нахождения своих филиалов и обособленных подразделений.

Указанным юридическим лицам следует встать на учет в качестве плательщиков единого налога и в органах ПФР по месту нахождения своих филиалов и (или) представительств.

При наличии у организации или индивидуального предпринимателя нескольких торговых точек или иных мест осуществления предпринимательской деятельности на основе свидетельства указанные плательщики встают на учет в органах ПФР по месту нахождения данных образований (за исключением случаев, когда указанные места осуществления предпринимательской деятельности расположены в одном районе либо когда налоговыми органами принято решение о перечислении общей суммы единого налога, подлежащей уплате за все указанные места в распределяющий орган по месту основной регистрации организации (индивидуального предпринимателя)).

Вместе с тем в случае установления субъектом Российской Федерации порядка выдачи свидетельств для разовой торговли постановку на учет плательщика, получившего данное свидетельство, считаем нецелесообразной. В данном случае учет поступивших от этих плательщиков платежей следует вести на отдельном лицевом счете фиктивного плательщика.

В данном случае учет поступивших от этих плательщиков платежей следует вести на отдельном лицевом счете фиктивного плательщика.

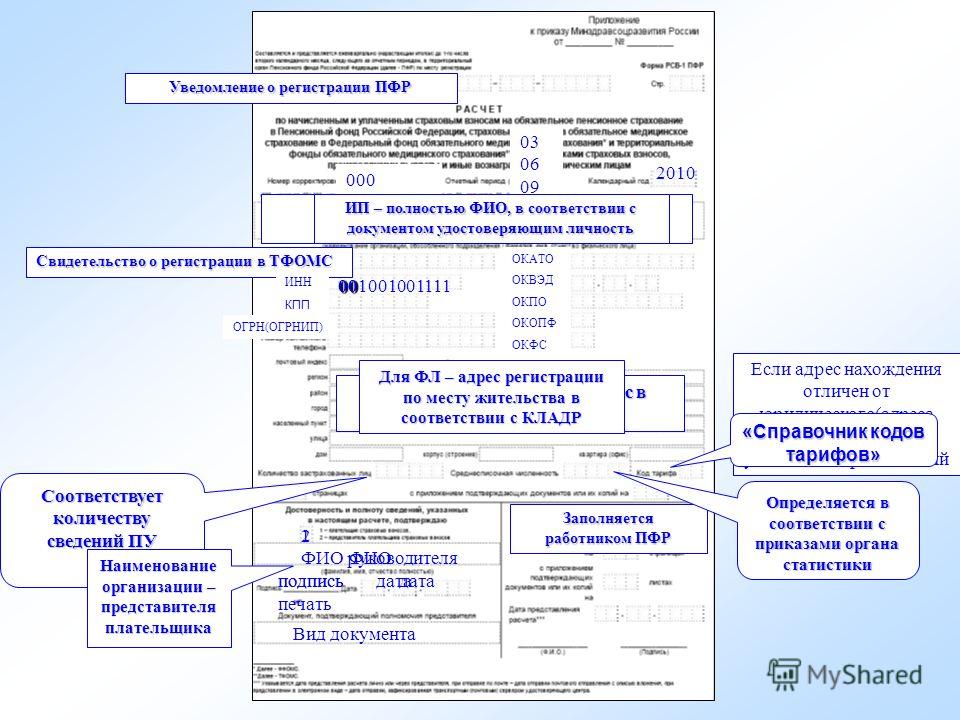

Регистрация плательщиков единого налога в органах ПФР осуществляется при представлении ими документов, перечисленных в пунктах 10, 11, 12 Инструкции о порядке уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации, утвержденной Постановлением Правления ПФР от 11 ноября 1994 года N 258, и копий следующих документов: уведомления о переводе налогоплательщика на уплату единого налога с вмененного дохода, свидетельства об уплате единого налога, платежного документа, подтверждающего уплату единого налога за определенный период.

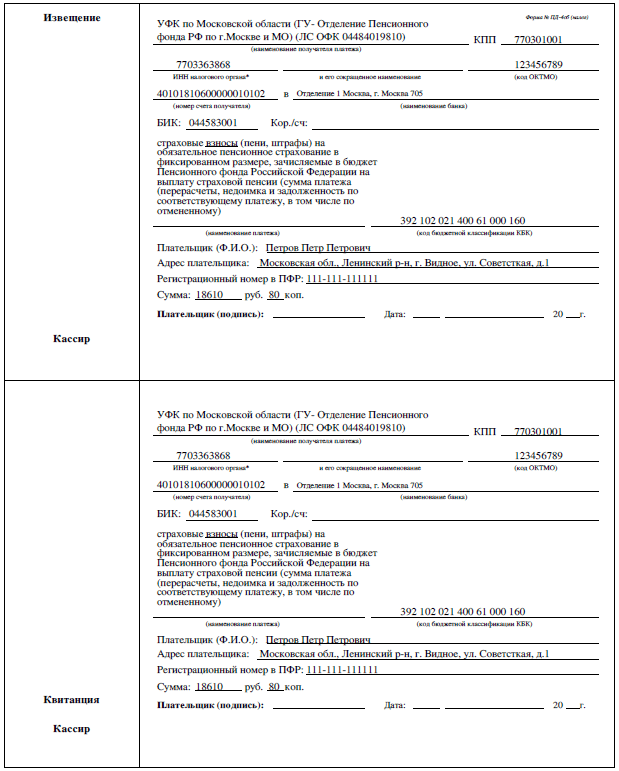

При регистрации плательщика единого налога ему выдается извещение страхователю (приложение 3 к упомянутой Инструкции) с указанием в нем ставки единого налога, подлежащей зачислению в ПФР (пункт 4 извещения), сроков уплаты единого налога (пункт 5 извещения), устанавливаемых нормативными правовыми актами субъектов Российской Федерации. При этом пункты 1, 2, 3 заполняются в установленном порядке, а пункты 6, 7, 8 не заполняются.

При этом пункты 1, 2, 3 заполняются в установленном порядке, а пункты 6, 7, 8 не заполняются.

Представление копии свидетельства об уплате единого налога с целью уточнения периодов, за которые плательщик произвел уплату единого налога, для плательщиков — работодателей осуществляется 1 раз в квартал одновременно с представлением расчетной ведомости, а для плательщиков — индивидуальных предпринимателей — в зависимости от периодичности уплаты (1 раз в месяц, 1 раз в квартал, 1 раз в полгода, 1 раз в год).

(в ред. письма ПФ РФ от 26.08.1999 N ЕВ-16-27/7883)

(см. текст в предыдущей редакции)

Для данных плательщиков — работодателей, зарегистрированных также в качестве плательщиков страховых взносов, тариф страховых взносов, установленный для работающих граждан в размере 1 процента, и сроки уплаты страховых взносов указываются в отдельном извещении страхователю.

4. Отчетность по суммам единого налога, подлежащим распределению в ПФР, плательщиками единого налога не представляется.

Вместе с тем за плательщиками единого налога — работодателями сохраняется обязанность представлять отчетность по суммам страховых взносов в размере 1 процента, подлежащим уплате за наемных работников и физических лиц, не зарегистрированных в качестве индивидуальных предпринимателей либо получающих вознаграждения по договорам гражданско-правового характера в порядке, определенном пунктами 69 и 70 вышеназванной Инструкции.

Данные суммы страховых взносов указываются в Расчетной ведомости по страховым взносам в Пенсионный фонд Российской Федерации (приложение 9 к Инструкции) вместе с фондом оплаты труда указанных работников в установленном порядке (соответственно в строке 17.4 раздела II).

(в ред. письма ПФ РФ от 26.08.1999 N ЕВ-16-27/7883)

(см. текст в предыдущей редакции)

При осуществлении плательщиком различных видов деятельности (по свидетельству об уплате единого налога и иных видов деятельности) отчетность по деятельности, осуществляемой по свидетельству, производится как указано выше, а по иной деятельности — в установленном порядке. Таким образом, плательщик должен представить в органы ПФР две расчетные ведомости: в первом случае в расчетной ведомости указывается фонд оплаты труда работников, труд которых используется при осуществлении юридическим лицом или индивидуальным предпринимателем деятельности на основе свидетельства об уплате единого налога, и суммы страховых взносов, удержанные у этих работников, в размере 1 процента, а во втором случае — фонд оплаты труда работников, привлекаемых работодателем для осуществления иной деятельности, и суммы страховых взносов в размере 29 процентов.

Таким образом, плательщик должен представить в органы ПФР две расчетные ведомости: в первом случае в расчетной ведомости указывается фонд оплаты труда работников, труд которых используется при осуществлении юридическим лицом или индивидуальным предпринимателем деятельности на основе свидетельства об уплате единого налога, и суммы страховых взносов, удержанные у этих работников, в размере 1 процента, а во втором случае — фонд оплаты труда работников, привлекаемых работодателем для осуществления иной деятельности, и суммы страховых взносов в размере 29 процентов.

Плательщики единого налога — работодатели, имеющие несколько торговых точек или иных мест осуществления предпринимательской деятельности и зарегистрированные в качестве плательщиков страховых взносов, представляют единую расчетную ведомость по всем вышеназванным образованиям (точкам, местам) в орган ПФР по месту своей основной регистрации.

5. Контроль в виде документальных и камеральных проверок за плательщиками единого налога в части уплаты единого налога осуществляется налоговыми органами. Вместе с тем контроль за своевременной и полной уплатой страховых взносов в части, касающейся их уплаты работодателями за работающих граждан, осуществляется органами ПФР с участием налоговых органов (раздел VII Инструкции о порядке уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации).

Вместе с тем контроль за своевременной и полной уплатой страховых взносов в части, касающейся их уплаты работодателями за работающих граждан, осуществляется органами ПФР с участием налоговых органов (раздел VII Инструкции о порядке уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации).

Меры ответственности плательщиков страховых взносов за отказ от регистрации в качестве плательщика страховых взносов, несвоевременное представление расчетной ведомости и сведений для индивидуального (персонифицированного) учета применяются к указанным плательщикам лишь в части, касающейся уплаты страховых взносов. Данное положение относится и к начислению и взысканию сумм пеней и штрафов.

6. В связи с переводом плательщиков страховых взносов на уплату единого налога на вмененный доход для определенных видов деятельности в справочники «АРМ уполномоченного» вносятся следующие дополнения.

В Справочник КАТЕГОРИЙ следует добавить:

код «80» — «Индивидуальные предприниматели, уплачивающие единый налог» — для плательщиков — индивидуальных предпринимателей, осуществляющих свою деятельность на основе свидетельства об уплате единого налога;

код «81» — «Индивидуальные предприниматели — работодатели, осуществляющие свою деятельность на основе свидетельства об уплате единого налога» — для плательщиков — индивидуальных предпринимателей, осуществляющих свою деятельность на основе свидетельства об уплате единого налога;

код «82» — «Организации, уплачивающие единый налог» — для плательщиков — юридических лиц, осуществляющих свою деятельность на основе свидетельства об уплате единого налога.

В Справочник ПЛАТЕЖЕЙ:

вводятся новые коды:

«88» — «Сумма единого налога, подлежащая зачислению в ПФР»;

«89» — «Пени, штрафы и иные фин. санкции, начисл. налог. органами, за несвоевременную уплату единого налога».

В Справочнике ВЗНОСОВ формируются новые коды «9» — «единый налог на вмененный доход для юр. лиц» с тарифом в размере 3,67 процента (частное от деления суммы единого налога, подлежащей зачислению в ПФР, на размер вмененного дохода) и «14» — «единый налог на вмененный доход для предпр.» с тарифом в размере 4,54 процента.

(в ред. письма ПФ РФ от 26.08.1999 N ЕВ-16-27/7883)

(см. текст в предыдущей редакции)

Следует иметь в виду, что дополнение, внесенное в упомянутый Справочник ВЗНОСОВ, используется только при формировании карточки плательщика. При этом в «АРМ уполномоченного» не формируются расчетные ведомости по плательщикам единого налога — работодателям (юридическим лицам, индивидуальным предпринимателям) и лицевые счета по плательщикам единого налога — индивидуальным предпринимателям.

7. В отношении выдачи данным плательщикам справок об уплате сумм единого налога, подлежащих зачислению в ПФР, сообщаем, что данный вопрос находится в стадии проработки и о принятом решении будет в ближайшее время сообщено дополнительно.

В отношении сводной расчетной ведомости сообщаем, что порядок ее формирования остается неизменным, т.е. в ней не будут отражаться суммы единого налога, подлежащие зачислению в ПФР. Более подробная информация по этому вопросу будет доведена до региональных отделений ПФР Департаментом экономики и формирования бюджета ПФР Исполнительной дирекции ПФР, осуществляющим контроль за сбором обобщенных отделениями сведений.

8. Анализ представленных нормативных правовых актов субъектов Российской Федерации, регулирующих уплату единого налога, и их проектов показал, что органами, осуществляющими распределение сумм единого налога, подлежащих зачислению в органы ПФР, являются территориальные органы Главного управления федерального казначейства Министерства финансов Российской Федерации либо финансовые органы.

При урегулировании с упомянутыми органами (посредством заключения соответствующих соглашений) вопросов, связанных с зачислением ими сумм единого налога на счета региональных отделений ПФР, рекомендуем определять дату зачисления соответствующих сумм единого налога (следующий день, после поступления средств от плательщиков единого налога в распределяющий орган), ответственность указанных органов за своевременное зачисление этих сумм и перечень сведений о плательщиках единого налога (название организации (фамилия, имя, отчество индивидуального предпринимателя), идентификационный номер плательщика (ИНН), размер вмененного дохода и единого налога, сумма уплаченного единого налога, подлежащего зачислению в орган ПФР, даты поступления указанного платежа в распределяющие органы и перечисления в органы ПФР, период, за который осуществлена уплата единого налога).

Обращаем внимание, что при решении вопроса о дате исполнения плательщиком единого налога своих обязательств по уплате налога (страховых взносов) посредством безналичного расчета следует руководствоваться инструктивными письмами ПФР от 21. 12.98 N ВБ-09-10/11244, от 26.01.99 N ВБ-09-27/753, от 22.02.99 N ЕВ-16-27/1649. Следует иметь в виду, что датой исполнения плательщиком — индивидуальным предпринимателем, не заключившим договор банковского счета с кредитной организацией, своих обязательств по уплате страховых взносов (сумм единого налога) — наличными деньгами — является день внесения денег для осуществления указанного платежа в кредитную организацию либо учреждение почтовой связи.

12.98 N ВБ-09-10/11244, от 26.01.99 N ВБ-09-27/753, от 22.02.99 N ЕВ-16-27/1649. Следует иметь в виду, что датой исполнения плательщиком — индивидуальным предпринимателем, не заключившим договор банковского счета с кредитной организацией, своих обязательств по уплате страховых взносов (сумм единого налога) — наличными деньгами — является день внесения денег для осуществления указанного платежа в кредитную организацию либо учреждение почтовой связи.

Помимо этого, урегулированию подлежит и вопрос, связанный с уведомлением налоговыми органами органов ПФР о переводе тех или иных плательщиков на уплату единого налога. В данном случае следует определить, в течение какого количества дней (например, 10 дней) после принятия решения о переводе плательщика на уплату единого налога налоговые органы будут уведомлять об этом органы ПФР.

По результатам вышеназванного взаимодействия органов ПФР и налоговых органов следует направить выявленным плательщикам уведомление о необходимости их регистрации в органах ПФР.

С налоговыми органами следует также решить вопрос, связанный с перерасчетом суммы единого налога в соответствии с пунктом 3 статьи 6 Федерального закона от 31 июля 1998 года N 148-ФЗ либо в случае досрочного окончания плательщиком предпринимательской деятельности (смерть, болезнь и др.), в части, касающейся своевременного оповещения налоговыми органами и плательщиками единого налога органов ПФР об указанном уточнении суммы единого налога.

В отдельных регионах установлено, что уплату суммы единого налога, подлежащего зачислению в ПФР, плательщик осуществляет самостоятельно отдельным платежным поручением. В этом случае следует поставить плательщиков в известность о необходимости соответствующего оформления платежного поручения. В частности, в графе «Наименование платежа» следует указать вмененный доход, общую сумму единого налога, сумму единого налога, подлежащую зачислению в ПФР, период, за который вносится авансовый платеж, регистрационный номер плательщика, идентификационный номер налогоплательщика (ИНН).

По данным региональных отделений ПФР, представивших сведения о принятии на их территориях нормативных правовых актов, регулирующих уплату единого налога, в основном введение единого налога осуществляется поэтапно как в части плательщиков единого налога, так и в части видов предпринимательской деятельности.

Таким образом, поручения Фонда, доведенные до региональных отделений письмами ПФР от 17.08.98 N АЗ-16-10/6803 и от 26.01.99 N ЕВ-16-27/739, должны исполняться по факту вступления в силу нормативных правовых актов субъектов Российской Федерации.

Помимо этого, при возникновении проблем с налоговыми органами и органами федерального казначейства следует направлять эту информацию в Управление методологии и организации сбора страховых взносов для оперативного их решения посредством обращения в соответствующие федеральные органы.

Заместитель Председателя

Правления

Е.Я.ВАСИЛЬЕВ

RSA Регистрация | Stanbic IBTC Pension Managers

Пенсионные сберегательные счета предназначены для того, чтобы средства откладывались и инвестировались от вашего имени до выхода на пенсию. начните экономить сейчас, чтобы обеспечить лучшее будущее

начните экономить сейчас, чтобы обеспечить лучшее будущее

Безопасность

Stanbic IBTC Pension Managers Limited поддерживается сильными и уважаемыми финансовыми институтами

Удобство

Простота доступа к счету через Интернет, телефон, электронную почту и SMS, а также простота пенсионных выплат

Послужной список

Группа Stanbic IBTC управляет фондами компаний и частных лиц более 2 десятилетий

Возвращает

Наслаждайтесь хорошим и конкурентоспособным доходом от ваших пенсионных инвестиций

Как зарегистрироваться

Чтобы открыть сберегательный пенсионный счет, вам потребуется перечисленный ниже

- Бланк Национальной комиссии по управлению идентификацией (NIMC)

- Фотография на паспорт на белом фоне

- Ваше средство идентификации

- Подтверждение адреса

- Заполненная регистрационная форма RSA

Нажмите кнопку выше, чтобы завершить онлайн-регистрацию, или загрузите копию регистрационной формы в сеансе загрузки ниже.

Что мне следует знать

- 18% вашего ежемесячного заработка должны быть отчислены на пенсию

- 8% от этой суммы составляет ваша месячная заработная плата, а разница в 10% вносится вашим работодателем

- Все взносы инвестируются от вашего имени, чтобы ваши средства продолжали приносить доход

- Ваш PIN-код RSA будет отправлен на ваш зарегистрированный номер мобильного телефона и адрес электронной почты

Как зарегистрироваться

Право на участие

Что я должен знать

Чтобы открыть сберегательный пенсионный счет, вам потребуется

- Бланк Национальной комиссии по управлению идентификацией (NIMC)

- Фотография на паспорт на белом фоне

- Ваше средство идентификации

- Подтверждение адреса

- Заполненная регистрационная форма RSA

Нажмите кнопку выше, чтобы завершить регистрацию онлайн , или загрузите копию регистрационной формы в сеансе загрузки ниже.

- 18% вашего ежемесячного заработка должны быть отчислены на пенсию

- 8% от этой суммы составляет ваша месячная заработная плата, а разница в 10% вносится вашим работодателем

- Все взносы инвестируются от вашего имени, чтобы ваши средства продолжали приносить доход

- Ваш PIN-код RSA будет отправлен на ваш зарегистрированный номер мобильного телефона и адрес электронной почты

Поделиться:

FORMS AND DOWNLOADS

RSA Registration form

2021-11-30

483KB

Updated States and LCDAs Codes

2021-07-28

415KB

Contributors Role in the Contributory Pension Схема

31.05.2021

1592KB

PNG

Читайте также о

Микропенсионный счет

Микропенсии специально разработаны для лиц, работающих в неформальном секторе, чтобы они также могли участвовать и получать выгоду от схемы для счастливого выхода на пенсию.

Расскажите мне подробнее

Взносы на пенсионный сберегательный счет

В соответствии с Законом о пенсионных реформах (PRA) ваш работодатель обязан вносить взносы из вашей зарплаты на ваш пенсионный сберегательный счет (RSA) в следующих пропорциях: работник 8% и работодатель 10%. Эти взносы вносятся на наш банковский счет от вашего имени и в графике взносов с указанием получателей взносов, а также их данных RSA.

Расскажи мне больше

Зарегистрированный пенсионный план (RPP) Определение

Что такое зарегистрированный пенсионный план (RPP)?

Зарегистрированный пенсионный план — это тип траста, который предоставляет пенсионные выплаты сотруднику компании после выхода на пенсию. Зарегистрированные в Агентстве по доходам Канады, RPP представляют собой пенсионные планы, в рамках которых работники и работодатели или только работодатели вносят вклад в организацию до тех пор, пока получатель пенсии не покинет компанию или не достигнет пенсионного возраста.

На большинство РПП распространяются законодательные стандарты льгот, установленные федеральными или провинциальными органами управления. Эти указы определяют минимальный стандарт льгот, которые RPPS должны использовать для планирования избирателей.

Ключевые выводы

- Зарегистрированный пенсионный план — это тип траста, который предоставляет пенсионные выплаты сотруднику компании после выхода на пенсию.

- Зарегистрированные в Налоговом управлении Канады, RPP представляют собой пенсионные планы, в рамках которых работники и работодатели или работодатели в одиночку вносят вклад в предприятие до тех пор, пока получатель пенсии не покинет компанию или не достигнет пенсионного возраста.

- На большинство RPP распространяются законодательные стандарты льгот, установленные федеральными или провинциальными органами управления.

Понимание зарегистрированных пенсионных планов

Взносы в RPP не облагаются налогом как для работника, так и для работодателя. Взносы в план и прибыль от базовых активов подлежат отсрочке налогообложения, поэтому средства облагаются налогом, когда они выводятся из плана.

Взносы в план и прибыль от базовых активов подлежат отсрочке налогообложения, поэтому средства облагаются налогом, когда они выводятся из плана.

Зарегистрированные пенсионные планы одного работодателя

С пенсионным планом единого работодателя (SEPP), отдельным работодателем или группой работодателей, работающих под одним и тем же корпоративным баннером, участвуют и вносят вклад в один и тот же пенсионный план. Либо предоставленные сотрудникам на уровне всей компании, либо представленные узкой категории сотрудников, SEPP традиционно управляются спонсорами плана, которые могут запрашивать отзывы от участников плана.

В то время как взносы в SEPP обычно делают работодатели, некоторые SEPP требуют, чтобы сотрудники также вносили взносы в план. SEPP может быть структурирован как план с установленными взносами, план с установленными выплатами или как гибрид обоих стилей. Работодатели обязаны вносить взносы в план, который предоставляет пенсионные пособия. Они также должны покрывать любые недостатки.

Пенсионные планы, зарегистрированные несколькими работодателями

В пенсионных планах с несколькими работодателями (MEPP) два или более независимых работодателя вносят взносы в один и тот же пенсионный фонд, который может быть планом с установленными взносами, планом с установленными выплатами или гибридной моделью.

При расчете пособий MEPP с установленными выплатами признают годы членства с существующим работодателем. Время, проведенное с предыдущими работодателями, также может учитываться при расчетах.

В случае некоторых MEPP выплаты могут быть сокращены в тех случаях, когда взносы работодателя не покрывают в достаточной мере ожидаемые выплаты. Такие нефиксированные планы иногда называют планами «целевой выгоды».

РПП по номерам

Как следует из названия, совместно спонсируемые пенсионные планы (JSPP) используют модель, согласно которой участники плана и работодатели делают взносы.

Согласно последним статистическим данным, в 2017 году зарегистрированными пенсионными планами пользовались более 6,3 миллиона участников.