Что такое IRR и как его рассчитать

Недавно мы рассматривали такой важный показатель экономической состоятельности любого инвестиционного проекта как NPV, чистая приведенная стоимость проекта. Настало время познакомиться со вторым по важности показателем эффективности инвестиционных проектов – IRR, Internal Rate of Return.

В русском переводе встречается достаточно много интерпретаций — внутренняя ставка доходности, внутренняя норма доходности, внутренняя норма рентабельности, внутренняя норма прибыльности — все это означает одно и тоже. Данный показатель обычно выражается в процентах и гораздо реже в десятичных долях.

Экономический смысл данного показателя состоит в том, что по факту он показывает усредненную ежегодную доходность реализации проекта на горизонте рассмотрения. Например, если Вы посчитали проект на 10 лет и IRR Вашего проекта составляет 15%, это значит, что Ваши инвестиции в проект дадут в среднем 15% годовых за 10 лет.

Наш эксперт Алексей Гребенюк

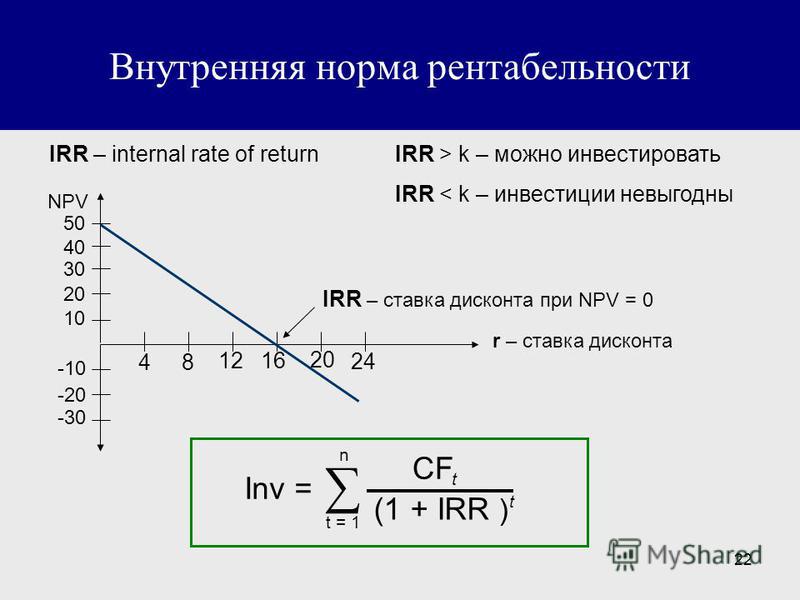

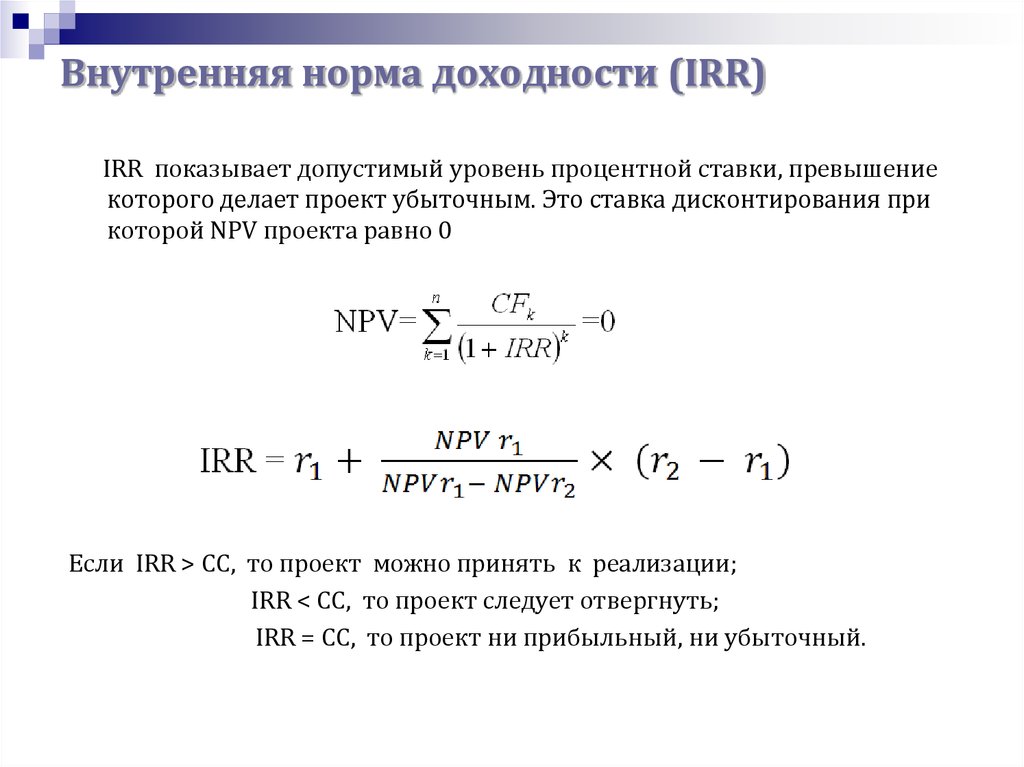

Другими словами экономический смысл можно обозначить так – это та ставка дисконтирования, при которой NPV проекта обращается в ноль. Соответственно, если Вы занимаете деньги в банке или, скажем, у друга под 20% годовых, то не стоит их вкладывать в Ваш проект, который дает только 15% рентабельности. Лучше вложить в какой-то другой проект, который даст больше 20%, иначе нет никакого смысла занимать в принципе. Эффективно будет занять деньги в банке под 20% годовых только тогда, когда Ваш проект даст IRR выше 20%. В этом случае, Вы сможете вернуть деньги банку и заработать себе сверхприбыль.

Соответственно, если Вы занимаете деньги в банке или, скажем, у друга под 20% годовых, то не стоит их вкладывать в Ваш проект, который дает только 15% рентабельности. Лучше вложить в какой-то другой проект, который даст больше 20%, иначе нет никакого смысла занимать в принципе. Эффективно будет занять деньги в банке под 20% годовых только тогда, когда Ваш проект даст IRR выше 20%. В этом случае, Вы сможете вернуть деньги банку и заработать себе сверхприбыль.

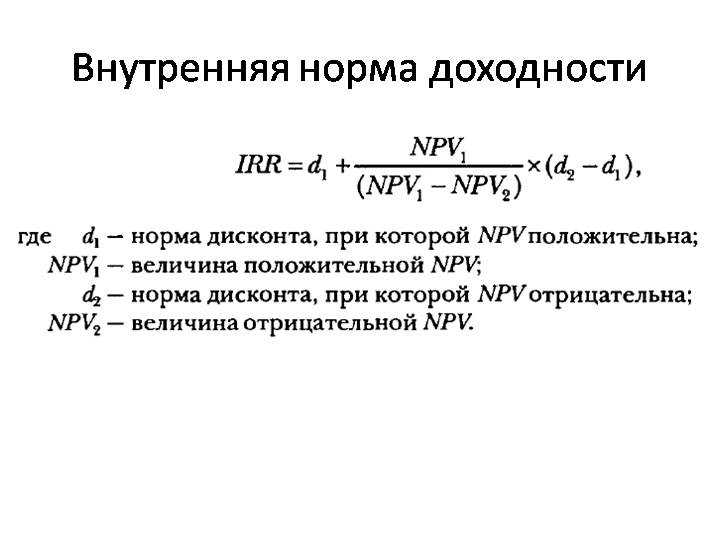

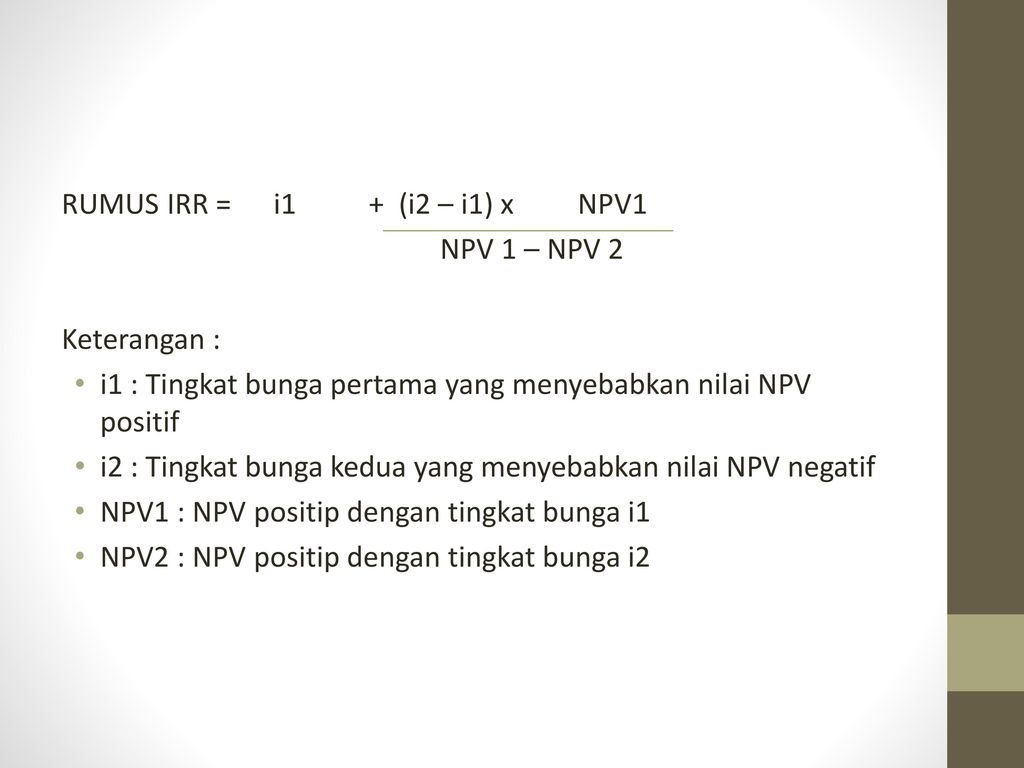

Расчет IRR вручную на бумаге дело не простое и здесь нужно обладать реальными математическими способностями. Величина IRR рассчитывается методом подбора и, как я уже говорил, она равна ставке дисконтирования, при которой показатель NPV равен нулю. Вам необходимо сделать несколько итераций, прежде чем Вы найдете внутреннюю ставку доходности. Сложно? Очень сложно! Я сам никогда на бумаге не считал IRR. «Microsoft Excel» считает IRR мгновенно – через функцию «ВСД» — проще простого!

Кроме рассмотренных NPV и IRR, есть еще третий немаловажный показатель экономической эффективности любого инвестиционного проекта – это срок окупаемости. Экономический смысл данного показателя очень прост – это период времени, за который проект возвращает своему владельцу инвестированные средства. Как правило, чем более капиталоемкий проект мы рассматриваем, тем больший срок окупаемости он имеет. Конечно, это не совсем обязательно, но все же, как правило, это так. Например, срок окупаемости электростанции будет больше срока окупаемости небольшого магазина.

Экономический смысл данного показателя очень прост – это период времени, за который проект возвращает своему владельцу инвестированные средства. Как правило, чем более капиталоемкий проект мы рассматриваем, тем больший срок окупаемости он имеет. Конечно, это не совсем обязательно, но все же, как правило, это так. Например, срок окупаемости электростанции будет больше срока окупаемости небольшого магазина.

В инвестиционных проектах существует еще одна немаловажная зависимость – обычно чем выше доходность проекта, тем выше риск его реализации. И наоборот – чем ниже доходность, тем ниже риск.

На практике это означает следующее – более рискованные проекты, такие как, например, абсолютно новые старт-ап проекты, имеют очень высокий риск – никто не знает «пойдет» бизнес или не «пойдет» (и, вообще, нет уверенности в проекте, не с чем даже сравнить). Зато если он пойдет, то можно ожидать сверхдоходность, сверхприбыльность – именно потому, что никто не знает как это делать и не сможет повторить проект в ближайшем будущем. Вы станете единственным носителем уникальности Вашей идеи.

Вы станете единственным носителем уникальности Вашей идеи.

Поэтому разные инвесторы, с разным отношением к риску, инвестируют в разные проекты. Одни готовы рискнуть и дать деньги на абсолютно, казалось бы, безумную идею в надежде что «выстрелит», а другие предпочитают покупать малорисковые облигации и получать стабильный небольшой доход.

Кесарю кесарево, Богу Богово!

Читайте также Страшные слова финансистов: что такое NPV? >>

Читайте также Страшные слова финансистов: что ROIm? >>

Знаниями делился управляющий партнер «AG Finance»

Алексей Гребенюк

Расчет чистой приведенной стоимости (NPV) проекта в 1С:Управление холдингом

Блог

26.07.2021

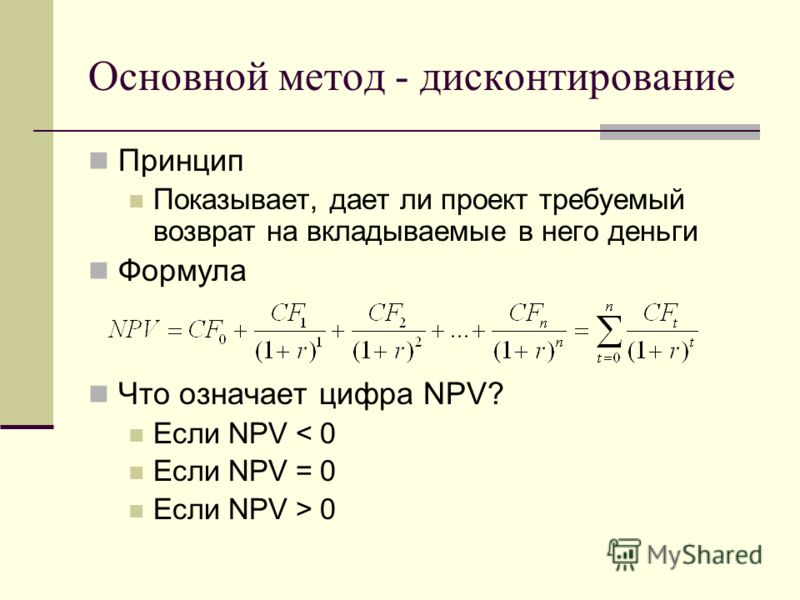

Рассматривая любой инвестиционный проект, компании стараются оценить его надежность и эффективность, так как, разумеется, заинтересованы не только в окупаемости вложенных средств, но и в получении доп. капитала поверх исходных вложений. Для подобных оценок большинство организаций используют популярный метод расчета NPV (чистая приведенная стоимость). Такой метод диагностики позволяет получить информацию о дисконтированной стоимости при конкретной процентной ставке. Компания наглядно может увидеть разницу между ожидаемой прибылью и всеми расходами на запуск бизнес-проекта.

Такой метод диагностики позволяет получить информацию о дисконтированной стоимости при конкретной процентной ставке. Компания наглядно может увидеть разницу между ожидаемой прибылью и всеми расходами на запуск бизнес-проекта.

Благодаря корректному расчету чистой приведенной стоимости организации могут принимать правильные решения о вложениях в тот или иной бизнес-проект.

Пример расчета NPV проекта в 1С:Управление холдингом 8

Представим, что компания «Альфа» собирается провести модернизацию производственного оборудования, за счет чего планируется увеличить производство и, соответственно, реализацию выпущенной продукции.

Плановые показатели движения денежных средств по проекту «Модернизация производственного оборудования» представлены в таблице ниже.

Таблица: Бюджет движений денежных средств в рамках проекта «Модернизации производственного оборудования».

- Ставка дисконтирования – 6%;

- Задача: рассчитать NPV (чистую приведенную стоимость) проекта

Функциональность 1С:УХ позволяет автоматизировать полный цикл инвестиционных проектов от начала до завершения. Полностью функционал мы рассматривать в этом примере не будем, а рассмотрим возможности автоматического расчета одного из ключевых показателей эффективности проекта – «Чистой приведенной стоимости (NPV)».

Полностью функционал мы рассматривать в этом примере не будем, а рассмотрим возможности автоматического расчета одного из ключевых показателей эффективности проекта – «Чистой приведенной стоимости (NPV)».

Для отражения учета инвестиционных проектов в 1С:УХ нам необходимо:

- Создать «Виды бюджетов» для формирования «Бюджета доходов и расходов»; «Бюджета движений денежных средств» и «Бюджета ресурсов», настроить бланки отчетов, в том числе «Сводную таблицу».

- Выполнить настройки учета (меню «Общие справочники и настройки» — «Инвестиционные проекты»)

- Внести плановые данные по бюджету проекта с помощью «Экземпляров бюджетов».

- В справочнике «Проекты» создать проект «Модернизация производственного оборудования».

Далее в системе нужно отразить факт исполнения бюджета. В нашем случае с помощью документа «Отражение фактических данных», который формируется автоматически при проведении первичных документов.

По ходу выполнения проекта пользователь может контролировать ключевые показатели проекта с помощью данных на закладке «Ключевые показатели» в справочнике «Проекты».

Таким образом, нет необходимости вручную настраивать формулы ключевых показателей проектов, достаточно выполнить первоначальные настройки, описанные выше.

После ввода данных с помощью имеющихся инструментов 1С:УХ можно оперативно контролировать выполнение показателей проекта.

NPV важно рассчитывать любой компании, если она не хочет «спустить деньги в трубу». Но и у него есть свои «слабости», поэтому при расчете чистой приведенной стоимости стоит обращать внимание на другие разделы бизнес-плана, сопоставляя количественные характеристики с текущей ситуацией развития компании и возможными перспективами. Таким образом, для того, чтобы инвестиционный анализ был грамотно встроен в содержание бизнес-процессов, нужен комплексный подход.

Чистая приведенная стоимость и внутренняя норма прибыли

Что такое NPV и IRR?

Чистая приведенная стоимость (NPV) представляет собой разницу между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств за определенный период времени. В отличие от этого, внутренняя норма доходности (IRR) — это расчет, используемый для оценки рентабельности потенциальных инвестиций.

Оба эти измерения в основном используются при составлении бюджета капиталовложений, в ходе которого компании определяют, целесообразны ли новые инвестиции или возможность расширения. Учитывая инвестиционную возможность, фирма должна решить, принесет ли осуществление инвестиций чистую экономическую прибыль или убытки для компании.

Ключевые выводы

- NPV и IRR — это два метода дисконтированных денежных потоков, используемые для оценки инвестиций или капитальных проектов.

- NPV представляет собой разницу в долларах между приведенной стоимостью дисконтированных притоков денежных средств за вычетом оттоков за определенный период времени.

Если NPV проекта выше нуля, то он считается финансово выгодным.

Если NPV проекта выше нуля, то он считается финансово выгодным. - IRR оценивает рентабельность потенциальных инвестиций, используя процентное значение, а не сумму в долларах.

- Каждый подход имеет свои преимущества и недостатки.

Определение чистой приведенной стоимости

Для этого фирма оценивает будущие денежные потоки проекта и дисконтирует их до значений текущей стоимости, используя ставку дисконтирования, которая представляет собой стоимость капитала проекта и связанный с ним риск. Затем все будущие положительные денежные потоки инвестиций сводятся к одному значению приведенной стоимости. Вычитание этого числа из первоначальных денежных затрат, необходимых для инвестиций, дает чистую приведенную стоимость инвестиций.

Поясним на примере: предположим, что JKL Media Company хочет купить небольшую издательскую компанию. JKL определяет, что будущие денежные потоки, генерируемые издателем, при дисконтировании по годовой ставке 12% дают текущую стоимость в 23,5 миллиона долларов. Если владелец издательской компании готов продать ее за 20 миллионов долларов, то чистая приведенная стоимость проекта составит 3,5 миллиона долларов (23,5 — 20 долларов = 3,5 доллара). Чистая приведенная стоимость в размере 3,5 млн долларов представляет собой внутреннюю стоимость, которая будет добавлена к JKL Media, если она осуществит это приобретение.

Если владелец издательской компании готов продать ее за 20 миллионов долларов, то чистая приведенная стоимость проекта составит 3,5 миллиона долларов (23,5 — 20 долларов = 3,5 доллара). Чистая приведенная стоимость в размере 3,5 млн долларов представляет собой внутреннюю стоимость, которая будет добавлена к JKL Media, если она осуществит это приобретение.

Определение IRR

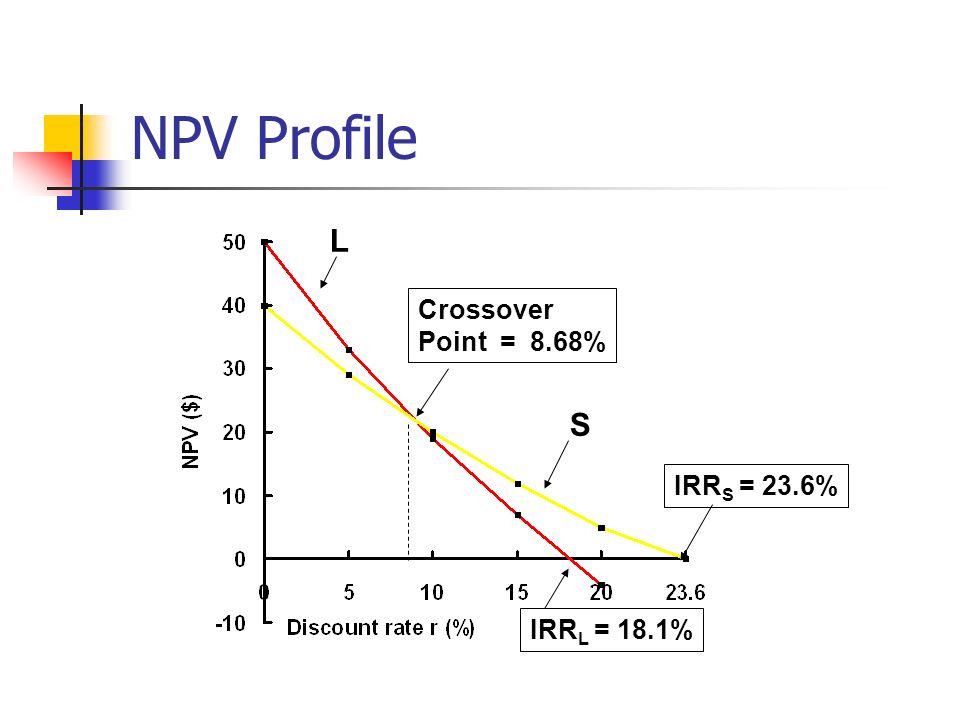

Таким образом, проект JKL Media имеет положительную NPV, но с точки зрения бизнеса фирма также должна знать, какую норму прибыли будут генерировать эти инвестиции. Для этого фирма просто пересчитывала бы уравнение NPV, на этот раз устанавливая коэффициент NPV равным нулю, и решала бы теперь неизвестную ставку дисконтирования. Ставка, полученная решением, является внутренней нормой доходности проекта (IRR).

Для этого примера IRR проекта может — в зависимости от времени и пропорций распределения денежных потоков — быть равным 17,15%. Таким образом, JKL Media с учетом прогнозируемых денежных потоков имеет проект с доходностью 17,15%. Если бы был проект, который JKL могла бы реализовать с более высокой внутренней нормой доходности, она, вероятно, вместо этого выбрала бы проект с более высокой доходностью.

Если бы был проект, который JKL могла бы реализовать с более высокой внутренней нормой доходности, она, вероятно, вместо этого выбрала бы проект с более высокой доходностью.

Таким образом, вы можете видеть, что полезность измерения IRR заключается в его способности представлять возможную прибыль от любой инвестиционной возможности и сравнивать ее с другими альтернативными инвестициями.

Пример: IRR и NPV в бюджете капиталовложений

Давайте представим новый проект со следующими годовыми денежными потоками:

- Год 1 = -50 000 долларов США (первоначальные капиталовложения)

- Год 2 = 115 000 долларов США, возврат

- Год 3 = -66 000 долларов США на новые маркетинговые расходы для пересмотра внешнего вида проекта.

В этом случае нельзя использовать единую внутреннюю норму доходности. Напомним, что IRR — это ставка дисконтирования или процент, необходимый для безубыточности проекта при первоначальных инвестициях. Если рыночные условия с течением времени изменятся, у этого проекта может быть несколько IRR. Другими словами, длительные проекты с колеблющимися денежными потоками и дополнительными вложениями капитала могут иметь несколько разных значений IRR.

Другими словами, длительные проекты с колеблющимися денежными потоками и дополнительными вложениями капитала могут иметь несколько разных значений IRR.

Другая ситуация, которая вызывает проблемы у людей, предпочитающих метод IRR, — это когда ставка дисконтирования проекта неизвестна. Чтобы IRR считался допустимым способом оценки проекта, его необходимо сравнить со ставкой дисконтирования. Если IRR выше ставки дисконтирования, проект осуществим. Если ниже, проект считается невыполнимым. Если ставка дисконтирования неизвестна или по какой-либо причине не может быть применена к конкретному проекту, IRR имеет ограниченное значение. В таких случаях лучше использовать метод NPV. Если NPV проекта выше нуля, то он считается финансово выгодным.

Какова формула NPV?

Формула NPV:

Формула чистой приведенной стоимости.Инвестопедия

куда:

- R t = Чистый приток-отток денежных средств за один период, t

- i = Ставка дисконтирования или доход, который может быть получен в результате альтернативных инвестиций

- t = Количество периодов таймера

На что указывает отрицательная чистая приведенная стоимость?

Если чистая текущая стоимость проекта или инвестиции отрицательна, то за них не стоит браться, так как в будущем они будут стоить меньше, чем сегодня.

Что лучше: NPV или IRR?

Это зависит. IRR обычно более полезен, когда вы сравниваете несколько проектов или инвестиций или в ситуациях, когда трудно определить подходящую ставку дисконтирования. NPV имеет тенденцию быть лучше, когда денежные потоки могут меняться с положительного на отрицательное (или обратно) с течением времени или когда существует несколько ставок дисконтирования.

Практический результат

И IRR, и NPV можно использовать для определения того, насколько желательным будет проект и принесет ли он пользу компании. В то время как один использует процент, другой выражается в виде долларовой цифры. В то время как некоторые предпочитают использовать IRR в качестве меры бюджета капиталовложений, это сопряжено с проблемами, поскольку не принимает во внимание изменяющиеся факторы, такие как различные ставки дисконтирования. В этих случаях использование чистой приведенной стоимости было бы более выгодным.

Понимание разницы между NPV и IRR

Понимание разницы между чистой приведенной стоимостью (NPV) и внутренней нормой доходности (IRR) имеет решающее значение для всех, кто принимает инвестиционные решения, используя анализ дисконтированных денежных потоков. Тем не менее, это одна из наиболее часто неправильно понимаемых концепций в сфере финансов и недвижимости. Этот пост поможет вам понять разницу между NPV и IRR и развеять некоторые распространенные заблуждения.

Тем не менее, это одна из наиболее часто неправильно понимаемых концепций в сфере финансов и недвижимости. Этот пост поможет вам понять разницу между NPV и IRR и развеять некоторые распространенные заблуждения.

Сначала давайте рассмотрим некоторые определения NPV и IRR, затем рассмотрим пример и некоторые распространенные ловушки.

Чистая приведенная стоимость (NPV) Определение

Чистая приведенная стоимость (NPV) — это инвестиционная мера, которая сообщает инвестору, достигают ли инвестиции целевого дохода при заданных первоначальных инвестициях. NPV также количественно определяет корректировку первоначальных инвестиций, необходимых для достижения целевой доходности, при условии, что все остальное остается прежним. Формально чистая приведенная стоимость представляет собой просто сумму денежных потоков (C) за каждый период (n) периода владения (N), дисконтированных с учетом требуемой инвестором нормы прибыли (r):

Внутренняя норма доходности (IRR) Определение

Внутренняя норма доходности (IRR) для инвестиций — это процентная ставка, полученная на каждый доллар, вложенный за каждый период инвестирования. IRR — это еще один термин, который люди используют для обозначения интереса. В конечном счете, IRR дает инвестору средства для сравнения альтернативных инвестиций на основе их доходности. Математически IRR можно найти, установив приведенное выше уравнение NPV равным нулю (0) и найдя норму прибыли (IRR).

IRR — это еще один термин, который люди используют для обозначения интереса. В конечном счете, IRR дает инвестору средства для сравнения альтернативных инвестиций на основе их доходности. Математически IRR можно найти, установив приведенное выше уравнение NPV равным нулю (0) и найдя норму прибыли (IRR).

Различие между NPV и IRR

Итак, в чем разница между NPV и IRR? Как показано в приведенных выше формулах, формула NPV определяет текущую стоимость потока денежных потоков с учетом ставки дисконтирования. IRR, с другой стороны, определяет норму прибыли при установке NPV, равной нулю (0).

Другими словами, IRR отвечает на вопрос «какой нормы прибыли я получу, учитывая следующий поток денежных потоков?», в то время как NPV отвечает на вопрос «сколько стоит следующий поток денежных потоков с определенной дисконтом курс, в сегодняшних долларах? Чтобы глубже погрузиться в более интуитивное объяснение IRR и NPV, ознакомьтесь с интуицией, стоящей за NPV и IRR.

Количественный пример NPV и IRR

Рассмотрим недвижимость с ожидаемыми будущими чистыми денежными потоками в размере 30 000 долларов США в год в течение следующих пяти лет (начиная через год). Если вы планируете продать недвижимость через 5 лет по цене, в 10 раз превышающей чистый денежный поток на тот момент, какова стоимость собственности, если требуемая доходность составляет 12%?

Если вы планируете продать недвижимость через 5 лет по цене, в 10 раз превышающей чистый денежный поток на тот момент, какова стоимость собственности, если требуемая доходность составляет 12%?

Подставив чистые денежные потоки в размере 30 000 долларов США за пять лет в приведенное выше уравнение чистой приведенной стоимости вместе с ставкой дисконтирования 12%, вы обнаружите, что чистая приведенная стоимость составляет 278 371 доллар США. Вы также можете найти все формулы и ответы на эти вопросы в этой таблице, которую мы составили вместе:

Скачать NPV и IRR Excel Solutions

Куда мы должны отправить ваш файл с решениями NPV и IRR?Теперь давайте дополним этот пример еще несколькими вопросами:

- Предположим, что продавец вышеуказанного здания хочет 300 000 долларов. Должны ли вы заключать сделку, по-прежнему предполагая, что требуемая норма прибыли составляет 12%?

- Какова IRR, если вы заплатите 260 000 долларов, и как это соотносится с требуемой доходностью в 12%?

Подключив к приведенным выше уравнениям (или используя приведенную выше связанную таблицу), если владелец настаивает на получении 300 000 долларов США за здание, это снижает внутреннюю норму доходности до 10% и генерирует чистую приведенную стоимость в размере -21 629 долларов США. . Это означает, что вы не должны заключать сделку, если ваш требуемый доход составляет 12%, и вместо этого вам нужно будет заплатить за недвижимость на 21 629 долларов меньше, чтобы достичь своей целевой доходности.

. Это означает, что вы не должны заключать сделку, если ваш требуемый доход составляет 12%, и вместо этого вам нужно будет заплатить за недвижимость на 21 629 долларов меньше, чтобы достичь своей целевой доходности.

Если предположить, что вы сможете договориться о снижении цены до $260 000, то ваш IRR станет намного более привлекательным и составит 13,87%. Кроме того, при цене приобретения в 260 000 долларов чистая приведенная стоимость становится положительной в 18 371 доллар, что означает, что вы можете заплатить за недвижимость примерно на 18 000 долларов больше и при этом достичь целевой доходности в 12%.

Ограничения внутренней нормы доходности (IRR)

Одна из проблем с IRR заключается в том, что она игнорирует первоначальную сумму инвестиций. Если вы сравниваете две альтернативные инвестиции и единственным критерием для принятия решения является IRR, то что лучше — 50-процентная рентабельность инвестиций в размере 1000 долларов США или 10-процентная рентабельность инвестиций в размере 50 000 долларов США? Если бы IRR был вашим единственным критерием принятия решения, то вы бы выбрали первый вариант, игнорируя размер ваших первоначальных инвестиций и, следовательно, фактические деньги, которые вы можете получить в результате своих инвестиций.

Другим ограничением IRR является то, что он не всегда равен доходу от ваших первоначальных инвестиций в течение периода владения. Когда в инвестициях существуют периодические денежные потоки, которые приводят к возмещению капитала, IRR не делает предположений о том, что вы делаете с этими промежуточными денежными потоками. Например, вы можете положить этот денежный поток на банковский счет с гораздо более низкой доходностью, чем IRR, что может быть проблематичным при оценке истинной отдачи от инвестиций.

Ограничения чистой приведенной стоимости (NPV)

Одним из ограничений NPV является то, что он не принимает во внимание время или изменчивость денежных потоков. Например, что лучше: проект, который возвращает одну единовременную сумму за 10 лет, или вместо этого проект с равномерными денежными потоками каждый год в течение десяти лет? Это две разные инвестиции, и, в зависимости от ваших потребностей, вы можете предпочесть одну из них, даже если чистая приведенная стоимость для обоих проектов одинакова.

Если NPV проекта выше нуля, то он считается финансово выгодным.

Если NPV проекта выше нуля, то он считается финансово выгодным.