Тренды молочного рынка-2019 — Континент Сибирь Online

Что происходит в сегменте молочной продукции в России и в мире? Какие категории активно растут? Как глобальные тенденции влияют на отечественный рынок, и что в результате хотят увидеть на полках наши потребители? Специально для читателей «Континента Сибирь» я проанализировала текущую ситуацию и подробно рассмотрела тренды молочной отрасли.

Тенденции молочного рынкаОдной из ключевых категорий клиентов брендингового агентства A.STUDIO являются производители молочной продукции: Барнаульский молочный комбинат (г. Барнаул), Любинский молочноконсервный комбинат (г. Омск), ООО “Тогучинское молоко” (г. Новосибирск), Норильский молочный завод (г. Норильск). Кроме того, A.STUDIO работает с молочными брендами и за пределами России. Так, брендинговое агентство вывело на казахстанский рынок марку биойогуртов “Нанолакт” для ТОО “Багратион” (г. Усть-Каменогорск) и ряд брендов для молочной фабрики “Натиже” (г.

Караганда).

При работе с производителями молочной продукции важно понимать текущую ситуацию на рынке и характерные сегодня тренды, о которых и рассказывается в колонке.

Здоровый образ жизни диктует свои правила. Молочная продукция — не исключение. При этом ситуация на рынке следующая: постепенно сокращается потребительская активность, которая связана с падением доходов. Этот тренд проявляется в снижении потребления, прежде всего, традиционной молочной продукции. При этом современные категории молочных продуктов, такие, как йогуртовые коктейли или творожные десерты, уверенно растут. Также свое место на рынке сегодня занимают завтраки-перекусы и сывороточные коктейли.

В связи с тем, что на рынке молока и молочных продуктов все еще уверенно лидирует тренд на здоровое питание, необходимы новые продукты с таким позиционированием. Йогурты сейчас, по мнению аналитиков — самая динамичная в плане запуска новинок категория, причем как в России, так и во всем мире.

На европейском рынке сегодня активно представлены, например, премиальная безлактозная линейка молока, натуральные йогурты без сахара, линейки продуктов, изготовленных из молока местных ферм, коктейли с витаминами.

Предлагаю рассмотреть ключевые российские тенденции сегодняшнего дня.

Функциональность продуктовТакие продукты содержат массу биологически активных компонентов. К функциональным продуктам в составе можно отнести молочнокислые бактерии и пробиотики, витамины, пищевые волокна, ряд незаменимых аминокислот и многие другие биологически значимые элементы. По данным агентства PRT Edelman Affiliate, а, в этом отношении молочная продукция ориентируется на актуальные сейчас суперфуды (продукты натурального происхождения, обладающие сильными полезными свойствами).

Потребители все больше заботятся о своем здоровье: продукты, которые содержат пробиотики и пребиотики, находятся на волне популярности. Многие бренды следуют этому тренду и встраиваются в повестку дня.

Тренд на «порционную упаковку» распространяет свое влияние в том числе и на молочные продукты. Потребитель ждет от производителей продукт, употребление которого удобно в любом месте и в самых различных ситуациях. В связи с этим мы видим на полках питьевые йогурты и коктейли в практичных бутылках, в порционных стаканах с трубочкой, а также традиционные ложковые йогурты, в упаковку которых входит сама ложечка.

Высокобелковые продуктыПродукты с высоким содержанием белка устойчиво ассоциируются с пользой и здоровьем. Однако если раньше потребителями такой продукции считались люди, которые активно наращивают мышечную массу, то сейчас аналогичная продукция популярна среди многих категорий потребителей (даже среди детского питания).

Некоторые отечественные производители молочных продуктов, как их мировые коллеги, запускают продукцию под видом высокобелковой. По мнению компании «Молочный альянс», норма белка для женщин составляет 58 до 87 граммов в сутки, для мужчин — от 65 до 117 граммов в сутки. В среднем, по данным источника, в 100 г обезжиренного греческого йогурта обычно содержится 10 граммов белка (ровно столько белка и в 40 граммах куриной грудки).

В среднем, по данным источника, в 100 г обезжиренного греческого йогурта обычно содержится 10 граммов белка (ровно столько белка и в 40 граммах куриной грудки).

При этом содержание белка в 100 г йогурта зачастую не превышает средних 10 граммов, не считая отдельных торговых марок. Например, В 100 граммах йогурта «Турецкий» — 128 калорий и 3,75 граммов белка. В продукции под брендом EPICA в среднем 7,5 граммов белка — это около 10% суточной нормы.

Альтернативное молокоОтмечу один из растущих трендов, который связан с производством продукции на основе растительных продуктов. Растительное молоко продолжает занимать всё больше места на полке: тут и рисовое, и овсяное, и кокосовое, и миндальное. Кроме того, уже сейчас свое место заняли безлактозное и низколактозное коровье молоко. Растительная молочная продукция, по данным аналитиков, набирает обороты. Причина такой популярности в том, что растительное молоко усваивается легче и подходит людям с непереносимостью лактозы. Для этих же целей применимо низколактозное молоко.

Для этих же целей применимо низколактозное молоко.

Здоровый образ жизни диктует использование в продуктах питания, в том числе молочных, разнообразных семян, злаков и орехов. На молочной полке мы регулярно встречаем продукты (в частности, йогурты) с наполнителями из тыквенных семечек, подсолнечника, хлопьев, также появляются более экзотические наполнители, такие, как семена чиа, лён или гранола (аналог мюсли).

Тренд прослеживается и среди региональных производителей. Например, Барнаульский Молочный Комбинат выпустил новую линейку йогуртов под маркой ЛАКТ. В ассортимент входят такие вкусы, как манго+семена чиа или банан+финик+злаки, что выделяет бренд среди других региональных производителей и позволяет конкурировать с федеральными брендами.

Вкусно и полезноПотребители по-прежнему хотят баловать себя десертами, несмотря на засилье продуктов, ассоциированных со здоровым образом жизни.

Могу отметить рост новинок в категории молочных десертов и коктейлей. Интересные вкусы по-прежнему являются эффективным и интригующим мотиватором для покупки: старые и надоевшие вкусовые линейки теряют свои позиции, уступая место ярким и потенциально успешным новичкам.

Интересные вкусы по-прежнему являются эффективным и интригующим мотиватором для покупки: старые и надоевшие вкусовые линейки теряют свои позиции, уступая место ярким и потенциально успешным новичкам.

По моему мнению, описанные выше тренды будут оказывать влияние на рынок молочной продукции в ближайшее время. Если производители не хотят отставать от повестки дня, необходимо прислушаться к тенденциям и своевременно следовать им при разработке стратегии вывода на рынок новых продуктов.

Редакция «КС» открыта для ваших новостей. Присылайте свои сообщения в любое время на почту [email protected] или через нашу группу в социальной сети «ВКонтакте»

.Подписывайтесь на канал «Континент Сибирь» в Telegram, чтобы первыми узнавать о ключевых событиях в деловых и властных кругах региона.

Нашли ошибку в тексте? Выделите ее и нажмите Ctrl + Enter

с 11,62 до 11,47 млн т.

Россия 03. 03.2020

03.2020

Источник: marketing.rbc.ru

ENRU

По данным «Анализа молочной отрасли в России», подготовленного Businesstat в 2020 г, в 2015-2019 гг продажи молочной продукции в стране снизились на 1,3%: с 11,62 до 11,47 млн т.

Проблемы в экономике существенным образом не сказались на объемах потребления молочных продуктов россиянами. При этом вследствие значительного роста розничных цен, вызванного высоким инфляционным давлением на фоне ослабления рубля, значительно изменилась качественная структура потребления молочной продукции. Так, за период с 2015 г по 2019 г средняя цена молочных продуктов увеличилась на 30,9%. В этой связи предпочтения покупателей вынужденно сместились в пользу дешевой продукции с добавлением растительных компонентов.

В этой связи предпочтения покупателей вынужденно сместились в пользу дешевой продукции с добавлением растительных компонентов.

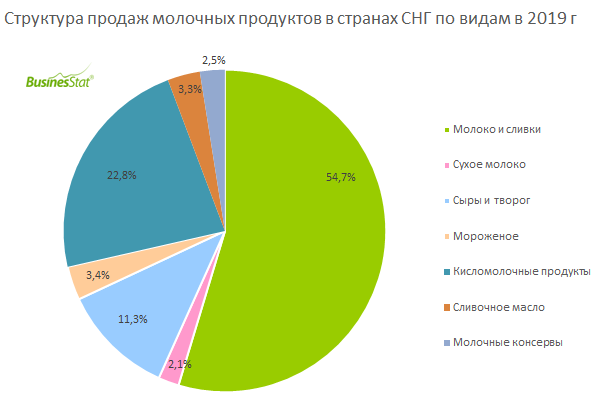

Молоко и сливки – наиболее востребованный вид продукции на отечественном молочном рынке, их доля в 2019 г составила 50,4% совокупных продаж. Значительную долю в объеме продаж также занимали кисломолочные продукты – 24,8% по итогам 2019 г. Доля сыров в структуре продаж молочных продуктов за пять лет возросла с 5,6% до 6,3% в 2019 г, в то время как доля творога и творожных продуктов, напротив, за пять лет сократилась с 7,0% до 6,4% в 2019 г.

Ожидается, что снижение продаж молочной продукции на российском рынке продолжится и в 2020 г – на 0,9% к уровню предыдущего года. Это будет связано с продолжающимся ростом цен на молочные продукты, который, в свою очередь, будет связан с внедрением электронной сертификации и обязательной маркировки молочной продукции. Рост издержек, связанный с закупкой маркировочного оборудования и изменением вида упаковки продукции, компании включат в себестоимость производства, не снижая рентабельность собственного бизнеса. В условиях стагнации реальных доходов населения рост потребительских цен неизбежно повлечет снижение спроса и сокращение объемов продаж.

В условиях стагнации реальных доходов населения рост потребительских цен неизбежно повлечет снижение спроса и сокращение объемов продаж.

В дальнейшем существенный рост объемов продаж молочных продуктов на рынке также не ожидается, поскольку доля потребителей от численности населения приближена к максимально возможной, рост объемов потребления молочных продуктов ограничен динамикой реальных доходов, а численность населения в ближайшие годы, как ожидается, будет постепенно снижаться. По прогнозам, начиная с 2021 г продажи молочных продуктов будут расти умеренным темпом на 0,2-0,8% в год. В 2024 г показатель составит 11,61 млн т, превысив уровень 2019 г на 1,2%.

Популярные темы

Горячая тема

10.04.2023

Как в России: казахстанские переработчики молока ожидают падения цен на сырье

Закупочные цены на молоко в Казахстане сейчас составляют порядка 250 тенге за литр.

Читать полностью

Аналитика

24.04.2023

Dairy Index DIA снизился на 20 копеек до 33,19 руб/кг

17.04.2023

Dairy Index DIA снизился на 44 копейки до 33,39 руб/кг

12.04.2023

Как Индия пришла к тому, чтобы импортировать молоко?

Аналитика

Иван Лебедев, заместитель министра сельского хозяйства РФ

Мы сегодня с вами хорошо понимаем на площадке министерства географию возможных поставок по экспорту, номенклатуры продукции, сегодня проводим в кратчайшие сроки оперативную работу по аккредитации каждого поставщика для такой поставки в соответствии с той страной, которая запланирована для соответствующей номенклатуры продукции.

Владимир Жильцов, председатель племзавода-колхоза «Аврора»

Рынок молока цикличный. Последний кризис, помню, был в 2018 году, зато в 2022-м литр вздорожал на 23%. Вот почему паники у нас нет. Сейчас на рынке сырого молока снизятся объемы (кто-то будет резать скот, кто-то — недокармливать), затем возникнет дефицит, после чего все пойдет по новому кругу.

Иван Сауэр, генеральный директор агрофирмы «Родина»

Никто не поедет поднимать целину из города. Те, кто уехал, они уехали навсегда. Мне просто страшно, если мы не примем кардинальных мер, что нас ждет через десять лет.

Людмила Карнюшкина, руководитель департамента маркетинга и управления ассортиментом ТС Европа

Современный покупатель очень избирательный, хочет иметь гарантированно высокое качество, предпочитает свежий продукт – сегодняшнее молоко или кефир, максимум вчерашнее. При выборе продукции также прослеживается еще одна четкая тенденция – приверженность именно к местному производителю.

Татьяна Гордеева, директор департамента развития и продаж ООО «Неос-Ингредиентс»

Если раньше большая часть модифицированных крахмалов завозилась из Европы, то на момент их включения в санкционный список никто вообще не мог сориентироваться, что делать дальше. Потому что в Россию в принципе не ввозились модифицированные крахмалы из других стран, кроме европейских.

Потому что в Россию в принципе не ввозились модифицированные крахмалы из других стран, кроме европейских.

Андрей Дахнович, Председатель совета директоров Еланского и Семикаракорского сыродельных комбинатов

Нам видится, что если на рынке не будет потрясений, то существующие тенденции — рост производства молока, слабая покупательная способность населения, фактически отсутствующий экспорт молочной продукции в дальнее зарубежье, — приведут к снижению закупочной стоимости молока.

Игорь Барингольц, председатель совета директоров «РМ-Агро»

Разрабатываем проект завода по обезвоживанию сена, который двигает Ассоциация производителей-экспортеров сена и кормов — мы за этим видим будущее, ведь качественное сено позволяет сделать качественные корма для здоровья животных и увеличить надои. При этом на сегодняшний день тонна сена стоит в два раза больше, чем тонна зерна, — это еще и отдельный вид бизнеса.

При этом на сегодняшний день тонна сена стоит в два раза больше, чем тонна зерна, — это еще и отдельный вид бизнеса.

Игорь Московцев, генеральный директор ЗАО «Кореновский МКК»

Игорь Елисеенко, генеральный директор «МолСиб»

В производстве молока среди ферм процесс консолидации происходит давно, и радикально ничего не поменяется. Мелкие и неэффективные хозяйства будут либо продаваться, либо отказываться от животноводства в пользу растениеводства. Что касается переработки, то здесь серьезного сокращения предприятий, на мой взгляд, ждать не стоит. Все к ситуации подготовились, в чем могли, ужались, нашли свои пути сбыта продукции, возможно, даже серые схемы.

Мелкие и неэффективные хозяйства будут либо продаваться, либо отказываться от животноводства в пользу растениеводства. Что касается переработки, то здесь серьезного сокращения предприятий, на мой взгляд, ждать не стоит. Все к ситуации подготовились, в чем могли, ужались, нашли свои пути сбыта продукции, возможно, даже серые схемы.

Александр Зернов, генеральный директор ООО «Пёттингер»

Чтобы не оказаться в ситуации, когда вашему расширению препятствует уровень оснащенности, за основу надо брать цели, которые ставит хозяйство на 3—5 лет. Это оптимальный горизонт с учетом амортизации техники и развития технологий. Реалистичный срок службы техники — 7 лет, максимальный — около 10.

Елена Крук, начальник отдела коммуникаций АО «Золотые луга»

Многие поставщики упаковки и запасных частей для оборудования перешили на предоплатные отношения с производителями, что влечет за собой дополнительные непредвиденные затраты со стороны молочников. Нам пришлось пересмотреть бюджеты, чтобы закупать упаковку. Затраты на упаковку выросли в 2 раза, ее себестоимость доходит до 15% в зависимости от продукта.

Нам пришлось пересмотреть бюджеты, чтобы закупать упаковку. Затраты на упаковку выросли в 2 раза, ее себестоимость доходит до 15% в зависимости от продукта.

Дмитрий Мирончиков, независимый консультант молочного рынка

У каждого свое видение цен на молоко: переработчики хотят меньшую цену, производители – большую. Это всегда так. Лично я не вижу никаких предпосылок для роста цен на сырое молоко в следующем году, но и поводов для снижения не вижу. Должна быть в целом определенная стабильность, как минимум первые три квартала.

Алена Крекотень, главный технолог ТОО «Айс плюс»

Сначала фермеры не понимали, чего мы вообще от них хотим. Что это за показатели такие: соматические клетки, КМАФАнМ, бакобсемененность… Но со временем привыкли, втянулись. И те, кто не проходит по качеству — сами по себе отсеялись, потому что им стали платить меньше. А на качественное молоко, наоборот, мы повысили цену. И у производителей появилась здоровая мотивация. Любой здравомыслящий человек понимает: «Зачем «химичить», если можно сделать нормальное молоко — и получить хорошую цену?»

Что это за показатели такие: соматические клетки, КМАФАнМ, бакобсемененность… Но со временем привыкли, втянулись. И те, кто не проходит по качеству — сами по себе отсеялись, потому что им стали платить меньше. А на качественное молоко, наоборот, мы повысили цену. И у производителей появилась здоровая мотивация. Любой здравомыслящий человек понимает: «Зачем «химичить», если можно сделать нормальное молоко — и получить хорошую цену?»

Светлана Кузьмичева, директор по развитию «MLK Group»

Мы ничего не накапливаем в попытке «поймать волну» цен. У нас есть своя стратегия развития, мы четко понимаем, что бывают биржевые колебания, но держать что-то на складе, а потом пытаться продать — это не про нас. На наш взгляд, это не очень целесообразно: держать деньги на складах.

Армен Хуршудян, директор по производству ТОО «Айс»

Безусловно, генетика играет очень важную роль. Но генетический потенциал — это одно, а как он реализуется — это другое. И это зависит от того, насколько мы хорошие фермеры. То, что мы взяли лучшую генетику — еще не значит, что корова нам должна что-то дать. Если бы меня спросили, какая самая большая проблема всех коров — я бы сказал, что это фермеры. Большинство существующих проблем мы коровам создаем сами.

Но генетический потенциал — это одно, а как он реализуется — это другое. И это зависит от того, насколько мы хорошие фермеры. То, что мы взяли лучшую генетику — еще не значит, что корова нам должна что-то дать. Если бы меня спросили, какая самая большая проблема всех коров — я бы сказал, что это фермеры. Большинство существующих проблем мы коровам создаем сами.

Геннадий Зенченко, Председатель правления Мясо-молочного Союза Казахстана

Кто из Минсельхоза хотя бы даже задумался — кто работать будет? Где врачи на селе? Где тот человек, который непосредственно к корове подойдет? У нас одно хозяйство за другим «горит» от бруцеллеза, от ящура — не успев получить субсидии до конца.

Владимир Лабинов, Министр сельского хозяйства Республики Карелия

Идентификация должна быть – это аксиома, которая не подлежит обсуждению. Мы будем стараться не отставать в этом направлении, всячески его поддерживать и реализовывать у себя. В Карелии поголовье небольшое, оно уже все давно идентифицировано. У нас с этим проблем на уровне республики нет. Другое дело, как эта система будет работать в масштабах страны.

Мы будем стараться не отставать в этом направлении, всячески его поддерживать и реализовывать у себя. В Карелии поголовье небольшое, оно уже все давно идентифицировано. У нас с этим проблем на уровне республики нет. Другое дело, как эта система будет работать в масштабах страны.

Игорь Елисеенко, генеральный директор «Молсиб»

Я не знаю ни одного руководителя в отрасли, кто бы опустил руки и сказал, что больше ничего делать не будет. Бизнес можно закрыть, но восстановить его практически невозможно, особенно это касается молочных ферм, где содержится скот, работает обученный персонал.

Любовь Гусева, директор компании «Литон»

Сейчас мы перешли полностью на российское сырье. Мы старались нивелировать все недочеты по пленке, поскольку это достаточно капризная упаковка, со своими недостатками, например, при сварке. Сделали все, что бы нивелировать недочеты по оборудованию, по квалификации персонала на молочных заводах. То есть здесь потребовались усилия двух сторон, и на молочном заводе пленку тоже пришлось немножечко адаптировать.

Мы старались нивелировать все недочеты по пленке, поскольку это достаточно капризная упаковка, со своими недостатками, например, при сварке. Сделали все, что бы нивелировать недочеты по оборудованию, по квалификации персонала на молочных заводах. То есть здесь потребовались усилия двух сторон, и на молочном заводе пленку тоже пришлось немножечко адаптировать.

Ольга Косникова, пищевой технолог, популяризатор науки

Нередко бывает, что простые сотрудники, не технологи, не обладают достаточными знаниями о продукте, просто потому что у их деятельности другая специфика. Это тоже важно — рассказать сотрудникам о том, что могут спрашивать потребители, чем интересоваться, из чего на самом деле состоит продукт.

Дневник 2019 Экспортные новости | Зарубежная сельскохозяйственная служба Министерства сельского хозяйства США

Топ-10 экспортных рынков молочных продуктов США(значения в миллионах долларов США) | |||||||

| Страна | 2015 | 2016 | 2017 | 2018 | 2019 | % Изменение 2018-2019 | Среднее за 5 лет 2015-2019 |

| Мексика | 1 280 | 1 218 | 1 312 | 1 398 | 1 546 | 11% | 1 351 |

| Канада | 554 | 630 | 637 | 641 | 666 | 4% | 626 |

| Китай | 451 | 386 | 576 | 499 | 374 | -25% | 457 |

| Южная Корея | 306 | 231 | 279 | 291 | 332 | 14% | 288 |

| Япония | 273 | 206 | 291 | 270 | 283 | 5% | 265 |

| Филиппины | 251 | 227 | 243 | 247 | 273 | 11% | 248 |

| Индонезия | 183 | 158 | 132 | 166 | 240 | 45% | 176 |

| Вьетнам | 168 | 120 | 112 | 145 | 171 | 18% | 143 |

| Австралия | 137 | 109 | 185 | 154 | 149 | -3% | 147 |

| Колумбия | 55 | 88 | 65 | 73 | 145 | 100% | 85 |

| Все остальные | 1 581 | 1 326 | 1 545 | 1 616 | 1 753 | 9% | 1 564 |

| Всего экспортировано | 5 240 | 4 698 | 5 377 | 5 498 | 5 931 | 8% | 5 349 |

Источник: Торговые данные Бюро переписи населения США — BICO HS-10

Основные моменты

Экспорт молочных продуктов из США вырос на 8 процентов и достиг 5,9 долларов США. миллиардов в 2019 году, несмотря на неспокойный год, отмеченный проблемами торговой политики и влиянием АЧС, который снизил экспортный спрос на поставки из США продуктов молочной сыворотки и лактозы. Это был третий год подряд, когда стоимость экспорта молочных продуктов США увеличивалась, регистрируя среднегодовые темпы роста в 8 процентов. Мексика, Канада и Китай входят в тройку крупнейших рынков, на которые приходится около 44 процентов продаж. Юго-Восточная Азия остается критически важным регионом для роста: стоимость поставок молочных продуктов выросла на впечатляющие 22 процента по сравнению с 2018 годом. Экспорт в Южную Америку также рос впечатляющими темпами, при этом экспорт в этот регион увеличился на 34 процента.

миллиардов в 2019 году, несмотря на неспокойный год, отмеченный проблемами торговой политики и влиянием АЧС, который снизил экспортный спрос на поставки из США продуктов молочной сыворотки и лактозы. Это был третий год подряд, когда стоимость экспорта молочных продуктов США увеличивалась, регистрируя среднегодовые темпы роста в 8 процентов. Мексика, Канада и Китай входят в тройку крупнейших рынков, на которые приходится около 44 процентов продаж. Юго-Восточная Азия остается критически важным регионом для роста: стоимость поставок молочных продуктов выросла на впечатляющие 22 процента по сравнению с 2018 годом. Экспорт в Южную Америку также рос впечатляющими темпами, при этом экспорт в этот регион увеличился на 34 процента.

Водители

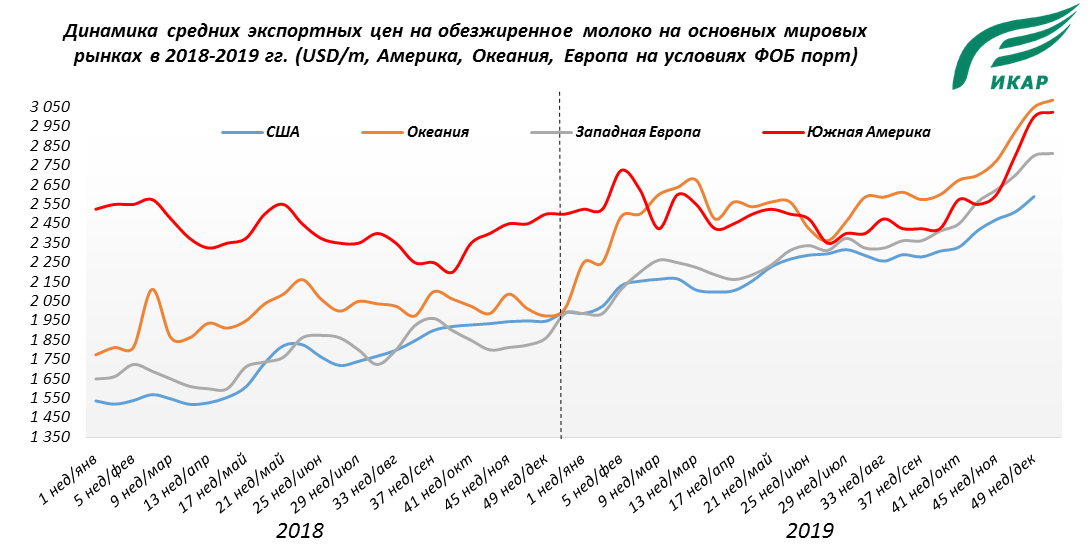

Более высокие мировые цены способствовали увеличению стоимости экспорта сухого обезжиренного молока (СМО) и сыра, который вырос на 23 процента и 6 процентов соответственно, несмотря на снижение объемов экспорта.

Отгрузки молочной продукции в Китай упали на 44 процента по отношению к 2018 году из-за введения ответных тарифов и влияния АЧС.

Потери были особенно значительными для экспорта СОМ и продуктов из молочной сыворотки, который упал более чем на 50 процентов.

Потери были особенно значительными для экспорта СОМ и продуктов из молочной сыворотки, который упал более чем на 50 процентов.Почти 60 процентов молочных продуктов США были экспортированы в страны-партнеры Соглашения о свободной торговле. Стоимость поставок в эти страны выросла на 11 процентов, хотя объемы немного сократились.

Среди партнеров по ЗСТ стоимость экспорта на три ведущих рынка — Мексику, Канаду и Южную Корею — выросла на 9 процентов. Экспорт в Колумбию удвоился до 145 миллионов долларов, а объемы выросли на 72 процента.

Глобальный экспорт молочной продукции

Взгляд в будущее

Несмотря на текущие проблемы торговой политики, особенно в отношении Китая, и неопределенность, вызванную появлением коронавируса, прогноз на 2020 год является позитивным. В области торговой политики соглашение о первой фазе с Китаем создаст больше возможностей для экспорта США. Кроме того, ожидается, что Соглашение между США, Мексикой и Канадой будет реализовано, что обеспечит дополнительный доступ к канадскому рынку, в то время как Торговое соглашение между США и Японией, подписанное в сентябре 2019 г. будет означать, что экспорт молочных продуктов США будет на равных с другими странами-экспортерами молочных продуктов, такими как Австралия, Новая Зеландия и Канада. Глядя на фундаментальную ситуацию со спросом и предложением, экспорт молочных продуктов США должен значительно увеличиться в 2020 году. Импортный спрос на молочные продукты остается высоким в развивающихся странах, что обусловлено более высокими доходами на душу населения и ростом среднего класса.

будет означать, что экспорт молочных продуктов США будет на равных с другими странами-экспортерами молочных продуктов, такими как Австралия, Новая Зеландия и Канада. Глядя на фундаментальную ситуацию со спросом и предложением, экспорт молочных продуктов США должен значительно увеличиться в 2020 году. Импортный спрос на молочные продукты остается высоким в развивающихся странах, что обусловлено более высокими доходами на душу населения и ростом среднего класса.

Ожидается, что Китай начнет восстанавливать поголовье свиней, что, вероятно, приведет к увеличению импорта сывороточных продуктов и лактозы. Что касается предложения, глобальные перспективы указывают на более ограниченное предложение, о чем свидетельствует рост цен на СОМ, сыр и продукты из молочной сыворотки. Прогнозируется, что производство молока в Австралии сократится, а темпы роста производства молока в Новой Зеландии и ЕС, как ожидается, замедлятся. Таким образом, Соединенные Штаты остаются ведущим экспортером, способным заполнить любые пробелы в поставках. Прогнозируется, что в 2020 году экспорт США в пересчете на молочный жир вырастет на 2 процента, а поставки в пересчете на обезжиренное молоко, как ожидается, увеличатся на 5 процентов.

Прогнозируется, что в 2020 году экспорт США в пересчете на молочный жир вырастет на 2 процента, а поставки в пересчете на обезжиренное молоко, как ожидается, увеличатся на 5 процентов.

<< Вернуться к полному ежегоднику

Отчет о мировом рынке молочных продуктов за 2019 г., прогноз до 2025 г.

| Источник: Исследования и рынки Исследования и рынки

Дублин, 11 октября 2019 г. (GLOBE NEWSWIRE) — «Рынок молочных продуктов (молоко, сыр, сливки, йогурт, сухое молоко), канал сбыта (супермаркет, гипермаркет, специализированный магазин, интернет-магазины) – глобальный прогноз до 2025″ добавлен отчет Предложение ResearchAndMarkets.com.

Ожидается, что мировой рынок молочных продуктов будет расти со среднегодовым темпом роста 5,2% с 2019 года и достигнет 645,8 млрд долларов к 2025 году. анализ воздействия ключевых отраслевых факторов, ограничений, возможностей и проблем.

анализ воздействия ключевых отраслевых факторов, ограничений, возможностей и проблем.

Высокие темпы роста рынка молочных продуктов в основном связаны с ростом населения и урбанизацией, повышением уровня осведомленности потребителей о питательной пище и растущими приобретениями молочных площадей. Однако ожидается, что растущий спрос на молочные альтернативы и аллергия на молоко и непереносимость лактозы будут препятствовать росту рынка молочных продуктов.

В зависимости от типа рынок молочных продуктов включает молоко, сыр, масло, сливки, йогурт, сухое молоко, десерты и другие молочные продукты. На молочный сегмент приходится наибольшая доля мирового рынка молочных продуктов, поскольку он является наиболее потребляемым и продаваемым молочным продуктом в мире, а также благодаря увеличению производства за последние два десятилетия и значительному улучшению всех единичных операций по переработке молока. .

Судя по каналам сбыта, сегмент продовольственной розничной торговли, по оценкам, будет занимать наибольшую долю мирового рынка молочных продуктов в 2019 году. , так как эти магазины предлагают покупателям возможность совершать покупки в одном месте; чистый, удобный и расширенные часы работы; и гораздо более широкий выбор предметов домашнего обихода наряду с молочными продуктами.

, так как эти магазины предлагают покупателям возможность совершать покупки в одном месте; чистый, удобный и расширенные часы работы; и гораздо более широкий выбор предметов домашнего обихода наряду с молочными продуктами.

Углубленный анализ географического сценария отрасли дает подробные качественные и количественные сведения о пяти основных географических регионах (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка), а также охват крупных стран в каждом регионе. Европа занимает наибольшую долю мирового рынка молочных продуктов, за ней следует Азиатско-Тихоокеанский регион. Большая доля этого региона в основном связана с высоким потреблением на душу населения, сильной молочной культурой, увеличением выпуска новых продуктов и улучшением торгового ландшафта на глобальном уровне.

Крупнейшими игроками на мировом рынке молочных продуктов являются Nestle S.A. (Швейцария), Dean Foods Company (США), Fonterra Co-operative Group Limited (Новая Зеландия), Danone S. A. (Франция), Kraft Heinz Company (США), Saputo Inc. (Канада), Arla Foods amba (Дания), Megmilk Snow Brand Co., Ltd. (Япония), Royal Friesland Campina N.V. (Нидерланды), Parmalat S.p.A. (Италия), Dairy Farmers of America Inc. (США) и SODIAAL (Франция).

A. (Франция), Kraft Heinz Company (США), Saputo Inc. (Канада), Arla Foods amba (Дания), Megmilk Snow Brand Co., Ltd. (Япония), Royal Friesland Campina N.V. (Нидерланды), Parmalat S.p.A. (Италия), Dairy Farmers of America Inc. (США) и SODIAAL (Франция).

Ключевые темы

1. Введение

1.1. Определение рынка

1.2. Валюта и ограничения

1.2.1. Валюта

1.2.2. Ограничения

1.3. Ключевые заинтересованные стороны

2. Методология исследования

2.1. Процесс исследования

2.1.1. Вторичное исследование

2.1.2. Первичные исследования

2.1.3. Оценка размера рынка

3. Резюме

3.1. Введение

3.2. Обзор рынка

3.3. Сегментный анализ

3.3.1. Типовой анализ

3.3.1.1. Молоко

3.3.2. Анализ каналов сбыта

3.4. Региональный анализ

3.5. Конкурентная среда

3.6. Ключевые игроки

4. Анализ рынка

4. 1. Введение

1. Введение

4.2. Драйверы

4.2.1. Рост населения и урбанизация

4.2.2. Повышение уровня информированности потребителей о пищевых продуктах

4.2.3. Рост числа приобретений в молочном сегменте

4.3. Ограничения

4.3.1. Растущий спрос на молочные альтернативы

4.3.2. Аллергия на молоко и непереносимость лактозы

4.4. Возможности

4.4.1. Технологические разработки в молочной промышленности

4.4.2. Страны с развивающейся экономикой

5. Мировой рынок молочных продуктов по типам

5.1. Введение

5.2. Молоко

5.2.1. Полуобезжиренное молоко

5.2.2. Цельное молоко

5.2.3. Обезжиренное молоко

5.2.4. Прочее

5.3. Сыр

5.4. Масло сливочное

5.5. Крем

5.6. Йогурт

5.7. Молоко сухое

5.8. Десерт

5.9. Другие

6. Мировой рынок молочных продуктов по каналам сбыта

6.1. Введение

6.2. Супермаркет

6.3. Гипермаркет

6. 4. Дискаунтеры

4. Дискаунтеры

6.5. Специализированный магазин

6.6. Интернет-магазин

6.7. Прочее

7. Географический анализ

7.1. Введение

7.2. Северная Америка

7.2.1. США

7.2.2. Канада

7.2.3. Мексика

7.3. Европа

7.3.1. Германия

7.3.2. Франция

7.3.3. Великобритания

7.3.4. Италия

7.3.5. Испания

7.3.6. Остальная Европа

7.4. Азиатско-Тихоокеанский регион

7.4.1. Китай

7.4.2. Япония

7.4.3. Индия

7.4.4. Австралия

7.4.5. Остальные страны Азиатско-Тихоокеанского региона

7.5. Остальной мир

7.5.1. Латинская Америка

7.5.2. Ближний Восток и Африка

8. Конкурентная среда

8.1. Введение

8.2. Приобретение

8.3. Партнерства и соглашения

8.4. Инвестиции и расширения

9. Профили компаний

9.1. Компания Дин Фудс

9.2. Кооперативная группа Фонтерра с ограниченной ответственностью

9.

Караганда).

Караганда). Потери были особенно значительными для экспорта СОМ и продуктов из молочной сыворотки, который упал более чем на 50 процентов.

Потери были особенно значительными для экспорта СОМ и продуктов из молочной сыворотки, который упал более чем на 50 процентов.