Счет 19 «Налог на добавленную стоимость по приобретенным ценностям» \ КонсультантПлюс

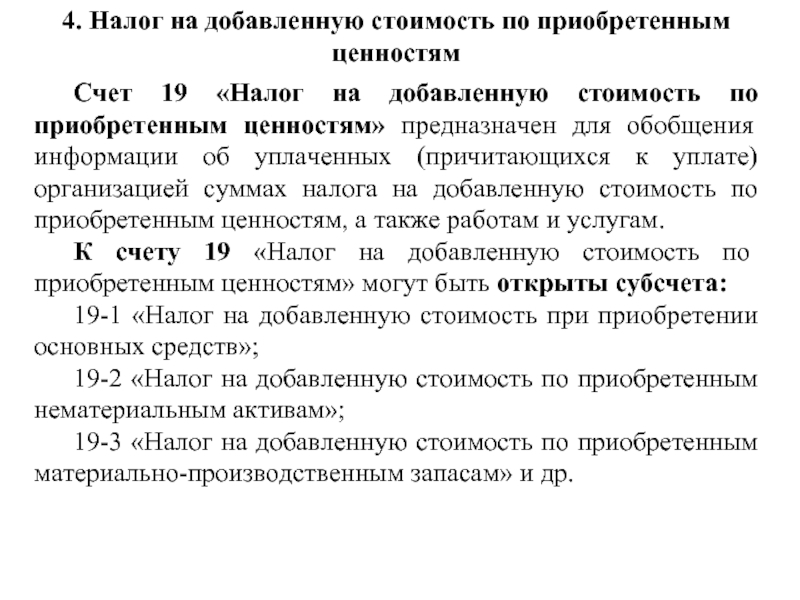

СЧЕТ 19 «НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

ПО ПРИОБРЕТЕННЫМ ЦЕННОСТЯМ»

Счет 19 «Налог на добавленную стоимость по приобретенным ценностям» предназначен для обобщения информации об уплаченных (причитающихся к уплате) организацией суммах налога на добавленную стоимость по приобретенным ценностям, а также работам и услугам.

К счету 19 «Налог на добавленную стоимость по приобретенным ценностям» могут быть открыты субсчета:

19-1 «Налог на добавленную стоимость при приобретении основных средств»;

19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам»;

19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» и др.

На субсчете 19-1 «Налог на добавленную стоимость при приобретении основных средств» учитывают уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к строительству и приобретению объектов основных средств (включая отдельные объекты основных средств, земельные участки и объекты природопользования).

На субсчете 19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам» учитывают уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к приобретению нематериальных активов.

На субсчете 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» учитывают уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к приобретению сырья, материалов, полуфабрикатов и других видов производственных запасов, а также товаров.

По дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» учитывают уплаченные (причитающиеся к уплате) организацией суммы налога по приобретенным материально-производственным запасам, нематериальным активам и основным средствам в корреспонденции со счетами учета расчетов.

Списание накопленных на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» сумм налога на добавленную стоимость отражается по кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции, как правило, со счетом 68 «Расчеты по налогам и сборам».

Сумма налога на добавленную стоимость, предъявляемая продавцом покупателю, регулируется статьей 168 главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации (часть вторая) с изменениями и дополнениями согласно ФЗ N 166 от 29 декабря 2000 года. Продавец дополнительно к цене (тарифу) продаваемых товаров (работ, услуг) предъявляет покупателю соответствующую сумму налога и выставляет счета-фактуры не позднее пяти дней со дня отгрузки товара (выполнения работ, оказания услуг).

В расчетных документах, в том числе в реестре чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах соответствующая сумма налога на добавленную стоимость выделяется отдельной строкой.

При покупке товаров, включая производственные запасы, не подлежащих налогообложению первичные учетные документы оформляются, а счета-фактуры выставляют без выделения соответствующих сумм налога. На документах производится надпись или ставится штамп «Без налога (НДС)».

Налоговые ставки по налогу на добавленную стоимость 10 или 20 процентов регламентируются статьей 164 главы 21 Налогового кодекса России.

Общая сумма налога на добавленную стоимость может быть уменьшена на установленные статьей 171 главы 21 Налогового кодекса налоговые вычеты при обязательном соблюдении трех условий:

1. Вычетам подлежат суммы налога на добавленную стоимость, предъявленные покупателю и уплаченные им при приобретении товаров, работ, услуг на территории России либо уплаченные при ввозе товаров на таможенной территории Российской Федерации.

2. Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении товаров (работ, услуг) и документов, подтверждающих фактическую уплату сумм налога на добавленную стоимость.

3. После принятия на учет товаров (работ, услуг) и наличии первичных учетных документов.

При использовании в расчетах покупателем за приобретенные товары (работы, услуги) собственного векселя (либо векселя третьего лица, полученного в обмен на собственный вексель) суммы налога, фактически уплаченные векселедателем, исчисляются исходя из суммы, фактически уплаченной им по собственному векселю.

При возврате товаров (работ, услуг) или отказе от них вычеты сумм налога производятся в полном объеме и после проведения в учете соответствующей корректировки при частном возврате, но не позднее 1 года с момента возврата или отказа.

СЧЕТ 19 «НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ ПО

ПРИОБРЕТЕННЫМ ЦЕННОСТЯМ» КОРРЕСПОНДИРУЕТ СО СЧЕТАМИ:

Руководители

РуководителиРазмер:

AAAЦвет: C C C

Изображения Вкл. Выкл.

Обычная версия сайтаДанный сайт использует cookies. Продолжая им пользоваться, Вы соглашаетесь на обработку персональных данных в соответствии с Политикой в отношении обработки и защиты персональных данных

Администрация города Твериг. Тверь, ул. Советская, д. 11

+7 (4822) 36-10-76

- Город

- Городской дневник

- Тверь онлайн

- Туристическая информация

- Общественный транспорт

- Тверь глазами горожан

- История

- Открытые данные

- Камеры ГИБДД

- Справочные и экстренные службы

- Администрация

- Муниципальные услуги

- Бюджет

- Структура администрации

- Муниципальные предприятия

- Муниципальные учреждения

- Муниципальные торги

- Муниципальный и ведомственный контроль

- Противодействие коррупции

- Муниципальная служба

- Муниципальное имущество

- Газета «Вся Тверь»

- Межмуниципальное сотрудничество

- Документы специальной оценки

- Развитие

- Сделано в Твери

- Социально — экономическое развитие

- Реализация предложений граждан

- Предпринимательство

- Муниципальные программы

- Инвестиции

- Тарифы на коммунальные услуги

- Тверь 900

- Документы

- Муниципальные правовые акты

- Проекты муниципальных правовых актов

- Оценка проектов нормативно — правовых актов

- Градостроительство

- Общественные обсуждения

- Контакты

- Адреса и телефоны

- Интернет приемная

- Порядок и время приема

- Порядок обжалования

- Ответы на обращения граждан затрагивающие интересы неопределенного круга лиц

- Обзоры обращений граждан и организаций

К какой категории расходов относятся налоги на добавленную стоимость?

На этот вопрос нет однозначного ответа, поскольку он может варьироваться в зависимости от конкретного коммерческого и налогового законодательства в вашей юрисдикции. Однако в целом налог на добавленную стоимость (НДС) считается одним из видов косвенного налога, который обычно подпадает под категорию «прочих расходов» в отчете о прибылях и убытках предприятия. Это связано с тем, что НДС взимается с продажи товаров и услуг, а не с дохода самого бизнеса. Таким образом, он обычно рассматривается как сквозной расход, а это означает, что бизнес просто собирает и перечисляет налог правительству, не требуя каких-либо вычетов за него из своих собственных налогов.

Однако в целом налог на добавленную стоимость (НДС) считается одним из видов косвенного налога, который обычно подпадает под категорию «прочих расходов» в отчете о прибылях и убытках предприятия. Это связано с тем, что НДС взимается с продажи товаров и услуг, а не с дохода самого бизнеса. Таким образом, он обычно рассматривается как сквозной расход, а это означает, что бизнес просто собирает и перечисляет налог правительству, не требуя каких-либо вычетов за него из своих собственных налогов.

При этом из этого правила могут быть исключения в зависимости от конкретного налогового законодательства в вашей юрисдикции. Например, в некоторых странах предприятия могут требовать вычета НДС, уплаченного с вводимых ресурсов (т. е. товаров и услуг, приобретенных у других предприятий), что затем уменьшит общие налоговые обязательства. Поэтому всегда лучше проконсультироваться со специалистом по налогам в вашей стране, чтобы определить правильный порядок учета НДС для вашего бизнеса.

Примеры

Страна A

В стране А ставка НДС составляет 20%. Предприятия могут требовать вычета НДС, уплаченного на входе, но не НДС, уплаченного на выходе (т.е. продажи клиентам). Таким образом, чистое влияние НДС на налоги предприятия выглядит следующим образом:

Предприятия могут требовать вычета НДС, уплаченного на входе, но не НДС, уплаченного на выходе (т.е. продажи клиентам). Таким образом, чистое влияние НДС на налоги предприятия выглядит следующим образом:

- НДС, уплаченный на входе: 20% x 100 000 долларов США = 20 000 долларов США

- НДС, уплаченный на выходе: 20 % x 120 000 долларов США = 24 000 долларов США

- Итого уплаченный НДС: 20,0 долларов США 00 + 24 000 долл. США = 44 000 долл. США

- Обязательства по НДС: 44 000 долл. США x 20% = 8 800 долл. США

- Предварительный налоговый вычет: 20 000 долл. США x 20 % = 4 000 долл. США

- Чистое обязательство по НДС: 8 800 долл. США — 4 000 долл. США = 4 800 долл. США

Как видно из приведенного выше примера, чистый эффект НДС на налоги компании в стране А представляет собой дополнительные расходы в размере 4 800 долл. США. Эта сумма обычно указывается в категории «прочие расходы» в отчете о прибылях и убытках компании.

Страна B

В стране B ставка НДС составляет 15%. Предприятия не могут требовать вычета НДС, уплаченного на входе, но они могут требовать вычета НДС, уплаченного на выходе. Таким образом, чистое влияние НДС на налоги предприятия выглядит следующим образом:

- НДС, уплаченный на входе: 15% x 100 000 долларов США = 15 000 долларов США

- НДС, уплаченный на выходе: 15 % x 120 000 долларов США = 18 000 долларов США

- Итого уплаченный НДС: 15 000 долларов США + 18 000 долларов США = 33 000 долларов США

- Обязательства по НДС: 33 000 долл. США x 15% = 4 950 долл. США

- Налоговый вычет: 18 000 x 15% = 2 700 долл. США

- Чистый НДС: 4 950 долл. США — 2 700 долл. США = 2 250 долл. США

Как видно из приведенного выше примера, чистое влияние НДС на налоги компании в стране Б является дополнительным расходом. в размере 2250 долларов США. Эта сумма обычно указывается в категории «прочие расходы» в отчете о прибылях и убытках компании.

Страна C

В стране C ставка НДС составляет 10%. Предприятия могут требовать вычета НДС, уплаченного на входе, но не НДС, уплаченного на выходе. Таким образом, чистое влияние НДС на налоги предприятия выглядит следующим образом:

- НДС, уплаченный на входе: 10% x 100 000 долларов США = 10 000 долларов США

- НДС, уплаченный на выходе: 10 % x 120 000 долларов США = 12 000 долларов США

- Итого уплаченный НДС: 10,0 долларов США 00 + 12 000 долл. США = 22 000 долл. США

- НДС: 22 000 долл. США x 10 % = 2 200 долл. США

- Предварительный налоговый вычет: 10 000 долл. США x 10 % = 1 000 долл. США

- Чистое обязательство по НДС: 2 200 долл. США — 1 000 долл. США = 1 200 долл. США

Как видно из приведенного выше примера, чистое влияние НДС на налоги компании в стране C представляет собой дополнительные расходы в размере 1 200 долл. США. Эта сумма обычно указывается в категории «прочие расходы» в отчете о прибылях и убытках компании.

Заключение

Как видите, ответ на вопрос «К какой категории расходов относятся налоги на добавленную стоимость?» может варьироваться в зависимости от конкретного коммерческого и налогового законодательства в вашей юрисдикции. Однако в целом НДС считается видом косвенного налога, который подпадает под категорию «прочих расходов» в отчете о прибылях и убытках предприятия. Это связано с тем, что НДС взимается с продажи товаров и услуг, а не с дохода самого бизнеса. Таким образом, он обычно рассматривается как сквозной расход, а это означает, что бизнес просто собирает и перечисляет налог правительству, не требуя каких-либо вычетов за него из своих собственных налогов.

VIT10600 — Основы предварительного налога на добавленную стоимость: как определить коммерческое использование — внутреннее руководство HMRC

Цели бизнеса

Четкая ссылка

Другие моменты для рассмотрения

Цели бизнеса

Предварительный налог, понесенный на затраты, может быть заявлен, если они связаны непосредственно с функцией и ведением бизнеса. Если это просто обеспечивает случайную выгоду для бизнеса, маловероятно, что можно требовать входящий налог. Рознер (FW) (Лондонская школа международного бизнеса) подчеркивает это важное отличие. См. VIT61360.

Если это просто обеспечивает случайную выгоду для бизнеса, маловероятно, что можно требовать входящий налог. Рознер (FW) (Лондонская школа международного бизнеса) подчеркивает это важное отличие. См. VIT61360.

Этот случай устанавливает важный принцип, согласно которому бизнес должен показать четкую связь между расходами и фактическими продажами, осуществленными бизнесом. Если эта ссылка не существует, то НДС не может быть возмещен.

Высокий суд указал в своем решении:

«Стоит только заявить, что предположение [о том, что расходы, понесенные на защиту владельца/управляющего предприятия от уголовного преследования, были в интересах предприятия], чтобы понять, что может не может быть и речи о том, чтобы разумно описать судебные расходы лица, обвиненного в правонарушении, совершенно не связанном с его бизнесом, как расходы, понесенные в целях бизнеса. Польза, следовательно, не может быть проверкой.

Должна быть реальная связь, связь между расходами и бизнесом. Мне кажется, что связь, если она не должна быть выгодой, должна быть непосредственно связана с целью бизнеса. Под целью бизнеса в данном контексте я подразумеваю анализ того, чем на самом деле занимается бизнес. Только определив характер бизнеса таким образом, можно определить, в какой степени любые данные расходы могут быть отнесены к целям этого бизнеса».

Мне кажется, что связь, если она не должна быть выгодой, должна быть непосредственно связана с целью бизнеса. Под целью бизнеса в данном контексте я подразумеваю анализ того, чем на самом деле занимается бизнес. Только определив характер бизнеса таким образом, можно определить, в какой степени любые данные расходы могут быть отнесены к целям этого бизнеса».

Начало страницы

Четкая ссылка

Принцип четкой ссылки был дополнительно подчеркнут Европейским судом в деле BLP Group plc. См. VIT62100.

В этом деле указывалось, что для предоставления права на вычет товары или услуги, поставленные заявителю, должны иметь прямую и непосредственную связь с налогооблагаемыми операциями, осуществляемыми налогоплательщиком, претендующим на право на вычет.

Вы можете применить тест бизнес-цели (см. VIT10200) во многих ситуациях, чтобы решить, связаны ли затраты и бизнес-деятельность. Когда вы применяете тест к компании с ограниченной ответственностью, вы должны решить:

- каковы деловые цели компании и

- каковы личные цели его директоров и контролеров.

К началу страницы

Другие моменты, которые следует учитывать

Частные цели

Иногда компания покупает товары или услуги, которые в основном предназначены для личных целей ее директоров. Предварительный налог не может быть заявлен, когда соответствующие товары или услуги поставляются директорам как физическим лицам из-за правила предложения. См. VIT11500. Если поставка осуществляется для компании, то для того, чтобы НДС считался входящим налогом, должны быть соблюдены критерии коммерческой цели. См. Kingsnorth Developments Ltd по адресу VIT61080.

Тот факт, что товары:

- принадлежат компании, а не физическому лицу; и

- отражены как активы на балансе

сам по себе не означает, что эти товары используются для целей бизнеса.

Если нет очевидной связи между коммерческой деятельностью и владением такими объектами, как яхты или самолеты, вам следует подумать о том, предназначены ли эти объекты в основном для личного использования директорами. См. VIT25000, посвященный смешанному бизнесу и другому использованию.

См. VIT25000, посвященный смешанному бизнесу и другому использованию.

Ремонт и техническое обслуживание активов

Предварительный налог на ремонт и техническое обслуживание товаров, используемых в коммерческих целях, может быть возмещен пропорционально уровню коммерческого использования, даже если сами товары не являются активами бизнеса. Требование об уплате входящего налога на ремонт и содержание не облагает налогом на добавленную стоимость сами товары, если они рассматривались как частные активы. См. Бакчи (VIT61080).

Полностью частные активы

Кто-либо, покупающий товары как для коммерческого, так и для личного пользования, может оставить их как полностью частные активы и не претендовать на входящий налог. Это означает, что эти товары не подлежат обложению НДС, если они будут проданы позже.

Некоммерческая деятельность

НДС, понесенный на расходы, связанные с некоммерческой деятельностью, не может быть заявлен в качестве предналога. НДС бизнес/не бизнесVBNB20000. дает указания о том, какие виды деятельности следует рассматривать как бизнес. Этот вопрос необходимо рассмотреть, прежде чем думать о том, можно ли требовать входящий налог. Вам также необходимо обратиться к VIT25000, который касается смешанного использования в коммерческих и некоммерческих целях.

НДС бизнес/не бизнесVBNB20000. дает указания о том, какие виды деятельности следует рассматривать как бизнес. Этот вопрос необходимо рассмотреть, прежде чем думать о том, можно ли требовать входящий налог. Вам также необходимо обратиться к VIT25000, который касается смешанного использования в коммерческих и некоммерческих целях.

Деятельность, не облагаемая налогом на добавленную стоимость в Великобритании

Предварительный налог может быть запрошен, если деятельность не облагается НДС в Великобритании из-за правил места поставки, но подлежала бы налогообложению, если бы осуществлялась в Великобритании. Если бизнес производит как освобожденные, так и не входящие в объем поставки поставки, вам следует обратиться к Руководству по частичному освобождению PE. НДС, начисленный на деятельность, освобожденную от налога, или «освобожденный входной налог», удовлетворяет критерию деловой цели. Однако правила частичного освобождения применяются до того, как может быть подано какое-либо требование об уплате предналога.