Девальвация | Девальвация — простыми словами, что это за процесс и ее причины

Девальвация и кредиты это хорошо или плохо

Девальвация для займов может быть выгодной, если заемщик брал кредит в рублях, к примеру, для покупки авто, недвижимости или дорогостоящей иностранной техники. Для кредитов в иностранной валюте девальвация денежной единицы понижение ее стоимости может стать жестким испытанием и сделать ежемесячные платежи неподъемной суммой. При обесценивании нац. валюты, финансовые институты действуют незамедлительно:

- Снижают количество выдаваемых займов.

- Условия выдачи ужесточаются.

- Уменьшается сама сумма займа.

- Некоторые банки отменяют льготы.

По сути, обнуление, падение рубля приводит к негативным последствиям, что влияет на все сферы хозяйственной деятельности, создает неблагоприятный фон для кредитования населения и опасное для страны явление – инфляцию. Ведь падение покупательской способности лишь усугубляет и без того, шаткое экономическое положение в стране. Банки стараются в этот период выдавать долгосрочные кредиты, к примеру, будет несложно срок до 5 лет получить кредит только в рублевом эквиваленте. В настоящее время онлайн сервисы помогают в получении подходящего варианта.

Банки стараются в этот период выдавать долгосрочные кредиты, к примеру, будет несложно срок до 5 лет получить кредит только в рублевом эквиваленте. В настоящее время онлайн сервисы помогают в получении подходящего варианта.

Что происходит в стране при девальвации

У процедуры — обнулении нац. валюты, по сути, есть как плюсы, так и минусы. У предприятий, закупающих оборудование за рубежом растут расходы, снижается импорт товаров, так как их стоимость становится очень высокой. Основной недостаток девальвации – увеличение расходов населения, снижение покупательской способности, стоимости сбережений. Снижение стоимости денежной единицы повлек глубокий экономический кризис, который называют простой, выйти из него бывает сложно. Нужна грамотная экономическая политика.

Людям становится невыгодно хранить средства на депозитных счетах из-за того, что фин. организации предлагают низкий процент. Многие предпочитают приобретать валюту, чтобы как-то сберечь свои накопления. Стабильность финансовой системы страдает: люди не открывают вкладов, банки в свою очередь, вынуждены снижать количество займов.

- Для страны плюс заключен в том, доходы от импорта растут, выручка в рублях увеличивается, государству не приходится тратить золотовалютные резервы для поддержания экономики.

- При обнулении отечественной валюты появляется шанс развивать собственное производство. Сегодня создано немало проектов по импортазамещению.

Любой экономический кризис, это инструмент к действию, он может называться по-разному, но суть от этого не меняется. Многие люди используют эти процессы, чтобы развивать свое производство, ведь деньга нужна всегда, особенно в таких ситуациях. Выбирать средства из рисковых активов довольно опасное мероприятие, но зачастую иного выхода нет.

Примеры девальвации рубля

Российская Федерация проходила процесс девальвации несколько раз. Все эти процессы начались после распада страны в 1991 году. Как следствие деньги обесцениваются растет инфляция – что значит сложный период для всей страны. Люди стараются сбережения потратить на покупку недвижимости, иностранной валюты. Обесцененные деньги стоят все меньше, это в свою очередь негативно сказывается на покупательской способности населения. Рассмотрим примеры девальвации РФ, которые происходили не так давно, что может это значить для страны и народа.

Люди стараются сбережения потратить на покупку недвижимости, иностранной валюты. Обесцененные деньги стоят все меньше, это в свою очередь негативно сказывается на покупательской способности населения. Рассмотрим примеры девальвации РФ, которые происходили не так давно, что может это значить для страны и народа.

Кризис 1998 года

Существенные экономические потрясения в экономике РФ произошли в 1998 году. К этому году правительство страны не смогло справиться с дефицитом бюджета, который возник из-за развала СССР прошлых годов. Тогда было принято решение продавать высокодоходные ценные бумаги. Они приносили высокий доход, но этого хватало, чтобы гасить старые долги. По сути, эта система напоминала финансовую пирамиду. Об этом говорили ведущие экономисты страны. Долги перед инвесторами тогда составили 12 млрд. долларов США, что превысило валютные резервы страны. Уже было понятно, что понижение денежной единицы РФ неизбежно.

Еще одна проблема, которая возникла в этот период – глубокий экономический кризис, протекающий в странах Азии. Иностранные инвесторы стали стремительно выводить деньги из страны, а упавшая цена на нефть лишь усугубила ситуацию. Правительство не смогло выполнить обязательства по долговым бумагам. В те многострадальные годы президент уверял граждан, что девальвации не произойдет. Но, его слово не было подкреплено фактами.

Иностранные инвесторы стали стремительно выводить деньги из страны, а упавшая цена на нефть лишь усугубила ситуацию. Правительство не смогло выполнить обязательства по долговым бумагам. В те многострадальные годы президент уверял граждан, что девальвации не произойдет. Но, его слово не было подкреплено фактами.

Центральный банк пустил рубль «в свободное плаванье», но и эти меры не помогли обесцениваться рубль все же, стал. До 1998 года доллар держался на уровне 6,25, а после резко поднялся, официальный курс стал 21 рубль. Многие люди, имеющие долларовые кредиты, сразу стали банкротами. Кто-то свои сбережения резервы старался перевести в другие валюты: евро швейцарский франк или доллар.

Обвал рубля в 2014 году

Второе потрясение ждало страну уже в 2014 году. Доллар подскочил на 41%. Причиной тому стала осложнившаяся геополитическая ситуация, санкции Запада. Президент страны стал перед непростым выбором – пожертвовать национальной валютой, либо территорией. В 2014 году был присоединен полуостров Крым.

- Российским банкам был установлен запрет на кредитование в западных финансовых учреждениях.

- Позволялось брать кредиты на срок не более 90 дней, это осложнило их деятельность на мировом рынке.

- Накалялась политическая ситуация, многие инвесторы стали сворачивать свою деятельность в России.

Таким компаниям, как Роснефть приходилось сложно выживать, так как цена на нефть резко упала. Притока валюты в стране не было, у населения возрос спрос на Евро и доллары. Центробанк регулярно выбрасывал эту валюту на рынок, чтобы снижение или падение отечественного рубля был минимальным, и ввел плавающий курс рубля. Ключевая ставка для вкладчиков была поднята до 17%.

Трейдеры расценили это, как сигнал к тому, что обесценение рубля будет идти и дальше. Спрос на иностранную валюту вновь повысился, уже организации и крупные вкладчики приобретали Евро, доллары, чтобы защитить свой капитал. Председатель Центробанка Набиуллина Э. С. сделала ответственное заявление, сказав, что нашей стране нужно научиться жить в рублевой зоне, полагаться на собственные источники финансирования, дать шансы расти импортозмещению. (источник — realnoevremya.ru).

Председатель Центробанка Набиуллина Э. С. сделала ответственное заявление, сказав, что нашей стране нужно научиться жить в рублевой зоне, полагаться на собственные источники финансирования, дать шансы расти импортозмещению. (источник — realnoevremya.ru).

О девальвации простыми словами

✖Этот сайт использует файлы Cookie. Продолжая просматривать данный сайт, Вы соглашаетесь с использованием Cookie — файлов. Узнать подробнее

Микрокредиты / Блог / Что такое девальвация простыми словами

Что такое девальвация, и чем она опасна

Возможна ли девальвация нацвалюты в Казахстане

Как девальвация отразится на казахстанцах

Казахстанская экономика уже сталкивалась с девальвацией — трижды. Сейчас на фоне геополитической напряженности тенге подвергается давлению, и эксперты задумываются — не обесценится ли национальная валюта в очередной раз. Чем это грозит для простых обывателей, и что делать в таком случае, рассказываем в нашей статье.

Что такое девальвация, и чем она опасна

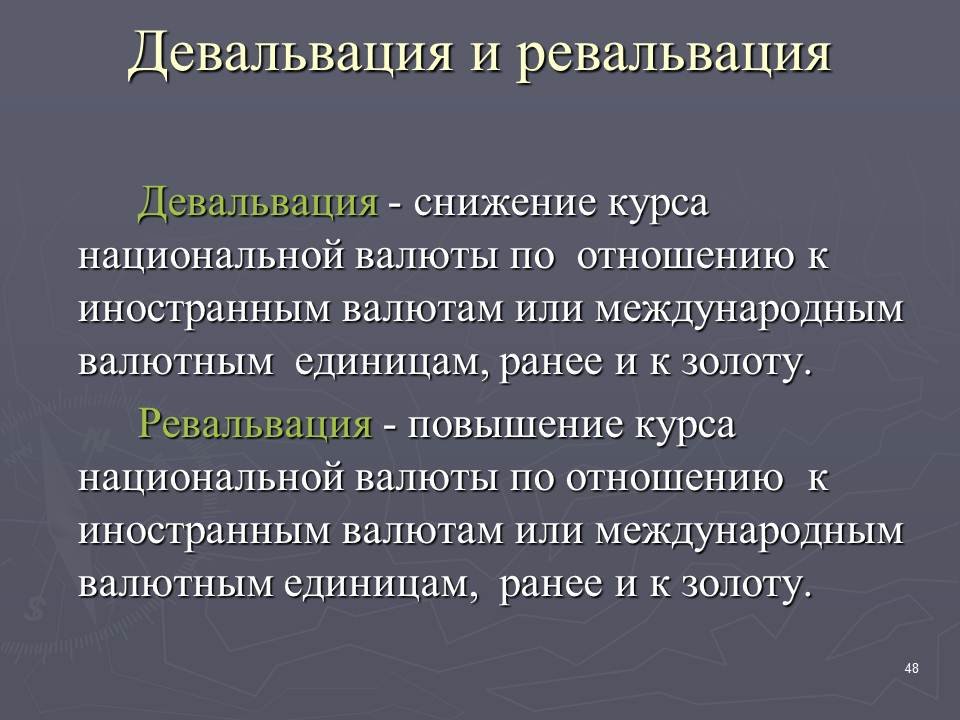

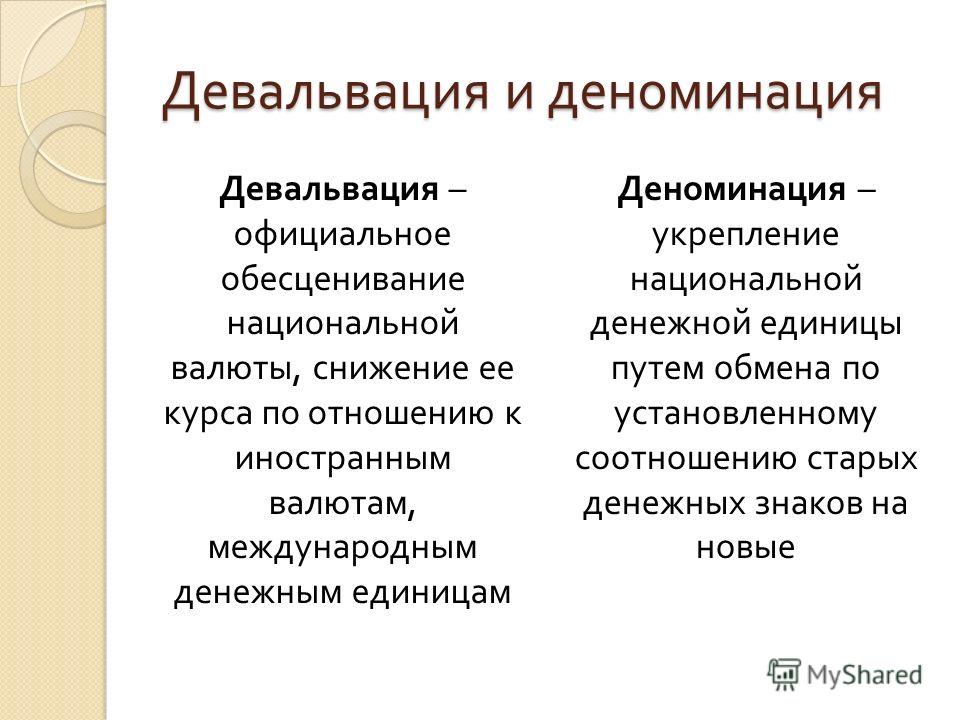

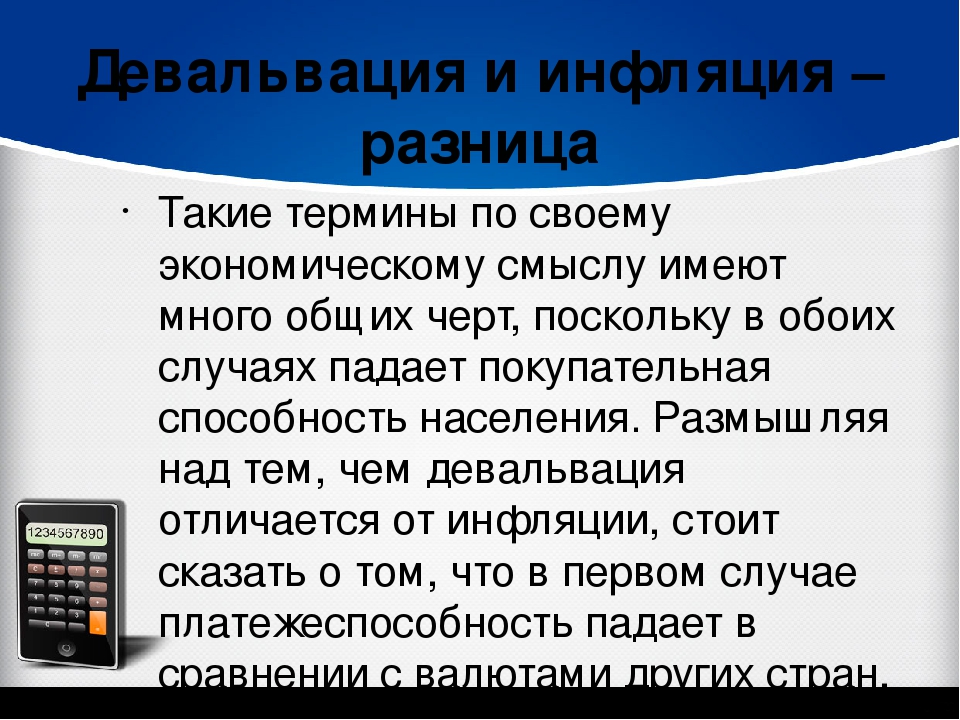

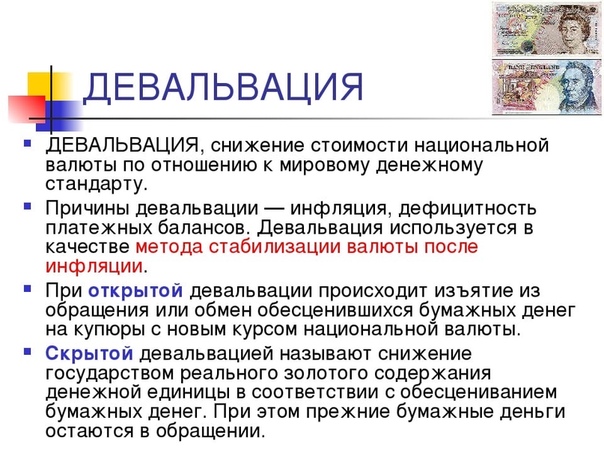

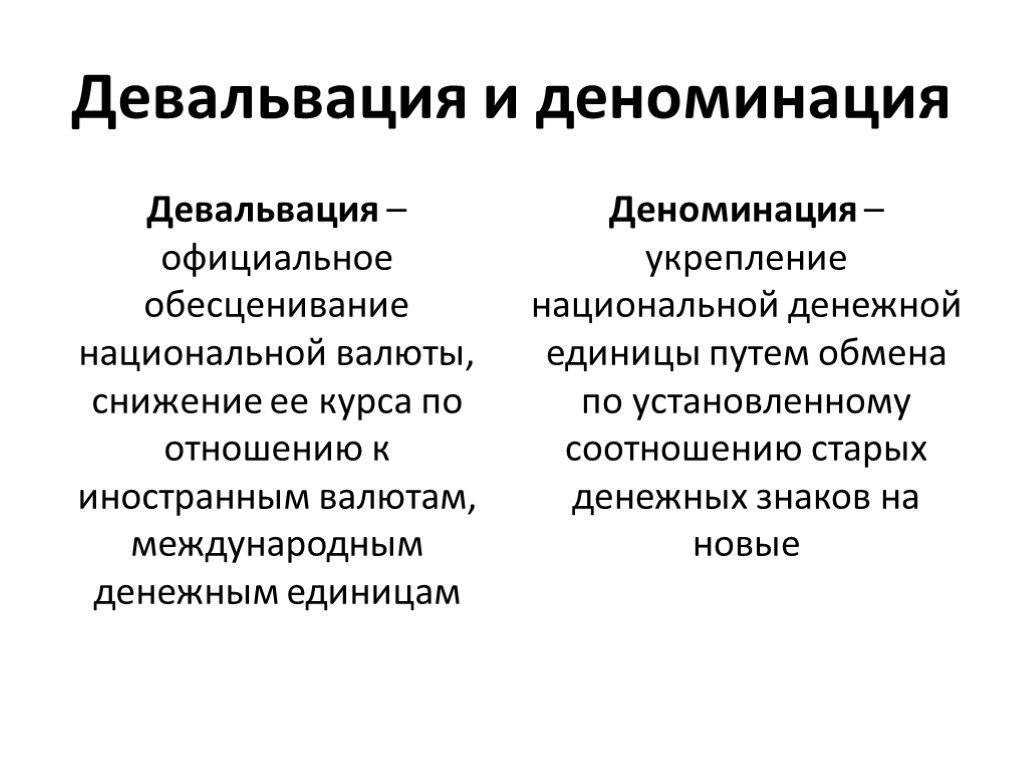

Девальвация — это падение курса национальной валюты по отношению к самым популярным и обмениваемым в мире валютам, которые отличаются высокой покупательной способностью и стабильностью. В качестве примера последних можно привести: доллар, евро, фунт, франк, йену.

Девальвация имеет негативные последствия для экономики. Она приводит к резкому подорожанию импортируемых в страну готовых товаров, а также комплектующих. Из-за роста цен отдельных компонентов, в свою очередь, повышается себестоимость импортозависимой продукции отечественного производства.

В результате девальвации проигрывает конечный потребитель. Деньги обесцениваются — за ту же сумму приобретается все меньше и меньше товаров.

При этом падение курса нацвалюты выгодно для экспортеров, которые получают выручку в иностранной валюте. Поэтому при девальвации, как правило, увеличиваются объемы экспорта продукции местного производства. А значит, растут налоговые поступления в бюджет.

А значит, растут налоговые поступления в бюджет.

Параллельно снижаются объемы импортируемой продукции. Товары иностранного производства становится просто невыгодно продавать на внутреннем рынке из-за высокой стоимости. Это приводит к росту спроса на продукцию отечественных производителей и зачастую — к перестройке производственных цепочек внутри страны.

Девальвация всегда бьет по экономике. Она приводит к росту ставок и может даже спровоцировать дефолт.

Девальвация рано или поздно приводит к ускорению темпов инфляции. Из-за подорожания импортных товаров и услуг покупательная способность национальной валюты падает. В результате снижаются реальные доходы населения, а значит, и качество жизни.

Возможна ли девальвация нацвалюты в Казахстане

По заявлению министра Давленова, теоретически девальвация в Казахстане невозможна. Курс национальной валюты плавающий, и у властей есть все рычаги для того, чтобы оказывать поддержку тенге в случае необходимости.

Однако на фоне неблагоприятной внешнеполитической ситуации казахстанская нацвалюта может испытывать давление, в том числе, со стороны рубля. Тенге сильно зависит от событий, происходящих в России. Падающий рубль может потянуть за собой валюту Казахстана. И в такой ситуации не спасут даже высокие цены на нефть. Ослабление тенге и рост цен на импортные комплектующие неизбежно отразятся на внутренних ценах в РК.

Положение усугубляется тем, что, как подчеркивает экономист Айдар Алибаев, «тенге остается пустым, без добавленной стоимости». Значительная часть товаров закупается за рубежом — потребителю всегда нужно быть готовым к повышению цен.

Как девальвация отразится на казахстанцах

Производство в Казахстане все еще на пятьдесят процентов зависит от зарубежных поставок. При девальвации цены на импортные комплектующие вырастут. Такое увеличение издержек большинство отечественных производителей постараются переложить на конечных потребителей.

В любом случае девальвация нанесет удар по доходам населения. Вырастут темпы инфляции, а значит, снизится покупательная способность денег.

Что можно сделать прямо сейчас, чтобы избежать негативных последствий девальвации? Если есть накопления, то в первую очередь, нужно грамотно распределить их — вложить сбережения в различные активы. Диверсификация позволит снизить риски. Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций» советует хранить деньги сразу в нескольких валютах — тенге, евро, долларах.

Риски девальвации и инфляции также можно снизить, если вложиться в активы на длительный срок. Для этой цели хорошо подходят акции. Даже если пугает снижение стоимости в текущем моменте, в среднесрочной перспективе все может измениться.

При этом, как подчеркивает директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ, Георгий Остапкович, в условиях нестабильности стоит отложить на потом инвестиции в недвижимость и золото. Лучше подождать, когда ситуация немного стабилизируется и станет понятно, как будут дальше развиваться события. Иначе вы рискуете вложиться в неликвидный актив, избавиться от которого потом будет проблематично.

Источники:

-

nformburo.kz

-

-

tengrinews.kz

-

newsnn.ru

-

quote.

rbc.ru

rbc.ru -

sputnik.kz

Девальвация и повышение курса валюты — 2606 слов

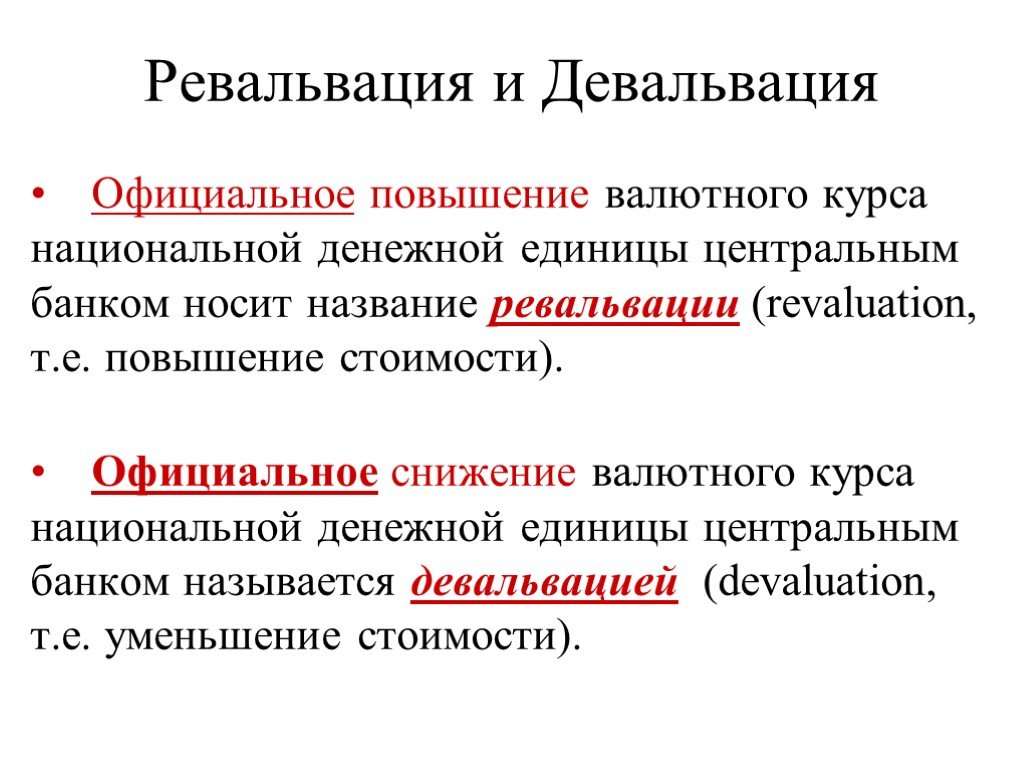

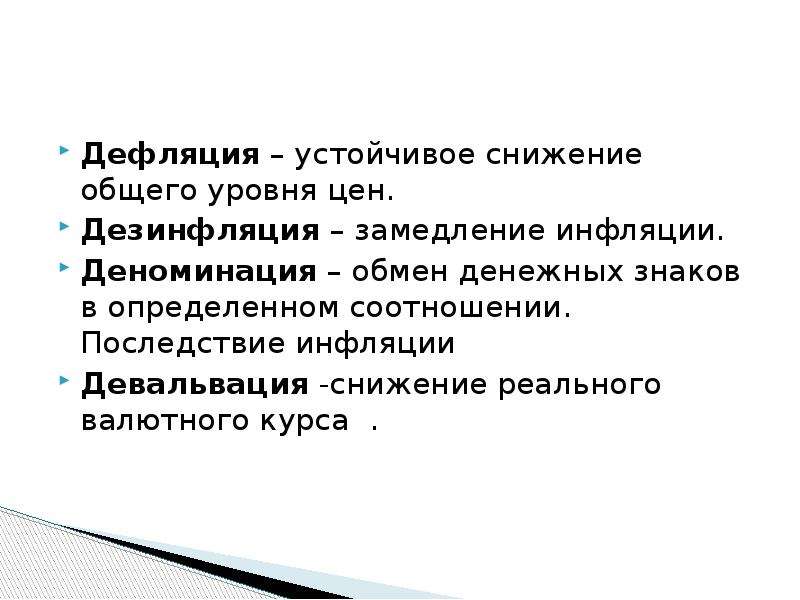

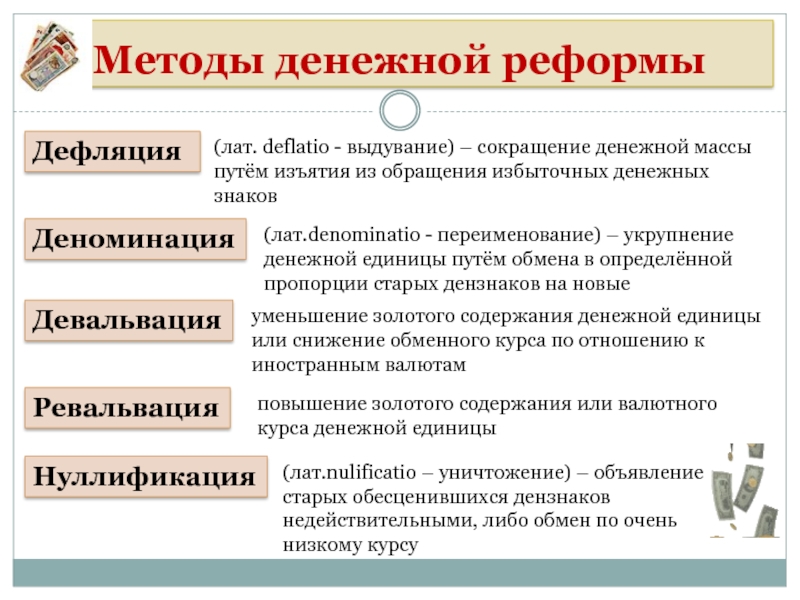

Девальвация и повышение курса валюты были спорным вопросом в макроэкономике. Девальвация валюты означает снижение стоимости валюты, а оценка валюты — увеличение стоимости валюты (Zelkó 1980, стр. 110). Есть много факторов, которые определяют стоимость валюты страны.

Наиболее влиятельным определяющим фактором являются экономические показатели страны (Матур, 2009 г., стр. 1). Однако определенные макроэкономические параметры, такие как инфляция, процентные ставки и дефицит торгового баланса, также определяют силу валюты. Близко к этим детерминантам валюты находится социальная и политическая среда страны, потому что стабильная социальная или политическая среда равнозначна стабильной валюте.

Высокая инфляция и плохие экономические показатели характерны для девальвированной валюты. В ситуациях с высокой инфляцией, вероятно, также реализуется валютная нестабильность. Например, в Америке процентные ставки и цены на сырую нефть в значительной степени определяют стоимость доллара США (Матур, 2009 г., стр. 1).

В ситуациях с высокой инфляцией, вероятно, также реализуется валютная нестабильность. Например, в Америке процентные ставки и цены на сырую нефть в значительной степени определяют стоимость доллара США (Матур, 2009 г., стр. 1).

Если цена на сырую нефть упадет, в результате произойдет переоценка доллара, поскольку сырая нефть оценивается в американских долларах. Более того, известно, что Америка полагается на большой объем импорта сырой нефти для поддержания своей экономики. Точно так же, если процентные ставки растут, стоимость доллара увеличивается. Дефицит бюджета также влияет на стоимость валюты страны, поскольку растущий дефицит бюджета приводит к ослаблению стоимости валюты.

Точно так же, если политика правительства и социальные убеждения воспринимаются международными инвесторами негативно, вероятно, будет наблюдаться падение стоимости валюты (Mathur 2009, стр. 1). В равной степени колебания обменных курсов также влияют на платежный баланс страны.

Платежный баланс обычно относится к объему денежных операций, которые происходят между одной страной и другой (балансы импорта и экспорта). Благоприятный платежный баланс наблюдается, когда экспорт страны превышает ее импорт, а неблагоприятный платежный баланс наблюдается, когда импорт превышает экспорт.

Благоприятный платежный баланс наблюдается, когда экспорт страны превышает ее импорт, а неблагоприятный платежный баланс наблюдается, когда импорт превышает экспорт.

Валютная оценка/девальвация оказывает глубокое влияние на импорт и экспорт страны, поскольку она определяет покупательную способность страны (Zelkó 1980, p. 110). Если валюта страны укрепляется, ее покупательная способность в равной степени укрепляется, поскольку на международном рынке может требоваться больше товаров.

И наоборот, укрепление стоимости валюты улучшает импорт страны, поскольку на международном рынке можно купить больше товаров и услуг. В такой ситуации страна, скорее всего, увеличит свой импорт за счет своего экспорта. Увеличение импорта приводит к неблагоприятному платежному балансу.

Если в какой-либо стране наблюдается рост курса валюты, это, вероятно, повлияет на ее экспорт, поскольку возникнет дисбаланс в силе валюты между страной-производителем и страной-покупателем.

В такой ситуации страна-производитель, скорее всего, получит оплату в слабой валюте (по сравнению со страной-производителем), и в случае обмена валюты могут быть понесены убытки (Pettinger 2009, p. 1). Факторы производства также могут быть дорогими при покупке с использованием высокой валюты, потому что доходы могут быть не такими прибыльными, как должны.

1). Факторы производства также могут быть дорогими при покупке с использованием высокой валюты, потому что доходы могут быть не такими прибыльными, как должны.

Однако в случаях девальвации валюты, скорее всего, произойдет увеличение экспорта, поскольку экспорт дешевле, когда валюта страны девальвирована. Иностранные покупатели находят такую ситуацию очень конкурентоспособной для бизнеса. Таким образом, вероятно, будет реализовано увеличение внутреннего предложения.

Улучшение экспорта страны обязательно приведет к благоприятному платежному балансу, поскольку улучшит дефицит счета текущих операций. Таким образом, страны с неблагоприятным платежным балансом могут выиграть от девальвации валюты. Например, в 2008 г. Соединенное Королевство (Великобритания) выиграло от девальвации фунта стерлингов, поскольку его дефицит составлял более 3% валового внутреннего продукта (ВВП) страны (Pettinger 2009)., п. 1).

Помимо увеличения экспорта, девальвация валюты может стимулировать экономический рост, поскольку все больше местных компаний начнут производить больше товаров и услуг для удовлетворения растущего международного спроса (который поддерживается девальвацией валюты). Однако девальвация валюты, вероятно, вызовет инфляцию, поскольку девальвация валют увеличивает денежную массу в экономике (Pettinger 2009, p. 1).

Однако девальвация валюты, вероятно, вызовет инфляцию, поскольку девальвация валют увеличивает денежную массу в экономике (Pettinger 2009, p. 1).

Эту ситуацию лучше всего исправить за счет увеличения предложения товаров и услуг, но и девальвация валюты этому не способствует. Наоборот, девальвированная валюта делает импорт очень дорогим, и если совокупный спрос на товары и услуги увеличится, возникнет инфляция спроса.

В такой ситуации у производителей будет меньше стимулов для повышения уровня инноваций (для повышения конкурентоспособности), поскольку они могут рассчитывать на девальвацию валюты для увеличения своей прибыли. Покупательная способность граждан также, вероятно, будет подорвана девальвацией валюты. Например, отпуск в США будет стоить дороже, если британский фунт будет девальвирован, потому что британский фунт сильнее доллара США (Zelkó 1980, p. 110).

Поток капитальных вложений в открытой экономике также зависит от стоимости данной валюты. В случаях, когда стоимость валюты низка, в страну, вероятно, будет направлен огромный поток капиталовложений. Это наблюдение верно, потому что инвесторы получат большую отдачу от своих денег, инвестируя в страну с девальвированной валютой.

Это наблюдение верно, потому что инвесторы получат большую отдачу от своих денег, инвестируя в страну с девальвированной валютой.

Верно и обратное, поскольку низкий поток капиталовложений часто характерен для экономик с высоко оцененной валютой. Эта аналогия верна, потому что инвесторы обречены получить меньшую ценность за свои деньги, если они инвестируют в страны с высоко оцененной валютой. В таких экономиках стоимость покупки товаров и услуг (например, оплата труда сотрудников) будет выше.

Таким образом, рентабельность инвестиций в страны с высоко оцененными валютами низка. Поскольку инвесторов не привлекает низкая норма прибыли, они будут избегать такой экономии. Эта ситуация приводит к низкому притоку капитала в страны с сильной валютой.

Tesco — глобальная компания, занимающаяся продажей книг, электроники, мебели и других товаров для дома. Tesco считается третьим по величине розничным магазином в мире. Его основными конкурентами являются Wal-mart и Carrefour (Humby 2008, стр. 1).

1).

Гигант розничной торговли подвержен колебаниям международных обменных курсов, поскольку он имеет международное присутствие в 14 странах на трех континентах. Большинство его рынков используют разные валюты. Учитывая, что операции Tesco сосредоточены в Великобритании, существует несколько преимуществ и недостатков, которые можно реализовать в результате оценки или девальвации международных валют (McLoughlin 2010).

Для целей этой статьи мы проанализируем преимущества и недостатки, которые Tesco может получить от девальвации (или оценки) американского доллара, поскольку это основная валюта на ее североамериканском рынке. Макроэффект девальвации доллара имеет далеко идущие последствия для прибыльности Tesco Plc, поскольку прибыльность Tesco подвержена колебаниям обменного курса.

Как упоминалось в предыдущих разделах этой статьи, девальвация доллара, вероятно, приведет к увеличению притока капитала в экономику США, поскольку международные инвесторы, скорее всего, осознают повышенную прибыль от девальвации валюты.

В ситуациях, когда доллар девальвирован, Tesco, вероятно, испытает увеличение прибыльности, потому что ее основной рынок (Великобритания) торгуется с британским фунтом стерлингов (который сильнее доллара). Следовательно, постоянное снижение стоимости доллара означает, что у Tesco есть больше долларов для инвестиций на рынке США (Windsor Brokers, 2011, стр. 1).

Более того, если стоимость доллара снизится, прибыльность Tesco, вероятно, возрастет, потому что совокупный спрос на ее рынок в США резко возрастет. Эта ситуация означает, что у многих клиентов Tesco будет больше денег для покупки товаров и услуг на рынках компании в Северной Америке из-за увеличения притока денег в экономику США. Таким образом, Tesco обязана увеличить свой индекс прибыльности из-за увеличения продаж (вызванного увеличением спроса).

В случае увеличения девальвации доллара у Tesco есть возможность повысить цены, чтобы справиться с возросшим спросом на товары и услуги. Это повышение цен может произойти из-за того, что девальвированная валюта ведет к инфляционному типу экономики. Таким образом, товары и услуги, вероятно, будут иметь высокие цены, если американский доллар обесценится, и в результате Tesco сможет получить более высокую прибыльность (Owen 2005, стр. 10).

Таким образом, товары и услуги, вероятно, будут иметь высокие цены, если американский доллар обесценится, и в результате Tesco сможет получить более высокую прибыльность (Owen 2005, стр. 10).

Однако при сильном долларе Tesco, скорее всего, столкнется со снижением прибыльности. Сильный доллар будет означать, что Tesco придется платить больше за покупку ее акций и управление операциями. Например, сильный доллар будет означать, что работникам Tesco, работающим на североамериканском рынке, придется платить больше денег.

Постоянное увеличение стоимости в долларах будет означать более высокую заработную плату для сотрудников Tesco и увеличение стоимости ведения бизнеса для руководства (Humby 2008, стр. 1). Очевидно, что такая ситуация приведет к снижению рентабельности, поскольку увеличение затрат на ведение бизнеса приводит к снижению доходов.

Для сильной валюты характерно также меньшее денежное обращение в экономике и, следовательно, меньшее количество товаров и услуг будет востребовано в такой экономике. Для работы Tesco на американском рынке будет меньше продаж из-за повышения силы валюты (в сочетании с увеличением стоимости ведения бизнеса), что приведет к снижению прибыльности.

Для работы Tesco на американском рынке будет меньше продаж из-за повышения силы валюты (в сочетании с увеличением стоимости ведения бизнеса), что приведет к снижению прибыльности.

Повышение стоимости доллара также приведет к потере конкурентного преимущества для Tesco, поскольку американские компании, использующие в торговле свою местную единицу (доллар), смогут извлечь больше выгоды из укрепления валюты. Эта потеря конкурентного преимущества будет реализована, потому что Tesco понесет меньшую потерю стоимости после того, как фунт ослабнет по отношению к доллару. В такой ситуации Tesco окажется слабее своих американских конкурентов.

Ситуация, когда доллар обесценивается, была бы более идеальной для Tesco, поскольку она сможет получить стратегическое преимущество над своими американскими конкурентами (с сильным фунтом). Сильный фунт означает, что у Tesco более сильные финансовые возможности по сравнению с конкурентами (Humby 2008, стр. 1).

Тем не менее, есть несколько стратегий, которые Tesco может использовать, чтобы защитить себя от негативных последствий колебаний обменного курса. Наилучшей стратегией, которую может использовать Tesco, является хеджирование валютных рисков, чтобы компенсировать все (или часть) валютные риски (Содружество Австралии, 2005 г., стр. 1).

Наилучшей стратегией, которую может использовать Tesco, является хеджирование валютных рисков, чтобы компенсировать все (или часть) валютные риски (Содружество Австралии, 2005 г., стр. 1).

Хеджирование может осуществляться несколькими способами, такими как использование деривативов с использованием форвардов, фьючерсов, опционов и свопов. Фьючерсы были бы лучшей стратегией для использования, потому что Tesco может заключать контракты по отношению к доллару США и фунту стерлингов на сумму, близкую к изменению обменных курсов валют (Investopedia 2010). Ожидается, что этот контракт окажет влияние на обмен валюты, поскольку Tesco возместит свои убытки за счет снижения доходов, вызванного нестабильным обменным курсом.

С макроэкономической точки зрения девальвация валюты оказывает как положительное, так и отрицательное воздействие на экономику. Эти положительные и отрицательные эффекты, как известно, видны из показателей платежного баланса страны. В последнее время дебаты о евро стали центральным вопросом современной экономики, потому что они характеризуют объединение экономических основ. Европейские страны, присоединившиеся к зоне евро, столкнулись с последствиями перехода их местных валют на евро.

Европейские страны, присоединившиеся к зоне евро, столкнулись с последствиями перехода их местных валют на евро.

Как показано в примере с Tesco, решение использовать евро (в отличие от местной валюты страны) зависит от той же «экспортно-импортной» динамики оценки валюты. Великобритания, скорее всего, испытает снижение экономической выгоды, потому что евро имеет более низкую стоимость, чем ее местная валюта (фунт).

Вот почему Великобритания не решается перейти на евро и отказаться от британского фунта стерлингов (Mahmood 2011). Кроме того, такие страны, как Великобритания, которые сохранили свои национальные валюты, а именно евро, столкнутся с сокращением объемов торговли из-за сильной валюты.

В Великобритании, где британский фунт сильнее евро, импортеры будут избегать покупки товаров на местном рынке, потому что им придется платить за товары больше. В связи с этим экспорт из Великобритании, вероятно, будет дорогим для европейских трейдеров. В таком случае многие трейдеры предпочли бы торговать со странами, использующими евро. Такая ситуация невыгодна Великобритании.

Такая ситуация невыгодна Великобритании.

Сильные мировые валюты (такие как американский доллар и японская иена) также воспринимают евро как угрозу для своих стран, потому что евро представляет собой более широкий экономический блок. Поэтому инвесторы, желающие вести бизнес в Европе, будут искать евро, а не другие валюты. Этот спрос на евро, вероятно, поддержит рост его стоимости.

Для стран, которые хотят отказаться от евро и использовать свои местные валюты, есть много недостатков, которые необходимо осознать (особенно, если такие страны ведут бизнес с другими европейскими государствами). Если такие страны имеют более слабую валюту, чем евро, они будут подвержены недостаткам и преимуществам девальвированной валюты.

Чтобы подчеркнуть преимущества, страны, которые хотят отменить евро и торговать в своих местных валютах (которые более слабы), вероятно, улучшат свой экспорт, потому что девальвация валюты приводит к дешевому экспорту. Однако, чтобы показать опасность перехода от сильной валюты к слабой, эксперты приводят развивающиеся страны в качестве примера группы высокого риска, которой следует с осторожностью относиться к последствиям использования девальвированных валют.

Эксперты отмечают, что большинство развивающихся стран имеют эластичный экспортный рынок и неэластичный импортный рынок (Mahmood 2011). Известно, что большинство этих стран остро нуждаются в экономическом подъеме, который часто требует закрепления правильных рыночных основ для стимулирования экономического роста.

Таким образом, внутренняя экономика таких стран требует импорта товаров и услуг для улучшения основных макроэкономических показателей. Например, большинству развивающихся стран не хватает опыта, необходимого для ускорения экономического роста, и поэтому они вынуждены импортировать такую рабочую силу из западных стран. Бурение нефтяных скважин является одним из таких примеров, когда экспатрианты были импортированы в такие страны, как Ливия и Нигерия, для бурения нефти, потому что там нет местных экспатриантов, которые могли бы выполнять эту работу.

Большинство таких эмигрантов прибывают из развитых стран, таких как Великобритания и США, валюты которых более сильны. В то же время развивающиеся страны обязаны платить экспатриантам в своей национальной валюте. Если внутренние валюты (для развивающихся стран) будут ослаблены или девальвированы, затраты на выплаты экспатриантам будут высокими. Однако эта ситуация касается не только человеческих ресурсов.

В то же время развивающиеся страны обязаны платить экспатриантам в своей национальной валюте. Если внутренние валюты (для развивающихся стран) будут ослаблены или девальвированы, затраты на выплаты экспатриантам будут высокими. Однако эта ситуация касается не только человеческих ресурсов.

Например, некоторые производственные ресурсы (например, оборудование), которые не производятся на месте, необходимо импортировать по высокой цене, если национальная валюта девальвирована. В целом слабые экономики не выигрывают (много) от девальвации валюты. Только сильная экономика с развитой экспортной отраслью может воспользоваться преимуществами девальвации валюты.

Тем не менее, в целом мы установили, что страны могут получать удовольствие и при этом проигрывать от колебаний обменных курсов. В зависимости от экономических обстоятельств страны экономика стремится получить больше выгоды от девальвации валюты, если ее экономика сильна (в результате активного экспортного сектора).

Точно так же страна, скорее всего, осознает сильные и негативные последствия девальвации валюты, если у нее нет сильного экспортного сектора. Таким образом, девальвация валюты подходит для страны, которая стремится стабилизировать свой платежный баланс, но такая мера должна быть скорректирована с помощью других основных макроэкономических показателей, поскольку девальвация валюты является временной мерой исправления дефицита платежного баланса.

Таким образом, девальвация валюты подходит для страны, которая стремится стабилизировать свой платежный баланс, но такая мера должна быть скорректирована с помощью других основных макроэкономических показателей, поскольку девальвация валюты является временной мерой исправления дефицита платежного баланса.

Содружество Австралии. (2005) Операции хеджирования в иностранной валюте . Веб.

Хамби, К. (2008) Баллы: как Tesco продолжает завоевывать доверие клиентов . Нью-Йорк, издательство Kogan Page.

Инвестопедия. (2010) Как компании используют производные инструменты для хеджирования рисков . Веб.

Mahmood, W. (2011) Почему Соединенное Королевство не полностью перейдет на евро и не откажется от фунта стерлингов? Интернет.

Матур, Т. (2009 г.) Факторы, определяющие оценку валюты . Веб.

Веб.

Маклафлин, Д. (2010) Стратегическое управление рынком: глобальные перспективы . Лондон, Джон Уайли и сыновья.

Оуэн, Дж. (2005) Девальвация валюты и спрос на экспорт в странах с формирующейся экономикой . Нью-Йорк, Ashgate Publishing, Ltd.

Петтингер Т. (2009) Преимущества и недостатки девальвации . Веб.

Виндзорские брокеры. (2011) Каковы преимущества любой страны для девальвации валюты? Интернет.

Zelkó, L. (1980) Международная стоимость, международные цены . Нью-Йорк, БРИЛЛ.

Причины и история с 1947 года

Преодоление

Девальвация индийской рупии происходила 3 раза с 1947 года. Во времена независимости можно было купить доллар за одну индийскую рупию, но сегодня вы должны потратить 66 рупий, чтобы купить доллар . Девальвация означает снижение внешней стоимости национальной валюты.

Девальвация означает снижение внешней стоимости национальной валюты.

Хемант Сингх Обновлено: 6 октября 2016 г. 10:08 IST

Девальвация индийской рупии происходила 3 раза с 1947 года. В 1947 году обменный курс составлял 1 доллар США за 1 рупию, но сегодня мы должны потратить 66 рупий, чтобы купить доллар США. Девальвация означает снижение внешней стоимости национальной валюты при неизменной внутренней стоимости национальной валюты. Страна идет на девальвацию своей валюты, чтобы исправить неблагоприятный платежный баланс (ПБ). Если страна испытывает неблагоприятную ситуацию с платежным балансом (ПБ), она должна девальвировать свою валюту, чтобы ее экспорт стал дешевле, а импорт стал дороже.

Значение обменного курса: Обменный курс означает цену национальной валюты в пересчете на другую валюту. Рынок, на котором обмениваются, торгуются или конвертируются валюты различных стран, называется валютным рынком.

Обменный курс может быть трех типов:

1. Плавающий обменный курс

Плавающий обменный курс

2. Фиксированный обменный курс

3. Управляемый обменный курс

Плавающий обменный курс: Система обменного курса, в которой Валюта может свободно регулироваться или плавать в зависимости от спроса и предложения иностранной валюты.

Фиксированный обменный курс: Если обменный курс определяется правительством, а не силами спроса и предложения, это называется фиксированным обменным курсом.

Управляемый обменный курс: В такой системе обменный курс частично может колебаться, правительство не допускает колебания более чем на 1-3 процента. Таким образом, обменный курс в этой системе не является ни фиксированным, ни свободным.

Система номинальных значений: В рамках этой системы (1947–1971 гг.) каждый член МВФ обязывался поддерживать номинальную стоимость своей валюты в золоте или долларах США.

После обретения независимости Индия следовала системе номинальной стоимости МВФ. 15 августа 1947 года обменный курс между индийской рупией и долларом США был равен единице (т.е. 1 доллар = 1 индийская рупия).

15 августа 1947 года обменный курс между индийской рупией и долларом США был равен единице (т.е. 1 доллар = 1 индийская рупия).

Что касается валют, обменный курс был привязан к фунту стерлингов на уровне рупий. 13,33 или рупий. 4,75 доллара за доллар в сентябре 1949 года. Он оставался неизменным до 19 июня.66, когда рупия была девальвирована на 36,5% до рупий. 21 фунт или 1 доллар = рупий. 7.10. Эта система просуществовала до 1971 года, когда Бреттон-Вудская система рухнула с приостановкой США конвертируемости доллара.

Список пяти стран мира с наибольшим уровнем задолженности

Почему стоимость индийской валюты снизилась по отношению к доллару США:

Во время обретения независимости на балансе Индии не было внешних займов. Но когда британцы ушли из Индии, индийская экономика парализовалась из-за отсутствия накопления капитала и надлежащего планирования.

1. Недостаток средств в руках правительства: В ситуации финансового кризиса премьер-министр Неру принял модель пятилетнего плана из России. В период с 1950-х по 1960-е годы правительство Индии постоянно заимствовало иностранные деньги в виде кредита. Теперь обменный курс стал 1 доллар = 4,75 рупий

В период с 1950-х по 1960-е годы правительство Индии постоянно заимствовало иностранные деньги в виде кредита. Теперь обменный курс стал 1 доллар = 4,75 рупий

2. Война с Китаем и Пакистаном: Индийское правительство столкнулось с дефицитом бюджета и было в состоянии, когда оно не могло брать дополнительные кредиты извне из-за отрицательной ставки. сбережений. Индийско-китайская война 19 г.62, индо-пакистанская война 1965 года и сильная засуха в 1966 году подорвали производственные мощности индийской экономики, поэтому в экономике увеличилась инфляция.

Источник изображения: www.merinews.com

Чтобы увеличить сценарий внутреннего производства, правительству Индии понадобились технологии, чтобы иметь технологии и бороться с более высокой инфляцией и открыть индийскую экономику для внешней торговли, правительство девальвировало внешнюю стоимость рупий и теперь

обменный курс стал 1 $- Rs. 7.

3. Политическая нестабильность и нефтяной шок 1973 г.: Нефтяной шок 1973 г., вызванный решением Организации арабских стран-экспортеров нефти (ОАПЕК) сократить добычу сырой нефти, что еще больше увеличило расходы на импорт нефти. Таким образом, чтобы оплатить этот счет за импорт, Индия заняла иностранную валюту, что снизило стоимость индийской валюты. Убийство П.М. Индира Ганди также снизила доверие иностранцев к индийской экономике. Следовательно, во всех этих случаях обменный курс доллара США = 12,34 индийских рупий в 1985, а в 1990 году он стал 1 доллар США = 17,50 индийских рупий.

Политическая нестабильность и нефтяной шок 1973 г.: Нефтяной шок 1973 г., вызванный решением Организации арабских стран-экспортеров нефти (ОАПЕК) сократить добычу сырой нефти, что еще больше увеличило расходы на импорт нефти. Таким образом, чтобы оплатить этот счет за импорт, Индия заняла иностранную валюту, что снизило стоимость индийской валюты. Убийство П.М. Индира Ганди также снизила доверие иностранцев к индийской экономике. Следовательно, во всех этих случаях обменный курс доллара США = 12,34 индийских рупий в 1985, а в 1990 году он стал 1 доллар США = 17,50 индийских рупий.

Источник изображения:adst.org

4. Экономический кризис 1991 года: Это время считается самым тяжелым для индийской экономики. На этом этапе бюджетный дефицит составлял 7,8 % ВВП, процентные платежи съедали 39 % от общего дохода правительства, дефицит счета текущих операций (CAD) составлял 3,69 % ВВП, а инфляция WPI колебалась около 14 %, Индия вот-вот должна была быть объявленным международным сообществом неплательщиком. Поэтому, чтобы решить все эти проблемы, правительство снова девальвировало индийскую валюту, и обменный курс стал 1 доллар США = 24,58 9 индийских рупий.0003

Поэтому, чтобы решить все эти проблемы, правительство снова девальвировало индийскую валюту, и обменный курс стал 1 доллар США = 24,58 9 индийских рупий.0003

Источник изображения: www.slideshare.net

5. Другие причины: Эксперты говорят, что стоимость индийской рупии не обесценилась, но на самом деле стоимость доллара выросла из-за ожиданий по отношению к США, что Федеральный банк США может повысить процентные ставки. Другая причина включает…

• Неэластичный импорт нефтепродуктов

• Импорт золота в огромных количествах

• Импорт предметов роскоши

• Ядерное испытание: Похран-II

• Азиатский финансовый кризис 1997 г.

• Глобальный финансовый спад 2007-08 гг.

• Европейский кризис суверенного долга (2011 г.)

стоимость Индийская валюта колеблется около 1 доллара США = 66 индийских рупий в 2016 году. Обменный курс рупий.

Источник изображения: twitter.com

История индийской валюты говорит о том, что девальвация индийской рупии помогала индийской экономике в каждом кризисе.

rbc.ru

rbc.ru