Образец уточненной декларации по НДС за 2019 году. Пример заполнения

После сдачи налоговой декларации по НДС за 4 квартал 2017 года расслабляться налогоплательщику рано. Ведь если в поданной им декларации будет выявлен факт неотражения сведений или ошибок, приводящих к занижению суммы налога, ему придется внести изменения в учетные данные и представить налоговикам уточненную декларацию по НДС.

Уточненная декларация по НДС подается в порядке, предусмотренном статьей 81 Налогового кодекса РФ. Ее форма и порядок заполнения по НДС 2019 регламентированы в приказе ФНС России от 29.10.2014 N ММВ-7-3/558@. Уточнения в сданную налоговую декларацию налогоплательщик имеет право внести самостоятельно по факту выявления ошибок и неточностей за любой отчетный период. Рассмотрим подробнее порядок действий по испралению ошибок и узнаем, как сделать уточненную декларацию по НДС.

Ошибки можно исправить

Если при ведении учета или проведении ревизии налогоплательщик вдруг обнаружил, что в учете НДС за прошлые отчетные периоды, а значит и в уже сданной налоговой декларации, им были упущены важные сведения или допущены ошибки, влияющие на сумму налога, то он:

- Должен незамедлительно сделать необходимые изменения и представить в орган ФНС исправленную налоговую декларацию. Подача уточненной декларации по НДС особенно важна, если ошибка привела к занижению суммы налога, подлежащей уплате в бюджет. Ведь если ФНС выявит такую ошибку раньше налогоплательщика, его ожидает штраф и пеня за весь период недоимки.

- Имеет право подать уточненку, если ошибка не привела к занижению суммы НДС, подлежащего уплате в бюджет.

Очень важно помнить, что уточненная декларация по НДС в 2019 году подлежит сдаче только по той форме, что действовала в налоговый период, в котором были выявлены ошибки и в которой внесены изменения. Это определено в пункте 5 статьи 81 Налогового кодекса РФ. Поэтому, по форме, утвержденной приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, можно подавать исправленные данные, только начиная с 1 квартала 2015 года. Для исправления ошибок, выявленных в более ранних периодах, следует использовать формы декларации, утвержденные более ранними приказами ФНС.

Важно, что уточненка с увеличенной суммой к уплате подается исключительно в электронном виде.

Заполнение уточненной налоговой декларации

Порядок заполнения уточненки регулируется приложением к тому приказу ФНС, который утверждает форму отчетности в соответствующем налоговом периоде. Так, в силу пункта 2 Порядка заполнения, приведенного в приложении № 2 к приказу № 558, уточненка по налогу на добавленную стоимость заполняется с учетом только тех разделов первичного отчета, которые налогоплательщик ранее направил в орган ФНС. Все остальные разделы и приложения к ним, необходимо заполнить лишь в том случае, если в налоговом учете были сделаны изменения или дополнения, влияющие на сведения, подлежащие отображению в этих разделах.

- Если в ранее поданном отчете не было сведений по соответствующему разделу либо происходит замена таких сведений, если были выявлены ошибки в сведениях, поданных ранее, или сведения не были полностью отражены, необходимо ставить цифру «0».

- Если налогоплательщик ранее предоставлял сведения по разделу и они являются актуальными, достоверными и не подлежат изменению, то необходимо поставить цифру «1», а в строках 005, 010 — 190 проставить прочерки.

- Если отчет является первичным за отчетный период, то необходимо поставить прочерк.

Аналогичная строка предусмотрена в приложениях к разделам 8 и 9 налоговой декларации. В ней также следует указать признак актуальности «0» или «1», если это уточненка по НДС. Однако, прочерк ставить не нужно, так как данные разделы есть только в составе уточненного отчета.

Формирование разделов

Первичный отчет обязательно имеет титульный лист и раздел 1. Остальные разделы 2-12, а также приложения к разделам 3, 8 и 9 необходимо заполнить и включить в состав отчета, только если в налоговом периоде осуществлялись соответствующие операции. Поэтому, если первичный отчет содержал, к примеру, разделы 1, 2, 3, 7 и 9, то и уточненная декларация по НДС, поданная в рамках тех же осуществленных операций, должна содержать обозначенные разделы.

[B=63]Если налогоплательщик думает, как сдать уточненку с исправлением книги покупок, например, аннулировать запись по счету-фактуре, то ему необходимо руководствоваться требованиями постановления Правительства РФ от 26.12.2011 № 1137. Из него следует, что все изменения и поправки в книге продаж и покупок, которые необходимо сделать после окончания налогового периода, следует вносить путем вставки дополнительных листов. Как следует из законодательства, корректировка отчета в приложении 1 к разделу 8 и приложение 1 к разделу 9 предназначены как раз для отражения сведений из дополнительных листов книги продаж и книги покупок. Поэтому, вопрос как сдать уточненку по налогу на добавленную стоимость, если ошибка в книге покупок, решается путем их заполнения.

Если налогоплательщик вносил такие поправки, то в составе уточнененки, кроме основных разделов 1, 2, 3, 7 и 9, ранее представленных в составе первичной отчетной формы, необходимо будет подать приложение 1 к разделу 8 с дополнительными листами из книг покупок и продажи.

Для того, чтобы избавить налогоплательщиков от дублирования данных при их исправлении, ФНС разрешает использовать признак актуальности. Такое разрешение связано с огромным объемом передаваемых данных по разделам 8-12. Если по разделу нет изменений или уточнений, налогоплательщик может оставить его пустым. С таким разделом уточненная декларация по НДС — признак актуальности «1». Это будет означать, что орган ФНС автоматически сохранит данные из предыдущей отчетной формы за этот же период. При этом, если есть необходимость внести правки во все разделы, то можно поставить признак актуальности «0» по всем разделам, и тогда будет произведена выгрузка обновленных данных, которые и будут использоваться в целях налогового контроля.

Использование признака актуальности дает возможность налогоплательщикам самостоятельно формировать количество разделов уточнененки, сведения по которым будут изменены в базе УФНС. Это касается даже взаимосвязанных разделов, при условии, что ошибка в прошлом налоговом периоде была допущена только по одному из них. Кроме того, ФНС допускает право налогоплательщика отказаться от исправления приложений к разделам 8 и 9, даже если по самим разделам был проставлен признак «0» и произведена повторная выгрузка сведений.

Однако, такое разрешение от налоговых органов противоречит правилам ведения книги покупок и книги продаж, утвержденным Правительством РФ. Учитывая такой подход чиновников к порядку отражения изменений в документах по налоговому учету, лучше выполнить полную выгрузку исправлений из книг, чем получить наказание, если вдруг после проверки ФНС дело будет рассматриваться в судебном порядке.

Надо отметить, что практически невозможно найти пример заполнения уточненки, подходящий для всех ситуаций, поскольку ошибки у всех разные. Поэтому, если нужны пояснения к уточненной декларации по НДС, образец можно найти только в инструкции к обычному бланку отчета, по аналогии. Срок подачи уточненной декларации по НДС законодательством не регламентирован, ее можно сдавать, когда возникла такая необходимость.

Ошибки, не влияющие на сумму налога

Если налогоплательщик обнаружил в налоговом учете ошибки, не влияющие на сумму налога к уплате, он может не подавать исправленный отчет. Но, если ошибки были допущены в журнале учета счетов-фактур, который с 1 января 2015 года обязаны вести организации при выставлении и получения ими счетов-фактур в случаях осуществления предпринимательской деятельности в интересах других лиц на основе агентских договоров или договоров комиссии, а также при выполнении функций застройщика, то лучше подать уточненку. Порядок ведения журналов учета определен в статье 169 НК РФ. При этом, следует помнить, что никакой штраф за уточненную декларацию по НДС законодательно не предусмотрен, но ее отсутствие может привести налогоплательщика к крупным штрафам за допущенные и вовремя не исправленные ошибки.

Если налоговый агент решил уточнить сведения из разделов 10 и 11 декларации, то по ним нельзя применить признак актуальности. Необходимо произвести повторную выгрузку всех сведений из изменяемого раздела. Возможность изменения данных самого журнала учета счетов-фактур, предоставленного в ФНС, в постановлении Правительства РФ № 1137 не предусмотрена. Предоставление уточненных данных, не влияющих на сумму налога, необходимо для того, чтобы избежать возможного спора с органами ФНС при выявлении несоответствий учетных и отчетных данных в ходе проверки.

Скачать бланк декларации НДС за 2017 год (формат xls)

Скачать официальную инструкцию по заполнению декларации по НДС за 2017 год (формат xls)

Приложение N 2 к приказу Федеральной налоговой службы от 29 октября 2014 г. N ММВ-7-3/558@

ppt.ru

Декларация по ндс с 2015 года образец заполнения

На основании приказа ФНС, который был издан 29.10.2014 была утверждена и начиная с 1 кв. 2015 года введена обязанность предоставлять декларацию по НДС по новой форме. Рассмотрим порядок заполнения разделов декларации, сроки сдачи и оплаты по налогу, которые также претерпели изменения с 2015 года. В конце статьи вы сможете скачать пример заполнения отчета по новой форме, а также выложена действующая форма бланка.

Оглавление статьи

Кто обязан предоставлять декларацию, сроки сдачи и сроки оплаты

Обязанность предоставлять декларацию по НДС возникает у ниже перечисленных категорий организаций, при выставлении ими счетов-фактур (далее по тексту с/ф) покупателю:

- Организации, являющиеся налогоплательщиками НДС, в их число так же входят:

- Организации, осуществляющие операции, которые не подлежат налогообложению в соответствии со статьями 149, 150 НК

- Организации, осуществляющие операции, которые согласно ст.146 НК, п.2 не будут являться объектом налогообложения

- Организации, реализующие товар (услуги, работы) на месте, которое не признается территорией РФ, в соответствии со ст. 148 НК.

- Налоговые агенты, организации, на которые возлагается обязанность, согласно НК РФ, исчислять, удерживать и перечислять в бюджет НДС. Подача ими декларации не зависит от должны они ее подавать или нет согласно результатов собственной деятельности

- Лица, которые не являются налогоплательщиками налога, но в ходе своей деятельности в текущем периоде выставляли счета-фактуры покупателю с выделением НДС (на основании статьи 173 НК, п.5).

При наличии у предприятия обособленных подразделений отчитываться за всю организацию в целом должна головная организация по месту ее регистрации.

Сроки отправки отчетности

Сроки предоставления отчетности по НДС за 2015 год – необходимо подать декларацию по истечению отчетного периода, до 25 числа следующего за ним месяца:

- За 1й кв., не позже 27 апреля

- За 2й кв., не позже 27 июля

- За 3й кв. не позже 26 октября

- За 4-й кв., не позже 25 января 2016 года

Срок подачи отчета установлен на 25 число, вместо 20-го, при выпадении даты на выходной или праздник, сроки переносятся на первый рабочий день, следующий за ним.

Лица, освобожденные от НДС и лица, применяющие спец.режимы, выступающие в качестве налоговых агентов, но при этом не являющиеся посредниками, имеют право предоставлять отчетность на бумажных носителях, cт. 174 НК п.5., письмо ФНС от 20.03.2015.

Срок оплаты

Оплата по декларации производятся путем перечисления по окончании отчетного период 3-х равных долей от суммы, указанной в отчете, т.е. по 1/3 части до 25 числа каждого месяца, начиная с месяца после окончания периода (квартала). Так за 2015г. Оплата производится не позже следующих дат:

- За 1й квартал, по 1/3 до следующих чисел: в апреле – до 27, в мае до 25, в июне до 25

- За 2й квартал, по 1/3 до следующих чисел: в июле – до 27, в августе – до 25, в сентябре – до 25

- За 3й квартал, по 1/3 до следующих чисел: в октябре – до 26, в ноябре – до 25, в декабре – до 25

- За 4й квартал, по 1/3 до следующих чисел в 2016 году: в январе – до 25, в феврале до 25, в марте – до 25

Какие разделы необходимо заполнять

В общем случае, если у организации возникает обязанность предоставлять отчетность по НДС в инспекцию, то необходимы следующие листы:

- Титульный лист необходим всем, кто предоставляет данную отчетность

- Раздел №1, в котором прописывается сумма налога к уплате или возмещению (для всех)

- Разделы 2-12 заполняются в случае, если у организации проводилась деятельность, которая должна в них отображаться.

Рассмотрим, более подробно, каков порядок заполнения для некоторых категорий налогоплательщиков и в каких случаях:

- Если организация не является плательщиком налога в связи с применением режима УСН, ЕНВД, ЕСХН, Патента или на основании ст. 145 НК, то отчет подается в следующих случаях:

- Если организация выставляет с/ф и выделяет НДС, то кроме титульного листа заполняется раздел 1;

- Если организация является налоговым агентом, на основании ст. 161 НК, то помимо Титульного листа, заполняется Раздел 2

- Если организация не осуществляла операций, которые подлежат налогообложение данным налогом или операций, которые освобождаются от налогообложения, по факту предоставляет нулевую декларацию по НДС, то необходимо заполнить Титульный лист и Раздел 1

- При осуществлении организацией ниже перечисленных операций, помимо Титульного листа заполняются Разделы №1 и №7:

- Которые не подлежат налогообложению на основании статей 149, 150 НК.

- Если операции, которые не признаваться объектом налогообложения на основании Налогового Кодекса, ст. 146 НК, п.2.

- При реализации товаров (услуг или работ) на месте, которое не признается территорий РФ, на основании ст. 148 НК.

- Получившие предоплату (в том числе частичную) за поставки товаров (услуг, работ), срок изготовления которых будет превышать 6 месяцев, по утвержденному ПП перечню № 468 от 28 июля 2006 г. По каждому товару сроки производства должны быть подтверждены документами.

- При осуществлении организацией деятельности, при которой она должна уплатить налог, как налоговый агент, на основании предусмотренного порядка по ст. 161 НК, кроме Титульного листа, заполняется Раздел 2

- Если организация ведет деятельность, как налоговый агент, которая не подлежит налогообложению, по ст. 149, 150 НК, и не является объектом налогообложения на основании ст. 146, п. 2 Налогового кодекса, то заполняется Титульный лист, Разделы №1 (в нем проставляются прочерки), №2, №7

Пример заполнения декларации по НДС

Опишем порядок заполнения отчета по НДС на основе примера. Обозначим кратко разделы, а более подробно вы сможете почитать по ссылкам. В конце раздела – можно скачать заполненный пример.

Титульный лист

Титульный лист является обязательным при формировании декларации. В нем необходимо указать ИНН, КПП (если заполняется предпринимателем, то вместо КПП проставляются прочерки). Так же ставится номер корректировки отчета в форме «0–», при первичном, и далее «1–» и т.д., при последующих.

Далее проставляется налоговый период – первый квартал «21», и год отчетности. Код Налоговой состоит из 4- цифр. После необходимо заполнять код по месту постановки на учет, так для налогоплательщика, который не является крупнейшим, ставится «214».

Указываем полное наименование организации (предпринимателя), код ОКВЭД – указывается не менее 4 цифр. Далее при сдаче очередной отчетности, в поле реорганизации ставим «-» и вместо ИНН и КПП тоже самое. При реорганизации или ликвидации «1» и «0» соответственно. Указываем контактные данные и количество предоставляемых листов.

После указываете «1», если предоставляется ответственным лицом организации, «2» – представителем (доверенным лицом), после вносите данные соответствующего лица, дата утверждения, подпись, печать.

В случае заполнения предпринимателем, необходимо поставить дату утверждения документа, подпись и при наличии, печать (ФИО не ставится).

Более полное заполнения титульного листа с заполненным образцом смотрите, перейдя по ссылке.Раздел 1. Сумма налога к уплате

В строке 010 указывается код ОКТМО, заполняется слева направо, в пустых ячейках ставьте «-».

В строке 020 – номер КБК по налогу.

В строке 030 – указывается сумма НДС к уплате, который начислен в соответствии со ст. 173 НК, п.5. (Если с/ф выставляется организацией, которая освобождена от уплаты НДС). Данная сумма не отражается в разделе 3, не рассчитывается в строках 040, 050 в разделе 1.

По строкам 040, 050 отображаются итоговые суммы разделов 3-6. Если налоговая база отсутствует, ставится прочерк.

Строки 060-080 требуют заполнение, если в поле кода места назначения указано значение «227»

Для более подробного ознакомления с заполнением Раздела 1 перейдите по ссылке.Раздел 2. Сумма налога к уплате, по данным налогового агента

Заполняется, если организация является налоговым агентом.

В строках 010 – 030 необходимо указать КПП, ИНН и наименование иностранной организации, если она Российская, то ставим прочерк.

В строку 040 вносим КБК, в строке 050 код ОКТМО.

Строка 060, считается по формуле строка 080 + 090 -110.

В строке 070 указывается код операции (приложение 1).

В строке 080 указывается сумма исчисленного налога. Строка 090 – налог начисляемый с предоплаты, а в строке 100 – сумма вычета по ранее уплаченному налогу.

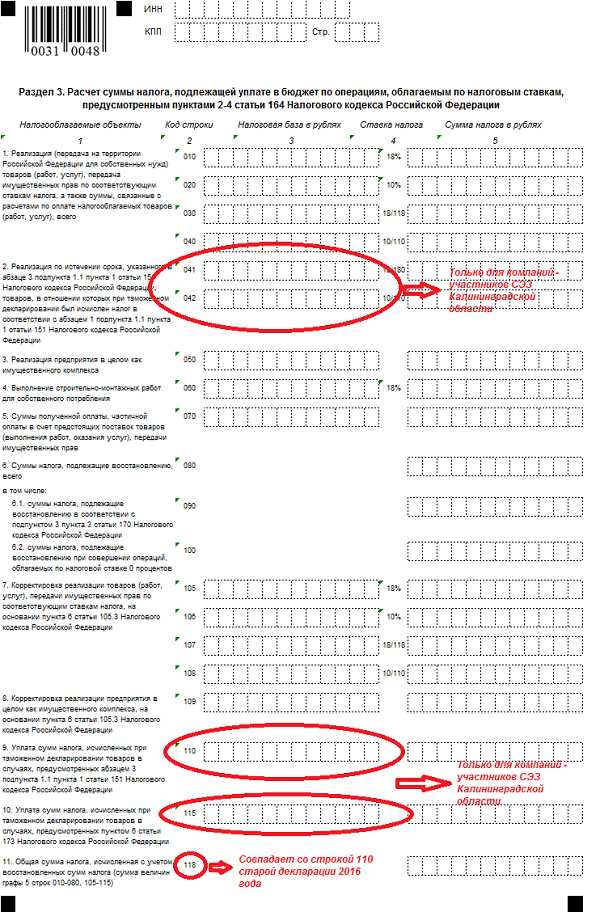

Для получения более подробного описания Раздела 2 перейдите по ссылке.Раздел 3. Сумма налога к уплате, исчисляемая по ставке согласно статье 164, п. 2-4 НК

В разделе отображаются суммы по НДС уплате (или же возмещению), по ставкам 18, 10%, а так же для ставок 18/118 и 10/110.

В полях 010-040 указываются операции, освобожденные от НДС, облагаемые по ставке 0% (так же, если применения ставки 0% не подтверждено), суммы предоплаты в счет поставок.

В строке 070 отражается сумма авансового платежа в счет будущих поставок. При реорганизации указывается сумма, которая переходит по праву перехода от приемнику.

Он предназначен для расчета суммы НДС к уплате (возмещению) по операциям, которые облагаются по ставкам 18, 10 процентов или по расчетным ставкам 18/118, 10/110. По строкам 010-040 раздела 3 отразите:

В строке 080 указывается сумма, подлежащая восстановлению, а в строке 090 – сумма подлежащая восстановлению в отношении предоплаты в счет будущих поставок. В строке 100 – сумма, подлежащая восстановлению по ставке 0%.

Более полное описание Раздела 3 декларации можете почитать, перейдя по ссылке.Раздел 4-6 Отражение операций по ставке 0%

С 4 по 6 разделы заполняются теми налогоплательщиками, которые совершали операции в отчетном периоде, которые облагаются НДС по ставке 0%.

Раздел 7. Отчет по операциям, не подлежащим налогообложению

Раздел заполняется в том случае, если организация проводила операции в налоговом периоде, которые не облагаются НДС, а также получала предоплату по товару, у которого производственный цикл составляет больше, чем 6 месяцев. Для этого должны быть предоставлены подтверждающие документы.

С 1 января 2014 года на основании ст. 149 НК, при проведении операций, необлагаемых ЕНВД, составление счетов-фактур не требуется. Тем не менее такие операции надлежит отобразить в декларации, в данном разделе. При этом необходимо использовать коды, которые приведены в приложении №1.

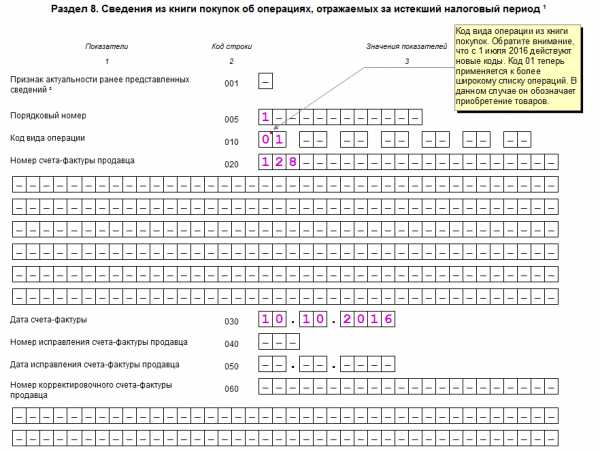

Раздел 8. Сведения из книги покупок

Раздел 8 заполняется налогоплательщиками и налоговыми агентами, за исключением налоговых агентов, реализующих арестованное по решению суда имущество (работы, услуги), имущественные права, принадлежащие иностранным организациям, которые не состоят на налоговом учете в России.

В нем необходимо отражать сведения, содержащиеся в книге покупок и продаж о полученных с/ф, по которым возникло право на вычет в отчетном квартале.

Приложение №1 к разделу №8

Приложение необходимо заполнять налогоплательщикам и налоговым агентам, имеющим право на налоговый вычет (кроме указанных в ст.161, п.4, п.5), в том случае, если происходит изменение за прошедшие кварталы в книге продаж, т.е. за те периоды, за которые уже была сдана отчетность.

Раздел № 9. Сведения из книги продаж

Отображаются сведения по выставленным счетам-фактурам, содержащиеся в книге продаж. Необходим для заполнения налогоплательщикам и налоговым агентам, у которых проводились такие операции в отчетном периоде.

Приложение № 1 к разделу №9

Приложение необходимо заполнять налогоплательщикам и налоговым агентам, у которых существует обязанность в начислении НДС, в случае внесения изменений в книгу продаж, в те периоды, за которые уже была ранее сдана отчетность.

Разделы 10, 11

Заполнение разделов 10 и 11 необходимо для:

- Посредников, которые действуют от своего имени (такие как, агенты, комиссионеры) в интересах других лиц

- Экспедиторам, действующих по договорам транспортной экспедиции и получающим доход только лишь от суммы такого вознаграждения

- Застройщикам

Отображение данных осуществляется на основании сведений, которые содержатся в журнале учета счетов-фактур.

Раздел 12 сведения о выставлении документов неплательщиками НДС

Необходим для заполнения лицам, выставляющим покупателю счет-фактуры с выделением НДС, при этом являющимся освобожденным от НДС или совершающие операции, не облагаемые налогом.

Полезная информация:

Образец заполнения декларации по НДС.

Изменения по НДС в 2015 году.

Скачать бланк декларации по НДС в формате PDF, Excel.

[us_separator size=”small” thick=”2″ color=”primary”]

infportal.ru

Бланк декларации по ндс 2015

В соответствии с приказом ФНС от 29.10.2014 № ММБ-7-3/558 была утверждена обновленная форма декларации по НДС, которую необходимо заполнять при сдаче отчетности за первый квартал 2015 года. За предыдущие периоды отчетность сдается еще по старой форме, а также в случае подачи корректировочного отчета.

Стоит отметить, что начиная с 2015 года были внесены некоторые изменения по НДС, что затронуло как и порядок самой сдачи, сроки оплаты по налогу и сроки сдачи деклараций. А так же ряд других изменений, с которыми вы можете ознакомиться в разделах сайта.

[help] Ознакомиться с изменениями по НДС, вступившими в силу с 2015 года [/help]

Изменения коснулись также и саму декларацию, в которой были добавлено ряд разделов – с 8 по 12. Теперь необходимо отражать все сведения, записываемые в книгах покупок и продаж. Такое изменение направлено на борьбу с финансовыми операциями незаконного характера. Приказом ФНС также был введен новый порядок заполнения декларации.

[important] Для ознакомления с порядком заполнения новой формы декларации по НДС, перейдите по ссылке [/important]

Формы документов для скачивания

Форма по КНД 1151001

Актуальность бланка:

Бланк декларации по НДС 2015 года скачать в формате Excel.

Скачать форму декларации по НДС в формате PDF.

[us_separator size=”small” color=”primary” text=”Вам также может понадобиться“]

Налоговый календарь: на 2015-2016 год.

Образец заполнения декларации по НДС.

[us_separator size=”small” thick=”2″ color=”primary”]

infportal.ru

Декларация по НДС за 4 квартал 2018 года (форма, бланк, образец заполнения)

Декларация по НДС за 4 квартал 2018 года: форма, новый бланк, комментарий к изменениям, новый порядок заполнения, пример и сроки сдачи. Посмотрите, что изменилось в декларации, как ее заполнять и последние поправки по НДС.

Из статьи вы узнате:

- По какой форме сдавать декларацию по НДС за 4 квартал 2018 года

- Порядок заполнения

- Как заполнить налоговую декларацию при подтверждении нулевой ставки

Декларации по НДС за 4 квартал 2018 года: форма

Декларацию по НДС за 4 квартал 2018 года нужно сдать по форме, утвержденной Приказом ФНС России от 20.12.2016 № ММВ-7-3/696. По новой форме компаниям придется отчитываться, начиная с 1 квартала 2019 года.

Состав такой: в отчете 12 разделов. Они включают, в том числе сведения из книги покупок и книги продаж, а при посреднической деятельности из журналов учета полученных и выставленных счетов-фактур. Плательщики сдают декларацию в таком формате:

- Титульный лист;

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

- Остальные разделы нужно заполнять, если у компании были облагаемые НДС соответствующие обороты.

Порядок заполнения декларации по НДС за 4 квартал 2018 года

Заполняем Раздел 1

Раздел 1 заполните следующим образом:

- В строке 010 нужно указать код ОКТМО.

- Строка 020 – КБК по НДС по товарам (работам, услугам), которые реализуются на территории РФ.

- Строка 030 – сумма начисленного НДС. Не отражается в разделе 3 и не включается в расчет показателей по строкам 040 и 050 раздела 1.

- В строках 040 и 050 нужно указать просуммированные итоговые значения из разделов 3-6. Если налоговой базы и налога к уплате нет, в строке нужно поставить прочерки.

- Строки 060-080 нужно заполнять только в случае, если в титульном листе по реквизиту «по месту нахождения (учета)» указан код «227», иначе ставим прочерк.

Заполняем Раздел 2

Этот раздел предназначен для тех организаций, которые покупают работы или услуги у иностранных компаний, не состоящих на учете в налоговой инспекции, либо являющихся только плательщиками страховых взносов, для реализации этих услуг или работ на территории РФ.

Согласно правилу заполнения декларации по НДС, такая организация обязана оформить Раздел 2 на каждую иностранную компанию, продающую ей свои услуги или работы.

Важно! Пояснения по НДС налоговики запросят из-за проблемного котрагента. Отправьте налоговикам отчеты о должной осмотрительности и мониторинге поставщиков при выборе. Эти документы можно сформировать в один клик в сервисе «РНК:Проверка контрагентов».

Получить бесплатный доступ

Декларация по НДС, заполняем Раздел 3

Раздел 3 заполняется следующим образом:

- Строка 118 – вписываем общую сумму исчисленного налога (раньше это делалось в строке 110), исчисленную с учетом восстановленных сумм налога (сумма величин графы 5 строк 010 – 080, 105 – 115).

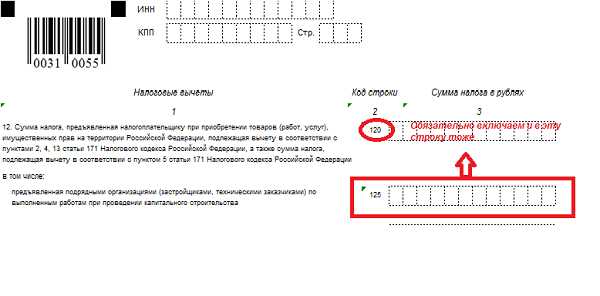

- Строка 125 – в эту строку вносим данные о налоге, предъявленном подрядчиками при капитальном строительстве.

Обратите внимание! Несмотря на то, что входной НДС от подрядчиков выделен в отдельную строку, при заполнении строки 120, включающую общую сумму налога, в ней также нужно учесть и НДС от подрядчиков.

- Строка 120 – здесь следует отразить сумму налога, предъявленную налогоплательщику при приобретении товаров, работ, услуг или имущественных прав на территории РФ, подлежащую вычету в соответствие с п.2, 4, 5, 13 ст. 171 НК РФ.

- Строка 110 – отражаем НДС, начисленный при таможенном декларировании товаров.

- Строка 040 и 041 – нужно отразить реализацию по истечении срока, указанного в абз.3 подп.1.1 п. 1 ст.151 НК РФ товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии с абз. 1 подп. 1.1 п. 1 ст. 151 НК РФ.

- Строка 115 – показываем уплату сумм налога, исчисленного при декларировании товаров в случаях, предусмотренных п. 6 ст. 173 НК РФ.

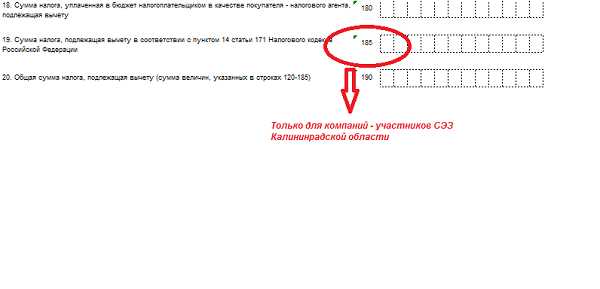

- Строка 185 – отражаем сумму налога, подлежащего вычету в соответствии с п. 14 ст.171 НК РФ.

Внимание! Строки 041, 042, 110, 115, 185 декларации предназначены только для компаний – участников свободной экономической зоны Калининградской области.

- Строки 010–040: налоговая база. Здесь не отражаются:

- операции, освобожденные от НДС;

- операции с нулевым НДС, даже если право ее применения не подтверждено;

- средства, которые получены в счет предстоящих поставок товаров (работ, услуг).

- Строка 070 — ставим сумму авансовых или иных платежей в счет предстоящих поставок товаров.

- Строка 080 — общая сумма, которая подлежит восстановлению.

- Строка 090 — сумма, подлежащая восстановлению в отношении оплаты (частичной оплаты) в счет предстоящих поставок товаров.

- Строка 100 — сумма, которая подлежит восстановлению по операциям по ставке 0 процентов

- Строки 120–180: суммы налога, которые подлежат вычету (ст. 171, 172 НК РФ, п. 11 ст. 2 Протокола по экспорту и импорту).

- Строка 190: общая сумма налога, подлежащая вычету (сумма строк 120–180).

- Строка 200: итоговая сумма налога к уплате за налоговый период по разделу 3.

- Строка 210: итоговая сумма налога к возмещению по разделу 3 декларации.

- Строка 220: общая сумма НДС, принимаемая к вычету по итогам квартала (сумма строк 130, 150–170, 200 и 210).

- Строки 230–240: сумма НДС к уплате (уменьшению). Рассчитывается как значения строки 120 минус значение строки 220. Если результат положительный, его нужно записать в строку 230, если же отрицательный – в строку 240.

Пример заполнения Раздела 3 декларации по НДС за 4 квартал 2018 года

Как заполнить приложение 1 Раздела 3

Этот раздел предназначен для того, чтобы показать в нем восстановленный НДС с объектов недвижимости, используемой в целях, не облагаемых налогом. Этот налог подлежит восстановлению равными частями в течение 10 лет.

При заполнении приложения 1 Раздела 3 формы декларации больше не нужно писать адрес недвижимости, по которой происходит восстановление НДС.

При этом на каждый объект недвижимости, по которому происходит восстановление НДС, составляется отдельный лист приложения 1 раздела 3.

Порядок заполнения Раздела 4, Раздела 5, Раздела 6

Разделы 4–6 заполнять нужно в том случае, если компания совершала в налоговом периоде операции, которые облагаются по нулевой ставке.

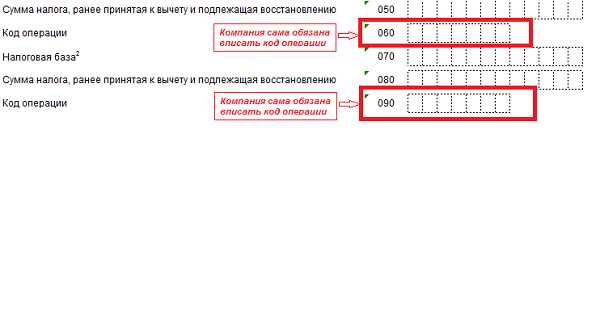

Обратите внимание, что в Разделе 4 формы по строкам 060 и 090 компания должна сама указать коды операций в этих строках (до 2017 года они были напечатаны).

Раздел 5 декларации за 4 квартал 2018 года заполнять нужно так же, как и раньше, поэтому на нем останавливаться не будем.

В Разделе 6 по строке 110 – компании также необходимо самостоятельно вписать код операций.

Пример заполнения Раздела 4 декларации

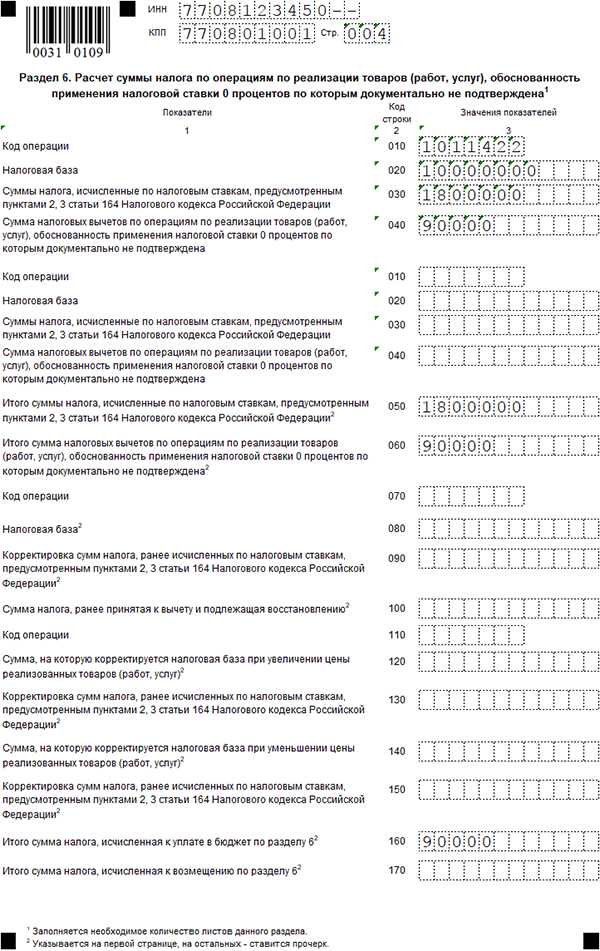

Пример заполнения Раздела 6

Порядок заполнения Раздела 7 и Раздела 8

Компания должна заполнять раздел 7 декларации по НДС по форме, действующей за 4 квартал 2018 года, если в налоговом периоде проводились операции, не облагаемые НДС, или была получена предоплата в счет предстоящих поставок продукции из перечня, который утвержден постановлением Правительства РФ от 28 июля 2006 г. № 468.

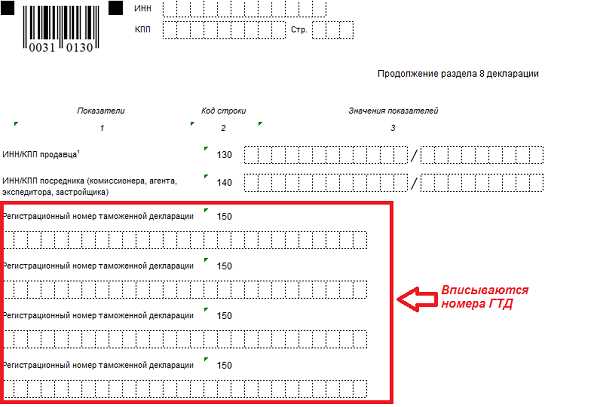

В Разделе 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период» в частности полностью поменялась строка 150, где налогоплательщики указывали номера ГТД. Раньше она вмещала в себя только тысячу знаков, что иногда бывало недостаточным. В форме для каждого номера ГТД будет своя отдельная строка. Таким образом, организации смогут вписывать туда любое необходимое им количество.

Пример заполнения Раздела 8 новой декларации по НДС за 4 квартал 2018 года

Форма декларации по НДС за 4 квартал 2018 года, заполнение Раздела 9

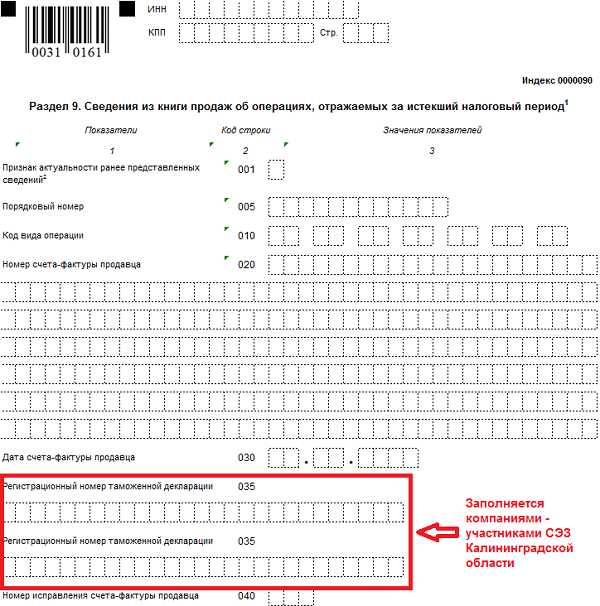

В Разделе 9 с прошлого года появилась новая строка 035 «Регистрационный номер таможенной декларации», в которой таможенный номер будут проставлять только компании, относящиеся к свободной экономической зоне Калининградской области.

Как заполнить налоговую декларацию при подтверждении нулевой ставки

Порядок заполнения налоговой декларации по НДС при подтверждении нулевой ставки будет зависеть от того собрали ли вы в срок документы, подтверждающие данную ставку.

Обратите внимание, что если в налоговом периоде у вас были не только экспортные операции, то состав декларации будет стандартный, плюс разделы необходимые именно для экспорта. Ниже мы расскажем, как заполнить налоговую декларацию по НДС при подтверждении нулевой ставки в 4 квартале 2018 года.

Мы составили удобную таблицу, в которой видно какие разделы необходимо заполнить в зависимости от вашей ситуации.

|

Ситуация |

Что заполнить в декларации по НДС |

|---|---|

|

Документы, подтверждающие ставку 0%, собраны в срок |

В декларации заполните раздел 4. Кроме того, заполните:

|

|

Документы, подтверждающие ставку 0%, не собраны в срок |

Сдайте уточенную налоговую декларацию по НДС за квартал, когда была отгрузка и заполните:

Кроме того, заполните все разделы деклалации по НДС, которые заполняли при подаче первичной декларации за соответствующий квартал. Также оформите дополнительные листы книги покупок и книги продаж. |

Посмотрите пример заполнения раздела 4 при подтверждении нулевой ставки.

Посмотрите образец заполнения раздела 6 налоговой декларации по НДС, когда документы подтверждающие нулевую ставку не собраны в 4 квартале 2018 года.

www.rnk.ru