Налоги и отчетность ООО УСН 6%

Оглавление СкрытьНалоги

В течение года организации нужно исправно заносить в Книгу учёта доходов и расходов все поступления, чтобы рассчитать авансовые платежи, годовой налог и заполнить декларацию. Вести учёт расходов не требуется.

Скачать КУДиР для УСНАвансовые платежи уплачиваются в течение 25 дней после окончания первого, второго и третьего кварталов, годовой платёж – до 31 марта следующего года.

Авансы и налог можно уменьшить до 50% на сумму страховых взносов за сотрудников и выплат по больничным листам.

Декларация

Сдаётся один раз в год до 31 марта.

ООО с объектом «Доходы» заполняют разделы 1.1, 2.1.1, и 2.1.2 если платят торговый сбор. В 2021 году действует форма декларации, утвержденная Приказом ФНС № ММВ-7-3/99 от 26.02.2016г.

Если организация не вела деятельность, нужно сдать декларацию с нулевыми показателями.

Пользователи сервиса «Моё дело» могут сформировать декларацию в несколько кликов.

Бухгалтерская отчётность

Организации-упрощенцы обязаны вести бухгалтерский учёт и формировать баланс с отчётом о финансовых результатах.

ООО на УСН относятся к малым предприятиям, поэтому могут использовать упрощённые варианты этих отчётов. Решение применять упрощённые формы и сами формы должны быть зафиксированы в Учётной политике наряду с другими отчётными формами, методами учёта и планом счетов.

Скачать образец учётной политики Скачать бланк бухгалтерского баланса Скачать бланк отчёта о финансовых результатахБухгалтерская отчётность сдаётся в налоговую инспекцию и в органы статистики до 31 марта.

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.

Отчётность за работников

Все ООО должны делать отчисления за своих работников и подавать набор отчетов в ИФНС, ПФР, ФСС.

В налоговую инспекцию сдаются декларации:

- 6-НДФЛ одна на всех в течение месяца после первого, второго, третьего кварталов и годовую до 1 апреля;

- расчет по страховым взносам в течение 30 дней после каждого квартала.

Подавать 2-НДФЛ с 2021 года не нужно сведения о доходах работников будут входить в состав расчёта 6-НДФЛ, отдельных справок 2-НДФЛ не будет (пп. «а» п. 19 ст. 2 Федерального закона № 325-ФЗ от 29 сентября 2019 г.). Но по итогам 2020 года справки 2-НДФЛ сдать нужно.

Сведения о среднесписочной численности работников также не нужно подавать с 2021 года теперь эта информация должна подаваться в составе расчёта по страховым взносам. Однако за 2020 год, о среднесписочной численности отчитаться всё же нужно до 30 января 2021 года.

Однако за 2020 год, о среднесписочной численности отчитаться всё же нужно до 30 января 2021 года.

В ПФР до 15 числа каждого месяца сдается форма СЗВ-М и раз в год до 1 марта СЗВ-стаж вместе с ОДВ-1.

Скачать форму СЗВ-стаж Скачать форму ОДВ-1В ФСС направляется отчет 4-ФСС до 20 числа после каждого квартала (или до 25 числа для тех, кто сдает в электронной форме).

Скачать форму 4-ФССНалоги и отчётность ООО на УСН 6% в сервисе «Моё дело»

В системе можно быстро рассчитать налоги и подготовить необходимые отчёты в несколько кликов. Нужно лишь своевременно вносить данные об операциях. Не надо следить за изменениями законодательства, изучать правила и искать актуальные бланки – сервис всё знает и умеет сам. У каждого пользователя в личном кабинете есть персональный налоговый календарь, который напомнит обо всех важных событиях.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробавать бесплатноСделайте бухгалтерию простой и понятной – регистрируйтесь в сервисе «Моё дело»!

Упрощенка для ООО (УСН): отчетность, бухгалтерия, налогооблажение

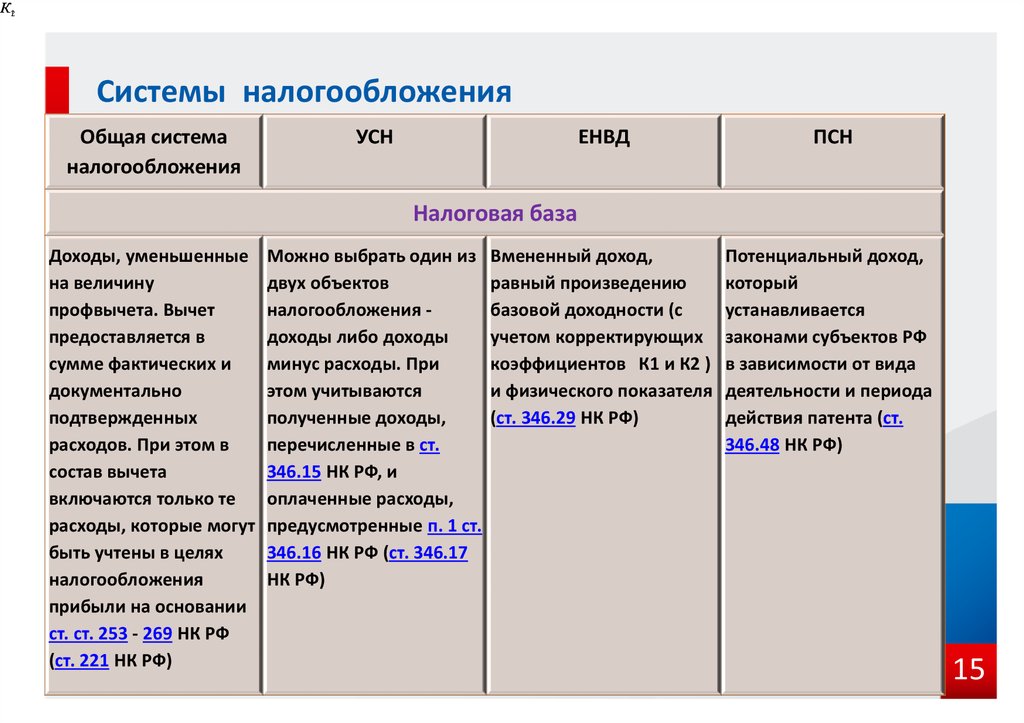

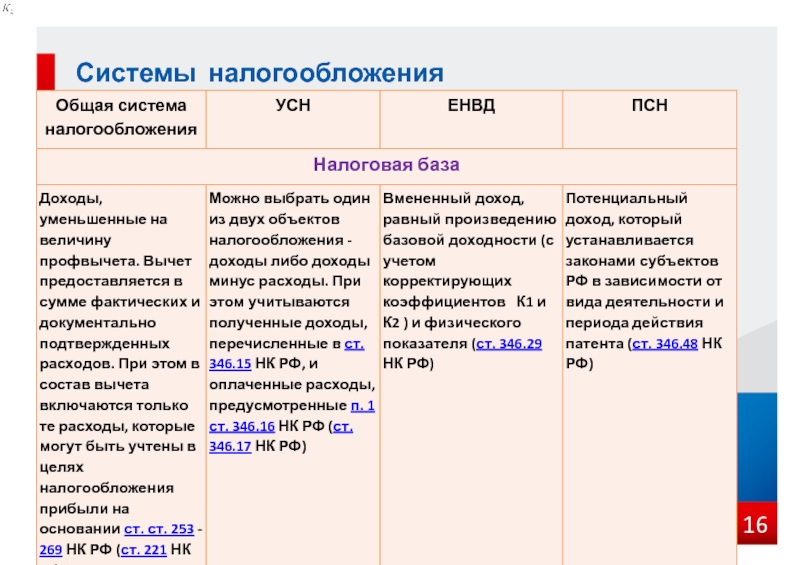

Именно от выбранной системы налогообложения зависит объем бухгалтерских документов, предоставляемых ООО. При общей системе налогообложения можно совмещать ее с ЕНВД, а при упрощенной системе – эти два вида документации должны вестись отдельно.

Плюсы и минусы УСН

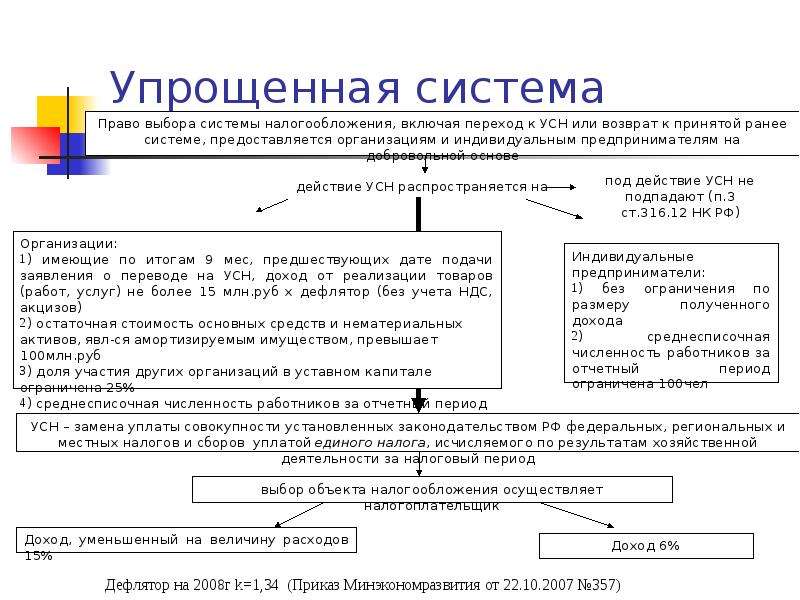

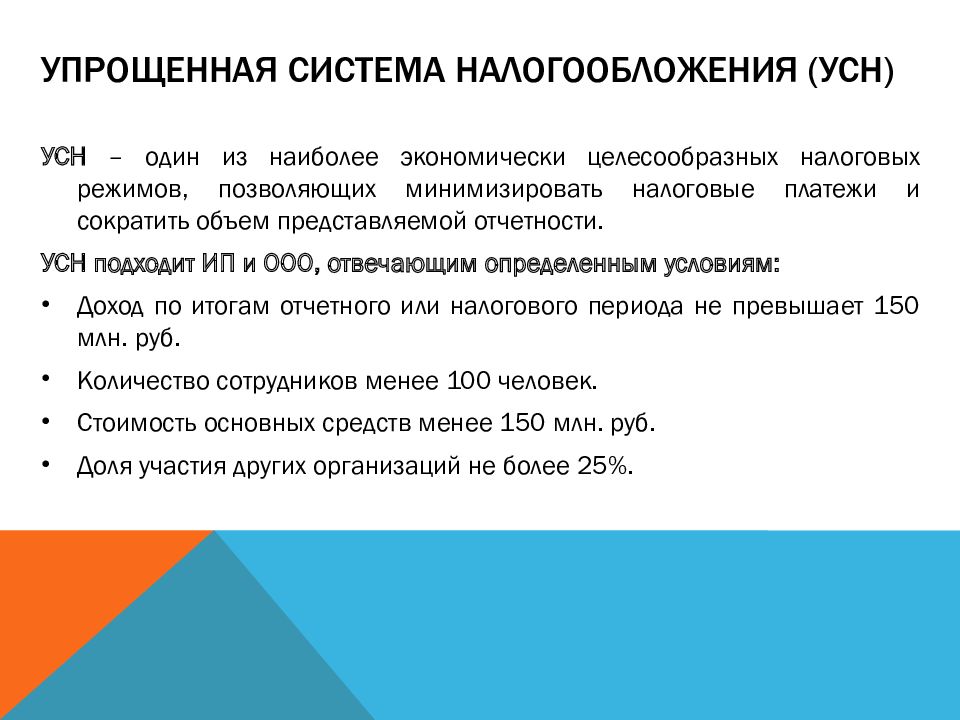

Упрощенная система налогообложения – это специальный налоговый режим, который распространяется на субъекты малого и среднего бизнеса. Целью УСН является упрощение ведения и налогового учета и бухгалтерии на предприятии.

Упрощенная система намного проще общей, так как в этом случае объемы документации уменьшаются, что особенно удобно для малого бизнеса. Лучше всего, если УСН была выбрана сразу по созданию предприятия и регистрации юридического лица.

Система УСН позволяет малому предпринимателю не выплачивать следующие налоги:

- НДФЛ.

- НДС.

- Налог на имущество.

Организации могут не платить такие налоги:

- На имущество.

- На прибыль (касается той прибыли, которую предприниматель получает от занятия данной деятельностью).

- НДС.

Вместо всех этих налогов, организация или индивидуальный предприниматель может выплачивать только один доход, сумма которого рассчитывается на основе всех вышеперечисленных.

Есть более подробная статья про проводки начисления налога УСН.

Каким должен быть шиномонтаж? В этой статье мы рассмотрели ситуацию со всех сторон.

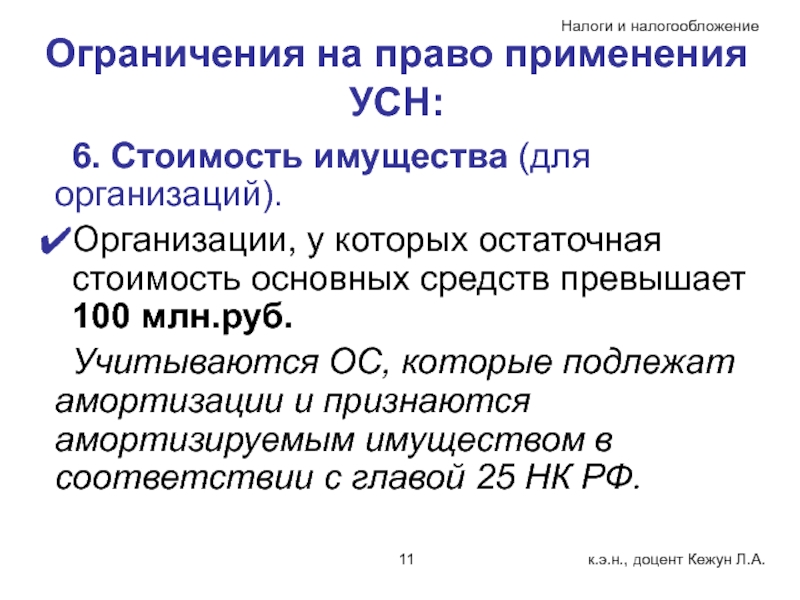

Условия применения УСН

При регистрации, каждая фирма автоматически относится к общей системе налогообложения. Однако, сразу после регистрации, владелец может подать письменное заявление в налоговую службу с просьбой сменить общую систему на упрощенную.

Однако, сразу после регистрации, владелец может подать письменное заявление в налоговую службу с просьбой сменить общую систему на упрощенную.

Нельзя применять УСН таким организациям:

- Фирмы, у которых есть филиалы.

- Банковские организации.

- Пенсионные и инвестиционные фонды с государственной поддержкой.

- Компании на рынке акций и ценных бумаг.

- Юридические организации, адвокаты и нотариусы, которые занимаются частной практикой.

- Компании, связанные с игорным бизнесом.

Налогообложение ООО при упрощенке

При УСН на предприятии предусмотрено ограничение на количество рабочих мест, так как эта система разрешена только малым предпринимателям. При этом финансовая отчетность и бухгалтерский учет упрощены.

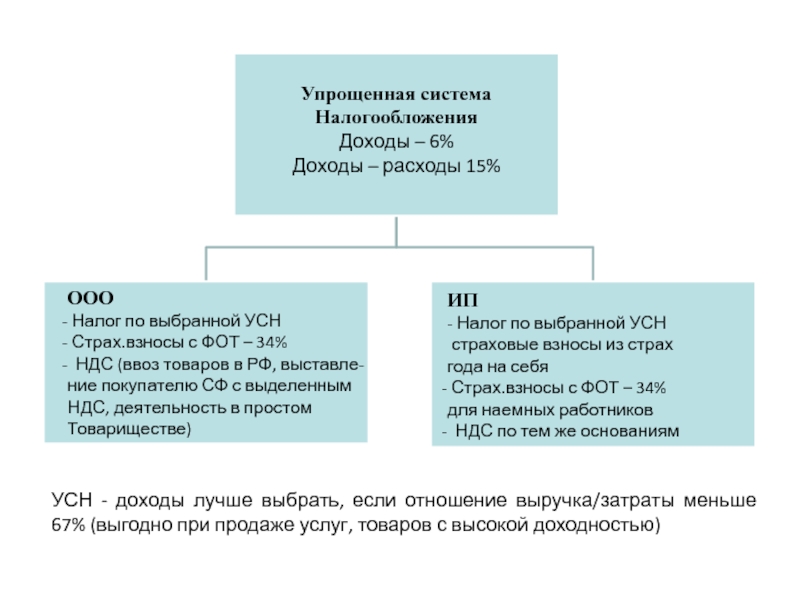

Всего предприятие с УСН должно выплачивать два налога – налог на доход и налог на доход, уменьшенный на величину расхода.

В первом случае предприятие оплачивает только 6% от всего дохода, во втором – от 5 до 15% от дохода, из которого вычтен расход. То есть это налог на прибыль.

То есть это налог на прибыль.

Юридическое лицо, находящееся на УСН, освобождается от многих видов налогов, например:

- Налог на добавленную стоимость.

- На промысел.

- Коммунальный налог.

- Сбор на пенсионное страхование.

- Взносы в фонд социальной защиты инвалидов, а также в фонд занятости и труда.

- Налог на землю и т. д.

Главный плюс упрощенной системы налогообложения, которую также называют единый налог именно в сокращении числа налогов. Именно поэтому многим крупным и средним предприятиям намного выгоднее пользоваться этой системой.

Наряду с очевидным преимуществом, можно выделить и существенный минус – при выборе объекта налогообложения «прибыль», в отчетности необходимо отражать расходы фирмы, что делает ведение документации более дорогостоящим.

Какой объект налогообложения при УСН выбрать?

Выбирая, откуда будет сниматься налог – с дохода или дохода с учетом расхода, следует обратить внимание на такие факторы:

- Размер дохода.

- Размер расхода.

- Примерный размер страховых взносов в пенсионные и другие государственные фонды.

Кроме того, выбирая объект следует учитывать и затратность деятельности фирмы. Например, владельцам малого бизнеса с небольшими издержками предпочтительнее будет выбрать вариант «доходы минус расходы». Этот вариант больше подойдет магазинам, в частности интернет — торговле, которые имеют постоянные крупные расходы.

Объект налогооблажения «доходы» подойдет компаниям, которые занимаются ремонтом, строительством или арендой, то есть имеют очень малые расходы. Кроме того, документация в этом случае будет оформляться намного проще. Преимущество данного объекта в том, что налог может быть уменьшен на сумму взносов в фонды страхования и занятости, но не более чем на половину.

Минус этого вида УСН – необходимость платить фиксированный налог даже в том случае, если фирма сейчас не имеет никаких доходов.

Смена объекта налогоблажения при УСН необходимости проводится в начале следующего года или с начала налогового периода.

Отчетность ООО на УСН

Любой предприниматель, независимо от выбранного объекта налогообложения, должен каждый налоговый период сдавать отчетность в фонд социального страхования, а также документацию по итогам налогового и отчетного периодов.

В Фонд социального страхования предоставляются:

- Ведомость по средствам Фонда.

- Подтверждение вида деятельности компании.

По итогам отчетного периода готовятся следующие документы:

- Расчет платежей по взносам в пенсионный фонд.

- Расчет платежей по земельному налогу.

- Декларация по НДС.

По итогам налогового периода сдаются:

- Сведения о штате сотрудников.

- Документы в пенсионный фонд.

- Декларации НДС.

- Сведения о доходах сотрудников.

- Декларации по земельному, единому и транспортному налогу.

Ведение бухгалтерии ООО на УСН

Каждая фирма имеет собственный бухгалтерский отчет, однако в настоящее время его порядок законодательством не установлен. При этом считается, что организации, работающие на едином налоге не обязаны предоставлять бухгалтерские отчеты и документацию и вообще могут ее не вести. На деле же эта льгота не действует.

При этом считается, что организации, работающие на едином налоге не обязаны предоставлять бухгалтерские отчеты и документацию и вообще могут ее не вести. На деле же эта льгота не действует.

Бухгалтерскую документацию обязаны предоставлять фирмы с УСН и ЕНДВ, компании, занимающиеся выплатой дивидендов, акционерные общества, а также организации, связанные с лицензированием и патентами. В прошлом году бухгалтерские отчеты требовали уже от всех организаций с УСН, независимо от рода деятельности.

То есть упрощенная система налогообложения позволяет сократить расход времени на ведение документации, однако полностью не исключает ее. Преимущество такой системы для небольших предприятий очевидно – расход предпринимателя на налоги снижается в несколько раз, так как число налогов сокращено. Недостатки – ограниченное количество рабочих мест и затраты на документацию при объекте налогообложения «доход минус расход».

В этом году как грибы после дождя открываются пивные лавочки.

Как открыть магазин разливного пива и не прогореть?

Какие преимущества бизнеса по франшизе в моногороде? Ответ здесь.

Есть ли будущее у «мусорного» бизнеса: http://svoy-business.com/nachalo-deyatelnosti/vidyi-biznesa/pererabotka-musora-kak-biznes.html

Похожие статьи

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Будем очень благодарны, если поставите «Лайк» ниже. Спасибо!

Получайте обновления прямо на вашу почту:

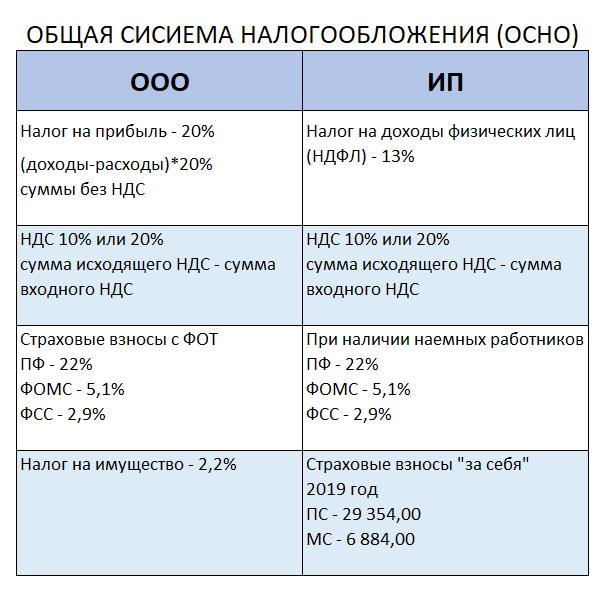

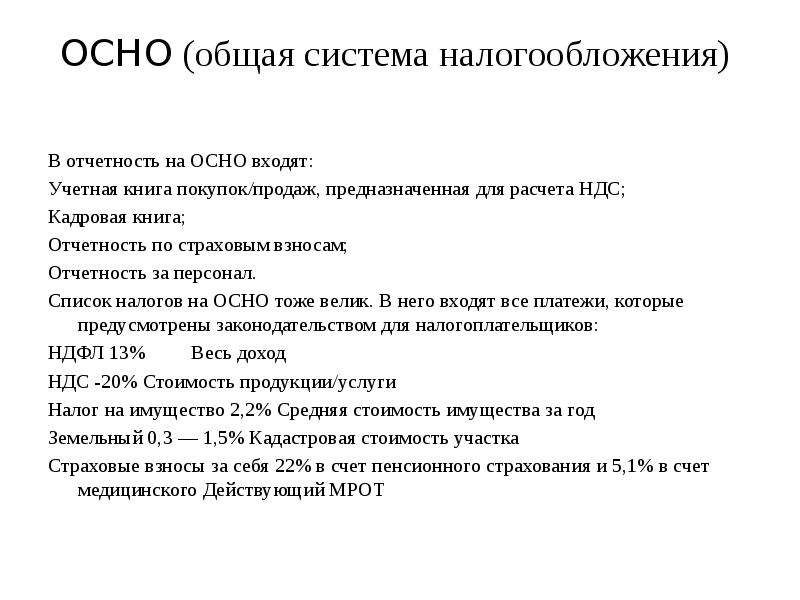

ООО на общей системе налогообложения

Общая система налогообложения (ОСНО) в соответствие с действующим налоговым законодательством Российской Федерации является базовой. То есть при регистрации фирмы или ИП вы автоматически становитесь налогоплательщиком с общей системой налогообложения, для того чтобы применять УСН или ЕНВД нужно подать соответствующее заявление в налоговую.

Особенностью общей системы налогообложения, при грамотном бухгалтерском обслуживании, становится возможность оптимизации налоговой базы, позволяющей существенно сократить налоговые платежи. Выгодно применять ОСНО в том случае, если большинство поставщиков и покупателей организации также применяют ОСНО, и являются плательщиками НДС. В этом случае у всех участников цепочки «поставщик – покупатель» сохранятся возможность уменьшить НДС к уплате в бюджет на сумму НДС, полученного от поставщика. То есть если вы ориентированы на работу с крупными «игроками», то выгоднее применять ОСНО.

Плюсом общей системы налогообложения является возможность сразу учесть полученный убыток. Что особенно актуально на начальном этапе развития бизнеса. Например, если организация по итогам отчетного периода получила убыток, она не платит налог на прибыль, и есть возможность учесть этот убыток в будущем (уменьшить сумму налога на сумму убытка) в отличии от УСН или ЕНВД. ООО на УСН, получив убыток обязано заплатить минимальный налог (1% от полученной выручки). При применении ЕНВД, сумма налога вообще не зависит от того сработали вы в прибыль или в убыток, а может быть вообще не вели деятельность — налог платится в любом случае.

При применении ЕНВД, сумма налога вообще не зависит от того сработали вы в прибыль или в убыток, а может быть вообще не вели деятельность — налог платится в любом случае.

Существенным минусом применения ОСНО является — большая налоговая нагрузка. Общая система налогообложения включает в себя все известные виды налогов, по каждому налогу существуют свои сроки уплаты налогов и сдачи отчетности.

Организации на общей системе налогообложения должны уплачивать, и отчитываться по следующим налогам:

Налоги | Налоговая база | Ставка налога |

Налог на прибыль | Доходы — расходы | 20% |

НДС | Наценка | 18% |

Налог на имущество | Среднегодовая стоимость имущества | 2,2% |

Транспортный налог | Транспортные средства (при наличии) | В зависимости от транспортного средства |

Земельный налог | Земельный участок (при наличии) | 0,3 % или 1,5% |

Страховые взносы | Начисленная заработная плата | 30% |

Это обусловлено большим объемом отчетных документов как за саму организацию, так и за ее работников. Подобное бухгалтерское обслуживание оплачивается ежемесячно и его стоимость указана в таблице ниже.

Это обусловлено большим объемом отчетных документов как за саму организацию, так и за ее работников. Подобное бухгалтерское обслуживание оплачивается ежемесячно и его стоимость указана в таблице ниже.Стоимость бухгалтерских услуг при ОСНО

Бухгалтерское сопровождение ООО | до 3-х работников, стоимость в месяц |

— до 20 документов в месяц | 8 000 р. |

— до 60 документов в месяц | 10 500 р. |

— до 100 документов в месяц | 14 000 р. |

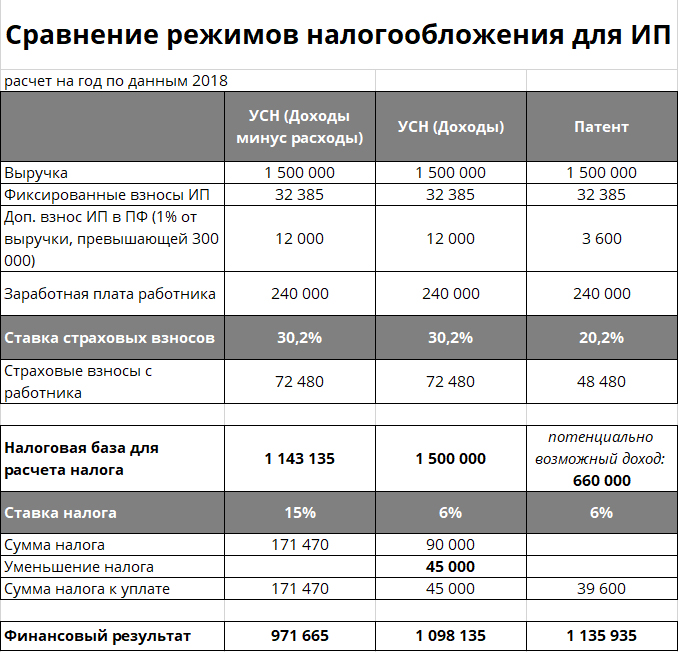

что выбрать, как оценить правильность выбора

Ежедневно компании и ИП на УСН 15% (доходы минус расходы) обращаются к нам за бухгалтерским обслуживанием. Глубоко погружаясь в бизнес клиентов, мы всегда думаем, чем можем помочь. И, перепроверяя ответ на вопрос «Выгодна ли бизнесу выбранная система налогообложения?», в каждом втором случае рекомендуем смену УСН на 6% (доходы).

Глубоко погружаясь в бизнес клиентов, мы всегда думаем, чем можем помочь. И, перепроверяя ответ на вопрос «Выгодна ли бизнесу выбранная система налогообложения?», в каждом втором случае рекомендуем смену УСН на 6% (доходы).

Почему же так часто выбор УСН приходится на самую выгодную систему налогообложения, какой является УСН-15?

Как правило, популярны следующие ответы:

- «Так посоветовал бухгалтер»

- «У знакомых похожий бизнес и они применяют такую систему налогообложения»

- «У нас же торговля, а не услуги»

Нужен ли переход с УСН 15% на 6%: как оценить правильность выбора

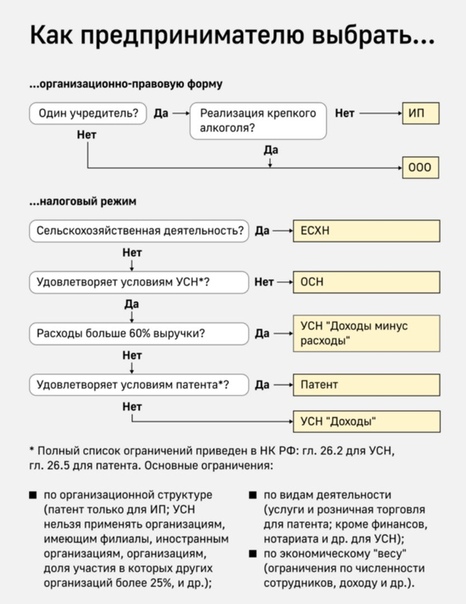

Когда перед бизнесом стоит задача выбора объекта налогообложения на «упрощенке»: УСН 15% (когда налог платится с разницы между доходами и расходами) или УСН 6% (когда налогом облагаются доходы), на первый взгляд, сделать правильный выбор очень просто.

Во-первых – посчитать.

Общее арифметическое правило

- Если расходы составляют более 60% (низкомаржинальный бизнес, небольшие наценки) – выгоднее выбирать УСН 15%.

- Если в бизнесе занят один или несколько сотрудников, и бизнес высокомаржинальный, а расходы, соответственно, менее 60%, – то лучше применять УСН 6%. Когда сотрудников много, расходы должны быть более 80%.

Во-вторых, учесть сопутствующие факторы.

Если расчет указывает на выгодность той или иной системы налогообложения, необходимо учесть ряд дополнительных факторов по учету расходов, влияющих на расчет налога к уплате и итоговый выбор объекта УСН – «доходы» или «доходы минус расходы».

Приведем некоторые из них:

- Товары, приобретенные для перепродажи, должны быть проданы покупателям.

- Понесенные расходы должны работать на бизнес, то есть должны приводить к формированию дохода.

- Приобретенные у поставщиков товары и услуги должны быть фактически оплачены.

- Партнеры компании должны быть способны в нужный момент подтвердить документами состоявшиеся сделки.

- Документы по всем расходам должны быть в наличии (оригиналы) на случай налоговой проверки.

Таким образом, если на первый взгляд «очевидна» выгода выбора в пользу УСН 15%, то в ходе расчета налога к уплате итоги могут сильно не соответствовать ожиданиям в ущерб бизнесу. И дело будет исключительно в том, что к выбору объекта налогообложения нужно подходить индивидуально и внимательно, с опытом и знаниями в налоговом законодательстве, а не опираясь на советы знакомых и сравнение своей компании с бизнесом друзей.

Наша задача – не допустить таких разочарований.

Мы проверим все факторы и предложим вам действительно выгодное налогообложение, дозволенное законодательством

Дополнительные выгодные факторы в пользу применения УСН 6% для торговых компаний:

- Если вы являетесь плательщиком торгового сбора, налог можно уменьшить на всю сумму торгового сбора, т.

е. налог можно снизить до нуля. При применении УСН-15 процентов снизить налог до нуля возможности нет, т.к. даже если получился убыток, то сохраняется обязанность исчислить и уплатить в бюджет минимальный налог – 1% от выручки. Данное правило также сохраняется, если налог по УСН 15% получился меньше, чем 1% от выручки.

е. налог можно снизить до нуля. При применении УСН-15 процентов снизить налог до нуля возможности нет, т.к. даже если получился убыток, то сохраняется обязанность исчислить и уплатить в бюджет минимальный налог – 1% от выручки. Данное правило также сохраняется, если налог по УСН 15% получился меньше, чем 1% от выручки. - Налог можно уменьшить на фактически уплаченные за сотрудников страховые взносы и больничные, но не более чем в два раза. Т.е. налог УСН 6% можно снизить до 3%. ИП может уменьшить налог на всю сумму фиксированных страховых взносов, уплаченных за себя.

- Применяя УСН 6%, можно действительно спать спокойно и не беспокоиться о том, что при налоговой проверке могут снять расходы, доначислить налог, штрафы и пени. В отличие от УСН 15%, налоговые риски при работе на УСН 6% практически исключены.

- Можно не тратить время и силы сотрудников и бухгалтера на сбор документов по расходам и учет таких расходов. Как правило, бухгалтерское обслуживание компаний на УСН 6% гораздо дешевле, т.

к. менее трудозатратно.

к. менее трудозатратно. - Вы можете нести любые расходы (в том числе нецелевые для бизнеса), это никак не наносит ущерб бюджету, не влияет на расчет налога, расходы не интересуют налоговую.

*****

Бухгалтеры и налоговые консультанты компании 1C-WiseAdvice ежегодно следят за тем, чтобы налоговая нагрузка на бизнес клиента была минимальной, исходя из предложенных законодательством вариантов.

При любых изменениях в бизнесе клиента, которые мы тщательно отслеживаем, мы предложим наиболее выгодный вариант системы налогообложения, который будет подходить именно вашей компании, с учетом всех нюансов налогового законодательства и специфики вашего бизнеса.

Связаться с экспертомХотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

ПодписатьсяПоделиться статьей

Упрощенная система налогообложения в ООО «ТРИ КИТА» / Налоги

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

1. 1 Значение упрощенной системы налогообложения в укреплении экономики субъектов малого бизнеса

1 Значение упрощенной системы налогообложения в укреплении экономики субъектов малого бизнеса

1.2 Основные условия перехода на упрощенную систему налогообложения

1.3 Преимущества и недостатки упрощенной системы налогообложения в сравнении с обычной системой налогообложения

2 УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ В ООО «ТРИ КИТА»

2.1 Краткая экономическая характеристика организации

2.2 Характеристика элементов налогообложения при упрощенной системе налогообложения

2.3 Основные элементы учетной политики в целях налогообложения при упрощенной системе налогообложения

2.4 Расчет и отчетность по платежам при упрощенной системе налогообложения

2.5 Оптимизация налогооблагаемой базы при упрощенной системе налогообложения

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

Актуальность исследования обусловлена необходимостью формирования эффективной налоговой системы Российской Федерации, призванной способствовать развитию малого предпринимательства, являющейся одной из важнейших проблем социально-экономических реформ в стране. Мелкие и средние предприниматели в настоящее время формируют ядро среднего класса — основного налогоплательщика, от экономического положения которого в значительной степени зависят доходы бюджета, инвестиционная активность населения, эффективность социальной политики. В связи с этим актуализация проблемы формирования эффективных взаимоотношений государства с субъектами предпринимательской деятельности, важнейшим инструментом среди которых выступают налоговая система, экономически обоснованные налоги в сочетании с другими формами и методами государственного регулирования служат наиболее эффективным инструментом содействия развитию малого предпринимательства.

Мелкие и средние предприниматели в настоящее время формируют ядро среднего класса — основного налогоплательщика, от экономического положения которого в значительной степени зависят доходы бюджета, инвестиционная активность населения, эффективность социальной политики. В связи с этим актуализация проблемы формирования эффективных взаимоотношений государства с субъектами предпринимательской деятельности, важнейшим инструментом среди которых выступают налоговая система, экономически обоснованные налоги в сочетании с другими формами и методами государственного регулирования служат наиболее эффективным инструментом содействия развитию малого предпринимательства.

Целью данного исследования является изучение упрощенной системы налогообложения.

Какую выбрать систему налогообложения для ООО? — Справочная

Предприниматели выбирают систему налогообложения на этапе регистрации юрлица. Если никаких заявлений вы не писали, Федеральная налоговая служба вам присвоит ОСНО.

Общая система налогообложения — ОСН

Вам придётся вести бухгалтерский учёт и сдавать отчётность по каждому налогу в разное время. Чтобы не запутаться, нужно нанять бухгалтера или воспользоваться услугами аутсорсинговых компаний. При общей системе вы будете платить:

Чтобы не запутаться, нужно нанять бухгалтера или воспользоваться услугами аутсорсинговых компаний. При общей системе вы будете платить:

- НДС — обычно это 18% от суммы реализованного товара или оказанных услуг.

- Налог на прибыль — 20% от разницы между доходами и расходами.

- Налог на имущество организации — не более 2,2% от среднегодовой стоимости помещения, которое числится за вашей компанией.

С другими системами бумажной волокиты будет меньше. Зато с ОСН вы сможете:

- нанять сколько угодно людей, заниматься любой деятельностью, арендовать и приобретать торговые площади любого размера и стоимости;

- не платить налог на прибыль, если подтвердите убытки;

- снизить налоговую ставку на следующий отчётный период при том же условии, как в предыдущем пункте.

Кому подходит ОСН

Подходит организациям с длительными сроками окупаемости, например ресторанам, заводам-производителям, оптовым магазинам.

C поставщиками на ОСН охотнее сотрудничают крупные организации, которые возмещают таким образом свой НДС.

ОСН обязаны использовать компании, которые не подходят под требования льготных режимов, а также льготники налога на прибыль: медицинские или образовательные центры.

Упрощённая система налогообложения

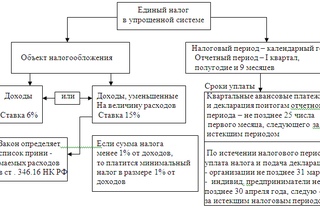

При «упрощёнке» один налог заменяет три. Платят его ежеквартально, а декларацию сдают раз в год. Вести бухучёт сможет и непрофессионал — за это УСН так любят начинающие предприниматели. Существует два вида УСН со своими особенностями.

УСН «Доходы»

Нужно платить налог только с дохода. Обычно ставка составляет 6%. Она может быть меньше в отдельных регионах и у определённых сфер бизнеса.

В Туле пряничные магнаты отдают налоговой

всего 3% от дохода.

Особенности:

- Система невыгодна для компании с высокими затратами и небольшой наценкой на товар.

- Налог необходимо будет платить, даже если расходы превысят доходы.

- Есть ограничение по видам деятельности, штату сотрудников и выручке. Подробнее — в ст. 346.12 НК РФ, глава 26.2 «Упрощённая система налогообложения».

- Нельзя открывать представительства или филиалы.

- Клиентам на ОСН невыгодно покупать у поставщиков на УСН, так как они не смогут предъявить налоговой НДС к возмещению.

УСН «Доходы минус расходы»

Налог нужно платить с разницы между доходами и расходами. Ставка — 15%. Может быть меньше в зависимости от региона или вида бизнеса. Узнайте свою ставку на сайте ФНС.

УСН «Доходы минус расходы» потребует от вас тщательного учёта расходов.

Расходами считаются те деньги, которые вы потратили для получения доходов: например, затраты на рекламу, подбор персонала или аренду помещения.

Абонемент в тренажёрку или ноутбук для сына к ним не относятся. В остальном система повторяет УСН «Доходы»: ограничения по выручке, штатам и филиалам всё те же.

Кому подходит УСН

Прежде всего, это малый и средний бизнес, чьи клиенты не возмещают НДС.

УСН «Доходы» больше подходит высокомаржинальным видам бизнеса. В 2017 году такими были цветочные лавки, продавцы модной косметики (помните чёрную маску, популярную в Insh3ram?) и всевозможный хэнд-мейд. Ещё такая система налогообложения подходит тем, кто оказывает услуги.

«Доходы минус расходы» будет выгоднее для компаний с большими затратами или убыточных организаций: тем, кто ещё только начинает и больше вкладывается, чем получает. Здесь — молодые веб-студии, автомастерские, производители мебели на заказ.

Единый налог на вменённый доход — ЕНВД

Суть ЕНВД заключается в том, что государство заранее знает, какой доход должен быть у компании, и просит налог именно с него. Даже если ваш реальный доход будет выше, налог не вырастет, и платить вы будете всегда одинаково. Однако ЕНВД можно использовать не всем.

Однако ЕНВД можно использовать не всем.

Виды деятельности, кому разрешено:

- розничная торговля;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- распространение и размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию;

- услуги по перевозке пассажиров и грузов автотранспортом;

- услуги стоянок.

Есть и территориальные ограничения: в разных регионах сумма ставки может меняться, а в Москве ЕНВД вообще нельзя использовать.

Проверьте, нет ли запретов в вашем регионе — зайдите в налоговую инспекцию или на сайт ФНС.

Платят ЕНВД ежеквартально. Чтобы рассчитать сумму за квартал, вычислите квартальную налоговую базу и умножьте её на ставку налога.

Данные для расчётов есть в ст. 346.29 НК РФ.

346.29 НК РФ.

Преимущества ЕНВД:

- сумму налога можно уменьшить на сумму страховых взносов за сотрудников;

- предприятия с разными видами деятельности могут совмещать ЕНВД с другими системами налогообложения, чтобы сократить расходы и уменьшить количество отчётов;

- чтобы перейти на ЕНВД, не надо ждать начала года;

- при продаже товаров не обязательно пользоваться кассовыми аппаратами, но только до 1 июля 2018 или 2019 года (согласно 54-ФЗ).

Нужна ли вам онлайн-касса?

Единый сельскохозяйственный налог — ЕСХН

При ЕСХН платить придётся только за разницу между доходами и расходами. Налоговая ставка при этом всегда одна — 6%.

Этот режим подходит только производителям сельхозпродукции: молочным заводам, фермерским угодьям, рыболовецким артелям. Также применять ЕСХН могут организации, которые оказывают услуги сельхозпроизводителям: косят траву, убирают урожай, пасут скот.

Доход компаний должен минимум на 70% состоять из прибыли от реализации сельхозпродуктов или услуг.

Коротко

- На ОСН придётся платить 18% НДС, 20% налог на прибыль, 2,2% налог на имущество. Общая система подходит бизнесу с долгой окупаемостью и крупными контрагентами, которым важно возмещать НДС.

- На УСН «Доходы» нужно платить только 6% с доходов, подходит высокомаржинальному бизнесу: услуги, хенд-мейд, цветочные лавки.

- На УСН «Доходы минус расходы» придётся платить 15% от разницы между доходами и расходами. Эта система подходит компаниям с крупными расходами и убыточным организациям.

- На ЕНВД необходимо платить 15% от величины вменённого дохода, эта система подойдёт бизнесу из списка с доходом выше установленного в НК РФ.

- На ЕСНХ нужно платить 6% от разницы между доходами и расходами. Использовать эту систему могут только производители сельхозпродукции, чей доход на 70% состоит от её реализации.

- Все указанные процентные ставки приблизительны.

Рассчитывайте налог для себя исходя из вида деятельности и региона проживания.

Рассчитывайте налог для себя исходя из вида деятельности и региона проживания.

За помощь в подготовке материала спасибо Валентине Александровой, внутреннему аудитору компании Acsour.

Налоги ООО|Выбор налогообложения для ООО|Какой налог для ООО

Доброго времени суток! Добро пожаловать на сайт для начинающих предпринимателей! Сегодня я продолжаю рассматривать тему “Какие шаги нужно сделать после регистрации ООО”

И на очереди у меня статья о том какое выбрать налогообложение для своего ООО.

Тема эта несомненно очень важная, поэтому я постараюсь максимально подробно ее раскрыть.

Начнем с самого начала и выясним какие системы налогообложения можно применять для ООО в 2015 году.

Системы налогообложения ООО

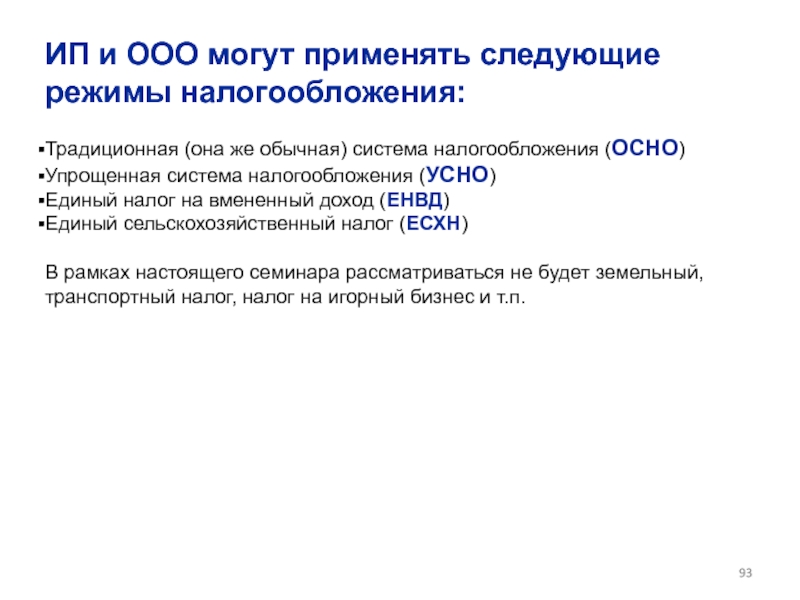

Организация может пользоваться следующими системами налогообложения:

- ОСНО – общая система налогообложения;

- УСН – упрощенная система налогообложения;

- ЕСХН – единый сельскохозяйственный налог;

- ЕНВД – единый налог на вмененный доход.

Как видно выбор вполне приемлемый. Теперь рассмотрим когда и какую систему налогообложения стоит применять для своего ООО.

Общая система налогообложения для ООО

Начать пожалуй стоит с того что после регистрации ООО организация автоматически попадает на налог ОСНО.

Налог ОСНО отличается своей сложностью и если Вы выберете данное налогообложение, то Вам обязательно понадобится бухгалтер.

Налоговое бремя на ОСНО самое высокое:

- Налог на прибыль. Размер налога на прибыль для ООО 20% от прибыли;

- Налог НДС. Так же организации придется платить налог НДС (налог на добавленную стоимость) от 0 до 18% в зависимости от деятельности которую Вы будете вести;

- Налог на имущество. Конечно же нужно оплачивать налог на имущество;

- Дивиденды. При выводе денег с организации необходимо оплачивать налог на дивиденды в размере 13%.

В налогообложении ОСНО есть только один позитивный момент–это как ни странно налог НДС.

ОСНО – единственная система налогообложения ООО на которой оплачивается налог НДС.

Многие организации (юридические лица) и бюджетные организации работают только с теми организациями, которые работают с НДС.

Так что если Ваши заказчики или покупатели бюджетные организации или юридические лица, то хочешь не хочешь придется работать на налогообложении ОСНО.

Так же на данной системе налогообложения стоит работать организациям которые занимаются производством.

Я лично не рекомендую данное налогообложение. Подробно о налоге ОСНО можно прочитать в моей статье “Налогообложение ОСНО”.

Упрощенная система налогообложения для ООО

Данное налогообложение очень распространено и чаще всего применяется для ООО, Вы можете встретить аббревиатуру УСН (именно так сокращенно называется упрощенная система налогообложения), иногда этот налог называют упрощенка.

Если рассматривать налог УСН со стороны ООО, то стоит отметить, что данное налогообложение довольно выгодно организациям.

Налог УСН делится на 2 вида:

- УСН доходы. Налог оплачивается с общего оборота ООО, величина налога УСН-доходы равна 6%.

- УСН Доходы минус расходы. Налог оплачивается в размере 15% от чистой прибыли организации.

Налогообложение УСН Доходы для ООО

Размер налога в 6% выгодно платить если Вы занимаетесь сферой услуг или в торговле у Вам высокая наценка на товар (более 100%).

В других случаях платить 6% от общего оборота ООО становится не выгодно.

Налог УСН Доходы минус расходы для ООО

Данную систему налогообложения выгодно применять в случае если у Вас производство или торговля.

Что касается торговли, то как правило -это оптовая торговля (здесь маржа маленькая).

Относительно производства, организация несет существенные расходы которые в данном случае можно списывать и платить налоги с чистой прибыли (размер налога 15%).

Подробно про налогообложение УСН Вы можете прочитать в статье: «Налогообложение УСН»

ЕСХН для ООО

Применять налог ЕСХН для ООО могут только организации которые занимаются сельским хозяйством.

Подробно о налоге ЕСХН в статье «Налогообложение ЕСХН»

Налогообложение ЕНВД для ООО

Относительно налога ЕНВД для ООО, то данное налогообложение является вторым после УСН которое применяют организации.

Обращаю внимание что для применения налога ЕНВД существуют ограничения по физическим показателям.

Так же применять налог ЕНВД можно не ко всем видам деятельности, так что перед выбором этого налога, надо уточнить можно его применять в Вашем случае или нет.

Налог ЕНВД для организаций стоит применять если:

- Ваша деятельность относится к сфере услуг;

- Ваша организация занимается торговлей.

Подробно о налогообложение ЕНВД в моей статье: «Налогообложение ЕНВД».

Хотя в любом случае перед тем как выбрать налог для своего ООО необходимо просчитать все варианты налогообложения и тогда Вы точно сможете определить самый правильный вариант.

Я же Вам даю рекомендации и на выбор налогообложения влияет довольно много факторов.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом статью я закончу. Если есть вопросы, то Вы можете присоединиться к моей группе ВК »

Секреты бизнеса для новичка», здесь Вы можете получить полноценную бесплатную консультацию.

Удачного бизнеса! Пока!

Как, став ООО, можно сэкономить на налогах в соответствии с Законом о сокращении налогов и занятости от 2017 года

Налоговый план бывшего президента Трампа, также известный как Закон о сокращении налогов и рабочих местах, был подписан 22 декабря 2017 года. В плане упор делался на снижение ставки корпоративного налога и упрощение системы подоходного налога с физических лиц. Будь то чрезвычайно прибыльная транснациональная корпорация или индивидуальное предприятие, каждый бизнес, который считается корпорацией C (или C-Corp), теперь облагается налогом по фиксированной ставке 21%, по сравнению с первоначальными 35%.Взаимодействие с другими людьми

Одна из часто высказываемых проблем заключалась в том, что эта новая система создала налоговую лазейку, которая побуждает людей регистрироваться в качестве сквозных организаций, таких как компании с ограниченной ответственностью (LLC) и S-корпорации (или S-Corps). Это позволяет облагать их доход от бизнеса налогом на основе их индивидуальной налоговой ставки. Это означает, что налоговая ставка LLC варьируется.

Это позволяет облагать их доход от бизнеса налогом на основе их индивидуальной налоговой ставки. Это означает, что налоговая ставка LLC варьируется.

Что такое сквозная организация?

LLC считается сквозной организацией — также называемой сквозной организацией — что означает, что она платит налоги через кодекс индивидуального подоходного налога, а не через кодекс корпоративного налога.В дополнение к LLC, индивидуальные предприниматели, S-корпорации и партнерства являются сквозными бизнесами. Корпораций C нет.

Как рассчитывается налоговая ставка для ООО

C-Corps дважды облагает налогом прибыль владельцев: один раз на корпоративном уровне, а второй — на личном. Неудивительно, что небольшие компании, не требующие уникальной структуры собственности C-Corp или способности продавать акции населению, чаще всего организуются как LLC или S-корпорации.

Между тем, поскольку владельцы LLC могут вычитать до 20% своего дохода от бизнеса до расчета налога, может быть очень выгодно подать заявку в качестве LLC на основе собственной ставки подоходного налога с физических лиц. В конечном итоге это может варьироваться от 10% до 37% в зависимости от уникального статуса подачи и уровня дохода каждого человека.

В конечном итоге это может варьироваться от 10% до 37% в зависимости от уникального статуса подачи и уровня дохода каждого человека.

Небольшие предприятия, которые не планируют привлекать деньги от государственных акционеров, но хотят получить более высокий уровень правовой и финансовой защиты своих личных активов, часто образуют LLC. Все 50 штатов разрешают LLC состоять только из одного человека. Практически любое направление бизнеса может быть зарегистрировано как ООО, кроме банковского, трастового и страхового бизнеса. Некоторые штаты налагают дополнительные ограничения, такие как запрет Калифорнии на регистрацию архитекторов, лицензированных медицинских работников и бухгалтеров в качестве LLC.

Как подать заявку в качестве LLC

Создать ООО относительно просто. Хотя это варьируется в зависимости от штата, этот процесс обычно включает в себя регистрацию статей организации в штате, заполнение бланка и уплату регистрационного сбора. Для лучшей финансовой и правовой защиты владельцы должны заключить операционное соглашение LLC даже в тех штатах, где оно не требуется.

Кто угодно может создать ООО, но это не значит, что кто угодно может получать доход как ООО. Согласно CPA Аарону Лешеру из Hurdlr, финансового приложения для малого бизнеса, «штатный сотрудник, получающий зарплату, теоретически может уволиться с работы, создать ООО и продать свои услуги фрилансера обратно своей компании, чтобы избежать уплаты более высокой ставки подоходного налога.«Однако, как отмечает Лешер,« идея сотрудника как ООО — это серьезный красный флаг аудита ».

Не только работодатели или служащие должны решать, как классифицировать рабочих. Их классификация зависит от того, насколько они соответствуют различным требованиям налогового кодекса.

«IRS очень четко понимает разницу между подрядчиком и сотрудником», — говорит Джош Зиммельман, президент бухгалтерской фирмы Westwood Tax & Consulting LLC, расположенной в Нью-Йорке. «Они рассматривают три основных фактора: финансовый контроль, поведенческий контроль и тип отношений.”

- Финансовый контроль: IRS проверяет, получает ли работник регулярную заработную плату, почасовую ставку или фиксированную плату за проект.

«Работнику обычно гарантируется регулярная сумма заработной платы в течение почасового, еженедельного или другого периода. », — говорится на сайте IRS. «Обычно это указывает на то, что работник является наемным работником, даже если к заработной плате добавляется комиссия. Независимому подрядчику обычно выплачивается фиксированная плата за работу. Однако в некоторых профессиях, например в юриспруденции, принято платить независимым подрядчикам почасовую оплату.”

«Работнику обычно гарантируется регулярная сумма заработной платы в течение почасового, еженедельного или другого периода. », — говорится на сайте IRS. «Обычно это указывает на то, что работник является наемным работником, даже если к заработной плате добавляется комиссия. Независимому подрядчику обычно выплачивается фиксированная плата за работу. Однако в некоторых профессиях, например в юриспруденции, принято платить независимым подрядчикам почасовую оплату.” - Поведенческий контроль: IRS проверяет, имеет ли работник контроль над тем, когда, где и как он выполняет работу. «Например, у сотрудника установлен обычный график работы, и ему говорят, где работать; Подрядчику предоставляется больше свободы, пока работа сделана », — говорит Зиммельман.

- Тип взаимоотношений: IRS рассматривает любые письменные соглашения между работником и работодателем, включая постоянство отношений. «Например, если работник получает льготы [такие как] медицинское страхование, пособие по болезни, отпускные и т.

Д., значит, они, скорее всего, наемный работник », — говорит Зиммельман. «Неправильная классификация работника как подрядчика может привести к штрафам, особенно если этот работник получает такую же зарплату, как и обычные сотрудники».

Д., значит, они, скорее всего, наемный работник », — говорит Зиммельман. «Неправильная классификация работника как подрядчика может привести к штрафам, особенно если этот работник получает такую же зарплату, как и обычные сотрудники».

Первым шагом в любом плане превращения личного дохода на заработную плату в доход LLC является то, что работодатель должен согласиться платить работнику в качестве независимого подрядчика. Некоторые работодатели могут быть в игре, поскольку такое соглашение больше не будет обязывать их предоставлять льготы для здоровья этому работнику.Однако маловероятно, что большинство работодателей будут участвовать в таком плане.

«Большинство работодателей знают, что наем самозанятого человека, который считается игнорируемым субъектом — в данном случае ООО — вызовет огромные проблемы с Государственным департаментом труда, и никто этого не хочет», — говорит Эбби Эйзенкрафт, автор книги . 101 способ остаться в стороне от радара IRS и генерального директора Choice Tax Solutions Inc. в Нью-Йорке.

в Нью-Йорке.

«Если компания пытается представить, что человек, рабочее время которого они контролируют — и чьи рабочие места и оборудование они предоставляют — является подрядчиком, она приглашает IRS, штат и Министерство труда для проверки.И они не выиграют », — заключает она.

Предполагая, что работник и работодатель могут наладить отношения истинного независимого подрядчика, которые выдержат аудит, рабочий должен взвесить, сочетается ли его новая ставка заработной платы в качестве подрядчика с потерей льгот, которые могут включать медицинское, стоматологическое страхование, страхование жизни и инвалидности. , 401 (k) взносов и оплачиваемое время — стоило бы сэкономленных налогов.

Так экономят ли ООО в рамках плана налоговой реформы ООО?

В отличие от корпораций C, LLC не считаются отдельными организациями, поэтому сами не платят налоги.По умолчанию LLC с одним владельцем облагаются налогом как индивидуальное предпринимательство, но LLC могут выбрать налог как S-Corps или C-Corps, что может принести пользу некоторым предприятиям за счет снижения их налогов на трудоустройство (налоги на медицинское обслуживание и социальное обеспечение).

Предположим, что LLC хочет облагаться налогом как S-Corp, чтобы сэкономить деньги на налогах на заработную плату, избегая двойного налогообложения C-Corp. Согласно плану Трампа, изменение ставок налога на бизнес и большое несоответствие между фиксированной ставкой налога на бизнес в размере 21% и ставкой налога на прибыль в диапазоне 10–37% может, по-видимому, предлагать налоговые льготы.Однако налоговые эксперты утверждают, что все не так просто.

Независимые подрядчики, управляющие небольшими корпорациями, не могут легко злоупотребить системой, потому что условия налогового законодательства 2017 года требуют, чтобы они были сотрудниками своих собственных корпораций и платили налоги через фонд заработной платы. Айзенкрафт объясняет: «В этом случае единоличное должностное лицо получит W-2 и будет платить налоги по своей обычной налоговой ставке, основанной на заработной плате и других статьях дохода, указанных в налоговой декларации».

Иными словами, эта заработная плата облагается налогом по индивидуальной ставке в соответствии с Законом о сокращении налогов и занятости в размере 10%, 25% или 35% и подлежит обложению налогами на социальное обеспечение и медицинское обслуживание (FICA).

«Промежуточная часть может облагаться налогом по сниженной ставке, но IRS не позволит этому сотруднику получать зарплату ниже разумной», — говорит Айзенкрафт. «Есть много судебных дел, когда офицер, зарабатывающий сотни тысяч долларов, пытается получить зарплату в 25 тысяч долларов, и они проигрывают в налоговом суде».

Налогообложение заработной платы собственника по сравнению с сквозной прибылью

По словам финансового консультанта Брэдфорда Дэниела Крегера, президента и генерального директора Total Financial Resource Group в Глендейле, Калифорния, налоговая ставка, которую платит независимый подрядчик со своего дохода, такая же, как и в соответствии с налоговым планом Трампа.

«Физическое лицо должно платить подоходный налог с доходов, полученных от собственных усилий, то есть с собственных доходов, как обычный доход, — говорит он. — Простое создание юридического лица не меняет этого. Это только усложняет возврат, но результат по налогу на прибыль остается прежним ».

Есть один смысл, в котором налоговый план Трампа можно эксплуатировать, говорит Крегер, «корпорация S».

Самый простой и наиболее распространенный пример сквозного бизнеса, S Corporation в настоящее время позволяет владельцам получать как доход от заработной платы, так и дополнительный доход, представляющий прибыль бизнеса, в виде распределения S Corp.

Крегер объясняет, что разница между этими двумя типами доходов заключается в том, что зарплата облагается налогом на фонд заработной платы, а распределение S-Corp — нет. Отделив зарплату от прибыли бизнеса, владелец экономит небольшую сумму на налогах, избегая налогов на заработную плату на сумму, полученную в виде распределения S-Corp.

Но владельцы распределительного бизнеса S-Corp облагаются налогом по обычной ставке подоходного налога в соответствии с их индивидуальным подоходным налогом. По словам Крегера, единственная экономия от этой налоговой стратегии при нынешней системе — это экономия на налоге на заработную плату.

Однако согласно налоговому плану Трампа распределение S-Corp облагается налогом в размере 15%, а не по обычной ставке физического лица. Таким образом, чем больше владельцы могут получить в качестве распределения прибыли от своего бизнеса, тем больше они будут сохранить.

Итог

Пока неизвестно, в какой степени владельцы бизнеса воспользовались пересмотренным налоговым кодексом. Закон о сокращении налогов и рабочих местах в значительной степени отдает предпочтение предпринимателям, а не наемным работникам с таким же уровнем дохода.

ОБЗОР №12: Упрощенная налоговая система в Украине: быть или не быть?

Упрощенная налоговая система — один из важнейших инструментов поддержки малого и микробизнеса, а также самозанятости в Украине. Предприниматели, использующие упрощенную систему, платят фиксированную сумму налога или фиксированный процент от дохода. Кроме того, существенно упрощается ведение делопроизводства и делопроизводство для таких субъектов хозяйствования.

Скачать статью полностью:

ОКСАНА КУЗЯКИВ УПРОЩЕННАЯ НАЛОГОВАЯ СИСТЕМА В УКРАИНЕ БУДЕТ ИЛИ НЕ БУДЕТ

Система существует с 1998 года и за это время претерпела множество изменений.Проблема в том, что , хотя система действительно оказывает некоторую поддержку микро- и малым предприятиям, она создала различные виды искажений и сдерживающих факторов.

В основном перекосы связаны с тем, что упрощенная система налогообложения широко используется средним и крупным бизнесом для оптимизации своих налоговых расходов. Компании переводят своих штатных сотрудников в квази-самозанятые, которые работают по упрощенной системе, и тем самым снижают их налоговое бремя. Общество и бизнес разделены.

С одной стороны, есть понимание необходимости иметь налоговый режим, поддерживающий микро- и малый бизнес, а также самозанятых. С другой стороны, злоупотребление этим режимом создает дисбаланс на рынке, искажает конкуренцию и ведет к несправедливости . В украинском обществе ведутся жаркие споры о будущем такого налогового режима.

В украинском обществе ведутся жаркие споры о будущем такого налогового режима.

В Украине предприятия и частные предприниматели, которые используют упрощенную систему налогообложения, уплачивают специальный налог (единый налог), который заменяет некоторые другие налоги и сборы, в первую очередь корпоративный подоходный налог (КПН), налог на доходы физических лиц (НДФЛ) и стоимость -добавленный налог (НДС).

Единый налог основан на упрощенном принципе начисления, что позволяет его плательщикам сократить расходы на бухгалтерский учет и отчетность.

Упрощенная система налогообложения сыграла чрезвычайно положительную роль в истории Украины. Двадцать лет назад, в конце 1990-х, он помог вывести из тени большую часть людей, вынужденных самостоятельно решать вопрос выживания в условиях ухудшения условий жизни и экономического кризиса.

Чтобы получить «живые» деньги (а не, например, товары вместо зарплаты), люди начали торговать. Страна тогда стала большим «базаром» мелких торговцев и кооператоров. Преступники и государство немедленно начали давить на эти структуры.

Страна тогда стала большим «базаром» мелких торговцев и кооператоров. Преступники и государство немедленно начали давить на эти структуры.

Первый взял «дань» с торговцев на рынках, второй — большое количество документов, написанных во времена СССР, и штрафы за несоблюдение правил, прописанных в этих документах.

Чтобы упростить жизнь начинающим предпринимателям за счет снижения нормативной нагрузки и защиты их от преступников, была введена комбинация упрощенной системы налогообложения и правового статуса под названием «Индивидуальный предприниматель» (ФОП) .Ключевым аспектом такой комбинации является простота — требуется только один отчет и один налог с простой регистрацией.

Упрощенная система налогообложения способствовала развитию предпринимательства в стране . Вскоре после его введения произошла частичная легализация ведения бизнеса в стране. Кравчук, Бетлий и Бураковский, авторы исследования упрощенной системы налогообложения, заявили, что «сравнение преимуществ и недостатков различных вариантов выхода из тени показывает, что частичная легализация может быть весьма привлекательной для хозяйствующих субъектов» .

Кравчук, Бетлий и Бураковский, авторы исследования упрощенной системы налогообложения, заявили, что «сравнение преимуществ и недостатков различных вариантов выхода из тени показывает, что частичная легализация может быть весьма привлекательной для хозяйствующих субъектов» .

СКАЧАТЬ ПОЛНЫЙ НОМЕР (PDF):

Одностраничный разворот

ПРОЧИТАТЬ ОНЛАЙН ЧЕРЕЗ ISSUU:

Нажмите здесь

Налоговые системы НПЭ и ООО в 2021 г.

G Общий налог ция системаОбщая система налогообложения с уплатой подоходного налога (для юридических лиц) или НДФЛ (для НПЭ), в отличие от упрощенная система, не предусматривает каких-либо ограничений по виду деятельности, годовому доходу или количеству сотрудников.Однако у такой «свободы» есть свои недостатки. Ставка налога по общей системе составляет 18% от чистой прибыли / дохода.

При этом юридические лица уплачивают налог на прибыль, который рассчитывается как разница между доходами и расходами. Поэтому для компании, у которой есть значительный объем затрат (например, аренда офиса или производственных помещений, закупка материалов, оборудования, продуктов, необходимых для ведения бизнеса и т. Д.), Иногда гораздо выгоднее быть по общей системе налогообложения, потому что в этом случае размер дохода может быть либо очень небольшим, либо даже отрицательным.

Поэтому для компании, у которой есть значительный объем затрат (например, аренда офиса или производственных помещений, закупка материалов, оборудования, продуктов, необходимых для ведения бизнеса и т. Д.), Иногда гораздо выгоднее быть по общей системе налогообложения, потому что в этом случае размер дохода может быть либо очень небольшим, либо даже отрицательным.

S Имплицированный налог ция система

Выше мы упоминали, что существует четыре группы единого налога в упрощенной системе налогообложения. Важно, что плательщиками первой и второй групп единого налога могут быть только НПН, а третьей и четвертой — и НПЭ, и ООО. Упрощенная система налогообложения предусматривает более низкие налоговые ставки, но в то же время накладывает определенные ограничения на каждую группу по видам деятельности, количеству сотрудников и годовому доходу.

Если по общей системе налогообложения можно заниматься любой деятельностью без каких-либо ограничений, то по упрощенной системе есть ограничения на деятельность. То есть есть виды деятельности, которыми вообще нельзя заниматься (например, производство, торговля алкоголем и другими подакцизными товарами), а также ограничения на деятельность в определенных группах.

То есть есть виды деятельности, которыми вообще нельзя заниматься (например, производство, торговля алкоголем и другими подакцизными товарами), а также ограничения на деятельность в определенных группах.

Первая группа плательщиков единого налога подходит для розничных или бытовых услуг. Наем запрещен.Лимит годового дохода составляет 1 000 002,00 грн.

Вторая группа — это для оказания услуг физическим лицам или другим плательщикам единого налога, по производству и реализации товаров, деятельности в сфере ресторанного бизнеса. Следовательно, будет невозможно оказывать услуги юридическим лицам или индивидуальным предпринимателям, которые находятся на общей налоговой системе.

Количество сотрудников не должно превышать 10 человек, а годовой доход –5 004 000,00 грн.

NPE / LLC на на третий группа может предоставлять свои услуги любому, как физическим, так и другим юридическим лицам, физическим лицам. лица-предприниматели по любой системе налогообложения. Нет никаких ограничений по найму. Лимит годового дохода составляет 7 002 000 грн.

НПЭ / ООО на четвертый группа — может быть выбран сельхозпроизводителями. Запрещается нанимать сотрудников для индивидуальных предпринимателей, для компаний с ограниченной ответственностью — без ограничений. Размер дохода — для НПЭ ограничений нет, для ООО — доля сельскохозяйственной продукции за предыдущий налоговый (отчетный) год должна быть не менее 75%.

Запрещается нанимать сотрудников для индивидуальных предпринимателей, для компаний с ограниченной ответственностью — без ограничений. Размер дохода — для НПЭ ограничений нет, для ООО — доля сельскохозяйственной продукции за предыдущий налоговый (отчетный) год должна быть не менее 75%.

Налоги. Когда и сколько платить

G Общий налог ция система

NPE уплачивает подоходный налог по ставке 18% от чистой прибыли (доход за вычетом расходов от предпринимательской деятельности) и военный налог по ставке скорость 1.5% и единовременный социальный взнос — 22% от чистой прибыли. ООО платит налог на прибыль по ставке 18% от дохода.

Если НПЭ / ООО имеет доход более 1 000 000,00 грн в течение года, законом предусмотрена обязанность зарегистрироваться в качестве плательщика налога на добавленную стоимость.

S Имплицированный налог ция система

НПЭ платит единый налог и ССК «на себя» — 22% от минимальной заработной платы. Сегодня это 1320,00 грн.

Сегодня это 1320,00 грн.

ООО платит только единый налог.

Первая группа ( НПЭ ) — фиксированная ставка — не более 10% от прожиточного минимума. В 2021 году это 227,00 грн.

Вторая группа ( NPE ) — фиксированная ставка — не более 20% минимальной заработной платы. В 2021 году это 1200,00 грн.

Фиксированные ставки для первой и второй группы устанавливаются органами местного самоуправления в зависимости от вида деятельности.Налог уплачивается ежемесячно.

Третья группа ( NPE / LLC ) — 5% от всей прибыли или 3% и НДС. Налог уплачивается раз в квартал.

Четвертая группа ( NPE / LLC ) — ставка налога определяется с одного гектара сельскохозяйственных земель и / или воды фонд земель и зависит от категории (типа) земель, их расположения.Налог уплачивается раз в квартал.

Отчетность

G Общий налог ation система

NPE подает налоговую декларацию на имущество и прибыль один раз в год в течение 40 календарных дней, следующих за отчетным годом.

ООО «» подает налоговую декларацию. Как правило, он подается один раз в квартал и рассчитывается как совокупная сумма.

S подразумеваемый налог ция система

NPE i n первая и вторая группы подают налоговую декларацию один раз в год, не позднее 60 календарных дней после последний календарный день отчетного года.

НПЭ / ООО в третьей группе подавать налоговую декларацию один раз в квартал, не позднее 40 календарных дней, следующих за последним календарным днем отчетного квартала.

НПЭ / ООО в четвертой группе подавать налоговую декларацию один раз в год, не позднее 20 февраля текущего года.

Отчетность по ГСН C

НПЭ, в том числе выбравшим упрощенную систему налогообложения, подавать Отчет по форме № D5 «для себя» один раз в год до 10 февраля каждого года.

НДС r eporting

В случае регистрации в качестве плательщика НДС NPE / LLC подает декларацию по налогу на добавленную стоимость ежемесячно в течение 20 календарных дней, следующих за отчетным месяцем.

Бухгалтерский учет

НПЭ в общей системе и в третьей группе единого налога (плательщики НДС) ведут Книгу доходов и расходов.

НПЭ в первой, второй и третьей группах плательщиков единого налога (не плательщиков НДС) ведут Книгу доходов.

Если возникнут вопросы — советуем обратиться к специалистам, которые помогут выбрать систему налогообложения с минимальными потерями для бизнеса.

Упрощенный вариант вычета для домашнего офиса

Начиная с 2013 налогового года (декларации поданы в 2014 году), налогоплательщики могут использовать упрощенный вариант при расчете вычета для коммерческого использования своего дома.

Примечание: Этот упрощенный вариант не меняет критериев того, кто может претендовать на вычет из домашнего офиса.Это просто упрощает требования к расчету и ведению учета допустимого вычета.

Особенности упрощенного варианта:- Стандартный вычет в размере 5 долларов за квадратный фут дома, используемого для бизнеса (максимум 300 квадратных футов).

- Допустимые детализированные вычеты, связанные с домом, полностью заявлены в Приложении A. (Например: проценты по ипотеке, налоги на недвижимость).

- Нет вычета амортизации дома или более позднего восстановления амортизации за годы, когда используется упрощенный вариант.

| Упрощенный вариант | Обычный метод |

|---|---|

| Вычет за использование домашнего офиса части жилого помещения допускается только в том случае, если эта часть исключительно , используемая на регулярной основе для деловых целей | То же |

| Допустимая площадь жилых помещений для бизнеса (не более 300 квадратных футов) | Доля домов, используемых для ведения бизнеса |

| Стандартные 5 долларов за квадратный фут, используемые для вычета домашнего бизнеса | Определены фактические расходы и ведется учет |

| Детальные вычеты, связанные с домашним хозяйством, заявленные в полном объеме в Приложении А | Детализированные вычеты, связанные с домом, распределенные между Графиком А и графиком работы (Sch.C или Sch. F) |

| Без амортизационных отчислений | Амортизационные отчисления за часть дома, используемого для ведения бизнеса |

| Без восстановления амортизации при продаже дома | Возврат амортизации на прибыль от продажи дома |

| Удержание не может превышать валовой доход от коммерческого использования дома за вычетом деловых расходов | То же |

| Сумма, превышающая ограничение валового дохода, может быть перенесена на , но не на | Сумма, превышающая ограничение валового дохода, может быть перенесена на |

| Перенос убытков от использования обычного метода в предыдущем году можно не истребовать | Перенос убытков от использования обычного метода в предыдущем году может быть востребован, если критерий валового дохода выполнен в текущем году |

- Вы можете использовать упрощенный или обычный метод для любого налогового года.

- Вы выбираете метод, используя этот метод в своей своевременно поданной оригинальной федеральной налоговой декларации за налоговый год.

- После того, как вы выбрали метод для налогового года, вы не можете позже перейти на другой метод для этого же года.

- Если вы используете упрощенный метод для одного года и обычный метод для любого последующего года, вы должны рассчитать амортизационный вычет для следующего года, используя соответствующую дополнительную таблицу амортизации. Это верно независимо от того, использовали ли вы дополнительную таблицу амортизации в течение первого года, когда недвижимость использовалась в бизнесе.

Полную информацию о новой опции можно найти в PDF-документе «Порядок получения доходов на 2013-13 гг.».

IRS предоставляет упрощенные правила бухгалтерского учета для малых предприятий Frazier & Deeter, LLC

Предлагаемые новые правила объясняют, как малые предприятия могут использовать упрощенные правила бухгалтерского учета, принятые TCJA. Закон 2017 года упрощает применение метода правил бухгалтерского учета для предприятий (кроме налоговых убежищ) со среднегодовой валовой выручкой, не превышающей 26 миллионов долларов в 2020 году с поправкой на инфляцию, что обычно позволяет использовать кассовый метод.Предлагаемые правила также касаются специальных правил бухгалтерского учета для долгосрочных контрактов с целью внесения изменений в законодательство, применимых к корпоративным налогоплательщикам.

TCJA также освобождает налогоплательщиков, отвечающих критерию валовой выручки, от единых правил капитализации и добавляет исключение к требованию использовать метод инвентаризации, если инвентарные запасы предприятия рассматриваются как непредвиденные материалы и материалы или соответствуют методу, отраженному в хозяйственных расходах. применимый финансовый отчет (AFS).Если у компании нет AFS, налогоплательщики могут использовать свои бухгалтерские книги и записи. Предлагаемые правила реализуют эти законодательные изменения и содержат уточняющие определения.

Примеры проверки валовых поступлений

Правила предлагают несколько примеров того, как применять тест валовой выручки к различным типам организаций.

Пример: Налогоплательщик A, корпорация S с календарным годом, является торговым посредником и ведет запасы. В 2017, 2018 и 2019 годах валовая выручка S составила 10, 11 и 13 миллионов долларов соответственно.В 2020 году налогоплательщик А соответствует критерию валовых поступлений, получив в среднем 11,3 миллиона долларов за последние три года, что не превышает лимит в 26 миллионов долларов.

Пример. Налогоплательщик A, корпорация C, сантехнический подрядчик, который устанавливает сантехнику в домах клиентов или на предприятиях. Валовая выручка компании A за 2017–2019 налоговые годы составляет 20, 16 и 30 млн долларов соответственно. Средняя годовая валовая выручка A за три налоговых периода, предшествующих 2020 налоговому году, составляет 22 миллиона долларов ((20 миллионов долларов + 16 миллионов долларов + 30 миллионов долларов) / 3 = 22 миллиона долларов.Налогоплательщик А может использовать кассовый метод для своей торговли или бизнеса в 2020 налоговом году, поскольку его среднегодовая валовая выручка за предыдущие три налоговых года не превышает 26 миллионов долларов.

Для налогоплательщика, не являющегося корпорацией или партнерством, тест применяется с учетом суммы валовых поступлений, полученных от всех сделок или предприятий этого налогоплательщика.

Пример: Налогоплательщик B — это физическое лицо, которое управляет тремя отдельными предприятиями, которые указаны в Приложении C федеральной налоговой декларации B.На 2020 год Business X — это розничный магазин со средней годовой валовой выручкой в 15 миллионов долларов, Business Y — танцевальная студия со средней годовой валовой выручкой в 6 миллионов долларов, а Business Z — это автомастерская со средней годовой валовой выручкой в 12 миллионов долларов. Валовая выручка B — это совокупная сумма, полученная от всех трех сделок или предприятий B, 33 миллиона долларов. Следовательно, на 2020 год X, Y и Z не соответствуют валовой выручке.

Налогоплательщику, занимающемуся фермерским бизнесом и отдельным нефермерским бизнесом, не запрещается использовать кассовый метод для сельскохозяйственного бизнеса, даже если налогоплательщику может быть запрещено использовать кассовый метод для несельскохозяйственного бизнеса.

Материалы и принадлежности, списание De Minimis

Одно важное уточнение состоит в том, что налогоплательщики, которые выбирают вариант рассматривать предметы инвентаря как материалы и расходные материалы, не могут использовать выбор de minimis для расходования недорогих предметов — тех, которые стоят менее 2500 долларов США или 5000 долларов США для налогоплательщиков с соответствующей финансовой отчетностью. Таким образом, выборы отменит вычеты, которые налогоплательщики могли брать в рамках минимальной безопасной гавани, в обмен на использование упрощенного метода инвентаризации.

Налогоплательщики, возможно, уже начали подавать изменения в метод бухгалтерского учета (формы 3115), чтобы реклассифицировать и вычесть бывшие «товарно-материальные запасы» как «минимальные» материалы и материалы, на основании руководства, выпущенного на сегодняшний день. Эти предлагаемые правила могут потребовать дополнительных (неблагоприятных) корректировок или дальнейшего использования метода налогоплательщиков в бухгалтерском учете в их «Бухгалтерских книгах и записях», для которых степень достоверности и ограничения все еще в основном не определены.

Налогоплательщики могут определять количество своих материалов и материалов, используя либо конкретный метод идентификации, либо метод FIFO, либо метод средней стоимости.Налогоплательщики не могут идентифицировать свои запасы, используя метод «последний пришел — первым ушел» (LIFO), а также не могут оценивать материалы и материалы, используя метод более низкой стоимости или рыночной стоимости (LCM).

Долгосрочные контракты

Положения также содержат рекомендации для малых предприятий с долгосрочными контрактами на строительство и определяют требования для освобождения от метода процентной готовности и единых правил капитализации. Для налогоплательщиков с доходом по долгосрочным контрактам, отраженным по методу процента выполнения, IRS объясняет, как применять метод ретроспективного анализа после отмены корпоративного альтернативного минимального налога и введения налога на уменьшение базы и налога на злоупотребления. (БИТЬ).

Налогоплательщики могут полагаться на предлагаемые правила до тех пор, пока не будут опубликованы окончательные правила. Если у вас есть вопросы о том, как предлагаемые правила применяются к вашему бизнесу, обратитесь к налоговому специалисту Frazier & Deeter.

Как работает нынешняя система международного налогообложения?

НАЛОГООБЛОЖЕНИЕ ИНОСТРАННЫХ ДОХОДОВ

В соответствии с Законом о сокращении налогов и занятости (TCJA) 2017 года федеральное правительство устанавливает различные правила в отношении различных типов доходов, которые международные компании-резиденты США получают в зарубежных странах (таблица 1).

- Доход, который представляет собой «нормальную прибыль» от физических активов — считается, что это 10 процентов в год от остаточной стоимости этих активов — освобожден от корпоративного подоходного налога в США.

- Доход, превышающий 10-процентный доход, называемый глобальным нематериальным низким налоговым доходом (или GILTI), ежегодно облагается налогом по ставке, равной половине корпоративной ставки США, составляющей 21 процент, с внутреннего дохода с вычетом 80 процентов уплаченных иностранных подоходных налогов. Поскольку половина корпоративной ставки в США составляет 10,5 процента, кредит в размере 80 процентов исключает налог GILTI для американских корпораций, за исключением любого налога на прибыль в зарубежных странах со ставкой менее 13 процентов.125 процентов. После 2025 года ставка налога GILTI повышается до 62,5 процента корпоративной ставки США, или 13,125 процента, в результате чего корпорации в США подлежат обложению налогом GILTI только по подоходному налогу в зарубежных странах в размере менее 16,406 процента.

- Доход от пассивных активов, таких как облигации или определенные категории легко перемещаемых активов, подлежит налогообложению в соответствии с подразделом F Налогового кодекса по полной 21-процентной корпоративной ставке с вычетом 100 процентов иностранных налогов на прибыль по этим категориям доходов. .

Американские компании могут требовать возмещения налогов, уплаченных иностранным правительствам с доходов GILTI и подраздела F, только в пределах их налоговых обязательств США по этим источникам дохода. Однако фирмы могут объединять свои кредиты в рамках отдельных категорий дохода. Избыточные иностранные кредиты на GILTI, полученные в странах с высокими налогами, поэтому могут быть использованы для компенсации налогов США на GILTI из стран с низкими налогами. Американские компании не могут требовать возмещения иностранных налогов на 10-процентную прибыль, освобожденную от налога США, для компенсации налогов США на прибыль GILTI или подчасть F.

Предположим, например, что транснациональная компания из США инвестирует 1000 долларов в здания и оборудование для своей дочерней компании в Ирландии и получает прибыль в размере 250 долларов в Ирландии, где ставка налога составляет 12,5%. Он также держит 1000 долларов в ирландском банке, по которым он получает 50 долларов процентов.

- Компания платит ирландскому правительству налог в размере 31,25 доллара на 250 долларов прибыли, полученной в Ирландии, плюс еще 6,25 доллара на 50 долларов процентов от ирландского банка. В целом, он платит 37,50 долларов из ирландского налога на доход в размере 300 долларов.

- Компания не облагает налогом США первые 100 долларов ирландской прибыли (10 процентов инвестированного капитала). Он должен уплатить налог до вычета налогов в размере 15,75 доллара на 150 долларов GILTI (250 долларов прибыли минус 100 долларов освобожденной от налогообложения суммы). Он должен 10,50 долларов (21 процент от 50 долларов) по процентам от ирландского банка. Таким образом, общий налог до вычета налогов в США составляет 26,25 доллара.

- Компания может потребовать иностранный налоговый кредит в размере 21,25 доллара от своих ирландских инвестиций. Он состоит из 15 долларов ирландского налога на доход GILTI (80 процентов от суммы.125 × 150 долларов США) и полные 6,25 доллара ирландского налога на процентный доход.

- Таким образом, в целом американская компания платит 37,50 долларов налога в Ирландию и дополнительно 5 долларов США в Соединенные Штаты (26,25 доллара за вычетом иностранного налогового кредита в размере 21,25 доллара), что составляет общую сумму налоговых обязательств в размере 42,50 долларов. Это можно разбить на

- Ирландский налог в размере 12,50 долларов на первые 100 долларов прибыли от инвестиций;

- $ 18,75 ирландского налога плюс 0,75 $ чистого налога США на $ 150 GILTI; и

- $ 6,25 ирландского налога плюс $ 4.25 долларов США на процентный доход в размере 50 долларов США.

TCJA также ввел специальную ставку налога на полученный за рубежом нематериальный доход (FDII) — прибыль, которую фирма получает от находящихся в США нематериальных активов, используемых для получения экспортных доходов для американских фирм. Примером может служить доход, который фармацевтические компании США получают от зарубежных продаж, связанных с патентами, которыми они владеют в Соединенных Штатах. Максимальная ставка по FDII составляет 13,125 процента, а после 2025 года вырастет до 16,406 процента.FDII стремится побудить транснациональные корпорации США сообщать о своей нематериальной прибыли Соединенным Штатам, а не зарубежным странам с низкими налогами.

Большинство стран, включая все другие страны Большой семерки (Канада, Франция, Германия, Италия, Япония и Великобритания), используют территориальную систему, которая освобождает от налогообложения большинство так называемых «активных» иностранных доходов. Третьи имеют гибридные системы, которые, например, освобождают иностранный доход только в том случае, если налоговая система иностранного государства аналогична налоговой системе в стране происхождения.В целом, система освобождения от налогов обеспечивает более сильный стимул, чем нынешняя налоговая система США, для получения дохода в странах с низкими налогами, поскольку доходы из иностранных источников из стран с низкими налогами не облагаются минимальным налогом.

Во многих странах также есть положения, известные как «патентные боксы», которые разрешают специальные ставки на прибыль по патентам, которые их транснациональные корпорации-резиденты держат в национальных филиалах.

Однако в большинстве других стран также действуют правила, аналогичные правилам раздела F США, которые ограничивают возможность их корпораций-резидентов переводить прибыль в страны с низкими доходами путем налогообложения иностранного «пассивного» дохода по методу начисления.В этом смысле даже страны с формальной территориальной системой не освобождают весь доход из иностранных источников от внутреннего налога.

ВНУТРЕННИЕ ИНВЕСТИЦИИ

Страны, включая США, как правило, облагают налогом доход транснациональных корпораций, базирующихся за рубежом, в пределах своих границ по той же ставке, что и доходы компаний-резидентов страны. Однако компании использовали различные методы, чтобы переместить сообщаемую прибыль из стран с высокими налогами, в которых они инвестируют, в страны с низкими налогами и очень низкой реальной экономической деятельностью.

Правила раздела F США и аналогичные правила в других странах ограничивают многие формы перевода прибыли компаниями-резидентами страны, но не применяются к компаниям-резидентам-иностранцам. Страны используют другие правила для ограничения перемещения доходов. Например, во многих странах действуют правила «тонкой капитализации», которые ограничивают возможность компаний вычитать процентные платежи связанным сторонам в странах с низкими налогами, чтобы уменьшить заявленную прибыль от внутренних инвестиций.

TCJA ввел новый минимальный налог, Альтернативный налог на размывание базы (BEAT), чтобы ограничить возможность фирм выводить прибыль из Соединенных Штатов.BEAT устанавливает альтернативный минимальный налог в размере 10,5% на определенные платежи, включая процентные платежи, связанным сторонам, которые в противном случае вычитались бы как коммерческие расходы.

Обновлено в мае 2020 г.

Что такое сквозные бизнесы? | Центр налоговой политики

Большинство американских предприятий облагаются налогом как сквозные (или сквозные) организации, которые, в отличие от C-корпораций, не облагаются корпоративным подоходным налогом или любым другим налогом на уровне юридических лиц. Вместо этого их владельцы или участники включают свои распределенные доли прибыли в налогооблагаемую прибыль по индивидуальному подоходному налогу.К сквозным бизнесам относятся индивидуальные предприятия, партнерства, компании с ограниченной ответственностью и S-корпорации.

Типы сквозных организаций

Индивидуальные предприниматели : Бизнес с единственным владельцем не подает отдельную налоговую декларацию, а указывает свою чистую прибыль в Приложении C индивидуальной налоговой декларации собственника (Форма 1040). Как правило, весь чистый доход от индивидуального предпринимательства также подлежит обложению налогом на заработную плату в соответствии с Законом о взносах самозанятых лиц (SECA).

Товарищества : Товарищества подают налоговую декларацию на уровне организации (Форма 1065), но прибыль распределяется между владельцами, которые указывают свою долю чистой прибыли в Приложении E формы 1040. Общие партнеры облагаются налогом SECA на всю свою чистую прибыль. , в то время как ограниченные партнеры облагаются налогом SECA только на «гарантированные выплаты», которые представляют собой компенсацию за трудовые услуги.

Общества с ограниченной ответственностью (ООО): ООО — это компании, уполномоченные законодательством штата.Владельцы ООО, называемые участниками, могут включать физических лиц, корпорации, другие ООО и иностранные организации; не существует максимального количества членов, и в большинстве штатов также разрешено единоличное владение. Определенные виды деятельности, такие как банковское дело и страхование, обычно запрещены. LLC могут выбрать налогообложение как корпорация, партнерство или как часть налоговой декларации своих членов («юридическое лицо, не являющееся юридическим лицом»). Члены организаций, не являющихся юридическими лицами, облагаются налогом SECA на свои доходы.

S-корпорации : Соответствующие критериям национальные корпорации, которые выбирают статус S-корпорации, подают корпоративную налоговую декларацию (форма 1120S), но прибыль поступает к акционерам и отражается в Приложении E формы 1040.S-корпорации могут иметь только один класс акций и не могут иметь более 100 акционеров, которые должны быть гражданами США или физическими лицами-резидентами. (Однако некоторые поместья, трасты и освобожденные от налогов организации также разрешены.) Владельцы S-корпораций не платят налог SECA на свою прибыль, но обязаны выплачивать себе «разумную компенсацию», которая подлежит обычному социальному обеспечению или Налог «FICA» (Федеральный закон о страховых взносах).

Рост сквозных передач