ОКПО по ИНН узнать бесплатно онлайн

Для идентификации и учета организаций и предпринимателей государство создало множество классификаторов. Среди них общероссийский классификатор предприятий и организаций (ОКПО) – самый базовый, на его основании предприятию присваиваются другие коды статистики. Он облегчает государству задачи проведения статистического анализа и управления информацией о субъектах хозяйствования. В статье разберем, что такое код ОКПО, для чего он нужен, где его можно узнать и какую информацию он позволит получить.

Что такое код ОКПО

Чтобы легализовать деятельность, все предприятия должны получить код ОКПО. Он указывает направление деятельности, в котором работает предприятие. Объекты классификации по ОКПО:

- Юридические лица;

- Организации без образования юрлица;

- Индивидуальные предприниматели.

Органы государственной статистики в обязательном порядке присваивают код каждой организации или ИП при регистрации. Это происходит автоматически на основании данных ЕГРИП и ЕГРЮЛ.

Присвоенный код ОКПО, хозяйствующий субъект сохраняет в течение всего периода деятельности. Реорганизация или смена юридического адреса не требует его изменения. Однако при смене вида деятельности, код изменяется. Получить новый можно в органах Росстата, указав причиной смену отрасли. При ликвидации предприятия код удаляется из классификатора и не может быть использован еще 5 лет. Одинаковых кодов ОКПО нет.

Для чего нужен ОКПО

В первую очередь, ОКПО нужен Росстату для проведения статанализа и налаживания информационного обмена. Кроме того, он позволяет идентифицировать хозсубъекты РФ, автоматизировать обработку информации и обмен сведениями.

Код ОКПО не менее важен для организаций и их руководителей. Только после его получения деятельность становится легальной. Без кода нельзя изменить учредительные документы, открыть новый филиал или сменить руководителя. К тому же, код является обязательным реквизитом для множества документов: договоров, соглашений, лицензий, актов.

Код ОКПО не является конфиденциальным. Зная код, можно провести поиск по базам данных и узнать официальную информацию о субъекте. Зная код ОКПО, легче получить доступ к другим реестрам и проверить, добросовестно ли выполняет ваш контрагент свои обязательства перед государством, не открыта ли процедура банкротства в его отношении.

Из чего состоит ОКПО

Классификатор ОКПО состоит из двух частей. Первая предназначена для организаций, вторая — для ИП. Каждая часть состоит из трех блоков:

Блок идентификации содержит код ОКПО. Код ОКПО организаций имеет 8 знаков, ИП — 10 знаков. Первые цифры кода определяют сферу деятельности:

- природные и трудовые ресурсы;

- продукты труда и производственной деятельности;

- субъекты народного хозяйства;

- управление и документация.

Блок наименования объекта. В этом блоке указывается наименование организации или ИП. Для организаций в коде ОКПО указывают полное или сокращенное наименование организации и, при наличии, ее наименование на английском языке. Для предпринимателей указывают, что субъект является индивидуальным предпринимателем, и фиксируют Ф.И.О.

Блок классификационных признаков содержит коды других классификаторов. В нем находится информация о шести классификаторах: ОКАТО, ОКФС, ОКОГУ, ОКОПФ, ОКВЭД и ОКТМО.

Классификатор существует только в электронном виде и постоянно изменяется. Добавляются новые организации, ликвидируются существующие, меняются виды деятельности.

Как узнать код ОКПО для организации или ИП

Первоначально код ОКПО выдается Управлением Росстата при регистрации предприятия. Кроме того, узнать код ОКПО можно, заглянув в документацию. Код является обязательным реквизитом во многих документах и нередко бывает указан на печати.

Если код утерян, то можно запросить новую выписку с кодом в Росстате, но это платная услуга. Для этого в Росстат нужно подать запрос и представить свидетельство ОГРН, ИНН, выписку из ЕГРЮЛ/ЕГРИП. В течение 5 дней вам предоставят ответ с кодом.

Чтобы получить информацию о контрагентах, можно обратиться в отделение ФНС по месту жительства. Заполнив заявление, вы сможете получить информацию по ОКПО лично или по почте в течение 5 дней.

Бюрократизация и негибкость государственных структур создают проблемы при обращении: необходимость подавать заявление лично, стоять в очередях, оплатить госпошлины. Есть способ проще — воспользоваться интернетом. Поисковая система поможет выйти на сайт организации. Многие фирмы публикуют код ОКПО на своем сайте среди реквизитов.

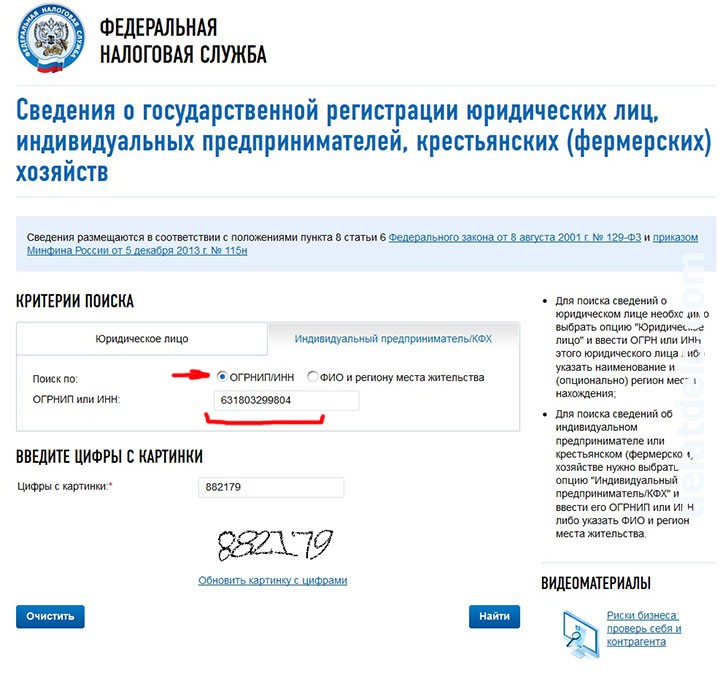

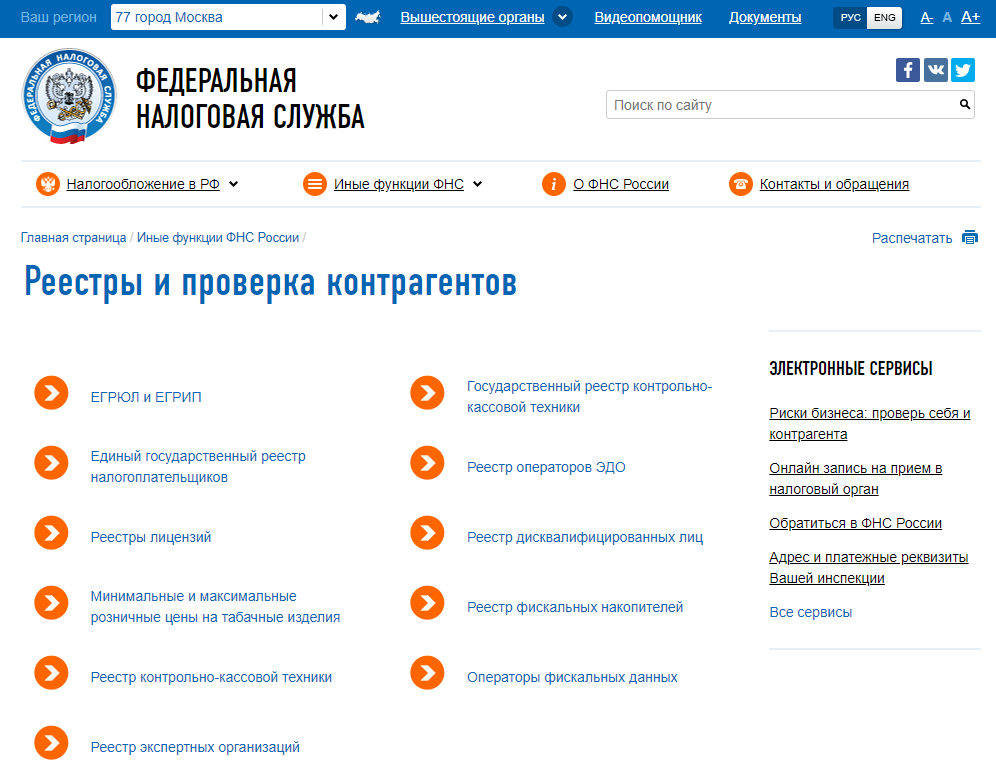

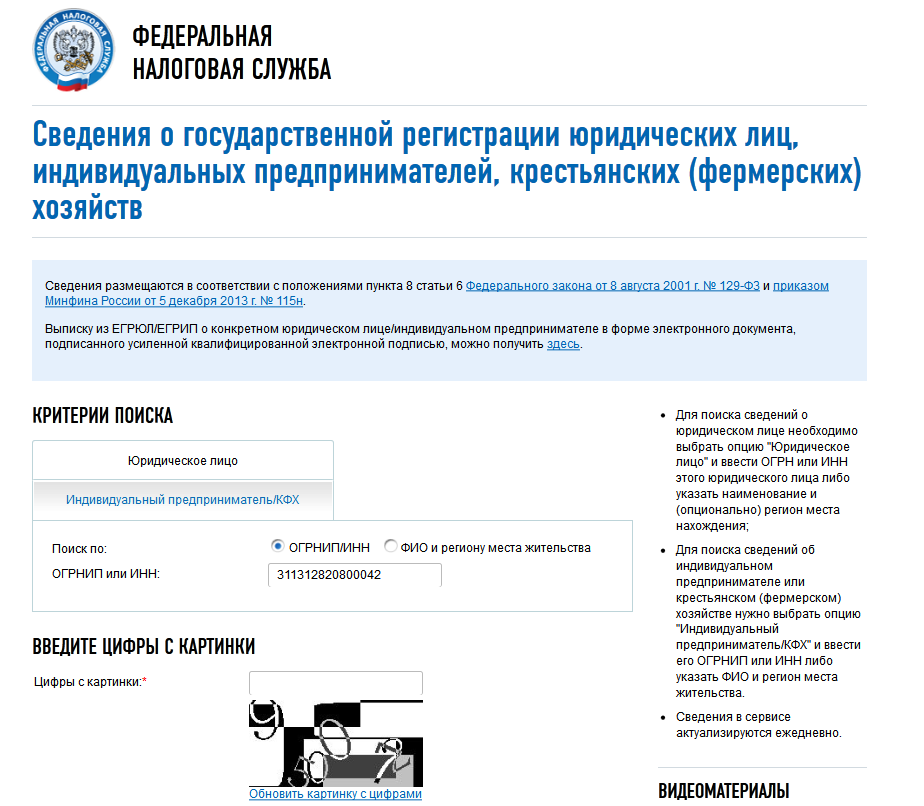

Как узнать ОКПО по ИНН

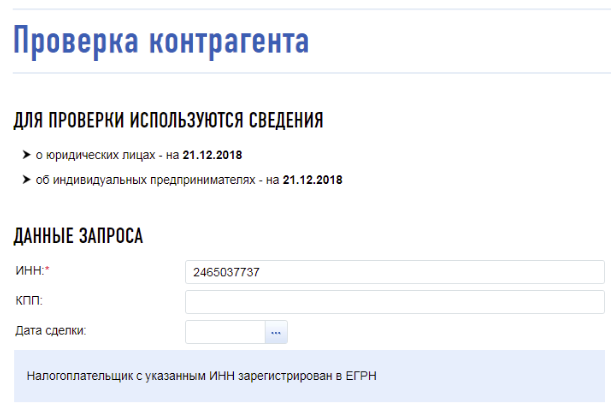

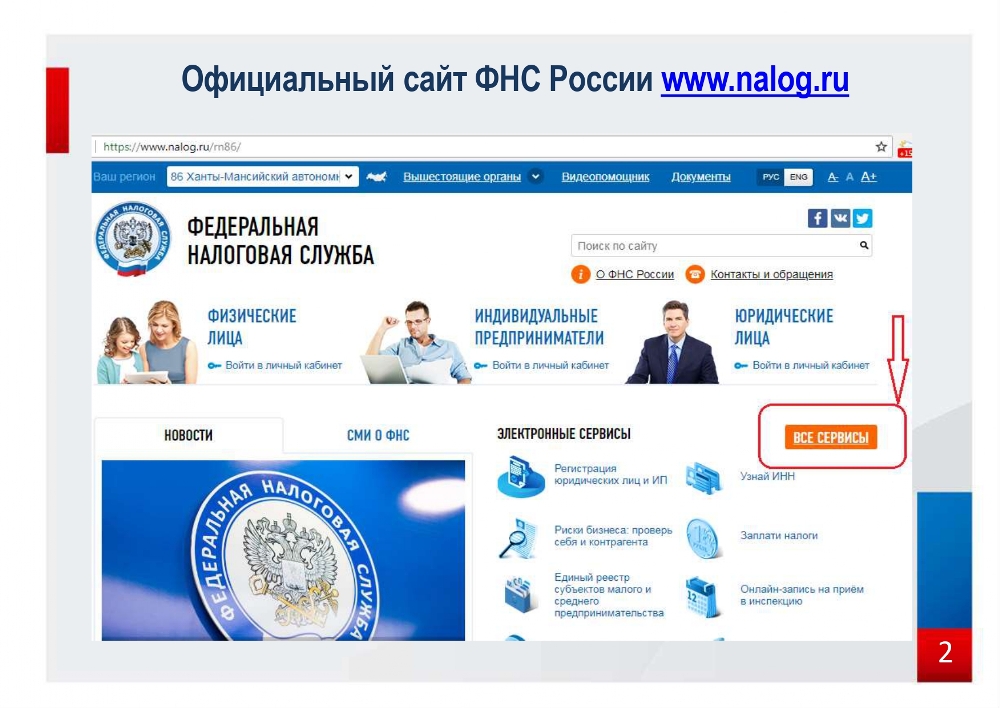

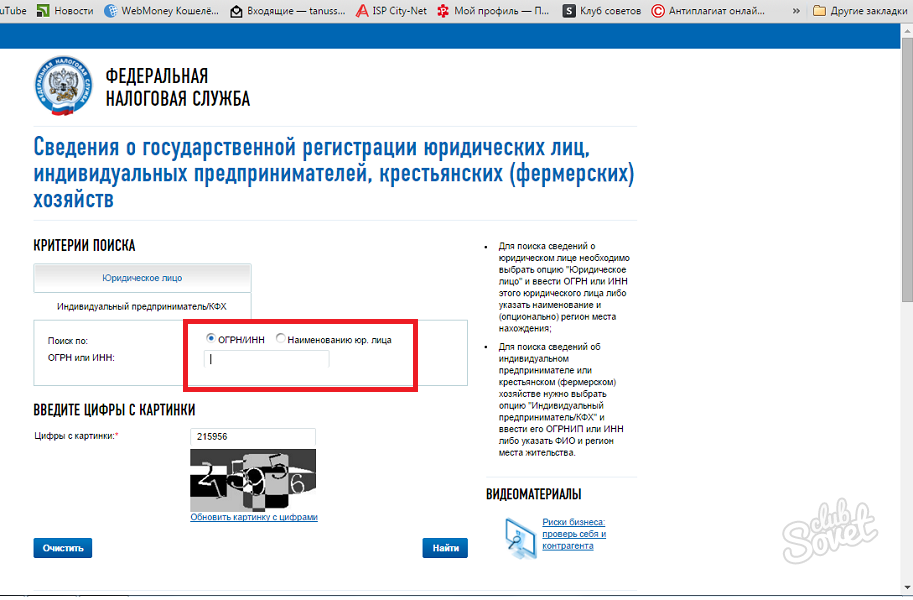

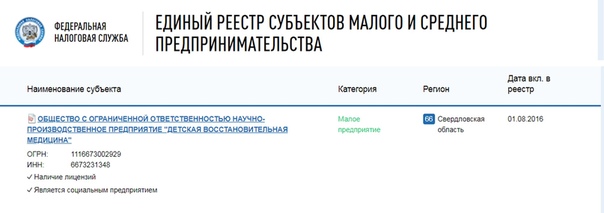

Федеральная налоговая служба разместила на своем сайте онлайн-сервис для проверки контрагентов. Для этого нужно выбрать электронный сервис «Риски бизнеса» и ввести ИНН, ОГРН/ОГРНИП или наименование юрлица или ИП. С помощью сервиса, вы сможете узнать юридический адрес компании, но не код ОКПО. Зная адрес, вы можете обратиться в районную администрацию и запросить код там.

С помощью ресурсов okpo.ru и egrul.com можно за плату оставить заявку на получение кодов статистики или запрашивать выписки из государственных реестров.

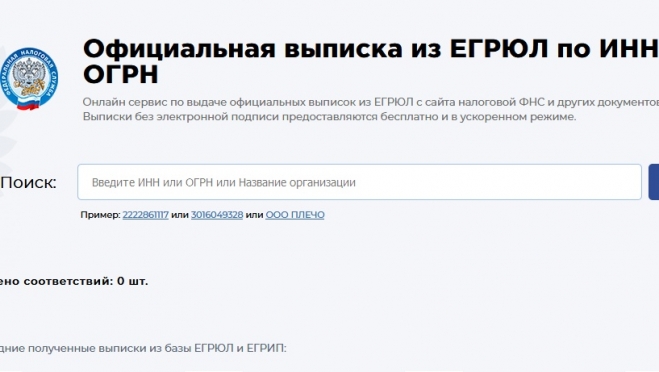

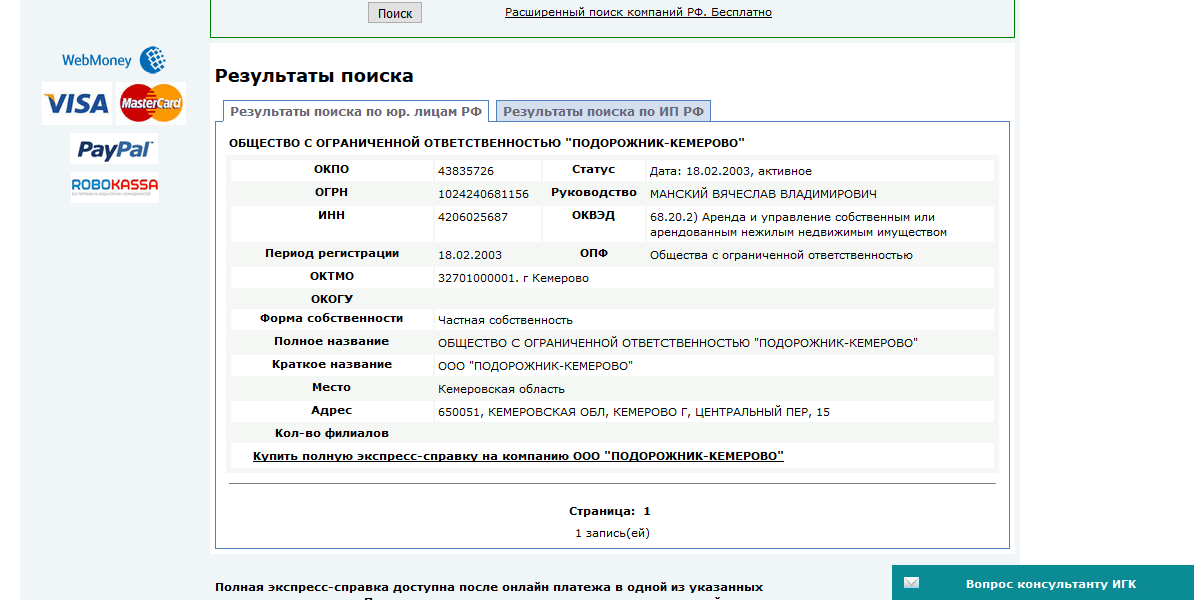

Самым быстрым и надежным способом является поиск кода ОКПО на сайте Росстата (http://statreg.gks.ru/). Он позволяет сформировать и распечатать уведомление. Чтобы начать поиск, нужно указать один из реквизитов: ОКПО, ИНН или ОГРН. В результатах поиска отразится организация, и сформируется уведомление. Оно содержит все коды статистики: ОКПО, ОКАТО,ОКТМО, ОКФС, ОКОГУ, ОКОПФ.

Автор статьи: Елизавета Кобрина

Используйте надежные источники: веб-сервис Контур.Бухгалтерия позволит узнать код ОКПО контрагента за пару минут. Кроме того, первые 14 дней пользования предоставляется возможность работать в сервисе бесплатно.

Как узнать расчетный счет по ИНН онлайн и бесплатно

Здравствуйте! В этой статье мы расскажем где и как можно узнать расчетный счет организации по ИНН. Расчетные счета компаний используются не только для ведения расчетов, но и для взыскания долгов. Как поступить взыскателю, если расчетный счет должника неизвестен.

Структура расчетного счета

В структуру расчетного счета входят 20 цифр. Это не случайный набор, каждая из них содержит данные, характеризующие тип счета. Разберемся подробнее.

Как узнать расчетный счет по ИНН

Способов узнать номер расчетного счета организации, несколько. Остановимся на каждом подробнее.

Можно ли узнать номер счета на сайте ФНС?

Многие думают, что самый распространенный способ поиска номера расчетного счета — это сайт ФНС, а именно раздел «Проверь себя и контрагента». Но это ошибочное мнение. В итоговой выписке реквизитов счета вы не узнаете. Если вы введете номер ИНН организации или ИП на сайте Налоговой, вам предоставят возможность

Узнаем номер счета посредством договора

Если вы оформляли свои взаимоотношения с компанией или фирмой договором, то для того, чтобы узнать счет, займитесь изучением раздела «Реквизиты» .

Далее обсудим еще несколько способов того, как узнать расчетный счет.

Узнаем счет через платежки

Узнать нужный реквизит вы вполне можете через платежку, которую вам выдали при оплате за товар или услуги. Цифры расчетного счета указываются в верхней части квитанции.

В разделе реквизиты на сайте компании

Если репутация у компании хорошая, то на официальном сайте все реквизиты есть.

Узнаем номер счета через государственные органы

Это более сложный способ. Для начала вам нужно обратиться в суд с обоснованным заявлением о предоставлении данных о расчетном счете компании. Суд, рассмотрев ваше заявление, примет соответствующее решение: отказать или удовлетворить ваши требования. В случае положительного вердикта, вы получаете на руки исполнительный лист, который необходимо заверить у нотариуса (а это дополнительные затраты). Только после этого вы можете обратиться в ПФР или в вашу налоговую с запросом о предоставлении вам данных о р/с компании.

Для начала вам нужно обратиться в суд с обоснованным заявлением о предоставлении данных о расчетном счете компании. Суд, рассмотрев ваше заявление, примет соответствующее решение: отказать или удовлетворить ваши требования. В случае положительного вердикта, вы получаете на руки исполнительный лист, который необходимо заверить у нотариуса (а это дополнительные затраты). Только после этого вы можете обратиться в ПФР или в вашу налоговую с запросом о предоставлении вам данных о р/с компании.

Вы можете отправить запрос на предоставление следующих данных:

- Сколько расчетных счетов в организации открыто;

- Наименования банковских организаций, где осуществлено открытие;

- Номера счетов;

- Сумма средств, размещенных на счетах;

- Отчет о движении денег по счетам.

Узнаем номер счета через 1С Бухгалтерию

- Входим в программу;

- Ищем раздел, в котором отражены контрагенты;

- Проводим сортировку компаний по наименованию;

- Отыскиваем интересующую;

- Получаем информацию.

Узнаем номер счета через Сбербанк Онлайн

Актуально, если вы точно знаете, что счет открыт именно в этой банковской организации. Для этого в специальную строку вам нужно ввести название компании и номер ее ИНН.

Как узнать расчетный счет ИП

Процедура аналогичная, как и с организациями, ничего другого здесь не скажешь.

Проверить расчетный счет организации по ИНН

Есть ряд случаев, в которых может потребоваться проверка расчетного счета компании. Их несколько:

- У некой фирмы задолженность перед вашей компанией, а погашать ее должник не торопится;

- Контрагент не выполняет обязательства по заключенным договорам;

- Вы хотите проверить счет компании до того, как начнете с ней сотрудничать;

- Утеряна связь с представителями фирмы.

Заключение

Завершая наш сегодняшний разговор можно сделать вывод, что варианты, с помощью которых вы можете получить информацию о другой компании есть.

Программа 1С | Функции продукта «1С:Контрагент» | ||||

Автозаполнение реквизитов контрагента | Автозаполнение и проверка реквизитов ФНС, ФСС, ПФР | Досье контрагента | Информации о проверках контрагентов государственными органами | Сведения из ФИАС | |

| 1С:275ФЗ | Да | — | Да | — | Да |

1С:ERP Управление предприятием 2 | Да | — | Да | Да | Да |

| 1С:Бюджет муниципального образования 8 | Да | — | Да | Да | Да |

| 1С:Клиент ЭДО 8, редакция 2.0 | Да | — | Да | — | — |

1С:Управление холдингом 1. 3 3 | Да | Да | Да | Да | Да |

Бухгалтерия государственного учреждения 1.0 | Да | — | — | — | — |

Бухгалтерия государственного учреждения 2.0 | Да | Да | Да | Да | Да |

| Бухгалтерия предприятия, редакция 3.0 | Да | Да | Да | Да | Да |

| Государственные и муниципальные закупки | Да | — | — | — | Да |

| Договорчики | Да | — | — | — | — |

| Документооборот государственного учреждения 8 | Да | — | Да | Да | Да |

Документооборот 8 | Да (только для КОРП) | — | Да (только для КОРП) | Да (только для КОРП) | Да |

Комплексная автоматизация, редакция 1. | Да | Да | — | — | — |

Комплексная автоматизация, редакция 2.0 | Да | — | Да | Да | Да |

1С:Управление торговлей и взаимоотношениями с клиентами(CRM) | Да | — | Да | Да | Да |

1C:CRM.Модуль для 1С:ERP и 1С:КА2 | Да | — | Да | Да | Да |

| Отчетность предпринимателя, редакция 2.0 | Да | Да | — | — | Да |

Розница, редакция 2.2 | Да | — | Да | Да | Да |

Управление нашей фирмой, редакция | Да | Да | Да | Да | Да |

Управление производственным предприятием, редакция 1.3 | Да | Да | — | — | — |

Управление торговлей, редакция 11 | Да | — | Да | Да | Да |

Как узнать по ИНН физического лица фамилию и другие данные

Вопрос «как найти человека по ИНН» достаточно часто задают в интернете. Почему именно этот документ становится объектом пристального внимания и рассматривается как возможность поиска данные о личности? Ответ прост — потому что ИНН присваивается каждому. Основной источник данных — налоговая служба. Но как с помощью неё искать, если данные человека конфиденциальны?

Давайте разбираться подробнее. А заодно узнаем, что из себя вообще представляется такой документ как идентификационный номер налогоплательщика.

ИНН физического лица

Выдаётся каждому человеку и содержит в себе определённый набор цифр, который шифрует данные о налогоплательщике. Набор цифрового значения индивидуальный и не повторяется в пределах территории Российской Федерации.

Соответственно, так как действует правило конфиденциальной информации, то просто так без обхода правил, найти информацию в интернете в свободном доступе не удастся.

Проверка по номеру ИНН

Юрлицам и «ипешникам» так же как и физилица ИНН выдаётся. Но данные о них по номеру найти ещё как-то можно. О деятельности, о различных кодировках. А если физическое лицо бизнесом не занимается, то и данных о нём для всех остальных нет.

Тут важно понимать разницу. Если вы потеряли собственный ИНН, то восстановление документа даже такого уровня проблемой не станет. Просто пишем заявление в федеральную налоговую службу и ждём положенный срок.

А вот, если объектом вашего «пристального интереса» будет являться другой человек, то налоговая на вас лишь подозрительно посмотрит.

Что можно узнать из номера ИНН физлица

Как мы уже писали, номер ИНН — шифр из 12 цифр, за которыми скрываются данные о человеке как налогоплательщике в РФ. Во-первых, что проще всего — можно узнать фамилию, имя и отчество. Это ещё не закрытая информация. Даже существует множество электронных сервисов, которые справляются с задачей выдачи ФИО по ИНН.

Но что ещё можно узнать, имея на руках цифры номера:

- Во-первых, регион, в котором выдали гражданину этот документ. За него отвечают первые четыре цифры в номере.

- Во-вторых, если смотреть на последующие шесть цифр, то получим номер доступа к личным данным гражданина. Да, это не сами данные, но уже что-то.

- И последние две цифры из всего двенадцати-значного номера документа — номер доступа к упрощённым данным того же типа.

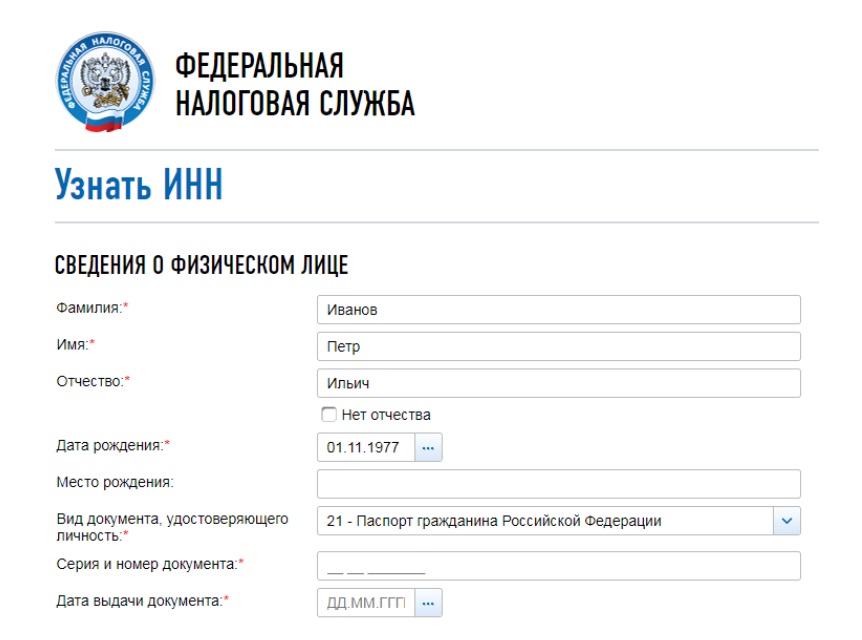

Проверить ИНН физлица на официальном сайте налоговой инспекции

Что для этого потребуется? Для начала, зайти на сам сайт. На этом сайте (речь идёт, напомним, об официальном электронном ресурсе ФНС) ищем специальную форму для заполнения. Что нам это даст? То, что мы сможем увидеть как относится гражданин к уплате своих налогов. То есть — есть ли у него задолженности. В некоторых случаях, такая банальная проверка может дать очень много, и как минимум спасти вас от неверного выбора в плане доверия. Когда речь идёт о финансах, лучше знать с кем имеешь дело.

Но подробнее:

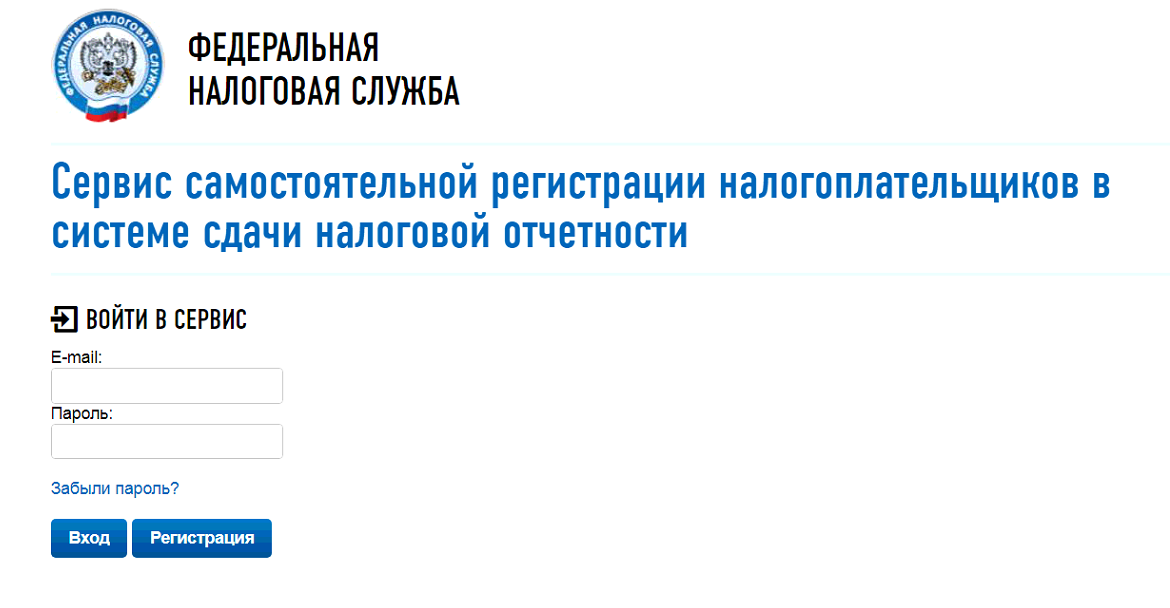

- Заходим на сайт налоговой и регистрируемся (о полноценной регистрации стоит почитать дополнительно).

- Заходим под своими данными (это и дата рождения, и номер СНИЛС, и прописка, и паспортная информация).

- Заполняем форму запроса данных по ИНН. Здесь нужно обязательно обозначить свою электронную почту, так как ответ поступит на неё в течение пяти дней с момента подачи запроса.

В случае, когда ИНН относится к тому человеку, который и является просителем, проблем никаких не возникнет. Вы даже денег за это не отдадите.

Проверить ИНН физического лица онлайн

Как уже было сказано раньше, с предпринимателями всё обстоит гораздо проще. С физическими лицами — сложнее, особенно, если вы ищите данные не своего ИНН. Есть несколько простых советов.

- Не пользуйтесь непроверенными сайтами. И дело даже не в вирусах. Если прибегать не к официальным ресурсам ведомств, можете получить ситуацию, когда ваши данные попадут к стороннему лицу, которое может их использовать в, скажем так, неприемлемых целях. Поэтому только портал ФНС.

- Существует множество страниц, которые предлагают выдать вам данные человека по номеру ИНН при условии, что вы заплатите за это символическую сумму. Опять же, вестись не стоит. То, что вы получите на экран своего компьютера — может быть просто набором случайных данных. А онлайн-формат федеральной налоговой службы как минимум защитит вас от утечки информации.

- Сайты, которые просят ввести номер вашего телефона за информацию. То же что и предыдущий пункт, только после ввода номера телефона, а потом и пришедшего на него кода доступа, вы с вероятностью в 99 процентов потеряете часть средств со счёта. А получите в итоге данные, или нет — вопрос открытый.

- Единственный портал кроме ФНС, где вы можете точно получить эту услугу — портал госуслуги. Как с ним работать — читайте в нашей отдельной статье. Однако он также позволяет пользоваться всеми привилегиями.

Но вопрос, как найти с помощью номера ИНН подробные данные о физическом лице так и остаётся открытым. Всё потому, что на данный момент — это невозможно. Точнее невозможно с помощью ФНС. Как мы уже написали, информация (кроме ФИО) вся конфиденциальная и не подлежит распространению.

Единственное, что вам останется — воспользоваться возможными связями в госструктурах, либо же приобрести пиратский контент. Но и тот, и другой способы — незаконны!

Поэтому остаётся довольствоваться тем, что будут известны ФИО и сам номер, по цифрам которого можно кое-что (но мало) узнать.

Другая ситуация наступает, когда номер налогоплательщика принадлежит не физлицу, а ИП или фирме.

Поиск ИП по ИНН

Ещё раз — для чего обычно ищутся данные юрлиц? Основная причина — проверка надёжности партнёра. Если вы предприниматель и планируете заключать какую-либо сделку, будь то сделка с деловым партнёром, или просто внесение в базу клиентов нового контрагента, вам лучше перестраховаться. Ведь налоговый учёт в сфере предпринимательства — крайне важный фактор, который влияет на благополучие вашей компании.

Если вы будете знать ИНН организации, то сможете запросить выписку из реестра юридических лиц. Кроме этого будут доступны данные:

- ОГРНИП и дата получения свидетельства.

- ФИО владельца.

- Дата ликвидации или прекращения деятельности (если таковая имеет место).

- Город и непосредственное отделение ведомства, которое оформляло регистрацию.

- Данные о настоящей деятельности (смотрите так же «Как ИП узнать свою систему налогообложения?»).

- Нормативные акты.

Опять же, данные в интернете будут обладать определённым уровнем конфиденциальности. И хотя вы сможете узнать все основные реквизиты ИП, для получения большего, придётся идти в налоговую (лично или по доверенности).

Ну, и главное, что это нам даст — мы сможем проверить наличие задолженностей по налогам. Для этого на портале ФНС ищем раздел «проверить себя и контрагента». Эту фразу можно вбить в поисковике на сайте.

Итог

Найти основные данные по ИНН реально. Но в случае физического лица — это будут лишь ФИО. А в случае ИП — основные реквизиты и возможные долги по неуплаченным налогам. Более личные сведения вы сможете получить только незаконными методами. Но зачастую, большего и не нужно. Зная, добросовестно ли относится ваш будущий партнёр к выплате налогов, вы сможете принимать решения более основательно.

Более личные сведения вы сможете получить только незаконными методами. Но зачастую, большего и не нужно. Зная, добросовестно ли относится ваш будущий партнёр к выплате налогов, вы сможете принимать решения более основательно.

после регистрации ИП мне десятки раз позвонили из разных банков — Приёмная на vc.ru

Сегодня, 6 марта 2020 года, пришло уведомление от налоговой, что я зарегистрирован в качестве индивидуального предпринимателя. Документы и заявку на расчетный счёт подавал через «Тинькофф Банк». Олег, надеюсь, всё будет хорошо. И у тебя тоже.

Каково было моё удивление, когда после подтверждения мне начали звонить, наверное, все банки, которые только есть в России, а также различные сомнительные финансовые организации.

Как же персональные данные, их передача третьим лицам? Или это нормальная практика в России? В итоге сложилось неприятное ощущение от нашей ФНС.

Звонили настолько часто, что даже записал видео с пропущенными звонками на телефоне:

Пишите в комментариях, сталкивались вы со сливом данных ФНС или нет?

53 779 просмотров

{ «author_name»: «Alexey Shevchuk», «author_type»: «self», «tags»: [], «comments»: 281, «likes»: 191, «favorites»: 90, «is_advertisement»: false, «subsite_label»: «claim», «id»: 111092, «is_wide»: true, «is_ugc»: true, «date»: «Fri, 06 Mar 2020 18:32:33 +0300», «is_special»: false }

{«id»:435224,»url»:»https:\/\/vc. ru\/u\/435224-alexey-shevchuk»,»name»:»Alexey Shevchuk»,»avatar»:»24dd64c4-0ba3-1e4e-c9da-4e84b42d48df»,»karma»:362,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/435224-alexey-shevchuk»,»name»:»Alexey Shevchuk»,»avatar»:»24dd64c4-0ba3-1e4e-c9da-4e84b42d48df»,»karma»:362,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Сведения об установленных кодах по общероссийским классификаторам технико-экономической и социальной информации (ОК ТЭИ)

ВАЖНО! Для корректного отображения стартовой страницы сервиса и обеспечения безопасного режима работы необходимо иметь последнюю версию интернет браузера.

В соответствии с Положением о Федеральной службе государственной статистики, утвержденным постановлением Правительства Российской Федерации от 02.06.2008 № 420, органы государственной статистики осуществляют формирование официальной статистической информации о социальном, экономическом, демографическом и экологическом положении России на основании первичных статистических данных, содержащихся в формах федерального статистического наблюдения (статистической отчетности), представляемых хозяйствующими субъектами.

Для обработки представленной статистической отчетности и формирования официальной статистической информации каждый хозяйствующий субъект (юридическое лицо, обособленное подразделение юридического лица или индивидуальный предприниматель) обязан при заполнении статистической отчетности указать в кодовой части формы код по Общероссийскому классификатору предприятий и организаций (ОКПО) / идентификационный номер обособленного подразделения.

Присвоение юридическим лицам, их филиалам, обособленным подразделениям и индивидуальным предпринимателям кода ОКПО / идентификационного номера обособленного подразделения, а также кодов по общероссийским классификаторам технико-экономической и социальной информации (ОК ТЭИ): Общероссийскому классификатору объектов административно-территориального деления (ОКАТО), Общероссийскому классификатору территорий муниципальных образований (ОКТМО), Общероссийскому классификатору государственной власти и управления (ОКОГУ), Общероссийскому классификатору форм собственности (ОКФС) и Общероссийскому классификатору организационно-правовых форм (ОКОПФ) осуществляется территориальными органами Росстата в субъектах Российской Федерации.

В соответствии с Административным регламентом предоставления Федеральной налоговой службой государственной услуги по предоставлению сведений и документов, содержащихся в Едином государственном реестре юридических лиц и Едином государственном реестре индивидуальных предпринимателей, утвержденным приказом Минфина России от 15. 01.2015 № 5н, регистрирующие (налоговые) органы передают органам государственной статистики сведения о государственной регистрации хозяйствующих субъектов в течение 5 рабочих дней после внесения сведений в единые государственные реестры юридических лиц и индивидуальных предпринимателей (ЕГРЮЛ и ЕГРИП).

01.2015 № 5н, регистрирующие (налоговые) органы передают органам государственной статистики сведения о государственной регистрации хозяйствующих субъектов в течение 5 рабочих дней после внесения сведений в единые государственные реестры юридических лиц и индивидуальных предпринимателей (ЕГРЮЛ и ЕГРИП).

Установление кодов ОК ТЭИ хозяйствующим субъектам осуществляется после получения от регистрирующих (налоговых) органов выписок из ЕГРЮЛ и ЕГРИП в кратчайшие сроки, не более чем в течение 5 рабочих дней.

Предоставление хозяйствующим субъектам сведений о кодах ОК ТЭИ осуществляется в виде уведомления.

Кроме того, в случае необходимости, указанные сведения могут быть предоставлены в виде уведомления при непосредственном обращении в соответствующий территориальный орган Росстата или направлены хозяйствующему субъекту по запросу почтовым отправлением по указанному в запросе адресу или по имеющимся каналам связи (факс, электронная почта). В запросе необходимо указать ОГРН (ОГРНИП) или ИНН и способ их направления.

Следует иметь в виду, что уведомление носит информационно-справочный характер, не устанавливает ни прав, ни обязанностей хозяйствующих субъектов и его наличие не связано с регулированием деятельности хозяйствующих субъектов в сферах экономики. Это подтверждается отсутствием в законодательстве Российской Федерации положений об обязательном наличии у хозяйствующих субъектов документа об установленных им кодах ОК ТЭИ.

В этой связи форма уведомления не предусматривает наличие печати территориального органа Росстата и подписи ответственного руководителя.

В связи с поступающими в Росстат запросами юридических лиц и индивидуальных предпринимателей о предоставлении кодов ОК ТЭИ в целях открытия банковских (расчетных) счетов обращаем Ваше внимание, что в соответствии со статьей 5 Федерального закона Российской Федерации от 02.12.1990 № 395-1 «О банках и банковской деятельности» и Инструкцией Банка России от 30.05.2014 № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов» сведения о кодах ОК ТЭИ при открытии банковского счета клиенту не требуются.

Вместе с тем в связи с поступающими вопросами также обращаем внимание, что согласно Федеральному закону от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» хозяйствующие субъекты заявляют коды по ОКВЭД2 при государственной регистрации. Заявленные коды затем включаются в Единый государственный реестр юридических лиц (ЕГРЮЛ) / Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) и, таким образом, становятся частью данных государственной регистрации.

В компетенцию органов государственной статистики не входит установление (подтверждение) кодов ОКВЭД2 хозяйствующих субъектов.

В соответствии с постановлением Правительства Российской Федерации от 17.05.2002 № 319 функция государственной регистрации юридических лиц и индивидуальных предпринимателей возложена на ФНС России. Согласно приказу Минфина России от 15.01.2015 № 5н предоставление сведений из ЕГРЮЛ также осуществляется ФНС России.

Обязательные реквизиты кассового чека онлайн-кассы и БСО с 2019 года

Недавно принятые поправки в правила применения контрольно-кассовой техники влекут за собой и дополнительные требования к кассовым чекам и бланкам строгой отчетности. Данные ОФД, к которому подключена онлайн-касса, включены в обязательные реквизиты БСО и кассового чека в 2021 году. В документах теперь надо указывать разные параметры. В чеках нужно пробивать наименования товаров — с 1 февраля 2021 года это обязательно для ИП на ПСН, УСН, ЕСХН. Для этого необходима кассовая программа, которая это умеет. Наше бесплатнное приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте его прямо сейчас.

Скачать Кассу МойСклад

Для новых реквизитов в чеках онлайн-касс и бланков строгой отчетности нет унифицированных форм, но в них должны содержаться определенные данные. Это данные, которые добавились с вступлением закона 54-ФЗ в силу.

Обязательные реквизиты кассового чека в 2021 году

Скачайте таблицу реквизитов чека: 54-ФЗ строго предписывает их печатать на каждом документе, который подтверждает продажу. В таблице есть подробные комментарии по всем случаям использования. Это бесплатно.

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать полную таблицу обязательных реквизитов кассового чека и БСО

- Заполнить и распечатать любой документ онлайн (это очень удобно)

Ниже приводится сокращенный список реквизитов чека, которые нужно печатать на каждом документе, подтверждающем продажу:

- Название документа.

- Порядковый номер документа за смену.

- Дата, время проведения расчета.

- Место, адрес, где осуществляется расчет в зависимости от места его проведения (почтовый адрес здания, либо наименование, номер транспортного средства и адрес организации (ИП), либо адрес сайта).

- Название организации (фамилия, имя, отчество ИП) и ИНН.

- Применяемая система налогообложения.

- Признак расчета (приход, возврат прихода, расход, возврат расхода).

- Наименование товаров, работ, услуг, их количество, цена за единицу, стоимость, ставка НДС (за исключением случаев, когда расчет производится пользователем, не являющимся плательщиком НДС или освобожденным от НДС, а также при расчетах за товары, не подлежащие налогообложению НДС).

- Сумма расчета с отдельным указанием ставок и сумм НДС.

- Форма расчета (наличные деньги, электронный платеж), сумма оплаты наличными деньгами и (или) электронно.

- Должность и фамилия лица, осуществившего расчет с покупателем, оформившего кассовый чек и выдавшего его покупателю (за исключением расчетов, произведенных через автоматические устройства, применяемых, в том числе и при расчетах в безналичном порядке в интернете).

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Фискальный признак документа.

- Порядковый номер фискального документа.

- Адрес сайта ОФД, на котором в дальнейшем можно будет проверить факт записи этого расчета и подлинности фискального признака.

- Телефон или адрес электронной почты покупателя (в случае передачи ему кассового чека в электронной форме).

- Адрес электронной почты отправителя кассового чека в электронной форме (в случае передачи покупателю кассового чека электронно).

- Номер смены.

- Фискальный признак сообщения (для кассовых чеков, хранимых в фискальном накопителе или передаваемых ОФД).

- QR-код.

- Номер версии ФФД (для электронной формы).

- Признак способа расчета (может не включаться в печатную форму при полном расчете, а в электронный чек — при полном расчете и только в ФФД 1.05).

- Код формы фискального документа (для электронной формы).

- Код товара. Этот реквизит включает идентификационный код для товаров, которые подлежат обязательной маркировке.

- Сумма акциза (для подакцизной продукции).

- Регистрационный номер таможенной декларации (при расчетах за импортный товар)

Что должно быть зашифровано в QR-коде на кассовом чеке по новым правилам? Закон говорит, что там должны содержаться сведения о покупке (дата и время платежа, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер фискального накопителя, фискальный признак документа).

Реквизит «Код товара» обязательно нужно указывать по истечении трех месяцев после вступления в силу правового акта, которым вводит обязательную для того или иного товара.

Напомним, что при расчетах между двумя компаниями, двумя ИП, либо между организацией и ИП нужно применять ККТ в двух случаях. Первый — это прием и выдача наличных средств. Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

Первый — это прием и выдача наличных средств. Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

В этих случаях в чеке нужно будет указать:

- наименование покупателя или клиента (название компании или ФИО предпринимателя),

- ИНН покупателя или клиента.

В этом чеке отмечены следующие реквизиты:

- «Торговый объект» — название магазина.

- «Кассовый чек» — название документа.

- Приход – признак расчета.

- «Морковь» — номенклатура товара.

- Количество товара.

- Цена за единицу товара.

- Стоимость товара.

- % НДС.

- Сумма НДС.

- Итоговая сумма расчета.

- Форма расчета – наличными с суммой.

- Форма расчета – картой, тоже с суммой.

- Информация о налоговой системе продавца.

- Отдельно общая сумма НДС.

- ФИО кассира и его должность.

- Номер смены.

- ИНН торгового предприятия, выдавшего чек.

- ЗН – заводской номер кассовой машины.

- Наименование организации, выдавшей чек.

- Адрес расчета.

- Адрес сайта, где можно проверить чек.

- Порядковый номер чека.

- Дата и время выдачи чека.

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Номер фискального чека.

- Фискальный признак данных.

- QR-код для проверки чека.

Все эти данные – обязательные реквизиты чека онлайн-кассы. Если на чеке отсутствует хотя бы один из них, то по закону чек считается не действительным, а предприниматель должен будет приложить все усилия, чтобы доказать проверяющему органу применение онлайн-кассы, иначе он будет оштрафован за несоблюдение нового закона. Более подробно про реквизиты чека, требуемые 54-ФЗ, можно прочитать в самом тексте закона. При этом контролировать соответствие реквизитов на чеках закону может даже сам покупатель, поэтому не только предпринимателям необходимо быть в курсе, какие реквизиты должны быть в кассовом чеке.

Более подробно про реквизиты чека, требуемые 54-ФЗ, можно прочитать в самом тексте закона. При этом контролировать соответствие реквизитов на чеках закону может даже сам покупатель, поэтому не только предпринимателям необходимо быть в курсе, какие реквизиты должны быть в кассовом чеке.

Реквизит «Код товара» является обязательным реквизитом кассового чека. Но правила его записи определены только для маркированной продукции.

Внимание! Постановлением правительства РФ №521 от 16 апреля 2020 устанавливается отсрочка до 20 апреля 2021 года по указанию кода товара в кассовом чеке и БСО при курьерской и почтовой доставке, включая доставку наложенным платежом. Это касается юрлиц и ИП. Также кассовый чек и БСО могут не содержать код товара, если:

- Расчет не связан с передачей товара покупателю, в т.ч. при приеме предоплаты, авансов, в ломбарде,

- Покупатель возвращает товар с поврежденным или потерянным кодом маркировки,

- В форматах ФД, утвержденных ФНС, для кода идентификации не установлены правила его включения в реквизит Код товара,

- Выводятся из оборота товары, произведенные до начала обязательной маркировки.

Важно! Индивидуальные предприниматели, использующие ПСН, УСН и ЕНВД, за исключением тех, кто торгует подакцизными товарами, могут не указывать на чеках наименование и количество купленных товаров или услуг. Такое послабление для малого бизнеса дано до 1 февраля 2021 года (ФЗ от 03.07.2016 N 290-ФЗ). После этой даты они должны работать, как все остальные предприятия. Читайте подробнее о сроках, когда надо будет начать указывать товары в чеке, а также об отсрочке онлайн-касс до 2021 года здесь >>

Скоро в чеках потребуется указывать ряд новых реквизитов. Изменения коснутся предпринимателей, которые работают на упрощенке с объектом «доходы». В пункте 13 Указа Президента от 07.05.2018 № 204 сказано, что с 2021 года такие налогоплательщики смогут не сдавать декларацию. Пока это проект закона, принять его планируют до 1 июля 2020 года. Поэтому новые реквизиты чека пока тоже в виде проекта поправок в приказ ФНС от 21.03.2017 № ММВ-7-20/229@ (проект поправок есть у редакции газеты «Учет. Налоги. Право»).

Пока это проект закона, принять его планируют до 1 июля 2020 года. Поэтому новые реквизиты чека пока тоже в виде проекта поправок в приказ ФНС от 21.03.2017 № ММВ-7-20/229@ (проект поправок есть у редакции газеты «Учет. Налоги. Право»).

После того, как законопроект примут, налоговая будет рассчитывать сумму налога к уплате по транзакциям, которые идут через онлайн-кассы. В чеке добавятся реквизиты:

- Реквизит «Расход» добавят для трат по статье 346.16 НК.

- Реквизит «Взносы на ОПС ИП» – для пенсионных взносов.

Отразить в чеке такие реквизиты можно только после обновления кассы. Ее надо будет перепрошить.

Обязательные реквизиты БСО

С 1 июля 2019 года бланки строгой отчетности можно печатать только через онлайн-кассу. Использовать БСО, отпечатанные в типографии, запрещено. Все реквизиты БСО сейчас почти ничем не отличаются от реквизитов чека онлайн-кассы:

- наименование,

- порядковый номер,

- дата, время и место (адрес) расчета,

- наименование организации или фамилию, имя, отчество ИП,

- ИНН,

- система налогообложения продавца,

- признак расчета (приход, расход, возврат прихода, возврат расхода),

- наименование товаров, работ, услуг (если их можно определить в момент оплаты),

- платежа, выплаты, их количество, цену за единицу в рублях с учетом скидок и

- наценка, стоимость с учетом скидок и наценок, с указанием ставки НДС плательщиком налога. ИП на спецрежимах, кроме тех, которые торгуют подакцизными товарами, не указывают в БСО наименование товара (работы, услуги) и его количество до 1 февраля 2021 года,

- сумма платежа (с указанием НДС и суммы налога),

- форма и сумма расчета наличными деньгами или в безналичном порядке,

- должность и фамилия сотрудника, который оформил и выдал покупателю БСО.

Исключение: расчеты через автоматические устройства в безналичном порядке в интернете,

Исключение: расчеты через автоматические устройства в безналичном порядке в интернете, - регистрационный номер онлайн-ККТ,

- заводской номер фискального накопителя,

- фискальный признак документа,

- адрес сайта ФНС России, на котором можно проверить платеж,

- абонентский номер или адрес электронной почты покупателя при передаче БСО в электронной форме или сайт, на котором такой документ можно получить,

- адрес электронной почты продавца при передаче покупателю БСО в электронной форме,

- порядковый номер фискального документа,

- номер смены,

- фискальный признак сообщения,

- заводской номер автоматического устройства для расчетов, если оплату принимают через такое устройство,

- QR-код,

- место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет, – при расчетах с применением автоматических устройств.

Использовать типографскую версию БСО могут только те, кто освобожден от использования ККТ. Но в этом случае бланки строгой отчетности будут только для внутреннего использования, так как те, кто освобожден от применения кассы, вправе не выдавать покупателям вообще никаких документов — ни чеков, ни бланков.

Все об изменениях в федеральном законе «О применении контрольно-кассовой техники» — в записи нашего вебинара.

Читайте также:

Штрафы за нарушения по онлайн-кассам в 2021 году

Подпишитесь на рассылку МоегоСклада, чтобы получать новые статьи о торговле и 54-ФЗ

После регистрации вы бесплатно получите:

- Полную таблицу обязательных в 2021 реквизитов кассового чека и БСО с комментариями по всем случаям использования.

- Доступ в МойСклад — сервис для торговли с бесплатным кассовым приложением, товароучетной системой и поддержкой облачных чеков, маркировки, оплаты по QR-кодам.

Gathering Inn — Некоммерческий исследователь

Об этих данных

Nonprofit Explorer включает сводные данные для некоммерческих налоговых деклараций и полные документы формы 990 как в формате PDF, так и в цифровом формате.

Сводные данные содержат информацию, обработанную IRS в течение 2012-2018 календарных лет; обычно это документы за 2011–2017 финансовые годы, но могут включать и более старые записи. Этот выпуск данных включает только часть того, что можно найти в полной форме 990s.

В дополнение к необработанным сводным данным мы по возможности связываемся с файлами PDF и цифровыми копиями полных документов формы 990. Он состоит из отдельных выпусков IRS документов формы 990, обрабатываемых агентством, которые мы регулярно обновляем.

Мы также даем ссылки на копии аудиторских некоммерческих организаций, которые потратили 750000 долларов или более в виде федеральных грантов за один финансовый год с 2016 года. Эти аудиторские проверки копируются из Федеральной контрольной палаты аудита.

Какие организации здесь?

Каждая организация, которая была признана освобожденной от налогов IRS, должна подавать форму 990 каждый год, за исключением случаев, когда ее доход составляет менее 200 000 долларов США и активы менее 500 000 долларов США. В этом случае они должны заполнять форму 990-EZ.Организации, зарабатывающие менее 50 000 долларов, не должны заполнять какую-либо форму, но должны сообщить IRS, что они все еще работают, с помощью электронной открытки формы 990N.

Nonprofit Explorer имеет организации, требующие освобождения от налогов в каждом из 27 подразделов раздела 501 (c) налогового кодекса, и которые подали форму 990, форму 990EZ или форму 990PF. Также включены налогооблагаемые трасты и частные фонды, которые обязаны подавать форму 990PF. Небольшие организации, заполняющие форму 990N «Электронная открытка», не включены в эти данные.

Небольшие организации, заполняющие форму 990N «Электронная открытка», не включены в эти данные.

Типы некоммерческих организаций

Существует 27 обозначений некоммерческих организаций на основе пронумерованных подразделов раздела 501 (c) налогового кодекса. Посмотреть список »

Как исследовать организации, освобожденные от налогов

Мы создали руководство по исследованию некоммерческих организаций как для начинающих, так и для опытных профессионалов.

API

Данные, на которых работает этот веб-сайт, доступны программно через API. Прочтите документацию по API »

Получить данные

Для тех, кто заинтересован в получении исходных данных из источника, вот откуда наши данные:

- Необработанные регистрационные данные.Включает EIN и сводные финансовые показатели в виде структурированных данных.

- Профили освобожденных организаций. Включает названия организаций, адреса и т. Д. Вы можете объединить это с необработанными данными регистрации, используя номера EIN.

- Документы формы 990, запрошенные и обработанные Public.Resource.Org и ProPublica. Мы размещаем массовые загрузки этих документов в Интернет-архиве.

- Form 990 документы в виде файлов XML. Включает полные регистрационные данные (финансовые данные, имена должностных лиц, налоговые ведомости и т. Д.)) в машиночитаемом формате. Доступно только для документов, поданных в электронном виде.

- Аудит. PDF-файлы единичных или программных аудитов некоммерческих организаций, которые потратили 750 000 долларов или более в виде федеральных грантов за один финансовый год. Доступно для 2016 года и позже.

Размещение в гостиницах и мотелях

Налоговый бюллетень ST-331 (TB-ST-331)

Версия для печати (PDF) Дата выпуска: 9 мая 2012 г.Введение

В этом бюллетене объясняется, как рассчитывается налог с продаж на плату за номер в отеле.Это также объясняет, когда эти сборы не облагаются налогом.

Термин гостиница включает:

- отелей

- мотелей

- гостиниц

- гостиниц с завтраком

- лыжных домиков

- апарт-отелей

- определенных бунгало, кондоминиумов, коттеджей и коттеджей (см. Аренда бунгало ниже)

Гостиничные операторы должны взимать налог с продаж со стоимости номера или арендной платы за размещение в отеле, за исключением случаев, когда размер сбора составляет 2 доллара.00 или меньше в день. Продавец номеров (например, туристический сайт в Интернете) считается гостиничным оператором и должен собирать налог с продаж со своих клиентов за заполнение отеля. Для получения дополнительной информации о продавцах номеров см. TSB-M-10 (10) S, Поправки, влияющие на применение налога с продаж к арендной плате, полученной за размещение в отеле продавцами номеров .

Занятость гостиницы

Занятость гостиницы — это использование или право на использование комнаты в гостинице. Стоимость номера или арендная плата — это сумма, которую гости должны заплатить, чтобы остаться в номере отеля (или получить право использовать номер в отеле).Эта сумма облагается налогом по полной ставке государственного и местного налога с продаж. См. Налоговый бюллетень «Ставки налога с продаж, дополнительные налоги и сборы » (TB-ST-825).

Сбор за гостиничную единицу в Нью-Йорке

Гостиницы в Нью-Йорке должны взимать дополнительный сбор в размере за гостиничную единицу в размере 1,50 доллара США за единицу в день в дополнение к государственным и местным налогам с продаж на размещение в отеле. Примечание: Сбор за гостиничный номер в Нью-Йорке не облагается государственными и местными налогами с продаж и должен быть отдельно указан в счете, выставляемом клиенту.

Местные налоги на размещение

В некоторых населенных пунктах (округах, городах, поселках и т. Д.) Взимается дополнительный налог на проживание в отеле, известный как налог на койку . Налог на кровать должен указываться как отдельный сбор в счете клиента. Этот налог не администрируется штатом Нью-Йорк, и любые вопросы относительно этого налога следует направлять в вашу местную налоговую юрисдикцию. Примечание: Местный налог на кровать не облагается государственным и местным налогами с продаж.

Налог на кровать должен указываться как отдельный сбор в счете клиента. Этот налог не администрируется штатом Нью-Йорк, и любые вопросы относительно этого налога следует направлять в вашу местную налоговую юрисдикцию. Примечание: Местный налог на кровать не облагается государственным и местным налогами с продаж.

Прочие сборы

Некоторые отели взимают отдельную плату за основные телефонные и телевизионные услуги.Эти сборы облагаются налогом как часть платы за размещение в гостиничном номере. Для получения информации о налогообложении различных других общих гостиничных сборов см. Налоговый бюллетень Hotel Services (TB-ST-333).

Сборы за отмену бронирования и сборы за гарантированное незаезд

Многие отели взимают плату, если бронирование не отменяется за определенное время до запланированного заселения. Плата за отмену не облагается налогом, потому что клиент никогда не имеет права занимать номер, и этот сбор не считается арендной платой за размещение.

Плата за гарантированный незаезд взимается некоторыми отелями, когда клиент резервирует номер и этот клиент получает право занять номер в отеле в указанные даты, независимо от того, прибывает ли клиент использовать номер или нет. Комната не будет передана другому гостю, независимо от того, прибудет клиент или нет. Плата за гарантированный незаезд облагается налогом как плата за размещение в отеле.

Постоянные жители

Налог с продаж не взимается с гостей отеля, которые считаются постоянными резидентами.Чтобы стать постоянным жителем, гость должен находиться в отеле не менее 90 дней подряд без перерыва. Только в Нью-Йорке применяется местный налог с продаж до тех пор, пока гость не проживает не менее 180 дней подряд.

Государственный и местный налог с продаж должен взиматься с гостя до тех пор, пока не будет достигнута занятость в течение 90 дней подряд. В это время отель может прекратить взимать налог с гостей. Отель может кредитовать счет гостя или вернуть уже уплаченный налог. Если отель не зачисляет или не возвращает налог с продаж, гость может обратиться за возмещением напрямую в штат Нью-Йорк.См. Налоговый бюллетень Как подать заявление на возврат налога с продаж и использования налога (TB-ST-350).

Отель может кредитовать счет гостя или вернуть уже уплаченный налог. Если отель не зачисляет или не возвращает налог с продаж, гость может обратиться за возмещением напрямую в штат Нью-Йорк.См. Налоговый бюллетень Как подать заявление на возврат налога с продаж и использования налога (TB-ST-350).

Компания также может считаться постоянным резидентом, если она соответствует следующим условиям:

- Компания сдает гостиничные номера в аренду для своих сотрудников или клиентов.

- Компания должна оплачивать аренду гостиничного номера и не возмещать ее со стороны сотрудника, покупателя, клиента или другого лица, которое физически занимает номер.

- Комнаты арендуются компанией не менее чем на 90 дней подряд (не менее 180 дней подряд в Нью-Йорке по местному налогу с продаж).

Клиенту не обязательно находиться в одном номере в отеле, чтобы соответствовать требованиям 90/180 дней.

Для получения дополнительной информации о постоянных жителях см. TSB-M-03 (1) S, Налог с продаж на аренду помещений в отеле и исключение для постоянных жителей .

Бесплатное размещение

Если отель позволяет гостю бесплатно проживать в номере, и отель не принимает во внимание другие соображения, налог с продаж не взимается.

Пример: гость резервирует номер в отеле для семьи из пяти человек.Из-за ошибки бронирования этот люкс не предоставляется при регистрации семьи. Семье предоставляется стандартный номер с двумя двуспальными кроватями и детской кроваткой на ночь. Отель решает предоставить номер бесплатно из-за неудобств. Этот бесплатный номер не облагается налогом, потому что он не предоставляется в обмен на другие вознаграждения.

Если номер бесплатный, но отель получает другое вознаграждение, обычная плата за номер облагается налогом.

Пример: организация резервирует блок помещений по групповому тарифу для выполнения функции.В рамках договоренности отель соглашается предоставить организатору бесплатный номер. Этот бесплатный номер предоставляется в обмен на другое вознаграждение, а налог с продаж взимается с обычной арендной платы.

Этот бесплатный номер предоставляется в обмен на другое вознаграждение, а налог с продаж взимается с обычной арендной платы.

Размещение служащих отеля обрабатывается так же, как и другое бесплатное размещение. Если отель не получает от сотрудника наличных или другого вознаграждения, а стоимость жилья не является доходом для целей федерального подоходного налога или налога штата, то стоимость жилья не взимается.

Аренда бунгало

Бунгало — это жилая единица для одной семьи с собственной кухней, ванной комнатой и спальными комнатами, которые сдаются в аренду полностью меблированными (например, коттеджи, кондоминиумы, домики на пляже или у озера и т. Д.). Аренда бунгало не облагается налогом, если не предоставляются услуги по уборке, питанию или другие общие гостиничные услуги (включая развлечения или запланированные мероприятия). Если предоставляются общие гостиничные услуги, арендная плата облагается налогом как заполняемость отеля.

Меблировка постельного белья без услуги его смены не облагает налогом аренду бунгало.Кроме того, предоставление услуг по уборке, стирке и аналогичных услуг за дополнительную и отдельную плату не делает аренду бунгало налогооблагаемой арендой комнаты или комнат в отеле.

Освобожденные от налога покупатели

Сбор за размещение в отеле не облагается налогом, если покупатель освобожден от налога с продаж и выдает оператору отеля должным образом заполненное свидетельство об освобождении от налогообложения. Покупатель, освобожденный от налога с продаж на заполняемость, также освобождается от платы за гостиничную единицу в Нью-Йорке.

Освобожденные от налога организацииНекоторые освобожденные от налога организации, такие как религиозные группы, молодежные спортивные группы и благотворительные организации, могут приобретать помещения в гостиницах без уплаты налога с продаж. Для того, чтобы иметь право на освобождение, группа должна:

- быть указана в счете гостиницы или счете-фактуре вместе с человеком, который занимал номер;

- быть прямым зарегистрированным плательщиком, когда оплата производится непосредственно из средств организации, например чеком от организации, кредитной картой, наличными или другими средствами организации.

Если сотрудник или представитель оплачивает счет в отеле личным чеком, личной кредитной картой или другими личными средствами, освобождение не применяется; и

Если сотрудник или представитель оплачивает счет в отеле личным чеком, личной кредитной картой или другими личными средствами, освобождение не применяется; и - предоставить гостиничному оператору должным образом заполненную форму ST-119.1, Свидетельство об освобождении от уплаты налогов организации.

Служащие федерального правительства (включая военнослужащих), государственных и местных органов власти, которые занимают гостиничные номера во время служебных командировок, не облагаются налогом с продаж.Государственный служащий или представитель должен предоставить гостиничному оператору должным образом заполненную форму ST-129, свидетельство об освобождении от налогов — налог на размещение гостиничных номеров .

Должности ветерановУполномоченные представители ветеранских должностей или организаций устанавливают свое освобождение от налога с продаж, предоставляя гостиничному оператору должным образом заполненную форму ST-119.5, Сертификат организации, освобожденной от уплаты налогов, для проживания в отеле или мотеле представителями ветеранов Организации .

Места собраний

Место собраний — это комната или набор комнат:

- , которые будут использоваться для таких целей, как образование, отдых, развлечения, деловые или религиозные встречи и т. Д., И

- , которые не содержит спальных мест и не предназначен для использования в качестве спальных или жилых помещений.

Аренда места сборки не облагается налогом с продаж. Однако аренда места собраний вместе с продажей еды или напитков обычно облагается налогом в соответствии с разделом 1105 (d) Закона о налогах.См. Налоговый бюллетень Кейтеринг и общественное питание (TB-ST-110).

Примечание. Налоговый бюллетень — это информационный документ, предназначенный для предоставления общего руководства на упрощенном языке по теме, интересующей налогоплательщиков. Это актуально на дату выпуска. Однако налогоплательщики должны знать, что последующие изменения в налоговом законодательстве или его толковании могут повлиять на точность налогового бюллетеня. Информация, представленная в этом документе, не охватывает все ситуации и не предназначена для замены закона или изменения его значения.

Это актуально на дату выпуска. Однако налогоплательщики должны знать, что последующие изменения в налоговом законодательстве или его толковании могут повлиять на точность налогового бюллетеня. Информация, представленная в этом документе, не охватывает все ситуации и не предназначена для замены закона или изменения его значения.

Ссылки и другая полезная информация

Налоговое право: Разделы 1101 (a), 1101 (c), 1105 (e), 1131 (1), 1139

Положения: Раздел 527.9

Публикации:

Публикация 848, Руководство по налогу с продаж для операторов гостиниц и мотелей

Меморандум:

TSB-M-03 (1) S, Налог с продаж на аренду помещений в гостиницах и исключение для постоянных жителей

TSB-M-10 (10) S, Поправки, влияющие на применение налога с продаж к арендной плате, полученной за размещение в отеле продавцами номеров

TSB-M-12 (4) S, Отмена теста на недельное пребывание для определения того, аренда бунгало или аналогичного жилого помещения облагается налогом с продаж

Бюллетени:

Службы общественного питания (TB-ST-110)

Гостиничные услуги (TB-ST-333)

Как подать заявление на возврат налога с продаж и налога за пользование (TB-ST-350)

Ставки налога с продаж, дополнительные налоги и сборы (TB-ST-825)

Обновлено:

Акцизный налог на проживание | Масса.gov

Ночлег и завтрак

Кровать и завтрак Заведение — это частный дом, занимаемый владельцем, где сдаются 4 и более комнат, завтрак включен в арендную плату, а все жилые помещения бронируются заранее. Для заведения типа «постель и завтрак», как определено выше, требуется регистрация в DOR.

Кровать и завтрак Дом определяется как частный дом, занимаемый владельцем, в котором сдается не более 3 комнат, завтрак включен в арендную плату, а все жилые помещения бронируются заранее. Дом типа «постель и завтрак» не облагается налогом. Регистрация в DOR не требуется.

Дом типа «постель и завтрак» не облагается налогом. Регистрация в DOR не требуется.

Посредник — это любой человек, помимо оператора, который помогает арендовать недвижимость для оператора и собирает арендную плату. Посредник может организовать аренду собственности и взимать арендную плату с любого оператора, независимо от того, управляет ли он гостиницей, гостиницей, пансионом, краткосрочной ареной или мотелем.

Посредник включает брокера, хостинговую платформу или агента оператора.

Агент оператора — это любое лицо, которое управляет арендуемой собственностью или бронирует ее. Агент оператора включает управляющего недвижимостью, управляющую компанию или агента по недвижимости.

Общежитие или заведение, где жилье сдается четырем или более лицам, не связанным с оператором.

Оператор — это любой, кто управляет гостиницей, гостиницей, общежитием, краткосрочной ареной или мотелем.Оператор может быть владельцем, арендатором, субарендатором, держателем ипотеки, лицензиатом или любым другим лицом, осуществляющим краткосрочную аренду. Оператор не должен быть резидентом Массачусетса или находиться в штате Массачусетс для применения правил аренды помещения.

Договор аренды — это соглашение оператора, посредника или агента оператора об аренде собственности арендатору на определенный период времени. Договор аренды должен создавать связывающие обязательства между оператором, посредником или агентом оператора и арендатором.

Для всех типов аренды по состоянию на 1 июля 2019 г. общая сумма арендной платы, облагаемая налогом, включает все суммы, взимаемые оператором или посредником с арендатора в обмен на размещение. Термин «аренда» включает все дополнительные сборы, включая, помимо прочего, страхование, плату за постельное белье, плату за уборку и плату за бронирование. Из арендной платы специально исключены:

Из арендной платы специально исключены:

- Добросовестный возвращаемый гарантийный депозит

- Суммы, уплаченные жильцом, которые ранее указывались оператором как налогооблагаемая валовая выручка для целей налога с продаж или использования

- Суммы, уплачиваемые жильцом за услуги, предлагаемые оператором на аналогичных условиях лицам, не являющимся жильцами, в ходе обычной деятельности оператора.

Краткосрочная аренда — это занятая недвижимость, которая не является гостиницей, мотелем, общежитием или гостиницей с завтраком, где по крайней мере одна комната или блок сдается оператором с использованием предварительного бронирования. В краткосрочную аренду входят квартира, дом, коттедж, кондоминиум. Сюда не входит имущество, которое сдается в аренду по желанию или по помесячной аренде. Сюда также не входит собственность с таймшерингом или дома с завтраком (см. Определение типа «постель и завтрак»).

Налог на поездки и конференции — Налоговая комиссия штата Айдахо

Налог на поездки и конференции

tax.idaho.gov/tac

Помимо 6% государственного налога с продаж, Айдахо взимает налог на поездки и съезды с лиц, проживающих в номерах отелей и мотелей, а также в частных кемпингах и домах для отдыха. Любой, кто должен иметь разрешение на поездки и съезд, должен иметь разрешение продавца в Айдахо и собирать оба налога. Ни один налог не применяется к квартиросъемщикам, которые проживают в одной комнате или помещении более 30 дней подряд.

Узнайте о некоторых городских налогах с продаж и районных налогах на аудиторию.

Посетите нашу страницу краткосрочного жилья, чтобы узнать больше о налогах, которые применяются при предоставлении временного жилья (30 дней или меньше) за определенную плату.

Бланки / публикации

Изменения в налоговой декларации о путешествиях и конвенциях »

Подача

Ваша командировочная и конвенционная декларация — это форма 1152. Если вы подаете ежемесячную декларацию, она должна быть подана 20-го числа месяца, следующего за налоговым периодом (например,грамм. Возврат за январь — 20 февраля).

Если вы подаете ежемесячную декларацию, она должна быть подана 20-го числа месяца, следующего за налоговым периодом (например,грамм. Возврат за январь — 20 февраля).

Персонализированные копии формы 1152 отправляются по почте владельцам счетов, а недоступны на нашем веб-сайте . Если вы потеряли свои бумажные декларации, вы можете запросить повторную печать, позвонив в налоговую комиссию. Вы также можете подать онлайн-заявку через нашу точку доступа для налогоплательщиков (TAP).

Ставка налога

Текущая ставка налога на поездки и конвенционный налог составляет 2%.

Подать заявку на разрешение штата Айдахо

Используйте онлайн-приложение для регистрации бизнеса в Айдахо (IBR), чтобы подать заявку на получение следующих разрешений:

- Туристический и конференц-налог

- Аудитория Большого Бойсе Районный налог

Вы получите номер разрешения примерно через 10 дней.

Законы и правила

Выгоды и распространение

Вырученные средства используются для продвижения туризма и поездок в Айдахо отделом развития туризма Министерства торговли штата Айдахо. Для получения дополнительной информации посетите commerce.idaho.gov/tourism-resources или позвоните по телефону (208) 334-2470.

Сорок пять процентов средств распределяются между некоммерческими местными и региональными организациями по развитию туризма через Региональную программу грантов на поездки и проведение конференций штата Айдахо. Еще 45 процентов используются для программ штата, ориентированных на иностранных и местных посетителей, туроператоров, турагентов, журналистов путешествий и маркетинга киноиндустрии.Остальные 10 процентов используются для управления дивизионом.

Последнее обновление страницы: 7 февраля 2018 г. Последний полный обзор страницы: 8 января 2018 г.

Эта информация предназначена только для общего ознакомления. Налоговые законы сложны и регулярно меняются. Мы не можем охватить все обстоятельства в наших руководствах. Это руководство может не относиться к вашей ситуации. Пожалуйста, связывайтесь с нами по любым вопросам. Мы работаем, чтобы предоставлять актуальную и точную информацию. Но в некоторой информации могут быть технические неточности или опечатки.Если есть противоречие между действующим налоговым законодательством и этой информацией, действующее налоговое законодательство будет иметь преимущественную силу.

Мы не можем охватить все обстоятельства в наших руководствах. Это руководство может не относиться к вашей ситуации. Пожалуйста, связывайтесь с нами по любым вопросам. Мы работаем, чтобы предоставлять актуальную и точную информацию. Но в некоторой информации могут быть технические неточности или опечатки.Если есть противоречие между действующим налоговым законодательством и этой информацией, действующее налоговое законодательство будет иметь преимущественную силу.§ 58.1-609.5. Освобождение от услуг

Налог, установленный данной главой или в соответствии с полномочиями, предоставленными в § 58.1-605 или 58.1-606, не применяется к следующему:

1. Операции с профессиональными, страховыми или личными услугами, которые включают продажи как несущественные элементы по которым не взимается отдельная плата; услуги ремонтников, за которые взимается отдельная плата; а также услуги, не связанные с обменом материальной личной собственностью, которые обеспечивают доступ или использование Интернета и любых других связанных услуг электронной связи, включая программное обеспечение, данные, контент и другие информационные услуги, предоставляемые в электронном виде через Интернет.

2. Сумма, отдельно взимаемая за труд или оказанные услуги по установке, применению, реконструкции или ремонту проданного или сданного в аренду имущества.

3. Транспортные расходы указываются отдельно.

4. Отдельно указаны расходы на переделки одежды, одежды и предметов одежды.

5. Стоимость услуг по упаковке подарков, оказываемых некоммерческой организацией.

6. Сумма, отдельно взимаемая за труд или услуги, оказанные в связи с изменением предварительно написанных программ, как определено в § 58.1-602.

7. Пользовательские программы, как определено в § 58.1-602.

8. Продажа или оплата за любую комнату или комнаты, жилые помещения или жилые помещения, предоставленные временным лицам на срок более 90 дней подряд любой гостиницей, мотелем, гостиницей, туристическим лагерем, туристическим домиком, кемпингом, клубом или любым другим местом. в которых комнаты, жилые помещения, помещения или жилые помещения регулярно предоставляются временным жителям за вознаграждение.

в которых комнаты, жилые помещения, помещения или жилые помещения регулярно предоставляются временным жителям за вознаграждение.

9. Начиная с 1 января 1996 года контракты на техническое обслуживание, условия которых предусматривают как ремонт, так и замену деталей и ремонтных работ, облагаются налогом только в размере половины общей стоимости таких контрактов.Лица, обеспечивающие техническое обслуживание в соответствии с таким контрактом, могут приобретать ремонтные или заменяемые детали согласно свидетельству об освобождении от перепродажи. Гарантийные планы, выдаваемые страховой компанией, которые представляют собой страховые операции, регулируются положениями подраздела 1 выше (см. П. 1, приведенного выше). ВНИМАНИЕ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

1993, г. 310; 1994, г. 595; 1998, г. 481; 2004, г. 607; 2006, г. 474; 2013, г. 90.

Глава 6.04 Налог на временное жилье

(с изменениями, внесенными постановлениями №№ 162647, 186985, 187339, 188170 и 189557, вступают в силу 12 июля 2019 года.) За исключением случаев, когда контекст требует иного, определения, данные в этом разделе, регулируют построение этой главы.

A. «Учет по методу начисления» означает, что Оператор вносит сумму арендной платы за переходный процесс в свои записи, когда арендная плата получена, независимо от того, выплачена она или нет.

B. «Агент по бронированию» означает любое Лицо, которое предоставляет средства, с помощью которых Хозяин может предложить Краткосрочную аренду для временного проживания. Эта услуга обычно, хотя и не обязательно, предоставляется через онлайн-платформу и, как правило, позволяет Хосту рекламировать краткосрочную аренду через веб-сайт, предоставляемый платформой хостинга Агента бронирования, и предоставляет потенциальным пользователям возможность организовать временное размещение и оплату проживания. , независимо от того, платит ли временный арендатор напрямую Хосту или Агенту по бронированию.Агенты по бронированию включают, но не ограничиваются:

, независимо от того, платит ли временный арендатор напрямую Хосту или Агенту по бронированию.Агенты по бронированию включают, но не ограничиваются:

1. Сайты онлайн-бронирования путешествий, которые участвуют в процессе размещения и бронирования временного жилья для краткосрочной аренды и обрабатывают любые аспекты итоговой финансовой операции; или

2. Сайты онлайн-бронирования временного жилья для краткосрочной аренды, на которых отображается реклама временного жилья для краткосрочной аренды; или

3. Хостинг или другой веб-сайт, который предоставляет средства, с помощью которых Оператор, Хозяин или агент могут предлагать краткосрочную аренду жилья для временного проживания; или

4. Любое лицо, которое перечисляет коммерческие гостиничные номера или долгосрочную аренду для временного проживания; или

5. Любое лицо, которое прямо или косвенно принимает, получает или способствует платежу, независимо от того, является ли оно конечным получателем платежа, в том числе через интерфейсы прикладного программирования (API) или другие компьютеризированные устройства, с которых сторонние поставщики получают информацию о транзакции и собирать средства для временного размещения в отеле с временного проживания.

C. «Подразделение» означает Подразделение доходов Управления доходов и финансовых услуг города Портленда.

D. «Директор» означает директора налогового отдела или назначенное ему лицо.

E. «Апелляционный совет по лицензиям на ведение бизнеса» означает Совет, состоящий из пяти представителей, назначенных в порядке, установленном в Разделе 7.02.295 настоящего Кодекса.

F. «Кассовый учет» означает, что Оператор не учитывает арендную плату за переходный процесс в своих записях до тех пор, пока арендная плата не будет оплачена.

G. «Хозяин» означает владельца или лицо, которое проживает в Краткосрочной аренде или было назначено владельцем или резидентом Краткосрочной аренды и которое сдает Краткосрочную аренду для временного проживания. размещение либо напрямую, либо через агента по бронированию.

«Хозяин» означает владельца или лицо, которое проживает в Краткосрочной аренде или было назначено владельцем или резидентом Краткосрочной аренды и которое сдает Краткосрочную аренду для временного проживания. размещение либо напрямую, либо через агента по бронированию.

H. «Гостиница» означает любое строение или любую часть любого строения, которое используется, занято, предназначено или спроектировано для временного проживания в течение 30 дней или менее для проживания, проживания или сна, и включает, но не ограничиваясь любыми отелями, гостиницами, туристическими домами или домами, мотелями, отелями-студиями, бутик-отелями, ночлегами, ночлегами, многоквартирными домами, односемейными домами или любой частью такого дома, дуплекса, кондоминиума, объекта типа «постель и завтрак», дом для отдыха, многоквартирный дом, вспомогательная жилая единица, трейлерный дом, плавучий дом, общественное или частное общежитие, общежитие, братство, женское общество, общественный или частный клуб, корпоративное жилье или административное жилое помещение или объект, а также означает пространство в передвижном доме или парк трейлеров, или его часть, занятая таким образом, при условии, что такая занятость составляет менее 31 дня.Все отели должны соответствовать всем местным нормам, применимым к их местоположению и использованию, включая, помимо прочего, правила зонирования и строительные нормы.

I. «Занятие» означает использование или владение, или право на использование или владение для проживания или сна любой Комнаты, Комнаты или их части в Отеле, как определено выше.

J. «Оператор» означает:

1. Любое Лицо, которое предоставляет одну или несколько комнат для проживания на период 30 дней или менее населению за компенсацию.Обустройство помещений может осуществляться через сотрудников, подрядчиков, агентов или любое другое лицо, которое отель дает согласие на обработку бронирования и прием платежей от временного лица от имени отеля; или

2. Любое Лицо, которое способствует бронированию жилья и взимает плату за бронирование номера с Временного участника; или

Любое Лицо, которое способствует бронированию жилья и взимает плату за бронирование номера с Временного участника; или

3. Любой поставщик временного жилья, посредник по временному размещению или сборщик налогов на временное жилье, как определено в ORS 320.300; или

4. Агент по бронированию, как определено в этой главе.

В отеле может быть более одного Оператора, и каждый Оператор самостоятельно несет ответственность за соблюдение положений настоящей Главы, хотя налог взимается только один раз. К операторам относятся, помимо прочего, владелец и / или руководство отеля, онлайн-туристические компании, агенты по бронированию или другие онлайн-посредники, туристические агенты или компании, контрактные управляющие компании или любое другое Лицо, которое обеспечивает право занимать Комнату на от имени Транзитера и получает платеж от Транзитера за это право вне зависимости от того, является ли Оператор конечным получателем платежа.

K. «Лицо» означает любое физическое лицо, фирму, товарищество, совместное предприятие, компанию с ограниченной ответственностью, корпорацию, товарищество с ограниченной ответственностью, ассоциацию, принимающую организацию, социальный клуб, братскую организацию, братство, женское общество, общежитие или частное общежитие, совместное акционерная компания, имущество, траст, деловой траст, получатель, доверительный управляющий, синдикат или любая другая группа или комбинация, действующая как единое целое.

L. «Арендная плата» означает полное возмещение, взимаемое с Временного участника за право занимать номер в отеле, оцениваемое деньгами, товарами, подарочными картами, рабочей силой, кредитами, имуществом или другим возмещением стоимости без каких-либо вычетов. .Арендной платой считается общая сумма, представленная Временному участнику Оператором в качестве возмещения, взимаемого за Занятость, включая любые сборы за проживание, комиссионные или аналогичные суммы, выплаченные или удержанные Лицом, которое способствует бронированию Комнаты.

M. «Пакетный план аренды» означает вознаграждение, взимаемое как за питание, так и за арендную плату, при условии, что общая ставка взимается по единой ставке. Сумма, применяемая к Арендной плате для определения временного налога на номер в соответствии с настоящей Главой, считается такой же суммой, как и Арендная плата за идентичный номер, если она не является частью пакетного плана.

N. «Комната» означает каждую часть Отеля, которая может быть сдана в аренду или предназначена для сдачи в аренду отдельному временному постояльцу или принимающей стороне, за исключением комнат, не содержащих спальных мест и предназначенных для использования в целях, отличных от спальные и жилые помещения, такие как встречи, отдых, образование, бизнес или другие цели. В комнатах с несколькими кроватями, где каждая кровать может быть арендована или предназначена для сдачи в аренду отдельному временному постояльцу, например, двухъярусных или общих спальнях, каждая кровать считается комнатой.

O. «Краткосрочная аренда» означает дом, дуплекс, мультиплекс, квартиру, кондоминиум, плавучий дом, трейлер или другое жилое жилище, где человек снимает гостевые спальни для временного проживания. Как правило, краткосрочная аренда — это зонирование жилого помещения или размещение в здании, которое разрешено только для использования в жилых помещениях.

P. «Реестр краткосрочной аренды» означает краткосрочную аренду с действующими действующими разрешениями на краткосрочную аренду аксессуаров типа A или типа B в соответствии с требованиями главы 33.207, которые занесены в Городские карты Портленда или платформу базы данных-преемников, общедоступную на веб-сайте города. Копия реестра предоставляется любому лицу по запросу.

Q. «Налог» означает либо налог, подлежащий уплате Переходным участником, либо совокупную сумму налогов, подлежащих уплате Оператором в течение периода, за который Оператор должен сообщать о своих сборах.

R. «Временный» означает любое физическое лицо, которое занимает Занятие или имеет право на Занятие в Отеле на период 30 календарных дней подряд или менее, считая части календарных дней как полные дни.День выезда Временного клиента из Отеля не включается в определение 30-дневного периода, если Оператор не взимает с него арендную плату за этот день. Любое такое лицо, занимающее таким образом место в Отеле, считается Временным, пока не истечет 30-дневный период, если между оператором и арендатором не существует письменного соглашения, предусматривающего более длительный период проживания, и срок аренды фактически продлевается на больший срок. чем 30 дней подряд.

| Cerritos Office (AA) 12750 Center Court Drive South, Suite 400 Cerritos, CA | -8594 | ||

|---|---|---|---|

| Общая информация | 1-562-356-1102 ФАКС 1-562-402-8503 | ||

| Дина М.Хэй, Администратор | 1-562-356-1109 | [email protected] | |

| Мануэль Энрикес, Руководитель аудиторской службы | 1-562-356-1113 | [email protected] | |

| Таня Стоунер, руководитель отдела нормативно-правового соответствия | 1-562-356-1112 | таня[email protected] | |

| Джон Боулдин, руководитель отдела нормативно-правового соответствия | 1-562-356-1110 | [email protected] | |

| Culver City Office (AS) 5901 Green Valley Circle, Suite 200 Калвер-Сити, Калифорния -6948 А / я 3652 Калвер-Сити, Калифорния -3652 | |||

| Общая информация | 1-213-712-1210 ФАКС 1-310-342-1061 | ||

| Вики Василиу, Администратор | 1-213-712-1084 | [email protected] | |

| Альберт Лай, Руководитель аудиторской службы | 1-213-712-1049 | [email protected] | |

| Эдуардо Вильегас, Директор по соответствию | 1-213-712-1166 | [email protected] | |

| Glendale Office (AC) 505 North Brand Boulevard, Suite 700 Глендейл, Калифорния | -3946 | ||

| Общая информация | 1-818-543-4900 ФАКС 1-818-551-2946 | ||

| Паоло Маньего, Администратор | 1-818-543-4910 | Паоло[email protected] | |

| Сильва Сагбазарян, Руководитель аудиторской службы | 1-818-543-5414 | [email protected] | |

| Мишель Кринсия, руководитель отдела соответствия | 1-818-543-4978 | [email protected] | |

| Офис Фресно (DF) 8050 North Palm Avenue, Suite 205 Фресно, Калифорния 93711-5510 | |||

| Общая информация | 1-559-440-5330 ФАКС 1-559-440-5503 | ||

| Барбара Уилсон, Администратор | 1-559-446-6907 | барбара[email protected] | |

| Адриан Хуарес, руководитель аудиторской службы | 1-559-446-6902 | [email protected] | |

| Эльда Веласкес, Директор по соответствию | 1-559-446-6932 | [email protected] | |

| Bakersfield Office (DFB) 1800 30th Street, Suite 380 Бейкерсфилд, Калифорния 93301-1922 | |||

| Общая информация | 1-661-395-2880 ФАКС 1-661-395-2588 | ||

| Офис в Ирвине (EA) 16715 Von Karman Ave., Офис 200 Ирвин, Калифорния 92606-2444 | |||

| Общая информация | 1-949-440-3473 | ||

| Анжела М. Леалуга, Администратор | 1-949-224-4800 | [email protected] | |

| Кристал Гусман, Руководитель аудиторской службы | 1-949-224-4821 | кристалл[email protected] | |

| Франсин Фам, Директор по соответствию | 1-949-224-4814 | [email protected] | |

| Оклендский офис (Швейцария) 1515 Клэй-Стрит, Люкс 303 Окленд, Калифорния 94612-1432 | |||

| Общая информация | 1-510-622-4100 ФАКС 1-510-622-4175 | ||