Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

Расчет ЕНВД не представляет труда даже для людей без экономического образования. Узнать, как рассчитать ЕНВД в 2019-2020 годах и какие могут возникнуть сложности в данных вычислениях, вы сможете из материалов нашей рубрики «Расчет ЕНВД».

Подробнее

- Все материалы

- Новости

- Статьи

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

04 дек 2020

Как рассчитать ЕНВД за год — пример

Рассчитать ЕНВД за год — такого НК РФ не требует, но эту задачу может поставить перед собой сам налогоплательщик.

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

06 сен 2020

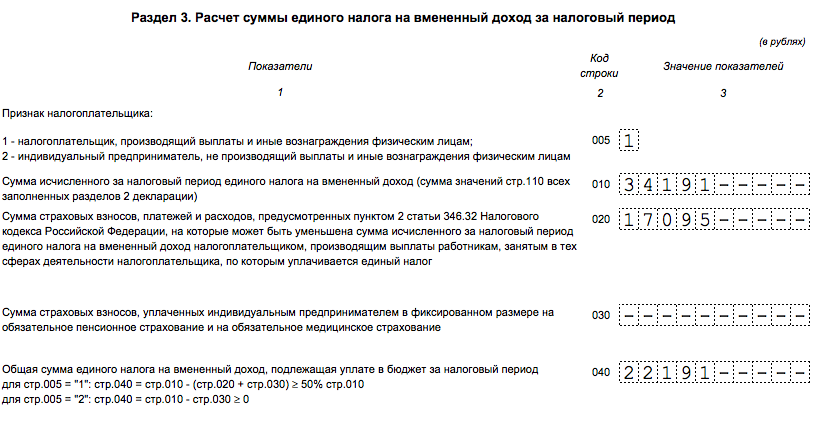

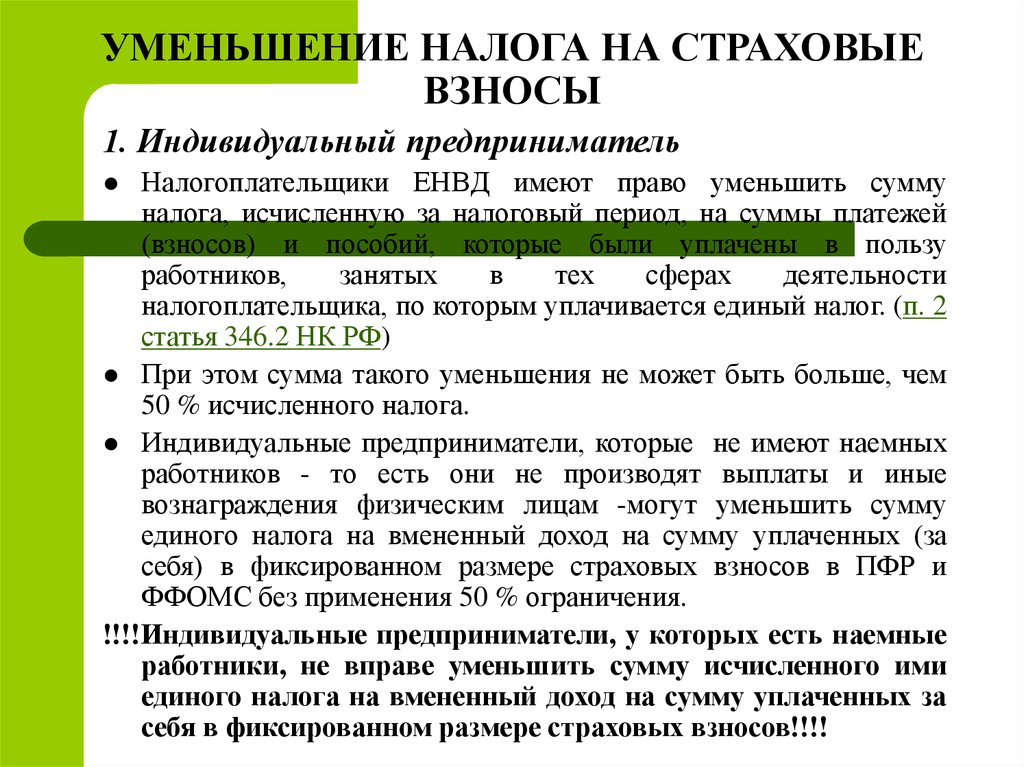

Порядок уменьшения ЕНВД на сумму обязательных страховых взносов

Уменьшение ЕНВД на страховые взносы вправе осуществить все спецрежимники — плательщики данного налога. Но законодатель предусмотрел различия для работодателей и ИП без наемных сотрудников. Как правильно уменьшить налог на страхвзносы ИП без наемного персонала? Каковы нюансы уменьшения ЕНВД работодателем? Ответы на эти и другие вопросы читайте в материале далее.

ЕНВД и услуги в 2019-2020 годах — транспортные, бытовые и др.

16 апр 2020

Транспортные услуги и ЕНВД в 2020 году

Транспортные услуги — ЕНВД в 2020 году для них применяться может только в регионах, где еще действует спецрежим.

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

12 фев 2020

Как рассчитать сумму налога ЕНВД за 1 квартал 2020 года

Рассчитать ЕНВД за 1 квартал в 2020 году можно самостоятельно или применив наш онлайн-калькулятор. Рассмотрим, как правильно рассчитать налог, а также приведем пример расчета налога.

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

20 янв 2020

Онлайн-калькулятор для расчета ЕНВД в 2019 — 2020 годах

Калькулятор ЕНВД позволит вычислить сумму единого налога к оплате как предпринимателям (с наемными работниками и без таковых), так и юрлицам по заданным критериям. Воспользоваться калькулятором ЕНВД можно совершенно бесплатно. Рассмотрим пошаговый алгоритм подсчета налога, нюансы, которые необходимо знать при его исчислении, а также порядок использования нашего сервиса для расчета ЕНВД.

Рассмотрим пошаговый алгоритм подсчета налога, нюансы, которые необходимо знать при его исчислении, а также порядок использования нашего сервиса для расчета ЕНВД.

ЕНВД и розничная торговля в 2019–2020 годах

09 янв 2020

Применение ЕНВД в розничной торговле в 2020 году

ЕНВД — розничная торговля является самым распространенным видом деятельности на этом режиме. Каковы особенности применения спецрежима в 2020 году? На что обратить внимание при расчете налога в рознице? Были ли изменения ЕНВД в 2019 — 2020 годах? Ответы на эти и другие вопросы, а также примеры расчета ЕНВД в различных ситуациях рассмотрим в материале далее.

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

14 июл 2017

Расчет налоговой базы ЕНВД в 2017 году

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др. )

)

26 сен 2016

Налоговая ставка по ЕНВД в 2015–2016 годах

Порядок расчета ЕНВД в 2019-2020 годах (пример, формула и др.)

21 сен 2016

Порядок расчета ЕНВД в 2015–2016 годах

Виды предпринимательской деятельности для ЕНВД в 2019–2020 гг.

07 авг 2016

Расчет ЕНВД для грузоперевозок в 2015–2016 годах

1 2

Основная информация о ЕНВД

Как рассчитать налог при ЕНВД, по какой формуле

Особенности расчета ЕНВД в 2018-2019 годах для ИП и компаний

Где найти пример расчета ЕНВД в 2018-2019 годах

Основная информация о ЕНВД

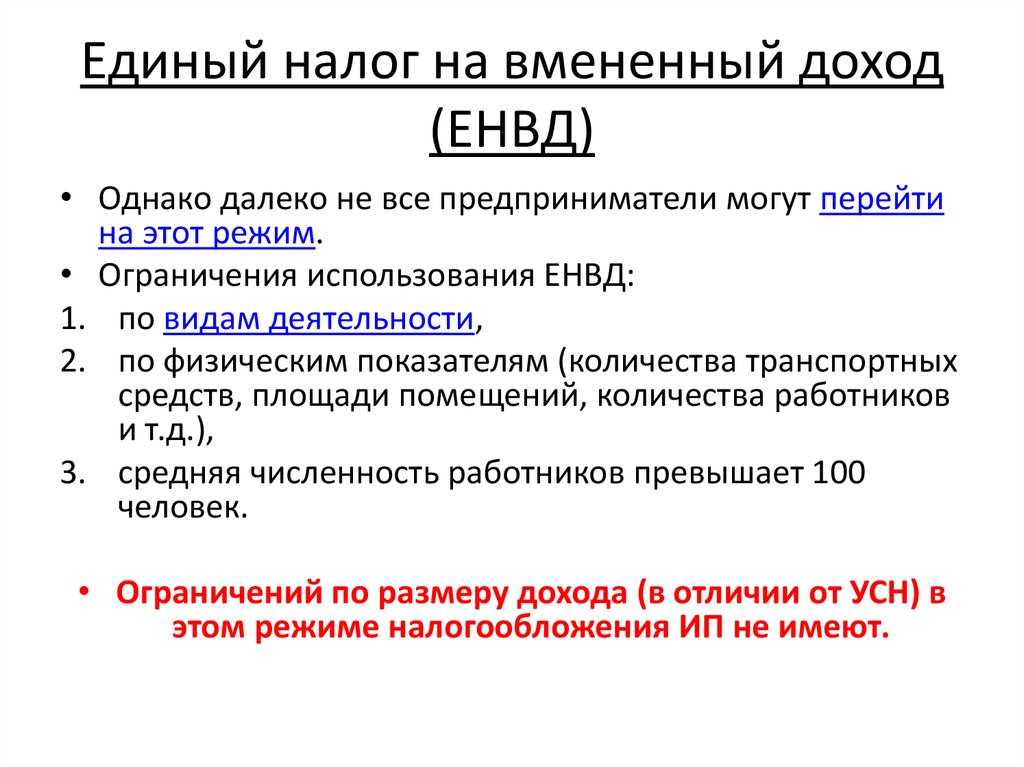

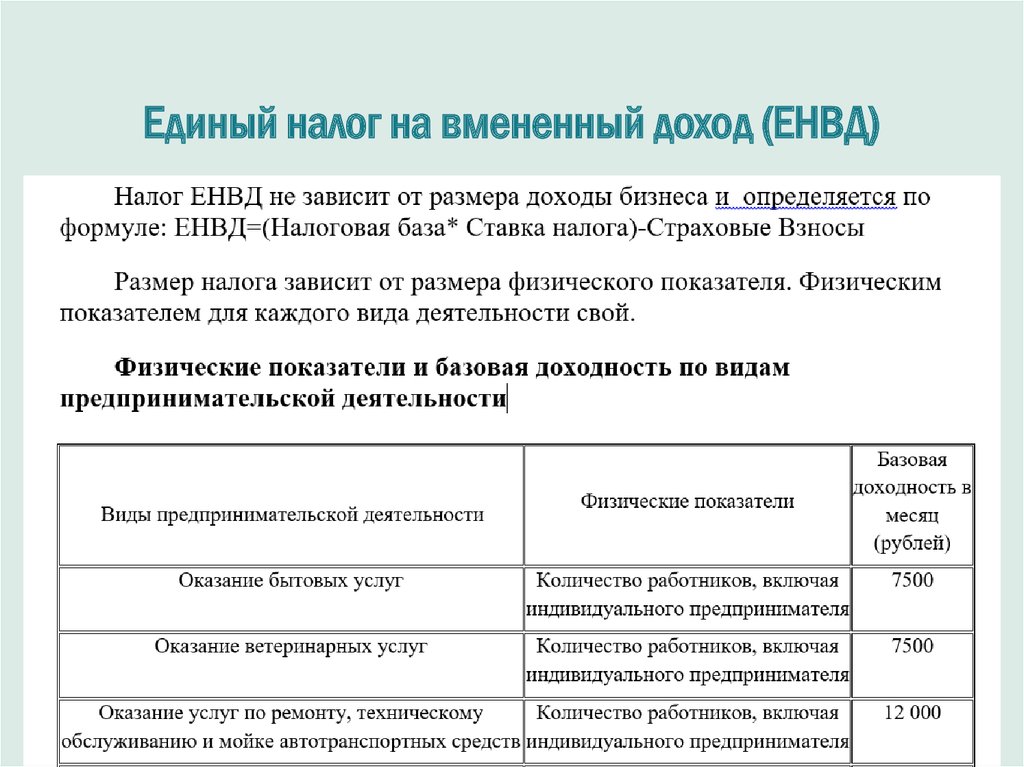

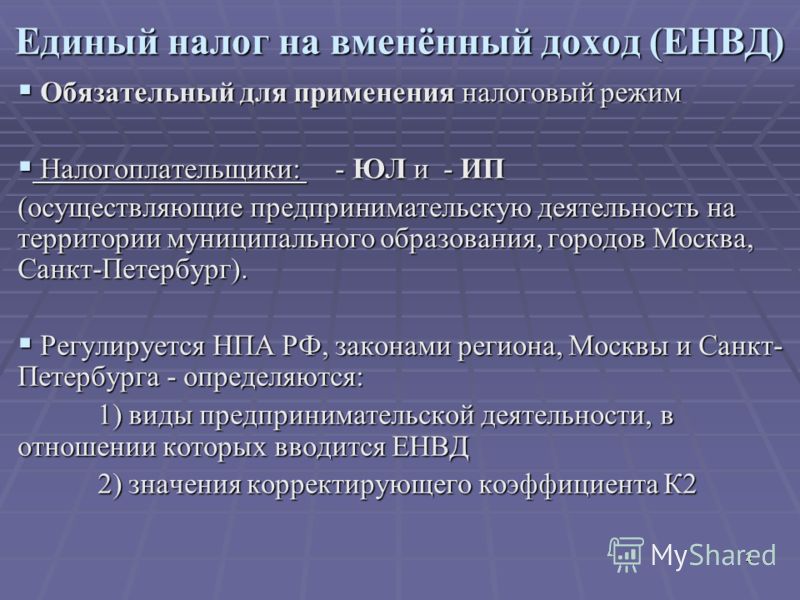

Прежде чем перейти к формуле расчета ЕНВД, вкратце напомним, что это за режим налогообложения. ЕНВД расшифровывается как «Единый налог на вмененный доход» и представляет собой специальный налоговый режим, порядок применения которого регулирует гл. 26.3 НК РФ. ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг.

ЕНВД расшифровывается как «Единый налог на вмененный доход» и представляет собой специальный налоговый режим, порядок применения которого регулирует гл. 26.3 НК РФ. ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг.

Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст. 346.26 НК РФ: по виду деятельности, численности сотрудников и др. Кроме того, будущий «вмененщик» должен проверить, разрешен ли ЕНВД в его регионе (например, в Москве нельзя применять ЕНВД, так как этот налоговый режим здесь отменен).

Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы.

ЕНВД можно совмещать с другими режимами налогообложения. Что касается налогов, плательщик вмененного дохода не платит НДС, НДФЛ (для ИП) или налог на прибыль (для организаций) по той деятельности, которая облагается ЕНВД. До 2014 года «вмененщики» не платили и налог на имущество, в настоящее время обязанность платить этот налог зависит от того, включена ли недвижимость «вмененщика» в кадастровый перечень.

До 2014 года «вмененщики» не платили и налог на имущество, в настоящее время обязанность платить этот налог зависит от того, включена ли недвижимость «вмененщика» в кадастровый перечень.

«Вмененщику» пока разрешено не использовать в своей деятельности ККТ, а выдавать по просьбе клиента БСО.

Подробнее см. здесь.

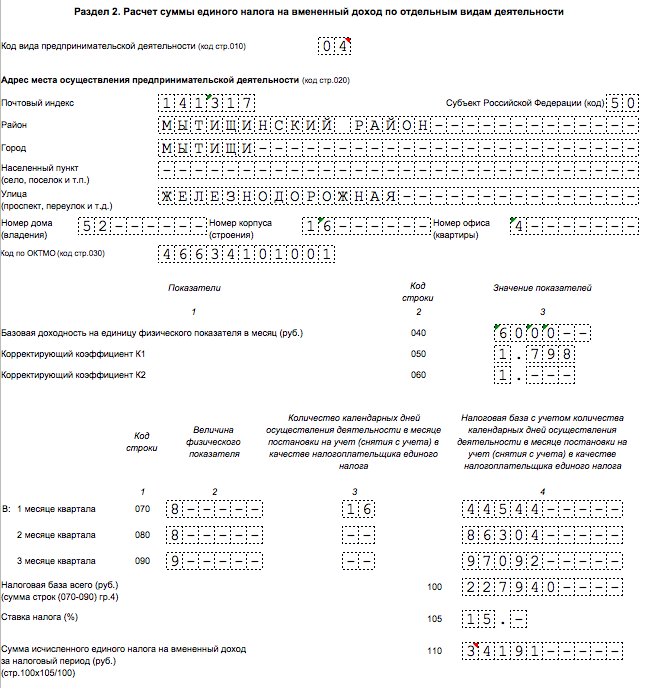

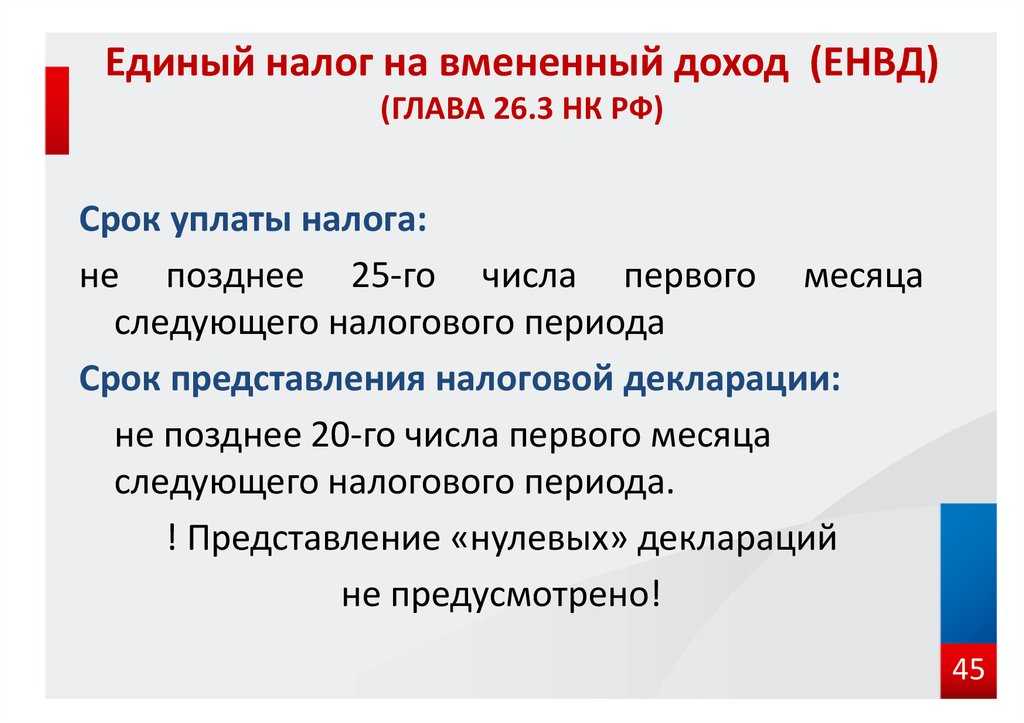

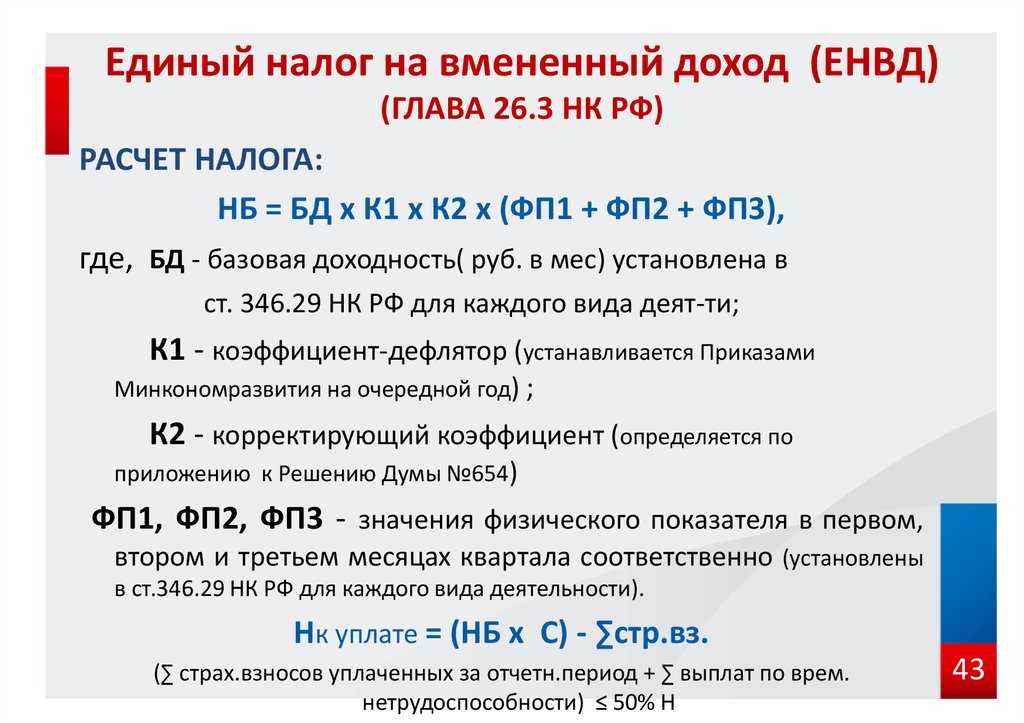

Декларации плательщик вмененного налога сдает 4 раза в год – каждый квартал. Декларация ЕНВД проста в заполнении: нужно указать физический показатель, корректирующие коэффициенты, базовую доходность, КБК и ОКТМО, а также данные самой компании. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Похожим на ЕНВД налоговым режимом является ПСН – патентная система налогообложения. Патент приобретается на ограниченный период времени, а после окончания срока его действия нужно снова подавать документы для получения патента. Стоимость патента также рассчитывается исходя из предполагаемого дохода. Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Как рассчитать налог при ЕНВД, по какой формуле

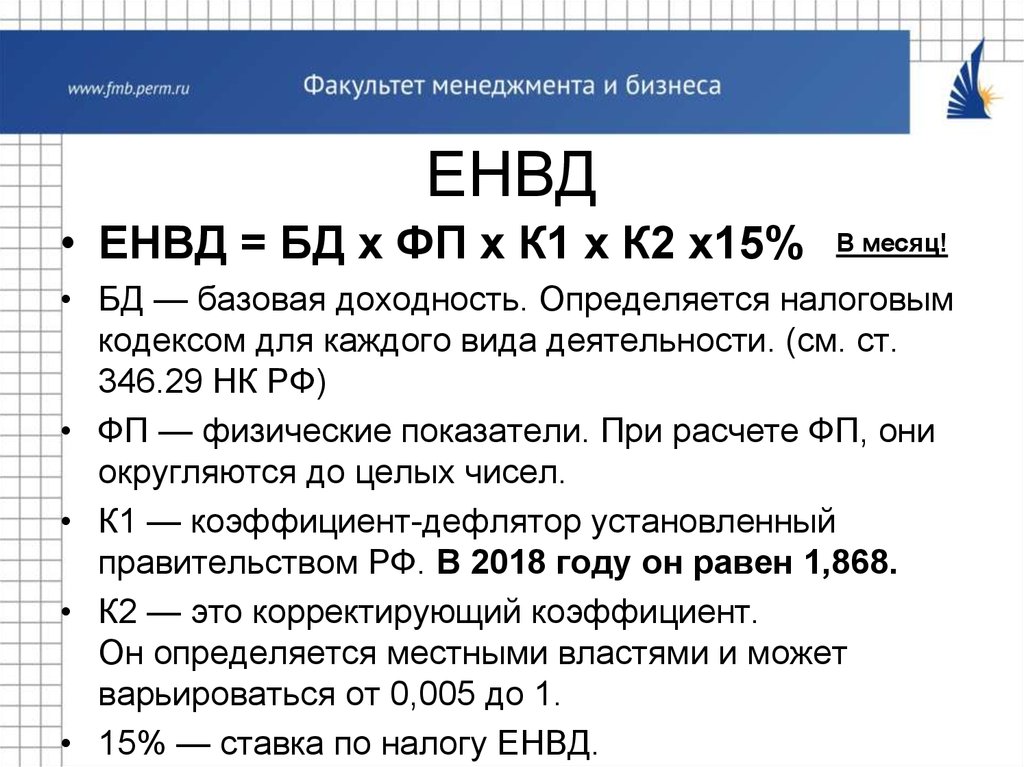

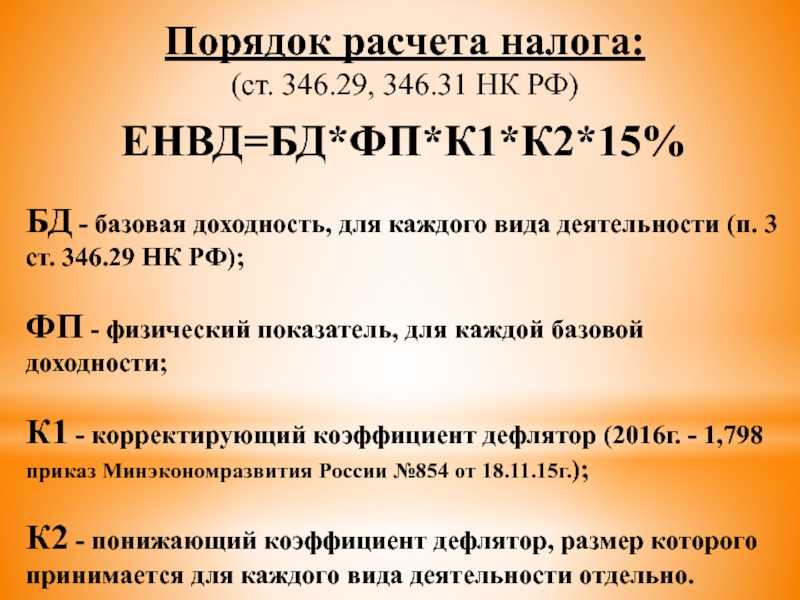

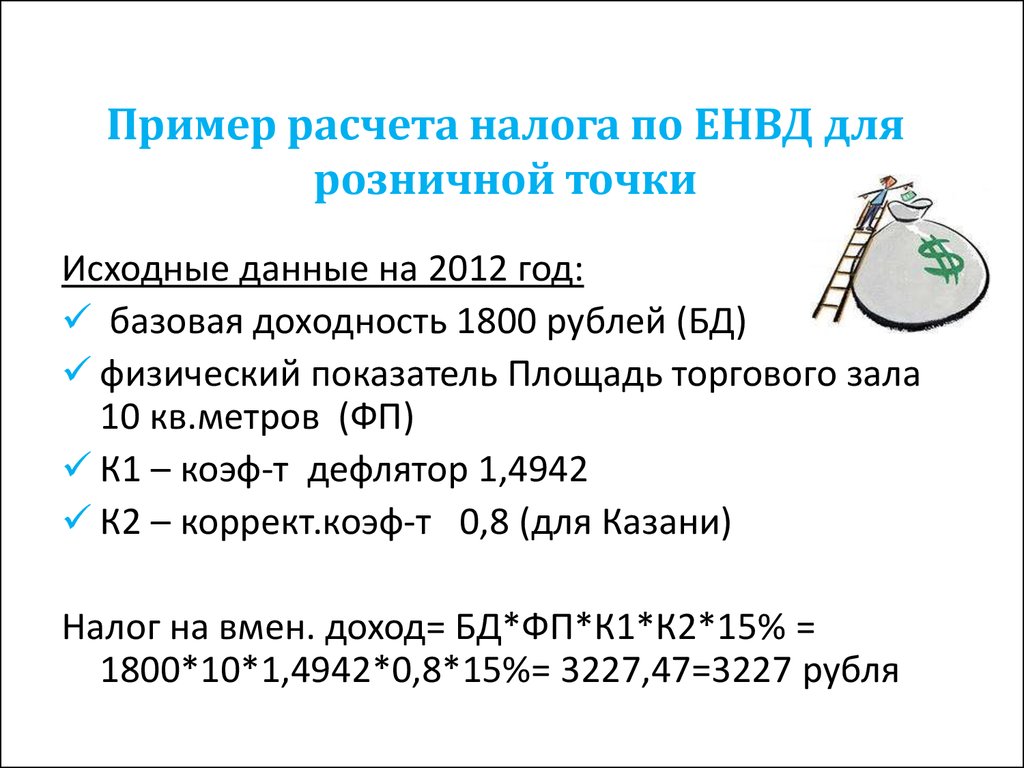

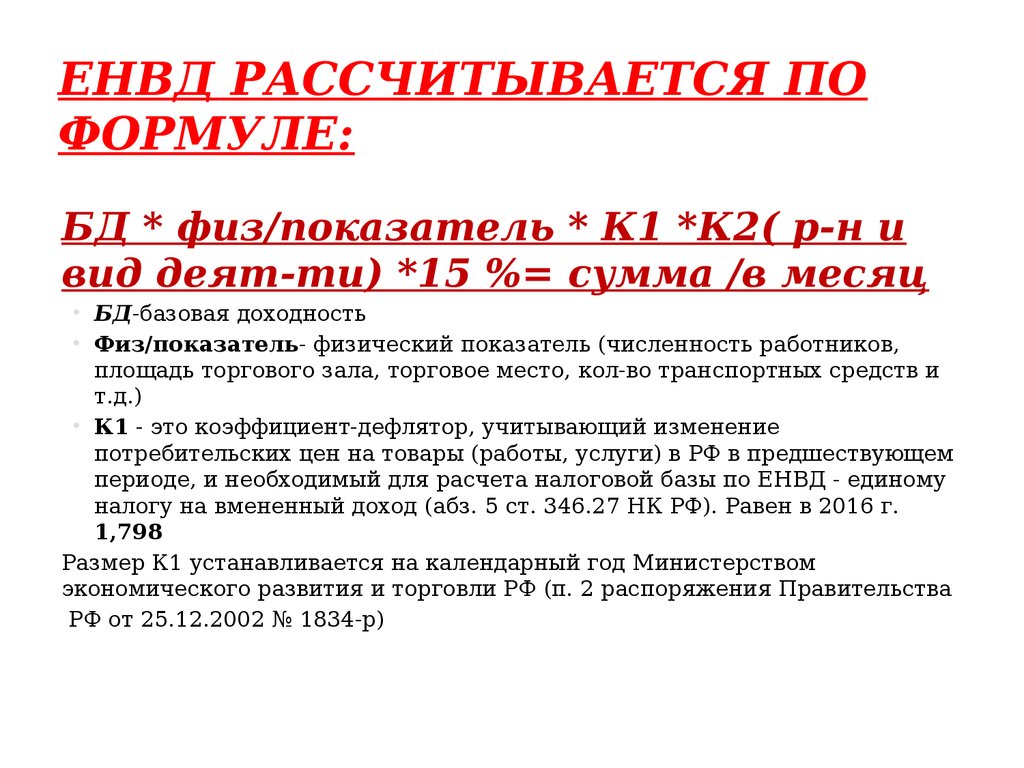

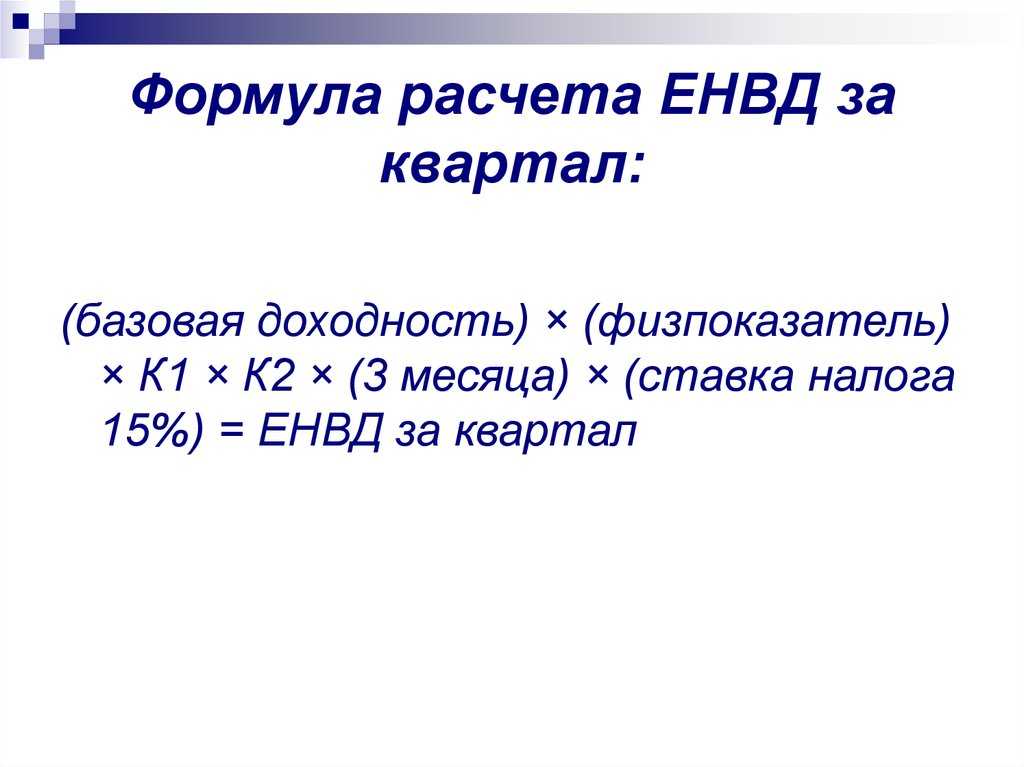

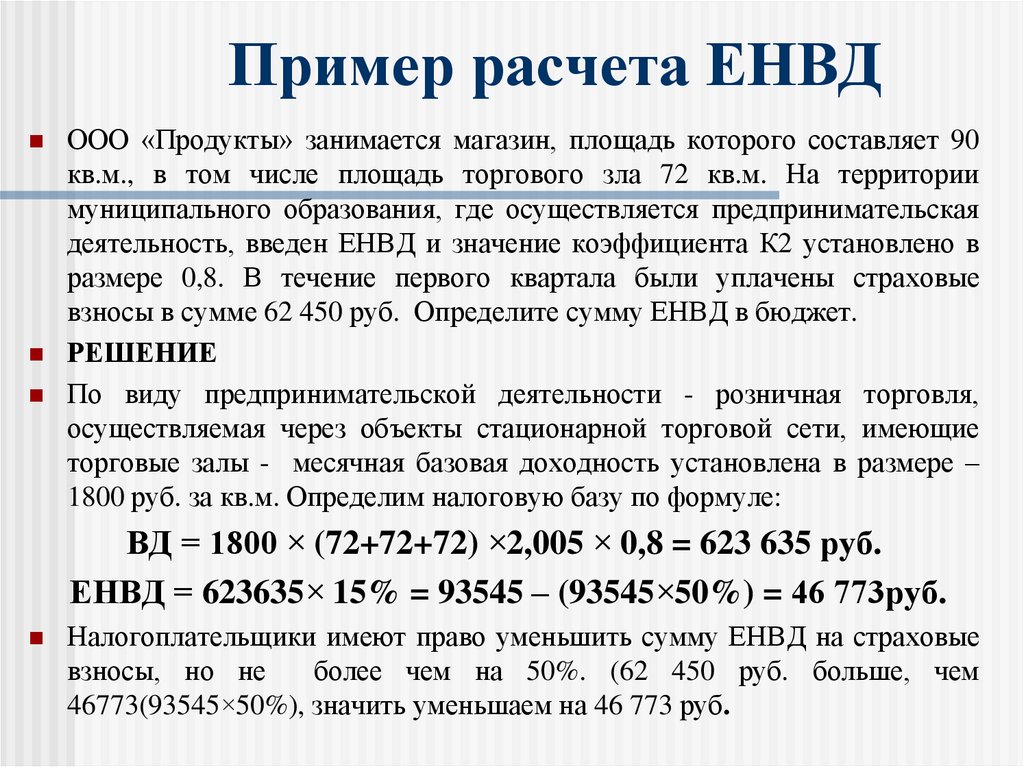

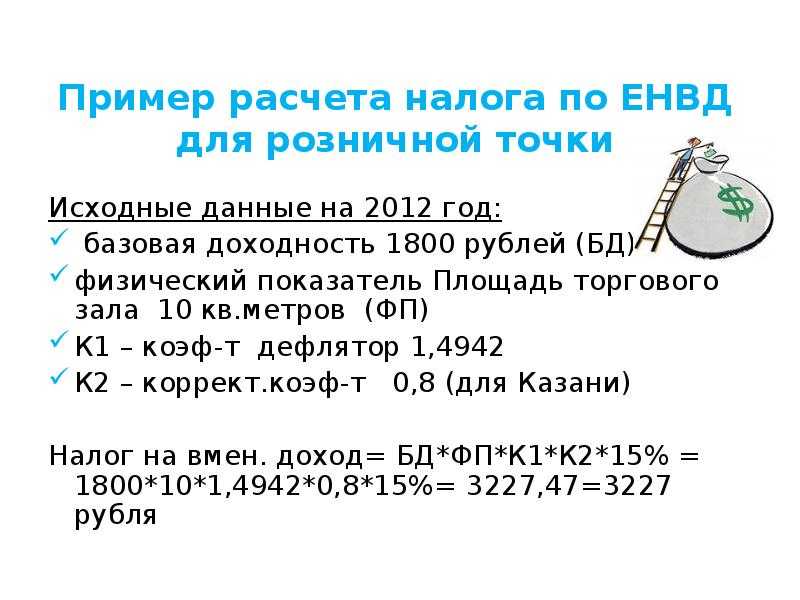

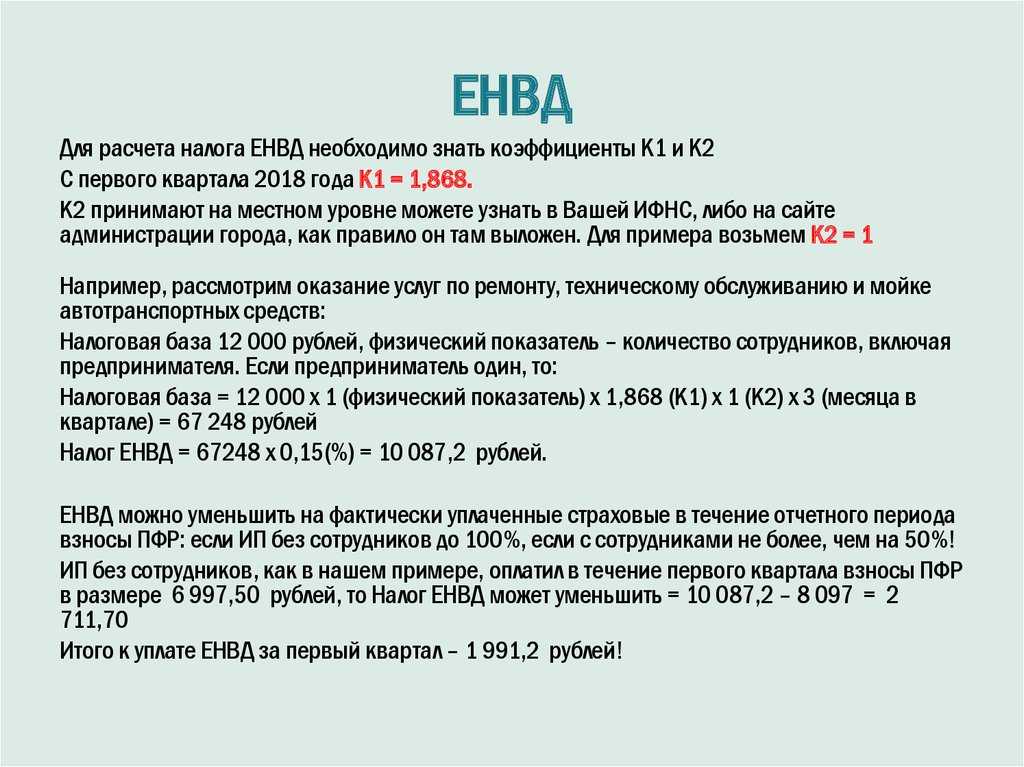

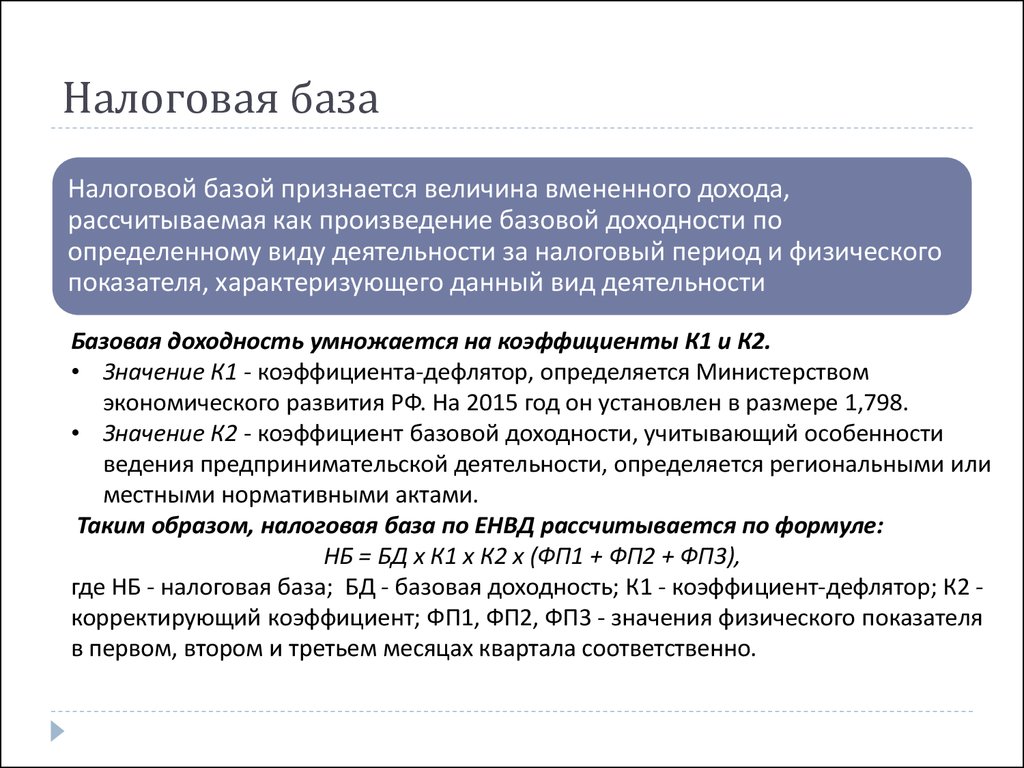

Расчет ЕНВД имеет свои нюансы: формула расчета ЕНВД включает в себя как реальные показатели бизнеса (численность сотрудников, количество единиц транспорта, площадь магазина), так и предполагаемые – месячную доходность деятельности. Это фиксированная сумма, которую рассчитывают чиновники, она меняется довольно редко. А для учета инфляционных процессов и местных особенностей деятельности используются коэффициенты-дефляторы: К1, который устанавливает Минэкономразвития, и К2 – его определяют муниципальные чиновники.

Для расчета ЕНВД необходимо знать налоговую базу. Как рассчитать налоговую базу по ЕНВД – читайте здесь.

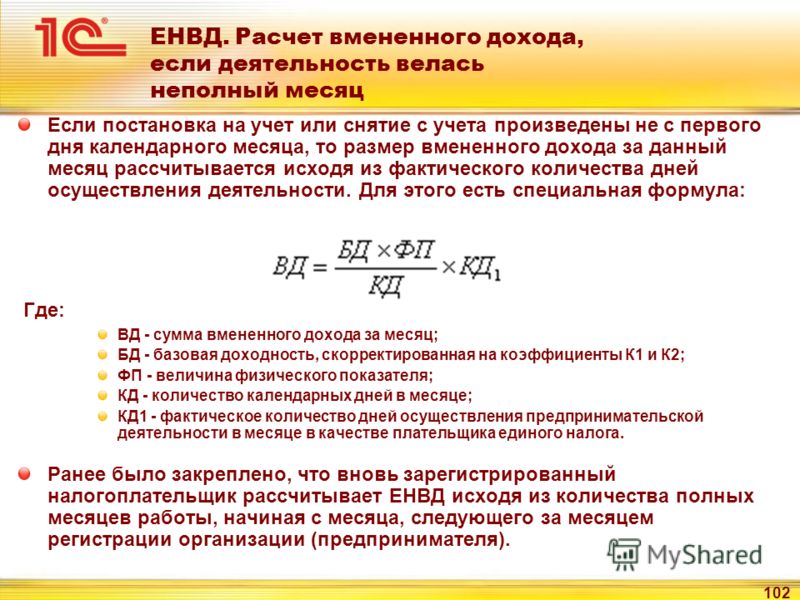

Редко какая компания начинает свою работу с первого дня нового квартала. В связи с этим возникает вопрос: а как нужно считать вмененный налог, если фирма начала свою работу в середине месяца? Подробный ответ со ссылками на разъяснения Минфина дает статья «Если новый бизнес начат в середине месяца, ЕНВД считают только за отработанные дни».

В связи с этим возникает вопрос: а как нужно считать вмененный налог, если фирма начала свою работу в середине месяца? Подробный ответ со ссылками на разъяснения Минфина дает статья «Если новый бизнес начат в середине месяца, ЕНВД считают только за отработанные дни».

ВАЖНО! Изменять размер вмененного налога к уплате в зависимости от фактически отработанных дней компания может только в начале своей деятельности в качестве «вмененщика» или при закрытии бизнеса на ЕНВД. Читайте подробнее об этом в материале «Вмененный доход не зависит от количества фактически отработанных дней».

Итак, вы перешли на ЕНВД и хотите знать, как без ошибок рассчитать налоговую базу по ЕНВД и оградить себя от придирок налоговых инспекторов? Тогда вам нужно прочесть эту публикацию.

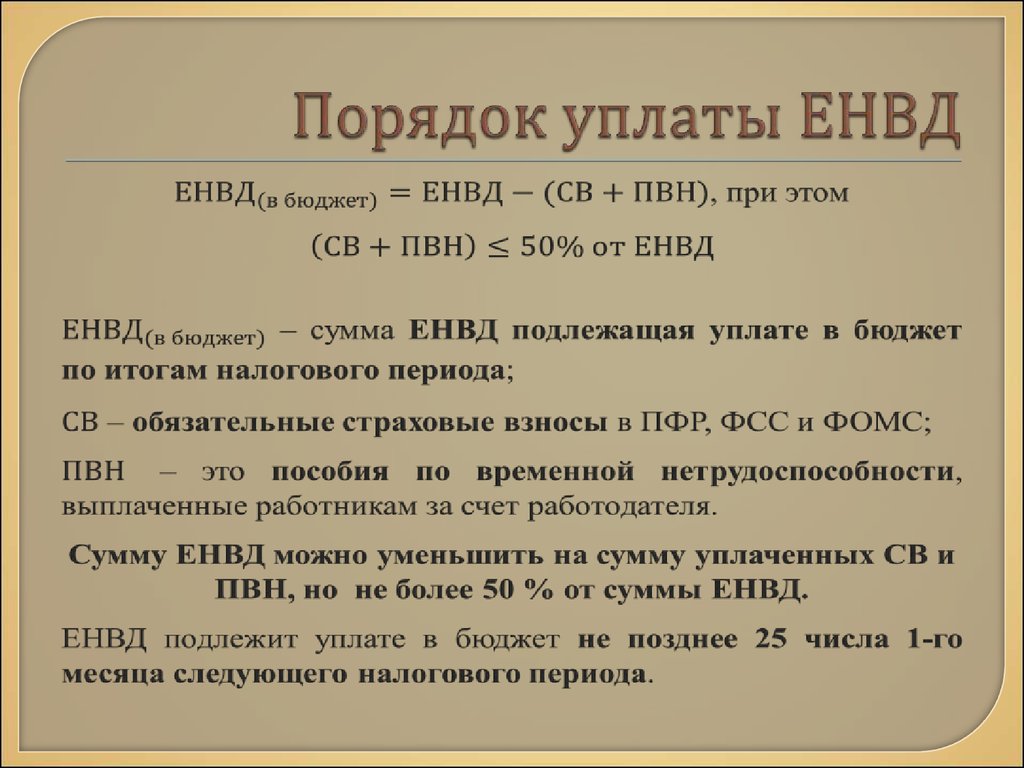

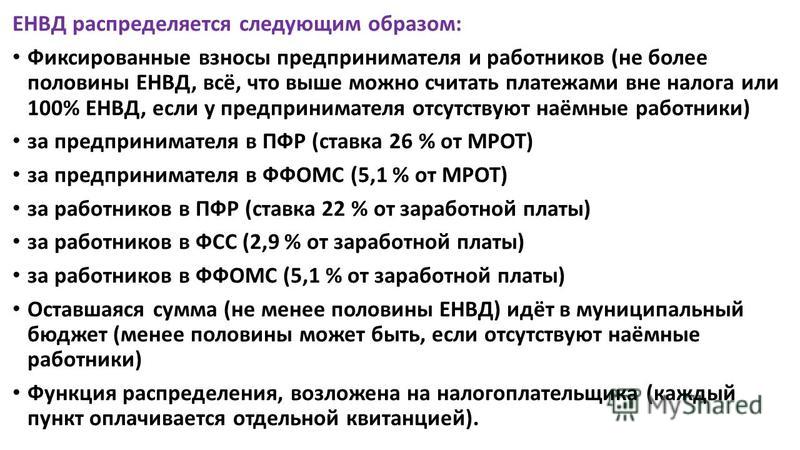

У вмененки есть один несомненный плюс, благодаря которому этот спецрежим в некоторых случаях выгоднее, чем ПСН, которую также можно применять для многих видов деятельности, подпадающих под ЕНВД. Плательщик ЕНВД может уменьшить налог к оплате на сумму страховых взносов. Как это сделать, расскажет вам статья «Порядок уменьшения ЕНВД на сумму обязательных страховых взносов».

Плательщик ЕНВД может уменьшить налог к оплате на сумму страховых взносов. Как это сделать, расскажет вам статья «Порядок уменьшения ЕНВД на сумму обязательных страховых взносов».

Если вы являетесь руководителем компании и хотите проверить работу ваших бухгалтеров, то вам пригодится наша статья.

Данная публикация содержит формулу расчета вмененного налога, ссылки на регулирующие расчет законодательные акты, размеры коэффициентов-дефляторов и сам калькулятор для расчета ЕНВД. Зная размер физического показателя, вы можете рассчитать налог к уплате. Калькулятор будет полезен не только руководителям, но и бухгалтерам – используйте его для проверки своих вычислений.

Особенности расчета ЕНВД в 2018-2019 годах для ИП и компаний

Расчет ЕНВД в 2017-2018 годах для ИП и организаций не претерпел значительных изменений. Главная новость, которую должны учитывать бухгалтеры в работе – значение коэффициента-дефлятора К1 на соответствующий год. Для 2017 года значение этой величины можно посмотреть в публикации «Установлены коэффициенты — дефляторы на 2017 год».

Для 2017 года значение этой величины можно посмотреть в публикации «Установлены коэффициенты — дефляторы на 2017 год».

Дефлятор на 2018 год см. здесь.

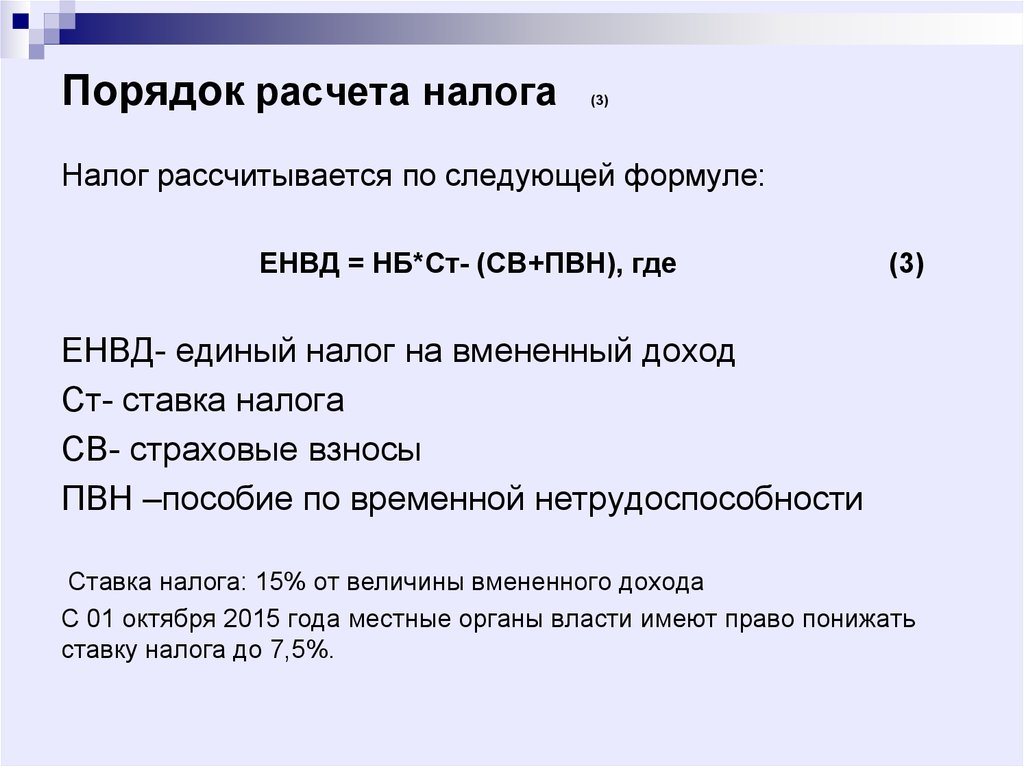

Налоговая ставка по вмененному налогу определяется согласно НК РФ. Максимальная ее величина составляет 15%, но у регионов с 2016 года есть право снижения ставки до 7,5%. Подробнее о ее размере можно узнать из этой статьи.

Налоговая база – обязательный элемент любого налога. Какие показатели входят в налоговую базу по ЕНВД и какие особенности нужно учесть при определении налоговой базы, расскажет публикация «Расчет налоговой базы ЕНВД в 2017 году».

А чтобы вы правильно могли рассчитать вмененный налог, мы подготовили специальный материал.

Данная публикация содержит информацию о том, как рассчитать ЕНВД для соответствующего года с приведением примеров и ссылок на нормативные акты, чтобы в случае возникновения претензий со стороны налоговых органов вы могли обосновать свои подсчеты.

Где найти пример расчета ЕНВД в 2018–2019 годах

Наша рубрика «Расчет ЕНВД» содержит не только публикации об общих правилах исчисления вмененного налога, но и разбор отдельных нюансов на примере расчета ЕНВД в определенной сфере деятельности.

Если предприниматель только открывает свой бизнес на ЕНВД, ему пригодится наша публикация «Пример расчета налоговой базы по ЕНВД в случае начала нового вида ”вмененной“ деятельности не с первого числа календарного месяца» .

В большинстве розничных магазинов на стенде информации для потребителей указано, что торговая точка работает на вмененке. Почему ЕНВД для многих розничных продавцов является наиболее выгодным налоговым режимом? Ответ ищите в статье «Применение ЕНВД в розничной торговле в 2017-2018 годах».

Кризисная ситуация в российской экономике вынуждает налогоплательщиков экономить на всем. В целях снижения затрат «вмененщики» пытаются снизить размер аренды, а если это не получается, то переносят бизнес в другое помещение. Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

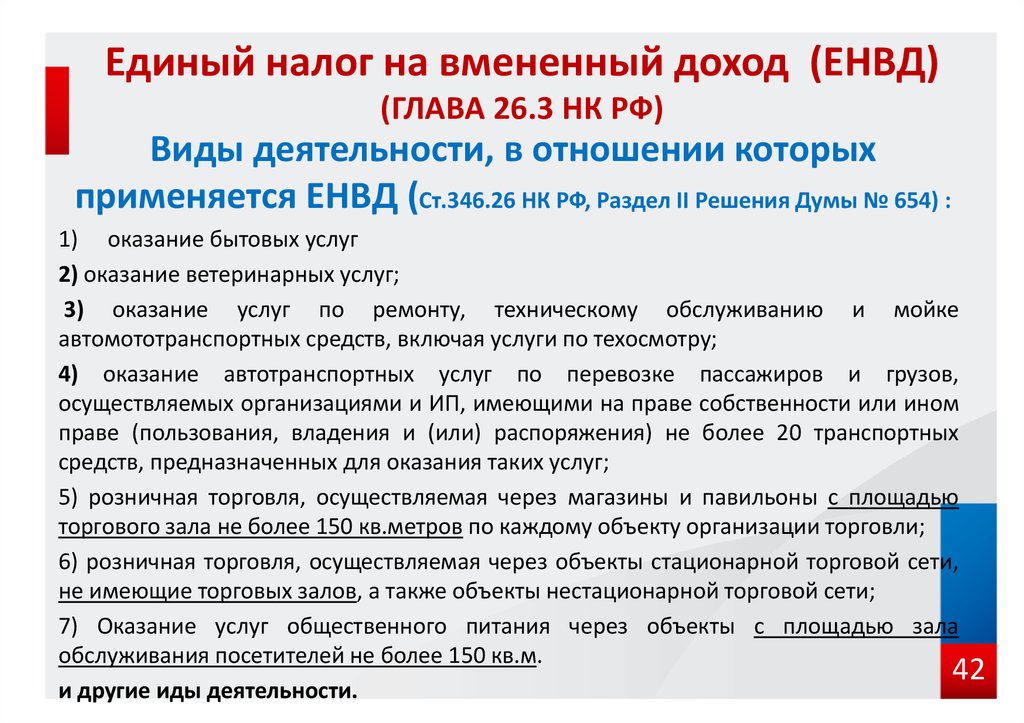

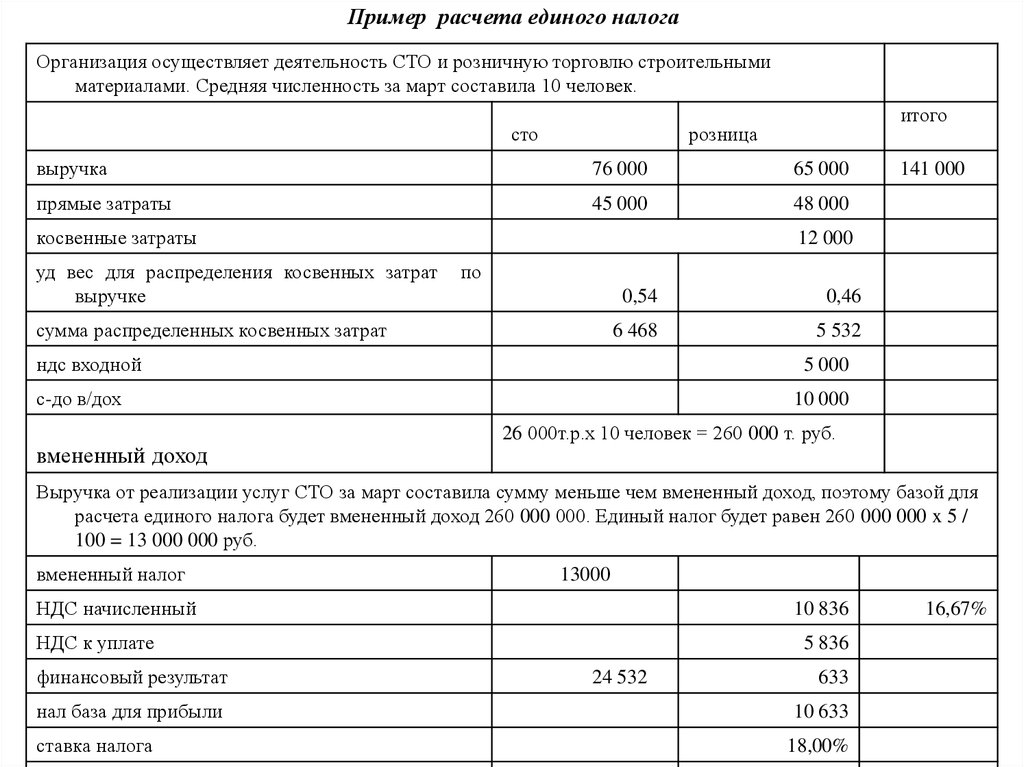

ЕНВД в 2017-2018 годах может применяться для услуг в сфере грузоперевозок, ремонта и технического обслуживания транспортных средств, для автомоек.

А о том, какие физические показатели используются при расчете вмененного налога для станций СТО и автомоек, расскажет вам эта публикация.

Поскольку вмененку нередко совмещают с другими налоговыми режимами, например, упрощенкой или ОСН, то возникает вопрос: как учесть при расчете физического показателя численность административно-управленческого и общехозяйственного персонала (например, бухгалтеров, юристов, охранников)?

Здесь мы подготовили ответ на этот вопрос с учетом разъяснений Минфина.

Мы уже писали о том, что на ЕНВД бизнесмен может уменьшить налоговое бремя за счет уплаченных страховых взносов. А что делать в том случае, когда вы переплатили взносы и зачли их в счет предстоящих платежей, расскажет вам эта публикация.

Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов – они представлены в статьях:

- «ЕНВД: уменьшение на страховые взносы 2017»;

-

«Минфин пояснил, на какие суммы можно уменьшить ЕНВД за IV квартал».

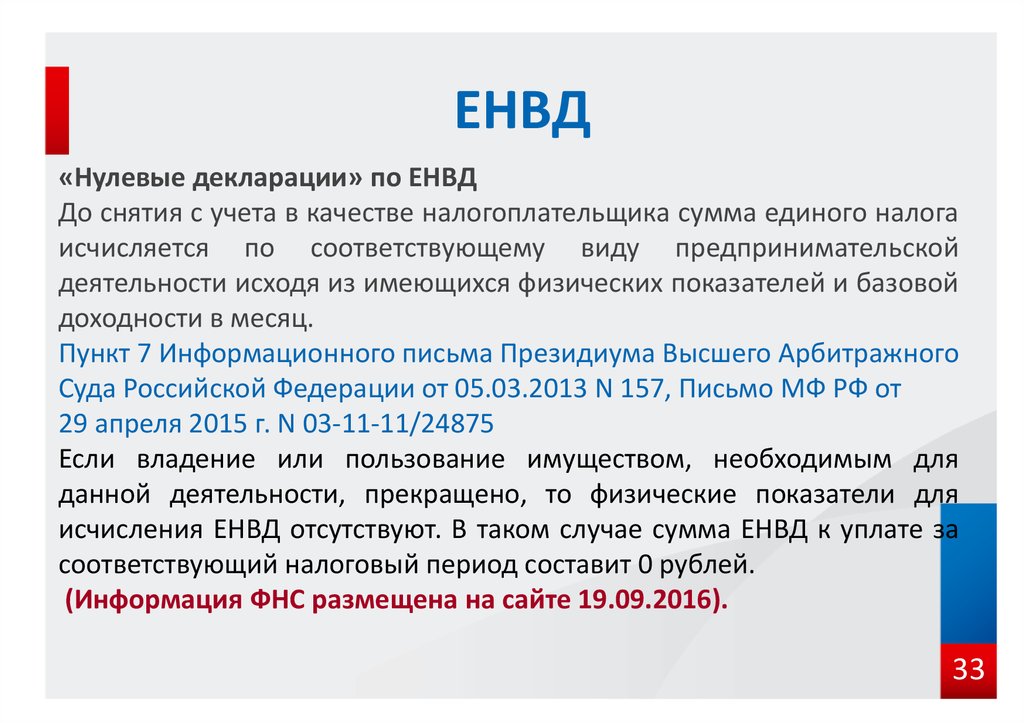

Нужно ли платить налог и подавать декларацию в случае приостановки деятельности расскажет наш материал «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Хотя законодательство не предусматривает расчет ЕНВД за год, налогоплательщику эта информация может потребоваться для анализа налоговой нагрузки и выбора оптимальной системы налогообложения.

Читайте нашу рубрику «Расчет ЕНВД», будьте в курсе законодательных нововведений и предстоящих инициатив.

Единый налог на вмененный доход: порядок исчисления и уплаты

16.01.2002

В этом материале рассматриваются особенности единого налога на вмененный доход. О том, какие преимущества и недостатки учета и налогообложения получат организации, переведенные на уплату ЕНВД, рассказывает М.В. Семёнова, кандидат экономических наук, аттестованный аудитор.

Содержание

- Применение ЕНВД

- Плательщики ЕНВД

- Какие налоги заменяет ЕНВД?

- Объект обложения ЕНВД

- Расчет вмененного дохода

- Уплата ЕНВД

- Бухгалтерский учет и отчетность по ЕНВД

- Недостатки порядка исчисления и уплаты ЕНВД

В основе применения единого налога на вмененный доход (далее — ЕНВД) лежит принцип обложения на основе внешних признаков, свидетельствующих об объеме финансово-хозяйственной деятельности налогоплательщиков, что снижает затраты на проведение контроля со стороны налоговых органов.

Основные элементы ЕНВД определены в Федеральном законе от 31.07.1998 № 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» (далее — закон). Налог вводится на территории субъекта Российской Федерации нормативным правовым актом законодательного (представительного) органа государственной власти соответствующего субъекта, согласно ст. 1 закона. При этом нормативный акт субъекта РФ определяет особенности налогообложения в пределах, установленных законом.

В основе применения ЕНВД лежит принцип обязательного его взимания на территории соответствующего субъекта РФ. То есть, организации и индивидуальные предприниматели не имеют возможности выбирать порядок налогообложения (путем уплаты ЕНВД или в общем порядке). Согласно ст. 10 Закона, ЕНВД взимается по месту регистрации налогоплательщика независимо от места осуществления деятельности.

Применение ЕНВД

В основе применения единого налога на вмененный доход (далее — ЕНВД) лежит принцип обложения на основе внешних признаков, свидетельствующих об объеме финансово-хозяйственной деятельности налогоплательщиков, что снижает затраты на проведение контроля со стороны налоговых органов.

Основные элементы ЕНВД определены в Федеральном законе от 31.07.1998 № 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности» (далее — закон). Налог вводится на территории субъекта Российской Федерации нормативным правовым актом законодательного (представительного) органа государственной власти соответствующего субъекта, согласно ст. 1 закона. При этом нормативный акт субъекта РФ определяет особенности налогообложения в пределах, установленных законом.

В основе применения ЕНВД лежит принцип обязательного его взимания на территории соответствующего субъекта РФ. То есть, организации и индивидуальные предприниматели не имеют возможности выбирать порядок налогообложения (путем уплаты ЕНВД или в общем порядке). Согласно ст. 10 Закона, ЕНВД взимается по месту регистрации налогоплательщика независимо от места осуществления деятельности.

Плательщики ЕНВД

Плательщиками ЕНВД являются юридические и (или) физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица в сферах деятельности, установленных в п. 1 ст. 3 Закона. Организации и индивидуальные предприниматели обязаны уплачивать ЕНВД независимо от размера выручки, полученной от осуществления указанных видов деятельности.

1 ст. 3 Закона. Организации и индивидуальные предприниматели обязаны уплачивать ЕНВД независимо от размера выручки, полученной от осуществления указанных видов деятельности.

К сферам деятельности, подлежащих переводу на уплату ЕНВД, относится, в частности, розничная торговля, осуществляемая через магазины с численностью работающих до 30 человек (согласно пп. 7 п. 1 ст. 3 Закона). Поскольку законодательство о налогах и сборах не определяет понятия «розничной» и «оптовой» торговли, для целей применения ЕНВД можно руководствоваться нормами гражданского законодательства. В соответствии со статьями 492 и 506 ГК РФ, основным критерием, позволяющим отличить оптовую торговлю от розничной, является конечная цель использования приобретаемого покупателем товара. То есть, под розничной торговлей понимается предпринимательская деятельность по продаже товаров, в ходе которой продавец передает покупателю товар для личного, семейного, домашнего или иного пользования, не связанного с предпринимательской деятельностью (см. п. 5 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 22.10.1997 № 18). Численность работающих в сфере общественного питания и розничной торговли определяется по организации в целом, включая филиалы и иные обособленные подразделения согласно письму Госналогслужбы России от 26.08.1998 № КУ-6-02/553.

п. 5 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 22.10.1997 № 18). Численность работающих в сфере общественного питания и розничной торговли определяется по организации в целом, включая филиалы и иные обособленные подразделения согласно письму Госналогслужбы России от 26.08.1998 № КУ-6-02/553.

Нормативные акты субъектов РФ могут конкретизировать сферы предпринимательской деятельности в пределах перечня, установленного Законом. Поэтому организации и индивидуальные предприниматели, определяя свой статус как плательщика ЕНВД, должны, в первую очередь, ориентироваться на акты государственных органов субъекта РФ по месту регистрации.

Какие налоги заменяет ЕНВД?

ЕНВД заменяет уплату ряда налогов и сборов. С плательщиков ЕНВД не взимаются:

- платежи в социальные внебюджетные фонды;

- налоги, предусмотренные ст. 19-21 Закона РФ от 27.12.1991 № 2118-1 «Об основах налоговой системы в Российской Федерации».

Индивидуальные предприниматели, переведенные на уплату ЕНВД, не уплачивают налог на доходы физических лиц с любых доходов, за исключением доходов, получаемых при осуществлении предпринимательской деятельности (п. 8 ст. 1 Закона).

С 1 января 2001 года взносы в социальные внебюджетные фонды заменены единым социальным налогом (далее — ЕСН), Однако из главы 24 НК РФ «Единый социальный налог (взнос)» исключено положение, предусматривающее освобождение от уплаты ЕСН индивидуальных предпринимателей и организаций, переведенных на уплату ЕНВД. Соответственно, организации и индивидуальные предприниматели, перешедшие на уплату ЕНВД, являются плательщиками единого социального налога на общих основаниях (ст. 235 НК РФ).

При определении налоговых обязательств по ЕСН имеются различия в порядке формирования облагаемой базы для организаций и индивидуальных предпринимателей. Индивидуальные предприниматели определяют налоговую базу как сумму доходов, полученных последними за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением (п. 3 ст. 237 НК РФ). При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения расходов для целей исчисления налога на прибыль соответствующими статьями главы 25 НК РФ.

3 ст. 237 НК РФ). При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения расходов для целей исчисления налога на прибыль соответствующими статьями главы 25 НК РФ.

Плательщики ЕНВД не освобождаются от уплаты:

- государственной пошлины;

- таможенных пошлин и платежей;

- лицензионных и регистрационных сборов;

- налога с владельцев транспортных средств;

- земельного налога;

- налога на покупку иностранных денежных знаков и документов, выраженных в иностранной валюте.

Плательщики ЕНВД должны также удерживать и перечислять в бюджет НДС и налог на доходы физических лиц (п. 9 ст. 1 Закона).

Плательщики ЕНВД должны также уплачивать взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, т.к. данные страховые взносы не включены в состав ЕСН (ст. 11 Федерального закона от 05.08.2000 № 118-ФЗ «О введении в действие части второй Налогового Кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах»).

11 Федерального закона от 05.08.2000 № 118-ФЗ «О введении в действие части второй Налогового Кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах»).

Объект обложения ЕНВД

Объектом обложения ЕНВД является вмененный доход на очередной календарный месяц (п. 1 ст. 4 Закона).

Нормативный акт субъекта РФ может определять размер вмененного дохода и иные составляющие формул расчета ЕНВД. Правительство РФ разрабатывает и доводит до сведения органов государственной власти субъектов РФ рекомендуемые формулы для расчета ЕНВД и перечень их составляющих (см. письмо Правительства РФ от 07.09.1998 № 4435п-П5).

Закон (ст. 2) определяет вмененный доход как потенциально возможный доход плательщика за вычетом потенциально необходимых затрат, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение такого дохода. Органы государственной власти определяют вмененный доход на основе данных, полученных путем статистических исследований, в ходе проверок налоговых и иных государственных органов, а также оценки независимых организаций.

Расчет вмененного дохода

Для целей расчета вмененного дохода Закон (ст. 2) вводит следующие специальные понятия.

Базовая доходность — это условная доходность в стоимостном выражении на единицу физического показателя, характеризующая определенный вид деятельности в различных сопоставимых условиях. В качестве единицы физического показателя могут применяться единицы площади, численность работающих, количество оборудованных рабочих мест, единицы производственной мощности и др.

Повышающие (понижающие) коэффициенты базовой доходности — коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности. Правительством РФ (письмо от 07.09.1998 № 4435п-П5) рекомендованы повышающие (понижающие) коэффициенты, учитывающие особенности подвидов деятельности, а также ведения предпринимательской деятельности:

- в различных группах регионов;

- в зависимости от типа населенного пункта;

- в зависимости от дислокации предприятия.

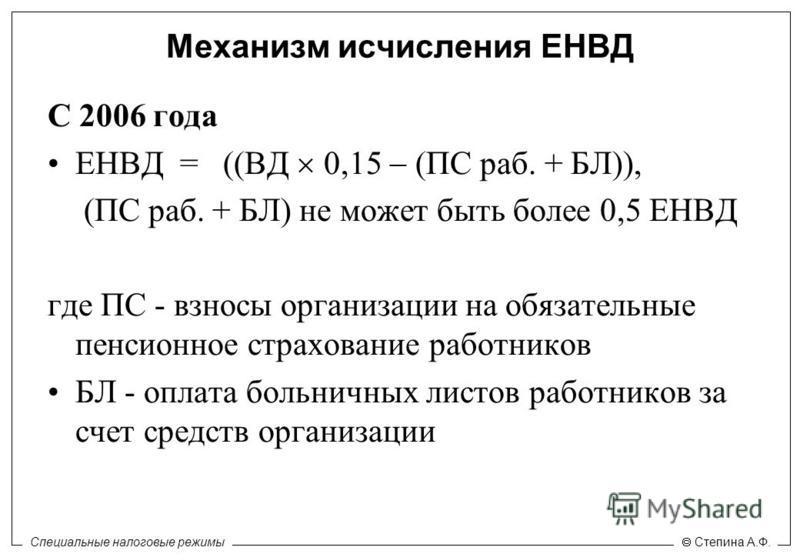

Вмененный доход (ВД) определяется как произведение базовой доходности, понижающих (повышающих) коэффициентов и количества единиц физического показателя:

ВД = БД х К1,2,3…. * Е, где

БД — базовая доходность,

К1,2,3…. — понижающие (повышающие) коэффициенты,

Е — количество единиц физического показателя.

Уплата ЕНВД

В Законе установлены такие элементы налога как ставка (в размере 15% вмененного дохода, согласно п. 1 ст. 5) и налоговый период (составляющий один квартал, в соответствии с п. 1 ст. 4).

Законом (ст. 8) также предусмотрена единая на территории всех субъектов РФ форма свидетельства, которое является подтверждением факта уплаты ЕНВД. Свидетельство об уплате налога на соответствующий налоговый период выдает налоговый орган региона по месту регистрации налогоплательщика, его форма установлена постановлением Правительства РФ от 03.09.1998 № 1028 «Об утверждении свидетельства об уплате единого налога на вмененный доход для определенных видов деятельности».

Налоговые льготы и сроки уплаты ЕНВД определяются нормативным актом органа государственной власти субъекта Российской Федерации, согласно статье 1 Закона.

Бухгалтерский учет и отчетность по ЕНВД

Организации, переведенные на уплату ЕНВД, должны вести бухгалтерский учет и предоставлять в налоговые органы бухгалтерскую отчетность, а также соблюдать порядок ведения кассовых операций, согласно п. 2 ст. 4 Закона.

Организации, осуществляющие наряду с деятельностью на основе свидетельства иную предпринимательскую деятельность, ведут раздельный бухгалтерский учет имущества, обязательств и хозяйственных операций, проводимых ими в процессе деятельности на основе свидетельства и в процессе иной деятельности, согласно п. 4 ст. 4 Закона.

Организации самостоятельно разрабатывают порядок ведения раздельного учета объектов налогообложения. МНС России дает лишь отдельные рекомендации. Например, предлагает распределять общехозяйственные расходы пропорционально выручке, полученной от каждого вида деятельности, в общей сумме выручки от реализации продукции (работ, услуг). В этом случае форма № 2 «Отчет о прибылях и убытках» предоставляется в налоговые инспекции отдельно по видам деятельности, переведенным и не переведенным на уплату ЕНВД (см. письмо МНС России от 04.11.1999г. № 02-2-07).

В этом случае форма № 2 «Отчет о прибылях и убытках» предоставляется в налоговые инспекции отдельно по видам деятельности, переведенным и не переведенным на уплату ЕНВД (см. письмо МНС России от 04.11.1999г. № 02-2-07).

Недостатки порядка исчисления и уплаты ЕНВД

Обобщая порядок исчисления и уплаты ЕНВД, можно отметить следующее.

Во-первых, плательщики ЕНВД должны уплачивать все установленные налоги и сборы по видам деятельности, не переведенным на уплату ЕНВД. Таким образом, с введением ЕНВД у многопрофильных организаций увеличивается число уплачиваемых налогов.

Во-вторых, переход на уплату ЕНВД не означает упрощения порядка ведения бухгалтерского учета и предоставления отчетности. Более того, плательщики, осуществляющие виды деятельности как переведенные на уплату ЕНВД, так и облагаемые в общем порядке, должны организовать ведение раздельного учета. Разработка системы раздельного учета означает необходимость дополнительных трудозатрат и, в большинстве случаев, ведение более детального аналитического учета.

И, наконец, Закон определяет лишь общую концепцию взимания налога, конкретные положения, устанавливающие порядок его исчисления и уплаты устанавливаются нормативными актами субъектов Российской Федерации. В связи с этим, как показывает практика, у организаций возникают проблемы в связи с недостаточной определенностью понятийного аппарата, а также некоторыми несоответствиями нормативных правовых актов государственных органов власти субъектов РФ федеральному законодательству.

Рубрика: Отмена ЕНВД с 2021 года

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Бывшие плательщики ЕНВД еще могут сообщить о переходе на УСН с 2021 года Как при УСН учитывать расходы на товары, купленные в период применения ЕНВД Более половины предпринимателей столкнулись с повышением налоговой нагрузки при переходе с ЕНВД Для бывших вмененщиков перенесли срок подачи заявлений о переходе на УСН Счетная палата оценила риски снижения налоговых поступлений из-за отмены ЕНВД

Что такое вмененный доход и как он влияет на заработную плату

Если вы являетесь сотрудником, который получает определенные виды «дополнительных льгот» — или неденежные товары или услуги, подлежащие налогообложению, — от вашего работодателя, существует специальный термин для дохода полученный из него… Это называется вмененный доход. Это денежная эквивалентность неденежных пособий, полученных сотрудниками W-2.

Это денежная эквивалентность неденежных пособий, полученных сотрудниками W-2.

Эти дополнительные услуги на работе могут быть отличным преимуществом, но следует помнить о последствиях налога на вмененный доход. Читайте дальше, пока мы приводим примеры вмененного дохода и то, как вмененный доход влияет на вашу налоговую декларацию.

Приведите примеры льгот, которые могут генерировать вмененный доход?

Существует множество различных видов дополнительных пособий, которые приводят к вмененному доходу. Обычные условно исчисленные заработные платы, которые не имеют предела или ограничений:

Служебный автомобиль

Если вы часто находитесь в дороге по работе, довольно часто вы получаете служебный автомобиль или фургон, который вы используете для обеих целей. личных или деловых целях. Существуют определенные правила в отношении того, как ваша компания будет начислять доход на транспортное средство.

Скидки и привилегии для сотрудников

Некоторые компании предлагают сотрудникам дополнительные скидки на товары или услуги компаний-партнеров. Эти льготы могут привести к вмененному доходу.

Эти льготы могут привести к вмененному доходу.

Членство в тренажерном зале

Многие крупные компании предлагают членство в тренажерном зале для улучшения здоровья сотрудников. Эти членства относятся к категории вмененного дохода.

Возмещение расходов на переезд

Если вы переезжаете в поисках работы, вы, скорее всего, подсчитаете расходы, понесенные в пути: аренда фургона, расходы на переезд, гонорары риэлторов и другие расходы на переезд.

Некоторые другие примеры статей, которые приводят к вмененному доходу с определенными ограничениями:

Помощь в усыновлении

Как правило, помощь в усыновлении свыше 15 950 долларов США на ребенка (на 2023 год) приводит к вмененному доходу. Узнайте больше о налоговых последствиях приемных детей для потенциальных родителей.

Иждивенческий уход

Ваша компания может предложить иждивенческий уход за вашими детьми или другими иждивенцами. (Иждивенцы на сумму, превышающую 5000 долларов, облагаются налогом как вмененный доход. )

)

Групповое срочное страхование жизни

Групповое срочное страхование жизни на сумму более 50 000 долларов облагается налогом как вмененный доход.

Помощь в образовании и обучение

Помощь в образовании (когда компании компенсируют сотрудникам оплату за обучение в высших учебных заведениях), превышающая 5 250 долларов США, облагается налогом как вмененный доход.

Прощение долга

Некоторые работодатели (обычно учреждения здравоохранения) погашают задолженность по студенческому кредиту своих сотрудников.

Счета с гибкими расходами и сберегательные счета для здоровья не классифицируются как вмененный доход.

Как вмененный доход влияет на мою федеральную налоговую декларацию?Если вам интересно, каковы последствия налога на вмененный доход, это зависит от двух вещей: типа пособия и суммы.

Некоторые льготы считаются незначительными. Пособие de minimis — это вознаграждение для сотрудников, которое Служба внутренних доходов (IRS) считает административно непрактичным для отслеживания и которое оценивается менее чем в 100 долларов США. Примеры того, что IRS считает льготами de minimis:

Примеры того, что IRS считает льготами de minimis:

· Закуски или обеды для сотрудников

· Подарки сотрудникам с низкой справедливой рыночной стоимостью Цветы, книги или фрукты, предоставляемые при особых обстоятельствах

· Билеты на спортивные или развлекательные мероприятия

· Периодические вечеринки или пикники для сотрудников

· Использование офисного копировального аппарата или принтера в личных целях

Если вы задаетесь вопросом, почему в вашей платежной квитанции указан вмененный доход, на это есть причина. Что касается предметов, не являющихся минимальными, ваш работодатель должен сообщить об этом в вашей форме W-2 вместе с вашей стандартной заработной платой.

Налог рассчитывается на вмененный доход от налогооблагаемых не минимальных выплат. Вы и ваш работодатель будете платить налог FICA, который покрывает взносы в систему социального обеспечения и Medicare, с большинства статей вмененного дохода. Налогооблагаемый вмененный доход группируется вместе с вашим обычным налогооблагаемым доходом, но только в том случае, если пособие соответствует требованиям. Таким образом, соответствующие льготы облагаются налогом по обычным ставкам федерального подоходного налога.

Налогооблагаемый вмененный доход группируется вместе с вашим обычным налогооблагаемым доходом, но только в том случае, если пособие соответствует требованиям. Таким образом, соответствующие льготы облагаются налогом по обычным ставкам федерального подоходного налога.

, если сумма пособия не превышает 1 миллион долларов. В этом случае ставка налога составляет 37%.

В редких случаях ваш работодатель может удержать фиксированную дополнительную ставку заработной платы в размере 22% от суммы пособия.

А если вам интересно, как рассчитать вмененный доход, загляните в свою платежную квитанцию. Существует специальная область, в которой перечислены неденежные доходы.

Проконсультируйтесь со специалистом по подоходному налогу В вопросах, связанных с налогом на вмененный доход, могут быть нюансы, поэтому мы здесь, чтобы поддержать вас. Налоговые специалисты H&R Block могут помочь вам разобраться в любой налоговой ситуации, в том числе в том, как сообщить о вмененном доходе для целей федерального подоходного налога.

Мы здесь для вас. Вы можете положиться на H&R Block независимо от того, подаете ли вы налоговую декларацию через Интернет или обратитесь к специалисту по налогам H&R Block.

Руководство для начинающих по вмененному доходу (2023)

Если вы владелец малого бизнеса с наемными работниками, вам необходимо знать, что такое вмененный доход и как правильно сообщать о нем. Наше руководство ниже содержит все, что вам нужно знать о вмененном доходе.

Как владелец бизнеса вы несете ответственность за подачу различных налоговых отчетов и своевременное перечисление причитающихся налогов. Вот почему важно понимать вмененный доход или дополнительные льготы.

Если вы предлагаете или планируете предлагать своим сотрудникам различные дополнительные льготы, вам необходимо знать, какие льготы не облагаются налогом, а какие должны отражаться как налогооблагаемый доход.

Обзор: Что такое вмененный доход?

Частью расчета заработной платы является правильное отслеживание вознаграждений работникам. Если ваши сотрудники являются получателями различных дополнительных льгот и неденежных компенсаций, которые не зависят от их заработной платы, но все же имеют ценность.

Если ваши сотрудники являются получателями различных дополнительных льгот и неденежных компенсаций, которые не зависят от их заработной платы, но все же имеют ценность.

Это значение необходимо отслеживать и сообщать в качестве компенсации в соответствующие налоговые органы, включая IRS, Social Security и Medicare (FICA), а также федеральный налог на безработицу (FUTA).

Это означает, что любой сотрудник, который принимает определенные неденежные дополнительные льготы или получает от них выгоду, должен будет добавить стоимость полученной выгоды к своему валовому доходу за год.

Примеры вмененного дохода

Если вы точно не знаете, что квалифицируется как вмененный доход, или должны ли дополнительные льготы, которые вы предлагаете своим сотрудникам, облагаться налогом, вот список вещей, которые обычно считаются вмененным доходом:

- Группа — срочное страхование жизни на сумму более 50 000 долларов США

- Использование автомобиля в личных целях

- Помощь в образовании на сумму более 5 250 долларов США

- Не подлежащее вычету возмещение расходов на переезд

- Скидки для сотрудников, превышающие необлагаемую налогом сумму -бесплатная сумма

- Помощь по уходу за иждивенцами, превышающая необлагаемую налогом сумму

Примеры исключений

Существует также множество исключенных льгот, которые вы не обязаны указывать в качестве дохода. Другие, такие как уход за иждивенцами и помощь в усыновлении, изначально исключаются, если они не превышают заявленные необлагаемые налогом суммы.

Другие, такие как уход за иждивенцами и помощь в усыновлении, изначально исключаются, если они не превышают заявленные необлагаемые налогом суммы.

В большинстве случаев исключенные льготы не облагаются федеральным подоходным налогом, налогами на социальное обеспечение, Medicare, федеральным налогом на безработицу (FUTA) или налогом на пенсионный налог на железнодорожном транспорте (RRTA), и их не нужно указывать в форме W. -2.

Эти исключения включают:

- Пособия по несчастным случаям и болезни

- Медицинские сберегательные счета

- Питание

- Групповое страхование жизни на срок до 50 000 долларов США

- Скидки работникам до необлагаемой налогом суммы

- Помощь в усыновлении в пределах не облагаемой налогом суммы

- Помощь в уходе за иждивенцами в пределах не облагаемой налогом суммы

- Предоставленные работодателем сотовые телефоны, используемые в основном для работы доход

Для того чтобы правильно указать вмененный доход или дополнительные льготы, вы должны сначала определить стоимость льгот, которые получает ваш сотрудник.

В то время как это несложно для льгот, таких как групповое страхование жизни и помощь в усыновлении, которые имеют установленную стоимость, другие дополнительные льготы, такие как личное использование транспортного средства, могут потребовать от вас определения справедливой рыночной стоимости.

Например, если вы предоставляете своему сотруднику в пользование транспортное средство, стоимость дополнительной льготы будет равна затратам, которые понесет ваш сотрудник, если он арендует автомобиль у третьего лица.

Имейте в виду, что IRS имеет строгие правила в отношении оценки арендованного автомобиля, поэтому лучше всего обратиться к Публикации 15-B: Налоговый справочник работодателя по дополнительным льготам, чтобы убедиться, что оценка выполнена правильно.

Вмененный доход всегда указывается в форме W-2. Источник изображения: Автор

Вы можете сообщать о стоимости дополнительных льгот с любой выбранной периодичностью, но не реже одного раза в год.

Варианты отчетности за период включают:

Варианты отчетности за период включают:- За период оплаты

- Ежеквартально

- Раз в полгода

- Ежегодно

Вы можете менять периодичность отчетности так часто, как хотите, однако вы должны сообщать о пособиях за календарный год не позднее 31 декабря. года, в котором были получены пособия.

Все дополнительные льготы указываются в форме W-2 Налогового управления США со специальным кодом, помещенным в соответствующее поле, чтобы указать, какой тип льготы был предоставлен.

Помните, что вы хотите добавить только стоимость дополнительной льготы к общему налогооблагаемому доходу вашего сотрудника. Любые дополнительные льготы, которые считаются освобожденными, не должны включаться в валовую заработную плату работника.

Конечно, если вы используете программное обеспечение для расчета заработной платы, такое как Gusto или SurePayroll, эта информация будет включена в формы W-2, которые предоставляются вашим сотрудникам в конце года.

Если вы обрабатываете платежную ведомость вручную, вот пример того, как вы могли бы рассчитать вмененный доход по платежной квитанции:

Еженедельная зарплата Шеннон составляет 1250 долларов. Медицинская страховка Шеннон стоит 100 долларов и считается необлагаемым налогом вычетом.

Валовая заработная плата 1250 долларов США Медицинское страхование (не облагается налогом) $ -100 Общая налогооблагаемая заработная плата 1150 долларов США Если бы это было все, что вам нужно было принять во внимание, то брутто-зарплата Шеннона составила бы 1150 долларов США, и это сумма, которая использовалась бы для расчета удерживаемых налогов. Однако работодатель Шеннон также предоставляет ей служебный автомобиль, справедливая рыночная стоимость которого составляет 150 долларов в неделю. Чтобы правильно учесть эту льготу, вам необходимо добавить 150 долларов к налогооблагаемому доходу Шеннона.

Добавление этой суммы обеспечит точный расчет и уплату налогов.

Добавление этой суммы обеспечит точный расчет и уплату налогов.Валовая заработная плата 1250 долларов США Медицинская страховка $ -100 Аренда автомобиля (дополнительная льгота) 150 долларов Новая общая налогооблагаемая заработная плата 1300 долларов США Калькулятор вмененного дохода отображает разницу в налогооблагаемой заработной плате после включения справедливой рыночной стоимости аренды автомобиля.

Как только мы добавим 150 долларов к предыдущей налогооблагаемой заработной плате Шеннон в размере 1150 долларов, ее новая налогооблагаемая заработная плата составит 1300 долларов — это сумма, которая будет использоваться при расчете удерживаемых ею налогов. Имейте в виду, что существуют различные правила IRS, которые можно использовать при расчете стоимости дополнительных льгот.

Приведенный выше пример основан на еженедельной отчетности, но у вас также есть возможность сообщать вмененный доход ежеквартально, раз в полгода или ежегодно.

Часто задаваемые вопросы

Нет. Налоговое управление США позволяет вам выбрать график, который вы хотите использовать при сообщении налогооблагаемых дополнительных льгот. Тем не менее, вы по-прежнему несете ответственность за уплату соответствующей суммы удерживаемых налогов в зависимости от того, когда выплачивается пособие.

Например, используя наш предыдущий пример, если вы платите за аренду автомобиля Шеннон ежегодно, вы можете сообщить об этом в конце года, но вам придется добавить годовую сумму в размере 1800 долларов США к общей заработной плате Шеннон и соответственно удержать налоги.

Работодателям разрешено оказывать не облагаемую налогом помощь в оплате обучения в размере до 5 250 долларов США. Однако любая помощь, оказываемая сверх этого предела, считается дополнительной выгодой и должна облагаться налогом.

Да, абонемент в тренажерный зал считается дополнительной выгодой или вмененным доходом, но помните, что стоимость членства должна добавляться к общей заработной плате сотрудника только в том случае, если он действительно подписался на членство в тренажерном зале.

Позвольте поставщику услуг по расчету заработной платы отслеживать вмененный доход для вас

Независимо от того, производите ли вы расчет заработной платы вручную или пользуетесь услугами поставщика услуг по расчету заработной платы, вам все равно необходимо отслеживать вмененный доход.

Почему бы не выбрать более простой вариант и не поручить тяжелую работу вашей службе расчета заработной платы? Приложения для расчета заработной платы, такие как OnPay и Paychex Flex, могут легко управлять отчетами о вмененном доходе и дополнительных льготах, предоставлять итоговые суммы налога на вмененный доход, а также включать эти итоги в формы W-2 сотрудников на конец года.

Чтобы узнать о других вариантах расчета заработной платы, обязательно ознакомьтесь с нашими обзорами программного обеспечения для расчета заработной платы.

Предупреждение: самая большая карта с кэшбэком, которую мы когда-либо видели, теперь имеет 0% в начале годовых до 2024 года

Если вы используете неправильную кредитную или дебетовую карту, это может стоить вам серьезных денег.

Варианты отчетности за период включают:

Варианты отчетности за период включают:

Добавление этой суммы обеспечит точный расчет и уплату налогов.

Добавление этой суммы обеспечит точный расчет и уплату налогов.