Сравнительный анализ | Директ Лизинг

Сравнительная оценка эффективности затрат при приобретении имущества в лизинг, кредит или за собственные средства (покупка)

Сегодня перед многими российскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, покупки современного оборудования и внедрения новых технологий.

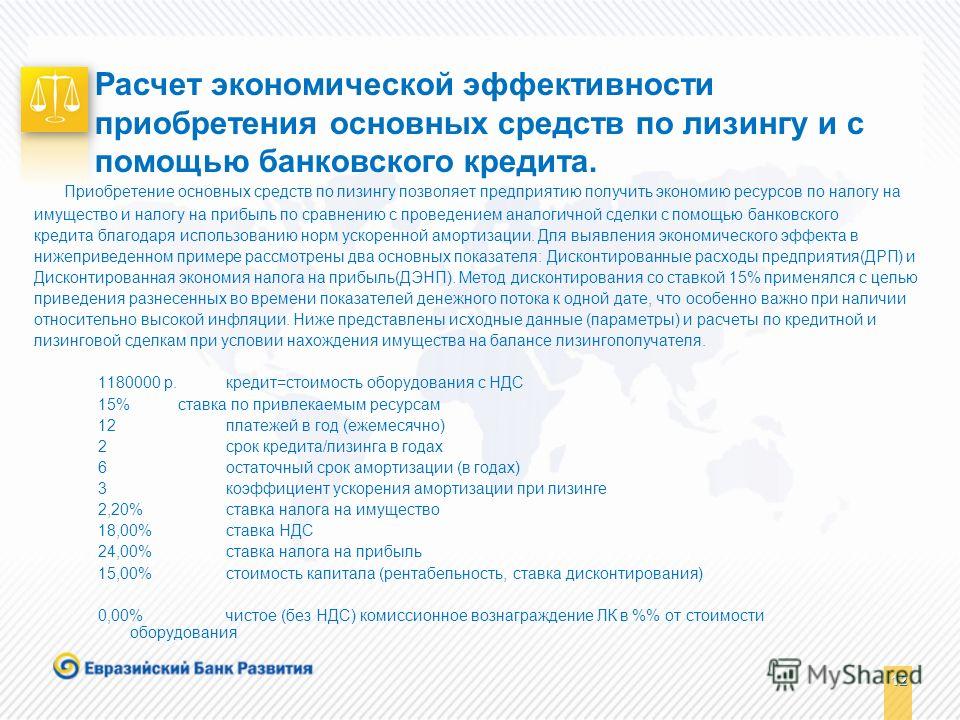

Приобретая основное средство, каждый руководитель встает перед выбором формы финансирования проекта: лизинг или кредит, прямая покупка или долгосрочная аренда. Для того чтобы принять обоснованное и взвешенное решение, необходимо проанализировать все финансовые аспекты механизмов финансирования проекта.

Для начала необходимо ответить на вопрос: за счет каких средств, собственных или заемных, будет приобретаться имущество. При использовании схем с привлечением заемных средств выбор происходит между двумя основными схемами финансирования — кредитные средства или лизинг. С нашей точки зрения сравнение целесообразно осуществлять по величине суммарного потока денежных средств, направленных на реализацию проекта. Почему мы выбрали именно этот показатель?

С нашей точки зрения сравнение целесообразно осуществлять по величине суммарного потока денежных средств, направленных на реализацию проекта. Почему мы выбрали именно этот показатель?

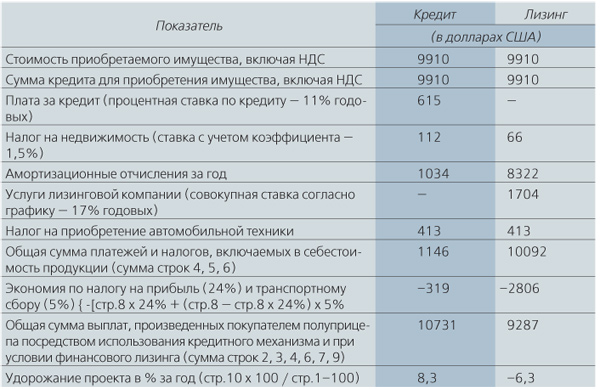

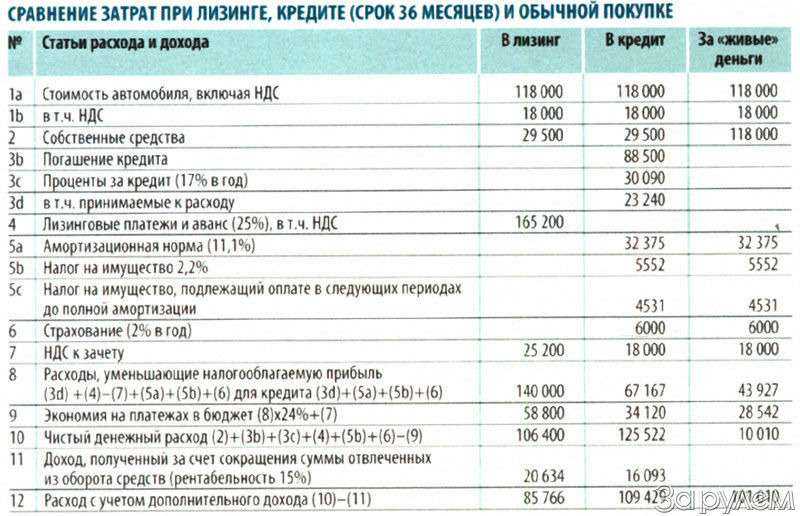

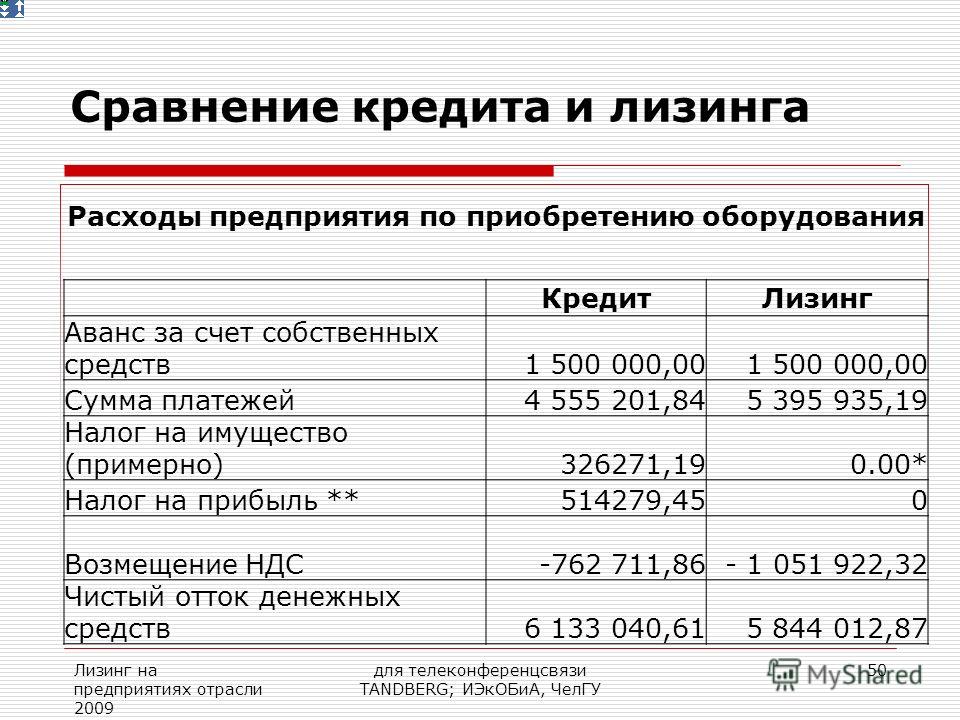

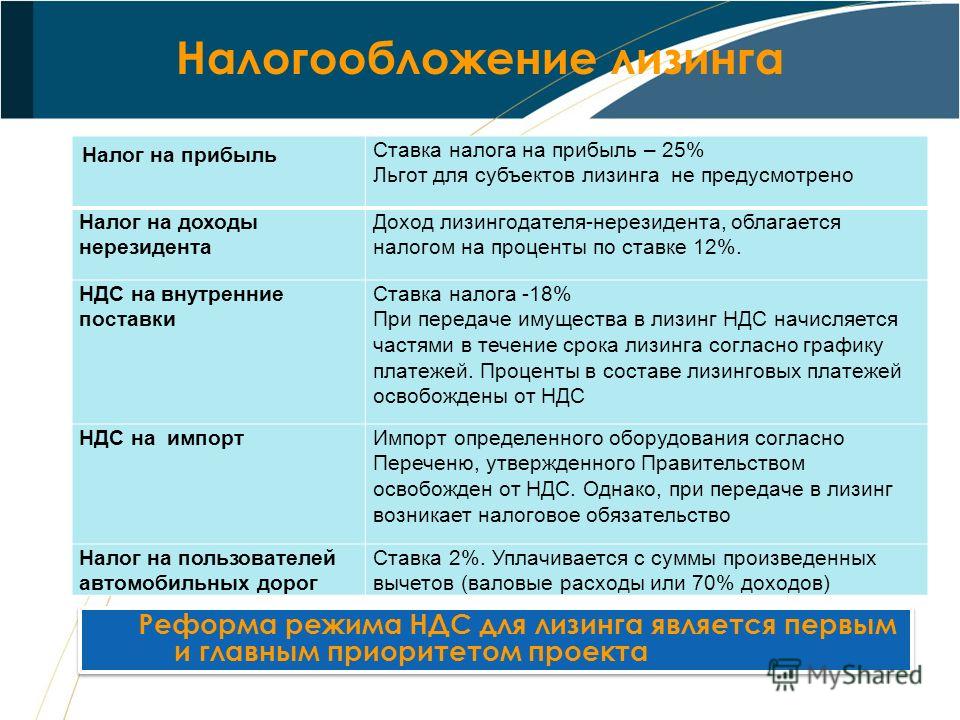

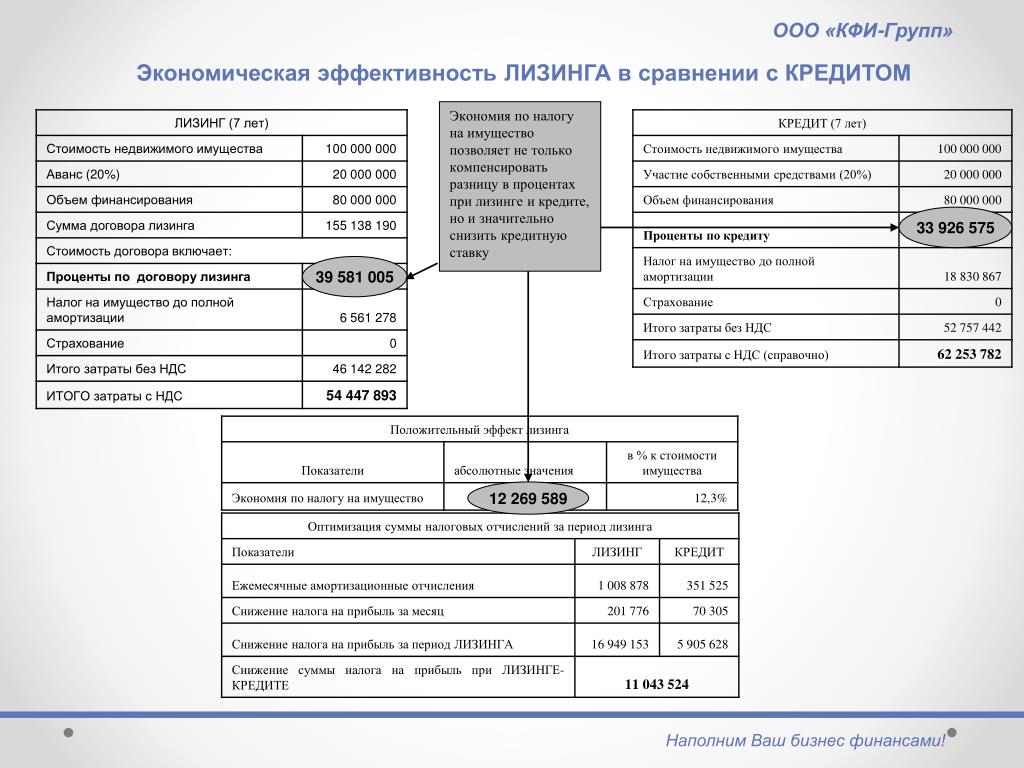

Выбирая между лизингом и кредитом, зачастую ошибочно сравнивают сумму лизинговых платежей с суммой кредита и процентов. Такое сравнение всегда некорректно. Прежде всего, не учитывается различие налоговых отчислений, которое имеет место при использовании лизинга и кредитной схемы. Льготное налогообложение лизинга является одним из его существенных преимуществ и ведет в результате к сокращению реальных затрат на обслуживание лизинговой сделки.

Применение лизинга имеет и другие преимущества, которые, тем не менее, не всегда компенсируют маржу и комиссию лизинговой компании, поэтому сравнительный анализ стоит проводить для каждой сделки.

Потоки денежных средств при использовании различных схем финансирования представлены на рисунках.

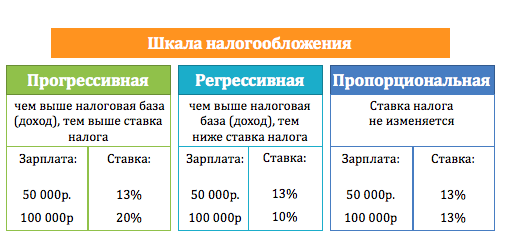

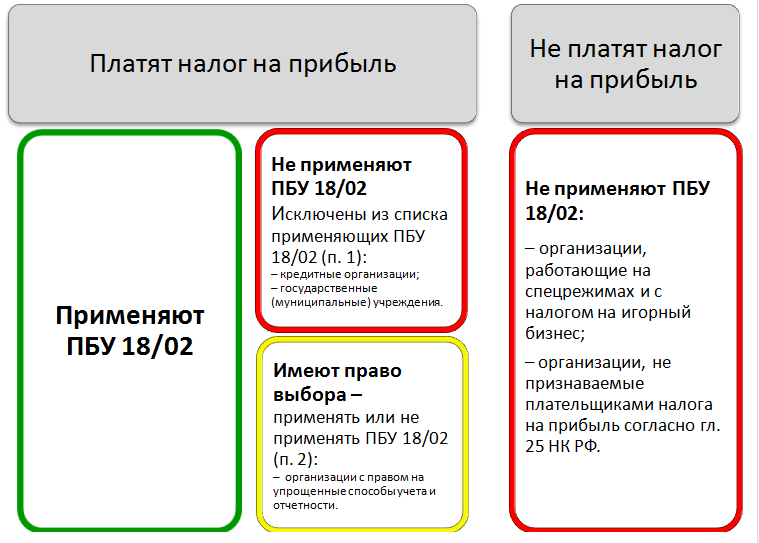

Влияние налогового кодекса на выбор варианта финансирования

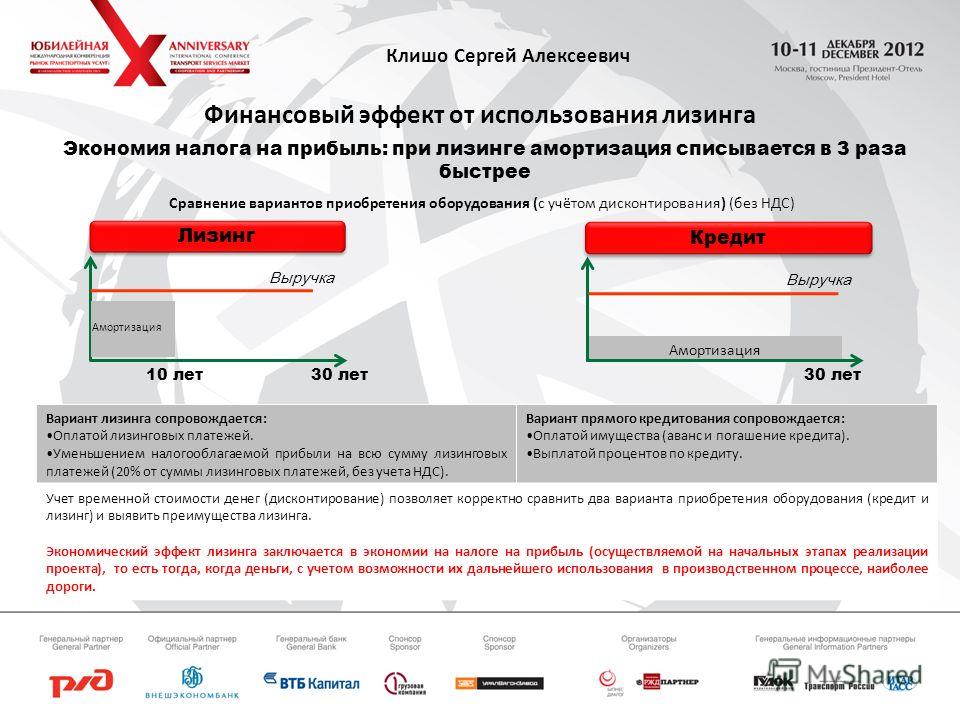

К льготному налогообложению относится, в первую очередь, право сторон договора лизинга применять к предмету лизинга амортизацию с коэффициентом ускорения до 3. Это ведет не только к сокращению выплат по налогу на прибыль в течение первых лет после приобретения имущества, но и к уменьшению выплат по налогу на имущество.

Это ведет не только к сокращению выплат по налогу на прибыль в течение первых лет после приобретения имущества, но и к уменьшению выплат по налогу на имущество.

Сравнивая способы финансирования, следует учитывать все расходы, которые предприятие несет при каждом из них. Например, при приобретении имущества в кредит или за счет собственных средств владелец будет сам нести расходы по выплате налога на имущество. В то же время при лизинге, если выбран метод учета имущества на балансе лизингодателя, данный налог в части приобретаемого имущества предприятие платить не будет (налог платит лизингодатель, и сумма налога учтена при расчете лизинговых платежей).

Лизинговые компании, как правило, учитывают в составе лизинговых платежей и другие дополнительные затраты, которые возможны при всех способах финансирования. Это расходы на страхование имущества, таможенные платежи, расходы на доставку и пр.

Таким образом, если за критерий сравнения взять просто сумму платежей, не учитывая налоговые выгоды, возникающие вследствие использования той или иной схемы финансирования, а также дополнительные затраты, сравнение будет некорректным.

Кроме того, часто не учитывается, что лизинговые платежи содержат в себе налог на добавленную стоимость, который в дальнейшем предприятие сможет зачесть из бюджета. Возможность предприятия возмещать уплаченный НДС (при лизинге возмещать НДС, уплаченный в составе лизинговых платежей, при кредите возмещать НДС, уплаченный в составе стоимости оборудования) оказывает важное влияние на результаты сравнения источников финансирования.

Кроме того, часто не учитывается, что лизинговые платежи содержат в себе налог на добавленную стоимость, который в дальнейшем предприятие сможет зачесть из бюджета. Возможность предприятия возмещать уплаченный НДС (при лизинге возмещать НДС, уплаченный в составе лизинговых платежей, при кредите возмещать НДС, уплаченный в составе стоимости оборудования) оказывает важное влияние на результаты сравнения источников финансирования.

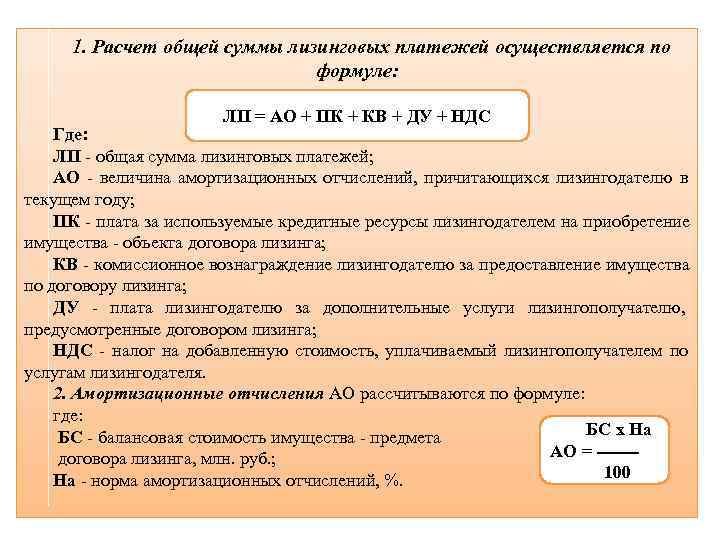

Таким образом, для того чтобы корректно сравнить приобретение оборудования с помощью лизинга, кредита или собственных средств необходимо рассчитать совокупные расходы при каждом источнике финансирования, учитывая все факторы, представленные в таблице.

Поток денежных средств, возникающий при финансировании капитальных вложений через различные схемы, можно определить с помощью алгоритмов, представленных в таблице

Показатель

Чистый денежный поток, направленный на приобретение оборудования (С)

Лизинг

С = – Лизинговые платежи (с НДС)

+ Возмещение НДС, уплаченного в составе лизинговых платежей

+ Экономия по налогу на прибыль

Кредит

С = – Стоимость оборудования с НДС

+ Привлечение кредита

– Сумма гашения основного долга по кредиту

– Сумма процентов по кредиту

+ Возмещение НДС, уплаченного в составе стоимости оборудования

– Налог на имущество

+ Экономия по налогу на прибыль

Прямая покупка

С = – Стоимость оборудования с НДС

Показатель

Экономия по налогу на прибыль(E)

E = Лизинговые платежи (без НДС)

* Ставка налога на прибыль

E = (Сумма процентов по кредиту, учитываемая в целях налогообложения

+ Сумма налога на имущество

+ Сумма амортизации)

* Ставка налога на прибыль

E = (Сумма налога на имущество

+ Сумма амортизации)

* Ставка налога на прибыль

Если лизингополучатель реализует продукцию или услуги, облагаемые НДС, то при расчете экономии по налогу на прибыль лизинговый платеж берется без НДС.

Важным моментом при сравнении способов финансирования является выбор временного периода, на котором рассматриваются денежные потоки в случае каждого источника финансирования. Границы планирования должны быть выбраны таким образом, чтобы были учтены все расходы и все налоговые выгоды предприятия от использования того или иного способа.

Поэтому, на наш взгляд, является ошибкой сравнение денежных потоков за срок лизинга с денежными потоками за срок кредита. Действительно, по окончании срока кредитования и срока лизинга прекращаются расходы предприятия по обслуживанию источников финансирования. Однако, если при лизинге за срок лизинга имущество, как правило, полностью амортизируется путем применения коэффициента ускорения, то при покупке оборудования в кредит по окончании кредитной сделки у предприятия остается имущество со значительной остаточной стоимостью.

Если срок лизинга не равен сроку полной амортизации предмета лизинга, то за пределами срока лизинга также будут продолжаться налоговые выгоды: предприятие получает имущество с остаточной стоимостью, рассчитанной с применением коэффициента ускорения.

Таким образом, период рассмотрения денежных потоков, на наш взгляд, должен соответствовать сроку полной амортизации имущества.

Лизинг или кредит

Главная / О лизинге / Лизинг или кредит

Лизинг или кредит? Наш опыт показывает, что для абсолютного большинства организаций экономия денежных средств при лизинге составляет до 10-15% по сравнению с затратами при использовании кредита. Но одинаковых решений для разных компаний не бывает. Поэтому чтобы понять, что будет удобней для Вашего предприятия, задайте себе несколько вопросов.

Поэтому чтобы понять, что будет удобней для Вашего предприятия, задайте себе несколько вопросов.

Ваш бизнес динамично развивается, и Вы не намерены останавливаться на достигнутом? Для дальнейшего роста необходимы дополнительные ресурсы? Лизинг, как и кредит, — способ получить товар сразу, заплатив деньги потом. Что выбрать — лизинг или кредит?

Какие же факторы действительно влияют на выбор лизинга или кредита в качестве средства рассрочки платежей?

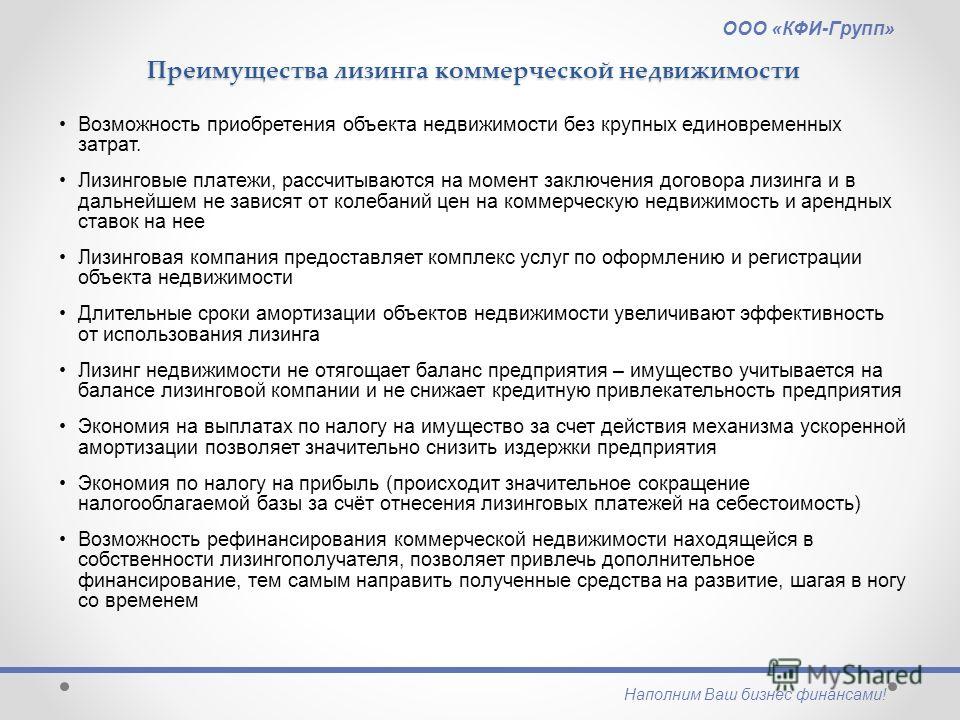

Во-первых, лизинг удобнее кредита:

- Лизинг требует от предприятия меньших гарантий. Лизинговая компания передает лизингополучателю ликвидное имущество, поэтому не требует от него таких гарантий возврата средств, как при кредите. Имущество в лизинг можно получить, не имея кредитной истории, достаточных активов в обеспечение залога;

- Лизинг проще оформить. Лизинговая компания берет на себя поиск кредитных ресурсов для финансирования сделки, заключает договор поставки. Это позволяет предприятию сконцентрировать усилия на решении вопросов, связанных с основной деятельностью.

Лизинговая компания может также оказать содействие в изучении рынка, поиске поставщиков.

Лизинговая компания может также оказать содействие в изучении рынка, поиске поставщиков.

Лизинг позволяет предприятию получить необходимое для развития имущество, оплачивая его постепенно, из дохода от эксплуатации.

Во-вторых, лизинг дешевле кредита:

- Лизинг сокращает налогооблагаемую прибыль. Законодательство о лизинге позволяет применять ускоренную амортизацию (с коэффициентом до 3). При этом налогооблагаемая прибыль сокращается за счет более быстрого отнесения стоимости имущества на себестоимость продукции;

- Лизинг уменьшает налог на имущество. Налог на имущество, приобретенное в лизинг, за счет ускоренной амортизации уменьшается. Кроме того, после передачи имущества в собственность лизингополучателю налог на имущество не уплачивается совсем, т.к. переданное имущество полностью амортизировано и учитывается на балансе с нулевой стоимостью;

Лизинг предоставит Вам инвестиции для развития Вашего бизнеса на длительный срок.

Лизинг или кредит? Наш опыт показывает, что для абсолютного большинства организаций экономия денежных средств при лизинге составляет до 10-15% по сравнению с затратами при использовании кредита.

1. Есть ли у Вас время на поиск средств?

Как правило, лизинговые сделки рассматриваются и оформляются в разы быстрей, чем выдаются решения по банковским кредитам. Вы предоставляете небольшой пакет документов, а мы принимаем решение о финансировании всего за один день. Вы бережете время для Вашего бизнеса.

2. Готовы ли Вы собирать обширный пакет документов?

Сбор документов для оформления лизинговых сделок займет у вас меньшее количество времени, чем на кредит. Это объясняется тем, гарантом сделки выступает сам объект лизинга. Проще говоря, если вы нарушаете условия лизинга, то объект лизинга (транспорт, оборудование и т. п.) возвращается лизинговой компании.

3. Планируете ли Вы сократить налог на прибыль?

Вы можете отнести на расходы все лизинговые платежи, и тем самым уменьшить налогооблагаемую базу по налогу на прибыль. При оформлении кредитных договоров в банках эта схема не так эффективна. Также для имущества, взятого в лизинг, предусмотрен механизм ускоренной амортизации с коэффициентом до 3. То есть по окончании срока лизинга, например, автомобиля, происходит полная его амортизация и предприятие получает автомобиль в собственность по остаточной, нулевой стоимости, значительно экономя в дальнейшем на налоге на имущество;

При оформлении кредитных договоров в банках эта схема не так эффективна. Также для имущества, взятого в лизинг, предусмотрен механизм ускоренной амортизации с коэффициентом до 3. То есть по окончании срока лизинга, например, автомобиля, происходит полная его амортизация и предприятие получает автомобиль в собственность по остаточной, нулевой стоимости, значительно экономя в дальнейшем на налоге на имущество;

4. Зависит ли мой бизнес от сезонности?

Кредитные организации часто ставят жесткие рамки по погашению платежей. Для некоторых видов бизнеса это создает большие сложности, особенно если платежи приходятся на низкий сезон деловой активности. Лизинг позволяет учесть и этот момент, предоставляя возможность выбрать удобный и гибкий график выплат. Добавим, что лизинг предполагает 100-процентное кредитование, а платежи начинают взиматься либо после поставки имущества арендатору, либо позже.

Итак, если вы приняли решение оформлять лизинговую сделку, мы напомним, что готовы взять на себя большую часть всего процесса. Специалисты компании «Южноуральский лизинговый центр» готовы провести переговоры с производителями и поставщиками оборудования, оформить договоры купли-продажи, а также порекомендовать проверенных производителей и поставщиков. Мы заинтересованы в том, чтобы Вы получили новое оборудование тогда, когда это необходимо Вашему бизнесу!

Специалисты компании «Южноуральский лизинговый центр» готовы провести переговоры с производителями и поставщиками оборудования, оформить договоры купли-продажи, а также порекомендовать проверенных производителей и поставщиков. Мы заинтересованы в том, чтобы Вы получили новое оборудование тогда, когда это необходимо Вашему бизнесу!

налоговых льгот при аренде автомобиля по сравнению с лизингом. Покупка автомобиля для бизнеса

Как владелец бизнеса, вы должны больше думать о том, покупаете ли вы свой автомобиль или арендуете его, чем обычный водитель. Все стандартные вопросы, которые нужно задать, арендовать или купить, вступают в игру, но есть дополнительное соображение, а именно, каковы налоговые льготы?

Налоговые вычеты для служебных транспортных средств

Когда вы используете транспортное средство в служебных целях, IRS разрешает два подхода к вычету связанных расходов из вашей федеральной налоговой декларации. Вы можете использовать так называемый стандартный вычет из расчета пробега или выбрать вычет фактических расходов.

Вы можете из года в год менять стандартные расходы на фактические расходы на приобретенный автомобиль, но вы должны оставаться на том уровне, который вы выбрали при аренде.

Вычет миль

Стандартный метод учета миль позволяет вам заявить о милях, пройденных для вашего бизнеса, в счет федеральных налогов.

Налоговое управление ежегодно объявляет стандартную норму пробега, которую можно использовать для расчета вычитаемой стоимости эксплуатации автомобиля в служебных целях. На 2023 год ставка составляет 65,5 цента за милю, пройденную в деловых целях. Это означает, что если вы проедете 15 000 миль по своему бизнесу, вы можете вычесть в общей сложности 9 долларов.,825.

Налог с продаж

Вы можете вычесть налог штата и местный налог с продаж при покупке или аренде автомобиля. Но поскольку налог с продаж уплачивается авансом при покупках и ежемесячно при аренде, способ его расчета в вашем бизнесе будет отличаться.

Если вы решите детализировать свои вычеты, вы можете вычесть налог с продаж вместо подоходного налога. Ваш бизнес должен выбрать один или другой. Как и в случае с другими вычетами, существует верхний предел суммы, на которую вы можете претендовать. На 2018–2025 годы эта сумма составляет 10 000 долларов.

Ваш бизнес должен выбрать один или другой. Как и в случае с другими вычетами, существует верхний предел суммы, на которую вы можете претендовать. На 2018–2025 годы эта сумма составляет 10 000 долларов.

Арендные платежи

Вы можете вычесть стоимость ежемесячных арендных платежей, используя вычет фактических расходов в ваших федеральных налоговых декларациях.

Конкретная сумма допустимого вычета из арендной платы зависит от того, насколько часто вы ездите на автомобиле исключительно в служебных целях. Например, если ваш ежемесячный арендный платеж составляет 400 долларов США, а транспортное средство используется 50 процентов времени для бизнеса, вы можете вычесть 200 долларов США в месяц в качестве расходов.

Эти преимущества доступны только при подписке на стандартную аренду. Вы не можете требовать федерального налогового вычета для ежемесячных арендных платежей, если вы заключаете договор аренды с правом собственности, что означает, что вы будете владеть транспортным средством по истечении срока действия договора, а не должны будете возвращать автомобиль дилеру.

Проценты по автокредитам

Самозанятые лица и владельцы бизнеса могут вычитать проценты по автокредитам из своих налогов. Вам нужно будет вести учет каждой деловой поездки, показаний одометра и платежей по автокредиту, чтобы проверить сумму процентов, которые вы платите.

Как и другие вычеты, проценты по автокредиту могут быть включены в ваши налоги только в том случае, если вы выберете вычет фактических расходов. Если в вашем бизнесе используется стандартный вычет за пробег, вы не можете вычесть проценты, которые вы платите по кредиту на покупку автомобиля.

Амортизация

Только приобретенные автомобили имеют право на амортизационный вычет — и только при использовании фактического вычета расходов. Метод определения того, насколько ваш автомобиль амортизировался за год, обычно представляет собой Модифицированную систему ускоренного возмещения затрат (MACRS).

Как и вычет за пробег, амортизационный вычет меняется каждый год. В 2022 налоговом году максимальная амортизация, которую вы могли вычесть, составляла 11 200 долларов США для стандартной амортизации. Если вы выберете специальную амортизационную скидку, она составит до 19 долларов США.200 000 000 000 000 000 000 — хотя этот показатель сильно различается в зависимости от того, когда автомобиль был введен в эксплуатацию.

Если вы выберете специальную амортизационную скидку, она составит до 19 долларов США.200 000 000 000 000 000 000 — хотя этот показатель сильно различается в зависимости от того, когда автомобиль был введен в эксплуатацию.

Вам следует ознакомиться с Публикацией 946 Налогового управления США, чтобы ознакомиться со способами амортизации транспортных средств и другого имущества в качестве владельца бизнеса.

Расходы на техническое обслуживание и эксплуатационные расходы

Правила учета фактических расходов также включают вычет других расходов, таких как бензин, замена масла, ремонт автомобиля и покупка шин для арендованного или купленного автомобиля. Если ваш автомобиль нуждается в капитальном техническом обслуживании или ремонте из-за использования в служебных целях, тщательно записывайте это. Таким образом, вы будете точно знать, сколько вы потратили и сколько ваш бизнес может сэкономить во время налогового сезона.

Разница в расходах между арендованными и приобретенными автомобилями

Первоначальные затраты могут быть намного меньше при аренде автомобиля той же марки, модели и года выпуска по сравнению с его покупкой. Как владелец бизнеса, эти сбережения могут быть перенаправлены на другие потребности бизнеса и инвестиции. Если вы знаете, что будете соблюдать условия аренды в отношении износа, а также ожидаемого пробега, вы можете обнаружить, что меньшие платежи открывают больше денег для вашего бизнеса.

Как владелец бизнеса, эти сбережения могут быть перенаправлены на другие потребности бизнеса и инвестиции. Если вы знаете, что будете соблюдать условия аренды в отношении износа, а также ожидаемого пробега, вы можете обнаружить, что меньшие платежи открывают больше денег для вашего бизнеса.

При сравнении одного и того же автомобиля в лизинге с покупкой ежемесячные платежи и первоначальный взнос могут быть дешевле для лизинга. Вы также можете сократить расходы на техническое обслуживание, если ваша аренда покрывает стоимость обычных услуг, таких как замена масла.

Покупка побеждает, когда дело доходит до того, что вы в конечном итоге станете владельцем автомобиля, а договор аренды рано или поздно закончится — и ваш бизнес останется без капитала. Расходы на досрочное расторжение, если вам необходимо досрочно расторгнуть договор, и сборы за превышение пробега, взимаемые в случае превышения лимита пробега, также могут значительно увеличить расходы, когда речь идет о лизинге.

Оба варианта предусматривают проценты и другие сборы, поэтому в конечном счете все зависит от того, как ваш бизнес должен будет использовать транспортное средство и какой тип денежного потока уже есть у вашего бизнеса.

Что лучше: арендовать или купить служебный автомобиль?

Потенциальные налоговые льготы являются лишь одним из соображений для владельцев бизнеса. В конечном счете, покупка или аренда автомобиля — это большие расходы для вашего бизнеса, поэтому прежде чем браться за дело, взгляните на проблему со всех сторон.

Договоры аренды обычно ограничивают пробег автомобиля до 10 000 или 20 000 миль в год. Как только вы превысите этот предел, аренда может иметь штраф от 10 до 50 центов за дополнительную милю. Если вы много ездите для своего бизнеса, покупка автомобиля может быть лучшим решением.

Договоры аренды также требуют, чтобы транспортное средство содержалось в хорошем состоянии. Если вы не соблюдаете свою часть соглашения или если при возврате автомобиля наблюдается чрезмерный износ, могут взиматься дополнительные сборы.

Также стоит помнить, что если вы постоянно арендуете один автомобиль за другим, у вас всегда будут ежемесячные платежи за автомобиль, в отличие от случая, когда вы покупаете автомобиль и в конечном итоге полностью владеете автомобилем.

С другой стороны, если вам нравится иметь доступ к новейшим моделям автомобилей с новейшими технологическими функциями, лизинг автомобиля может быть одним из способов сделать это. Аренда позволяет вам получить доступ к новой машине каждые три года или около того. Кроме того, поскольку лизинговые платежи, как правило, дешевле, чем традиционный автокредит, вы можете позволить себе более дорогой автомобиль.

Практический результат

Как и в случае со многими другими аспектами ведения бизнеса, не существует универсального ответа на вопрос о том, имеет ли лизинг или покупка больше налоговых преимуществ. Подумайте, как будет использоваться автомобиль, первоначальные расходы, долгосрочные расходы и возможные дополнительные сборы, а также количество вычетов, которые вы можете получить, прежде чем инвестировать в автомобиль для своего бизнеса.

Является ли аренда автомобиля списанием налогов? Путеводитель для фрилансеров

Мало что заставляет вас чувствовать себя более разочарованным, увидев собственную машину, чем два часа и 42 минуты наблюдения за Джеймсом Бондом, мчащимся по Лондону на Aston Martin.

Каждый год в США выпускается более 50 новых моделей автомобилей, и автомобильная зависть становится реальной. Возможно, этим и объясняется рост популярности автолизинга.

Преимущества аренды транспортных средств широко известны. Их можно легко обменять на разные модели, стоимость ремонта часто включена, а ежемесячный платеж обычно сопоставим с платежом за автомобиль.

Чего многие не знают? Ваш арендный платеж может помочь вам и во время уплаты налогов.

Можно ли списать аренду автомобиля?

Да! IRS включает аренду автомобилей в свой список приемлемых налоговых вычетов на транспортные средства. Если вы работаете не по найму или владелец бизнеса, который ездит на работу (или сдает свой автомобиль в аренду на такой платформе, как Turo), ваша аренда — честная игра.

Многие ошибочно полагают, что списание автомобилей распространяется только на автомобили, принадлежащие вам , но арендованный автомобиль тоже подходит под эти требования.

Сколько можно списать за аренду автомобиля?

Здесь все становится сложнее. Если вы используете свой автомобиль 100% времени в служебных целях, вы можете взять его целиком. Однако у большинства из нас нет автомобиля, предназначенного исключительно для работы. Поэтому мы должны предпринять некоторые дополнительные шаги.

Поиск деловой части вашего арендованного автомобиля

Часть вашей аренды, которая может быть списана, называется «служебной частью». Чтобы определить деловую часть, вам нужно подсчитать пробег и выяснить, сколько было потрачено на работу и сколько на личное использование, например, на ночные поездки в Taco Bell.

Суть в том, чтобы понять разницу между вашей работой и личной выгодой. Оттуда разделите свои деловые мили на общий пробег за год.

Например, предположим, что за налоговый год вы проехали 12 000 миль, из них 8 000 по работе:

- Деловой пробег: 8000

- Личный пробег: 4000

- Общий пробег:

- Деловая часть из ваша аренда составляет 66%, потому что 8 000 ÷ 12 000 = 0,66.

Как списать аренду автомобиля?

Существует два основных варианта списания лизинга: по фактическим расходам и по норме пробега.

Использование фактических расходов

Этот метод звучит именно так: ваши фактические расходы на автомобиль. Помните вычисление, которое мы только что обсуждали? Вы бы умножили этот процент на то, что вы фактически заплатили за автомобиль.

Аренда автомобиля — не единственные расходы, которые вы можете потребовать при использовании этого метода. Другие возможные списания включают топливо, страховку, замену масла и ремонт. Если вы пользуетесь услугами Uber или Lyft, любые расходы, связанные с тем, чтобы сделать вашу поездку более «удобной для пассажиров», будут учитываться.

Сюда входят такие вещи, как освежители воздуха, автомойки, чехлы на сиденья и автомобильные органайзеры.

Сюда входят такие вещи, как освежители воздуха, автомойки, чехлы на сиденья и автомобильные органайзеры. Обратите внимание: если вы арендуете транспортное средство, вы не можете требовать вычета амортизации на него. Амортизация разрешена только для транспортных средств, которыми вы владеете .

Как и в случае с пробегом, вам нужно вести записи о том, как вы используете свой автомобиль.

Использование стандартного вычета за пробег

Каждый год Налоговое управление США публикует «ставки» за пробег, которые предназначены для отражения общих затрат на эксплуатацию автомобиля — те же расходы, которые вы бы потребовали при «фактическом» методе, такие как бензин и ремонт.

В 2022 году тариф за милю составляет 0,585 доллара США за милю с 1 января по 30 июня. Затем он повышается до 0,625 доллара США за милю с 1 июля по 31 декабря. (Наличие двух ставок необычно, но это способ IRS справиться с растущими ценами на газ!)

Расчет общего вычета за пробег

Чтобы использовать приведенный выше пример, предположим, что ваш общий бизнес-миль за год составляет 8000, — 4000 с января по июнь и еще 4000 с июля до конца года.

Ваш вычет за пробег составит 4840 долларов.

Ваш вычет за пробег составит 4840 долларов.Это потому, что 4000 умножить на 0,585 доллара равно 2340 долларам, а 4000 умножить на 0,625 доллара равно 2500 долларов. Сложите их вместе, и вы получите 4840 долларов.

Какой метод лучше?

Как правило, если вы набираете много миль за рулем по работе, метод начисления миль, вероятно, приведет к более высокому списанию. Если вы ездите по работе умеренно, вычитание фактических расходов, вероятно, сэкономит вам больше.

Имейте в виду, что если вы используете мили в течение одного года на арендованном автомобиле, вы не можете перейти на фактические расходы в следующем году. Вы привязаны к любому методу, который вы выберете, на весь период аренды, включая любые продления.

Зная это, тщательно обдумайте, какой из вариантов будет для вас наиболее выгодным, прежде чем принять решение.

{email_capture}

Вычет налога с продаж при аренде автомобиля

Налог с продаж, включенный в арендный платеж, также считается деловыми расходами.

Он часто включается в ежемесячную стоимость аренды и должен указываться во всех ваших отчетах.

Он часто включается в ежемесячную стоимость аренды и должен указываться во всех ваших отчетах.Существует два способа списания налога с продаж.

Списание налогов с продаж в качестве коммерческих расходов.

Деловая часть вашего налога может быть включена в счет списания вашего дохода от предпринимательской деятельности. Вы включите его в свой График C — в строку 9 «Расходы на легковые и грузовые автомобили» — вместе с другими вашими расходами на автомобиль.

Здесь применяются те же правила, что и при самой аренде: только коммерческая часть налога может быть списана. Остальная часть может быть востребована в ваших постатейных вычетах.

{write_off_block}

Заявление о налоге с продаж в качестве индивидуального вычета по статьям

Если вы перечисляете свои личные отчисления, вы можете включить налог с продаж в свое приложение A. IRS даже имеет отличный калькулятор налога с продаж, чтобы определить, выше ли ваши фактические налоги с продаж, чем приблизительный вычет, предоставленный автоматически.

Лизинговая компания может также оказать содействие в изучении рынка, поиске поставщиков.

Лизинговая компания может также оказать содействие в изучении рынка, поиске поставщиков. Сюда входят такие вещи, как освежители воздуха, автомойки, чехлы на сиденья и автомобильные органайзеры.

Сюда входят такие вещи, как освежители воздуха, автомойки, чехлы на сиденья и автомобильные органайзеры.  Ваш вычет за пробег составит 4840 долларов.

Ваш вычет за пробег составит 4840 долларов. Он часто включается в ежемесячную стоимость аренды и должен указываться во всех ваших отчетах.

Он часто включается в ежемесячную стоимость аренды и должен указываться во всех ваших отчетах.