Налоги на частную торговлю в интернете в Германии

Как в Германии продавать ненужное, не являясь официальным предпринимателем, и не нарушать налоговое законодательство.

Не все, кто что-либо продаёт в Германии — предприниматели. Немцы торгуют ненужными в хозяйстве вещами через различные интернет-платформы, не регистрируя это как бизнес. Но маскировать предпринимательство за фасадом частной торговли чревато последствиями.

Новый закон о прозрачности интернет-торговли

В 2023 вышел закон Plattformen-Steuertransparenzgesetz — PStTG, обязывающий организаторов онлайн-торговли для частников сообщать в налоговую о подозрительных клиентах.

Приватная интернет-торговля в Германии явление обыденное. Миллионы немцев, например, пользуются eBay — огромнейшей платформой для торговли любыми товарами. Это магазин и одновременно онлайн-аукцион. Потенциальные покупатели торгуются за частные лоты. Давший самую высокую цену получает товар. Это привлекает желающих продать лишние вещи подороже.

Раньше такие продажи редко попадали в поле зрения налоговых инспекторов. Но сейчас закон обязял еBay и другие подобные платформы, организующие частные сделки, например, Ebay Kleinanzeigen или Amazon Marketplace, оповещать государство о подозрительных продавцах.

В отчётности учитываются оборот товаров и услуг. Информация отправляется по системе взаимного обмена из Германии во все страны ЕС.

Но подозревают не всех пользователи подряд. Закон обязывает обращать внимание на аккаунты, совершившие более 30 доходных операций в год или имеющие оборот свыше 2000€.

Работники Finanzamt теперь автоматически получают данные о доходе торговца в интернете, превысившего лимиты. Помимо имени и адреса, они также имеют доступ к списку продаж. Чиновники вправе просматривать данные со всех популярных в Германии интернет-магазинов и аукционов. Смена торговой площадки не скроет общий доход.

Так чиновники получают данные о предпринимателях и частных лицах, которые постоянно торгуют, но не регистрируются и не декларируют обороты.

Если получая прибыль в течение многих лет нарушитель не вёл учёт расходов, налоговое ведомство оценит недостачу “на глазок”. И вердикт будет не в пользу продавца.

Продажи в интернете в Германии — бизнес или нет

Торговля с целью получения прибыли — это предпринимательство. Но не надо офомлять статус частного предпринимателя в Германии, получив 50€ за старый велосипед. Не всякая сделка сразу приравнивается к бизнесу и не весь доход требуется указывать в налоговой декларации.

В обычном случае, даже если торговый оборот частника оказался выше 2000€, факт передачи данных в налоговую не приведёт к моментальным штрафам. Скорее всего, придёт письмо с просьбой объяснить суть сделок и доказать, что прибыли не было.

Поэтому продавцам своих ставших ненужными вещей стоит завести табличку, куда вносить информацию о сделках. Уместно сохранять:

- Даты покупки и продажи.

- Разницу между затратами и полученной суммой.

- Чеки, выписки с банковского счёта, емейлы — всё что в случае проверки послужит доказательством.

Но даже отрицательный баланс ещё не гарантия отсутствия претензий со стороны государства. Проверяются и намерения заработать.

Под подозрение попадают частники, которые:

- Торгуют много и регулярно и в течение долгого времени, например, несколько месяцев.

- Покупают вещь с целью продать подороже.

- Предлагают несколько одинаковых товаров.

- Сами производят что-то для продажи.

Маловероятно, что налоговое ведомство заинтересуют операции по разовой продаже нескольких подержанных вещей, до этого много лет пролежавших в келлере.

Налогооблажение торговли в интернете в Германии

По закону §23 EStG годовая прибыль от частных сделок до 600€ не облагается налогом. Но речь о прибыли! Бывшая в употреблении вещь редко становится дороже. А под отчёт попадает только чистый заработок.

Главный принцип относительно решения об уплате налогов — характер деятельности торговца. Finanzamt интересуют не только не сообщающие о заработках скрытые предприниматели. Продажи, возможно, и частные. Например, распродажа старых вещей, доставшихся по наследству. Но подоходный налог на суммы от 600€ и выше уплатить всё равно придётся.

Finanzamt интересуют не только не сообщающие о заработках скрытые предприниматели. Продажи, возможно, и частные. Например, распродажа старых вещей, доставшихся по наследству. Но подоходный налог на суммы от 600€ и выше уплатить всё равно придётся.

Далее решается, является ли занятие бизнесом. В зависимости от размера прибыли взимаются иные налоги: на оборот Umsatzsteuer и предпринимательский Gewerbesteuer.

Например, нумизмат, активно продающий монеты из своей коллекции, не занимается предпринимательской деятельностью. Но если чистый доход от продаж после вычета расходов выше 599,99€, заработок необходимо указать в декларации. Сумма добавится к налогооблагаемой базе, чтобы вычислить реальную ставку подоходного налога. То же касается антиквариата, золота и ювелирных украшений.

Но ситуация меняется, когда монеты скупаются подешевле и сразу продаются с накруткой. Теперь это уже не частное лицо, а спекулянт, который обязан зарегистрироваться.

Не стоит ждать «писем счастья». Если характер продаж скорее предпринимательский, лучше не дожидаться обвинений в уходе от налогов. Это грозит, как минимум, дополнительными платежами по штрафам вдобавок к необходимости отчитаться и заплатить необходимые сборы.

Если характер продаж скорее предпринимательский, лучше не дожидаться обвинений в уходе от налогов. Это грозит, как минимум, дополнительными платежами по штрафам вдобавок к необходимости отчитаться и заплатить необходимые сборы.

Если заниматься пополнением бюджета параллельно основной работе, не подлежит налогообложению прибыль до 410€ в год.

Любителям избавляться от ненужного через интернет-аукционы надо учитывать: регулярно продающий товар в немецком интернете когда-нибудь попадётся на глаза следователей финансового ведомства. Поэтому, продавая вещи, желательно собирать все чеки или иные доказательства покупки проданных товаров и вести учёт полученной прибыли. Если всё-таки угодите в лапы Finanzamt, сможете хотя бы “честно” заплатить налог.

Но обычно налогов с продажи старых вещей в Германии платить не приходится.

16-01-2023, Степан Бабкин

юридические и финансовые аспекты. Защита прав потребителей. Возврат товара.

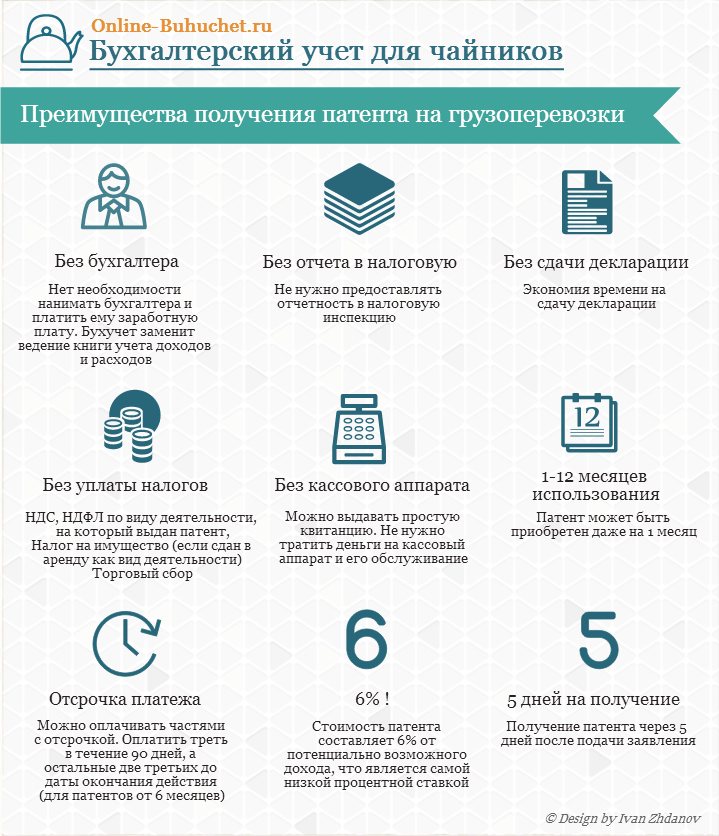

Бухучет и налоги 2023

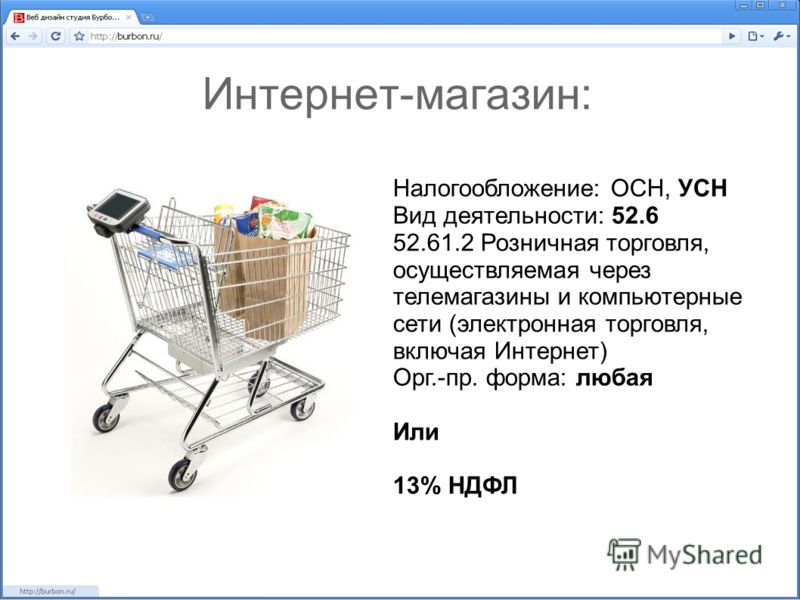

Бухучет и налоги 20231. Юридические аспекты открытия интернет-магазина

- Организационно-правовая форма. ИП или ООО. Что выбрать?

- Налогообложение

- Товарный знак

- Защита прав потребителей

- Персональные данные

- Договор с поставщиком

- Обмен и возврат товара. Что не подлежит возврату?

- Что нельзя продавать дистанционно?

- Персональные данные (ПД). Согласие на обработку ПД

2. Защита прав потребителей

- Требования Закона РФ «О защите прав потребителей»: что необходимо знать. Необходимые нормативные акты

- Контролирующие органы в области защиты прав потребителей

- Вопросы ответственности за нарушение законодательства в сфере защиты прав потребителей

3. Бухгалтерский и налоговый учёт интернет-магазинов

- Отличия интернет-магазинов от ведения учёта в стационарном магазине

- Оплата товара интернет-магазина наличными или безналичными средствами

- Какую систему налогообложения выбрать, чтобы уменьшить налоги и упростить ведение бухгалтерского учета

4. Пошаговая инструкция по организации бухучета интернет-магазина

Пошаговая инструкция по организации бухучета интернет-магазина

- Этап № 1. Выбор системы налогообложения

- Этап № 2. Организация системы бухгалтерского и налогового учета

Перечень осуществляемых операций:

- создание сайта и его обслуживание с целью осуществления электронной торговли

- приобретение и реализация товаров

- осуществление доставки товаров

- процедура возврата товара при необходимости

- расходы коммерческого и прочего характера

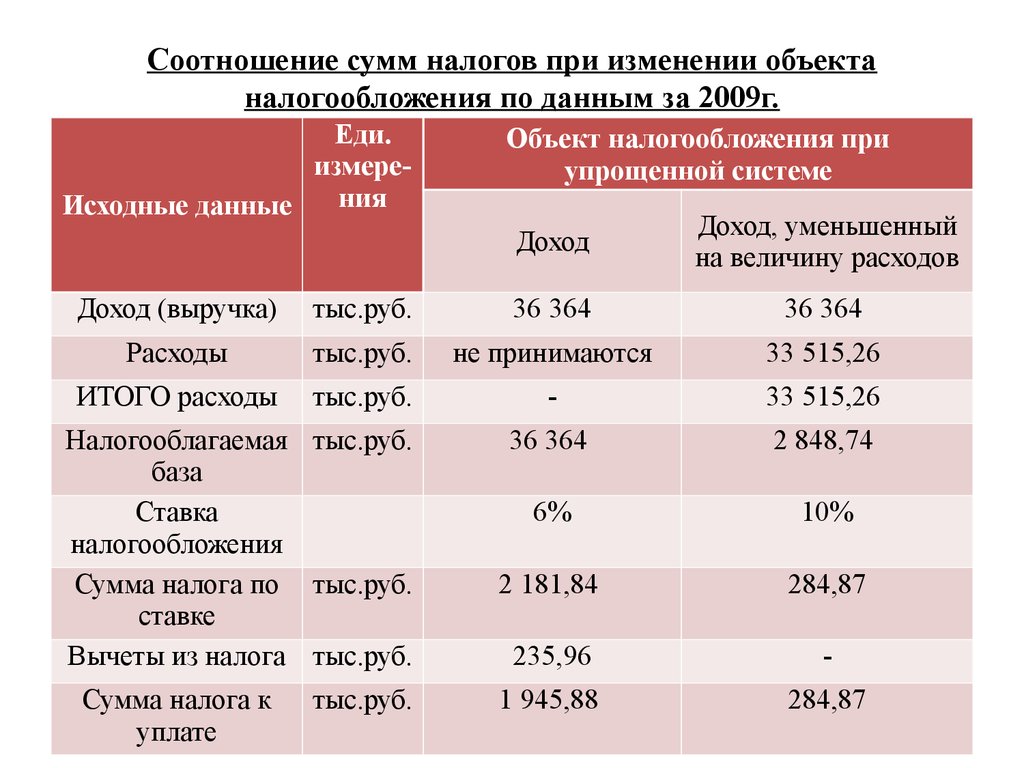

5. Системы налогообложения

- УСН — упрощенная система налогообложения. Налоговый учет создания интернет-магазина:

- УСН «Доходы»;

- УСН «Доходы минус расходы».

- Единый налог на вмененный доход (ЕНВД ) для интернет-магазинов с торговыми залами.

- ОСН — общий налоговый режим

6. Сроки подачи деклараций и уплаты налогов

7. Онлайн-касса для интернет-магазина

- Установка онлайн-кассы

- Аренда «облачной» онлайн-кассы

- Прием оплаты от покупателей через службу доставки.

- Безналичный расчет

- Преимущества онлайн-ККТ

- При каком способе оплаты нужны ККТ, а при каком нет

8. Учет товаров на продаже через интернет-магазин

9. Учет при варианте оплате наличными деньгами

- Правила применения ККТ, если курьер – штатный сотрудник:

- Правила расчетов если курьер не является штатным сотрудником, а относится к внешней курьерской службе:

10. Учет оплаты товаров при расчетах по карте на сайте

11. Учет при оплате в пунктах самовывоза или в офисе интернет-магазина

12. Учет при оплате наложенным платежом по почте

13. Отражение расходов по закупке товаров

14. Наиболее распространенные ошибки

Ответы на вопросы. Практические рекомендации.

Сертификат. Возможность получения удостоверения о повышении квалификации (доп.условия)

Обучение проводит ведущий бизнес-школы с большим опытом работы по указанной теме. Точная кандидатура ведущего определяется ближе к дате проведения. Уточняется по завпросу.

Точная кандидатура ведущего определяется ближе к дате проведения. Уточняется по завпросу.

Наши пользователи еще не оставили отзывов о данной программе обучение. Станьте первым!

Правила налогообложения онлайн-продаж

Понимание налога с продаж в Интернете может быть сложным для предприятий электронной коммерции. Вот что вам нужно знать о сборе и отчетности по налогам на онлайн-продажи.

Налог с продаж достаточно прост, когда вы покупаете в местном магазине шаговой доступности, но это может быть немного более запутанным для владельцев бизнеса. Как владелец бизнеса, вы должны соблюдать различные законы о налоге с продаж в зависимости от штата, в котором вы живете. Когда покупатель совершает покупку, вы должны включать налог с продаж во все транзакции как владелец магазина.

Если вы решите открыть интернет-магазин, налог с продаж может быть еще более сложным. Вам может быть интересно, как вы должны иметь дело с налогами с продаж, когда некоторые из ваших клиентов находятся в штатах, где есть налог с продаж, а другие нет. Убедитесь, что вы правильно обрабатываете налоги с продаж для онлайн-покупок, чтобы избежать финансовых проблем, связанных с вашими налогами или доходами от бизнеса.

Убедитесь, что вы правильно обрабатываете налоги с продаж для онлайн-покупок, чтобы избежать финансовых проблем, связанных с вашими налогами или доходами от бизнеса.

Хорошей новостью является то, что налог с продаж в Интернете не так уж сложен, как только вы изучите основы. В некоторых случаях вам нужно взимать налоги за онлайн-продажи, но это, конечно, не всегда так. Понимание налогового законодательства вашего штата, а также того, как налоги с продаж влияют на онлайн-покупки, поможет вам убедиться, что ваш бизнес соответствует требованиям.

Возможно, вам интересно, нужно ли мне взимать налог с продаж при продаже через Интернет? Если вы хотите узнать больше о налоге с продаж в Интернете и о том, как он может повлиять на ваш бизнес, продолжайте читать.

Основы налога с продаж

Налоги с продаж — это налоги на определенные покупки, которые совершает физическое лицо, например, покупки в продуктовом магазине. Существуют разные виды налогов с продаж, и в разных штатах действуют разные законы, определяющие, какие операции облагаются налогом с продаж. Понимание законов о налоге с продаж в вашем штате и того, как они влияют на ваши обязательства как владельца бизнеса, является важной частью владения бизнесом.

Понимание законов о налоге с продаж в вашем штате и того, как они влияют на ваши обязательства как владельца бизнеса, является важной частью владения бизнесом.

При применении налога с продаж общий налог с продаж по транзакции добавляется к окончательной сумме покупки, поэтому налог с продаж уплачивается в момент покупки. Для обычных предприятий налоги с продаж так же просты, как взимание налога с продаж с любого, кто приходит в ваш магазин, чтобы совершить покупку. Если вы продаете услуги в Интернете, налоги с продаж могут быть немного сложнее с точки зрения понимания того, к кому они применяются.

Если предприятие не взимает налог с продаж, покупатель обязан уплатить любой налог за пользование любыми предметами, к которым применялся бы налог с продаж. Это означает, что покупатель обязан сохранить квитанцию и заплатить налоги государству в случае, если предприятие не взимает налог с продаж.

Что такое налог с продаж в Интернете?

Большинство людей думают, что налог с продаж — это налог, который взимается при совершении покупки в магазине, в том числе в местном продуктовом магазине или магазине шаговой доступности. Если вы живете в штате, где взимается налог с продаж, от вас также может потребоваться уплата налога с продаж при совершении некоторых покупок в Интернете. Когда налоги с продаж взимаются с покупок, которые вы совершаете в Интернете, они известны как налоги с продаж в Интернете.

Если вы живете в штате, где взимается налог с продаж, от вас также может потребоваться уплата налога с продаж при совершении некоторых покупок в Интернете. Когда налоги с продаж взимаются с покупок, которые вы совершаете в Интернете, они известны как налоги с продаж в Интернете.

Как владельцу интернет-магазина важно понимать, когда вы обязаны взимать налог с продаж, а когда эти налоги не применяются к покупкам, которые совершают покупатели. Хотя в конечном итоге ответственность за уплату налога с продаж лежит на покупателе, вы можете облегчить жизнь своим клиентам, применяя налог с продаж, когда это необходимо.

Если вы не взимаете налог с продаж с покупки, которую вы должны были получить, покупатель все равно может заплатить налог за использование позже.

Продавайте больше товаров с помощью платформы электронной коммерции Mailchimp. Создайте свой магазин, управляйте заказами и находите новых клиентов.

Зарегистрироваться

Нужно ли мне взимать налог с продаж при продаже через Интернет?

Как владелец онлайн-бизнеса, вам может быть интересно, должны ли вы платить налог с продаж за продажи, которые вы совершаете через свой интернет-магазин. Налоги с продаж могут сбивать с толку владельцев бизнеса — существует так много правил о том, какие продажи облагаются налогом, а какие нет. Это может быть еще сложнее, когда вы пытаетесь выяснить, применяется ли налог с продаж к онлайн-покупкам.

Налоги с продаж могут сбивать с толку владельцев бизнеса — существует так много правил о том, какие продажи облагаются налогом, а какие нет. Это может быть еще сложнее, когда вы пытаетесь выяснить, применяется ли налог с продаж к онлайн-покупкам.

Общее правило в отношении налога с продаж, когда вы продаете через Интернет, довольно простое: если ваша компания физически присутствует в штате, например, в магазине или штаб-квартире, вы должны взимать налог с продаж с физических лиц, которые проживают в этом штате. состояние делать. Конечно, это правило применяется только к штатам, в которых есть налог с продаж, поэтому вам вообще не нужно беспокоиться о налогах с продаж, если вы управляете веб-сайтом электронной коммерции с его физическим местоположением в безналоговом штате.

Если у вас есть физический офис за пределами любого из этих штатов, вы должны взимать налоги с продаж через Интернет для клиентов в вашем штате.

Как выполнить требования по уплате налога с продаж в Интернете

Возможно, вы чувствуете себя немного подавленным, если вы владелец малого бизнеса и пытаетесь разобраться в налоге с продаж через Интернет. Вам нужно не только знать, когда налог с продаж применяется к онлайн-покупкам, но вы также должны пройти процесс сбора и отчетности по налогу с продаж.

Вам нужно не только знать, когда налог с продаж применяется к онлайн-покупкам, но вы также должны пройти процесс сбора и отчетности по налогу с продаж.

1. Зарегистрируйтесь для получения разрешения на уплату налога с продаж

Первым шагом к выполнению требований по уплате налога с продаж через Интернет в качестве владельца бизнеса является регистрация для получения разрешения на уплату налога с продаж. Подайте заявку на это разрешение в вашем штате связи или в штате, где ваш бизнес находится физически. Если в вашем соседнем штате нет налога с продаж, вам не нужно беспокоиться о сборе налогов в Интернете.

Зарегистрироваться для получения разрешения на уплату налога с продаж так же просто, как связаться с Департаментом доходов вашего штата и предоставить некоторую базовую идентифицирующую информацию о вашем бизнесе и коммерческой деятельности.

Имейте в виду, что сбор налога с продаж без разрешения является незаконным в некоторых штатах, поэтому вам необходимо зарегистрироваться для получения разрешения на налог с продаж, прежде чем вы начнете собирать налог с продаж. Ваше разрешение на уплату налога с продаж также будет иметь установленную штатом частоту подачи налогов, то есть как часто вам нужно будет подавать налоги с продаж. Ваша частота подачи обычно будет ежемесячной, ежеквартальной или ежегодной.

Ваше разрешение на уплату налога с продаж также будет иметь установленную штатом частоту подачи налогов, то есть как часто вам нужно будет подавать налоги с продаж. Ваша частота подачи обычно будет ежемесячной, ежеквартальной или ежегодной.

2. Взимать налог с продаж

После того, как вы получили разрешение на уплату налога с продаж и узнали частоту подачи документов, вы можете начать взимать налог с продаж через Интернет. Вам нужно будет настроить все свои корзины покупок и интернет-магазины таким образом, чтобы вы могли собирать налог с продаж с соответствующих клиентов. Также важно убедиться, что вы не взимаете налог с продаж с клиентов, которые не обязаны его платить.

Фактический процесс настройки вашей корзины или торговой площадки для сбора налога с продаж зависит от того, какие услуги вы используете. Некоторые сервисы упрощают расчет налога с продаж и гарантируют, что вы взимаете правильную сумму налога с каждой покупки. Например, Amazon отлично справляется с предоставлением механизма, который позволяет очень точно рассчитывать налог с продаж. Некоторые другие онлайн-рынки, такие как eBay, имеют больше ограничений с точки зрения налогов с продаж.

Некоторые другие онлайн-рынки, такие как eBay, имеют больше ограничений с точки зрения налогов с продаж.

Также важно учитывать, взимаются ли в вашем штате налоги с продаж по месту назначения или по месту происхождения. В большинстве штатов действуют налоги с продаж в зависимости от пункта назначения, но вот разница между ними:

3. Подача налоговых деклараций

Третий и последний шаг к сбору налога с продаж через Интернет — это подача налоговых деклараций в соответствии с периодичностью, установленной вашим штатом. Как мы упоминали ранее, налоги с онлайн-продаж обычно подаются ежемесячно, ежеквартально или ежегодно. Также важно знать, когда крайний срок подачи налоговой декларации в вашем штате наступает, потому что разные штаты собирают налоги в разное время месяца.

Подача налоговой декларации через Интернет значительно сложнее, если у вас есть офисы в нескольких штатах. Если у вас несколько штатов взаимосвязи, вы должны сообщать о налогах, собранных вами в каждом штате, городе и округе. В некоторых штатах могут быть даже дополнительные юрисдикции для подачи документов, о которых вам необходимо знать.

В некоторых штатах могут быть даже дополнительные юрисдикции для подачи документов, о которых вам необходимо знать.

Если вы хотите упростить онлайн-налог с продаж, вы можете рассмотреть возможность использования программного обеспечения для онлайн-налога с продаж.

Начните продавать через Интернет

Розничная торговля в Интернете потенциально может быть очень прибыльной, но вам необходимо знать основы, прежде чем начать бизнес электронной коммерции. Помимо изучения того, как создать веб-сайт и продвигать свой бренд, вам также необходимо знать, как подавать налоги с продаж для покупок в Интернете.

С Mailchimp вести бизнес в сфере электронной коммерции стало намного проще. Автоматизация электронной коммерции Mailchimp может помочь вам сэкономить время и деньги, поэтому у вас будет больше времени, чтобы сосредоточиться на развитии своего бизнеса и совершенствовании своих продуктов. Если вы хотите получить преимущество над своими онлайн-конкурентами, попробуйте инструменты электронной коммерции Mailchimp уже сегодня.

Продавайте больше товаров с помощью платформы электронной коммерции Mailchimp. Создайте свой магазин, управляйте заказами и находите новых клиентов.

Зарегистрироваться

онлайн-заказов — покупатели и продавцы Техаса

Техасцы, которые покупают и продают вещи в Интернете, часто задают вопрос: «Должен ли я платить налог Техаса?» Покупатели и продавцы в Техасе могут подумать, что они могут сэкономить деньги, не платя налог при покупке или продаже через Интернет, но эти сделки облагаются налогом с продаж и использованием в Техасе.

Покупка через ИнтернетПокупатели через Интернет должны платить налог с продаж и налог на использование на облагаемые налогом товары, доставленные или ввезенные в Техас.

Покупки за пределами штата, отправленные или доставленные в Техас

Когда покупатель из Техаса покупает облагаемый налогом товар через Интернет у продавца, который не взимает налог с продаж в Техасе, покупатель должен уплатить налог на использование. Налог на использование дополняет налог с продаж. Налог на использование взимается с налогооблагаемых товаров, приобретенных в Интернете и отправленных или доставленных в Техас, а любые расходы на доставку и обработку являются частью продажной цены. Налог за использование зависит от места, где вы впервые получили, храните или используете предмет. Вы можете проверить налоговую ставку для определенного адреса, используя наш Локатор налоговых ставок.

Налог на использование дополняет налог с продаж. Налог на использование взимается с налогооблагаемых товаров, приобретенных в Интернете и отправленных или доставленных в Техас, а любые расходы на доставку и обработку являются частью продажной цены. Налог за использование зависит от места, где вы впервые получили, храните или используете предмет. Вы можете проверить налоговую ставку для определенного адреса, используя наш Локатор налоговых ставок.

Если продавец не уплачивает налог штата Техас, вы можете сообщить об этом непосредственно в наш офис. Если у вас нет разрешения на уплату налога с продаж, вы можете подать декларацию о налоге на использование (PDF). Если у вас есть разрешение на уплату налога с продаж, налог на использование указывается в разделе «налогооблагаемые покупки» (пункт 3) вашей налоговой декларации. Перечисление налога на использование защищает розничных продавцов штата Техас от недобросовестной конкуренции со стороны продавцов за пределами штата, которые могут не взимать налог Техаса.

Зачет налогов, уплаченных другому штату

Если вы купили предмет и привезли его в Техас, вы должны заплатить налог на использование. Вы можете получить кредит в счет налога на использование штата Техас, если вы заплатили налог с продаж другому штату.

Покупки у удаленных продавцов

Покупки, совершенные в Интернете у удаленных продавцов, не присутствующих в Техасе, облагаются налогом. Многие удаленные продавцы должны собирать, сообщать и перечислять соответствующий налог на использование налогооблагаемых товаров, доставляемых клиентам в Техасе. Цена продажи включает в себя все расходы по доставке и обработке. «Облагаемые налогом объекты» включают все материальное личное имущество, а также облагаемые налогом услуги.

Покупатели должны знать, что удаленные продавцы могут выбрать взимание налога на основе

- место отгрузки; или

- ставка единого местного налога на использование в размере 1,75 процента.

Покупатели, которые платят налог на использование удаленным продавцам, используя единую ставку местного налога на использование, не должны платить дополнительный налог.

Если ставка единого налога на местное использование выше, чем ставка местного налога в месте нахождения покупателя, покупатель может подать заявление на возмещение разницы между ставкой единого налога на местное использование, уплаченной удаленному продавцу, и ставкой местного налога, которую он должен был бы получить. оплачивается по месту их нахождения. Пожалуйста, используйте форму 00-957 – Texas Claim for Refund (PDF) для подачи претензии.

Если налог с продаж не взимается удаленным продавцом, покупатель должен уплатить налог за использование с цены налогооблагаемого объекта. Покупатели могут сообщить о любом неуплаченном налоге на использование в форме 01-156 — Texas Use Tax Return (PDF).

Для получения дополнительной информации об удаленных продавцах посетите нашу веб-страницу удаленных продавцов.

Если вы проживаете в Техасе и продаете налогооблагаемые товары, у вас должно быть разрешение на уплату налога с продаж в штате Техас, если только ваши продажи не квалифицируются как разовые продажи.

Вы можете подать заявление на получение разрешения на налог с продаж

- онлайн;

- лично в местном полевом офисе контролера; или

- по почте с формой AP-201, Texas Application (PDF).

Продажи клиентам в Техасе

Продавцы в Техасе должны взимать налог с продаж на облагаемые налогом товары, включая стоимость доставки и доставки, продаваемые через Интернет в Техасе. Продавцы из Техаса занимаются бизнесом, если у них есть физический офис в Техасе или они осуществляют онлайн-продажи в Техасе.

Если вы продаете облагаемые налогом товары в Интернете клиентам в Техасе с места вашего ведения бизнеса, вы должны взимать налоги штата и местные налоги в зависимости от вашего местоположения. Если ставка налога с продаж в вашем офисе ниже, чем ставка в месте нахождения покупателя, вы также должны взимать любой дополнительный местный налог на использование, причитающийся там, где товар отгружается или доставляется. Для получения дополнительной информации о сборе местного налога с продаж см. Публикацию 94-105, Сбор местного налога с продаж – Руководство для продавцов .

Если ставка налога с продаж в вашем офисе ниже, чем ставка в месте нахождения покупателя, вы также должны взимать любой дополнительный местный налог на использование, причитающийся там, где товар отгружается или доставляется. Для получения дополнительной информации о сборе местного налога с продаж см. Публикацию 94-105, Сбор местного налога с продаж – Руководство для продавцов .

Ставка налога штата с продаж и использования составляет 6,25 процента, а местный налог с продаж и использования не может превышать 2 процентов. Вы можете проверить налоговую ставку для адреса, используя наш Локатор налоговых ставок.

Продажи клиентам за пределами Техаса

Продавцам из Техаса не нужно взимать налог с продаж в Техасе с товаров, отправленных и доставленных за пределы штата. Чтобы задокументировать эти продажи, ваши записи должны включать доказательства доставки, такие как коносамент, счет-фактура или почтовая квитанция.

В зависимости от вашей коммерческой деятельности продавцам из Техаса может потребоваться взимать налоги в другом штате. Продавцы должны напрямую связаться с налоговым органом или органом этого штата по поводу своих налоговых обязательств.

Продавцы должны напрямую связаться с налоговым органом или органом этого штата по поводу своих налоговых обязательств.

Для получения дополнительной информации об обязанностях предприятий Техаса по сбору платежей для других штатов см. следующие веб-сайты:

- Федерация государственных налоговых администраторов – Государственные налоговые органы

- Межгосударственная налоговая комиссия – государства-члены

- Streamlined Sales Tax Governing Board, Inc. – Удаленные продавцы: SD против Wayfair Решение

Отказ от ответственности: Каждый указанный веб-сайт несет ответственность за собственную информацию. Наш офис не поддерживает эти веб-сайты и не несет ответственности за информацию, которую они предоставляют.

Продажи на торговой площадке Торговая площадка — это физический или электронный магазин, интернет-сайт, программное приложение или каталог, которые продавцы на торговой площадке используют для осуществления продаж.

Поставщики торговых площадок

Поставщик торговой площадки — это организация, которая владеет торговой площадкой или управляет торговой площадкой и обрабатывает продажи или платежи для продавцов торговой площадки. Примеры включают Amazon, eBay, Walmart Marketplace, StubHub и Etsy. Провайдеры торговой площадки, ведущие бизнес в Техасе, должны собирать и уплачивать налог со всех продаж продавцов торговой площадки. Ставка местного налога зависит от пункта назначения доставки. Поставщики торговых площадок должны в письменной форме подтвердить своим продавцам торговых площадок, что они будут собирать, сообщать и платить налог в наш офис.

Продавцы торговой площадки

Продавец торговой площадки — это физическое лицо, осуществляющее продажу через поставщика торговой площадки. Продавцы торговой площадки не несут ответственности за сбор и уплату налога с продаж и налога на использование с продаж через торговую площадку, если поставщик торговой площадки подтвердил, что они берут на себя эти обязанности. Если поставщик торговой площадки не выдает никаких сертификатов о том, что он собирает налог с продаж и использование от имени продавца, то продавец должен собирать налог с продаж и использования до тех пор, пока не получит сертификат.

Если поставщик торговой площадки не выдает никаких сертификатов о том, что он собирает налог с продаж и использование от имени продавца, то продавец должен собирать налог с продаж и использования до тех пор, пока не получит сертификат.

Техасские продавцы, которые продают через торговую площадку, по-прежнему несут ответственность за наличие налогового разрешения Техаса и своевременную подачу налоговых деклараций с продаж и использования, даже если их продажи осуществляются только через поставщика торговой площадки.

Для получения дополнительной информации о продажах через торговые площадки посетите веб-страницу поставщиков и продавцов торговых площадок.

Освобождение от налога с продаж Когда покупатель покупает товары, предназначенные для перепродажи в ходе обычной деятельности, он может предоставить поставщику должным образом заполненный техасский сертификат о перепродаже (PDF) вместо уплаты налога с продаж в штате Техас. Покупатели могут покупать эти товары без налогов, поскольку они будут взимать налог с продаж со своих клиентов.

Налог с продаж в Техасе также не взимается, когда покупатель покупает товар в Техасе, а продавец отправляет его в другую страну или продавец отправляет его непосредственно экспедитору для экспорта. Продавец должен вести документацию, подтверждающую, почему с этих продаж не взимается налог. Покупатель не может использовать свидетельство о перепродаже для освобождения от уплаты налога на товары, отправляемые за пределы США, за исключением облагаемых налогом товаров, отправляемых в Мексику. Для получения дополнительной информации см. Правило 3.323, Импорт и экспорт .

- Налог с продаж и использования

- Удаленные продавцы

- Поставщики торговых площадок и продавцы торговых площадок

- Часто задаваемые вопросы об удаленных продавцах и торговых площадках

- Онлайн-заявка на налоговую регистрацию в Техасе

- Определитель ставок налога с продаж

94-171

(11/2020)

Формы

- Форма 01-156 – Техасская налоговая декларация

- Форма 01-339 — Сертификат перепродажи налога с продаж и использования в Техасе

- Разд.