надо ли платить и на какое имущество, как его рассчитать

Предприниматель на УСН — упрощенной системе налогообложения — должен платить налог на имущество только по определенной недвижимости. Какая недвижимость ИП облагается налогом, какой порядок уплаты, какие есть льготы и как рассчитать налог — рассказываем в статье.

Уплата налога на имущество зависит от вида недвижимости

У предпринимателя может быть в собственности три вида недвижимости:

- используемая в личных целях — это квартира, дача, гараж;

- нежилая недвижимость из специального списка, облагаемая налогом по кадастровой стоимости. Используется она для бизнеса или нет — неважно;

- жилая или нежилая недвижимость для бизнеса, не вошедшая в специальный список.

Налоговая проверяет при выездной проверке, как именно предприниматель использует имущество, потому что от этого зависят правила налогообложения.

Что такое выездная налоговая проверка

Личная недвижимость. По объектам, не вошедшим в специальный список, которые ИП использует в личных целях, он платит налог на имущество как обычный человек.

По объектам, не вошедшим в специальный список, которые ИП использует в личных целях, он платит налог на имущество как обычный человек.

Остальная недвижимость. Правила налогообложения такие:

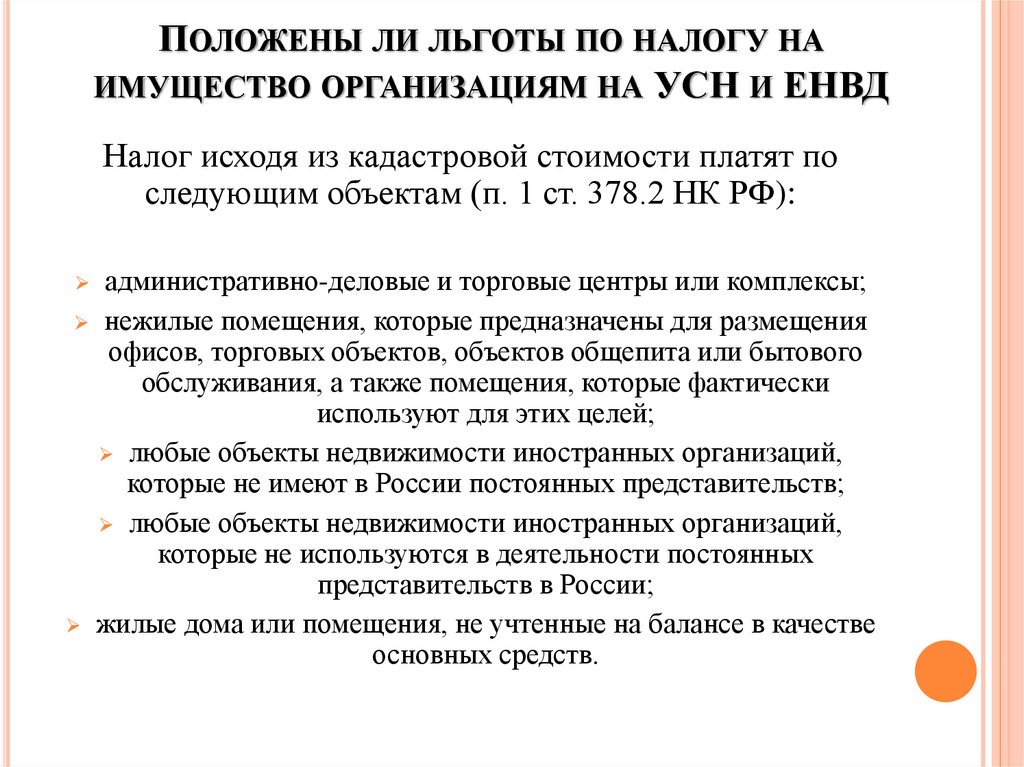

- облагается налогом любая недвижимость, вошедшая в список объектов, по которым налог считается от кадастровой стоимости, например бизнес-центры, торговые центры и помещения в них;

- не облагается налогом жилая или нежилая недвижимость для бизнеса, не вошедшая в специальный список, например склад, производственный цех.

Перечень объектов, облагаемых налогом по кадастровой стоимости, каждый регион составляет самостоятельно и обновляет раз в год. Предпринимателю нужно проверить свою недвижимость по списку на сайте администрации своего региона. Если объект входит в этот список, он облагается налогом на имущество, независимо от целей использования.

Проверить объект недвижимости в Москве

Особенность в том, что налоговая изначально не знает, какая у ИП недвижимость: входит в список или нет, используется для бизнеса или в личных целях. Поэтому по умолчанию налог начисляется на все имущество в собственности ИП, если он не заявит льготу.

Поэтому по умолчанию налог начисляется на все имущество в собственности ИП, если он не заявит льготу.

Как получить освобождение от уплаты налога на имущество

Налог на имущество платят все предприниматели, независимо от системы налогообложения, но только ИП на УСН могут получить от него освобождение. Льгота действует, если одновременно выполняются условия:- предприниматель использует жилую или нежилую недвижимость для ведения бизнеса;

- недвижимость не включена в перечень объектов, облагаемых по кадастровой стоимости.

Например, у ИП на УСН есть склад в Барнауле, он хранит там товары для своего бизнеса. Склад не входит в специальный список объектов недвижимости, который размещен на официальном сайте Правительства Алтайского края, поэтому по нему можно получить льготу.

Чтобы не платить налог на имущество, предприниматель должен подать в налоговую заявление об освобождении от его уплаты. Дополнительно налоговая может запросить документы, подтверждающие использование недвижимости для предпринимательской деятельности.

Заявление об освобождении от уплаты налога. Его подают по специальной форме в МФЦ или налоговую, где ИП зарегистрирован.

Шаблон заявления о налоговой льготе

Подать такое заявление ИП на УСН может любым удобным способом:

- лично отнести в налоговую;

- по почте;

- через личный кабинет ИП на сайте налоговой;

- через МФЦ.

Loading…

Loading…

Заявление лучше подавать ежегодно, запрашивая освобождение на прошедший календарный годДаже если налоговая получит заявление на льготу уже после того, как пришлет уведомление, она все равно обязана его принять и пересчитать налог за текущий период. Новое уведомление пришлет в этом же году.

Документы, подтверждающие использование имущества в предпринимательской деятельности. Цель таких документов — подтвердить, что помещение использовалось в коммерческих целях. Это могут быть договоры с покупателями и поставщиками, платежные документы, свидетельствующие о получении дохода от предпринимательской деятельности на соответствующем объекте, переписка с контрагентами, в которой объект упоминается в качестве офиса, производственного цеха, адреса для поставки товаров.

Можно обратиться в налоговую по месту регистрации и уточнить, какие подтверждающие документы подойдут.

Налоговая рассмотрит заявление об освобождении от уплаты налога в течение 30 дней и пришлет ответ — тем способом, который ИП указал в заявлении.

Как уплачивают налог на имущество предприниматели

Индивидуальные предприниматели — это физлица. Налоговый период по налогу на имущество физлиц — календарный год.

Ставку и льготы каждый муниципалитет или город федерального значения устанавливает самостоятельно, но она не может быть больше 2%. Например, в Белеве в Тульской области ставка 1,5%.

Узнать ставку и льготы по налогу — на сайте ФНС

Налоговая самостоятельно рассчитывает налог на имущество по данным Росреестра и присылает уведомление до 1 октября.

Порядок и сроки уплаты налога — в п. 2 ст. 409 НК РФ

Если у ИП есть личный кабинет на сайте налоговой, уведомление пришлют в него. Если ИП поставит в кабинете отметку, что ему нужен бумажный вариант уведомления, — его пришлют заказным письмом. Если у ИП нет личного кабинета — уведомление также придет по почте.

Если у ИП нет личного кабинета — уведомление также придет по почте.

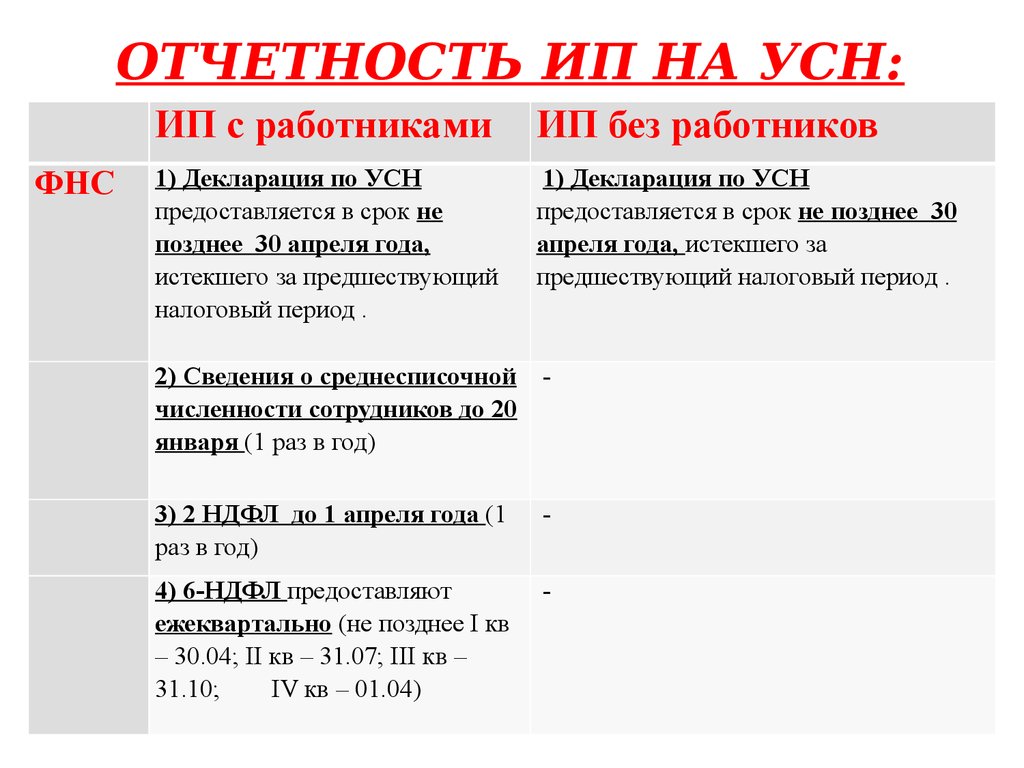

ИП просто оплачивает уведомление, дополнительные расчеты не нужны. Никаких отчетов в налоговую подавать не нужно.

Уплатить налог нужно до 1 декабря года, следующего за истекшим: например, налог на имущество за 2021 год нужно уплатить до 1 декабря 2022 года.

Штрафы и ответственность

Если ИП не уплатит налог, налоговая начислит пени за каждый день просрочки. Если неправомерно заявит льготу, то дополнительно будет штраф — 20% от недоимки. А если ИП сделал это умышленно — 40%.

Про штрафы — в ст. 122 НК РФ

Loading…

Рассмотрим на примере. ИП Петров забыл уплатить налог на имущество — 35 000 ₽ — до 1 декабря 2021 года, вспомнил об этом только 6 декабря. Получается, он опоздал на пять дней.

Теперь за пять дней просрочки, начиная с 1 декабря, начислены пени: 35 000 ₽ × 5 × 7,5% / 300 = 43,75 ₽

Получается, предприниматель вместе с налогом 35 000 ₽ должен еще заплатить пени — 43,75 ₽. Сумма небольшая, но, если просрочка будет больше, то и пени насчитают больше.

Сумма небольшая, но, если просрочка будет больше, то и пени насчитают больше.

Loading…

Освобождение от налога на имущество ИП

⚡ Все статьи / ⚡ Всё о налогах

Надежда Шорохова

Про спецрежимы часто пишут, что они освобождают от множества других налогов — в том числе от налога на имущество. Предприниматели поспешно радуются этой новости и не пытаются узнать больше. В статье мы расскажем, почему освобождение действует не всегда и что будет, если проигнорировать эти нюансы.

Содержание

- Когда действует освобождение от налога

- Как получить освобождение

- Если ИП сдает в аренду квартиру

- Если ИП временно не использует помещение в бизнесе

Когда действует освобождение от налога

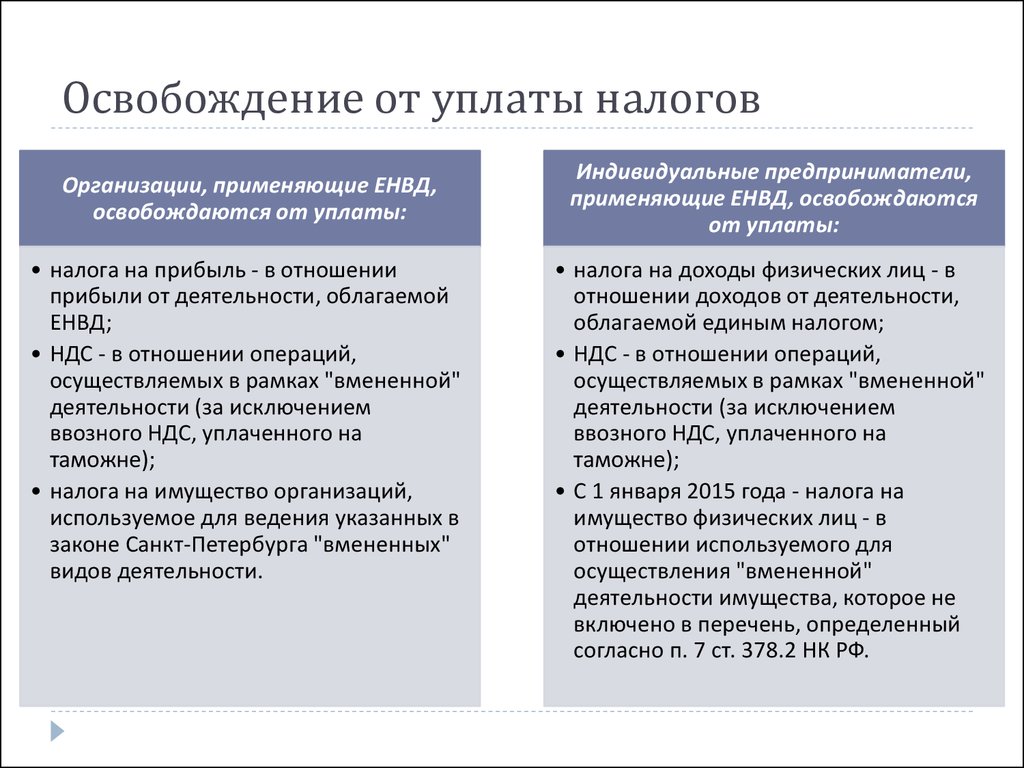

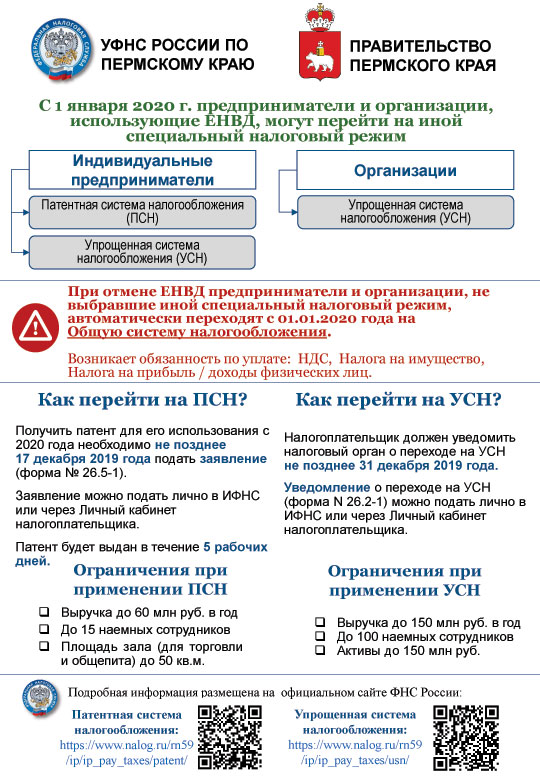

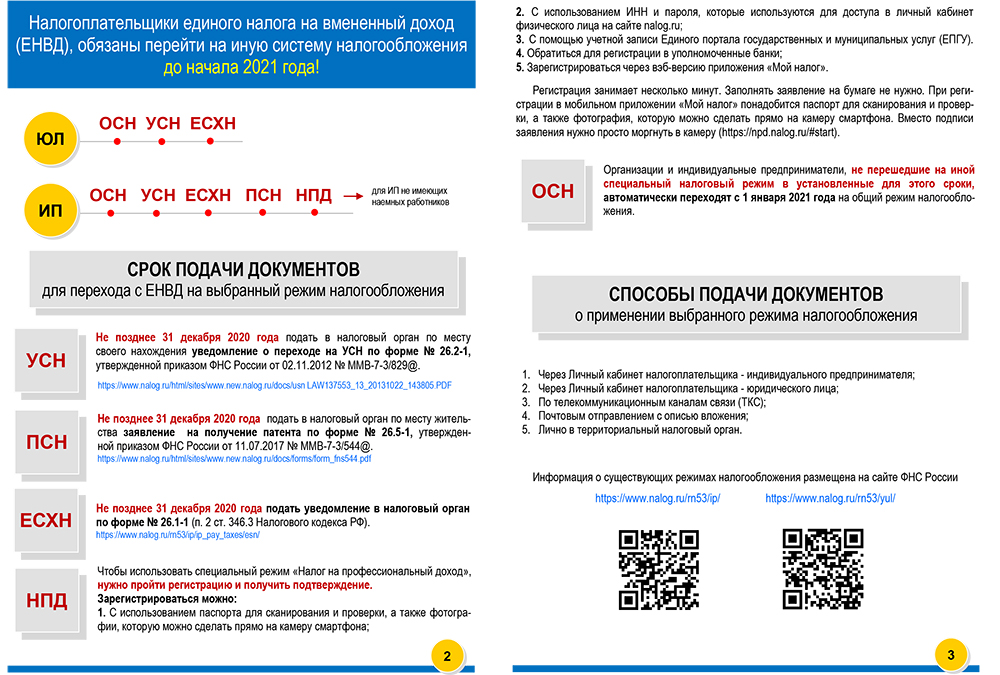

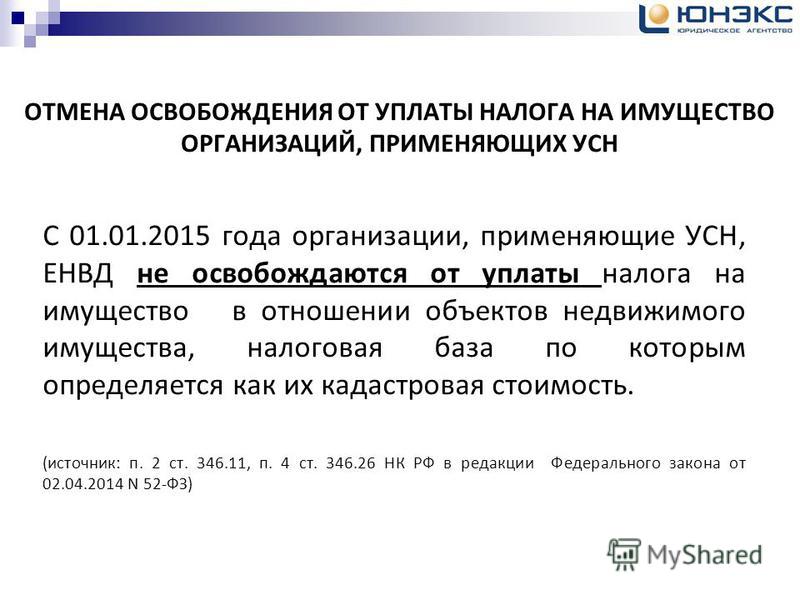

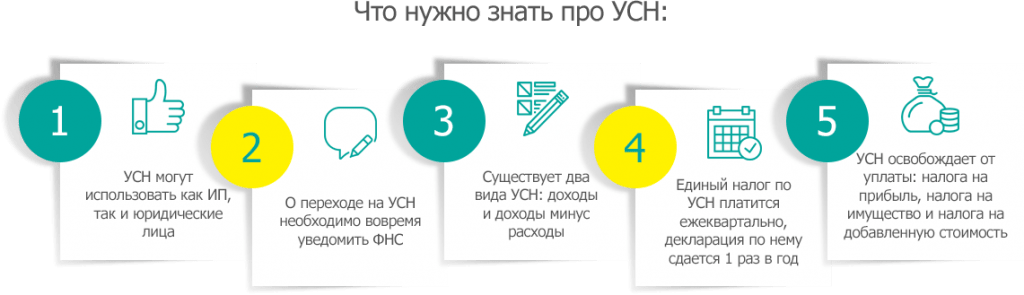

По общему правилу ИП на УСН и патенте действительно освобождены от налога на имущество, которое используется в бизнесе ― п. 3 ст. 346.11, п. 10 ст. 346.43 НК РФ. Плательщики ЕСХН тоже, но с нюансами, о которых мы не будем говорить в этой статье ― п. 3 ст. 346.1 НК РФ.

3 ст. 346.11, п. 10 ст. 346.43 НК РФ. Плательщики ЕСХН тоже, но с нюансами, о которых мы не будем говорить в этой статье ― п. 3 ст. 346.1 НК РФ.

!

Но есть исключение: освобождение не действует, если налог считают по кадастровой стоимости. Каждый регион составляет перечень подобных объектов — помещений под офисы, торговые точки и бытовое обслуживание ― п. 7 ст. 378.2 НК РФ. Если владеете нежилым помещением, обязательно проверьте его в местном перечне.

Бывает, что помещение используется под склад, под производство или как гараж, но вдруг оказывается в перечне торгово-офисных помещений — явно по ошибке. Если ИП не согласен, он может обратиться в суд.

Правительство Москвы включило помещение в перечень, но собственница не согласилась и обратилась в суд. Суд установил, что спорное здание не предназначено для размещения торговых объектов, объектов общепита или бытового обслуживания — оно для размещения гаражей и автостоянок. Пункт перечня был признан недействующим.

Дело № N 5-АПА19-185

Иногда в перечень не включено помещение, но включено здание, в котором оно находится. В таком случае ИП тоже не получит освобождение от налога.

В таком случае ИП тоже не получит освобождение от налога.

Инспекция отказала ИП на УСН в освобождении от налога на имущество. ИП обратился в суд, где заявил, что помещения в перечне нет, поэтому он имеет право на льготу. Суд сказал: зато в перечень входит здание, а правомерность его включения в перечень надо оспаривать отдельно.

Дело № А27-29802/2018

И, конечно, по объектам, которые не используются в бизнесе, предприниматель должен платить налог в обычном порядке. Например, нельзя воспользоваться льготой, чтобы перестать платить налог за свою квартиру.

Как получить освобождение

В последних разъяснениях налоговая служба сообщила, что если ИП не представит заявление о предоставлении льготы, то инспекция может предоставить ее и без заявления, на основании сведений, которые у нее имеются ― п. 6 ст. 407 НК РФ, Письмо ФНС России от 11.05.2021 № БС-4-21/6433@.

Но вдруг налоговая не получит информацию из реестра или будет сомневаться, что имущество используется в бизнесе? Советуем подстраховаться и поступать, как раньше: отправлять в инспекцию заявление с подтверждающими документами. Это могли быть документы, в которых помещение фигурирует как место приема-отпуска товаров или трудовые договоры, в которых указано место работы сотрудника ― Письмо Минфина России от 26.04.2018 г. N 03-05-06-01/28324.

Это могли быть документы, в которых помещение фигурирует как место приема-отпуска товаров или трудовые договоры, в которых указано место работы сотрудника ― Письмо Минфина России от 26.04.2018 г. N 03-05-06-01/28324.

По заявлению ИП инспекция может сделать перерасчет налога и за предыдущие периоды. Перерасчет может быть сделан не более чем за 3 года, предшествующих году обращения и не ранее даты, когда у ИП возникло право на льготу ― Письмо ФНС России от 01.06.2020 № БС-4-21/8972@. То есть в 2021 году ИП может потребовать вернуть налог за 2020, 2019 и 2018 годы.

Если ИП сдает в аренду квартиру

Сдавать квартиру в аренду ИП может и как физлицо, и как предприниматель.

В первом случае с доходов от аренды квартиры придется платить 13% НДФЛ и освобождения от налога на имущество не будет. Чтобы инспекция расценила сдачу квартиры в аренду как предпринимательскую деятельность, у ИП должен быть код ОКВЭД 68.20.1 «Аренда и управление собственным или арендованным жилым недвижимым имуществом» ― Письмо Минфина России от 19. 12.2011 г. N 03-11-11/318.

12.2011 г. N 03-11-11/318.

Если сдавать квартиру как ИП, можно воспользоваться освобождением. Для этого советуем предоставить в инспекцию документы, которые подтвердят, что квартира используется в бизнесе, например, договор аренды и расписки о получении арендной платы ― Письмо ФНС России от 06.04.2020 № БС-4-21/5766@.

!

При выборе между двумя вариантами важно учесть нюанс. При получении освобождения от налога на имущество предприниматели теряют право на освобождение от НДФЛ при продаже квартиры. Эти две льготы несовместимы.

Весь полученный от продажи доход предприниматель должен будет умножить на свою обычную ставку, а если закроет бизнес — на 13% НДФЛ. После закрытия бизнеса льгота не вернётся: налоговая будет считать её необоснованной налоговой выгодой.

Если ИП временно не использует помещение в бизнесе

У ИП бывают периоды, когда имущество не используется в бизнесе. Например, старый договор аренды закончился, а новый пока не заключили, или в помещении ведется ремонт.

Освобождение от налога на имущество всё равно будет действовать. Потому что к предпринимательской деятельности относится не только получение доходов, но и весь подготовительный процесс: ремонт, найм новых сотрудников и поиск контрагентов. Хотя желательно сохранять документы на ремонтные работы — вдруг налоговую заинтересуют причины простоя и уменьшения налогооблагаемой базы вашего бизнеса ― Письмо Минфина РФ от 12.05.2014 № 03-11-11/22083.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Статья актуальна на

Продолжайте читать

Все статьиСовмещение УСН с патентом

Как самозанятому пробивать чеки

НДФЛ 15 процентов в 2022 году: с какого дохода и в каких случаях

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Помощь по налогу на имущество

Основной поиск

В Техасе нет налога на имущество штата. Офис контролера не собирает налог на имущество и не устанавливает налоговые ставки. Это зависит от местных налоговых органов, которые используют налоговые поступления для предоставления местных услуг, включая школы, улицы и дороги, полицию, пожарную охрану и многие другие. Узнайте о роли и услугах, предлагаемых отделом налоговой помощи контролера.

Офис контролера не собирает налог на имущество и не устанавливает налоговые ставки. Это зависит от местных налоговых органов, которые используют налоговые поступления для предоставления местных услуг, включая школы, улицы и дороги, полицию, пожарную охрану и многие другие. Узнайте о роли и услугах, предлагаемых отделом налоговой помощи контролера.

Что нового

- 2021 Налоговый кодекс и законы о налоге на имущество Книги

Заказать здесь!

- Совет директоров округа оценки

Обучение и руководство директора

- Максимальная ставка для специальной оценки

Сельскохозяйственные земли или земли открытого космоса и лесные угодья

- Список налоговых ставок штата

2021

Пропустить ползунок

Книги

Кодекса по налогу на имущество и законов о налоге на имущество 2021 г.Книги

Кодекса по налогу на имущество и законов о налоге на имущество 2021 г.

Заказывайте здесь!

Совет директоров оценочного округа

Совет директоров оценочного округа

Обучение и руководство директора

Максимальная ставка для специальных оценок

Максимальная ставка для специальных оценок

Сельскохозяйственные или открытые земли и лесные угодья

Список налоговых ставок штата

Список налоговых ставок штата

2021

2021 Налоговый кодекс и законы о налоге на имущество Книги

Совет директоров Оценочного округа

Максимальная ставка для специальных оценок

Перечень налоговых ставок штата на 2021 год

Это последний элемент в слайдерах.

Скроллер пропущенМестный протест

- Оценочные протесты и апелляции

- Оценочные комиссии

- Реестр арбитров и приложение

- Арбитраж с ограниченной обязательностью

- Обычный обязывающий арбитраж

Оценка

- Использование в сельском хозяйстве, лесных угодьях и дикой природе

- Совет директоров оценочного округа

- Пакет общественной информации оценочного округа

- Освобождение от налога на имущество

- Оценка ограниченного использования

- Специальный инвентарь

- Оценка собственности

Оценка/сбор

- Уплата налогов

- Счета по налогу на имущество

- Возврат налога на имущество

- Налоги на имущество в районах стихийных бедствий и во время засухи

- Налоговые ставки и сборы

- Правда в налогообложении

Контролерские услуги

- Оценка результатов исследования соотношения районов

- Обучение членов Совета по оценке

- Требования к представлению данных

- Помощь местным органам власти

- Обзоры методов и программы помощи (MAP)

- Институт налога на имущество

- Обучение специалистов по налогу на имущество

- Отчеты по налогу на имущество и данные обследований

- Видео о налоге на недвижимость

- Исследование стоимости имущества школьного округа

Ресурсы

- Юридические ресурсы

- Информация о местной собственности

- Календари налога на имущество

- Часто задаваемые вопросы о налоге на имущество

- Формы налога на имущество

- Основы системы налогообложения имущества

- Публикации

- Ежеквартальный информационный бюллетень

- Билль о правах налогоплательщика

Веб-ссылки контролера

- Освобождение от налога на продажу и использование сельскохозяйственных и лесоматериалов

- Историческая сводка распределения

- Онлайн-база данных Eminent Domain от контролера

- Руководство по составлению бюджета для местных органов власти

- Прозрачность долга местных органов власти

- В первую очередь благотворительные организации

- Глава 313 Налогового кодекса — Ограничение стоимости и

Налоговые кредиты - Поиск данных отеля в Техасе

Освобождение от уплаты налога на недвижимость | Департамент доходов Джорджии

Как правило, домовладелец имеет право на освобождение от налога на недвижимость в отношении своего дома и земли под ним при условии, что дом принадлежал домовладельцу и являлся его законным местом жительства по состоянию на 1 января налогового года. (OCGA § 48-5-40)

(OCGA § 48-5-40)

LGS-Усадьба

— Заявка на освобождение усадьбы

Чтобы получить освобождение от усадьбы:

- Человек должен фактически проживать в доме, и дом считается его законным местом жительства для всех целей.

- Лицам, находящимся вдали от дома по состоянию здоровья, не будет отказано в освобождении от уплаты налога на усадьбу. Член семьи или друг может уведомить об этом налогового инспектора или налогового инспектора, и будет предоставлено освобождение от налога на усадьбу. (OCGA § 48-5-40)

Когда и где подавать освобождение от уплаты налога на недвижимость

Декларации по налогу на имущество необходимо подать до 1 апреля Заявления на получение права собственности на недвижимость, поданные после 1 апреля, не будут удовлетворены до следующего календарного года. (OCGA § 48-5-45)

Неподача заявки в установленный срок приведет к потере освобождения на этот год. (O.C.G.A. § 48-5-45)

(O.C.G.A. § 48-5-45)

Заявки на получение приусадебного участка подаются в налоговые органы вашего округа Заявление на освобождение приусадебного участка должно быть подано в офис налогового комиссара по номеру

- ,

- или в некоторых округах офис налогового оценщика был делегирован для приема заявлений об освобождении приусадебного участка.

Для получения усадьбы за текущий налоговый год Домовладелец может подать заявление на освобождение своего дома и земельного участка в любое время в течение предыдущего года до истечения срока подачи деклараций. Чтобы получить освобождение от налога на усадьбу в текущем налоговом году, домовладелец должен владеть недвижимостью на 1 января и подать заявление на усадьбу до того же дня, когда в округе должны быть представлены декларации по налогу на имущество.

Льготы, предлагаемые штатом и округами

Штат Джорджия предлагает льготы по усадебным участкам для всех соответствующих требованиям домовладельцев. В некоторых графствах они увеличили суммы освобождения своих усадеб в соответствии с местным законодательством сверх сумм, предлагаемых государством. Как правило, льготы, предлагаемые округом, более выгодны домовладельцу.

В некоторых графствах они увеличили суммы освобождения своих усадеб в соответствии с местным законодательством сверх сумм, предлагаемых государством. Как правило, льготы, предлагаемые округом, более выгодны домовладельцу.

Освобождение от налога на приусадебный участок, предлагаемое штатом

- Стандартное освобождение от налога на приусадебный участок Дом каждого жителя Джорджии, который фактически занят и используется владельцем в качестве основного места жительства, может быть освобожден от налогов округа и школы на сумму 2000 долларов США, за исключением на школьные налоги, взимаемые муниципалитетами, за исключением выплаты процентов и погашения облигационного займа. 2000 долларов вычитаются из 40% оценочной стоимости усадьбы. Собственник жилого дома в фермерском хозяйстве, которому предоставлена льгота на приусадебный участок, также может претендовать на освобождение от приусадебного участка при участии в программе сельского жилья по договору с местным жилищным управлением.

(OCGA § 48-5-44)

(OCGA § 48-5-44) - Лица в возрасте 65 лет и старше могут претендовать на освобождение в размере 4000 долларов США Лица в возрасте 65 лет и старше могут претендовать на освобождение в размере 4000 долларов США от всех адвалорных налогов округа, если доход этого лица и его супруги не превышает 10 000 долларов США за предыдущий год. . Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальный размер социального пособия в 2019 годусоставляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. (OCGA § 48-5-47)

- Лица в возрасте 62 лет и старше могут претендовать на дополнительное освобождение от уплаты налогов в образовательных целях целях и погасить задолженность по школьным облигациям, если доход этого лица и его супруги не превышает 10 000 долларов США за предыдущий год.

Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальный размер социального пособия в 2019 годусоставляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52)

Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальный размер социального пособия в 2019 годусоставляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52) - Плавающее освобождение от инфляции Лица в возрасте 62 лет и старше могут получить освобождение от плавающей защиты от инфляции окружной усадьбы, за исключением налогов для выплаты процентов и погашения облигационного долга, исходя из естественного увеличения стоимости усадьбы. Если оценочная стоимость дома увеличилась более чем на 10 000 долларов, владелец может воспользоваться этим освобождением. Доход вместе с супругом или любым другим лицом, проживающим в доме, не может превышать 30 000 долларов США.

Это освобождение не влияет на какие-либо муниципальные или образовательные налоги и предназначено для использования вместо любого другого освобождения от уплаты налогов в округе. (OCGA § 48-5-47.1)

Это освобождение не влияет на какие-либо муниципальные или образовательные налоги и предназначено для использования вместо любого другого освобождения от уплаты налогов в округе. (OCGA § 48-5-47.1) - Ветеран-инвалид или оставшийся в живых супруг Любому ветерану-инвалиду, соответствующему требованиям, может быть предоставлено освобождение в размере 60 000 долларов США плюс дополнительная сумма от уплаты налогов на имущество для целей округа, муниципалитета и школы. Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Стоимость имущества, превышающая это освобождение, по-прежнему подлежит налогообложению. Это освобождение распространяется на оставшихся в живых супругов или несовершеннолетних детей, не состоящих в браке, до тех пор, пока они продолжают занимать дом в качестве места жительства. (OCGA § 48-5-48)

- Оставшийся в живых супруг военнослужащего США Незамужняя оставшаяся в живых супруга военнослужащего, который был убит или умер в результате любой войны или вооруженного конфликта, получит освобождение от всех адвалорных налогов округа, муниципалитета и школьные цели в размере 60 000 долларов США плюс дополнительная сумма.

Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Оставшийся в живых супруг будет по-прежнему иметь право на освобождение до тех пор, пока он не вступит в повторный брак (OCGA § 48-5-52.1)

Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Оставшийся в живых супруг будет по-прежнему иметь право на освобождение до тех пор, пока он не вступит в повторный брак (OCGA § 48-5-52.1) - Оставшийся в живых супруг блюстителя порядка или пожарного Незамужней выжившей супруге блюстителя порядка или пожарного, погибшего при исполнении служебных обязанностей, будет предоставлено освобождение от права собственности на усадьбу на полную стоимость усадьбы до тех пор, пока заявитель занимает место жительства в качестве усадьба. (OCGA § 48-5-48.4).

Освобождение от замораживания оценки приусадебных участков

Конституция Джорджии позволяет округам вводить исключения для местных приусадебных участков. Ряд округов ввели исключение, которое заморозит оценку имущества по оценке базового года до тех пор, пока домовладелец проживает в собственности. Даже если стоимость недвижимости продолжает расти, налоги домовладельцев будут основываться на оценке базового года. Это освобождение может относиться к окружным налогам, школьным налогам и/или муниципальным налогам, а в некоторых округах могут применяться ограничения по возрасту и доходу. В некоторых округах закон может разрешать ежегодное увеличение стоимости базового года на определенный процент.

Даже если стоимость недвижимости продолжает расти, налоги домовладельцев будут основываться на оценке базового года. Это освобождение может относиться к окружным налогам, школьным налогам и/или муниципальным налогам, а в некоторых округах могут применяться ограничения по возрасту и доходу. В некоторых округах закон может разрешать ежегодное увеличение стоимости базового года на определенный процент.

Домовладельцы должны связаться с округом для получения подробной информации об этом освобождении в их округе. The following counties have implemented this type of exemption:

Baldwin

Barrow

Camden

Carroll

Chatham

City of Atlanta

Cherokee

Clarke

Cobb

Dade

DeKalb

Douglas

Effingham

Fannin

Floyd

Forsyth

Fulton

Gilmer

Глинн

Грин

Гвиннетт

Хабершам

Генри

Либерти

McIntosh

Meriwether

Murray

Muscogee

Oconee

Pierce

Putnam

Toombs

Towns

Walton

Ware

White

Contact

Applications are Filed with Your County Tax Office

The State offers basic homestead exemptions to taxpayers that соответствуют требованиям, но ваш округ может предложить более выгодные исключения.

(OCGA § 48-5-44)

(OCGA § 48-5-44) Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальный размер социального пособия в 2019 годусоставляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52)

Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальный размер социального пособия в 2019 годусоставляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52) Это освобождение не влияет на какие-либо муниципальные или образовательные налоги и предназначено для использования вместо любого другого освобождения от уплаты налогов в округе. (OCGA § 48-5-47.1)

Это освобождение не влияет на какие-либо муниципальные или образовательные налоги и предназначено для использования вместо любого другого освобождения от уплаты налогов в округе. (OCGA § 48-5-47.1) Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Оставшийся в живых супруг будет по-прежнему иметь право на освобождение до тех пор, пока он не вступит в повторный брак (OCGA § 48-5-52.1)

Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Оставшийся в живых супруг будет по-прежнему иметь право на освобождение до тех пор, пока он не вступит в повторный брак (OCGA § 48-5-52.1)