Федеральные, региональные и местные налоги в 2022-2023 годах

Федеральные налоги, а также региональные и местные налоги и сборы перечислены в Налоговом кодексе РФ. Классификацию налогов — федеральных, региональных и местных — с указанием номера регулирующей их нормы мы рассмотрим в данной статье.

Федеральные налоги и сборы

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

А порядок действий при совершении ошибки в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и переходите в Готовое решение.

Получите бесплатный доступ к системе и переходите в Готовое решение.

ВАЖНО! С 01.01.2023 меняется порядок уплаты налогов в связи с введением единого налогового платежа. Подробнее об этом мы рассказывали в статье.

Региональные налоги

Региональные налоги, к которым относятся транспортный налог, налоги на игорный бизнес и имущество организаций, могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст. 362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Действие местных налогов регулируется НК РФ и нормативными актами, составленными на уровне муниципального образования. К таким налогам относятся земельный налог и налог на имущество физлиц. А с 2015 года в состав этой группы введен торговый сбор (закон от 29.11.2014 № 382-ФЗ).

О порядке и сроках уплаты торгового сбора читайте в материалах рубрики «Торговый сбор».

Обратите внимание! С 2021 года сроки уплаты транспортного и земельного налога стали едины, т.к. регламентированы на федеральном уровне. Местными и региональными властями они больше не утверждаются.

Средства, направляемые на оплату налогов, поступают в местные бюджеты.

Чем отличается налог от сбора

Отличия налога от сбора заключается в следующем:

- Сбор взимается в связи с желанием плательщика обладать определенным правом (лицензией или разрешением).

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли. - Сборы носят разовый характер, а налоги уплачиваются периодически.

- Целью взимания сбора является компенсация дополнительных расходов бюджета, связанных с оказанием конкретному плательщику конкретных публично-правовых услуг.

Налоги и специальные режимы

Помимо рассмотренных ранее групп налогов НК РФ выделяет так называемые спецрежимы, применение которых освобождает от уплаты налога на прибыль, НДФЛ (для ИП), НДС, налога на имущество организаций и физлиц, но вводит обязанность уплаты единого налога.

Выбрать оптимальный налоговый режим вам помогут рекомендации экспертов КонсультантПлюс. Посмотреть их можно, бесплатно получив пробный доступ к системе.

Выделяют следующие режимы:

- УСН;

Об особенностях исчисления и уплаты этого налога читайте в рубрике «УСН».

- АУСН — новый спецрежим, введен с 01.

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

Как работать на новом режиме налогообложения, мы рассказывали в статье.

В чем отличие АУСН от обычной УСН? Эксперты КонсультантПлюс подробно разобрали плюсы и минусы налогового новшества. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

- режим для сельскохозяйственных производителей;

Материалы по исчислению, уплате и представлению отчетности на этом режиме смотрите в рубрике «ЕСХН».

- соглашение о разделе продукции;

- патентная система.

С нюансами патентной системы налогообложения можно ознакомиться в рубрике «ПСН».

Рассмотрим виды налогов и сборов в РФ.

Перечень федеральных, региональных и местных налогов в 2022-2023 годах (таблица)

|

Вид налога |

Налог |

Налогопла-тельщики |

Объект |

Ставки |

|

Федеральные налоги |

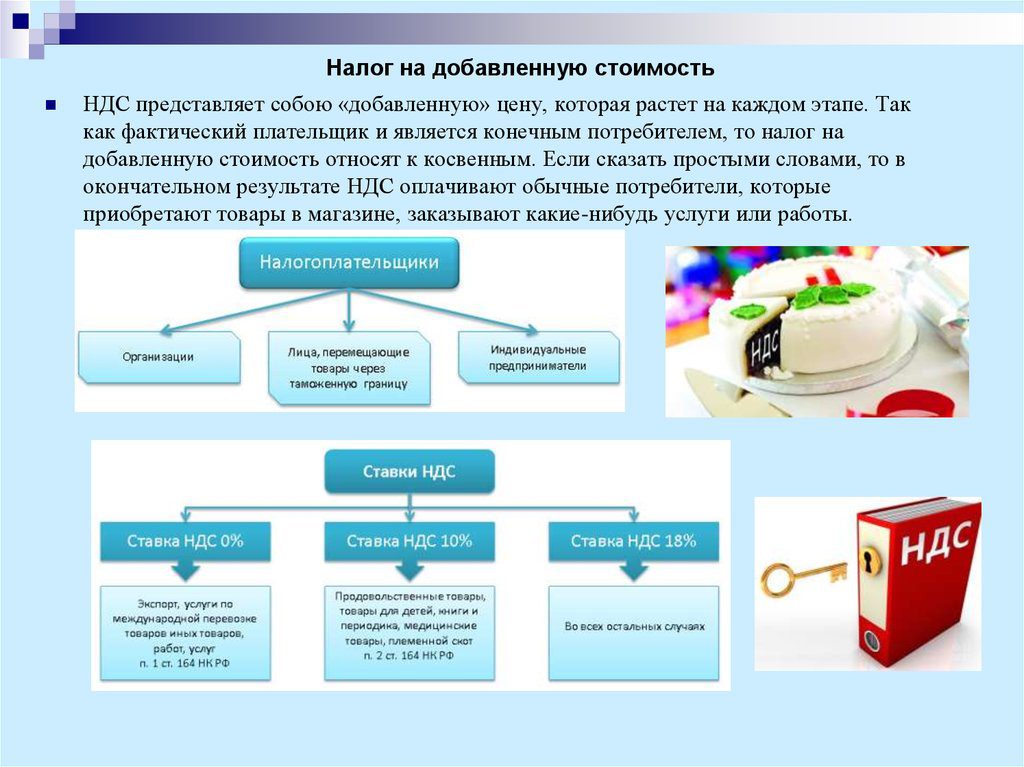

НДС Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» |

Ст. |

Ст. 146 |

Ст. 164 |

|

Акцизы Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» |

Ст. 179 |

Ст. 182 |

Ст. 193 |

|

|

НДФЛ Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» |

Ст. 207 |

Ст. 209 |

Ст. 224 |

|

|

Налог на прибыль В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу |

Ст. |

Ст. 247 |

Ст. 284 |

|

|

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

Ст. 333.1 |

Ст. 333.2 |

Ст. 333.3 |

|

Налог на добычу полезных ископаемых |

Ст. 334 |

Ст. 336 |

Ст. 342 |

|

|

Водный налог В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок |

Ст. |

Ст. 333.9 |

Ст. 333.12 |

|

|

Госпошлина |

Ст. 333.17 |

Ст. 336.16 |

Ст. 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2, 333.32.3, 333.33 |

|

|

Региональные налоги |

Налог на имущество организаций О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество» |

Ст. 373 |

Ст. 374 |

Ст. 380 |

|

Транспортный налог О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог» |

Ст. |

Ст. 358 |

Ст. 361 |

|

|

Налог на игорный бизнес Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес» |

Ст. 365 |

Ст. 366 |

Ст. 369 |

|

|

Местные налоги |

Налог на имущество физических лиц |

Ст. 400 |

Ст. 401 |

Ст. 406 |

|

Земельный налог Из чего он складывается, кто должен его рассчитывать и уплачивать, читайте в материалах одноименной рубрики |

Ст. |

Ст. 389 |

Ст. 394 |

|

|

Торговый сбор |

Ст. 411 |

Ст. 412 |

Ст. 415 |

Страховые взносы

С 2017 года в Налоговый кодекс введена гл. 34, в которой предусматривается уплата страховых взносов на пенсионное, медицинское, социальное страхование по временной нетрудоспособности и в связи с материнством (закон от 03.07.2016 № 243-ФЗ). До 2017 года эти взносы уплачивались в бюджет Пенсионного фонда и Фонда социального страхования соответственно.

Плательщики страховых взносов приведены в ст. 419 НК РФ, объект налогообложения указан в ст. 420, а ставки взносов перечислены в ст. 425–430 НК РФ.

Ответы на вопросы, связанные с исчислением, уплатой и представлением отчетности по страховым взносам ищите в рубрике «Страховые взносы».

Итоги

Классификация налогов и сборов в РФ заключается в их группировке по определенному признаку. Основным из таких признаков является их группировка по уровням бюджета. Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Источники:

Налоговый кодекс РФ

Страница не найдена — РОО «Ассоциация победителей олимпиад»

Ваши ФИО*

Ваш email*

Ваш номер телефона*

Какой предмет вы хотели бы преподавать?*

Расскажите кратко о своих олимпиадных достижениях*

Приложите резюме*

Объём файлов не должен превышать 20 Мбайт / Доступные форматы: doc / docx / rtf / pdf / html / txt

Please leave this field empty.

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

Ваша электронная почта*

Из какого вы региона?*

Расскажите, как мы могли бы сотрудничать*

Please leave this field empty.

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО*

Ваша электронная почта*

Ваш номер телефона*

Образовательное учреждение*

Расскажите кратко, какая у вас сложилась ситуация с олимпиадным движением в школе и какого результата вы ожидаете от сотрудничества с АПО*

Please leave this field empty.

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

Ваш email

Каким предметом вы интересуетесь

Выберите наиболее подходящий статус Статус не выбранУченикРодительПредставитель школыПедагог

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО ученика

Дата рождения ученика

Класс

Образовательное учреждение

Город образовательного учреждения

ФИО родителя

Телефон родителя

Email родителя

Выберите группу Группа не выбрана

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО ученика

Дата рождения ученика

Класс

Образовательное учреждение

Город образовательного учреждения

ФИО родителя

Телефон родителя

Email родителя

Выберите группу Группа не выбрана

Мотивационное письмо Объём файла не должен превышать 2 Мбайт / Доступные форматы: doc / docx / rtf / pdf / html / txt

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО

Телефон

Образовательное учреждение

Город образовательного учреждения

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО

Телефон

Проект / отдел

Должность

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

ФИО ребенка

Название образовательного учреждения

Город образовательного учреждения

ФИО родителя

Телефон родителя

Email родителя

Нажимая на кнопку, вы принимаете положение и согласие на обработку персональных данных.

Войти

Родитель

Буду покупать курсы для своего ребёнка ЗарегистрироватьсяОбучающийся

Сам буду проходить курсы ЗарегистрироватьсяПредставитель школы

Буду заказывать услуги для своего образовательного учреждения и контролировать их исполнение ЗарегистрироватьсяСлушатель КПК

Буду проходить курсы повышения квалификации для учителей ЗарегистрироватьсяНДС, GST и DST | Налоговый контроль университета

Налог на добавленную стоимость (НДС) / налог на товары и услуги (НТУ) Налог на добавленную стоимость (НДС) или налог на товары и услуги (НТУ) в широком смысле представляет собой налог на потребление, начисляемый на добавленную стоимость товаров и услуг. Он применяется ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в иностранной налоговой юрисдикции. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются клиентам за границей, обычно не облагаются НДС. При покупке или продаже товаров за пределами США к продаже или покупке могут применяться дополнительные налоги.

Он применяется ко всем товарам и услугам, которые покупаются и продаются для использования или потребления в иностранной налоговой юрисдикции. Таким образом, товары, которые продаются на экспорт, или услуги, которые продаются клиентам за границей, обычно не облагаются НДС. При покупке или продаже товаров за пределами США к продаже или покупке могут применяться дополнительные налоги.

Покупка

Покупка материального личного имущества за пределами Соединенных Штатов может привести к дополнительным налогам на предмет. Подобно налогу с продаж, добавляемому некоторыми штатами к продажам в США, налог на добавленную стоимость (НДС) или налог на товары и услуги (GST) являются неамериканскими налогами на потребление, взимаемыми с продаж товаров предприятиями (как для коммерческого бизнеса, а также для некоммерческих организаций). В настоящее время налог на добавленную стоимость используется более чем в 160 странах мира, и наиболее распространен он в Европейском союзе.

Как правило, покупатели Гарвардского университета не должны платить НДС за товары или услуги, которые будут использоваться в США, но если продавец взимает НДС за товары или услуги, которые будут использоваться в США, покупатель Гарвардского университета должен потребовать, чтобы НДС был удаленный. Если запрос не будет удовлетворен, Гарвардский университет должен оплатить НДС в рамках покупки. (У Гарвардского университета нет номера плательщика НДС.)

Если запрос не будет удовлетворен, Гарвардский университет должен оплатить НДС в рамках покупки. (У Гарвардского университета нет номера плательщика НДС.)

Помимо дополнительного налога на материальное личное имущество, страны по всему миру быстро распространяют НДС и GST на продажу электронных / цифровых услуг онлайн-провайдерами и платформами потребителям. Определение электронных услуг варьируется в зависимости от юрисдикции, но обычно включает доход от продажи потокового мультимедиа и игр; электронные книги; программное обеспечение; Программы; веб-хостинг и другие облачные сервисы; подписки на членские веб-сайты; интернет-газеты и журналы; и услуги онлайн-гемблинга.

Предоставление услуг

Если ваш отдел продает товары и услуги в иностранном государстве, вам может потребоваться взимать и перечислять НДС. Пожалуйста, свяжитесь со службой поддержки клиентов Global Support Services, нажав здесь.

Если вы не уверены, применяется ли к вашей покупке НДС/GST, свяжитесь с Yvan Maniraguha Kywala.

Налоги на цифровые услуги (DST) представляют собой набор новых прямых и косвенных налогов, взимаемых с транснациональных компаний в зависимости от их цифровой деятельности в определенной юрисдикции. Важно отличать DST от других более косвенных налогов, таких как налог на добавленную стоимость (НДС), которые включают определенную цифровую деятельность.

Несколько стран заявили о новом праве на получение налоговых поступлений от экономической деятельности в Интернете или «цифровой экономики» в пределах своих границ. Команда Университета по соблюдению налогового законодательства продолжает отслеживать и анализировать различные изменения перехода на летнее время, основные этапы ОЭСР, специфические для страны детали некоторых принятых или предлагаемых летних налогов.

Если вам нужна дополнительная информация о переходе на летнее время в конкретной стране или узнать, применяется ли летнее время к онлайн-курсу или услуге, предоставляемой Гарвардским университетом, свяжитесь с Иваном Манирагуха Кивала.

Что такое НДС и как он работает?

Опубликовано

Источник изображения, Getty Images налог на добавленную стоимость (НДС) на гостиничный бизнес и туризм с 20% до 5% теперь начал.

Он действует до 31 марта 2021 года (первоначально он должен был закончиться 12 января, но срок был продлен) и распространяется на еду и безалкогольные напитки, а также на проживание и посещение достопримечательностей по всей Великобритании.

Г-н Сунак сказал, что этот шаг направлен на то, чтобы «заставить отрасли работать и защитить рабочие места», но что такое НДС и как он работает?

Что такое НДС?

Налог на добавленную стоимость или НДС — это налог, который вы должны платить при покупке товаров или услуг.

Стандартная ставка НДС в Великобритании составляет 20%, при этом около половины товаров, на которые домохозяйства тратят деньги, облагаются этой ставкой.

Существует сниженная ставка в размере 5%, которая применяется к некоторым вещам, таким как детские автокресла и домашняя энергия.

Более низкая ставка в настоящее время также применяется к санитарно-гигиеническим изделиям, хотя в бюджете на март 2020 года правительство объявило, что с 1 января 2021 года прекратит взимание НДС с этих товаров. уже будут добавлены.

Существуют также различные товары, за которые вам не нужно платить НДС, например, большинство продуктов из супермаркетов, детская одежда, газеты и журналы.

Сколько денег приносит НДС?

Управление по бюджетной ответственности (OBR) в марте прогнозировало, что в 2019–2020 годах НДС составит 136,6 млрд фунтов стерлингов.

Это эквивалентно примерно 4800 фунтов стерлингов на семью и составляет 16,8% всех денег, которые правительство получает от налогов.

НДС составляет около 6,2% ВВП, общей стоимости товаров и услуг, произведенных в экономике.

Как это соотносится с другими налогами?

В 2018–2019 годах НДС был третьим по величине источником дохода для правительства Великобритании после подоходного налога и взносов в национальное страхование.

Вместе эти три налога составляют более половины государственных налоговых поступлений.

Как менялся НДС с течением времени?

Стандартная ставка НДС увеличена с 17,5% до 20% 4 января 2011 г.

В 2008 г., после финансового краха, правительство временно снизило ставку НДС до 15%.

Снижение ставок продолжалось с 1 декабря 2008 г. по 31 декабря 2009 г. и обошлось правительству в 12,4 млрд фунтов стерлингов в виде упущенной выгоды.

Цель сокращения состояла в том, чтобы повысить потребительские расходы, при этом розничные продавцы, как ожидается, перенесут сокращение на покупателей.

В то время мнения об этой политике разделились. Тогдашний лидер консерваторов Дэвид Кэмерон назвал ее «невероятной и дорогостоящей неудачей».

Институт финансовых исследований был более благосклонен. Он предсказал рост продаж примерно на 1% и сказал, что снижение НДС хорошо сочетается с другими стимулами.

Измерение общего воздействия оказалось сложной задачей, потому что никто не мог знать, что произошло бы без снижения ставок.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли. 07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций; 143

143 246

246 333.8

333.8

388

388