КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА — это… Что такое КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА?

- КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА

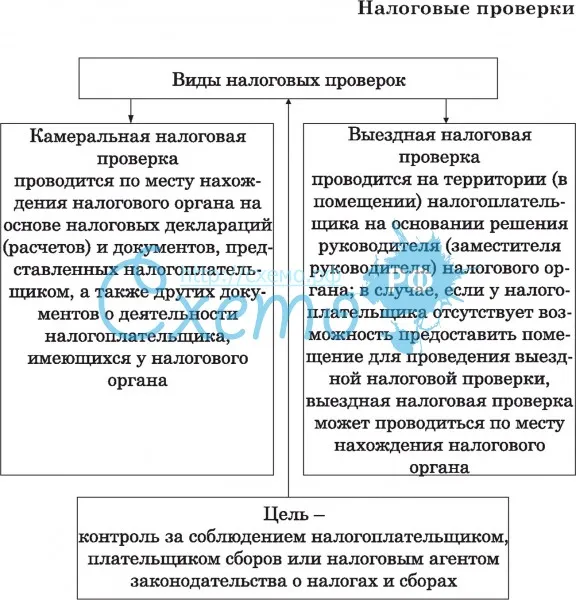

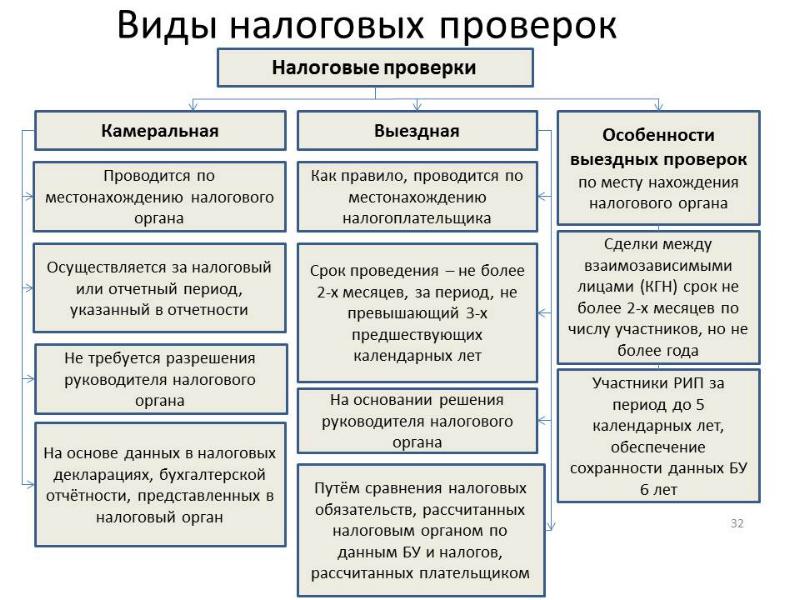

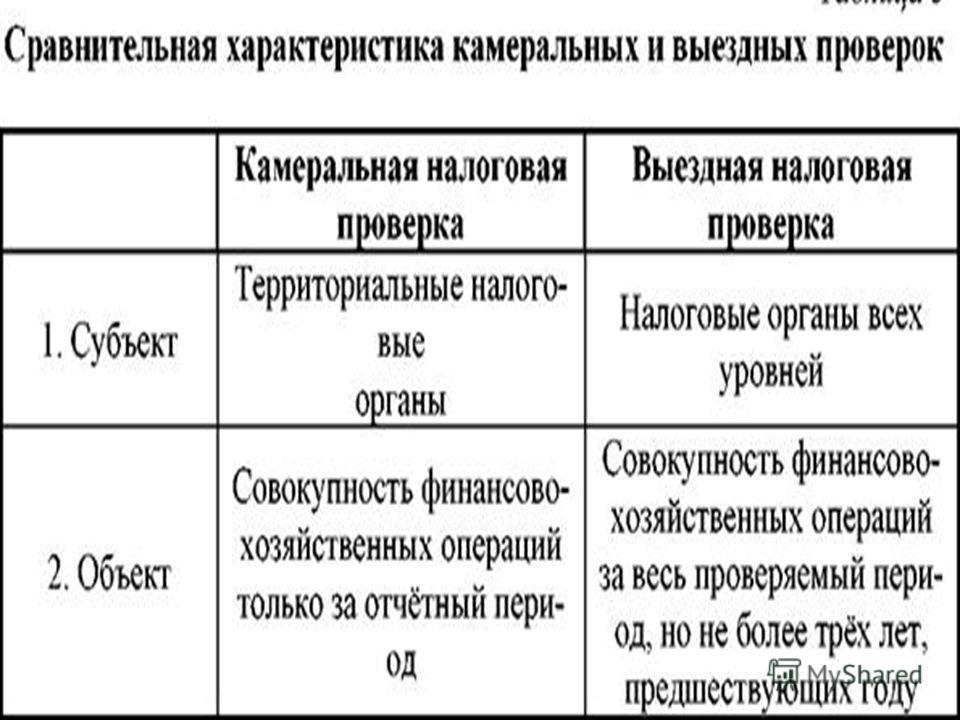

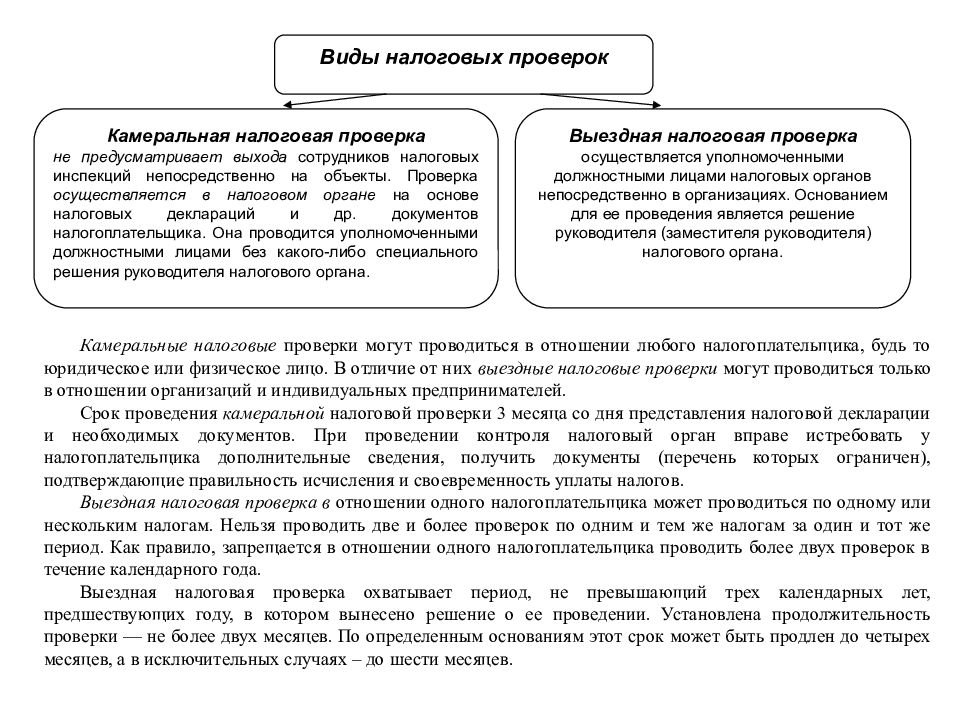

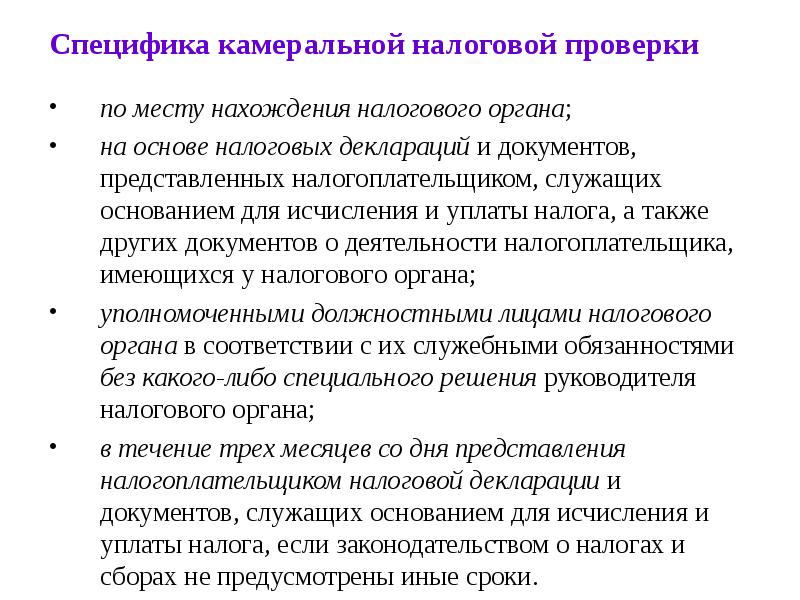

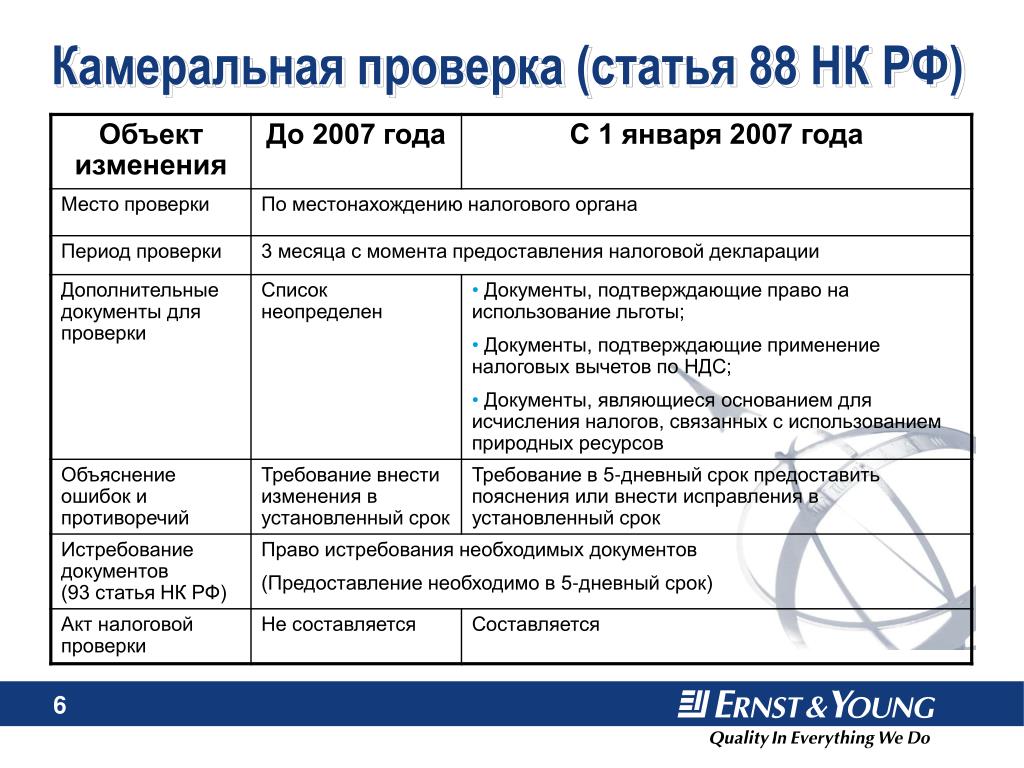

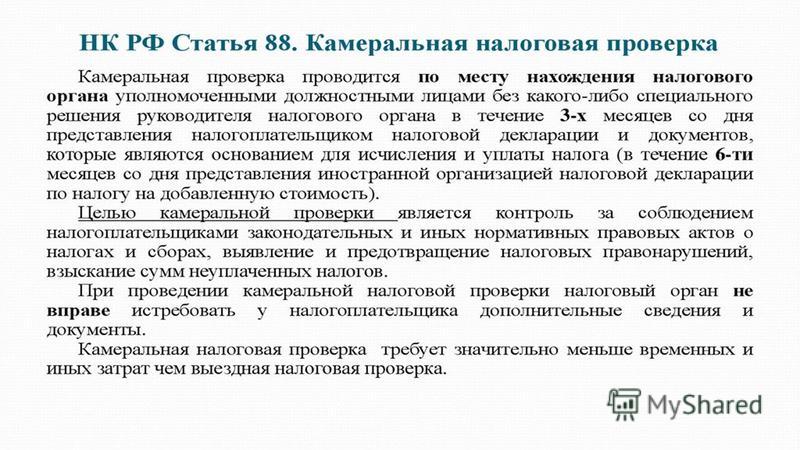

- КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА — налоговая проверка, которая проводится по месту нахождения налогового органа на основе деклараций и документов, представленных налогоплательщиком (в отличие от выездной проверки). Порядок К.н.п. установлен ст. 88 НК РФ.

Большой юридический словарь. — М.: Инфра-М. А. Я. Сухарев, В. Е. Крутских, А.Я. Сухарева. 2003.

- КАМЕРА

- КАНАЛЫ МЕЖДУНАРОДНЫЕ

Смотреть что такое «КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА» в других словарях:

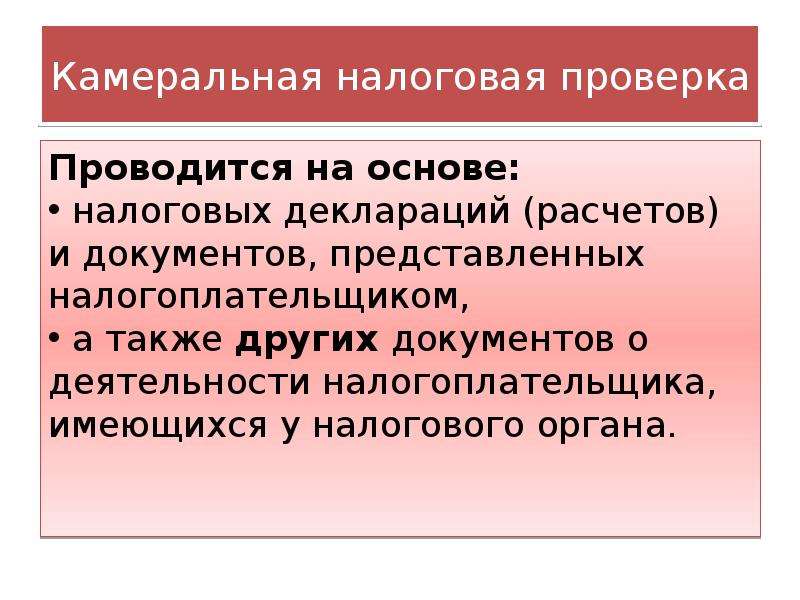

Камеральная налоговая проверка — проводится по месту нахождения налогового органа на основе налоговых деклараций (расчётов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Камеральная налоговая проверка — Налоговая проверка, которую налоговый орган осуществляет без выезда к налогоплательщику (налоговому агенту). Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов,… … Словарь: бухгалтерский учет, налоги, хозяйственное право

Камеральная налоговая проверка — (англ. cameral taxation inspection/examination) по законодательству РФ о налогах и сборах способ осуществления налогового контроля путем проведения проверки по месту нахождения налогового органа на основе … Энциклопедия права

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА — проводится налоговым органом по месту своего нахождения на основе данных налоговых деклараций, расчетов, бухгалтерской отчетности и пояснительных записок к ней, других документов, связанных с исчислением и уплатой налогов, представленных… … Право Белоруссии: Понятия, термины, определения

Камеральная налоговая проверка — проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика,… … Энциклопедический словарь-справочник руководителя предприятия

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА — вид налоговой проверки, осуществляемой налоговым органом в отношении налогоплательщиков, плательщиков сборов и налоговых агентов.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и… … Энциклопедия российского и международного налогообложения

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и… … Энциклопедия российского и международного налогообложенияКамеральная налоговая проверка — 1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у… … Официальная терминология

камеральная налоговая проверка — налоговая проверка, которая проводится по месту нахождения налогового органа на основе деклараций и документов, представленных налогоплательщиком (в отличие от выездной проверки). Порядок К.н.п. установлен ст. 88 НК РФ. * * * (англ. cameral… … Большой юридический словарь

Налоговая проверка — см. Выездная налоговая проверка; Камеральная налоговая проверка … Энциклопедия права

Налоговая проверка — Проверка правильности исчисления и уплаты налога налогоплательщиком или налоговым агентом.

Налоговые органы проводят камеральные и выездные налоговые проверки налогоплательщиков, плательщиков сборов и налоговых агентов. Налоговой проверкой могут… … Словарь: бухгалтерский учет, налоги, хозяйственное право

ФНС приостановила проведение налоговых проверок

ФНС приостановила мероприятия налогового контроля в целях предупреждения возникновения и распространения коронавирусной инфекции. Соответствующий приказ от 20.03.2020 № ЕД-7-2/181@ опубликован на официальном сайте ведомства.

Документ предписывает приостановить до 1 мая 2020 года вынесение решений о проведении выездных (повторных выездных) налоговых проверок, а также их проведение.

Одновременно налоговым органам поручается исключить проведение мероприятий налогового контроля, связанных с непосредственным контактом с налогоплательщиками (их сотрудниками, представителями), свидетелями, иными лицами. Соответственно, исключается нахождение проверяющих должностных лиц налогового органа на территории (в помещении) налогоплательщика, осуществление допросов, осмотров, вызовов в налоговый орган, выемок, проведение инвентаризаций и т.

Жалобы налоговые органы также должны рассматривать без участия лиц, подавших данные жалобы (их представителей). При необходимости такого участия налоговые органы должны обеспечить его с использованием телекоммуникационных каналов связи, а также с использованием каналов видеоконференцсвязи.

Кроме того, до 1 мая 2020 года также приостанавливается инициирование и проведение проверок:

- за соблюдением требований законодательства РФ о применении ККТ;

- за платежными агентами;

- соблюдения валютного законодательства, за исключением случаев, когда по уже начатым проверкам соблюдения валютного законодательства выявлены нарушения, срок давности привлечения к административной ответственности за которые истекает до 01.06.2020.

При этом начатые и незавершенные проверки, а также незаконченное производство по делам об административных правонарушениях налоговикам предписано осуществлять, исключая непосредственный контакт с налогоплательщиками (по телекоммуникационным каналам связи, через личный кабинет налогоплательщиков, посредством почтовых отправлений).

Напомним, ранее премьер-министр РФ Михаил Мишустин поручил приостановить назначение выездных проверок, включая налоговые и таможенные.

БУХПРОСВЕТ

Выездная налоговая проверка проводится на основании решения руководителя ИФНС. Поводом для проверки может послужить занижение налогооблагаемой базы, недостоверность представляемой отчетности, заявление сомнительных вычетов по НДС и другие нарушения НК РФ. ИФНС не вправе проводить две и более выездные проверки по одним и тем же налогам за один и тот же период. ИФНС не вправе проводить в отношении одного плательщика более двух выездных проверок в течение года. Выездная проверка не может продолжаться более 2 месяцев, но может быть продлена до 6 месяцев.

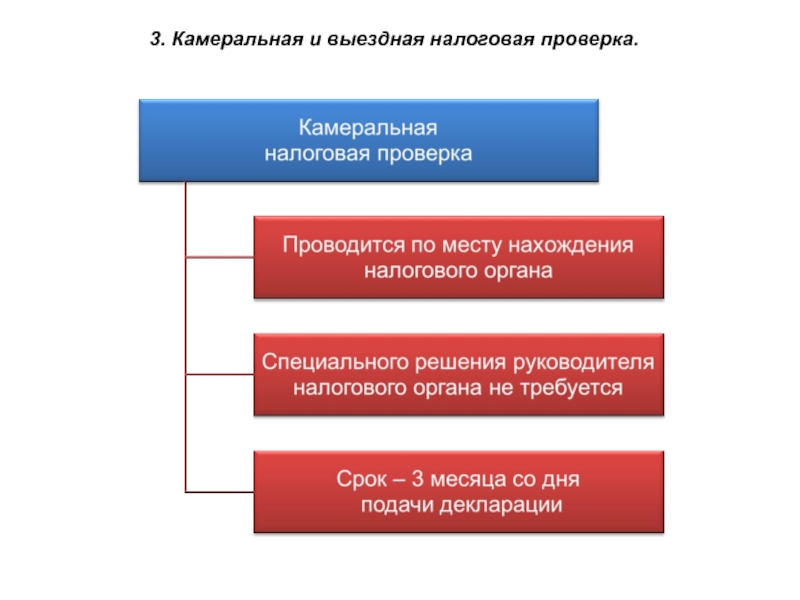

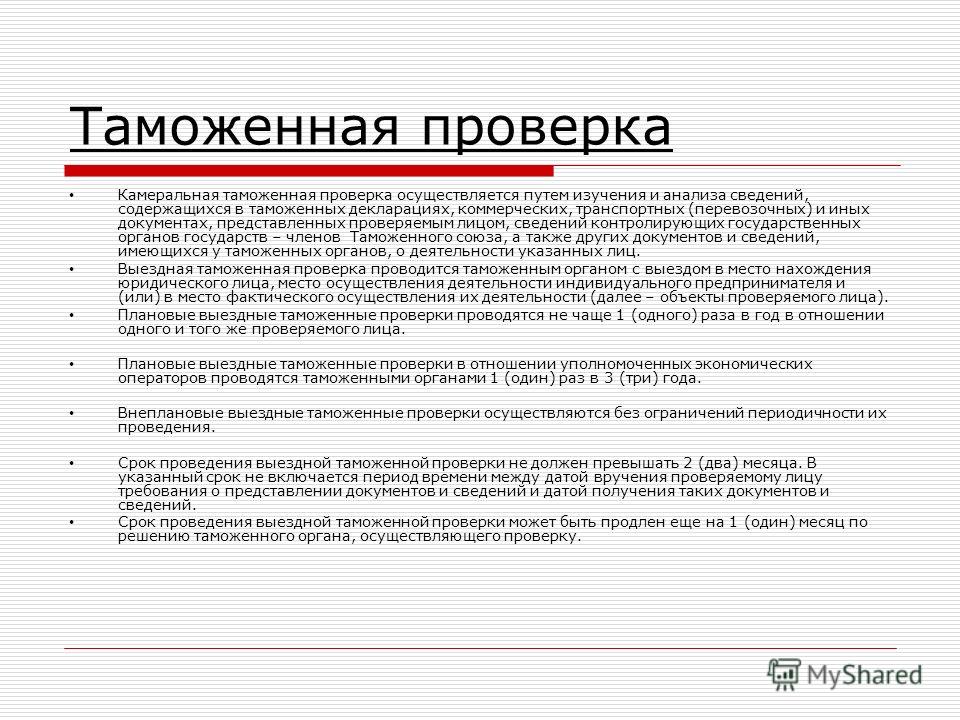

Камеральная налоговая проверка проводится по месту нахождения ИФНС на основе налоговых деклараций и документов, представленных налогоплательщиком. При представлении налоговой декларации за период, попадающий под налоговый мониторинг, камеральная налоговая проверка не проводится. В других случаях камеральная проверка проводится путем изучения и анализа сведений, содержащихся в декларациях, представленных проверяемым лицом.

В других случаях камеральная проверка проводится путем изучения и анализа сведений, содержащихся в декларациях, представленных проверяемым лицом.

Камеральная проверка проводится ИФНС по месту своего нахождения без выезда к проверяемому лицу, а также без оформления решения о проведении проверки. При проведении камеральной налоговой проверки налоговый орган не вправе истребовать дополнительные сведения и документы, если представление таких документов вместе с декларацией не предусмотрено НК РФ.

Выездные и камеральные налоговые проверки в учреждениях госсектора

Одна из главных обязанностей налоговых органов — контролировать соблюдение законов о налогах и сборах. Для этого проводят налоговые проверки, во время которых налоговые органы обрабатывают данные учета и отчетности, осматривают помещения и территории налогоплательщика, используемые для получения дохода.

В этой статье мы разберем два вида налоговых проверок: камеральные и выездные. Эти знания помогут налогоплательщику чувствовать себя спокойно под надзором сотрудников налоговой.

Эти знания помогут налогоплательщику чувствовать себя спокойно под надзором сотрудников налоговой.

Выездные и камеральные налоговые проверки: в чем отличия?

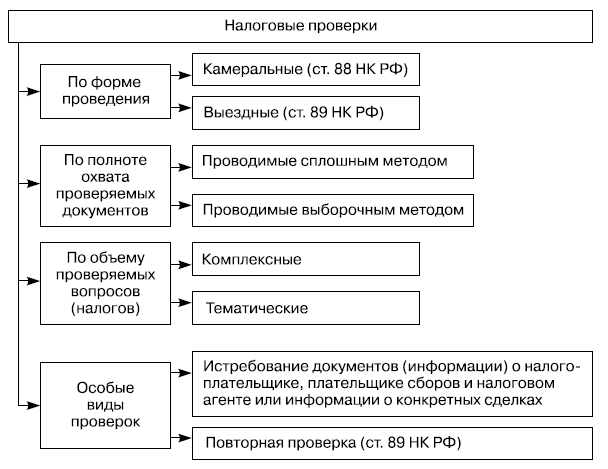

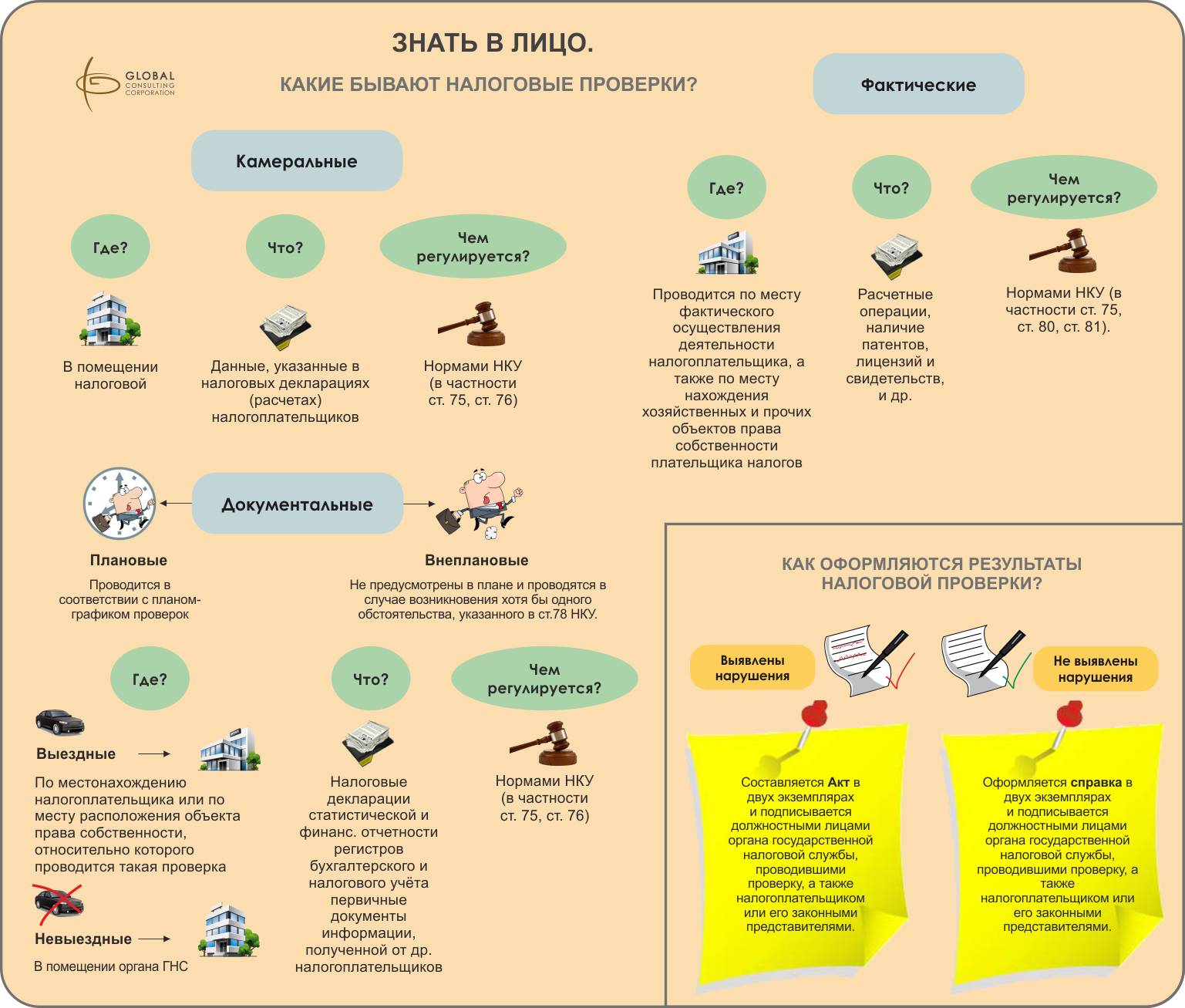

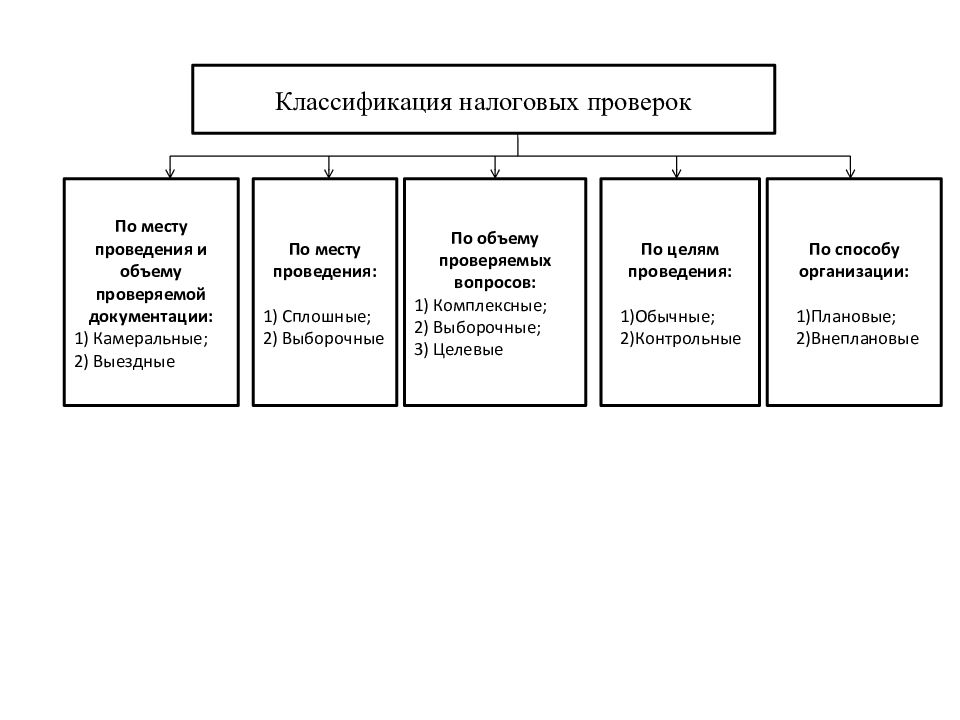

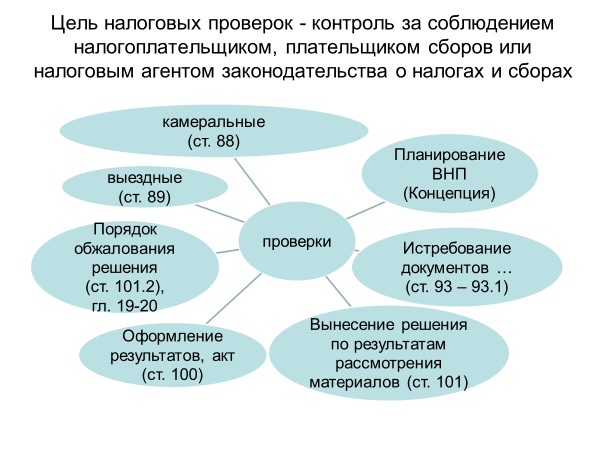

Налоговые проверки делятся на два вида: камеральные и выездные. Их связывает общая цель — проверить, насколько качественно налогоплательщик выполняет свои обязательства.

Несмотря на это, камеральные и выездные проверки имеют весомые отличия.

Камеральная налоговая проверка

Камеральная проверка проводится по месту нахождения налогового органа без выезда на территорию налогоплательщика. Ее проводят в течение трех месяцев после того, как налогоплательщик представил налоговый расчет.

Проверка проводится на основе налоговых деклараций, которые представил налогоплательщик, и других документов о его деятельности (ст. 88 НК РФ).

Камеральная налоговая проверка позволяет:

- проконтролировать соблюдение сроков сдачи отчетности;

- проследить, правильно ли исчислена налоговая база и соответствуют ли законодательству льготные условия и ставки налога;

- отследить данные бухгалтерской отчетности и налоговых деклараций;

- проверить правильность заявленных налоговых вычетов.

Если камеральная проверка выявила ошибки в налоговой декларации или другие противоречия и несоответствия, налоговый орган вправе потребовать от учреждения дать необходимые пояснения или исправить ошибки в декларации в течение пяти дней (п. 3 ст. 88 НК РФ).

Следует отметить, что налоговый орган не информирует налогоплательщика о начале камеральной проверки. Более того, налогоплательщики могут и вовсе не узнать, что их проверили: если нарушений и ошибок нет, налоговый орган не отчитывается о результатах проверки.

Тем не менее, камеральная проверка не так безобидна, как кажется на первый взгляд. С ее помощью налоговый орган может делать определенные выводы о налогоплательщике, которые могут стать основанием для более серьезной проверки – выездной.

Выездная налоговая проверка

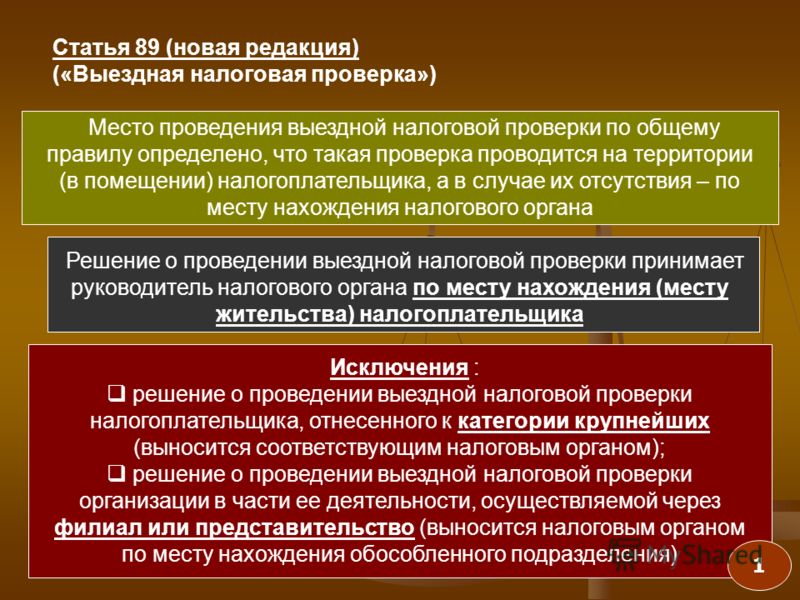

Выездную налоговую проверку проводят на территории налогоплательщика, а решение о ее проведении принимает руководитель налогового органа. Порядок проверки отражен в ст.

В отличие от камеральной проверки, налогоплательщик получает решение о проведении выездной проверки в форме, утвержденной Приложением № 3 к Приказу ФНС от 8 мая 2015 года № ММВ-3-2/189@.

Обычно выездная налоговая проверка продолжается не более двух месяцев. Иногда срок продлевается до четырех месяцев, реже – до шести. Проверяющий может требовать у проверяемого лица документы, необходимые для проверки (ст. 93 НК РФ).

В последний день выездной проверки налогоплательщик получает справку, после чего налоговый орган оформляет результаты в акт выездной проверки в течение двух месяцев. К акту прилагаются документы, подтверждающие факты нарушений, выявленных в ходе проверки (ст. 100 НК РФ).

Если налогоплательщик не согласен с результатами проверки, он имеет право подать письменное возражение (п. 6 ст. 100 НК РФ). Претензии рекомендуется подкрепить документами, чтобы подтвердить обоснованность.

Как подготовиться к налоговой проверке?

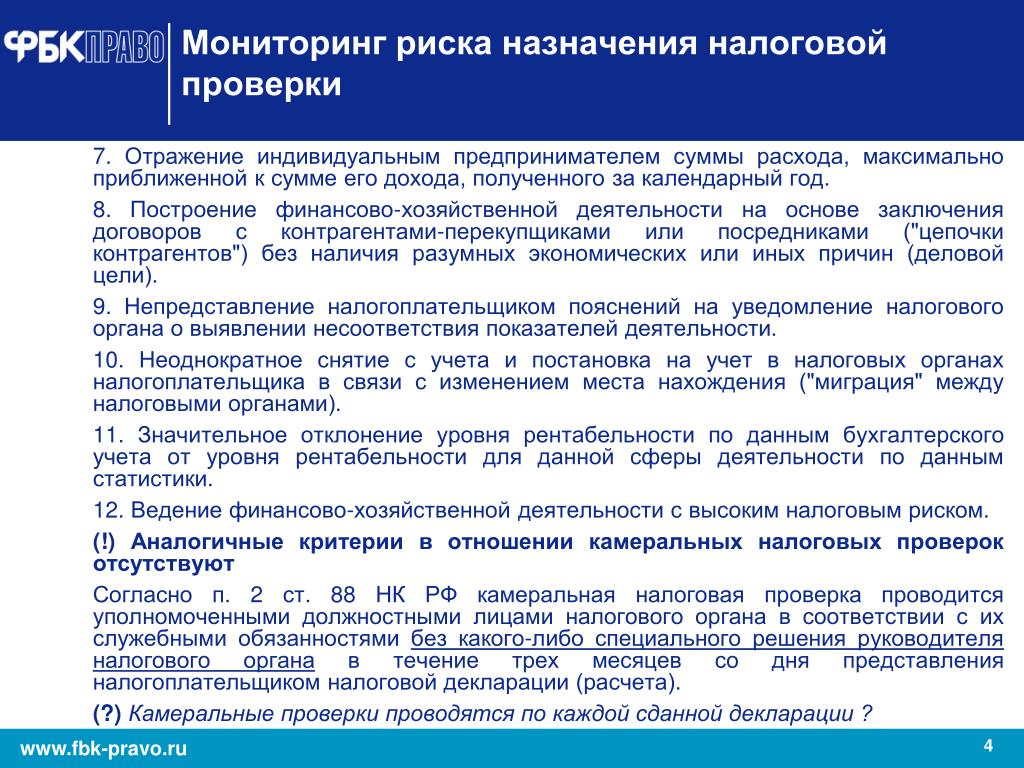

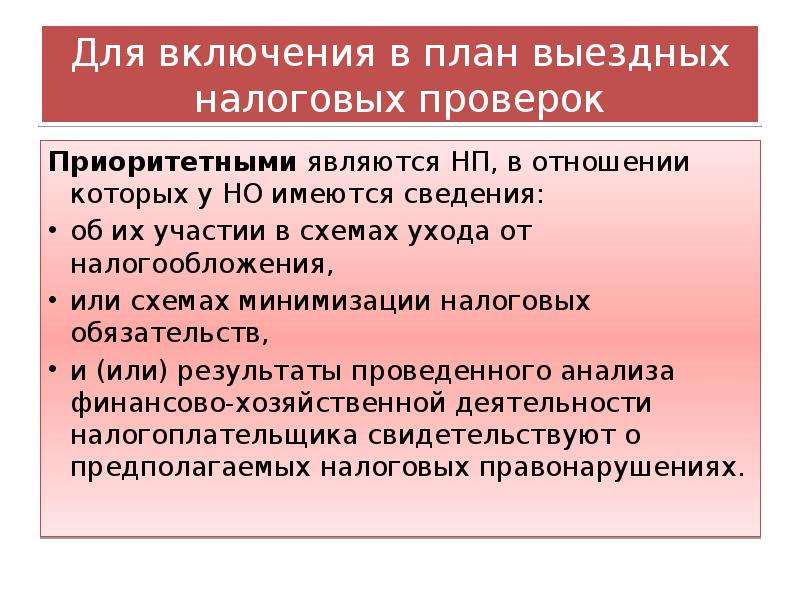

Чтобы оценить шансы стать объектом выездной проверки, следует изучить критерии оценки рисков, изложенные в Приложении №2 к Приказу ФНС от 30 мая 2007 года № ММ-3-06/333@. Как правило, под прицелом у налоговых органов те учреждения, которые пытаются свести суммы налоговых отчислений к минимуму или даже уйти от их уплаты. Эти манипуляции чаще всего вычисляются в процессе камеральной проверки.

Как правило, под прицелом у налоговых органов те учреждения, которые пытаются свести суммы налоговых отчислений к минимуму или даже уйти от их уплаты. Эти манипуляции чаще всего вычисляются в процессе камеральной проверки.

Впрочем, выездную проверку могут назначить и для добросовестных налогоплательщиков. Как к ней подготовиться?

Если вам предстоит выездная налоговая проверка, необходим полный порядок в документации, чтобы у проверяющих сразу был доступ к необходимым документам. Задуматься об этом стоит заранее, дабы избежать неприятностей и суматохи во время проверки.

Особое внимание нужно уделить соответствию документов организации с документами контрагентов. Контрагенты должны быть также готовы к визиту сотрудников налоговой и иметь все документы, которые подтверждают хозяйственную деятельность.

Учтите, что к налоговой проверке должен быть готов каждый сотрудник учреждения. Для этого перед проверкой необходимо проводить общий инструктаж.

Итак, чтобы свести риски к минимуму, налогоплательщикам необходимо добросовестно подходить к выполнению обязательств и знать свои права для качественной защиты организации.

Опубликовано

Статья 88 [НК РФ ч.1] — последняя редакция

Статья 88. Камеральная налоговая проверка

1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) или заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, если иное не предусмотрено настоящей главой. Специальная декларация, представленная в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и (или) прилагаемые к ней документы и (или) сведения, а также сведения, содержащиеся в указанной специальной декларации и (или) документах, не могут являться основой для проведения камеральной налоговой проверки.

Камеральная налоговая проверка расчета финансового результата инвестиционного товарищества проводится налоговым органом по месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета).

1.1. При представлении в течение срока проведения налогового мониторинга налоговой декларации (расчета) или уточненной налоговой декларации (уточненного расчета) за налоговый (отчетный) период года, за который проводится или проведен налоговый мониторинг, камеральная налоговая проверка не проводится, за исключением случая досрочного прекращения налогового мониторинга менее чем через три месяца со дня представления такой налоговой декларации (расчета). В этом случае камеральная налоговая проверка проводится со дня, следующего за днем досрочного прекращения налогового мониторинга.

1.2. В случае, если налоговая декларация по налогу на доходы физических лиц в отношении доходов, полученных налогоплательщиком от продажи либо в результате дарения недвижимого имущества, не представлена в налоговый орган в установленный срок в соответствии с подпунктом 2 пункта 1 и пунктом 3 статьи 228, пунктом 1 статьи 229 настоящего Кодекса, камеральная налоговая проверка проводится в соответствии с настоящей статьей на основе имеющихся у налоговых органов документов (информации) о таком налогоплательщике и об указанных доходах.

При наличии обстоятельств, указанных в абзаце первом настоящего пункта, камеральная налоговая проверка проводится в течение трех месяцев со дня, следующего за днем истечения установленного срока уплаты налога по соответствующим доходам.

При проведении в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения.

В случае, если до окончания проведения в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налогоплательщиком (его представителем) представлена налоговая декларация, указанная в абзаце первом настоящего пункта, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки и иных мероприятий налогового контроля в отношении такого налогоплательщика, могут быть использованы при проведении камеральной налоговой проверки на основе представленной налоговой декларации.

2. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость), если иное не предусмотрено настоящим пунктом.

В случае, если налоговая декларация (расчет) не представлена налогоплательщиком — контролирующим лицом организации, признаваемым таковым в соответствии с главой 3.4 настоящего Кодекса, или иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в налоговый орган в установленный срок, уполномоченные должностные лица налогового органа вправе провести камеральную налоговую проверку на основе имеющихся у них документов (информации) о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в течение трех месяцев (в течение шести месяцев для иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4. 6 статьи 83 настоящего Кодекса) со дня истечения срока представления такой налоговой декларации (расчета), установленного законодательством о налогах и сборах.

6 статьи 83 настоящего Кодекса) со дня истечения срока представления такой налоговой декларации (расчета), установленного законодательством о налогах и сборах.

В случае, если до окончания камеральной налоговой проверки имеющихся у налогового органа документов (информации) налогоплательщиком представлена налоговая декларация, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении имеющихся у налогового органа документов (информации). При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

Камеральная налоговая проверка на основе налоговой декларации по налогу на добавленную стоимость, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4. 6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость).

6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость).

В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость (за исключением камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, представленной иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса).

Камеральная налоговая проверка на основе заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, проводится в течение 30 календарных дней со дня представления такого заявления, если иное не установлено настоящим Кодексом.

В случае, если до окончания камеральной налоговой проверки на основе заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса, налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок проведения камеральной налоговой проверки может быть продлен до трех месяцев со дня представления заявления, указанного в пункте 2 статьи 221.1 настоящего Кодекса.

Решение о продлении срока проведения камеральной налоговой проверки направляется налогоплательщику через личный кабинет налогоплательщика (при прекращении у налогоплательщика доступа к личному кабинету налогоплательщика — по почте заказным письмом) в срок, не превышающий трех дней с даты принятия такого решения.

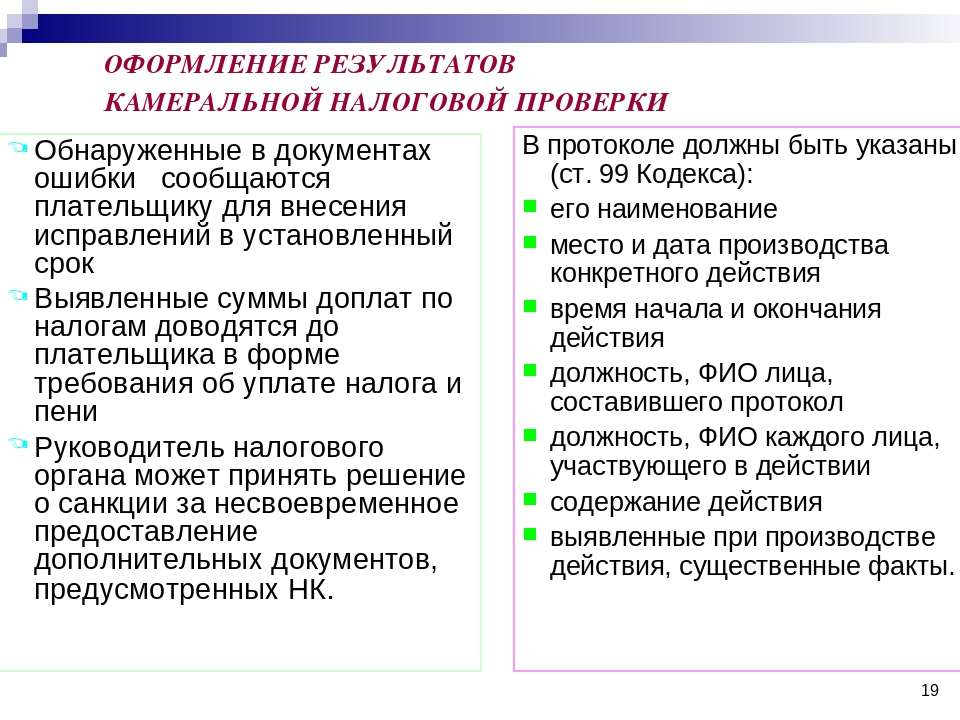

3. Если камеральной налоговой проверкой (за исключением камеральной налоговой проверки на основе заявления, указанного в пункте 2 статьи 221. 1 настоящего Кодекса) выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

1 настоящего Кодекса) выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета).

При проведении камеральной налоговой проверки налоговой декларации (расчета), в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

Налогоплательщики, на которых настоящим Кодексом возложена обязанность представлять налоговую декларацию по налогу на добавленную стоимость в электронной форме, при проведении камеральной налоговой проверки такой налоговой декларации представляют пояснения, предусмотренные настоящим пунктом, в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. При представлении указанных пояснений не по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, или на бумажном носителе такие пояснения не считаются представленными.

3.1. При непредставлении иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в установленный срок налоговой декларации по налогу на добавленную стоимость налоговый орган в течение 30 календарных дней со дня истечения установленного срока ее представления направляет такой организации уведомление о необходимости представления такой налоговой декларации. Форма и формат указанного уведомления утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Форма и формат указанного уведомления утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между сведениями, содержащимися в представленных документах, изменения соответствующих показателей в представленной уточненной налоговой декларации (расчете), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, а также размера полученного убытка, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

5. Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 настоящего Кодекса.

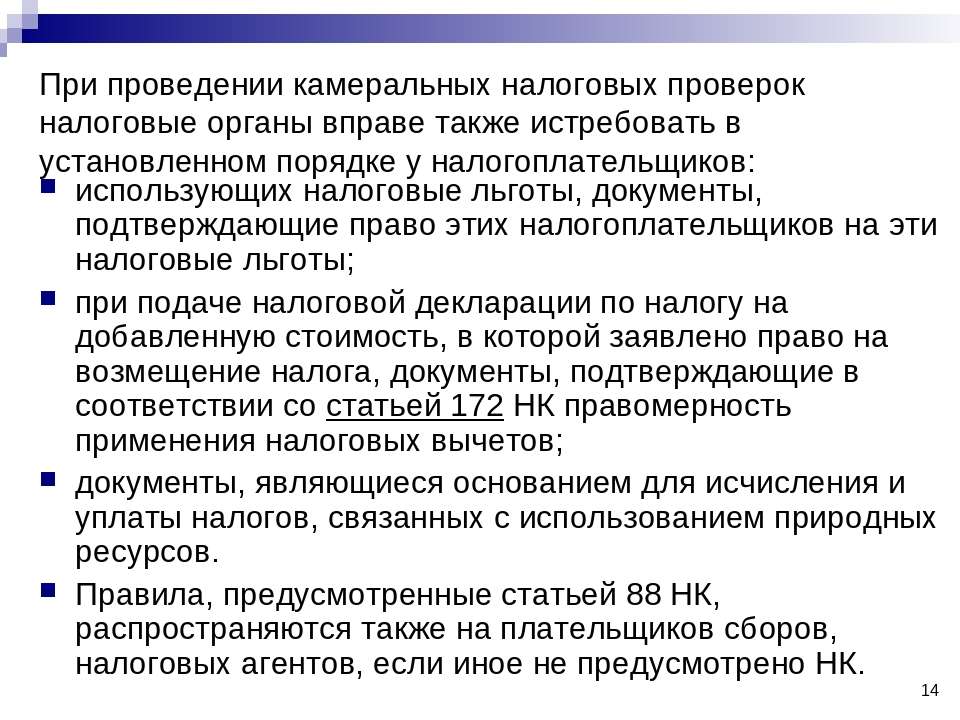

6. При проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика-организации или у налогоплательщика — индивидуального предпринимателя представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

Налогоплательщик вправе в качестве пояснения представить в электронной форме реестр подтверждающих документов. Форма и порядок заполнения указанного реестра, а также формат и порядок представления такого реестра в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

7. При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено настоящим Кодексом.

8. При подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, камеральная налоговая проверка проводится с учетом особенностей, предусмотренных настоящим пунктом, на основе налоговых деклараций и документов, представленных налогоплательщиком в соответствии с настоящим Кодексом.

Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 настоящего Кодекса правомерность применения налоговых вычетов.

8.1. При выявлении противоречий между сведениями об операциях, содержащимися в налоговой декларации по налогу на добавленную стоимость, либо при выявлении несоответствия сведений об операциях, содержащихся в налоговой декларации по налогу на добавленную стоимость, представленной налогоплательщиком, сведениям об указанных операциях, содержащимся в налоговой декларации по налогу на добавленную стоимость, представленной в налоговый орган другим налогоплательщиком (иным лицом, на которое в соответствии с главой 21 настоящего Кодекса возложена обязанность по представлению налоговой декларации по налогу на добавленную стоимость), или в журнале учета полученных и выставленных счетов-фактур, представленном в налоговый орган лицом, на которое в соответствии с главой 21 настоящего Кодекса возложена соответствующая обязанность, в случае, если такие противоречия, несоответствия свидетельствуют о занижении суммы налога на добавленную стоимость, подлежащей уплате в бюджетную систему Российской Федерации, либо о завышении суммы налога на добавленную стоимость, заявленной к возмещению, налоговый орган также вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к указанным операциям.

8.2. При проведении камеральной налоговой проверки налоговой декларации (расчета) по налогу на прибыль организаций, налогу на доходы физических лиц участника договора инвестиционного товарищества налоговый орган вправе истребовать у него сведения о периоде его участия в таком договоре, о приходящейся на него доле прибыли (расходов, убытков) инвестиционного товарищества, а также использовать любые сведения о деятельности инвестиционного товарищества, имеющиеся в распоряжении налогового органа.

8.3. При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), представленной по истечении двух лет со дня, установленного для подачи налоговой декларации (расчета) по соответствующему налогу за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации (расчета), и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

8.4. При проведении камеральной налоговой проверки налоговой декларации по акцизам, в которой заявлены налоговые вычеты, предусмотренные статьей 200 настоящего Кодекса в связи с возвратом покупателем налогоплательщику ранее реализованных подакцизных товаров (за исключением алкогольной и (или) подакцизной спиртосодержащей продукции), налоговой декларации по акцизам, представленной в связи с возвратом налогоплательщиком — производителем алкогольной и (или) подакцизной спиртосодержащей продукции этилового спирта поставщику — производителю этилового спирта, налоговой декларации по акцизам, отражающей налоговые вычеты сумм акциза, уплаченных налогоплательщиком при ввозе подакцизных товаров на территорию Российской Федерации, в дальнейшем использованных в качестве сырья для производства подакцизных товаров, налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие возврат подакцизных товаров и правомерность применения указанных налоговых вычетов, за исключением документов, ранее представленных в налоговые органы по иным основаниям.

8.5. При проведении камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговый орган вправе истребовать у иностранной организации, состоящей на учете в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, документы (информацию), подтверждающие, что местом оказания услуг, указанных в пункте 1 статьи 174.2 настоящего Кодекса, признается территория Российской Федерации, а также иную информацию (сведения) относительно таких услуг.

8.6. При проведении камеральной налоговой проверки расчета по страховым взносам налоговый орган вправе истребовать в установленном порядке у плательщика страховых взносов сведения и документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов.

8.7. При проведении камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, в которой заявлены налоговые вычеты, предусмотренные пунктом 4. 1 статьи 171 настоящего Кодекса, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие правомерность применения указанных налоговых вычетов, в случае выявления несоответствия отраженных в налоговой декларации сведений о таких налоговых вычетах сведениям, имеющимся у налогового органа.

1 статьи 171 настоящего Кодекса, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие правомерность применения указанных налоговых вычетов, в случае выявления несоответствия отраженных в налоговой декларации сведений о таких налоговых вычетах сведениям, имеющимся у налогового органа.

8.8. При проведении камеральной налоговой проверки налоговой декларации по налогу на прибыль организаций, в которой заявлен инвестиционный налоговый вычет, предусмотренный статьей 286.1 настоящего Кодекса, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения инвестиционного налогового вычета, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность применения такого налогового вычета.

8.9. При проведении камеральной налоговой проверки налоговой декларации, обязанность по представлению которой возложена на налогоплательщика в соответствии с пунктом 2 статьи 80, главами 21 и 26. 2 настоящего Кодекса, или налоговой декларации, обязанность по представлению которой возложена на налогоплательщика в соответствии с главой 26.1 настоящего Кодекса (за исключением указанной декларации, представленной налогоплательщиком, не имеющим права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, или не использующим указанное право), налоговый орган вправе истребовать у налогоплательщика, если иное не предусмотрено настоящим пунктом, счета-фактуры, первичные и иные документы, относящиеся к операциям с товарами, подлежащими прослеживаемости, при выявлении несоответствий:

2 настоящего Кодекса, или налоговой декларации, обязанность по представлению которой возложена на налогоплательщика в соответствии с главой 26.1 настоящего Кодекса (за исключением указанной декларации, представленной налогоплательщиком, не имеющим права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, или не использующим указанное право), налоговый орган вправе истребовать у налогоплательщика, если иное не предусмотрено настоящим пунктом, счета-фактуры, первичные и иные документы, относящиеся к операциям с товарами, подлежащими прослеживаемости, при выявлении несоответствий:

1) между сведениями, содержащимися в налоговой декларации, представленной налогоплательщиком в соответствии с пунктом 2 статьи 80 и главами 26.1 и 26.2 настоящего Кодекса, и сведениями, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, и (или) документах, содержащих реквизиты прослеживаемости, представленных в налоговый орган налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости;

2) между сведениями об операциях, содержащимися в налоговой декларации по налогу на добавленную стоимость, представленной налогоплательщиком, и сведениями об указанных операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном в налоговый орган другим налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости;

3) между сведениями об операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости, и сведениями об указанных операциях, содержащимися в отчете об операциях с товарами, подлежащими прослеживаемости, представленном в налоговый орган другим налогоплательщиком, осуществляющим операции с товарами, подлежащими прослеживаемости.

При этом налоговый орган не вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к операциям с товарами, подлежащими прослеживаемости, при выявлении несоответствий, указанных в настоящем пункте, если такие документы ранее представлялись в налоговый орган в случаях и порядке, которые установлены Правительством Российской Федерации.

9. При проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, налоговые органы вправе помимо документов, указанных в пункте 1 настоящей статьи, истребовать у налогоплательщика иные документы, являющиеся основанием для исчисления и уплаты таких налогов.

9.1. В случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 настоящего Кодекса, камеральная налоговая проверка ранее поданной налоговой декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета).

Камеральная налоговая проверка на основе налоговой декларации (расчета), по которой налоговым органом в соответствии с пунктом 4.2 статьи 80 настоящего Кодекса налогоплательщику направлено уведомление о признании налоговой декларации (расчета) непредставленной, прекращается в день направления указанного уведомления.

Если указанная в абзаце втором настоящего пункта налоговая декларация (расчет) была уточненной, то по ранее представленной в налоговый орган налогоплательщиком налоговой декларации (расчету) камеральная налоговая проверка возобновляется. В этом случае в срок проведения камеральной налоговой проверки по ранее представленной налоговой декларации (расчету) не включается срок камеральной налоговой проверки, прекращенной в соответствии с абзацем вторым настоящего пункта.

Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее представленной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

10. Правила, предусмотренные настоящей статьей, распространяются также на плательщиков сборов, плательщиков страховых взносов, налоговых агентов, иных лиц, на которых возложена обязанность по представлению налоговой декларации (расчета), если иное не предусмотрено настоящим Кодексом.

11. Камеральная налоговая проверка по консолидированной группе налогоплательщиков проводится в порядке, установленном настоящей статьей, на основе налоговых деклараций (расчетов) и документов, представленных ответственным участником этой группы, а также других документов о деятельности этой группы, имеющихся у налогового органа.

При проведении камеральной налоговой проверки по консолидированной группе налогоплательщиков налоговый орган вправе истребовать у ответственного участника этой группы копии документов, которые должны представляться с налоговой декларацией по налогу на прибыль организаций по консолидированной группе налогоплательщиков в соответствии с главой 25 настоящего Кодекса, в том числе относящиеся к деятельности иных участников проверяемой группы.

Необходимые пояснения и документы по консолидированной группе налогоплательщиков налоговому органу представляет ответственный участник этой группы.

12. При проведении камеральной налоговой проверки налоговой декларации (расчета), представленной налогоплательщиком — участником регионального инвестиционного проекта, по налогам, при исчислении которых были использованы налоговые льготы, предусмотренные для участников региональных инвестиционных проектов настоящим Кодексом и (или) законами субъектов Российской Федерации, налоговый орган вправе истребовать у такого налогоплательщика сведения и документы, подтверждающие соответствие показателей реализации регионального инвестиционного проекта требованиям к региональным инвестиционным проектам и (или) их участникам, установленным настоящим Кодексом и (или) законами соответствующих субъектов Российской Федерации.

13. Камеральная налоговая проверка расчета по страховым взносам, в котором заявлены расходы на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, проводится с учетом положений, установленных главой 34 настоящего Кодекса.

Критерии разграничения камеральной и выездной налоговых проверок

С.А. Сушкова,судья, председатель состава

Арбитражного суда Свердловской области

О необходимости четко различать грань между камеральной и выездной налоговыми проверками свидетельствуют и решения КС РФ, ВАС РФ, и практика нижестоящих арбитражных судов. Однако до сих пор камеральная проверка превращается подчас из помощника налогоплательщика в карательную операцию

В пункте 7 статьи 88 НК РФ сформулировано общее правило, согласно которому при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено статьей 88 НК РФ или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено другими статьями НК РФ.

В пунктах 6, 8 и 9 статьи 88 НК РФ закреплены исключения из общего правила. Так, истребование документов допускается:

- при проведении камеральной налоговой проверки налогоплательщиков, использующих налоговые льготы, налоговые органы вправе истребовать документы, подтверждающие право налогоплательщиков на такие налоговые льготы;

- при подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов.

Статьей 93 НК РФ установлено право налоговых органов при проведении любой проверки истребовать у проверяемого лица необходимые для проверки документы. Статья 93.1 Кодекса также без ограничений относительно вида проверки предоставляет налоговому органу право истребовать документы у контрагента и других лиц, касающиеся деятельности проверяемого налогоплательщика.

Таким образом, в некоторых случаях грань между камеральной и выездной налоговыми проверками может быть стерта, поэтому ее необходимо четко понимать.

ОПРЕДЕЛЕНИЯКамеральная налоговая проверка

проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (ст. 88 НК РФ).Выездная налоговая проверка проводится (как правило) по месту нахождения налогоплательщика; предмет проверки – правильность исчисления и своевременность уплаты налогов, то есть проверке подвергается первичная документация налогоплательщика (ст. 89 НК РФ).

89 НК РФ).

Объем проверяемых документов

Один из критериев отграничения выездной и камеральной налоговых проверок и, соответственно, разграничения полномочий налоговой инспекции – это объем проверяемых документов.

При проведении камеральных налоговых проверок, особенно деклараций по НДС, в которых сумма налога заявлена к возмещению, налоговый орган, руководствуясь вторым абзацем пункта 1 статьи 172 НК РФ, запрашивает у налогоплательщиков всю первичную документацию, в том числе гражданско-правовые договоры, товарные накладные, акты приема-передачи товара, чеки ККМ, квитанции к приходно-кассовым ордерам, аналитические данные бухгалтерского учета, доверенности на получение товара, путевые листы.

В названной норме сказано, что вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ, либо фактически уплаченные им суммы при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, после принятия на учет указанных товаров (работ, услуг), имущественных прав с учетом особенностей, предусмотренных настоящей статьей и при наличии соответствующих первичных документов. Непредставление перечисленных документов влечет отказ в возмещении налога.

Непредставление перечисленных документов влечет отказ в возмещении налога.

Судебная практика по этому вопросу сложилась в пользу налогоплательщиков. Так, ФАС Уральского округа указал1, что истребование налоговым органом в полном объеме документов, необходимых для подтверждения правильности исчисления и своевременности уплаты НДС (за исключением документов, подтверждающих наличие оснований для применения налогового вычета), противоречит предмету камеральной налоговой проверки.

ВАС РФ также считает2, что если налоговый орган при проведении камеральной налоговой проверки не выявил ошибок и иных противоречий в представленной налоговой декларации, оснований для истребования у налогоплательщика объяснений, а также первичных учетных документов нет.

Запрет на подобные действия содержится в пункте 7 статьи 88 НК РФ, в соответствии с которым при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено другими статьями Кодекса.

Аналогичную позицию занял и ФАС Северо-Западного округа, который, удовлетворяя требование налогоплательщика, указал3, что глава 24 НК РФ не устанавливает обязанности налогоплательщика представлять в налоговый орган вместе с налоговой декларацией по ЕСН первичные документы, подтверждающие сумму полученного дохода и произведенных расходов. Следовательно, требование налоговой инспекции о представлении таких документов в рамках камеральной проверки необоснованно. Суд также отметил, что при проведении камеральной налоговой проверки налоговой инспекцией не выявлено ошибок и противоречий в представленной налоговой декларации. Следовательно, оснований для истребования у налогоплательщика объяснений и первичных документов нет.

Конституционный Суд РФ отметил4, что камеральная налоговая проверка – это форма текущего документального контроля за соблюдением налогового законодательства, который проводится на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о его деятельности, имеющихся у налогового органа. В отличие от выездной налоговой проверки она нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона.

В отличие от выездной налоговой проверки она нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона.

Можно сделать вывод, что камеральная налоговая проверка в большей степени является счетной, а задача налогового органа – проверка правильности составления налоговой декларации.

Несмотря на то что оперативность проведения камеральной проверки и возможность пополнения бюджета импонирует налоговым органам и их можно понять, свои полномочия налоговые органы должны реализовывать строго в пределах закона.

Иногда в рамках камеральной налоговой проверки инспекция направляет запросы в другие налоговые органы с целью проверки контрагентов налогоплательщика. Если ответы на такие запросы к моменту вынесения решения по результатам проверки не получены либо ответы не удовлетворяют налоговый орган, в последующем – при рассмотрении спора в суде – налоговый орган заявляет ходатайство об истребовании доказательств в отношении контрагентов налогоплательщика.

По нашему мнению, такие ходатайства удовлетворению не подлежат. К тому же ограниченность полномочий налоговых органов при проведении камеральной проверки не мешает им выполнить все необходимые действия при выездной налоговой проверке. При этом вопрос о повторности проверочных мероприятий в этом случае подниматься не должен, поскольку проверке подвергается другой объем документов. Не должны приниматься во внимание и ссылки налогоплательщика на то, что по результатам камеральной налоговой проверки налоговый орган не выявил нарушений законодательства о налогах и сборах – полномочия налогового органа при камеральной проверке ограниченны.

Ограничение пределов камеральной проверки проверяемым налогом

Еще одним критерием разделения камеральной и выездной налоговых проверок может быть ограничение пределов камеральной проверки проверяемым налогом. Например, ФАС Уральского округа оставил без изменения5 акты нижестоящих судов, принятые в пользу налогоплательщика, в связи с тем, что при камеральной проверке декларации индивидуального предпринимателя по НДФЛ инспекция вышла за пределы предоставленных ей статьей 88 НК РФ полномочий. Фактически была проведена проверка правильности уплаты единого налога по УСН, по результатам которой предпринимателю были доначислены налоги по общей системе налогообложения.

Фактически была проведена проверка правильности уплаты единого налога по УСН, по результатам которой предпринимателю были доначислены налоги по общей системе налогообложения.

Иногда налоговые органы при проведении камеральной, а затем выездной проверки за тот же налоговый период делают различные выводы: по итогам камеральной проверки налоговый орган не высказывает налогоплательщику претензий, однако по итогам выездной – доначисляет налоги, пени и штрафы.

ВАС РФ сделал вывод6, что принятие инспекцией решений о возмещении НДС по итогам камеральной проверки не исключает возможности корректировки суммы возмещения впоследствии, по итогам выездной налоговой проверки суммы налога, в отношении которой принято решение по результатам камеральной проверки, если налоговым органом установлены обстоятельства, свидетельствующие о необоснованности возмещения налога.

В другом случае ВАС РФ отклонил7 довод налогоплательщика, что при камеральной проверке, состоявшейся ранее выездной проверки, вычеты по тем же счетам-фактурам были подтверждены. Как отметил Суд, данное обстоятельство не лишает налоговые органы возможности провести выездную налоговую проверку правильности исчисления и уплаты того же налога за те же налоговые периоды и принять соответствующее решение по результатам такой проверки.

Как отметил Суд, данное обстоятельство не лишает налоговые органы возможности провести выездную налоговую проверку правильности исчисления и уплаты того же налога за те же налоговые периоды и принять соответствующее решение по результатам такой проверки.

А.Г. Дуюнов,

руководитель группы налоговой практики «Пепеляев Групп»

Правовая позиция КС РФ, изложенная в Определении № 441-О-О, может служить косвенным подтверждением того, что при камеральных проверках налоговые органы ограничены в инструментах контроля. Такие мероприятия налогового контроля, как осмотр помещений, территорий, документов и предметов (ст. 92 НК РФ), выемка документов и предметов (ст. 94 НК РФ), могут проводиться только в рамках выездных налоговых проверок.

В то же время НК РФ предусматривает специальные мероприятия, в отношении которых такие ограничения прямо не указаны. К ним относятся: опрос свидетелей (ст. 90), проведение экспертизы (ст. 95), привлечение специалистов (ст. 96) и переводчиков (ст. 97). Отмечено лишь, что они могут иметь место при проведении мероприятий налогового контроля, в том числе выездных налоговых проверок. В связи с этим возникает вопрос, допускает ли НК РФ возможность проведения таких мероприятий в рамках камеральных проверок?

96) и переводчиков (ст. 97). Отмечено лишь, что они могут иметь место при проведении мероприятий налогового контроля, в том числе выездных налоговых проверок. В связи с этим возникает вопрос, допускает ли НК РФ возможность проведения таких мероприятий в рамках камеральных проверок?

С практической точки зрения этот вопрос наиболее актуален для опроса свидетелей. Суды истолковывают положения статьи 90 НК РФ как не предполагающие ограничений на привлечение свидетеля только в рамках выездной налоговой проверки8. Лишь в редких случаях суды приходят к выводу, что опрос свидетелей характерен для выездных, а не камеральных налоговых проверок. Так, Десятый ААС отметил9, что при проведении выездной налоговой проверки налоговый орган обладает большими полномочиями (в частности, по истребованию документов, опросу свидетелей, выемке документов и предметов, осмотру помещений), чем при проведении камеральной налоговой проверки.

Если оценивать позицию КС РФ как предполагающую невозможность проведения любых специальных мероприятий вне рамок выездных проверок, то налоговые органы не вправе опрашивать свидетелей в ходе камеральных проверок, поскольку это не соответствует целям такой проверки. Подтверждением этого может служить оценка КС РФ камеральной проверки как формы «текущего документального контроля». КС РФ указал, какие источники должны исследоваться налоговыми органами при реализации такой формы текущего документального контроля, как камеральные проверки: налоговые декларации (расчеты) и документы, представленные налогоплательщиком, другие документы о деятельности налогоплательщика, имеющиеся у налогового органа, а также документы, для которых специально оговорена возможность истребования.

Подтверждением этого может служить оценка КС РФ камеральной проверки как формы «текущего документального контроля». КС РФ указал, какие источники должны исследоваться налоговыми органами при реализации такой формы текущего документального контроля, как камеральные проверки: налоговые декларации (расчеты) и документы, представленные налогоплательщиком, другие документы о деятельности налогоплательщика, имеющиеся у налогового органа, а также документы, для которых специально оговорена возможность истребования.

Использования специальных мероприятий (опроса свидетелей, проведения экспертизы и т. д.) при проведении камеральных проверок непосредственно статьей 88 НК РФ не предусмотрено, что также может служить доводом в пользу утверждения об ограниченности камерального контроля исключительно проверкой документов.

В Определении КС РФ № 441-О-О есть еще один заслуживающий внимания вывод. КС РФ указал, что «именно в рамках выездных налоговых проверок выявляются нарушения, обусловленные злоупотреблениями налогоплательщика в налоговой сфере, стремлением уклониться от налогообложения».

Можно предположить, что вывод о недобросовестности налогоплательщиков, направленности их действий на получение необоснованной налоговой выгоды, может быть сделан только по итогам выездной проверки. Цели и контрольные механизмы, используемые при камеральных проверках, не направлены на выявление таких обстоятельств и не позволяют достоверно их установить.

Наконец, с практической точки зрения интересен вывод КС РФ о том, что камеральная проверка «нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения, что позволяет смягчить для налогоплательщиков последствия неправильного применения ими налогового закона».

Указание КС РФ на характер камеральных проверок, смягчающий последствия для налогоплательщика, на практике может рассматриваться как основание для смягчения налоговой ответственности в случае выявления нарушений в ходе камеральных проверок. Однако наиболее точным, соответствующим выявленному КС РФ конституционно-правовому смыслу камеральных проверок, на наш взгляд, будет полное освобождение от ответственности по итогам камеральных проверок. Именно в таком случае камеральные проверки станут эффективным способом помощи налогоплательщикам в своевременном устранении допущенных ими ошибок, а не элементом карательного налогового контроля, что зачастую и происходит.

Именно в таком случае камеральные проверки станут эффективным способом помощи налогоплательщикам в своевременном устранении допущенных ими ошибок, а не элементом карательного налогового контроля, что зачастую и происходит.

Однако такое серьезное изменение подхода налоговых органов к камеральным проверкам только лишь силами КС РФ невозможно. Законодатель должен принять более активное участие в этом вопросе путем внесения соответствующих изменений в НК РФ, которые бы прямо предусматривали освобождение от ответственности в отношении нарушений законодательства о налогах и сборах, выявленных камеральной налоговой проверкой.

S.A. Sushkova

Criteria Differentiating a Desk Tax Audit and a Field Tax Audit

Decisions of the Russian Constitutional Court, Supreme Arbitration Court and lower state commercial (arbitration) courts show that there is a need to differentiate clearly between a desk tax audit and a field tax audit. However, to this day a desk tax audit at times turns from something that helps taxpayers into a punitive measure.

1 См.: Постановление ФАС УО от 17.11.2008 по делу № Ф09-7534/2008-С3.

2 См.: Постановление Президиума ВАС РФ от 11.11.2008 № 7307/08 по делу № А07-10131/2007-А-РМФ.

3 См.: Постановление ФАС СЗО от 13.10.2010 по делу № А56-24857/2010.

4 См.: Определение КС РФ от 08.04.2010 № 441-О-О.

5 См.: Постановление ФАС УО от 26.08.2010 № Ф09-6826/10-С2.

6 См.: Постановление Президиума ВАС РФ от 22.03.2006 № 15000/05.

7 См.: Определение ВАС РФ от 03.10.2007 № 10678/07 по делу № А56-3400/05-28 об отказе в передаче дела в Президиум.

8 См., например: Постановление ФАС СЗО от 13.07.2005 № А56-44048/04.

9 См.: Постановление Десятого ААС от 02.12.2009 № А41-14109/08.

Ключевые слова: «камеральная налоговая проверка» – «выездная налоговая проверка» – «истребование документов» – «штраф» – «ВАС РФ» – «КС РФ»

Камеральная проверка | Современный предприниматель

Камеральная проверка проводится по отношению к отчетности и документам, которые сам налогоплательщик подает в ИФНС, либо которые имеются у инспекции. Рассмотрим подробнее, что значит «камеральная проверка» и каков порядок ее проведения.

Рассмотрим подробнее, что значит «камеральная проверка» и каков порядок ее проведения.

Отдел камеральных проверок в налоговой службе

В каждой налоговой инспекции существует отдел, занимающийся камеральными проверками. Таких отделов может быть несколько, тогда каждый имеет свое направление, например, камеральные проверки юрлиц, проверка деклараций по НДФЛ, проверка деклараций по налогу на прибыль и т.п.

Камеральная налоговая проверка проводится уполномоченными должностными лицами — налоговыми инспекторами, главная функция которых – контролировать соблюдение налогового законодательства на основании отчетности, представленной налогоплательщиками. «Камеральщики», в отличие от сотрудников отдела выездных проверок, не выезжают к налогоплательщику, а проверяют все документы на месте – в ИФНС.

Основные обязанности налогового инспектора отдела камеральных проверок следующие:

- прием налоговых деклараций, расчетов, отчетов, бухгалтерских балансов и прочих документов, связанных с начислением и уплатой налогов и страховых взносов,

- проведение камеральных проверок полученной отчетности и документов,

- проведение встречных проверок, если необходимо – направление запросов в другие налоговые инспекции на проведение таких проверок,

- рассмотрение вопросов возврата переплат по налогам, страхвзносам и иным платежам в бюджет,

- сбор доказательственной базы по фактам нарушения налогового законодательства налогоплательщиками, подготовка материалов для применения санкций к нарушителям, в том числе для приостановления операций по банковским счетам в связи с непредставлением налоговой отчетности.

В целом же можно выделить такие главные задачи камеральной налоговой проверки, проводимой отделом, как:

- проверка поступившей отчетности,

- по итогам проверки – отбор налогоплательщиков для проведения углубленной «камералки»,

- отбор налогоплательщиков, по которым возможно назначение выездной налоговой проверки.

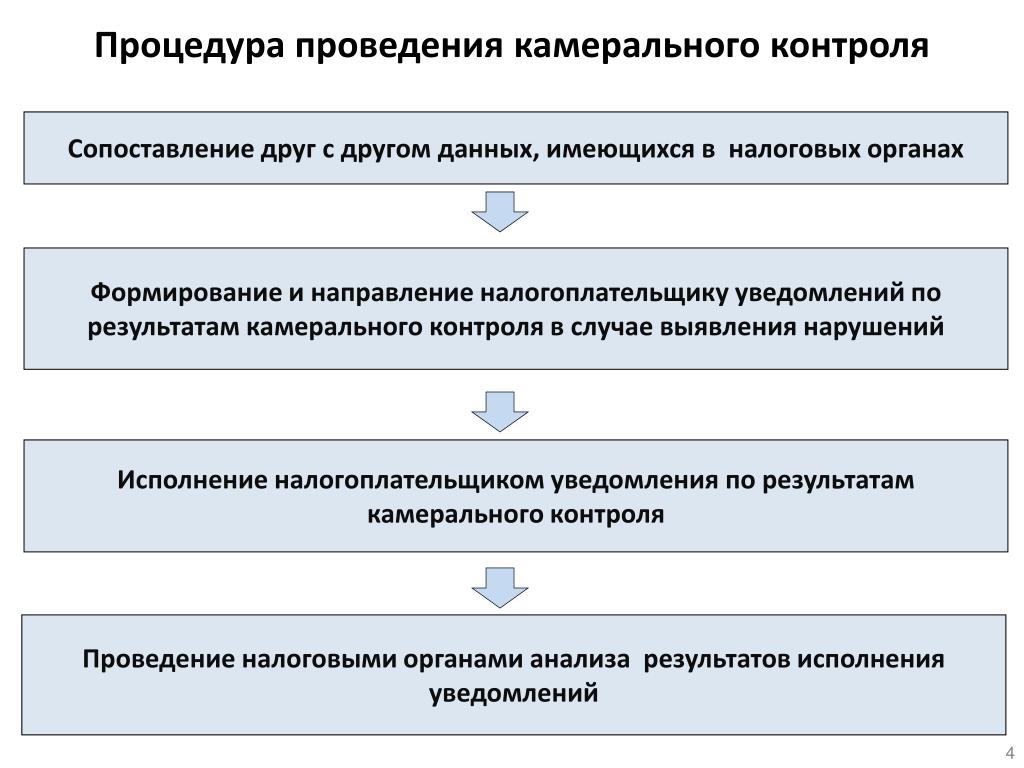

Этапы камеральной налоговой проверки

Статья 88 НК РФ устанавливает порядок проведения камеральных проверок налогоплательщиков. «Камералка» проводится по любой отчетности, поступившей в ИФНС, и на это не требуется особого решения руководителя инспекции. Налогоплательщик о начале проверки не уведомляется.

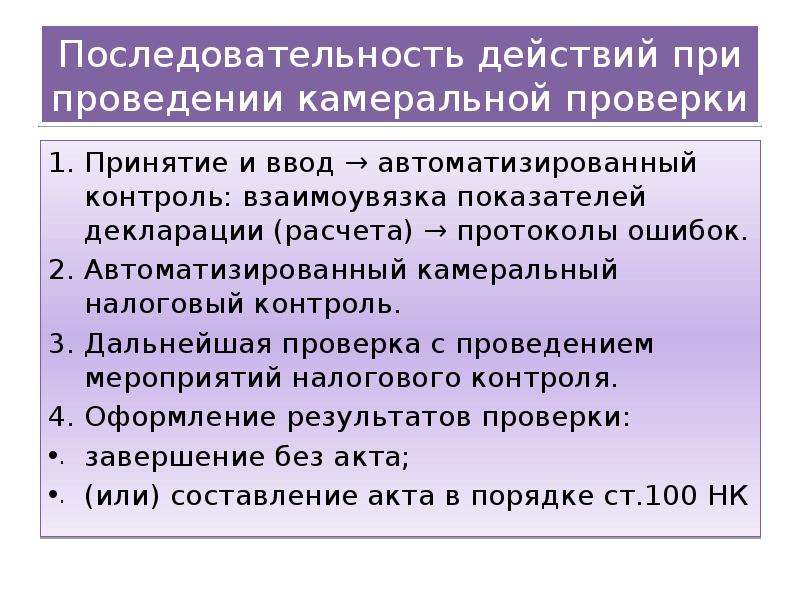

Камеральная налоговая проверка проводится в несколько этапов:

- данные о представленной отчетности вносятся в автоматизированную систему ФНС;

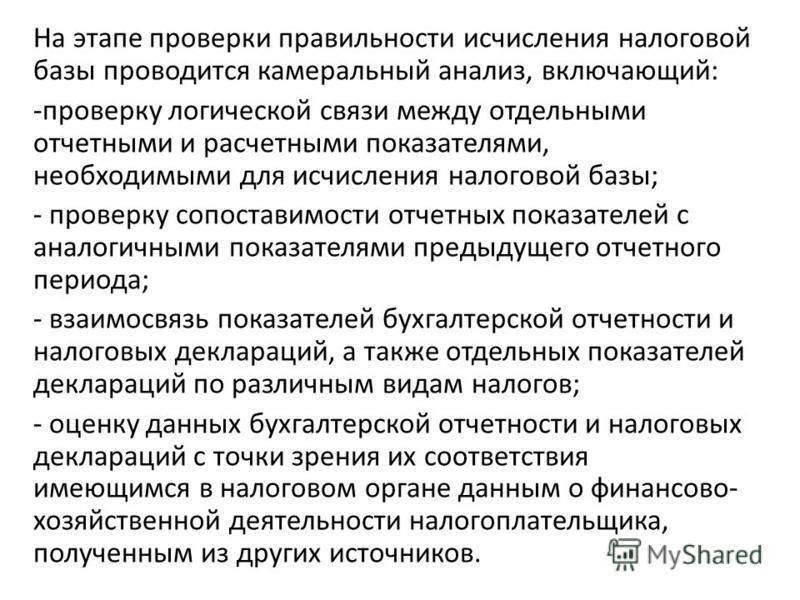

- проводится сверка контрольных соотношений, показатели отчетного периода сверяются с такими же показателями предыдущих периодов, и сопоставляются с показателями, отраженными в других декларациях и отчетах;

- проверяется соблюдение сроков, установленных для представления той или иной отчетности;

- выявляются причины и основания для углубленной проверки;

- если нарушений не выявлено и оснований для углубленной проверки нет, то «камералка» заканчивается автоматически, без составления акта.

Налогоплательщику об окончании проверки не сообщают.

Налогоплательщику об окончании проверки не сообщают.

При наличии противоречий или ошибок в отчетности, а также при заявлении льгот, НДС к возмещению, отчетности по налогам при использовании природных ресурсов и т.п., проводится углубленная проверка. Что означает камеральная налоговая проверка на данном этапе? Это значит, что налогоплательщик будет поставлен в известность о допущенных им нарушениях, в связи с чем у него запрашиваются пояснения и, возможно, потребуется внесение изменений в декларацию и сдача «уточненки» (п. 3 ст. 88 НК РФ).

На выполнение этих требований налогоплательщику отводится не более 5 рабочих дней со дня получения требования из ИФНС. При подаче уточненной декларации, после ее принятия срок камеральной проверки начинается заново.

Углубленная камеральная проверка является основанием для проведения таких процедур налогового контроля как: встречные проверки, экспертиза, допрос свидетелей, истребование или выемка документов и др.

Инспектор, проводящий «камералку» обязан рассмотреть все пояснения и документы, представленные налогоплательщиком в свое оправдание. Недопустимо запрашивать документы и сведения, не относящиеся к проверяемой отчетности, или не предусмотренные налоговым законодательством. Если факт налогового нарушения все же установлен, составляется акт камеральной проверки (п. 5, п. 7 ст. 88 НК РФ).

Недопустимо запрашивать документы и сведения, не относящиеся к проверяемой отчетности, или не предусмотренные налоговым законодательством. Если факт налогового нарушения все же установлен, составляется акт камеральной проверки (п. 5, п. 7 ст. 88 НК РФ).

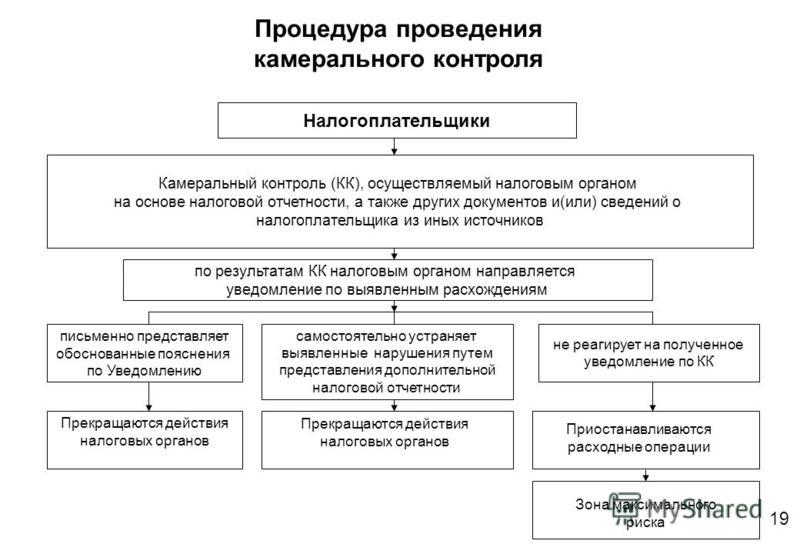

На некоторых региональных сайтах ФНС можно более наглядно ознакомиться со схемой камеральной налоговой проверки (например, на сайте УФНС РФ по Республике Алтай).

Сроки камеральной проверки

Камеральная налоговая проверка проводится по месту нахождения налоговой инспекции в течение 3 месяцев с того дня, когда налогоплательщик подал отчетность, если замечаний по отчетности у проверяющих нет.

При выявлении нарушений в представленной отчетности, ст. 88 НК РФ дополнительно к 3 месяцам, в которые камеральная проверка проводится, предусматривает следующие сроки:

- 10 рабочих дней – на составление акта камеральной проверки;

- 5 рабочих дней с даты составления акта дается на его вручение налогоплательщику;

- 1 месяц – срок, в течение которого налогоплательщик может подать свои возражения на акт проверки;

- еще 10 рабочих дней дается руководителю ИФНС, чтобы рассмотреть материалы «камералки» и возражения налогоплательщика.

На их основании он выносит решение о привлечении, либо об отказе в привлечении налогоплательщика к ответственности за налоговое правонарушение. В особенных случаях, если требуется проведение дополнительных мероприятий налогового контроля, срок может быть продлен еще на 1 месяц.

На их основании он выносит решение о привлечении, либо об отказе в привлечении налогоплательщика к ответственности за налоговое правонарушение. В особенных случаях, если требуется проведение дополнительных мероприятий налогового контроля, срок может быть продлен еще на 1 месяц.

Налоговые проверки: как пройти безболезненно

7

апреля

2017

Налоговые проверки: как пройти безболезненно

Наталья Маликова, Юрист Поволжской дирекции

Несоблюдение налогового законодательства является весьма серьезным прегрешением для налогоплательщиков во всем мире. Поэтому неудивительно, что налоговики стараются как можно строже следить как за компаниями, так и за физлицами. О том, как компании подготовиться к налоговой проверке и что от нее ожидать, расскажем далее.

Виды налоговых проверок

Для начала стоит разобраться, какие проверки бывают и как они проводятся. Первый вид проверок – с ним сталкиваются все организации – камеральные. Они проводится, так сказать, в гостях, то есть «по месту жительства» налоговой инспекции. Но есть и еще один вид налоговой проверки – выездная. Его приходится «пережить» тем фирмам, которые привлекли особое внимание налоговиков. В этом случае специалисты приезжают «на дом» к вызвавшей у них подозрение в уклонении от уплаты налогов фирме. Этот вид проверки является более подробным и, как правило, позволяет обнаружить больше нарушений. Рассмотрим подробнее оба вида проверок.

Первый вид проверок – с ним сталкиваются все организации – камеральные. Они проводится, так сказать, в гостях, то есть «по месту жительства» налоговой инспекции. Но есть и еще один вид налоговой проверки – выездная. Его приходится «пережить» тем фирмам, которые привлекли особое внимание налоговиков. В этом случае специалисты приезжают «на дом» к вызвавшей у них подозрение в уклонении от уплаты налогов фирме. Этот вид проверки является более подробным и, как правило, позволяет обнаружить больше нарушений. Рассмотрим подробнее оба вида проверок.

Камеральная налоговая проверка

Камеральная проверка проводится в налоговой инспекции. Для этого налогоплательщики должны предоставить проверяющему органу необходимые документы, прежде всего декларацию, либо лично явившись с их бумажными вариантами, либо направив их по почте, либо, что удобно и экономит время – в электронном виде

Сроки камеральной проверки

Итак, в чем же состоят тонкости камеральной проверки? Один из важных моментов, который нельзя упускать из виду – это сроки. Законодательство выделяет на «камералку» три месяца, причем срок начинается с момента получения декларации (а не пояснений к ней, как иногда ошибочно считают).

Законодательство выделяет на «камералку» три месяца, причем срок начинается с момента получения декларации (а не пояснений к ней, как иногда ошибочно считают).

Как отмечают эксперты, ограничение в три месяца для камеральной проверки соблюдается далеко не всегда.

Иногда компании, не без оснований заподозрив, что проверка затянулась, пытаются пожаловаться на действия налоговиков. Это, впрочем, не так легко сделать, отмечают эксперты.

Мнение эксперта

Наталья Маликова, юрист юридической фирмы VEGAS LEX

Основные методы, которыми пользуются юрлица:

1. Непредставление документов, по требованиям налоговиков направленным за пределами сроков, установленных для камеральной проверки.

2. Признание в суде недопустимыми доказательств, полученных с нарушением вышеуказанного срока.

3. Оспаривание сроков для принятия мер по взысканию налогов (пени и штрафов) в принудительном порядке, определяя их исходя из того, как если бы они исчислялись при условии соблюдения инспекцией периода налоговой проверки.

Если дело доходит до обращения вышестоящий орган или в суд, то «податель жалобы должен обосновать нарушение своих прав в результате затягивания сроков проверки.

Кроме того, если неправомерным затягиванием сроков налогоплательщику были причинены убытки, то в соответствии со ст. 35 НК РФ можно претендовать на их возмещение и на привлечение работников налогового органа к ответственности за допущенные нарушения. В данном случае необходимо обосновать и причинно-следственную связь между нарушением и причиненным убытком. К сожалению, случаи удовлетворения подобного рода требований редки.

аудитов | Налог штата Вирджиния

Мы регулярно проверяем налоговые декларации и налоговые записи предприятий на предмет соблюдения законодательства штата Вирджиния. Выбор вашей декларации или отчета для аудита не означает, что вы должны будете платить дополнительный налог. Аудиты часто заканчиваются отсутствием дополнительной ответственности или возврата денег налогоплательщику. Многие из наших обследований не требуют посещения вашего дома или офиса и могут быть решены по телефону или письмом.

Многие из наших обследований не требуют посещения вашего дома или офиса и могут быть решены по телефону или письмом.

Ваши права и обязанности в ходе аудита

Билль о правах налогоплательщиков Вирджиния предоставляет каждому налогоплательщику определенные права во время аудита.Если вас выбрали для аудита, вы имеете право:

- Быть проинформированным о процессе аудита, процедурах аудита и правах на апелляцию.

- Провести аудит в разумном месте и в разумные сроки и своевременно.

- Получить объяснение любых изменений, внесенных в ходе аудита.

Если вы получили письмо с запросом аудиторской проверки или уведомление о выездной проверке, вы обязаны:

- Ответьте на уведомления и предоставьте запрошенную документацию в установленный срок.Используйте имя, адрес и номер телефона, указанные для всех контактов во время аудита.

- Сообщите аудитору до установленного срока, если вам нужно дополнительное время для ответа.

Полевые проверки

Полевой аудит — это проверка возвратов и записей на месте. Налоговые аудиторы Вирджинии, базирующиеся в Вирджинии и в нескольких местах по всей стране, проводят полевые проверки.

Аудитор уведомит вас письмом, если мы выберем вашу декларацию или счет для аудита на месте.Аудитор опишет типы записей, которые необходимо сделать доступными, и объяснит запланированный метод и процедуры аудита.

После уведомления:

- Аудитор назначит встречи с владельцем или должностным лицом компании, отвечающим за соблюдение налоговых требований. Аудитор может работать с любым лицом, назначенным налогоплательщиком.

- Эти встречи будут включать день, время и место встречи.

- Аудиты обычно проводятся на вашем рабочем месте в обычное рабочее время.

В любом случае мы будем работать с вами, чтобы минимизировать влияние аудита на ваш график или бизнес-операции.

В любом случае мы будем работать с вами, чтобы минимизировать влияние аудита на ваш график или бизнес-операции. - Вам сообщат об общем типе записей, необходимых для начала аудита.

- Вам будет предоставлено Уведомление Вирджиния о выборе для выездного аудита .

Перед аудиторской проверкой будет:

- Убедитесь, что у вас есть копия Билля о правах налогоплательщиков штата Вирджиния, и ответьте на любые вопросы, которые могут у вас возникнуть относительно ваших прав.

- Обсудите деятельность вашего бизнеса, спросите, как ведется ваша документация, и попросите вас определить другие проблемы, которые могут повлиять на аудит.

- Обсудите конкретный процесс аудита, который будет использоваться.

- При необходимости совершите поездку по месту работы.

- Определите, как будут проверяться ваши записи.

- Определите метод, которым будет проводиться аудит. Метод, который выберет аудитор, будет зависеть от ряда факторов, таких как тип налога, точность и доступность записей, а также размер и сложность вашего бизнеса.

Мы можем провести подробный аудит, который включает просмотр всех ваших записей, или мы можем просмотреть образец или часть ваших записей.

Мы можем провести подробный аудит, который включает просмотр всех ваших записей, или мы можем просмотреть образец или часть ваших записей.

При проведении аудита аудитор:

- Определите период аудита. Аудиты обычно проводятся в течение 3-летнего периода, но могут быть увеличены до 6 лет, если отчеты не подаются, когда это необходимо.

- Просмотрите свои записи и декларации, которые вы подали.

- При необходимости попросить вас добровольно отказаться от срока давности на период проверки.Обычно это делается, если для проведения аудита требуется дополнительное время. Кроме того, это может помешать выдаче оценки по нерешенным фактическим вопросам, которые могут быть решены в процессе аудита или неформальной проверки.

- Объясните политику отдела и ее применение в ваших деловых операциях.

- Дайте вам достаточно времени, чтобы ответить на наши вопросы.

При завершении аудита мы:

- Обсудите с вами наши выводы или отправьте вам письмо с объяснением любых изменений.

- Объясните, какие штрафы должны быть выставлены.

- Обсудите будущие обязанности по подаче документов и ответьте на любые ваши вопросы относительно аудита.

- Предоставить вам копию аудиторского отчета с указанием проблем, которые необходимо исправить для будущего соответствия, если это необходимо.

- Объясните ваши права на обжалование, если вы не согласны с выводами аудита.

Если наша проверка подоходного налога поднимает проблему, которая влияет на ваш федеральный подоходный налог, мы можем уведомить IRS и не будем выставлять счет до тех пор, пока проблема не будет решена на федеральном уровне.Если эта процедура будет использована, инспектор по аудиту обсудит ее с вами.

Общие проблемы аудита на местах и как их избежать

| Выпуск | Что делать |

|---|---|

| Отсутствующая документация |

|

| Изменения в нормативном и налоговом законодательстве | |

| Расчет процентов |

|

| Путаница в отношении сроков давности аудита |

|

| Свидетельства об исключении некоммерческих организаций |

|

Кабинеты и экзамены

Многие проверки возвратов проводятся по почте.Обычно экзаменатор напишет вам, чтобы запросить дополнительную информацию о предметах, возвращаемых вами, или уведомить вас об ошибках, которые необходимо исправить. У вас будет возможность ответить на уведомление до выставления счета.

Автоматизированные программы

Некоторые государственные органы предоставляют нам информацию о декларациях налогоплательщиков. Самым крупным источником такой информации является IRS, но информацию также можно получить от других федеральных, государственных и местных агентств.Информация, предоставленная этими источниками, сравнивается с налоговыми декларациями Вирджинии для выявления налогоплательщиков, которые, возможно, недоплатили свои налоговые обязательства Вирджинии или не подали декларацию. Вся информация, полученная от других агентств, а также информация, уже хранящаяся в наших файлах, строго конфиденциальна.

Если мы обнаружим расхождение в вашей налоговой декларации, мы отправим вам письмо по адресу:

- Определите характер проблемы и объясните возможные изменения в вашей ответственности;

- Предлагаем вам предоставить дополнительную информацию или объяснить, почему вы не согласны с этими изменениями;

- Укажите дату, к которой вы должны ответить;

- Сообщите вам имя и номер телефона сотрудника налоговой службы штата Вирджиния, ответственного за ваше дело.

Если вы не ответите на письмо с запросом или если вы не можете доказать, что вы не должны платить дополнительный налог, мы выставим вам счет на дополнительный налог, а также применимые штрафы и проценты.

Связанные темы

Что такое аудит? Лучшее руководство по 3 типам аудитов

Что такое аудит?

Узнайте все, что вам нужно знать о финансовых расследованиях в отношении вашего бизнеса. Мы научим вас 3 видам аудита, как правильно подготовиться к аудиту, как они могут повлиять на ваш бизнес, как найти подходящего аудитора и многое другое.

Внутренний аудит

Что такое внутренний аудит?

Внутренний аудит — это оценка процессов внутреннего контроля и бухгалтерского учета предприятия. Эти аудиты помогают убедиться, что ваш бизнес соответствует законам и постановлениям, а также помогают поддерживать точную и своевременную отчетность с финансовыми данными.

Регулярно планируемые внутренние аудиты необходимы во многих отраслях. С их помощью владельцы бизнеса могут эффективно определять болевые точки в операциях, позволяя им выявлять потенциальные проблемы в рабочем процессе до того, как они станут очевидными при внешнем аудите.Регулярные внутренние аудиты также обеспечивают управление рисками и защиту от потенциального мошенничества, растраты или финансовых злоупотреблений в вашем бизнесе.

С их помощью владельцы бизнеса могут эффективно определять болевые точки в операциях, позволяя им выявлять потенциальные проблемы в рабочем процессе до того, как они станут очевидными при внешнем аудите.Регулярные внутренние аудиты также обеспечивают управление рисками и защиту от потенциального мошенничества, растраты или финансовых злоупотреблений в вашем бизнесе.

Каков процесс внутреннего аудита?

Во-первых, руководство определит отдел, который они хотят проверить. Затем внутренний аудитор попытается собрать информацию о текущем процессе внутреннего контроля и провести тестирование на местах. Здесь начинается реальный аудит отдела.

После завершения оценки аудитор свяжется с руководством по поводу выявленных проблем, подготовит официальный аудиторский отчет, рассмотрит отчет вместе с руководством и свяжется с руководством, чтобы гарантировать выполнение предложенных рекомендаций.

Что происходит во время внутреннего аудита?

Во время аудита назначенный аудитор будет наблюдать, делать записи, проверять документы и проводить собеседования с сотрудниками. Аудиторы часто задают вопросы и проверяют знания сотрудников об общих целях вашей компании, стандартах безопасности, обучении, а также нормах и правилах соблюдения.

Аудиторы часто задают вопросы и проверяют знания сотрудников об общих целях вашей компании, стандартах безопасности, обучении, а также нормах и правилах соблюдения.

Как только аудитор будет удовлетворен своим расследованием, он проинформирует руководство о его результатах. Во время встречи аудитор расскажет о сильных и слабых сторонах отдела, предлагая свои рекомендации.Они также сверит детали с руководством на предмет точности и попросят разрешения споров.

После того, как детали будут удовлетворены, аудиторское заключение завершается, и руководству доводятся ожидания относительно исправлений, которые необходимо внести. Руководство и аудитор будут придерживаться графика исправления любых проблем. После того, как все согласованные вопросы будут удовлетворительно решены, аудит официально закрывается.

Как часто проводятся внутренние аудиты?

Внутренний аудит может проводиться ежедневно, еженедельно, ежемесячно или ежегодно в зависимости от обстоятельств и графика, который лучше всего соответствует потребностям бизнеса.

Аудиты — это инструменты, которые руководство должно использовать для проведения общей оценки своего бизнеса и каждого отдела внутри. Как правило, внутренние аудиты следует проводить достаточно часто, чтобы выявить проблемы и предотвратить проблемы с соблюдением нормативных требований.

Внутренние аудиты могут быть запланированы заранее, чтобы дать отделу время для подготовки документов и информации, или они могут стать неожиданностью при подозрении в неэтичной или незаконной деятельности.