О сути налога на добавленную стоимость (НДС)

Недавно в комментариях к одной из моих публикаций кто-то из читателей спрашивал о сути НДС.

Вот одна из формулировок, объясняющих задачи налога:

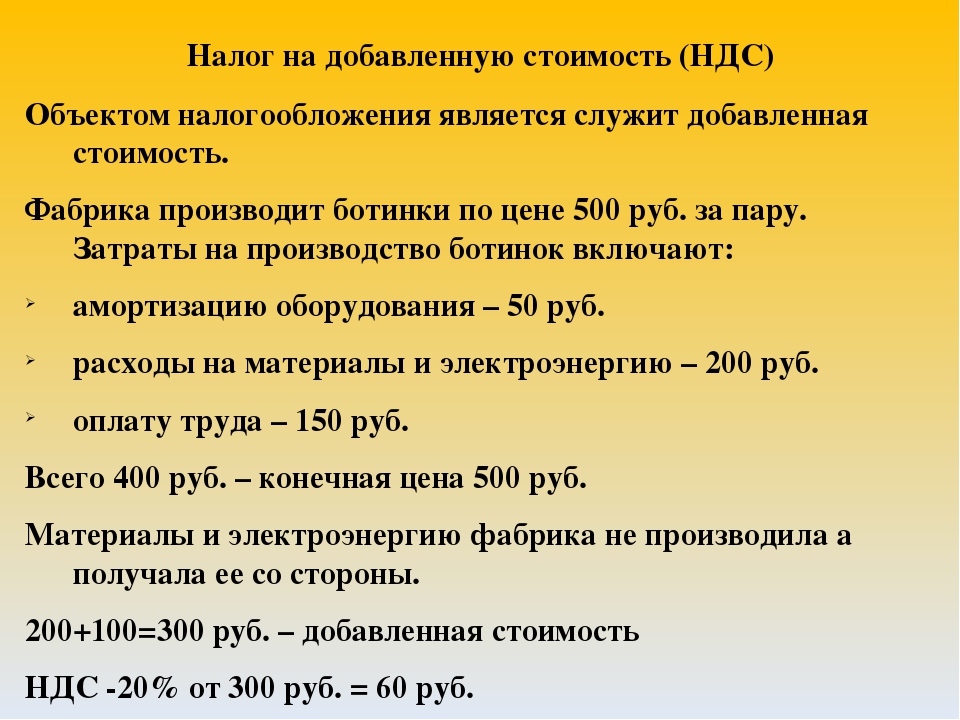

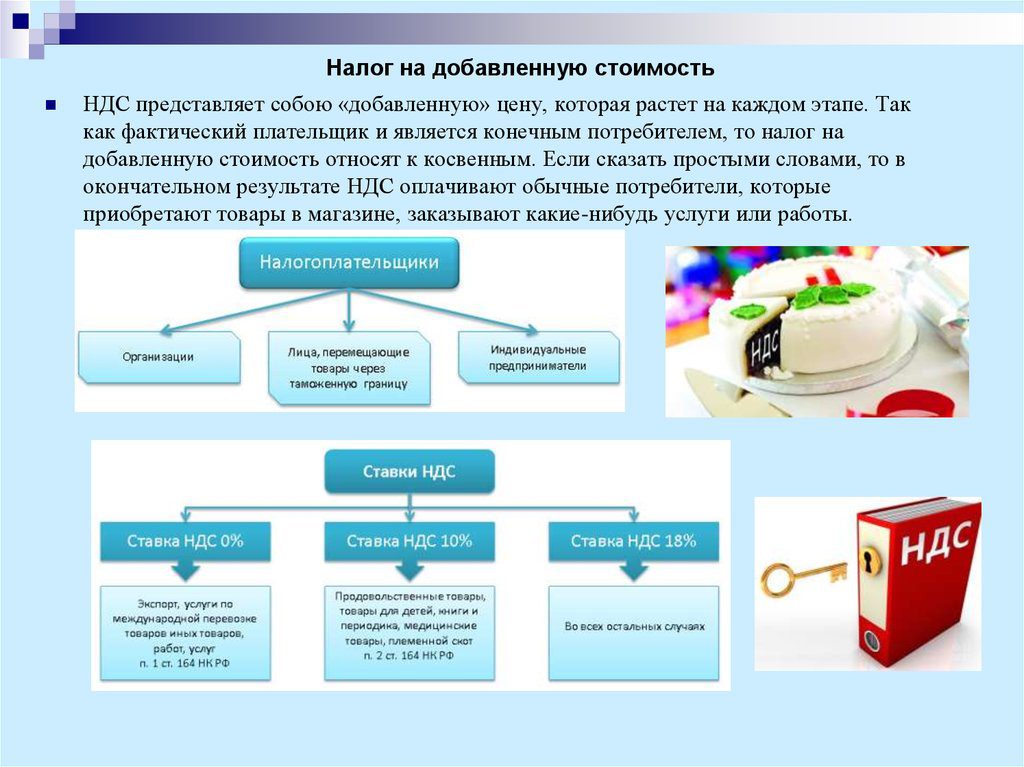

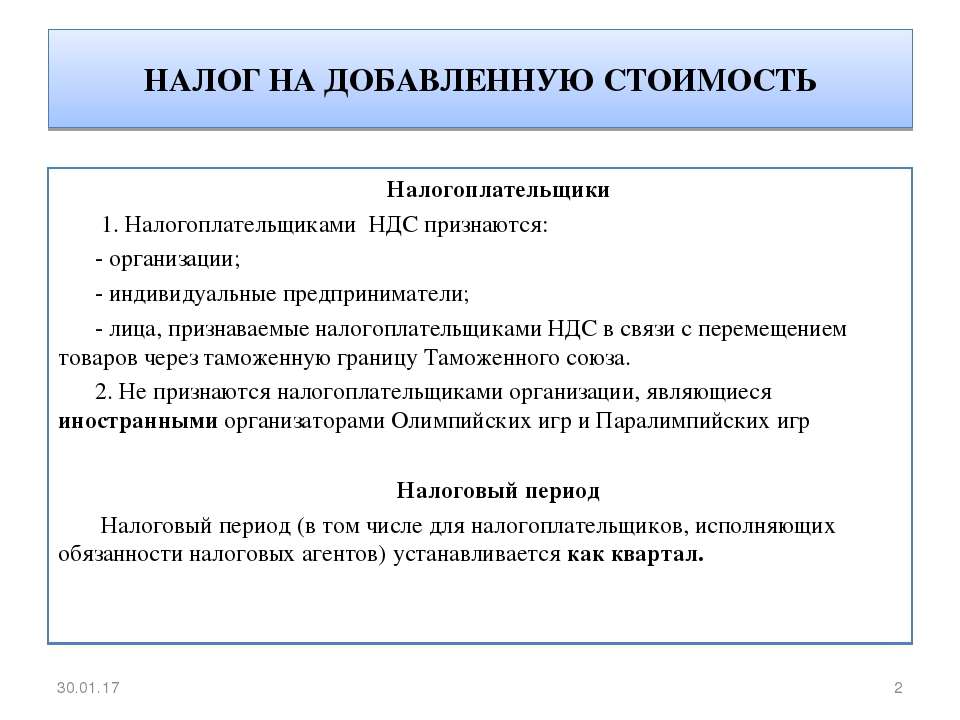

«по своей экономико-правовой природе НДС является налогом на потребление товаров (работ, услуг), взимаемым на каждой стадии их производства и реализации субъектами хозяйственного оборота до передачи потребителю исходя из стоимости (цены), добавленной на каждой из указанных стадий».

Далее про наболевшее:

Вычеты НДС – это не какая-то «налоговая привилегия», которую, как полагают проверяющие, налогоплательщик каждый раз должен обосновывать при наличии у инспекции сомнений, а правовой механизм, обеспечивающий уплату этого налога в соответствии с той добавленной стоимостью, которая им создаётся.

Отсюда с очевидностью также следует вывод, сформулированный

Президиумом Высшего Арбитражного Суда РФ в Постановлении от 10.

Налогоплательщики не должны нести ответственность за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет.

Право на вычет НДС не может быть обусловлено финансово-экономическим положением или поведением иных (третьих) лиц, поскольку иное лишает его предсказуемости последствий выполнения им закона.

И еще немного про подконтрольность субъектов предпринимательского права (в контексте попыток налоговых органов подтянуть взаимозависимость проверяемых лиц и объединить их доходы в одно лицо).

Ключевыми признаками фактического контроля, характерными как для налоговых правоотношений, так и для отношений, регулируемых иными отраслями права, суд признает:

- наличие фактической возможности давать обязательные для исполнения указания или иным образом определять действия контролируемого лица, либо условия совершаемых им сделок;

- извлечение существенной (относительно масштабов деятельности контролируемого лица) выгоды, а также иных преимуществ от деятельности контролируемого лица (и наличие этих признаков налоговый орган должен доказать).

И еще интересный момент из той же судебной практики, которым не следует пренебрегать при построении схемы работы компаний:

Если проверяемая сделка, в чистоте и невинности которой налоговый орган сомневается (я про НДС и налог на прибыль , которые фискалы пытаются доначислить в связи с тем, что поставщик товара оказался по их мнению неблагонадежным и НДС не уплатил в бюджет, в чем, естественно, виноват стрелочник.

То есть принцип Парето и в судебной практике неплохо действует. Коллеги, предлагаю это обстоятельство тоже взять себе на заметку тогда, когда вы работаете над схемой оптимизации налогообложения.

[Из обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 НК РФ в отношении субъектов малого и среднего предпринимательства» (Президиум Верховного Суда РФ 04.07.2018), а также по материалам решения Арбитражного Суда г. Москвы от 14 января 2019 года, дело № А40-23565/18-108-1032 (интересное дело, между прочим. Рекомендую ознакомиться тем, кто любит почитать первоисточник. Там много чего интересного и неожиданного для сложившейся судебной практики].

НДС (налог на добавленную стоимость) в разных странах в 2020 году

Налог на добавленную стоимость (НДС) в разных странах по состоянию на 2020 год

НДС в России – налог на добавленную стоимость, в других странах названия другие, но суть этого налога везде одинакова. В дальнейшем будем называть просто НДС для всех стран, чтобы не запутаться. В некоторых странах НДС отсутствует, но есть такие налоги, как налог с продаж, корпоративный налог и др. Мы будем рассматривать только те страны, в которых существует НДС.

НДС относится к косвенным налогам (есть еще и прямые). Это значит, что сумма косвенного налога включается в сумму продажи и оплачивается покупателем. На каждом этапе процесса производства и/или реализации товара (работ, услуг) и до конечного потребителя происходит увеличение стоимости (добавленная стоимость), с этой добавленной стоимости на каждом этапе продавец должен перечислить налог в бюджет. Т.е. при продаже товара НДС в составе сумме реализации поступает Продавцу. Продавец от поступившей суммы НДС отнимает НДС (НДС к вычету), оплаченный поставщику, и разницу уплачивает в бюджет страны. Хотя технология расчета в каждой стране своя, но суть от этого не меняется.

Т.е. при продаже товара НДС в составе сумме реализации поступает Продавцу. Продавец от поступившей суммы НДС отнимает НДС (НДС к вычету), оплаченный поставщику, и разницу уплачивает в бюджет страны. Хотя технология расчета в каждой стране своя, но суть от этого не меняется.

Существует «внутренний НДС» (реализация товаров (работ, услуг) внутри стран), а есть НДС на ввозимые товары (импорт) и НДС на вывозимые товары (экспорт). В мире существует принцип взимания косвенного налога по «стране назначения». Для каждого государства очень важен экспорт товаров и для того, чтобы цены на мировом рынке были конкурентоспособны, при реализации товаров на экспорт цены освобождаются от всех национальных налогов, в частности НДС рассчитывается по налоговой ставке –ноль процентов (0%). При ввозе импортных товаров в страну импортер должен оплатить НДС в бюджет с суммы ввозимых товаров (таможенная стоимость).

Налоговых ставок НДС даже в одной стране может быть несколько. Но есть стандартная, она применяется к большинству товаров, а остальные сниженные ставки.

Но есть стандартная, она применяется к большинству товаров, а остальные сниженные ставки.

На 01.01. 2020г применяются следующие налоговые ставки НДС:

Итак, самая большая ставка НДС в Венгрии – 27%, самая маленькая налоговая ставка НДС в Джерси (островное государство) -3%, а также в ОАЭ– 5%.

Если кому-то интересно узнать значимость НДС для бюджета России в количественном выражении может почитать следующую информацию:

По данным Минфина РФ https://www.minfin.ru в Федеральном бюджете страны в состав доходов входят нефтегазовые и ненефтегазовые доходы. Ненефтегазовые доходы состоят из налогов, пошлин и прочее. В 2019 году структура доходов Федерального бюджета была следующая (таблица 2):

— Нефтегазовые доходы составляли 39,3%

— Ненефтегазовые доходы -60,7%

В составе ненефтегазовых доходов в 2019году налоги и пошлины составили около 81,8% (таблица 3). Из них -70,8% составил НДС (таблица 4). Или иначе процент НДС в общей сумме доходов федерального бюджета составляет 35% (таблица 2). Это третья часть всех доходов государства.

Из них -70,8% составил НДС (таблица 4). Или иначе процент НДС в общей сумме доходов федерального бюджета составляет 35% (таблица 2). Это третья часть всех доходов государства.

В 2020 году ненефтегазовые доходы в федеральном бюджете России составили около 63% (таблица 2), в них налоги и сборы составили около 81% (таблица 3), из них налог на добавленную стоимость – 71,7% (таблица 4). НДС в общей сумме доходной части Федерального бюджета запланирован на уровне 36,8% (таблица 2).

Таким образом, НДС играет большую роль в структуре доходов бюджета страны и не только в количественном выражении, но и во временном – поступления НДС происходят не одноразово, а в течение длительного времени на каждом этапе реализации товара (работ, услуг), а также в более эффективной технологии собираемости налога, т.к. плательщиками налога являются множество субъектов, т.е. уменьшаются риски ухода от уплаты налога.

Материалы по теме:

Возврат к списку

НДС в бухгалтерском учёте – проводки, примеры

Налог на добавленную стоимость – один из самых сложных налогов для начинающего бухгалтера. При этом он же является ключевым для бюджета страны. Спасибо за изобретение НДС нужно сказать французам, именно они в середине XX века изобрели этот налог. В России этот вид налога применяется с 1992 года.

При этом он же является ключевым для бюджета страны. Спасибо за изобретение НДС нужно сказать французам, именно они в середине XX века изобрели этот налог. В России этот вид налога применяется с 1992 года.

Налог на добавленную стоимость отражается не только в налоговой декларации по НДС, но и в бухгалтерском учёте. Бухгалтерский учёт – это систематизированная информация обо всех хозяйственных операциях, от покупки канцелярии и выдачи зарплаты до получения кредита. Ведение бухгалтерского учёта – обязанность каждой компании, отказаться от ведения учёта вправе индивидуальные предприниматели и представительства иностранных компаний.

Любая операция в бухучёте должна быть отражена с помощью специальных счетов и подтверждена документально. Все эти действия регламентируются Федеральным законом № 402-ФЗ.

Бухгалтерский учёт необходим:

— для определения прибыли и выплаты дивидендов

— для оформления заявки на кредиты и субсидии

— для привлечения инвестиций

Методы бухгалтерского учёта

При учёте доходов и расходов, как правило, используются два метода: метод начислений и кассовый метод. При методе начислений все расходы и доходы учитываются именно в том периоде, в котором они возникают, вне зависимости от реального поступления или списания средств со счетов. Кассовый метод подразумевает учёт доходов и расходов и доходов в момент зачисления или списания соответствующих сумм. Метод начислений в бухгалтерском учёте, согласно Налоговому кодексу РФ, могут использовать все налогоплательщики, а вот кассовый метод возможен только для отдельных видов организаций с небольшой выручкой. В любом случае выбранный метод учёта должен быть зафиксирован в учётной политике.

При методе начислений все расходы и доходы учитываются именно в том периоде, в котором они возникают, вне зависимости от реального поступления или списания средств со счетов. Кассовый метод подразумевает учёт доходов и расходов и доходов в момент зачисления или списания соответствующих сумм. Метод начислений в бухгалтерском учёте, согласно Налоговому кодексу РФ, могут использовать все налогоплательщики, а вот кассовый метод возможен только для отдельных видов организаций с небольшой выручкой. В любом случае выбранный метод учёта должен быть зафиксирован в учётной политике.

Основные счета для НДС, используемые в бухгалтерском учёте

При фиксации всех расчётов с использованием налога на добавленную стоимость используются два основных счёта. Счёт 68 «Расчёт по налогам и сборам» и его дополнительный субсчёт 68-НДС. По кредиту 68-НДС начисляется налог для передачи в бюджет, а по его дебетовой составляющей ведутся расчёты по уплате и там же находят отражение суммы, направленные на возмещение налога. Разницей между дебетом и кредитом по счёту 68 становится сумма, которую организации нужно будет оплатить в бюджет. Точнее, если обороты по кредиту обороты больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Разницей между дебетом и кредитом по счёту 68 становится сумма, которую организации нужно будет оплатить в бюджет. Точнее, если обороты по кредиту обороты больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Есть ещё один счёт для проводок – это счёт 19 «НДС по приобретённым ценностям», где как следует из названия, ведётся учёт налога при приобретении различных товаров, в стоимость которых входит налог на добавленную стоимость. Эту сумму организация потом вправе подать к вычету налога по счёту 68. У счёта 19 есть субсчета, например, 19-1 «НДС при приобретении основных средств», 19-2 «НДС по приобретённым нематериальным активам», 19-3 «НДС по приобретённым материально-производственным запасам» и другие. Для каждого субсчета есть зафиксированные в законе положения, какие именно операции нужно в нём отражать.

Счёт 90 «Продажи» предназначен для учёта реализуемых компанией товаров, работ и услуг. По кредиту этого счёта отражается выручка от продажи, а в дебет заносится начисленный при реализации налог.

Типовые проводки по бухгалтерскому учёту НДС

Давайте разберём, как следует фиксировать в бухучёте основные операции хозяйственной деятельности, с которыми сталкивается практически любая компания.

Проводки по НДС. Начисление налога

Реализация собственных товаров и оказание услуг отображается в проводках по начислению НДС следующим образом:

|

Операция |

Дебет |

Кредит |

|

Продажа товаров и оказание услуг по основному профилю компании |

Счёт 90 «Продажи» |

Счёт 68-НДС |

|

Продажа и оказание услуг по дополнительным видам деятельности компании (например, сдача в аренду помещений) |

Счёт 91 «Прочие доходы и расходы» |

Счёт 68-НДС |

|

Учёт налога по поступившим авансам при реализации товаров и услуг |

Счёт 76 «Расчёты с дебиторами и кредиторами» |

Счёт 68-НДС |

|

Учёт погашения задолженности по налогу на добавленную стоимость |

Счёт 68-НДС |

Счёт 51 «Расчётные счета» |

Учёт входного НДС

Учёт входного НДС при приобретении чего-либо. Учёт входного налога на добавленную стоимость с последующим принятием его к вычету.

Учёт входного налога на добавленную стоимость с последующим принятием его к вычету.

|

Операция |

Дебет |

Кредит |

|

Учёт налога при приобретении товаров, работ и услуг |

Счёт 19 «НДС по приобретённым ценностям» |

Счёт 60 «Расчёты с поставщиками и подрядчиками» |

|

Учёт налога по приобретённым товарам и услугам к вычету |

Счёт 68-НДС |

Счёт 19 «НДС по приобретённым ценностям» |

Учёт входного налога на добавленную стоимость и его последующее списание при расходах

Эта проводка применяется в случае, если компания планирует использовать приобретённые товары в операциях, необлагаемых налогом на добавленную стоимость, и соответственно не планирует представлять эту сумму к вычету.

|

Операция |

Дебет |

Кредит |

|

Учёт налога при приобретении товаров |

Счёт 19 «НДС по приобретённым ценностям» |

Счёт 60 «Расчёты с поставщиками и подрядчиками» |

|

Учёт налога по приобретённым товарам, включённый в стоимость товаров |

Счёт 41 «Товары» |

Счёт 19 «НДС по приобретённым ценностям» |

Восстановление НДС

Причины для восстановления налога могут быть разные. Например, организация переходит на спецрежим или начинает использовать имущество в операциях, которые этим налогом не облагаются, допустим, место операции с таким имуществом находится за пределами РФ, и в ряде других ситуаций. В таком случае операции отражаются следующими проводками:

Например, организация переходит на спецрежим или начинает использовать имущество в операциях, которые этим налогом не облагаются, допустим, место операции с таким имуществом находится за пределами РФ, и в ряде других ситуаций. В таком случае операции отражаются следующими проводками:

|

Операция |

Дебет |

Кредит |

|

При переходе на спецрежим |

Счёт 60 «Расчёты с поставщиками и подрядчиками» |

Счёт 68-НДС |

|

При получении освобождения от НДС |

Счёт 91 «Прочие доходы и расходы» |

Счёт 19 «НДС по приобретённым ценностям» |

НДС и авансы

Налог с авансов разрешено принять к вычету только после того, как прошла реализация или после отказа от сделки и возврата аванса.

|

Операция |

Дебет |

Кредит |

|

Поступление аванса |

Счёт 51 «Расчётные счета» |

Счёт 62 «Расчёты с покупателями и заказчиками» |

|

Учёт налога, начисленного с аванса |

Счёт 76 «Расчёты с дебиторами и кредиторами» |

Счёт 68-НДС |

Пенни по налогу на добавленную стоимость

|

Операция |

Дебет |

Кредит |

|

Пенни по НДС |

Счёт 995 «Прибыли и убытки» |

Счёт 68-НДС |

Перечисление налога в бюджет

|

Операция |

Дебет |

Кредит |

|

Перечисление НДС в бюджет |

Счёт 68-НДС |

Счёт 51 «Расчётные счета» |

Подтверждающие документы

При составлении проводок по каждой операции необходимо прикладывать подтверждающие документы. Это могут быть первичные бухгалтерские документы (счета-фактуры, акты, накладные), банковские выписки, бухгалтерские справки и другие.

Это могут быть первичные бухгалтерские документы (счета-фактуры, акты, накладные), банковские выписки, бухгалтерские справки и другие.

В наше время мало кто ведёт бухгалтерский учёт на бумаге, для этого используют специализированные учётные системы и бухгалтерские программы. Электронный документооборот ещё больше упрощает ведение бухучёта. Документы от контрагентов будут приходить вовремя и все операции можно фиксировать в системе с приложением файлов электронных документов, которые удобно хранить и представлять по первому требованию налоговой. Компания Такском поможет подобрать лучшее решение для перехода на электронный документооборот и в случае необходимости обеспечит интеграцию ЭДО с вашей учётной системой.

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Косвенный налог, indirect tax, НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС) (value-added tax (VAT)), ФИСКАЛЬНАЯ ПОЛИТИКА (fiscal policy)

НАЛОГ AD VALOREM (ad

valorem

tax) — налог, взимаемый в процентах от цены за единицу выпуска.

См. потоварный налог, налог на добавленную стоимость (НДС)

ПОТОВАРНЫЙ НАЛОГ (specific tax) — налог, которым облагается по фиксированной ставке каждая физическая единица продукции.

См. налог ad valorem, налог на добавленную стоимость

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС) (value-added tax (VAT)) — косвенный налог, которым государство облагает добавленную стоимость товара или услуги. Налогооблагаемой базой является разность между стоимостью продукции и стоимостью материальных ресурсов и внешних услуг, использованных для выпуска этой продукции. Конечная сумма налога прибавляется к продажной цене товара и уплачивается покупателем. Например, торговец В продаёт свою продукцию по 100 ф. ст. за единицу, а стоимость купленных им ресурсов составляет 80 ф. ст. на единицу продукции. Таким образом, добавленная стоимость составляет 20 ф. ст. на единицу продукции. Если НДС равен 10%, продажная цена единицы продукта составит 110 ф. ст., где 10 ф. ст. — сумма налога, уплачиваемая покупателем. Из этих 10 ф. ст., полученных от потребителя, торговец В оставляет себе 8 ф. ст. в качестве компенсации той суммы НДС, которую он уплатил при покупке факторов производства, а оставшиеся 2 ф. ст. платит государству. Таким же образом торговец А (который поставлял ресурсы торговцу В в сумме 80 ф. ст. на единицу производимой последним продукции), получая сумму НДС, равную 8 ф. ст., от торговца В, оставляет себе из неё определённую сумму НДС, которую он уплатил при покупке соответствующих ресурсов, а оставшуюся сумму платит государству. Итоговое значение всех этих платежей торговцев А, В и др. государству равно 10 ф. ст., которые оплачивает потребитель конечного продукта.

ст., где 10 ф. ст. — сумма налога, уплачиваемая покупателем. Из этих 10 ф. ст., полученных от потребителя, торговец В оставляет себе 8 ф. ст. в качестве компенсации той суммы НДС, которую он уплатил при покупке факторов производства, а оставшиеся 2 ф. ст. платит государству. Таким же образом торговец А (который поставлял ресурсы торговцу В в сумме 80 ф. ст. на единицу производимой последним продукции), получая сумму НДС, равную 8 ф. ст., от торговца В, оставляет себе из неё определённую сумму НДС, которую он уплатил при покупке соответствующих ресурсов, а оставшуюся сумму платит государству. Итоговое значение всех этих платежей торговцев А, В и др. государству равно 10 ф. ст., которые оплачивает потребитель конечного продукта.

В Великобритании некоторые продукты освобождены от НДС, т. е. имеют нулевую ставку налога; остальные облагаются НДС по различным ставкам для различных групп продуктов. Например, детская одежда освобождена от НДС, а НДС на автомобили равен 17. 5%.

5%.

ДОБАВЛЕННАЯ СТОИМОСТЬ (value added) – разность между ценностью продукции фирмы или отрасли (т.е. общей выручкой, полученной от продажи этой продукции) и стоимостью затрат сырья, комплектующих изделий и услуг, покупаемых для обеспечения выпуска этой продукции. «Добавленная стоимость» — это ценность, которую фирма добавляет к купленным материалам и услугам в процессе производства и реализации продукции.

АКЦИЗ (excise duty) — косвенный налог, которым государство облагает определённые товары, прежде всего табак, нефть и алкогольные напитки. Спрос на эти товары неэластичен по цене (см. эластичность спроса по цене), поэтому увеличение ставок акциза, осуществляемое в рамках ФИСКАЛЬНОЙ политики, приводит не только к росту государственных расходов, но также и к тому, что у потребителей остается меньше денег для расходов на другие товары.

КОСВЕННЫЙ НАЛОГ (indirect tax) — налог, которым государство облагает товары и услуги для пополнения своих доходов, использующийся как инструмент фискальной политики. Примерами косвенного налога являются налог на добавленную стоимость и акциз.

Примерами косвенного налога являются налог на добавленную стоимость и акциз.

Изменения ставок косвенного налога могут использоваться как часть фискальной политики для регулирования уровня совокупного спроса. Увеличение налога приводит к уменьшению располагаемого дохода, доступного для расходов на потребление, а уменьшение налога увеличивает располагаемый доход. Косвенные налоги могут быть использованы для воздействия как на структуру спроса, так и на его уровень. Увеличение косвенного налога приводит к снижению потребления социально нежелательных товаров, например сигарет и спиртных напитков. В то же время снижение косвенного налога приводит к повышению уровня потребления социально приемлемых товаров, например основных продуктов питания и книг.

В противоположность прямому налогу, величина которого изменяется в зависимости от дохода налогоплательщика (прогрессивное налогообложение), косвенный налог является регрессивным, поскольку каждый налогоплательщик-потребитель платит одинаковую сумму вне зависимости от дохода.

Ср. прямой налог

См.налогообложение, регрессивное налогообложение, распределение налогового бремени.

УПРАВЛЕНИЕ АКЦИЗОВ И СБОРОВ (customs and excise) — государственный орган, занимающийся сбором косвенных налогов в соответствии с определёнными нормами и правилами. В Великобритании Управление акцизов и сборов собирает средства главным образом в виде налога на добавленную стоимость и акцизного сбора, которым облагаются алкогольные напитки, табак и игра на тотализаторе. Этот государственный орган также контролирует исполнение законов, касающихся импорта и экспорта определённых товаров, взимает импортные пошлины и противодействует попыткам контрабанды.

См. также внутреннее финансирование

ФИСКАЛЬНАЯ ПОЛИТИКА (fiscal policy) — институт системы управления СПРОСОМ, предназначенный для регулирования уровня экономической активности в стране путём изменения налогообложения и ГОСУДАРСТВЕННЫХ расходов.

Налоговые власти (в Великобритании это прежде всего министерство финансов) могут использовать ряд мер для изменения СОВОКУПНОГО СПРОСА или общих расходов: ПРЯМЫЕ налоги на частные лица (подоходный налог) и компании (налог на корпорации) могут быть увеличены, если необходимо сократить общие расходы, например для снижения инфляции (повышение подоходного налога уменьшает располагаемый доход людей, и аналогично повышение налога на корпорации приводит к сокращению части прибыли, идущей на выплату дивидендов и реинвестиции). Другой способ снижения расходов — повышение косвенных налогов: увеличение налога на добавленную стоимость, затрагивающее все продукты, или увеличение акцизов по отдельным продуктам (таким как бензин и сигареты), повышение их цены вызовет понижение покупательной способности потребителей.

Другой способ снижения расходов — повышение косвенных налогов: увеличение налога на добавленную стоимость, затрагивающее все продукты, или увеличение акцизов по отдельным продуктам (таким как бензин и сигареты), повышение их цены вызовет понижение покупательной способности потребителей.

Правительство может воздействовать на общие расходы в экономике, изменяя свои собственные расходы. Так, сокращение государством текущих закупок продуктов или капиталовложений понижает общий уровень расходов в экономике.

Налоговые поступления и государственные расходы связаны в государственном бюджете: общий уровень расходов в экономике можно сократить, повысив налоги и урезав расходы. В этом случае образуется излишек госбюджета. Если цель состоит в увеличении общих расходов, то правительство должно пойти на бюджетный дефицит, снижая налоги и увеличивая свои расходы.

Снижение государственных расходов и рост налогов (изъятия из кругооборота национального дохода) приводят к сокращению совокупного спроса и через эффект мультипликатора ослабляют инфляционное давление при «перегреве» экономики. Напротив, повышение государственных расходов и/или понижение налогов (вливания в кругооборот национального дохода) стимулируют совокупный спрос и через эффект мультипликатора создают дополнительные рабочие места, уменьшая уровень безработицы. На рис. 133 показано увеличение совокупного спроса с AD до AD1 и национального дохода с Y до Y1 под действием повышения государственных расходов и/или снижения налогов, а также падение совокупного спроса с AD до AD2 и национального дохода с Y до Y2 в результате сокращения государственных расходов и/или повышения налогов.

Напротив, повышение государственных расходов и/или понижение налогов (вливания в кругооборот национального дохода) стимулируют совокупный спрос и через эффект мультипликатора создают дополнительные рабочие места, уменьшая уровень безработицы. На рис. 133 показано увеличение совокупного спроса с AD до AD1 и национального дохода с Y до Y1 под действием повышения государственных расходов и/или снижения налогов, а также падение совокупного спроса с AD до AD2 и национального дохода с Y до Y2 в результате сокращения государственных расходов и/или повышения налогов.

Использование бюджетного дефицита в качестве средства борьбы с безработицей впервые было предложено Дж. Кейнсом в 1920-1930 гг. С широким принятием после 1945 г. западными странами кейнсианских идей фискальная политика стала применяться как основное средство «точной настройки» экономики с целью достижения полной занятости.

На практике использование фискальной политики в качестве инструмента краткосрочной стабилизации встречает определённые трудности, уменьшающие её эффективность. Изменение налоговых ставок (особенно ставок подоходного налога) с административной точки зрения трудно предпринять, и осуществление этого изменения займёт известное время. Точно так же значительная часть государственных расходов, например, на школы, дороги, больницы и оборону, отражает долгосрочные экономические и социальные обязательства и не может быть пересмотрена без длительного процесса лоббирования. Кроме того, изменение ставок налогообложения и расходов вызывает эффект мультипликатора (т. е. определённое исходное изменение расходов увеличивается в несколько раз и распространяется по всей экономике), масштабы которого трудно предсказать.

Более того, использование фискальной политики для поддержания совокупного спроса на высоком уровне, с тем чтобы достичь полной занятости, зачастую ведёт к инфляции спроса.

Опыт применения фискальной политики показал, что краткосрочный подход к экономическому управлению оказывается не особенно удачным при стабилизации экономики. Поэтому в последние годы большая значимость стала придаваться среднесрочному управлению экономикой.

Поэтому в последние годы большая значимость стала придаваться среднесрочному управлению экономикой.

Можно искать термины и их толкования на всех сайтах Экономической школы:

Вернуться на страницу «Указатель терминов»

Координация материалов. Экономическая школаФНС России предупреждает о мошенничестве с возвратом НДС

На фоне оказания государством поддержки бизнесу и гражданам активизировались мошенники, предлагающие гражданам вернуть НДС за приобретённые товары. Информация распространяется в видеороликах на YouTube и через рассылку на электронную почту и в мессенджеры.

Мошенники создают фейковые сайты под названием «Единый центр компенсации налога добавленной стоимости (или невыплаченных денежных средств)», внешне напоминающие сайты государственных органов. Их адреса регулярно меняются, но принцип работы остаётся прежним.

На сайте размещается ссылка на фейковое постановление. Оно направлено якобы на поддержку импортозамещения и повышение благосостояния населения. Как утверждается на этих сайтах, согласно постановлению каждый гражданин имеет право на получение денежной компенсации затрат на оплату товаров иностранного производства. Тут же предлагается внести в заданную форму последние шесть или восемь цифр номера вашей банковской карты. Затем система выдает сообщение о сумме положенной компенсации по НДС. При этом отмечается, что получить деньги можно только в ограниченный срок, оплатив ряд услуг: консультация юриста, заполнение анкеты и др. Оплатив все услуги, граждане не получают обещанные мошенниками суммы.

Как утверждается на этих сайтах, согласно постановлению каждый гражданин имеет право на получение денежной компенсации затрат на оплату товаров иностранного производства. Тут же предлагается внести в заданную форму последние шесть или восемь цифр номера вашей банковской карты. Затем система выдает сообщение о сумме положенной компенсации по НДС. При этом отмечается, что получить деньги можно только в ограниченный срок, оплатив ряд услуг: консультация юриста, заполнение анкеты и др. Оплатив все услуги, граждане не получают обещанные мошенниками суммы.

НДС – это налог на добавленную стоимость. Он исчисляется налогоплательщиком-продавцом дополнительно к цене реализуемых товаров, работ, услуг и предъявляется к оплате покупателю. Плательщиками НДС признаются организации и индивидуальные предприниматели. Они имеют право на возврат налога на добавленную стоимость, если излишне уплатили его в бюджет. Также НДС возвращается, если по итогам налогового периода сумма налоговых вычетов превышает его общую сумму, исчисленную по операциям, подлежащим налогообложению.

Право на компенсацию НДС имеют физические лица – граждане иностранных государств при вывозе за границу приобретённых в России товаров (система Tax free).

Возврат налога на добавленную стоимость (компенсация сумм НДС) физическим лицам – гражданам Российской Федерации, не зарегистрированным в качестве индивидуальных предпринимателей и не являющимся его плательщиками, законодательством Российской Федерации о налогах и сборах не предусмотрен.

Также следует учитывать, что при получении денежных средств в рамках государственной поддержки от получателя не требуется оплаты каких-либо услуг.

Напоминаем, что с актуальной информацией о налогах и сборах, в том числе о мерах государственной поддержки, можно ознакомиться на официальном сайте ФНС России или обратившись в ближайшую налоговую инспекцию. Кроме того, получить консультацию можно по телефону Единого контакт-центра ФНС России 8 (800) 222 22 22.

Налог на добавленную стоимость (Институт Гайдара)

Авторы

И. Трунин

Трунин

Серия

Международная конференция «Новые рубежи. Стратегические проблемы следующего этапа экономических реформ в России» 30 июня — 2 июля 1999, Москва, ИЭПП

Проблемы совершенствования косвенного налогообложения, и в частности, налога на добавленную стоимость, в настоящее время являются чрезвычайно актуальными для Российской Федерации. Начиная с 1992 года, когда в стране впервые был введен НДС, ведутся постоянные споры о целесообразности его взимания, величине ставок и порядке исчисления обязательств по налогу, объеме и структуре льгот, порядке взимания НДС при экспорте и импорте товаров и услуг в т.ч. со странами СНГ и таможенного союза. Все это делает актуальным исследование основных направлений совершенствования налога на добавленную стоимость в России.

В начале своего выступления я вкратце расскажу об истории взимания НДС в Российской Федерации.

Осенью 1991 года в ходе обсуждений, которые проводились в Правительстве и Верховном Совете, в дополнение к рассмотренным вариантам налоговой реформы в качестве замены налога с оборота и альтернативы использованию НДС предлагалось введение акцизов, увеличение ставок подоходного налога, введение адвалорного налога с продаж (каскадного или с розничных продаж), повышение ставок налога на прибыль.

Очевидно, что в условиях падения реальных доходов населения и обесценения его сбережений в результате либерализации цен, повышение ставок подоходного налога было совершенно неприемлемым решением, т.к. с психологической точки зрения рост прямых налогов всегда менее предпочтителен, чем повышение косвенных налогов. Поскольку следует различать объективное налоговое бремя (потеря ресурсов для налогоплательщика) и субъективное налоговое бремя (как ощущение налогоплательщиком уплаты части своего дохода в качестве налогов), исходя из субъективной оценки тяжести налога плательщики и политики могут предпочитать «невидимые» косвенные налоги прямым. В пользу усиления роли косвенного налогообложения говорит и то, что оно в отличие от подоходного налога оказывает при определенных условиях меньшее отрицательное влияние на сбережения.

Повышение ставок налога на прибыль также было нежелательным, вследствие уже существовавшего достаточно высокого уровня эффективной ставки налогообложения (с учетом обложения части затрат предприятий на рабочую силу и капитал). В то же время использование косвенных налогов обеспечивало необходимую преемственность налоговой системы, при которой замена налога с оборота на адвалорный налог позволяла избежать неблагоприятных психологических эффектов.

В то же время использование косвенных налогов обеспечивало необходимую преемственность налоговой системы, при которой замена налога с оборота на адвалорный налог позволяла избежать неблагоприятных психологических эффектов.

Таким образом, введение НДС с высокой ставкой (28%) в 1992 году было, как представляется, наилучшим решением по сравнению с возможными тогда альтернативами. Оно позволило увеличить общий уровень налоговых изъятий. При этом широкая база налога создала предпосылки стабильности поступлений во времени. За счет преемственности НДС по отношению к налогу с оборота (по функциям) и по отношению к использовавшемуся в 1991 году налогу с продаж (по технике взимания) введение налога внесло не слишком значительные изменения в налоговую систему, вызвав, по нашему мнению, минимально возможный скачок общего уровня цен по сравнению с другими факторами их роста, было психологически относительно безболезненным. Пониженная ставка на продукты питания позволила обеспечить прогрессивность налоговой системы, отвечающую требованиям социальной справедливости в условиях невозможности за короткий срок обеспечить создание действенной системы адресной поддержки низкодоходных слоев населения. Использование небольшого количества ставок (основная, пониженная и нулевая) позволило внести минимальные искажения в относительные цены. Техника взимания НДС обеспечила сравнительно малые возможности уклонения от налога и тем самым необходимую бюджетную отдачу и уровень справедливости налоговой системы.

Использование небольшого количества ставок (основная, пониженная и нулевая) позволило внести минимальные искажения в относительные цены. Техника взимания НДС обеспечила сравнительно малые возможности уклонения от налога и тем самым необходимую бюджетную отдачу и уровень справедливости налоговой системы.

Поступления налога на добавленную стоимость в консолидированный бюджет Российской Федерации, возросшие в течение первого года взимания налога до 11% ВВП, затем снизились и колебались между 5% и 7% ВВП. Между тем, в странах ОЭСР, поступления НДС в государственный бюджет колеблются от 1,5% до 13% ВВП, находясь в среднем на уровне 6-8% ВВП.

Порядок взимания НДС изменялся в течение 7,5 лет его существования в Российской Федерации. Среди наиболее существенных изменений следует отметить изменение ставки налога, введение льготной ставки, изменение списка льготных категорий товаров и услуг, изменение порядка возмещения НДС при осуществлении капитальных вложений, введение использования счетов-фактур при расчете обязательств по налогу.

Среди неудавшихся попыток реформирования рассматриваемого налога следует выделить прежде всего введение с помощью постановления Правительства летом 1998 года порядок определения момента возникновения обязательств по налогу по методу начислений, а также принятие закона о понижении ставки налога до 15% весной 1999 года и последующем ее снижении до 10%. При этом первое из этих решений было отменено постановлением Верховного суда, а второе -отклонено Президентом.

На основе проведенного в ходе исследования анализа теоретических основ взимания налога на добавленную стоимость и сравнительного анализа международного опыта функционирования систем НДС можно сформулировать ряд предложений по реформированию российского налога на добавленную стоимость, которые приводятся ниже. Наши предложения будут касаться следующих позиций:

1) Ставка налога

2) База налога

3) Льготы по налогу и порядок его исчисления

4) Момент возникновения обязательств по НДС

5) Проблемы распределения поступления налога между бюджетами различных уровней

6) Принципы территориальности при уплате налога

7) Особенности уплаты НДС малыми предприятиями

8) Вопросы внутреннего и внешнего толлинга

9) Вопросы налогообложения сельскохозяйственной продукции

Ставка налога. Исходя из соображений, подробно рассмотренных в соответствующем разделе настоящей работы, предлагается установить единую ставку налога на добавленную стоимость и зафиксировать ее на уровне около 20%.

Исходя из соображений, подробно рассмотренных в соответствующем разделе настоящей работы, предлагается установить единую ставку налога на добавленную стоимость и зафиксировать ее на уровне около 20%.

База налога. В целях повышения нейтральности налоговой системы, мы предлагаем значительно расширить базу обложения налогом на добавленную стоимость.

Во-первых, необходимо исключить из перечня услуг, освобождаемых от уплаты НДС, работ по строительству жилых домов. Указанные услуги уже были включены в состав налогооблагаемого оборота во втором квартале 1995 года, однако с января 1996 года вновь исключены из базы налога при строительстве жилья с использованием средств государственного бюджета. По оценкам Министерства финансов, потери бюджета от этого решения в условиях 1996 года составили около 0,3% ВВП. Однако, как показывает анализ практики 1995-1996 годов, цены на жилье мало реагировали на изменение налогового законодательства. В результате цель данного освобождения — увеличение доступности жилья для населения — не достигается, и ее наличие лишь искажает условия хозяйствования для строительных предприятий.

В результате цель данного освобождения — увеличение доступности жилья для населения — не достигается, и ее наличие лишь искажает условия хозяйствования для строительных предприятий.

Во-вторых, необходимо включить в состав налогооблагаемого оборота целый ряд услуг: в частности, оказываемые предприятиями туристско-экскурсионной сферы, услуги в области обеспечения пожарной безопасности, по полиграфической, редакционной и издательской деятельности.

В-третьих, необходимо разрешить вычитать из обязательств по НДС сумму налога, уплаченную за услуги строительных организаций при осуществлении капитального строительства. В настоящее время сумма налога на добавленную стоимость, уплаченная поставщикам (подрядчикам) по вводимым в эксплуатацию законченным капитальным строительством объектам независимо от источника финансирования, не принимается к возмещению и относится на увеличение балансовой стоимости основных средств и нематериальных активов с последующим отнесением уплаченных сумм на амортизационные отчисления. Подобный подход искажает сущность НДС как налога на текущее потребление, т.к. включение НДС в состав балансовой стоимости основных средств переносит налоговые платежи на будущие периоды.

Подобный подход искажает сущность НДС как налога на текущее потребление, т.к. включение НДС в состав балансовой стоимости основных средств переносит налоговые платежи на будущие периоды.

Льготы по налогу. В целях увеличения уровня нейтральности налога на добавленную стоимость следует ликвидировать пониженную ставку (10%), применяемую в основном для продуктов питания. Нулевая ставка НДС должна применяться только для экспорта.

В целях предотвращения процессов уклонения от налогов следует отменить освобождение от НДС, предоставляемое предприятиям, использующим труд инвалидов и находящимся в собственности общественных организаций инвалидов. Учитывая социальное значение поддержки этих категорий населения, освобождение от НДС должно быть заменено прямыми дотациями из государственного бюджета.

Порядок исчисления налога. Величина налоговых обязательств по НДС в промышленности определяется как разница между величиной налога, полученной от покупателей, и величиной налога, уплаченной поставщикам сырья, материалов, топлива, работ, услуг, стоимость которых относится на издержки производства.

Однако в других секторах экономики имеются свои особенности уплаты налога. Предприятия розничной торговли уплачивают налог, исходя из разницы между ценой продажи товаров и оптовой ценой их поставщиков, включающих налог на добавленную стоимость. Иными словами, НДС платится с величины торговой надбавки, равной разнице между ценой покупки и продажи. Аналогично, предприятия-посредники платят налог исходя из своего дохода, равного комиссионному вознаграждению. Строительные предприятия платят налог как долю стоимости строительно-монтажных работ.

Некоторое время назад было введено использование счетов-фактур в целях исчисления обязательств по НДС.

Однако даже в промышленности, сельском хозяйстве и оптовой торговле, где по смыслу расчет налога близок к фактурному методу, его исчисление осуществляется на основе данных, содержащихся в балансе предприятия. Такой метод значительно усложняет порядок уплаты налога, т.к. ставит расчет его величины в зависимость от процедуры бухгалтерского учета дохода и прибыли предприятий. Такой метод расчета НДС делает его непрозрачным и, соответственно, значительно затрудняет контроль за правильностью и своевременностью его уплаты. Кроме того, он требует от предприятий ежемесячного составления балансов, предоставляемых в налоговую инспекцию.

Необходимо, чтобы налоговые инспекции начали контролировать правильность и своевременность уплаты налога не на базе бухгалтерского баланса, а с помощью счетов-фактур. При этом каждая сделка должна оформляться счетом-фактурой (что уже делается в настоящее время), составляемого в трех экземплярах, один из которых представляется в налоговую инспекцию, а остальные два — оставаться у сторон сделки.

Ряд необходимых условий для перехода к фактурному методу исчисления НДС уже создан. Так, с января 1996 года установлено, что предоставление кредита по НДС осуществляется исходя из факта приобретения соответствующих товаров, а не из фактов их списания на издержки, принятия на учет, прошествия определенного срока с момента принятия на учет или ввода в эксплуатацию (шести месяцев). Эти меры позволяют избежать инфляционного роста обязательств по налогу вследствие обесценения затрат предприятия на приобретение основных и оборотных средств.

Момент возникновения обязательств по НДС. Как можно показать с помощью статистического анализа, используемая техника взимания НДС приводит к существенному влиянию инфляции на величину налоговых обязательств предприятий, причем инфляция неодинаково воздействует на различные предприятия. Момент возникновения обязательств по НДС для налогоплательщика в настоящее время — это поступление денег на его счет. В условиях инфляции при наличии значительной дебиторской задолженности клиентов в выигрыше оказываются дебиторы, а предприятие-кредитор, являющееся налогоплательщиком, и бюджет несут потери.

Для предотвращения подобного положения необходимо установить порядок учета продажи по методу возникновения обязательств. Первоначальный проект Налогового кодекса, утвержденный Государственной Думой РФ в первом чтении в июне 1997 года, устанавливал, что для целей обложения НДС продажа товаров и услуг рассматривается как имевшая место в наиболее ранний из следующих сроков: а) момент, когда продавец выписывает счет; б) момент, когда продавец получает плату за продажу; в) момент, когда товар или услуга попадают в распоряжение покупателя. Такой порядок имеет то безусловное преимущество, что минимизирует потери бюджета от инфляционного обесценения налога за время, прошедшее от осуществления сделки до момента возникновения обязательств перед бюджетом.

Распределение поступлений НДС между федеральным и региональными бюджетами. Одним из важнейших вопросов, касающихся налога на добавленную стоимость в России является распределение его поступлений между бюджетами различных уровней. Ниже мы рассмотрим возможные варианты распределения НДС между федеральным бюджетом и бюджетами субъектов Федерации. В связи с этим напомним, что начиная со второго квартала 1994 года были установлены единые нормативы отчислений от налога на добавленную стоимость в бюджеты субъектов Федерации в размере 25% от поступлений налога с территории региона. Закон о федеральном бюджете на 1999 год сократил долю бюджетов субъектов РФ, начиная с 1 апреля 1999 года, до 15%.

Такая схема зачисления налога на добавленную стоимость в региональные бюджеты не является нейтральной по отношению к распределению базы налога по стране. Поступления НДС должны полностью зачисляться в федеральный бюджет, а компенсация выпадающих доходов региональных бюджетов — производиться в виде прямой финансовой поддержки. При существующем порядке распределения доходов от НДС выигрывают прежде всего те субъекты Федерации, где официально образуется большой объем добавленной стоимости, причем это может происходить как фактически, так и с помощью трансфертного ценообразования, а также в регионах, где сосредоточено экспортное производство. В то же время потери несут регионы, с территории которых добавленная стоимость перемещается путем трансфертных цен (или на территории которых находятся филиалы крупнейших компаний-налогоплательщиков, не осуществляющих платежи НДС в региональные бюджеты), а также депрессивные регионы, где реализация значительной части товаров и услуг происходит на теневом рынке, который не поддается (или слабо поддается) налоговому контролю.

В этих условиях нам представляется рациональным переход на двухэтапную систему перераспределения НДС между федеральным и региональными бюджетами. Зачисление доли поступлений налога, закрепленной за бюджетами регионов, можно было бы осуществлять пропорционально численности населения.

Расчеты показали, что приведенные ранее соображения об перераспределения поступлений НДС в пользу менее обеспеченных регионов в случае их зачисления в бюджеты субъектов РФ пропорционально численности населения в целом подтверждаются. Так, регионы, которые при использовании подобной схемы в 1997 году понесли бы наибольшие потери практически в полном составе являются регионами-донорами или регионами с устойчивым финансовым положением: это прежде всего Ханты-Мансийский автономный округ, Республика Татарстан, Ямало-Ненецкий АО, г.Москва, Самарская область и Республика Башкортостан, Ярославская, Свердловская области и Республика Коми, а также Московская, Кемеровская, Пермская, Нижегородская и Тюменская области, Красноярский край. В то же время среди субъектов Федерации, чьи доходы увеличились бы больше всего находятся в основном депрессивные или высокодотационные регионы: так, доходы Коми-Пермяцкого АО, Ингушской Республики и Агинского Бурятского АО увеличились бы соответственно на 12,3%, 14,6% и 16,5%, а доходы таких регионов, как Республики Тыва, Адыгея, Северная Осетия, Марий Эл, Алтай, Дагестан, Карачаево-Черкесская и Кабардино-Балкарская Республики, Пензенская, Тамбовская и Брянская области, Усть-Ордынский Бурятский автономный округ, Ставропольский край возросли на величину от 6% до 10% по сравнению с фактическими доходами в 1997 году. Таким образом, указанный метод зачисления НДС будет способствовать как более равномерному поступлений налога в региональные бюджеты, так и перераспределению бюджетных средств от высокообеспеченных регионов в пользу низкообеспеченных субъектов РФ.

Предлагаемая схема распределения доходов бюджетной системы от налога на добавленную стоимость имеет ряд преимуществ и недостатков. Среди преимуществ следует в первую очередь отметить, что при двухэтапной системе появляется возможность распределять поступления НДС, как это требуют теоретические соображения, за вычетом возврата НДС при экспорте, в то время как при одноэтапной системе возмещение сумм уплаченного налога происходит полностью из федеральной доли НДС. С другой стороны, переход к двухэтапной системе распределения налога на добавленную стоимость представляется достаточно сложным с политической точки зрения. По-видимому, региональные власти окажут сопротивление введению подобной схемы по нескольким причинам: во-первых, двухэтапная система предполагает наличие временного интервала между поступлением налога в федеральный бюджет и его последующим перераспределением между регионами, тогда как в настоящее время 15% любого платежа НДС (за исключением таможенных) зачисляется в региональный бюджет одновременно с зачислением 85% на счета федерального бюджета.

Во-вторых, основным условием для введения двухэтапной системы распределения НДС является бесперебойное функционирование системы расчетов между федеральным и региональными бюджетами. Очевидно, что при постоянных задержках в расчетах и выделении финансовой помощи, а также при общем низком уровне доверия к федеральному центру региональные власти вряд ли согласятся на перечисление доходов от НДС в федеральный бюджет в полном объеме, не имея никаких гарантий получения причитающейся им доли.

Тем не менее, основной рекомендацией по совершенствованию системы распределения поступлений налога на добавленную стоимость между федеральным и региональными бюджетами является переход к полному зачислению доходов от НДС в федеральный бюджет, либо к двухэтапной системе распределения НДС пропорционально численности населения субъектов Федерации.

Принципы территориальности. Важным вопросом являются правила территориальности при уплате НДС, в т.ч. при экспорте и импорте в страны СНГ. В настоящее время налог на добавленную стоимость при экспорте из России в страны ближнего зарубежья взимается в зависимости от заключенных с этими странами двусторонних соглашений. В большинстве случаев экспорт облагается в стране производителе, а импорт — в стране назначения обложению не подлежит. В то же время, в случае, если ставка НДС в стране происхождения товара ниже, чем в России, то согласно заключенным соглашениям, импортер обязан доплатить разницу в бюджет.

Значительная доля внешней торговли России приходится на страны СНГ, поэтому решение вопроса о переходе в торговле с этими странами на принцип освобождения от налога экспорта и введение налогообложения импорта может весьма существенно повлиять на поступления в бюджет России. Следует также учитывать, что ложный экспорт в страны дальнего зарубежья в настоящее время является одним из распространенных методов уклонения от НДС. При переходе на режим освобождения от налога экспорта в страны СНГ возможности для злоупотреблений резко возрастут, вследствие отсутствия нормально оборудованных и функционирующих таможенных границ между странами СНГ и наличия внутри СНГ неоднородных таможенных режимов (например, таможенный союз Белоруссии и России).

Исходя из сказанного и сложившихся политических реалий в области возможностей России координировать налоговую политику с другими странами СНГ, на наш взгляд, необходимо предусмотреть переход по странам СНГ на тот же порядок уплаты НДС, который существуют во взаимоотношениях со странами дальнего зарубежья. Однако важнейшим условием при этом должно стать предварительное укрепление фискальных границ внутри СНГ.

Одной из ключевых проблем взимания налога на добавленную стоимость в России является применение этого налога во внешнеторговых связей со странами СНГ и таможенного союза. В настоящее время обложение импорта в Россию из стран-членов Содружества независимых государств производится по ставкам страны происхождения с компенсацией разницы в налоговых ставках. В то же время, при взаимоотношениях со странами Таможенного союза — Белоруссией, Казахстаном, Киргизией и недавно присоединившимся к союзу Таджикистаном — не взимается таможенных платежей, в т.ч. и налога на добавленную стоимость. При этом таможенное законодательство указанных стран не унифицировано, а Киргизстан уже является членом Всемирной торговой организацией, что накладывает дополнительные обязательства по установлению импортных пошлин, не согласующиеся с правилами таможенного союза.

В этих условиях федеральный бюджет Российской Федерации несет значительные потери таможенных платежей вследствие беспошлинного ввоза товаров из стран Таможенного союза с низкими ставками налогов на импорт. Очевидно, что проблема введения таможенной границы между указанными странами и взимание компенсирующих как разницу между ставками налога в России и стране-импортере во многом является политической. Тем не менее, мы считаем целесообразным внесение поправок в документы о перемещении товаров и услуг внутри таможенного союза, которые бы предусматривали отмену таможенной границы между странами-членами только после полной унификации таможенного законодательства.

Малые предприятия. Особый режим уплаты НДС должен быть разработан для малых предприятий. Как показывает опыт развитых стран, по отношению к налогу на добавленную стоимость малые предприятия могут иметь следующие преимущества. Во-первых, если оборот предприятия не превышает некоторой суммы, то оно имеет выбор того, быть или не быть плательщиком НДС (имеют право выбора статуса облагаемого НДС лица). В некоторых странах в качестве критерия учитывается также число работников и объем потенциально возможного налога. Во-вторых, применяется модифицированный упрощенный порядок уплаты налога, в т.ч. возможность использования стандартизированных формул расчета налога.

Среди мер, направленных на упрощение порядка расчета налога для малых предприятий, следует отметить разрешение определения налога на базе учета по кассовому методу (на основе платежей), определение налога на основе применения некоторого процента к покупкам и (или) продажам предприятия.

Исходя из описанного опыта, в России в целях обеспечения упрощения контроля за уплатой НДС и предоставления определенной льготы малому бизнесу следует установить минимальную величину оборота, ниже которой налог на добавленную стоимость с предприятия не взимается (разумеется ему не предоставляется кредит по НДС по приобретенным товарам). При этом должно быть установлено, что предприятие, освобожденное от уплаты налога, может по своему решению быть зарегистрировано как плательщик НДС.

Вопросы внутреннего и внешнего толлинга. При анализе российского налога на добавленную стоимость следует отдельно остановиться на вопросах внешнего и внутреннего толлинга, т.е. переработки давальческого сырья. Действовавший ранее порядок, касающийся приравненных к экспорту отдельных коммерческих операций без вывоза товаров с таможенной территории Российской Федерации за границу, в соответствии с которыми осуществлялась работа предприятий металлургической промышленности (главным образом, алюминиевой и медной), предусматривал оформление проданных иностранному лицу российских товаров в таможенный режим экспорта, что освобождало указанные товары от налога на добавленную стоимость. Аналогичные сырьевые товары, закупаемые российским производителем, облагались налогом на добавленную стоимость, что уменьшало оборотные средства российских производителей и ставило их в неравные условия с иностранными лицами на внешнем рынке. Указанный режим в отношении предприятий металлургической промышленности утверждался каждый год отдельным постановлением Правительства, и на момент написания настоящей работы у нас нет информации о том, будет ли этот порядок продлен на 1999 год.

По нашему мнению, режим внутреннего и внешнего толлинга целесообразно заменить созданием на крупных металлургических предприятиях, значительная доля продукции которых поставляется на экспорт, свободных складов или свободных таможенных зон. В этом случае любая поставка сырья на эти предприятия будет в целях налогообложения рассматриваться как пересечение таможенной границы Российской Федерации, т.е. как экспорт. При установлении на территории предприятий подобных таможенных режимов поставка сырья, произведенного внутри страны, оформляется как экспорт и производится возврат НДС, при поставке на это предприятие сырья из-за границы России, не происходит импорта с таможенной точки зрения, т.е. не происходит дискриминации отечественного сырья. Вместе с тем, исчезает необходимость в принятии отдельных постановлений по внутреннему толлингу, т.к. вопросы функционирования свободных складов и свободных таможенных зон регламентируются действующим таможенным законодательством.

Также следует отметить, что при переходе на учет возникновения налоговых обязательств по методу начислений и урегулированию своевременного возврата НДС при экспорте отпадает необходимость в использовании специальных режимов внутреннего толлинга и специальных таможенных режимов, т.к. при непрерывном производственном цикле и разумном управлении запасами для предприятия становится безразлично, какое сырье приобретать — импортное или отечественное.

Налогообложение продукции сельского хозяйства. Касательно налогообложения сельскохозяйственной продукции нам представляется нецелесообразным вводить особые режимы уплаты налога на добавленную стоимость применительно к предприятиям сельского хозяйства.

Взимание НДС по так называемой «плоской» ставке в некоторых странах мира (что означает начисление налога на продажи предприятия по пониженной ставке без принятия к возмещению сумм налога, уплаченных при покупке сырья и оборудования) обусловлено тем фактом, что в этих странах бльшая часть сельскохозяйственной продукции производится малыми фермерскими хозяйствами, не имеющими возможности вести полноценный бухгалтерский учет.

В то же время, в России, где доля фермерских хозяйств в производстве сельскохозяйственной продукции крайне низка, применение особых режимов налогообложения для крупных сельсхозпредприятий является, по нашему мнению, нецелесообразным.

Как изменится налог на добавленную стоимость — Российская газета

С октября вступают в силу изменения в Налоговый кодекс, которые касаются налога на добавленную стоимость (НДС).

Фото: iStock

Пальмовое масло станет более дорогим ингредиентом. НДС на него повышается с 10 до 20 процентов. В то же время ставка налога на фрукты и ягоды, включая виноград, снижается с 20 до 10 процентов.

Сейчас внутренний сбор фруктов и ягод в России уступает объемам, которые ввозятся из-за границы. Снижение ставки НДС позволит отечественным производителям плодово-ягодной продукции увеличить оборотные средства и направить их на закладку новых садов, на внедрение технологий. Все это в результате должно насытить российский рынок фруктами и ягодами отечественного производства, сделать их доступнее и дешевле.

Что касается пальмового масла, то оно активно используется в производстве многих пищевых продуктов. Доля молочной продукции при изготовлении которой в качестве ингредиента применяется этот дешевый растительный жир, по разным оценкам, составляет от 20 до 50 процентов. Это снижает их качество. Более того, с рынка вытесняются натуральные молочные продукты, поскольку их производить дороже. Повышение ставки НДС для пальмового масла должно изменить эту ситуацию.

Также с 1 октября в России начинает действовать бессрочная нулевая ставка НДС для авиарейсов, пункты отправления и назначения которых, а также промежуточные точки маршрута, расположены вне Москвы.

По общему правилу внутренние авиаперевозки в России облагаются НДС по ставке 10 процентов. Исключение составляли маршруты (туда и обратно) в Крым, Севастополь, Калининградскую область и Дальневосточный федеральный округ. В отношении них ставка НДС составляет ноль процентов. И теперь она будет действовать и для воздушных перевозок, которые осуществляются в обход московского авиаузла.

Повышение НДС на пальмовое масло до 20 процентов должно оздоровить российский рынок молочной продукции

Обнуление НДС позволит стимулировать развитие региональной инфраструктуры, увеличить общий трафик авиаперелетов внутри страны и снизить нагрузку на московские аэропорты.

Банки

Золото без НДС

В интернете активно распространяется информация, что с 1 октября также вступает в силу отмена 20 процентов НДС при приобретении гражданами драгоценных металлов, например, золота в слитках у банков.

Но это не совсем так.

Норма, которая появилась в Налоговом кодексе касается освобождения от НДС банковских операций по привлечению драгоценных металлов во вклады. То есть налог «не включается», если клиент передает банку золото для хранения на депозите. Но и это, как пояснили «РГ» в минфине, не новая норма. Она прописана в статье 5 Закона «О банках и банковской деятельности». И с 1 октября поправки в Налоговый кодекс лишь привели в соответствие с этим законом терминологию раздела, где упоминаются банковские операции.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Налог на добавленную стоимость (НДС) | Что такое налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) — это потребительский налог, начисляемый на добавленную стоимость на каждом этапе производства товара или услуги. Каждое предприятие в цепочке создания стоимости получает налоговый кредит на уже уплаченный НДС. Конечный потребитель этого не делает, что делает его налогом на конечное потребление.

Механика НДС и налога с продаж

Каждое предприятие в производственной цепочке должно уплачивать НДС на стоимость произведенного товара / услуги на этом этапе, при этом НДС, ранее уплаченный за этот товар / услугу, вычитается на каждом этапе.Однако конечный потребитель платит НДС, не имея возможности вычесть ранее уплаченный НДС, что делает его налогом на конечное потребление. Кредитная система, встроенная в НДС, гарантирует, что только конечное потребление может облагаться НДС.

Налоги с продаж, для сравнения, взимаются продавцом только в точке конечного потребления. Однако налоги с продаж часто применяются к производственным ресурсам, которые также могут использоваться в качестве потребительских товаров, таких как офисное оборудование, увеличивая затраты для предприятий, а не облагая налогом конечное потребление.

Ставки НДС

Средняя мировая ставка НДС составляет около 15 процентов, при этом средние показатели по региону колеблются от примерно 12 процентов в Азии до 20 процентов в Европе. США уникальны среди крупных стран тем, что взимают государственные и местные налоги с продаж вместо общенационального НДС. Средняя ставка налога с продаж в штате и в США составляет 6,6% в 2020 году.

База НДС

Чтобы свести к минимуму экономические искажения, в идеале существует единая ставка НДС, которая взимается со всего конечного потребления.Однако большинство стран взимают пониженные ставки и освобождают определенные товары и услуги от НДС.

Одной из основных причин снижения ставок НДС и товаров / услуг, освобожденных от НДС, является поощрение справедливости, поскольку домохозяйства с низкими доходами, как правило, тратят большую часть дохода на товары и услуги, такие как продукты питания и общественный транспорт. Другие причины включают поощрение потребления «благородных товаров» (например, книг), продвижение местных услуг (например, туризм) и устранение внешних факторов (например, экологически чистой энергии).

Однако исследование ОЭСР показало, что снижение ставок НДС и освобождение от НДС часто неэффективны для достижения этих целей политики, а в некоторых случаях даже могут иметь регрессивный характер. Вместо этого для решения проблем справедливости ОЭСР рекомендует меры, непосредственно направленные на увеличение реальных доходов более бедных домохозяйств.

Поступления от НДС

Доходы от НДС в размересоставляют значительную долю общих налоговых поступлений в странах, взимающих такой налог (более 140 стран мира и все страны ОЭСР, кроме США).В 2018 году поступления от НДС в среднем составляли почти 21 процент от общих налоговых поступлений в странах ОЭСР с НДС.

Налог с продаж и налог на добавленную стоимость (НДС)

В США предприятия освобождены от многих налогов по всей цепочке поставок. Однако во многих странах мира используется налог на добавленную стоимость, а не стандартный налог с продаж для конечных потребителей.

Студенты, которые хотят продолжить карьеру в области международного налогообложения, должны понимать множество различий между двумя типами налогов.

Что такое налог с продаж?

Налог с продаж взимается исключительно розничным продавцом при окончательной продаже товара или услуги. Его оплачивает конечный потребитель. Как правило, налог с продаж уплачивается только за явно перечисленные услуги. Он собирается только один раз, когда товар или услуга продаются кому-то для окончательного использования.

Однако это не означает, что продавцы и производители никогда не платят налоги с продаж. Например, если компания производит электронные товары, она не будет платить налог с продаж на компоненты, которые она покупает для изготовления товаров, но она будет платить налог с продаж при покупке оборудования для обеспечения безопасности, используемого ее персоналом.Оборудование не является непосредственной частью конечного продукта, поэтому оно не является исключением.

Обычно от налога с продаж освобождаются:

● Товары, приобретенные для перепродажи

● Компоненты / ингредиенты, приобретенные для создания товаров для продажи

● Машины и оборудование, которые непосредственно используются для создания товаров

● Контейнеры и упаковка, используемые для отправки товаров на продажу

В особых случаях налог с продаж может применяться к одному и тому же товару на неопределенный срок. Например, потребитель может заплатить налог с продаж при покупке нового автомобиля.Позже, когда кто-то другой покупает автомобиль, он или она также может заплатить налог с продаж на автомобиль. Это будет продолжаться столько раз, сколько будет продано транспортное средство.

Иностранные посетители США часто не понимают, что налог с продаж не включен в прейскурант розничных товаров. В отличие от многих европейских стран, определение налогооблагаемых товаров варьируется от юрисдикции к юрисдикции на всей территории США и их территорий.

Например, Миннесота, Пенсильвания, Нью-Йорк, Вермонт, Массачусетс и Нью-Джерси не взимают налог с продаж на одежду.Большинство юрисдикций освобождают продукты питания и лекарства от налога с продаж. Орегон, Нью-Гэмпшир, Монтана и Делавэр вообще не имеют государственного налога с продаж.

Аляска не имеет налога с продаж на уровне штата, но позволяет местным юрисдикциям устанавливать свои собственные правила. Мичиган, Мэриленд, Кентукки и Айдахо взимают налоги на уровне штата, но не позволяют местным властям устанавливать свои собственные правила.

Когда Интернет стал важным элементом экономики, он вызвал ряд проблем для налоговых органов.Интернет позволил потребителям легко и часто приобретать товары из других юрисдикций, вызывая путаницу в отношении того, какая налоговая ставка применима к каким товарам. В 1992 году Верховный суд по делу Quill Corp. против Северной Дакоты установил, что штаты не могут взимать налог с продаж на товары, проданные через Интернет, если продавец не имеет физического присутствия в штате. В июне 2018 года Верховный суд отменил это решение, сославшись на тот факт, что теперь интернет-магазинам стало намного проще определять, где находятся покупатели, и, следовательно, собирать правильный налог с продаж.

Что такое налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) взимается по всей цепочке поставок. Это означает, что поставщики, дистрибьюторы, производители и розничные торговцы собирают налог со всех соответствующих продаж. В США нет налога на добавленную стоимость; это исключительно соображения международной торговли. Некоторые страны, например Канада, называют НДС налогом на товары и услуги (GST).

Чтобы проиллюстрировать, как работает НДС, рассмотрим производство персонального компьютера. Производитель компонентов покупает сырье у поставщика.Другая организация собирает компьютер и добавляет программное обеспечение. Розничный торговец покупает компьютеры оптом и продает их отдельным потребителям. На каждом этапе к продукту добавляется стоимость. НДС покрывает стоимость, которую каждое предприятие добавляет к продукту, а не общую стоимость товара. Следовательно, когда компьютерная компания продает продукцию розничному продавцу, она снимает с себя ответственность за добавленную стоимость, добавленную производителем компонентов.

В приведенном выше примере показан метод НДС на основе счета-фактуры. Он широко используется во всем мире.В некоторых странах, например в Японии, используется другой метод. Этот метод на основе счетов требует, чтобы компании рассчитывали стоимость всех продаж, а затем вычитали все налогооблагаемые покупки. Затем к разнице применяется НДС.

Ставки НДСсильно различаются по всему миру, как и правила освобождения от уплаты налогов. Для справки:

● Германия: НДС 19 процентов; пошлины 5-7 процентов.

● Великобритания: НДС 20 процентов; пошлины 0-15 процентов.

● Китай: НДС 17 процентов; пошлины 0-35 процентов.

● Россия: НДС 18 процентов; пошлины 5-20 процентов.

● Индия: НДС 1-15 процентов; пошлины 0-30 процентов.

Одно из самых больших различий между налогом с продаж и НДС — это, пожалуй, требование наличия достаточной документации. В розничной торговле налог с продаж устанавливается в пределах местной юрисдикции и добавляется автоматически. Потребитель не может оспаривать налог и ничего не может сделать для изменения ставки. В случае НДС предприятия должны вести подробную документацию, чтобы претендовать на налоговые льготы. Документация одной организации в цепочке поставок должна соответствовать документации, предоставленной другими организациями, в противном случае возрастет риск аудита.Система НДС предусматривает своего рода саморегулирование, поскольку у каждой организации есть стимул точно отслеживать свои налоги, чтобы не платить больше, чем она должна, или брать на себя больше, чем ее справедливая доля в стоимости. Точно так же освобождение от НДС должно быть хорошо задокументировано, чтобы избежать аудита.

Налоговым специалистам, работающим в организациях, ведущих бизнес в нескольких странах, необходимо знать иностранное налоговое законодательство, а также внутренние правила. Студенты онлайн-программы магистра наук в области налогообложения в Школе бизнеса D’Amore-McKim при Северо-Восточном университете имеют возможность зарегистрироваться в системе налогообложения юридических лиц, которая включает два курса по входящим и исходящим международным транзакциям.

Узнайте больше о том, как онлайн-программа магистра наук в области налогообложения может подготовить вас к работе со сложным международным налоговым законодательством.

Рекомендуемая литература

Что в имени? Прогрессивное и регрессивное налогообложение

Взгляд на карьеру в налоговом учете

Онлайн-программа MST Северо-Восточного университета

Источники

Налог с продаж одежды

Сравнение налога на добавленную стоимость с другими налогами на розничную продажу

Разница между налогом на добавленную стоимость и налогом с продаж

Как будет взиматься НДС?

Ставки налога на добавленную стоимость по странам

Что это такое и как это работает?

НДС — это потребительский налог на товары и услуги в E.США (включая Великобританию) и другие зарубежные страны. Соединенные Штаты не облагают НДС товары из США; вместо этого в США была принята система налогообложения продаж и использования. В рамках данного обсуждения мы сосредоточимся на НДС.

При покупке товаров или услуг НДС включается в цену товара или услуги. Когда предприятия взимают НДС с товаров и услуг, это создает дополнительный уровень подотчетности и обязательств перед налоговыми органами, поскольку этот налог должен переводиться в соответствующий орган, а не удерживаться или рассматриваться предприятием как дополнительный доход.Эти платежи производятся ежемесячно, ежеквартально или ежегодно и рассчитываются совместно с бухгалтером предприятия для обеспечения точности.

В каждой стране своя ставка НДС. В Великобритании эта ставка в настоящее время составляет 20% с некоторыми исключениями или категориями пониженных ставок. Категории с пониженными ставками НДС могут варьироваться от государственных служащих до продуктов питания и детских автокресел.

Мы рекомендуем, чтобы компании регистрировались в качестве плательщиков НДС, если они имеют достаточное присутствие в стране или платят достаточный НДС каждый год, и они хотели бы иметь возможность подать заявку на возможное возмещение.Почему?

Допустим, вы производитель виджетов:

Вы продавец виджетов и зарегистрированный плательщик НДС. В первом квартале 2017 года вы продаете виджеты дистрибьютору в Великобритании по квитанции в размере 10 000 долларов США плюс 20% НДС на общую сумму 12 000 долларов США. В том же квартале вы совершили покупку у поставщика из Великобритании, и с вас была начислена сумма в размере 2000 долларов США плюс НДС (2400 долларов США). Сумма, которую вы должны налоговому органу, представляет собой разницу между двумя налогами на добавленную стоимость — в нашем примере вы должны перевести 1600 долларов США.