Налог на прибыль и НДС предложили заменить на единый налог с оборота

Налог на прибыль и НДС предложили заменить на единый налог с оборота — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

06.02.2023

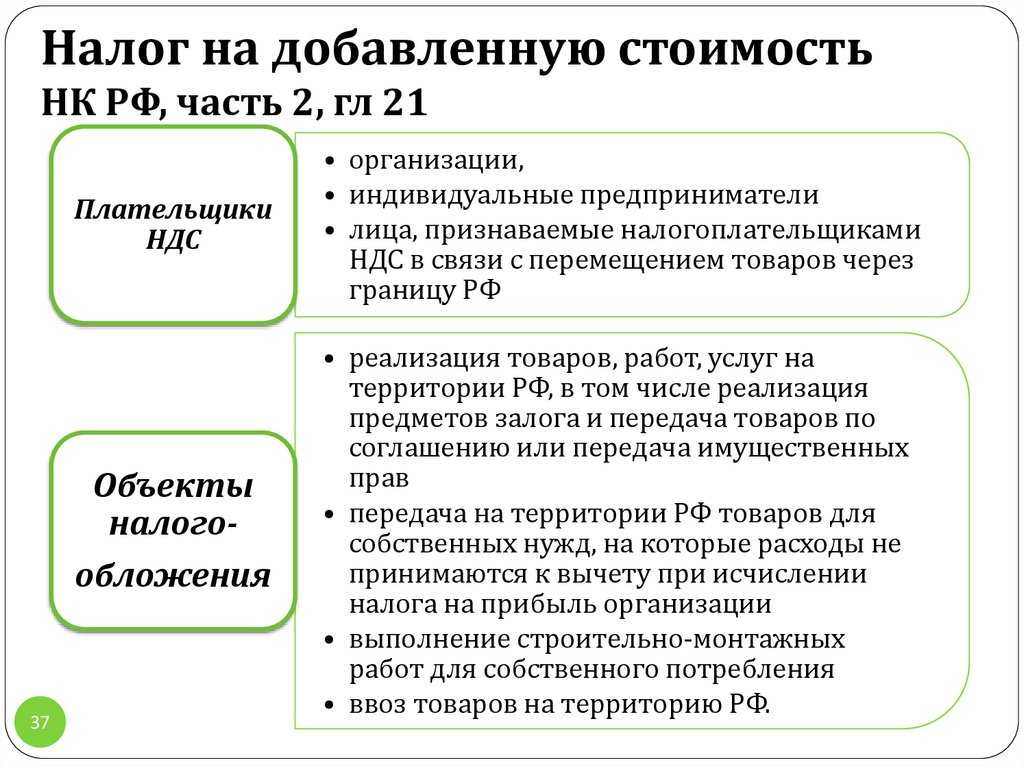

В Минфин поступило предложение ввести единый налог с оборота вместо действующих в настоящее время налога на прибыль и НДС. Об этом сообщается в письме от 10.01.2023 № 03-03-07/483.

Комментируя данное предложение, Минфин отметил, что налог с оборота удерживается из выручки от реализации товаров (работ, услуг) и не предполагает возможности его уменьшения на суммы этого налога, которые были уплачены поставщиками товаров (работ, услуг), приобретаемых для производства или продажи.

В России одним из таких налогов являлся налог на пользователей автомобильных дорог, который взимался с 1992 по 2002 годы.

- кумулятивный эффект, вызывающий зависимость налоговой нагрузки на конечного потребителя от количества стадий движения товара;

- неравномерное распределение налоговой нагрузки, искажающее условия конкурентной борьбы;

- отсутствие механизма возмещения налога, уплаченного в цене приобретенных материальных ресурсов, использованных в производстве предназначенной на экспорт продукции.

При этом даже если предусмотреть освобождение какой-либо продукции от единого налога, в ее цене все равно будет содержаться налог, уплаченный на предыдущих стадиях (например, при продаже сырья и материалов), что снижает конкурентоспособность национального экспорта.

В связи с этим Минфин не поддерживает предложение ввести единый налог с оборота вместо налога на прибыль и НДС.

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Темы: налоговая политика, налоговая система, налог на прибыль, НДС

Рубрика: Налог на добавленную стоимость (НДС) , Налог на прибыль организаций

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Минфин ввел новые КБК для налога на прибыль Компаниям сферы общепита установят дополнительное условие для применения льготы по НДС Нужно ли платить НДС при получении от иностранной фирмы аванса за консультационные услуги Можно ли экспедиторскими документами обосновать вычет по НДС Когда убыток от списания непригодной для продажи продукции можно учитывать в базе налога на прибыль

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Нужно ли изменять правила сдачи статистической отчетности для малого бизнеса?

Да, я думаю, что правила сдачи отчетности в Росстат следует упростить.

Нет, я против каких-либо изменений.

Думаю, малый бизнес нужно полностью освободить от статистической отчетности.

Мероприятия

1 февраля – 15 мая 2023 года — Конкурс корпоративной автоматизации «1С:Проект года» 22 марта 2023 года — Конференция «Решения 1С для цифровизации бизнеса» | 1C:Лекторий: 9 марта 2023 года (четверг, начало в 12:00) — Единый тариф страховых взносов с 2023 года, расчет и отчетность (формы РСВ и ЕФС-1) 1C:Лекторий: 16 марта 2023 года (четверг, начало в 10:00) — 1С-Отчетность за 2022 год – новое в отчетности, особенности формирования в программах 1С |

Все мероприятия

как бизнес будет платить налоги и сдавать отчеты с 2023 года

Марина Суховская

юрист

Профиль автора

С 1 января 2023 года новый механизм уплаты налогов и взносов — одной платежкой на специальный счет — вместо добровольного становится обязательным.

Почти все налоги и взносы нужно перечислять в единый срок. Для сдачи деклараций и расчетов тоже установлена единая дата. Однако в большинстве случаев придется дополнительно подавать в ИФНС отдельные уведомления об исчисленных суммах налоговых платежей.

Заявленная цель нового порядка — упростить уплату налогов и взносов, не меняя порядок их расчета, и свести к минимуму ошибочные платежи. Расскажу, как все это будет работать.

ФЗ от 14.07.2022 № 263-ФЗ

Новые понятия: единый налоговый платеж, единый налоговый счет, сальдо ЕНС

Для начала давайте разберемся с несколькими терминами, с которыми придется иметь дело в новом механизме уплаты налогов и взносов.

Единый налоговый платеж, или ЕНП, — это деньги, которые фирма или ИП перечисляет на специальный счет в Федеральном казначействе одной платежкой с одинаковыми реквизитами. Суммы платежа должно хватать, чтобы закрыть все текущие обязанности бизнеса по уплате налогов, сборов и взносов перед бюджетом. Внести больше денег можно, они никуда не денутся. Но делать это не обязательно.

Внести больше денег можно, они никуда не денутся. Но делать это не обязательно.

Также к ЕНП относятся деньги, которые:

- ИФНС взыскала с налогоплательщика при неуплате налогов или взносов;

- причитаются налогоплательщику по тем или иным основаниям. Это, например, возмещаемый НДС или предоставленный вычет, проценты на суммы налогов, взносов, пеней или штрафов, излишне взысканных налоговиками.

По общему правилу обязанность по уплате налогов, взносов и сборов считается исполненной со дня перечисления денег в качестве ЕНП в бюджет. Внести ЕНП за организацию или ИП может и третье лицо. Тогда при переводе денег оно указывает ИНН плательщика или налогового агента, за которого перечисляет ЕНП.

/enp/

Единый налоговый платеж: новый способ уплаты налогов для бизнеса

Единый налоговый счет, или ЕНС, — счет, на котором учитываются:

- деньги компании или ИП, перечисленные или признанные как ЕНП;

- совокупная обязанность плательщика перед бюджетом.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Налоговые инспекторы будут вести ЕНС отдельно по каждому плательщику — фирме или ИП. Зачисленную на счет сумму ИФНС сама распределит на конкретный налог или взнос. При этом она будет ориентироваться на суммы, указанные в декларации или расчете, либо в специальном уведомлении, о котором расскажу дальше.

Все поступления на ЕНС налоговая инспекция будет засчитывать в счет уплаты налогов в такой очередности:

- Налоговая задолженность — начиная с наиболее ранней.

- Текущие налоги, авансовые платежи, страховые взносы, сборы — по мере возникновения обязанности по их уплате.

- Пени.

- Проценты.

- Штрафы.

Если на дату платежа на ЕНС денег недостаточно, их распределят пропорционально суммам к уплате. То есть если денег не хватит, то недоимка возникнет сразу по всем налогам и взносам, а не по какому-то одному платежу.

Организация может пополнить ЕНС безналично через банк или через личный кабинет налогоплательщика. А ИП — еще и наличными деньгами через банк, МФЦ или почту.

Узнать о состоянии ЕНС можно в личном кабинете налогоплательщика — компании или ИП либо в бухгалтерской учетной программе. Кроме того, такую информацию можно запросить в своей налоговой. Подав заявление по утвержденной форме, там можно заказать справки:

- о наличии положительного, отрицательного или нулевого сальдо ЕНС;

- о принадлежности денег, перечисленных в качестве ЕНП;

- об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Ну и что? 30.11.22

Что ждет бизнес в декабре

Первые две справки должны выдать в течение пяти рабочих дней со дня поступления запроса, а третью — в течение 10 рабочих дней.

Сальдо ЕНС — это разница между единым налоговым платежом и совокупной обязанностью. Сальдо может быть:

Сальдо может быть:

- положительным, когда сумма перечисленного ЕНП больше совокупной обязанности. Условно, это переплата. Плательщик может либо оставить ее на едином счете в счет будущих платежей, либо вернуть или зачесть. Как это сделать, расскажу ниже;

- отрицательным, когда сумма ЕНП меньше совокупной обязанности. То есть возникает недоимка. В этом случае налоговики начислят пени и выставят плательщику требование, а если тот его не исполнит — спишут деньги с его банковского счета;

- нулевым, когда в бюджет перечислили ровно ту сумму, которую должны.

Сальдо ЕНС на 1 января 2023 года ИФНС сформирует сама по имеющимся у нее данным. Но не будет учитывать переплату, по которой пропущен срок для возврата, и безнадежную к взысканию недоимку.

Однако предварительное сальдо ЕНС можно узнать еще до нового года, сообщает налоговая служба. Для этого надо лично обратиться в свою инспекцию, там выдадут сообщение о состоянии расчетов с бюджетом. Если данные в документе некорректны, налоговики рекомендуют провести совместную сверку.

/guide/upravlencheskiy-uchet/

Как организовать и вести управленческий учет

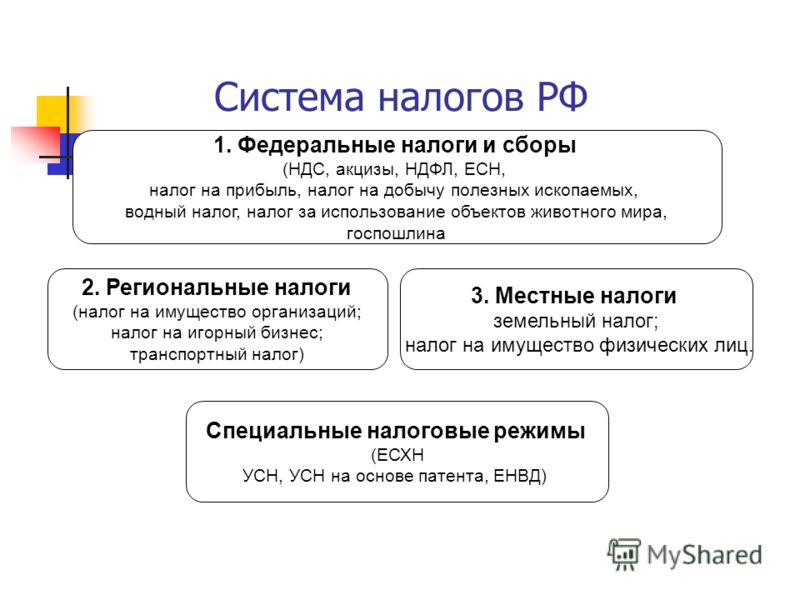

Какие налоги входят в состав ЕНП

Единым платежом можно уплатить:

- налог на прибыль;

- НДС, включая налог при импорте из стран ЕАЭС;

- НДФЛ;

- страховые взносы, кроме взносов на травматизм;

- имущественные налоги: налог на имущество, транспортный и земельный налоги;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на игорный бизнес;

- спецрежимные налоги: налог при УСН; налог при АУСН, ЕСХН; налог при ПСН;

- торговый сбор.

А вот эти платежи можно уплачивать как в составе ЕНП, так и отдельно:

- сбор за пользование объектами животного мира;

- сбор за пользование объектами водных биоресурсов;

- налог на профессиональный доход.

Всегда отдельно от ЕНП нужно платить:

- взносы на травматизм;

- любую госпошлину, например за выдачу лицензии или регистрацию недвижимости.

Единые сроки уплаты налогов и сдачи отчетности

С 2023 года почти все обязательные платежи надо перечислять в составе ЕНП не позднее 28-го числа месяца. Для квартальных платежей, например по УСН и налогу на имущество, это 28-е число первого месяца следующего квартала, для ежемесячных, например для НДС и взносов, — 28-е число каждого месяца.

Исключение — НДС при импорте из стран ЕАЭС, разъясняют налоговики. Хотя он и уплачивается в составе ЕНП, но в прежний срок — до 20-го числа месяца, следующего за месяцем принятия к учету ввезенных товаров. Также не изменились сроки для уплаты авансового платежа по ЕСХН за полугодие, НДФЛ для ИП, налога при ПСН и торгового сбора.

Как новому ИП законно не платить налоги

Деньги можно вносить раньше срока, но это не обязательно.

Сильнее всего новшество с единым сроком уплаты затронуло НДФЛ с доходов работников и других людей. Его тоже нужно платить раз в месяц не позднее 28-го числа, но тут есть особенности.

Перечислять в бюджет надо суммы исчисленного и удержанного НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца. Например, НДФЛ, который исчислили и удержали с 23 июля по 22 августа, нужно перечислить не позднее 28 августа.

То есть НДФЛ придется удерживать, но не перечислять сразу в бюджет, а накапливать до 28-го числа. Ежемесячного исчисления, удержания и перечисления НДФЛ с зарплаты за каждый месяц, как раньше, уже не будет. А сроки перечисления НДФЛ с аванса и зарплаты за один и тот же месяц могут приходиться на разные даты.

С 2023 года для декабрьского и январского НДФЛ установили особый порядок перечисления, чтобы закрыть год. Налог:

- за период с 1 по 22 января 2023 года надо перечислить в бюджет не позднее 28 января 2023 года.

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник; - за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года. Например, в следующем году при пятидневной рабочей неделе последний рабочий день — 29 декабря 2023 года.

Срок сдачи деклараций, расчетов и новой персонифицированной формы теперь тоже единый — не позднее 25-го числа месяца. Причем как для электронной, так и для бумажной отчетности.

25 число

последний срок сдачи деклараций и расчетов

Так, срок сдачи декларации по налогу на прибыль за первый квартал, полугодие и девять месяцев — 25-е число первого месяца следующего квартала, а за год — 25 марта. Срок сдачи квартального расчета 6-НДФЛ — 25-е число следующего месяца, годового — 25 февраля следующего года.

Получается, что к моменту уплаты ЕНП все налоги и взносы уже должны быть подсчитаны, а декларации и расчеты — сданы в ИФНС. И все это нужно сделать к одной дате.

И все это нужно сделать к одной дате.

Отчетность в налоговую за 2022 год тоже нужно сдать в новые сроки, действующие с 01.01.2023.

Какие отчеты должны сдавать ИП на УСН

Уведомление о суммах налогах и взносов: когда их надо сдавать в ИФНС

По налогам и взносам, срок уплаты которых наступает раньше даты представления отчетности, либо отчетность по ним вообще не надо сдавать, надо представлять в ИФНС уведомления об исчисленных суммах. В них указывают, какую конкретно сумму налога или взноса плательщик должен бюджету за соответствующий месяц, квартал или год. Ведь только так инспекция поймет, как разнести суммы с ЕНС по видам платежей.

Промостраница ФНС про единый налоговый платеж и счет

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней.

Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

- ежемесячно, кроме третьего месяца квартала, — перед уплатой НДФЛ и взносов;

- ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Если уведомление подается на несколько налогов, на каждый надо заполнить отдельный блок строк 1—6. В них указываются КПП, код ОКТМО, КБК, сумма налога, сбора или взносов, код отчетного или налогового периода либо номер месяца, отчетный период и календарный год.

/sousy-v-bankah-4/

«Налоговая заблокировала все мои счета»: героиня сериала решает проблемы с бизнесом

Если подать уведомление с опозданием или не подать совсем, грозит штраф 200 Р за каждый документ.

Сведения в уведомлении можно уточнить в любой момент до того, как наступит срок уплаты налога или взноса. Но налоговые инспекторы учитывают суммы только до дня подачи соответствующей декларации или расчета. Если данные в отчетности и в уведомлении противоречат друг другу, верными считаются данные из отчетности.

Если данные в отчетности и в уведомлении противоречат друг другу, верными считаются данные из отчетности.

Если плательщик подал уведомление, где в реквизитах есть ошибка, надо подать новое уведомление с верными реквизитами и только по той обязанности, по которой произошла ошибка.

Если нужно изменить сумму, действуйте так:

- Создайте новое уведомление, например в личном кабинете. В нем повторите верные данные, это КПП, КБК, ОКТМО, период, а сумму впишите новую.

- При поступлении уведомления в налоговую корректировка произойдет автоматически.

Чтобы изменить другие данные, надо:

- Создать новое уведомление. В нем повторите данные ошибочной строки — КПП, КБК, ОКТМО, период, а в сумме укажите «0».

- Во втором блоке строк 1—6 укажите верные данные.

- Когда уведомление поступит в инспекцию, оно автоматически откорректируется.

/guide/pismo-o-smene-rekvizitov/

Как компании написать письмо о смене реквизитов

Если налогоплательщик не сдаст вовремя декларацию, то через 10 рабочих дней после окончания срока ее представления налоговики вернут на ЕНС суммы, ранее разнесенные на основании уведомления.

Плательщик, который с начала 2023 года ни разу не подавал в ИФНС уведомление об исчисленных суммах, вправе представлять обычные платежки на каждый налог. Но важно правильно их заполнять и проставлять в них статус плательщика «02». Из платежки инспектор должен точно видеть, какой это бюджет, что за платеж, какой у него период и какую сумму надо внести.

В случае ошибки уточнить такую платежку как прежде, по заявлению, не получится. Это можно сделать, только подав уведомление. Но после этого вы уже не сможете платить налоги отдельными платежками на разные КБК, а должны будете подавать уведомления по общим правилам.

Что сдавать и платить ИП, если он ничего не заработал

Что можно сделать с переплатой по ЕНС

Когда на ЕНС возникает положительное сальдо, это, по сути, переплата. Есть два способа ею распорядиться.

Способ 1. Зачесть переплату в счет:

- предстоящих платежей по налогам, сборам и взносам;

- исполнения решений налоговиков либо погашения налоговой задолженности, по которой истек срок взыскания, до вступления в силу судебного акта о восстановлении срока или о взыскании этих сумм;

- уплаты обязательных платежей за любое другое лицо, если надо погасить чужой долг.

Заявление о зачете подается электронно через спецоператора или через личный кабинет налогоплательщика. Срок подачи заявления не ограничен. Получив заявление, налоговая должна провести зачет на следующий рабочий день.

/guide/too-much-taxes/

Как вернуть переплату по налогам

Если ИФНС произвела зачет в счет исполнения предстоящей обязанности по уплате конкретного налога, вы можете передумать и обратиться с заявлением об отмене зачета полностью или частично. Отменяют зачет последовательно начиная с сумм, зачтенных в счет уплаты конкретного налога с наиболее ранним сроком уплаты.

Если же переплата зачтена в счет уплаты налога за другое лицо или по какому-то иному основанию, отменить зачет не получится.

Для погашения недоимок, пеней и штрафов за счет переплаты подавать заявление больше не нужно — налоговики должны сами зачитывать их за счет имеющихся на ЕНС денег.

Способ 2. Вернуть переплату на банковский счет:

- по заявлению о возврате — в электронном виде или на бумаге.

ИП может подать его в составе декларации 3-НДФЛ;

ИП может подать его в составе декларации 3-НДФЛ; - по решению инспекции о возмещении НДС или акциза;

- по решению ИФНС о предоставлении вычета НДФЛ в упрощенном порядке.

Поручение о возврате налоговая инспекция должна направить в Федеральное казначейство не позднее следующего дня после получения заявления или принятия решения о возмещении НДС или акциза. Казначейство должно вернуть деньги не позднее дня, следующего за днем получения такого поручения от налоговиков.

/pererabotannye-ukrashenija/

Я зарабатываю на украшениях из переработанного пластика 500 000 Р в месяц

Как заполнить платежку на перечисление ЕНП

Утвержденных правил заполнения платежки на ЕНП еще нет. Налоговая служба на промостранице сообщила, что платежку можно будет сформировать в сервисе «Уплата налогов и пошлин», заполнив только ИНН/КПП плательщика и сумму платежа.

Реквизиты и образец платежки на ЕНП также есть на промостранице. Деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты.

Деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты.

- Статус плательщика — 01.

- КПП — это всегда КПП организации, даже если платится налог за обособленное подразделение. У предпринимателей КПП нет, они этот реквизит не заполняют.

- КБК — 18201061201010000510.

- ОКТМО, УИН, основание платежа, налоговый период, номер документа, дата документа — 0.

- Очередность платежа — 5.

- Назначение платежа — Единый налоговый платеж.

Первый раз составить платежку на ЕНП надо не позднее 30.01.2023, потому что 28 января 2023 года выпадает на выходной, субботу. Перечислить ЕНП раньше — 09.01.2023 — надо только тем, кто не заплатил до конца 2022 года НДФЛ с зарплаты, отпускных и больничных за декабрь.

Новый порядок начисления пеней

С 2023 года пени начисляются не на задолженность по конкретным налогам или взносам, как раньше, а при возникновении отрицательного сальдо единого налогового счета в целом.

Считать пени будут со дня возникновения отрицательного сальдо и по день исполнения совокупной обязанности по уплате налогов, взносов и сборов.

В 2023 году пени для ИП и компаний рассчитывают одинаково, исходя из 1/300 ставки рефинансирования за каждый день просрочки. У ИП этот порядок сохранится и после 2023 года.

Спокойствие и ничего лишнего: как отвечать на требования налоговой

А вот для организаций с 2024 года пени будут исчислять так:

- если просрочка по долгу не превышает 30 календарных дней, то исходя из 1/300 действующей ставки ЦБ;

- начиная с 31-го дня просрочки — исходя из 1/150 ставки ЦБ.

Преимущества нового порядка уплаты налогов

ФНС уверяет, что с появлением ЕНП и ЕНС бизнесу будет легче и комфортнее работать по нескольким причинам.

- Станет проще вносить обязательные платежи. Вместо множества платежек на каждый вид налога и взноса с кучей реквизитов, в которых люди постоянно ошибаются, надо заполнить только одну платежку на перечисление ЕНП.

В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее.

В ней только ИНН и сумма к перечислению, а налоговики сами распределят эти деньги в счет уплаты налогов, взносов, пеней и так далее. - Единый срок уплаты налогов и взносов, а также сдачи налоговой отчетности позволит не держать в голове несколько дат.

- Исключается ситуация, когда у плательщика одновременно есть задолженность по одним налогам и переплата по другим. Кроме того, больше не будет невыясненных платежей. Уточнения и зачеты будут происходить автоматически, а пени — начисляться на общую задолженность плательщика по ЕНС.

- Сократятся сроки для возврата налога и снятия блокировки по счету — все будут делать за один день.

- Плательщик будет всегда понимать свой баланс расчетов с бюджетом по всем налогам и взносам: либо у него переплата, либо недоимка. Вся детализация начислений и уплаты налогов видна в личном кабинете на сайте ФНС в режиме онлайн.

Как будет на практике, узнаем через какое-то время.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes.

Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes.

2023 Налоговые изменения: IRS выпускает корректировки инфляции

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот краткое изложение изменений в ограничениях и пороговых значениях некоторых известных налоговых положений на 2023 налоговый год.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

и

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде по налогам и инвестициям. Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Подробнее

Под редакцией Arielle O’Shea

Arielle O’Shea

Ведущий редактор | Пенсионное планирование, управление инвестициями, инвестиционные счета

Ариэль О’Ши возглавляет команду по инвестициям и налогам в NerdWallet. Она занимается личными финансами и инвестициями более 15 лет и до того, как стать ответственным редактором, была старшим писателем и представителем NerdWallet. Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в данной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в качестве финансового эксперта в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Ариэль появлялась в качестве финансового эксперта в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

18 октября 2022 года IRS объявила о ежегодных корректировках на инфляцию на 2023 налоговый год. В результате многие ключевые налоговые положения, в том числе пороги доходов для федеральных налоговых категорий, увеличатся примерно на 7%, чтобы учесть заоблачную инфляцию, которую американцы наблюдали в течение 2022 года. Эта большая, чем обычно, корректировка может означать, что многие люди может оставаться в более низкой налоговой категории; некоторые могут даже увидеть меньший налоговый счет в 2024 г.

Основанные на объединенном индексе потребительских цен для всех городских потребителей, или C-CPI-U, эти ежегодные корректировки являются важной частью налогового кодекса. Они помогают предотвратить явление, известное как «расползание скобки», когда инфляция толкает налогоплательщика в более высокую налоговую категорию. Хотя некоторые налогоплательщики могут не увидеть последствий этих корректировок до тех пор, пока они не подадут документы в апреле 2024 года, эти изменения повлияют на доход, который они получат в 2023 году. Знание всех деталей сейчас может помочь людям в планировании.

Вот как изменятся определенные налоговые пороги и льготы в 2023 налоговом году, а также сравнение с 2022 годом.

Федеральные налоговые категории и налоговые ставки

В США существует семь федеральных налоговых категорий. Предельные ставки — 10%, 12%, 22%, 24%, 32%, 35% и 37% — остаются неизменными с 2022 года. Однако для 2023 налогового года IRS вносит значительные коррективы во многие пороговые значения дохода. которые сообщают эти скобки.

которые сообщают эти скобки.

Это означает, что некоторые люди могут остаться в более низкой налоговой категории, а те, кто получил повышение стоимости жизни, могут избежать перевода части своего дохода в более высокую категорию. Например, в 2023 году супружеская пара, подавшая совместную заявку, может заработать максимум 89 долларов.450 долларов останутся в 12-процентной группе по сравнению с 83 550 долларов США в 2022 году. Переключайтесь между вкладками на диаграмме ниже, чтобы узнать, как пороговые значения дохода изменятся для всех статусов подачи в 2023 году.

Стандартный вычет

Каждый год налогоплательщики могут либо детализировать свою налоговую декларацию, либо воспользоваться стандартным вычетом для снижения своего налогооблагаемого дохода. В 2023 налоговом году стандартный вычет увеличится на 900 долларов США для лиц, не состоящих в браке, и тех, кто состоит в браке, подающем заявление отдельно, на 1800 долларов США для супружеских пар и на 1400 долларов США для глав домохозяйств.

Стандартный вычет также выше на 1500 долларов для лиц старше 65 лет или слепых (по сравнению с 1400 долларов в 2022 году) и на 1850 долларов для тех, кто также не состоит в браке и не является пережившим супругом (по сравнению с 1750 долларов в 2022 году).

Filing status | Standard deduction 2022 | Standard deduction 2023 |

|---|---|---|

Single | $12,950. | 13 850 долларов. |

Замужем, подаем совместно | 25 900 долларов. | 27 700 долларов США. |

Женат, подается отдельно | 12 950 долларов. | 13 850 долларов. |

Глава семьи | 19 400 долларов США. | 20 800 долларов. |

Налоговое планирование стало проще

Избавьтесь от стресса во время налогового сезона. Найдите самый разумный способ платить налоги с помощью Harness Tax.

Найдите самый разумный способ платить налоги с помощью Harness Tax.

Налог на прирост капитала

Налог на прирост капитала

Налоги обычно начисляются на прибыль или прирост капитала, полученный от продажи актива, такого как доля акций или криптовалюта. Краткосрочная прибыль облагается налогом как обычный доход, а долгосрочная прибыль облагается по ставке 0%, 15% или 20% в зависимости от статуса подачи и налогооблагаемого дохода. На 2023 налоговый год IRS также повышает пороги дохода для долгосрочной прибыли. Пролистайте годы ниже, чтобы сравнить пороговые значения.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30. |

Что еще изменится в 2023 налоговом году?

Кроме того, в 28-страничном отчете IRS об инфляции включены различные изменения в несколько налоговых положений, выходящих за рамки федерального налогообложения: также увидеть скачок в 2023 году. Общая сумма кредита зависит от дохода и количества детей — люди без детей все еще могут претендовать на это. В 2022 налоговом году кредит на заработанный доход колеблется от 560 до 6935 долларов США. В 2023 году кредит увеличится до 7430 долларов США для налогоплательщиков с тремя и более детьми.

Ежегодное исключение для подарков, которое ограничивает сумму, которую налогоплательщики могут дарить физическому лицу без подачи налоговой декларации на некоторые подарки, увеличится до 17 000 долларов США на человека в 2023 году, что на 1000 долларов США больше, чем в 2022 году.

Пожизненное имущество освобождение от уплаты налогов устанавливает порог для налогообложения имущества после смерти богатого человека. В 2023 году поместья стоимостью не более 12,92 млн долларов не будут облагаться налогом на наследство по сравнению с 12,06 млн долларов в 2022 году.

Начиная с 2023 года налогоплательщики, вносящие взносы на счет гибких расходов на здравоохранение, или FSA, могут вносить до 3050 долларов США и, если это разрешено их планом, смогут перенести до 610 долларов США в следующий налоговый год.

Кредит на усыновление, налоговая льгота для людей с квалифицированными расходами на усыновление, увеличится до 15 950 долларов США в 2022 году по сравнению с 14 890 долларов США в 2022 году.

Об авторах: Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Подробнее

Подробнее

Сабрина Пэрис — специалист по управлению контентом в NerdWallet. Читать далее

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Налоговые льготы и налоговые вычеты: в чем разница?

Логотип банковского курсаБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Налоговые вычеты и налоговые кредиты уменьшают сумму вашего долга IRS, но по-разному.

- Налоговый вычет: Налоговый вычет дает вам уменьшение вашего налогового счета в соотношении доллар к доллару. Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США.

- Налоговый вычет: Налоговый вычет уменьшает сумму вашего дохода, который облагается налогом. Одним из примеров является стандартный вычет, доступный для всех налогоплательщиков. Стандартная сумма вычета может меняться каждый год, а также зависит от вашего статуса подачи. Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.

Виды налоговых кредитов

Существует три типа налоговых льгот:

- Возмещаемые.

- Невозвратный.

- Частично подлежит возврату.

Возмещаемые налоговые кредиты

Возмещаемые налоговые кредиты рассматриваются так же, как если бы они были налоговыми платежами, которые вы делали в течение года, точно так же, как деньги, которые работодатель удерживает из вашей зарплаты и отправляет в IRS от вашего имени.

Если возвращаемый кредит превышает общую сумму ваших налоговых обязательств, IRS вышлет вам разницу в форме возврата налога.

Некоторые возвращаемые налоговые льготы включают:

- Налоговый кредит на заработанный доход (колеблется от 1502 до 6728 долларов США, в зависимости от количества детей, соответствующих требованиям, и подлежит полному возврату в 2021 году).

- Налоговый кредит на детей (максимум 3000 долларов США на ребенка в возрасте 6 лет и старше, отвечающего требованиям, и 3600 долларов США на детей младше шести лет, и подлежит полному возврату в 2021 году).

- American Opportunity Tax Credit (максимум 2500 долларов США на одного квалифицированного студента, возвращается 40 процентов от оставшейся суммы или до 1000 долларов США на 2021 год).

Невозмещаемые налоговые кредиты

Если налоговый кредит превышает ваш фактический налоговый счет, но кредит не подлежит возврату, вы не получаете разницу в форме возврата налога. Например, если вы должны 1500 долларов США в виде налогов и имеете право на получение кредита в размере 2000 долларов США, кредит уменьшает ваш налоговый счет до нуля, но вы не получаете возмещение оставшихся 500 долларов США вашего налогового кредита.

Например, если вы должны 1500 долларов США в виде налогов и имеете право на получение кредита в размере 2000 долларов США, кредит уменьшает ваш налоговый счет до нуля, но вы не получаете возмещение оставшихся 500 долларов США вашего налогового кредита.

Некоторые невозмещаемые налоговые льготы включают:

- Налоговый кредит на усыновление.

- Налоговый кредит для пожилых людей и инвалидов.

- Пожизненный кредит на обучение.

Частично возмещаемый налоговый кредит

Частично возмещаемый налоговый кредит может быть использован для уменьшения вашего налогового счета до нуля, после чего вы можете иметь право на возмещение части оставшегося кредита.

Например, американский льготный налоговый вычет, предназначенный для помощи семьям в оплате расходов на высшее образование, составляет до 2500 долларов США, если вы являетесь правомочным студентом или у вас есть иждивенец, который соответствует критериям правомочного студента. Если налоговый кредит превышает причитающиеся вам налоги, 40 процентов оставшейся суммы (до 1000 долларов США) могут быть выданы в качестве возмещения.

Если налоговый кредит превышает причитающиеся вам налоги, 40 процентов оставшейся суммы (до 1000 долларов США) могут быть выданы в качестве возмещения.

Пример: Налоговый кредит или налоговый вычет

| Скорректированный валовой доход (AGI) | 80 000 долларов | 80 000 долларов |

| Минус налоговый вычет | (5000 долларов США) | |

| Налогооблагаемый доход | 75 000 долларов | 80 000 долларов |

| Налоговая ставка (супруги подают совместно) | 12% | 12% |

| Начисленный налог | 9000 долларов | 9 600 долл. США |

| Минус налоговый вычет | (5000 долларов США) | |

| Общий налоговый счет | 9000 долларов | 4600 долларов |

Налоговый кредит или налоговый вычет: что лучше?

Любой законный вычет или зачет, который уменьшит ваш налоговый счет, — это хорошо.

«Кредиты выигрывают каждый раз, потому что они уменьшают ваш налоговый счет на доллар за доллар, — говорит Меган Бринсфилд, дипломированный бухгалтер и директор по финансовому планированию в Motley Fool Wealth Management. «Вычеты уменьшат ваш общий доход до применения к вашей налоговой ставке».

Дебора Тодд, дипломированный бухгалтер, президент и главный исполнительный директор iCompass Compliance Solutions, согласна с тем, что кредиты являются более ценным способом снижения налогов. «Хотя любой налоговый вычет лучше, чем его отсутствие, налоговый кредит принесет вам в карман больше реальных долларов», — говорит она.

Сумма, которую вы сэкономите за счет налогового вычета, во многом зависит от вашего федерального подоходного налога. «Вычеты уменьшают то, что вы сообщаете как доход; долларовая стоимость, которую вы получаете, зависит от ваших налоговых ставок», — говорит Джастин Притчард, сертифицированный специалист по финансовому планированию и основатель Approach Financial Inc.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Это все налоги, взносы, пени, штрафы и проценты, которые он должен заплатить, а также суммы, которые надо вернуть в бюджет.

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

Но этот срок попадает на выходной день, субботу, поэтому он переносится на ближайший рабочий день — 30 января, понедельник;

ИП может подать его в составе декларации 3-НДФЛ;

ИП может подать его в составе декларации 3-НДФЛ;