Какие налоги платит ИП, если он гражданин России, но живет в другой стране? — Евгения Мемрук на vc.ru

Как вести дела находясь за границей?

1512 просмотров

Сегодня расскажу вам, что платить, если ИП уехал из России и ведет бизнес из-за рубежа. Мы в Biznesinalogi разобрали все системы налогообложения, страховые взносы и последствия неуплаты налогов.

ИП — самозанятый

Если индивидуальный предприниматель — плательщик налога на профессиональный доход (НПД) то ситуация для него складывается максимально просто, но с парой нюансов.

Применять и платить этот налог можно в независимости от того, сколько времени он находится за границей. Больше полугода или нет — значения не имеет. Главное условие — он должен оставаться гражданином РФ. Платить налог можно также, как и раньше — через приложение «Мой налог».

Вопрос тут возникает в другом. Все самозанятые указывают регион, в котором они ведут бизнес. В этом регионе должен находиться либо сам заказчик, либо ИП. Если клиентов несколько — не беда, выбрать можно на свое усмотрение. Но вот менять регион можно только один раз в год. Об этом, кстати, говорит главный закон самозанятых, который я уже как-то упоминала — 422-ФЗ.

В этом регионе должен находиться либо сам заказчик, либо ИП. Если клиентов несколько — не беда, выбрать можно на свое усмотрение. Но вот менять регион можно только один раз в год. Об этом, кстати, говорит главный закон самозанятых, который я уже как-то упоминала — 422-ФЗ.

Если у ИП-самозанятого остался хотя бы один заказчик в регионе — проблем не будет. Если клиентов из России он потерял — тогда НПД платить нельзя, и соответственно, быть самозанятым.

Но есть вариант другой — переоформиться на УСН, причем сделать это надо не позже 20 дней, с того момента как ИП снялся с учета из приложения «Мой налог».

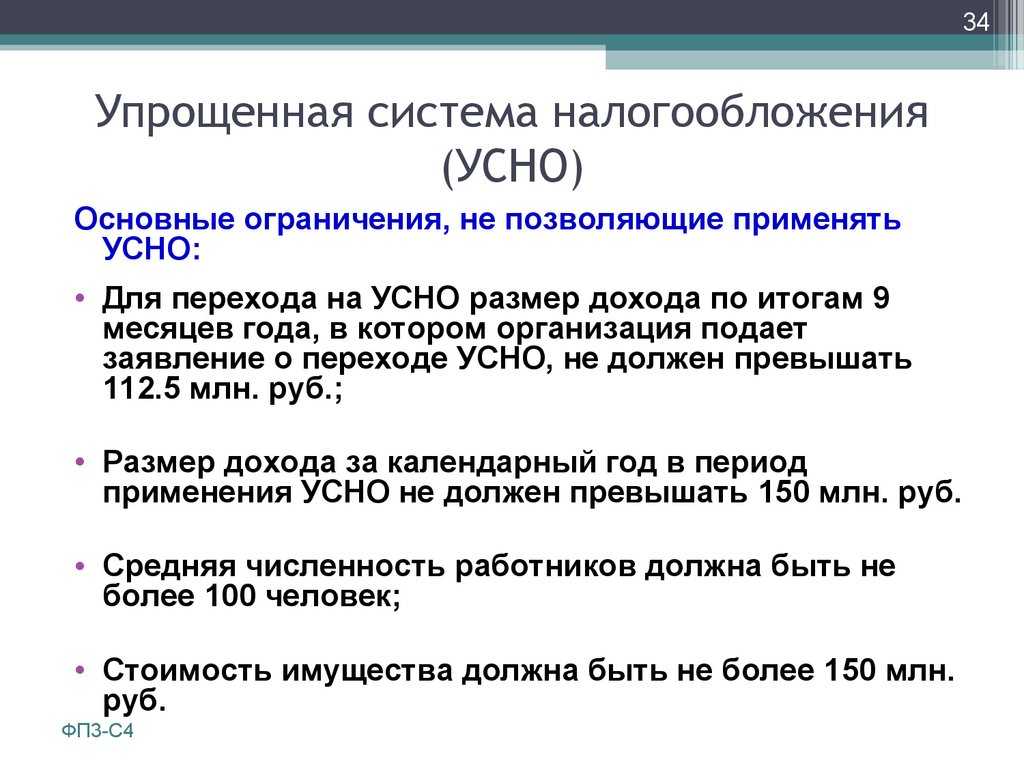

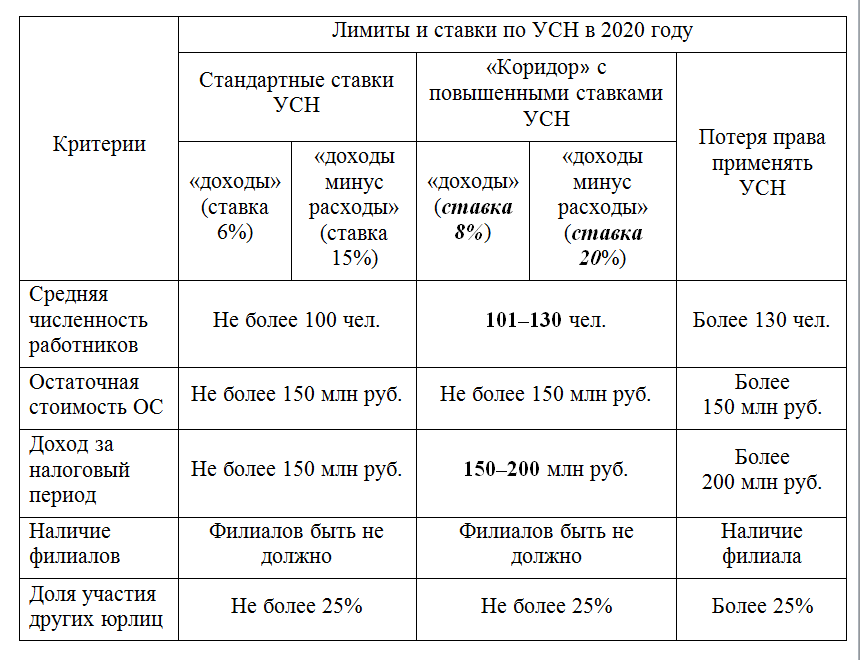

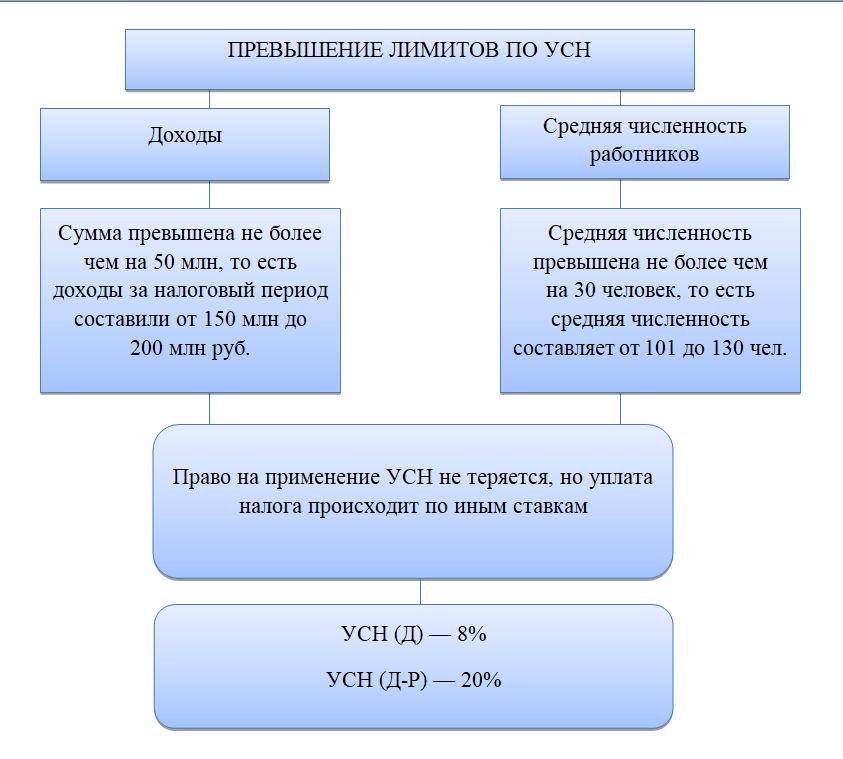

ИП на УСН

Вот ИП растерял клиентов — с учета снялся, что делать дальше? Если он переходит на УСН, то тут я всех тоже обрадую — никаких ограничений не будет.

Платить налог ИП может вне зависимости от местоположения. Для резидентов ставка не меняется — как была 6%, так и остается.

Деньгами с расчетного счета ИП может пользоваться также, как и в России — никаких изменений из-за того, что он за границей не будет.

ИП также должен включить доходы от предпринимательской деятельности в налоговую базу по УСН.

Срок авансовых платежей остается также без изменений. Грубо говоря, пока ИП остается в своем статусе, для него ничего не меняется. Главное декларацию вовремя сдавать и налоги платить.

ИП и страховые взносы

Теперь расскажу, как дела обстоят с страховыми взносами. Даже если ИП уехал из России, но продолжает вести бизнес, страховые взносы надо платить за себя и за сотрудников (если они есть).

Какие взносы платит ИП:

- медицинское страхование;

- обязательное пенсионное страхование.

Что касается сроков и сумм, то ИП платят за себя страховые взносы с доходов, не превышающих 300 000₽, не позднее 31 декабря текущего года.

Если доходы больше 300 000₽, тогда ИП платит взнос за расчетный перидод не позднее 1 июля, который следует за истекшим расчетным периодом. Да, сложно, но вот налоговое законодательство оно такое.

Предположим, ИП за границей закрыл статус и перестал вести деятельность. Тогда страховые взносы нужно заплатить не позже 15 дней с того момента, как ИП снялся с учета.

Если ИП занимался деятельностью не с начала года, тогда сумма страховых взносов рассчитывается пропорционально месяцам, которые отработал ИП.

ИП на ПСН (патент)

Вот тут у индивидуальных предпринимателей за границей начинаются проблемы. Дело в том, что патентная система налогообложения разрешает вести бизнес в определенном регионе.

Есть те виды деятельности на патенте, которые ИП может вести физически. Ну, условно скажем, преподавать уроки или шить одежду в швейной мастерской.

Кстати, сам ИП может находиться зарубежом, а вот его сотрудники оставаться в России.

Дальше ситуация похожа на самозанятость, а именно заказчики. Если они остались в регионе, где действует патент, то право на этот спецрежим сохраняется.

Однако в случае когда в регионе нет ни заказчика, ни предпринимателя, ни его работников, ИП теряет право на патент.

Что касается уплаты налога, то тут все то же самое, как и в России — никаких новшеств нет.

Но на всякий случай. Если ИП сомневается в том, может ли он в той или иной ситуации применять патент, тогда лучше позвонить или написать в налоговую. Там дадут четкие рекомендации — возможно придется переводить бизнес на УСН.

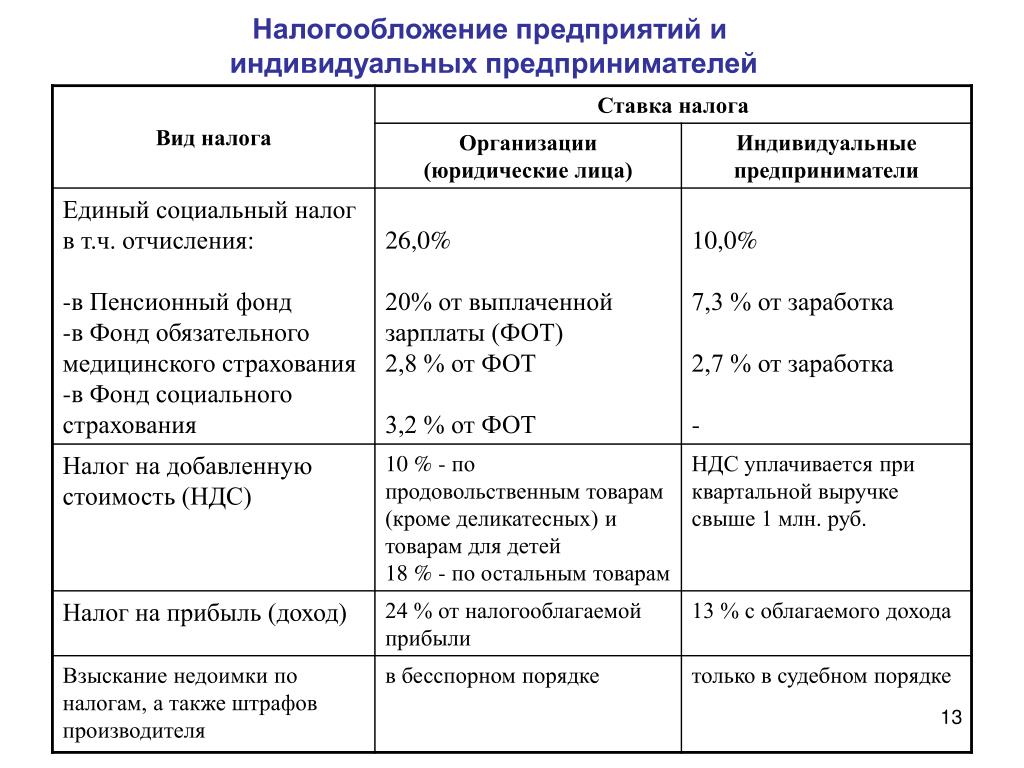

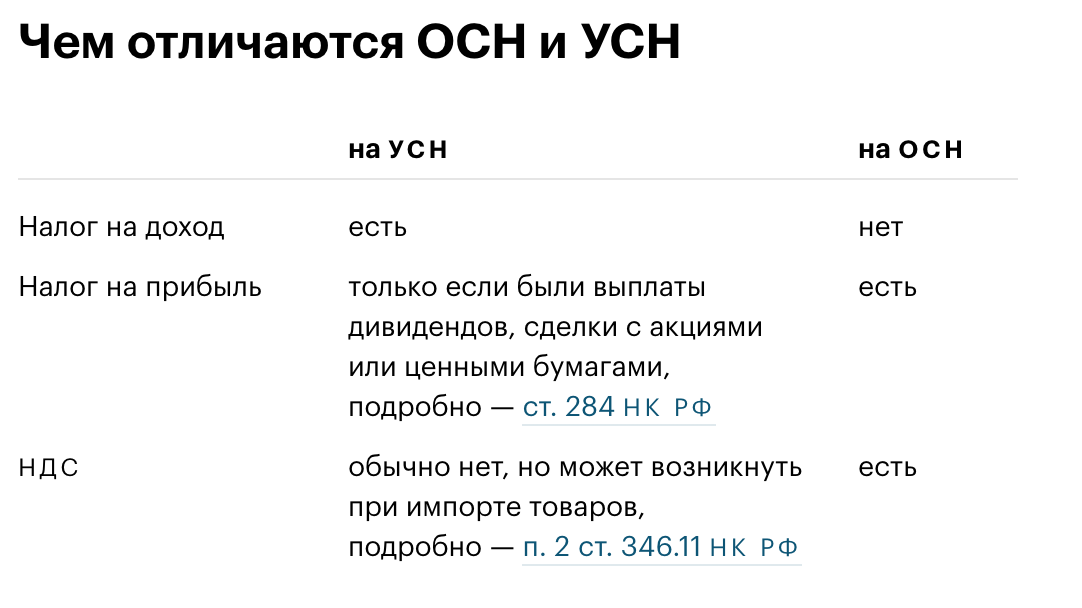

ИП на ОСНО

Тут основная загвоздка в том, как и когда платить НДФЛ. Все зависит от того, является ли ИП нерезидентом России и в какой стране получает доход.

Поясню, чтобы было понятнее. Резидент — человек, который находится в России не менее 183 дней в течение 12 месяцев подряд. Если меньше — он нерезидент. Не считаются выезды из России на срок до шести месяцев, чтобы лечиться, учиться и ездить в командировки на месторождения углеводородного сырья.

Я обращусь к статье 209 НК. Она гласит, что ИП-резиденты платят налог с доходов, которые получили как в России, так и за границей. А ИП-нерезиденты платят налог только от доходов в России.

Что касается ставок, то ИП-резидент платит НДФЛ 13%, нерезидент должен государству 30% и не имеет права на налоговые вычеты.

Доходы от услуг, которые ИП совершил за границей — доходы от источников не из России. То есть в случае, когда ИП по итогам года стал нерезидентом, НДФЛ он с них не платит и не декларирует.

Плюсом ИП за границей не освобождаются от уплаты земельного, транспортного налога и налога на имущество.

В общем, неважно, где ИП, главное — платить налоги.

Что будет, если ИП за границей не платить налоги

Если в течение 15 месяцев ИП не будет платить налоги и сдавать отчетность — предпринимателя закроют принудительно. У налоговиков будут все факты, чтобы прикрыть бизнес.

Но это в случае, если ИП никак не будет проявлять себя больше года. Если просто не будет платить налоги, даже несколько месяцев, тогда налоговая начислит пеня за просрочку платежей.

Если после этого ИП не возобновит уплату налогов, тогда пойдут штрафы и в конце концов налоговики заблокируют счет.

Поэтому главный совет: всегда вовремя сдавайте декларации, платите налоги. Если возникают вопросы — обращайтесь к экспертам и в налоговую.

Будьте осторожны, если вы на патенте — возможно вам будет запрещено применять этот спецрежим. Сверяйтесь с налоговым кодексом, и не используйте черные схемы, чтобы не попасть под давление налоговой. Даже если вы заграницей — вас можно достать.

что это значит, как перейти, какие взносы и налоги платить

17.11.2022

Группа ВТБ

Время прочтения: 3 минуты

Самозанятый – это физическое лицо, которое платит налог на профессиональный доход (НПД), согласно закону 422-ФЗ.

Самозанятость могут оформить не только физические лица, но и индивидуальные предприниматели, но не каждый индивидуальный предприниматель может перейти на НПД.

Можно ли совмещать предпринимательскую деятельность, проводимую ИП, и быть одновременно самозанятым ФЛ?

Часто предприниматель, на которого зарегистрировано ИП, занимается деятельностью, попадающей под режим НПД. Налог на профессиональный доход платят физические лица, получившие статус самозанятого. Для этого нужно изменить налоговый режим в ФНС – процедура простая и пройти ее можно онлайн, например, с помощью сервиса ВТБ.

Налог на профессиональный доход платят физические лица, получившие статус самозанятого. Для этого нужно изменить налоговый режим в ФНС – процедура простая и пройти ее можно онлайн, например, с помощью сервиса ВТБ.

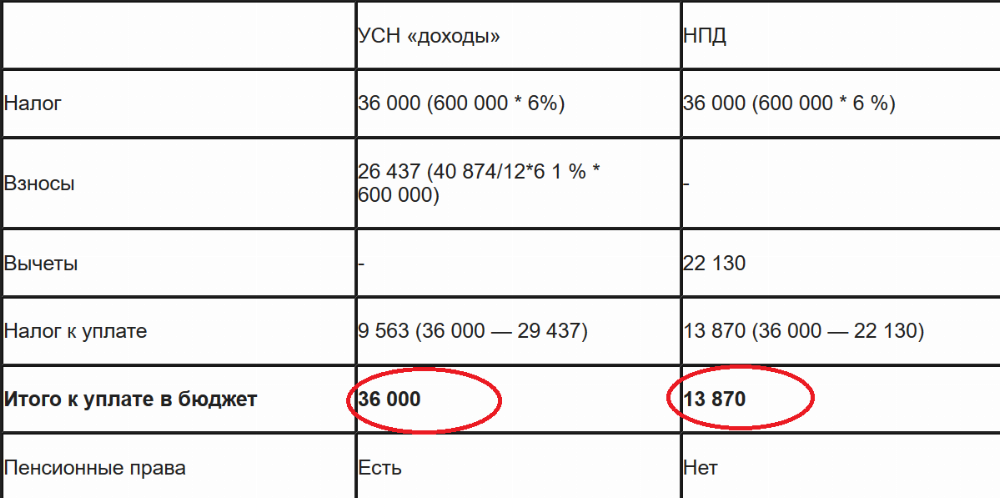

Распространенная ситуация: ИП хочет получать ренту с недвижимости, печь торты, консультировать или брать заказы на фриланс. Если предприниматель планирует зарабатывать самостоятельно, без привлечения работников и перепродажи товаров чужого производства, то чтобы платить уменьшенную налоговую ставку, можно оформить самозанятость. Этот налоговый режим делает доступным расчет налогов на льготных условиях: 4% с дохода от физических лиц, и 6% – с юридических. Оформив статус самозанятого, ИП упрощает для себя налоговый и бухгалтерский учет, может не пользоваться кассой. При этом ИП сохраняет за собой расчетный счет, возможность регистрировать товарные знаки и подключать эквайринг, а также ряд других преференций.

Таким образом, совмещать ИП и деятельность самозанятого лица на НПД можно, но есть нюансы. Нужно учитывать направление бизнеса, суммарный годовой доход и помнить, что нанимать сотрудников самозанятые не имеют права. При этом от ранее применяемого налогового режима нужно отказаться, согласно ч.3 ст. 15 — 422-ФЗ.

Нужно учитывать направление бизнеса, суммарный годовой доход и помнить, что нанимать сотрудников самозанятые не имеют права. При этом от ранее применяемого налогового режима нужно отказаться, согласно ч.3 ст. 15 — 422-ФЗ.

На каких системах налогообложения можно совмещать работу ИП и применять НПД ФЛ?

Физлицо может быть одновременно ИП и самозанятым, но по закону нельзя совмещать НПД с другими специальными режимами налогообложения. То есть не получится пользоваться преимуществами налога на профессиональный доход и УСН, ЕНВД или ЕСХН.

Если ИП ведет несколько видов деятельности, но один из них не попадает под НПД, то применение режима самозанятости невозможно. В случае перехода на НПД, при несоответствии требованиям спецрежима, налоговая служба отзовет самозанятость. Также запрещено совмещать НПД и с другими режимами: при получении дохода не только от деятельности ИП, но и от дохода, получаемого как физическое лицо, например, при сдаче квартиры физическим лицом.

В течение какого времени можно отозвать заявление по изменению налогового режима ФЛ, чтобы не изменился и не был нарушен налоговый режим ИП?

В случае принятия решения по регистрации ФЛ как самозанятого, чтобы не столкнуться с проблемами, нужно отказаться от спецрежимов налогообложения в течение месяца после перехода ИП на НПД. Это требование есть в 422-ФЗ. Для этого в ИФНС, где ИП стоит на учете, направляют уведомление с отказом от УСН, ЕНВД или ЕСХН. Сделать это можно несколькими способами:

Это требование есть в 422-ФЗ. Для этого в ИФНС, где ИП стоит на учете, направляют уведомление с отказом от УСН, ЕНВД или ЕСХН. Сделать это можно несколькими способами:

принести уведомление лично

отправить заказным письмом по почте

направить онлайн – через Госуслуги или личный кабинет ИП.

Для перехода на новый режим налогообложения ИП должен сдать всю отчетность, заплатить налоги и взносы – обязательно до 25 числа следующего месяца.

Для ИП на патенте оформление самозанятости возможно, когда срок действия патента закончится, опять же, сделать это можно только через обязательное уведомление ФНС.

Какие комиссии и штрафы будут у ИП в период действия статуса НПД в случае нарушения налоговых режимов?

Самозанятые платят налог на профессиональный доход каждый месяц, за просрочку начисляется пени. Неуплата или неполная уплата налога грозит штрафом в 20% от долга. Кроме того, ФНС штрафует за сокрытие доходов, неправильное формирование чеков, работу без лицензии, если она нужна ИП.

При нарушении применения режима НПД статус самозанятого будет аннулирован по решению налогового органа автоматически, после чего ИП требуется уплатить налог по ОСН. В таком случае ИП не вправе перейти на применение УСН или ЕСХН до конца года, в котором было аннулировано применение НПД (согласно ст. 5 закона 422-ФЗ).

Может ли ИП на УСН\ЕСХН\ПСН проводить предпринимательскую деятельность до момента отмены статуса самозанятого ФЛ?

Только если деятельность попадает под условия работы на НПД, ограничения указаны во 2 части статьи 6 закона 422-ФЗ.

Как и в какой период проинформировать налоговую об ошибочной подаче заявления по применению НПД к ФЛ или ИП?

В случае ошибочной подачи заявления по применению НПД как физлицом, так и индивидуальным предпринимателем, необходимо в кратчайшие сроки уведомить об этом ФНС напрямую. Это позволит урегулировать вопрос смены налогового режима и поможет не нарушить применяемый к ИП режим.

Если вы регистрировались в качестве плательщика НПД через ВТБ и решили отказаться от самозанятости, то сняться с учета в ФНС можно с помощью приложения. Этот функционал доступен физическим лицам в мобильном приложении «ВТБ Онлайн», а индивидуальным предпринимателям – в «ВТБ Бизнес Lite».

Этот функционал доступен физическим лицам в мобильном приложении «ВТБ Онлайн», а индивидуальным предпринимателям – в «ВТБ Бизнес Lite».

Поделиться:

Сравнение ИП и самозанятости

Тема

Самозанятый

ИП на НПД

ИП на УСН

Регистрация

Лимит годового дохода

Возможность совмещать с другими режимами

Необходимость заключать договор

Тема

Самозанятый

ИП на НПД

ИП на УСН

Налоговая ставка

Лимит годового дохода

Возможность совмещать с другими режимами

Необходимость заключать договор

Тема

Самозанятый

ИП на НПД

ИП на УСН

Выплаты в фонды ОПС и ОМС

Предоставление деклараций, отчетности в ФНС

Договор с ФСС для получения больничного и пособий

Тема

Самозанятый

ИП на НПД

ИП на УСН

Штатные сотрудники

Работа по найму

Онлайн-касса

Возможность подключить эквайринг

Получение лицензии

*НПД — Налог на профессиональную деятельность.

Стать ИП на НПД с ВТБ просто

1

Откройте расчетный счет

1

Откройте расчетный счет

3

Зарегистрируйтесь самозанятым

3

Зарегистрируйтесь самозанятым

Оставьте заявку на счет прямо сейчас

Мы позвоним вам в ближайшее время и проконсультируем

Оставьте заявку

1

Авторизуйтесь в мобильном банке

2

Зарегистрируйтесь в разделе «Для самозанятых»

3

Пользуйтесь преимуществами самозанятости

Может быть интересно

Самозанятым07.02.2023

Что нужно знать о самозанятости в 2023

Читать далее

Самозанятым12.12.2022

Нужен ли самозанятым расчетный счет

Читать далее

Самозанятым16.06.2022

Как стать самозанятым

Читать далее

Оформить ИП на НПД в ВТБ

Перейти

Определение дохода IP | Law Insider

означает любую налоговую декларацию, относящуюся к любому налогу, кроме подоходного налога.

или «взносы» означает валовой доход, полученный получателем, который непосредственно получен в результате поддерживаемой деятельности или получен в результате вознаграждения. Доход программы включает, помимо прочего, доход от платы за оказанные услуги, использование или аренду недвижимого или личного имущества, приобретенного в рамках проектов, финансируемых государством или из федерального бюджета, продажу товаров или предметов, изготовленных в соответствии с решением, лицензионные сборы и лицензионные отчисления за патенты и авторские права, а также проценты по кредитам, предоставленным за счет премиальных фондов. Если иное не указано в условиях гранта, доход программы не включает получение основной суммы долга, скидок, кредитов или скидок или процентов, полученных по любому из них. Кроме того, доход программы не включает налоги, специальные сборы, сборы и штрафы, взимаемые государственными получателями.

означает средний доход в зависимости от размера домохозяйства для соответствующего жилого района, ежегодно утверждаемый COAH или правопреемником, утвержденным Судом.

означает доход, возникающий в результате операций и деятельности в рамках обычной торговой или коммерческой деятельности налогоплательщика, и включает доход от материального и нематериального имущества, если приобретение, управление и распоряжение имуществом составляют неотъемлемую часть обычной торговой или коммерческой деятельности налогоплательщика. операции.

означает доход, определенный в соответствии с GAAP, до вычета бонусного фонда (как определено ниже) и подоходного налога и, если применимо, после вычета любого бонусного фонда будущего плана вознаграждения сотрудников, принятого Компанией в отношении к применимому Премиальному году и корректировкам, утвержденным Советом, как описано в настоящем документе.

означает все из следующего:

означает более 50 процентов, но менее 80

означает проценты, полученные от Финансирования;

означает доход любого из следующих видов: доход, проценты, прирост капитала, дивиденды или другой доход, возникающий в результате владения, продажи, обмена или иного отчуждения нематериального имущества, включая, но не ограничиваясь, инвестиции, депозиты, деньги или кредиты, как эти термины определены в главе 5701. Пересмотренного кодекса штата Огайо, а также патенты, авторские права, товарные знаки, торговые наименования, инвестиции в инвестиционные фонды недвижимости, инвестиции в регулируемые инвестиционные компании и оценка отсроченной компенсации. «Нематериальный доход» не включает в себя призы, награды или другой доход, связанный с любыми выигрышами в лотерею, азартными играми или другими подобными азартными играми.

Пересмотренного кодекса штата Огайо, а также патенты, авторские права, товарные знаки, торговые наименования, инвестиции в инвестиционные фонды недвижимости, инвестиции в регулируемые инвестиционные компании и оценка отсроченной компенсации. «Нематериальный доход» не включает в себя призы, награды или другой доход, связанный с любыми выигрышами в лотерею, азартными играми или другими подобными азартными играми.

означает в отношении любого Лица за любой период резерв по федеральному, государственному, местному и иностранному подоходному налогу такого Лица и его Ограниченных дочерних компаний за такой период, определенный на консолидированной основе в соответствии с ОПБУ.

означает в отношении любого Лица за любой период налоги, взимаемые с такого Лица, или другие платежи, которые такое Лицо должно произвести любым государственным органом, налоги или другие платежи рассчитываются на основе дохода или прибыли такого Лицо или такое Лицо и его Ограниченные дочерние компании (в той мере, в какой такой доход или прибыль были включены в расчет Консолидированной чистой прибыли за такой период), независимо от того, требуется ли перечисление таких налогов или платежей в какой-либо государственный орган.

означает любые налоги, кроме подоходного налога.

означает любой налог, кроме подоходного налога.

означает все доходы от Проекта, которые должны включать возмещение операционных расходов, сборы, суммы, уплаченные за нерабочее время или дополнительные коммунальные услуги и/или услуги по кондиционированию воздуха, суммы, уплаченные за специальные услуги, оказанные арендаторам, и плату за аренду торговых автоматов, но должны не включает арендную плату, суммы, полученные Собственником или арендаторами при урегулировании страховых претензий, расходы и сборы, возмещенные в ходе судебных разбирательств (за исключением сумм, относящихся к просроченной арендной плате или дополнительной арендной плате), возмещение или возврат уплаченных налогов, суммы, уплаченные по договорам на строительство, или выручку от любой продажи или финансирования Проекта или любой его части.

означает, в отношении строительства ДОМА, валовой доход от заработной платы, доход от активов, регулярные денежные или неденежные взносы, а также любые другие ресурсы и пособия, определенные HUD как доход, с поправкой на размер семьи, за вычетом вычетов допускается в соответствии с 24 CFR §5. 611.

611.

означает любой налог, взимаемый любой другой страной или любым владением Соединенных Штатов, или любым политическим подразделением любой иностранной страны или владения Соединенных Штатов, который является подоходным налогом, как определено в разделе 1.9 Постановления Министерства финансов.01-2, а также любые проценты, штрафы, надбавки к налогам или дополнительные суммы в отношении вышеизложенного.

означает за любой период процентный доход Компании и ее Дочерних компаний за такой период, определенный на консолидированной основе в соответствии с GAAP и рассчитанный в соответствии со способом, раскрытым Компанией в ее Годовом отчете по Форме 10. -K за финансовый год, закончившийся 31 декабря 2016 г.

означает в отношении проектной территории (a) те налоговые поступления, которые указаны в (1) в последнем предложении первого абзаца Статьи VIII, Раздела 12. Конституции штата и (2) в Разделе 18-2147, Переиздание пересмотренных Уставов штата Небраска с поправками, и (b) все платежи, произведенные вместо них.

означает валовой доход, описанный в Разделе 856(c)(3) Кодекса.

означает весь доход, который включается в определение дохода семьи в соответствии с разделом 143(f) Кодекса внутренних доходов, 26 USC 143(f), вместе с доходом всех взрослых, которые будут проживать в доме, который В противном случае доход может быть исключен из рассмотрения, поскольку не ожидается, что физическое лицо будет одновременно проживать в доме и нести основную или вторичную ответственность по ипотечному векселю.

означает сводную декларацию, поданную для целей федерального подоходного налога в соответствии с разделом 1501 Налогового кодекса.

означает в отношении любого указанного Лица за любой период совокупный Чистый доход такого Лица и его Дочерних компаний с ограниченным доступом за такой период на консолидированной основе, определенный в соответствии с GAAP; при условии, что:

означает валовую выручку или валовую выручку от бизнеса, полученную или начисленную за один календарный или финансовый год, полученную или подлежащую получению от коммерческой деятельности, осуществляемой в муниципалитете. Если лицензиат имеет место жительства в муниципалитете, деятельность, осуществляемая в муниципалитете, должна включать все валовые поступления или доходы, полученные или накопленные таким лицензиатом. Если лицензиат не имеет постоянного места жительства в муниципалитете, деятельность, осуществляемая в муниципалитете, должна включать только валовые поступления или доходы, полученные или накопленные в муниципалитете. Во всех случаях, если лицензиат платит налог на лицензию на ведение бизнеса другому округу или муниципалитету, то валовой доход лицензиата для целей расчета налога в пределах муниципалитета должен быть уменьшен на сумму доходов или поступлений, облагаемых налогом в другом округе или муниципалитете. и полностью отчитывается перед муниципалитетом. Валовой доход для целей налога на лицензию на ведение бизнеса не должен включать налоги, взимаемые для государственного учреждения, депозитные фонды или фонды, которые являются собственностью третьей стороны. Стоимость товаров, проданных по бартеру или в рамках программы trade-in, включается в валовой доход.

Если лицензиат имеет место жительства в муниципалитете, деятельность, осуществляемая в муниципалитете, должна включать все валовые поступления или доходы, полученные или накопленные таким лицензиатом. Если лицензиат не имеет постоянного места жительства в муниципалитете, деятельность, осуществляемая в муниципалитете, должна включать только валовые поступления или доходы, полученные или накопленные в муниципалитете. Во всех случаях, если лицензиат платит налог на лицензию на ведение бизнеса другому округу или муниципалитету, то валовой доход лицензиата для целей расчета налога в пределах муниципалитета должен быть уменьшен на сумму доходов или поступлений, облагаемых налогом в другом округе или муниципалитете. и полностью отчитывается перед муниципалитетом. Валовой доход для целей налога на лицензию на ведение бизнеса не должен включать налоги, взимаемые для государственного учреждения, депозитные фонды или фонды, которые являются собственностью третьей стороны. Стоимость товаров, проданных по бартеру или в рамках программы trade-in, включается в валовой доход. Валовые поступления или валовые доходы для целей бизнес-лицензии могут быть проверены путем проверки деклараций и отчетов, поданных в Налоговую службу, Департамент доходов Южной Каролины, Департамент страхования Южной Каролины или другие государственные учреждения. При расчете валового дохода для некоторых предприятий применяются следующие правила:

Валовые поступления или валовые доходы для целей бизнес-лицензии могут быть проверены путем проверки деклараций и отчетов, поданных в Налоговую службу, Департамент доходов Южной Каролины, Департамент страхования Южной Каролины или другие государственные учреждения. При расчете валового дохода для некоторых предприятий применяются следующие правила:

означает среднее значение за последние три года для

означает любой отчет, декларацию, отчет, требование о возмещении или информационный отчет или отчет, касающийся подоходного налога, включая любые таблицы или приложения к ним.

означает термин, определенный в разделе 62 Кодекса внутренних доходов от 1986 года.

ArizonaБельгияМальтаНидерландыНовая ЗеландияИспанияУганда IP — PatentsIP — Товарный знак и авторское правоНалоги (Закон) Virtual Series

Юристы в области интеллектуальной собственности сосредоточатся на управлении действительностью и обеспечением защиты интеллектуальной собственности, чтобы оптимизировать ее ценность. Это процесс, который должен быть приоритетным, но не менее важным является эффективное налоговое структурирование, чтобы гарантировать, что доходы, полученные от ИС, изолированы и надлежащим образом облагаются налогом в соответствии с конкретным режимом, в соответствии с которым она регулируется. В идеале различные типы ИС в бизнесе должны храниться в оптимальной структуре, которая позволяет лицензионным платежам и доходам, полученным от этой ИС, возвращаться в бизнес наиболее эффективным с точки зрения налогообложения способом.

Это процесс, который должен быть приоритетным, но не менее важным является эффективное налоговое структурирование, чтобы гарантировать, что доходы, полученные от ИС, изолированы и надлежащим образом облагаются налогом в соответствии с конкретным режимом, в соответствии с которым она регулируется. В идеале различные типы ИС в бизнесе должны храниться в оптимальной структуре, которая позволяет лицензионным платежам и доходам, полученным от этой ИС, возвращаться в бизнес наиболее эффективным с точки зрения налогообложения способом.

Существует несколько различных вопросов, которые необходимо учитывать при оценке такой конструкции. Первоначально мы могли бы рассмотреть схемы налоговых льгот, такие как ящики для интеллектуальной собственности, которые позволяют вычитать корпоративный налог на доход, связанный с интеллектуальной собственностью. Они предназначены для привлечения компаний со значительными затратами на исследования и разработки, которые считаются полезными для экономики, частью которой они являются. Не все страны используют IP-боксы, но они являются мощным инструментом повышения привлекательности юрисдикции.

Не все страны используют IP-боксы, но они являются мощным инструментом повышения привлекательности юрисдикции.

По данным Налогового фонда, в настоящее время в 13 из 28 государств-членов ЕС действует режим патентных ящиков. Сниженные ставки корпоративного налога на соответствующий доход, предусмотренные этими режимами патентных ящиков, варьируются от 0 процентов в Сан-Марино и Венгрии до 13,95 процента в Италии. В Бельгии, например, установленная законом ставка корпоративного подоходного налога составляет 29,58%, в то время как по схеме патентной коробки она составляет всего 4,44% — значительная экономия.

Организация экономического сотрудничества и развития (ОЭСР) рассматривает некоторые давние режимы IP-боксов как потенциально вредные и внедрила рекомендации, чтобы сделать их более справедливыми. Эти изменения, как правило, были направлены на сужение определения квалифицированной интеллектуальной собственности и ограничение налоговых льгот для интеллектуальной собственности, созданной в рассматриваемой стране.

Помимо специальных налоговых режимов существуют и другие способы эффективного структурирования налогов, включая вычеты и налоговые льготы. В США, например, схем патентных ящиков не существует, однако затраты, понесенные при разработке ноу-хау, подлежат 20-процентной налоговой льготе, называемой кредитом на исследования и разработки. Расходы также обычно вычитаются из налогооблагаемого дохода.

В некоторых странах также возможно разделить доход от продажи продукции и распределить определенную сумму на интеллектуальную собственность, таким образом облагая эту стоимость налогом по более низкой ставке. Этот процесс включает определение остаточной стоимости ИС и связан с трансфертным ценообразованием.

Продажа или приобретение ИС также должны быть тщательно структурированы с точки зрения налогообложения. Налог на прирост капитала при продаже ИС, такой как патенты и авторские права, может быть существенно снижен в некоторых юрисдикциях, в то время как стоимость приобретенной ИС может амортизироваться в течение срока ее действия, что снижает налоговое бремя.

Еще одной проблемой, вызывающей озабоченность, является поток роялти, связанных с интеллектуальной собственностью, владельцам, будь то физические лица или корпорации. Выплаты роялти иностранным юрисдикциям могут облагаться налогом у источника, если только не существуют соответствующие соглашения об избежании двойного налогообложения, смягчающие это.

Передача ИС в низконалоговые юрисдикции, чтобы избежать налогообложения доходов, является еще одним возможным методом структурирования. Налоги на контролируемые иностранные корпорации призваны смягчить эту тактику в обстоятельствах, когда основная часть операций корпорации осуществляется в стране с более высокими налогами.

Из этих примеров становится ясно, что понимание налогообложения ИС представляет собой сложный процесс, для освоения которого требуется значительный опыт. Максимизация ценности ИС имеет решающее значение для здорового бизнеса, и налоговое структурирование играет в этом важную роль. На следующих страницах вы услышите мнение семи экспертов по налогообложению ИС.