Как узнать статус налогового вычета

Какой срок дается по закону на возврат денег

Сумма излишне уплаченного подоходного налога возвращается налогоплательщику только после:

- окончания камеральной проверки, которая длится 3 месяца (п. 2 ст. 88 НК РФ)

- получения от налогоплательщика заявления на возврат налога.

Обратите внимание, что с 2020 г. заявление входит в форму декларации 3-НДФЛ.

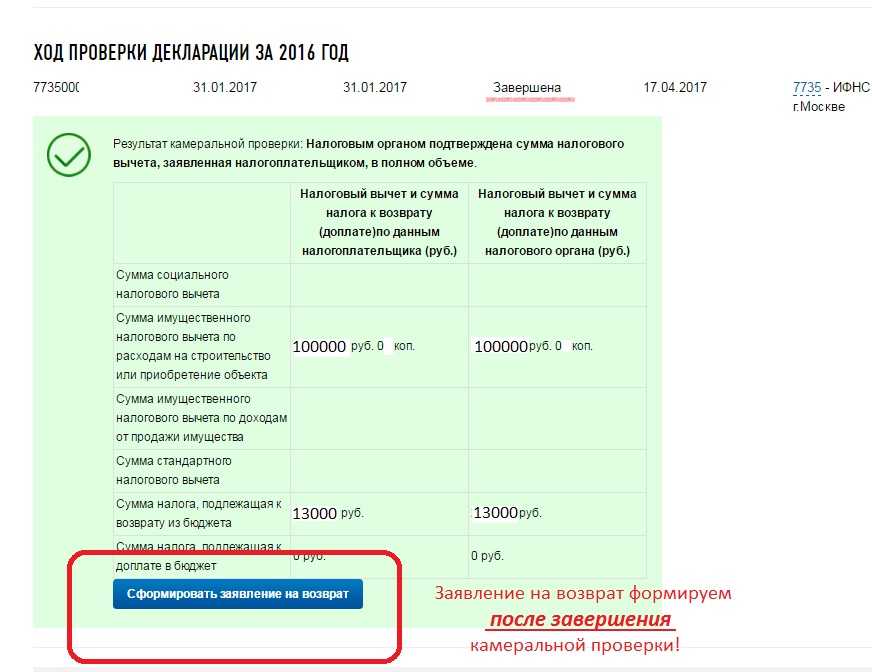

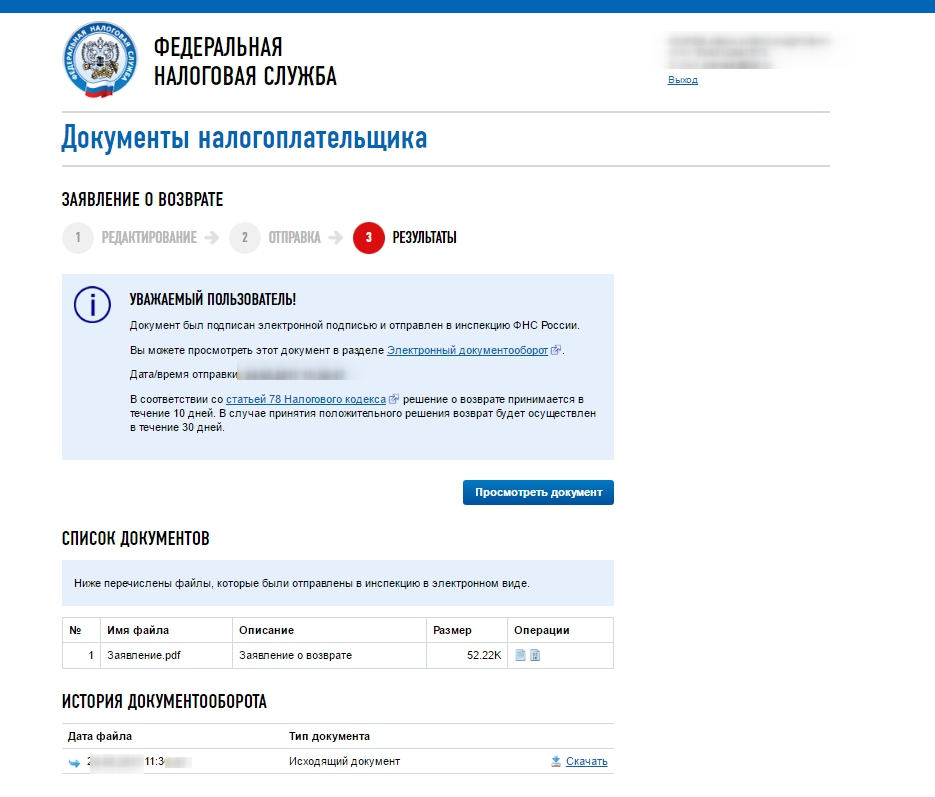

После окончания камеральной проверки у инспектора есть 10 календарных дней, чтобы вынести решение о результатах контроля и выплате денежных средств. Перечисление денег на банковский счет производится в течение 30 дней. Результат проверки может быть примерно таким:

|

№ |

Результат контроля |

|

1 |

Вычет подтвержден в полном объеме |

|

2 |

Подтвержден частично (не в полной сумме) |

|

3 |

Не подтвержден |

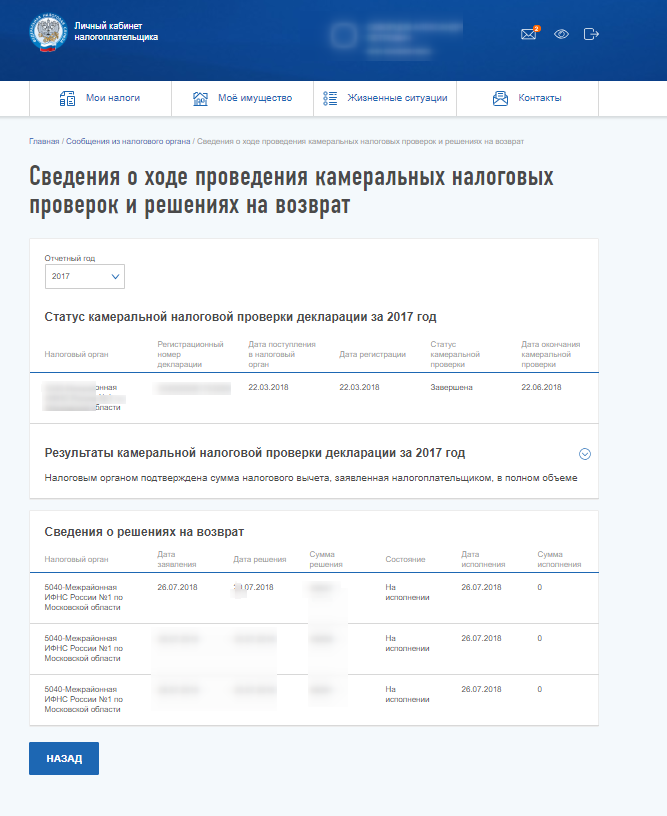

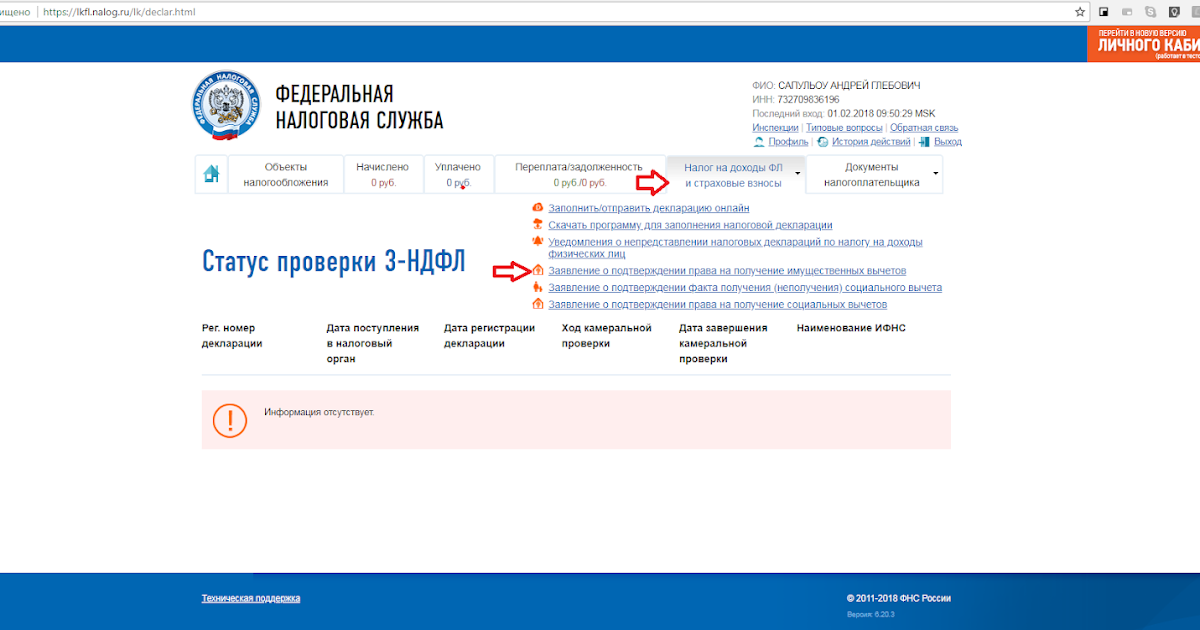

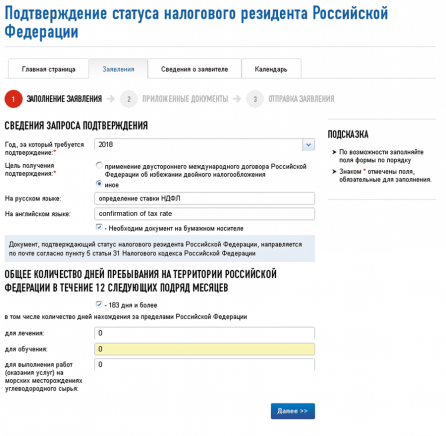

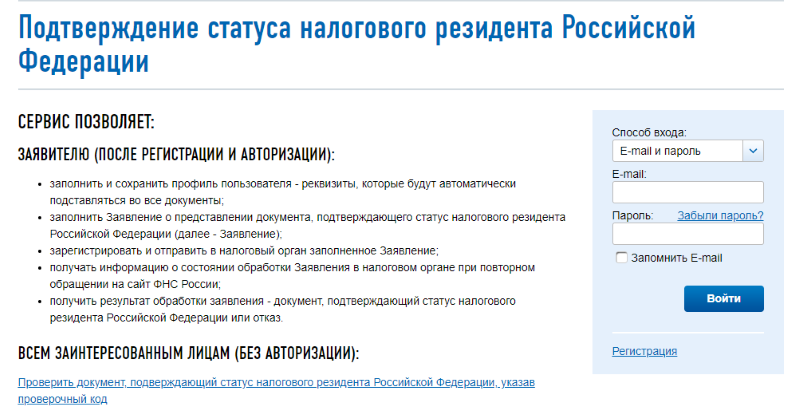

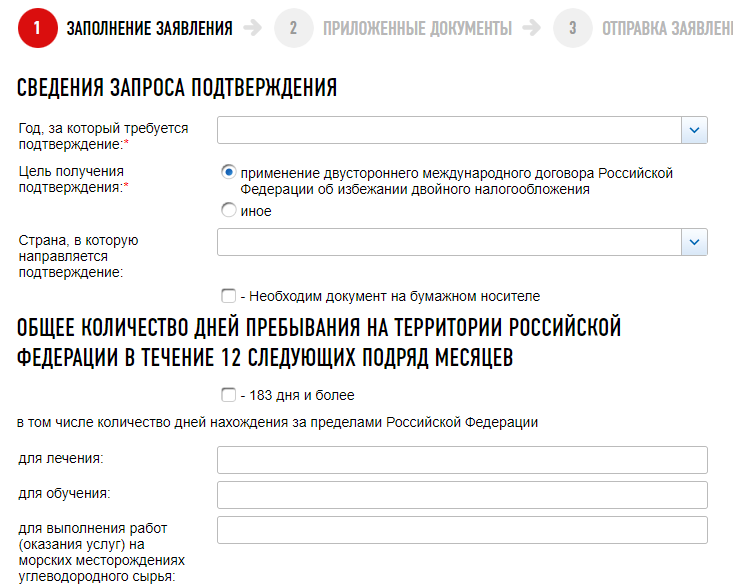

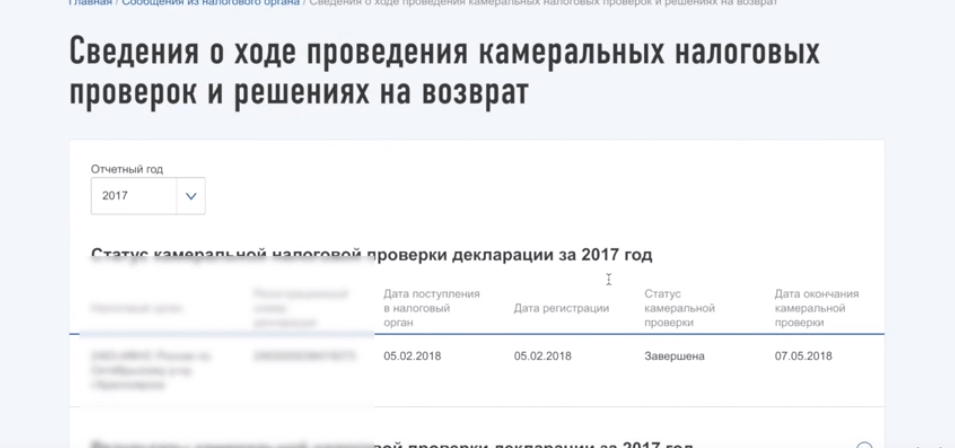

Проверить статус декларации за 2022 год и узнать результаты проверки можно в личном кабинете налогоплательщика на сайте ФНС РФ. Если налоговая нашла ошибки в 3-НДФЛ, срок проверки и одобрения вычета может продлиться, так как вам придется подать дополнительные сведения или заполнить уточненную декларацию.

Если налоговая нашла ошибки в 3-НДФЛ, срок проверки и одобрения вычета может продлиться, так как вам придется подать дополнительные сведения или заполнить уточненную декларацию.

Если налоговая инспекция задерживает перечисление денег, то это может означать, что декларация не прошла камералку или ИФНС отказала в возврате налога. Чтобы избежать ошибок в декларации, обращайтесь к нашим экспертам. Они сами за 2 дня заполнят документы, отправят документы в ФНС и проконтролируют прохождение проверки.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Подробнее

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

3 490 ₽

Подробнее

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

1 690 ₽

Подробнее

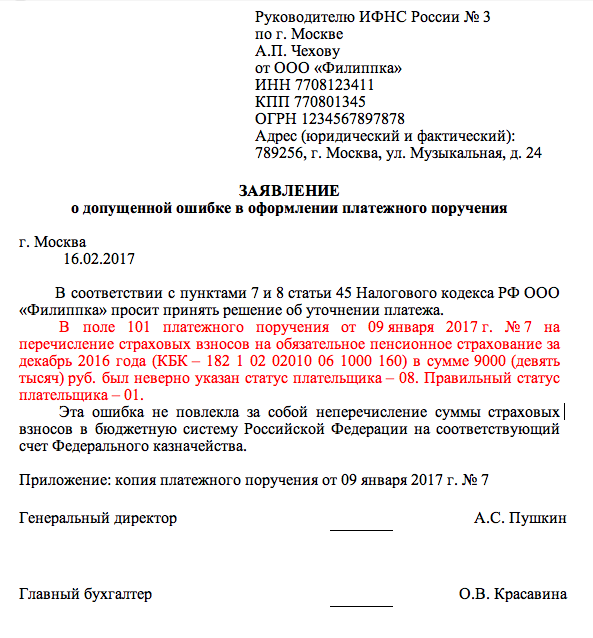

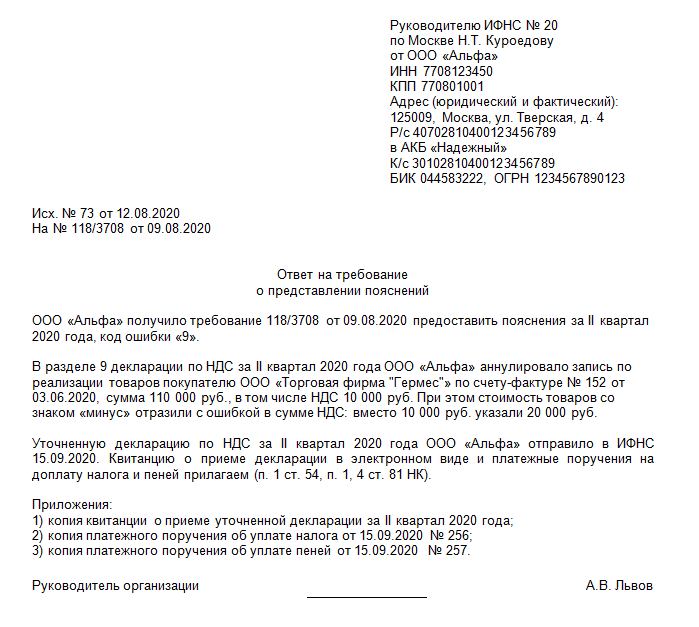

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Скачать

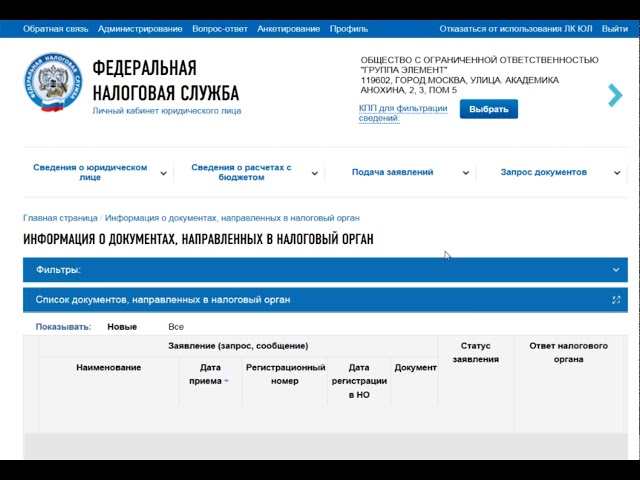

youtube.com/embed/IbMZo-dtPCE» title=»» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>Где на сайте ФНС посмотреть статус налогового вычета

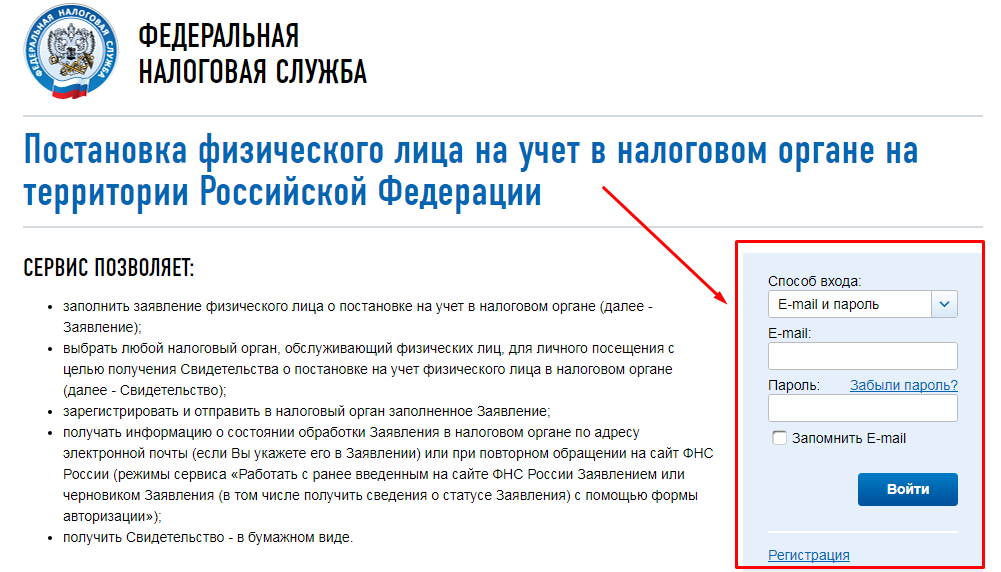

Для входа в личный кабинет налогоплательщика используется учетная запись, полученная ранее через регистрационную карту. Также можно войти с помощью логина и пароля от портала Госуслуг.

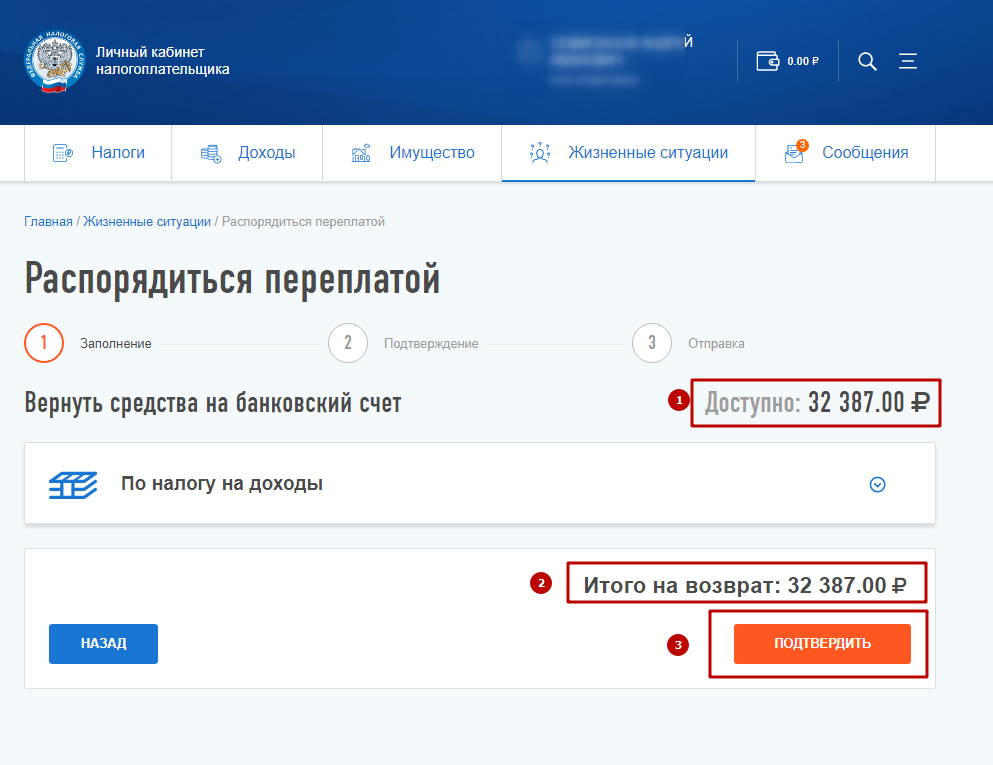

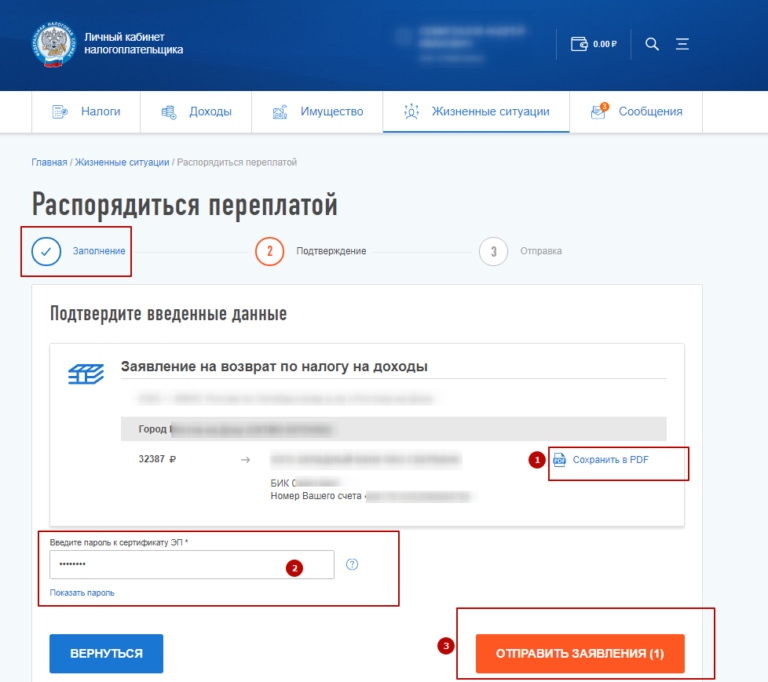

Отследить статус получится только после завершения камеральной проверки декларации 3-НДФЛ и подтверждающих документов. При положительном решении в личном кабинете появится сообщение «Принято решение о предоставлении налогового вычета» с указанием конкретной суммы, которая будет перечислена. Статус также изменится.

В случае отказа появится сообщение «Принято решение об отказе в предоставлении налогового вычета».

Важно! Если у вас нет личного кабинета на сайте ФНС или по какой-либо причине вы не можете получить к нему доступ, отправьте документы на получение возврата через наш сервис «Налогия». После отправки налоговой декларации через сервис «Налогия» вы сможете узнать статус вычета.

После отправки налоговой декларации через сервис «Налогия» вы сможете узнать статус вычета.

Читайте также Налоговый вычет при покупке квартиры

Частые вопросы

Сколько длится проверка декларации? Зависит ли срок от способа подачи 3-НДФЛ?

+

Нет, срок не зависит от способа передачи отчетности. В общей сложности от подачи до перечисления денег пройдет около 4 месяцев.

Когда закончится проверка декларации, если подавали ее 20 декабря 2022 года?

+

Контрольные мероприятия должны закончиться до 20 марта 2023 года. Еще 10 дней потребуется на принятие решения о выплате. При положительном решении в течение 30 календарных дней вам должны перечислить возврат налога.

Деньги по возврату перечисляют на карточку?

+

Перечисление ранее уплаченного налога идет по тем банковским реквизитам, которые вы укажете в заявлении на возврат налога.

Заключение эксперта

Проверить статус налогового вычета в 2023 году доступнее всего в личном кабинете на сайте ФНС. Проверка документов занимает 3 месяца, однако в некоторых случаях завершается раньше. Статус обновляется при прохождении каждого этапа. Также помните, что перечисление средств занимает еще до 30 дней.

Публикуем только проверенную информацию

Автор статьи

Лысенко Ирина Ведущий специалист по налогообложению

Стаж 4 года

Консультаций 2000

Cтатей 21

Формирует пакет документов и отправку деклараций 3-НДФЛ для физлиц, ведет диалог с налоговой инспекцией по компенсации денежных средств, заявленных в декларации, оказывает устные и письменные консультации по вопросам налогообложения доходов физических лиц

Возврат НДФЛ Камеральная проверка ЛК налогоплательщика 3-НДФЛ

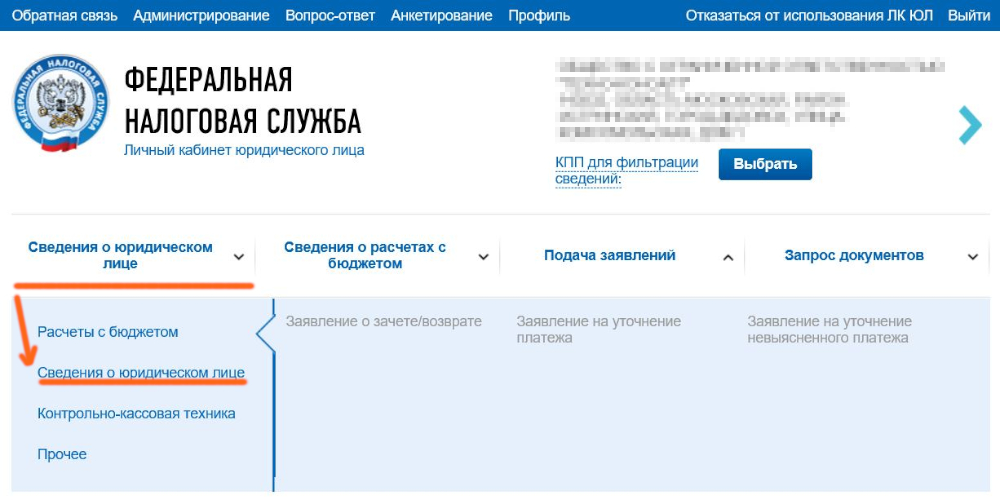

Проверка статуса регистрации ООО в налоговой в 2022 году

Гольцова Полина юрист, специалист по госзакупкам

1488

Распечатать

Поделиться

Размер шрифта:

Как проверить статус регистрации ООО:

- обратиться в налоговую лично;

- позвонить по контактному номеру регистрирующего органа;

- воспользоваться онлайн-сервисом на сайте ФНС.

Содержание

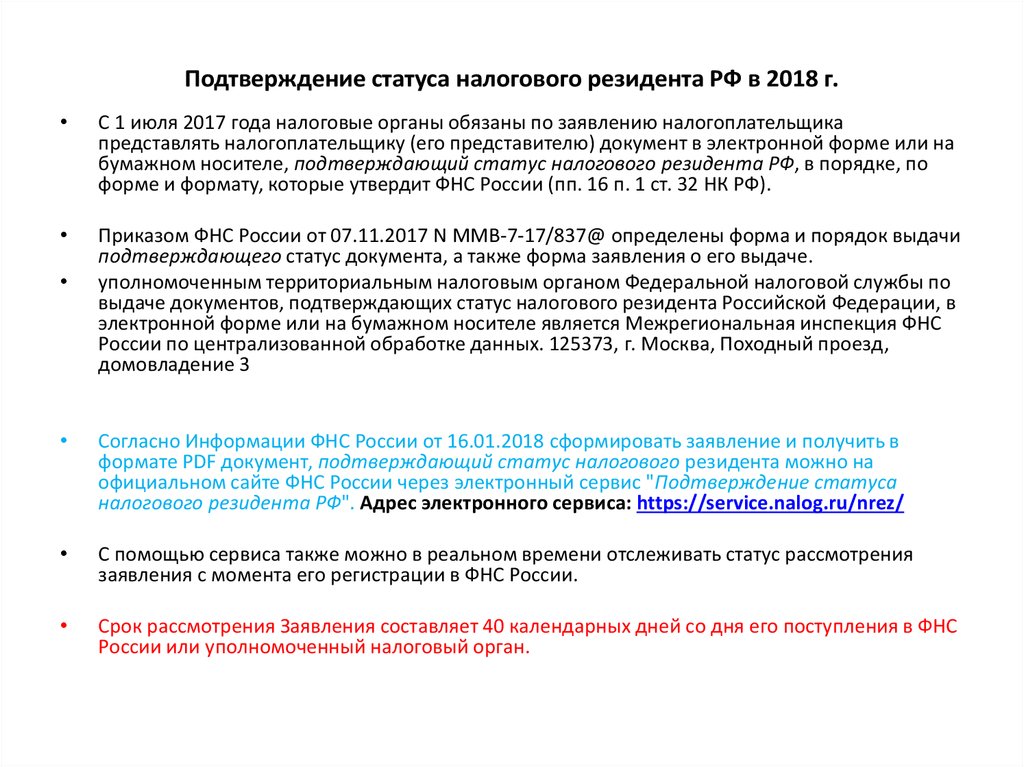

Как и когда проверять статус регистрации ООО в ИФНС

Организуя новое юридическое лицо, недостаточно только принять решение об этом внутри круга учредителей — о создании компании следует официально заявить, зарегистрировав ее.

Органом, регистрирующим создаваемые юридические лица, в том числе общества с ограниченной ответственностью, является Федеральная налоговая служба. Оформление документов производится в течение трех рабочих дней с момента подачи заявления, после чего учредители получают регистрационные бумаги и вправе приступать к работе.

Запрашивать информацию о том, готовы ли документы, заявитель вправе в любое время после их подачи, но особенно важно это делать, если уже истек трехдневный срок с момента подачи заявления.

После подачи заявления у заявителей имеется возможность проверить статус регистрации ООО в налоговой и контролировать его рассмотрение. Есть три варианта, как это делать:

- прийти лично в налоговый орган, куда поданы документы, и спросить.

Это надежный вариант получения информации, но трудоемкий и требующий много времени — в подразделениях ФНС нередки очереди;

Это надежный вариант получения информации, но трудоемкий и требующий много времени — в подразделениях ФНС нередки очереди; - позвонить по телефону. На сайте ФНС, nalog.ru, имеются контактные данные всех налоговых органов, следует найти подразделение, в которое подавались документы, и позвонить туда. В этом варианте имеются две проблемы: дозвониться не всегда просто, и инспекторы не всегда разглашают по телефону информацию о ходе процедуры;

- третий, и самый удобный, вариант, как проверить, прошла ли регистрация ООО в налоговой, — воспользоваться онлайн сервисом на сайте налоговой. Это быстро, надежно и достаточно только иметь компьютер с выходом в интернет.

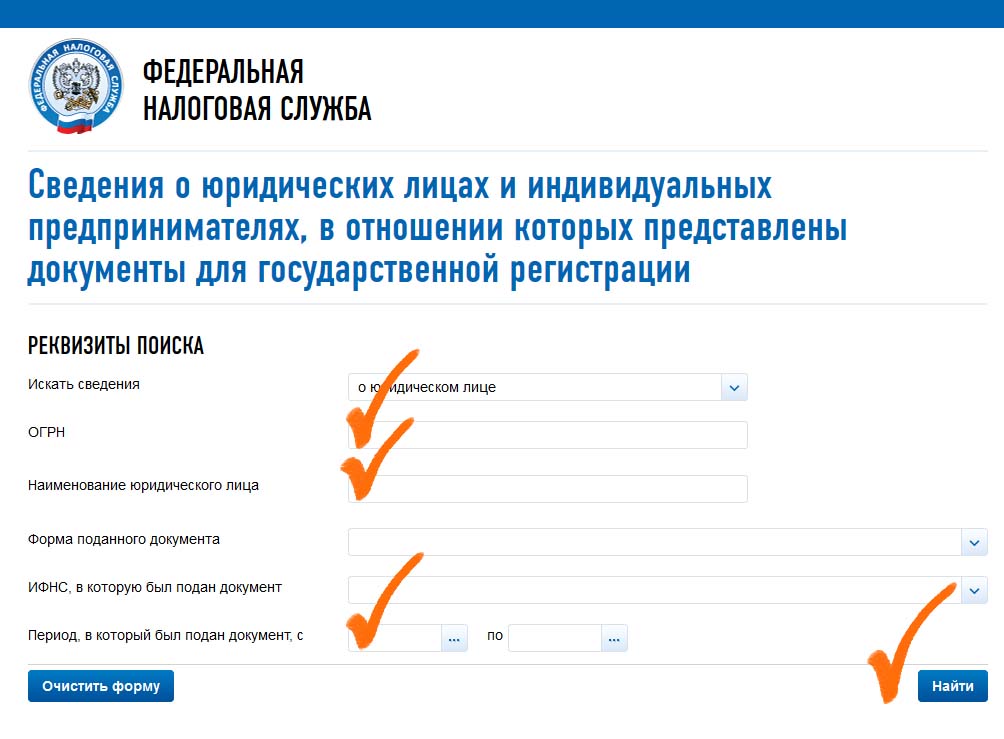

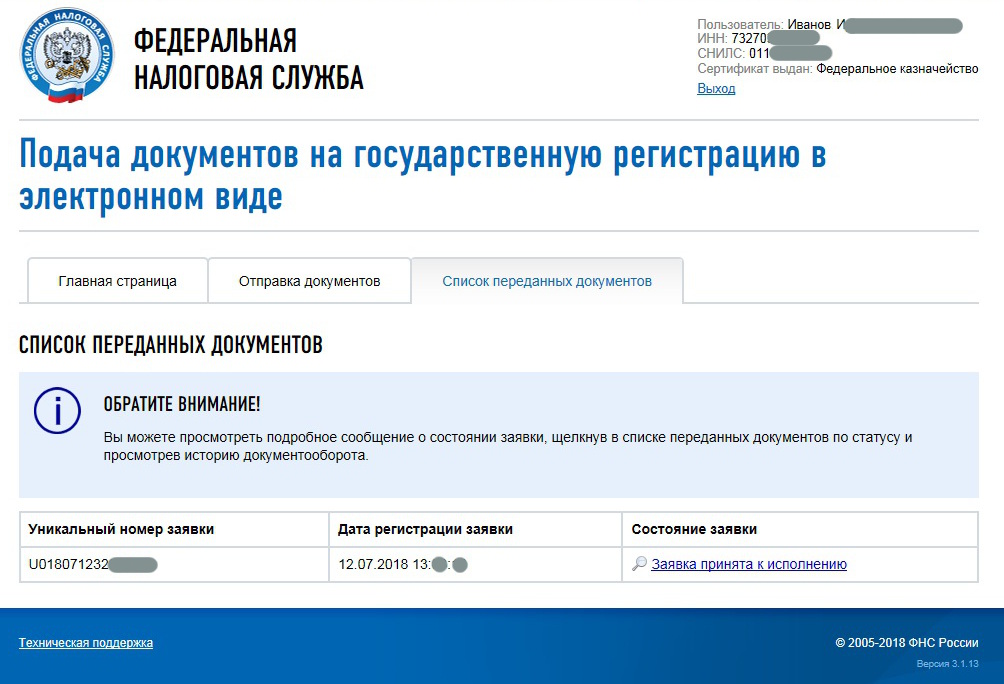

Вот инструкция, как узнать о регистрации ООО на сайте налоговой, пошагово:

Шаг 1. Перейти на страницу сервиса проверки https://service.nalog.ru/uwsfind.do.

Шаг 2. Заполнить поля формы, указав наименование юридического лица, регистрирующий орган, куда поданы бумаги, и вид заявления. Последние два параметра легко выбрать из выпадающего списка в строке. Выбрать интервал дат, когда подавались документы.

Выбрать интервал дат, когда подавались документы.

Шаг 3. Ввести цифры с картинки под формой.

Шаг 4. Нажать «Найти» и получить результат поиска.

Возможные результаты проверки статуса

Есть три варианта результатов, которые выдает проверка регистрации ООО на сайте налоговой:

- документы готовы к выдаче;

- документы находятся в обработке.

Первые два варианта означают, что процедура завершена, второй означает, что итоговые бумаги уже забрали из регистрирующего органа. Третий вариант означает, что процедура еще не завершена. Если трехдневный срок уже истек, а статус не изменился, документы все еще в обработке, следует обратиться лично в регистрирующий орган за уточнением ситуации.

Почему отказывают в регистрации ООО

Не всегда образование ООО происходит гладко, у налоговиков имеется исчерпывающий перечень оснований для отказа в регистрации. Эти основания перечислены в п. 1 ст. 23 Федеральный закон от 08. 08.2001 N 129-ФЗ, в их числе, например:

08.2001 N 129-ФЗ, в их числе, например:

- заявитель подал не все требующиеся сведения;

- не соблюдены требования к оформлению поданных бумаг;

- заявление подано ненадлежащим лицом;

- поданы недостоверные сведения.

Какие документы выдают по итогам регистрации ООО

Если процедура прошла удачно, по ее итогам заявителю выдают:

- лист регистрации в ЕГРЮЛ;

- экземпляр устава общества с отметкой налогового органа.

‘;}

Распечатать

Поделиться

Гольцова Полина юрист, специалист по госзакупкам

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Все статьи автораВам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Подписаться

Как получить статус некоммерческой организации — Forbes Advisor

Обновлено: 18 апреля 2023 г. , 1:24

, 1:24

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

A 501(c)(3) — это корпорация, получившая от Налоговой службы (IRS) статус освобожденной от налогов. Чтобы получить статус 501(c)(3), корпорация должна подать заявку на признание освобождения. Хотя есть службы, которые сделают это за вас за завышенную плату, при подаче заявления непосредственно в IRS взимается плата всего в 600 долларов. Вот что вам нужно знать о процессе подачи заявки 501(c)(3), включая инструкции по заполнению необходимых форм.

Что означает статус 501(c)(3)?

Статус 501(c)(3) означает, что корпорация освобождается от уплаты федеральных налогов на доходы и доходы, полученные в организации. Это не освобождает организацию от подачи налоговой декларации. Вы по-прежнему должны подать форму 990 в IRS для учета доходов, поступающих в организацию.

Как работает некоммерческая организация 501(c)(3)

A 501(c)(3) работает так же, как и большинство других корпораций категории C. Основное отличие состоит в том, что финансовые данные 501(c)(3) подлежат публичной проверке, в то время как частная организация может вести свои бухгалтерские книги без такой потенциальной проверки.

Важно помнить, что некоммерческая организация по своей сути является корпорацией, трастом, ООО или некорпоративной ассоциацией и должна следовать организационным правилам основной коммерческой организации. Например, в корпорации у вас будет учредительный договор с уставом, который определяет, как вы управляете своей организацией. Для контроля за деятельностью компании избирается совет директоров. Некоммерческая организация может нанимать людей и платить им зарплату и получать прибыль от полученных доходов. Вопрос в том, какая часть поступающих доходов направляется на выполнение миссии организации.

В то время как IRS говорит, что некоммерческие организации 501(c)(3) могут платить сотрудникам «разумную заработную плату», она не дает окончательного набора параметров. Но если IRS при рассмотрении годовой налоговой декларации сочтет, что статус является всего лишь налоговым убежищем для коммерческой организации, выплачивающей завышенную заработную плату, он может аннулировать статус.

Но если IRS при рассмотрении годовой налоговой декларации сочтет, что статус является всего лишь налоговым убежищем для коммерческой организации, выплачивающей завышенную заработную плату, он может аннулировать статус.

Что требуется для сохранения статуса

Первое, что организация должна сделать для сохранения своего статуса некоммерческой организации 501(c)(3), — это подавать ежегодную отчетность. Это делается с помощью формы 9.90 и любые последующие приложения, сопровождающие форму. Форма IRS 990 состоит из четырех частей сводного раздела. В первом анализируются сведения о миссии организации и волонтерской базе, во втором — доходы, в третьем — расходы, а в четвертом — чистые активы.

Помимо подачи ежегодных налоговых форм, организации следует избегать деятельности, которая может поставить под угрозу освобождение от налогов. Действия, которых следует избегать, включают:

- Участие в политических кампаниях любого уровня

- Лоббирование как существенная часть его обычной деятельности

- Действия, не связанные с его освобожденной миссией

- Нарушение государственной политики действиями

- Неподача декларации в течение трех лет подряд

- Работа не в интересах общества

Кроме того, некоммерческой организации разрешен только минимальный уровень несвязанной коммерческой деятельности. Это деятельность, которая приносит доход, но не связана напрямую с усилиями по сбору средств и включает в себя такие вещи, как сдача в аренду офисных помещений или продажа товаров.

Это деятельность, которая приносит доход, но не связана напрямую с усилиями по сбору средств и включает в себя такие вещи, как сдача в аренду офисных помещений или продажа товаров.

Преимущества и недостатки статуса некоммерческой организации

Как и везде, у статуса некоммерческой организации 501(c)(3) есть свои плюсы и минусы.

Некоммерческие организации имеют следующие преимущества:

- Налоговые преимущества: Статус освобождения от налогов позволяет некоммерческим организациям вкладывать больше средств в достижение своих целей.

- Право на получение гранта: Многие государственные и частные гранты не учитывают организации, не зарегистрированные в соответствии с 501(c)(3).

- Формальная структура: Формальная структура отделяет учредителей и волонтеров от организации. Это помогает ограничить ответственность организации от учредителей, совета директоров и волонтеров, если только кто-то не использовал организацию для прикрытия незаконных или безответственных действий.

К недостаткам некоммерческой организации относятся:

- Административная работа: Некоммерческие организации требуют подробных записей, которые должны храниться вместе с ежегодными отчетами в IRS.

- Общий контроль: Большинство штатов требуют, чтобы некоммерческая организация 501(c)(3) имела в совете несколько членов, ответственных за выборы должностных лиц, определяющих организационную политику.

- Общественный контроль: Поскольку некоммерческая организация служит общественным интересам, ее записи и счета подлежат проверке общественностью по запросу. Это включает в себя заработную плату и расходы.

Как подать заявку на статус 501(c)(3)

Перед подачей заявки на статус 501(c)(3) организация должна заполнить организационные документы со штатом, будь то устав, траст или другая организационная форма. сущность. Затем организация должна подать заявку на получение идентификационного номера работодателя (EIN) в IRS, заполнив форму SS-4.

Заявки на получение статуса некоммерческой организации необходимо подавать в Налоговое управление США онлайн. Если организация имеет право подать заявку на получение статуса некоммерческой организации с помощью формы 1023-EZ, процесс может занять всего четыре недели. Для тех, кто должен подать форму 1023, процесс может занять до шести месяцев или дольше.

Вы можете иметь право подать форму 1023-EZ, если соответствуете следующим требованиям:

- Валовой доход менее 50 000 долларов США за три предыдущих года

- Расчетный валовой доход менее 50 000 долларов США в течение следующих трех лет

- Иметь менее 250 000 долларов в активах справедливого рынка

- Сформировано в США с внутренним почтовым адресом

- Организованы как корпорация, ассоциация без образования юридического лица или траст

- Не может быть правопреемником коммерческой организации

Необходимая документация и инфраструктура

Форма 1023 требует включения других документов. Непредоставление одного или нескольких элементов приведет к задержкам в обработке вашего заявления или отказу в статусе 501(c)(3). Лучше внимательно следовать контрольному списку.

Непредоставление одного или нескольких элементов приведет к задержкам в обработке вашего заявления или отказу в статусе 501(c)(3). Лучше внимательно следовать контрольному списку.

Документация, которую вы отправите в IRS, включает:

- Форма 1023 Контрольный список

- Заявление (форма 1023 с применимыми приложениями A–H)

- Устав или другие организационные документы

- Любые изменения в организационные документы (в порядке изменений)

- Устав организации

- Другие приложения, включая финансовые данные, печатные материалы и пояснения

- Чек на комиссию в размере 600 долларов США, подлежащий оплате Министерству финансов

Убедитесь, что в каждом документе указано название организации и EIN.

IRS отправит запросы на информацию, если она ему понадобится. Это задержит время обработки, поэтому лучше убедиться, что заявка заполнена при первой отправке. После утверждения IRS отправляет письмо с определением, которое следует хранить вместе с уставом организации.

Подача заполненного заявления

После того, как вы соберете всю вышеперечисленную документацию, вы можете создать учетную запись, чтобы отправить заполненную форму 1023 онлайн на сайте www.pay.gov и отправить подтверждающую информацию по адресу:

Служба внутренних доходов

P.O. Box 12192

Covington, KY 41012-0192

Если вы спешите, вы можете использовать экспресс-почту или службу доставки, чтобы отправить детали по этому адресу:

Служба внутренних доходов

Mail Stop 31A: Team 105

7940 Kentucky Drive

Флоренция, Кентукки 41042

Часто задаваемые вопросы

Как проверить статус моего заявления 501(c)(3)?

Подтвердите получение заявления и статус, позвонив в IRS по телефону 877-829.-5500. Вам потребуется юридическое название организации и EIN. При этом агент сможет определить статус.

Сколько времени требуется для утверждения 501(c)(3)?

После того как вы подадите форму IRS 1023 или форму 1023-EZ для признания освобождения от уплаты федерального налога, IRS часто требуется от нескольких недель до месяцев, чтобы отправить вам письмо с определением. Однако, если у вас есть веская причина для запроса ускоренной обработки и вы подали форму IRS 1023, IRS часто будет работать с организациями для более быстрого принятия решения.

Однако, если у вас есть веская причина для запроса ускоренной обработки и вы подали форму IRS 1023, IRS часто будет работать с организациями для более быстрого принятия решения.

Как долго действует статус 501(c)(3)?

Срок действия вашего статуса некоммерческой организации не ограничен. Пока вы продолжаете подавать ежегодные налоговые декларации и не участвуете в деятельности, ставящей под угрозу ваш статус, обозначение 501(c)(3) остается на неопределенный срок.

Сколько стоит настроить форму 501(c)(3)?

Если вы пользуетесь услугами адвоката или бухгалтера, создание вашей некоммерческой организации может стоить несколько тысяч долларов. Большинство организаций достаточно просты, чтобы создать организацию непосредственно в IRS за плату за использование формы 1023 в размере 600 долларов США.

Какие типы предприятий относятся к организациям 501(c)3?

Согласно IRS, цели, на которые распространяется исключение, изложенные в разделе 501(c)(3), включают благотворительную, религиозную, образовательную, научную, литературную деятельность, тестирование в целях общественной безопасности, содействие национальным или международным любительским спортивным соревнованиям и предотвращение жестокого обращения с детьми или животными. . Это включает в себя такие операции, как детские сады, продовольственные банки, театральные группы, колледжи, жилищные организации с низким доходом и музеи.

. Это включает в себя такие операции, как детские сады, продовольственные банки, театральные группы, колледжи, жилищные организации с низким доходом и музеи.

Существуют ли другие виды некоммерческих организаций, освобожденных от налогов?

Существует несколько типов некоммерческих организаций, освобожденных от налогов. Некоторые примеры из них включают 501 (c) (4), который предназначен для гражданских лиг и организаций социального обеспечения; 501(c)(5) для трудовых, сельскохозяйственных и садоводческих организаций; 501(c)(7) для общественных и развлекательных клубов; 501(c)(14) для кредитных союзов и других взаимных финансовых организаций; и 501(c)(19) для организаций ветеранов.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кимберли Леонард использовала свой профессиональный опыт в качестве владельца страхового агентства и финансового консультанта и превратила его в карьеру финансового писателя, которая помогает владельцам бизнеса и профессионалам добиться успеха. Ее работы появились на Business.com, Business News Daily, FitSmallBusiness.com, CentsibleMoney.com и Kin Insurance.

Джейн Хаскинс занималась юридической практикой в течение 20 лет, представляя малые предприятия при запуске, ликвидации, деловых сделках и судебных разбирательствах. Она написала сотни статей по правовым вопросам, вопросам интеллектуальной собственности и налогообложения, затрагивающим малый бизнес.

Кэсси — заместитель редактора, сотрудничающая с командами по всему миру и живущая в прекрасных холмах Кентукки. Она увлечена экономическим развитием и входит в совет директоров двух некоммерческих организаций, стремящихся возродить свой бывший железнодорожный городок. До прихода в команду Forbes Advisor Кэсси была менеджером по работе с контентом и менеджером по копирайтингу в Fit Small Business.

До прихода в команду Forbes Advisor Кэсси была менеджером по работе с контентом и менеджером по копирайтингу в Fit Small Business.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Некоммерческие организации | Налог штата Вирджиния

Требования к освобождению от уплаты налогов для некоммерческих организаций

Чтобы получить право на освобождение, некоммерческая организация должна соответствовать всем следующим требованиям:

- Организация должна быть освобождена от федерального подоходного налога в соответствии с Разделами 501(c) (3), 501( в) (4) или 501(с) (19). Если организация имеет годовой валовой доход менее 5000 долларов США и организована для одной из целей, установленных в Налоговом кодексе 501 (c) (3) или 501 (c) (4), она должна представить заявление о миссии.

Для получения дополнительной информации посетите веб-сайт IRS по адресу www.irs.gov/eo или свяжитесь с ними по телефону 877.829..5500.

Для получения дополнительной информации посетите веб-сайт IRS по адресу www.irs.gov/eo или свяжитесь с ними по телефону 877.829..5500. - Доказательство того, что организация соблюдает закон Вирджинии, касающийся организаций, собирающих пожертвования в Вирджинии. По дополнительным вопросам обращайтесь в Департамент сельского хозяйства и бытового обслуживания (VDACS) по телефону 804.786.1343 или посетите его веб-страницу (подробности см. в Законе штата Вирджиния о привлечении пожертвований). Вы можете выполнить поиск здесь, чтобы узнать, зарегистрирована ли ваша организация, и распечатать документацию.

- Годовые административные расходы организации, включая заработную плату и сбор средств, не должны превышать 40% ее годового валового дохода.

- Организация с валовым годовым доходом не менее 750 000 долларов США в предыдущем году должна предоставить финансовый обзор, выполненный независимым дипломированным бухгалтером (CPA). Примечание: Налоговая служба Вирджинии может потребовать от организации с валовым годовым доходом не менее 1 миллиона долларов США в предыдущем году предоставить финансовый аудит, проведенный независимым бухгалтером, вместо финансового обзора.

- Организация должна предоставить оценку общей суммы материального личного имущества, приобретенного в Вирджинии за предыдущий и текущий год. Не включайте покупку любого материального личного имущества, которое будет предоставлено подрядчику, выполняющему строительство, установку, ремонт или любые другие услуги в отношении недвижимого имущества.

- Если от организации требуется подать федеральную форму 990, 990EZ, 990PF или 990N в IRS, копия должна быть предоставлена в налоговую службу Вирджинии. Если организация не обязана подавать документы, должны быть указаны имена и адреса двух членов совета директоров организации вместе с местонахождением финансовых отчетов. Примечание. Все финансовые документы должны быть доступны для проверки.

Ссылка: Кодекс Вирджинии 58.1-609.11

Подать заявку на освобождение от налога на розничные продажи и использование

Некоммерческая организация Онлайн — это быстрый, эффективный и безопасный способ подать заявку и распечатать справку об уплате налога с продаж и использования. Вы можете получить доступ к Nonprofit Online, чтобы отредактировать определенную регистрационную информацию и обновить просроченное или истекающее освобождение, а также повторно распечатать утерянные сертификаты, не связываясь с нами. Вы также можете отправлять нам защищенную электронную почту через защищенную среду.

Вы можете получить доступ к Nonprofit Online, чтобы отредактировать определенную регистрационную информацию и обновить просроченное или истекающее освобождение, а также повторно распечатать утерянные сертификаты, не связываясь с нами. Вы также можете отправлять нам защищенную электронную почту через защищенную среду.

Эта услуга доступна для всех, кто запрашивает освобождение от налога с продаж и использования для некоммерческой организации или некоммерческой церкви. Вам потребуется создать идентификатор пользователя и пароль, чтобы зарегистрировать свою организацию.

Чтобы подать заявку или найти некоммерческую организацию, перейдите на сайт Nonprofit Online.

Не можете подать заявку онлайн?

Организации, которые не могут подать заявку онлайн, могут загрузить Форму NP-1 Заявление и Инструкции или связаться с Командой освобождения некоммерческих организаций по телефону 804.371.4023, чтобы запросить заявку. Заполненные заявления следует отправить в налоговую службу штата Вирджиния, отдел освобождения от уплаты налогов для некоммерческих организаций, почтовый ящик 27125, Ричмонд, штат Вирджиния, 23261-7125, или отправить по факсу на номер 804. 786.2645.

786.2645.

Требования к некоммерческим церквям

У некоммерческих церквей есть 2 варианта запроса на освобождение от налога на розничные продажи и использование:

- Самостоятельное свидетельство об освобождении от налога, форма ST-13A: Раздел 58.1-609.10(16) Кодекса Вирджинии самовыданный сертификат об освобождении по форме ST-13A. Раздел 23 Административного кодекса Вирджинии (VAC) 10-210-310 содержит примерный список облагаемых налогом и освобожденных от налогообложения покупок для некоммерческих церквей, подпадающих под этот вариант.

- Подать заявку на получение номера для освобождения от налога в Вирджинии: Раздел 58.1-609.11 Кодекса штата Вирджиния предоставляет более широкие льготы для некоммерческих организаций и церквей, желающих получить освобождение от налога с продаж и использования. Все требования об освобождении в соответствии с Кодексом Вирджинии 58.1-609.11 должны быть выполнены для получения права.

Церкви, выбравшие этот вариант, должны представить подробный финансовый отчет за отчетный период предыдущего года.

Церкви, выбравшие этот вариант, должны представить подробный финансовый отчет за отчетный период предыдущего года.

Советы для некоммерческих организаций в Интернете

- Если вы являетесь постоянным пользователем и не можете получить информацию о своем идентификаторе пользователя и пароле, вы должны зарегистрироваться как новый пользователь и создать новый идентификатор пользователя и пароль. Нажмите «Изменить запрос на доступ», чтобы связать новый идентификатор пользователя и пароль с записью. Как только вы получите электронное письмо с подтверждением того, что запрос на изменение доступа был одобрен, вы можете войти в систему, чтобы получить доступ к своей записи.

- После подачи онлайн-заявки изменения и дополнения не могут быть внесены. Если у вас есть вопросы, обратитесь в Некоммерческое подразделение по телефону 804.371.4023.

- . Вы можете проверить статус заявки, войдя в Nonprofit Online, используя свой идентификатор пользователя и пароль.

- Вы можете отправить необходимые документы путем загрузки или по почте.

- Вы можете искать некоммерческую организацию в Nonprofit Online, введя название организации или федеральный идентификационный номер.

Дополнительную информацию см. в часто задаваемых вопросах для некоммерческих организаций.

Освобождение от налога с продаж и использования для организаций обслуживания ветеранов

Организации обслуживания ветеранов (VSO), которые освобождены от налогов в соответствии с Налоговым кодексом 501(c)(19), а также организации с годовой валовой выручкой менее 5000 долларов США, которые обслуживают одну из для целей IRC 501(c)(19), может подать заявление на получение сертификата об освобождении от уплаты налога на продажу и использование в штате Вирджиния.

Освобождение от налога с продаж , а не распространяется на следующее:

- Налогооблагаемые услуги, такие как проживание в гостинице

- Материальное личное имущество, используемое в основном для предоставления страховых выплат

- Предметы, используемые в основном для социальных и развлекательных мероприятий

Для получения дополнительной информации см. Налоговый бюллетень 16-5.

Налоговый бюллетень 16-5.

Важная информация о закупках продуктов питания и общественного питания

Некоммерческие организации и некоммерческие церкви могут использовать свои розничные продажи и сертификаты об освобождении от уплаты налогов, выданные в соответствии со статьей Ва. Кодекс § 58.1-609.11 для осуществления льготных покупок продуктов питания и питания, а также некоторых «облагаемых налогом услуг», оказываемых в связи с предоставлением питания.

Налоговая служба штата Вирджиния больше не будет отказывать этим организациям в освобождении от оплаты услуг общественного питания и питания на том основании, что организация приобретает налогооблагаемую услугу. Кроме того, мы больше не будем отказывать в освобождении некоммерческой организации на том основании, что соответствующая организация приобрела питание и сопутствующие услуги для потребления физическими лицами. Вместо этого Налоговая служба Вирджинии теперь будет применять тест, чтобы определить, совершаются ли покупки для использования или потребления соответствующим лицом.

Это надежный вариант получения информации, но трудоемкий и требующий много времени — в подразделениях ФНС нередки очереди;

Это надежный вариант получения информации, но трудоемкий и требующий много времени — в подразделениях ФНС нередки очереди;

Для получения дополнительной информации посетите веб-сайт IRS по адресу www.irs.gov/eo или свяжитесь с ними по телефону 877.829..5500.

Для получения дополнительной информации посетите веб-сайт IRS по адресу www.irs.gov/eo или свяжитесь с ними по телефону 877.829..5500.

Церкви, выбравшие этот вариант, должны представить подробный финансовый отчет за отчетный период предыдущего года.

Церкви, выбравшие этот вариант, должны представить подробный финансовый отчет за отчетный период предыдущего года.