Об удержании подоходного налога с доходов, полученных физическими лицами, в виде процентов по банковским вкладам (депозитам)

Вопрос. В каких случаях с доходов в виде процентов по банковским вкладам (депозитам) удерживается подоходный налог?

Ответ: Подоходный налог будет удерживаться с доходов, полученных физическими лицами, в виде процентов, начисленных по ставке выше ставки до востребования, по следующим вкладам (депозитам):

- в белорусских рублях – сроком менее 1 года;

- в иностранной валюте – сроком менее 2 лет.

При этом под началом срока вклада (депозита) понимается дата внесения каждой денежной суммы на счет (первоначального взноса, дополнительного взноса), под окончанием срока – дата снятия денежной суммы со счета (частичного снятия или полного возврата).

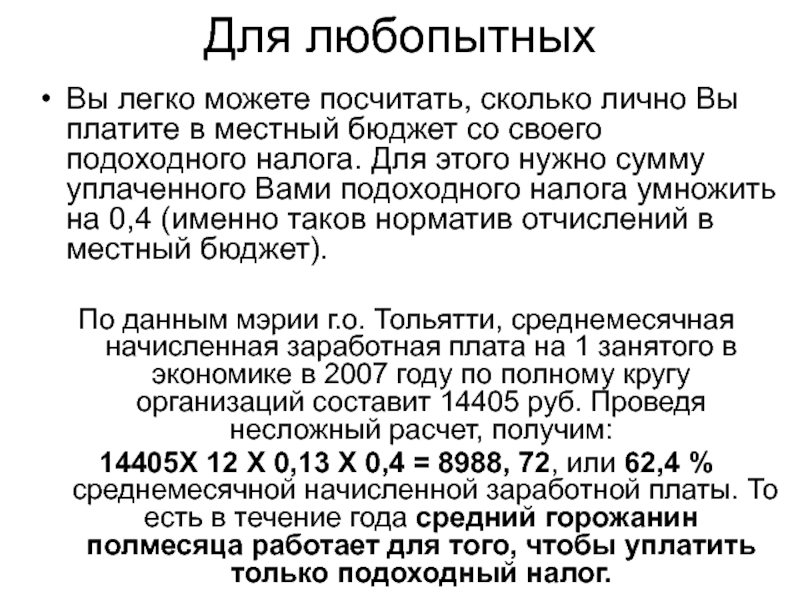

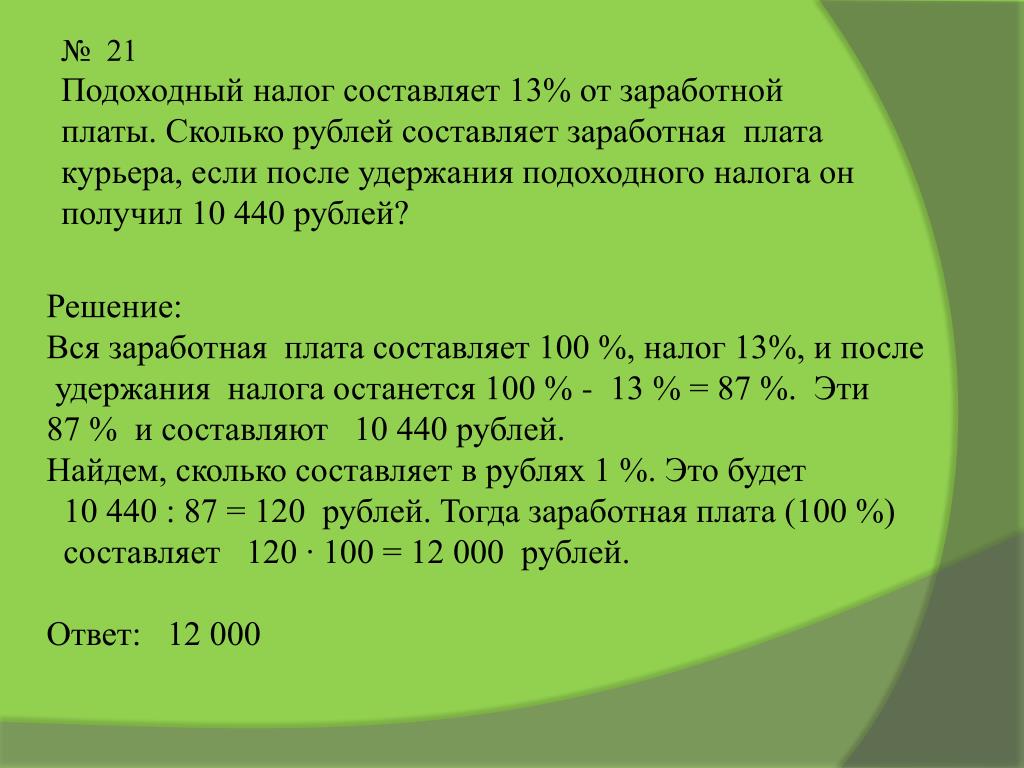

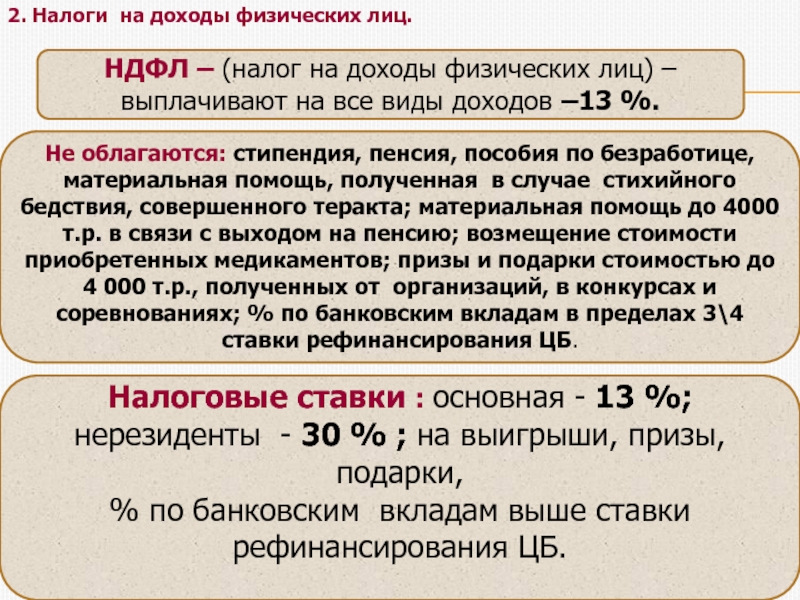

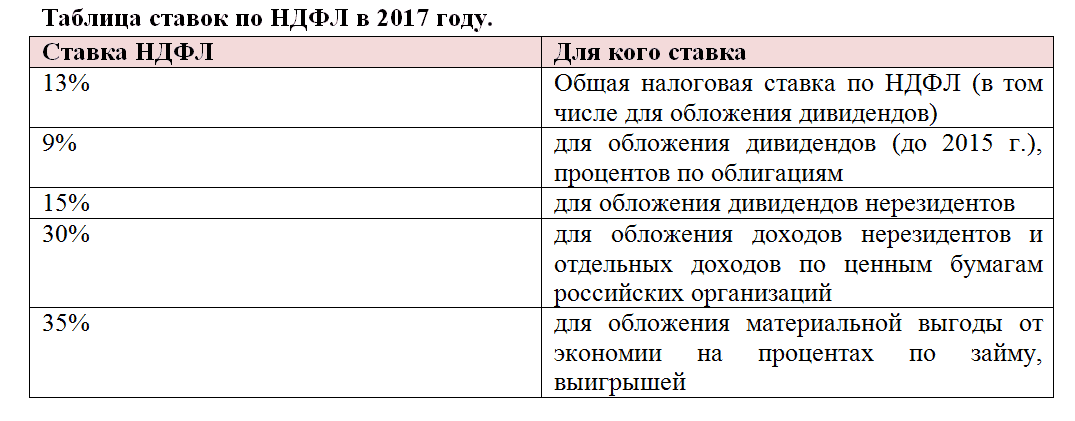

Размер ставки подоходного налога – 13 процентов от суммы полученного процентного дохода.

Вопрос. Будет ли удерживаться подоходный налог с процентного дохода, начисленного на дополнительные взносы?

Ответ: Подоходный налог будет удерживаться в случае, если по вкладу (депозиту), не подпадающему под налогообложение, совершен дополнительный взнос, который фактически будет размещен менее чем на один год в белорусских рублях и менее чем на два года в иностранной валюте.

Например, договором банковского вклада (депозита) предусмотрена возможность пополнения вклада (депозита). По вкладу (депозиту) в белорусских рублях сроком на 1 год, через 2 месяца после его открытия совершен дополнительный взнос. С процентного дохода, начисленного на сумму такого дополнительного взноса, будет удерживаться подоходный налог.

При этом подоходный налог не будет удерживаться с процентного дохода, начисленного на капитализированные проценты.

Налогообложение — Ecovis в Эстонии

Подоходный налог предприятий

Доходы юридических лиц облагаются в Эстонии подоходным налогом, ставка которого составляет 25% (от брутто суммы выплаты, то есть 20% от нетто суммы выплаты). Этот налог отличается от аналогичных налогов большинства остальных стран тем, что он подлежит оплате лишь при выплате распределённой прибыли (к примеру, в виде дивидендов или предоставления так называемых спецльгот работникам либо несения расходов, не связанных с предпринимательством налогоплательщика). Заработанная, но не распределённая прибыль юридического лица подоходным налогом не облагается.

Прибыль, распределенная (и выплаченная) в течение календарного года в размере, не превышающем среднюю распределенную (и выплаченную) прибыль предшествующих трёх лет, облагается подоходным налогом, ставка которого составляет 14/86 (от брутто суммы выплаты, то есть 14% от нетто суммы выплаты). В случае распределения (и выплаты) такой прибыли физическому лицу, являющемуся резидентом Эстонии, эта прибыль подлежит дополнительному обложению подоходным налогом, ставка которого составляет 7%; налог удерживается с физического лица при выплате ему денег (в иных ситуациях в Эстонии обыкновенно нет экономического двойного налогообложения, то есть распределенная прибыль обычно «в руках» получателя не облагается). Распределённая и выплаченная прибыль в размере свыше средней распределённой и выплаченной прибыли предшествующих трёх лет, облагается по общему правилу, изложенному в предыдущем абзаце.

В случае распределения (и выплаты) такой прибыли физическому лицу, являющемуся резидентом Эстонии, эта прибыль подлежит дополнительному обложению подоходным налогом, ставка которого составляет 7%; налог удерживается с физического лица при выплате ему денег (в иных ситуациях в Эстонии обыкновенно нет экономического двойного налогообложения, то есть распределенная прибыль обычно «в руках» получателя не облагается). Распределённая и выплаченная прибыль в размере свыше средней распределённой и выплаченной прибыли предшествующих трёх лет, облагается по общему правилу, изложенному в предыдущем абзаце.

Прибыль эстонских постоянных представительств иностранных компаний облагается аналогичным образом: ставка налога составляет также 25% от брутто суммы, то есть 20 % от нетто суммы, и налог подлежит оплате при «выводе» заработанной эстонским постоянным представительством прибыли из этого постоянного представительства.

В виде исключения из описанной выше системы прибыль кредитных учреждений облагается, в дополнение к стандартному эстонскому подоходному налогу, «классическим» подоходным налогом, ставка которого составляет 14%. «Классический» подоходный налог подлежит оплате к 10 числу третьего месяца каждого квартала; налоговой «базой» является прибыль, заработанная в предшествующем квартале. Убытки квартала могут использоваться в течение следующих 20 кварталов для уменьшения налоговой базы. Уплаченный подобным образом подоходный налог уменьшает обязательство по подоходному налогу, возникающее при распределении прибыли.

«Классический» подоходный налог подлежит оплате к 10 числу третьего месяца каждого квартала; налоговой «базой» является прибыль, заработанная в предшествующем квартале. Убытки квартала могут использоваться в течение следующих 20 кварталов для уменьшения налоговой базы. Уплаченный подобным образом подоходный налог уменьшает обязательство по подоходному налогу, возникающее при распределении прибыли.

В Эстонии действуют правила, регулирующие трансфертное ценообразование. Следует отметить, что они представляют собой одно из исключений из общих правил, регулирующих момент налогообложения: в случае их применения, прибыль (которая была бы заработана) или же расходы (которые не были бы понесены) облагаются подоходным налогом в момент осуществления сделки, вызывающей их применения.

Отдельные правила тонкой капитализации в Эстонии отсутствуют. Всё же нельзя исключать применения налоговой службой общих правил, противодействующих уклонению от уплаты налогов, для достижения тех же результатов, которые обыкновенно преследуются правилами тонкой капитализации. Правила CFC существуют, но, будучи направленными на регулирование налогообложения физических лиц, обыкновенно не касаются юридических лиц (даже если правила CFC и могут быть использованы для присвоения эстонскому юридическому лицу прибыли иностранной компании, обыкновенно всё же необходимо распределение такой прибыли этим эстонским юридическим лицом, без чего не появляется возможности обложения её подоходным налогом).

Правила CFC существуют, но, будучи направленными на регулирование налогообложения физических лиц, обыкновенно не касаются юридических лиц (даже если правила CFC и могут быть использованы для присвоения эстонскому юридическому лицу прибыли иностранной компании, обыкновенно всё же необходимо распределение такой прибыли этим эстонским юридическим лицом, без чего не появляется возможности обложения её подоходным налогом).

В Эстонии не существует так называемого «чёрного списка» юрисдикций с льготным налогообложением; является ли система налогообложения какой-то конкретной юрисдикции льготной или нет, определяется на основании критериев, установленных в законе. Вместо «чёрного списка» имеется «белый список» юрисдикций, которые ни в коем случае не считаются юрисдикциями с льготным налогообложением.

Особыми правилами, запрещающими уклонение от уплаты налогов, регулируется уплата налогов

- в случае наличия «искусственных корпоративных структур». В соответствии со статьёй 1 директивы 2011/96, не применяется освобождение от двойного налогообложения в ситуациях, одной из основных целей создания которых являлось получение налоговой выгоды, и

- при выдаче таких внутриконцерновых кредитов (помимо кредитов дочерним компаниям), которые, с точки зрения закона, представляют собой «скрытое распределение прибыли».

Для избежания двойного налогообложения могут, в зависимости от ситуации, применяться различные директивы ЕС, либо же двухсторонние договоры по избежанию двойного налогообложения.

Налоги с зарплаты

Эстонские налоги с заработной платы можно разделить на две группы: налоги, которые работодателем должны быть всего лишь удержаны с работника при выплате заработной платы, и налоги, которые работодатель должен оплатить сам в связи с выплатой заработной платы работнику. С экономической точки зрения, налоги, входящие в первую группу, являются расходами работника, а налоги, входящие во вторую группу – расходами работодателя.

В первую группу входят взнос по накопительной пенсии (2% от брутто зарплаты), взнос по обязательному страхованию от безработицы (от 0,5% до 2,8% от брутто зарплаты) и подоходный налог (20% от брутто зарплаты; при расчёте подоходного налога применяется «необлагаемый минимум», и до расчёта подоходного налога из суммы брутто зарплаты вычитаются два упомянутых взноса). Все названные налоги подлежат удержанию работодателем при выплате заработной платы.

Все названные налоги подлежат удержанию работодателем при выплате заработной платы.

Во вторую группу входят взнос по обязательному страхованию от безработицы (от 0,25% до 1,4% от брутто зарплаты) и социальный налог (33% от брутто зарплаты). Эти налоги подлежат оплате работодателем в дополнение к выплате зарплаты (то есть налоги, которые работодатель с работника удерживает при выплате зарплаты, входят в «налоговую базу», с которой платится социальный налог и взнос работодателя по обязательному страхованию от безработицы).

Следует отметить, что размер налогов с зарплаты и даже сами налоги с зарплаты зависят в заметной степени от конкретных обстоятельств (к примеру, от того, является ли работник налоговым резидентом Эстонии или нет, либо от возраста работника и т.п.).

Начиная с 2018 года, подоходный налог с зарплаты становится прогрессивным, так как размер «необлагаемого минимума» зависит от размера дохода физического лица. Максимальный размер «необлагаемого минимума» составляет 6 000 €. Он уменьшается с ростом дохода физического лица, достигая нуля при годовом доходе в 25 200 €.

Он уменьшается с ростом дохода физического лица, достигая нуля при годовом доходе в 25 200 €.

НДС

Как и во всех остальных странах Европейского Союза, в Эстонии взимается налог на добавленную стоимость. Налог начисляется по одной из трёх ставок: 20% (полная ставка), 9% (пониженная ставка) и 0% (освобождение с возможностью зачёта).

Подоходный налог на пособия и пенсии

Для определения минимума, не облагаемого подоходным налогом, работающий пенсионер должен следить за своим ежемесячным брутто доходом (пенсия, заработная плата, дивиденды и т.д.)

Работающий пенсионер должен решить куда он подаст заявление об учете необлагаемого подоходным налогом минимума:

- работодателю

- Департамент социального страхования

- работодателю и Департамент социального страхования

Если на данный момент пенсионер уже подал заявление об учете необлагаемого подоходным налогом минимума в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялся минимум освобождений от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если в настоящее время пенсионер подал заявление об освобождении от подоходного налога в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялось освобождение от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если человек применяет минимум, не облагаемый подоходным налогом только с пенсии, то заработная плата будет облагаться подоходным налогом с первого евро.

Если на данный момент пенсионер предоставил заявление об учете необлагаемого подоходным налогом минимума работодателю, и в дальнейшем желает применять его только у работодателя, то пенсионер должен связаться с работодателем и уточнить нужно ли предоставлять новое заявление.

Если человек применяет минимум не облагаемый подоходным налогом только с заработной платы, то пенсия будет облагаться подоходным налогом с первого евро.

Если пенсионер желает, чтобы минимум не облагаемый подоходным налогом применялся как с пенсии, так и с заработной платы, необходимо предоставить заявление с указанием конкретной суммы, не облагаемой налогом, как в Департамент социального страхования, так и работодателю. При подаче заявлений работающий пенсионер должен помнить, что минимум не облагаемый подоходным налогом в сумме не должен превышать размера, предусмотренного законом (максимальная сумма в месяц 500 евро).

При подаче заявлений работающий пенсионер должен помнить, что минимум не облагаемый подоходным налогом в сумме не должен превышать размера, предусмотренного законом (максимальная сумма в месяц 500 евро).

NB! Каждый работающий пенсионер должен сам следить за тем, чтобы его минимум не облагаемый подоходным налогом в месяц не превышал установленную сумму. Департамент социального страхования не может проверить, использует ли человек минимум не облагаемый подоходным налогом в месяц и у работодателя.

ПРИМЕР 1: Пенсионер получает ежемесячно пенсию в размере 300 евро и зарплату 300 евро.

ПРИМЕР 2: человек получает зарплату в размере 800 евро в месяц, пенсию в размере 380 евро в месяц и выплату пенсии II ступени в размере 50 евро в месяц. Суммарный доход человека, облагаемый подоходным налогом, составляет 1230 евро в месяц (800+380+50). Поскольку месячный доход человека превышает 1200 евро, он имеет право на освобождение от налога в размере 483 евро в месяц (500-500/900*(1230-1200)).

Человек подает заявление об освобождении от подоходного налога в ДСС | Человек подает заявление об освобождении от подоходного налога работодателю | Человек подает заявление об освобождении от подоходного налога в ДСС и работодателю | |||||

Применяется освобождение от подоходного налога с пенсии в размере 483 евро в месяц. Человек получает всю назначенную пенсию в размере 380 евро на руки.

Человек имеет право подать декларацию о доходах, с помощью которой он может вернуть себе переплаченный в течение года подоходный налог.подоходныiйgak

|

|

На основании заявления человек желает, чтобы минимум, не облагаемый подоходным налогом в сумме 236 евро в месяц, был применен с пенсии (380-236) x20%=28,8 Человек желает, чтобы минимум не облагаемый подоходным налогом в сумме 247 евро в месяц был применен с заработной платы (800-247)x20%=110,6) Выплата накопительной пенсии II ступени облагается подоходным налогом с первого евро.Ежемесячная выплата человеку в общей сложности составляет 1080,6 евро в месяц (зарплата 689,4, пенсия 351,2, выплата накопительной пенсии II ступени 40). |

Пенсионеру следует учесть, что если он получает доход из нескольких мест (пенсия, заработная плата или иной доход), превышающий 1200 евро в месяц, не факт, что помесячное начисление налога даст тот же результат, что и годовое начисление.

ПРИМЕР: человек, получающий в течение всего года зарплату брутто в размере 1200 евро в месяц, к которому применяется сумма дохода, не облагаемого налогом, в размере 500 евро в месяц, в феврале продаст недвижимость и заработает прибыль 12 000 евро, а в июне получит выплату дивидендов в размере 3000 евро. В общей сложности годовой доход человека составит 29 400 евро ((1200X12)+12 000+3000). Поскольку работодатель в течение всего года применял сумму дохода, не облагаемого налогом, теперь человеку следует доплатить подоходный налог на основании декларации о доходах.

Калькулятор подоходного налога в Северной Каролине

налогов в Северной КаролинеСеверная Каролина Государственный налог Быстрые факты

- Подоходный налог: 5,25% Поставляя квартира

- Налог на продаж: 6,75% — 7,50%

- Налог на недвижимость: 0,77% действующая ставка

- Налог на газ: 36,10 цента за галлон как обычного бензина, так и дизельного топлива

В 2013 году Закон Северной Каролины об упрощении и снижении налогов радикально изменил налоговую структуру штата. Раньше в Северной Каролине был прогрессивный подоходный налог со ставками от 6% до 7,75%. Новый закон ввел фиксированную ставку подоходного налога и более чем вдвое увеличил стандартный вычет для налогоплательщиков Северной Каролины. Результатом стало значительное общее снижение налогов для налогоплательщиков всех уровней дохода.

Раньше в Северной Каролине был прогрессивный подоходный налог со ставками от 6% до 7,75%. Новый закон ввел фиксированную ставку подоходного налога и более чем вдвое увеличил стандартный вычет для налогоплательщиков Северной Каролины. Результатом стало значительное общее снижение налогов для налогоплательщиков всех уровней дохода.

Наряду с подоходным налогом штата, другие налоги, уплачиваемые жителями Северной Каролины, включают налоги с продаж (как государственным, так и местным органам власти), налоги на имущество и налог на газ. Налог на недвижимость в Северной Каролине был отменен в соответствии с законом 2013 года.

Финансовый консультант в Северной Каролине может помочь вам понять, как налоги вписываются в ваши общие финансовые цели. Финансовые консультанты также могут помочь с инвестициями и финансовым планированием, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовы к будущему.

Подоходный налог в Северной Каролине Северная Каролина перешла на фиксированную ставку подоходного налога, начиная с 2014 налогового года. В 2021 налоговом году все налогоплательщики платят фиксированную ставку в размере 5,25%.Эта ставка применяется к налогооблагаемому доходу, который представляет собой доход за вычетом всех соответствующих вычетов и освобождений, а также любые взносы в пенсионный план, такой как 401 (k) или IRA.

В 2021 налоговом году все налогоплательщики платят фиксированную ставку в размере 5,25%.Эта ставка применяется к налогооблагаемому доходу, который представляет собой доход за вычетом всех соответствующих вычетов и освобождений, а также любые взносы в пенсионный план, такой как 401 (k) или IRA.

В Северной Каролине налогоплательщики могут требовать постатейных вычетов по благотворительным взносам, процентам по ипотечным кредитам и налогам на имущество. Вычеты для последних двух категорий не могут превышать 20 000 долларов США. Большинство других вычетов, которые ранее были доступны в Северной Каролине, в том числе вычет чистого дохода от бизнеса и вычет программы сбережений колледжа, больше не доступны с 2014 года.

Налогоплательщики, которые не указывают свои вычеты по пунктам, могут претендовать на стандартные вычеты штата Северная Каролина. Стандартный вычет на 2021 налоговый год составляет 10 750 долларов США для отдельных заявителей, 21 500 долларов США для совместных заявителей и 16 125 долларов США для глав домохозяйств. Однако в Северной Каролине нет личных исключений для заявителей, супругов или иждивенцев. Чтобы подать федеральную налоговую декларацию, вы можете изучить программное обеспечение для подготовки налогов или нанять профессионального бухгалтера.

Однако в Северной Каролине нет личных исключений для заявителей, супругов или иждивенцев. Чтобы подать федеральную налоговую декларацию, вы можете изучить программное обеспечение для подготовки налогов или нанять профессионального бухгалтера.

Базовый налог с продаж в Северной Каролине равен 4.75%. В дополнение к этой общегосударственной ставке каждый округ Северной Каролины взимает отдельный налог с продаж, который в большинстве округов колеблется от 2% до 2,25%. В частности, в округах Дарем и Ориндж существует дополнительный налог в размере 0,5%, который используется для финансирования Регионального управления общественного транспорта Исследовательского треугольника. В сумме это означает, что ставки налога с продаж в Северной Каролине варьируются от 6,75% до 7,50%. Ниже приведены ставки налога с продаж для всех округов Северной Каролины.

Налоговые ставки по продажам (обновлено январь 2022)

| Уезд | Стоимость государства | Стоимость общего объема | Общий налог на продажу | | ||||

|---|---|---|---|---|---|---|---|---|

| County | 4. 750% 750% | 2,000% | 6,750% | |||||

| Александр County | 4,750% | 2,250% | 7,000% | |||||

| Alleghany County | 4,750% | 2,000% | 6,750% | |||||

| Округ Ансон | 4,750% | 2,250% | 70054 | 70054 | ||||

| 4,750% | 4,750% | 2,250% | 70067% | |||||

| Avery County | 4.750% | 2,000% | 6,750% | |||||

| Бофорт Каунти | 4,750% | 2,000% | 6,750% | |||||

| Берти Каунти | 4,750% | 2,250% | 7,000% | |||||

| Bladen County | 4.750% | 2.000% | 6.750% | |||||

| 4,750% | 4,750% | 2,000% | 6.750% | |||||

| Country Buncombe | 4.750% | 2,250% | 7,000% | |||||

| Берк Каунти | 4,750% | 2,000% | 6,750% | |||||

| Кабеарус | 4,750% | 2,250% | 7,000% | |||||

| Caldwell County | 4,750% | 2,000% | 6. 750% 750% | |||||

| Camden County | 4,750% | 4,000% | 6.750% | 6,750% | ||||

| Carteret County | 4.750% | 2,000% | 6,750% | |||||

| Касвелл | 4,750% | 2,000% | 6,750% | |||||

| Катобы графстве | 4,750% | 2,250% | 7,000% | |||||

| Chatham County | 4,750% | 2,250% | 70054 | |||||

| Cherokee County | 4,750% | 2,250% | 70067% | |||||

| Chowan County | 4.750% | 2,000% | 6,750% | |||||

| Клей Каунти | 4,750% | 2,250% | 7,000% | |||||

| Кливленд Каунти | 4,750% | 2,000% | 6,750% | |||||

| Columbus County | 4,750% | 2,000% | 6.750% | |||||

| Craven County | 4,750% | 4,000% | 6. 750% 750% | |||||

| Cumberland Country | 4.750% | 2,250% | 7,000% | |||||

| Карритак | 4,750% | 2,000% | 6,750% | |||||

| Дэйр | 4.750% | 2,000% | 6,750% | |||||

| Davidson County | 4,750% | 2,250% | 70054 | |||||

| Davie County | 4,750% | 4,750% | 6,750% | 6.750% | ||||

| Duplin County | 4.750% | 2,250% | 7,000% | |||||

| Durham County | 4,750% | 2,750% | 7,500% | |||||

| Эджкомб | 4,750% | 2,250% | 7,000% | |||||

| Округ Форсайт | 4,750% | 2,250% | 70054 | 70054 | ||||

| 4,750% | 4,750% | 2,000% | 6,750% | |||||

| Округ Гастон | 4.750% | 2,250% | 7,000% | |||||

| Ворота графство | 4,750% | 2,000% | 6,750% | |||||

| Грэхэм графство | 4,750% | 2,250% | 7,000% | |||||

| Гранвильский округ | 4,750% | 2,000% | 6. 750% 750% | |||||

| Грин | 4,750% | 4,750% | 2,250% | 7006% | ||||

| Гульфордский уезд | 4.750% | 2,000% | 6,750% | |||||

| Галифакса графстве | 4,750% | 2,250% | 7,000% | |||||

| Харнет графстве | 4,750% | 2,250% | 7,000% | |||||

| Haywood County | 4,750% | 2,250% | 70054 | |||||

| 4,750% | 4,750% | 2,000% | 6,750% | |||||

| Герртфордский округ | 4.750% | 2,250% | 7,000% | |||||

| Хки графство | 4,750% | 2,000% | 6,750% | |||||

| Гайды графство | 4,750% | 2,000% | 6,750% | |||||

| Округ Iredell | 4.750% | 2.000% | 6.750% | 6.750% | ||||

| 4,750% | 4,750% | 2,250% | 70067% | |||||

| Округ Джонстон | 4. 750% 750% | 2,000% | 6,750% | |||||

| Джонс Каунти | 4,750% | 2,250% | 7,000% | |||||

| Ли Каунти | 4,750% | 2,250% | 7,000% | |||||

| Округ Ленур | 4,750% | 2,750% | 6.750% | |||||

| 4,750% | 4,750% | 2,250% | 7006% | |||||

| Councy | 4.750% | 2,000% | 6,750% | |||||

| Madison County | 4,750% | 2,250% | 7,000% | |||||

| Martin County | 4,750% | 2,250% | 7,000% | |||||

| McDowell County | 4,750% | 2,750% | 6.750% | |||||

| 4,750% | 2,500% | 7,250% | 7,250% | |||||

| Уезд Митчелл | 4.750% | 2,000% | 6,750% | |||||

| Montgomery County | 4,750% | 2,250% | 7,000% | |||||

| Moore County | 4,750% | 2,250% | 7,000% | |||||

| Nash County | 4,750% | 2,000% | 6. 750% 750% | 6.750% | ||||

| New Hanover County | 4,750% | 2,250% | 70067% | |||||

| Уезд Нортгемптон | 4.750% | 2,000% | 6,750% | |||||

| Онслоу | 4,750% | 2,250% | 7,000% | |||||

| Orange County | 4,750% | 2,750% | 7,500% | |||||

| Pamlico County | 4,750% | 2,000% | 6.750% | |||||

| Pasquotank | 4,750% | 2,250% | 2,250% | 70067% | ||||

| Округ Pender | 4.750% | 2,000% | 6,750% | |||||

| Перкиманс | 4,750% | 2,000% | 6,750% | |||||

| Люди графство | 4,750% | 2,000% | 6,750% | |||||

| Pittit County | 4,750% | 2,250% | 70054 | 70054 | ||||

| POLK County | 4,750% | 4,000% | 6,750% | 60054 | Округ Рэндольф | 4. 750% 750% | 2,250% | 7,000% |

| Ричмонд Каунти | 4,750% | 2,000% | 6,750% | |||||

| Робезон графстве | 4,750% | 2,250% | 7,000% | |||||

| Rockingham County | 4,750% | 2,250% | 70054 | |||||

| 4,750% | 4,750% | 2,250% | 7006% | |||||

| Rutherford County | 4.750% | 2,250% | 7,000% | |||||

| Сампсон Каунти | 4,750% | 2,250% | 7,000% | |||||

| Шотландия графстве | 4,750% | 2,000% | 6,750% | |||||

| Stanly County | 4,750% | 2,250% | 70054 | |||||

| 40063 | ||||||||

| 4,750% | 4,750% | 2,000% | 6.750% | |||||

| Surry County | 4.750% | 2,250% | 7,000% | |||||

| Суэйн Каунти | 4,750% | 2,250% | 7,000% | |||||

| Трансильвании Каунти | 4,750% | 2,000% | 6,750% | |||||

| Tyrrell County | 4,750% | 2,000% | 6. 750% 750% | |||||

| Union County | 4,750% | 2,000% | 6,750% | 60054 | Округ Вэнс | 4.750% | 2,000% | 6,750% |

| Услуга графстве | 4,750% | 2,500% | 7,250% | |||||

| Уоррен Каунти | 4,750% | 2,000% | 6,750% | |||||

| Округ Вашингтон | 4,750% | 2,750% | 6.750% | |||||

| 4,750% | 4,750% | 2,000% | 6,750% | |||||

| Уэйн Округ | 4.750% | 2,000% | 6,750% | |||||

| Уилкс Каунти | 4,750% | 2,250% | 7,000% | |||||

| графства Wilson | 4,750% | 2,000% | 6,750% | |||||

| Округ Ядкина | 4,750% | 2,000% | 6.750% | |||||

| 40066 | 4,750% | 2,000% | 6. 750% 750% |

Эти цены применяются к большинству продуктов в штате, а также некоторые услуги, в том числе ремонт материального личного имущества (включая автомобили), услуги прачечной и вход на развлекательные мероприятия (напр.г. билеты в кино). Большинство видов продуктов питания облагаются более низкой налоговой ставкой в размере 2%. Розничная продажа самолета облагается налогом с продаж по ставке 4,75%, но не более 2500 долларов США. Розничная продажа лодки облагается более низкой ставкой в размере 3% от покупной цены или общей суммой 1500 долларов США, в зависимости от того, что меньше.

Налог на имущество Северной Каролины Многие округа Северной Каролины взимают налоги на имущество по эффективной ставке (налоги, уплачиваемые в процентах от стоимости дома) менее 1%, что делает среднюю эффективную ставку налога на имущество по штату равной 0.77%, что ниже среднего показателя по стране. Кроме того, типичный домовладелец в Северной Каролине платит около 1493 долларов в год в виде налогов на недвижимость, что составляет немногим более 120 долларов в месяц.

В целом, однако, ставки выше в крупнейших городах Северной Каролины. Например, в округе Мекленбург, в который входит Шарлотта, эффективная ставка налога на имущество составляет 1,05%. Если вы хотите купить дом в Северной Каролине или рассматриваете возможность рефинансирования, в нашем справочнике по ипотечным ставкам есть вся необходимая информация о получении ипотечного кредита.

Налог на прирост капитала в Северной КаролинеВ Северной Каролине как долгосрочный, так и краткосрочный прирост капитала считаются обычным доходом, что означает, что применяется фиксированная ставка подоходного налога в размере 5,25%.

Налог на газ в Северной КаролинеНалог на газ в штате Северная Каролина составляет 36,10 цента за галлон как для обычного, так и для дизельного топлива.

Налог на недвижимость Северной Каролины Северная Каролина отменила налог на недвижимость в 2013 году. самогон, пюре и незаконные смешанные напитки, вещества будут конфискованы, а затем они должны будут уплатить акцизный налог в течение 48 часов.

- Легенда баскетбола Майкл Джордан родом из Уилмингтона, Северная Каролина, где он, как известно, был исключен из университетской баскетбольной команды средней школы Эмсли А. Лейни, будучи второкурсником.

- Северная Каролина — один из ведущих штатов страны по производству сладкого картофеля.

Налоговые категории за текущий и будущие годы

Налоговые категории 2021 г.,

Индивидуальные ставки

Ваш налогооблагаемый доход (не необлагаемый налогом доход) будет облагаться налогом по разным категориям или ставкам подоходного налога IRS в зависимости от налоговых категорий в зависимости от налогового года и статуса подачи вашей личной налоговой декларации.

Воспользуйтесь приведенным ниже RATEucator, чтобы получить результаты вашей личной налоговой категории за 2021 и 2022 налоговые годы. Просмотрите текущую разбивку таблицы налоговых категорий и налоговых ставок на 2021 год. Соответствующие налоговые ставки штата или скобки варьируются в зависимости от штата. Налоговые категории и, следовательно, ставки подоходного налога различаются в зависимости от налогового года; найти предыдущий налоговый год или прошлые налоговые скобки и таблицы ставок подоходного налога.

Просмотрите текущую разбивку таблицы налоговых категорий и налоговых ставок на 2021 год. Соответствующие налоговые ставки штата или скобки варьируются в зависимости от штата. Налоговые категории и, следовательно, ставки подоходного налога различаются в зависимости от налогового года; найти предыдущий налоговый год или прошлые налоговые скобки и таблицы ставок подоходного налога.

Когда вы закончите с вышеуказанным RATEucator, используйте налоговый калькулятор 2021 и оценщик возмещения для получения более точной и подробной информации о налоговой декларации.Кроме того, оптимизируйте свои налоги с помощью многих из этих простых в использовании инструментов налогового калькулятора, чтобы сохранить больше своих с трудом заработанных денег. Когда у вас будет хорошее представление о вашей налоговой ситуации в 2021 году, подготовьте и отправьте свои налоги в электронном виде на eFile.com, и пусть налоговое приложение сделает всю тяжелую работу за вас. Промо-акция с быстрым возвратом средств : Получите промо-код специального приглашения здесь, прежде чем отправлять eFileIT.

Не хотите читать? Просто нажмите на аудио ниже и послушайте Тесс.

Почему eFile? UnMax ваш налог!

Ваш браузер не поддерживает аудио элементы. В этом аудио упоминаются следующие ссылки:

Поддержка | 10 налоговых калькуляторов | DEPENDпреподаватель | EICucator | Не бойтесь сравнивать | Налоговая фракция

2021 Пример налогоплательщика для расчета налоговой ставки и скобки

Взгляните на это тематическое исследование, поскольку оно демонстрирует, как налоги IRS рассчитываются по шкале подоходного налога. Для получения дополнительной информации о налоговых ставках, связанных со штатом, выберите свой штат (штаты). Ваш доход облагается налогом по фиксированной ставке для всех доходов в определенных пределах. Когда ваш доход превышает планку, следующая часть дохода облагается налогом по следующей планке и так далее.

Имя налогоплательщика: Элизабет Статус подачи: Единый Налогооблагаемый доход: 50 000 долларов США

Налоги к уплате IRS: 6748,50 долларов США Эффективная налоговая ставка:

$995

$0 — $9,950

9 950 долл. США / 10%

США / 10%

$3669

9 950–40 525 долл. США

30 575 долл. США / 12%

2084,50 $

40 525–50 000 долл. США

9 475 долл. США / 22%

Общая сумма налогов, рассчитанная по трем категориям подоходного налога

и налоговые ставки, определяющие эффективную налоговую ставку

6748 долларов.50

Три налоговых скобки

50 000 долларов США / 13,50%

Анте Хамерсмит, Unsplash @ante_kante

Таблицы налоговых ставок и скобок за 2021 налоговый год

Ниже приведены таблицы ставок подоходного налога с разбивкой по статусу подачи, уровням подоходного налога и разбивке причитающихся налогов. RATEucator рассчитает для вас то, что здесь описано. См. пороговые значения налогооблагаемого дохода IRS для предыдущих налоговых категорий для неуплаченных налогов или будущих, 2022 г. Используйте инструмент выше, чтобы увидеть уникальную разбивку вашего подоходного налога. Когда вы подготовите налоговую декларацию за 2021 год с помощью eFile.com, наше налоговое приложение сообщит о вашем доходе в соответствующих налоговых категориях, поэтому вам не придется беспокоиться о том, в какие пороговые значения вы попадаете.

Когда вы подготовите налоговую декларацию за 2021 год с помощью eFile.com, наше налоговое приложение сообщит о вашем доходе в соответствующих налоговых категориях, поэтому вам не придется беспокоиться о том, в какие пороговые значения вы попадаете.

2021 Статус подачи: холост, не замужем

См. информацию о статусе одиночной или индивидуальной подачи.

10%

$0 — $9,950

10% в скобке

12%

9 951–40 525 долл. США

995 долларов + 12% в скобке

22%

40 526 долл. США — 86 375 долл. США

4 664 долл. США + 22% в рамках скобки

24%

86 376 долл. США — 164 925 долл. США

14 751 долл. США + 24 % в пределах скобки

32%

164 926 долл. США — 209 425 долл. США

33 603 долл. США + 32% в пределах скобки

35%

209 426 долл. США — 523 600 долл. США

47 843 долл. США + 35% в рамках скобки

37%

свыше 523 600 долларов США

157 804 доллара. 25 + 37% в скобке

25 + 37% в скобке

2021 Статус подачи: глава семьи

См. информацию о статусе подачи документов главой домохозяйства.

10%

$0 — $14 200

10% в скобке

12%

14 201–54 200 долл. США

1420 долл. США + 12% в рамках скобки

22%

$54 201 — $86 350

6 220 долл. США + 22% в скобке

24%

$86 351 — $164 900

13 293 долл. США + 24% в рамках скобки

32%

$164 901 — $209 400

32 145 долл. США + 32% в рамках скобки

35%

209 401 $ — 523 600 $

46 385 долл. США + 35% в рамках скобки

37%

свыше 523 600 долларов США

156 355 долл. США + 37% в пределах скобки

2021 Статус подачи: Женат, подает совместно или вдовец

См. информацию о совместном подаче документов замужними или вдовыми.

10%

$0 — $19 900

10% в скобке

12%

$19 901 — $81 050

1 990 долларов США + 12% в скобке

22%

81 051 $ — 172 750 $

9 328 долл. США + 22% в скобке

США + 22% в скобке

24%

172 751 $ — 329 850 $

29 502 долл. США + 24% в рамках скобки

32%

$329 851 — $418 850

67 206 долл. США + 32% в скобке

35%

418 851 долл. США — 628 300 долл. США

95 686 долларов США + 35% в пределах скобки

37%

свыше 628 300 долларов США

168 993 долларов.50 + 37% в скобке

2021 Статус подачи: Замужем, подается отдельно

См. информацию о женатых подачах отдельно о статусе подачи.

10%

$0 — $9,950

10% в скобке

12%

9 951–40 525 долл. США

995 долларов + 12% в скобке

22%

40 526 долл. США — 86 375 долл. США

4 664 долл. США + 22% в рамках скобки

24%

86 376 долл. США — 164 925 долл. США

14 751 долл. США + 24 % в пределах скобки

32%

164 926 долл. США — 209 425 долл. США

33 603 долл. США + 32% в пределах скобки

США + 32% в пределах скобки

35%

209 426 долл. США — 314 150 долл. США

47 843 долл. США + 35% в рамках скобки

37%

свыше 314 150 долларов США

84 496 долларов.75 + 37% в группе

Имейте в виду, что вы можете уменьшить свой налогооблагаемый доход и/или увеличить свой необлагаемый налогом доход и, как следствие, попасть в более низкую налоговую категорию. Это делается путем учета налоговых вычетов, налоговых кредитов или других налоговых сбережений. Мы предлагаем вам не только ознакомиться с множеством инструментов налогового калькулятора, но также рассчитать и оценить свою налоговую декларацию за 2021 год и потенциальный возврат налога прямо сейчас. Кроме того, убедитесь, что вы корректируете форму W-4 или удержание налога в течение любого налогового года; используйте для этого калькулятор подоходного налога W-4.

Поиск таблиц налоговых ставок за предыдущий налоговый год по категории подоходного налога и статусу подачи. Узнайте свой статус подачи налоговой декларации с помощью бесплатного eFile STATucator. Как только вы хорошо разберетесь в своей налоговой ситуации, позвольте нам проделать тяжелую работу и отправить вашу налоговую декларацию за 2021 год в электронном виде на eFile.com.

Узнайте свой статус подачи налоговой декларации с помощью бесплатного eFile STATucator. Как только вы хорошо разберетесь в своей налоговой ситуации, позвольте нам проделать тяжелую работу и отправить вашу налоговую декларацию за 2021 год в электронном виде на eFile.com.

Если у вас есть вопросы по личному налогообложению, свяжитесь с одним из наших налоговых инспекторов.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Калькулятор подоходного налога

Использование калькулятора

Обновлено для включения расчетов подоходного налога за 2021 год для лиц со статусом «Не замужем», «Замужем, подающим заявление совместно», «Замужем, подающим заявление отдельно» или «Глава семьи».

Оцените свой Федеральный подоходный налог США за 2021, 2020, 2019, 2018, 2017, 2016, 2015 или 2014 годы с использованием формул IRS.Калькулятор рассчитает налог только на ваш налогооблагаемый доход. Не включает в себя кредиты на прибыль или дополнительные налоги. Не включает налог на самозанятость для самозанятых.

Также рассчитывается ваш чистый доход, сумма, которая у вас осталась после уплаты налогов или уплаченных налогов. Это не учитывает любые другие налоги, которые у вас могут быть.

На основе введенной вами налоговой категории калькулятор также оценит налог в процентах от вашего налогооблагаемого дохода.

Переменные и результаты калькулятора

Налоговый год

Выберите год, за который вы хотите рассчитать Федеральный налог США

Статус подачи

Выберите один из следующих вариантов: «Холостяк», «Женатый, подающий совместную декларацию», «Женат, подающий по отдельности» или «Глава семьи»

Налогооблагаемый доход

Сумма дохода, которая будет облагаться налогом

Предполагаемый налог

Предполагаемый налог, который вы будете платить

Налоговая скобка

Налоговая категория, в которую вы попадаете в зависимости от вашего статуса подачи и уровня налогооблагаемого дохода

Налог в процентах от вашего налогооблагаемого дохода

Поскольку налоги рассчитываются по уровням, фактический налог, который вы платите в виде процента от вашего налогооблагаемого дохода, всегда будет меньше вашей налоговой категории.

Чистая прибыль после уплаты налогов

Это сумма, которая остается у вас после уплаты федеральных налогов. [Чистый доход = налогооблагаемый доход — расчетный налог] Здесь не учитываются налоги штата и местные налоги.

Оценка федерального подоходного налога

Представленные здесь результаты калькулятора являются оценкой, основанной только на налогооблагаемом доходе. IRS использует множество факторов для расчета фактического налога, который вы можете заплатить в любом конкретном году.Обратите внимание, что если вы работаете не по найму, этот калькулятор не включает предполагаемый налог на самозанятость. Пожалуйста, проконсультируйтесь IRS.gov Form 1040-ES для получения конкретной информации о расчетном налоге для самозанятых.

Каталожные номера

Налоговые таблицы IRS, таблицы и формы налоговых ставок.

Как рассчитать федеральный подоходный налог

В Соединенных Штатах сумма налога, которую вы должны уплатить, зависит от нескольких факторов, один из которых — сумма денег, которую вы зарабатываете каждый год.

Налоговый кодекс США основан на прогрессивной системе налогообложения. По сути, это означает, что каждый платит процент от своего дохода федеральному правительству, но заявители с более высоким доходом платят более высокий процент, чем люди с меньшим доходом. Теоретически эта система распределяет налоговое бремя индивидуального подоходного налога в большей степени на тех, кто имеет больше и, следовательно, может вносить больший вклад. Точно так же это переносит бремя с тех, кто не может себе этого позволить.

Со временем налоговые вычеты, кредиты и лазейки изменили и усложнили наше налоговое законодательство.Тем не менее, основы не слишком сложны. Система подоходного налога США использует относительно простую серию «ступенчатых» ставок подоходного налога, чтобы определить, сколько вы должны.

Сколько вы облагаетесь налогом

Общая сумма вашего федерального подоходного налога основана на вашем скорректированном валовом доходе (AGI). Когда вы заполняете форму 1040 и прилагаемые к ней таблицы, вы вводите все свои доходы из различных категорий, таких как заработная плата, проценты и дивиденды, а также доход от бизнеса. Затем вы берете различные дополнительные отчисления, такие как вклад в IRA или выплату процентов по студенческому кредиту.Эти вычеты уменьшают ваш валовой доход, чтобы получить ваш AGI.

Ваш AGI используется для определения вашего права на определенные налоговые льготы, но не является вашим налогооблагаемым доходом. Из AGI вы вычитаете либо стандартный вычет, либо детализированные вычеты, чтобы получить свой налогооблагаемый доход.

Сколько вы должны

После того, как вы подсчитаете свой налогооблагаемый доход, вы можете определить размер своей задолженности, используя налоговые таблицы, включенные в Инструкции по форме 1040. Хотя на первый взгляд эти таблицы кажутся сложными, на самом деле они довольно просты.Вы просто ищете свой доход, находите столбец со своим статусом подачи (холост, женатый, подающий совместную, женатый, подающий отдельно или глава семьи), и пересечение этих двух цифр является вашим налогом.

Хотя на первый взгляд эти таблицы кажутся сложными, на самом деле они довольно просты.Вы просто ищете свой доход, находите столбец со своим статусом подачи (холост, женатый, подающий совместную, женатый, подающий отдельно или глава семьи), и пересечение этих двух цифр является вашим налогом.

Для простоты в налоговых таблицах доход указан кусками по 50 долларов. Таблицы доходят только до 99 999 долларов, поэтому, если ваш доход составляет 100 000 долларов или выше, вы должны использовать отдельный рабочий лист (находящийся в инструкциях к форме 1040) для расчета налога.

Для иллюстрации предположим, что ваш налогооблагаемый доход (строка 10 в форме 1040) составляет 41 049 долларов США.Используя таблицы, вы перейдете к разделу 41 000 и найдете строку, применимую к доходам от 41 000 до 41 050 долларов. Затем вы можете легко найти налог, который вы должны:

- 4 816 долларов США для одиноких заявителей

- 4 528 долларов США для супружеских пар, подающих совместную декларацию

- 4 816 долларов США для супружеских пар, подающих декларацию по отдельности

- 4 641 долл.

США для глав домохозяйств

США для глав домохозяйств

Федеральная налоговая ставка

Налоговые таблицы показывают общую сумму налога, которую вы должны уплатить, но как IRS получает цифры в этих таблицах? Возможно, самое важное, что нужно знать о прогрессивной налоговой системе, это то, что не все ваши доходы могут облагаться налогом по одинаковой ставке.

2020 Налоговые скобки

Налог на прибыль за 2020 налоговый год (налоговые декларации, поданные в 2021 году) выглядит следующим образом:

| RATE | Одноместный, налогооблагаемый доход более | замужем замуж за подачу, налогооблагаемый доход более | Глава домашнего хозяйства, налогооблагаемый доход более |

| 10% | $ 0 | $ 0 | $ 0 |

| 12% | $ 9875 | $ 19750 | $ 14100 |

| 22% | $ 40125 | $ 80250 | $ 53700 |

| 24% | $ 85525 | $ 171050 | $ 85500 |

| 32% | $ 163300 | $ 326600 | $ 163300 |

| 35% | $ 207350 | $ 414700 | $ 207350 |

| 37% | $ 518400 | $ 622050 | $ 518400 |

Валовая заработная плата | 1150 долларов. |

Федеральный налог | — 58,75$ |

Государственная пошлина | — 55,74$ |

ФИКА | -$81.89 |

Располагаемая заработная плата | 954,30 $ |

Освобождение (75%) | -$715.72 |

Итого | 238,58 $ |

Минус Медицинские страховые выплаты работника | -80,21$ |

Сумма, причитающаяся штату в соответствии с задолженностью по заработной плате | 158 долларов. |

Если у вас есть какие-либо вопросы, свяжитесь с нашим отделом сбора по телефону 410-260-7966 .

Как рассчитывается подоходный налог? | Small Business

Каждый год работающие американцы должны заполнять свои подоходные налоги не позднее крайнего срока 15 апреля. Тем, кто работает не по найму, возможно, придется чаще платить налоги. У самозанятых не вычитаются налоги из зарплаты.Они должны платить 90 процентов расчетных налогов в течение года, чтобы избежать штрафа. Подоходный налог обычно рассчитывается в соответствии с инструкциями формы и буклета федерального подоходного налога.

Необходимые формы

Получите все необходимые формы. В январе вы получите от своего работодателя форму W-2, в которой указан ваш общий годовой доход. Если у вас были какие-либо сберегательные счета или инвестиционный доход, например дивиденды, вы получите форму 1099, показывающую дополнительный доход. Люди, которые владеют домами, получат от своей ипотечной компании информацию о процентах и налогах на имущество, уплаченных в течение года.Соберите все эти формы вместе. Кроме того, согласно данным Налоговой службы, вам потребуется федеральная форма 1040, 1040A или 1040EZ и прилагаемый буклет с инструкциями для расчета вашего подоходного налога.

Люди, которые владеют домами, получат от своей ипотечной компании информацию о процентах и налогах на имущество, уплаченных в течение года.Соберите все эти формы вместе. Кроме того, согласно данным Налоговой службы, вам потребуется федеральная форма 1040, 1040A или 1040EZ и прилагаемый буклет с инструкциями для расчета вашего подоходного налога.

Расчет дохода

Укажите весь свой доход в форме 1040, включая годовой доход из формы W-2 в графе «Заработная плата, оклады и чаевые». Ваш процентный доход с банковских счетов идет на следующей строке, и любой доход в виде дивидендов должен быть указан следующей. Кроме того, вам необходимо включить любой доход, который вы получили от побочного бизнеса, распределения IRA, недвижимости, алиментов и даже выигрыша в лотерею.Сложите все свои доходы, чтобы получить общую сумму. Вычтите любые расходы, такие как расходы на переезд, штрафы за досрочное снятие сбережений или студенческие ссуды, чтобы рассчитать скорректированный валовой доход.

Расчет налоговых вычетов

У вас есть возможность перечислить свои вычеты в Таблице А или воспользоваться стандартным вычетом. Лучше перечислить свои отчисления, если у вас есть дом, чтобы определить, превышает ли эта цифра стандартный вычет. Если это так, используйте детализированный номер вычета и вычтите это число из вашего скорректированного валового дохода.

Стандартный вычет указан на левом поле в зависимости от того, состоите ли вы в браке или одиноки, подаете совместную декларацию. Например, если стандартный вычет составляет 5000 долларов, вычтите эту сумму из своего скорректированного валового дохода. Каждый также получит вычет за количество заявленных освобождений, будь то постатейный вычет или стандартный вычет. Вычтите эту цифру из вашего дохода.

Расчет подоходного налога

Сумма дохода, которую вы получаете после вычета вычетов, является вашим налогооблагаемым доходом.Используйте эту цифру при поиске вашего налогового обязательства. Ваше налоговое обязательство — это общая сумма налога, которую вы должны уплатить, исходя из таблиц подоходного налога в центре вашего буклета с инструкциями. Получив эту цифру, добавьте любые налоги на самостоятельную занятость или налоги, которые подпадают под «Другие налоги» в форме 1040. Эта цифра и будет вашим общим налогом.

Ваше налоговое обязательство — это общая сумма налога, которую вы должны уплатить, исходя из таблиц подоходного налога в центре вашего буклета с инструкциями. Получив эту цифру, добавьте любые налоги на самостоятельную занятость или налоги, которые подпадают под «Другие налоги» в форме 1040. Эта цифра и будет вашим общим налогом.

Расчет возмещения или налогового платежа

Найдите сумму федеральных налогов, которые были удержаны в вашей форме W-2. Вычтите эту цифру из общей суммы налога. Если ваш общий налог превышает сумму удержанных федеральных налогов.Разница в том, что вы должны за налоги. Если общая сумма налога меньше суммы удержанных федеральных налогов, разница будет вашим возмещением.

Для получения дополнительной информации о том, как рассчитывается подоходный налог, см. форму 1040 на сайте IRS.gov (см. Ссылки).

Подоходный налог к уплате – определение и порядок расчета

Что такое подоходный налог к уплате?

Подоходный налог к уплате — термин, обозначающий налоговые обязательства коммерческой организации перед правительством страны, в которой она осуществляет свою деятельность. Сумма обязательства будет основываться на его прибыльности в течение определенного периода и применимых налоговых ставок. Налог к уплате не считается долгосрочным обязательством, а скорее текущим обязательством. Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат оплате в течение года. Компания показывает их, поскольку это долг, который необходимо погасить в течение следующих 12 месяцев.

Сумма обязательства будет основываться на его прибыльности в течение определенного периода и применимых налоговых ставок. Налог к уплате не считается долгосрочным обязательством, а скорее текущим обязательством. Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат оплате в течение года. Компания показывает их, поскольку это долг, который необходимо погасить в течение следующих 12 месяцев.

Расчет подлежащих уплате налогов основывается не только на заявленном доходе предприятия.Правительство обычно допускает определенные корректировки, которые могут уменьшить общую сумму налоговых обязательств.

Подоходный налог к уплате в сравнении с отложенным обязательством по подоходному налогу

В целом, подоходный налог к уплате и отложенный подоходный налог аналогичны в том смысле, что они представляют собой финансовую отчетность, которая указывается в балансовом отчете компанииБалансовый отчетБалансовый отчет один из трех основных финансовых отчетов. Финансовые отчеты являются ключевыми как для финансового моделирования, так и для бухгалтерского учета.. Однако с точки зрения бухгалтерского учета они являются совершенно разными статьями, поскольку подоходный налог к уплате является налогом, который еще не уплачен.

Финансовые отчеты являются ключевыми как для финансового моделирования, так и для бухгалтерского учета.. Однако с точки зрения бухгалтерского учета они являются совершенно разными статьями, поскольку подоходный налог к уплате является налогом, который еще не уплачен.

Он остается на балансе, потому что, вероятно, налоговый периодФинансовый год (ФГ)Финансовый год (ФГ) представляет собой 12-месячный или 52-недельный период времени, используемый правительствами и предприятиями в целях бухгалтерского учета для формулирования годового отчета, приходить. Например, если налог с предприятия за предстоящий налоговый период признан в размере 1500 долларов США, то в балансе будет отражена подлежащая уплате сумма налога в размере 1500 долларов США, которую необходимо уплатить к установленному сроку.

Отложенное обязательство по налогу на прибыль , с другой стороны, является невыплаченным налоговым обязательством, уплата которого откладывается до будущего налогового года. Такое обязательство возникает в результате различий между налоговым учетом и стандартными принципами или практикой бухгалтерского учета. Иногда это кажется сбивающим с толку, однако это так же просто, как тот факт, что, например, в Соединенных Штатах, бухгалтерский учет, требуемый IRS, не идентичен методам бухгалтерского учета, изложенным в Общепринятых принципах бухгалтерского учета (GAAP).

Такое обязательство возникает в результате различий между налоговым учетом и стандартными принципами или практикой бухгалтерского учета. Иногда это кажется сбивающим с толку, однако это так же просто, как тот факт, что, например, в Соединенных Штатах, бухгалтерский учет, требуемый IRS, не идентичен методам бухгалтерского учета, изложенным в Общепринятых принципах бухгалтерского учета (GAAP).

Расходы по налогу на прибыль и налог на прибыль к уплате

Расходы по налогу на прибыль и налог на прибыль к уплате — это два разных понятия.

Расходы по подоходному налогу можно использовать для учета расходов по подоходному налогу, поскольку правило гласит, что расходы должны отражаться в том периоде, в котором они были понесены, а не в том периоде, когда они были оплачены. Компания, которая платит налоги ежемесячно или ежеквартально, должна вносить коррективы в течение периодов, в течение которых был составлен отчет о прибылях и убытках.

По сути, расходы по налогу на прибыль представляют собой расчет компании того, сколько она фактически платит в виде налогов в течение данного отчетного периода. Обычно он появляется в предпоследней строке отчета о прибылях и убытках, прямо перед расчетом чистой прибыли.

Обычно он появляется в предпоследней строке отчета о прибылях и убытках, прямо перед расчетом чистой прибыли.

Подоходный налог к уплате , с другой стороны, это то, что отображается в балансе как сумма налогов, которые компания должна правительству, но которые еще не уплачены. Пока он не оплачен, он остается пассивом.

Как рассчитать налог на прибыль, подлежащий уплате в балансовом отчете

Чтобы составить точный отчет о финансовом положении, предприятиям и организациям важно знать, как рассчитать налог на прибыль, подлежащий уплате в балансовом отчете.

- Возьмите остатки различных налогов, подлежащих уплате, таких как подоходный налог, налог на Medicaid, налог на социальное обеспечение и налог на пособие по безработице. Сложите значения всех налогов вместе.

- Убедитесь, что балансы уже включают взнос работодателя, особенно в балансах социального обеспечения. Первые учетные записи Social и Medicaid.

- Добавьте общую сумму к счету налога с продаж, других местных налогов и подоходного налога штата.

- Запишите окончательную сумму и поместите цифру в разделе «Налоги к уплате» баланса.

Дополнительные ресурсы

CFI является официальным поставщиком программы финансового моделирования и оценки (FMVA)™. вы обретете уверенность, необходимую вам в вашей финансовой карьере.Зарегистрируйтесь сегодня! программа сертификации, призванная превратить любого человека в финансового аналитика мирового уровня.

Чтобы продолжать учиться и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:

- Учет подоходного налогаУчет подоходного налогаПодоходный налог и его учет являются ключевой областью корпоративных финансов. Учет налога на прибыль и оптимизация оценки компании преследуют несколько целей.

- EFTPSEFTPS®EFTPS® расшифровывается как Электронная система уплаты федеральных налогов, которая представляет собой веб-сайт онлайн-системы уплаты налогов, управляемый Налоговым управлением США.

2019 © Все права защищены.

2019 © Все права защищены.

США для глав домохозяйств

США для глав домохозяйств чем последний доллар, который они зарабатывают.Подумайте об этом так: представьте семь ведер, представляющих семь налоговых категорий. Вы являетесь плательщиком единого налога, и когда вы начинаете зарабатывать деньги в начале года, ваш доход начинает заполнять первое ведро, представляющее 10-процентную налоговую категорию.

чем последний доллар, который они зарабатывают.Подумайте об этом так: представьте семь ведер, представляющих семь налоговых категорий. Вы являетесь плательщиком единого налога, и когда вы начинаете зарабатывать деньги в начале года, ваш доход начинает заполнять первое ведро, представляющее 10-процентную налоговую категорию.

Поскольку вы не достигаете максимума в этой группе, это процент, на который вы должны обратить внимание. Это ставка, по которой вы облагаетесь налогом на любой дополнительный обычный доход, который вы получаете в течение года.

Поскольку вы не достигаете максимума в этой группе, это процент, на который вы должны обратить внимание. Это ставка, по которой вы облагаетесь налогом на любой дополнительный обычный доход, который вы получаете в течение года. Из них 1325 долларов будут облагаться налогом по ставке 12%, а остальные 375 долларов будут облагаться налогом по ставке 22%.

Из них 1325 долларов будут облагаться налогом по ставке 12%, а остальные 375 долларов будут облагаться налогом по ставке 22%. Теперь ваш налогооблагаемый доход составляет 39 000 долларов США (зарплата 51 200 долларов США – взнос 401(k) в размере 1 500 долларов США + 1 700 долларов США в виде прочего дохода – стандартный вычет в размере 12 500 долларов США). Вы остаетесь в 12% налоговой категории, экономя на пенсию. Это беспроигрышный вариант.

Теперь ваш налогооблагаемый доход составляет 39 000 долларов США (зарплата 51 200 долларов США – взнос 401(k) в размере 1 500 долларов США + 1 700 долларов США в виде прочего дохода – стандартный вычет в размере 12 500 долларов США). Вы остаетесь в 12% налоговой категории, экономя на пенсию. Это беспроигрышный вариант.

68

68 37

37