сроки и порядок проведения в 2022 году — Бухонлайн

Выездная налоговая проверка: сроки и порядок проведения в 2022 году

18 мая 2022

Автор Алексей Крайнев

При участии Михаил Пархоменко

Выездная проверка сегодня явление не такое частое, каким было в начале действия Налогового кодекса. В последние годы налоговая служба постоянно проводит риск-анализ деятельности налогоплательщиков. Выездная проверка назначается лишь после того, как инспекторы соберут достаточное количество косвенных доказательств, свидетельствующих о нарушениях со стороны налогоплательщика. Однако от выездной проверки по-прежнему никто не застрахован. Именно поэтому важно знать, что может стать поводом для этого мероприятия, а также его сроки и порядок проведения в 2022 году.

Содержание

- Что такое выездная налоговая проверка

- Основания для выездной налоговой проверки

- Сроки проведения выездных налоговых проверок

- Порядок и правила проведения выездных налоговых проверок

- Как проходит выездная налоговая проверка

- Как подготовиться к выездной налоговой проверке

- Результаты выездной налоговой проверки

- Повторная выездная налоговая проверка

Что такое выездная налоговая проверка

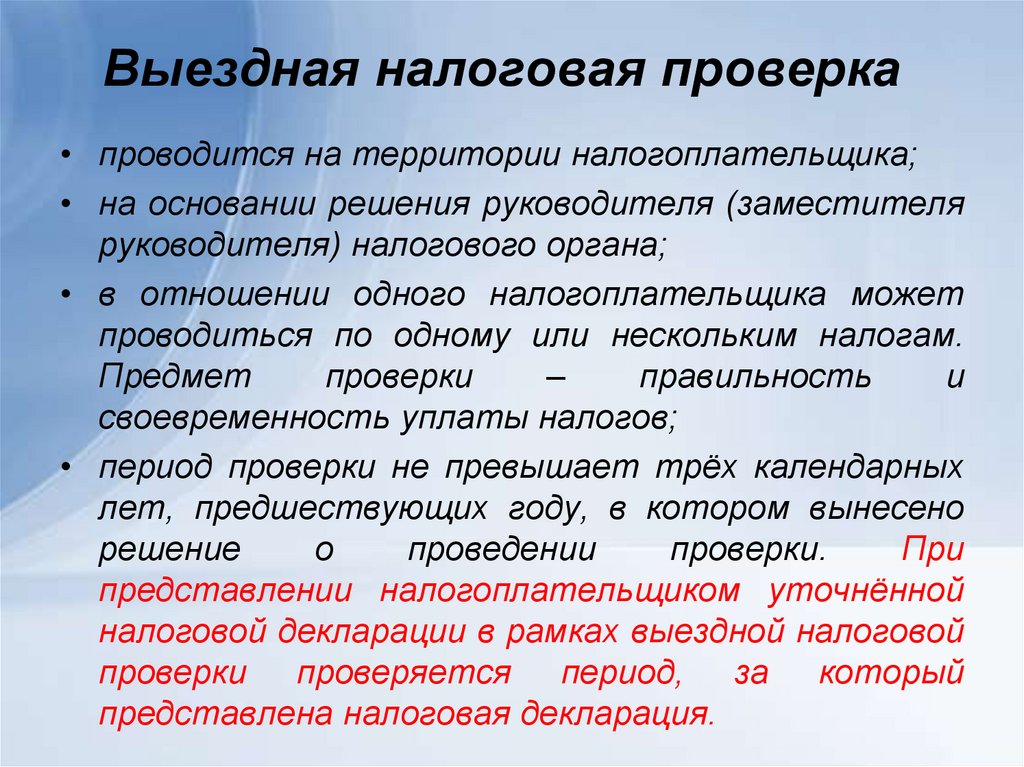

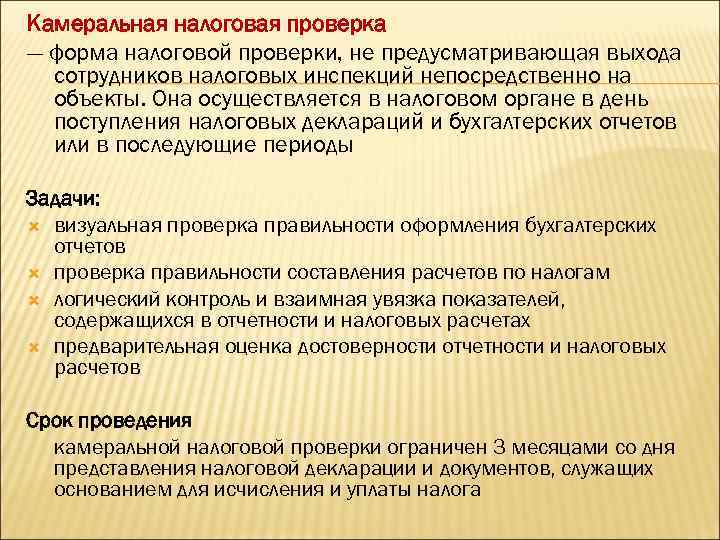

Налоговый кодекс не содержит четкого определения термина «выездная налоговая проверка». Но из положений статей 82, 88 и 89 НК РФ следует, что выездная налоговая проверка (ВНП) — мероприятие налогового контроля, которое характеризуется двумя основными признаками.

Во-первых, во время такой проверки изучается правильность исчисления и уплаты одного или нескольких налогов за определенный период (в то время как в рамках «камералки» исследуются только данные конкретной декларации).

Во-вторых, в ходе ВНП инспекторы могут присутствовать на территории налогоплательщика.

Основания для выездной налоговой проверки

Такие проверки уже давно носят исключительно плановый характер. Кандидаты для этого мероприятия отбираются налоговой службой на основании критериев риска. Часть из них носит общедоступный характер и приведена в приказе ФНС от 30.05.07 № ММ-3-06/333@. Перечислим основные критерии.

Налоговая нагрузка. В «красную» зону попадают те, у кого она меньше среднеотраслевого показателя. Значения этого критерия ежегодно публикуются на сайте ФНС. Также см. «ФНС обновила показатели для назначения выездных проверок».

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

Доля вычетов по НДС. Здесь применяется следующий критерий отбора претендентов на проверку: сумма вычетов составляет 89 и более процентов от начисленного за 12 месяцев НДС.

Среднемесячная зарплата на одного работника. В зоне риска находятся налогоплательщики, у которых этот показатель ниже, чем в целом по отрасли в регионе. Данные о среднем уровне зарплаты по видам деятельности должны публиковаться на сайтах территориальных органов Росстата и УФНС по субъектам РФ.

В зоне риска находятся налогоплательщики, у которых этот показатель ниже, чем в целом по отрасли в регионе. Данные о среднем уровне зарплаты по видам деятельности должны публиковаться на сайтах территориальных органов Росстата и УФНС по субъектам РФ.

Рентабельность деятельности. С проверкой могут прийти к тем, у кого она на 10 и более процентов меньше среднеотраслевого показателя. Данные для сравнения можно найти на сайте ФНС.

Соотношение расходов и доходов. В план проверок попадут налогоплательщики, у которых рост расходов опережает рост доходов. Также подозрение вызывают ситуации, когда доходы падают быстрее, чем расходы, либо доходы падают, а расходы растут.

Убыточность деятельности. Внимание проверяющих привлекут организации, которые показывают убыток на протяжении двух и более календарных лет.

Ведение деятельности через цепочку контрагентов. В этом случае контролеры оценят, была ли разумная экономическая или иная причина для привлечения посредников.

Также см. «Как проверить контрагента на благонадежность по ИНН или ОГРН либо на сайте налоговой» и «Как проверить, находится ли потенциальный контрагент по юридическому адресу».

Ведение деятельности с высоким налоговым риском. В частности, рискованным является привлечение фирм-однодневок, работников-инвалидов и т.д.

Проверить контрагента на признаки фирмы‑однодневки

Непредставление в ИФНС пояснений или документов. Речь, в частности, идет об отказе представить документы по запросам, которые были направлены в рамках «камералки».

Также см. «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать» и «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование».

«Миграция» между налоговыми инспекциями. В зону риска попадают организации, которые с момента создания два и более раза меняли юридический адрес с одновременной сменой ИФНС.

Приближение спецрежимника к предельным показателям. Налогоплательщики, применяющие спецрежимы, могут попасть в план проверок, если два и более раза за год приближались к предельным показателям (выручка, стоимость ОС, количество работников и т.д.), которые дают право на льготный порядок налогообложения. Для этих целей «приближением» считается разница между фактическим и предельным значением параметра менее 5%. Также см. «Налоги ООО в 2021 году: виды налогообложения и сколько нужно платить».

Сумма профессионального вычета. Предприниматели на ОСНО могут стать кандидатами для выездной проверки, если сумма профессионального налогового вычета по декларации составит более 83% от суммы дохода. Также см. «Налоги для ИП с работниками и без работников в 2022 году».

Справка

Другие показатели (например, изменение балансовой стоимости активов по сравнению с предыдущим отчетным периодом) не являются самостоятельными критериями риска.

Заявления третьих лиц о том, что налогоплательщик нарушает налоговое законодательство, также не признаются основанием для назначения выездной проверки (письмо ФНС от 10.09.21 № СД-4-2/12900@, см. «Может ли жалоба контрагента привести к выездной налоговой проверке: ответ ФНС»).

Сроки проведения выездных налоговых проверок

По общему правилу выездная ревизия длится два месяца. Этот срок начинает течь со дня, следующего за тем, которым датировано решение руководителя ИФНС (его заместителя) о назначении проверки (п. 2 и 5 ст. 6.1, п. 6 и 8 ст. 89 НК РФ). Например, проверка, начатая 28 января, должна закончиться 28 марта. Однако на практике ВНП часто занимают гораздо больший промежуток времени.

Связано это с тем, что срок проверки можно приостановить или продлить. И если продление проверки явление не такое частое, так как требует вмешательства вышестоящих инстанций, то приостановкой ревизий ИФНС пользуется весьма активно. Как правило, решение о приостановке оформляется при запросе документов у контрагентов, в том числе банков, в рамках «встречных» проверок (подп. 1 п. 9 ст. 89 НК РФ).

Как правило, решение о приостановке оформляется при запросе документов у контрагентов, в том числе банков, в рамках «встречных» проверок (подп. 1 п. 9 ст. 89 НК РФ).

Проверить фирму или ИП по критериям «антиотмывочного» закона № 115‑ФЗ Демодоступ

Справка

Поводом для приостановки ВНП также являются следующие обстоятельства: проведение экспертизы; истребование информации от иностранных государственных органов в рамках международных договоров; необходимость перевода на русский язык документов, представленных налогоплательщиком на иностранном языке (п. 9 ст. 89 НК РФ).

Выездная проверка может быть «заморожена» на полгода, или даже на 9 месяцев (в случае запроса документов за рубежом). При этом надо помнить, что каждая приостановка и возобновление требуют оформления отдельного решения начальника ИФНС или его заместителя.

Во время приостановки ВНП инспекторы не могут проводить контрольные мероприятия на территории налогоплательщика, а также направлять ему новые требования о представлении документов (п. 9 ст. 89 НК РФ). Но если требование было направлено до приостановки проверки, то его надо выполнить, даже если оно получено в тот период, когда проверка была «заморожена» (письмо Минфина от 07.04.21 № 03-02-11/25508, «Налогоплательщик обязан представить документы, запрошенные до приостановления выездной проверки»). Также запрет на истребование документов во время приостановки ВНП не касается случаев, когда ИФНС запрашивает сведения по конкретной сделке на основании пункта 2 статьи 93.1 НК РФ (письмо ФНС от 03.09.21 № СД-4-2/12530@, см. «ФНС: инспекция может запрашивать документы, даже если проверка приостановлена»).

Получать требования и направлять запросы в ИФНС через интернет

Порядок и правила проведения выездных налоговых проверок

Как уже упоминалось, сначала руководство ИФНС выносит решение о назначении проверки. Принять его может только та инспекция, в которой налогоплательщик состоит на учете. В решении указываются данные о контрольном мероприятии. В частности, отмечается по каким налогам и за какой период пройдет проверка, кто именно входит в ревизионную группу.

Принять его может только та инспекция, в которой налогоплательщик состоит на учете. В решении указываются данные о контрольном мероприятии. В частности, отмечается по каким налогам и за какой период пройдет проверка, кто именно входит в ревизионную группу.

Важно

Налоговый кодекс не требует вручать налогоплательщику копию решения о назначении проверки. Однако форма решения предусматривает передачу его копии проверяемой организации или ИП (прил. № 5 к приказу ФНС от 07.11.18 № ММВ-7-2/628@). И налоговики, как правило, вручают этот документ.

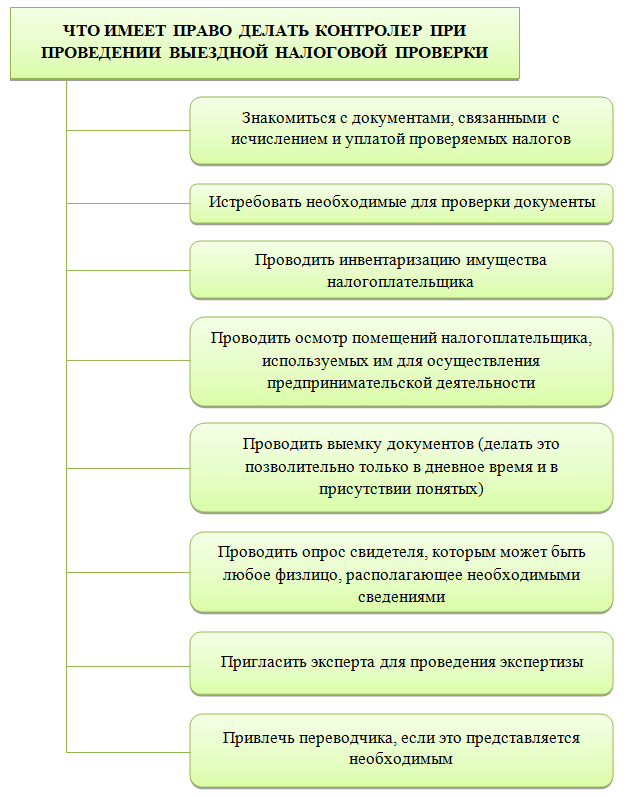

Далее инспекторы, указанные в решении, приступают непосредственно к контрольным мероприятиям. А именно: направляют требования о представлении документов; проводят выемки, осмотры, экспертизы, допросы и совершают прочие необходимые действия.

Внимание

В ходе ревизии состав проверяющих может меняться, но только при условии внесения соответствующих корректив в решение о назначении проверки.

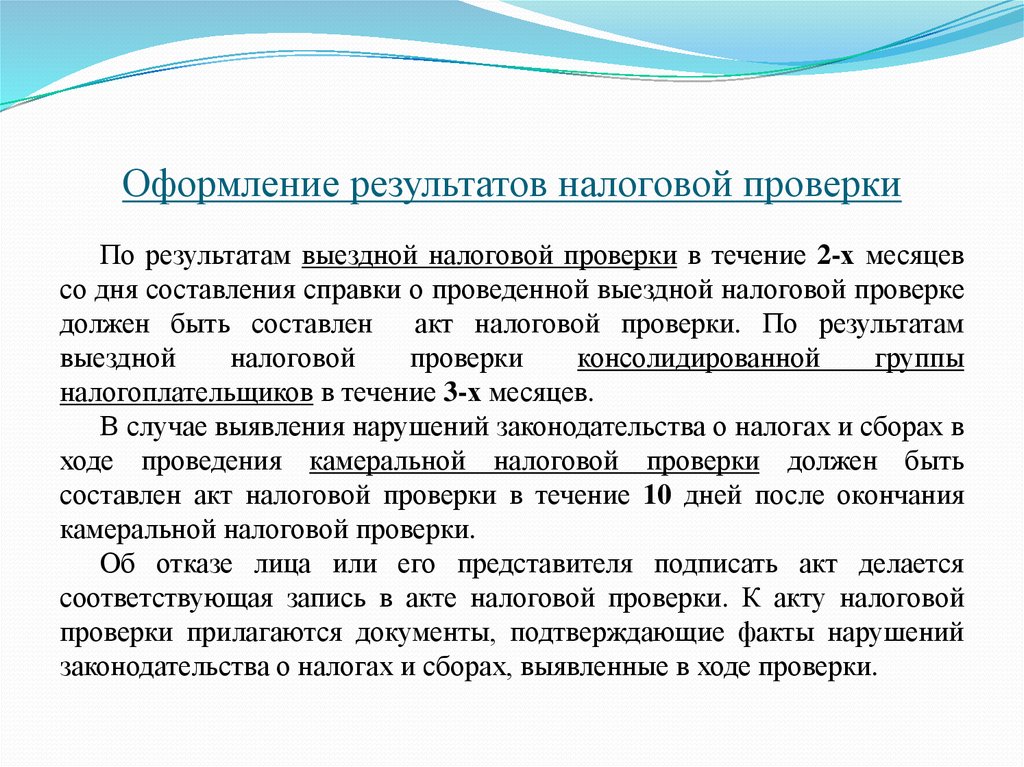

В последний день ВНП составляется справка. В ней указываются предмет проверки и ее сроки. Справка вручается налогоплательщику (п. 15 ст. 89 НК РФ).

В ней указываются предмет проверки и ее сроки. Справка вручается налогоплательщику (п. 15 ст. 89 НК РФ).

Как проходит выездная налоговая проверка

По общему правилу она проводится в офисе (на территории) налогоплательщика. Исключение сделано для ситуаций, когда компания не может выделить для проверяющих помещение. В этом случае проверка переносится по месту нахождения налоговой инспекции (п. 1 ст. 89 НК РФ).

На практике самое частое мероприятие, осуществляемое в рамках ВНП, проходит в заочном режиме — инспекторы присылают по телекоммуникационным каналам связи (ТКС) или по почте требования о предоставлении документов. А проверяемый налогоплательщик (либо его контрагент, в т. ч. банк) направляет ответ в адрес ИФНС.

Во время выездной проверки могут проходить допросы свидетелей, в том числе действующих и бывших работников налогоплательщика (ст. 90 НК РФ). При этом работодатель не вправе присутствовать при таких допросах (определение Верховного суда от 16.06.20 № 301-ЭС20-8110). Руководитель организации тоже может быть допрошен в качестве свидетеля (постановление Арбитражного суда Волго-Вятского округа от 17.05.18 № Ф01-1539/2018).

Руководитель организации тоже может быть допрошен в качестве свидетеля (постановление Арбитражного суда Волго-Вятского округа от 17.05.18 № Ф01-1539/2018).

Обычно допрос проходит в стенах ИФНС или на территории налогоплательщика. Входить в жилые помещения проверяющие могут только с согласия проживающих (п. 5 ст. 91 НК РФ). Это ограничение действует и в случае проведения допроса на дому у свидетеля (письма Минфина от 20.02.18 № 03-02-08/10690 и от 01.09.20 № 03-02-08/76651).

Важно

В период распространения коронавирусной инфекции мероприятия, требующие личного контакта проверяющих с налогоплательщиком, свидетелями и иными лицами, должны проводиться исходя из санитарно-эпидемиологической обстановки в субъекте РФ. При этом обязательно соблюдать установленные в регионе правила использования средств индивидуальной защиты (приказ ФНС от 09.07.20 № БС-7-2/437@, см. «Налоговики возобновили проведение досмотров и опросов»).

Также при проведении выездной проверки инспекторы вправе осматривать помещения и территорию налогоплательщика, проводить инвентаризацию и выемку оригиналов документов и других предметов (п. 13 ст. 89, ст. 92 и ст. 94 НК РФ). В том числе допустимо изымать флешки, диски, компьютеры или ноутбуки (определение Верховного суда от 10.07.19 № 305-ЭС19-11972). По инициативе инспекции в рамках ВНП возможно назначение экспертиз, а также привлечение специалистов в различных областях (ст. 95 и 96 НК РФ). Кроме того, в выездной проверке могут участвовать сотрудники полиции (п. 1 ст. 36 НК РФ).

13 ст. 89, ст. 92 и ст. 94 НК РФ). В том числе допустимо изымать флешки, диски, компьютеры или ноутбуки (определение Верховного суда от 10.07.19 № 305-ЭС19-11972). По инициативе инспекции в рамках ВНП возможно назначение экспертиз, а также привлечение специалистов в различных областях (ст. 95 и 96 НК РФ). Кроме того, в выездной проверке могут участвовать сотрудники полиции (п. 1 ст. 36 НК РФ).

Как подготовиться к выездной налоговой проверке

Заранее подготовиться практически невозможно, поскольку план проведения данных мероприятий в открытых источниках не публикуется. Налогоплательщики узнают о предстоящей ВНП непосредственно от контролеров. (На практике инспекторы направляют или передают решение о назначении проверки вместе с первым требованием о предоставлении документов).

Тем не менее, возможно предпринять некоторые превентивные меры, позволяющие пройти проверку с наименьшими потерями для бизнеса. В частности, правильная номенклатура дел и организация делопроизводства помогут сократить время на поиск и подготовку запрошенных документов. Подробнее об этом см. «Сроки хранения бухгалтерских и кадровых документов в организации в 2022 году: таблица».

Подробнее об этом см. «Сроки хранения бухгалтерских и кадровых документов в организации в 2022 году: таблица».

Также желательно заранее озаботиться вопросами правовой (в т.ч. адвокатской) помощи на случай вызова сотрудников и руководства на допросы. Работники должны быть осведомлены о том, что компания предоставляет услуги защитника. А в его отсутствие они вправе отказаться давать показания на основании статьи 51 Конституции РФ. Либо могут сообщать только ту информацию, которая является общедоступной (размещена на сайте компании, рассылается контрагентам и т.п.).

Нелишним будет взять за правило ежегодно проводить мини-аудит налоговых обязательств с приглашением сторонних специалистов. Свежий взгляд на документы и принятый порядок учета позволит исправить ошибки, избежав доначислений при проверке.

Наконец, целесообразно самостоятельно проводить ту же работу, что выполняет ИФНС, то есть осуществлять риск-анализ собственной деятельности. Это позволит уменьшить вероятность назначения выездной проверки (если удастся устранить подозрительные, по мнению налоговиков, обстоятельства деятельности), либо заранее подготовить аргументы и документы, подтверждающие правильность исчисления и уплаты налогов.

Важно

Оперативно узнавать о событиях, которые могут вызвать подозрение у налоговиков, позволяет сервис «Контроль рисков для бизнеса». Он держит под контролем все факторы риска, связанные с отчетностью, налогами, требованиями и реестрами ФНС. Подробнее см. «Контроль рисков для бизнеса: как избежать блокировки счетов и штрафов за пропущенную отчетность».

Подключить сервис «Контроль рисков для бизнеса»

Результаты выездной налоговой проверки

Как уже упоминалось, ВНП завершается в день составления справки, которая вручается налогоплательщику (п. 8 и 15 ст. 89 НК РФ). Этот документ запускает процедуру оформления результатов ревизии.

Все выявленные нарушения фиксируются в акте, на составление которого у налоговиков есть два месяца (п. 1 ст. 100 НК РФ). Подготовленный акт со всеми приложениями предъявляется на подпись налогоплательщику (п. 2 ст. 100 НК РФ). Отказываться от проставления автографа не имеет смысла, так как подписание данного документа не означает согласие с изложенными в нем фактами. Напротив, подпись налогоплательщика на акте не позволит инспекторам в дальнейшем вносить в него изменения и дополнения. После подписания один экземпляр акта передается налогоплательщику (п. 5 ст. 100 НК РФ).

Напротив, подпись налогоплательщика на акте не позволит инспекторам в дальнейшем вносить в него изменения и дополнения. После подписания один экземпляр акта передается налогоплательщику (п. 5 ст. 100 НК РФ).

Внимание

Если налогоплательщик уклоняется от получения акта, документ направляется по почте и считается врученным на шестой день с даты отправки (абз. 2 п. 5 ст. 100 НК РФ).

С момента получения акта начинает течь время, отведенное на составление письменных возражений (если таковые имеются). На их подготовку и отправку в ИФНС у налогоплательщика есть ровно один месяц (п. 6 ст. 100 НК РФ). Возражения можно готовить как по акту в целом, если проверяемый не согласен со всеми выводами контролеров, так и по отдельным его частям.

Справка

Представление письменных возражений — право, а не обязанность налогоплательщика. Никаких штрафов или иных негативных последствий за отсутствие данного документа не предусмотрено.

Письменные возражения налогоплательщика с прилагаемыми документам, а также акт проверки со всеми приложениями формируют материалы налоговой проверки. Они поступают на рассмотрение руководителя ИФНС или его заместителя (п. 1 ст. 101 НК РФ).

Они поступают на рассмотрение руководителя ИФНС или его заместителя (п. 1 ст. 101 НК РФ).

Рассмотрение материалов — мероприятие открытое, на которое в обязательном порядке должны пригласить руководителя компании или другого представителя налогоплательщика (п. 2 ст. 101 НК РФ). Нарушение этого правила влечет безусловную отмену решения, принятого по результатам ВНП (п. 14 ст. 101 НК РФ). Отметим, что несоблюдение налоговиками процессуальных сроков не признаетс существенным нарушением, влекущим отмену решения по проверке (письмо ФНС от 25.01.21 № СД-4-2/778@, см. «Инспекция нарушила сроки при выездной проверке: можно ли отменить результаты»).

В ходе рассмотрения материалов проверки руководитель ИФНС (его заместитель) еще раз изучает все данные, указанные в акте, а также возражения, если таковые поступили. При этом налогоплательщик вправе дополнительно давать свои пояснения, в том числе письменные. Поэтому, собираясь на рассмотрение дела, возьмите с собой чистые листы бумаги и письменные принадлежности. А если будете давать устные пояснения, следите, чтобы они были отражены в протоколе рассмотрения. Непредоставление налогоплательщику возможности дать пояснения или объяснения непосредственно в ходе рассмотрения дела — еще одно грубейшее нарушение, которое влечет безусловную отмену принятого решения (п. 14 ст. 101 НК РФ).

А если будете давать устные пояснения, следите, чтобы они были отражены в протоколе рассмотрения. Непредоставление налогоплательщику возможности дать пояснения или объяснения непосредственно в ходе рассмотрения дела — еще одно грубейшее нарушение, которое влечет безусловную отмену принятого решения (п. 14 ст. 101 НК РФ).

По итогам рассмотрения выносится решение. Оно может либо быть окончательным — о привлечении к ответственности или об отказе в таковой, либо промежуточным — о назначении дополнительных мероприятий налогового контроля. В первом случае в тексте решения о привлечении к ответственности ИФНС должна детально разобрать все доводы, которые проверяемый привел в свою защиту (как в возражениях, так и в процессе рассмотрения материалов), указав, по каким причинам они принимаются или не принимаются (п. 8 ст. 101 НК РФ).

Во втором случае в решении отмечается, какие именно дополнительные мероприятия и для каких целей надо провести. При этом допустимы только три действия: экспертиза, допросы, а также истребование документов у налогоплательщика или третьих лиц. А цель такого контроля — сбор дополнительных доказательств для подтверждения или опровержения фактов, изложенных в акте. Поэтому ИФНС не может искать в рамках допмероприятий новые нарушения. Срок проведения дополнительных мероприятий ограничен одним месяцем. Продлевать его нельзя.

А цель такого контроля — сбор дополнительных доказательств для подтверждения или опровержения фактов, изложенных в акте. Поэтому ИФНС не может искать в рамках допмероприятий новые нарушения. Срок проведения дополнительных мероприятий ограничен одним месяцем. Продлевать его нельзя.

По окончании допмероприятий вышеописанная процедура повторяется: составляется дополнительный акт, налогоплательщик предоставляет свои письменные возражения (при наличии) и проводится новое рассмотрение всех материалов в ИФНС.

Подать жалобу на решение ИФНС через оператора ЭДО Подать бесплатно

Важно

Налогоплательщик (его представитель) может участвовать в рассмотрении материалов проверки через телекоммуникационные каналы связи или каналы видеоконференцсвязи. Для этого надо представить в инспекцию по ТКС заявление об обеспечении такого участия и копии документов, удостоверяющих личность и подтверждающих полномочия. Если налогоплательщик не направит такое заявление (либо ходатайство об отложении рассмотрения дела), то налоговики смогут рассмотреть материалы проверки без его участия (п. 3 приказа ФНС от 20.03.20 № ЕД-7-2/181@).

Если налогоплательщик не направит такое заявление (либо ходатайство об отложении рассмотрения дела), то налоговики смогут рассмотреть материалы проверки без его участия (п. 3 приказа ФНС от 20.03.20 № ЕД-7-2/181@).

Жалоба на решение по проверке также может быть рассмотрена по каналам видеоконференцсвязи. В настоящее время технические возможности для этого есть в 1 113 налоговых инспекциях и управлениях (см. «Изменился перечень ИФНС, в которых жалобы налогоплательщиков рассматривают по видеосвязи»).

Повторная выездная налоговая проверка

Второй раз проверить те же налоги (страховые взносы) за тот же период, по которому уже проводилась выездная проверка, можно только в трех случаях. Первый — для контроля за работой инспекции, которая осуществляла первую ВНП. Такую повторную ревизию назначает и проводит вышестоящий налоговый орган (УФНС по субъекту РФ или непосредственно ФНС).

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

Важно

Вышестоящий налоговый орган не вправе организовать повторную проверку, целью которой является преодоление судебных актов, вынесенных по итогам оспаривания результатов первой проверки (п. 1 постановления Конституционного суда от 17.03.09 № 5-П, п. 2 определения КС от 28.01.10 № 138-О-Р, постановление Президиума ВАС от 03.04.12 № 15129/11). Другими словами, запрещено инициировать повторные проверки для устранения ошибок (как процедурных, так и фактических), которые «выплыли» при судебном рассмотрении спора, возникшего по результатам налоговой проверки.

1 постановления Конституционного суда от 17.03.09 № 5-П, п. 2 определения КС от 28.01.10 № 138-О-Р, постановление Президиума ВАС от 03.04.12 № 15129/11). Другими словами, запрещено инициировать повторные проверки для устранения ошибок (как процедурных, так и фактических), которые «выплыли» при судебном рассмотрении спора, возникшего по результатам налоговой проверки.

Второй случай, когда возможна повторная ВНП — представление «уточненки» за уже проверенные периоды. Но не любой, а только той, в которой уменьшена сумма налога, либо увеличена заявленная к возмещению сумма НДС или акциза, либо увеличена сумма полученного убытка (п. 10 ст. 89 НК РФ). В этом случае проверку осуществляет ИФНС, но рамки мероприятия ограничены только теми данными, из-за которых была подана «уточненка» (письмо ФНС от 26.09.16 № ЕД-4-2/17979, постановление Президиума ВАС от 16.03.10 № 8163/09). При этом проверяемый период может быть и за пределами трех лет, предшествующих году принятия решения о проверке (письмо Минфина от 19. 04.13 № 03-02-07/1/13473).

04.13 № 03-02-07/1/13473).

Наконец, третья ситуация, когда допускается повторная ВНП, — реорганизация или ликвидация компании (п. 11 ст. 89 НК РФ, п. 3.2 письма ФНС от 25.07.13 № АС-4-2/13622).

Подведем итог. Выездная налоговая проверка — мероприятие, способное на некоторое время парализовать деятельность компании или ИП. Избежать этого можно, если понимать, как организуется такая проверка, каковы ее сроки и порядок проведения в 2022 году. Также важно знать, какие права и обязанности есть у контролеров и проверяемого налогоплательщика. А знание критериев, на основании которых ИФНС отбирает налогоплательщиков для проведения выездной проверки, поможет настроить бизнес таким образом, чтобы свести риск визита инспекторов к минимуму.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

В закладкиПоделиться

27 070

Департамент общего аудита по вопросу порядка проведения налоговой проверки в случае ликвидации организации

Ответ

В соответствии с пунктом 1 статьи 61 ГК РФ ликвидация юридического лица влечет его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам, за исключением случаев, предусмотренных федеральным законом.

В силу пункта 2 статьи 61 ГК РФ юридическое лицо может быть ликвидировано, в том числе:

— по решению его учредителей (участников) либо органа юридического лица, уполномоченного на то учредительными документами, в том числе в связи с истечением срока, на который создано юридическое лицо, с достижением цели, ради которой оно создано.

На основании пунктов 1 и 2 статьи 20 Закона № 129-ФЗ[1] учредители (участники) юридического лица или орган, принявшие решение о ликвидации юридического лица, в течение трех рабочих дней после даты принятия решения о ликвидации юридического лица обязаны уведомить в письменной форме об этом регистрирующий орган по месту нахождения ликвидируемого юридического лица с приложением решения о ликвидации юридического лица.

Регистрирующий орган вносит в ЕГРЮЛ запись о том, что юридическое лицо находится в процессе ликвидации. С этого момента не допускается государственная регистрация изменений, вносимых в учредительные документы ликвидируемого юридического лица, а также государственная регистрация юридических лиц, учредителем которых выступает указанное юридическое лицо, или государственная регистрация юридических лиц, которые возникают в результате его реорганизации.

Кроме того, в силу подпункта 4 пункта 2 статьи 23 НК РФ организации обязаны сообщать в налоговый орган по месту своего нахождения о ликвидации, в течение трех дней со дня принятия такого решения.

Общий порядок проведения выездных налоговых проверок установлен нормами статьи 89 НК РФ.

При этом в отношении порядка проведения налоговой проверки в случае ликвидации организации отмечено, что выездная налоговая проверка, осуществляемая в связи с ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки (пункт 11 статьи 89 НК РФ).

В остальном порядок проведения налоговой проверки аналогичен общему порядку.

Из приведенных норм можно сделать вывод, что на налоговые проверки, решение о проведении которых принято в связи с ликвидацией организации, не распространяются ограничения о недопустимости проведения более двух выездных проверок в течение календарного года. При этом налоговые органы вправе провести проверку по всем налогам за три календарных года, предшествующих году, в котором принято решение о ликвидации. В том числе налоговые органы вправе заново проверить период, который уже был проверен ранее в ходе другой выездной проверки.

При этом налоговые органы вправе провести проверку по всем налогам за три календарных года, предшествующих году, в котором принято решение о ликвидации. В том числе налоговые органы вправе заново проверить период, который уже был проверен ранее в ходе другой выездной проверки.

Отметим, что проведение выездных налоговых проверок при ликвидации организаций является правом, а не обязанностью налоговых органов.

В настоящее время Приказом ФНС РФ от 25.04.06 № САЭ-3-09/257@ утверждены Методические указания для налоговых органов по вопросам единообразия процедуры снятия с учета в налоговом органе юридического лица в связи с ликвидацией (далее – Методические указания).

Пунктом 2.1. Методических указаний регламентировано, что структурное подразделение налогового органа, отвечающее за регистрацию и учет налогоплательщиков, не позднее рабочего дня, следующего за днем внесения в ЕГРЮЛ записи о принятии решения о ликвидации юридического лица учредителями (участниками) юридического лица, либо органом, принявшим решение о ликвидации (принятии судом решения о ликвидации юридического лица):

— направляет в соответствующие отделы данного налогового органа (отдел по работе с налогоплательщиками, отдел камеральных проверок, отдел выездных налоговых проверок, отдел, ответственный за подготовку планов выездных налоговых проверок налогоплательщиков, отдел урегулирования задолженности, отдел учета и отчетности, и при необходимости в иные заинтересованные отделы) служебную записку с указанием сведений о принятии решения о ликвидации для осуществления контрольных мероприятий в отношении ликвидируемой организации в установленном внутриведомственным актом порядке;

— вносит в ЕГРН сведения о том, что организация находится в стадии ликвидации;

— направляет в налоговые органы, осуществившие постановку на учет организации по иным основаниям, предусмотренным Кодексом, по каналам связи с применением средств защиты информации (далее — каналы связи) сведения ЕГРЮЛ о принятии решения о ликвидации юридического лица учредителями (участниками) юридического лица либо органом, принявшим решение о ликвидации (принятии судом решения о ликвидации юридического лица).

В соответствии с пунктом 2.2 Методических указаний структурное подразделение налогового органа, отвечающее за регистрацию и учет налогоплательщиков, после внесения записи в ЕГРЮЛ о государственной регистрации юридического лица в связи с ликвидацией:

— осуществляет снятие организации с учета и исключение сведений из ЕГРН не позднее рабочего дня, следующего за днем внесения записи в ЕГРЮЛ.

Датой снятия организации с учета является дата внесения в ЕГРЮЛ записи о государственной регистрации юридического лица в связи с ликвидацией;

— выдает (направляет) организации Уведомление о снятии с учета в налоговом органе юридического лица по форме № 09-1-5[2] вместе со свидетельством о внесении записи в ЕГРЮЛ о государственной регистрации ликвидации юридического лица не позднее одного рабочего дня с момента государственной регистрации;

— направляет по каналам связи в налоговые органы, в которых организация состоит на учете по иным основаниям, предусмотренным Кодексом, сведения ЕГРЮЛ о государственной регистрации юридического лица в связи с ликвидацией не позднее рабочего дня, следующего за днем снятия с учета;

— направляет в управление ФНС России по субъекту Российской Федерации в установленном порядке сведений ЕГРН о снятии с учета для включения их в региональную и федеральную базы данных ЕГРН.

Каких-либо иных специальных процедур, осуществляемых налоговыми органами при проведении налоговой проверки в связи с ликвидацией организации, действующими нормативными актами не предусмотрено.

В отношении задолженности по экспортному контракту, числящейся на балансе организации, хотелось бы отметить следующее.

Из вопроса можно предположить, что организацией была осуществлена экспортная поставка товара, при этом в настоящее время за покупателем числится задолженность по его оплате.

Отметим, что в рамках выездной налоговой проверки налоговые органы проверяют полноту исчисления и уплаты налогов. Соответственно, сделка, отраженная в учете организации по экспортному контракту, также может быть проверена налоговыми органами на предмет своевременности и полноты отражения выручки для целей налога на прибыли, а также порядок исчисления НДС, правомерность применения соответствующей ставки по НДС.

На наш взгляд, каких-либо дополнительных налоговых рисков, связанных с неполучением выручки от контрагента, у организации не возникнет. Иными словами, сделка по экспортному контракту, по которому не получена выручка, будет подлежать проверке в порядке, аналогичном тому, в котором будут проверяться другие экспортные контракты, по которым выручка была получена.

Иными словами, сделка по экспортному контракту, по которому не получена выручка, будет подлежать проверке в порядке, аналогичном тому, в котором будут проверяться другие экспортные контракты, по которым выручка была получена.

[1] Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.01 № 129-ФЗ.

[2] утверждена Приказом МНС РФ № БГ-3-09/178.

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в раздел

Процесс аудита

Основная задача аудитора (или ревизора, нанятого по контракту) состоит в том, чтобы определить, правильно ли предприятия собирают, сообщают и уплачивают государственные налоги. Они стремятся выявить как недоплаченные, так и переплаченные налоги, поскольку налогоплательщики иногда платят налоги по статьям, которые могут быть освобождены от налогообложения.

Задача подразделения — максимально эффективно проводить эти проверки с наименьшими неудобствами для налогоплательщиков. Хотя аудит является инструментом для обеспечения соблюдения налогового законодательства, он также может быть образовательным. Во время аудита аудиторы могут помочь предприятиям выявить и исправить проблемы в бухгалтерском учете, чтобы избежать дополнительных налоговых обязательств в будущем.

Аудиты проводятся для:

- обеспечения единообразного применения налогового законодательства штата Техас;

- предотвратить уклонение от уплаты налогов;

- содействовать добровольному соблюдению; и

- обучают налогоплательщиков.

Методы выбора предприятия или физического лица для аудита различаются. Вот несколько примеров того, как определяются потенциальные кандидаты на проведение аудита:

- Счета Priority One — крупнейшие налогоплательщики штата с точки зрения налога с продаж, о которых сообщается

- Предыдущие продуктивные отчеты — ранее проверенные налогоплательщики, чьи проверки выявили причитающийся налог в размере 25 000 долларов США или более

- Произвольный компьютерный отбор по конкретной отрасли

- Программы обмена информацией с другими государственными органами и правительствами штатов

- Анализ информации налоговой декларации

- Деловые издания, периодические издания, журналы и справочники

- Заявки, представленные нашему агентству от общественности

Налогоплательщики должны хранить все записи не менее четырех лет. Офис финансового контролера может проводить проверки на срок более четырех лет, если бизнес не был разрешен, но должен был быть разрешен, или если было обнаружено мошенничество.

Офис финансового контролера может проводить проверки на срок более четырех лет, если бизнес не был разрешен, но должен был быть разрешен, или если было обнаружено мошенничество.

По закону информация о том, кто проверяется Контролером, является общедоступной и, следовательно, подлежит запросам об открытом доступе. Поэтому адвокаты или консультанты могут запрашивать у налогоплательщиков эту информацию. Профессиональное представительство не требуется от налогоплательщиков в связи с проверкой со стороны Счетной палаты. Это исключительно деловое решение, принимаемое по усмотрению налогоплательщиков.

Двенадцать шагов аудита

Процесс аудита делится на следующие наборы действий:

Уведомление об аудите Аудитор уведомляет налогоплательщика по почте о выборе и запрашивает заполненную Форму 00-750, Анкета аудита (PDF). Аудитор назначает вступительную конференцию после получения заполненной анкеты. Если анкета не возвращается вовремя, вторая анкета высылается по почте, и аудитор может заключить договор по телефону; ответственность может быть понесена, если нет контакта.

Аудитор знакомится с отчетом налогоплательщика, изучая историю отчетности и любые предыдущие проверки, которые могли быть проведены в отношении бизнеса. Могут быть установлены предварительные цели плана аудита.

Контактное лицо налогоплательщикаВо время первоначального разговора аудитор обсуждает бизнес и операции налогоплательщика и определяет необходимую документацию. Аудитор назначает встречу для начала аудита и перечисляет записи, которые могут потребоваться.

Документация

Аудиторы по закону могут проверять бухгалтерские книги и записи налогоплательщика, чтобы определить точность уплаченных налогов.

Налогоплательщики должны предоставить все необходимые записи, включая, помимо прочего, следующие документы:

- Счета-фактуры вместе с любыми текущими сертификатами перепродажи и освобождения от ответственности

- Счета-фактуры на покупку, счета-фактуры основных средств и графики амортизации

- Главные бухгалтерские книги, прочие бухгалтерские книги и вспомогательные журналы

- Планы счетов и финансовые отчеты, отражающие прибыли и убытки

- Информация о федеральном подоходном налоге

- Банковские выписки

- Рабочие документы и данные бухгалтерского учета, используемые для подготовки налоговой отчетности

- Электронные данные, если таковые имеются

- Документация, подтверждающая переплату налога

- Документация, подтверждающая получение кредита по возврату

Аудитор проводит официальное обсуждение с налогоплательщиком для разработки рентабельного плана аудита.

В ходе выездной проверки аудитор информирует налогоплательщика о проводимой работе. Сделки проверяются либо целиком, либо выборочно. Если выборка выполнена, аудитор уведомляет налогоплательщика и объясняет, как прогнозируются ошибки.

По завершении полевой работы аудитор предоставляет налогоплательщику графики, определяющие потенциальную переплату и/или недоплату налога. Налогоплательщику предоставляется разумное количество времени для получения дополнительной информации для оспаривания любых предлагаемых запланированных корректировок.

Аудиты должны быть завершены, а возмещения (если таковые имеются) должны быть произведены своевременно.

Дополнительную информацию можно найти в брошюре «Уведомление о плановой проверке» (PDF) .

Exit Conference После того, как вся документация предоставлена, аудитор информирует налогоплательщика о любых налоговых доначислениях вместе с рекомендациями по освобождению от штрафов и процентами, подлежащими начислению.

Налогоплательщик может потребовать проведения конференции по сверке и/или независимой конференции по обзору аудита для обсуждения любых разногласий.

Конференция по примирениюРуководитель аудита и/или руководитель встречается с аудитором и налогоплательщиком для решения нерешенных вопросов, поднятых по результатам аудита.

Конференция по независимому аудиту (IAR)Третья сторона также может встретиться с аудитором и налогоплательщиком, чтобы попытаться решить спорные вопросы после конференции по примирению.

Завершение (письменные заключения)После определения результатов конференции по сверке и/или конференции по ОВА аудитор дорабатывает графики аудита, чтобы представить результаты налогоплательщику.

Обзор Проверка проверяется руководителем аудитора и региональным процессинговым центром, после чего уведомление о результатах направляется налогоплательщику по почте.

Налогоплательщик может оспорить результаты аудита, как указано в публикации Контролера Оспаривание несогласованных аудитов, проверок и возмещений (PDF) . Чтобы оспорить оценку без оплаты, необходимо получить отправленное по почте Заявление об основаниях с изложением оспариваемых/оспариваемых пунктов до крайнего срока, указанного в Аудиторском уведомлении.

Обратите внимание на то, когда заявление будет считаться своевременно поданным:

- запрос на проведение слушания, отправленный по почте, считается своевременным, если он отправлен с отметкой о дате, проставленной почтовым отделением агентства, не позднее даты истечения срока действия уведомления.

- запрос на проведение слушания, поданный лично, считается своевременным, если он получен сотрудниками агентства не позднее даты истечения срока действия уведомления.

- запрос на проведение слушания, поданный в электронном виде, считается своевременным, если он получен не позднее даты истечения срока действия в любое время в течение 24-часового периода с 00:00 до 11:59.

вечера. Дата получения определяется штампом времени и даты, записанным на электронной передаче системой агентства.

вечера. Дата получения определяется штампом времени и даты, записанным на электронной передаче системой агентства.

В случае изменения результатов проверки в процессе переопределения и согласия налогоплательщика с изменениями формируется внутренняя поправка. Если налогоплательщик не согласен, процесс переходит к этапу слушаний.

Аудиторские слушания

Если налогоплательщики не согласны с выводами проверки, они могут обратиться за помощью в ходе официальных слушаний. Информация об этом процессе объясняется в документе «Оспаривание несогласованных аудитов, проверок и отказов в возмещении» (PDF).

Ссылки аудита

- Обзор

- Введение

- Понимание процесса аудита

- Альтернативы аудиту

- Программа управляемого аудита

- Возврат

- Другие процессы/программы

- Руководства по аудиту

Процесс аудита налоговой декларации

Независимо от того, насколько тщательно вы заполняете свою федеральную налоговую декларацию, IRS (или налоговый департамент штата) все равно может выбрать вашу декларацию для налоговой проверки. Это связано с тем, что IRS имеет право произвольно выбирать вашу налоговую декларацию, даже если нет очевидных проблем.

Это связано с тем, что IRS имеет право произвольно выбирать вашу налоговую декларацию, даже если нет очевидных проблем.

Конечно, IRS также выбирает декларации для аудита, потому что они поднимают один или несколько красных флажков из-за отсутствия информации, незарегистрированного дохода, фальсифицированной информации или других проблем.

Как отбираются возвраты для аудита?

Целью аудита IRS является проверка правильности информации, представленной в вашей федеральной налоговой декларации. Ниже приведены наиболее распространенные причины, по которым Налоговое управление США выберет отчет для проверки:

- Злоупотребление операциями по уклонению от уплаты налогов: Возврат может быть выбран, если налогоплательщик участвовал в сделке, основной целью которой было уклонение от уплаты налогов или уклонение от уплаты налогов.

- Компьютерная оценка: Налоговое управление использует две компьютерные системы для анализа возможных ошибок и расчета числовых оценок.

Оценка системы дискриминантной функции (DIF) указывает на возможность изменений. Оценка незарегистрированного дохода DIF (UIDIF) указывает на возможность незарегистрированного дохода. Возвраты, получившие наивысшие оценки, определяются как наиболее вероятно содержащие ошибки и выбираются для аудита.

Оценка системы дискриминантной функции (DIF) указывает на возможность изменений. Оценка незарегистрированного дохода DIF (UIDIF) указывает на возможность незарегистрированного дохода. Возвраты, получившие наивысшие оценки, определяются как наиболее вероятно содержащие ошибки и выбираются для аудита. - Крупные корпорации: Налоговое управление традиционно ежегодно проводит аудит доходов многих крупных корпораций.

- Совпадение информации: Если доход, указанный в налоговой декларации, и доход, указанный в отчетах плательщика, не совпадают, это вызывает тревогу. IRS выберет эти декларации, чтобы найти возможные ошибки или мошенничество.

- Связанные проверки: Налоговые декларации, которые показывают финансовые связи между налогоплательщиками и другими проверяемыми лицами, такими как деловые партнеры или инвесторы, могут быть выбраны для аудита.

- Другие: Налоговое управление США может выбрать определенные налоговые декларации в рамках местных проектов по соблюдению требований.

Эти проекты должны быть одобрены высшими уровнями управления IRS.

Эти проекты должны быть одобрены высшими уровнями управления IRS.

Письма-уведомления о проверке

Перед проведением любой налоговой проверки Налоговое управление США рассылает письма-уведомления налогоплательщику. Если вы получили письмо-уведомление, обязательно внимательно прочитайте его, поскольку оно будет содержать важную информацию о процессе аудита.

В письме-уведомлении должны быть перечислены причины, по которым ваша налоговая декларация была выбрана для проверки, даны инструкции о том, что вам нужно сделать, и указан крайний срок для ответа. Если вам нужно дополнительное время для ответа, вы можете запросить однократное 30-дневное продление от IRS.

Как проводятся проверки?

Налоговое управление США проводит налоговые проверки двумя способами: (1) личное собеседование и (2) по почте. IRS, скорее всего, потребует личного собеседования при проведении аудита декларации, которая может содержать существенные ошибки или вызывать подозрения.

Личное интервью может быть проведено в офисе IRS, у вас дома, в офисе или в офисе бухгалтера. IRS назначит время, место и метод собеседования. Хотя личные интервью не используются для большинства проверок, IRS может потребовать их, если заподозрит, что вы или ваш бизнес были вовлечены в налоговое мошенничество или другую преступную деятельность.

В случае менее серьезных проверок Налоговое управление свяжется с вами по почте без личной встречи. Они называются «заочными проверками» и обычно включают запросы дополнительной информации для проверки точности вашей налоговой декларации. Если вы предоставите надлежащие документы во время заочной проверки, IRS не потребует личного собеседования.

Каковы возможные результаты аудита

Аудиты IRS обычно заканчиваются одним из трех результатов:

- Налоговое управление США проверяет правильность информации, предоставленной вами в налоговой декларации. В этом случае IRS завершит проверку без внесения каких-либо изменений в вашу налоговую декларацию.

- IRS вносит изменения в вашу налоговую декларацию, и вы должны заплатить дополнительные налоги, проценты или штрафы. Если вы примете эти изменения, вы просто оплатите непогашенный остаток. В некоторых очень редких случаях IRS обнаружит, что вы переплатили налоги, и вы получите возмещение.

- Налоговое управление США считает, что ваши декларации свидетельствуют об уклонении от уплаты налогов или налоговом мошенничестве. Если ваша проверка покажет, что вы совершили одно из правонарушений, IRS передаст ваше дело в Налоговый отдел Министерства юстиции США для возможного судебного преследования.

Если IRS обнаружит, что вы должны доплатить налоги, штрафы или проценты, вы можете оспорить его выводы и запросить личную встречу с менеджером IRS. Перед встречей с руководителем следует подготовиться к оспариванию оценки, подготовив все необходимые подтверждающие документы.

Предстоит проверка? Attorney Can Help

Вам не нужно нанимать адвоката для проведения большинства видов аудита.