К какой налоговой ИФНС Москвы относится адрес, дом, улица

На нашем сайте появилась новая функция поиска налоговой инспекции по адресу вашего проживания или по номеру ИФНС Москвы. Просто перейдите по букве на которую начинается название вашей улицы или переулка и найдите налоговую ИФНС закрепленную за вашим адресом проживания в городе Москва.

Если вам необходимо уточнить какие улицы обслуживает та или иная ИФНС, то просто перейдите по но номеру налоговой инспекции города Москвы, и в списке найдите интересующую вас улицу.

Поиск улицы, по номеру налоговой инспекции города Москвы:

| | | ИФНС 1 | | | ИФНС 2 | | | ИФНС 3 | | | ИФНС 4 | | | ИФНС 5 | | | ИФНС 6 | | |

| | | ИФНС 7 | | | ИФНС 8 | | | ИФНС 9 | | | ИФНС 10 | | | ИФНС 13 | | | ИФНС 14 | | |

| | | ИФНС 15 | | | ИФНС 16 | | | ИФНС 17 | | | ИФНС 18 | | | ИФНС 19 | | | ИФНС 20 | | |

| | | ИФНС 21 | | | ИФНС 22 | | | ИФНС 23 | | | ИФНС 24 | | | ИФНС 25 | | | ИФНС 26 | | |

| | | ИФНС 27 | | | ИФНС 28 | | | ИФНС 29 | | | ИФНС 30 | | | ИФНС 31 | | | ИФНС 33 | | |

| | | ИФНС 34 | | | ИФНС 35 | | | ИФНС 36 | | | ИФНС 43 | | | ЕГРЮЛ | | | ЕГРИП | | |

Если же вам необходимо уточнить к какой налоговой относится адрес, то перейдите по первой букве на которую начинается название вашей улицы в Москве, и в списке найдите вашу ИФНС.

Поиск налоговой инспекции города Москвы по названию улицы:

| | А | | | Б | | | В | | | Г | | | Д | | | Е | | | Ж | | | З | | | И | | | К | | | Л | | | М | | | Н | | | О | | |

| | П | | | Р | | | С | | | Т | | | У | | | Ф | | | Х | | | Ц | | | Ч | | | Ш | | | Щ | | | Э | | | Ю | | | Я | | |

Если Вы заметили на сайте опечатку или неточность, выделите её |

ФНС должна давать информацию для проверки контрагента, а налоговые оговорки не спасают от претензий

Должная осмотрительность

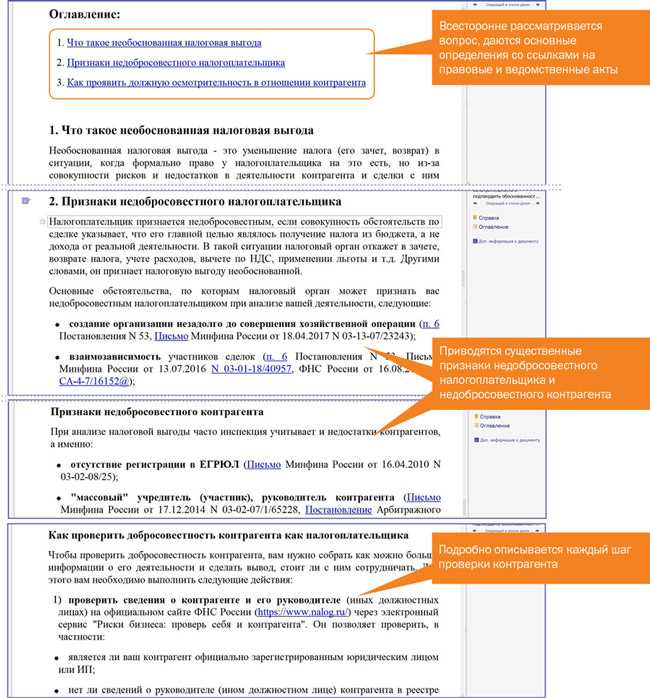

В 2020 году Верховный суд России вернул налогоплательщикам понятие должной осмотрительности, но как воспользоваться своим правом правильно выбрать контрагента суд не объяснил, тем более нет данного алгоритма в НК РФ, и поэтому, получается, что право на свободный выбор контрагента есть, а вот как им воспользоваться чтобы не быть наказанным налоговым органом никто не объяснил. Налогоплательщик пытался решить эту задачу таким способом: он запросил сведения о добросовестности своего контрагента у налогового органа, но получил отказ. Тогда налогоплательщик обратился в суд.

Налогоплательщик считает, что запрашиваемые им сведения в отношении контрагентов не относятся к налоговой тайне, подлежат размещению в открытых источниках. Поскольку такой информации в открытых источниках налоговым органом не размещено, то организация имеет право на получение информации по запросу.

Налогоплательщик рассчитывал получить следующую информацию:

- Предоставлялась ли его контрагентом бухгалтерская отчетность.

- Предоставлялась ли налоговая отчетность, в том числе декларации по НДС.

- Производилась уплата обязательных налогов и сборов, в том числе НДС.

Запрос налогоплательщика был мотивирован тем, что данная информация необходима в целях подготовки обоснованных возражений на акт проверки, а также в связи с отсутствием информации в общедоступных источниках.

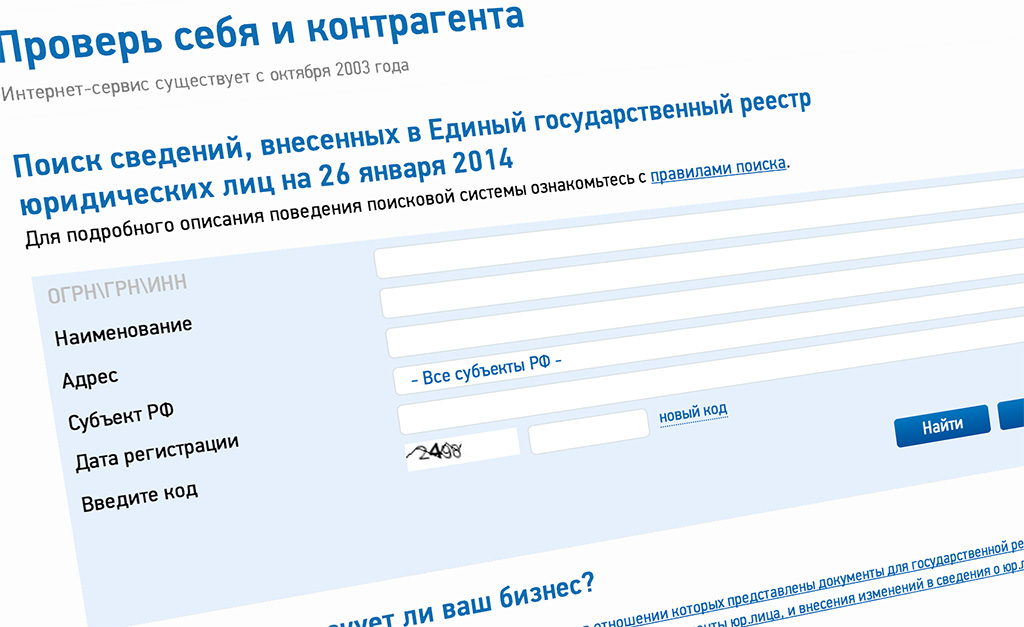

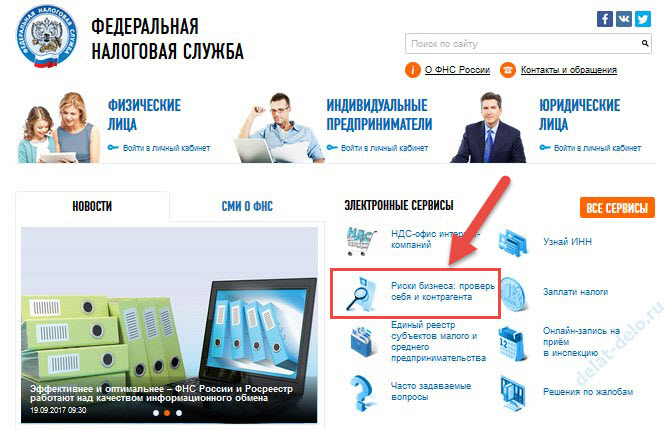

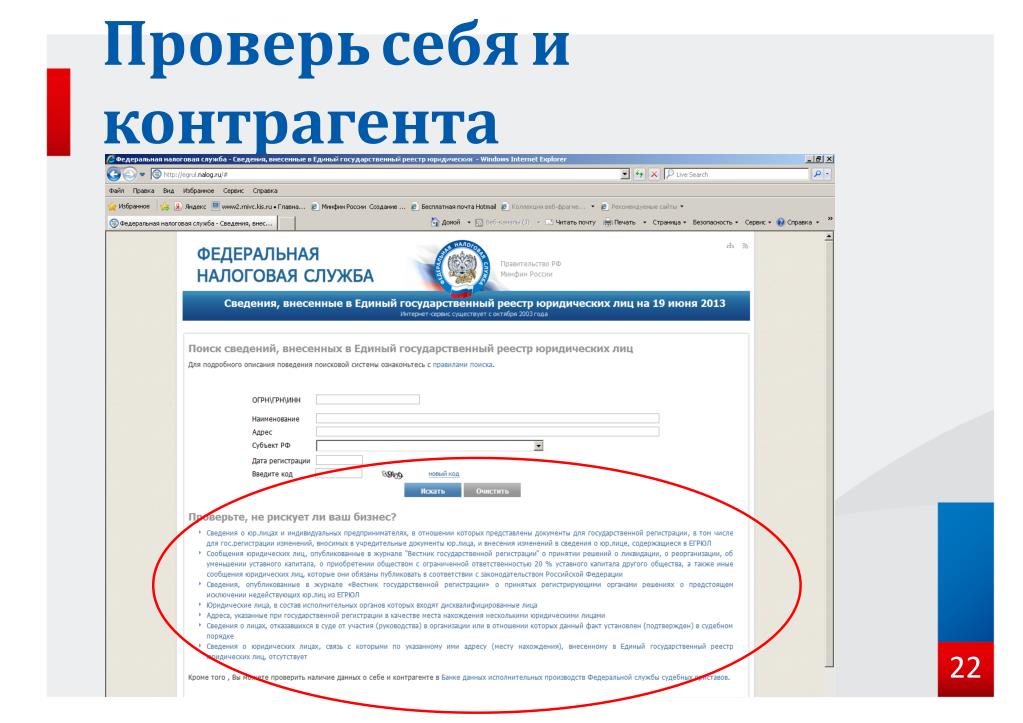

Налоговый орган не согласился с налогоплательщиком, и указал на то, что информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском размещается на официальном сайте ФНС России в сети Интерне (электронный сервис «Риски бизнеса: проверь себя и контрагента»), и что налогоплательщики самостоятельно могут провести мероприятия по уточнению правового статуса и финансового положения своих контрагентов, исполнению ими требований налогового законодательства.

Суд пришел к следующим выводам, что в силу части 1 статьи 8 Федерального закона от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации» (далее — Закон № 149-ФЗ) граждане (физические лица) и организации (юридические лица) вправе осуществлять поиск и получение любой информации в любых формах и из любых источников при условии соблюдения требований, установленных законодательством.

Организация имеет право на получение от государственных органов, органов местного самоуправления информации, непосредственно касающейся прав и обязанностей этой организации, а также информации, необходимой в связи с взаимодействием с указанными органами при осуществлении этой организацией своей уставной деятельности (часть 3 статьи 8 Закона № 149-ФЗ).

В соответствии с подпунктами 3, 10, 11 пункта 1 статьи 102 НК РФ (в редакции Федерального закона от 01.05.2016 № 134-ФЗ «О внесении изменений в статью 102 части первой Налогового кодекса Российской Федерации») не является налоговой тайной информация: о нарушениях законодательства о налогах и сборах (в том числе суммах недоимки и задолженности по пеням и штрафам при их наличии) и мерах ответственности за эти нарушения, за исключением сведений об организации, составляющих государственную тайну.

Действующее законодательство не предусматривает обязанность налоговых органов предоставлять по запросам физических и юридических лиц сведения, подлежащие размещению на сайте Федеральной налоговой службы в соответствии с пунктом 1.1 статьи 102 НК РФ. Вместе с тем, запрошенная налогоплательщиком информация не размещена в открытых данных в информационно-телекоммуникационной сети «Интернет».

При этом, тот факт, что все запрошенные обществом сведения не являются налоговой тайной, подлежат размещению в форме открытых данных на официальном сайте налогового органа в сети «Интернет», и фактически на момент запроса на официальном сайте не размещены, налоговым органом не оспаривается.

При таких обстоятельствах, непредставление налоговым органом испрашиваемых сведений с учетом отсутствия данной информации в свободном доступе, в настоящем случае нарушает права и законные интересы налогоплательщика (Постановление Арбитражного суда Уральского округа от 22.06.2021 по делу № А50-19906/2020).

Налогоплательщика имеет право на получение такой информации и не освобождает налоговый орган от обязанности по ее предоставлению (либо путем размещения в открытом доступе, либо в случае отсутствия такой информации в открытом доступе — по предоставлению информации по запросу налогоплательщика).

При таких обстоятельствах выводы, приведенные в обжалуемом решении, об отсутствии нарушения прав заявителя действиями заинтересованного лица не соответствуют обстоятельствам дела и имеющимся в нем доказательствам. Заявленные требования налогоплательщика подлежат удовлетворению, налоговая инспекция обязана устранить нарушение прав и законных интересов заявителя путем повторного рассмотрения запросов налогоплательщика о предоставлении соответствующей информации.

Отражено в Постановлении Семнадцатого Арбитражного Апелляционного суда № 17АП-6867/2021-АК г. по делу № А50-17/2021 от 20 июля 2021 года.

Комментарий:

Таким образом, начала складываться практика, как налогоплательщику обосновать выбор того или иного контрагента.

Налоговая оговорка

В последнее время, налоговики настаивают на той позиции, что налогоплательщик должен включать в свои договоры налоговую оговорку. По мнению налоговиков, налоговая оговорка, предусмотренная в договоре, позволит организации взыскать убытки и имущественные потери от неправомерных действий контрагентов.

Есть ли в договоре налоговая оговорка или ее нет, для того чтобы в судебном порядке взыскать ущерб, причиненный Вам Вашим контрагентом, нужно доказать причинно-следственную связь того, что неисполнением своих налоговых обязательств, контрагент нанес Вам ущерб, в результате которого, неуплаченные им налоги были взысканы с Вас.

Как показывает практика, доказать это не так-то и просто, например, ВС РФ вернул рассматриваемое дело в первую инстанцию (Определение № 302-ЭС21-5294 от 02.09.2021 года).

Комментарий:

Следует добавить, что для налогоплательщиков, использующих налоговую оговорку появился тревожный звоночек в виде возможных претензий налоговиков.

Налоговики используют налоговую оговорку на свой лад, и при ее помощи доказывают факт того, что налогоплательщику было известно о налоговых нарушениях контрагента.

Полностью выплаченное кредитование | Одалживайте ценные бумаги и получайте доход

Вы должны самостоятельно оценить и принять собственное решение о том, подходят ли инвестиции в какую-либо конкретную ценную бумагу или ценные бумаги или инвестиционную стратегию и соответствуют ли они вашим инвестиционным целям, допустимости риска и финансовому положению.

1. Нулевой минимум счета и нулевая комиссия за счет применяются только к розничным брокерским счетам. Расходы, взимаемые с инвестиций (например, фонды, управляемые счета и некоторые HSA), а также комиссии, проценты или другие расходы по транзакциям могут по-прежнему применяться. Для получения дополнительной информации см. Fidelity.com/commissions.

2. Полностью оплаченными ценными бумагами являются находящиеся на счете клиента ценные бумаги, полностью оплаченные. Экстренные ценные бумаги – ценные бумаги, полностью не оплаченные, но рыночная стоимость которых превышает 140% дебетового остатка маржи клиента в пользу ООО «Национальные финансовые услуги».

Экстренные ценные бумаги – ценные бумаги, полностью не оплаченные, но рыночная стоимость которых превышает 140% дебетового остатка маржи клиента в пользу ООО «Национальные финансовые услуги».

3. Ценные бумаги в кредит доступны для продажи онлайн с типа счета «наличные». Позиции, удерживаемые наличными, должны продаваться отдельно от позиций, удерживаемых в марже. Доходы от продажи ценных бумаг в кредит могут не сразу использоваться для новых покупок.

4. Процент корректировки кредита может время от времени увеличиваться или уменьшаться компанией Fidelity в связи с изменениями в федеральном и/или государственном налоговом законодательстве и классификации распределения дивидендов. Fidelity не гарантирует, что этой корректировки будет достаточно для полного устранения дополнительного налогового бремени, связанного со всеми выплатами дивидендов. Fidelity оставляет за собой право отказать в корректировке кредита любому клиенту, который, по мнению Fidelity, в противном случае не имел бы права на получение налоговой льготы по сниженной ставке налога на дивиденды. С учетом кредитных корректировок общая стоимость Fidelity для заимствования из налогооблагаемой отчетности за отчетную дату будет больше, чем стоимость заимствования у кредиторов, не зависящих от налогов.

С учетом кредитных корректировок общая стоимость Fidelity для заимствования из налогооблагаемой отчетности за отчетную дату будет больше, чем стоимость заимствования у кредиторов, не зависящих от налогов.

Все ссылки на Fidelity включают National Financial Services LLC («NFS») и Fidelity Brokerage Services LLC («FBS»), членов NYSE, SIPC.

Программа полностью оплаченного кредитования является лишь средством для получения повышенного дохода от определенных ценных бумаг и не обеспечивает никакой защиты от снижения или «хеджирования» кредитной позиции или портфеля клиента.

Fidelity и ее представители могут иметь конфликт интересов в отношении продуктов или услуг, упомянутых в этом материале, поскольку они имеют финансовую заинтересованность и получают компенсацию, прямо или косвенно, в связи с управлением, распространением и/или обслуживанием этих продуктов или услуги, включая фонды Fidelity, некоторые сторонние фонды и продукты, а также определенные инвестиционные услуги.

Fidelity Capital Markets является подразделением National Financial Services LLC. Fidelity Family Office Services является подразделением Fidelity Brokerage Services LLC.

Налоговая льгота для домовладельцев (HTRC)

Налоговая льгота для домовладельцев — это годовая программа, предоставляющая прямые льготы по налогу на имущество примерно 2,5 миллионам домовладельцев, имеющих на это право, в 2022 году.

Если вы соответствуете требованиям, вам не нужно ничего делать. ; мы автоматически отправим вам чек на сумму вашего кредита.

Если вы имеете право на участие в программе, но не получили свой чек, вы, как правило, можете рассчитывать на его получение в период между выставлением налоговых счетов школы и датой уплаты школьного налога в вашем сообществе. Наш контакт-центр не может предоставить вам конкретные сроки.

Право на участие

Чтобы иметь право, вы должны иметь:

- право на кредит STAR 2022 или освобождение,

- имели доход, который был меньше или равен 250 000 долларов США за 2020 налоговый год, и

- налоговые обязательства школы за 2022-2023 учебный год, которые превышают ваше пособие STAR 2022.

Примечание: Вам не нужно рассчитывать свой доход, чтобы получить налоговую скидку домовладельца. Мы рассчитаем доход для целей приемлемости и выдадим кредит на основе этого решения.

Суммы налоговой скидки домовладельца

Сумма вашей скидки зависит от:

- где находится ваш дом,

- размер вашего дохода и

- независимо от того, получаете ли вы Enhanced STAR или Basic STAR.

Чтобы узнать сумму, которую вы получите в качестве налоговой льготы домовладельца:

Проверить поиск

Чтобы понять, как мы рассчитали сумму вашего кредита, выберите тип вашего домовладельца:

Часто задаваемые вопросы

Я не знаю Я получил чек на налоговую льготу домовладельца (HTRC).

Когда я получу чек на налоговую льготу домовладельца (HTRC)?

Если вы имеете право, но не получили свой чек, вы, как правило, можете рассчитывать на его получение в период между выставлением налоговых счетов школы и датой уплаты школьного налога в вашем сообществе. Наш контакт-центр не может предоставить вам конкретные сроки.

Наш контакт-центр не может предоставить вам конкретные сроки.

Могу ли я перевести свой HTRC непосредственно на мой банковский счет?

Этот параметр недоступен для HTRC.

Я живу в промышленном доме. Получу ли я HTRC?

Если вы получаете кредит STAR или льготу и вы соответствуете другим требованиям для HTRC, вы получите чек для HTRC.

Я живу в кооперативе. Получу ли я HTRC?

Если вы получаете кредит STAR или освобождение и , вы соответствуете другим требованиям для HTRC, вы получите чек для HTRC.

Мой дом находится в доверительном управлении или пожизненном имуществе. Получу ли я HTRC?

Да. Если вы получаете освобождение или кредит STAR и соответствуете другим требованиям для HTRC, вы получите чек HTRC.

Я только что купил свой дом. Получу ли я HTRC?

Если ваш доход составляет менее 500 000 долларов США, как только ваш дом станет вашим основным местом жительства, вы должны зарегистрироваться для получения кредита STAR. Если вы имеете право на кредит STAR и соответствуете требованиям для получения HTRC, вы получите чек для HTRC.

Если вы имеете право на кредит STAR и соответствуете требованиям для получения HTRC, вы получите чек для HTRC.

Я не уверен, что получил чек. Могу я где-нибудь посмотреть?

Да. Воспользуйтесь нашим Поиском налогового кредита на имущество , чтобы проверить, получили ли вы чек.

Почему я не получил чек?

Если вы имеете право на участие в программе, но не получили свой чек, вы, как правило, можете рассчитывать на его получение в период между выставлением налоговых счетов школы и датой уплаты школьного налога в вашем сообществе. Это связано с тем, что для большинства оставшихся кредитов нам нужна информация о налоговых счетах за 2022–2023 годы от школьных округов, чтобы мы могли точно рассчитать чеки; школьные округа предоставляют нам эту информацию во время выставления налоговых счетов. Вам не нужно ничего нам предоставлять, если мы не свяжемся с вами напрямую.

Примечание . По закону мы не можем выдавать чеки на сумму менее 100 долларов США для HTRC. Если сумма рассчитанного кредита была меньше $100, вы не получите чек. См. раздел «Поиск чеков HTRC», чтобы узнать сумму вашего чека. Если поиск показывает сумму чека для вашего округа, муниципалитета и школьного округа как Не соответствует требованиям , ваш кредит был бы менее 100 долларов США. Чтобы понять, как был рассчитан ваш кредит, и убедиться в этом самостоятельно, ознакомьтесь со статьей Суммы налоговой скидки домовладельца.

Если сумма рассчитанного кредита была меньше $100, вы не получите чек. См. раздел «Поиск чеков HTRC», чтобы узнать сумму вашего чека. Если поиск показывает сумму чека для вашего округа, муниципалитета и школьного округа как Не соответствует требованиям , ваш кредит был бы менее 100 долларов США. Чтобы понять, как был рассчитан ваш кредит, и убедиться в этом самостоятельно, ознакомьтесь со статьей Суммы налоговой скидки домовладельца.

Если срок уплаты школьного налога прошел, а вы не получили чек HTRC, вероятно, это произошло по одной из следующих причин:

- Вы не получаете зачет или освобождение от уплаты STAR. (Если вы имеете право на кредит STAR, вы можете зарегистрироваться для получения кредитов Basic и Enhanced STAR.)

- Ваш доход за 2020 год превысил 250 000 долларов США.

- У вас не было обязательств по уплате школьного налога за 2022 год. (Если сумма вашего кредита STAR равна сумме вашего школьного налога, у вас не было школьных налоговых обязательств.

)

) - Вы не подали налоговую декларацию за 2020 год. (Если это так, и вы считаете, что имеете право на получение кредита, подайте налоговую декларацию штата Нью-Йорк за 2020 год, чтобы мы могли подтвердить ваше право на получение кредита.)

- Сумма вашего чека была бы меньше 100 долларов. (См. примечание выше.)

Я получил свой чек, и у меня есть вопросы

Как был рассчитан мой чек HTRC? Как я узнаю, что сумма верна?

Используйте Поиск чеков HTRC, чтобы найти сумму вашего чека.

Чтобы понять, как был рассчитан ваш кредит, и проверить сумму вашего чека самостоятельно, см. Суммы налоговой скидки домовладельца.

Мой чек на налоговую льготу домовладельца был выписан на неправильное имя. Что я делаю?

Если вы приобрели основное место жительства до 1 июля 2015 г.

Верните чек, чтобы мы могли переоформить его на правильное имя. Пожалуйста, включите краткое объяснение и доказательство того, что вы являетесь владельцем недвижимости.

Некоторые примеры доказательств включают:

- копия акта (подтверждающего дату покупки)

- подтверждение основного места жительства

- водительские права

- идентификация не водителя

- регистрация транспортного средства

- регистрационный документ избирателя

- Заявление о социальном обеспечении

- Декларация штата Нью-Йорк или федеральная налоговая декларация с указанием адреса собственности

- прочие документы государственного образца

Отправьте чек по почте:

ДЕПАРТАМЕНТ НАЛОГООБЛОЖЕНИЯ И ФИНАНСОВ ШТАТА НЬЮ-ЙОРК

ATTN: Бюро по налоговому кредиту на недвижимость-HTRC

W.A. Harriman Campus

Олбани Нью-Йорк 12227-0801

, если вы приобрели свое начальное место на или после 1 июля 2015 г. СТАР кредит. Мы проверим ваше право на участие и вышлем вам еще один чек, если вы соответствуете требованиям.

Отправьте чек по почте:

ДЕПАРТАМЕНТ НАЛОГООБЛОЖЕНИЯ И ФИНАНСОВ ШТАТА НЬЮ-ЙОРК

ВНИМАНИЕ: БЮРО КРЕДИТНОГО НАЛОГА НА ИМУЩЕСТВО – HTRC

W.A. HARRIMAN CAMPUS

ALBANY NY 12227-0801

Мой чек на налоговую скидку домовладельца поврежден или утерян. Могу ли я получить замену?

Да. Если ваш чек порван или поврежден, и ваш банк не принимает его, отправьте чек вместе с запросом на замену по адресу:

НЬЮ-ЙОРКСКИЙ ДЕПАРТАМЕНТ НАЛОГООБЛОЖЕНИЯ И ФИНАНСОВВНИМАНИЕ: БЮРО КРЕДИТНОГО НАЛОГА НА НЕДВИЖИМОСТЬ – HTRC

WA HARRIMAN CAMPUS

ALBANY NY 12227-0801

После того, как мы обработаем поврежденный чек, мы выдадим вам новый чек. Обычно мы выдаем новые чеки в течение 30 дней с момента получения поврежденного чека.

Если вы потеряли чек, обратитесь в наш Информационный центр по налогу на имущество.

Как указать этот кредит в моей налоговой декларации штата Нью-Йорк?

Если вы получили чек на налоговую скидку домовладельца, вам не нужно ничего делать в своей налоговой декларации штата Нью-Йорк, если только вы не перечислите свои вычеты по пунктам.

Налоговики используют налоговую оговорку на свой лад, и при ее помощи доказывают факт того, что налогоплательщику было известно о налоговых нарушениях контрагента.

Налоговики используют налоговую оговорку на свой лад, и при ее помощи доказывают факт того, что налогоплательщику было известно о налоговых нарушениях контрагента.

)

)