Как узнать систему налогообложения по ИНН на сайте налоговой

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Бесплатная консультация по налогам

Когда требуется узнать систему налогообложения

Знание налогового режима партнера – важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически – в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

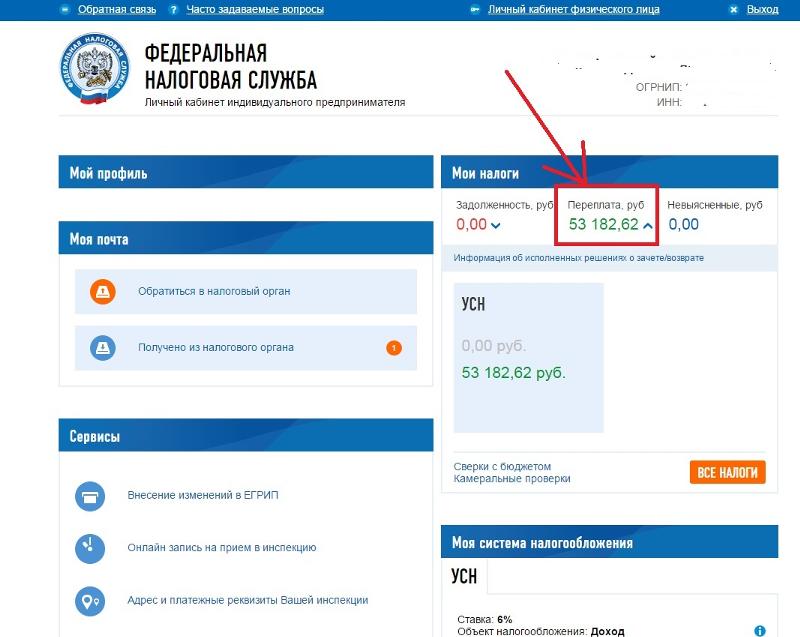

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

Бесплатное бухгалтерское обслуживание от 1С

Как узнать СНО по ИНН

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС – не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

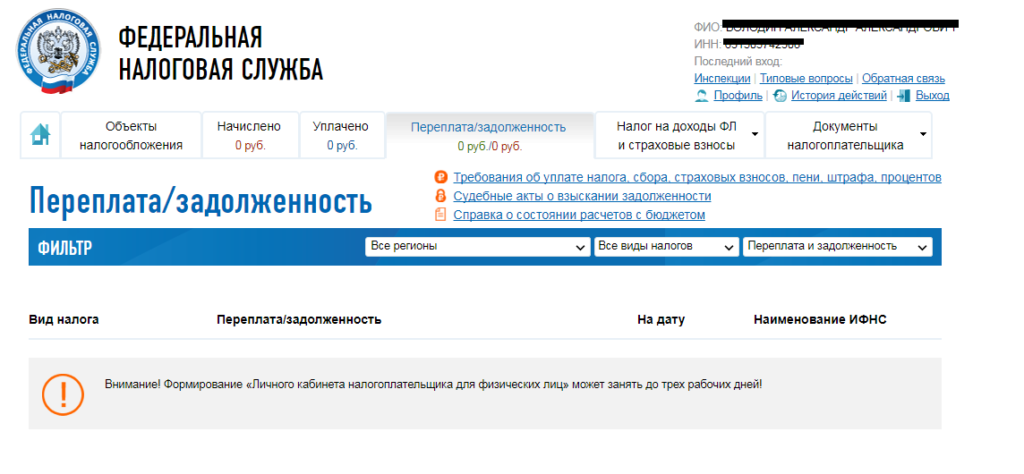

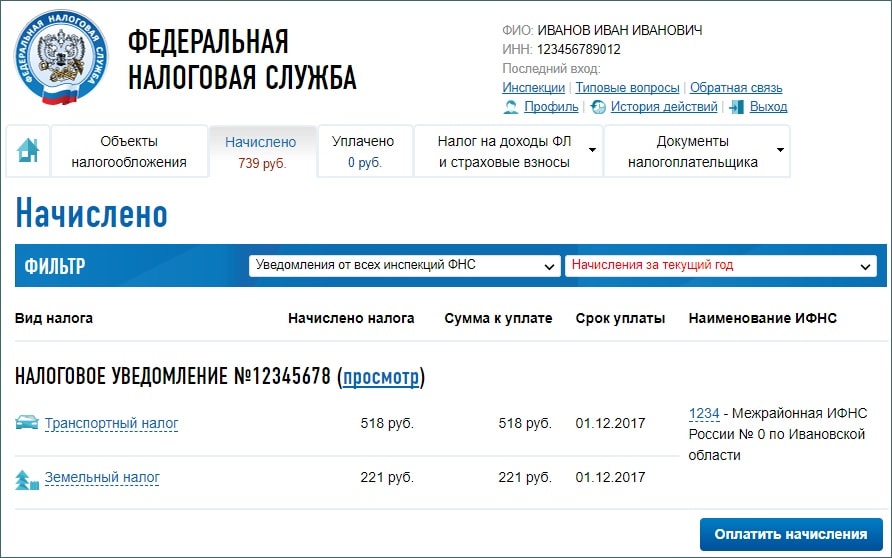

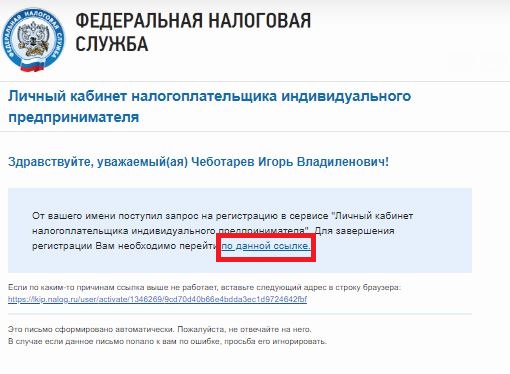

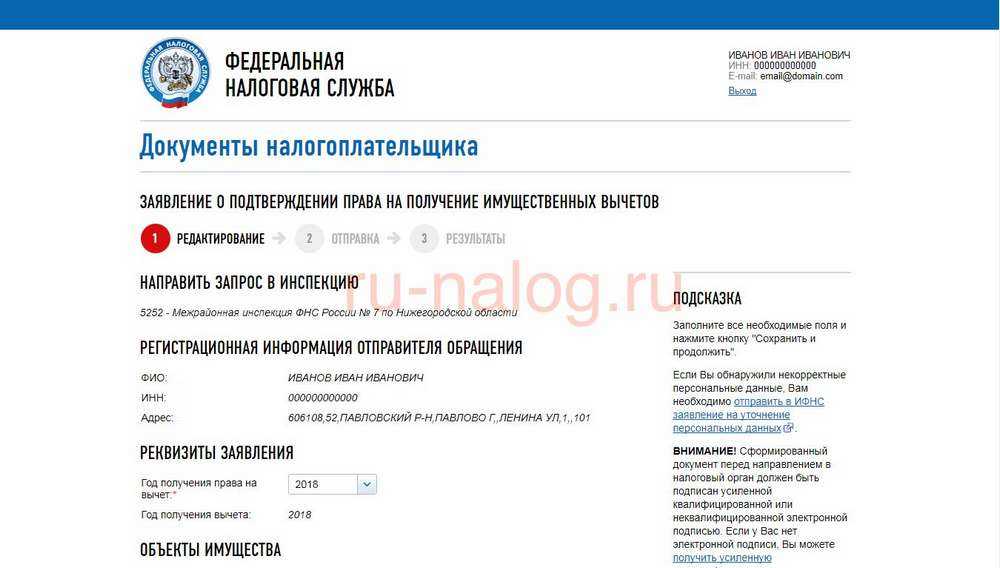

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

Также можно обратиться к сервису » Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

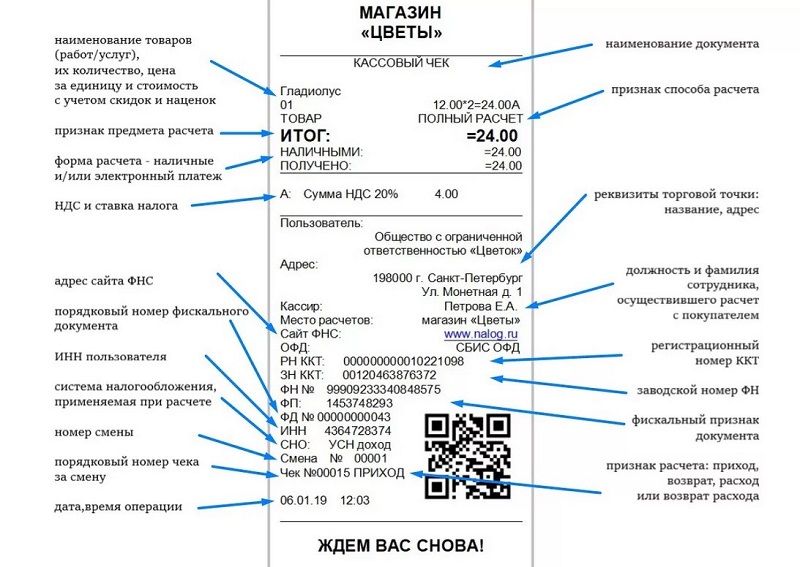

После нажатия кнопки «Найти» система выдаст наименование компании или ИП. Кликнув на него, можно скачать выписку из реестра в формате .pdf. В ней нужно посмотреть раздел со сведениями о записях, внесенных в ЕГРЮЛ/ЕГРИП, а далее – подраздел с перечнем документов, которые представлялись в ИФНС. Если было подано уведомление о переходе на специальный налоговый режим, значит, он и применяется:

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

Единственная налоговая система, о применении которой можно получить точную информацию – это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

265Создан на

Пройдите тест на тему «Как узнать налоговую систему контрагента»

1 / 2

Можно ли узнать налоговую систему контрагента по ИНН онлайн?

2 / 2

Чтобы узнать налоговую систему контрагента нужно:

подать письменный запрос в ФНС

подать запрос в ФНС в электронной форме

Ваша оценка

Средний балл 28%

Как узнать систему налогообложения своего ИП или ООО

17 июня 2022

16393

Контрагент запросил документальное подтверждение применяемой системы налогообложения. Как получить подтверждение через налоговую, не выходя из офиса, рассказывает бухгалтер Кнопки Дмитрий Нелюбин.

Как получить подтверждение через налоговую, не выходя из офиса, рассказывает бухгалтер Кнопки Дмитрий Нелюбин.

© Keiteu Ko/Unsplash

Дмитрий Нелюбин

Бухгалтер в Кнопке

Считается, что если ты предприниматель, то должен знать о своей компании все. Дата регистрации, сколько сотрудников было год назад и сейчас, какие налоги надо платить, и где лежит устав — хоть ночью разбуди, а ответить должен.

На деле же для многих это темные закоулки бизнеса, которые они прошли в самом начале и забыли до востребования, потому что это не та информация, которая требуется руководителю в ежедневных делах. Все же бывают случаи, когда даже без таких рутинных сведений не обойтись.

К примеру, ваш контрагент запросил документальное подтверждение применяемой системы налогообложения, а уведомление, которое вы получали еще при регистрации, последний раз в тот день и видели. Что делать? Получить подтверждение через налоговую. И мы знаем способ, при котором даже ходить никуда не придется.

Что делать? Получить подтверждение через налоговую. И мы знаем способ, при котором даже ходить никуда не придется.

1. Выбираем тип обращения

Для этого на сайте nalog.ru в специальном разделе выберите «Иные обращения». А внизу на открывшейся странице выберите «Юридическое лицо», если у вас компания, или «Физическое лицо или ИП», если вы индивидуальный предприниматель.

2. Заполняем данные налоговой

После выбора обращения откроется форма, которую нужно заполнить:

- «Обратиться в»: территориальный налоговый округ.

- В появившемся поле выберите область/край/республику/округ или город (подходит для Москвы и Санкт-Петербурга).

- Выберите номер инспекции. Его можно узнать по выписке из ЕГРЮЛ/ЕГРИП в разделе «Сведения об учете в налоговом органе».

3. Заполняем данные руководителя

Если у вас юрлицо, нужно заполнить название компании, ОГРН, ИНН, должность руководителя и ФИО. Телефон прописывать необязательно. Для ИП достаточно заполнить ФИО.

Для ИП достаточно заполнить ФИО.

4. Составляем запрос

Графа «Содержание обращения». Здесь напишите запрос, где вместо прочерков будут данные компании или ИП. Электронную почту в отличие от телефона указывать обязательно — на нее придет ответ.

Пример запроса:

Прошу предоставить информационное письмо о применяемой системе налогообложения для ИП/ООО __________, ИНН ___________. В случае применения упрощенной системы налогообложения прошу предоставить информационное письмо по форме 26.2–7 с обязательной расшифровкой объекта налогообложения «Доходы» или «Доходы, уменьшенные на величину расходов». На основание пункта 105 приказа Минфин России от 2 июля 2012 года № 99н, просим предоставить подтверждение в электронном виде по адресу электронной почты: ___________. В случае, если ответ на запрос не может быть направлен на указанный адрес электронной почты, прошу направить ответ через ТКС.

Ниже заполните тот же e-mail и нажмите внизу «Далее».

5.

Ловим на почте проверочный код

Ловим на почте проверочный кодНе закрывайте появившееся окошко! На указанную почту придет письмо с кодом, которое нужно будет в него ввести. Если закрыть окно случайно, то заполнять форму придется снова.

Стандартный срок обработки запроса — 14 дней. В некоторых случаях ответ может задержаться до 30 дней. Скан с подтверждением придет на указанную ранее почту.

Этот простой способ отлично подходит для уточнения применяемой системы налогообложения. Советуем периодически делать такие запросы, чтобы точно быть уверенными в правильном ведении бухгалтерского учета.

Кнопка — сервис аутсорсинга бухгалтерии, использующий прогрессивные методы ведения бухгалтерского учета для предпринимателей из России и Армении.

Если вы заметили опечатку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Подписывайтесь на наш

Подписывайтесь на наш

Политика идентификационного номера налогоплательщика

Директива о политике в отношении идентификационного номера налогоплательщика (ИНН), изданная 9 ноября 2000 г. , требует, чтобы все федеральные должностные лица, удостоверяющие платежи, включали действующий ИНН во все платежные ваучеры, сертифицированные Казначейством для оплаты, за исключением особых обстоятельств.

, требует, чтобы все федеральные должностные лица, удостоверяющие платежи, включали действующий ИНН во все платежные ваучеры, сертифицированные Казначейством для оплаты, за исключением особых обстоятельств.

Фон

Закон об улучшении сбора долгов от 1996 г. (DCIA) требует, чтобы федеральные чиновники, производящие выплаты, засчитывали правомерный платеж получателю платежа для погашения просроченной неналоговой задолженности получателя платежа правительству, процесс, известный как зачет.

В соответствии с положениями, реализующими этот закон, федеральное должностное лицо, производящее выплаты, должно провести взаимозачет, если имя и идентификационный номер налогоплательщика (ИНН) получателя платежа совпадают с именем и ИНН просроченного должника.

DCIA также требует, чтобы агентства включали ИНН каждого получателя платежа в заверенные платежные ваучеры, представляемые должностному лицу, производящему выплату. Предоставление ИНН на платежных квитанциях необходимо для проведения зачета и отчетности о доходах поставщиков.

Предоставление ИНН на платежных квитанциях необходимо для проведения зачета и отчетности о доходах поставщиков.

Закон о льготах для налогоплательщиков 1997 г., принятый после DCIA, включал положение, предусматривающее непрерывное взимание федеральных неналоговых платежей для взыскания просроченной налоговой задолженности.

Непрерывный сбор будет осуществляться Бюро фискальной службы (ФНС) посредством процесса, аналогичного процессу зачета, и, соответственно, для реализации этой программы также требуются ИНН платежных свидетельств.

до 31 года США 3325(a), Фискальная служба несет ответственность за определение того, что платежные ваучеры, заверенные Казначейством, имеют правильную форму.

Для обеспечения того, чтобы агентства представляли платежные ваучеры в надлежащей форме, включая ИНН, бывшая ФМС (ныне Бюро налоговой службы) 9 октября 1998 г. опубликовала Политическое заявление в Федеральном реестре, требующее от агентств готовить и представлять отчеты о выполнении ФМС (теперь Фискальная служба) документирует соблюдение требований по ИНН и определяет препятствия для предоставления ИНН.

Налоговая служба потребовала эти отчеты для определения соответствия, оценки эффективности предлагаемых стратегий соблюдения требований агентства, выявления препятствий для сбора ИНН, определения того, запрещают ли какие-либо обстоятельства использование ИНН в платежных документах, и формулирования рекомендаций, чтобы помочь агентствам в преодолении барьеров, препятствующих сбору и предоставление ИНН.

Агентствам было предложено задокументировать текущий статус соблюдения ими требований в отношении ИНН, определить препятствия для сбора и предоставления ИНН и предоставить стратегии для достижения соответствия агентств за счет устранения таких барьеров.

Фискальная служба использовала эти отчеты и информацию от агентств на совещаниях межведомственной рабочей группы по политике в качестве основы для предоставления исключений из требования TIN, если существуют определенные законные препятствия.

Что делать, если вам необходимо получить ИНН?

- Физические лица: обратитесь в местное отделение Управления социального обеспечения (SSA), чтобы подать заявление на получение номера социального страхования.

- Предприятия: обратитесь в налоговую службу (IRS), чтобы подать заявку на получение идентификационного номера работодателя.

Исключения

Чтобы гарантировать, что агентства представляют платежные ваучеры в надлежащей форме, Фискальная служба требует, чтобы федеральные платежные ваучеры, представляемые в Казначейство, включали действительный ИНН.

Налоговая служба не будет требовать ИНН на платежных квитанциях при следующих обстоятельствах:

Некоторые агентства отметили, что определенные платежи по решению суда должны быть произведены независимо от того, получил ли плательщик ИНН.

Могут быть и другие обстоятельства, когда агентства не имеют законных или установленных законом полномочий требовать ИНН от определенных получателей платежей.

- Если получатель федерального платежа не может получить идентификационный номер налогоплательщика;

Агентства сообщили, что некоторые получатели платежей не могут получить ИНН. Например, агентства отметили, что иностранные компании, иностранные посетители и правительственные учреждения США не могут получить ИНН и, следовательно, не могут указать ИНН в платежном запросе.

- Когда сбор или предоставление идентификационного номера налогоплательщика оказывает пагубное влияние на операцию правоохранительных органов, военную операцию, национальную безопасность или усилия по оказанию чрезвычайной помощи; или

Правоохранительные органы указали на необходимость в определенных обстоятельствах защитить личность определенных лиц, например, в случае выплат по программе защиты свидетелей, за операции под прикрытием или информаторам.

Правоохранительные органы также могут быть вынуждены платить неимущим свидетелям фактов, чтобы облегчить правоприменение.

Fiscal признает, что платежи в связи с военными операциями, стихийными бедствиями и чрезвычайными ситуациями должны производиться как можно скорее и поэтому не требуют сбора ИНН агентством, когда сбор такой информации может задержать процесс оплаты и поставить под угрозу жизнь или имущество.

Fiscal признает, что платежи в связи с военными операциями, стихийными бедствиями и чрезвычайными ситуациями должны производиться как можно скорее и поэтому не требуют сбора ИНН агентством, когда сбор такой информации может задержать процесс оплаты и поставить под угрозу жизнь или имущество. - Если агентство не планирует произвести более одного платежа на сумму не более 200 долларов США одному и тому же получателю в течение одного года (т. е. платеж является единовременным), а стоимость получения ИНН быть запретительным.

Несколько агентств отметили, что получение ИНН от физических лиц для разовых платежей в небольших долларах, таких как возмещение переплаты, является экономически недопустимым.

Фискальная служба признает, что собирать ИНН нецелесообразно, когда агентство осуществляет единовременные платежи в небольших долларах и установило минимальную сумму в размере 200 долларов США, при которой существует исключение.

- Если налоговая служба определяет, что получение или предоставление ИНН не отвечает интересам правительства.

Последнее изменение 31.01.23

ИНН — идентификационный номер налогоплательщика

Общий обзор

Большинство стран ЕС используют идентификационные номера налогоплательщика (ИНН) для идентификации налогоплательщиков и облегчения ведения своих национальных налоговых дел. ИНН также полезен для идентификации налогоплательщиков, инвестирующих в другие страны ЕС, и является более надежным, чем другие идентификаторы, такие как имя и адрес.

Финансовые учреждения должны записывать имена и адреса владельцев своих счетов и, если таковой имеется, идентификационный номер налогоплательщика, присвоенный страной проживания ЕС для целей налогообложения. Они должны ежегодно сообщать ИНН вместе с другими личными данными и данными о доходах в налоговые органы страны, в которой они учреждены, в рамках своих обязательств в соответствии с Директивой о сбережениях.

Спецификации TIN (структура, синтаксис и т. д.) устанавливаются национальными органами. Некоторые страны даже имеют разную структуру ИНН для разных категорий физических лиц (например, граждан страны и резидентов-иностранцев).

Некоторые страны даже имеют разную структуру ИНН для разных категорий физических лиц (например, граждан страны и резидентов-иностранцев).

Европейский портал TIN

Для облегчения работы всех заинтересованных сторон Европейская комиссия запустила совместный проект, в рамках которого информация о TIN физических лиц, которые государства-члены решили опубликовать, доступна на одной веб-странице:

Обратите внимание что доступная информация есть только по ИНН для физических лиц. Государства-члены могут использовать другие форматы в качестве налоговых идентификационных номеров для юридических лиц, которые не описаны и не могут быть подтверждены порталом ИНН.

ИНН по стране

Общая информация о ИНН по стране (если налоговая администрация государства-члена решила опубликовать эту информацию): описание структуры и особенностей национального ИНН, примеры официальных документов с указанием ИНН, национальные веб-сайты и контактные точки.

Скачать- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

Tin by subject

Сводная информация для всех стран ЕС о TIN по предметам: Структуры TIN (1) , Структуры TIN и спецификации (2) , Примеры официальных документов с указанием ИНН (3) , N национальных справочных веб-сайтов (4) и национальных контактных пунктов (5) .

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Download

- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

- Скачать

онлайн -модуль проверки , который позволяет проверять Syntax (I.E.E.E.

Ограничения

На уровне ЕС нет ИНН, и не все страны ЕС имеют ИНН. У некоторых есть другие идентификаторы, которые по юридическим или другим причинам не могут рассматриваться как ИНН. Некоторые не выдают автоматически ИНН всем налогоплательщикам. Подробная информация об этих ограничениях представлена на страницах отдельных стран.

Модуль онлайн-проверки не подтверждает личность человека или наличие ИНН, а просто подтверждает правильность синтаксиса (т.

Fiscal признает, что платежи в связи с военными операциями, стихийными бедствиями и чрезвычайными ситуациями должны производиться как можно скорее и поэтому не требуют сбора ИНН агентством, когда сбор такой информации может задержать процесс оплаты и поставить под угрозу жизнь или имущество.

Fiscal признает, что платежи в связи с военными операциями, стихийными бедствиями и чрезвычайными ситуациями должны производиться как можно скорее и поэтому не требуют сбора ИНН агентством, когда сбор такой информации может задержать процесс оплаты и поставить под угрозу жизнь или имущество.