сроки и порядок проведения — Бухонлайн

Камеральная налоговая проверка: сроки и порядок проведения

30 июня 2022

Автор Алексей Крайнев

При участии Михаил Пархоменко

С камеральной проверкой сталкивается каждая организация и каждый ИП, вне зависимости от выбранной системы налогообложения, размера бизнеса и наличия наемных работников. Ведь камеральная проверка — это то, что происходит со всеми сданными декларациями и расчетами. Чем грозит налогоплательщику «камералка»? Какие полномочия есть у инспекторов? В какие сроки осуществляется проверка и как оформляется ее результат? Ответы на эти и другие вопросы — в нашей статье.

Содержание

- Что такое камеральная налоговая проверка

- Кто проводит камеральную проверку

- Цели и особенности проведения «камералки»

- Сроки камеральных проверок

- Порядок проведения «камералки»

- Углубленная камеральная проверка

- Камеральная проверка декларации по возмещению НДС

- Как оспорить результат камеральной проверки

Что такое камеральная налоговая проверка

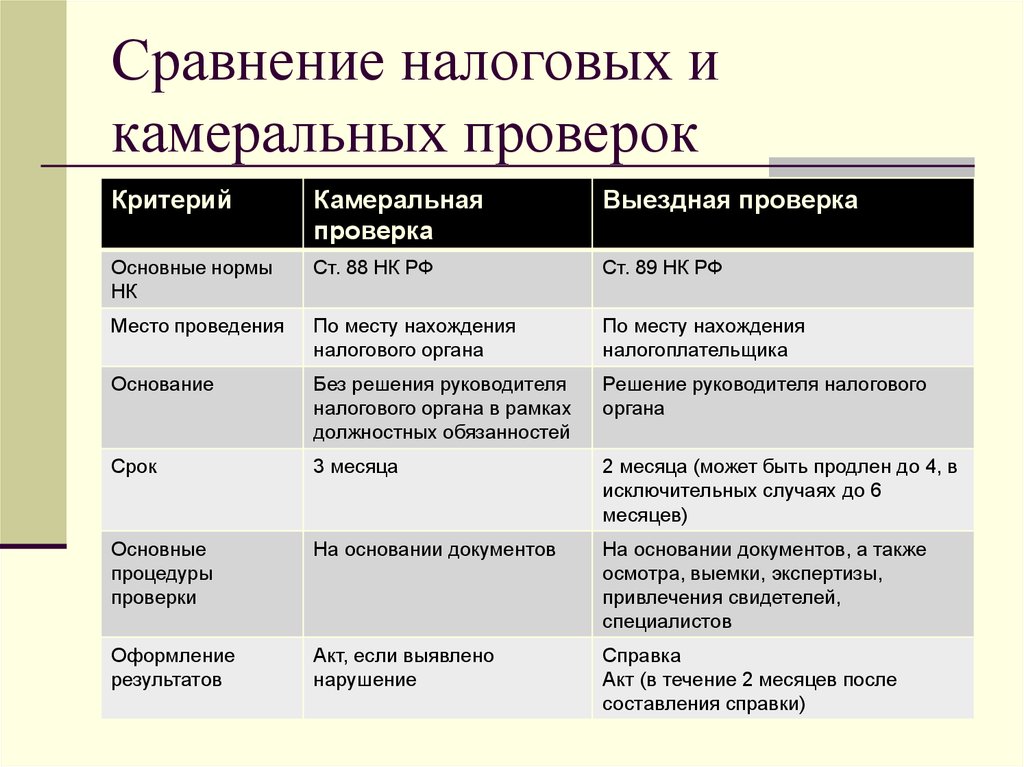

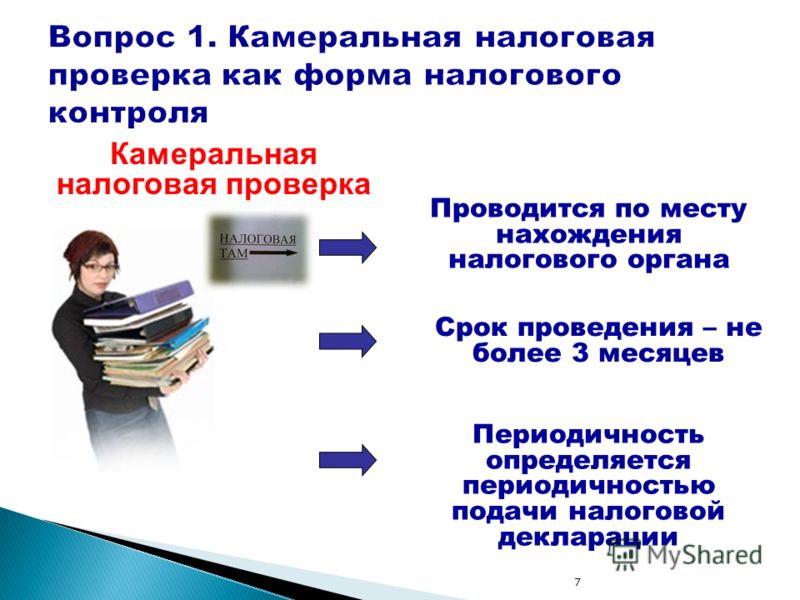

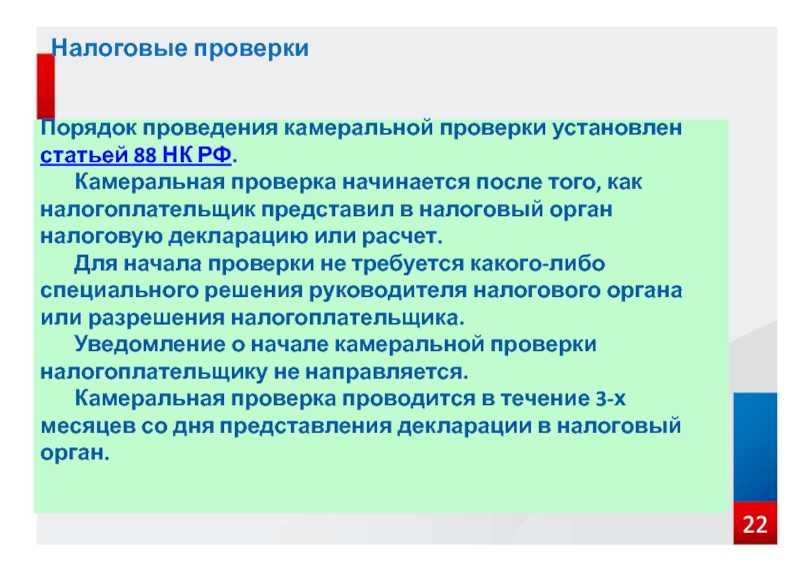

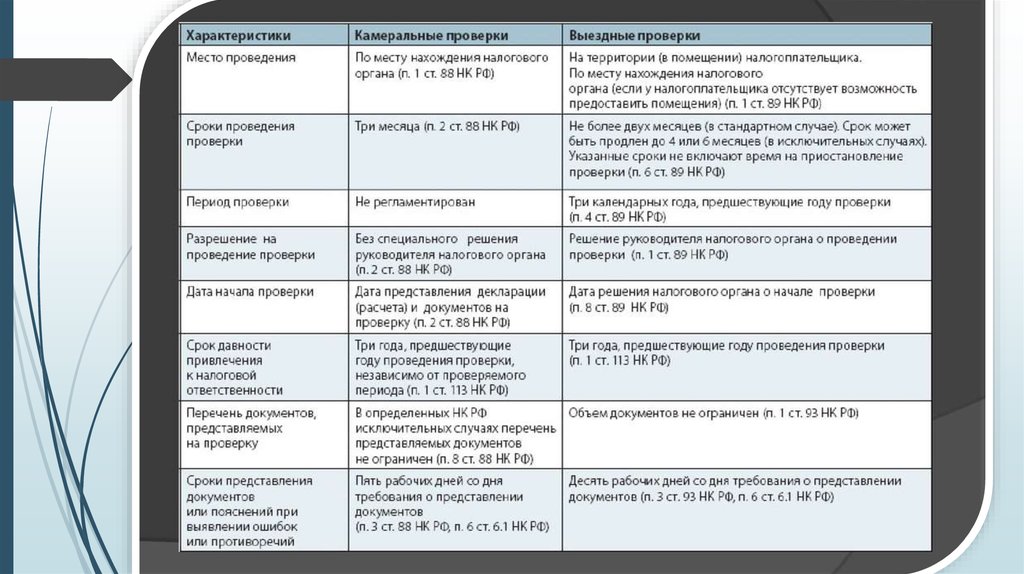

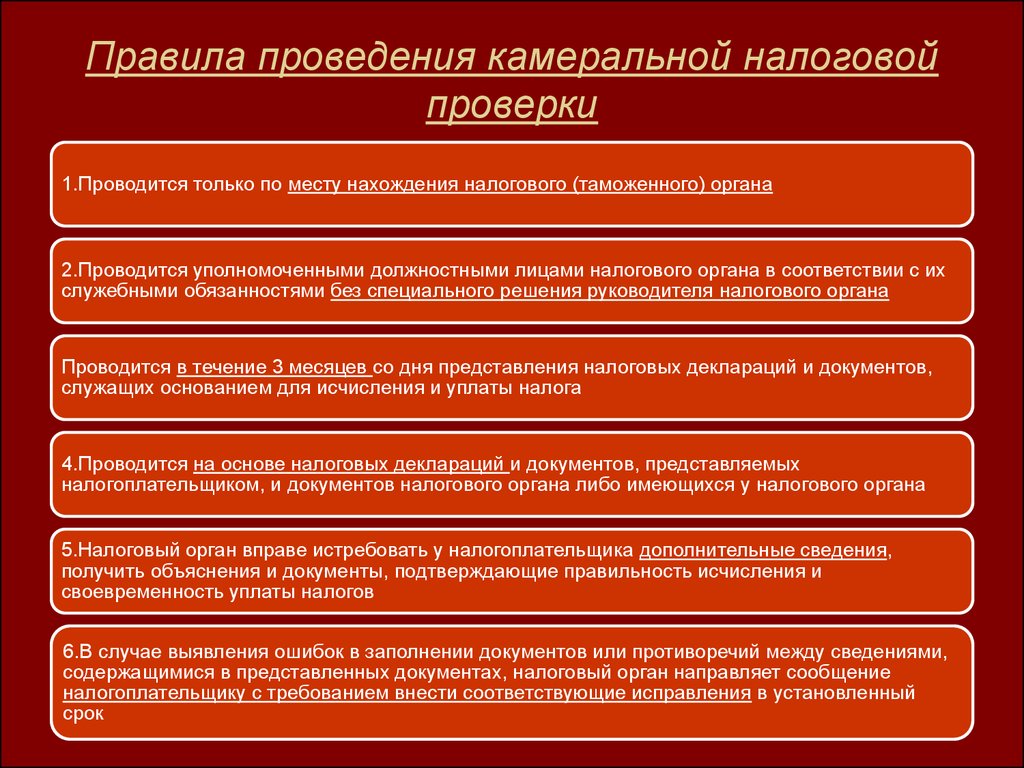

Камеральная проверка — это контрольное мероприятие, которое ИФНС проводит после получения любой декларации и любого расчета. В общем случае такая проверка не предполагает посещения налоговиками места нахождения налогоплательщика (плательщика страховых взносов, налогового агента). Все мероприятия проводятся в стенах инспекции.

В общем случае такая проверка не предполагает посещения налоговиками места нахождения налогоплательщика (плательщика страховых взносов, налогового агента). Все мероприятия проводятся в стенах инспекции.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

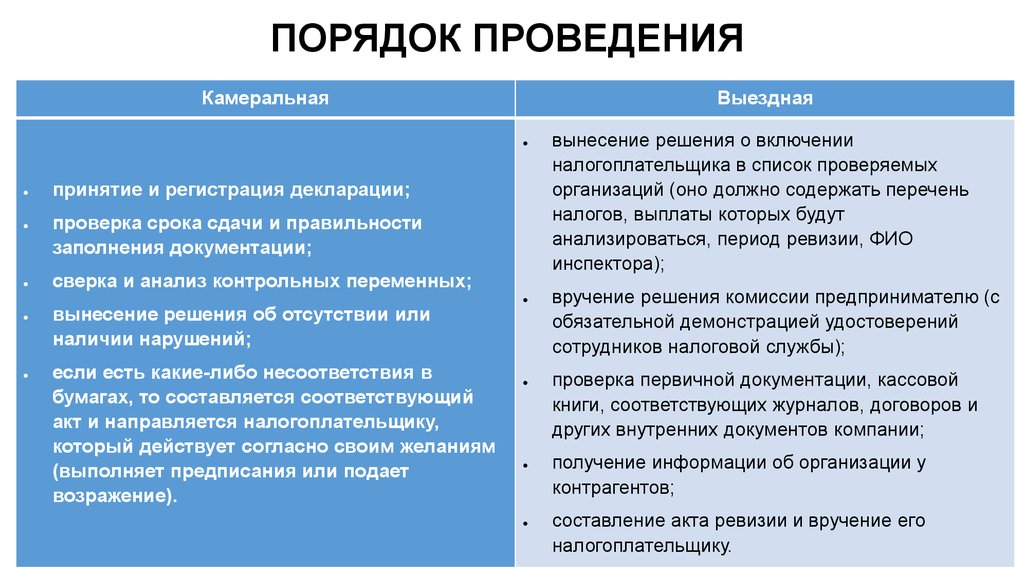

Первым делом поступившая отчетность проверяется на соблюдение сроков сдачи. ИФНС фиксирует, что декларация или расчет сданы без опоздания. Если срок нарушен, будет штраф по статье 119 НК РФ.

Затем контролеры проверяют соответствие отчетности правилам, которые прописаны в порядке заполнения той или иной декларации (расчета). После этого проверяется выполнение контрольных соотношений (см., например, «Введены контрольные соотношения для новой формы РСВ» и «Налоговики дополнили контрольные соотношения для 6‑НДФЛ»).

Кроме того, в рамках «камералки» данные из отчетов сопоставляются с прочей информацией, которая есть в распоряжении налоговых органов. В частности, с данными из других деклараций и расчетов самого налогоплательщика, а также из отчетов его контрагентов (п. 2.3 письма ФНС от 16.07.13 № АС-4-2/12705). Помимо этого, ИФНС сверит поступившую отчетность с данными из информационных источников, к которым у ИФНС есть доступ. Это, в частности, информация о лицензиях, банковских счетах, данные ЕГРН, ЕГРЮЛ и ЕГРИП (п. 2.5 письма ФНС от 16.07.13 № АС-4-2/12705).

В частности, с данными из других деклараций и расчетов самого налогоплательщика, а также из отчетов его контрагентов (п. 2.3 письма ФНС от 16.07.13 № АС-4-2/12705). Помимо этого, ИФНС сверит поступившую отчетность с данными из информационных источников, к которым у ИФНС есть доступ. Это, в частности, информация о лицензиях, банковских счетах, данные ЕГРН, ЕГРЮЛ и ЕГРИП (п. 2.5 письма ФНС от 16.07.13 № АС-4-2/12705).

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Заказать

Кто проводит камеральную проверку

Как уже отмечалось, камеральная проверка не предполагает обязательного посещения налогоплательщика. Поэтому практически все контрольные мероприятия осуществляются по месту нахождения налогового органа. Для этого в инспекциях созданы специальные отделы камеральных проверок, куда и поступают сданные декларации и расчеты.

Сотрудники этих отделов (налоговые инспекторы) в рамках своих повседневных служебных обязанностей при помощи специальных программ проводят указанные выше контрольные мероприятия.

Справка

Решение руководителя или заместителя руководителя ИФНС о проведении камеральной проверки не требуется. Об этом прямо сказано в пункте 2 статьи 88 НК РФ.

Цели и особенности проведения «камералки»

Основная цель камеральной проверки — убедиться в правильности формирования налоговых обязательств в отчете. Другими словами, такая ревизия может подтвердить, что налогоплательщик верно рассчитал сумму налога, или опровергнуть это. Также в ходе проверки данные из отчетности будут сверены с информацией об уже перечисленных суммах, чтобы установить наличие недоимки или переплаты.

В рамках «камералки», помимо проверки контрольных соотношений и верности заполнения декларации, могут проводиться и другие мероприятия налогового контроля. Так, в случаях, прямо указанных в статье 88 НК РФ, у налогоплательщика можно истребовать дополнительные документы, подтверждающие данные, указанные в декларации.

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн Запросить бесплатно

Подробнее см.: «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать».

Также в ходе камеральной проверки ИФНС может проводить так называемые встречные ревизии, то есть запрашивать документы и информацию у третьих лиц (ст. 93.1 НК РФ). Ими могут быть как стороны тех договоров, которые заключал сам налогоплательщик, так и контрагенты второго, третьего и последующих звеньев (постановление Арбитражного суда Уральского округа от 02.08.18 № Ф09-4001/18). Подробнее см.: «ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование».

Кроме этого, при проведении «камералки» ИФНС может вызывать в инспекцию для дачи пояснений руководство проверяемой организации или предпринимателя (подп. 4 п. 1 ст. 31 НК РФ). Также налоговики вправе проводить допросы любых других лиц, в том числе сотрудников налогоплательщика, и выемку документов (ст. 90 и ст. 93 НК РФ). В некоторых случаях допустимы осмотры помещений, территорий, документов и предметов (ст. 92 НК РФ).

Внимание!

С 1 июля 2021 года действует правило: если в декларации обнаружено одно из нескольких обстоятельств, перечисленных в пункте 4.1 статьи 80 НК РФ, декларация считается непредствленной. Среди таких обстоятельств — подпись неуполномоченного лица, дисквалификация лица, подписавшего декларацию и проч. При подобных обстоятельствах «камералка» прекращается (см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой Подать заявку

Сроки камеральных проверок

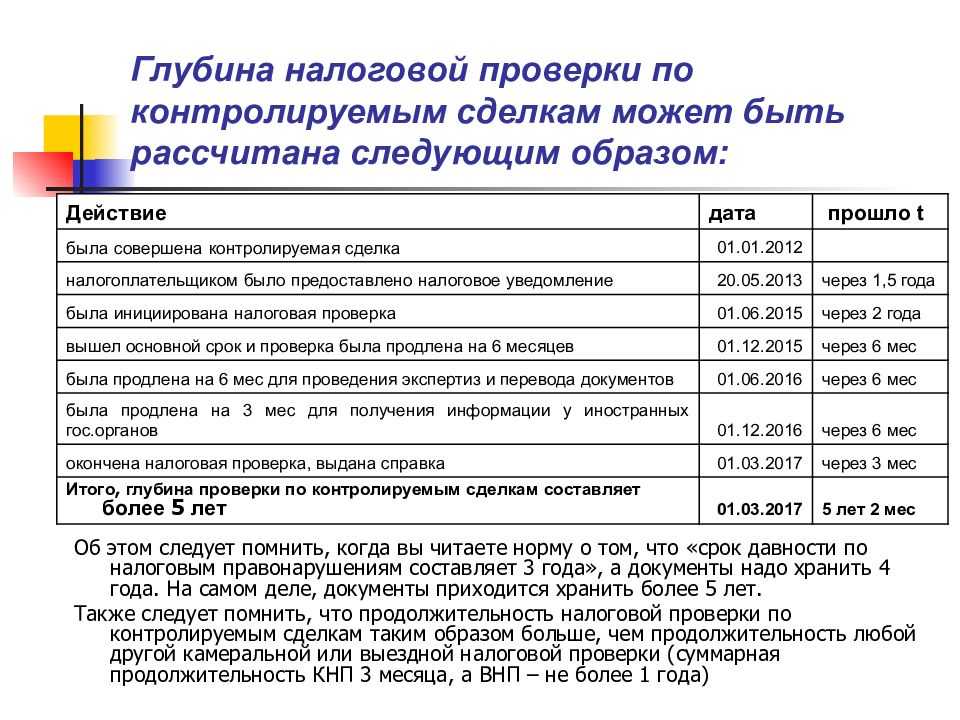

По общему правилу камеральная проверка длится три месяца со дня представления отчетности. Декларации по НДС «по умолчанию» должны проверяться в сокращенный двухмесячный срок (п. 2 ст. 88 НК РФ).

Декларации по НДС «по умолчанию» должны проверяться в сокращенный двухмесячный срок (п. 2 ст. 88 НК РФ).

В большинстве случаев продлить срок «камералки» нельзя. Исключение касается деклараций по НДС. Налоговая инспекция может продлить срок ревизии такого отчета с сокращенных двух до стандартных трех месяцев, если будут обнаружены признаки нарушения налогового законодательства (п. 2 ст. 88 НК РФ).

Бесплатно проверить и сдать электронную декларацию по НДС

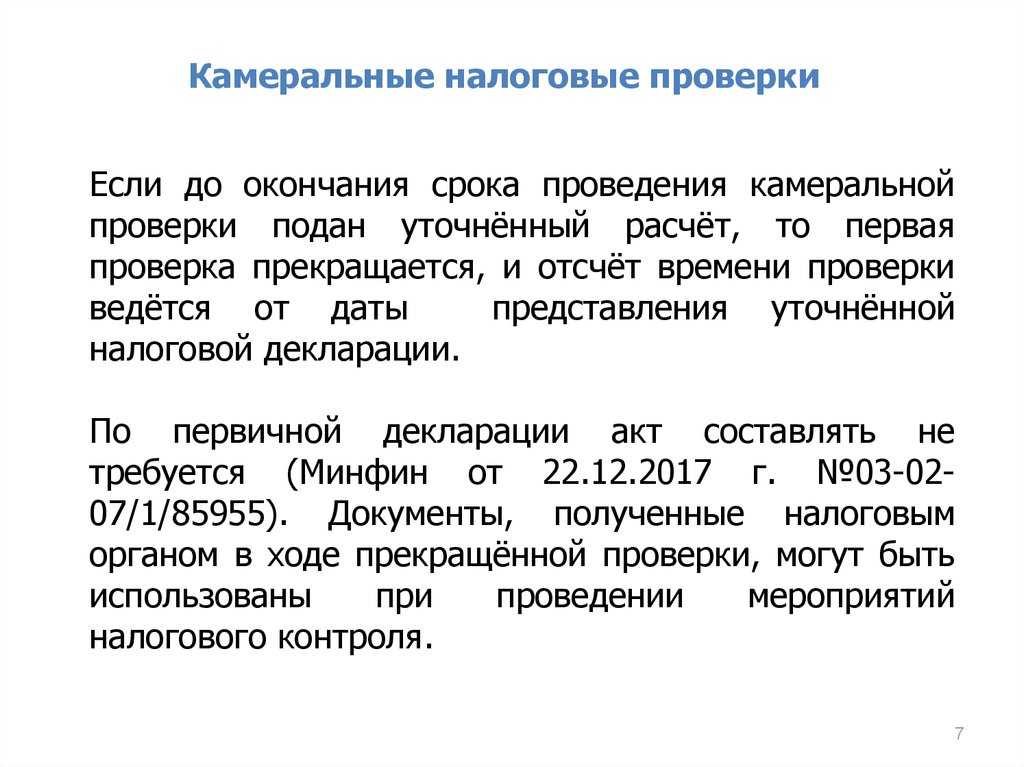

Указанные выше сроки начинают течь с того дня, когда инспекция получила декларацию или расчет (письмо Минфина от 22.12.17 № 03-02-07/1/85955, п. 2.2 письма ФНС от 16.07.13 № АС-4-2/12705). Заметим, что фактически налоговики могут начать проверку в любой другой день. Главное, чтобы ревизия была завершена в устаовленный двух (трех) месячный срок (письмо Минфина от 22.12.17 № 03-02-07/1/85955).

Правила окончания периода камеральной проверки такие же, как и для любых других сроков (ст. 6.1 НК РФ). Это значит, что «камералка» должна закончиться в соответствующее число спустя три (два) месяца после дня подачи отчетности. Если этот день выпадает на выходной или праздничный, дата окончания переносится на ближайший рабочий день. А если в месяце, на который приходится день завершения проверки, нет соответствующего числа, то ревизия должна закончиться в последний день этого месяца.

6.1 НК РФ). Это значит, что «камералка» должна закончиться в соответствующее число спустя три (два) месяца после дня подачи отчетности. Если этот день выпадает на выходной или праздничный, дата окончания переносится на ближайший рабочий день. А если в месяце, на который приходится день завершения проверки, нет соответствующего числа, то ревизия должна закончиться в последний день этого месяца.

Внимание!

ИФНС не может приостановить течение срока при осуществлении камеральной проверки.

Истечение срока «камералки» означает, что инспекторы должны прекратить все «внешние» проверочные мероприятия. То есть, они не смогут рассылать требования о представлении документов (как налогоплательщику, так и третьим лицам), проводить допросы, осмотры, выемки и т.п. А вот «внутренние» мероприятия могут продолжаться. Дело в том, что составление акта проверки за пределами ее срока не является существенным нарушением процедуры и не влечет безусловной отмены решения ИФНС (п. 14 ст. 101 НК РФ, п. 3 письма Минфина от 23.03.18 № 03-02-07/1/18400).

3 письма Минфина от 23.03.18 № 03-02-07/1/18400).

Важно

Если до окончания «камералки» подать уточненную декларацию, то проверка первичного отчета тут же прекратится. И с этого момента начнется отсчет срока проверки «уточненки» (п. 9.1 ст. 88 НК РФ).

Порядок проведения «камералки»

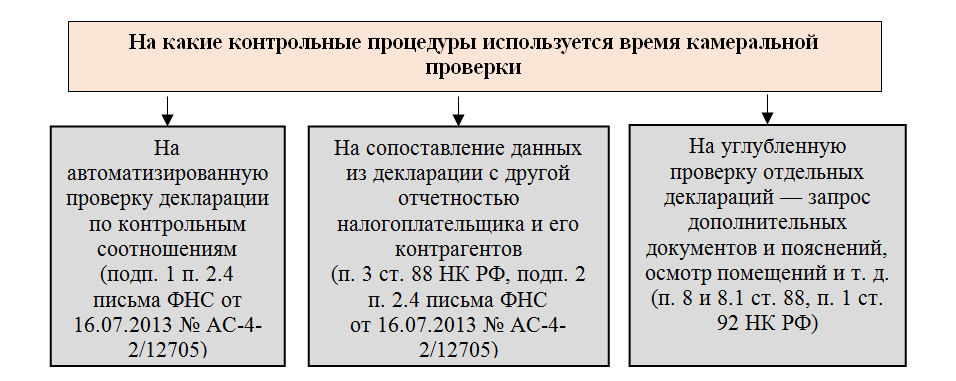

Условно можно выделить два этапа: автоматизированный контроль и углубленная проверка. Автоматизированный контроль отчетности происходит фактически без участия налоговиков. После того, как данные из декларации (расчета) загружены в информационную систему инспекции, компьютер сам проверяет правильность заполнения строк отчетности и сверяет контрольные соотношения.

Также сведения из деклараций «прогоняются» по специальным базам данных — так называемым автоматическим системам контроля (АСК). Самая известная из них — АСК НДС-2, с помощью которой проводится «перекрестная» проверка данных всех деклараций по НДС и выявляются «разрывы» в цепочках формирования добавленной стоимости. То есть обнаруживаются ситуации, когда налог к вычету принимается, а на следующем этапе в бюджет не перечисляется.

То есть обнаруживаются ситуации, когда налог к вычету принимается, а на следующем этапе в бюджет не перечисляется.

Внимание!

Риск доначислений при камеральной проверке по НДС можно снизить, если заранее сверить с контрагентами полученные и выставленные счета-фактуры.

Проведите автоматическую сверку счетов‑фактур с контрагентами Подключиться к сервису

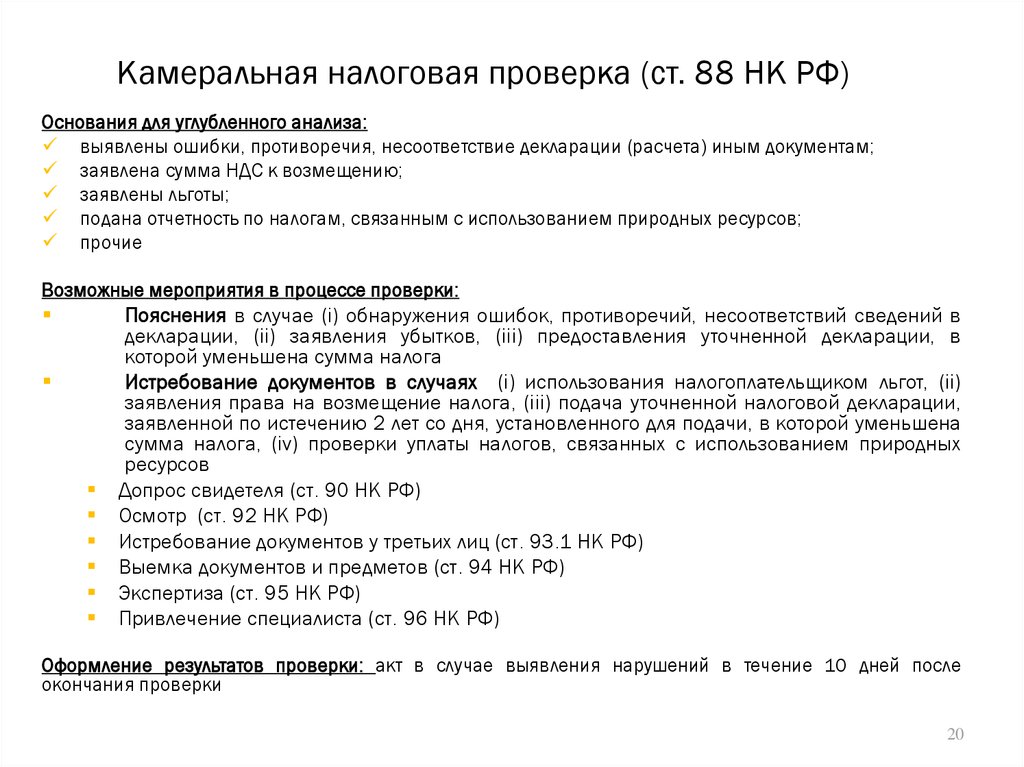

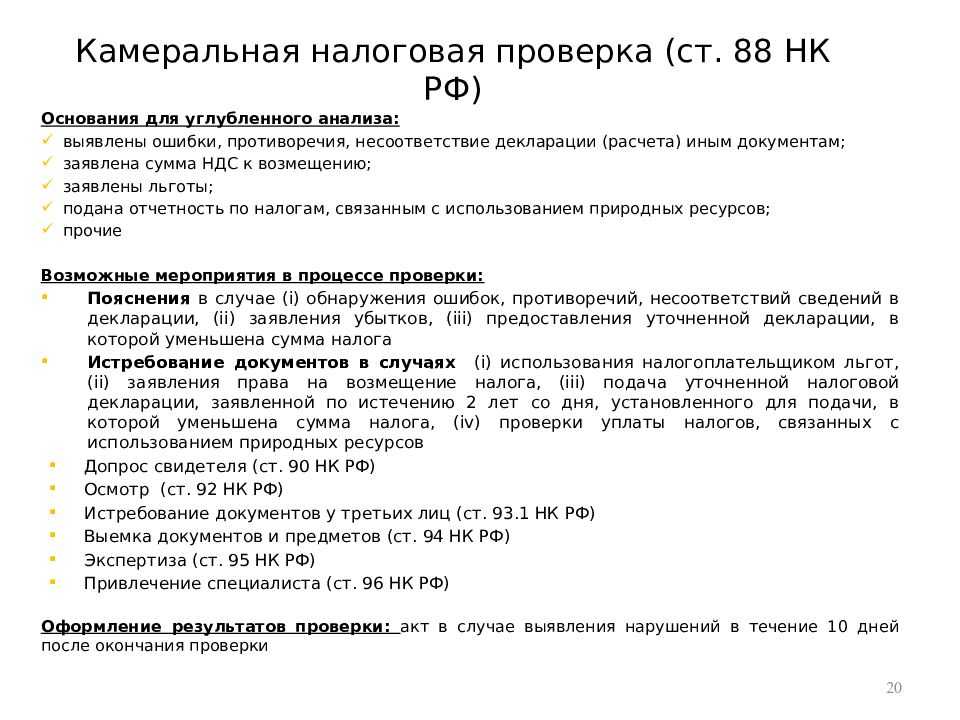

Если по результатам автоматизированного контроля в отчетности обнаружены ошибки, расхождения или несоответствия, то это является поводом для углубленной проверки (п. 3 ст. 88 НК РФ). Также расширенная ревизия осуществляется в том случае, если в декларации заявлены льготы или сумма НДС к возмещению. Кроме того, обязательному углубленному изучению подвергается отчетность по налогам, связанным с использованием природных ресурсов (п. 6, 8 и 9 ст. 88 НК РФ).

Углубленная камеральная проверка

На этом этапе контрольные мероприятия проводит налоговый инспектор. Он должен убедиться, то налогоплательщик не допустил каких-либо нарушений при заполнении декларации и исчислении суммы налога.

Для этого инспектор рассылает требования о представлении документов и сведений как самому налогоплательщику, так и иным лицам (в т.ч. контрагентам второго и последующего звеньев). При необходимости возможны допросы свидетелей, проведение экспертиз, выемка документов или осмотр территорий, помещений и предметов.

Также в рамках углубленной проверки инспектор может направить налогоплательщику сообщение о выявленных в отчетности ошибках. В нем может содержаться требование представить пояснения, либо подать уточненную налоговую декларацию (п. 3 ст. 88 НК РФ).

Получать требования и направлять запросы в ИФНС через интернет

Камеральная проверка декларации по возмещению НДС

Как уже отмечалось, в отношении деклараций по НДС, в том числе тех, в которых заявлена сумма налога к возмещению, установлен двухмесячный срок «камералки». Его можно продлить еще на один месяц, если будут выявлены признаки нарушений (п. 2 ст. 88 НК РФ).

Его можно продлить еще на один месяц, если будут выявлены признаки нарушений (п. 2 ст. 88 НК РФ).

Также надо учитывать, что при возмещении НДС всегда проводится углубленная камеральная проверка. Это значит, что помимо автоматизированной сверки контрольных соотношений и проверки декларации по АСК НДС-2 инспекторы, скорее всего, затребуют у налогоплательщика счета-фактуры и первичные документы по примененным вычетам (п. 8 ст. 88 НК РФ). Кроме этого, налоговики проведут «встречные» проверки контрагентов, чтобы убедиться в реальности операций и заявленных к возмещению сумм.

Проверить контрагента на достоверность сведений в ЕГРЮЛ и признаки фирмы‑однодневки

Если в результате «выплывут» противоречия или расхождения, то инспекторы могут дополнительно запросить книгу продаж, книгу покупок, журнал учета полученных и выставленных счетов-фактур (п. 8.1 ст. 88 НК РФ, письмо ФНС от 10.08.15 № СД-4-15/13914@). Также контролеры вправе осмотреть в присутствии понятых территорию и помещения налогоплательщика, чтобы убедиться в наличии ресурсов для совершения операций, заявленных в декларации (п. 2 ст. 91, п. 1 и 3 ст. 92 НК РФ).

2 ст. 91, п. 1 и 3 ст. 92 НК РФ).

Также с июля 2021 года действует правило: если показатели декларации по НДС не соответствуют контрольным соотношениям, декларация считается непредставленной. Тогда камеральная ревизия прекращается. В случае, когда декларация была уточненной, возобновляется «камералка» исходного варианта (см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

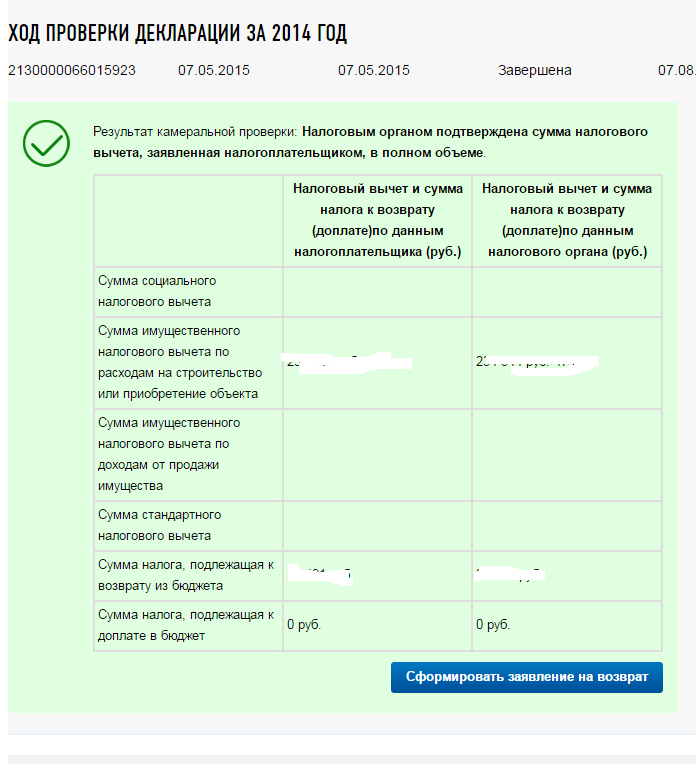

Как оспорить результат камеральной проверки

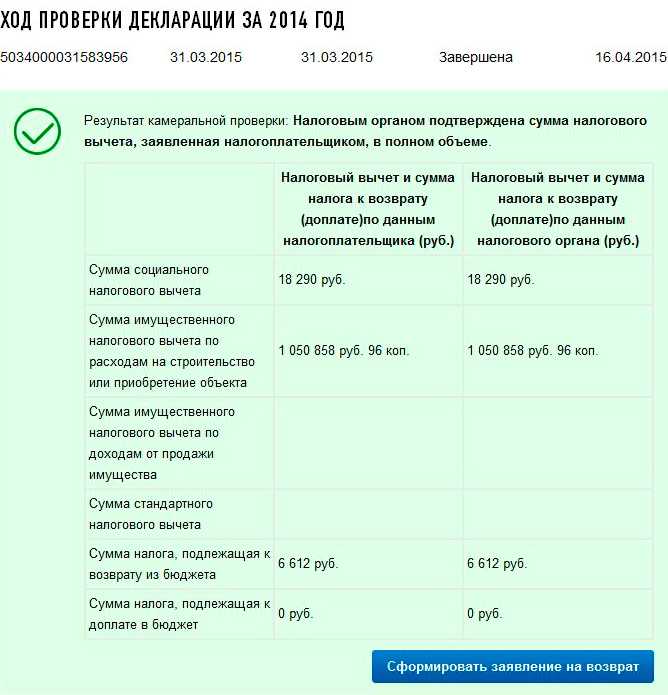

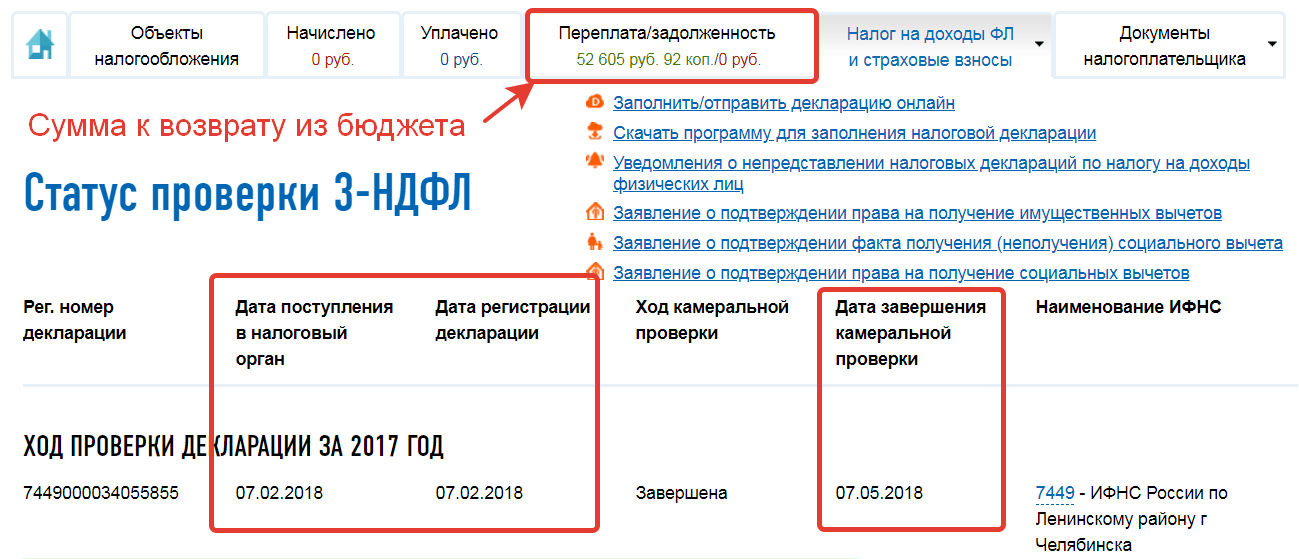

Оформление итогов проверки зависит от того, были ли выявлены нарушения. Если таковых не обнаружено, то по результатам камерального контроля никакой документ (акт, справка и т.п.) не составляется. Однако если в декларации были заявлены суммы к зачету, возврату или возмещению, то фактически результатом камеральной проверки станет соответствующее решение ИФНС о зачете, возврате или возмещении налога. Также зримым результатом «камералки» является отражение сумм, указанных в декларации, по лицевому счету налогоплательщика.

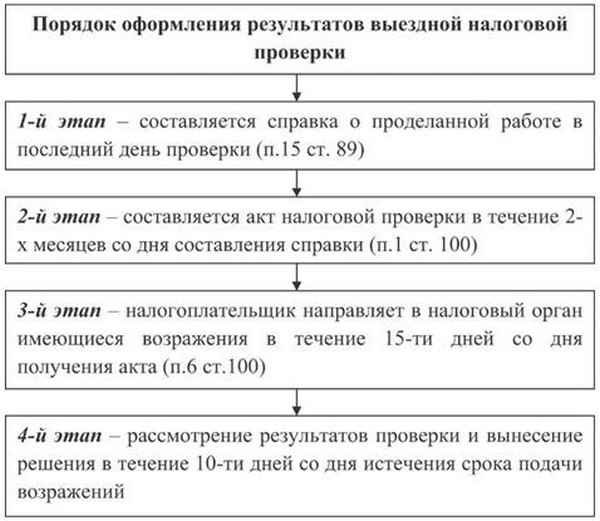

Если же в ходе проверки выявлены нарушения, то в течение 10 рабочих дней после ее завершения ИФНС должна составить акт. В следующие 5 рабочих дней этот документ необходимо вручить налогоплательщику лично, либо направить по ТКС или по почте (п. 1 и 5 ст. 100 НК РФ).

В следующие 5 рабочих дней этот документ необходимо вручить налогоплательщику лично, либо направить по ТКС или по почте (п. 1 и 5 ст. 100 НК РФ).

Акт камеральной проверки составляется по форме1160098 по КНД (прил. № 27 к приказу ФНС от 07.11.18 № ММВ-7-2/628@).

Если налогоплательщик не согласен с выводами и предложениями контролеров, он может в течение месяца подготовить возражения на акт проверки (п. 6 ст. 100 НК РФ). Эти возражения вместе с подтверждающими документами, если таковые имеются, надо передать в ИФНС для приобщения к материалам проверки.

По истечении месяца, отведенного на подготовку возражений, руководитель инспекции или его заместитель назначит дату и время рассмотрения материалов проверки. Представитель налогоплательщика обязательно извещается об этом мероприятии. По итогам рассмотрения будет принято решение по камеральной проверке.

Данное решение вступит в силу через месяц, если не будет обжаловано в апелляционном порядке в УФНС по субъекту РФ. В случае подачи такой жалобы, решение вступит в силу после ее рассмотрения (если, конечно, не будет отменено). Вступившее в силу решение по «камералке» можно обжаловать в ФНС или в судебном порядке (ст. 137 и ст. 138 НК РФ).

Вступившее в силу решение по «камералке» можно обжаловать в ФНС или в судебном порядке (ст. 137 и ст. 138 НК РФ).

Заказать электронную подпись для дистанционной подачи документов в суд Получить через час

В заключение еще раз напомним, что камеральные проверки — часть текущей работы налоговых инспекций, в рамках которой проверяется правильность заполнения отчетности и формирования налоговых обязательств. При проведении «камералки» инспекторы обладают достаточно широкими полномочиями, а выявленные ошибки могут обернуться штрафами и доначислениями. Поэтому знание порядка проведения камеральной проверки, фиксации и обжалования ее результатов необходимо. Это поможет избежать необоснованных претензий со стороны ИФНС.

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Отправить заявку

В закладкиПоделиться

37 428

Камеральная проверка | Ваш Консультант

Квартальная отчетность позади, а значит пришло время камеральной проверки. Для большинства она пройдёт незаметно, но если вдруг по ее результатам проверяющие обнаружат расхождения или нарушения, то вас попросят предоставить пояснения, в некоторых ситуациях составят акт. Вы вправе подать на него возражения. Этот материал поможет структурировать все знания по камеральным проверкам и даст пару советов по составлению возражений в налоговую.

Для большинства она пройдёт незаметно, но если вдруг по ее результатам проверяющие обнаружат расхождения или нарушения, то вас попросят предоставить пояснения, в некоторых ситуациях составят акт. Вы вправе подать на него возражения. Этот материал поможет структурировать все знания по камеральным проверкам и даст пару советов по составлению возражений в налоговую.

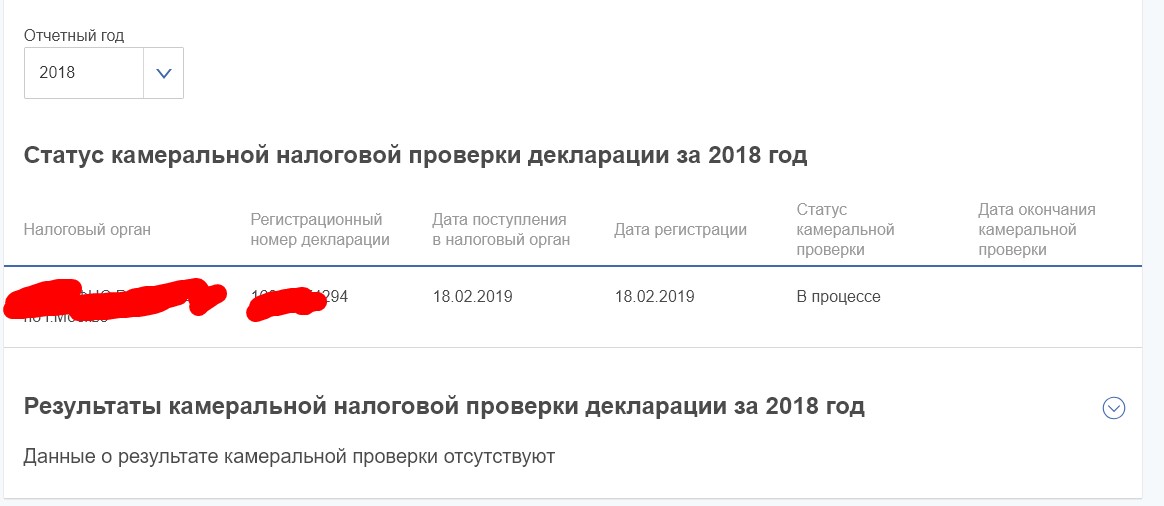

Срок проведения камеральной проверки — три месяца со дня подачи декларации или расчета. Исключение — декларации по НДС. Продлить срок проверки нельзя, кроме некоторых случаев. Срок проверки начинает течь со следующего дня после дня подачи декларации или расчета. Если день отправки отчетности и день ее получения инспекцией не совпадают, срок нужно считать со дня ее получения налоговым органом. Ведь объективно начать камеральную проверку, пока не получена отчетность, просто невозможно. Поэтому в акте проверки датой ее начала проверяющие ставят дату поступления декларации (расчета) в инспекцию. Дата окончания проверки в общем случае — соответствующее число через три месяца. Например, инспекция получила декларацию 21 июля. Значит, последним днем проверки будет 21 октября. Если соответствующее число приходится на выходной (нерабочий) день, то проверка закончится в ближайший рабочий день. Например, проверка должна завершиться 26 марта 2022 г. Но это суббота, значит, проверка закончится в понедельник — 28 марта 2022 г. Если в месяце, на который приходится окончание проверки, нет соответствующего числа, то последним днем проверки будет последний день этого месяца.

Дата окончания проверки в общем случае — соответствующее число через три месяца. Например, инспекция получила декларацию 21 июля. Значит, последним днем проверки будет 21 октября. Если соответствующее число приходится на выходной (нерабочий) день, то проверка закончится в ближайший рабочий день. Например, проверка должна завершиться 26 марта 2022 г. Но это суббота, значит, проверка закончится в понедельник — 28 марта 2022 г. Если в месяце, на который приходится окончание проверки, нет соответствующего числа, то последним днем проверки будет последний день этого месяца.

Важно! В ряде случаев декларацию могут признать непредставленной, к примеру при нарушении контрольных соотношений. Как правило, не позднее пяти рабочих дней с этого момента инспекция направляет уведомление. Если декларация признана непредставленной, проверка прекращается в день направления вам соответствующего уведомления.

При подаче уточненной декларации до окончания камеральной проверки срок проверки начинается заново. Инспекция прекратит проверку первичной отчетности и начнет новую проверку уточненной декларации. Если инспекция признает «уточненку» непредставленной, она возобновит проверку ранее поданной декларации. Время, затраченное на проверку уточненной декларации, в таком случае не учитывается.

Инспекция прекратит проверку первичной отчетности и начнет новую проверку уточненной декларации. Если инспекция признает «уточненку» непредставленной, она возобновит проверку ранее поданной декларации. Время, затраченное на проверку уточненной декларации, в таком случае не учитывается.

Любую декларацию или расчет ИФНС проверяет по контрольным соотношениям и сопоставляет с данными другой вашей отчетности и отчетности ваших контрагентов. Если есть несоответствия, инспекция истребует документы или пояснения. Отдельные декларации проверяют углубленно, например, те, где показан убыток или необлагаемые выплаты работникам. Углубленные камеральные проверки, которые включают не только автоматизированную сверку контрольных соотношений, но и проведение различных мероприятий налогового контроля, на практике налоговые органы проводят, например, в следующих случаях:

- Если в ходе проверки контрольных соотношений налоговый орган выявил какие-либо противоречия, несоответствия между представленной налоговой отчетностью и иными сведениями, документами.

Их выявление может послужить поводом для углубленной камеральной проверки, поскольку налоговики вправе затребовать от налогоплательщика пояснения по таким расхождениям. Кроме того, если речь идет о противоречиях, несоответствиях, указанных в п. 8.1 ст. 88 НК РФ и обнаруженных при подаче декларации по НДС, у налогового органа есть право на истребование документов, перечисленных в названной норме.

Их выявление может послужить поводом для углубленной камеральной проверки, поскольку налоговики вправе затребовать от налогоплательщика пояснения по таким расхождениям. Кроме того, если речь идет о противоречиях, несоответствиях, указанных в п. 8.1 ст. 88 НК РФ и обнаруженных при подаче декларации по НДС, у налогового органа есть право на истребование документов, перечисленных в названной норме.

Если в декларации по НДС не соблюдены контрольные соотношения из Приложения к Приказу ФНС России от 25.05.2021 N ЕД-7-15/519@, инспекция посчитает ее непредставленной. Декларацию придется подать заново.

- Если вы представили отчетность по НДС, в которой сумма налога заявлена к возмещению, т.е. сумма предъявленных вычетов превышает общую сумму начисленного налога к уплате и полученная разница подлежит возврату (зачету). В такой ситуации налоговики наверняка истребуют у вас документы, подтверждающие ваше право на вычеты по НДС.

- Если организация (индивидуальный предприниматель) представила отчетность, в которой заявлены налоговые льготы.

В этом случае налоговый орган вправе запросить у нее пояснения об операциях (имуществе), по которым применены льготы, и (или) истребовать документы, подтверждающие право на такие льготы.

В этом случае налоговый орган вправе запросить у нее пояснения об операциях (имуществе), по которым применены льготы, и (или) истребовать документы, подтверждающие право на такие льготы. - Если вы подали декларацию по налогу, связанному с использованием природных ресурсов. Налоговый орган вправе истребовать документы, являющиеся основанием для исчисления и уплаты таких налогов, на основании п. 9 ст. 88 НК РФ.

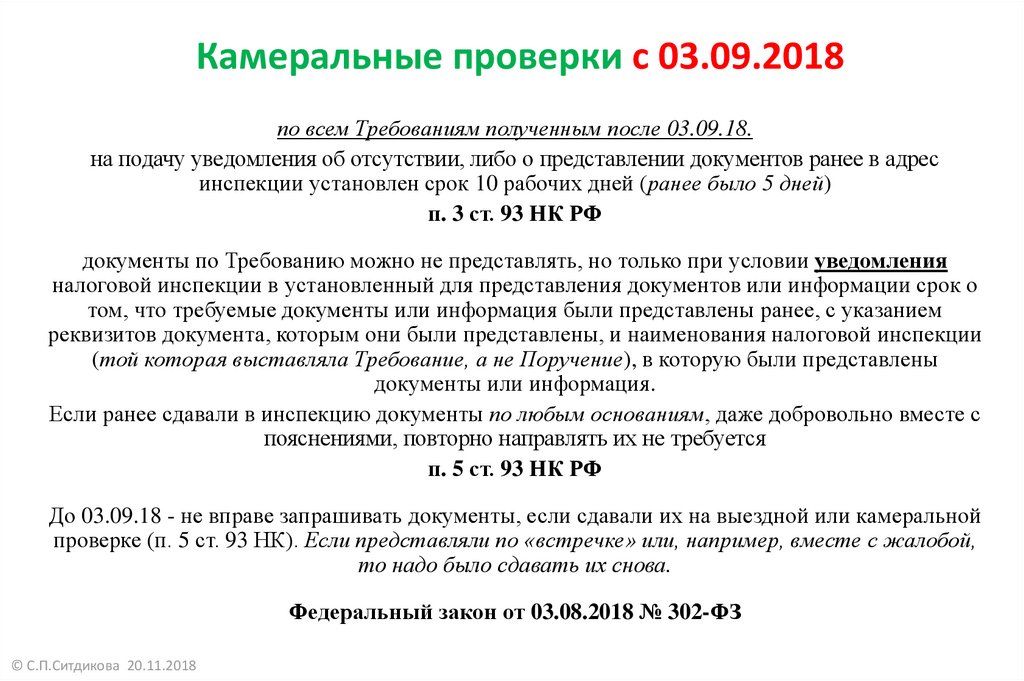

В рамках камеральной проверки мероприятия налогового контроля проверяющие используют не так широко, как при выездной. При этом они вправе проводить практически все те же мероприятия, что и при выездной проверке, но с ограничениями. Так, проверяющие могут:

- Истребовать документы у проверяемого лица, но только по установленному перечню. Например, инспекция может запросить счета-фактуры, первичные и иные документы по операциям, сведения о которых расходятся в декларациях по НДС у вас и контрагента, и это говорит о занижении налога к уплате или завышении налога к возмещению; Если инспекция выявит несоответствие сведений о прослеживаемых товарах, она также вправе потребовать счета-фактуры, первичные и иные документы по операциям с ними.

- Провести «встречную проверку», то есть истребовать документы и информацию у третьих лиц.

- Провести осмотр ваших помещений, территорий, документов и предметов. Сделать это можно при проведении камеральной проверки декларации по НДС в трех случаях:

- в декларации заявлено возмещение налога;

- выявлены противоречия в вашей декларации или ее сведения расходятся с отчетностью ваших контрагентов и это свидетельствует о занижении налога к уплате или о завышении налога к возмещению;

- выявлены несоответствия между сведениями, содержащимися в вашей декларации (вашем отчете об операциях с товарами, подлежащими прослеживаемости), и сведениями в отчете об операциях с товарами, подлежащими прослеживаемости, представленном в инспекцию другим налогоплательщиком;

- Допросить свидетелей. Для дачи свидетельских показаний могут вызвать любое физлицо, которому могут быть известны обстоятельства, имеющие значение для налогового контроля. За исключением тех лиц, которые не могут давать показания.

Вероятность того, что лицо может обладать такой информацией, проверяющие оценивают сами. И обосновывать свои выводы они не должны. Поэтому отказаться от дачи свидетельских показаний на том основании, что вы ничего не знаете, не получится. Допрос оформляют протоколом. Свидетеля должны предупредить об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний и сделать об этом отметку в протоколе с подписью свидетеля.

Вероятность того, что лицо может обладать такой информацией, проверяющие оценивают сами. И обосновывать свои выводы они не должны. Поэтому отказаться от дачи свидетельских показаний на том основании, что вы ничего не знаете, не получится. Допрос оформляют протоколом. Свидетеля должны предупредить об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний и сделать об этом отметку в протоколе с подписью свидетеля. - Привлечь переводчика или специалиста, который обладает специальными знаниями и навыками, если это нужно. Эти лица не должны быть заинтересованы в исходе проверки, их привлекают на договорной основе.

- Назначить экспертизу. Экспертизу проводят так же, как и при выездной проверке.

- Запросить ваши пояснения, в том числе путем вызова в инспекцию.

Подавать пояснения нужно, если инспекция направила вам такое требование. Это возможно в следующих случаях при камеральной проверке:

- проверяющие нашли ошибки или противоречия в декларации или расчете;

- проверяющие нашли несоответствия между сведениями в отчетности и данными, которые есть у них;

- вы заявили в уточненной декларации (расчете) сумму к уплате меньше, чем изначально;

- вы заявили в отчетности убыток;

- вы заявили льготы;

- вы заявили инвестиционный налоговый вычет в декларации по налогу на прибыль.

Чаще всего их можно составить в произвольной форме. Исключение — некоторые пояснения к декларации по НДС. Содержание пояснений зависит от того:

- какую информацию запросила инспекция;

- какие расхождения и ошибки она нашла;

- по какому налогу их запрашивают.

Но независимо от этого вам нужно в первую очередь самим проверить, есть ли ошибки в вашей декларации (расчете) или нет.

Если ошибок нет, то в пояснениях так и укажите: ошибок, противоречий и несоответствий в декларации нет, а также нет и оснований для подачи «уточненки». Обязательно распишите причины расхождений и почему вы считаете, что ошибок нет. К пояснениям вы можете приложить подтверждающие документы. Например, выписки из регистров налогового и бухгалтерского учета.

Если ошибки есть, но налог не занижен, то напишите об этом и укажите правильные данные, если нужно — приложите подтверждающие документы. Вместо пояснений вы можете подать «уточненку». Но это ваше право, а не обязанность. Тут нужно помнить, что по «уточненке» начнется новая камеральная проверка.

Вместо пояснений вы можете подать «уточненку». Но это ваше право, а не обязанность. Тут нужно помнить, что по «уточненке» начнется новая камеральная проверка.

Если ошибки есть и из-за них занижен налог, то вы должны подать «уточненку». Пояснения составлять не обязательно.

Пояснения к декларации по налогу на прибыльЭто зависит от того, какую информацию запросила инспекция, в частности:

- Если просят объяснить, почему снижена налоговая нагрузка, укажите причины этого. Например, для привлечения покупателей были снижены цены на продаваемые товары или из-за сезонности упал спрос, поставщики увеличили цены на продукцию.

- По убыткам, в том числе у новой организации, причина может крыться в закупке дорогого оборудования, расходах на запуск производства и рекламу продукции, какой-то чрезвычайной ситуации, расторжении договоров и пр. Помните, что сами по себе убытки не говорят о занижении налоговой базы, ведь они могут возникнуть из-за объективных причин.

Важно донести это до налогового органа.

Важно донести это до налогового органа. - Расхождения в данных о доходах от реализации товаров (работ, услуг) в декларациях по НДС и по налогу на прибыль. Причина может быть, например, в том, что в прибыли вы учли доходы, которые не облагаются НДС.

- Если данные в декларации отличаются от бухгалтерской отчетности, то причина — не всегда ошибки в расчетах. Они могут быть связаны с тем, что доходы и расходы для целей налогового и бухгалтерского учета определяются по-разному.

Например, есть расходы или доходы, которые признаются в бухгалтерском учете, но никогда не будут признаны в налоговом. Либо доходы и расходы могут признаваться в налоговом и бухгалтерском учете, но в разных периодах.

Пояснения к 6-НДФЛСодержание пояснений зависит от того, какую информацию запросила инспекция. Например, если в расчете 6-НДФЛ:

- Сумма уплаченного налога меньше удержанного. Это может произойти, если вы вернули сотрудникам излишне удержанный налог;

- Размер удержанного налога меньше уплаченного, если, например, в отчетном периоде были переходящие выплаты.

Что отражать в пояснении к РСВ зависит от того, какую информацию запросила инспекция. Чаще всего расхождения встречаются между расчетом по страховым взносам и отчетностью по НДФЛ, СЗВ-М, в частности:

- Разная сумма доходов в расчетах по страховым взносам и 6-НДФЛ. Такие отличия могут быть связаны с тем, что некоторые виды выплат облагаются страховыми взносами, а НДФЛ при этом удерживать не надо, например, с компенсации за задержку зарплаты. Возможна также ситуация, когда, наоборот, нужно удержать НДФЛ, а страховыми взносами этот доход облагать не надо. Например, матпомощь бывшим сотрудникам. Из-за этого доходы в 6-НДФЛ и начисления в расчете по страховым взносам могут не совпадать. Вам нужно просто об этом написать в пояснениях;

- Расхождение данных в СЗВ-М и в расчете по страховым взносам. Например, количество застрахованных в расчете больше, чем в СЗВ-М. Возможная причина: сотрудники уволились в прошлом году, а вы выплатили им премию в текущем.

Или, наоборот, количество застрахованных в расчете меньше, чем в СЗВ-М, — возможно, вы включили не всех сотрудников в расчет или включили лишних в СЗВ-М. В этом случае нужно уточнить данные.

Или, наоборот, количество застрахованных в расчете меньше, чем в СЗВ-М, — возможно, вы включили не всех сотрудников в расчет или включили лишних в СЗВ-М. В этом случае нужно уточнить данные.

Пояснения составьте по той информации, которую инспекция запросила в требовании о представлении пояснений. Чаще всего инспекция требует пояснить:

- льготируемые операции, которые отражены в декларации;

- расхождения в декларации.

Оформлять такие пояснения нужно по-разному.

Пояснения по льготируемым операциям можно составить в виде реестра документов, которые подтверждают льготы по НДС. Форма реестра, Порядок его заполнения, а также Формат представления в электронном виде утверждены Приказом ФНС России от 24.05.2021 N ЕД-7-15/513@.

Казначей и сборщик налогов — округ Лос-Анджелес

Годовой счет по налогу на недвижимость

Ежегодный счет, который включает общий налоговый сбор, задолженность по голосованию и прямые начисления, который Департамент казначейства и сборщика налогов рассылает по почте каждый финансовый налоговый год всем владельцам собственности округа Лос-Анджелес до 1 ноября двумя частями.

Скорректированный ежегодный счет по налогу на имущество под залог

Счет, который заменяет ежегодный счет по налогу на имущество под залог по следующим причинам: изменение или исправление оценочной стоимости имущества; разрешение на освобождение, которое ранее не применялось; исправление прямой оценки имущества муниципалитетом или особым районом; или включение штрафа за несоблюдение определенных требований Управления оценщика, установленных законом (это исключает штраф в результате просроченного платежа).

Ad Valorem

«По стоимости» — по стоимости. Например, Управление оценщика рассчитывает налоги на имущество на основе оценочной стоимости имущества.

Неадвалорный

«Не по стоимости».

Оценка

Ставка или стоимость имущества для целей налогообложения.

Идентификационный номер оценщика (AIN)

10-значный номер (он же картограф, страница и участок), который идентифицирует каждый объект недвижимости для целей налогообложения имущества, например, 1234-567-890.

California Relay Service

Телекоммуникационная служба ретрансляции, обеспечивающая полную телефонную доступность для глухих, слабослышащих или слабослышащих людей.

Заявление о закрытии/расчете

Документ, в котором содержится информация о заключении сделки с недвижимостью, включая депозиты условного депонирования для уплаты налога на имущество, комиссионных, комиссии по кредиту, баллов, страхования от рисков и ипотечного страхования. Также называется отчетом о расчетах HUD-1 или расчетным листом.

Текущий год

Текущий налоговый год, в котором Департамент казначея и сборщика налогов выпускает ежегодный счет по налогу на недвижимость под залог.

Текущая оценочная стоимость

Оценочная стоимость, которую Управление оценщика присваивает имуществу.

Текущая рыночная стоимость

Оценочная стоимость недвижимости при перепродаже.

Просрочка/Просрочка платежа

Каждый просроченный платеж за текущий год.

Дефолт

Неуплаченные налоги на имущество на конец финансового налогового года.

Прямая оценка

Стоимость услуг или льгот (например, удаление сорняков, озеленение, борьба с наводнениями, вывоз мусора, канализация, ремонт тротуаров и освещение), которые Департамент аудиторов-контролеров добавляет в защищенную налоговую ведомость по запросу местных налоговых органов.

Электронный чек

Электронная форма платежа через Интернет, предназначенная для выполнения той же функции, что и обычный бумажный чек.

Упущенная оценка

Налогооблагаемое или подлежащее оценке событие за предыдущий год, которое ускользнуло от Управления оценщика, которое в результате не было добавлено к скорректированной оценочной стоимости имущества в Ежегодном счете по налогу на залоговое имущество за предыдущий год.

Условное депонирование

Договорное соглашение, по которому третья сторона (титульная компания или компания условного депонирования) получает и выплачивает деньги или документы, связанные с продажей имущества.

Заявление о условном депонировании

Выписка с разбивкой по кредитам, дебетам и платежам для покупателя и продавца при заключении сделки с недвижимостью.

Освобождение

Защита или освобождение от части налогов на имущество.

Финансовый налоговый год/налоговый год

Финансовый налоговый год длится с 1 июля по 30 июня; налоговый год относится к финансовому налоговому году. Например, 2018-19 финансовый налоговый год длится с 1 июля 2018 года по 30 июня 2019 года, а налоговый год — 2018-19..

План с пятью выплатами

Пятилетний план платежей, который позволяет выплачивать просроченные налоги на недвижимость с шагом 20% от суммы погашения с процентами, наряду с налогами на недвижимость за текущий год ежегодно.

План с четырьмя выплатами

Четырехлетний план платежей, который позволяет ежегодно уплачивать неучтенные налоги за предыдущий год с 20-процентным увеличением налога на имущество без штрафов или процентов, наряду с налогами на имущество за текущий год.

Счет конфискации/условного депонирования

Счет, который налогоплательщик открывает у своего кредитора для уплаты налога на имущество.

Военные приказы

Документация, необходимая военнослужащим для подачи заявления на освобождение от штрафов по налогу на имущество.

Оплатить онлайн

Для осуществления электронного платежа по налогу на имущество через веб-сайт Департамента казначейства и сборщика налогов. Это не платеж через онлайн-оплату счетов вашего банка или функции домашнего банкинга.

Персональный идентификационный номер (PIN)

Цифровой код, необходимый для совершения электронных финансовых операций. ПИН-код можно найти в любом оригинале налоговой накладной на недвижимость.

Почтовый штемпель

Маркировка Почтовой службы США (USPS) на конверте или посылке, указывающая дату и время, когда почтовое отправление было взято на хранение USPS. Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Предыдущий год

Налоги на недвижимость, которые не были уплачены или упущены в течение предыдущего налогового года.

Отсрочка уплаты налога на имущество

Государственная программа, предлагающая пожилым, слепым или нетрудоспособным гражданам отсрочить уплату налога на имущество за текущий год по основному месту жительства, если они соответствуют определенным критериям.

Публичный аукцион

Аукцион, проводимый в соответствии с разделом 3691 Налогового и налогового кодекса штата Калифорния, на котором Департамент казначейства и сборщиков налогов выставляет на аукцион и продает имущество, находящееся в его владении, за неуплату налогов.

Переоценка

Ставка или стоимость имущества при смене владельца или завершении нового строительства.

Исключение переоценки

Заявление налогоплательщика об исключении из переоценки стоимости имущества после выполнения определенных условий (например, передача имущества от родителя/прародителя ребенку/внуку или передача стоимости базового года).

Форма запроса информации о налоге на недвижимость под залог

Форма для запроса информации о нескольких объектах одновременно.

Плата за услуги

Плата за обработку всех транзакций по кредитным/дебетовым картам для уплаты налога на имущество.

Замена квитанции об уплате налога на имущество под залог имущества

Замена квитанции, используемой для уплаты налога на недвижимость по утерянным или отсутствующим оригиналам квитанций. Этот законопроект не содержит личного идентификационного номера или разбивки общего сбора, задолженности по голосованию или прямых взносов.

Дополнительный счет по налогу на залоговое имущество

Доначисление налога на имущество, выставленное в результате переоценки стоимости имущества при смене собственника или завершении нового строительства.

Оценщик дополнительных налогов

Инструмент для оценки ожидаемой суммы дополнительных налогов на обеспеченное имущество при недавней покупке недвижимости. Пожалуйста, посетите https://assessor.lacounty.gov/supplemental-tax-estimator/.

Пожалуйста, посетите https://assessor.lacounty.gov/supplemental-tax-estimator/.

Налогооблагаемое событие

Событие, которое требует от Управления оценщика оценки или переоценки стоимости имущества (например, смена владельца или завершение нового строительства).

Налоговое агентство

Местное агентство в пределах определенной налоговой зоны (например, школы, пожарная охрана, водоснабжение, парки, районы, департаменты, общественные службы и т. д.).

Оборудование TDD

Телекоммуникационное устройство, такое как телетайп, предназначенное для людей с нарушениями слуха или речи.

Сторонний обработчик платежей

Контрактный поставщик округа Лос-Анджелес, который обрабатывает все платежи по налогу на имущество по кредитным/дебетовым картам. 9

Налоговое управление и Департамент налогообложения Гавайских островов выпустили руководство по налогообложению возмещения согласно Закону 115, Сессионным законам Гавайев, 2022 г. («Закон 115»). Руководство IRS можно найти здесь.

(«Закон 115»). Руководство IRS можно найти здесь.

По решению Департамента рассмотрение платежа по Закону 115 как подлежащего исключению будет признано для целей подоходного налога штата. Это руководство будет применяться только к платежу в соответствии с Законом 115, и налогообложение любых аналогичных будущих платежей будет определяться во время их выпуска. 9

Советы по подаче налоговых деклараций от Департамента налогообложения Гавайев (ПЕРЕДАЧА)

ГОНОЛУЛУ — Департамент налогообложения Гавайских островов (Департамент) объявил об официальном начале налогового сезона и предоставляет следующую информацию, чтобы помочь налогоплательщикам избежать задержек и разочарований во время подачи налоговой декларации. процесс.

Act 115 Refund

Act 115 Refund Information

Законодательное собрание штата Гавайи в 2022 году приняло решение S.B. 514, который предусматривает возмещение налогоплательщикам-резидентам, подавшим индивидуальную налоговую декларацию за 2021 год (форма N-11) не позднее 31 декабря 2022 года. Губернатор Дэвид И. Иге одобрил эту меру 22 июня 2022 года, и она стала Законом 115, Сессионные законы. Гавайи 2022. Сумма возмещения составляет 100 или 300 долларов США за освобождение (человека) в зависимости от федерального скорректированного валового дохода налогоплательщика и статуса подачи. Дополнительную информацию см. в Налоговом объявлении 2022-03.

Губернатор Дэвид И. Иге одобрил эту меру 22 июня 2022 года, и она стала Законом 115, Сессионные законы. Гавайи 2022. Сумма возмещения составляет 100 или 300 долларов США за освобождение (человека) в зависимости от федерального скорректированного валового дохода налогоплательщика и статуса подачи. Дополнительную информацию см. в Налоговом объявлении 2022-03.

Статус распределения возмещения по Закону 115

Возврат по Закону 115 был распределен среди всех правомочных налогоплательщиков, чьи индивидуальные налоговые декларации Гавайских островов за 2021 год были обработаны и проверены Департаментом налогообложения.

Если вы подали декларацию о подоходном налоге с физических лиц за 2021 г. до 31 декабря 2022 г. и не получили возмещение через шесть недель после подачи декларации, отправьте электронное письмо по адресу [email protected].

Для получения дополнительной информации посетите страницу возмещения согласно Закону 115.

Кредитная компания Общий акцизный налог (GET) Удержанный платеж

Чтобы просмотреть пошаговые инструкции о том, как заплатить общий акцизный налог (GET) ссудной компании, удерживая платеж в Hawaiʻi Tax Online, щелкните вкладку «Электронные услуги» выше и откройте презентацию Powerpoint в разделе «Другое».

Их выявление может послужить поводом для углубленной камеральной проверки, поскольку налоговики вправе затребовать от налогоплательщика пояснения по таким расхождениям. Кроме того, если речь идет о противоречиях, несоответствиях, указанных в п. 8.1 ст. 88 НК РФ и обнаруженных при подаче декларации по НДС, у налогового органа есть право на истребование документов, перечисленных в названной норме.

Их выявление может послужить поводом для углубленной камеральной проверки, поскольку налоговики вправе затребовать от налогоплательщика пояснения по таким расхождениям. Кроме того, если речь идет о противоречиях, несоответствиях, указанных в п. 8.1 ст. 88 НК РФ и обнаруженных при подаче декларации по НДС, у налогового органа есть право на истребование документов, перечисленных в названной норме. В этом случае налоговый орган вправе запросить у нее пояснения об операциях (имуществе), по которым применены льготы, и (или) истребовать документы, подтверждающие право на такие льготы.

В этом случае налоговый орган вправе запросить у нее пояснения об операциях (имуществе), по которым применены льготы, и (или) истребовать документы, подтверждающие право на такие льготы.

Вероятность того, что лицо может обладать такой информацией, проверяющие оценивают сами. И обосновывать свои выводы они не должны. Поэтому отказаться от дачи свидетельских показаний на том основании, что вы ничего не знаете, не получится. Допрос оформляют протоколом. Свидетеля должны предупредить об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний и сделать об этом отметку в протоколе с подписью свидетеля.

Вероятность того, что лицо может обладать такой информацией, проверяющие оценивают сами. И обосновывать свои выводы они не должны. Поэтому отказаться от дачи свидетельских показаний на том основании, что вы ничего не знаете, не получится. Допрос оформляют протоколом. Свидетеля должны предупредить об ответственности за отказ или уклонение от дачи показаний либо за дачу заведомо ложных показаний и сделать об этом отметку в протоколе с подписью свидетеля.

Важно донести это до налогового органа.

Важно донести это до налогового органа.

Или, наоборот, количество застрахованных в расчете меньше, чем в СЗВ-М, — возможно, вы включили не всех сотрудников в расчет или включили лишних в СЗВ-М. В этом случае нужно уточнить данные.

Или, наоборот, количество застрахованных в расчете меньше, чем в СЗВ-М, — возможно, вы включили не всех сотрудников в расчет или включили лишних в СЗВ-М. В этом случае нужно уточнить данные.