Нарушение сроков проведения налоговой проверки

Одним из основных нарушений со стороны налоговой инспекции при проведении проверок является нарушение сроков их проведения. Это обстоятельство, несомненно, создает повод для налогового спора, ведь процедура проведения проверки затрудняет нормальный ход бизнес-процессов в компании и создает массу неудобств. Вопрос заключается в том, является ли нарушение срока проведения проверки достаточным основанием для отмены судом решения налогового органа.

Сроки проведения налоговой проверки

Сроки проведения выездной налоговой проверки закреплены в п. 6 ст. 89 НК РФ, в котором указано, что выездная налоговая проверка не может продолжаться более 2-х месяцев. Указанный срок может быть продлен до 4-х месяцев, а в исключительных случаях – до 6-ти месяцев. Основания и порядок продления срока проведения выездной налоговой проверки установлены Приказом ФНС России от 25.12.2006 № САЭ-3-06/892.

При этом налоговая проверка может быть продлена на указанные сроки только на основаниях, установленных ФНС России.

Кроме того, существует такая процедура, как приостановление выездной налоговой проверки, предусмотренная п. 9 ст. 89 НК РФ. Общий срок приостановления проверки не может превышать 6-ти месяцев. В отдельных случаях этот срок может быть увеличен еще на 3 месяца.

Как видно, налоговым органам предоставлены достаточно широкие временные рамки для проведения выездной налоговой проверки. Учитывая, что в соответствии с п. 5 ст. 89 НК РФ налоговые органы имеют право проводить две проверки в течении года (за разные налоговые периоды), то период времени, в течении которого в отношении налогоплательщика совершаются какие-либо действия (помимо камеральных проверок налоговой отчетности) и вовсе может составить полгода и более.

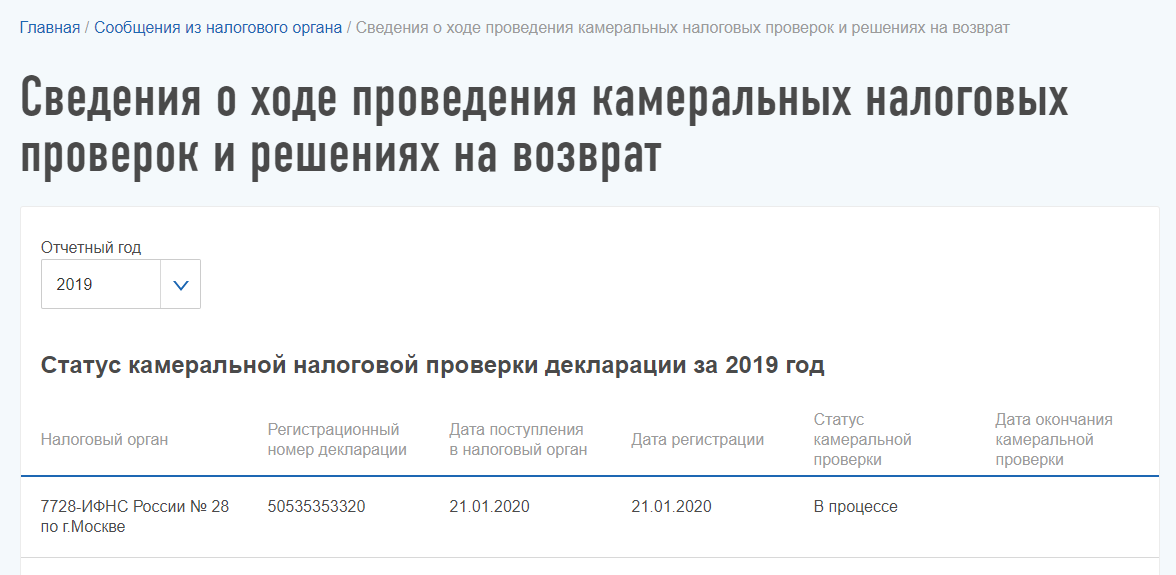

Срок проведения камеральной проверки составляет 3 месяца со дня представления налогоплательщиком налоговой декларации (расчета) (п. 2 ст. 88 НК РФ). Принимая во внимание, что основная масса налоговой отчетности сдается поквартально, указанный срок также более чем достаточен.

Напомним, что в этом году вступили в силу изменения в п. 2 ст. 88 НК РФ. Из данной нормы исключены положения о документах, которые в соответствии с НК РФ прилагаются к налоговой декларации. Эти положения были источником частых споров о времени начала камеральной проверки. Налоговики утверждали, что проверка начинается не с момента представления самой декларации, а с момента предоставления последнего необходимого для проведения проверки документа.

Внесенные в п. 2 ст. 88 НК РФ изменения вызвали в предпринимательской среде некоторое моральное облегчение. Однако облегчение действительно оказалось исключительно моральным.

Несмотря на, казалось бы, строгое законодательное ограничение сроков проведения проверки, ответственность налогового органа за нарушение указанных сроков в НК РФ не предусмотрена.

Мнение ВАС РФ: срок проверки можно не соблюдать

Судебная практика свидетельствует, что нарушение срока проверки само по себе не может являться основанием для отмены решения налогового органа.

Показательным в этом плане является одно из недавних определений ВАС РФ. По всей видимости, оно призвано развеять начавшее формироваться представление о необходимости соблюдения налоговыми органами всех без исключения процедурных вопросов при проведении налоговых проверок.

ВАС РФ в определении от 09.06.2009 № ВАС-6921/09 указал, что нарушение сроков проведения камеральной проверки не относится к нарушениям процедуры проведения налоговой проверки и вынесения решения, являющимся в соответствии со ст. 101 НК РФ безусловными основаниями для отмены решения налогового органа.

Рассмотрим материалы данного дела подробнее.

Организация оспорила в арбитражном суде решение налоговой инспекции о привлечении к ответственности за совершение налогового правонарушения.

Как следует из материалов дела, организация учла в расходах, уменьшающих налоговую базу по налогу на прибыль, затраты на приобретение товаров и услуг у контрагентов. На основании счетов-фактур контрагентов заявителем предъявлен налоговый вычет по НДС.

Инспекция посчитала, что заявитель нарушил требования ст. 252, 171, 172, 169 НК РФ, ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете». Поэтому налоговые вычеты применены неправомерно, а спорные затраты необоснованно отнесены на расходы в целях налогообложения. Инспекция обосновала свою позицию тем, что документы, на основании которых применены налоговые вычеты и понесены расходы, содержат недостоверную информацию о лицах, действовавших от имени названных контрагентов.

Налоговый орган сослался на объяснения и протоколы допросов лиц, числящихся руководителями организаций-контрагентов – в соответствии с данными объяснениями эти лица фактически руководителями организаций не являлись. Таким образом, все первичные документы по совершению хозяйственных операций с названными организациями подписаны неустановленными лицами.

При этом причиной обращения общества в суд стал тот факт, что указанные объяснения инспекция получила от сотрудников органов внутренних дел, участвующих в проведении проверки, уже после окончания сроков налоговой проверки.

Суды первой и апелляционной инстанции признали неправомерным решение налогового органа в части доначислении налогов, а также штрафов и пеней, связанных с взаимодействием общества с контрагентами (Решение Арбитражного суда г. Москвы от 24.10.2008 по делу № А40-34099/08-111-79, постановление Девятого арбитражного апелляционного суда от 25.12.2008).

ФАС Московского округа отменил решения судов первой и апелляционной инстанций в части признания недействительным решения инспекции о привлечении к налоговой ответственности, начислении налогов и пени по хозяйственным операциям общества с его контрагентами. В указанной части дело было направлено на новое рассмотрение в суд первой инстанции.

Принимая данное решение, ФАС Московского округа указал на следующее. Инспекции сделала вывод о нереальном характере хозяйственных операций вследствие подписания первичных документов неустановленными лицами. Этот вывод не может быть опровергнут ссылкой судов на то, что доказательства подписания документов неустановленными лицами получены вне рамок налоговой проверки и не соответствуют требованиям ст.

Также суд кассационной инстанции признал несостоятельным довод налогоплательщика о нарушении налоговым органом срока проведения выездной налоговой проверки, установленного ст. 89 НК РФ. Поскольку такое нарушение не опровергает правильность вывода суда и не приводит к отмене судом оспариваемого решения в этой части с учетом положений п. 14 ст. 101 НК РФ (Постановление ФАС Московского округа от 31.03.2009).

Общество, не согласившись с решением кассационной инстанции, обратилось в ВАС РФ с просьбой о пересмотре дела в порядке надзора.

ВАС РФ отказал обществу в передаче дела на рассмотрение в Президиум ВАС РФ (Определение ВАС РФ от 09.06.2009 № ВАС-6921/09).

ВАС РФ указал, что суды правильно применили нормы права. При рассмотрении дела суды не установили нарушений процедуры проведения налоговой проверки и вынесения решения, являющихся в соответствии со ст. 101 НК безусловными основаниями для отмены решения налогового органа. Суды сделали верный вывод о том, что нарушение срока проведения налоговой проверки не отнесено НК РФ к существенным условиям, нарушение которых является основанием для отмены судом решения налогового органа.

Следует отметить, что позиция ВАС РФ по делам, связанным с нарушением сроков проведения налоговых проверок, последовательна.

Так, например, в п. 9 информационного письма Президиума ВАС РФ от 17.03.2003 № 71 указано следующее. Проведение камеральной налоговой проверки за пределами срока, предусмотренного ст. 88 НК РФ, само по себе не может повлечь отказ в удовлетворении требования налогового органа о взыскании налога и пеней, предъявленного с соблюдением срока, предусмотренного п. 3 ст. 48 НК РФ.

ВАС РФ ссылался на то, что согласно абзацу второму ст. 88 НК РФ камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа. Проверка проводится в течение 3-х месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога, если законодательством о налогах и сборах не предусмотрены иные сроки.

По мнению ВАС РФ, применяя указанную норму, следует исходить из того, что установленный ею срок не является пресекательным и его истечение не препятствует выявлению фактов неуплаты налога и принятию мер по его принудительному взысканию.

Кроме того, ВАС РФ отметил, что пропуск налоговым органом срока проведения камеральной проверки не влечет изменения порядка исчисления срока на принудительное взыскание налога и пеней (п. 3 ст. 48 НК РФ).

Новые нормы о недопустимости доказательств

В 2009 году в НК РФ была внесена такая новация, как недопустимость использования доказательств, полученных с нарушением НК РФ при рассмотрении материалов налоговой проверки (п. 4 ст. 101 НК РФ).

Что же можно отнести к «недопустимым» доказательствам? По мнению налогоплательщиков, к таким доказательствам относятся, в том числе, доказательства (в частности, документы), полученные инспекцией по истечению срока налоговой проверки.

Однако это мнение довольно спорно.

НК РФ предусматривает, что основанием для отмены решения налогового органа о привлечении к ответственности за совершение налогового правонарушения (решения об отказе в привлечении к ответственности) является нарушение существенных условий процедуры рассмотрения материалов налоговой проверки.

К существенным условиям относится обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя и обеспечение возможности налогоплательщика представить объяснения.

Иные нарушения процедуры рассмотрения материалов налоговой проверки могут являться основаниями для отмены решения налогового органа вышестоящим налоговым органом или судом в случае, определенном НК РФ. А именно – если такие нарушения привели или могли привести к принятию руководителем (заместителем руководителя) налогового органа неправомерного решения (п. 14 ст. 101 НК РФ).

Из изложенного можно предположить, что вопрос о применении в данном случае недопустимых доказательств зависит от того, могло ли привести использование недопустимых доказательств к принятию руководителем (заместителем руководителя) неправомерного решения.

Выводы

Ссылка на нарушение срока проверки как на существенное нарушение процедуры рассмотрения материалов проверки не принесет пользы в суде. Судебные инстанции однозначно указывают, что это не так.

Учитывая отношение судов к нарушениям сроков проведения налоговыми органами проверок (а именно, фактическая «легализация» такой практики), налогоплательщикам необходимо искать новые инструменты защиты своих интересов.

Учитывая рассмотренное постановление ВАС РФ, начинать, вероятно, следует с обжалования незаконных действий налогового органа (проведение мероприятий налогового контроля предусмотренных в рамках ст. 88 и 89 НК РФ за пределами законодательно установленного срока проведения налоговой проверки). Право на обжалования незаконных действий налоговых органов дает статья 137 НК РФ.

Специфика здесь заключается в том, что указанное обжалование должно быть осуществлено до того, как налогоплательщик сможет увидеть и оценить результат налоговой проверки (т. е. во время произведения этих самых незаконных действий).

е. во время произведения этих самых незаконных действий).

После того, как судом будем принято решение о незаконности действии налогового органа (если таковое будет принято), ссылаться на недопустимость предъявленных налоговым органом доказательств, полученных в рамках уже оспоренных в суде действий, представляется более логичным.

Тем не менее, вопрос об отмене судами решений налоговых органов, принятых на основании такого рода недопустимых доказательств, остается открытым.

Особенности налоговых проверок, налоговые проверки в 2021 году, проведение налоговых проверок — Эльба

Количество выездных налоговых проверок существенно снизилось: сейчас это 0,18% от всех предприятий за год. Причём гораздо чаще проверяют крупные компании, то есть для небольшого бизнеса вероятность попасть на проверку в разы меньше. Но шанс всё равно ненулевой, да и невозможно гарантировать, что ваша компания не встретит ни одну проверку за всё время работы.

На всякий случай давайте разберёмся, в каких случаях проверяют малый бизнес, что именно вправе запрашивать инспекторы и как действовать при проверке.

Налоговые проверки в 2021 году

Главный тренд — проверки становятся риск-ориентированными. Проверить все компании невозможно, зато можно отсортировать их по уровню возможных нарушений и сборов в бюджет. Инспекции должны максимально эффективно распоряжаться своим временем, поэтому они не пойдут к ИП с двумя сотрудниками, когда есть «подозреваемые» с миллиардными оборотами и схемами дробления бизнеса.

Для поиска потенциальных объектов проверки пользуются 14 критериями. Мы подробно рассказывали о них в статье. Анализировать данные помогают специальные программы — например, очень известна АСК НДС-2, которая строит цепочки контрагентов и помогает выявлять уход от НДС. Вообще, считается, что налоговая — самый технически продвинутый контролирующий орган.

Проверьте, соответствует ли ваша компания критериям налогового риска. Один из самых важных — налоговая нагрузка. Она не должна быть сильно ниже среднего по отрасли.

Как узнать о налоговой проверке

Генеральная прокуратура формирует план на год вперёд. Но заглядывать в него бессмысленно: в 2021 году малый бизнес освобождён от плановых проверок налоговой — и, скорее всего, будет освобождён и в следующие годы.

Но заглядывать в него бессмысленно: в 2021 году малый бизнес освобождён от плановых проверок налоговой — и, скорее всего, будет освобождён и в следующие годы.

Освобождение не распространяется на внеплановые проверки. Например, внепланово приходят по жалобе работников, если она подтверждена доказательствами — см. письмо ФНС от 30 мая 2017 № ЕД-2-15/678@. О таких проверках невозможно узнать заранее.

Особенности проведения налоговых проверок

Самое главное, что нужно знать — какие ограничения закон накладывает на инспекторов.

-

Налоговая проверка может охватывать только текущий год + 3 предыдущих.

-

Инспекторы действуют в рамках своей компетенции, например, они не имеют права самостоятельно наказывать за неправильное оформление трудовых договоров. Для этого необходимо участие трудовой инспекции.

-

Инспекторы должны иметь на руках решение о проведении проверки и служебные удостоверения определённого образца. Документы важно рассмотреть, потому что порой мошенники притворяются инспекторами, находят нарушения и предлагают «договориться».

-

По результатам инспекторы обязаны составить акт налоговой проверки и отправить вам один из экземпляров в течение 2 месяцев после окончания. Если этого не произошло, проверку можно оспорить. Если акт прислали, но вы с ним не согласны, можете записать свои возражения прямо в документе.

В определённых случаях закон позволяет выиграть время и отложить начало выездной проверки. Например, по ст. 21 НК РФ налогоплательщик имеет право присутствовать при проверке. Представлять интересы ИП может только он сам — соответственно, если предприниматель находится в командировке, он может прислать в налоговую официальное письмо об этом и попросить перенести срок.

Перечень документов при выездной налоговой проверке

Инспекторам будут интересны все документы, которые касаются деятельности предпринимателя. Вот топ самых популярных:

-

налоговые декларации,

-

бухгалтерская отчетность ООО,

-

первичные документы,

-

банковские и кассовые документы,

-

КУДиР,

-

лицензии.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

А Эльба поможет?

Эльба — онлайн-бухгалтерия для небольших ИП и ООО. С ней легко сдавать декларации и платить налоги вовремя, поэтому меньше шансов попасть в конфронтацию с налоговой. Также сервис позволяет обмениваться письмами с налоговой через интернет — следовательно, решать вопросы оперативнее.

Бухгалтерам сервис пригодится, чтобы вести сразу много ИП и ООО. Даже если налоговая запросит документы или пообещать прийти с выездной проверкой, бухгалтер без труда сможет разобраться в ситуации и подготовиться, потому что все данные о бизнесе клиента будут храниться в одном месте.

Чтобы вести несколько организаций в Эльбе, необходимо в процессе регистрации выбрать пункт меню «Обслуживаю несколько ИП или ООО». Если забыли это сделать, поменять тип учётной записи можно будет позже: «Настройки и оплата» → «Настройки сервиса» → «Работа в аккаунте для нескольких организации» → «Начать работать с несколькими организациями»

О сроках проведения проверок уполномоченными органами субъектов предпринимательства

20 марта 2019

Сроки проведения выездных и документарных проверок, проводимых уполномоченными органами в рамках осуществления государственного и муниципального контроля, регулируемого Федеральным законом от 26. 12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», не могут превышать 20 рабочих дней (статья 13).

12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», не могут превышать 20 рабочих дней (статья 13).

50 часов – для малого предприятия

15 часов – для микропредприятия.

В исключительных случаях, связанных с необходимостью проведения сложных и (или) длительных исследований, испытаний, специальных экспертиз и расследований, срок проведения выездной плановой проверки может быть продлен:

не более чем 20 рабочих дней,

в отношении малых предприятий – не более чем на 50 часов,микропредприятий – не более чем на 15 часов.

В случае необходимости получения информации в рамках межведомственного информационного взаимодействия проведение плановой выездной проверки субъекта малого предпринимательства может быть приостановлено не более чем на 10 рабочих дней. Повторное приостановление такой проверки не допускается.

Повторное приостановление такой проверки не допускается.

Требования Федерального закона № 294-ФЗ не распространяются при осуществлении налогового контроля.

Проверки налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов, проводятся налоговыми органами в двух видах (ст. 87 НК РФ):1) камеральные налоговые проверки;

2) выездные налоговые проверки.

Камеральная налоговая проверка проводится в течение 3-х месяцев со дня представления декларации (расчета). Камеральная проверка по НДС – в течение 2-х месяцев, но этот срок может быть продлен до 3-х месяцев, в случае выявления инспектором признаков нарушений (п. 4 ст. 80, п. 2 ст. 88 НК РФ).

По общему правилу продолжительность выездной налоговой проверки – 2 месяца. Этот срок исчисляется со дня вынесения решения о проведении проверки и до дня составления проверяющими справки о проведенной проверке (п. п. 6, 8 ст. 89 НК РФ).

п. 6, 8 ст. 89 НК РФ).

По решению руководителя (заместителя руководителя) УФНС общий срок выездной налоговой проверки может быть продлен до 4-х, а в исключительных случаях – до 6-ти месяцев (п. 6 ст. 89 НК РФ). Перечень оснований, при наличии которых продлевается срок выездной налоговой проверки, не является исчерпывающим.

Выездная налоговая проверка может неоднократно приостанавливаться руководителем (заместителем руководителя) налоговой инспекции. При этом общий срок приостановления проверки по любым основаниям не может превышать 6-ти месяцев (п. 9 ст. 89 НК РФ).

Срок проведения самостоятельной выездной налоговой проверки филиала или представительства организации – 1 месяц, он не может быть продлен, но может быть приостановлен, так же как срок выездной налоговой проверки организации (п. 7 ст. 89 НК РФ).

Подготовлено управлением по надзору за соблюдением

федерального законодательства прокуратуры области

Вернуться к списку

Как налоговики нарушают ваши права на выездных проверках

В статье разбирается проблема несовершенства норм статьи 89 Налогового кодекса, которые приводят к нарушению прав налогоплательщиков при налоговом администрировании. Существующие механизмы защиты и восстановления нарушенных прав налогоплательщика не дают каких-либо реальных возможностей для преодоления последствий недобросовестного осуществления полномочий со стороны налоговой.

Существующие механизмы защиты и восстановления нарушенных прав налогоплательщика не дают каких-либо реальных возможностей для преодоления последствий недобросовестного осуществления полномочий со стороны налоговой.

Что говорит закон о выездных проверках

Напомню, что правовая регламентация осуществления выездного налогового контроля заключается в следующих нормах налогового законодательства.

В соответствии с подп. 2 п. 1 ст. 31 НК РФ налоговикам предоставлено право проводить проверки в порядке, установленном НК РФ.

К числу налоговых проверок ст. 87 НК РФ отнесены камеральные и выездные налоговые проверки, целью которых является контроль за соблюдением налогоплательщиком, плательщиком сборов или налоговым агентом законодательства о налогах и сборах.

Налоговый контроль, согласно абзацу второму пункта 1 статьи 82 НК РФ, проводится налоговиками в пределах своей компетенции посредством налоговых проверок, в том числе осмотра помещений и территорий, используемых для извлечения дохода (прибыли).

Пункт 1 статьи 83 НК РФ предусматривает, что в целях проведения налогового контроля организации и физические лица подлежат постановке на учет в налоговых соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащих им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным Кодексом.

В силу абзаца второго пункта 1 статьи 84 НК РФ постановка на учет, снятие с учета организаций и физлиц по основаниям, не предусмотренным пунктом 3 статьи 83 Кодекса, осуществляется в порядке, установленном Минфином России. В силу пункта 1 статьи 89 НК РФ выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налоговой.

Согласно пункту 2 статьи 89 НК РФ решение о проведении выездной налоговой проверки выносит налоговая по месту нахождения организации, или по месту жительства физлица, или по месту нахождения обособленного подразделения иностранной организации, признаваемой налоговым резидентом РФ в порядке, установленном пунктом 8 статьи 246. 2 НК, если иное не предусмотрено настоящим пунктом.

2 НК, если иное не предусмотрено настоящим пунктом.

В соответствии с пунктом 8 статьи 89 НК РФ, срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

Из приведенных норм следует сделать вывод о практической возможности реализации налоговиками следующего сценария:

- решение о проведении выездной проверки вынесено, но не вручено;

- мероприятия выездного налогового контроля могут осуществляться без ведома налогоплательщика, потому что формально в силу п. 8 ст. 89 НК РФ проверка начинается с момента вынесения решения о ее проведении, а вот срока на вручение решения о проведении выездной налоговой проверки налогоплательщику в ст. 89 НК РФ попросту нет;

-

следовательно, формально налоговая безусловно права, хотя наверняка такая ситуация вряд ли является справедливой по отношению к налогоплательщику.

Естественно, полагаю, найдутся несогласные, которые сочтут, что налоговики всегда следуют принципу добросовестности налогового администрирования и в практике налогового контроля попросту не бывает ситуаций, когда налоговый орган не ставит налогоплательщика в известность о начавшейся проверке.

Тем более, в соответствии с пп. 1.2 п. 1 Письма ФНС от 25.07.2013 № АС-4-2/13622@ «О рекомендациях по проведению выездных налоговых проверок» решение о проведении выездной налоговой проверки вручается налогоплательщику. В случае невозможности вручения решения о проведении выездной налоговой проверки, его экземпляр направляется по почте заказным письмом по адресу, указанному в учредительных документах налогоплательщика.

Однако практика налогового контроля не всегда единообразна и имеет различную подоплеку, вследствие чего использование несовершенства норм статьи 89 НК РФ, не содержащей сроки вручения решения о проведении выездной налоговой проверки, может быть совершенно реальным.

Пример из судебной практики

Свой тезис хотелось бы подтвердить ссылкой на конкретный арбитражный спор, рассмотренный Арбитражным судом Пермского края, Семнадцатым арбитражным апелляционным судом, Арбитражным судом Уральского округа по делу А50-36396/2019, где все три судебные инстанции подтвердили законность действий налогового органа, вручившего налогоплательщику решение о проведении выездной налоговой проверки спустя полтора месяца с момента его вынесения.

Фактические обстоятельства дела заключались в том, что в период с 09.09.2017 г. по 13.12.2018 г. предприниматель состоял на налоговом учете в территориальном налоговом органе Пермского края, а с 14.12.2018 г. в связи со сменой адреса регистрации был поставлен на налоговый учет в налоговом органе, находящемся на территории Удмуртской республики.

05.02.2019 г. предприниматель получает по почте от налогового органа по прежнему месту учета решение о проведении выездной налоговой проверки, датированное 13. 12.2018 г., с чем он не соглашается, так как, очевидно, что налоговый орган по прежнему месту учета вынес решение отнюдь не 13.12.2018 г., а существенно позже, поставив на решении удобную дату, непосредственно предшествующую дню смены места налогового учета, для целей возможности проведения налогового контроля.

12.2018 г., с чем он не соглашается, так как, очевидно, что налоговый орган по прежнему месту учета вынес решение отнюдь не 13.12.2018 г., а существенно позже, поставив на решении удобную дату, непосредственно предшествующую дню смены места налогового учета, для целей возможности проведения налогового контроля.

В суде налоговая ссылалась на отсутствие каких-либо контактных сведений налогоплательщика, что и обусловило невозможность своевременного направления решения, однако налогоплательщик является арбитражным управляющим, чьи контактные данные есть в открытом доступе и именно этот налоговый орган является кредитором должников, которыми управляет именно налогоплательщик. А потому сотрудники инспекции хорошо знают лично налогоплательщика, и уж тем более все его контактные данные.

Однако суды не стали придавать значение данным обстоятельствам, указав лишь на то, что в силу п. 8 ст. 89 НК РФ проверка начинается со дня, который стоит в решении о ее проведении.

Занятый судами формальный подход в конкретном случае привел к тому, что налоговый орган по прежнему месту учета обеспечил себе право на проведение проверки, а также обеспечил возможность проверки налоговых обязательств налогоплательщика за 2015 г.

Так как если бы решение было датировано, например, днем, когда оно было реально направлено в адрес налогоплательщика (31.01.2019 г.), то инспекция в силу п. 4 ст. 89 НК РФ была бы вправе проверить период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки (то есть начиная с 2016 года).

Следовательно, текущее содержание ст. 89 НК РФ, которым руководствуются арбитражные суды, указывающие на отсутствие сроков вручения решений о проведении выездных проверок, приводит к тому, что практически может сложиться ситуация, когда налоговики в 2020 году могут вручать налогоплательщикам решения о проведении выездных проверок, например, за период с 2014-2016 годы, датированные каким-либо днем 2017 года, мотивируя это тем, что ст. 89 НК РФ срока на вручение решения не содержит, либо подвергать ревизии еще более ранние периоды.

89 НК РФ срока на вручение решения не содержит, либо подвергать ревизии еще более ранние периоды.

Тем самым, нерешенность в ст. 89 НК РФ вопроса о сроках вручения решений о проведении выездной налоговой проверки легализует потенциальные злоупотребления налоговиков при проведении выездных налоговых проверок, делает налоговый контроль неограниченным по глубине сроков проверки.

Безусловно, арбитражные суды формально правы, применяя текущее содержание ст. 89 НК РФ, однако, такой подход справедливым назвать трудно, поскольку применительно к прежним редакциям ст. 89 НК РФ (до принятия п. 8 ст. 89 НК РФ) Конституционный Суд РФ в пункте 3.1. Постановления № 14-П от 16.07.2004 разъяснял, что по смыслу ч. 1 и 7 ст. 89 НК РФ во взаимосвязи с п. 1 ст. 91 НК РФ, датой начала выездной налоговой проверки является дата предъявления налогоплательщику (его представителю) решения руководителя (его заместителя) налогового органа о проведении выездной налоговой проверки.

Однако в деле А50-36396/2019 арбитражные суды категорично отказались применять данный весьма справедливый подход, указывая, что данная правовая позиция Конституционного суда РФ относится к редакции ст. 89 НК РФ, которая в настоящее время носит не актуальный характер.

Возможно, читатель уже пришел к мнению, что в таких случаях необходимо прибегать к проведению технических экспертиз давности изготовления документов, нанесения подписей и печатей, однако, имеющиеся методики проведения технических экспертиз способны дать категоричные ответы при временной разнице между датой документа и датой его реального совершения свыше полугода и при наличии сравнительных образцов документов. В приведенном деле разница составляла чуть более полутора месяцев, а сравнительные образцы для исследования, естественно не даст ни одна инспекция.

В этой связи, автор считает совершенно обоснованной необходимость регламентации в ст. 89 НК РФ сроков вручения решения о проведении выездной налоговой проверки с целью исключения злоупотреблений со стороны налоговиков и формирования четкости, прозрачности процедуры проведения выездных налоговых проверок.

В обратном случае налогоплательщики рискуют получить вал спорной практики формирования решений о проведении проверок датами, не соответствующими действительности, тогда как это напрямую влияет на полномочия конкретного налогового органа по проверке налогоплательщика и временную глубину проверок.

Между тем, как указано в Постановлении Конституционного суда РФ от 28.02.2019 № 13-П, свобода предпринимательской деятельности «предполагает защиту от рисков, связанных с произвольными и необоснованными, нарушающими нормальный (сложившийся) режим хозяйствования решениями и действиями органов публичной власти».

В Определении Судебной коллегии по экономическим спорам Верховного Суда РФ от 16.02.2018 № 302-КГ17-16602 по делу № А33-17038/2015 суд указал, что принимая во внимание положения п. 2 ст. 22 НК РФ, устанавливающие обязанность налоговых органов обеспечивать права налогоплательщиков, налоговое администрирование должно осуществляться с учетом принципа добросовестности, предполагающего учет законных интересов плательщиков налогов и недопустимость создания условий для взимания налогов сверх того, что требуется по закону.

Согласно подп.1 п.1 ст. 32 НК РФ налоговые органы обязаны соблюдать законодательство о налогах и сборах. В налоговом законодательстве нет исключений из этих принципов. Так, налоговый кодекс РФ не предусматривает, что, нормы НК РФ или правовые позиции Конституционного суда РФ имеют рекомендательный характер для налоговых органов, которые могут соблюдать их по собственному желанию.

В силу принципа правовой определенности, выступающего одним из элементов правового государства (часть 1 статьи 1 Конституции РФ) и с учетом конституционных гарантий свободы экономической деятельности, охраны частной собственности, запрета несоразмерного ограничения прав частных лиц (статьи 34 и 35, часть 3 статьи 55 Конституции РФ), налогоплательщики должны иметь возможность в разумных пределах предвидеть последствия своего поведения и быть уверенными в неизменности своего официально признанного статуса, приобретенных прав, прежде всего, в том, что касается размера налоговой обязанности, полноты и правильности ее исполнения.

Данная правовая позиция основывается на недопустимости абсолютизации полномочий налоговиков, что полностью соответствует правовой позиции Конституционного Суда РФ, изложенной в Постановлении от 16.07.2004 № 14-П, согласно которой НК РФ исходит из недопустимости причинения неправомерного вреда при проведении налогового контроля (статьи 35 и 103). Если же, осуществляя его, налоговые органы руководствуются целями и мотивами, противоречащими действующему правопорядку, налоговый контроль может превратиться из необходимого инструмента налоговой политики в инструмент подавления экономической самостоятельности и инициативы, чрезмерного ограничения свободы предпринимательства и права собственности.

Превышение налоговыми органами (их должностными лицами) своих полномочий либо использование их вопреки законной цели и охраняемым правам и интересам граждан, организаций несовместимо с принципами правового государства (статья 1, часть 1; статья 17, часть 3, Конституции РФ).

Таким образом, приведенные выше предложения о необходимости установления в ст. 89 НК РФ четких временных рамок на вручение решения о проведении выездной проверки, носят совершенно обоснованный характер, направленный на совершенствование практики налогового администрирования.

Статья 89 [НК РФ ч.1] — последняя редакция

Статья 89. Выездная налоговая проверка

1. Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа, а в случае проведения выездной налоговой проверки налогоплательщиков — иностранных организаций, признаваемых налоговыми резидентами Российской Федерации в порядке, установленном пунктом 8 статьи 246. 2 настоящего Кодекса, — по месту нахождения обособленного подразделения такой организации.

2 настоящего Кодекса, — по месту нахождения обособленного подразделения такой организации.

2. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации, или по месту жительства физического лица, или по месту нахождения обособленного подразделения иностранной организации, признаваемой налоговым резидентом Российской Федерации в порядке, установленном пунктом 8 статьи 246.2 настоящего Кодекса, или налоговый орган, уполномоченный федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, на проведение выездных налоговых проверок на территории субъекта Российской Федерации в отношении налогоплательщиков, имеющих место нахождения (место жительства) на территории этого субъекта Российской Федерации, если иное не предусмотрено настоящим пунктом.

Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, установленном статьей 83 настоящего Кодекса, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика.

Абзац утратил силу. — Федеральный закон от 23.11.2020 N 374-ФЗ.

Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения такого обособленного подразделения или налогового органа, уполномоченного на проведение выездных налоговых проверок на территории субъекта Российской Федерации филиалов и представительств, имеющих место нахождения на территории этого субъекта Российской Федерации.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

полное и сокращенное наименования либо фамилия, имя, отчество налогоплательщика;

предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

периоды, за которые проводится проверка;

должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Форма решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Решение о проведении выездной налоговой проверки не может быть вынесено на основе специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и (или) прилагаемых к ней документов и (или) сведений, а также сведений, содержащихся в указанной специальной декларации и (или) документах.

3. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

4. Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов, если иное не предусмотрено настоящей главой.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки, если иное не предусмотрено настоящим Кодексом.

В случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

5. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

5.1. Налоговые органы не вправе проводить выездные налоговые проверки за период, за который проводится налоговый мониторинг в отношении налогов, обязанность по исчислению и уплате которых в соответствии с настоящим Кодексом возложена на налогоплательщика, за исключением следующих случаев:

1) проведение выездной налоговой проверки вышестоящим налоговым органом — в порядке контроля за деятельностью налогового органа, проводившего налоговый мониторинг;

2) досрочное прекращение налогового мониторинга;

3) невыполнение налогоплательщиком мотивированного мнения налогового органа.

В случае проведения выездной налоговой проверки по основанию, указанному в настоящем подпункте, предметом выездной налоговой проверки являются правильность исчисления и своевременность уплаты налогов в соответствии с мотивированным мнением;

4) представление налогоплательщиком уточненной налоговой декларации (расчета) за период проведения налогового мониторинга, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом).

5.2. В рамках выездной налоговой проверки международной компании, зарегистрированной в соответствии с Федеральным законом от 3 августа 2018 года N 290-ФЗ «О международных компаниях», не могут быть проверены периоды, предшествующие регистрации такой компании в Российской Федерации в качестве международной компании, за исключением выездных налоговых проверок в отношении обособленных подразделений иностранных организаций, зарегистрированных на территории Российской Федерации до даты регистрации таких организаций в качестве международных компаний.

6. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях — до шести месяцев.

Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

7. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов.

Налоговый орган, проводящий самостоятельную выездную проверку филиалов и представительств, не вправе проводить в отношении филиала или представительства две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговый орган не вправе проводить в отношении одного филиала или представительства налогоплательщика более двух выездных налоговых проверок в течение одного календарного года.

При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц.

7.1. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность налогоплательщика, связанную с его участием в договоре инвестиционного товарищества, а также запрашивать у участников договора инвестиционного товарищества информацию, необходимую для проведения выездной налоговой проверки, в порядке, установленном статьей 93.1 настоящего Кодекса.

В случае, если выездная налоговая проверка проводится в отношении налогоплательщика, не являющегося управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье — управляющий товарищ), требование о представлении документов и (или) информации, связанных с его участием в договоре инвестиционного товарищества, направляется управляющему товарищу. Если управляющий товарищ не представил документы и (или) информацию в установленный срок, требование о представлении документов и (или) информации, связанных с участием проверяемого налогоплательщика в инвестиционном товариществе, может быть направлено другим участникам договора инвестиционного товарищества.

8. Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации) в соответствии с пунктом 1 статьи 93.1 настоящего Кодекса;

2) получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 настоящего пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в подпункте 2 настоящего пункта, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров Российской Федерации, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

10. Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При назначении повторной выездной налоговой проверки ограничения, указанные в пункте 5 настоящей статьи, не действуют.

При проведении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

1) вышестоящим налоговым органом — в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) — в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. Предметом такой повторной выездной налоговой проверки является правильность исчисления налога на основании измененных показателей уточненной налоговой декларации, повлекших уменьшение ранее исчисленной суммы налога (увеличение убытка).

Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

11. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

12. Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

При проведении выездной налоговой проверки у налогоплательщика могут быть истребованы необходимые для проверки документы в порядке, установленном статьей 93 настоящего Кодекса.

Ознакомление должностных лиц налоговых органов с подлинниками документов допускается только на территории налогоплательщика, за исключением случаев проведения выездной налоговой проверки по месту нахождения налогового органа, а также случаев, предусмотренных статьей 94 настоящего Кодекса.

13. При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, в порядке, установленном статьей 92 настоящего Кодекса.

14. При наличии у осуществляющих выездную налоговую проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 настоящего Кодекса.

15. В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняется от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным письмом по почте.

16. Особенности проведения выездных налоговых проверок при выполнении соглашений о разделе продукции определяются главой 26.4 настоящего Кодекса.

16.1. Особенности проведения выездных налоговых проверок резидентов, исключенных из единого реестра резидентов Особой экономической зоны в Калининградской области, определяются статьями 288.1 и 385.1 настоящего Кодекса.

17. Правила, предусмотренные настоящей статьей, применяются также при проведении выездных налоговых проверок плательщиков сборов, плательщиков страховых взносов и налоговых агентов.

18. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок консолидированной группы налогоплательщиков с учетом особенностей, установленных статьей 89.1 настоящего Кодекса.

19. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок налогоплательщика — участника регионального инвестиционного проекта с учетом особенностей, установленных статьей 89.2 настоящего Кодекса.

Позднее вручение решения о приостановлении выездной налоговой проверки

Главная → Статьи → Позднее вручение решения о приостановлении выездной налоговой проверки

В организации наступил срок окончания выездной налоговой проверки. Налоговая инспекция направила по телекоммуникационным системам связи решение о возобновлении выездной проверки, но решение о приостановлении в организацию не приходило.

По словам налогового инспектора, сказанным по телефону, при отправке решения о приостановлении проведения выездной налоговой проверки по телекоммуникационным канал связи произошел сбой. Решение о приостановлении будет отправлено налогоплательщику в день, следующий за днем отправки решения о возобновлении проведения выездной налоговой проверки. Налогоплательщик хочет обжаловать решение о возобновлении проверки на том основании, что до его получения он не получал решения о приостановлении проверки.

Обязан ли налоговый орган известить руководителя предприятия о приостановлении выездной проверки?

Если да, то в какой момент организация должна опротестовать нарушенную процедуру?

Если решение налоговой отменят и проверка будет считаться законченной, вправе ли они вторично проверить этот же период?

В соответствии с п. 6 ст. 89 НК РФ выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях – до шести месяцев. Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке (п. 8 ст. 89 НК РФ).

При этом на основании п. 9 ст. 89 НК РФ руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации) в соответствии с п. 1 ст. 93.1 НК РФ;

2) получения информации от иностранных государственных органов в рамках международных договоров РФ;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в пп. 1 п. 9 ст. 89 НК РФ, допускается не более одного раза по каждому лицу, у которого истребуются документы. Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку. Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в пп. 2 п. 9 ст. 89 НК РФ, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров РФ, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

Положения п. 9 ст. 89 НК РФ прямо не предусматривают обязанность налоговых органов вручить налогоплательщику решение о приостановлении проведения выездной налоговой проверки либо ознакомить его с таким решением. Однако на основании пп. 9 п. 1 ст. 21 НК РФ налогоплательщики имеют право получать копии акта налоговой проверки и решений налоговых органов. В свою очередь, пп. 9 п. 1 ст. 32 НК РФ предусмотрено, что налоговые органы обязаны направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа.

Форма решения о приостановлении проведения выездной налоговой проверки утверждена приказом ФНС России от 08.05.2015 № ММВ-7-2/189@. Данная форма содержит определенные реквизиты: в случае вручения документа на бумажном носителе указываются дата, подпись, Ф.И.О. лица, получившего документ, для представителя указывается основание представительства (наименование и иные реквизиты документа, подтверждающего полномочия). Таким образом, подразумевается, что решение о приостановлении выездной налоговой проверки должно доводиться до проверяемой организации (смотрите также письмо Минфина России от 07.07.2008 № 03-02-07/1-249).

В рамках спора, рассмотренного в постановлении Семнадцатого арбитражного апелляционного суда от 07.08.2017 № 17АП-7742/17, налогоплательщик указывал, в частности, что решение о приостановлении проверки от 12.04.2016 и решение о возобновлении проверки от 23.05.2016 направлены налогоплательщику 23.05.2016 в одном файле, следовательно, налогоплательщик, которому не направлено решение о приостановлении проверки, вправе исходить из того, что проверка продолжается в обычном режиме, и, поскольку НК РФ установлен универсальный срок пять рабочих дней для направления налоговым органом налогоплательщику различного рода решений, срок проверки продолжал течь в обычном порядке и истек 23.04.2016, а продолжение проверки за рамками предельной даты проверки – 23.04.2016 является незаконными; сбор налоговым органом доказательств за рамками даты действительного срока окончания выездной налоговой проверки 23.04.2016 является незаконным и на таких доказательствах не может быть основано итоговое решение по результатам проверки.

Судьи указали, что с решениями о приостановлении и о возобновлении выездной налоговой проверки налогоплательщик должен быть ознакомлен. Вместе с тем несвоевременное исполнение указанной обязанности налоговым органом не является самостоятельным основанием для отмены решения, принятого по результатам проверки. Согласно п. 14 ст. 101 НК РФ безусловным основанием для отмены решения является только нарушение права налогоплательщика участвовать в рассмотрении материалов проверки и давать свои объяснения (смотрите также постановление Семнадцатого арбитражного апелляционного суда от 27.01.2011 № 17АП-12901/10).

В постановлении Пятнадцатого арбитражного апелляционного суда от 25.08.2016 № 15АП-11654/16 судьи сделали вывод, что налоговый орган обязан ознакомить налогоплательщика с решениями о приостановлении и возобновлении выездной налоговой проверки и вручить копии данных решений, однако законодателем не установлены порядок и срок вручения таких решений. Соответственно, факт более позднего вручения решения, чем дата его вынесения, не является существенным нарушением процедуры и не является основанием для отмены решения по результатам выездной налоговой проверки.

В постановлении ФАС Московского округа от 07.10.2013 № Ф05-11059/13 по делу № А40-134474/2012 суды сочли несостоятельным довод налогоплательщика об обязательном ознакомлении и вручении обществу решений о приостановлении (возобновлении) выездной налоговой проверки до ее приостановления (возобновления), так как п. 9 ст. 89 НК РФ не содержит указания на обязанность налогового органа вручать налогоплательщику решения о приостановлении, возобновлении налоговой проверки.

В соответствии со ст. 137 НК РФ каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению этого лица, такие акты, действия или бездействие нарушают его права.

Согласно п. 1 ст. 138 НК РФ акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном НК РФ и соответствующим процессуальным законодательством РФ.

Жалобой признается обращение лица в налоговый орган, предметом которого является обжалование вступивших в силу актов налогового органа ненормативного характера, действий или бездействия его должностных лиц, если, по мнению этого лица, обжалуемые акты, действия или бездействие должностных лиц налогового органа нарушают его права.

Жалоба подается в вышестоящий налоговый орган через налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются. Налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган (п. 1 ст. 139 НК РФ).

При получении жалобы налоговый орган, акт ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан принять меры по устранению нарушения прав лица, подавшего жалобу. В случае устранения нарушения прав лица, подавшего жалобу, налоговый орган сообщает об этом в вышестоящий налоговый орган в течение трех дней со дня такого устранения с приложением подтверждающих документов (при их наличии) (п. 1.1 ст. 139 НК РФ).

Мы полагаем, что в рассматриваемой ситуации налогоплательщик может обжаловать решение о возобновлении проведения выездной налоговой проверки на том основании, что до его получения он не получал решения о приостановлении выездной налоговой проверки. Но, поскольку НК РФ не установлен срок для вручения таких решений, мы не можем исключать вероятности того, что жалоба будет оставлена без удовлетворения (смотрите также письмо Управления МНС по г. Москве от 16.09.2003 № 11-15/50875). Жалоба может быть подана в течение одного года со дня получения решения о возобновлении проведения выездной налоговой проверки (п. 2 ст. 139 НК РФ).

При этом судебная практика исходит из того, что факт более позднего вручения решения о приостановлении выездной налоговой проверки, чем дата его вынесения, не является существенным нарушением процедуры и обычно не рассматривается как основание для отмены решения по результатам выездной налоговой проверки.

Если же решение о приостановлении проведения выездной налоговой проверки все же будет отменено и проверка будет считаться законченной, мы полагаем, что налоговый орган не вправе вторично проверить тот же период (п. 5 ст. 89 НК РФ), за исключением проведения повторной выездной налоговой проверки, основания проведения которой указаны в п. 10 ст. 89 НК РФ.

Отметим, что на период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика (абзац девятый п. 9 ст. 89 НК РФ, смотрите также п. 26 постановления Пленума ВАС РФ от 30.07.2013 № 57).

При рассмотрении материалов налоговой проверки не допускается использование доказательств, полученных с нарушением НК РФ (абзац второй п. 4 ст. 101 НК РФ).

Ответ подготовил: Арыков Степан, эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа: Золотых Максим, рецензент службы Правового консалтинга ГАРАНТ

Свежие новости цифровой экономики на нашем канале в Телеграм

| Хотите сдавать отчетность в электронном виде? Достаточно оставить заявку. Мы поможем наладить представление электронной отчетности в защищенном виде прямо с рабочего места. Оставить заявку >> |

Глава 14. Налоговые проверки

Глава 14. Налоговые проверки

Статья 86. Налоговая проверка

1. Налоговая проверка ? проверка исполнения налогового законодательства, осуществляемая органами государственной налоговой службы.

2. Налоговая проверка осуществляется в форме проверки финансово-хозяйственной деятельности налогоплательщика (ревизии) и краткосрочной проверки.

3. Проверка финансово-хозяйственной деятельности налогоплательщиков (ревизия) ? изучение и сопоставление бухгалтерских, финансовых, статистических, банковских и иных документов налогоплательщика с целью осуществления контроля за соблюдением налогового законодательства.

4. Краткосрочная проверка ? проверка, проводимая в целях контроля за соблюдением налогоплательщиком отдельных требований налогового законодательства.

Статья 87. Виды налоговых проверок

1. Налоговые проверки подразделяются на следующие виды:

1) плановая налоговая проверка;

2) внеплановая налоговая проверка;

3) встречная проверка.

2. Краткосрочные проверки проводятся в виде внеплановой налоговой проверки.

3. Плановая налоговая проверка ? проверка, проводимая на основании координационного плана осуществления проверок, утвержденного специально уполномоченным органом по координации деятельности контролирующих органов.

4. Внеплановая налоговая проверка ? проверка, проводимая при:

1) ликвидации юридического лица;

2) необходимости проведения проверок, вытекающих из решений Президента или Правительства Республики Узбекистан;

3) поступлении в орган государственной налоговой службы дополнительных сведений о фактах нарушения налогоплательщиком налогового законодательства.

5. Встречная проверка ? проверка, заключающаяся в сопоставлении документов, связанных между собой единством операций и находящихся у различных налогоплательщиков.

6. Встречная проверка проводится в отношении третьих лиц в случае, если при проведении налоговых проверок у органа государственной налоговой службы возникает необходимость в получении дополнительной информации о правильном отражении в налоговом учете проведенных операций налогоплательщиком, связанным с указанными лицами.

Статья 88. Участники налоговых проверок

1. Участниками налоговых проверок являются должностные лица органов государственной налоговой службы, указанные в приказе о назначении проверки, и налогоплательщик.

2. В налоговых проверках может участвовать также представитель налогоплательщика.

3. В случаях, предусмотренных настоящим Кодексом, к налоговой проверке могут быть привлечены эксперт, переводчик и понятые, не заинтересованные в исходе налоговой проверки.

4. В налоговой проверке налогоплательщиков, являющихся членами Торгово-промышленной палаты Республики Узбекистан, вправе участвовать представители Палаты или ее территориальных структур.

Статья 89. Основание для проведения налоговой проверки

1. Основанием для проведения плановой налоговой проверки являются:

выписка из координационного плана осуществления проверок, выданная специальным уполномоченным органом или его соответствующим территориальным подразделением. При этом выписка должна быть заверена соответствующей подписью и печатью с указанием верности выписки;

приказ органа государственной налоговой службы, изданный на основании координационного плана осуществления проверок, с указанием целей проверки, состава проверяющих должностных лиц, проверяемого периода и сроков проведения проверки.

2. Основанием для проведения внеплановой проверки, за исключением случаев, предусмотренных в части четвертой настоящей статьи, являются:

решение специального уполномоченного органа по координации деятельности контролирующих органов о проведении внеплановой проверки с указанием наименования проверяемого объекта, целей, проверяемого периода (для ревизии), сроков проведения проверки и обосновывающих ее причин;

приказ органа государственной налоговой службы с указанием целей, сроков проведения проверки и состава должностных лиц, которым поручено проведение налоговой проверки.

3. Основанием для проведения встречной проверки являются:

решение специального уполномоченного органа по координации деятельности контролирующих органов о проведении встречной проверки с указанием наименования проверяемого объекта, целей, сроков проведения проверки, а также предмета взаимоотношений, подлежащего проверке;

приказ органа государственной налоговой службы с указанием целей проверки, даты проведения и состава должностных лиц, которым поручено проведение налоговой проверки.

4. Основанием для проведения внеплановой налоговой проверки ликвидируемого юридического лица являются:

заявление ликвидируемого юридического лица или уведомление регистрирующего органа о ликвидации юридического лица;

приказ органа государственной налоговой службы с указанием целей проверки, сроков проведения проверки и состава должностных лиц, которым поручено проведение налоговой проверки.

5. Должностные лица органов государственной налоговой службы допускаются к осуществлению налоговых проверок только по результатам аттестации, осуществляемой в порядке, установленном законодательством, и при наличии специального удостоверения о допуске к проведению налоговых проверок установленного образца.

6. Порядок проведения аттестации и образец специального удостоверения устанавливаются Государственным налоговым комитетом Республики Узбекистан по согласованию со специальным уполномоченным органом по координации деятельности контролирующих органов.

Статья 90. Сроки проведения налоговых проверок

1. Срок проведения налоговой проверки не должен превышать тридцати календарных дней. В исключительных случаях, по решению специально уполномоченного органа по координации деятельности контролирующих органов, этот срок может быть продлен.

2. Продление сроков проверки оформляется дополнительным приказом органа государственной налоговой службы, в котором указываются номер и дата регистрации предыдущего приказа, фамилии, имена, отчества лиц, ранее привлеченных к проведению проверки.

3. Срок проведения краткосрочной налоговой проверки не должен превышать одного рабочего дня.

4. Продление срока проведения краткосрочной налоговой проверки не допускается.

Статья 91. Периодичность проведения налоговых проверок

1. Плановые налоговые проверки деятельности налогоплательщиков могут осуществляться не чаще одного раза в год, за исключением случаев, предусмотренных в части второй настоящей статьи. Плановые налоговые проверки деятельности налогоплательщиков, своевременно и в полном объеме соблюдающих установленные нормы и правила, осуществляются не чаще одного раза в два года.

2. Плановые налоговые проверки микрофирм, малых предприятий и фермерских хозяйств могут осуществляться не чаще одного раза в четыре года, а других налогоплательщиков, являющихся субъектами предпринимательства, ? не чаще одного раза в три года.

3. Вновь созданные микрофирмы, малые предприятия и фермерские хозяйства не подлежат плановым налоговым проверкам в первые два года с момента их государственной регистрации.

Статья 92. Другие требования к проведению налоговых проверок

1. Налоговые проверки проводятся только при наличии оснований, указанных в статье 89 настоящего Кодекса.

2. Проведение налоговой проверки не должно приостанавливать деятельность налогоплательщика, за исключением случаев, установленных законодательными актами.

3. Проведение органами государственной налоговой службы налоговых проверок у субъектов предпринимательства, прошедших государственную регистрацию в других районах (городах), независимо от места расположения их производственных помещений, торговых точек и места оказания услуг (работ), осуществляется с исключением дублирования, единовременно с соответствующими органами государственной налоговой службы по месту государственной регистрации субъекта предпринимательства.

4. Налоговая проверка осуществляется в соответствии с программой ее проведения, утвержденной руководителем органа государственной налоговой службы.

5. В программе проведения налоговой проверки должны быть указаны:

1) вопрос или круг вопросов, изучаемых при проведении налоговой проверки;

2) перечень актов налогового законодательства, на предмет соблюдения которых будет проводиться налоговая проверка;

3) другие сведения, исходя из вида проверки.

6. Налоговая проверка не должна выходить за рамки плана проведения налоговой проверки и компетенции органа государственной налоговой службы.

7. Правила составления программы проведения налоговой проверки устанавливаются Государственным налоговым комитетом Республики Узбекистан по согласованию со специально уполномоченным органом по координации деятельности контролирующих органов.

8. Встречная проверка может осуществляться только в части взаимоотношений с проверяемым налогоплательщиком.

9. При проведении встречных проверок посещение налогоплательщиков и истребование у них финансово-бухгалтерской или иной документации, не относящейся к предмету проверки, запрещается.

10. Налоговой проверкой могут быть охвачены не более пяти календарных лет деятельности налогоплательщика, непосредственно предшествовавших году проведения проверки. При этом допускается проведение проверки периодов календарного года, в котором осуществляется проверка.

11. Запрещается проведение налоговых проверок по вопросам и периодам, которые были проверены ранее.

12. При проведении налоговых проверок органы государственной налоговой службы вправе в установленном настоящим Кодексом порядке обследовать территории и помещения налогоплательщика, производить инвентаризацию имущества, истребовать документы, изымать документы и предметы, получать объяснения от налогоплательщика, а также от лиц, осуществляющих руководящие функции или функции бухгалтерского учета и финансового управления, других материально-ответственных работников налогоплательщика, принимать меры по приостановлению операций по банковским счетам, привлекать эксперта и назначать экспертизу, требовать устранения выявленных нарушений налогового законодательства, совершать иные действия, предусмотренные настоящим Кодексом и иными законодательными актами.

13. По результатам налоговой проверки составляется акт.

14. Налогоплательщик вправе не выполнять требования проверяющих должностных лиц органа государственной налоговой службы по вопросам, не входящим в их компетенцию, и не знакомить их с материалами, не относящимся к предмету налоговой проверки и проверяемому периоду.

15. В период проведения налоговых проверок не допускается внесение налогоплательщиком изменений и дополнений в налоговую отчетность проверяемого налогового периода.

Аудиты IRS: время решает все

IRS мощный, но не безграничный. Преодолев шок от чтения «мы выбрали вашу федеральную налоговую декларацию для проверки», внимательно посмотрите на год или годы в уведомлении о проверке.

Как правило, после подачи налоговой декларации у IRS есть только три года, чтобы начать и закончить аудит этой декларации. Если вы подали заявление до установленного срока, 15 апреля, три года начинаются с 15 апреля. Если вы подали продление до 15 октября, отсчет трех лет начинается с этой даты.

Введение

Если вы проходили аудит в течение последних двух лет, и IRS внесло не более тысячи долларов или около того в корректировку или выпустило отчет «без изменений», вы не должны подвергаться повторному аудиту. Если да, позвоните в IRS и попросите отменить аудит.

Объясните, что недавно вы уже проходили аудит, и в результате налоговая задолженность была минимальной или отсутствовала. Если сотрудник IRS не осведомлен о политике IRS в отношении повторных проверок, попросите поговорить с менеджером. Возможно, это не сработает, но попробовать стоит.

Уведомления о результатах аудита за последние более трех лет

Если какой-либо год в уведомлении об аудите истек более трех лет, IRS, возможно, допустил ошибку. Чтобы убедиться, что это ошибка, позвоните в IRS и попросите отменить аудит из-за правила трех лет. Если вам сказали, что проверка не была ошибкой, немедленно обратитесь в офис налогового специалиста.

В трех случаях у IRS есть более трех лет для завершения проверки вашей налоговой декларации. Итак, продолжайте читать, если вас проверяют на предмет возврата, поданного более трех лет назад, или если вы беспокоитесь о том, что аудит расширится на прошедшие годы.

- Если IRS считает, что вы занизили свой доход на 25% или более, у IRS есть шесть лет для завершения аудита вашей отчетности.

- Если IRS считает, что вы подали мошенническую декларацию, срок проверки этой декларации не ограничен. Налоговое мошенничество — это поведение, направленное на обман IRS, например использование ложного номера социального страхования.

СОВЕТ:

Действительно большая ошибка — даже глупая — не является мошенничеством, если оно не было преднамеренным. Бремя доказывания мошенничества всегда лежит на IRS.

Таким образом, агентство редко проверяет доходы через три года, даже если IRS считает, что мошенничество очевидно.

Итак, если IRS только что поймает вас за совершением чего-то сомнительного, IRS может расширить аудит, включив в него отчеты, поданные в течение последних трех лет, но вряд ли вернется к дальнейшим действиям.

ВНИМАНИЕ:

Если вы не подавали налоговую декларацию, IRS всегда будет проверять вас. Это связано с тем, что предельный срок аудита, называемый статутом ограничений , начинается только в том случае, если вы подаете налоговую декларацию.

На практике, однако, если вы не подавали отчет за определенный год, а IRS не проверил вас в течение шести лет после установленного срока возврата, вы, возможно, избежали аудиторской сети.

Итак, если сейчас 2020 год, и вы получили уведомление о проверке своей налоговой декларации за 2017 год, вам, вероятно, не нужно беспокоиться о том, что IRS расширит ваш аудит до 2011 года, когда вы так и не дошли до подачи.

Уведомления об аудите, отправленные в конце трехлетнего периода

Скорее всего, ваше аудиторское уведомление датировано где-то между 12 и 18 месяцами после того, как вы подали отчет, при условии, что IRS не обвиняет вас в занижении вашего дохода на 25% или более или в мошенничестве.

Помните, что IRS не только имеет три года, чтобы начать аудит вашей декларации, но и должен завершить аудит в течение трех лет с даты подачи. Кроме того, в Руководстве по внутренним доходам аудиторам предписывается завершить аудит в течение 28 месяцев с момента подачи вами налоговой декларации. Это дает IRS еще восемь месяцев для обработки любой апелляции.

По сути, это означает, что система IRS настроена таким образом, чтобы аудиторы могли открывать и закрывать аудит в течение 10–16 месяцев.Иногда в ваших интересах замедлить процесс. Откладывая аудит, аудитор может уложиться в 28-месячный срок, не вникая слишком глубоко в ваши финансовые дела.

Как снизить риск

Беспокоиться об аудите IRS вполне естественно, и продолжительность периодов аудита может быть совершенно пугающей. Налоговые юристы и бухгалтеры привыкли контролировать продолжительность аудиторских проверок своих клиентов, и вы тоже. Следите за календарем, пока не откажетесь от аудита.В большинстве случаев это происходит через три или шесть лет после того, как вы подадите декларацию. Но в некоторых случаях, даже если вы подали заявку и думали, что все в порядке, срок ограничений на способность IRS проверять вас никогда не работает. Основное правило заключается в том, что IRS может проводить аудит в течение трех лет после подачи заявки, но есть много исключений, которые дают IRS шесть или более лет. Например, три года увеличиваются вдвое до шести, если вы пропустили более 25% своего дохода. Это правило 25% может применяться и к налоговой базе.

Фондовая фотография штампа Red Audit на декларации по индивидуальному подоходному налогу 1040 США. Снято на 50 мп … [+] на Canon EOS 5DSR и 100 мм объектив 2,8 л.

ГеттиДопустим, вы продаете недвижимость за 3 миллиона долларов, утверждая, что купили ее за 1,5 миллиона долларов. Фактически вы заплатили всего 500 000 долларов. Эффект этого базового завышения заключается в том, что вы уплатили налог на 1,5 миллиона долларов прибыли, тогда как вы должны были уплатить налога на 2,5 миллиона долларов. В деле U.S. v. Home Concrete & Supply, LLC , Верховный суд постановил, что завышение вашей базы составляет , а не , как без учета дохода .Верховный суд заявил, что 3 года для налоговой инспекции достаточно. Однако Конгресс отменил решение Верховного суда, дав IRS шесть лет в таком случае.

IRS также получает шесть лет на аудит, если вы пропустили более 5000 долларов иностранного дохода (скажем, проценты по зарубежному счету). Шесть лет — это большой срок, и у IRS нет ограничения по времени , если вы никогда не подаете декларацию или не подаете обманным путем. Еще одно страшное правило заключается в том, что IRS может проверять бесконечно, если вы пропустите определенные налоговые формы.Они включают форму 5471, если вы владеете частью иностранной корпорации, форму 3520 для подарков или наследства от иностранных граждан и форму 8938 для зарубежных активов. Есть еще 10-летний статут. После того, как налоговая оценка сделана, закон IRS collection обычно составляет десять лет.