Транспортный налог при УСН: порядок расчета, сроки и др.

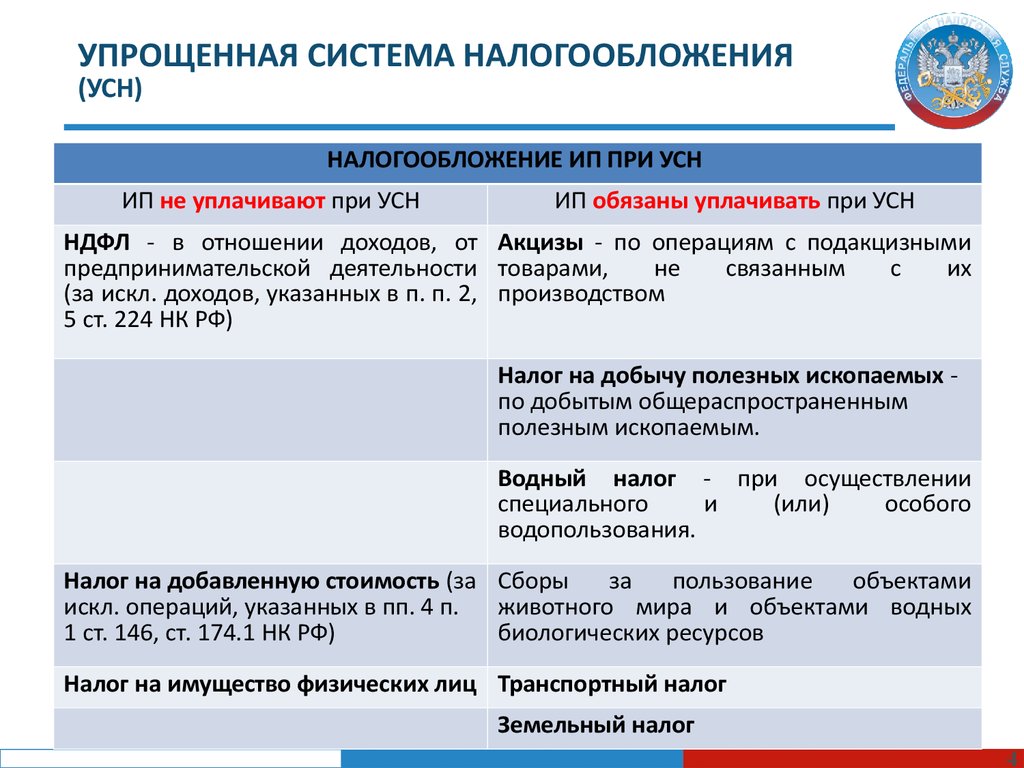

Транспортный налог при УСН уплачивается на тех же основаниях, что и другие налоги, от уплаты которых «упрощенцы» не освобождены на основании п. 2 ст. 346.11 Налогового кодекса. Как уплачивают транспортный налог организации и ИП, кто, когда и по какой форме представляет декларацию по этому налогу, какие изменения по транспортному налогу приняты с 2022 года, мы расскажем в этой статье.

Транспортный налог ИП на УСН

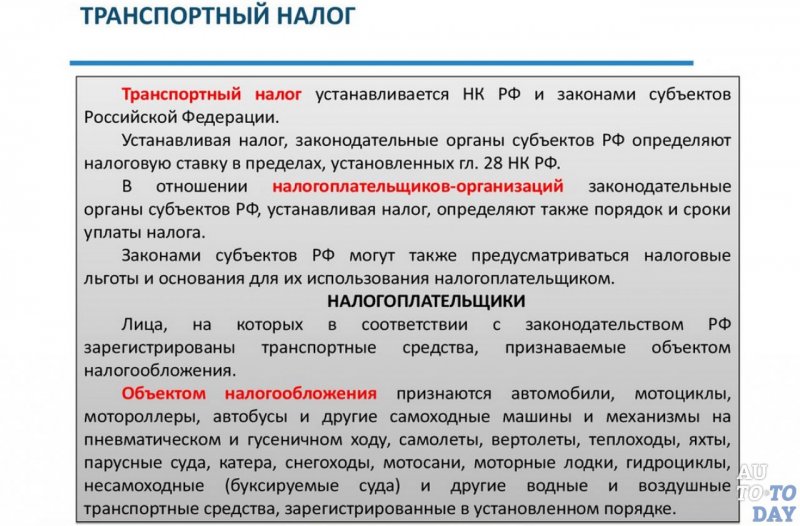

На основании ст. 357 Налогового кодекса плательщиками транспортного налога выступают все лица, владеющие автомобилями и иными транспортными средствами, то есть речь идет как о юридических, так и о физических лицах. При этом индивидуальный предприниматель в своей коммерческой деятельности может использовать принадлежащее ему как физлицу транспортное средство.

ИП не должны представлять декларацию по транспортному налогу.

ВНИМАНИЕ! С отчетности за 2020 год декларацию юрлицам сдавать также больше не придется. Расчет сделают сами налоговики, а налогоплательщикам разошлют соответствующие сообщения. Подробнее о нововведениях читайте в материале «Приняты выгодные поправки в НК».

Расчет сделают сами налоговики, а налогоплательщикам разошлют соответствующие сообщения. Подробнее о нововведениях читайте в материале «Приняты выгодные поправки в НК».

Транспортный налог ИП на УСН уплачивает на основании полученного из ИФНС налогового уведомления (п. 3 ст. 363 Налогового кодекса). Сведения об имеющемся у физлица авто или ином виде транспорта налоговая получает от других госорганов в процессе межведомственного взаимодействия (п. 1 ст. 362 Налогового кодекса).

Порядок расчета транспортного налога

Расчет транспортного налога производится по каждому объекту налогообложения отдельно. А сам порядок расчета традиционен — следует перемножить налоговую базу и ставку. Для разных автомобилей (в зависимости от их средней цены и возраста) устанавливается еще и повышающий коэффициент. Размеры этих коэффициентов для разных объектов налогообложения перечислены в п. 2 ст. 362 Налогового кодекса.

Подробности см. в материале «Повышающий коэффициент для транспортного налога в 2021 — 2022 гг».

ВАЖНО! С 2022 года отменены повышающие коэффициенты 1,1 и 2. Подробнее об этом читайте в нашем материале.

База для налогообложения — это мощность по техпаспорту двигателя транспортного средства, измеряемая в л. с. Для воздушного транспорта с реактивным двигателем база для исчисления налога — это статическая тяга движка, указанная в техпаспорте. Для водного транспорта без двигателей базой является грузовместимость в тоннах.

Ставки для уплаты транспортного налога в каждом регионе устанавливаются отдельно. В п. 1 ст. 361 Налогового кодекса указаны размеры налоговых ставок за расчетную единицу налоговой базы.

Ставки транспортного налога по регионам см. здесь.

Субъекты Федерации в региональных законах могут предусмотреть уменьшение/увеличение налоговых ставок для уплаты транспортного налога, но это значение не должно отличаться от указанного в Налоговом кодексе более чем / менее чем в 10 раз (п. 2 ст. 361 Налогового кодекса). Если в региональных законах не установлены налоговые ставки, то они признаются равными тем, что указаны в НК РФ.

Если в региональных законах не установлены налоговые ставки, то они признаются равными тем, что указаны в НК РФ.

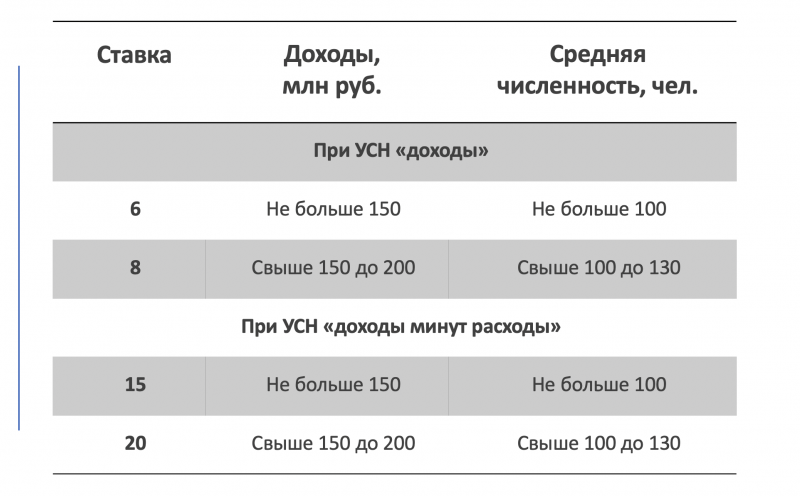

Уменьшение налога на УСН за счет уплаты транспортного налога

Налогоплательщики на упрощенной системе налогообложения, избравшие объектом «доходы минус расходы», могут уменьшить налогооблагаемую базу на сумму уплаченного транспортного налога. Данный налог может быть отнесен к расходам, если транспортное средство используется для хоздеятельности, которая облагается УСН.

Подробнее об учете расходов «упрощенцами» вы узнаете из статьи «Учет расходов при УСН с объектом «доходы минус расходы»».

Какой проводкой отразить начисление транспортного налога? Ответ вы найдете в типовой ситуации КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в материал.

Сроки представления декларации и уплаты налога

Налогоплательщик-юрлицо уплачивает транспортный налог авансовыми платежами, если такой порядок установлен региональным законодательством. Окончательная уплата за налоговый период проиходит до 1 марта следюущего за отчетным года.

Окончательная уплата за налоговый период проиходит до 1 марта следюущего за отчетным года.

ВАЖНО! Юрлица с 2020 года не сдают декларации по транспортному налогу.

Обратите внимание! Начиная с налога за 2020 год сроки уплаты ТН и авансов по нему поменялись.

Налогоплательщики-физлица должны уплатить налог не позднее 1 декабря следующего за отчетным года (п. 1 ст. 363 Налогового кодекса).

Если нет уведомлений из ИФНС

Если налогоплательщик-физлицо не получил из своей ИФНС (по месту, где зарегистрировано транспортное средство) уведомления, то он обязан самостоятельно обратиться в налоговый орган для представления сведений о своем транспорте. Эта обязанность появилась в 2015 году на основании введения в Налоговый кодекс нового п. 2.1 (ст. 23).

Вместе с сообщением о наличии транспортного средства физлицо-налогоплательщик должно также представить правоустанавливающие документы на это имущество и документы, подтверждающие проведение его госрегистрации.

Такие сведения должны быть представлены до конца года, который последовал за истекшим налоговым периодом (если за этот период не было прислано налогового уведомления). При этом исчисление налога будет начинаться с периода, за который должно было прийти налоговое уведомление (п. 2 ст. 52 Налогового кодекса).

ОБРАТИТЕ ВНИМАНИЕ! У налогоплательщиков – физических лиц не возникает обязанности по представлению сведений о своем транспорте, если в отношении этого объекта транспорта ранее налоговые уведомления поступали или не поступали по причине наличия налоговой льготы.

Поскольку юрлица с 2021 года не отчитываются самостоятельно по транспортному налогу, они тоже обязаны передавать сведения о транспортных средствах в случае неполучения сообщений из ФНС. Срок до 31 декабря. Подробности см. здесь.

Итоги

За индивидуальных предпринимателей – владельцев транспортных средств расчет налога производят налоговые органы, юридические лица рассчитывают налог самостоятельно. Сроки уплаты транспортного налога для индивидуальных предпринимателей и юридических лиц различаются. Первые должны уплатить его не позднее 1 декабря года, следующего за отчетным, вторые – до 1 марта, следующего за отчетным. Декларация по транспортному налогу с 2020 года никто не сдает.

Сроки уплаты транспортного налога для индивидуальных предпринимателей и юридических лиц различаются. Первые должны уплатить его не позднее 1 декабря года, следующего за отчетным, вторые – до 1 марта, следующего за отчетным. Декларация по транспортному налогу с 2020 года никто не сдает.

Источники:

Налоговый кодекс РФ

Транспортный налог для ИП

⚡ Все статьи / ⚡ Всё о налогах

Екатерина Григорьева

Предприниматели платят имущественные налоги так же, как обычные физические лица. Транспортный налог не исключение. Никаких особых правил, как для организаций, нет. Но нужно самим следить за полагающимися льготами — налоговая может про них не знать или просто забыть.

Содержание

- Кто и за что должен платить

- Как рассчитывать налог

- Налоговая ставка

- Кому положены льготы

- Как заплатить транспортный налог

Кто и за что должен платить

За транспортное средство — будь то автомобиль, автобус или грузовик — отвечает его собственник. Поэтому неважно, кто чаще находится за рулем, — транспортный налог все равно оплачивает владелец.

Поэтому неважно, кто чаще находится за рулем, — транспортный налог все равно оплачивает владелец.

Объектами налогообложения являются автомобили, снегоходы, катера, самолеты, моторные лодки, мотороллеры и др. В общем все, что движется. Но есть и исключения. Например, налогом не облагаются тракторы, комбайны, легковушки от соцзащиты мощностью до 100 л. с., промысловые суда. Полный перечень есть на сайте ФНС в разделе «Транспортный налог».

Как рассчитывать налог

Сумма транспортного налога зависит от многих показателей — мощности двигателя, года выпуска, экологического класса, стоимости авто, ставки в конкретном регионе. Хорошая новость в том, что физическим лицам не нужно рассчитывать налог — налоговики это сделают сами. Плохая — в ФНС могут что-то напутать. Поэтому прежде чем платить по счетам, обращайте внимание на информацию в уведомлении. Там всегда указаны:

- наименование, количество транспортных средств, их мощность;

- налоговая ставка, действующая в регионе;

- принятые к учету льготы.

Если движку вашей старенькой Оки по ошибке приписали 200 лошадей, сообщите об этом ФНС — подайте соответствующее заявление. Это можно сделать лично, либо через специальный сервис по работе с обращениями физических лиц. В сервисе есть возможность прикрепить подтверждающие документы — ПТС, справку из ГИБДД о снятии авто с учета или другой имеющий отношение к делу документ.

Также рассчитать сумму налога можно самостоятельно на сайте ФНС в налоговом калькуляторе.

Налоговая ставка

По земельному налогу государство устанавливает максимально возможную ставку, превысить которую региональные власти не могут. С транспортным налогом все по-другому. Федеральная ставка есть, но местные законодатели могут ее изменить в десять и менее раз — как в большую, так и в меньшую сторону. Посмотреть актуальную ставку для конкретного региона можно на сайте налоговой.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Кому положены льготы

Перечень льготников, как и налоговую ставку, утверждают региональные власти. Проверить, положена ли вам льгота, можно на сайте ФНС в разделе со справочной информацией. Обычно ее предоставляют героям РФ и СССР, инвалидам I и II группы, участникам ВОВ, пенсионерам, многодетным.

Проверить, положена ли вам льгота, можно на сайте ФНС в разделе со справочной информацией. Обычно ее предоставляют героям РФ и СССР, инвалидам I и II группы, участникам ВОВ, пенсионерам, многодетным.

Если льгота положена, то нужно уведомить об этом инспекцию — подать заявление по утвержденной форме. При этом прикладывать какие-либо документы не обязательно — с 2018 года налоговики должны сами запрашивать нужные сведения у других организаций и ведомств.

Передать заявление можно любым удобным способом:

- лично;

- почтовым отправлением;

- через уполномоченный МФЦ;

- через личный кабинет налогоплательщика.

Рассматривать заявление инспекция будет 30 дней (возможно продление еще на 30 дней). По результатам вы получите уведомление о предоставление льготы или сообщение об отказе.

Сумму транспортного налога с учетом положенной льготы можно пересчитать только за три предыдущих налоговых периода.

Как заплатить транспортный налог

Крайний срок уплаты для всех имущественных налогов за текущий год — 1 декабря следующего года.

За 30 дней до этой даты налоговая должна прислать уведомление и заполненную квитанцию по почте, в личный кабинет налогоплательщика или через ТКС. ФНС опоздала — тогда можете опоздать и вы, но заплатить в любом случае нужно в течение 30 дней с момента получения уведомления.

По уведомлениям с перерасчетом необходимо платить до той даты, которая в нем указана.

Платить можно любым доступным способом — на почте, в банке, через интернет. Если переводите средства с карты, то неважно, кому эта карта принадлежит — платеж зачтется тому физическому лицу, которое указано в квитанции.

Статья актуальна на

Продолжайте читать

Все статьи

Как ИП распоряжаться деньгами с расчётного счёта

Как заполнить декларацию на УСН «Доходы минус расходы»

Как учесть расходы на УСН «Доходы минус расходы»Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Управление информации о правилах дорожного движения — Политика

Управление информации о дорожной политике (OHPI) — Налог на использование большегрузных транспортных средств

Что такое HVUT и

Кто должен платить?

Налог на использование большегрузных транспортных средств или HVUT — это сбор, ежегодно начисляемый на большегрузные автомобили. эксплуатация на дорогах общего пользования с зарегистрированной полной массой, равной или превышающей

55 000 фунтов стерлингов. Полная налогооблагаемая масса транспортного средства определяется путем добавления:

эксплуатация на дорогах общего пользования с зарегистрированной полной массой, равной или превышающей

55 000 фунтов стерлингов. Полная налогооблагаемая масса транспортного средства определяется путем добавления:

- фактическая незагруженная масса автомобиля, полностью оборудованного для обслуживания

- фактическая масса без нагрузки любых прицепов или полуприцепов в полной комплектации для обслуживания, обычно используемого в сочетании с транспортным средством, и

- вес максимального груза, обычно перевозимого на транспортном средстве и на любые прицепы или полуприцепы, обычно используемые в сочетании с транспортным средством

Если общий налогооблагаемый вес составляет от 55 000 до 75 000 фунтов, HVUT составляет 100 долларов США, плюс 22 доллара за 1000 фунтов свыше 55 000 фунтов. Для автомобилей массой более 75 000 фунтов, максимальный HVUT составляет 550 долларов в год. В таблице ниже показаны эти категории.

| Налогооблагаемый вес брутто | Ставки налога на использование большегрузных транспортных средств |

|---|---|

| Менее 55 000 фунтов | Без налога |

| 55 000–75 000 фунтов | 100 долларов плюс 22 доллара за 1000 фунтов свыше 55 000 фунтов |

| Более 75 000 фунтов | $550 |

Есть ряд групп, которые освобождаются от HVUT, в том числе:

- Федеральное правительство

- Государственные или местные органы власти, включая округ Колумбия

- Американский Красный Крест

- Некоммерческие добровольные пожарные части, ассоциации скорой помощи или службы спасения отряды

- Индийские племенные правительства (для транспортных средств, используемых в основных племенных функции)

- Органы общественного транспорта

Также имеется ряд транспортных средств, освобожденных от ВУТ:

- Коммерческие автомобили, проезжающие менее 5000 миль в год

- Сельскохозяйственные автомобили, проезжающие менее 7 500 миль в год

- Транспортное средство, не считающееся дорожным транспортным средством, например, самоходная техника для нетранспортных функций, автомобили, специально предназначенные для бездорожья транспортные и нетранспортные прицепы и полуприцепы

- Квалифицированные транспортные средства для сбора крови, используемые квалифицированными организациями по сбору крови

От освобожденных перевозчиков может потребоваться подать налоговые формы в IRS или уведомить

местный отдел автотранспортных средств (DMV) заявленного льготного статуса.

Подробнее Информация

Ссылка на форму IRS 2290: http://www.irs.gov/pub/irs-pdf/f2290.pdf

Связь

Инструкции по форме 2290 IRS: http://www.irs.gov/pub/irs-pdf/i2290.pdf

| << Предыдущий | Содержание | Далее >> |

Финансово-бухгалтерская служба Министерства обороны > Военные члены > налоговая информация > налоговые отчеты

Финансово-бухгалтерская служба обороны > MilitaryMembers > налоговая информация > налоговые отчетыПерейти к основному содержанию (нажмите Enter).

ГлавнаяВоенныйналог для участниковинформацияналоговые отчеты

1-888-332-7411

Часто задаваемые вопросы

askDFAS

Гражданские и военные налоговые декларации W2 за налоговые годы 2018-2022 будут доступны для переиздания на AskDFAS с 10 февраля 2023 г. |

Налоговые декларации (W-2, 1095-B и т. д.) предоставляются в вашем аккаунте myPay по мере их выпуска каждый январь. Мы рекомендуем отказаться от доставки в печатном виде (почтой или в печатном виде), так как это может привести к раскрытию вашей личной информации из-за неправильной доставки или потери почты через почтовую систему.

В некоторых случаях доступ к myPay может быть затруднен, и вам необходимо запросить отправку налоговой отчетности по почте. Эти варианты самообслуживания перечислены ниже. Имейте в виду, что запросы могут быть заполнены только в день или после даты публикации выписки в вашей учетной записи myPay.

askDFAS : Эта защищенная онлайн-форма позволяет указать, какая налоговая декларация (год и номер формы IRS) вам требуется.

Проверка информации, такой как имя, SSN и т. д., необходима для обеспечения защиты вашей информации. (только армия, военно-воздушные силы, флот и космические силы)

Проверка информации, такой как имя, SSN и т. д., необходима для обеспечения защиты вашей информации. (только армия, военно-воздушные силы, флот и космические силы) После завершения запроса проверьте введенные данные перед отправкой формы. После получения DFAS распечатает и отправит вашу выписку по почте в течение 7–10 рабочих дней.

DFAS411: Телефонная система Центра обслуживания клиентов DFAS ( 1-888-332-7411) может принимать запросы на налоговую отчетность с помощью серии тональных подсказок. Вам будет предложено ввести свой номер социального страхования для подтверждения вашей личности. Налоговые декларации будут отправлены по почте в течение 7–10 рабочих дней. Распечатанные налоговые декларации будут отправлены по почте на зарегистрированный адрес, связанный с вашим SSN.

При звонке в телефонную систему используйте следующее по запросу автоматизированной системы: 1 (поддержка самообслуживания), 1 (запрос налоговых документов), 2 (военнослужащий).