НК РФ Статья 346.11. Общие положения \ КонсультантПлюс

Подготовлены редакции документа с изменениями, не вступившими в силу

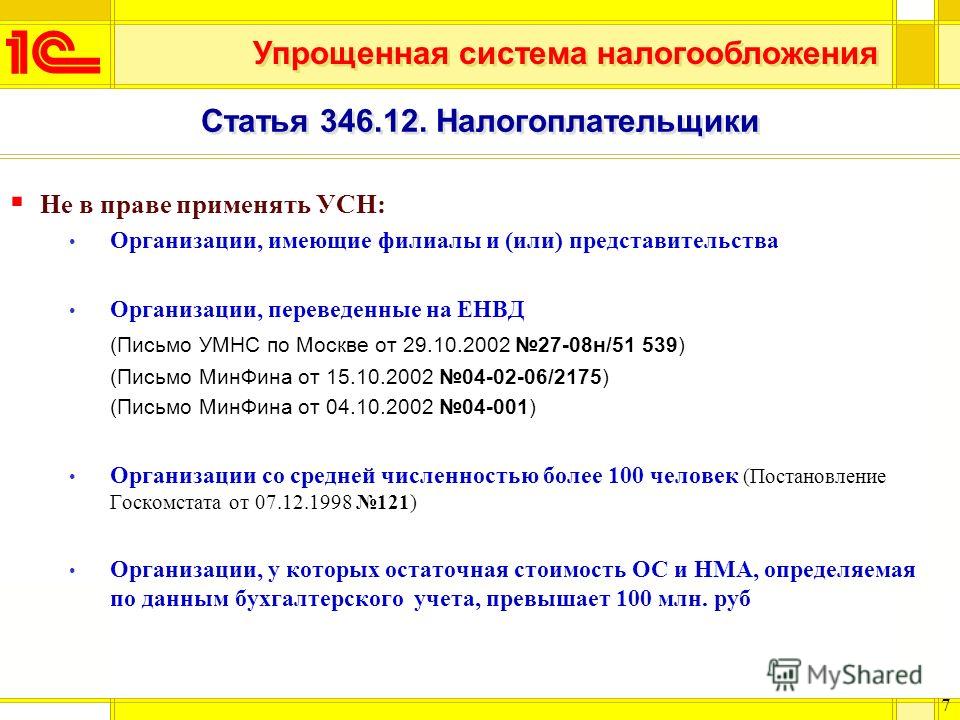

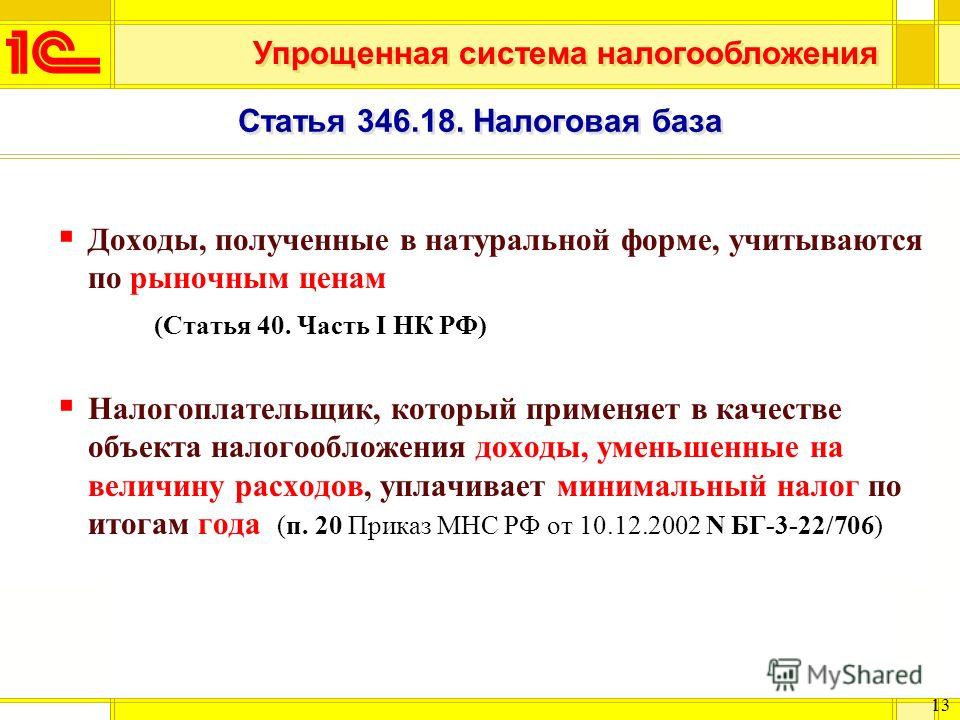

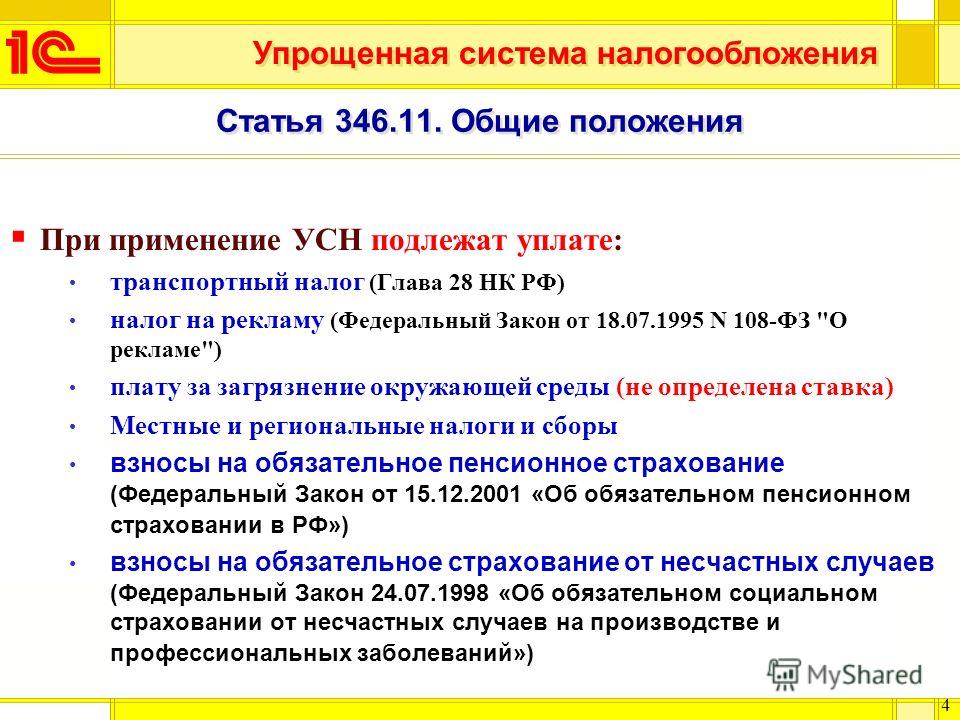

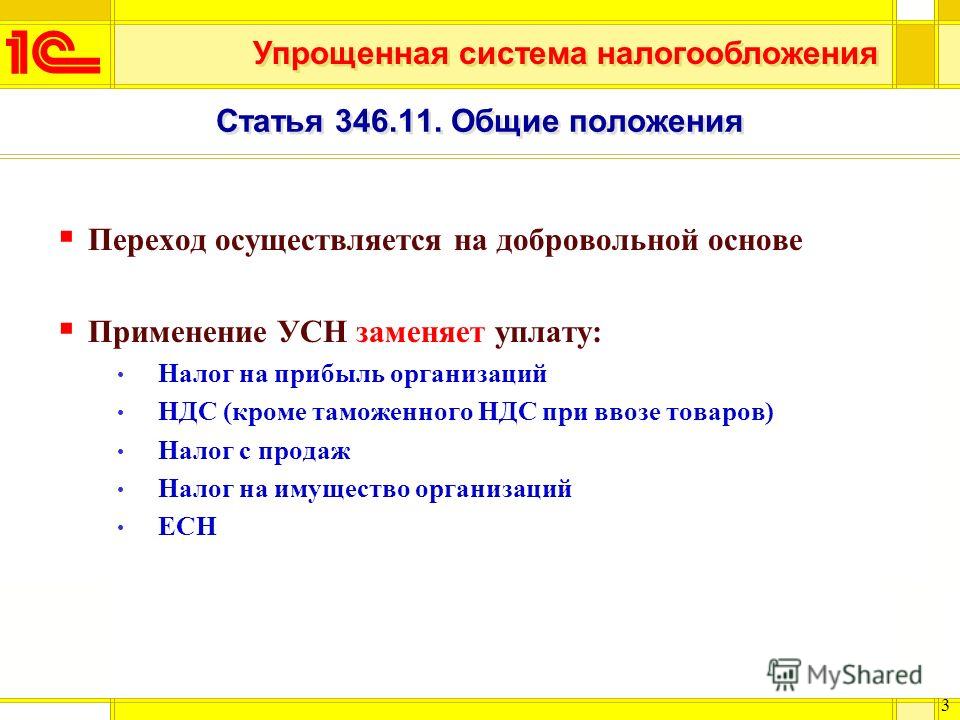

НК РФ Статья 346.11. Общие положения

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 346.11 НК РФ

Арбитражные споры:

— Налоговый орган не пересчитал обязательства по УСН за периоды, в которых лицо вело деятельность без статуса ИП

— Налоговый орган доначислил ИП налог при УСН на сумму процентов по депозиту

Споры в суде общей юрисдикции:

— Налоговый орган доначислил НДС бывшему ИП, применявшему УСН

1. Упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

(см. текст в предыдущей редакции)

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

(см. текст в предыдущей редакции)

2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174. 1 настоящего Кодекса.

1 настоящего Кодекса.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 07.07.2003 N 117-ФЗ, от 21.07.2005 N 101-ФЗ, от 17.05.2007 N 85-ФЗ, от 22.07.2008 N 155-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.11.2010 N 306-ФЗ, от 02.04.2014 N 52-ФЗ, от 24.11.2014 N 376-ФЗ, от 30.03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ.

(см. текст в предыдущей редакции)

Иные налоги, сборы и страховые взносы уплачиваются организациями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

(в ред. Федеральных законов от 21.07.2005 N 101-ФЗ, от 30.11.2016 N 401-ФЗ)

(см. текст в предыдущей редакции)

3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378. 2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 07.07.2003 N 117-ФЗ, от 21.07.2005 N 101-ФЗ, от 17.05.2007 N 85-ФЗ, от 22.07.2008 N 155-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.11.2010 N 306-ФЗ, от 24.11.2014 N 366-ФЗ, от 29.11.2014 N 382-ФЗ, от 30. 03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ.

(см. текст в предыдущей редакции)

Иные налоги, сборы и страховые взносы уплачиваются индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

(в ред. Федеральных законов от 21.07.2005 N 101-ФЗ, от 30.11.2016 N 401-ФЗ)

(см. текст в предыдущей редакции)

4. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

5. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, а также обязанностей контролирующих лиц контролируемых иностранных компаний, предусмотренных настоящим Кодексом.

(в ред. Федерального закона от 24.11.2014 N 376-ФЗ)

(см. текст в предыдущей редакции)

Статья 346.11. Общие положения | klerk.ru

1. Упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой.

2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

Абзац второй утратил силу с 1 января 2010 г.

Иные налоги, сборы и страховые взносы уплачиваются организациями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378. 2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

Абзац второй утратил силу с 1 января 2010 г.

Иные налоги, сборы и страховые взносы уплачиваются индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

4. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

5. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, а также обязанностей контролирующих лиц контролируемых иностранных компаний, предусмотренных настоящим Кодексом.

Упрощение налогового кодекса США не так просто. Вот почему.

- В запутанной борьбе вокруг налоговой реформы все стороны могут прийти к единому мнению: налоговая система США слишком сложна.

- Фактически, львиная доля лазеек используется домашними хозяйствами, а не корпорациями.

смотреть сейчас

В запутанной борьбе вокруг налоговой реформы все стороны согласны в одном: налоговая система США слишком сложна.

Вот почему республиканцы призывают к массовому переписыванию, которое упростит код.

Белый дом предложил сделать это, закрыв почти все примерно 200 лазеек в системе. Эти специальные исключения стоят примерно 18,4 триллиона долларов в течение следующего десятилетия — деньги, которые Республиканская партия хочет вместо этого использовать для оплаты повсеместного снижения налогов.

Но избавление от того, что технически известно как налоговые расходы, политически опасно. Многие из них существуют потому, что их поддерживают громогласные избиратели, желающие бороться за них. Мы говорим не только о лоббистах крупных корпораций, которых законодатели любят заявлять, что ненавидят. В длинный список лазеек также входят льготы по студенческим кредитам, приемные семьи и даже пенсионные планы железнодорожников.

«Вы не избавитесь от них всех. Вы просто не получите их», — сказал бывший член палаты представителей республиканец Том Дэвис, ныне директор по связям с федеральным правительством в Deloitte. «Ни одно из них не является легким, иначе они были бы уже сделаны».

Фактически, львиная доля лазеек используется домашними хозяйствами, а не корпорациями. По оценкам Налогового фонда, налоговые расходы в индивидуальном кодексе в течение следующего десятилетия составят 15,6 трлн долларов по сравнению с 2,7 трлн долларов на лазейки для бизнеса.

Самые большие индивидуальные расходы связаны со здравоохранением. Многие предприятия оплачивают часть страховых взносов своих сотрудников, но работники не должны учитывать это как доход для целей налогообложения. По данным Налогового фонда, так называемое исключение здравоохранения составляет 2,9 триллиона долларов потерянных федеральных доходов за десятилетие.

Два из пяти лучших индивидуальных льгот сосредоточены на жилье, в том числе на популярном вычете процентов по ипотечным кредитам, который группа оценивает в 895 миллиардов долларов. Пенсионные пособия и налоговый режим прироста капитала также являются важными факторами.

С точки зрения корпораций, основной лазейкой является способность многонациональных компаний отсрочивать налоги на доходы, спрятанные за пределами страны. По данным фонда, это составляет около 1,3 триллиона долларов федерального дохода. Бизнес также может быстрее списать стоимость некоторых капиталовложений, что принесет прибыль в размере 164 миллиардов долларов. У компаний также есть стимул для производства в Соединенных Штатах на сумму около 152 миллиардов долларов.

По данным фонда, это составляет около 1,3 триллиона долларов федерального дохода. Бизнес также может быстрее списать стоимость некоторых капиталовложений, что принесет прибыль в размере 164 миллиардов долларов. У компаний также есть стимул для производства в Соединенных Штатах на сумму около 152 миллиардов долларов.

Ведутся жаркие споры о том, что такое лазейка или налоговые расходы. Например, домовладельцы, сдающие свою недвижимость в аренду, должны платить налоги с этого дохода. Но домовладельцы, которые живут в своей собственности, не облагаются налогом на «доход от аренды», который они фактически платят себе. И это считается огромной налоговой льготой, которую Налоговый фонд оценивает в 1,2 триллиона долларов.

Если это звучит запутанно, не волнуйтесь — это так. Большинство людей, вероятно, не считают выгоду от проживания в собственном доме налоговой лазейкой. Это просто здравый смысл.

Амир Эль-Сибай, аналитик Налогового фонда, составивший данные, сформулировал это следующим образом: «Особая природа того, что составляет налоговые расходы в Вашингтоне, частично является экономикой, частично оценочными суждениями и частично исторической случайностью».

Особенности УСН: вопросы и ответы

В связи с вступлением в силу 16.04.2022 Закона Украины от 01.04.2022 № 2173-IX «О внесении изменений в Налоговый кодекс Украины и другие акты законодательства Украины относительно администрирования отдельных налогов в период действия военного положения , ЧП» размещены дополнительные и уточняющие ответы на актуальные вопросы налогоплательщиков об особенностях УСН, которые размещены на интернет-порталах ГНС (https://tax.gov.ua/en/mass). -медиа/новости/579024.html).

1. Как сдать отчет по единому налогу по ставке 2% (сроки и формы)?

Налоговый (отчетный) период для плательщиков единого налога III группы по ставке 2% — календарный месяц.

Плательщики единого налога III группы по ставке 2% представляют декларацию плательщика единого налога в контролирующий орган в сроки, установленные для месячного налогового (отчетного) периода.

В настоящее время с учетом изменений в Налоговый кодекс Украины (далее – Кодекс) разработана новая форма декларации плательщика единого налога III группы на период действия военного, чрезвычайного положения, утвержденная Приказом № 124 от Министерство финансов Украины от 26.

2. Какие основания для отказа в постановке на учет в качестве плательщика единого налога III группы по ставке 2% в случае несоответствия хозяйствующего субъекта, если проведение внутренних проверок запрещено?

Регистрация в качестве плательщика единого налога III группы по ставке дохода 2% осуществляется по результатам обработки Заявления на упрощенную систему налогообложения.

Рассмотрение Заявления на упрощенную систему налогообложения не подлежит внутренней проверке в соответствии с положениями статьи 75 Кодекса.

При этом основанием для отказа в постановке на учет в качестве плательщика единого налога III группы по ставке дохода 2 процента является деятельность хозяйствующих субъектов, определенная подпунктом 9.3 пункта 9 подраздела 8 раздела ХХ «Переходные положения» Кодекса .

3. Могут ли субъекты хозяйствования, производящие или реализующие воду, перейти на упрощенную систему налогообложения?

Подпунктом 1 подпункта 9. 3 пункта 9 подпункта 8 раздела ХХ «Переходные положения» Кодекса установлено, что плательщиками единого налога III группы по ставке дохода 2% не могут быть субъекты хозяйственной деятельности, осуществляющие деятельность по добыче полезных ископаемых, реализация полезных ископаемых (за исключением добычи подземных и поверхностных вод предприятиями, оказывающими услуги централизованного водоснабжения и водоотведения).

3 пункта 9 подпункта 8 раздела ХХ «Переходные положения» Кодекса установлено, что плательщиками единого налога III группы по ставке дохода 2% не могут быть субъекты хозяйственной деятельности, осуществляющие деятельность по добыче полезных ископаемых, реализация полезных ископаемых (за исключением добычи подземных и поверхностных вод предприятиями, оказывающими услуги централизованного водоснабжения и водоотведения).

4. Если плательщик выбрал единый налог по ставке 2%, сможет ли такой плательщик выбрать единый налог по другой ставке в течение года?

Да, плательщики единого налога III группы по ставке 2% от дохода не ограничены в праве на изменение ставки единого налога III группы по ставке 3 или 5% от дохода путем подачи Заявления в контролирующий орган об изменении ставки .

В этом случае хозяйствующих субъектов в Заявке на изменение тарифа:

— раздел 5.1 «Избрание или переход на УСН» не заполнять;

— укажите текущую 2% ставку в разделе 5. 2 «Изменение ставки и группы» в поле «от ставки» и выбранную 3 или 5% доходную ставку в поле «от ставки».

2 «Изменение ставки и группы» в поле «от ставки» и выбранную 3 или 5% доходную ставку в поле «от ставки».

Такие плательщики единого налога имеют право изменить ставку дохода в размере 2% на ставку единого налога, которая применялась до перехода на упрощенную систему с особыми особенностями налогообложения.

5. Обязательно ли подавать заявление единого налога по ставке 2%, если плательщик подал заявление по ставке 5% до 16 марта?

Если налогоплательщик состоит на учете по ставке 5 % на основании ранее поданного заявления на упрощенную систему налогообложения и желает осуществить переход на единый налог III группы по ставке 2 %, такой налогоплательщик должен обратиться в контролирующий орган для изменения курса.

6. Сумма дохода за календарный год не более 10 млрд грн исчисляется с 01.01.2022 или со дня перехода на единый налог III группы по ставке 2% дохода?

Подпункт 9.2 Пункта 9 Подпункта 8 раздела ХХ «Переходные положения» Кодекса установлено, что плательщиками единого налога III группы могут быть физические лица-предприниматели и юридические лица — хозяйствующие субъекты любой организационно-правовой формы.

На таких лиц не распространяются ограничения по размеру дохода и количеству работающих с ними лиц.

7. Как будет формироваться годовая декларация по налогу на прибыль и учитываться расходы, если по единому налогу по ставке 2% всего 2 квартала?

Подпункт 9.12 пункта 9 подпункта 8 раздела ХХ «Переходные положения» Кодекса предусматривает, что налогоплательщик, перешедший на уплату единого налога по ставке 2 % в течение календарного года, если такой налогоплательщик возобновляет корпоративную уплата подоходного налога в том же году, составляет и подает декларацию по корпоративному подоходному налогу нарастающим итогом с начала такого календарного года. При этом результаты деятельности за периоды уплаты единого налога по ставке 2 процента не учитываются при определении объекта налогообложения доходов организаций, указанного в подпункте 134.1.1 пункта 134.1 статьи 134 настоящего Кодекса, с учетом положений пункта Подпункт 4 настоящей статьи для плательщиков налога на прибыль, осуществивших переход с упрощенной системы налогообложения на общую.

Таким образом, для плательщиков единого налога, которые в течение календарного года применяли упрощенную систему налогообложения с уплатой единого налога по ставке 2%, например, во втором и третьем кварталах и с четвертого квартала осуществляют переход на общую системы налогообложения отчетным налоговым периодом является календарный год, который для них начинается с начала такого календарного года и заканчивается 31 декабря этого года.

Расходы, признанные такими налогоплательщиками в составе доналогового финансового результата за периоды единого налога по ставке 2%, не учитываются при определении объекта налогообложения прибыли организаций за отчетный период – год.

Финансовый результат до налогообложения за отчетный налоговый период увеличивается на сумму дохода, полученного в оплату за период пребывания на общей системе налогообложения за продукцию, услуги, отгруженные (оказанные) за период пребывания на упрощенной системе налогообложения (п. 4

военное положение и временный переход на единый налог?

Подпункт 9.12 пункта 9 подпункта 8 раздела ХХ «Переходные положения» Кодекса предусматривает, что отрицательное значение объекта налогообложения доходов организаций, существовавшее на дату перехода на единый налог, может быть зачтено в уменьшение объекта налогообложения прибыли организаций, которое произойдет после возобновления уплаты данного налога, в порядке, установленном пунктом 140.4 статьи 140 настоящего Кодекса.

9. Относительно декларации по налогу на прибыль, прокомментируйте, какую отчетность подавать, если, например, плательщик осуществил переход на единый налог не в апреле, а в мае? А как отчитываться после войны?

В случае перехода плательщика подоходного налога на уплату единого налога с мая такой плательщик обязан представить декларацию по корпоративному подоходному налогу за отчетный период в шесть месяцев. Данная декларация будет содержать совокупные результаты деятельности с 1 января отчетного года до даты перехода на единый налог в мае и, соответственно, в составе такой декларации плательщик должен представить финансовую отчетность, подготовленную за период.